Что такое платежное поручение и для чего оно нужно

Для осуществления денежных переводов клиент банка должен поручить ему осуществить безналичный перевод с его счета на счет получателя на основании определенного документа, который называется платежное поручение. Наверняка каждому из нас приходилось слышать такое понятие, как платежное поручение, но не все до конца понимают, что это такое. Далее, ответим на вопрос, что такое платежное поручение и для чего оно нужно, а также как его правильно заполнить.

Что такое платежное поручение

В первую очередь – это документ установленной формы. Он нужен для того чтобы банк со счета клиента списал средства и перевел их на счет получателя при этом неважно является ли получатель клиентом того же банка или нет. Обычно такими документами пользуются владельцы расчетного счета, но и физические лица даже не имеющие счет в банке могут столкнуться с такой процедурой, как заполнение платежного поручения.

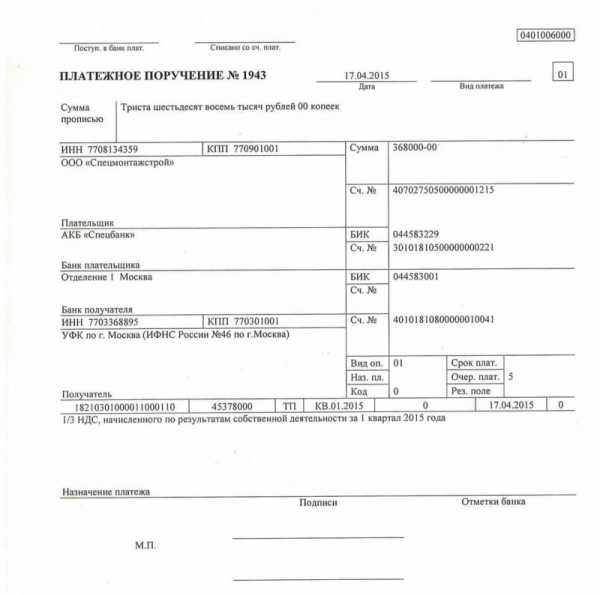

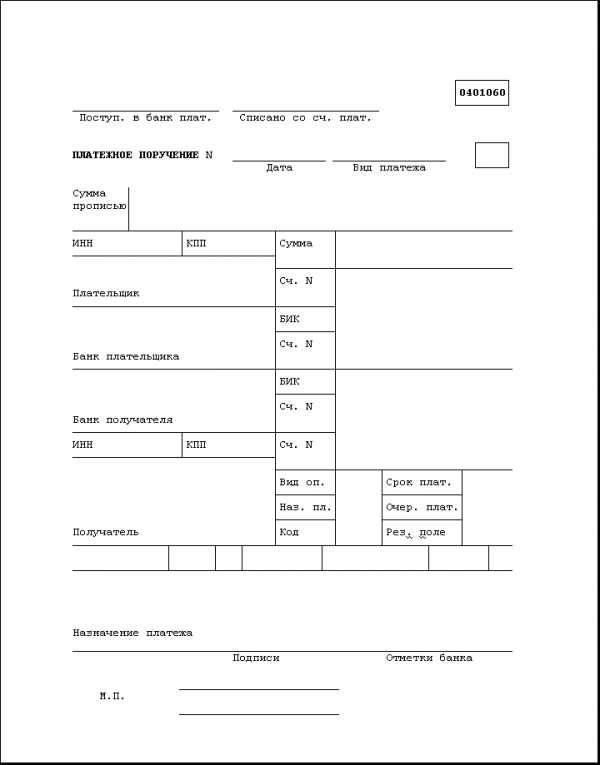

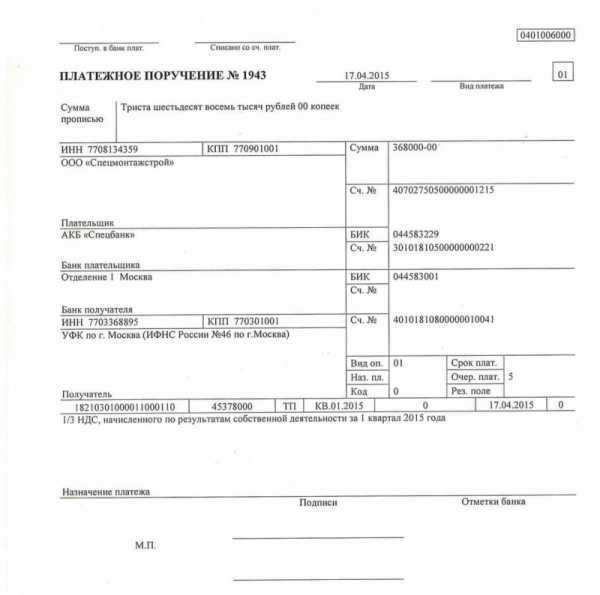

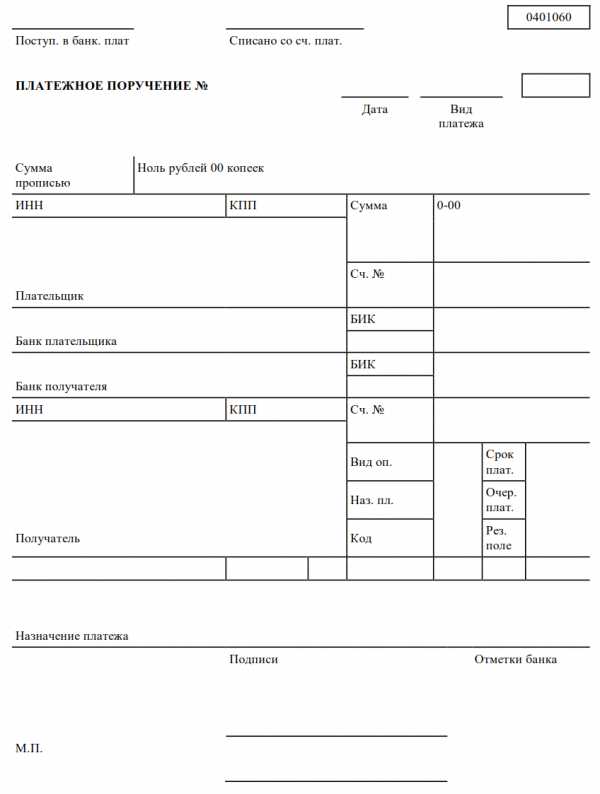

Обратите внимание, что форма бланка для безналичных переводов установлена на законодательном уровне. Это бланк 0401060.

Если говорить простыми словами, то платежное поручение – это документ, на основании которого кредитно-финансовая организация обязана произвести расчеты между плательщиком и получателем платежа.

Где применяют документ

Теперь ответим на вопрос, для чего нужно платежное поручение. А нужно оно именно для того, чтобы банк мог от имени клиента осуществлять расчетные операции. Например, юридические лица могут переводить деньги со своего счета на счет контрагента, осуществлять платежи в бюджет или иные организации. Физические лица также могут столкнуться с такими документами, например, при оплате кредитов, пополнении депозитов, оплате различных товаров и услуг посредством банка. В данном случае распоряжаться средствами может только владелец счета, а безналичные переводы осуществляет именно банк, с разрешения владельца счета.

Сегодня система банковского обслуживания полностью автоматизировано и для того чтобы отправить средства контрагенту необязательно идти в банк можно сделать все дистанционно, заполнить документ можно в электронном виде. Кстати, нельзя не сказать о том, что на основании одного поручения можно отправить один платеж или несколько, например, регулярные платежи можно осуществлять на основании одного документа.

Обратите внимание, что срок исполнения поручения составляет до 3 банковских дней при осуществлении расчетов в пределах одного субъекта РФ, и до 5 рабочих дней при совершении расчетных операций в пределах РФ, это регламентировано Гражданским кодексом. Хотя на практике переводы осуществляются намного быстрее, в течение одного рабочего дня.

Платежное поручение — установленная форма

Как правильно заполнить документ

В данном документе нужно указать обязательно следующие реквизиты:

- плательщика;

- банка отправителя;

- банка получателя;

- самого получателя.

Что касается правил заполнения, то они для всех одинаковые, потому что форма данного документа, как говорилось ранее, установлена на законодательном уровне. Что нужно указывать в поручение. В верхней части вы найдете строку номер документа, физические лица могут ее не заполнять, а юридические лица могут указать номер согласно внутренней нумерации. Вид платежа также указывает банк согласно закодированному значению.

В поле сумма нужно указать размер платежа цифрами и прописью. В графе ИНН и КПП физические лица могут не указывать значение, а юридические лица должны указать код причины постановки на учет и индивидуальный налоговый номер.

В графе плательщик должен быть указан отправитель платежа и его номер счета в графе банк плательщика указать наименование банка, где размещен счет и его реквизиты напротив, в строке банк получателя соответственно указать, в какой банк отправляется платеж и его реквизиты. В завершение, нужно указать получателя платежа, то есть полное наименование организации и его реквизиты.

Отличие платежного поручения от ордера и требования

Сначала рассмотрим, чем отличается платежный ордер от платежного поручения. Платежный ордер — это также расчетный документ, на основании которого осуществляется частичный перевод денежных средств. Если говорить простыми словами об отличие двух данных понятий, то по платежному поручению в средства переводятся контрагенту в полном объеме, а по ордеру какая-либо их часть.

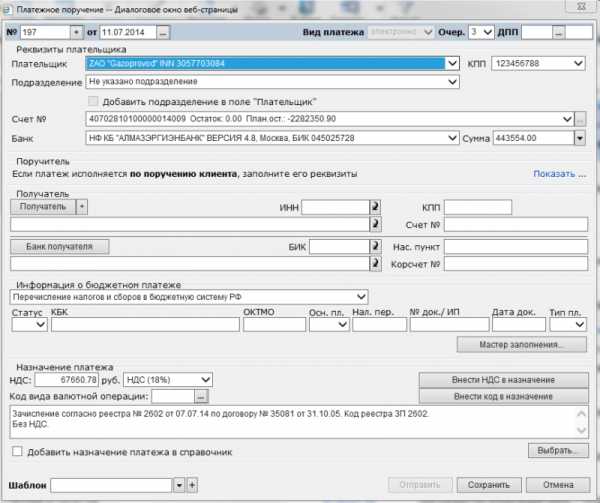

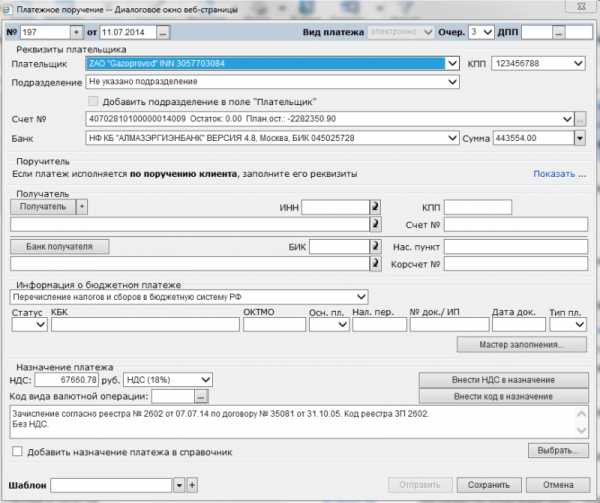

Платежное поручение в электронном виде

Теперь ответим на вопрос, чем отличается платежное поручение от платежного требования. Платежное требование отличается от поручения тем, что предъявить его может получатель платежа на основании договора с плательщиком. Простыми словами, это платежное поручение наоборот, то есть получатель поручает банку списать средства со счета плательщика и перевести их на счет получателя.

Обратите внимание, что все расчетные документы должны составляться в нескольких экземплярах один остается у банка, второй у отправителя, третий для получателя, и четвертый для банка получателя.

Предъявлять платежное поручение в банк нужно не позднее 10 дней после его составления. Причем, как говорилось ранее, сегодня сделать все операции по переводу можно через электронную систему банков, или проще говоря, через дистанционные сервисы, которыми имеют возможность пользоваться как юридические, так и физические лица.

znatokdeneg.ru

Что такое платежное поручение и из чего оно состоит

Чтобы совершить любой денежный перевод, нужно заполнить специальную форму для безналичного расчета. Она представлена в виде документа с правильно заполненными реквизитами. Этот документ называется платежное поручение или платежка.

Что такое платежное поручение?

Платежное поручение (ПП) – это документ установленной формы, которым владелец банковского счета поручает банку провести нужную денежную операцию с его счета по заданным реквизитам. Оно заполняется самостоятельно отправителем или по его просьбе банком клиента и может быть оформлено в двух видах:

- На бумаге формата А4 (заполняется на компьютере в специальной программе,в документе Word или pdf-формате).

- В электронном виде (только в специальной программе, не выводя на бумагу).

ПП бывают:

- Одноразовыми (на совершение одного перевода, после чего теряют свою силу)

- Регулярными (для совершения систематических платежей, исполняются банком через определенный период времени).

Какие операции могут совершаться через платежное поручение?

- Перевод денег контрагентам за работы/товары.

- Переводы в бюджетные и небюджетные фонды разного уровня.

- Оплата кредитов, пополнение вкладов и др.

- Перевод денег в целях, утвержденных законами, контрактами или договорами.

- Совершение регулярных платежей (коммунальные, оплата интернета, мобильной связи и др.).

В какие сроки осуществляется исполнение платежного поручения?

Сроки исполнения прописаны в Гражданском Кодексе России. Если перевод осуществляется в пределах одной области или региона, то максимальный срок обработки может достигать двух дней. Если речь идет о межрегиональном платеже, то срок может растянуться до 3-5 дней. В практике поручение обрабатывается в дату его подачи или в течение первых суток.

Сколько экземпляров платежных поручений нужно оформлять?

Число ПП определятся количеством участников расчета. Одно остается в банке отправителя, второе – у клиента с отметкой о принятии, остальные идут в банк получателей и контрагентам.

Читайте также: Национальная платежная система. Что это и зачем она создана?

Банк обязан принять ПП независимо от того, есть ли деньги на счете клиента. Если денег недостаточно, то ПП исполняется позже, как появятся средства. Если заключен договор об овердрафте по счету, то поручение обрабатывается сразу же.

В случаях, если средств недостаточно, и банк не может провести платеж, то ПП помещается в специальное хранилище поручений, неоплаченных в срок.

ПП имеет период действия – 10 дней.

Как заполняется платежное поручение?

В ПП нужно заполнить все обязательные поля. Помарки или исправления не возможны. Обязательными полями являются поля с реквизитами отправителя и получателя.

Основные поля и особенности их заполнения:

- Номер – нумеруется цифрами (максимум 6 знаков от 1 до 999999).

- Дата – ставится в форме число.месяц.год (пример 12.01.2015).

- Вид платежа – ставится в виде спецкода (пример: срочно = код 1).

- Сумма прописью – прописывается с большой буквы без сокращения, копейки — цифрами (пример: Пятнадцать тысяч сто сорок два рубля 21 копейка).

- Сумма – ставится цифрами, рубли от копеек отделяются знаком «-» (пример:15142-21).

- Плательщик – для ЮЛ прописывается полное наименование, адрес месторасположения (пример: ООО «Инвестор» //Россия, г. Зеленоград, ул. Советская, 15), а ФЛ – полное ФИО, место прописки (пример: Иванов Александр Владимирович // Россия, г. Краснодар, ул. Ленина 11).

- Плательщик счет № — это номер счета отправителя, состоящий из 20 знаков (пример: 40802810067100010760).

- Банк плательщика – указывается название и местонахождение (пример: «ВТБ 24» ЗАО, г.Москва).

- БИК – идентификационный № банка (пример: 044525716).

- Счет № — это номер коррсчета банка-отправителя в ЦБ РФ, состоит из 20 знаков (пример: 30101810100000000716).

- Банк получателя – название и расположение банка-получателя денег (пример: ОАО «Сбербанк» г.Москва).

- БИК банка получателя – прописывается согласно справочнику БИКов (пример: 044525111).

- СЧ.№ банка получателя – состоит из 20 цифр (пример: 30101810600000000886).

- Получатель – наименование адресата для получения перевода, для ЮЛ – полное название, для ФЛ – ФИО

- СЧ.№ получателя – состоит из 20 знаков.

- Вид оплаты – проставляется кодом (пример: ПП = 01).

- Срок плат. – не заполняется.

- Наз.пл. – не заполняется.

- Очер.плат. – цифры от 1 до 5 (в соответствии с ФЗ) или не заполняется (пример: 1 – платеж на возмещении вреда жизни/здоровью и алименты, 2 – оплата труда, 3 – налоги, 4 – любые денежные требования, 5 – другие документы в датированном порядке).

- Код – обычно указывается 0.

- Рез.поле – не заполняется.

- Назначение платежа – прописывается назначение ПП с дополнительными сведениями (пример: оплата за товар по накладной № 123, НДС не обл.)

- ИНН – обязательно к заполнению, 10 цифр — для ЮЛ и 12 знаков — для ФЛ.

- КПП – код постановки на учет, состоит из 9 знаков.

- М.П. – ставится печать отправителя.

- Подписи – подпись отправителя, как в карте подписей или паспорте.

- Отметки банка – печать и отметка сотрудника банка.

Читайте также: Досрочное снятие вклада. Считаем доход на примере депозитов ВТБ24

Подпись электронных документов.

Как было указано выше, платежные поручения могут предоставляться в электронном виде. Чтобы электронное поручение имело законную силу, аналогичную бумажному, к нему применяется электронная подпись. По 63-ФЗ она приравнивается к собственноручной.

Электронные ПП формируются в интернет-банках, когда нужно, например, совершить какой-нибудь платеж, а для удобства пользователей их не нужно подписывать, распечатывать или относить в банк для исполнения.

Электронная подпись представляется собой особый реквизит, которая защищает документ от подделки. Она является итогом преобразовании криптографической информации при помощи закрытого ключа цифровой подписи, которая указывает на владельца сертификата подписи.

Другими словами, это последовательность символов, присоединяемых к документу, которые нельзя изменить или подделать. Эта подпись применяется, когда имеется электронный документооборот, поскольку электронная подпись видна только в электронном виде. Если документ распечатать, что подпись на нем не будет видна. Чтобы подтвердить его действительность, нужно записать на документе реквизиты подписи, что получатель документа смог убедится в его достоверности.

Материалы по теме

Оцените нас

Примите участие в жизни нашего проекта. Оцените статью(продукт). Поставьте лайк, если вам была полезна статья. Ваши комментарии нужны нам!

Подробнееinvestor100.ru

Для чего нужно платежное поручение

Для осуществления денежных переводов клиент банка должен поручить ему осуществить безналичный перевод с его счета на счет получателя на основании определенного документа, который называется платежное поручение. Наверняка каждому из нас приходилось слышать такое понятие, как платежное поручение, но не все до конца понимают, что это такое. Далее, ответим на вопрос, что такое платежное поручение и для чего оно нужно, а также как его правильно заполнить.

Содержание:

Что такое платежное поручение

В первую очередь – это документ установленной формы. Он нужен для того чтобы банк со счета клиента списал средства и перевел их на счет получателя при этом неважно является ли получатель клиентом того же банка или нет. Обычно такими документами пользуются владельцы расчетного счета, но и физические лица даже не имеющие счет в банке могут столкнуться с такой процедурой, как заполнение платежного поручения.

Обратите внимание, что форма бланка для безналичных переводов установлена на законодательном уровне. Это бланк 0401060.

Если говорить простыми словами, то платежное поручение – это документ, на основании которого кредитно-финансовая организация обязана произвести расчеты между плательщиком и получателем платежа.

Где применяют документ

Теперь ответим на вопрос, для чего нужно платежное поручение. А нужно оно именно для того, чтобы банк мог от имени клиента осуществлять расчетные операции. Например, юридические лица могут переводить деньги со своего счета на счет контрагента, осуществлять платежи в бюджет или иные организации. Физические лица также могут столкнуться с такими документами, например, при оплате кредитов, пополнении депозитов, оплате различных товаров и услуг посредством банка. В данном случае распоряжаться средствами может только владелец счета, а безналичные переводы осуществляет именно банк, с разрешения владельца счета.

Сегодня система банковского обслуживания полностью автоматизировано и для того чтобы отправить средства контрагенту необязательно идти в банк можно сделать все дистанционно, заполнить документ можно в электронном виде. Кстати, нельзя не сказать о том, что на основании одного поручения можно отправить один платеж или несколько, например, регулярные платежи можно осуществлять на основании одного документа.

Обратите внимание, что срок исполнения поручения составляет до 3 банковских дней при осуществлении расчетов в пределах одного субъекта РФ, и до 5 рабочих дней при совершении расчетных операций в пределах РФ, это регламентировано Гражданским кодексом. Хотя на практике переводы осуществляются намного быстрее, в течение одного рабочего дня.

Платежное поручение — установленная форма

Платежное поручение — установленная форма

Как правильно заполнить документ

В данном документе нужно указать обязательно следующие реквизиты:

- плательщика;

- банка отправителя;

- банка получателя;

- самого получателя.

Что касается правил заполнения, то они для всех одинаковые, потому что форма данного документа, как говорилось ранее, установлена на законодательном уровне. Что нужно указывать в поручение. В верхней части вы найдете строку номер документа, физические лица могут ее не заполнять, а юридические лица могут указать номер согласно внутренней нумерации. Вид платежа также указывает банк согласно закодированному значению.

В поле сумма нужно указать размер платежа цифрами и прописью. В графе ИНН и КПП физические лица могут не указывать значение, а юридические лица должны указать код причины постановки на учет и индивидуальный налоговый номер.

В графе плательщик должен быть указан отправитель платежа и его номер счета в графе банк плательщика указать наименование банка, где размещен счет и его реквизиты напротив, в строке банк получателя соответственно указать, в какой банк отправляется платеж и его реквизиты. В завершение, нужно указать получателя платежа, то есть полное наименование организации и его реквизиты.

Отличие платежного поручения от ордера и требования

Сначала рассмотрим, чем отличается платежный ордер от платежного поручения. Платежный ордер — это также расчетный документ, на основании которого осуществляется частичный перевод денежных средств. Если говорить простыми словами об отличие двух данных понятий, то по платежному поручению в средства переводятся контрагенту в полном объеме, а по ордеру какая-либо их часть.

Платежное поручение в электронном виде

Платежное поручение в электронном виде

Теперь ответим на вопрос, чем отличается платежное поручение от платежного требования. Платежное требование отличается от поручения тем, что предъявить его может получатель платежа на основании договора с плательщиком. Простыми словами, это платежное поручение наоборот, то есть получатель поручает банку списать средства со счета плательщика и перевести их на счет получателя.

Обратите внимание, что все расчетные документы должны составляться в нескольких экземплярах один остается у банка, второй у отправителя, третий для получателя, и четвертый для банка получателя.

Предъявлять платежное поручение в банк нужно не позднее 10 дней после его составления. Причем, как говорилось ранее, сегодня сделать все операции по переводу можно через электронную систему банков, или проще говоря, через дистанционные сервисы, которыми имеют возможность пользоваться как юридические, так и физические лица.

meshok-creditov.ru

Что такое платежное поручение в 2018 году

Платежное поручение — что это такое

В деятельности бюджетного учреждения большинство расчетов с контрагентами производится через безналичные банковские переводы. Оплата услуг, работ и товаров наличными деньгами случается довольно редко, преимущественно через подотчетных лиц.

Для безналичных расчетов применяются специальные бланки — платежки. Платежное поручение — это документ-распоряжение (ПП), в котором содержится официальное указание плательщика банковскому учреждению на списание с расчетного счета денежных средств в пользу сторонней организации или бюджета.

Один документ имеет разные значения для субъектов безналичных переводов:

- Для организации-плательщика платежка оформляется как разрешение банку списать деньги с расчетных счетов.

- Что такое платежное поручение в банке? Для банковской организации платежка — это рабочий документ, на основании которого проводятся операции по списанию денег с одних счетов и зачислению на другие.

- Для получателей ПП — это подтверждение оплаты товаров, работ и услуг, погашения налоговых и прочих обязательств перед бюджетом.

Актуальный бланк

Пошаговая инструкция по заполнению финансового документа доступен в отдельном материале — «Образец заполнения платежного поручения в 2018 году».

Скачать

Для чего нужно платежное поручение

Как мы отметили ранее, документ применяется российскими экономическими субъектами для осуществления разного вида расчетов. Основные направления:

- зачисление заработной платы персоналу;

- оплата страховых взносов и налогов в соответствующие бюджеты государства;

- погашение задолженностей перед поставщиками и подрядчиками;

- перечисление авансовых платежей, банковских гарантий по госконтрактам и договорам;

- приобретение ценных бумаг, иностранной валюты, драгоценных металлов;

- переводы между расчетными счетами одного экономического субъекта;

- оплата неустоек, штрафов, пеней, расчеты за государственные пошлины, сборы.

Это далеко не полный перечень операций, которые оформляются платежками.

Сколько экземпляров должно быть

На одну финансовую операцию составляется 4 копии платежного поручения. Первый экземпляр хранится в банковском учреждении, на его основании деньги списываются со счетов.

Вторая и третья копии предназначены для получателя и его банка. То есть один экземпляр остается в банке получателя, на его основании деньги зачисляются на расчетный счет. А второй прикрепляется к банковской выписке, которая передается получателю.

Последний экземпляр, с отметкой банка о проведении, возвращается учреждению-плательщику. То есть платежка подкрепляется к банковской выписке, как подтверждение исполнения ПП.

Отметим, что число копий может быть иным, в зависимости от обстоятельств и условий отправки денежного безналичного перевода.

Является ли платежное поручение юридическим документом

Платежка признается официальным юридическим документом, если при ее составлении соблюдены все правила, утвержденные Приказом Минфина от 12.11.2013 № 107н. Иными словами, ПП должно соответствовать следующим требованиям:

- Бланк в исключительно унифицированной форме ОКУД 0401060. Текущий бланк документа утвержден в Положении Банка России от 19.06.2012 № 383-П. Отметим, что платежка может быть оформлена как на бумаге, так и в электронном виде.

- Соблюдение хронологического порядка при нумерации обязательно. Что такое номер платежного поручения? Порядковый номер платежки — это цифровое значение, которое было присвоено документу при его формировании, причем с соблюдением хронологии.

- Реквизиты заполнены с учетом вида платежа. Например, для перечислений в бюджет требуется обязательное заполнение налоговых полей. Подробности в статье «Как заполнить поля 106 и 107 в платежном поручении».

- Документ подписан ответственными лицами и заверен печатью организации. При формировании платежки в электронном виде бланк должен быть подписан электронной подписью, которая соответствует требованиям криптографической защиты.

gosuchetnik.ru

Чем отличается платежное поручение от платежного требования – с акцептом или без акцепта

Платежное поручение является расчетным документом, содержащим требование кредитора (получателя средств) по основному договору к должнику (плательщику) об уплате определенной денежной суммы через банк.

Платежные требования применяются при расчетах за поставленные товары, выполненные работы, оказанные услуги, а также в иных случаях, предусмотренных основным договором.

Расчеты посредством платежных требований могут осуществляться с предварительным акцептом и без акцепта плательщика.

Без акцепта плательщика расчеты платежными требованиями осуществляются в случаях:

1) установленных законодательством;

2) предусмотренных сторонами по основному договору при условии предоставления банку, обслуживающему плательщика, права на списание денежных средств со счета плательщика без его распоряжения.

Платежное требование составляется на бланке формы № 0401061.

В платежном требовании указываются:

- условие оплаты;

- срок для акцепта;

- дата отсылки (вручения) плательщику предусмотренных договором документов в случае, если эти документы были отосланы (вручены) им плательщику;

- наименование товара (выполненных работ, оказанных услуг), номер и дата договора, номера документов, подтверждающих поставку товара (выполнение работ, оказание услуг), дата поставки товара (выполнения работ, оказания услуг), способ поставки товара и другие реквизиты – в поле «Назначение платежа».

В платежном требовании, оплачиваемом с акцептом плательщика, в поле «Условие оплаты» получатель средств проставляет «с акцептом».

Срок для акцепта платежных требований определяется сторонами по основному договору. При этом срок для акцепта должен быть не менее пяти рабочих дней.

При оформлении платежного требования кредитор (получатель средств) по основному договору в поле «Срок для акцепта» указывает количество дней, установленных договором для акцепта платежного требования. При отсутствии такого указания сроком для акцепта считается пять рабочих дней.

На всех экземплярах принятых исполняющим банком платежных требований ответственный исполнитель банка в поле «Оконч. срока акцепта» проставляет дату, по наступлении которой истекает срок акцепта платежного требования. При исчислении даты в расчет принимаются рабочие дни. День поступления в банк платежного требования в расчет указанной даты не включается.

Последний экземпляр платежного требования используется для извещения плательщика о поступлении платежного требования. Указанный экземпляр расчетного документа передается плательщику для акцепта не позже следующего рабочего дня со дня поступления в банк платежного требования. Передача платежных требований плательщику осуществляется исполняющим банком в порядке, предусмотренном договором банковского счета.

Платежные требования помещаются исполняющим банком в картотеку расчетных документов, ожидающих акцепта для оплаты, до получения акцепта плательщика, отказа от акцепта (полного или частичного) либо истечения срока акцепта.

Плательщик в течение срока, установленного для акцепта, представляет в банк соответствующий документ об акцепте платежного требования либо отказе полностью или частично от его акцепта по основаниям, предусмотренным в основном договоре, в том числе в случае несоответствия применяемой формы расчетов заключенному договору, с обязательной ссылкой на пункт, номер, дату договора и указанием мотивов отказа.

Плательщик может предоставить исполняющему банку в договоре банковского счета право оплачивать платежные требования, предъявленные к его счету любыми или указанными плательщиком кредиторами (получателями средств), при неполучении от плательщика документа об акцепте или отказе от акцепта (полном или частичном) платежного требования в течение срока, установленного для акцепта.

Акцепт платежного требования либо отказ от акцепта (полный или частичный) оформляется заявлением об акцепте, отказе от акцепта по форме № 0401004.

При акцепте платежных требований заявление составляется в двух экземплярах, первый из которых заверяется подписями должностных лиц, имеющих право подписи расчетных документов, и оттиском печати плательщика.

При полном или частичном отказе от акцепта заявление составляется в трех экземплярах. Первый и второй экземпляры заявления заверяются подписями должностных лиц, имеющих право подписи расчетных документов, и оттиском печати плательщика.

Ответственный исполнитель банка, обслуживающий счет плательщика, проверяет правильность и полноту оформления клиентом заявления об акцепте, отказе от акцепта, наличие основания для отказа, ссылки на номер, дату, пункт договора, в котором это основание предусмотрено, а также соответствие номера и даты договора указанным в платежном требовании и проставляет на всех экземплярах заявления свою подпись и оттиск штампа банка с указанием даты. Последний экземпляр заявления об акцепте, отказе от акцепта возвращается плательщику в качестве расписки в получении заявления.

Акцептованное платежное требование не позже рабочего дня, следующего за днем приема заявления, списывается мемориальным ордером с внебалансового счета учета сумм расчетных документов, ожидающих акцепта для оплаты, и оплачивается со счета плательщика. Экземпляр заявления вместе с первым экземпляром платежного требования помещается в документы дня в качестве основания списания денежных средств со счета клиента.

При полном отказе от акцепта платежное требование списывается мемориальным ордером с внебалансового счета учета сумм расчетных документов, ожидающих акцепта для оплаты, и не позже рабочего дня, следующего за днем приема заявления, подлежит возврату в банк-эмитент вместе с экземпляром заявления для возврата получателю средств.

Экземпляр заявления вместе с копией платежного требования и мемориальным ордером помещается в документы дня в качестве основания списания суммы платежного требования с внебалансового счета учета сумм расчетных документов, ожидающих акцепта для оплаты, и возврата расчетного документа без оплаты.

При частичном отказе от акцепта платежное требование не позже рабочего дня, следующего за днем приема заявления, списывается в полной сумме мемориальным ордером с внебалансового счета учета сумм расчетных документов, ожидающих акцепта для оплаты, и оплачивается в сумме, акцептованной плательщиком. При этом сумма платежного требования, обозначенная цифрами, обводится и рядом с ней выводится новая сумма, подлежащая оплате. Произведенная запись заверяется подписью ответственного исполнителя банка.

Один экземпляр заявления вместе с первым экземпляром платежного требования помещается в документы дня в качестве основания списания денежных средств со счета клиента, другой экземпляр заявления не позже рабочего дня, следующего за днем приема заявления, направляется в банк-эмитент для передачи получателю средств.

При неполучении в установленный срок заявления об акцепте, отказе от акцепта, а также при отсутствии в договоре банковского счета определенных условий платежное требование на следующий рабочий день после истечения срока акцепта списывается мемориальным ордером с внебалансового счета учета сумм расчетных документов, ожидающих акцепта для оплаты, и возвращается в банк-эмитент с указанием на оборотной стороне первого экземпляра платежного требования причины возврата:

«Не получено согласие на акцепт».

Все возникающие между плательщиком и получателем средств разногласия разрешаются в порядке, предусмотренном законодательством.

В платежном требовании на безакцептное списание денежных средств со счетов плательщиков на основании законодательства в поле «Условие оплаты» получатель средств проставляет «без акцепта», а также делает ссылку на закон (с указанием его номера, даты принятия и соответствующей статьи), на основании которого осуществляется взыскание.

В платежном требовании на безакцептное списание денежных средств на основании договора в поле «Условие оплаты» получатель средств указывает «без акцепта», а также дату, номер основного договора и соответствующий его пункт, предусматривающий право безакцептного списания.

Безакцептное списание денежных средств со счета в случаях, предусмотренных основным договором, осуществляется банком при наличии в договоре банковского счета условия о безакцептном списании денежных средств либо на основании дополнительного соглашения к договору банковского счета, содержащего соответствующее условие. Плательщик обязан предоставить в обслуживающий банк сведения о кредиторе (получателе средств), который имеет право выставлять платежные требования на списание денежных средств в безакцептном порядке, наименовании товаров, работ или услуг, за которые будут производиться платежи, а также об основном договоре (дата, номер и соответствующий пункт, предусматривающий право безакцептного списания).

Отсутствие условия о безакцептном списании денежных средств в договоре банковского счета либо дополнительного соглашения к договору банковского счета, а также отсутствие сведений о кредиторе (получателе средств) и иных вышеуказанных сведений является основанием для отказа банком в оплате платежного требования без акцепта. Данное платежное требование оплачивается в порядке предварительного акцепта со сроком для акцепта пять рабочих дней.

При приеме платежных требований на безакцептное списание денежных средств ответственный исполнитель исполняющего банка обязан проверить наличие ссылки на законодательный акт (основной договор), дающий право получателю средств на указанный порядок расчетов, его дату, номер, соответствующий пункт.

При отсутствии указания «без акцепта» платежные требования подлежат оплате плательщиком в порядке предварительного акцепта со сроком для акцепта пять рабочих дней.

Банки не рассматривают по существу возражений плательщиков по списанию денежных средств с их счетов в безакцептном порядке.

laservirta.ru

требование, схема, особенности расчетов, акцептное списание денег

Добавлено в закладки: 0

Что такое платёжное поручение? Описание и определение понятия

Платежное поручение – это документ, который на законодательном уровне, в установленной форме, обязателен для заполнения, где отображается поручение плательщика банку о перечислении или переводе суммы средств на счёт получателя в каком-либо банке. Срок выполнения банком перевода может устанавливать законодательство, или договор банковского счета, или срок, который применяется в банковском деле обычаями делового оборота. При помощи платёжного поручения возможно расплатиться за услуги, товары, оплатить платежи для погашения кредита и налогов, перечислить на некоммерческие цели средства.

Платежные поручения — это вид безналичных расчетов, который представляет собой распоряжение плательщика (вкладчика счета) банку о переводе некой суммы денег на счет получателя финансов, который открыт в этом или в прочем банке.

Банк при расчетах платежными поручениями принимает на себя обязательство по поручению плательщика благодаря средствам, которые находятся на его счетах, перевести некую сумму денег на счет лица, которое указано плательщиком в банке в срок, который предусмотрен законом или устанавливается соответственно с ним, когда более короткий срок не предусматривается договором счета в банке.

По договоренности сторон платежные поручения могут быть досрочные, срочные.

Срочные платежные поручения используются в таких ситуациях:

- платеж авансом, т. е. платеж до предоставления услуг, товара, работ,;

- частичные платежи при больших сделках.

- платеж после факта отгрузки товара, то есть. при помощи прямого акцепта товара.

Платежное поручение можно оплатить частично или полностью при отсутствии финансов на счете плательщика, о чем делают отметку на платежном документе.

1. плательщик денежных средств (покупатель) предоставляет платежное поручение в банк в четырех (или пяти) экземплярах и назад получает четвертый экземпляр, как расписку банка;

2. банк, который обслуживает покупателя, на основе оригинала платежного поручения со счета покупателя списывает денежные средства;

3. банк, который обслуживает покупателя, дает в банк, который обслуживает продавца, денежные средства и две копии платежного поручения;

4. банк, который обслуживает продавца, применяя вторую копию платежного поручения, зачисляет на счет получателя денежных средств (продавца) денежные средства ;

5. банки своим клиентам выдают выписки из расчетных счетов.

Платежное требование

Платежные поручения-требования — это требование к покупателю поставщика оплатить на основе направленных ему отгрузочных и расчетных документов (ТТН) стоимость продукции, поставленной по договору, сделанных услуг и работ обслуживающему банку. Выписывает его поставщик. Плательщик должен за три дня предоставить акцепт на оплату в обслуживающий банк.

Плательщик, выявив возможность оплатить полученное платежное поручение-требование, сдает этот документ в банк, который обслуживает его, для перечисления суммы, акцептованной им, на расчетный счет продавца. Поэтому платежное поручение-требование являет собой требование к покупателю продавца и поручение покупателя банку провести оплату на основании отгрузочных и расчетных документов продукции, которая поставляется.

Схема платёжного поручения-требования

1. отгрузка продавцом продукции;

2. передача платежного поручения-требования наряду с отгрузочными документами в банк, который обслуживает покупателя;

3. перемещение отгрузочных документов в банковскую картотеку, который обслуживает покупателя;

4. передача покупателю платежного поручения-требования;

5. оформление платежного поручения-требования покупателем и передача его в банк. Он принимает его лишь тогда, когда есть средства на счетах покупателя;

6. передача отгрузочных документов покупателю;

7. банк покупателя со счета покупателя списывает сумму выплаты;

8. банк покупателя направляет в банк, который обслуживает продавца, платежные поручения-требования;

9. банк продавца переводит на счет продавца сумму оплаты;

10. банк своим клиентам выдает выписки из расчетного счета.

Особенности расчетов платежными поручениями и платежными требованиями

Платежное поручение — это расчетный документ, который содержит кредторское требование (получателя средств) по главному договору к плательщику (должнику) об оплате через банк определенной финансовой суммы.

Платежные требования используются при расчетах за оказанные услуги, поставленные товары, исполненные работы и в других ситуациях, которые предусмотрены основным договором.

Расчеты при помощи платежных требований могут производиться без акцепта плательщика или с предварительным акцептом.

Расчеты без акцепта плательщика платежными требованиями проводятся в случаях:

- которые установлены законодательством;

- которые предусмотрены сторонами по основному договору, если банку, который обслуживает плательщика, предоставляет права на списание финансовых средств со счета плательщика без распределения.

Платежное требование составляют на бланке формы 0401061.

В платежном требовании указывают:

- срок для акцепта;

- условие оплаты;

- название товара (оказанных услуг, исполненных работ), дата и номер договора, номера документов, которые подтверждают доставку товара (оказание услуг, исполнение работ), дата доставки товара (оказания услуг, исполнение работ), метод поставки товара и прочие реквизиты — в строку «Назначение платежа»;

- дата вручения (отсылки) плательщику документов, которые предусмотрены договором в ситуации, когда данные документы были вручены (отосланы) им плательщику.

Платежное поручение-требование, которое оплачивается с акцептом

В платежном требовании, которое оплачивается с акцептом плательщика, в строку «Условие оплаты» получатель средств ставит «с акцептом».

Срок для акцепта платежных требований определяют стороны по основному договору. Срок для акцепта при этом должен быть не меньше пяти рабочих дней.

Получатель средств (кредитор) при оформлении платежного требования по основному договору указывает в строку «Срок для акцепта» число дней, которое установлено договором для акцепта платежного требования. Если отсутствует такое указание срок для акцепта — это пять рабочих дней.

На абсолютно всех экземплярах, которые приняты выполняющим банком платежных требований, ответственный исполнитель банка в строку «Завершение срока акцепта» ставит дату, по наступлении которой срок акцепта платежного требования истекает. При расчете даты принимаются в расчет рабочие дни. Финансовый день поступления платежного требования в банк не включается в расчет данной даты.

Последняя копия платежного требования применяется для извещения плательщика о передаче платежного требования. Данный экземпляр расчетного документа передают плательщику для акцепта не позднее последующего рабочего дня от дня передачи платежного требования в банк. Передача плательщику платежных требований производится исполняющим банком в порядке, который предусматривается договором счета в банке.Платежные требования помещает исполняющий банк в картотеку расчетных документов, которые ожидают акцепта для оплаты, до того, как получить акцепт плательщика, отказ от акцепта (частичный полный) или по истечении срока акцепта.

Плательщик в течение срока,который установлен для акцепта, представляет в банк необходимый документ об акцепте платежного требования или отказе частично или полностью от его акцепта по основаниям, которые предусмотрены в основном договоре, включая и случай несоответствия используемой формы расчетов оформленному договору, с обязательной ссылкой на номер, пункт, дату договора и указание мотивации отказа.

Плательщик способен дать исполняющему банку в договоре счета в банке право уплачивать платежные требования, которые предъявлены к его счету указанными плательщиком или другими получателями средств (кредиторами), при неполучении документа от плательщика об отказе от акцепта или акцепте (частичного) платежного требования в срок, который установлен для акцепта.

Заявление при акцепте платежных требований составляют в двух копиях, первый оформляют оттиском печати плательщика и подписями должностных лиц, которые имеют право подписи расчетных документов

При частичном или полном отказе от акцепта заявление составляют в трех копиях. Первые два экземпляры заявления оформляют оттиском печати плательщика и подписями должностных лиц, которые имеют право подписи расчетных документов.

Ответственный исполнитель банка, который обслуживает счет плательщика, проверяет полноту и правильность оформления заявления об отказе от акцепта, об акцепте клиентом, наличие оснований для отказа, ссылки на дату, номер, пункт договора, в котором данное основание предусматривается и соответствие даты договора и номера, которые указаны в платежном требовании и на всех экземплярах заявления проставляет собственную оттиск и подпись штампа банка с датой. Последняя копия заявления об отказе от акцепта, акцепте, возвращают плательщику, как расписку в получении заявления.

Платежное акцептованное требование не позднее рабочего дня, который следует за днем приема заявления, списывают с внебалансового счета мемориальным ордером учета сумм расчетных документов, которые ожидают акцепта для оплаты, и оплачивают со счета плательщика. Одна копия заявления наряду с первой копией платежного требования помещают в документы дня, как основание списания финансовых средств от клиента.

Платежное поручение-требование при полном отказе от акцепта списывают мемориальным ордером с внебалансового счета учета сумм расчетных документов, которые ожидают акцепта для оплаты, и не позднее рабочего дня, который следует за днем принятия заявления, подлежит возвращению в банк-эмитент наряду с экземпляром заявления для возвращения получателю финансов.

Копия заявления наряду с мемориальным ордером и копией платежного требования помещают в документы дня, как основание списания платежного требования от внебалансового счета учёта сумм расчетных документов, которые ожидают для оплаты акцепта, и возвращения расчетного документа без уплаты.

При частичном отказе от акцепта платежное поручение-требование не позднее, чем спустя рабочий день, который следует за днем принятия заявления, списывают полностью мемориальным ордером с внебалансового счета учета сумм расчетных документов, которые ожидают акцепта для оплаты, и оплачивают в сумме, которая акцептована плательщиком. Сумма платежного требования, которая обозначена цифрами, при этом обводится и возле неё выводят новую сумму, подлежащую оплате. Сделанную запись заверяет подписью ответственный исполнитель банка.

Одну копию заявления наряду с первой копией платежного требования помещают в документы дня, как основание списания денег от клиента, вторая копия заявления не позднее, чем спустя рабочий день, следующий за днем принятия заявления, направляют в банк-эмитент для того, чтобы передать получателю средств.

При неполучении заявления об акцепте в установленный срок, отказе от акцепта и если в договоре счета в банке отсутствует условие, которое предусмотрено в п. 10.4 настоящей части Положения, платежное требование на последующий рабочий день после окончания срока акцепта списывают мемориальным ордером с внебалансового счета учета сумм расчетных документов, которые ожидают акцепта для оплаты, и возвращают в банк-эмитент с указанием на обратной стороне первой копии платежного требования причины возвращения: «Согласие на акцепт не получено».

Все появляющиеся меж получателем средств и плательщиком разногласия разрешают в порядке, который предусмотрен законодательством.

Платежное поручение-требование с безакцептным списанием денег

В платежном требовании на списание денег без акцепта со счетов плательщиков на основе законодательства в графу «Условие оплаты» получатель средств ставит «без акцепта» и ссылается на закон (с указанием номера, даты принятия и необходимой статьи), на основе которого производится взыскание. В графу «Назначение платежа» взыскатель в установленных случаях указывает действующие тарифы и показания измерительных приборов или проводится запись о расчетах на основе измерительных приборов и ныне действующих тарифов.

В платежном требовании на списание денег без акцепта на основе договора в графу «Условие оплаты» получатель средств указывается «без акцепта», а также номер основного договора, дату и его соответствующий пункт, который предусматривает право списания без акцепта.

Списание без акцепта денег со счета в ситуациях, которые предусмотрены основным договором, производится банком при наличии в договоре счета в банке условия о списании без акцепта денег или на основе дополнительного соглашения к договору счета в банке, который содержит соответствующее условие. Плательщик должен предоставить в обслуживающий банк данные о получателе средств (кредиторе), который может выдавать платежные требования на списание денег в безакцептном порядке, названии услуг, товаров, работ, за которые будут проводиться платежи и об основном договоре (номер, дата и соответствующий пункт, который предусматривает право списания без акцепта).

Отсутствие в договоре счета в банке или дополнительного соглашения к договору счета в банке условия о списании без акцепта денег и отсутствие данных о кредиторе (получателе средств) и других указанных выше сведений — это основание для отказа банком в уплате платежного требования без акцепта. Это платежное требование оплачивают в порядке предварительного акцепта, срок для акцепта при этом пять рабочих дней.

При приеме на безакцептное списание денег платежных требований ответственный исполнитель от банка должен проверить, имеется ли ссылка на законодательный акт (основной договор), который даёт получателю средств право на данный порядок расчетов, его номер, дату, соответствующий пункт и в установленных ситуациях наличие действующих тарифов и данных измерительных приборов или записи о расчетах на основе действующих тарифов и измерительных приборов.

Если отсутствует указание «без акцепта» платежные требования должен оплатить плательщик в порядке предварительного акцепта. При этом для акцепта срок пять рабочих дней.

Банки по существу не рассматривают возражения плательщиков по списанию денег в безакцептном порядке с их счетов.

Мы коротко рассмотрели платёжное поручение: требование, схема, особенности расчетов, акцептное списание денег. Оставляйте свои комментарии или дополнения к материалу.

biznes-prost.ru

Платежное поручение — это… Что такое Платежное поручение?

Платежное поручение (платежка) – расчетный документ. Владелец счета (плательщик) посредством платежного поручения дает своему банку распоряжение перевести определенные денежные средства на счет получателя, открытый в этой или другой кредитной организации.

Платежными поручениями могут производиться:

— расчеты за поставленные товары, выполненные работы, оказанные услуги;

— перечисления денежных средств в бюджеты всех уровней и во внебюджетные фонды;

— перечисления денежных средств в целях возврата или размещения кредитов (займов) или депозитов и уплаты процентов по ним;

— перечисления денежных средств в других целях, предусмотренных законодательством или договором;

— предварительная оплата товаров, работ, услуг;

— осуществление периодических платежей.

Платежное поручение составляется клиентом на стандартном бланке формы 0401060. Стандарты платежного поручения, как и других расчетных документов, прописаны в «Положении о безналичных расчетах в РФ» ЦБ РФ № 2-П от 03 октября 2002 года, а с 9 июля 2012 года — в «Положении о правилах осуществления перевода денежных средств»; № 383-П от 19.06.2012 года.

Платежное поручение должно содержать следующие реквизиты:

— наименование и номер платежного поручения, число, месяц и год его выписки;

— код формы по ОКУД ОК 011-93;

— наименование плательщика и получателя средств и их номера счетов;

— ИНН плательщика и получателя;

— наименование и местонахождение банка плательщика и получателя, их банковские идентификационные коды (БИК), номера корреспондентских счетов или субсчетов;

— назначение, сумма и очередность платежа;

— вид операции;

— подписи уполномоченных лиц и оттиск печати (в установленных случаях).

Банк не принимает к исполнению платежные поручения, не соответствующие требованиям, предусмотренным законом (ст. 864 ГК РФ). При оформлении платежного поручения нельзя допускать исправления и ошибки при заполнении реквизитов.

Количество оформляемых и предъявляемых в банк экземпляров платежного поручения определяется числом участников расчетов. На первом экземпляре, который остается в банке, наличие подписи и оттиска печати (при наличии) плательщика обязательно. На одном из экземпляров платежного поручения банк делает отметку об исполнении и возвращает его владельцу счета. Платежные поручения принимаются банком независимо от наличия денежных средств на счете плательщика. Банк полностью исполняет поручение, если на счете клиента достаточно денежных средств для осуществления платежа. При недостаточности средств на счете их списание происходит с соблюдением определенной в ст. 855 ГК РФ очередности. Такие платежные документы банк помещает в специальную картотеку по внебалансовому счету № 90902 «Расчетные документы, не оплаченные в срок».

Платежное поручение действительно к предъявлению в банк в течение 10 дней. Об исполнении поручения банк обязан проинформировать плательщика не позже следующего рабочего дня после его подачи в банк, если иной срок не предусмотрен договором банковского счета.

Платежное поручение может быть оформлено и в электронной форме через систему «Клиент-Банк». Для электронных платежных поручений, передаваемых по каналам связи, каждый банк самостоятельно определяет порядок оформления, приема и защиты.

banks.academic.ru