Товарный кредит

Часто разные организации сталкиваются с таким понятием, как товарный кредит, однако они не всегда понимают, для чего он предназначается, а также какими особенностями обладает. Он является специфической формой займа, для осуществления которого создается специальный договор. В нем прописываются основные условия, согласно которым покупатель получает некоторое количество продукции для длительного использования. Оплата производится в рассрочку. В документе в обязательном порядке указывается, на какой период предоставляется товар, а также каковы условия отсрочки платежа.

Плюсом применения товарного кредита считается то, что заказчик может пользоваться товарами, а деньги за них отдает только после их реализации или получения дохода за их применение. Это особенно актуально для компаний, не обладающих большим количеством свободных средств, но им важно продолжать осуществлять свою деятельность.

Чем отличается такой кредит от других займов

Займ, называющийся товарным кредитом, обладает некоторыми нюансами и приоритетами по сравнению с другими видами. Целью такого кредитования является ускорение продажи готовой продукции и товаров, в результате чего гарантируется получение прибыли в недалеком будущем.

К особенностям товарного кредита относятся:

- отсутствие процентной ставки, что очень выгодно по сравнению со ставками, устанавливаемыми на займы обычными банками или иными кредитными учреждениями;

- размеры его являются ограниченными свободными средствами, имеющимися у предпринимателя;

- заключаться договор может не только юрлицами, но и физлицами, а при выдаче стандартного займа в качестве одной стороны выступает банковская организация.

Таким образом, получение товарного кредита сопровождается определенными особенностями, о которых должны знать каждая организация или частное лицо, выступающие в качестве одной из сторон.

Основные разновидности товарного кредита

Есть несколько видов кредитования, к которым относятся следующие:

- С отсрочкой платежа. Этот вид считается наиболее востребованным. При его реализации товары доставляются поставщиком покупателю на основании условий, прописанных в договоре. Дополнительные документы для этого процесса не составляются.

- С открытым счетом. Эта форма товарного займа применяется в том случае, если поставки товаров реализуются несколько раз одному и тому же покупателю, причем для этого используются маленькие партии. В сроки, оговоренные в контракте, обеспечивается погашение долга по этим товарам. Как правило, в качестве сторон такого соглашения выступают компании, являющиеся надежными партнерами, давно работающие друг с другом. Стоимость поставленных товаров переносится продавцом на дебет счета компании, приобретающей их.

- Консигнация. Данный заем представляет собой комиссионную сделку, осуществляющуюся во внешней экономике. Здесь продавец поручает продать товар, отгружаемый на склад. Расчеты между двумя сторонами выполняются только после окончательной продажи товара. Считается, что именно этот вид товарного кредита отличается наивысшим показателем безопасности.

- С использованием векселя. Именно с его помощью обеспечивается оформление долга, эта форма займа считается наиболее перспективной для современных компаний. Выдача векселей производится после того, как две стороны, участвующие в сделке, выполнят согласование всех нюансов. Период исполнения может быть разным.

Товарный кредит может быть представлен в нескольких видах, но важным правилом является то, что обе стороны, участвующие в сделке, должны быть честными и предлагающими открытые условия. Не допускается предложение некачественных товаров или сомнительных условий.

Совмещение товарного и коммерческого кредитов

Правильная схема работы разных организаций заключается в одновременном использовании как товарного займа, так и коммерческого. Важно знать не только то, что такое товарные кредиты, но и о том, что существует их совмещение с коммерческим займом. Это считается особенно актуальным и востребованным для поставщиков, поскольку они имеют возможность увеличить рынок сбыта своих товаров, а также налаживать долгосрочные отношения с покупателями и партнерами.

Коммерческие займы могут предоставляться не только поставщиком, но и покупателями:

- поставщики предлагают отсрочку или рассрочку для постепенной уплаты денег за товары;

- покупатели выдают поставщикам аванс или предоплату.

Непременным условием осуществления этой сделки считается составление договора купли-продажи. Дополнительно составляется договор товарного кредита, с указанием стоимости товара, а также срока, в течение которого он должен быть возвращен. В договоре коммерческой сделки указывается цена товара и период, в течение которого он должен быть оплачен. Если упускаются важнейшие условия сотрудничества, то составленные ранее документы признаются недействительными.

Как предоставляется товарный кредит

Не существует в законодательстве четких определений и информации о том, что такое товарный кредит и каким именно образом он предоставляется. Поэтому все особенности такого соглашения оговариваются обеими сторонами в процессе обсуждения условий. При этом как поставщик, так и покупатель должны знать свои функции, а именно:

- поставщик выступает в качестве кредитора;

- покупатель не только получает товар, но и является заемщиком.

К основным особенностям предоставления товарного займа относятся следующие:

- право собственности на товары переходит к покупателю от поставщика в процессе фактической передачи, это обусловлено договором купли-продажи, составленным одновременно с документом на товарный заем;

- если предоставляется отсрочка платежа или рассрочка, то покупатель может уплачивать поставщику определенный процент за это предложение, причем его размер обязательно прописывается в документе;

- при оформлении отсрочки допускается оплачивать товар частями, обычно это осуществляется после того, как покупатель реализует партии продукции.

Особенности договора товарного кредита

Этот договор не обладает особыми отличиями от стандартного документа, составляемого при обычном кредитовании. Однако здесь специфическим будет предмет договора, в качестве которого выступают товары. Важно, чтобы в соглашении прописывались следующие сведения относительно товаров:

- их наименование;

- количество товаров, приобретаемых с помощью товарного кредита;

- их родовые признаки;

- ассортимент;

- качество продукции.

Риск неуплаты может появиться даже при составлении товарного займа, а обусловлено это сложным экономическим положением в стране, поэтому покупатель может не иметь возможности погасить свой долг перед поставщиком. Нередко это связано не только со сложным финансовым состоянием покупателя, но и с его недобросовестностью. В этом случае поставщиком разрабатываются специальные распорядительные документы, призванные минимизировать риски.

К этим документам относятся:

- заявка, с помощью которой выдается товарный кредит;

- инструкция;

- соглашение с указанием предоставления отсрочки покупателю, обычно оптовым торговым организациям;

- положение о предоставлении отсрочки или рассрочки розничным покупателям;

- список компаний, обладающих сомнительной репутацией в отношении погашения кредитов.

Каковы условия товарного кредита

В процессе осуществления товарного кредитования должны соблюдаться определенные условия, к которым относятся следующие:

- определяется срок, на который откладывается оплата товаров, отправленных покупателю;

- прописывается момент, в течение которого передаются права собственности, причем в качестве данного момента может выступать дата подписания договора или непосредственная передача товаров;

- рассчитывается сумма платежей, которые необходимо уплатить за применение этого способа кредитования, для этого высчитываются проценты;

- указываются условия выплаты процентов.

Товарный кредит характеризуется определенной суммой. В цену, оговариваемую обеими сторонами, входит цена активов, передаваемых покупателю, а также прибавляются сюда проценты, уплачиваемые за этот способ займа.

Важным моментом считается срок, на который предоставляется этот вид кредита. Сроки товарного вида кредитования могут быть разными, поскольку время, на которое предоставляется отсрочка платежа, обычно полностью зависит от тех условий и особенностей, складывающихся на рынке.

Иные особенности предоставления товарного кредита

Такой вид кредитования появился относительно недавно, однако его можно изначально считать предшественником стандартного коммерческого займа, для которого используются исключительно денежные средства. Это обусловлено тем, что до появления денег, государства и финансов имелись бартерные отношения, причем часто оплата определенных товаров выполнялась другими товарами с отсрочкой.

Если отойти от бизнес-сферы, то в обывательском понимании товарный кредит — это выданная банком ссуда на приобретение товара. Как правило, сотрудники банка или финансовые агенты нескольких кредиторов находятся в точке продаж бытовой техники и электроники, мебели, верхней одежды и работают с клиентами непосредственно на территории магазинов. В случае если человек не может приобрести желаемый товар за наличные средства, ему предлагается оформить на него рассрочку или кредит. В этом случае, наличные деньги на руки клиенту не выдаются. В случае одобрения банк переводит средства на счет торговой точки, а клиент получает на руки нужный товар. Задолженность после этого по стандартной схеме ежемесячными платежами возвращается банку.

Таким образом, товарный кредит может быть представлен в нескольких видах. Он считается выгодным и удобным для применения как покупателями, так и поставщиками. Благодаря ему обеспечивается бесперебойность поставок, производственного процесса и торгового оборота. За предоставление такого кредита покупатель обязан уплачивать определенные проценты. Каждая сторона, участвующая в сделке, должна тщательно разбираться в правильности составления договора относительно товарного кредита.

Хотя здесь в качестве предмета выступают не денежные средства, а товары, все равно существует вероятность невозврата долга, поэтому каждый поставщик должен тщательно выбирать покупателей, которым будет предлагаться такой займ. Также все поставляемые товары обязаны быть высококачественными. Если же речь идет о товарном кредите между физическим лицом и банком, здесь никаких сюрпризов ждать не стоит: условия мало чем будут отличаться от стандартного потребительского займа.

wsekredity.ru

Что такое товарный кредит: виды и особенности

Далеко не каждый потенциальный покупатель может прийти в магазин и приобрести необходимый товар за наличные. Как показывает практика, в большинстве случаев в момент возникновения желания осуществить покупку человек не располагает и половиной от необходимой суммы. В итоге ему приходится откладывать приобретение на потом, а магазину, компании-производителю и перевозчикам оставаться без прибыли. Именно для разрешения этой ситуации был внедрен в практику товарный кредит – ссуда в натуральном выражении, но только клиент получает не денежные средства, а необходимый ему товар. Таким образом, покупатель может пользоваться товаром и при этом выплачивать его стоимость частями на протяжении определенного срока.

Основные характеристики товарного кредита

Как и любой другой кредит, рассматриваемый банковский продукт можно охарактеризовать тремя особенностями:

- Платность – за взятый товар в любом случае придется заплатить, а в том случае если заемщик не в состоянии выплачивать ежемесячные взносы в банк, кредитор имеет право получить товар назад, так как он является залогом.

- Возвратность – вся сумма по договору должна быть выплачена в строго оговоренном объеме.

- Срочность – необходимо будет вносить ежемесячные платежи по установленному графику.

Какие существуют разновидности товарного кредита?

Несмотря на необходимость неукоснительного следования изложенным выше принципам, действующее законодательство предусматривает несколько вариантов оформления договора товарного займа (так называемых кредитных форм).

Кредит с отсрочкой платежа. Эта разновидность кредитования встречается чаще всего и является единственно возможной формой заключения договора товарного займа между финансовой организацией и физическим лицом. То есть все работает по простой схеме – покупатель получает на руки товар, заключая при этом договор с банком, в котором будут оговорены все условия сотрудничества (размер первоначального взноса, сроки кредитования, итоговая сумма кредита), и оплачивает его на протяжении оговоренного периода, при этом сумма кредита увеличивается за счет процентов, начисляемых банком. В свою очередь, финансовая организация переводит средства в магазин, таким образом расплачиваясь за покупателя.

Данный вид рыночных взаимоотношений называется потребительским кредитованием и получил большую распространенность в связи с тем, что представляет выгоду для каждой из сторон. «Пользуйтесь сейчас – платите потом! Банковский процент совсем не велик!» – под этой эгидой магазины и банки активно продвигали и продвигают товарные кредиты.

Открытый счет. Этот вид кредитного договора на товар практикуется, как правило, между юридическими лицами, которые сотрудничают уже на протяжении длительного периода времени, так как предполагает высокий процент доверия между участниками сделки. Суть его заключается в том, что покупатель получает на руки товар, и кредитор сообщает ему номер расчетного счета, куда последний переводит денежные средства по мере возможности. То есть в данном случае отсутствуют регламентированные ежемесячные платежи, да и срочность кредита не оговаривается день в день. В большинстве случаев кредит пот типу «Открытый счет» не подтверждается документально, а только лишь регистрируется в бухгалтерских книгах предприятий.

Консигнация. Данный вид сотрудничества подразумевает то, что поставщик товара (можно сказать – кредитор) поставляет заемщику крупную партию товара, а последний деньги ему возвращает лишь после ее полной или же частичной реализации. Данный вид кредитования возможен только лишь между юридическими лицами. Кроме того, он предполагает и то, что в том случае, если товар не будет реализован на протяжении определенного срока, заемщик обязуется вернуть его в полном объеме, а также в целости и сохранности. Кредитные эксперты утверждают, что данный вариант сотрудничества является наиболее выгодным для заемщика, так как у него из оборота не изымаются денежные средства.

Вексель. Также достаточно перспективный вариант оформления рыночных взаимоотношений между заемщиком и кредитором. Выдается вексель на срок, который заранее оговаривается между участниками соглашения. Составленный документ является юридической гарантией того, что задолженность будет погашена в строго оговоренный срок. Принципиальным же отличием его от договора отсроченного платежа является то, что заемщику необходимо будет погасить задолженность единоразово, причем в полном объеме. Кроме того, существует вариант сотрудничества по векселю предъявления. В данном случае нет строго оговоренного срока действия соглашения, и днем его окончания считается та дата, когда кредитор предъявляет вексель заемщику. Точно так же ему надо будет тогда единоразово погасить задолженность в полном объеме. В принципе, путем оформления векселя возможно сотрудничество финансовой организации с физическим лицом, но сейчас это встречается крайне редко. Как правило, вексель выдается одному юридическому лицу от другого.

Необходимо отметить, что принципиально важным моментом в период действия этого договора является тот факт, что взятому в кредит товару (и по факту являющемуся залогом) не будет нанесен ущерб (в каком бы то ни было объеме), не пострадают его товарные качества.

Достоинства и недостатки составления товарного кредитного договора для каждой из сторон

Естественно, данная форма рыночных взаимоотношений выгодна для всех участников действующего соглашения – в противном случае она бы не набрала такой популярности во всем мире. Итак, чем же выгоден потребительский кредит на товар?

- Этот договор можно оформить в течение рекордно короткого срока. Сейчас банки даже не требуют справки о доходах, так как много людей не имеют возможности по тем или иным причинам подтвердить свой доход. Человек сможет начать пользоваться нужной ему вещью, заплатив при этом только лишь небольшую часть от ее стоимости! Кроме того, сейчас некоторые банки практикуют выдачу товарного кредита вообще без первоначального взноса.

- Для магазина возможность потребительского кредитования позволяет в разы повысить прибыль, так как ему абсолютно все равно, кто с ним расплатится – сам покупатель или же финансовая организация. Более того, магазин в данном случае вообще является стороной, которой составленный договор выгоден во всех планах – никаких рисков или же убытков нет даже в теории. Возможен только лишь возврат товара, но такие ситуации в подавляющем большинстве случаев возникают как раз таки по вине самого магазина.

- Банку тоже выгодно потребительское кредитование – во многих финансовых организациях данный вид продукта приносит львиную долю прибыли.

Минусы товарного кредита

- В данной ситуации больше всех рискует банк. Все дело в том, что даже несмотря на формальное присутствие залога в виде ссуженного товара, при возникновении разного рода недоразумений с выплатой кредитного договора (типичный случай – заемщик более не в состоянии платить по счетам кредитору) получить свои деньги назад будет крайне проблематично. Даже взяв за гипотезу, что банку удастся реализовать выданный товар, все равно вырученная сумма будет в разы меньше, чем даже само тело кредита, не говоря уже о банковском проценте и упущенной выгоде, а также штрафах и затратах, связанных с процессом взыскания. Получить же с недобросовестного заемщика всю причитающуюся банком сумму практически невозможно, даже с учетом положительного судебного решения.

- Взяв товарный кредит, клиент переплачивает процент за пользование банковскими средствами, которые ему потребовались для осуществления покупки. Иногда бывает и так, что взяв товар в кредит, покупатель по факту выплачивает две стоимости. Кроме того, в случае возникновения затруднений с оплатой заемщик рискует испортить себе кредитную историю.

Выгоды юридических лиц

В тот момент, когда предприниматель только открывает свой бизнес, он испытывает материальные трудности, которые главным образом заключаются в нехватке оборотных средств. С учетом того, что брать денежный кредит в банке достаточно затратно (ввиду высоких процентных ставок по договору), товарный кредит в виде консигнации или же открытого счета является лучшей альтернативой. В некоторых случаях между юридическими лицами долговые отношения фиксируются векселем – это практикуется, как правило, в тех случаях, когда заемщик ожидает поступления крупной суммы денежных средств через определенный период времени. То есть это даст ему возможность погасить всю ссуду единовременно, как того требует вексель, и товарный кредит будет закрыт.

В тот момент, когда предприниматель только открывает свой бизнес, он испытывает материальные трудности, которые главным образом заключаются в нехватке оборотных средств. С учетом того, что брать денежный кредит в банке достаточно затратно (ввиду высоких процентных ставок по договору), товарный кредит в виде консигнации или же открытого счета является лучшей альтернативой. В некоторых случаях между юридическими лицами долговые отношения фиксируются векселем – это практикуется, как правило, в тех случаях, когда заемщик ожидает поступления крупной суммы денежных средств через определенный период времени. То есть это даст ему возможность погасить всю ссуду единовременно, как того требует вексель, и товарный кредит будет закрыт.

По факту кредит товарный – это кредит потребительский. Такое взаимоотношение в капиталистических странах является основой для мелкого и среднего бизнеса.

Каким образом решаются спорные ситуации при оформлении кредита на товар?

Чаще всего можно наблюдать следующую картину: на протяжении действия кредитного договора товар выходит из строя, и заемщик перестает платить ежемесячные взносы, мотивируя свое поведение тем, что ему был продан некачественный товар, соответственно, и платить он за него ничего не должен. Но такая позиция в корне неверна. И возникают недоразумения из-за того, что многие люди, даже подписав кредитный договор на товар, не понимают, что это такое.

Все дело в том, что банк только предоставляет денежные средства, то есть по факту оплачивает покупку клиента. При этом он не имеет никакого отношения к качеству реализуемой продукции – это зона ответственности магазина. В том случае, если покупка оказывается ненадлежащего качества, заемщику необходимо будет вернуть ее в магазин, и в случае одобрения факта возврата магазин сам возвращает деньги в банк. Только так можно будет решить возникшую ситуацию. Признать товарный кредит недействительным и избавить заемщика от долговых обязательств может только суд.

Все спорные моменты, которые касаются товарного кредитования юридических лиц, решаются, как правило, в судебном порядке, так как идет речь о крупных суммах и запутанных ситуациях.

Но в любом случае, как бы там ни было, благодаря товарному кредитованию жизнь людей действительно стала проще.

Загрузка…kredit-blog.ru

виды, характеристики, плюсы и минусы

Что такое товарный кредит и есть ли у него ощутимые преимущества

Вид займа, при котором покупатель приобретает по договору определенный товар в рассрочку, называется товарный кредит. Часто человек не может прийти в торговую точку и сразу купить вещь: покупку товара приходится откладывать, копить деньги, а продавцу оставаться без прибыли от продажи. Чтобы таких ситуаций не возникало, был придуман вид товарного кредита.

Основное преимущество такого кредита – возможность пользоваться товаром, за который нет средств расплатиться сразу, и выплачивать деньги частями в прописанный договором срок. В особенностях данного продукта банков разобрались специалисты Бробанк.ру.

Виды товарного кредита

Согласно действующему законодательству, есть несколько типов товарного кредита:

- Кредит с отсроченным платежом. Самая распространенная форма кредитования. Заемщик получает товар, заключив с банком договор поставки, где прописываются условия (сроки, итоговая сумма, первоначальный взнос). Заемщик рассчитывается на протяжении указанного в договоре периода, сумма кредита включает в себя проценты банка, который оплатит товар магазину за покупателя.

- Форма взаимодействия между юридическими лицами. Используется для длительных поставок продукта, при регулярном сотрудничестве поставщика и покупателя. Долг погашается согласно установленным срокам. В данном случае отсутствуют ежемесячные платежи.

- В форме консигнации. Такой вид товарного кредита возможен только для юридических лиц. Заемщик получает товар, платить за который необходимо после его полной или частичной реализации. Если товар не распродан, его возвращают поставщику. Наиболее безопасный вид кредитования.

Вариаций товарного кредитования несколько. Стоит знать об этом, чтобы выбрать оптимальный вариант

Также существует вариант с оформлением задолженности векселем. В основном используется юридическими лицами, теоретически может быть использован и для физического лица. Выдается вексель на прописанный в договоре срок, который нужно оплатить в установленный срок и вернуть всю сумму целиком.

Характеристики товарного кредита

Этот вид займа, как любой банковский продукт, можно охарактеризовать несколькими критериями:

- Платность. Оплата за товар после его получения. Если задолженность не выплачивается в установленные сроки, кредитор вправе забрать выданный товар.

- Возвратность. Общая сумма по договору возвращается в четко прописанный срок и в полном объеме.

- Срочность. Ежемесячные платежи вносятся в соответствии с графиком.

Понимание ключевых характеристик товарных кредитов избавит от недоразумений

Плюсы и минусы товарного кредитования

Как и любой другой кредитный продукт, товарный кредит имеет свои преимущества и недостатки. К плюсам можно отнести:

- Быстрое оформление кредита. Зачастую не требуется даже справка о доходах заемщика, а также нет необходимости вносить первоначальный взнос.

- Увеличение прибыли торговых точек. Для магазинов и производителей неважно, кто оплатит их товар – сам покупатель или же за него это сделает банковская организация. Кроме этого, для продавца в этих случаях нет никаких рисков.

- Выгоду для банковских организаций. Товарный кредит как один из видов потребительского кредитования приносит большую прибыль.

На достоинства и недостатки товарных кредитов надо смотреть с точки зрения итоговой выгоды

К минусам товарного кредитования можно отнести риски, которые грозят банкам. Несмотря на теоретический залог в виде полученного товара, в случае неоплаты заемщиком кредита возврат денег достаточно сложный процесс, даже в случае наличия судебного решения.

К недостаткам этого вида кредита для клиентов относится высокая переплата за товар: проценты за использование средств банка достаточно высокая, и в конечном итоге стоимость кредитной покупки может быть намного выше реальной цены. В случае неоплаты заемщик может испортить себе кредитную историю, а вовремя неоплаченный товар могут изъять.

Спорные ситуации

При удачном получении товарного кредита и оформлении покупки могут возникать спорные моменты. Даже если во время выплаты кредита товар ломается или выходит из строя, заемщик обязан продолжать вносить ежемесячные платежи.

Претензии по поводу некачественного товара должны предъявляться к магазину, банк же просто предоставляет деньги на оплату, и возвращать долг в любом случае нужно. Банковские организации не имеют отношения к самой продукции. Если товар действительно оказывается бракованным, его необходимо вернуть в магазин, тогда продавец вернет деньги банку.

Спорные ситуации во врем выплаты товарного кредита не исключены, но чаще всего их можно решить

В остальных случаях избавить заемщика от обязательств по возврату задолженности может только судебное решение.

Несмотря на некоторые имеющиеся минусы данного вида кредитования, нельзя отрицать, что появление товарного кредита облегчило жизнь многим покупателям. Нет необходимости длительное время копить средства на понравившийся товар – можно взять его в кредит, начать им пользоваться и затем выплачивать долг перед магазином или производителем.

Читайте также:

brobank.ru

ТОВАРНЫЙ КРЕДИТ — это… Что такое ТОВАРНЫЙ КРЕДИТ?

- ТОВАРНЫЙ КРЕДИТ

- ТОВАРНЫЙ КРЕДИТ

- ТОВАРНЫЙ КРЕДИТ — особая форма кредита, предоставляемого продавцами покупателям в виде продажи товаров в рассрочку, с отсроченным платежом (продажа в кредит). В этом случае кредит приобретает форму товара, плата за который вносится в последующем и представляет погашение кредита. Товарный кредит предоставляется под долговое обязательство (вексель) или посредством открытия счета по задолженности. Он способствует ускорению реализации товаров и увеличению скорости оборота капитала.

Экономический словарь. 2010.

Экономический словарь.

2000.

- ТОВАРНЫЙ ДЕМПИНГ

- ТОВАРНЫЙ ЧЕК

Смотреть что такое «ТОВАРНЫЙ КРЕДИТ» в других словарях:

Товарный кредит — кредит, предоставляемый в виде товаров, станков, машин и оборудования. По английски: Credit against goods См. также: Международные кредиты Финансовый словарь Финам. Товарный кредит Кредит, осуществляемый в виде поставки товаров. Терминологический … Финансовый словарь

Товарный кредит — предметом договора о товарном кредите, как и договора займа могут быть вещи, определенные родовыми признаками. Однако товарный кредит отличается от займа вещей тем, что заемщик вправе во исполнение заключенного договора требовать передачи… … Энциклопедический словарь-справочник руководителя предприятия

Товарный кредит — (англ. commodate) в гражданском праве РФ кредит, предоставляемый (получаемый) на основании договора, предусматривающего обязанность одной стороны предоставить др. стороне вещи, определенные родовыми признаками (договора Т.к.). Согласно ст. 822 ГК … Энциклопедия права

ТОВАРНЫЙ КРЕДИТ — кредит, предоставляемый в товарной форме. В соответствии со ст. 822 ГК РФ сторонами может быть заключен договор, предусматривающий обязанность одной стороны предоставить другой стороне вещи, определенные родовыми признаками (договор Т.к.). К… … Юридическая энциклопедия

ТОВАРНЫЙ КРЕДИТ — в гражданском праве РФ разновидность кредитного договора. Согласно ст. 822 ГК РФ, сторонами может быть заключен договор, предусматривающий обязанность одной стороны предоставить другой стороне вещи, определенные родовыми признаками (договор Т.к.) … Юридический словарь

товарный кредит — особая форма кредита, предоставляемого продавцами покупателям в виде продажи товаров в рассрочку, с отсроченным платежом (продажа в кредит). В этом случае кредит приобретает форму товара, плата за который вносится в последующем и представляет… … Словарь экономических терминов

ТОВАРНЫЙ КРЕДИТ — кредит, предоставляемый в товарной форме. В соответствии со ст. 822 ГК РФ, сторонами может быть заключен договор, предусматривающий обязанность одной стороны предоставить другой стороне вещи, определенные родовыми признаками (договор товарного… … Энциклопедический словарь экономики и права

Товарный кредит — см. Кредит товарный … Терминологический словарь библиотекаря по социально-экономической тематике

Товарный кредит — Сторонами может быть заключен договор, предусматривающий обязанность одной стороны предоставить другой стороне вещи, определенные родовыми признаками (договор товарного кредита) . К такому договору применяются правила параграфа 2 Кредит главы… … Словарь: бухгалтерский учет, налоги, хозяйственное право

товарный кредит — в гражданском праве РФ разновидность кредитного договора. Согласно ст. 822 ГК РФ, сторонами может быть заключен договор, предусматривающий обязанность одной стороны предоставить другой стороне вещи, определенные родовыми признаками (договор Т.к.) … Большой юридический словарь

dic.academic.ru

достоинства и недостатки, правила расчета

Товарный кредит повышает настроение

Товарный кредит повышает настроениеСегодня, когда рыночная экономика набирает обороты, чрезвычайно большое значение имеет такой сектор продажи товаров, как товарный кредит.

Это наиболее удобный, как для продавцов, так и для покупателей, инструмент реализации продукции.

Не каждый человек имеет возможность купить новую бытовую технику или транспортное средство, оплатив его стоимость сразу.

Такие люди могут получить товар или продукцию с отсрочкой оплаты его стоимости, не теряя при этом возможности пользоваться им с первого же дня оформления кредита.

Навигация по статье

Суть и особенности товарного кредита

ТК – представляет собой разновидность займа. Он оформляется посредством подписания договора, согласно которого покупатель получает возможность пользоваться товаром, оплачивая его стоимость на протяжении некоторого времени.

Товарный кредит выгоден, как для покупателя, так и для продавца товара. Для тех, кто берет товар в кредит выгода заключается в том, что человек имеет возможность пользоваться товаром, купить который ему не позволяет его материальное состояние.

Минус же в данном случае заключается в некоторой переплате общей стоимости товара, который покупатель берет в рассрочку. Что касается размера этой переплаты, она зависит от суммы процентной ставки по данному кредиту, а также от его срока.

Продавец товара также не остается внакладе, увеличивая оборот товара и капитала. Кроме этого немаловажной выгодой для продавца также является реклама его фирмы или компании, в которой можно получить товар с отсрочкой его полной оплаты.

ТК можно получить в виде товара, который покупатель берет в рассрочку, остаточную его стоимость, а также процент по кредиту он погашает через банковскую организацию, которая переводит эти средства на банковский счет продавца.

Специалисты выделяют группы клиентов, которые можно считать приоритетными при пользовании данным видом кредитования:

- Предприятия, сфера деятельности которых заключается в осуществлении торговли в розницу, например, транзит.

- Компании-производители, которые занимаются экспортной реализацией товара. Для них товарное кредитование способствует тому, что существенно увеличивается оборот товара и получения прибыли.

Товарный кредит – это разновидность заимствования товара. Особенность, по сравнению с кредитом банковской формы, заключается в том, что он выдается не в виде наличных средств, а в виде товара. Стоит также отметить, что в данном случае, товар выступает в качестве залога.

Это означает, что покупатель должен вернуть товар продавцу в том случае, если он не оплатит вовремя часть его стоимости или просрочит погашение ставки по процентам.

Нельзя также забывать о том факторе, что данный вид кредита относится к краткосрочным (максимальный срок, на который можно его оформить не превышает три года). Получить товарный кредит также можно при выполнении одного из главных условий – проплата первоначального взноса.

В каких видах может выступать данный вид кредита

Товарный кредит, как разновидность коммерческого кредита, может иметь несколько форм:

- С отсрочкой платежа. Это самая распространенная форма кредитования среди продавцов, которые занимаются розничной или оптовой торговлей. Суть его заключается в том, что продавец товара предоставляет покупателю возможность отсрочить срок окончательной полной оплаты товара. От первоначального взноса до последней проплаты, право пользования товаром или продукцией принадлежит продавцу. Срок, на который дается отсрочка, размеры выплат оговариваются обеими сторонами и закрепляются в договоре или соглашении.

- Открытый счет. Разновидность коммерческого кредита, суть которого заключается в том, что продавец предоставляет покупателю открытый счет, на который он и проводит периодические проплаты задолженности по приобретенному товару. Как правило, такой вид кредита не подтверждается никакими видами документов, а регистрируется только лишь в бухгалтерских книгах предприятий. Как показывает практика, для того чтобы получить такой вид кредита необходимо иметь высокий уровень доверия между покупателем и продавцом, например, это могут быть две организации, которые сотрудничают на протяжении длительного времени и полностью доверяют друг другу.

- Консигнация. В данном случае поставщик товара (продавец) является консигнантом, организует поставку большой партии товара на склад продавца при условии его реализации. Оплата отгруженного товара выполняется поле его продажи. По мнению специалистов, данный вид кредита можно считать наиболее финансово безопасным.

- Вексель. Данная форма является самым перспективным и современным видом коммерческого кредита. Векселя выдаются на разные сроки их погашения, которые предварительно согласуются между покупателем и продавцом. Данный документ выступает в качестве гарантии для продавца в том, что кредит будет погашен покупателем в установленный в векселе срок, покупатель должен полностью погасить задолженность единоразово. Нередко также используют вексель по предъявлению, которые обязуют покупателя погасить задолженность по кредиту в тот день, когда продавец предъявить ему данный вексель.

Использование любого вида отсроченного платежа подразумевает запрет на любой вид влияния продавца на покупателя, которые имеют внефинансовую форму. Это может быть предоставление некачественного или испорченного товара или продукции; выдвижение условия и прекращении сотрудничества с другими продавцами или покупателями и пр.

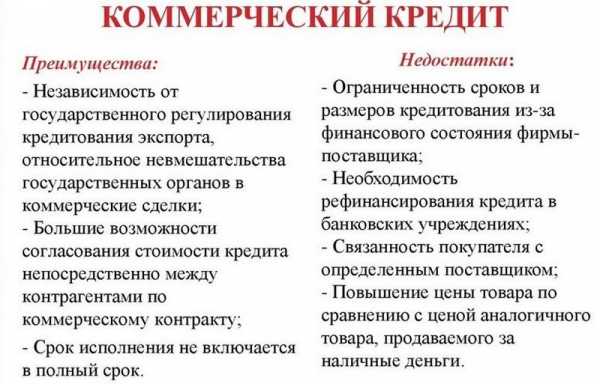

Достоинства, недостатки и правила использования ТК

Как любой вид денежных взаимоотношений, товарный кредит имеет две стороны – положительную и отрицательную.

Положительная:

- Кредит можно получить за короткий промежуток времени.

- Есть возможность принимать непосредственное участие в формировании всех пунктов договора или соглашения по предоставлению кредита.

- Покупатель может единолично решать, каким именно образом он будет использовать товар, взятый в рассрочку.

- Размер ставки по процентам намного ниже, чем по другим видам кредитования.

- Товарный кредит может быть выдан без привлечения посредником, что значительно уменьшит расходы по оплате их услуг.

Отрицательная:

- Есть довольно высокая степень риска.

- В банковской организации можно взять денежный кредит, сумма которого будет значительно ниже, чем сумма, которую можно получить по стоимости товарного кредита.

- Одним из обязательных условий получения ТК является внесение первоначального взноса.

- Право собственности на товар остается за продавцом от первого до последнего взноса и погашения задолженности ставки по процентам.

Правила использования коммерческого кредита можно отнести и к товарному:

- Нередко, когда человек решает взять ТК, не учитывается такой фактор, как спрос на приобретенный товар, который он берет в кредит. Это огромная ошибка.

- Если в качестве кредита берется товар, который заведомо неликвидный, необходимо требовать от продавца более плавных и легких условий по кредиту, в том числе и размеру ставки по процентам.

Перед тем, как взять товар в рассрочку следует внимательно проанализировать рынок товаров. Это необходимо дабы не взять товара больше, чем можно его реализовать.

Не стоит доверять выбор товара своим сотрудникам. Они могут не учесть ваших планов на будущее по отношению реализации данного товара.

Составляя договор по предоставлению товарного кредита, следует обратить внимание на составление его письменной формы, в противном случае доказать что-либо будет совершенно невозможно.

Не стоит нарушать сроки погашения кредита и ставки по процентам. Это может закончиться тем, что продавец аннулирует договор и заберет товар обратно. Это связано с тем, что, согласно закону, продавец остается собственником товара до тех пор, пока не будет совершен последний платеж.

Необходимо заранее просчитывать возможность того, что товар не реализуется полностью и сразу. Это повлечет за собой просрочки по платежам.

Продавцы доверяют только тем покупателям, с которыми сотрудничают на протяжении длительного времени. Заслужив доверие у продавца товара, можно рассчитывать на более льготные условия получения товарного кредита.

Не стоит метаться от одного продавца к другому – это не в пользу покупателю. В то же время, если продавец подвел один раз, не исключен возможность того, что это повториться. Не стоит давать ему второго шанса.

Процедура оформления

При оформлении кредита следует внимательно читать договор

При оформлении кредита следует внимательно читать договорПо данным статистики, приблизительно 30% населения нашей страны хотя бы раз в жизни сталкиваются с оформлением товарного кредита.

Поэтому просто необходимо знать, как правильно его оформить, на что обратить внимание.

Товарный кредит — это любой кредит на покупку товаров, который имеет свою специфику и особенности оформления:

Выбрать необходимый товар или магазин, в котором будет оформляться ТК.

В первую очередь необходимо быть точно уверенным в том, что приобретение данного товара действительно необходимо.

Стоит также обратить особое внимание на выбор компании или магазина, в котором будет оформляться кредит. При этом у продавца должно быть, как можно больше кредиторов банков. От этого зависит количество акций, по которым товар можно приобрести.

Кредитная программа в банке кредиторе. Самостоятельно разобраться в этом вопросе довольно сложно, конечно, если покупатель не владеет необходимыми знаниями.

Специалисты рекомендуют обратиться за помощью к консультантам банка, которые ознакомят с разновидностью и особенностями кредитных программ. Какую из них выбрать при покупке товара в рассрочку, решать самому покупателю.

Условия кредита

При составлении договора или оглашения на оформление товарного кредита, стоит обязательно обратить внимание на такие пункты, как срок кредита, размер и сроки периодического погашения, размер процентной ставки, разновидности штрафных санкций за просрочку и пр. От этого зависит то, будет ли выгоден ТК.

Процедура оформления

Для этого достаточно иметь при себе паспорт. Покупатель имеет право принимать непосредственное участие в составлении и обсуждении каждого пункта договора или соглашения.

При себе необходимо иметь сумму наличных, которые будут внесены в качестве первоначального взноса. Кроме этого, при себе нужно иметь мобильный телефон, это может быть необходимо для подтверждения личных данных.

Перед тем, как поставить свою подпись под договором, лучше всего прочитать его еще раз очень внимательно и неспешно, обращая внимание не самые мелкие детали.

Внесение первоначального взноса

Первый взнос по кредиту

Первый взнос по кредитуПосле подписания всех документов можно внести первый взнос в кассу.

В договоре также обязательно должны быть прописаны условия и гарантии возврата товара, который был взять в рассрочку.

Если товар был взят в кредит, это ни в коей степени не означает, что его уже нельзя вернуть.

Обнаружив какой-либо брак приобретенного товара или же в случае частого устранения неполадок или неисправности товара, покупатель имеет право на протяжении первых 15 дней после того, как был оформлен договор вернуть его.

Если покупатель пользовался товаром больше указанного срока, вернуть его можно будет только до той даты, которая указана в гарантийном талоне. Поэтому, покупая товар в кредит, необходимо обязательно требовать от продавца заполнения талона гарантии.

Продавец обязан составить акт возврата, в котором четко прописана причина этого процесса.

После того, как процедура будет завершена, в этот же день следует обратиться в банк, через который шла оплата задолженности, имея при себе все необходимые документы и квитанции.

Это необходимо сделать потому, что проценты будут начисляться за каждый день использования товара, независимо от его возврата. Важна дата, когда покупатель обратился в банк, а не дата, когда товар был возвращен продавцу. Специалисты банка составят акт о расторжении кредитного договора.

Покупателю придется составить заявление о возврате денежных средств. В заявлении следует указать точную сумму, которая уже была внесена в качестве погашения кредита, а также суммы, которую еще необходимо погасить.

До той даты, пока в банке не будет окончательно оформлена и закончена процедура расторжения договора или соглашения на кредит, нельзя прекращать выплаты по товарному кредиту. Это может привести к тому, что покупателю будут начислены штрафные санкции на уже сданный продавцу товар.

Банковской организацией будет выдан специальный документ, в котором указано о расторжении договора кредитования и о полном отсутствии задолженности по ТК. После этого покупателю будут возвращены все средства, которые он уплатил за время пользования товаром.

Что же касается возврата тех средств, которые были уплачены покупателем, как процент за пользованием кредитом, покупателю следует обратиться в суд. При этом, суд будет обращать внимание только на ту сумму, которая была выплачена покупателем за тор период, когда товар еще не был возвращен, но он не имел возможности им пользоваться по причине его неисправности.

Нередки случаи, когда продавец отказывается принимать товар обратно, а банк отказывается разрывать кредитный договор. В таком случае, у покупателя нет другого вариант, кроме как обратиться с иском в судебную инстанцию. Как показывает практика, в случае возникновения подобной ситуации лучше всего обратиться за помощью к опытному юристу.

Размер ставки по процентам зависит от некоторых факторов:

- Срок кредита.

- Стоимость товара, взятого в рассрочку.

- Взаимоотношения между покупателем и продавцом.

Этот показатель может быть таких видов:

- Плавающая ставка. Ее размер четко не устанавливается, а зависит от срока кредитования и суммы, которая еще не погашена. Данный вид ставки пользуется большой популярностью у покупателей.

- Фиксированная. Данный вид ставки по процентам является постоянным и неизменным на протяжении всего срока действия договора кредитования.

Товарный кредит представляет собой разновидность займа, который чрезвычайно популярен среди покупателей. При его оформлении следует учесть все моменты, а особенно свои возможности.

Об основных моментах оформления товарного кредита можно посмотреть на видео:

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Еще по этой теме:vyborprava.com

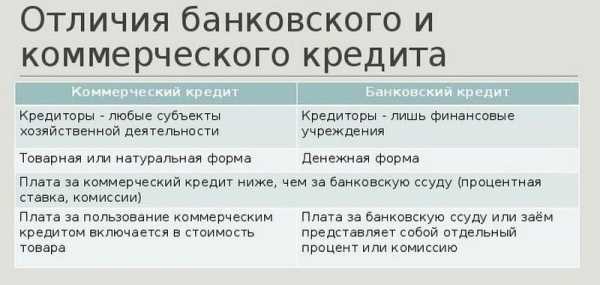

Коммерческий кредит vs товарный кредит

Между хозяйствующими субъектами широко распространены такие виды кредитования, как товарный кредит и коммерческий кредит. Например, в ситуации, когда организация временно нуждается в сырье, материалах или товарах, она может занять их у другой организации, заключив договор товарного кредита. Коммерческим кредитом называют такие формы кредитования, как отсрочка и рассрочка оплаты товаров (работ, услуг), к нему также относят авансы или предварительную оплату товаров (работ, услуг) покупателем продавцу. Правильная квалификация договора оказывает большое влияние на отражение таких сделок бухучете и отчетности. Рассмотрим основные сходства и различия товарного кредита и коммерческого кредита

24.05.2016Автор: Елена Щербачева, заместитель директора департамента развития и стандартизации учетных процессов компании «ФБК»

Гражданский кодекс (далее — Кодекс) четко разграничивает понятия коммерческого кредита и товарного кредита.

Договор товарного кредита предусматривает обязанность одной стороны предоставить другой стороне вещи, определенные родовыми признаками (ст. 822 ГК РФ).

Исполнение договора коммерческого кредита связано с передачей в собственность другой стороне денежных сумм или других вещей, определяемых родовыми признаками (ст. 823 ГК РФ).

Любой договор считается заключенным, если между сторонами, в требуемой в подлежащих случаях форме, достигнуто соглашение по всем существенным условиям договора (ст. 432 ГК РФ). При этом существенными являются условия о предмете договора, условия, которые названы в законе или иных правовых актах как существенные или необходимые для договоров данного вида, а также все те условия, относительно которых по заявлению одной из сторон должно быть достигнуто соглашение.

Для понимания основных отличий перечисленных выше двух видов договоров определим, какие условия являются существенными для каждого из них.

Существенные условия договоров товарного кредита и коммерческого кредита

Договор товарного кредита будет считаться заключенным, если определен предмет договора, то есть наименование и количество товара, передаваемого в кредит. Условия о количестве, об ассортименте, о комплектности, качестве, таре и (или) об упаковке предоставляемых вещей должны исполняться в соответствии с правилами о договоре купли-продажи товаров (ст. 822 ГК РФ). Таким образом, существенным условием для договора товарного кредита является указание наименования и количества передаваемого в кредит товара. В обязанности заемщика входит необходимость вернуть товар именно такого же рода и качества, в противном случае договор может быть квалифицирован как договор мены. При этом цена передаваемого товара не является существенным условием договора. Указание цены товара в договоре товарного кредита носит рекомендательный характер, так как размер процентов, подлежащих уплате кредитору, рассчитывается исходя из договорной стоимости товаров.

Для договора коммерческого кредита существенным условием является указание цены товара и сроков его оплаты, то есть размер и условия предоставления кредита. Однако не всегда несовпадение сроков передачи товара и сроков его оплаты является признаком договора коммерческого кредита. Анализ многочисленной арбитражной практики приводит к выводу, что при предварительной оплате товара обязательства коммерческого кредитования возникают не автоматически, а при достижении соглашения об этом (пост. ФАС ЗСО от 15.05.2008 № Ф04-2871/2008(4766-А45-17)).

Аналогичный вывод о том, что несовпадение момента получения товара с моментом его оплаты само по себе не является коммерческим кредитом (отсрочкой оплаты товара), содержится и в других документах (пост. ФАС ПО от 15.04.2014 № Ф06-4575/13, от 17.01.2011 № Ф06-12602/2010 по делу А49-3817/2010, ФАС СЗО от 09.11.2010 № Ф07-9633/2010; определение ВАС РФ от 25.02.2009 № 1511/09).

Таким образом, уплата аванса, предоставление отсрочки и рассрочки уплаты товаров, работ или услуг представляют собой коммерческий кредит, если подобные условия платежей определены в договоре как предоставление коммерческого кредита.

Различия форм договоров коммерческого кредита и товарного кредита

Помимо различий в существенных условиях договоров товарного кредита и коммерческого кредита необходимо отметить также отличия в их форме.

Из анализа норм главы 42 Гражданского кодекса следует, что договор товарного кредита (к которому применяются правила параграфа 2 «Кредит» данной главы) — это отдельный самостоятельный договор, который заключается в письменной форме. Несоблюдение письменной формы влечет за собой недействительность кредитного договора. Такой договор считается ничтожным.

В свою очередь, предоставление коммерческого кредита не является самостоятельной юридической сделкой. Действительно, Кодексомопределено (п. 1 ст. 823 ГК РФ), что договорами, исполнение которых связано с передачей в собственность другой стороне денежных сумм или других вещей, определяемых родовыми признаками, может предусматриваться предоставление кредита, в том числе в виде аванса, предварительной оплаты, отсрочки и рассрочки оплаты товаров (работ, услуг).

Поэтому условия предоставления коммерческого кредита могут содержаться в основном договоре (купли-продажи, оказания услуг, выполнения работ и т.д.) или быть предусмотренными дополнительным соглашением к основному договору.

Возмездность договоров товарного и коммерческого кредита

Договор товарного кредита может быть как возмездным, то есть предполагать получение процентов за предоставление, так и безвозмездным.

В Кодексе предусмотрена возможность заключения беспроцентного (безвозмездного) договора товарного кредита (п. 3 ст. 809 ГК РФ): договор предполагается беспроцентным, если в нем прямо не предусмотрено иное, в случаях, когда по договору заемщику передаются не деньги, а другие вещи, определенные родовыми признаками (случай товарного кредита).

Если в договоре товарного кредита не содержится условие об оплате процентов, договор считается безвозмездным.

Договор коммерческого кредита всегда является возмездным, за исключением случая, когда договор заключен между гражданами на сумму, не превышающую пятидесятикратного установленного законом минимального размера оплаты труда, и не связан с осуществлением предпринимательской деятельности хотя бы одной из сторон (п. 3 ст. 809 ГК РФ).

Если условиями договора не предусмотрен размер процентов за пользование коммерческим кредитом, то проценты рассчитываются исходя из ставки рефинансирования на день уплаты заемщиком суммы долга или его части*(п. 1 ст. 809 ГК РФ).

Помимо процентов за пользование коммерческим или товарным кредитом договором могут быть предусмотрены штрафные санкции (неустойки) за нарушение условий договора (Порядок взимания штрафных санкций установлен ст. 395 ГК РФ), в том числе за нарушение условий предоставления кредита.

Штрафные санкции (неустойки) могут быть установлены как в возмездных договорах товарного или коммерческого кредита, так и в безвозмездном договоре товарного кредита. Так, например, при заключении сторонами безвозмездного договора товарного кредита в случае нарушения существенных условий договора сторона-заемщик должна будет уплатить штрафные санкции при наличии условия об уплате неустойки в договоре.

Возмездным договором товарного или коммерческого кредита могут быть одновременно предусмотрены и проценты за пользование кредитом, и штрафные санкции (неустойки) за нарушение договорных условий.

Актуальная бухгалтерия

taxpravo.ru

Товарный кредит (коммерческий) в 2019 году

Коммерческий или товарный кредит отличается от прочих форм кредитования. Тем не менее, многие российские организации используют такую услугу.

Что в 2019 году подразумевается под товарным кредитом по ГК РФ? Практически каждая организация предпочитает развиваться за счет займов, а не денежных средств с оборота.

Помимо обычного банковского кредита, выдаваемого деньгами, многие предприниматели используют такую услугу, когда в виде займа предоставляется товар. Каковы особенности коммерческого товарного кредита в 2019 году?

Основные моменты

Товарная форма кредита или коммерческий кредит отличается почти от всех существующих форм кредитования.

Но несмотря на это, для организаций это один из наиболее выгодных вариантов увеличения оборотного капитала.

Следует отметить, что закон различает коммерческий и товарный кредиты. При этом товарный кредит является разновидностью коммерческого. Отличие определяется объектом кредита.

В соответствии с гражданским законодательством РФ коммерческий кредит может предоставляться в двух формах:

| Товарная | Наиболее популярный вид. Также в данном варианте объектом может выступать услуга |

| Денежная | В этом случае речь идет непосредственно о получении денежных средств |

Субъектами коммерческого кредита выступают субъекты хозяйственной деятельности – ИП и юридические лица.

Кредитором становится лицо, предоставляющее объект кредитования – товары или деньги. Дебитор – это получатель ресурсов, заемщик, который получает объект кредитования на условиях, прописанных в договоре.

Важно понимать, что предоставляемые в долг активы не переходят в собственность заемщика. Полученные ресурсы применяют для пополнения оборотных средств и производства.

Заемные активы подлежат возврату с учетом интересов кредитора. При этом в большинстве случаев возвратная стоимость превышает начальную, отсюда и выгода для кредитора.

Стать заемщиком, как и при любом другом варианте кредитования, можно при достаточной платежеспособности, наличии поручительства третьей стороны или имущественного обеспечения.

Что это такое

Понятие коммерческого кредита можно трактовать разными формулировками. Однако в большинстве случае определение будет излишне громоздким или недостаточно точным.

Популярным определением является следующее — «Товарный кредит – это кредит в товарной форме, предоставляемый одним субъектом хозяйственной деятельности другому».

Но данное утверждение несколько не верно. Иногда клиент сначала вносит предоплату и только потом получает определенный объект кредитования. Получается, что предметом займа выступает не товар или продукт, а денежные средства.

Сущность коммерческого кредита более точно определена таким определением — «Коммерческий кредит – это разновидность заимствования в денежной или товарной форме.

Он являет собой обмен фондами меж хозяйствующими субъектами с задержкой во времени».

Основным отличием коммерческого кредита от классического варианта займа выступает его связь с товарными поставками. Данное обстоятельство, как правило, вызывает некоторую путаницу.

Если имеется договор о регулярных поставках товаров с одинаковыми родовыми признаками и с фиксированной системой расчетов, то имеет место такая форма кредитования, как товарный кредит.

От банковского кредита коммерческий кредит отличается разнообразием объектов заимствования. Это могут быть деньги, товары, услуги, ценные бумаги, иные ценности.

Коммерческий кредит – это сделка, заключаемая субъектами хоздеятельности без участия банка. То есть отношения осуществляются напрямую и без посредников.

Какие бывают виды

Основные варианты коммерческого кредитования – товарная и денежная форма. Но они в свою очередь разделяются на внутренние разновидности, что зависит от способов предоставления и прочих условий.

Для товарного кредита приемлемыми считаются следующие формы предоставления:

| C отсрочкой | Оплата предоставляется единовременно одной суммой в течение установленного срока |

| В рассрочку | Оплата проводится несколькими траншами согласно согласованному графику платежей |

| Единовременный расчет | По условиям кредитования четко определяются условия срочности, платности и возвратности |

| Под вексель | Гарантией возврата становится письменное обязательство о выплате определенной суммы (вексель) |

| Сезонная | Такой вариант применяют при сотрудничестве с с/х предприятия, для которых платежеспособность зависит от времени года |

| Периодическая | Оформляется как зависимость срока оплаты от даты предыдущей поставки |

| Консигнационная | Используется при поставках товара с несколько неопределенной рассрочкой. При этом законодательной основы консигнации в России нет, и применяются договорные отношения |

Для денежного варианта коммерческого кредитования характерны следующие разновидности оформления:

| Авансовая | Товар предоставляется только после полной предоплаты. Обычно эта форма применяется для высоколиквидных товаров, пользующихся повышенным спросом |

| По частичной предоплате | В договоре фиксируют сумму предварительной оплаты как процент от общей суммы. Для кредитора это страховка от отказа в приобретении товара |

На практике чистые варианты коммерческого кредитования применяют не так часто. В большинстве случаев используют смешанные формы.

Например, часть оплаты вносится наличными предварительно, а остальная сумма оплаты оформляется векселем.

Правовое регулирование

Кредитные отношения коммерческих субъектов регламентируют гражданско-правовые методы. Основные правовые положения, регулирующие коммерческое кредитование, это:

- Конституция РФ.

- ФЗ № 395-1 от 2.12.1990 «О банках…».

- ФЗ № 86 от 10.07.2002 «О ЦБ РФ».

- Гражданский кодекс РФ.

- Положения ЦБ РФ.

Непосредственно понятия коммерческого кредитования рассмотрены следующими положениями:

Необходимо отметить, что отношения кредитора и заемщика обладают комплексным характером, подтверждающим права обеих сторон. То есть при коммерческом кредитовании используется совокупность правовых норм.

Особенности займа

Основная характеристика коммерческого кредита сводится к тому, что это отношения продавца и потребителя, которые заключаются в долге.

То есть кредитор представляет какой-то объект в долг с выгодой для себя. Для заемщика выгода заключается в вариативности оплаты полученного объекта.

Коммерческий кредит можно взять на любой срок, как на очень короткий, так и на довольно длительный.

Объем кредита зависит только от возможностей сторон – сколько может предоставить кредитор и сколько может оплатить заемщик с учетом достигнутых договоренностей по срокам и размерам оплаты.

Механизм предоставления коммерческого кредита достаточно сложен по структуре и содержанию.

Например, при оформлении банковского кредита отличия выражены только в варианте возврата – аннуитетные или дифференцированные платежи, с первоначальным взносом или без оного.

При коммерческом кредитовании вариантов возврата займа намного больше. Чаще всего применяют вексельное кредитование.

Заемщик выдает кредитору коммерческий вексель, в котором указаны стоимость товара и сумма процентов за его использование.

Но может кредитование осуществляться и без векселя. К примеру, используют авансирование, отсрочку или иные варианты, в том числе и смешанные.

Товарный кредит в договоре поставки при заключении сделки между юридическими лицами

Товарный кредит часто применяют при заключении договоров поставки. Обусловлено это одним из основных правил бизнеса – не изымать средства из оборота.

Отсюда следует, что предприятия выгодно заключение договоров, основанных на коммерческом кредитовании.

Особенности такого кредитования в том, что условия о товарном/коммерческом кредите становятся дополнением основного договора поставки.

То есть изначально стороны определяют объект кредитования, количество товаров/услуг, условия и сроки поставок, стоимость объекта.

Затем определяются условия оплаты. И вот здесь возможны разные варианты – рассрочка, отсрочка, авансирование, вексель и т. д.

В итоге заемщик обретает возможность получить необходимый товар без незамедлительной оплаты, то есть не приходится изымать средства с оборота.

Расчет при этом осуществляется по мере появления свободных средств или по мере реализации/использования товаров.

Договор коммерческого кредитования обязательно заключается в письменном виде. При этом если заключается договор поставки, то в него могут включаться и условия о коммерческом кредитовании.

Обязательные реквизиты договора коммерческого кредитования определены гл.42 ГК РФ и прочими нормативами, это:

- описание объекта кредитования и его характеристики;

- срок действия договора;

- величина платы за использование;

- порядок расчетов;

- условия досрочного погашения;

- ответственность сторон;

- штрафные санкции;

- форс-мажорные ситуации;

- порядок разрешения споров;

- дата подписания договора и дата вступления его в силу;

- реквизиты сторон и подписи;

- дополнительные условия.

Процедура оформления в банке

От банковского займа коммерческий кредит отличен именно отсутствием в схеме кредитования финансово-кредитного учреждения. Но при этом эти два вида кредита имеют и некоторые сходства.

Так зачастую производственно-торговый и банковский капиталы сращиваются. Образуя крупные холдинги, цель которых в увеличении доходности.

В такой ситуации разделить формы коммерческого и банковского кредитования достаточно сложно. Вместе с тем есть некоторые отличия, а именно по следующим пунктам:

| Кредитором при банковском кредитовании может быть только финансовое учреждение с надлежащей лицензией | При коммерческом кредитовании кредитором может стать любой субъект хозяйственной деятельности |

| Объектом заимствования при банковском кредитовании выступают только денежные средства | При оформлении кредитных отношений с субъектами хоздеятельности в качестве объекта могут выступать любые востребованные материальные ресурсы |

| Ставка по кредиту при банковском кредитовании определяется политикой банка | При коммерческом кредитовании ставка может формально отсутствовать, она включается в стоимость товара. К тому же коммерческое кредитование предполагает в основном более низкие ставки |

То есть банк может становиться участником сделки коммерческого кредитования, но не как финансово-кредитная организация, а как юридическое коммерческое лицо.

Вместе с тем банк может представлять интересы субъекта хоздеятельности при коммерческом/товарном кредитовании.

Видео: какие банки дают кредит с плохой кредитной историей

В частности речь идет о товарном кредитовании, то есть о продаже товаров/услуг партнеров банка покупателю через оформление банковского договора.

В этой ситуации банк за счет собственных средств оплачивает стоимость объекта кредитования. А заемщик вносит оплату в пользу банка.

Условия кредитования

Основные условия коммерческого кредитования через банк таковы:

- ограниченная сумма займа, определяемая также платежеспособностью заемщика;

- ограничение срока кредитование, не более чем длится максимальный период;

- поручительство третьих лиц или предоставление обеспечения либо отсутствие залога с уменьшением суммы займа;

- возможность выбора способа получения – разовая выдача или кредитная линия.

При этом условия могут отличаться в зависимости от банка и выбранной программы. Например, ОТП банк предлагает кредиты бизнесу на пополнение оборотных средств, приобретение оборудования, недвижимости, транспортных средств, рефинансирование.

Причем ставка может быть плавающей и фиксированной, залог требуется не во всех случаях.

Банк Хоум Кредит при кредитовании организаций требует устойчивости и перспективности бизнеса, подтвержденной успешной коммерческой деятельности и прибыльной работы не менее полугода.

Перечень документов

Для оформления коммерческого/товарного кредита через банк юридическому лицу потребуется предоставить обязательно:

Дополнительно банк может затребовать:

- справки из налоговой об отсутствии задолженности;

- справки об обслуживающих банках;

- справки о суммах оборота за последний год;

- копии лицензий на осуществление деятельности;

- контракты с партнерами и т. д.

Внесение первоначального взноса

Внесение первоначального взноса при кредитовании являет собой некую гарантию платежеспособности клиента.

При товарном/коммерческом кредитовании начальный взнос расценивается как частичная оплата. При этом остальная часть суммы может быть внесена разными способами.

Первоначальный взнос при товарном кредите оформляется чаще всего как авансовый платеж. А вот оставшаяся часть суммы может вноситься посредством рассрочки, отсрочки, через оформление векселя.

Условие о первоначальном взносе должно быть включено в договор, по которому осуществляет кредитование. При отсутствии такового оплата осуществляется согласно указанному в договоре способу.

Нюансы при досрочном погашении

Как правило, в договоре должны быть прописаны условия погашения, в том числе и досрочного. Заемщик имеет право вернуть долг раньше срока.

Особенность в том, что коммерческий кредит может предоставляться без процентов. То есть стоимость объекта определена изначально и проценты по умолчанию включены в общую сумму.

В этой ситуации досрочное погашение не предполагает перерасчета. По мере возможности заемщик может погасить кредит досрочно, но в полной сумме в соответствии с согласованным ранее способом расчетов.

Другое дело, когда договор предусматривает начисление процентов за использование. В такой ситуации сумма оплаты зависит от срока пользования.

Соответственно, чем раньше будет погашен займ, тем меньше начисляется процентов. При досрочном погашении осуществляется перерасчет процентов и оплачивается сумма фактической задолженности.

Коммерческие и товарные кредиты находят все более широкое распространение в бизнесе. Этот способ позволяет вести деятельность за счет заемных средств.

При этом привлекательным данный вид кредитования является еще и благодаря гибкости расчетов.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

jurist-protect.ru