Аккредитив

Аккредитив (Letter of Credit) — форма расчетов, согласно которой банк (банк-эмитент) по поручению клиента (плательщика) — заявителя аккредитива и в соответствии с его указаниями или от своего имени обязуется провести платеж на условиях, определенных аккредитивом, или поручает другому (исполняющему) банку осуществить этот платеж в пользу получателя денежных средств или определенного им лица — бенефициара. Происходит от фр. accreditif — доверительный.

Аккредитивы делятся на покрытые и непокрытые, отзывные и безотзывные. В случае открытия покрытого аккредитива при его открытии бронируются денежные средства плательщика на отдельном счете в банке-эмитенте или исполняющем банке. В случае открытия непокрытого аккредитива банк-эмитент гарантирует оплату по аккредитиву при временном отсутствии средств на счете плательщика за счет банковского кредита.

Отзывной аккредитив может быть изменен или аннулирован банком-эмитентом в любое время без предварительного уведомления получателя средств. Отзыв аккредитива не создает обязательств банка-эмитента перед получателем денежных средств.

Исполняющий банк должен осуществить платеж или иные операции по отзывному аккредитиву, если к моменту их совершения им не получено уведомление об изменении условий или аннулировании аккредитива.

Безотзывный аккредитив может быть аннулирован или его условия могут быть изменены только с согласия на это получателя денежных средств.

По просьбе банка-эмитента исполняющий банк может подтвердить безотзывный аккредитив путем принятия дополнительно к обязательству банка-эмитента обязательство произвести платеж в соответствии с условиями аккредитива.

Безотзывный аккредитив, подтвержденный исполняющим банком, не может быть изменен или аннулирован без согласия исполняющего банка.

В современной международной практике действует презумпция безотзывности, то есть принимается безотзывный аккредитив, который может быть изменен только с согласия всех участников.

Различают аккредитивы денежные, резервные и документарные.

Денежные (простые) аккредитивы — выдаются на заранее определенную сумму и сохраняют силу до полного снятия со счета, иногда с обязательным указанием срока его действия. С развитием банковских карточек эти аккредитивы теряют свое значение.

Резервные (чистые) аккредитивы — специальные виды аккредитивов, которые используют для обеспечения платежей в пользу экспортера или его банка. Такие аккредитивы выставляются банком-эмитентом по поручению импортера и обеспечивают осуществление платежа экспортера банком-эмитентом в случае, когда покупатель или не выполняет свои платежные обязательства по контракту, или отказывается осуществить платеж за поставленный товар, или становится неплатежеспособным. При этом банки осуществляют свой платеж против предоставленных экспортером документов о расходах или других специальных документов безусловно. Резервные аккредитивы не покрывают отгрузку товара и используются как вспомогательная гарантия платежа при расчетах в форме инкассо или банковского перевода. Резервные аккредитивы относятся к необеспеченным кредитам, поэтому банки выставляют их по поручению только тех импортеров, которые у них имеют свои счета.

Документарные аккредитивы — это условные гарантии платежа, которые предоставляет банк бенефициару. Если условия аккредитива о предоставлении соответствующих документов в указанный банк и к определенной дате будут выполнены, платеж состоится. Документарные аккредитивы — это соглашения, отделенные от других контрактов.

Стороны, которые принимают участие:

- заявитель (импортер, приказодатель) — просит свой банк открыть аккредитив в пользу экспортера,

- банк-эмитент — открывает аккредитив и предоставляет условную гарантию;

- авизирующий банк в стране экспортера сообщает бенефициару об условиях аккредитива по просьбе банка эмитента;

- подтверждающий банк — предоставляет дополнительную гарантию по просьбе банка-эмитента;

- бенефициар — экспортер, в пользу которого открыт документарный аккредитив.

Выделяют также такие виды аккредитивов: подтвержденные, неподтвержденные, трансферабельные, револьверные и стенд-бай.

Подтвержденный аккредитив — это дополнительная гарантия платежа со стороны подтверждающего банка, который не является банком-эмитентом и обязуется оплатить документы по аккредитиву, если банк-эмитент откажется осуществлять платеж.

Если политические и экономические риски в стране импортера не застрахованы и только банк импортера полностью отвечает за платеж, аккредитив считается неподтвержденным.

Трансферабельный (переводной) аккредитив дает возможность использования его полностью или частично несколькими лицами, первым бенефициаром (другими бенефициарами). Такой аккредитив может быть переведен, если в нем указано, что он трансферабельный. На момент подачи в банк заявления о трансферации аккредитива первый бенефициар обязан письменно предоставить инструкции банку о своем согласии или отказе в автоматическом авизировании последующих изменений условий аккредитива другому бенефициару. В случае выполнения трансферации банк должен информировать другого бенефициара об инструкциях по изменениям. Если аккредитив переведен в пользу нескольких бенефициаров, отказ от изменения условий одним (несколькими следующими) бенефициаром не отменяет акцепта аккредитива со стороны других последующих бенефициаров. Трансферабельный аккредитив может быть переведен только один раз (по просьбе второго бенефициара в пользу третьего бенефициара). В случае отказа от использования своей доли аккредитива второй бенефициар может снова передать это право первому бенефициару, и это не будет считаться второй трансферацией.

Револьверный (возобновляемый) аккредитив используют для расчетов за постоянные короткие поставки, осуществляемые по графику, предусмотренные контрактом; он может учитывать автоматическое восстановление суммы аккредитива через соответствующие промежутки времени по мере использования или восстановления аккредитива до первоначальной суммы после каждого использования (в аккредитиве должен быть указан срок, когда потребуется квота). При открытии револьверного аккредитива банки указывают сумму квоты, а также сколько раз и в каком лимите будет восстанавливаться аккредитив.

Для исполнения аккредитива получатель денежных средств представляет в исполняющий банк документы, предусмотренные условиями аккредитива, подтверждающие выполнение всех условий аккредитива. В случае нарушения хотя бы одного из этих условий исполнение аккредитива не производится.

Если исполняющий банк отказывает в принятии документов, которые по внешним признакам не соответствуют условиям аккредитива, он должен немедленно сообщить об этом получателю денежных средств и банку-эмитенту с указанием причин отказа. Если банк-эмитент, получив принятые исполняющим банком документы, считает, что они не соответствуют по внешним признакам условиям аккредитива, он вправе отказаться от их принятия и потребовать от исполняющего банка сумму, уплаченную получателю денежных средств с нарушением условий аккредитива.

В случае необоснованного отказа в выплате или неправильной выплате денежных средств по аккредитиву вследствие нарушения исполняющим банком условий аккредитива исполняющий банк несет ответственность перед банком-эмитентом.

В случае нарушения исполняющим банком условий покрытого аккредитива или подтвержденного им безотзывного аккредитива ответственность перед плательщиком может быть по решению суда возложена на исполняющий банк.

Аккредитив закрывается в случае:

- истечения срока его действия;

- отказа получателя денежных средств от использования аккредитива до истечения срока его действия, если это предусмотрено условиями аккредитива;

- полного или частичного отзыва аккредитива плательщиком, если такой отзыв предусмотрен условиями аккредитива.

О закрытии аккредитива исполняющий банк сообщает банк-эмитент. Одновременно с закрытием аккредитива он немедленно возвращает банку-эмитенту неиспользованную сумму покрытого аккредитива, а банк-эмитент обязан зачислить возвращенные суммы на счет плательщика.

(См. Гарантия, Перевод средств, Расчетный агент, Расчетный банк)

discovered.com.ua

что это простыми словами? Аккредитивная форма расчетов.

Торговые отношения между партнерами бывают довольно сложные. Всегда существует элемент риска, при отгрузке товара без оплаты или наоборот – оплата без получения товара. Для уменьшения рисков, связанных с такими операциями, а также для облегчения и ускорения расчетов, используют разные инструменты. Один из них – аккредитив.

Содержание этой статьи

Аккредитив простыми словами

Под аккредитивом понимают поручение, которое дает плательщик своему банку, для перечисления средств в пользу получателя, при наступлении определенных условий. Такая форма оплаты чаще всего используется в торговле.

Ее основным достоинством является достоверность оплаты со стороны поставщика, а также уверенность со стороны покупателя в том, что продавец выполнит все свои обязательства в полном объеме.

Банковский аккредитив – это форма расчета, которая является безопасной и дает определенные гарантии участникам сделки, что ускоряет процесс отгрузки товара, а затем и оплаты.

Несмотря на определенные неудобства, которые возникают при использовании аккредитива, большинство клиентов, особенно крупных, с удовольствием используют этот способ взаиморасчетов.

Широко применяется аккредитив и при международной торговле или при освоении нового рынка, когда большинство контрагентов являются незнакомыми. В таких случаях работа с незнакомыми покупателями сопряжена с большими рисками, потому важно, чтобы обе стороны имели гарантию исполнения обязательств, а проверяла это третья сторона (банк).

Основанием для совершения сделки является аккредитив в документарной форме. Чаще всего его используют при расчете с незнакомой фирмой, особенно если речь идет о контракте на большую сумму.

Защита от мошенничества, которую дает аккредитив, высоко цениться. Потому, если предприятие однажды прибегло к такой форме расчета, то в будущем продолжает его постоянно использовать.

При заключении сделки с использованием аккредитива берут участия следующие субъекты:

Виды аккредитивов

Существует несколько видов аккредитивов. Каждый из них имеет свою специфику, потому клиенту следует тщательно изучить особенности условий каждого и выбрать для себя подходящий:

- Покрытый аккредитив это форма взаиморасчетов, которая распространена в России. В международных расчетах такая форма не используется. При открытии аккредитива, банк покупателя, перечисляет сумму, оговоренную договором, в пользу банка продавца, который будет производить расчет с получателем. Средства находятся у исполняющего банка на протяжении всего срока действия аккредитива.

- Непокрытый – при использовании такой формы расчета, банк-эмитент не производит перечисление средств, а дает право банку продавца осуществлять списание средств в сумме аккредитива с корреспондентского счета, который открытый в банке-эмитенте. В международной практике обычно повсеместно применяется такая форма аккредитивов.

- Отзывной аккредитив – его можно аннулировать, исходя из унифицированных правил и обычаев для документарных аккредитивов. При международных отношениях такую форму не используют.

- Безотзывной аккредитив это тот, который не может быть аннулирован.

- Подтвержденный аккредитив – подразумевает обязательство банка-исполнителя перечислить средства получателю независимо от зачислений средств со стороны банка-эмитента.

- Циркулярный – позволяет получить средства в рамках аккредитива во всех корреспондентах банка, который выпустил аккредитив.

- С красной оговоркой – согласно такой форме расчета, банк-эмитент дает указание банку-исполнителю произвести зачисление на счет получателя части средств до предоставления всех необходимых документов, при условиях, оговоренных договором.

- Револьверный — аккредитив, открывается на определенную часть платежей и автоматически возобновляется, по мере расчётов за определенную партию продукции.

- Трансферабельный аккредитив — который по распоряжению посредника (1-й бенефициар) может быть переведен его банком в пользу поставщика (2-й бенефициар). Первый получатель при такой форме расчета может внести кое-какие изменения в условия аккредитива. Он может сменить сумму, срок поставки, но только в меньшую сторону.

- Резервный аккредитив – выступает гарантией исполнения контракта. Являет собой обязательство банка-эмитента осуществить оплату получателю, при нарушении условий договора со стороны покупателя.

Аккредитивы и другие формы расчетов, видео:

Осуществление расчетов по аккредитиву

При заключении сделки покупки-продажи, оговариваются все условия, в том числе и форма расчетов. Все это излагается в контракте между сторонами. Если партнеры будут использовать аккредитивную форму расчетов, то в договоре необходимо прописать некоторые условия:

- наименование банка, выпускающего аккредитив;

- наименование банка, осуществляющего оплату;

- реквизиты получателя;

- вид аккредитива;

- сумма;

- способы извещения;

- срок действия;

- срок предоставления документов и выполнения требований поставщиков;

- ответственность сторон.

Расчет производится безналичным путем на счет получателя. Ответственность за соблюдения условий договора, правильности и полноты предоставленных документов, несут банки.

Потому они также являются заинтересованной стороной и осуществляют контроль над правильностью осуществления сделки.

Авизование аккредитива

Одним из важных этапов работы с аккредитивными расчетами является авизование аккредитивов.

Этот процесс включает в себя проверку информации, содержащуюся в ценной бумаге и уведомление продавца об открытии аккредитива в его пользу.Процесс авизования является очень ответственным. Правила работы с авизованием четко прописаны существующим законодательством.

Часто банки их нарушают и относятся к этому процессу поверхностно, что чревато серьезными последствиями.

Нередко встречались случаи пересылки аккредитива незащищенными способами, например – почтой, что несет в себе риски.

Также существует вероятность мошеннических операций, это может привести к несанкционированным выплатам по поддельным документам.

Аккредитивы для физических лиц

Аккредитивная форма расчетов используется и при сделках физических лиц. В отличие от субъектов бизнеса, простые люди в своем большинстве не имеют представления о том, что такое аккредитив и как эту форму расчетов можно использовать с выгодой для себя.

Сущность аккредитива не меняется – он выступает в качестве гарантии безопасности при расчетах между определенными субъектами. Потому используется в качестве защиты от мошенников, при покупке дорогостоящих товаров, чаще всего недвижимости.

Многие банки предлагают своим клиентам использовать банковскую ячейку для таких операций. В этом случае покупатель вносит в присутствии продавца деньги в ячейку, проверяется сумма, затем производится передача товара.

При поступлении необходимых документов, банк предоставляет возможность продавцу получить средства из ячейки. Эта процедура уменьшает риск мошеннических операций, но является довольно сложной и емкой.

Упрощенной формой этих расчетов является аккредитив. Для использования его при расчетах, необходимо посетить банк, оговорить условия, подписать договор. Но все дальнейшие действия по контролю документов, свидетельствующих о завершении сделки и осуществлении оплаты, производятся непосредственно банками.

Использование аккредитива, видео:

Аккредитив Сбербанка для физических лиц

Далеко не все банки предоставляют возможность воспользоваться аккредитивом для физических лиц. Сбербанк является лидером по предоставлению услуг населению, через него осуществляется множество сделок, в том числе и касающихся покупки/продажи недвижимости. Именно в таких операциях чаще всего используют аккредитивную форму расчета.

Особенностью сделки по продаже недвижимости является то, что сделка считается состоявшейся, все будет зарегистрировано соответствующим образом. Продавец не хочет этого делать до получения средств.

Для покупателя же возникает риск того, что оплатив покупку недвижимости, он может столкнуться с тем, что продавец не завершит сделку путем регистрации и деньги будут потеряны. В таком случае вернуть их можно попробовать, да и то лишь через суд, что влечет за собой потерю времени, нервов и денег.

Если все участники процесса согласны провести расчет с помощью аккредитива для покупки недвижимости, то покупатель обращается в Сбербанк и заполняет заявление на открытие аккредитива.

Далее он вносит средства, которые банк-эмитент перечисляет на специальный счет и выписывает покупателю аккредитив.

В то же время продавец должен открыть счет в банке, который будет являться исполняющим. После завершения всех процедур, продавец обязан предоставить комплект документов, который заранее оговорен в банк получателя.

Он проверяет их, если все соответствует условиям предоставления аккредитива, средства зачисляют получателю.

Взаиморасчет с использование аккредитива для физических лиц решает основной вопрос – гарантирует безопасность для обеих сторон. Но, тем не менее услугу не очень активно используют. Для этого есть несколько причин:

Тем не менее услуга становится все более популярной, несмотря на некоторые недостатки. Это объясняется повышением финансовой образованности граждан. Люди понимают, что за безопасность и комфорт нужно платить и все чаще не экономят на этом.

Итог

Аккредитивы широко используются за рубежом, а также при заключении международных сделок. В России такая форма расчетов тоже набрала популярности и часто используется юридическими лицами и ИП.

Среди физических лиц услуга пока не очень популярна. Это объясняется сложностью и высокой стоимостью процесса.

При совершении торговых операций, аккредитивные системы расчетов имеют определенные преимущества:

- безопасность операции;

- гарантия выполнения обязательств сторонами;

- процедура оплаты и форс-мажора оговорена должным образом и гарантируется со стороны банков;

- нет необходимости работать с большими суммами наличных;

- ответственность за проверку законности сделки лежит на банке;

- расчет с помощью аккредитива может осуществляться путем предоставления кредита банком.

Вместе с тем есть и недостатки, которые отпугивают клиентов. Их не так много, но они являются существенными:

- высокая стоимость – банки берут за свою работу большую комиссию;

- сложная операция, требующая работы с большим количеством документов.

Клиенты, осуществляющие операциями на крупные суммы, которые несут в себе риски, активно используют именно такую схему взаиморасчета. Гарантия и безопасность выходит на первое место и на этом стараются не экономить.

Банки являются активными участниками процесса. Расчеты с помощью аккредитива являются емкими, потому высокая стоимость банковских услуг вполне оправдана. Ведь финансовые учреждения берут на себя определенную ответственность, ненадлежащее выполнение обязательств может обернуться опасными последствиями.

Как правильно написать расписку о получении денежных средств? — здесь больше полезной информации.

Важно правильно оценить законность сделки, проверить все необходимые документы, уведомить надлежавшим образом бенефициара и так далее.

Вас заинтересует эта статья — Ипотека с господдержкой – что это значит?

Аккредитивы для физических лиц также существуют. Их цель, достоинства и недостатки такие же, как и для юридических. Но они не получили такого широкого распространения. Всему виной обычная жадность рядового гражданина, который надеется на «авось», экономя на безопасности.

Результат этого каждый из нас не раз встречал в новостях или газетах, где описывается очередная мошенническая махинация, с помощью которой обманули людей, выманив у них крупные суммы денег.

Потому необходимо заниматься самообразованием. Тот, кто владеет определенной суммой денег и пытается совершить какую-либо операцию – потенциальная жертва аферистов. С каждым днем мошенники выдумывают новые схемы для того, чтобы завладеть чужими деньгами.

Аккредитив является инструментом, который помогает минимизировать риски в торговых операциях, как для предприятий, так и для частных лиц.

– оцените статью, 3.67 / 5 (кол-во голосов — 6) You need to enable JavaScript to voteПонравилась статья? Покажите её друзьям:

CashGain.ru

Похожие записи

cashgain.ru

Аккредитив

Экспортно-импортные сделки могут осложняться рядом обстоятельств: временем и риском перевозки, таможенными формальностями, импортно-экспортными ограничениями, а также неосведомленностью партнеров о деловой репутации и честности друг друга. Чтобы создавались благоприятные условия для совершения платежей, существует система международных расчетов.

При обсуждении договора о продаже товаров или услуг, главной темой является метод платежа. На внутреннем рынке все довольно просто – это либо предоплата, либо оплата в пределах разумного промежутка времени. Экспортеры и импортеры также стремятся обезопасить себя, выбирая аккредитив как наиболее используемую и безопасную систему расчетов. Для покупателя документарные аккредитивы выгодны тем, что он может выдвигать условия продавцу и снизить до минимума риск невыполнения поставщиком его обязательств по поставке товара. К тому же он приобретает товар, используя большой опыт Банка в подобных сделках. Продавец со своей стороны может быть уверен, что после отсылки товара и при предоставлении всех документов в соответствии с условиями аккредитива он получит оплату независимо от покупателя, потому что в этом случае платит Банк.

Итак, аккредитив (от лат. accredo — доверяю) — это соглашение, в силу которого банк-эмитент, действуя по просьбе и на основании указанных документов и при соблюдении всех остальных условий аккредитива. По своей сути это соглашение между продавцом и его банком, по которому банк обязуется получить от банка покупателя платежи за товар и передать их продавцу, и наоборот: соглашение между покупателем и его банком, по которому банк обязуется выполнить поручение покупателя по осуществлению платежа за купленный товар. Естественно, что оба банка осуществляют эти операции на возмездной основе; поэтому стоимость контракта при оплате по аккредитиву будет всегда иной, нежели при оплате, например, по отзывному чеку или чеком.

Потребность в использовании аккредитива возникает тогда, когда частные лица или компании – владельцы счета в одном пункте периодически (или от случая к случаю) могут нуждаться в деньгах в другом пункте, в своей стране или за рубежом. Оказавшийся в таком положении клиент отдает приказ своему банку открыть аккредитив в иногороднем отделении или в бане-корреспонденте, то есть просит другой банк произвести платежи за его счет или за счет депонируемых на отдельном счете денег клиента в пользу того или иного лица. В общем случае аккредитив является средством передачи фондов или способом расчета. Комментарий к нормативным актам и практика их применения, регулирующие содержание аккредитивной формы расчетов (в том числе статья 867 ГК РФ), позволяют утверждать, что термин «аккредитив» употребляется в двух значениях:

· Обязательство банка перед получателем средств, то есть своеобразная гарантия;

· Расчетная операция, регулируемая международными и национальными правилами, осуществляя которую банк, по указанию клиента, проводит определенные действия.

Аккредитив как расчетная операция заключает в себе две сделки, обособленнее от операции купли-продажи между поставщиком товара и покупателем (плательщиком):

· Одна из них заключается между плательщиком и банком-эмитентом;

· Другая, как правило, — между банком-эмитентом и получателем платежа (бенефициаром).

Следовательно, аккредитив есть денежное обязательство банка, которое выставляется на основании поручения его клиента в пользу клиента иногороднего банка. По своей природе аккредитив является сделкой, обособленной от договора купли-продажи или иных договоров, облегчает расчетные операции коммерческих компаний, позволяя производить их в нескольких местах без увеличения числа банков-корреспондентов.

Аккредитив включает 4 стороны: покупатель (заявитель, импортер), продавец (бенефициар, экспортер) и два банка – банк покупателя (банк-эмитент) и извещающий/подтверждающий банк.

При данной форме расчетов возникают юридические правоотношения между:

— поставщиком и покупателем;

— поставщиком и его банком;

— покупателем и его банком;

— банками поставщика и покупателя, а также, в исключительных случаях могут возникать правоотношения между:

— поставщиком и банком покупателя;

— покупателем и банком поставщика

в случаях несущественных изменений предоставленных документов против документов, указан

mirznanii.com

Что такое Аккредитив и зачем он нужен

Аккредитив является одним из банковских продуктов. Он служит гарантом законности и защиты любой сделки. Аккредитивы применяются в операциях с недвижимостью, куплей-продажей товаров или оказанием некоторых видов услуг. Благодаря ему, можно с уверенностью совершить покупку автомобиля (например, б/у), оплатить необходимые, но очень дорогостоящие, медицинские услуги и многое другое. Аккредитив дает уверенность в том, что получатель денежных средств получит их при строгом выполнения всех условий сделки. Для применения аккредитива, нужно согласие всех сторон на осуществление финансовых расчетов подобным способом. Рассмотрим подробнее, что представляет собой аккредитив, зачем он нужен, как он работает, как его нужно оформить, его преимущества и недостатки?

Что такое аккредитив?

Он представляет собой вид расчетов, проходящих в безналичной форме, между лицами, которые участвуют в определенной сделке. При оформлении аккредитивного счета клиент автоматически поручает банковскому учреждению отправить нужную сумму на счет второго лица при условии, что оно исполнило свои обязанности и подтвердило их документально. Аккредитив применяется в те моменты, когда люди нуждаются в надежном посреднике для проведения сделки. Например, при покупке квартиры покупатель хочет быть уверенным, что продавец его не обманет и оформит документы надлежащим образом.

Читайте также: Как узнать банк по номеру карты?

Обязательные пункты аккредитива:

- Номер документа и его дата,

- Сумма сделки,

- Реквизиты сторон отправителя и получателя,

- Вид аккредитива,

- Срок его действия,

- Вид исполнения условий,

- Список документов, которые должен предоставить получатель указанной суммы, оформленные в соответствии со всеми требованиями закона,

- Сроки предоставления документации,

- Условия и размер оплаты комиссии посреднику (банку) за исполнение аккредитива.

Виды аккредитивов.

Существует несколько видов аккредитивов. Они различаются по своему функционалу, поэтому клиент может выбрать наиболее подходящий для себя.

- Покрытый. Он открывается для перевода денег со счета клиента-отправителя при их полном наличии.

- Непокрытый. Он используется при наличии в банке отправителя корреспондентского счета банка получателя. Банк-получатель списывает деньги со счета, а исполняющий банк затем получает их от своего клиента, на которого он предоставил гарантию.

- Отзывной. Плательщик может его отозвать и отменить, если получатель денег не выполнил своих обязанностей.

- Безотзывной. Его можно отменить только по инициативе получателя.

Как действует аккредитив?

- Стороны сделки договариваются о применении в своих расчетах аккредитива.

- Клиент (отправитель или покупатель) обращается в отделение банка с просьбой открыть ему аккредитивный счет. Для этого он заполняет заявление и бланк установленной формы.

- Клиент открывает карточный или текущий счет (если их нет) и пополняет их на нужную сумму. Номера этих счетов указываются в бланке аккредитива, поскольку именно с них будут списываться деньги.

- На имя получателя денег в обслуживающем банке открывается спецсчет «Аккредитив». Об этом уведомляется его владелец.

- На открытый аккредитивный счет перечисляется указанная отправителем сумма.

- Получатель предоставляет в банк четыре экземпляра документов, указанных в бланке аккредитива. Первый экземпляр помещается в документы текущего дня обслуживающего отделения, второй передается в банк отправителя, третий – самому отправителю, четвертый – уполномоченному лицу, если оно участвует в сделке (необязательно).

- После проверки документов на легальность, правильность и достоверность, деньги с аккредитивного счета списываются на личный счет получателя.

Читайте также: Целевой вклад для детей

Стоит отметить, что если операция происходит в рамках одного учреждения, то скорость расчетов значительно увеличивается, а схема упрощается.

Если срок действия аккредитива истек, или получатель отказался от получения денег, или отправитель его отозвал, то аккредитив подлежит закрытию.

Преимущества и недостатки аккредитива.

Преимущества:

- Гарантия выполнения условий сделки: получатель средств получает их в полном объеме, а отправитель уверен в выполнении обязательств получателя.

- Нет необходимости вносить оплату по частям или вносить предоплату,

- При несостоявшихся сделках, деньги возвращаются отправителю.

- Банк выступает гарантом, что исключает возможность мошенничества между сторонами сделки.

Недостатки:

- Сложный способ расчетов (задержки в пересылке документов между банками),

- Получить деньги по аккредитиву возможно только с точным соблюдением его условий в установленный срок (любой форс-мажор может сорвать сделку).

- Необходимость уплаты комиссий банку, иногда довольно высоких.

Таким образом, список банковских услуг довольно широк, поэтому клиенты могут подобрать наиболее оптимальные для себя. Не исключено, что именно аккредитив сможет стать самым удобным и надежным помощником в сложных сделках.

Материалы по теме

Оцените нас

Примите участие в жизни нашего проекта. Оцените статью(продукт). Поставьте лайк, если вам была полезна статья. Ваши комментарии нужны нам!

ПодробнееБанковский аккредитив || Расчёты по аккредитиву || Виды аккредитивов

Документарный аккредитив — письменное обязательство, выданное банком от имени покупателя (приказодателя) или от своего собственного имени, оплатить продавцу (бенефициару) стоимость тратты и/или документов, если соблюдены условия документарного аккредитива.

Документарный аккредитив:

- является обязательством, отдельным от коммерческой сделки, на которой он основывается;

- является инструментом, предоставляемым банками для облегчения международных торговых сделок;

- гарантирует всем участвующим сторонам, что банк-эмитент или подтверждающий банк (если таковой имеется) выполнять свои обязательства в случае соблюдения условий документарного аккредитива;

- гарантирует платеж при соблюдении условий документарного аккредитива;

- гарантирует платеж исключительно на основании документов и безотносительно к товарам или услугам, к которым могут относиться документы.

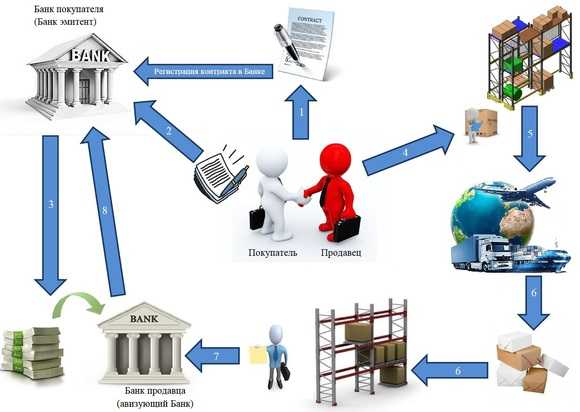

Расчеты документарными аккредитивами обычно осуществляются в соответствии со схемой, приведённой ниже.

Схема расчётов документарным аккредитивом

(1) Экспортёр и импортёр заключают между собой контракт, в котором указывают, что расчёты за поставленный товар будут производиться в форме документарного аккредитива, В контракте должен быть определён порядок платежа, т.е. чётко и полно сформулированы условия будущего аккредитива.

В контракте так же указывается банк, в котором будет открыт аккредитив, вид аккредитива, наименование авизующего и исполняющего банка, условия исполнения платежа, перечень документов, против которых будет осуществлён платёж, срок действия аккредитива, порядок уплаты банковской комиссии и др. Условия платежа, содержащиеся в контракте, должны содержаться в поручении импортёра банку об открытии аккредитива. После заключения контракта экспортёр подготавливает товар к отгрузке, о чём извещает импортёра.

(2) Получив извещение экспортёра, покупатель направляет своему банку заявление на открытие аккредитива, в котором указываются условия платежа, содержащиеся в контракте.

(3) После оформления открытия аккредитива банк-эмитент направляет аккредитив банку, обслуживающему экспортёра, — авизующему банку.

Авизующий банк, проверив подлинность поступившего аккредитива, извещает экспортёра об открытии и условиях аккредитива. Экспортёр проверяет соответствие условий аккредитива платёжным условием заключенного контракта. В случае несоответствия экспортёр извещает авизующий банк о непринятии условий аккредитива и требовании их изменения.

(4,5) Если экспортёр принимает условия открытого в его пользу аккредитива, он отгружает товар в установленные контрактом сроки.

(6) Получив от транспортной организации транспортные документы о доставки груза в адрес экспортера.

(7) Экспортёр представляет их вместе с другими документами, предусмотренными условиями аккредитива, в свой банк. Банк проверяет, соответствуют ли представленные документы условиям аккредитива, полноту документов, правильность их составления и оформления, непротиворечивость содержащихся них реквизитов. Проверив документы, банк экспортёра отсылает их банку-эмитенту (8) для оплаты или акцепта. В сопроводительном письме указывается порядок зачисления выручки экспортёру.

Получив документы, банк-эмитент тщательно проверяет их, а затем переводит сумму платежа банку, обслуживающему экспортёра (3). На сумму платежа дебетуется счёт импортёра. Банк экспортёра зачисляет выручку на счёт экспортёра. Импортёр, получив от банка-эмитента коммерческие документы, вступает во владение товаром. За выпуск аккредитива банк-эмитент взимает комиссионный сбор (commissions). Обычно в документарных аккредитивах указывается лицо, оплачивающее комиссионный сбор: приказодатель или бенефициар.

Если такая информация отсутствует, то ответственность за банковские расходы несёт приказодатель, Срок действия документарного аккредитива — последняя дата, на которую бенефициар может представить в исполняющий банк документы по документарному аккредитиву. Все документарные аккредитивы должны указывать как место, так и срок своего истечения.

Свернуть

biznesskurs.ru