Как не платить кредит законно?!

В последние годы многие наши сограждане оказались в ситуации, когда набрали много кредитов, а со временем поняли, что не могут с ними справиться. Обращения в юридические консультации, для того чтобы узнать, как не платить кредит законно, становятся все более частыми. Одни жалуются: «Не плачу кредит вообще, что делать?». Другие задают вопрос: «Много кредитов плачу, денег ни на что не хватает. Есть ли выход?»

Нет возможности платить кредит

Кредитный бум начался на волне подъема экономики, роста потребления. В какой-то момент стало модным брать ссуду на все: отпуск, машину, бытовую технику, телефон последней модели, учебу, квартиру. Отовсюду звучали заманчивые лозунги. Казалось, что наконец-то в нашей стране наступил потребительский рай. Достаточно только захотеть, и завтра можно приехать на работу на сверкающей новой иномарке, а послезавтра отправиться на Мальдивы. А доходы, казалось, никогда не перестанут увеличиваться и отвечать растущим аппетитам.

Но очередной кризис показал, что нужно более грамотно относиться к планированию расходов. Большая часть населения нашей страны не разбирается в вопросах финансовой грамотности, поэтому оказалась сильно закредитована. Актуальным для многих стал вопрос: есть ли легальные способы избегать уплаты задолженности?

Что будет, если не платить кредиты вообще?

События быстро начнут принимать очень неблагоприятный для должника оборот. Любая просрочка тут же отражается на кредитной истории. А это означает, что обратиться в другой банк, например, для рефинансирования долга, уже не получится.

Если платеж просрочен хотя бы на один день, на сумму долга начинается начисление штрафных санкций. Очень быстро общая сумма долга становится неподъемной с учетом неустоек.

У каждого банка есть отдел по взысканию долгов. Сначала с неплательщиками работают его сотрудники. Они звонят часто и задают неудобные вопросы. От банка могут приходить письма, в которых будет упомянута ответственность должника по закону за уклонение от выплат. В некоторых случаях могут привлечь по уголовной статье за мошенничество.

От банка могут приходить письма, в которых будет упомянута ответственность должника по закону за уклонение от выплат. В некоторых случаях могут привлечь по уголовной статье за мошенничество.

Кредитные учреждения вправе продать долг в коллекторское агентство, чем они очень часто пользуются. С этого момента о спокойной жизни должник может забыть. Эти организации устанавливают свои штрафы за неуплату. Они во много раз превышают банковские. Коллекторы используют жесткие методы для принуждения должников к возврату денег. И эти меры не всегда законные.

Если клиенту нечем платить кредит и он долго этого не делает, кредитное учреждение подает в суд, где принимается решение взыскать в законном порядке долг. Это грозит исполнительным производством, в ходе которого приставы приходят по адресу проживания, описывают имущество и накладывают на него арест. Затем вещи продают на специальных торгах, а вырученные деньги идут в счет погашения долга. Описать и впоследствии распродать могут все имущество, кроме единственного жилья и самых необходимых для жизни предметов быта.

Что делать, если реально нечем платить кредит? Есть ли законные варианты выйти из этой непростой ситуации?

Способов несколько. Большинство из них связано с какими-либо особыми обстоятельствами, которые случаются не так уж часто.

1

Найти ошибку банка в кредитном договоре. В этом случае можно оспорить соглашение, подав иск в суд. Что это даст? Суд может встать на сторону заемщика и постановить, что вернуть необходимо только сумму долга без начисленных процентов, штрафов и пеней.

2

Дождаться прошествия срока, когда банк может подать в суд (срок исковой давности). Если в течение 3 лет после того, как прошел срок возврата кредита, кредитное учреждение не обратится в суд с иском, то наступает этот случай.

3

Получить страховку. Для этого нужно, чтобы произошло одно из обстоятельств, указанных в договоре страхования, которое дало такое право должнику. Очень важно своевременно заявить о наступившем страховом случае.

4

Договориться с банком о предоставлении кредитных каникул. Требуется обратиться в соответствующий отдел банка с просьбой дать отсрочку. Кредитное учреждение может установить какой-то срок, как правило, несколько месяцев, в течение которых клиент будет платить минимальную сумму.

Многие из этих возможностей имеют больше минусов, чем плюсов. Первый вариант устарел и маловероятен, так как кредитный договор составляется командой грамотных юристов. С каждым годом банки шлифуют условия соглашений. Сейчас найти в них ошибку не представляется реальным. Выплату страховки добиться сложно, страховой случай — это крайний случай (смерть, тяжелая болезнь и т. д.). Никому не пожелаешь оказаться в подобной ситуации. Лучше как-то разобраться с долгами.

Лучше как-то разобраться с долгами.

Кредитные каникулы когда-то заканчиваются, платить все равно приходится, а больше может не представиться такой возможности. Делать ставку на истечения срока исковой давности тоже не стоит. Нельзя надеяться на то, что «пронесет», и банки не забудут на столь долгое время о долге. Службы взыскания достаточно оперативно реагируют на просрочки и начинают предпринимать все необходимые действия для возврата долга при первых же признаках проблем у клиента.

Банкротство физических лиц

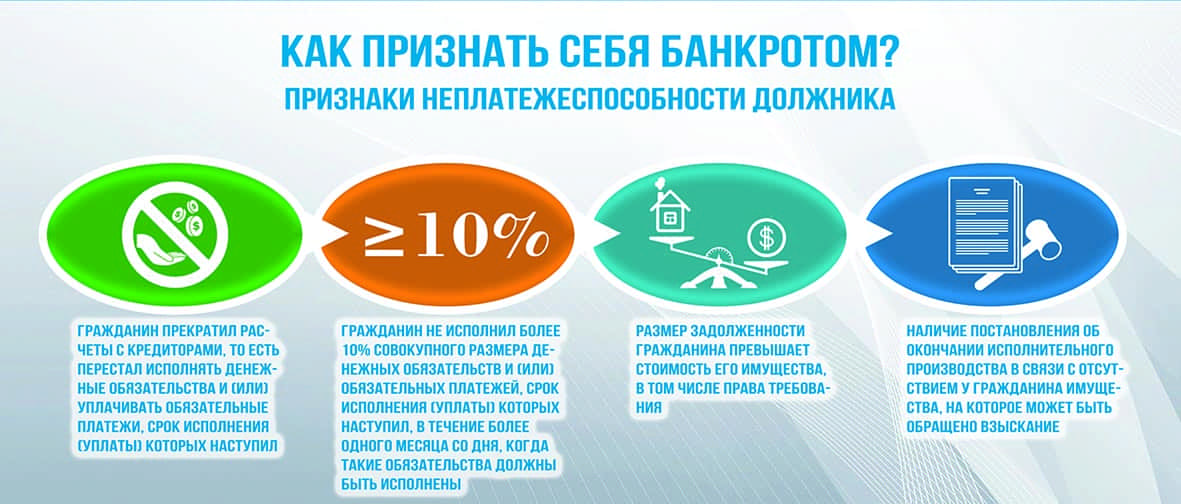

Оптимальное решение этого вопроса все же существует. Это процедура банкротства, в результате которой человек полностью освобождается от необходимости уплаты долгов. Этот способ подходит большинству должников, у которых есть неразрешимые проблемы с кредитами. Более того, если человек не в состоянии вносить платежи, по закону он обязан объявить себя банкротом.

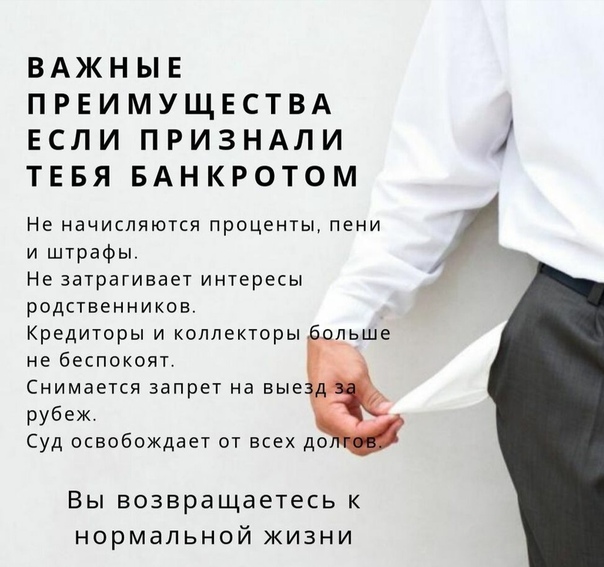

Оформить банкротство физического лицаЧто дает процедура банкротства?

- Должника больше не беспокоят отделы взыскания долгов, коллекторы и приставы.

- Приостанавливаются начисления пеней и штрафов.

- Производится реструктуризация долга, в результате чего становится посильным оплатить оставшуюся сумму. Если у должника нет источников дохода, то часть долга покрывается за счет реализации имущества. Единственное жилье и необходимые предметы быта остаются у должника.

- Человек полностью освобождается от долгов. В отличие от исполнительного производства, которое не останавливается до полной выплаты всей суммы задолженности даже после продажи имущества с торгов.

Получите бесплатную консультацию нашего специалиста по телефону 8-800-333-89-13. Мы ответим на все волнующие вас вопросы о банкротстве физических лиц.

Рассчитать стоимость банкротстваКак объявить себя банкротом по новому закону. Что важно знать :: Новости :: РБК Инвестиции

В сентябре в силу вступит закон, который позволит россиянам проходить внесудебную процедуру банкротства.

Фото: Пользователь jules2000 / Shutterstock

Как процедура банкротства работает сейчас

Для признания себя банкротом по действующему законодательству нужно обращаться в арбитражный суд по месту регистрации. Это касается тех, кто не может выплачивать долги от ₽500 тыс. Если человек сам подает заявление, то сумма может быть меньше, однако решение остается на усмотрение судьи. Кроме того, должнику назначают финансового управляющего, которому нужно платить за работу. Также нужно заплатить госпошлины арбитражных судов.

Это касается тех, кто не может выплачивать долги от ₽500 тыс. Если человек сам подает заявление, то сумма может быть меньше, однако решение остается на усмотрение судьи. Кроме того, должнику назначают финансового управляющего, которому нужно платить за работу. Также нужно заплатить госпошлины арбитражных судов.

В случае, если у человека есть доходы, то ему могут дать рассрочку по выплате долгов на три года. Если нет, то его имущество продадут. Кроме единственного жилья, его продать не могут. Полученные средства пойдут на погашение долгов, но если их будет не достаточно, то оставшуюся часть спишут.

По данным Единого федерального реестра сведений о банкротстве, за шесть месяцев 2020 года финансово несостоятельными признали 42,7 тыс. россиян. Это на 47% больше, чем за аналогичный период прошлого года. В июне суды признали банкротами в 2,2 раза больше граждан, чем годом ранее. Их число составило 11,5 тыс. человек. Ни в один другой месяц с 2015 года, когда вступил в силу закон о банкротстве физлиц, не было такого количества рассмотренных дел о финансовой несостоятельности.

Руководитель проекта «Федресурс» Алексей Юхнин объяснил РБК, что подобная ситуация связана с ограничениями, введенными из-за пандемии коронавируса. По его словам, суды на время самоизоляции рассматривали меньше дел о банкротстве, а затем наверстали упущенное. Однако Юхнин полагает, что связанные с COVID-19 факторы не будут влиять на число банкротств как минимум до весны 2021 года.

Как закон изменится с сентября

Когда новый закон вступит в силу, то граждане смогут воспользоваться внесудебной процедурой банкротства. В Госдуме отмечали, что судебная процедура не всем по карману — она обходится примерно в ₽100 тыс., а новая будет бесплатной. Должнику не будут предоставлять финансового управляющего, и судебных госпошлин тоже не будет. За рассмотрение заявления и включение данных в реестр также не нужно будет платить.

В Госдуме отмечали, что судебная процедура не всем по карману — она обходится примерно в ₽100 тыс., а новая будет бесплатной. Должнику не будут предоставлять финансового управляющего, и судебных госпошлин тоже не будет. За рассмотрение заявления и включение данных в реестр также не нужно будет платить.

Кроме того, изменится сумма долга, которая может стать основанием для банкротства. Процедурой можно будет воспользоваться, если у человека долги от ₽50 тыс. до ₽500 тыс. Однако в отношении должника должно быть прекращено исполнительное производство из-за невозможности взыскать средства. То есть пристав не нашел у него ни имущества, ни денег, которые могли бы покрыть долги.

Когда человек подает заявление о банкротстве, то ему больше не начисляют проценты, пени и штрафы, поэтому размер долга не растет. Но это не относится к некоторым категориям долгов, например, задолженности по алиментам, по возмещению морального вреда или вреда, причиненного здоровью и жизни. Такие долги продолжат расти, и их нужно будет выплачивать.

Как подать заявление на банкротство

Документ можно подать через многофункциональные центры госуслуг (МФЦ) по месту жительства или пребывания. В заявлении должнику нужно перечислить кредиты и размер невыполненных обязательств. В течение одного рабочего дня МФЦ должен проверить данные на сайте Федеральной службы судебных приставов, чтобы подтвердить прекращение исполнительного производства и отсутствие новых исполнительных листов.

Затем не более чем за три дня информация о начале внесудебного банкротства должна появиться в Едином федеральном реестре сведений о банкротстве. Центр госуслуг вернет заявление, если не найдет нужных данных.

Центр госуслуг вернет заявление, если не найдет нужных данных.

Решение можно обжаловать в арбитражном суде по месту жительства либо написать новое заявление через месяц. Повторно подать на банкротство можно будет не ранее чем через десять лет.

Вторая волна: как инвестору уберечь деньги от новой вспышки коронавирусаЧто ждет должника после подачи документов

Процедура банкротства будет длиться полгода. В этот период человек не может брать новые займы и кредиты.

Внесудебное банкротство прекратится, если должник получил в собственность имущество. Например, в наследство, в дар, в результате оспаривания сделки. Тогда он обязан сообщить об этом в МФЦ в течение пяти рабочих дней.

Например, в наследство, в дар, в результате оспаривания сделки. Тогда он обязан сообщить об этом в МФЦ в течение пяти рабочих дней.

Кредиторы тоже могут прекратить процедуру банкротства, если должник не указал их в заявлении, занизил размер долга либо если у него найдут имущество. В этом случае банкротство будет проходить через суд. Если претензий со стороны кредиторов не будет и человека признают банкротом, то ему спишут долги.

Кроме того, если человека признали банкротом, но в заявлении он указал сумму долга меньшую, чем есть на самом деле, то ему спишут долги именно того размера, который он написал. Если больше — то спишут сумму реальных долгов.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Как не платить кредит законно. А кто заплатит?

Просрочка платежей по кредиту или даже их полное прекращение – ситуация распространённая. Обычно это приводит к штрафным санкциям, передаче дела в суд, обращению взыскания на имущество и т.д. Возникает вопрос – как не платить кредит законно? Есть несколько способов отложить или прекратить выплаты банку, и ниже мы рассмотрим каждый из них.

Обычно это приводит к штрафным санкциям, передаче дела в суд, обращению взыскания на имущество и т.д. Возникает вопрос – как не платить кредит законно? Есть несколько способов отложить или прекратить выплаты банку, и ниже мы рассмотрим каждый из них.

Если денег нет

Для начала дадим несколько советов заёмщикам, чьё финансовое положение резко ухудшилось:

- Если не платить кредит банку и ничего не делать, ситуация будет становиться только хуже. Во-первых, сами сообщите об этом финансовой организации. Банк не может взять и «забыть» про задолженность – даже если будет принято решение о списании кредита (а это редкость), до этого будут начислены штрафные санкции и пени. Как минимум, это испортит кредитную историю. Если же клиент проявляет инициативу и заявляет об ухудшении финансового положения, это увеличивает доверие банка к нему и повышает шансы на удовлетворение просьбы об отсрочке платежей. Если дело дойдёт до суда, то это также сыграет в пользу заёмщика, если впоследствии он попросит о рассрочке исполнения судебного решения.

- Не пропадайте из поля зрения – не меняйте телефон, адрес, электронную почту, которые предоставляли банку. Если кредитная организация не сможет связаться с вами в то время, когда вы задерживаете платёж, это автоматически сделает вас неблагонадёжным заёмщиком со всеми вытекающими последствиями. Другими словами, решение не платить кредит может дорого обойтись в будущем, особенно если вы поведёте себя в этой ситуации неправильно.

- Не бегите за новыми кредитами. Речь о том, чтобы быстрее взять деньги в другом банке и погасить имеющуюся задолженность. Обычно такие «быстрые» займы берут на очень невыгодных условиях, что только усугубляет ситуацию и прибавляет новых долгов. Сначала стоит успокоиться и рассмотреть, какие могут быть варианты не платить по кредиту совсем или хотя бы какое-то время. Это касается любых займов – от потребительских до ипотеки.

Способы не платить кредит законно

«Кредитные каникулы»

Если денег на внесение очередного платежа не хватает, можно обратиться в банк с просьбой предоставить отсрочку по кредиту – определённый срок, в течение которого задолженность «замораживается».

Отсрочка даёт право не платить кредит законно какое-то время.

Нужно проверить, предусмотрена ли возможность такой отсрочки кредитным договором. В последнее время банки часто включают такой пункт в соглашения. Но могут быть прописаны и условия отсрочки, в частности дополнительная плата за её предоставление. В таком случае клиент получает «кредитные каникулы», но за конкретную сумму.

Если такого положения в договоре нет, это ещё не значит, что банк не пойдёт навстречу клиенту. Правда, обращаться в кредитную организацию стоит до образования просроченных платежей, так как это повысит доверие к заёмщику и увеличит шансы на удовлетворение просьбы. Даже если банк не предоставит отсрочку, а обратится в суд, то после вынесения решения также можно попросить рассрочку, но уже у суда. Для этого нужно будет предоставить доказательства тяжёлого материального положения. На практике суды нередко удовлетворяют такие просьбы.

Банкротство

В России действует процедура банкротства физических лиц. Инициировать её может в том числе гражданин, который не в состоянии исполнить финансовые обязательства. Заявление подаётся в арбитражный суд региона. Возможны два основных варианта:

- суд реструктурирует задолженность и утверждает план погашения долгов;

- признаёт гражданина банкротом.

В последнем случае активы должника распродаются, и кредиторы в порядке очереди получают возмещение. Долги, на которые денег не хватило, списываются.

Раньше нельзя было обращать взыскание на единственное жильё должника, но сейчас ситуация изменилась.

На уровне высших судебных инстанций РФ разъяснено: дорогое и превышающее нормативы по площади в несколько раз единственное жильё может быть реализовано.

При этом из-за небольшой задолженности начинать процедуру банкротства будет невыгодно. Дело в том, что банкротство физического лица – процедура сама по себе недешёвая. Гражданин должен будет оплатить государственную пошлину, депозит в суд и расходы управляющего.

Страховой случай

Законно не платить кредит при изменении финансового положения могут граждане, которые оформили соответствующую страховку. К страховым случаям относится потеря работы вследствие сокращения штата или ликвидации организации. Процедура здесь стандартная: клиент обращается в компанию с описанием ситуации и просьбой предоставить выплату. К заявлению прикладываются доказательства, подтверждающие наступление страхового случая. После этого остаётся только ждать ответа от компании.

Стоит учитывать, что увольнение по собственному желанию не входит в страховые случаи, поэтому в выплатах по такому основанию откажут.

Что касается отказа от перевода на другую должность, то это может быть страховым случаем, но только если это прямо прописано в договоре. Срок выплат может быть ограничен, и тогда клиенту нужно найти работу за это время, чтобы восстановить свою платёжеспособность.

Списание и выкуп долга

Банки действительно списывают безнадёжные долги, но тут не всё так просто. Обычно это касается небольших сумм, расходы на взыскание которых превышают возможную компенсацию. К тому же банк никогда не пойдёт на списание кредита, если он обеспечен залогом – в этом случае выгоднее обратить взыскание на объект. Срок исковой давности по кредиту составляет три года, поэтому по истечении этого срока долги также списываются. Конечно, если до этого времени банк не обратился в суд – тогда с долгом работают приставы.

Другой вариант – передача долгов коллекторским агентствам и другим компаниям по договору уступки права требования. Обычно долг продаётся намного дешевле (25-30% от задолженности), поэтому заёмщику выгодно выкупить его у банка самостоятельно. В теории это возможно, но на практике почти нереально. Во-первых, банк не продаст долг клиенту. Во-вторых, такую сделку впоследствии можно признать фиктивной. Правда, вариант попытаться выкупить долг через посредника всё же у клиента остаётся. Но, опять же, если кредит обеспечен залогом, до такого варианта не дойдёт, поэтому не стоит на это рассчитывать.

Реструктуризация и рефинансирование задолженности

Строго говоря, ни реструктуризация, ни рефинансирование не относятся к способам не платить кредит; но если банк не идёт на уступки, а вариантов больше нет, они могут стать выходом из ситуации. Реструктуризация представляет собой изменение графика платежей с целью облегчения долговой нагрузки на заёмщика, обычно за счёт увеличения срока кредита и уменьшения суммы ежемесячных взносов. Это помогает избежать просрочки даже при сокращении дохода. Стоит учитывать, что это увеличит конечную выплату по кредиту.

Рефинансирование – это оформление нового кредита с более выгодными условиями для погашения имеющейся задолженности. Это целевой продукт, то есть деньги можно потратить только на закрытие другого кредита. Это можно сделать как в том же, так и в другом банке. Это оптимальный вариант, когда ставки со временем снизились, так как таким образом можно уменьшить переплату банку. Также это удобно при наличии нескольких кредитов – вместо них вы получаете один с более выгодными условиями.

Вывод

В целом, идеального способа законно не платить кредит, который бы подошёл для каждого, нет. Поэтому при угрозе возникновения просрочки платежей стоит проанализировать все обстоятельства: сумму задолженности, наличие страховки, наличие в договоре условий о «кредитных каникулах» и т.д. Но в любой ситуации стоит самостоятельно сообщить банку об ухудшении своего финансового положения, так как это повышает его лояльность к клиенту. И не стоит паниковать – скорее всего, банк согласится как минимум на реструктуризацию или рефинансирование. В крайнем случае у заёмщика остаётся возможность признать себя банкротом и освободиться от всех имеющихся задолженностей.

Можно ли должнику стать банкротом и не платить по кредитам и коммуналке?

Фото из интернета21 октября вступил в силу новый Кодекс о процедуре банкротства, который был принят еще минувшей осенью, — пишет Сегодня. В этом кодексе впервые выписана процедура банкротства для физических лиц (раньше банкротами могли стать только юрлица). Хорошо это или плохо для украинцев и кому выгодно объявить себя банкротом?

Согласно Кодексу, банкротство — это признанная судом неспособность должника погасить свои долги перед банком, другим финансовым учреждением, а также перед физическим лицом и долги за коммунальные услуги. Если суд признает человека банкротом, отдавать долги уже не придется. Однако получить «статус» банкрота удастся далеко не всем.

Как стать банкротом

Процедура получения банкротства физическим лицом имеет свои особенности. В Кодексе предусмотрено, что инициатором процедуры банкротства физического лица может только само физлицо-должник (в отличие от юрлиц, на которых могут подавать в суд кредиторы).

Итак, человек, который имеет долги и понимает, что не в состоянии погасить их в соответствии с условиями договора, может обратиться в хозяйственный суд по месту регистрации с заявлением об открытии дела о признании его неплатежеспособности (банкротстве). Если суд принимает решение открыть такое производство (хотя может и отказать, если предоставленные должником доказательные документы покажутся суду неубедительными), первым делом будет начата процедура реструктуризации долгов: составление плана погашения задолженности и согласование его с должником и кредитором. Реструктуризированный долг можно выплачивать до 10 лет, так что сумма ежемесячных выплат окажется скорее всего небольшой.

Если должник согласится с планом реструктуризации, банкротом его не признают. Если же не согласится — суд перейдет к следующему этапу: описанию имущества должника и его продаже для удовлетворения требований кредитора. Этого этапа, как правило, боятся большинство должников, и больше всего опасаются продажи квартиры. Но Кодексом о банкротстве как раз предусмотрено, что квартиру или дом отбирать не будут, если это единственное жилье должника и его семьи и если площадь не превышает нормативную: для квартиры — 60 кв. м общей площади или 13,65 кв. м на каждого члена семьи должника, для дома — 120 кв. м. Также можно обратиться с ходатайством не изымать некоторое имущество, которое необходимо для удовлетворения насущных потребностей должника или членов его семьи.

Если проданного имущества хватит, чтобы покрыть задолженность перед кредитором, человека также не признают банкротом. Если же долг останется и реструктуризировать его должник не сможет или не захочет, его признают неплатежеспособным, т. е. банкротом. Равно как и в случае, если окажется, что описывать и продавать у должника фактически нечего.

В случае признания банкротства все долги перед кредиторами аннулируются. И уже никто — ни кредитор, ни коллекторы — не будут иметь права ничего требовать с должника.

— После того, как производство по банкротству полностью закрыто — имущество реализовано, должника признали банкротом, — человек, получается, уже никому ничего не должен. Даже если его долг составлял, например, 100 тыс. долларов, а имущества реализовали на 60 тыс. долларов, оставшиеся 40 тыс. долл. будут списаны, — объясняет Дмитрий Касьяненко, управляющий партнер юридической компании «Касьяненко и партнеры».

Отметим, что процедура банкротства, по закону, не открывается, если речь идет о долгах по алиментам и о долгах по возмещению вреда, причиненного увечьем, другим повреждением здоровья или смертью физического лица. Эти долги также не списываются в случае признания должника банкротом.

А вот должники по жилищно-коммунальным услугам имеют право инициировать банкротство.

— Сейчас, по‑моему, проблема коммунальных долгов стоит острее, чем проблема банковских кредитов. Проблема кредитов в последние годы была минимизирована, — говорит экономист, финансовый аналитик Алексей Кущ.

Плюсы банкротства

По мнению экспертов, статус банкрота может стать выходом из сложной ситуации для тех, кто действительно не имеет ни доходов, ни имущества, чтобы рассчитаться с долгами.

— Конечно, если люди вообще не имеют имущества, но у них есть огромные долги, для них банкротство может стать выходом. Но не для всех должников это лучший вариант. У кого‑то квартира большей площади, чем указано в Кодексе, кто‑то не захочет реализовывать свое имущество, — перечисляет Дмитрий Касьяненко.

Однако не статус, а сама процедура банкротства может принести пользу и другим должникам. Например, тем, кто не может договориться с кредитором о приемлемой схеме реструктуризации долгов. Или тем, у кого суммы штрафов и пени превышают размер самого долга. Ведь в Кодексе указано, что в качестве претензий кредиторов начисленные штрафные санкции не принимаются.

Наконец, процесс банкротства может стать просто спасительной передышкой для должников. Поскольку сразу после начала процедуры банкротства вводится мораторий на удовлетворение всех требований кредиторов на 4 месяца (120 дней).

— Раньше человек, который не мог уплатить по долгам — например, потерял работу, проблемы с семьей, — попадал в пресс в виде штрафов, пени и т. д., и этот пресс еще больше его запутывал в паутине долгов, так что человек не мог из нее выбраться. А процедура банкротства дает временную передышку, во время которой прекращается начисление пени и штрафов. Вся задолженность замораживается на дату объявления банкротства. За это время человек может устроиться на работу, подписать с кредиторами мировое соглашение, другими способами решить проблему. То есть банкротство — это такой инструмент, который не решает проблему, а дает возможность отсрочки, передышки. Если же человек не договаривается с кредиторами и не решает за это время свои проблемы, тогда уже ликвидатор описывает и реализует имущество должника и за счет этого погашает долги физического лица. И в этом случае законодательный механизм банкротства позволяет подвести черту под долгами. Потому что сейчас есть люди, которые обречены буквально последнее отдавать, — объясняет Алексей Кущ.

Еще одно преимущество банкротства в том, что, получив этот статус, можно «обелить» свою кредитную историю и восстановить платежеспособность. Фактически это и называлось главной целью внедрения процедуры банкротства для физлиц. Даже раздел Кодекса, посвященный банкротству физлиц, называется «Возобновление платежеспособности физического лица».

Не секрет, что сейчас банковским должникам непросто взять следующий кредит. После процедуры банкротства кредитная история будет считаться очищенной, и можно рассчитывать на новый кредит.

— Обычный должник остается должником всегда. Если он будет продолжать получать доход, с этого дохода могут продолжаться взыскания денег кредиторами. Также банк может применять коллекторское давление и заставлять других людей, связанных с этим человеком родственными связями или какими‑либо другими, воздействовать на него, чтобы погасить долг. Прохождение процедуры банкротства фактически снимает это долговое обязательство, и, если есть значительные долги, это является более привлекательным для человека, нежели постоянно быть в долгу. Кроме того, после прохождения процедуры банкротства он сможет начать с нуля, в том числе и брать кредиты, — объясняет директор Института социально-экономической трансформации Илья Несходовский.

Какую бы цель ни преследовал должник — добиться списания долгов или подходящей ему реструктуризации, — ему нужно инициировать одну и ту же процедуру: процедуру банкротства.

— В суд нужно подавать заявление о признании неплатежеспособности, а в процессе производства суд выбирает метод погашения долгов: или реструктуризация, или продажа имущества, — говорит Дмитрий Касьяненко.

Минусы банкротства

Пожалуй, главный минус банкротства — это то, что в итоге у человека действительно могут остаться лишь самые необходимые вещи, а все остальное, нажитое годами, уйдет с молотка.

— Выгода банкротства — очень условное название, потому что в любом случае после прохождения процедуры банкротства у человека фактически остается минимум того, что ему необходимо для существования, — говорит Илья Несходовский.

Человеку, признанному банкротом, придется на протяжении последующих 5 лет уведомлять финансовые учреждения о своем статусе, если он захочет взять кредит или выступить поручителем. И еще 3 года после списания долгов его репутация будет оставаться «подмоченной».

Кроме того, процедуру банкротства нельзя проходить так часто, как захочется.

— Если у человека, признанного банкротом, опять появятся долги, он не сможет снова подать в суд заявление о признании неплатежеспособности на протяжении 5 лет после предыдущей процедуры банкротства, — объясняет Дмитрий Касьяненко.

Прогрессивному кодексу нужны прогрессивные суды

Эксперты считают, что новая процедура — это хорошо, но намного более важно, как она будет применяться судами.

— Благодаря новому Кодексу кредиторам проще будет взимать задолженность, потому что здесь установлены четкие сроки рассмотрения таких дел, без права на продление. А люди получают возможность отсрочки выплаты по кредитам. Однако нужно посмотреть, как Кодекс будет применяться на практике, — говорит Дмитрий Касьяненко.

Алексей Кущ более категоричен:

— Этот Кодекс, в принципе, прогрессивный. Но процедура банкротства — это такая юридическо-правовая конструкция, которая стоит на двух опорах: первая — это Кодекс, а вторая — судебная система. И от эффективности судебной системы зависит даже больше, чем от самого Кодекса. И у меня большой скепсис по поводу правоприменения этого Кодекса в наших судах. Учитывая, что кредиторы имеют большую способность к лоббизму. Суды могут принимать решения не возбуждать процедуру банкротства, прекратить процедуру банкротства.

Прогрессивный кодекс должен применяться в прогрессивных судах. А если судебная система не эффективная, то все позитивные моменты этого Кодекса будут очень серьезно минимизированы, — предупреждает эксперт.

Новости с доставкой на ваш смартфон! Только о самом важном в Бердянске!

Наш канал в Telegram

Чат Бердянска в Telegram

Присоединяйтесь к сообществу в Viber: «PROБердянск»

Я могу объявить себя банкротом. Введен в действие Кодекс о банкротстве — новости Украины, Экономика

Кодекс о банкротстве, который внедряет в Украине институт банкротства физических лиц, вводится в действие c 21 октября.

Для физлиц Кодекс позволяет инициировать процедуру банкротства, реструктуризировать свой долг или погасить в счет имущества, при этом предполагает неприкосновенность жилья.

Для юрлиц процедура банкротства должна стать быстрее, прозрачнее и с гарантиями для кредиторов. Продавать имущество компаний-банкротов будут только через электронный аукцион ProZorro.

Что изменится и кто выиграет от введения новых правил — в разборе LIGA.net.

Почему это важно

Документ официально урегулирует тему неплатежеспособности заемщиков. Физлицо сможет объявить себя банкротом, инициировав процедуру через хозяйственный суд по месту регистрации.

В развитых странах, таких как США, Германия, Польша этот механизм уже работает. Он позволяет честным должникам реструктуризировать долги, а иногда — и списать.

В итоге от этого выигрывает и должник, и государство. Избавившись от долгового бремени, человек может устроиться на легальную работу и платить налоги.

Какая процедура

Хозсуд назначает арбитражного управляющего. Его задача — составить план реструктуризации кредита или продать имущество заемщика, чтобы расплатиться по долгам.

Открыть производство о неплатежеспособности позволят при ряде условий. Размер просроченных обязательств перед кредитором должен составлять не менее тридцати минимальных зарплат, то есть около 125 000 грн при «минималке» в 4173 грн.

Объявить себя банкротом сможет должник, который перестал погашать плановые платежи (в том числе кредиты) в размере более 50% месячных платежей по каждому из обязательств в течение 2 месяцев.

Еще одна причина — постановление об отсутствии у физлица имущества, которое можно взыскать.

Реструктуризация предусматривает изменение сроков выплат или прощение долгов. Но под такую процедуру не подпадают кредиты на отдых, развлечения, приобретение предметов роскоши, или долги, появившиеся из-за участия в азартных играх или от неуплаты алиментов.

Что касается продажи имущества, то это не может быть единственное жилье должника, деньги на пенсионном счету или в фонде соцстрахования.

Не спишут долги тем, у чьих близких и родственников большие доходы. Однако на близких не распространяется ответственность за долги заемщика.

Я – банкрот. Что дальше?

В течение трех лет вы не будете иметь безупречную деловую репутацию. А перед заключением кредитных договоров, займа, поручительства или залога должны будете письменно сообщить о факте своего банкротства.

Кроме того, повторно инициировать банкротство вы не сможете еще пять лет, если только не погасили все свои долги полностью и в порядке, предусмотренном Кодексом.

Что изменится для юрлиц

Процедура банкротства должна стать быстрее, прозрачнее и с гарантиями для кредиторов.

Если сейчас признание компании неплатежеспособной может длиться от трех до девяти лет, в то время как она продолжает свою деятельность, но не платит налоги, то по новому Кодексу, предприятие-должник неизбежно столкнется с ликвидацией, если не может платить кредиторам в течение 2-3 месяцев.

Кроме того, залоговые кредиторы смогут взыскать имущество вне процедур банкротства, если в течение 170-дневного срока по их требованиям не были урегулированы вопросы санации компании или перехода к ее ликвидации.

Продавать имущество компаний-банкротов будут теперь только через электронный аукцион ProZorro, что ограничит злоупотребления должников, например, выкуп имущества приближенными компаниями по низкой цене.

Юрий Тарасовский, Марина Кучук

Если Вы заметили орфографическую ошибку, выделите её мышью и нажмите Ctrl+Enter.

Платить дальше по кредиту или стать банкротом

Но уже скоро появятся тысячи должников, которые из-за кризиса потеряют возможность обслуживать кредиты. И, возможно, единственным выходом для них станет банкротство. «Минфин» выяснял, стоил ли.

В чем суть первого решения

Кодекс по процедурам банкротства, который позволил становиться банкротами физлицам, вступил в силу еще в октябре прошлого года. Но первое решение о признании гражданина банкротом вынес хозяйственный суд Запорожской области только сейчас — 26 марта в деле №908/3329/19.

Что произошло? Должник взял кредит в банке Надра на сумму $88993,56 для приобретения ценных бумаг.

Однако, кредит не был возвращен вовремя. Районный суд, в который обратился банк, принял решение о взыскании суммы долга. Впрочем, должник подтвердил, что не владеет имуществом, на которое можно наложить взыскание. При этом из-за штрафов сумма долга постоянно растет.

Эти аргументы Хозяйственный суд, в который обратился уже должник, признал достаточными. И признал истца банкротом. Этим же решением назначен арбитражный управляющий, который должен осуществить процедуру погашения долга.

Портрет потенциального банкрота

Дабы инициировать банкротство, сама задолженность должна быть значительной и накопленной давно: стартует с 30 зарплатных минималок (в этом году — с 141,69 тыс. грн) и не обслуживается более двух месяцев.

Физлицо-потенциальный банкрот должен официально подтвердить, что, во-первых, не в состоянии далее обслуживать свой долг. Во-вторых, что у него нет имущества, на которое можно наложить взыскание в счет погашения долга.

Некоторые виды долгов в процедуре банкротства не могут быть списаны. Например:

- задолженность по уплате алиментов,

- возмещение вреда, причиненного жизни и здоровью других граждан,

- уплаты взносов в государственные фонды соцстраха.

Плюсы процедуры банкротства

Процедура банкротства, особенно на ее начальном этапе, очень привлекательна для должника. Вот, что происходит с момента открытия производства по делу о неплатежеспособности:

- прекращается начисление штрафов и иных финансовых санкций, а также процентов по обязательствам;

- налоговый долг, возникший в течение трех лет до дня вынесения решения об открытии производства по делу о неплатежеспособности должника, признается безнадежным и списывается в процедуре реструктуризации долгов;

- все требования кредиторов могут происходить только в рамках данного процесса. Это важно, если, к примеру, кроме кредита в банке, есть еще непогашенные долги перед другими финучреждениями;

- срок исполнения всех денежных обязательств должника считается наступившим. То есть, если у должника есть еще кредиты, то срок их исполнения наступает досрочно. Но об этом не всякий кредитор может узнать. Следовательно, шансы получить свои деньги для таких кредиторов могут быть сведены к нулю.

- отдельно закрепляется гарантия: никаких взысканий или арестов вне процедуры банкротства — все теперь происходит только внутри данного дела.

- вводится мораторий на удовлетворение требований кредиторов. Все будет рассматриваться в рамках единой процедуры банкротства

Минусы банкротства

Впрочем, не стоит относиться к этой процедуре легкомысленно. Потенциальные банкроты должны быть готовы к множеству неприятных моментов. И вот только несколько из них:

- необходимость предоставить суду полную информацию (в том числе конфиденциальную) о собственном финансовом состоянии и другие источники погашения задолженности на условиях утвержденной реструктуризации (если до этого дойдет). Производство по делу закроют, если суд обнаружит, что должник намеренно уклоняется от исполнения долговых обязательств. К примеру, перед подачей в суд заявления о признании банкротом должник переписал имущество на членов семьи.

- запрет на свободное пользование собственным имуществом

- вероятность запрета на выезд за границу.

- необходимость раскрытия конфиденциальной информации о доходах членов семьи.

Безболезненный сценарий развития событий — договориться с кредиторами о реструктуризации и начать погашать долги.

Если же договориться не получится, или должник не станет придерживаться плана реструктуризации, суд признает его банкротом, после чего начинается распродажа имущества для погашения долгов.

С чем останется банкрот

Нельзя продать лишь единственное жилье должника (квартира, общая площадь которой не превышает 60 кв. м, или дом до 120 кв. м). Также за должником останутся средства на пенсионных счетах и суммы в фонде соцстраха.

Другими словами, если у гражданина долгов на миллион, а все имущество кроме жилья стоит максимум 100 тыс. – есть смысл попробовать воспользоваться этой процедурой и избавиться от любых претензий со стороны кредиторов.

Также практически нереально наложить взыскание на зарубежные активы. Поэтому, если они есть у должника, скорее всего, останутся и после распродажи имущества.

Есть, правда, и другие отягощения: в течение 5 лет после признания банкротом, такое лицо должно перед заключением кредитных договоров уведомлять другие стороны о факте своей неплатежеспособности. 3 из этих 5 лет банкрот «не может считаться таким, который имеет безупречную деловую репутацию».

Сколько стоит банкротство

Для того, чтобы запустить процедуру банкротства должник должен заплатить арбитражному управляющему за 3 месяца по 5 прожиточных минимумов для трудоспособных граждан. Сейчас эта сумма составляет 31 530 грн.

Также необходимо составить план реструктуризации долгов, который должен быть утвержден всеми кредиторами, а после этого — судом.

Как часто граждане идут в суд

Как объяснил «Минфину» судья-спикер Верховного Суда Сергей Жуков, ранее прогнозировалось, что обращений граждан для признания их банкротами будут сотни. Однако сейчас таких обращений лишь несколько десятков.

По его словам, сложность процедуры заключается в том, что производство открывается только при наличии специальных оснований, а процедура требует авансовой выплаты управляющему реструктуризацией.

«К тому же необходимо собрать и подготовить значительное количество документов об имеющихся активах и пассивах должника, подать соответствующие декларации. Работу по подготовке документов для открытия производства почти невозможно сделать без квалифицированной юридической помощи», — объясняет Сергей Жуков.

Трудности «первопроходцев»

По словам адвоката ЮФ Totum Яны Михайлюк, процедура банкротства физлиц еще может приобрести популярность. Сейчас же тем, кто обращается в суд, приходится быть «первопроходцами» и на себе проверять как работает законодательство.

Читайте также: Кредитные каникулы во время карантина. Как воспользоваться и какие риски

Как следствие, именно инициаторы первых обращений сталкиваются с несогласованностью и неоднозначностью норм, которые приходится трактовать уже при применении. Следующие же граждане, которые захотят избавиться от долгов благодаря банкротству, уже будут лучше знать как работают законы и какова практика в судах.

Алексей Писарев

Можно ли включить в банкротство ссуды физических лиц?

Личные ссуды от друзей, семьи или работодателей подпадают под общие категории долгов, которые могут быть погашены в случае банкротства. Освобождение от обязательств освобождает индивидуальных заемщиков от юридических обязательств по выплате ранее существовавших долгов. К другим типам погашаемой задолженности относятся сборы по кредитной карте, счета коллекторских агентств, медицинские счета, просроченные счета за коммунальные услуги, а также неоплаченные чеки и судебные сборы по гражданским делам, которые не считаются мошенническими.

Погашаемая задолженность также включает деловые долги, деньги, причитающиеся по договорам аренды, некоторые гонорары адвокатам, возобновляемые платежные счета, переплаты по социальному обеспечению и помощи ветеранам и, в редких случаях, студенческие ссуды. Однако некоторые виды долгов не подлежат погашению, включая налоги, алименты и алименты.

Ключевые выводы

- Существуют разные виды погашаемой задолженности, а также разные виды банкротств.

- Часто можно погасить личные ссуды от друзей и семьи.

- Некоторые долги могут не погашаться при банкротстве, например, студенческие ссуды и налоги.

Заявление о банкротстве

Есть два основных способа подать заявление о банкротстве. Одним из них является банкротство по главе 7, которое включает в себя списание большей части или всех долгов, в зависимости от того, какие долги считаются подлежащими погашению. Возможно, что в случае банкротства в соответствии с главой 7, также известного как «ликвидационное банкротство», управляющий банкротством ликвидирует или продает имущество должника, подавшего заявление о банкротстве, для погашения всей или части его или ее долгов кредиторам.

Некоторая личная собственность освобождена от ликвидации при банкротстве по главе 7, хотя существуют ограничения на величину исключения. Примеры включают:

- Усадьба

- Автомобиль

- Личное имущество

- Пенсионные счета

- Медицинские средства

- Ювелирные изделия

Банкротство по главе 13 иногда называют «реорганизационным банкротством». В случае подачи в соответствии с главой 13 план погашения, предписанный судом, вводится в действие.Если план выполнен к удовлетворению суда, дополнительный долг может быть аннулирован или прощен. Имущество должника не конфискуется и не продается для сбора денег при банкротстве согласно главе 13. По состоянию на 1 апреля 2019 года должники не могут иметь более 419 275 долларов необеспеченного долга или 1 257 850 долларов обеспеченного долга для подачи заявления о банкротстве по главе 13. Кодекс о банкротстве предусматривает увеличение этих лимитов каждые три года.

Необеспеченные долги могут быть уничтожены в банкротстве по главе 7, но не в банкротстве по главе 13.

Различия видов банкротства

Банкротство главы 7 отличается от банкротства главы 13 во многом. В частности, в случае банкротства по главе 13 должник сохраняет свое имущество с пониманием того, что он должен выплатить всю или часть долга в течение трех-пяти лет. Глава 13 «Банкротство» позволяет должнику сохранить активы и быстро оправиться от банкротства, при условии, что должник может соответствовать критериям приемлемости, таким как получение достаточного дохода для своевременного погашения долга.

Банкротство по главе 7 может быть более разрушительным для должника со значительной базой активов, но это предпочтительный вариант, если база активов должника невелика, а сумма долга кажется непреодолимой. Это может позволить должникам очень быстро погасить большую сумму долга. Банкротство по главе 7 обычно зарезервировано для людей с небольшим доходом, которые не могут выплатить часть своих долгов.

При подаче заявления о банкротстве в соответствии с главой 7 необеспеченные долги стираются, как только суд одобрил заявление.Этот процесс может занять несколько месяцев. С заявлением о банкротстве по главе 13 необеспеченные долги не стираются полностью. Вместо этого платежи должны производиться в соответствии с планом, утвержденным судом. Как только вы дойдете до конца плана и все платежи будут произведены, все оставшиеся долги будут списаны.

Когда объявлять банкротство

Если у вас большие долги, которые вы не можете погасить, вы задерживаете выплаты по ипотеке и находитесь под угрозой потери права выкупа, вас преследуют сборщики счетов — или все вышеперечисленное, — объявление о банкротстве может быть вашим ответом.А может и не быть.

В некоторых случаях банкротство может уменьшить или устранить ваши долги, спасти ваш дом и удержать сборщиков счетов в страхе, но оно также имеет серьезные последствия, включая долгосрочный ущерб вашему кредитному рейтингу. Это, в свою очередь, может ограничить вашу способность брать ссуды в будущем, повысить ставки, которые вы платите за страховку, и даже затруднить получение работы.

Ключевые выводы

- Подача заявления о банкротстве — это один из способов избавиться от тяжелого долгового бремени, но оно имеет негативные последствия, которые могут длиться годами.

- Два распространенных типа личного банкротства — Глава 7 и Глава 13 — будут оставаться в вашей кредитной истории в течение 10 и семи лет соответственно.

- Перед тем, как подать заявление о банкротстве, стоит связаться с вашими кредиторами, чтобы узнать, готовы ли они к переговорам. Например, у многих кредиторов есть программы для людей, у которых возникают проблемы с выплатой ипотеки.

Виды банкротства

Дела о банкротстве рассматриваются федеральными судами, и федеральный закон определяет шесть различных типов.Два наиболее распространенных типа, используемых физическими лицами, — это Глава 7 и Глава 13, названные в честь разделов федерального кодекса о банкротстве, в которых они описаны. Глава 11 о банкротстве, о которой часто пишут заголовки, касается прежде всего бизнеса.

Банкротство по главе 7, тип которого подает большинство физических лиц, также называют прямым банкротством или ликвидацией. Доверительный управляющий, назначенный судом, может продать часть вашей собственности и использовать вырученные средства для частичного погашения ваших кредиторов, после чего ваши долги считаются погашенными.Некоторые виды имущества могут быть освобождены от ликвидации при соблюдении определенных ограничений. К ним относятся ваша машина, ваша одежда и предметы домашнего обихода, инструменты вашей торговли, пенсии и часть любого капитала, который у вас есть в вашем доме. Вы должны указать имущество, на которое вы претендуете, как освобожденное от налогообложения при подаче заявления о банкротстве.

С другой стороны, банкротство в соответствии с главой 13 приводит к утвержденному судом плану погашения для вас всей или части ваших долгов в течение периода от трех до пяти лет. Некоторые из ваших долгов также могут быть погашены.Поскольку это не требует ликвидации ваших активов, банкротство по главе 13 может позволить вам сохранить свой дом, пока вы продолжаете вносить согласованные платежи.

Определенные виды долгов обычно не могут быть погашены путем банкротства. К ним относятся алименты, алименты, студенческие ссуды и некоторые налоговые обязательства.

Процесс подачи заявления о банкротстве

Существует ряд юридически требуемых шагов, связанных с подачей заявления о банкротстве. Невыполнение их может привести к прекращению вашего дела.

Перед подачей заявления о банкротстве физические лица должны пройти консультацию по кредитным вопросам и получить свидетельство для подачи заявления о банкротстве. Консультант должен проанализировать вашу личную ситуацию, дать совет по составлению бюджета и управлению долгом, а также обсудить альтернативы банкротству. Вы можете узнать названия утвержденных правительством кредитных консультационных агентств в вашем районе, позвонив в ближайший к вам федеральный суд по делам о банкротстве или посетив его веб-сайт.

Подача заявления о банкротстве включает в себя подачу заявления о банкротстве и финансовой отчетности, в которой указаны ваши доходы, долги и активы.Вам также необходимо будет подать форму проверки нуждаемости, которая определяет, достаточно ли ваш доход, чтобы соответствовать требованиям главы 7. Если это не так, вам придется подать заявление о банкротстве в соответствии с главой 13. Вам также необходимо будет заплатить регистрационный сбор, хотя иногда от него отказываются, если вы можете доказать, что не можете себе этого позволить.

Вы можете получить необходимые вам бланки в суде по делам о банкротстве. Если вы пользуетесь услугами адвоката по банкротству, что обычно является хорошей идеей, они также должны иметь возможность их предоставить.

После того, как вы подали заявку, управляющий банкротством, назначенный для вашего дела, организует собрание кредиторов, также известное как собрание 341 для раздела кодекса о банкротстве, где оно предусмотрено. Это возможность для людей или предприятий, которым вы должны деньги, задать вопросы о вашем финансовом положении и ваших планах, если таковые имеются, по их выплате.

Ваше дело будет рассмотрено судьей по делам о банкротстве на основании предоставленной вами информации. Если суд определит, что вы пытались скрыть активы или совершили другое мошенничество, вы можете не только проиграть дело, но и столкнуться с уголовным преследованием.Если ваше дело не очень сложное, вам, как правило, не нужно явиться к судье в суд.

После того, как вы подали заявление о банкротстве, но до того, как ваши долги будут погашены, вы должны пройти образовательный курс для должников, который даст вам советы по составлению бюджета и управлению деньгами. Опять же, вам нужно будет получить сертификат, подтверждающий ваше участие. Вы можете получить список утвержденных поставщиков услуг по обучению должников в суде по делам о банкротстве или в Министерстве юстиции.

Если суд вынесет решение в вашу пользу, ваши долги будут погашены в случае главы 7.В главе 13 будет утвержден план погашения. Погашение долга означает, что кредитор больше не может пытаться взыскать его с вас.

Последствия банкротства

Оба типа индивидуального банкротства имеют негативные последствия. Банкротство по главе 7 будет оставаться в вашей кредитной истории в течение 10 лет, в то время как банкротство по главе 13 обычно сохраняется в течение семи лет.

По словам Experian, одного из трех крупнейших национальных кредитных бюро, «объявление о банкротстве имеет наибольшее влияние на кредитные рейтинги.«Это также может создать впечатление, что вы представляете низкий риск для компаний, которые запрашивают ваш отчет, включая других кредиторов, страховые компании и потенциальных работодателей.

Также обратите внимание, что существуют ограничения на то, как часто вы можете погашать свои долги в результате банкротства. Например, если у вас были погашены долги в результате банкротства по главе 7, вы должны подождать восемь лет, прежде чем сможете сделать это снова.

Нужен ли юрист?

В отличие от корпораций и товариществ, физические лица могут подать заявление о банкротстве без адвоката.Это называется заполнением дела «pro se». Но поскольку подача заявления о банкротстве сложна и должна быть сделана правильно, чтобы добиться успеха, как правило, неразумно пытаться это сделать без помощи поверенного, имеющего опыт в процедурах банкротства.

Даже Налоговая служба иногда готова вести переговоры. Вы можете уменьшить сумму налоговой задолженности или распределить платежи по времени.

Альтернативы банкротству

Банкротство иногда является лучшим способом избавиться от тяжелого финансового бремени, но это не единственный способ.Есть альтернативы, которые часто могут уменьшить ваши долговые обязательства без неприятных последствий банкротства.

Ведение переговоров с кредиторами без привлечения судов иногда может принести пользу обеим сторонам. Вместо того чтобы рисковать получить ничего, кредитор может согласиться на график погашения, который уменьшает ваш долг или распределяет ваши платежи на более длительный период времени.

Если вы не можете произвести платежи по ипотеке, вам стоит позвонить в обслуживающую вас ссуду, чтобы узнать, какие у вас есть варианты, кроме подачи заявления о банкротстве.Они могут включать в себя воздержание, которое позволит вам прекратить производить платежи в течение определенного времени, или план погашения, предназначенный для растягивания небольших ежемесячных платежей на более длительный период. Другим вариантом может быть модификация ссуды, которая изменит условия вашего ссуды (например, снизит процентную ставку) на постоянной основе, что упростит погашение. Однако остерегайтесь нежелательных предложений от компаний, утверждающих, что они могут защитить ваш дом от потери права выкупа. Они могут быть не более чем мошенниками.

Если вы должны деньги IRS, вы можете иметь право на компромиссное предложение, позволяющее рассчитаться с агентством на сумму меньшую, чем вы должны. В некоторых случаях IRS также предлагает планы ежемесячных платежей для налогоплательщиков, которые не могут выплатить свои налоговые обязательства сразу.

Когда подавать заявление о банкротстве

Закон о банкротстве существует для того, чтобы помочь людям, взявшим на себя неуправляемую сумму долга — часто в результате крупных медицинских счетов или других непредвиденных расходов, которые произошли не по их вине, — начать все сначала.Но это непростой процесс, и он не всегда приводит к счастливому концу.

Поэтому перед подачей заявления о банкротстве обязательно изучите все возможные варианты и будьте готовы к некоторым из негативных последствий, описанных выше. Если вы решите, что банкротство — ваш единственный жизнеспособный вариант, как это делают сотни тысяч американцев каждый год, помните, что пометка в вашей записи не будет постоянной. Осторожно используя кредит в будущем и вовремя оплачивая счета, вы можете начать восстанавливать свой кредит и постепенно избавиться от банкротства.

Банкротство: как это работает, виды и последствия

Банкротство — это судебный процесс, находящийся под контролем федеральных судов по делам о банкротстве. Он разработан, чтобы помочь частным лицам и компаниям полностью или частично погасить свои долги или помочь им погасить часть своей задолженности.

Банкротство может помочь вам избавиться от долга, но важно понимать, что объявление о банкротстве оказывает серьезное и долгосрочное влияние на ваш кредит. Банкротство останется в вашем кредитном отчете в течение 7-10 лет, что повлияет на вашу способность открывать счета по кредитным картам и получать одобрение на получение ссуд с выгодными ставками.

Основы банкротства

Банкротство может быть сложным процессом, и средний человек, вероятно, не способен пройти через него в одиночку. Работа с адвокатом по банкротству может помочь гарантировать, что ваше банкротство пройдет максимально гладко и с соблюдением всех применимых правил и положений, регулирующих процедуры банкротства.

Вам также необходимо будет выполнить некоторые требования, прежде чем вы сможете подать заявление о банкротстве. Вам нужно будет продемонстрировать, что вы не можете погасить свои долги, а также пройти кредитную консультацию у утвержденного правительством кредитного консультанта.Консультант поможет вам оценить ваши финансы, обсудит возможные альтернативы банкротству и поможет вам составить личный бюджетный план.

Если вы решите продолжить процедуру банкротства, вам нужно будет решить, какой тип вы подаете: Глава 7 или Глава 13. Оба типа банкротства могут помочь вам устранить необеспеченный долг (например, кредитные карты), остановить лишение права выкупа или повторного вступления во владение, а также прекращение удержания заработной платы, отключения коммунальных услуг и действий по взысканию долгов. Ожидается, что в обоих случаях вы сами оплатите судебные издержки и гонорары адвокатам.Однако два типа банкротства списывают долг по-разному.

Глава 7 Банкротство

Глава 7 Банкротство, также известное как «прямое банкротство», — это то, о чем, вероятно, думает большинство людей, когда они рассматривают возможность подачи заявления о банкротстве.

В рамках этого типа банкротства вы должны будете разрешить опекуну федерального суда осуществлять надзор за продажей любых активов, которые не освобождены от налога (автомобили, рабочие инструменты и предметы первой необходимости для дома могут быть освобождены от налога). Деньги от продажи идут на выплаты вашим кредиторам.Остаток вашей задолженности погашается после прекращения дела о банкротстве. Банкротство главы 7 не может избавить вас от некоторых видов долгов. Вам по-прежнему придется платить алименты и алименты, налоги и студенческие ссуды.

Последствия банкротства по главе 7 значительны: вы, вероятно, потеряете собственность, а отрицательная информация о банкротстве останется в вашем кредитном отчете в течение десяти лет после даты подачи заявки. Если вы снова влезете в долги, вы не сможете снова подать заявление о банкротстве в соответствии с этой главой в течение восьми лет.

Глава 13 Банкротство

Глава 13 Банкротство работает несколько иначе, позволяя вам сохранить свою собственность в обмен на частичное или полное погашение долга. Суд по делам о банкротстве и ваш адвокат обсудят план погашения от трех до пяти лет. В зависимости от условий переговоров вы можете согласиться полностью или частично выплатить свой долг в течение этого периода времени. Когда вы выполнили согласованный план погашения, ваш долг погашается, даже если вы вернули только часть суммы, которую вы изначально задолжали.

Хотя любой тип банкротства отрицательно сказывается на вашей кредитной истории, глава 13 может быть более благоприятным вариантом. Поскольку вы погашаете часть (или всю) свою задолженность, вы можете сохранить некоторые активы. Более того, банкротство в соответствии с главой 13 приведет к прекращению вашего кредитного отчета через семь лет, и вы можете снова подать в соответствии с этой главой всего через два года.

Условия банкротства, которые необходимо знать

Во время процедуры банкротства вы, вероятно, встретите некоторые юридические термины, относящиеся к процедурам банкротства, которые вам необходимо знать.Вот некоторые из наиболее распространенных и важных:

- Банкротный управляющий : это лицо или корпорация, назначенные судом по делам о банкротстве, чтобы действовать от имени кредиторов. Он или она рассматривает ходатайство должника, ликвидирует имущество в соответствии с документами Главы 7 и распределяет выручку между кредиторами. В документации по главе 13 доверительный управляющий также наблюдает за планом погашения должника, получает платежи от должника и распределяет деньги кредиторам.

- Кредитная консультация: Прежде чем вам будет разрешено подать заявление о банкротстве, вам необходимо встретиться индивидуально или в группе с некоммерческим бюджетом и агентством кредитного консультирования.После того, как вы подадите заявку, вам также необходимо будет пройти курс по управлению личными финансами, прежде чем дело о банкротстве будет прекращено. При определенных обстоятельствах от обоих требований можно было отказаться.

- Банкротство прекращено : Когда процедура банкротства завершена, банкротство считается «прекращенным». В соответствии с главой 7 это происходит после того, как ваши активы были проданы и кредиторы заплатили. Согласно главе 13, это происходит, когда вы выполнили свой план погашения.

- Имущество, освобожденное от уплаты налогов: Хотя оба типа банкротства могут потребовать от вас продажи активов для оказания помощи кредиторам, некоторые виды имущества могут быть освобождены от продажи.Закон штата определяет, что должнику может быть разрешено оставить себе, но, как правило, такие предметы, как рабочие инструменты, личный автомобиль или капитал в основном месте проживания, могут быть освобождены.

- Залог: Юридический иск, который позволяет кредитору приобретать, удерживать и продавать недвижимость должника для обеспечения или погашения долга.

- Ликвидация: Продажа не освобожденного от налога имущества должника. Продажа превращает активы в «ликвидную» форму — наличные деньги, которые затем выплачиваются кредиторам.

- Проверка средств: Кодекс о банкротстве требует, чтобы люди, желающие подать заявление о банкротстве в соответствии с главой 7, продемонстрировали, что у них нет средств для погашения своих долгов.Требование направлено на пресечение злоупотреблений кодексом банкротства. Тест учитывает такую информацию, как доход, активы, расходы и необеспеченный долг. Если должник не проходит проверку на наличие средств, его банкротство по главе 7 может быть отклонено или преобразовано в разбирательство по главе 13.

- Подтвержденный счет: В соответствии с главой 7 «Банкротство» вы можете согласиться продолжить выплату долга, который может быть погашен в ходе судебного разбирательства. Подтверждение счета — и вашего обязательства по выплате долга — обычно делается для того, чтобы позволить должнику сохранить часть залога, такую как автомобиль, которая в противном случае была бы арестована в рамках процедуры банкротства.

- Обеспеченный долг: Долг, обеспеченный взыскиваемым имуществом. Например, ваша ипотека обеспечена вашим домом, а для автокредитования залогом является само транспортное средство. Кредиторы обеспеченного долга имеют право наложить арест на залог в случае невыполнения обязательств по ссуде.

- Необеспеченный долг : Долг, по которому кредитор не имеет материального обеспечения, такого как кредитные карты.

Долг, который нельзя простить

Несмотря на то, что банкротство может устранить большую часть долгов, оно не может полностью стереть счётчик, если у вас есть определенные виды непростительных долгов.Типы долгов, которые банкротство не может устранить, включают:

- Большая часть задолженности по студенческим займам (хотя некоторые члены Конгресса работают над тем, чтобы это изменить).

- Взыскание алиментов.

- Алименты на ребенка по решению суда.

- Задолженность подтверждена.

- Федеральный налоговый залог по налогам, причитающимся правительству США.

- Государственные штрафы или пени.

- Судебные штрафы и пени.

Последствия банкротства

Пожалуй, самым известным последствием банкротства является потеря имущества.Как отмечалось ранее, оба типа процедур банкротства могут потребовать от вас отказаться от собственности для продажи, чтобы вернуть долг кредиторам. При определенных обстоятельствах банкротство может означать потерю недвижимости, транспортных средств, ювелирных изделий, антикварной мебели и других видов собственности.

Ваше банкротство также может повлиять на других в финансовом отношении. Например, если ваши родители совместно подписали для вас автокредит, они все равно могут нести ответственность хотя бы по части этого долга, если вы подадите заявление о банкротстве.

Наконец, банкротство вредит вашей кредитной истории.Банкротства считаются негативной информацией в вашем кредитном отчете и могут повлиять на то, как будущие кредиторы будут рассматривать вас. Увидев банкротство в вашей кредитной истории, кредиторы могут отказаться от предоставления вам кредита или предложить вам более высокие процентные ставки и менее выгодные условия, если они все же решат предоставить вам кредит.

В зависимости от типа банкротства, которое вы подаете, отрицательная информация может отображаться в вашем кредитном отчете на срок до десяти лет. Статус списанных счетов будет обновлен, чтобы отразить, что они были списаны, и эта информация также появится в вашем кредитном отчете.Отрицательная информация в кредитном отчете — фактор, который может навредить вашему кредитному рейтингу.

Получение кредитной карты или ссуды после банкротства

Информация о банкротстве в вашем кредитном отчете может очень затруднить получение дополнительного кредита после прекращения дела о банкротстве — по крайней мере, до тех пор, пока информация не исчезнет из вашего кредитного отчета. Кредиторы будут осторожно предоставлять вам дополнительный кредит и могут попросить вас принять более высокую процентную ставку или менее выгодные условия, чтобы предоставить вам кредит.

Важно сразу же начать восстанавливать свой кредит, убедившись, что вы вовремя оплачиваете все свои счета. Вы также должны быть осторожны, чтобы не вернуться к каким-либо негативным привычкам, которые в первую очередь способствовали возникновению ваших долговых проблем.

Получение ипотеки после банкротства

Так же, как банкротство может помешать вам получить необеспеченный кредит, оно также может затруднить получение ипотеки. Вы можете обнаружить, что кредиторы отклоняют вашу заявку на ипотеку, а те, кто ее принимает, могут предложить вам гораздо более высокую процентную ставку и комиссию.Вас могут попросить внести гораздо более высокий первоначальный взнос или взять на себя более высокие затраты на закрытие сделки.

Вместо того, чтобы отказываться от дома и пытаться получить новую ипотеку после банкротства, может быть лучше повторно подтвердить вашу текущую ипотеку во время процедуры банкротства. Вы сможете сохранить свой дом, продолжать платить по текущей ипотеке — без других долгов — и остаться в своем нынешнем доме.

Альтернативы банкротства

Когда вы боретесь с неуправляемой задолженностью, банкротство — лишь одно из решений; есть и другие, которые следует учитывать.Большинство из них также повлияет на ваш кредит, но, вероятно, не так сильно, как банкротство — плюс, эти альтернативы могут позволить вам сохранить свою собственность, вместо того, чтобы ликвидировать ее в ходе процедуры банкротства.

Вот некоторые альтернативы банкротства, которые вы можете рассмотреть:

- Обратитесь за помощью к утвержденному правительством кредитному консультанту или к плану управления долгом . Консультант может работать с вашими кредиторами, чтобы помочь составить работоспособный план выплаты вашей задолженности.

- Возьмите ссуду на консолидацию долга. Эти типы ссуд могут объединять несколько более дорогостоящих долгов с высокими процентами в одну ссуду с более низкой процентной ставкой. Изучите ссуды на консолидацию долга, чтобы увидеть, может ли консолидация снизить общую сумму, которую вы платите, и сделать ваш долг более управляемым.

- Обратитесь к своим кредиторам и узнайте, готовы ли они согласиться на более управляемый план погашения. Невыполнение обязательств по вашему долгу — это не то, чего ваши кредиторы хотят, чтобы с вами случилось, поэтому они могут быть готовы работать с вами, чтобы разработать более достижимый план погашения.Погашение долга отрицательно скажется на ваших кредитных рейтингах.

Имейте в виду, что всякий раз, когда вы не выполняете первоначально оговоренные вами условия выплаты долга, это может повлиять на ваш кредит. Тем не менее, банкротство по-прежнему будет иметь более значительное негативное влияние на ваш кредит, чем переговоры по кредитам, консультации по кредитам и консолидация долга.

Последнее слово о списании долгов

Всякий раз, когда вы не можете выплатить долг в соответствии с первоначальным соглашением, это может негативно повлиять на ваш кредит.Некоторые виды облегчения долгового бремени имеют более разрушительные и долгосрочные последствия, чем другие. Прежде чем принимать какое-либо решение о списании долгов, например о банкротстве, важно изучить возможные варианты, получить надежный совет квалифицированного кредитного консультанта и понять, какое влияние ваш выбор может оказать на ваше общее финансовое благополучие.

Независимо от того, какой тип облегчения долгового бремени вы выберете, вы можете начать лучше заботиться о своем кредите немедленно, применив на практике простые, ответственные и положительные меры, такие как:

- Своевременная оплата всех ваших счетов.

- Избегание дополнительных долгов.

- Мониторинг вашего кредитного отчета.

- Создание и соблюдение личного бюджета.

- Небольшое использование кредита (например, обеспеченная кредитная карта) и немедленная оплата остатка в полном объеме.

Уходя от долгов против. Заявление о банкротстве

Уход от долга, также известный как дефолт, может показаться лучшим вариантом, если вы изо всех сил пытаетесь оплачивать счета. Однако отказ от долгов не решит всех ваших проблем; кредитор может попытаться подать на вас в суд на оставшуюся сумму или продать ссуду коллекторскому агентству.Если вы хотите стереть все с лица земли, банкротство могло бы стать жизнеспособной альтернативой.

В чем разница между дефолтом и банкротством?

Невыполнение обязательств по кредиту означает, что вы нарушили долговое соглашение или соглашение держателя карты с кредитором о своевременной оплате. У каждого кредитора есть свои требования к тому, сколько у вас может быть пропущенных платежей, прежде чем он сочтет вас виновным. В некоторых случаях это может быть всего один пропущенный платеж или целых девять пропущенных платежей.

Подача заявления о банкротстве — это юридический процесс, который включает в себя перечисление ваших долгов и активов и поиск способа урегулирования этих долгов.Судья решит, можно ли погасить какой-либо из ваших долгов и будут ли ваши активы использованы для погашения непогашенного остатка. Судья также решит, какие активы вы можете оставить себе, а какие у вас могут забрать.

Дефолт и банкротство обычно идут рука об руку. Многие заемщики не выполняют своих обязательств по своим кредитам, а затем подают заявление о банкротстве.

Что произойдет, если я не смогу выплатить ссуду?

При невыполнении обязательств по кредиту долг часто будет продан коллекторскому агентству, которое затем попытается взыскать причитающуюся сумму.Кредитор также может попытаться подать на вас в суд, чтобы удержать вашу зарплату, или даже попытаться наложить арест на ваш дом, чтобы получить часть прибыли от продажи дома.

Тип действий, предпринимаемых против вас, во многом зависит от того, обеспечен ваш долг или нет. Обеспеченный долг использует ваш актив в качестве залога, который может быть возвращен в собственность в случае невыполнения обязательств. Например, если вы не поручаете автокредиту, кредитор часто будет пытаться вернуть себе автомобиль.

Необеспеченный долг, как и задолженность по кредитной карте, не имеет обеспечения; в этих случаях коллекторскому агентству труднее вернуть долг, но агентство все равно может привлечь вас в суд и попытаться наложить арест на ваш дом или удержать вашу заработную плату.

Неисполнение обязательств также приведет к огромному падению вашего кредитного рейтинга, что в конечном итоге останется в вашем кредитном отчете в течение семи лет. Невыполнение обязательств может затруднить получение другой ссуды или кредитной карты.

Что произойдет, если я подам заявление о банкротстве?

Подача заявления о банкротстве после неисполнения обязательств может защитить ваши активы от ареста со стороны кредитора или кредитора.

При банкротстве по главе 7 суд решит, какие из ваших активов продать, чтобы выплатить долг вашим кредиторам.Любая оставшаяся задолженность будет погашена, за исключением студенческих ссуд, алиментов, налогов и алиментов. Этот вид банкротства останется в вашем кредитном отчете в течение 10 лет.

Если вы подадите заявление по Главе 13, вы сможете сохранить больше своих активов, погасив часть своих долгов. Не погашенный долг будет погашен на срок от трех до пяти лет. Это останется в вашем кредитном отчете в течение семи лет.

Ваш кредитный рейтинг, вероятно, значительно снизится, если вы подадите заявление о банкротстве — по крайней мере, на 130 пунктов, но иногда на целых 200 пунктов и более.Если вы работаете в отрасли, где работодатели проверяют вашу кредитоспособность в рамках процесса приема на работу, может быть труднее получить новую работу или продвинуться по службе после банкротства.

Джей Флейшман из Money Wise Law говорит, что если у вас есть кредитные карты, они почти всегда будут закрыты, как только вы подадите заявление о банкротстве. Получить еще одну ссуду или кредитную карту также будет очень сложно на ранних этапах после банкротства. Но со временем банкротство будет все меньше и меньше влиять на ваш счет — если вы несете ответственность за свой кредит.

Если вы рассматриваете вопрос о банкротстве, рекомендуется поговорить с юристом по банкротству. Они могут посоветовать вам лучшие варианты для вашей ситуации, какой вид банкротства лучше всего подходит для вас и как защитить ваши активы, такие как ваш дом или будущие доходы. Флейшман говорит, что он часто разговаривает с людьми, которые уничтожили свое гнездышко, пытаясь выплатить свой долг до подачи заявления о банкротстве, не понимая, что суды по делам о банкротстве редко касаются ваших пенсионных счетов.

Должен ли я подавать заявление о банкротстве или невыполнении обязательств по ссуде?

Невыполнение обязательств по кредиту и заявление о банкротстве не являются противоположными вариантами.Фактически, Флейшман рекомендует не выплачивать ссуду до подачи заявления о банкротстве. Если вы не совершили дефолт, это может указывать на то, что вы не уделили себе достаточно времени, чтобы ваше финансовое положение улучшилось.

Если вы совершите дефолт, то заявление о банкротстве может защитить ваши активы от ареста кредиторами. Это также может защитить вас от получения будущей заработной платы или наследства. «Банкротство полезно не только для защиты того, что у вас есть, но и для защиты вашего будущего», — говорит Флейшман.

Другие варианты работы с долгом

Дефолт и банкротство не являются неизбежными, если у вас возникли проблемы с выплатой долга — существуют стратегии, которые помогут вам продвинуться вперед.

Кредитная карта для перевода остатка

Если у вас есть задолженность по кредитной карте по карте с высокой годовой процентной ставкой, попробуйте перевести остаток на карту, которая предлагает начальную годовую процентную ставку 0%. Это позволяет вам погасить остаток без начисления процентов.

Срок действия большинства этих специальных годовых предложений составляет от 12 до 20 месяцев, в зависимости от условий карты.Когда специальное предложение закончится, вступит в силу обычная процентная ставка, поэтому лучше всего произвести как можно больше платежей в течение вводного периода.

Кредит консолидации долга

Кредит консолидации долга — это личный заем, который вы используете для погашения другого долга, обычно с кредитных карт. Ссуды на консолидацию долга обычно имеют низкие фиксированные процентные ставки и сроки от одного до семи лет. Поскольку ссуды на консолидацию долга обычно имеют более низкие процентные ставки, чем кредитные карты, они являются более дешевым способом погашения остатков по кредитным картам с высокой процентной ставкой.

Переговоры по медицинскому долгу

Если у вас есть медицинский долг, вы можете значительно уменьшить свои ежемесячные платежи. Позвоните в расчетную кассу, объясните свое финансовое положение и попытайтесь договориться о более низком ежемесячном платеже. Многие больницы предлагают планы помощи и скидки в случае финансовых затруднений. Если вам нужна помощь, вы также можете нанять компанию по ведению переговоров по медицинским счетам.

Варианты затруднений по студенческой ссуде

Если вы боретесь с задолженностью по студенческой ссуде, знайте, что банкротство не погасит этот долг.Однако есть способы сделать ваши платежи более управляемыми.

Заемщики с федеральными студенческими ссудами могут выбрать отсрочку или отсрочку на срок до трех лет. В зависимости от типа имеющейся у вас студенческой ссуды и выбранного типа льготы в течение этого времени могут начисляться проценты. До 30 сентября 2021 года все федеральные студенческие ссуды автоматически подлежат отсрочке без начисления процентов.

Другой вариант для федеральных заемщиков — перейти на план погашения, ориентированный на доход, с возможностью прощения ссуды.Это продлит срок погашения, но поскольку план основывает выплаты по студенческой ссуде на вашем фактическом доходе, ваш ежемесячный платеж может составлять всего 0 долларов.

Если у вас есть частные студенческие ссуды, вы все равно можете иметь право на отсрочку или отсрочку. Это зависит от кредитора; если вы столкнулись с финансовыми трудностями, позвоните своему кредитору и спросите о возможных вариантах.

Следующие шаги

Если вы еще не допустили дефолт по своим кредитам, у вас еще есть время рассмотреть другие варианты.Первым делом вам следует связаться со всеми вашими кредиторами и поставщиками счетов и объяснить, что вы испытываете трудности с ежемесячными платежами. Поиск более низкой ставки, отсрочки или специального плана выплат может спасти вас от дефолта или банкротства в будущем.

Подробнее:

Банкротство: что значит объявить себя банкротом

Существует тесная связь между долгом и плохим психическим здоровьем, и важно, чтобы, если долг вызывает у вас беспокойство и депрессию, вы обращались за помощью и осознавали, что есть шаги, которые вы можете предпринять для решения проблемы.

Если вы совершенно не в себе с необеспеченными долгами, неоплаченными счетами, кредитными картами или ссудами до зарплаты и не видите выхода, у вас есть варианты, в том числе сделать большой шаг, чтобы объявить себя банкротом.