Собственные средства на кредитной карте Сбербанка

Кредитная карта Сбербанка позволяет не только пользоваться заемными средствами, но и хранить собственные деньги. Разберемся для начала, что именно считается такими средствами.

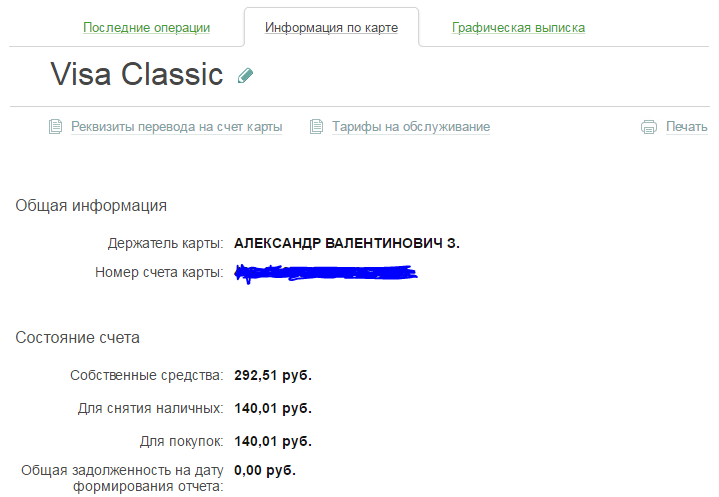

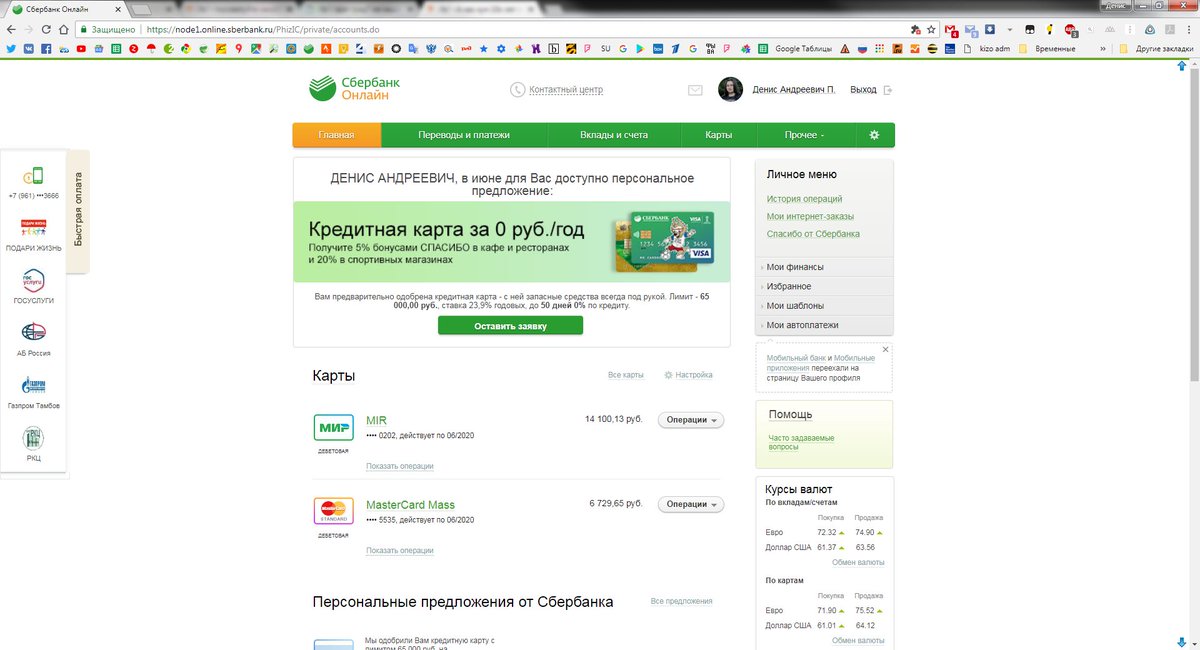

Если речь идет о дебетовой карте, то понятно, что все деньги на ней свои и доступны в любое время суток. Сумму можно увидеть в личном кабинете в Интернет-Банке. Деньги, имеющиеся на кредитке, относятся к заемным, но также доступны для использования.

Лучшие кредитные карты:

Предложения от Сбербанка:

Суммы, которые клиент кладет на карту, идут на пополнение. На кредитке появляются собственные средства, когда сумма на ней превышает установленный лимит, то есть, это доступные деньги за вычетом изначально выданного займа. И снимать их можно без комиссии, а также расплачиваться ими в магазинах, кафе и т.д., оплачивать услуги мобильной связи, Интернета, ЖКХ, но при этом нужно четко контролировать потраченные суммы, чтобы не залезть в кредит.

Зачем хранить свои деньги на кредитке и нужно ли

По сравнению с дебетовыми картами, комиссии за снятие наличных с кредитных намного выше. Однако, при оплате за товары и услуги пластиком дополнительные платежи не предусмотрены.

Таким образом, получается, что свои же деньги вы будете снимать с потерями, себе в убыток. Кроме того, на дополнительные суммы на карте не начисляется никаких процентов. В случае с дебетовыми банк выплачивает от 1% на остаток. Помимо этого, на сберегательный счет может перечисляться вознаграждение за каждое пополнение или оплату пластиком в магазине.

Сбербанк вправе начислять комиссии на собственные средства клиента, если они размещены на кредитном счете, а не на сберегательном. В любое время эти деньги банк может использовать на погашение других задолженностей.

Преимущества:

- Некоторые кредитки имеют опцию cash–back, подробнее о ней читайте здесь. Так клиент может получить назад на карту некоторую сумму средств за покупки.

- Многие дают скидки на товары в определенных торговых местах.

- С пластиком удобно делать крупные покупки, так как отпадает необходимость в ношении с собой приличных сумм.

- При выезде за границу можно взять только карту и не нужно заполнять декларацию, а также не понадобится менять деньги на местную валюту. Карты Visa и MasterCard автоматически конвертируют суммы при оплате. Больше о том, как пользоваться карточкой за рубежом, читайте по этой ссылке.

Какие особенности

Чтобы решить свои финансовые трудности, можно взять потребительский кредит, но неудобно ходить в отделение каждый раз, когда требуются деньги. Если у вас есть кредитка, то делать это не нужно. Достаточно один раз получить определенный лимит, в пределах которого будут совершаться операции в течение установленного срока (обычно 3 года).

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Большинство банков сегодня предлагает льготный период по кредиткам. Отрезок времени, в течение которого деньгами можно пользоваться бесплатно. О том, как работает льготный период, читайте в этой статье, а список банков, в которых можно оформить такие карты, представлен здесь.

Отрезок времени, в течение которого деньгами можно пользоваться бесплатно. О том, как работает льготный период, читайте в этой статье, а список банков, в которых можно оформить такие карты, представлен здесь.

8 банков, которые с радостью выдают кредитные карты

При этом необходимо учитывать следующие моменты:

- Расплачиваться следует только картой. При снятии – комиссия от 1% до 7%, а также прекращение действия льготного периода (в большинстве кредитно-финансовых учреждений). Подробности описаны в кредитном договоре.

- Имеется плата за годовое обслуживание. Если карта нужна вам не для постоянного пользования, а время от времени, то лучше подыскать вариант без этой платы.

Существуют кредитки с овердрафтом, то есть, они дают возможность «уйти в минус» в пределах установленного лимита. Такие карты совмещают в себе функции накопительного счета и кредитки.

На остаток таких карточных счетов начисляется доход, а клиент в любое время может взять нужную сумму из овердрафта. Погашение может производиться одним платежом за месяц или весь срок.

Погашение может производиться одним платежом за месяц или весь срок.

Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

Читайте также:

Поделитесь информацией с друзьями:

Добавьте свой отзыв или комментарий ниже:

Клиенты Сбербанка рассказали об использовании кредитных карт

11 декабря 2020 года, 14:45

Сегодня Сбербанк уже давно воспринимается как большая цифровая компания, которая предлагает населению не только финансовые услуги. Однако, в преддверии новогодних праздников, мы поинтересовались у нижегородцев, используют ли они традиционные финансовые продукты, а в частности — кредитные карты. Ведь при грамотном использовании, проценты за пользование заемными средствами можно вовсе не платить. При этом кредитка выручает, когда не хватает денег на важную покупку или просто нужно перехватить немного до зарплаты. Жители г. Нижний Новгород делятся собственным опытом использования кредитной карты Сбербанка.

Ведь при грамотном использовании, проценты за пользование заемными средствами можно вовсе не платить. При этом кредитка выручает, когда не хватает денег на важную покупку или просто нужно перехватить немного до зарплаты. Жители г. Нижний Новгород делятся собственным опытом использования кредитной карты Сбербанка.

Светлана Горева, специалист отдела кадров:

«На работе сотрудник Сбербанка рассказал о возможностях кредитной карты, и я, не долго думая, согласилась. Карту оформили очень быстро, прямо на работе, такое преимущество есть у компаний, где сотрудники получают зарплату на карту Сбербанка. На денежные средства по кредитной карте я отметила свой юбилей, устроила большой праздник, и очень довольна. С помощью такой карты я могу реализовать все свои желания. Впереди новогодние праздники, и карта мне еще очень пригодится. У моей карты льготный период 50 дней, поэтому я точно успею внести платеж».

София Михайленко, продавец-консультант:

«Кредитная карта — хороший вариант „быстрых“ денег. Я пользуюсь ей постоянно, совершая обычные ежедневные покупки — в магазинах, на заправках, в интернете. Во-первых, я не ограничена в финансах, во-вторых — получаю повышенные бонусы. Секрет использования кредиток прост — своевременно вносить платеж, я его вношу к концу льготного периода. А к началу нового месяца, я вновь становлюсь активным пользователем кредитной карты».

Я пользуюсь ей постоянно, совершая обычные ежедневные покупки — в магазинах, на заправках, в интернете. Во-первых, я не ограничена в финансах, во-вторых — получаю повышенные бонусы. Секрет использования кредиток прост — своевременно вносить платеж, я его вношу к концу льготного периода. А к началу нового месяца, я вновь становлюсь активным пользователем кредитной карты».

Анастасия Казакова, контролер:

«Кредитную карту я оформила в приложении СберБанк онлайн. Она виртуальная, и я ее использую для покупок на зарубежных сайтах. Сейчас многие говорят о безопасном использовании карт, в принципе, на мой взгляд, такая карта и удобна и безопасна. Ее я точно не потеряю, а если вдруг потребуется, ее можно получить в офисе в физическом воплощении. По мой карте накапливается много бонусов, я ими также оплачиваю покупки. Поэтому кредитная карта — это не финансовая кабала, а наоборот грамотный финансовый механизм, который очень выгоден клиентам банка».

«Сбербанк» запустил переводы с кредитных карт на дебетовые — Финансы на vc.

ru

ru {«id»:72837,»url»:»https:\/\/vc.ru\/finance\/72837-sberbank-zapustil-perevody-s-kreditnyh-kart-na-debetovye»,»title»:»\u00ab\u0421\u0431\u0435\u0440\u0431\u0430\u043d\u043a\u00bb \u0437\u0430\u043f\u0443\u0441\u0442\u0438\u043b \u043f\u0435\u0440\u0435\u0432\u043e\u0434\u044b \u0441 \u043a\u0440\u0435\u0434\u0438\u0442\u043d\u044b\u0445 \u043a\u0430\u0440\u0442 \u043d\u0430 \u0434\u0435\u0431\u0435\u0442\u043e\u0432\u044b\u0435″,»services»:{«facebook»:{«url»:»https:\/\/www.facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/finance\/72837-sberbank-zapustil-perevody-s-kreditnyh-kart-na-debetovye»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/finance\/72837-sberbank-zapustil-perevody-s-kreditnyh-kart-na-debetovye&title=\u00ab\u0421\u0431\u0435\u0440\u0431\u0430\u043d\u043a\u00bb \u0437\u0430\u043f\u0443\u0441\u0442\u0438\u043b \u043f\u0435\u0440\u0435\u0432\u043e\u0434\u044b \u0441 \u043a\u0440\u0435\u0434\u0438\u0442\u043d\u044b\u0445 \u043a\u0430\u0440\u0442 \u043d\u0430 \u0434\u0435\u0431\u0435\u0442\u043e\u0432\u044b\u0435″,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.

ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/finance\/72837-sberbank-zapustil-perevody-s-kreditnyh-kart-na-debetovye»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u00ab\u0421\u0431\u0435\u0440\u0431\u0430\u043d\u043a\u00bb \u0437\u0430\u043f\u0443\u0441\u0442\u0438\u043b \u043f\u0435\u0440\u0435\u0432\u043e\u0434\u044b \u0441 \u043a\u0440\u0435\u0434\u0438\u0442\u043d\u044b\u0445 \u043a\u0430\u0440\u0442 \u043d\u0430 \u0434\u0435\u0431\u0435\u0442\u043e\u0432\u044b\u0435&body=https:\/\/vc.ru\/finance\/72837-sberbank-zapustil-perevody-s-kreditnyh-kart-na-debetovye»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}

ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/finance\/72837-sberbank-zapustil-perevody-s-kreditnyh-kart-na-debetovye»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u00ab\u0421\u0431\u0435\u0440\u0431\u0430\u043d\u043a\u00bb \u0437\u0430\u043f\u0443\u0441\u0442\u0438\u043b \u043f\u0435\u0440\u0435\u0432\u043e\u0434\u044b \u0441 \u043a\u0440\u0435\u0434\u0438\u0442\u043d\u044b\u0445 \u043a\u0430\u0440\u0442 \u043d\u0430 \u0434\u0435\u0431\u0435\u0442\u043e\u0432\u044b\u0435&body=https:\/\/vc.ru\/finance\/72837-sberbank-zapustil-perevody-s-kreditnyh-kart-na-debetovye»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}17 196 просмотров

Утечка данных Сбербанка.

Эксперт о рисках для владельцев кредитных карт | Россия и россияне: взгляд из Европы | DW

Эксперт о рисках для владельцев кредитных карт | Россия и россияне: взгляд из Европы | DWПосле того, как в СМИ появилась информация об утечке данных 60 млн кредитных карт Сбербанка, в самом банке заявили о том, что проводят внутреннее расследование и что похищенная информация «в любом случае никак не угрожает сохранности средств клиентов». Как оказалась возможной столь масштабная кража данных, как устроены системы защиты банков и что делать клиентам, которые опасаются, что их данные появятся в открытом доступе, — эти и другие вопросы DW задала Борису Славину, эксперту по финансовой безопасности автоматизированных систем в финансово-банковской сфере Финансового университета при Правительстве РФ.

Deutsche Welle: Борис Борисович, как могло получиться, что данные миллионов кредитных карт крупнейшего в России банка оказались в открытом доступе в интернете?

Борис Славин: К новости о потере данных миллионов карт я бы относился очень осторожно. Вероятность столь масштабной утечки — это что-то из области фантастики. Потому что все операции любого банка отслеживаются его службой кибербезопасности. Потеря данных 60 млн карт означала бы, что эта служба не работает вообще.

Вероятность столь масштабной утечки — это что-то из области фантастики. Потому что все операции любого банка отслеживаются его службой кибербезопасности. Потеря данных 60 млн карт означала бы, что эта служба не работает вообще.

— А как она должна работать в идеале?

Борис Славин

— Все операции внутри информационной системы банка отслеживаются, и сведения о любой нестандартной операции тут же получают соответствующие службы, которые начинают проверку. Персональные данные — это наиболее чувствительная информация, поэтому она защищается особым образом, особенно когда речь идет о большом количестве данных, связанных с финансами. Даже простое копирование номеров 60 млн карточек — это операция, которая проводится не за одну секунду. Соответственно информацию о ней также получает служба безопасности. А вот копирование номеров небольшого количества карт — да, это возможно.

— Какова вероятность того, что это действительно был внешний взлом?

— Внешние атаки бывают, но там, где это касается банков, они, как правило, невозможны без инсайдеров. Чаще всего такое происходит из-за халатности или нарушения внутренних регламентов работы с данными, допустим, когда часть информации временно копируется на незащищенный носитель. Или же некий инсайдер намеренно копирует эти данные.

— Разрабатывает ли каждый банк особые системы безопасности «под себя« или на рынке есть какой-то универсальный поставщик?

— Сегодня используются оба варианта. С одной стороны, на рынке есть компании, которые разрабатывают программы для защиты информации и ее отслеживания внутри банка.

Одно из отделений «Сбербанка»

Помимо этого многие крупные банки, и Сбербанк, наверняка, к ним относится, разрабатывают собственные средства защиты и шифрования. Каждый банк использует свои алгоритмы и сочетания этих защитных средств. Само это уже представляет проблему для злоумышленника, которому предстоит узнать весь набор используемых средств защиты, прежде чем преступить к их взлому.

— Можно ли верить Сбербанку, когда он утверждает, что средства клиентов, несмотря на то, что данные карт оказались в сети, находятся в безопасности?

— Если речь о небольшом количестве карт, то вероятность того, что информация о них действительно была утеряна, есть. В таком случае лучше всего заявить об этом банку и заменить эти карточки. Однако все зависит от того, какая именно информация была утеряна. Если это просто номера карточных счетов, то это, скорее всего, не представляет большой опасности, хотя и требует проведения расследования внутри банка.

В таком случае лучше всего заявить об этом банку и заменить эти карточки. Однако все зависит от того, какая именно информация была утеряна. Если это просто номера карточных счетов, то это, скорее всего, не представляет большой опасности, хотя и требует проведения расследования внутри банка.

— Утеря какой информации, в таком случае, представляет реальную опасность?

— Появление в сети только номера карточки нежелательно, но все-таки гораздо менее опасно, чем когда он публикуется вместе с личными данными клиента. Пин-коды на карте не хранятся, поэтому доступа к ним у злоумышленника при краже данных карты не будет. С другой стороны, сейчас есть магазины, которым достаточно номера карты и данных о владельце, чтобы провести оплату покупки. Но и в этом случае еще есть возможность, позвонив в банк, вернуть на счет списанную таким образом сумму.

— Нужно ли при подозрении на утечку личных данных блокировать карту?

— Сам банк, зная, какая информация утеряна, может оценить, насколько это опасно, а потом проинформировать клиента о необходимых мерах. При подозрении, что ваши персональные данные попали в интернет, можно позвонить в банк и попросить проверить, не была ли скомпрометирована (так это официально называется) ваша платежная карта. При этом не нужно давать сотруднику банка, с которым вы общаетесь, никаких личных данных — они у банка и так есть.

При подозрении, что ваши персональные данные попали в интернет, можно позвонить в банк и попросить проверить, не была ли скомпрометирована (так это официально называется) ваша платежная карта. При этом не нужно давать сотруднику банка, с которым вы общаетесь, никаких личных данных — они у банка и так есть.

Хакер осуществляет взлом системы безопасности

Кстати, сегодня данные карт чаще всего «компрометируются» из-за различных интернет-магазинов, потому что взломать их гораздо проще, чем банк. Именно так многие мошенники получают персональные данные пользователей.

— И как же они могут впоследствии ими распорядиться?

— Самый распространенный тип мошенничества — это когда злоумышленник, зная ваши персональные данные, пытается вынудить вас совершить какое-то действие, например перевести кому-то деньги.

Причем некоторые мошенники пользуются этой схемой, даже не зная названия вашего банка, просто звоня наугад и рассчитывая, что наткнутся на клиента Сбербанка, просто потому что очень большой процент населения действительно имеет там счет. При этом мошенники даже умеют делать так, что на экране вашего телефона определится номер вызова, который действительно принадлежит Сбербанку.

При этом мошенники даже умеют делать так, что на экране вашего телефона определится номер вызова, который действительно принадлежит Сбербанку.

Как правило, представляясь сотрудником банка, мошенник рассказывает о том, что со счетом клиента была проведена какая-то нежелательная операция и добивается , чтобы доверчивый клиент совершил нужные ему действия, например назвал какой-то код. Пока случаев такого мошенничества гораздо больше, нежели тех, которые связаны с использованием украденных у банка номеров банковских карт.

— Может ли клиент, данные карты которого оказались в интернете, подать в суд на банк?

— Следует понимать, что ваша карта на самом деле принадлежит не вам, а банку, а вы просто пользуетесь его собственностью. Поэтому думаю, что иск из-за того, что кто-то посторонний увидел данные самой карты, будет невозможен.

А вот если из-за этой утечки с использованием карты была проведена какая-то операция, уже вполне можно подавать в суд. В таких ситуациях банки, особенно если они виноваты, как правило, идут навстречу клиенту и сами возмещают убытки, не доводя дело до суда. Но это не касается случаев, когда вы сами передали жуликам свою личную информацию.

Но это не касается случаев, когда вы сами передали жуликам свою личную информацию.

— Есть ли отличия в работе систем информационной безопасности российских банков и банков в ЕС?

— В европейских и российских банках действуют примерно одинаковые стандарты в области безопасности и управления рисками. Так что уровень защищенности российских банков примерно тот же, что и в Европе. Хотя многое зависит от самого банка. Чем крупнее банк, тем больше он инвестирует в развитие системы безопасности. Именно поэтому мне кажется столь невероятной новость о том, что в Сбербанке были утеряны данные 60 млн карт.

— То есть, по вашему мнению, кто-то хотел скомпрометировать Сбербанк, распространив о нем заведомо ложную информацию? Кому могло быть это выгодно?

— Возможно, самим журналистам, гоняющимся за красивыми, «жареными» новостями (смеется. — Ред.). Если бы это был какой-то другой банк, то это можно было бы списать на конкурентную борьбу. Однако Сбербанк у нас находится вне конкуренции, поэтому такое предположение кажется маловероятным.

______________

Подписывайтесь на наши каналы о России, Германии и Европе в | Twitter | Facebook | YouTube | Telegram

Смотрите также:

Самое полезное банковское новшество

Премьера

Первый функционирующий банкомат изобрел шотландец Джон Шепард-Баррон. Он был установлен 27 июня 1967 года в районе Энфилд на севере Лондона (на снимке). Но лишь после своего победного шествия в США банкоматы распространились и по всей Европе. По словам американского экономиста Пола Волкера, это единственное полезное банковское изобретение минувших десятилетий.

Самое полезное банковское новшество

Без границ

В 1970-е годы банкоматы в Европе становились все популярнее. К «кассирам из металла» быстро привыкли в ФРГ. Гораздо реже их можно было увидеть в Восточной Германии: на снимке — экспонат Музея ГДР в Радебойле.

Самое полезное банковское новшество

Россия

В СССР первые банкоматы появились в 1991 году в Москве. Два из них были установлены в московском Центре международной торговли. Но получить в нем можно было только дорожные чеки. Начиная с 1994 года в Москве действовали банкоматы, не только выдающие купюры, но и располагающие функцией приема наличных. На снимке: банкомат одного из московских банков в 1998 году.

Самое полезное банковское новшество

В Иране

Банкоматы преодолели не только политические границы, но и религиозные. В странах, живущих по строгим законам ислама, таких как Иран, круглосуточный доступ к наличным ценят не менее, чем на Западе, презираемом иранским режимом.

Самое полезное банковское новшество

Многофункциональность

Постепенно банкоматы приобретали новые способности. Сегодня кроме функций снятия денег и взноса наличных сегодня они позволяют осуществлять денежные переводы и другие операции.

В этом банкомате, установленном в тюрьме во Флориде, можно даже внести залог за арестованного.

В этом банкомате, установленном в тюрьме во Флориде, можно даже внести залог за арестованного.Самое полезное банковское новшество

Монеты вместо банкнот

А в таком банкомате (на снимке слева) можно разменять банкноты на монеты, уже упакованные в рулоны. Или, наоборот, обменять монеты на банкноты…

Самое полезное банковское новшество

И еще одна функция…

В 2010 году в Германии в эксплуатацию ввели банкоматы, способные перепрограммировать неисправные чипы банковских карточек. На снимке — один из первых экземпляров немецкого банка Postbank.

Самое полезное банковское новшество

Не во все времена…

Бесперебойная работа банкоматов для жителей Германии — нечто само собой разумеющееся. Чего нельзя сказать о странах, где экономический кризис в первую очередь проявляется в ограниченной выдаче денег. В июне 2015 года в имеющей высокую задолженность Греции после того, как банки были закрыты на неделю, с одной карточки можно были снять лишь до 60 евро в день.

Самое полезное банковское новшество

Находка для преступников

Вот уже несколько лет в Германии грабители взрывают банкоматы. Одна из возможных причин участившихся случаев разбоя: в криминальных кругах разнесся слух о том, что при взрыве деньги не подвергаются уничтожению с помощью несмываемой краски. На снимке — один из пострадавших банкоматов в Берлине.

Самое полезное банковское новшество

Универсальный дроид

В столице Хорватии Загребе деньги можно снимать в поистине космическом банкомате. Легендарный робот R2-D2 из «Звездных войн» снабжает наличными не только истинных фанатов галактических приключений, но и «рядовых» землян.

Автор: Инга Ваннер, Томас Кольман

Плюсы и минусы использования кредитной и дебетовой карты

Содержание статьи:

Главное различие между дебетовыми и кредитными картами проявляется в том, чьими деньгами пользуется их обладатель. Иначе говоря — кто именно выступает в роли собственника финансовых средств. Если речь идет о дебетовой карте, то она прикрепляется к текущему банковскому счету своего владельца, на котором содержатся его собственные деньги. Поскольку безналичные выплаты производятся в пределах той суммы, которая есть на счете, уйти в минус практически невозможно, за исключением некоторых ситуаций (например, в результате списания комиссионных за обслуживание при нулевом балансе).

Иначе говоря — кто именно выступает в роли собственника финансовых средств. Если речь идет о дебетовой карте, то она прикрепляется к текущему банковскому счету своего владельца, на котором содержатся его собственные деньги. Поскольку безналичные выплаты производятся в пределах той суммы, которая есть на счете, уйти в минус практически невозможно, за исключением некоторых ситуаций (например, в результате списания комиссионных за обслуживание при нулевом балансе).

Дебетовые карты с партнерским кэшбэком до 30%

Что же касается кредитной карты, то она позволяет распоряжаться не собственными финансами, а деньгами, принадлежащими банку. Таким образом, она выступает в качестве ссуды, которую финансовая организация предоставляет своему клиенту. Расходуемые по кредитке деньги должны возмещаться в определенный договором срок, чтобы не набежали проценты. Здесь чаще возможен уход в минус по причине просрочек, изменения кредитного лимита и других факторов. Если сравнивать тарифы по обслуживанию карт, то у кредиток он будет выше.

Здесь чаще возможен уход в минус по причине просрочек, изменения кредитного лимита и других факторов. Если сравнивать тарифы по обслуживанию карт, то у кредиток он будет выше.

Преимущества пластиковых карт

Главным достоинством банковских карт любого типа является их удобство при выполнении множества финансовых операций. Посредством нее можно совершать покупки в обычных и онлайн-магазинах, делать денежные переводы, рассчитываться с контрагентами, получать зарплату и так далее. По совокупности функциональных возможностей этот платежный инструмент — вне конкуренции в плане универсальности.

Немаловажен и тот факт, что и дебетовые, и кредитные карты освобождают от необходимости пользоваться наличными. Потребитель становится более свободным в трате денег, не зависящим от содержимого кошелька на момент покупки. Помимо прочего большинство карт имеют кэшбэк — возврат процента от оплаченной суммы на счет.

Какую лучше оформлять?

Как и в случаях с любыми банковскими продуктами, вопрос о том, что лучше брать — кредитную или дебетовую карту — решается в соответствии с конкретными целями и задачами. Для повседневных нужд с минимальной стоимостью обслуживания и максимально лояльными условиями оформления подойдет любой дебетовый продукт от Сбербанка или иной финансовой организации. Для людей с достаточно высоким и стабильным материальным положением эффективным помощником станет кредитка. Она позволит совершать насущные покупки на деньги банка в счет будущего дохода, а собственные средства использовать для извлечения прибыли.

Для повседневных нужд с минимальной стоимостью обслуживания и максимально лояльными условиями оформления подойдет любой дебетовый продукт от Сбербанка или иной финансовой организации. Для людей с достаточно высоким и стабильным материальным положением эффективным помощником станет кредитка. Она позволит совершать насущные покупки на деньги банка в счет будущего дохода, а собственные средства использовать для извлечения прибыли.

Способы определения типа карты

Проще всего отличить кредитку от дебетовой карты можно визуально, если есть соответствующая отметка — Credit или Debit. Но в последнее время такая маркировка встречается все реже по соображениям безопасности. Как понять, если надпись отсутствует? Например, можно обратиться в банк по горячей линии и проверить тип карты по ее номеру, сообщив оператору личные данные и секретное слово.

Другой способ — навести справки через личный кабинет интернет-банка. Если для интересующей карты указан кредитный лимит, текущий остаток и платеж к оплате при наличии долга, значит это — кредитный продукт. Также о типе можно узнать по номеру его банковской идентификации (БИН) на одном из специализированных сайтов.

Также о типе можно узнать по номеру его банковской идентификации (БИН) на одном из специализированных сайтов.

Условия обслуживания

Условия по обслуживанию кредитных и дебетовых карт зависят от их категории и того банка, который их выдает. Премиальные «золотые» и «платиновые» продукты всегда обходятся дороже обычных, но имеют расширенный функционал. Прежде чем заказывать карту целесообразно определиться с приоритетами и ознакомиться с разными предложениями, чтобы выбрать наиболее выгодные.

Требования к оформлению

Процедура получения пластиковых карт достаточно простая. Для этого нужно подать заявку в банк и заказать нужный тип продукта. Это можно сделать в офисе банковского учреждения или онлайн с доставкой. Проще всего получить дебетовую карту, для ее оформления понадобится только паспорт. Решение о выдаче кредитки может занять некоторое время на проверку уровня доходов клиента. Это нужно для установления индивидуального кредитного лимита.

Комиссии

Помимо фиксированной тарифной оплаты годового обслуживания, интернет-банкинга и SMS-информирования есть комиссионные сборы в процентах. Как правило, они предусмотрены для следующих случаев:

Как правило, они предусмотрены для следующих случаев:

- снятие наличных;

- перевод на карту другого банка;

- конвертация валюты.

Если используется кредитная карта, комиссия также может взиматься за применение заемных средств, при погашении или невозврате задолженности, при пополнении счета безналичным способом.

Получайте выгодные проценты от вкладов уже сейчас

Плюсы и минусы дебетовых и кредитных карт

Помимо общих преимуществ, связанных с универсальностью и удобством безналичных операций, карты разных видов имеют свои плюсы и минусы. К достоинствам дебетового банковского продукта относятся:

- простота оформления;

- минимальные комиссионные;

- возможность получения дохода на остаток.

Недостаток у нее один, притом весьма условный — невозможность превышения лимита.

Основные плюсы кредитной карты включают в себя:

- наличие беспроцентного периода;

- возможность моментального кредитования.

Среди минусов стоит отметить пени и штрафы за просроченное погашение долга, повышенные проценты за снятие денег, а также более бюрократизированное оформление по сравнению с дебетовой.

Перевести деньги в Россию | Ваш самый дешевый выбор

Способы отправки денег в Россию

Россия оказалась под прицелом геополитических сил, которые, помимо прочего, повлияли на движение денежных средств за границу. Благодаря технологиям банки и одноранговые поставщики услуг денежных переводов (P2P) добились значительного прогресса в соединении россиян в диаспоре с их семьями на родине.

Банковские переводы SWIFT Россияне из диаспоры могут переводить деньги своим семьям, друзьям и деловым партнерам на родину через сеть SWIFT. Интересно, что с 2014 года Россия начала разработку альтернативы механизму SWIFT, чтобы защитить себя от рисков санкций, которые могут повлиять на сеть SWIFT.

Интересно, что с 2014 года Россия начала разработку альтернативы механизму SWIFT, чтобы защитить себя от рисков санкций, которые могут повлиять на сеть SWIFT.

Система передачи финансовых сообщений (SPFS) уже запущена и работает, предлагая различные услуги, одной из которых являются переводы финансовых учреждений. Более 18% денежных переводов в России проходят через СПФС, и по состоянию на 1 ноября 2019 года в системе уже зарегистрировано более 390 участников, в том числе азиатские банки.

Из-за процедур валютного контроля отправка денег через банковскую систему в Россию может быть кошмаром. Закон требует, чтобы финансовые учреждения имели корреспондентский счет в Центральном банке России, чтобы они могли переводить средства в страну.

Из-за этих жестких правил отправка денег через банк может быть дорогостоящей и привести к отмене, отмене и задержкам. При переводе денег следует учитывать следующие основные банки России: Сбербанк, Банк ВТБ, Газпромбанк и Альфа-Банк.

При отправке денег в Россию из Великобритании через Barclays Plc с вас будет взиматься 0 фунтов стерлингов за онлайн-банкинг, но будет взиматься комиссия за получение в размере 13 фунтов стерлингов для платежей от 0 до 2600 фунтов стерлингов. При оплате свыше 10 000 фунтов стерлингов взимается комиссия за получение в размере 50 фунтов стерлингов. Если вы отправляете деньги через филиал, с вас будет взиматься плата в размере 25 фунтов стерлингов или 40 фунтов стерлингов, если вы пользуетесь приоритетным банковским обслуживанием. Это исключает любые сборы получателя, которые вам, возможно, придется заплатить. Переводы могут быть только в фунтах стерлингов, евро, долларах США.

Службы денежных переводов онлайнАльтернативой банкам при отправке денег в Россию являются поставщики денежных переводов через Интернет.В эту категорию входят такие компании, как Azimo, WorldRemit, TransferGo, TransferWise и OFX.

После того, как вы зарегистрируете учетную запись для перевода, введете данные получателя, сумму, которую хотите отправить, и оплатите перевод, все остальное сделает поставщик. Обычно переводы могут занимать до 3 дней в зависимости от варианта выплаты. Вы можете оплатить перевод с помощью кредитной карты, дебетовой карты или банковского перевода.

Обычно переводы могут занимать до 3 дней в зависимости от варианта выплаты. Вы можете оплатить перевод с помощью кредитной карты, дебетовой карты или банковского перевода.

Существует три метода выплаты, которые вы можете выбрать при переводе денег через провайдеров онлайн-переводов.

- Банковский депозит — Деньги зачисляются на банковский счет получателя. Это может занять от 1 до 3 дней. Банковские депозиты удобны при отправке крупных переводов.

- Cash Pickup -Azimo и WorldRemit — это некоторые из провайдеров, которые позволяют вам переводить деньги вашей семье и друзьям в России через их агентскую сеть. Получатель забирает деньги наличными. Azimo имеет в общей сложности 4700 офисов в России. Cash Pickups лучше всего подходят для небольших переводов.

- Пополнение счета эфирного времени — Вы также можете отправить своим друзьям и родственникам в подарок время разговора, перезагрузив их телефоны непосредственно через платформу онлайн-перевода. WorldRemit и Azimo находятся в авангарде предложения услуги прямого пополнения баланса мобильного телефона.

Операторы денежных переводов, такие как Western Union и MoneyGram, позволяют своим клиентам отправлять деньги в Россию напрямую в банк или получать наличные. Western Union предлагает до 4000 прямых переводов в банк.00 EUR и получение наличных до 5,000.00 EUR.

Расчетная квитанция на выплатуWestern Union и квитанция могут быть созданы как в долларах США, так и в российских рублях (RUB). Получатель может получить деньги в любой валюте. Переводы MoneyGram в Россию позволяют получить до пункта выдачи наличных до 6000,00 фунтов стерлингов. В отличие от Western Union, MoneyGram не поддерживает прямой перевод в банк при отправке в Россию из Великобритании.

Paypal, Яндекс и WebMoney Отправка получателю в России через Paypal, Яндекс или WebMoney — еще один канал, который вы можете использовать для отправки денег своим близким.Все вышеперечисленные методы работают аналогично, когда деньги попадают в виртуальный кошелек, откуда вы можете вывести их в местный банк.

Яндекс имеет более 18 миллионов электронных кошельков, а у WebMoney более 30 миллионов зарегистрированных пользователей. По сравнению с поставщиками онлайн-переводов денег, решения для электронных кошельков могут добавить еще один уровень комиссий и маржи конвертации обменного курса. При этом вы можете оплачивать счета прямо из электронного кошелька без необходимости снимать наличные.

Что нужно для отправки денег в Россию

При отправке денег в Россию информация, которую вас попросят предоставить, будет зависеть от страны, из которой вы отправляете деньги, и выбранного вами поставщика.Как правило, вам необходимо предоставить следующее:

- Удостоверение личности государственного образца, идентифицирующее вас как отправителя.

- Имя получателя, как оно указано в его внутреннем российском паспорте или других допустимых юридических документах

- Физический адрес получателя и его номер телефона

- Если вы отправляете прямо на банковский счет, реквизиты банка получателя (название банка, филиал и номер счета).

Убедитесь, что вы указали BIK-код банка получателя и код VO валютной операции.

Убедитесь, что вы указали BIK-код банка получателя и код VO валютной операции. - Сумма, которую вы хотите отправить, способ оплаты переводом и способы выплаты

Статус овердрафта. Сбербанк массово изменил статус дебетовых карт на овердрафт! Условия регистрации и требования к заемщику

Здравствуйте, друзья!

Мы продолжаем повышать нашу финансовую грамотность вместе с вами и в то же время улучшаем наш английский. Сегодня на очереди иностранный термин «овердрафт».Мы узнаем его значение, научимся понимать и не бояться.

Количество пользователей банковских карт растет с каждым годом. Среди них студенты, пенсионеры и даже дети. Почему? Это удобно, практично и безопасно по сравнению с пачкой денег или стопкой монет в кошельке. Мы все чаще используем банковские карты для получения заработанных денег, переводов, снятия наличных и оплаты товаров и услуг в магазинах и в Интернете.

Банки пытаются поддержать нашу приверженность использованию кредитных карт. Ведь платежеспособные клиенты — это основной источник прибыли и смысл существования самой финансово-кредитной организации. Банки конкурируют друг с другом, завлекают нас новыми банковскими продуктами и делают предложения, от которых сложно отказаться.

Ведь платежеспособные клиенты — это основной источник прибыли и смысл существования самой финансово-кредитной организации. Банки конкурируют друг с другом, завлекают нас новыми банковскими продуктами и делают предложения, от которых сложно отказаться.

Мы уже разобрались с концепцией, видами и условиями использования дебетовых и кредитных карт. Мы узнали, что такое, например, кэшбэк и овердрафт. Именно на последнем я хочу сегодня остановиться более подробно. Не всем нравится пользоваться ссудой, но не все подозревают, что могут стать должником банка, не взяв в долг.Как это возможно? Давайте разберемся.

Что такое овердрафт?

Иностранное слово overdraft в переводе с английского означает «перерасход», «овердрафт». Мы видим знакомое слово «кредит», поэтому думаем, что оно относится только к тем, кто любит жить в долг. Это не совсем правда. Ярый противник чужих денег тоже может столкнуться с овердрафтом. Читая отзывы держателей банковских карт, я убедился в этом. Но обо всем по порядку.

Овердрафт — это краткосрочная ссуда, предоставляемая банком по договору банковского счета держателям карт (обычно на заработную плату).Например, если у вас недостаточно собственных средств для покупки какого-либо продукта, банк с радостью предоставит недостающую сумму. Но при определенных условиях, конечно.

ГК РФ (ст. 850) указывает, что если банк производит платежи со счета клиента при отсутствии на нем денег, то тем самым он дает ему ссуду со всеми вытекающими отсюда последствиями. Кредит выдается на определенный срок и не является бесплатным. Это касается и овердрафта.

Отсюда справедливые вопросы: «Нужен ли овердрафт?», «Как подключиться?». и «Как гаснет?» Ответы на них зависят от его типа и банка, предоставляющего эту услугу.

Виды

Различают:

- разрешенный,

- несанкционированный (технический) овердрафт.

Остановимся на них подробнее.

Разрешенный овердрафт

Разрешенный овердрафт подключается по личному заявлению держателя карты. Предоставляется в пределах установленного банком лимита и под определенный процент. Эти условия различаются не только для разных банков, но и для разных клиентов одного финансового учреждения.

Предоставляется в пределах установленного банком лимита и под определенный процент. Эти условия различаются не только для разных банков, но и для разных клиентов одного финансового учреждения.

Лимит овердрафта — это сумма, которую может иметь клиент банка в случае нехватки собственных денег на счете. Он рассчитывается для конкретного человека, исходя из суммы средств, которые проходят через его карту, его кредитной истории и некоторых других факторов.

Банки также различаются по интересам. Например, Сбербанк установил:

- 20% в пределах денежного лимита,

- 40% — платеж за просрочку платежа,

- 40% — платеж за превышение лимита, но только в размере этого превышения.

Внимание! Сбербанк подключает услугу овердрафта не ко всем картам, а только к дебетовым (зарплатным) картам. Но, например, если вы являетесь владельцем МИР Классик, МИР Голд, МИР Премиум, то лимит овердрафта не предусмотрен. Полный список можно найти на сайте банка.

В своей статье о тарифах я более подробно остановился на вопросах тарифов, условиях их получения и использования. Если вы еще не читали, то наверстать упущенное.

В Тинькофф Банке действуют следующие условия:

- Услуга активируется по инициативе банка и с согласия держателя карты.

- Если вы взяли в банке не более 3000 рублей, то комиссии за овердрафт не будет (при своевременном погашении в течение 25 дней).

- Если сумма кредита от 3000 до 10 000 рублей, то банк возьмет 19 рублей. в день.

- От 10000 до 25000 — 39 руб. в день.

- Свыше 25000 — 59 рублей в день.

- Неустойка за просрочку платежа — 990 руб.

Данные условия действительны для дебетовых карт, для кредитных карт возможен только технический овердрафт.

Об условиях использования и подводных камнях читайте в моей статье. Это может быть очень полезно. Особенно, если вы находитесь на пути к выбору лучшего способа оплаты.

Несанкционированный овердрафт

Несанкционированный или технический овердрафт может произойти, даже если вы никогда не брали взаймы. И это часто становится неприятной неожиданностью, которая оборачивается не только возникновением долга, но и начислением процентов и штрафов за невозврат. Чтобы этого не произошло, нужно знать частые причины возникновения задолженности:

- Курсовая разница.Такой случай может возникнуть при оплате рублевой картой за границей. В связи с особенностями банковской системы списание средств со счета происходит в течение нескольких дней. Если за этот период резко изменился курс обмена, то можно уйти в минус при нехватке средств на карте.

- Оплата обязательных платежей. Например, банковские сборы.

Прокомментирую этот случай на своем примере: раз в год, в мае, с моей карты автоматически списывается комиссия в размере 450 рублей. Я обычно снимаю с карты все полученные на нее деньги.Результат: в мае ушел в минус на 450 рублей, то есть начался технический овердрафт.

- Банковская техническая ошибка. Например, сумма начисляется дважды, или наоборот, снятие одной и той же суммы 2 раза. Банк замечает и исправляет ошибку. Но у клиента может не быть денег на счету, так что снова минус.

Избежать технического овердрафта очень просто. Тот, кто предупрежден, вооружен. Если мы знаем о возможности выхода на отрицательную территорию, то достаточно держать на карте минимальную денежную массу или постоянно следить за состоянием счета, чтобы вовремя погасить задолженность.Банки часто предоставляют льготный период (обычно месяц), в течение которого мы можем вернуть весь долг без процентов.

Условия подключения

Напомню, что овердрафт связан с согласием клиента. Иногда эта услуга автоматически включается в договор банковского счета. Поэтому не устаю повторять, что мы внимательно читаем все документы и спрашиваем обо всех неясностях. В договоре есть подпись, значит, мы согласны со всеми требованиями банка.

Условия подключения услуги овердрафта в банках разные, но вот примерный перечень документов, которые могут вам понадобиться:

- Запрос на подключение.

- Анкета заемщика на бланке банка.

- Паспорт.

- Другой документ, удостоверяющий личность (например, СНИЛС, ИНН, водительское удостоверение).

- Справка о доходах (требуется не во всех банках).

Как видите, набор документов минимальный.

Поскольку банк соглашается поделиться с нами своими деньгами, вполне понятно, что он предъявляет определенные требования к потенциальным заемщикам.К ним могут относиться:

- Постоянная регистрация и проживание в районе, обслуживаемом банком.

- Наличие постоянного места работы и опыта работы.

- Наличие счета, через который регулярно переводятся средства.

- Чистая кредитная история.

Именно поэтому овердрафт активно подключается к зарплатным картам. Банки часто сами звонят клиенту и предлагают эту услугу. Здесь будет уместно объяснить, чем дебетовая карта отличается от карты овердрафта.

Помните! Когда вы платите дебетовой картой, вы контролируете только свои деньги.

И ни копейки больше. Если вы активировали услугу овердрафта, вы можете занять недостающую сумму в банке. Но это уже не ваши, а чужие деньги, которые нужно вернуть.

Овердрафт — краткосрочная ссуда. Его сроки варьируются от 6 месяцев до 1 года. За это время вы можете потерять или сменить место работы, переехать и т. Д. Поэтому банки требуют от вас периодически пересматривать договор.Так они снижают риски невозврата предоставленных вам денег.

Как работает овердрафт: отличия от кредита

Эта услуга работает так же, как и любой кредит. Я взял в долг, а это значит, что через какое-то время надо его вернуть и заплатить проценты за пользование чужими деньгами.

Хотя овердрафт является разновидностью потребительского кредита, между ними все же есть различия.

| Варианты сравнения | Кредит | Овердрафт |

| Условия кредита | Разные, в зависимости от платежеспособности заемщика и типа кредита. | Только краткосрочная ссуда (в большинстве случаев до 1 года). |

| Сумма кредита | Рассчитывается после тщательного анализа платежеспособности заемщика. Учитывается не только его ежемесячный доход, но и доход членов семьи, собственности и т.д. | Рассчитывается на основании ежемесячных поступлений денег на карту. |

| Периодичность выплат | Периодически (как правило, один раз в месяц) в течение всего срока кредита. | При следующем поступлении денег на карту сразу же списывается вся сумма долга. |

| Условия выдачи | Комплект документов, подтверждающих вашу платежеспособность. Залог и поручители часто требуются. | Минимальный комплект стандартных документов. Без залога и поручителей. Быстрое принятие решения об активации услуги. |

| Условия использования | Вся запрошенная сумма выдается сразу, которая погашается частями, в зависимости от условий контракта. Чтобы продлить кредитную линию, вам необходимо снова обратиться в банк. Чтобы продлить кредитную линию, вам необходимо снова обратиться в банк. | Заем возобновляемый по мере использования и погашения. |

| Процентная ставка | Физическая по разным видам кредитов, сроки и условия погашения, платежеспособность заемщика. | То же для всех держателей овердрафтовых карт. Как правило, выше, чем по кредиту. |

Скорость приема | Это требует времени, так как банк принимает решение только после анализа кредитоспособности заемщика. | При положительном решении об активации услуги овердрафта, деньги можно использовать в любое время дня и ночи. |

Преимущества овердрафта, или что он дает грамотному пользователю

Традиционно я рассмотрю все преимущества и недостатки овердрафтовой карты.

Льготы:

- Это нецелевой заем, поэтому вы можете потратить его на что угодно.

- Сумма постоянно пополняется. Не нужно идти в банк и оформлять новый кредит.

Главное — вовремя расплачиваться.

- Без залога и поручителей.

- Проценты начисляются только на взятую вами сумму, а не на весь доступный лимит. Если вы вообще не используете овердрафт, то проценты не начисляются.

- Деньги можно использовать в любое время, независимо от часов работы банка.

- Вы можете отказаться от услуги в любой момент.

И, конечно, минусы:

- При всей доступности денег не стоит забывать, что это кредит.Выплата обязательна и неизбежна.

- Проценты начисляются ежедневно, и сумма выплачивается одним платежом, автоматически при зачислении денег на счет.

- Пересматривать договор необходимо часто (обычно раз в год).

- Кредитный лимит (как правило, не превышает ежемесячных поступлений на счет).

- Высокие проценты по кредиту. Таким образом, банк компенсирует свои риски.

- Возможность пойти на технический овердрафт, не зная об этом.

- Велико искушение увлечься легкодоступными деньгами и потерять контроль над расходами.

Как отключить овердрафт

Чтобы отказаться от данной услуги, достаточно написать об этом заявление. Договор будет расторгнут при отсутствии задолженности перед банком.

Обратите внимание, что при смене работы недостаточно просто выбросить зарплатную карту вашего бывшего работодателя. Обратитесь в банк или проверьте сами, есть ли задолженность. В противном случае вы можете получить неприятный сюрприз в виде начисленных процентов и штрафов за просрочку погашения долга.

Некоторые банки практикуют невозможность отключения овердрафта. Это должно быть включено в договор. В этом случае при его заключении вы можете указать нулевой лимит на получение денег.

Заключение

Каждый выбирает для себя, на какие деньги он будет жить, свои или взаймы. Бояться овердрафта не стоит, но нужно понимать, как им пользоваться, чтобы не загнать себя в долговую ловушку. Всегда держите руку на пульсе своих финансов. Тогда вы сможете позволить себе немного больше, чем имеете на данный момент. Согласитесь, иногда это жизненно необходимо.

Согласитесь, иногда это жизненно необходимо.

Буду рад, если вы добавите свои мысли по этому поводу в статью в комментариях. А может у вас есть интересные истории из вашей жизни? Они предоставят читателям необходимый им опыт и окажут неоценимую помощь.

Клиенты массово жаловались на Сбербанк из-за смены статуса дебетовых карт на карты овердрафта. Банк сначала отрицал изменения, но затем признал проблему и объяснил ситуацию.

Пользователи соцсетей массово жалуются , что в приложении «Сбербанк Онлайн» их статус поменялся на овердрафт.Изменение произошло без ведома клиентов, которые опасаются, что из-за изменения статуса карты им придется платить дополнительные комиссии. Некоторые пользователи сочли произошедшее «афёрой века», обвинив банк в нарушении условий соглашения.

Однако, как пояснили DK.RU в пресс-службе банка, изменений в сроки обслуживания карт не было:

Определенные типы карт действительно считаются овердрафтовыми, поскольку раньше к ним можно было подключить овердрафт как отдельную услугу, но теперь это не предусмотрено.

В мобильном приложении Сбербанк Онлайн правильно указан тип карты, что необходимо для корректной работы приложения с платежами и переводами. Статус карт с дебетовой на овердрафт не изменился, наверное, некоторые пользователи Сбербанк Онлайн только сейчас обратили на это внимание. Комиссия за изменение статуса карты не взималась, так как статус карты не менялся.

Однако, как заметил портал Roem.ru , массовый переход кредитных карт из одной категории в другую начался недавно — на это указывает большое количество пользователей.Кроме того, некоторые клиенты банка в комментариях утверждают, что получили штрафы и списания по результатам «технического овердрафта», что явно противоречит тому, что говорят представители банка.

Сбербанк утверждает, что технический овердрафт никогда не бывает очень большим, и с 1 сентября перестали взимать комиссию за него. «Теховер» может возникнуть, например, при оплате картой за рубежом с нестабильным курсом рубля, снятии денег сразу после зачисления, а также в случае ошибки списания денег магазином. Чтобы не запутать клиентов, банк обещал до конца сентября заменить описание карт в Сбербанк Онлайн — Все дебетовые карты будут отображаться как дебетовые.

Чтобы не запутать клиентов, банк обещал до конца сентября заменить описание карт в Сбербанк Онлайн — Все дебетовые карты будут отображаться как дебетовые.

Глава Сбербанка Герман Греф 12 сентября назвал историю с овердрафтовыми картами «фейком от начала до конца». «Это явная подделка, почему-то очень старательно раскрученная», — сказал он.

Овердрафт — это форма краткосрочного кредитования: при нехватке средств на расчетном счете банк автоматически предоставляет клиенту ссуду на необходимую сумму в пределах определенного лимита.При использовании овердрафта банк может ввести льготный период, в течение которого не будут взиматься проценты за использование заемных средств.

Основная проблема, связанная с владением овердрафтной картой, заключается в том, что, когда баланс на счете уменьшается, владелец карты получает небольшую ссуду в банке, которая затем должна будет выплатить проценты. Обычные дебетовые карты (чаще всего зарплатные карты дебетовые) позволяют «уйти в минус» только в экстренных ситуациях, например, когда не хватает денег для оплаты обслуживания карты. Пользователи решили, что вместе с изменением статуса в приложении изменился и статус их аккаунта.

Пользователи решили, что вместе с изменением статуса в приложении изменился и статус их аккаунта.

Что ответил Сбербанк?

Представители банка назвали изменение статуса карты «технической неточностью» и заявили, что это не принесет никаких изменений для пользователей. При этом значительное количество пользователей в сети утверждают, что до сегодняшнего дня статус их карты отображался как «дебетовая», а по неизвестным причинам изменился только сегодня. Некоторые из них утверждают, что банку даже удалось удержать с них проценты.Приведем официальный ответ банка:

Представители банка утверждают, что никаких изменений в условиях обслуживания карт не вносилось, и пользователям не будут выдаваться «кредиты» под проценты. По их словам, в мобильном приложении карты отображаются как карты овердрафта, поскольку это необходимо для корректной работы приложения с платежами и переводами. В ответ пользователи присылают скриншоты, на которых их «дебетовые» карты пошли в невыгодное положение.

Банковская отрасль не стоит на месте, постоянно демонстрируя клиентам новые тарифные предложения, технические и программные новинки.Сбербанк на протяжении длительного времени занимает лидирующие позиции среди государственных и частных банков России. Этому способствует качественный сервис, квалифицированная служба поддержки, использование инновационных технологий и выгодных тарифных планов. Карта Сбербанка «Овердрафт»: что это такое, как подключить и пользоваться? Актуальный вопрос возник среди новых и постоянных клиентов банка, которые увидели такое предложение среди доступного функционала.

В этом материале мы подробно рассмотрим назначение овердрафтовой карты для физических лиц, как подключить и использовать функцию, положительные и отрицательные стороны нового предложения.

Технология овердрафта получила широкое распространение в 2020 году и была заимствована у зарубежных платежных систем Visa и Master Card. Термин «овердрафт» дословно переводится как «перерасход», что уже может создать первое представление о предлагаемой функции. Явление перерасхода средств по банковским картам возникло давно и имело статус «неразрешенного» — одного из 2-х существующих видов.

Явление перерасхода средств по банковским картам возникло давно и имело статус «неразрешенного» — одного из 2-х существующих видов.

Несанкционированный овердрафт связан с техническими факторами банковской системы, к которым относятся:

- резкое изменение курса обмена при работе с мультивалютными картами.Довольно частое явление, возникающее при расчетах в иностранной валюте при оплате товаров или услуг. Эта операция требует конвертации валюты с последующим обменом, а резкое повышение курса может вызвать задолженность на балансе вашей карты. Это актуально, если оплата производится на следующий день после его регистрации;

- Технические ошибки банка или платежных сервисов также могут привести к перерасходу средств. Торговец может совершать платежную транзакцию несколько раз, либо система может выйти из строя, что способствует возникновению задолженности.Если вы обнаружили такую ошибку самостоятельно, срочно обратитесь в ближайшее отделение обслуживания вашего банка.

Развитие банковских технологий и производства статистического анализа способствовало появлению «разрешенного» типа овердрафта. Это своеобразный аналог кредитования, позволяющий залезать в долг по определенному лимиту, который предварительно согласовывается с самим банком. Оплата перерасхода денежных средств производится путем регулярного пополнения баланса пластиковой карты.Будьте внимательны, многие банки устанавливают процентную ставку на эту операцию, что поспособствует быстрому росту долга.

Разобравшись с общей концепцией терминологии и функционирования овердрафта, можно переходить к изучению предложения от крупнейшего государственного банка России — Сбербанка.

Что такое овердрафт в Сбербанке по дебетовой карте

Как мы уже выяснили простыми словами, овердрафт — это перерасход по дебетовой карте. Этакий аналог потребительского кредитования имеет ряд достоинств и недостатков, на которые стоит обратить внимание при изучении предложения.

Рассматривая, что такое овердрафтная карта Сбербанка, давайте выясним условия подключения. Функция доступна для дополнительной активации на зарплатной карте при заключении договора. Официальная форма кредитования позволяет залезть в долги на определенную сумму, установленную тарифным планом. Стоит отметить, что такой заем получает статус без конкретной цели, что позволяет клиенту приобрести любой товар или услугу, стоимость которых будет соответствовать максимальному лимиту перерасхода.

Лимит овердрафта зависит от статуса вашей пластиковой карты. Большинство дебетовых карт производится по системе Visa Classic, максимальный лимит для которой составляет 30 тысяч российских рублей. Это значение достаточно условно, так как оно может быть превышено, но это нарушит основные условия использования овердрафта.

Стандартная процентная ставка за перерасход составляет 20%, задолженность необходимо погасить в течение 30 дней с даты первой переплаты. Впоследствии процентная ставка увеличивается вдвое, что может привести к значительным финансовым затратам.

Услуга подключается путем заключения официального договора при выдаче пластиковой карты сроком на 12 месяцев, после чего ее можно продлить. Использование современных программных технологий и внедрение сервиса «Сбербанк-Онлайн» позволяет совершать подобные операции, не отходя от домашнего компьютера. Здесь вы также можете отслеживать свой текущий баланс и переводить средства на свою дебетовую карту с другого счета. Любое пополнение пластиковой карты будет засчитываться в основном в счет погашения долга.

Овердрафт для физических лиц от Сбербанка

Услуги овердрафта предназначены для использования держателями зарплатных карт, а значит, и физическими лицами. Эта функция не может быть включена в пакет обновления и требует самоактивации. Индивидуальный предприниматель или компания не могут заранее настроить систему перерасхода средств, выпуская своим сотрудникам зарплатные карты.

Подробную инструкцию по работе с офертой от Сбербанка Вы можете узнать на официальном сайте, либо обратившись к консультанту по бесплатному телефону поддержки. Предварительно заполните обращение, задав вопрос «Овердрафт: что такое в Сбербанке?» Оператор Сбербанка может вручную активировать эту функцию на одной из ваших зарплатных карт, но для этого вам потребуется предоставить некоторую личную информацию для подтверждения владения учетной записью.

Предварительно заполните обращение, задав вопрос «Овердрафт: что такое в Сбербанке?» Оператор Сбербанка может вручную активировать эту функцию на одной из ваших зарплатных карт, но для этого вам потребуется предоставить некоторую личную информацию для подтверждения владения учетной записью.

Узнав, что такое технология овердрафта, мы выявим ее положительные стороны:

- Услугой может воспользоваться любой клиент зарплатного проекта Сбербанка, ранее оформивший оферту у оператора или в личном кабинете;

- большой кредитный лимит в зависимости от типа вашей пластиковой карты;

- отсутствие конкретной цели использования кредита, что позволяет управлять денежными средствами для оплаты любых товаров и услуг;

- множество способов пополнения баланса пластиковой карты позволяют погасить задолженность без процентов;

- можно активировать функцию сразу на нескольких дебетовых картах Сбербанка.

Не обошлось и без отрицательных нюансов:

- высокая процентная ставка может существенно ударить по кошельку владельца такой пластиковой карты;

- Перерасход денег списывается без подтверждения, что также способствует увеличению ссудной задолженности;

- По истечении установленного срока выплаты процентная ставка будет увеличена вдвое и составит 40%.

Использование овердрафта предполагает тщательный контроль баланса и своевременность платежей.

Как отключить овердрафт Сбербанка

Рассмотрев положительные и отрицательные стороны нового предложения от Сбербанка, мы разберемся, как отключить перерасход средств. Как и при составлении контракта, вам нужно будет обратиться в ближайший сервисный центр с письменным заявлением. Документ будет рассмотрен в кратчайшие сроки, в случае погашения перерасхода долга услуга аннулируется. Подпишитесь на официальную рассылку Сбербанка по электронной почте и будьте в курсе последних акций и инноваций крупнейшего государственного банка.

В понедельник пользователи сервиса «Сбербанк Онлайн» начали массово заявлять в соцсетях, что банк переводит дебетовые карты на карты овердрафта без согласия клиентов. Пользователи сообщают, что статус карт меняется в приложении «Сбербанк Онлайн».

Разница между этими типами карт заключается в функциональности и плате за обслуживание. Таким образом, дебетовые карты предназначены для использования собственных средств на текущем счете в банке. Они привязаны к счету, у них может быть зарплата, также они могут получать различные выплаты и льготы, пенсию или стипендию.

Таким образом, дебетовые карты предназначены для использования собственных средств на текущем счете в банке. Они привязаны к счету, у них может быть зарплата, также они могут получать различные выплаты и льготы, пенсию или стипендию.

Overdraft, помимо функции использования личных средств, позволяют создавать кредитную историю для держателя карты и использовать кредитную линию. В этом случае кредит предоставляется в пределах лимита овердрафта под определенный процент.

При оказании услуги овердрафта Сбербанк устанавливает лимит на краткосрочные кредиты — от 1000 до 30 000 рублей для физических лиц. В случае овердрафта начисляются проценты. Возникшая задолженность должна быть погашена в течение 1,5-2 месяцев.

Сбербанк на своей странице в Facebook опроверг изменения условий обслуживания своих карт.

«Это неправда — вы не можете потратить на дебетовую карту больше, чем у вас есть. Исключение составляет технический долг, по которому Сбербанк не взимает проценты. Только вы сами, а не банк, можете разрешить оверрафт по карте », — говорится в сообщении.

Только вы сами, а не банк, можете разрешить оверрафт по карте », — говорится в сообщении.

Сбербанк отмечает, что в мобильном приложении «Сбербанк Онлайн» некоторые дебетовые карты всегда отображались как карты овердрафта — это «техническая необходимость для корректной работы с платежами и переводами». «Наверное, некоторые пользователи только что обратили на это внимание», — предполагает Сбербанк.

В техподдержке банка сказали, что перенос статуса карт технический, это объясняется ошибкой в приложении Сбербанк Онлайн.

Вряд ли такая ситуация повлечет за собой серьезные последствия для

говорит финансовый директор юридической фирмы BMS Law Firm.

«При этом передачи карт как таковых не было — если речь идет о технической ошибке в приложении, то претензии к банку возможны только в случае незаконного списания средств», — отмечает он.

Как правило, для перевода карт с дебетовых на овердрафтные требуется согласие клиента банка. Однако стоит изучить договор с кредитной организацией, в котором может быть оговорено предоставление банком таких микрозаймов клиенту и может ли банк проявить к этому интерес, советует юрист.

Банкам не хватает кредитных клиентов, поэтому они используют любые средства, в том числе через «онлайн-банкинг», для поиска новых клиентов, отмечает исполнительный директор HEADS Consulting.

Банки часто предлагают кредиты своим клиентам через онлайн-приложения, что хоть и может раздражать, но не противоречит закону, поскольку предложение новых акций и услуг предусмотрено договором публичной оферты, который пользователь заключает с банком. — поясняет Куликов. В этой ситуации пользователь может проголосовать только ногой.

Прошлым летом клиенты Сбербанка дважды сталкивались с неполадками в крупнейшем госбанке. 31 июля у клиентов Сбербанка возникли проблемы с проведением операций с использованием системы «Сбербанк-Онлайн» и банковских карт.Пользователи в нескольких регионах жаловались на невозможность совершения карточных платежей и онлайн-платежей. Предыдущий масштабный технический сбой в работе ИТ-систем Сбербанка произошел 9 июня: тогда клиенты не могли снимать наличные и пользоваться услугами банка через Интернет. На решение проблемы у Сбербанка ушло около часа.

На решение проблемы у Сбербанка ушло около часа.

Сбербанк владеет около 1,1 млн терминалов в стране и занимает 60% рынка. По данным The Nilson Report, по итогам 2016 года Сбербанк стал крупнейшим банком Европы по количеству платежей, принимаемых в торговых точках (7.5 миллиардов).

По данным ЦБ, на 1 января 2017 года в России было зарегистрировано 254,7 млн банковских карт. В том числе 224,6 миллиона — платежные карты, из них 34 миллиона — карты овердрафта.

Всего было зарегистрировано 30 млн кредитных карт. При этом, как показывает статистика ЦБ, количество овердрафтовых карт в стране с 2016 года сокращается: если на 1 января 2015 года их было 39 млн, то затем к октябрю 2016 года — 35 миллионов.

Согласно исследованию «КС», впервые за два года рынок кредитных карт в России начал расти в первом квартале 2017 года и продолжился в последующие три месяца.Согласно исследованию, к 1 июля 2017 года объем рынка кредитных карт достиг максимального значения с начала 2016 года и составил 1044 млрд рублей. В первом квартале рынок вырос на 22,6 млрд рублей, во втором — на 22,8 млрд рублей. Лидером роста среди банков стал Сбербанк. Портфель Сбербанка за шесть месяцев вырос на 33,8 млрд рублей. до 461,5 млрд руб.

В первом квартале рынок вырос на 22,6 млрд рублей, во втором — на 22,8 млрд рублей. Лидером роста среди банков стал Сбербанк. Портфель Сбербанка за шесть месяцев вырос на 33,8 млрд рублей. до 461,5 млрд руб.

Ebay Credit Card Uk Guide at card

Ebay Credit Card Uk .Это система нумерации и процедуры подачи заявок и регистрации. В результате я вышел из ebay uk и зашел на www.ebay.com, версию сайта для США.

ebay кредитная карта великобритания, источник изображения с www.pinterest.comс кодом безопасности cvv баланс денег сеть бренд имя банка имя держателя карты адрес страна дата истечения срока действия почтового индекса И выяснилось, что я купил товар, которым не владел продавец.

Дорожный кошелек Держатель документов Паспорта Билеты Деньги

Эмитенты: Visa, MasterCard, American Express, Amex.Это тот же банк, который выпускает другие розничные кредитные карты, такие как Gap, кредитную карту Amazon и множество других кредитных карт от различных лейблов.

Беларусь сбербанк кредитная карта mastercard заморожена дизайн . Это система нумерации и процедуры подачи заявок и регистрации.

Источник изображения: www.pinterest.com ПодробнееБумажник Rolex зажим для денег, зеленая кожа с тиснением .В результате я вышел из ebay uk и зашел на www.ebay.com, версию сайта для США.

Источник изображения: www.pinterest.com ПодробнееМаленький кожаный бумажник тройного сложения для ключей или кошелек с запиской . С кодом безопасности cvv баланс денег сеть бренд имя банка имя держателя карты адрес страна дата истечения срока действия почтового индекса

Источник изображения: www.pinterest.com Подробнее River Island женский кошелек кошелек деньги кредитная карта монета .И обнаружил, что купил товар, который не принадлежал продавцу.

Коула реакция защелкивающаяся вкладка панель кредитной карты женщины красный . Эмитенты: visa, mastercard, american express, amex.

Источник изображения: www.pinterest.com ПодробнееРоссия Сбербанк альбом с 16 образцами кредитных карт Visa . Это тот же банк, который выпускает другие розничные кредитные карты, такие как Gap, кредитную карту Amazon и многие другие.

Ebay Credit Card Uk Guide

§ заработайте 5x баллов до конца года после того, как вы потратите 1000 долларов на ebay в календарном году. Если вы потратите сумму, оканчивающуюся на xx,99 фунтов стерлингов, она будет округлена в большую сторону для сбора очков нектара. Щелкните личную информацию в левом меню. Если вы зарегистрированы на ebay.co.uk и имеете адрес в Великобритании, вы можете присоединиться к нектару.

Обновление сохраненной кредитной или дебетовой карты. Дело о мошенничестве, которое они расследуют. Перейдите на ebay, если продавец не ответит в течение 3 дней, чтобы получить возмещение.Многие до сих пор не используют кредитную карту в Интернете, многие вообще не используют кредитные карты.

Дело о мошенничестве, которое они расследуют. Перейдите на ebay, если продавец не ответит в течение 3 дней, чтобы получить возмещение.Многие до сих пор не используют кредитную карту в Интернете, многие вообще не используют кредитные карты.

В разделе «Моя учетная запись» слева щелкните ссылку с личной информацией. Эта карта предназначена для потребителей или личного использования с хорошей кредитной историей. Перейдите в раздел финансовой информации и выберите редактировать рядом с кредитной или дебетовой картой, которую вы хотите изменить, в разделе сохраненных способов оплаты. каждая покупка ‡.

Оплата с помощью PayPal, кредитной карты, дебетовой карты или кредита PayPal; В этом банке вам гарантированы отличные ставки, преимущества и функции безопасности.Зайдите на мой ebay. Вас могут попросить войти в систему. Большая экономия — бесплатная доставка / сбор многих товаров.

Перейдите в раздел финансовой информации и выберите редактировать рядом с кредитной или дебетовой картой, которую вы хотите изменить, в списке сохраненных способов оплаты. Получите карту кредитной карты ebay сегодня. Номера кредитных карт, которые мы генерируем на ее основе, совершенно случайны. Это вредит как репутации ebay, так и ее отношениям с эмитентами кредитных карт.

Получите карту кредитной карты ebay сегодня. Номера кредитных карт, которые мы генерируем на ее основе, совершенно случайны. Это вредит как репутации ebay, так и ее отношениям с эмитентами кредитных карт.

Это бонусная карта mastercard, выпущенная синхронным банком.Бонусные карты магазина обычно предлагают скидки на товары или покупки определенных брендов. Таким образом, покупатели не будут получать новых платежей, в основном, как защита оплаты труда, ее выбор, продавцы следят за тем, что хотят покупатели. Как связать свои учетные записи:

I провели здесь небольшое исследование сообщества ebay. Рабочие номера cc действительны для виртуальных кредитных карт. Хотя вы также получаете вознаграждение за все, что покупаете, реальный розыгрыш карты — это более высокая ставка вознаграждения, которую вы получите за то, что вы покупаете на ebay с помощью карты.Все генераторы кредитных карт, которые вы можете использовать на нашем сайте, на 100% действительны и уникальны.

Ваши баллы складываются каждый раз, когда вы используете свою карту ebay mastercard для совершения покупки. Что мое имя появилось на кредитной карте. Номера кредитных карт, которые генерирует наш инструмент, по сути, основаны на аналогичной формулировке, по которой работает большинство эмитентов кредитных карт. Кредитная карта ebay mastercard, выпущенная синхронным банком, предназначена для частые покупатели ebay, которые хотят заработать вознаграждение, которое они могут обменять на будущие покупки на платформе.

10 самых эксклюзивных кредитных карт, используемых богатыми

Есть кредитная карта для всех, а это значит, что есть также кредитные карты, которые явно , а не для всех. Мы собрали 10 самых эксклюзивных кредитных карт в мире, чтобы дать вам представление о том, какие льготы и финансовые потребности могут понадобиться вашему типичному миллионеру. А если вы миллионер, то, возможно, вы найдете карточку, которую хотите добавить в свой список желаний.При составлении этого списка мы учли несколько факторов, в частности факторы роскоши карты, включая высокую стоимость, эксклюзивное членство, изготовление из драгоценных металлов, роскошные льготы и высокие кредитные лимиты.Конечно, для получения этих 10 эксклюзивных карт необходимо иметь высокий капитал. И во многих случаях членство продлевается только по приглашению. Однако если вы его получите, то получите щедрый кредитный лимит, роскошные туристические льготы и индивидуальные услуги консьержа.

Вот самые эксклюзивные кредитные карты:

1. Карта Centurion® от American Express

Известная как Черная карта, карта Centurion® от American Express — это неуловимая и эксклюзивная карта, выпускаемая только по приглашению.Сообщается, что для того, чтобы вас пригласили, вы должны были потратить и выплатить не менее 250 000 долларов на своих счетах Amex в течение одного года.

Чтобы присоединиться к этому эксклюзивному клубу держателей карт Centurion, вам нужно заплатить вступительный взнос в размере 7500 долларов. Сама карта имеет годовую плату в размере 2500 долларов.

Сама карта имеет годовую плату в размере 2500 долларов.

Карта не имеет заранее установленного лимита расходов и дает вам доступ к личному консьержу, который выполнит любой запрос, о котором вы только можете мечтать. Он также предлагает роскошные льготы, которые Amex изо всех сил старается не рекламировать: эксклюзивное обслуживание в лучших в своем классе залах ожидания в аэропорту Centurion, подарки-сюрпризы мирового класса, бронирование в 1000 лучших ресторанов мира и набор роскошных туристических льгот.

Exclusive bona fides

Залы ожидания Centurion уже являются эксклюзивными, доступными только для тех, кто может прошить карту Platinum Card® от American Express, Business Platinum Card® от American Express, корпоративную карту American Express Platinum или Centurion® Card от American Выражать.

Но даже в этих первоклассных залах вы найдете льготы, предназначенные только для участников Black Card. С марта 2019 года American Express закрыла доступ в зал ожидания Centurion для участников, прибывающих в пункт назначения — политика, которая не распространяется на участников Black Card.

Вы приземляетесь в международном аэропорту Гонконга? В лаундже HK’s Centurion есть эксклюзивная обеденная зона для участников Black Card. Там вы сможете насладиться меню, созданным шеф-поваром, обладателем звезды Мишлен Лау Иу Фай, а также премиальными, бесплатными винами и шампанским.

2. Резервная карта J.P. Morgan

Эта карта сделана из палладия, серебристо-белого химического элемента, который оценивается в 1 295 долларов за унцию и не уступает по стоимости золоту. Он предлагается только по приглашению ведущих клиентов J.P. Morgan, у которых должно быть не менее 10 миллионов долларов в активах под управлением J.П. Морган Частный банк.

За годовую плату в размере 595 долларов эта карта предлагает неограниченный доступ к некоторым залам ожидания в аэропорту, 3 балла на поездки и питание, годовой кредит на поездку в размере 300 долларов США, кредит на ваше приложение Global Entry или TSA PreCheck, а также набор премиальных мер защиты путешествий.

Вы получите круглосуточный прямой доступ к специализированному специалисту по обслуживанию клиентов. И вы можете вздохнуть спокойно, делая экстравагантные покупки, так как они защищены в течение 120 дней от кражи или повреждения на сумму до 10 000 долларов США за каждую претензию.

Exclusive bona fides

Предыдущая версия этой карты, Chase Palladium, по слухам, является фаворитом бывшего президента Барака Обамы.

3. Dubai First Royale Mastercard

Эта изысканная карта, украшенная бриллиантом в 0,235 карата в центре и украшенная золотом, является эксклюзивным предложением Dubai First для членов королевских семей ОАЭ и состоятельных лиц региона.

Карта доступна только по приглашению, и вы можете не иметь права участвовать в ней, даже если вы и сверхбогат.Взнос составляет 7000 дирхамов ОАЭ — примерно 1900 долларов.

Он имеет несколько преимуществ, которые являются стандартными для большинства кредитных карт, которые могут не иметь значения для тех, кто достаточно богат, чтобы их получить. Если вам не мешает кредитный лимит, вы, как сообщается, можете купить яхту по прихоти, если захотите. А благодаря круглосуточному доступу к тому, что банк называет Royale Lifestyle Management — в комплекте со специальным менеджером по образу жизни — вы можете подключиться практически ко всему, что пожелаете.

Exclusive bona fides

Dubai First не шутит по поводу отсутствия кредитного лимита для этой карты.Ибрагима аль Ансари, генерального директора фирмы, цитирует ведущая газета ОАЭ The National :

«У этих клиентов разные потребности. Что бы он ни хотел использовать [карту Dubai First Royale Mastercard], транзакция должна пройти. Если клиенту нравится яхта в отпуске, он должен иметь возможность ее купить ».

4. Кредитная карта Coutts Silk

Принадлежащая Королевскому банку Шотландии (RBS), Coutts обслуживает исключительно состоятельных клиентов. Анкета для потенциальных клиентов позволяет сразу перейти к делу: в какой-то момент она спрашивает, принесете ли вы Coutts инвестиционные активы на общую сумму более 1 миллиона фунтов стерлингов.Если ваши ответы на этот или другие вопросы докажут, что вы недостаточно богаты — или не станете им в ближайшее время, — Куттс вежливо предложит вам попробовать другой банк.

Если вы достаточно богаты, чтобы стать клиентом Coutts, вы можете подать заявку на получение кредитной карты Coutts Silk Credit Card. Карта не облагается годовой или иностранной комиссией за транзакции и позволяет входить в залы ожидания аэропортов по всему миру через LoungeKey. Кроме того, вы получаете доступ к эксклюзивным мероприятиям и впечатлениям через программу лояльности Coutts, а также круглосуточное обслуживание от Coutts Concierge.

Exclusive bona fides

Фирма считает британскую королевскую семью среди своих выдающихся клиентов.

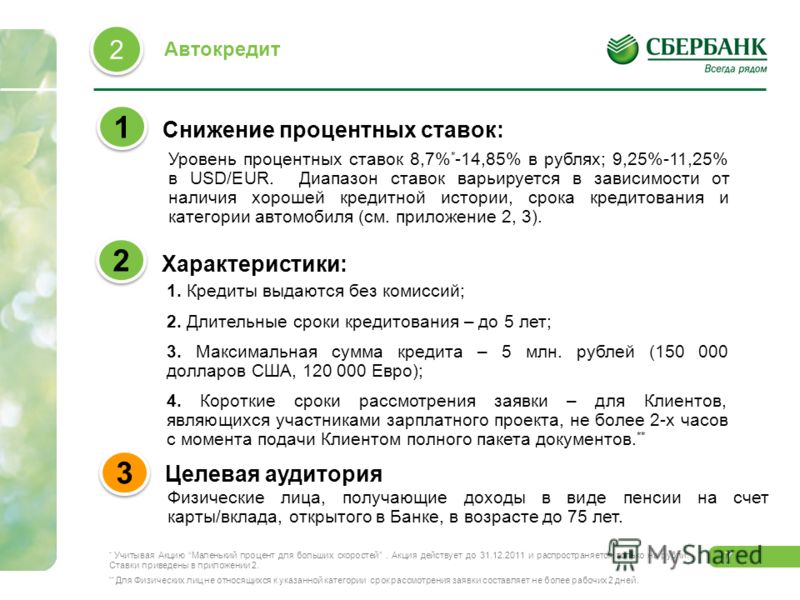

5. Сбербанк Visa Infinite Gold Card

Если чистого золота недостаточно, как насчет того, чтобы бросить перламутр и 26 бриллиантов? Первоначально эта карта Visa Infinite была выпущена казахстанским подразделением Сбербанка только 100 его ведущим клиентам и стоит аккуратные 100 000 долларов. Неслыханные 65 000 долларов из этих денег идут на чеканку карты. Остальные 35 000 долларов будут переведены на ваш счет.Помимо вступительного взноса, вы получите еще 2000 долларов в качестве ежегодной платы.