Собственные средства на кредитной карте Сбербанка

Кредитная карта Сбербанка позволяет не только пользоваться заемными средствами, но и хранить собственные деньги. Разберемся для начала, что именно считается такими средствами.

Если речь идет о дебетовой карте, то понятно, что все деньги на ней свои и доступны в любое время суток. Сумму можно увидеть в личном кабинете в Интернет-Банке. Деньги, имеющиеся на кредитке, относятся к заемным, но также доступны для использования.

Лучшие кредитные карты:

Суммы, которые клиент кладет на карту, идут на пополнение. На кредитке появляются собственные средства, когда сумма на ней превышает установленный лимит, то есть, это доступные деньги за вычетом изначально выданного займа. И снимать их можно без комиссии, а также расплачиваться ими в магазинах, кафе и т.д., оплачивать услуги мобильной связи, Интернета, ЖКХ, но при этом нужно четко контролировать потраченные суммы, чтобы не залезть в кредит.

Зачем хранить свои деньги на кредитке и нужно ли

По сравнению с дебетовыми картами, комиссии за снятие наличных с кредитных намного выше. Однако, при оплате за товары и услуги пластиком дополнительные платежи не предусмотрены.

Таким образом, получается, что свои же деньги вы будете снимать с потерями, себе в убыток. Кроме того, на дополнительные суммы на карте не начисляется никаких процентов. В случае с дебетовыми банк выплачивает от 1% на остаток. Помимо этого, на сберегательный счет может перечисляться вознаграждение за каждое пополнение или оплату пластиком в магазине.

Сбербанк вправе начислять комиссии на собственные средства клиента, если они размещены на кредитном счете, а не на сберегательном. В любое время эти деньги банк может использовать на погашение других задолженностей.

Преимущества:

- Некоторые кредитки имеют опцию cash–back, подробнее о ней читайте здесь. Так клиент может получить назад на карту некоторую сумму средств за покупки.

- Многие дают скидки на товары в определенных торговых местах.

- С пластиком удобно делать крупные покупки, так как отпадает необходимость в ношении с собой приличных сумм.

- При выезде за границу можно взять только карту и не нужно заполнять декларацию, а также не понадобится менять деньги на местную валюту. Карты Visa и MasterCard автоматически конвертируют суммы при оплате. Больше о том, как пользоваться карточкой за рубежом, читайте по этой ссылке.

Какие особенности

Чтобы решить свои финансовые трудности, можно взять потребительский кредит, но неудобно ходить в отделение каждый раз, когда требуются деньги. Если у вас есть кредитка, то делать это не нужно. Достаточно один раз получить определенный лимит, в пределах которого будут совершаться операции в течение установленного срока (обычно 3 года).

Большинство банков сегодня предлагает льготный период по кредиткам. Отрезок времени, в течение которого деньгами можно пользоваться бесплатно. О том, как работает льготный период, читайте в этой статье, а список банков, в которых можно оформить такие карты, представлен здесь.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

При этом необходимо учитывать следующие моменты:

8 банков, которые с радостью выдают кредитные карты

Существуют кредитки с овердрафтом, то есть, они дают возможность «уйти в минус» в пределах установленного лимита. Такие карты совмещают в себе функции накопительного счета и кредитки.

На остаток таких карточных счетов начисляется доход, а клиент в любое время может взять нужную сумму из овердрафта. Погашение может производиться одним платежом за месяц или весь срок.

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

Читайте также:

Поделитесь информацией с друзьями:

Добавьте свой отзыв или комментарий ниже:

что это такое и как снять

На вопрос наших читателей, что такое собственные средства на карте Сбербанка, мы немного призадумались. Если быть полностью честными, совсем «подвисли». Пользуешься далеко не первый год картами Сбера, а тут на тебе – собственные средства, которые ты в глаза не видел. Ну что же, долг обязывает на подвиги – поехали разбираться в этом странном вопросе.

Дебетовая или кредитная?

И тут осенило. Ведь кредитными картами раньше не приходилось пользоваться, и вам не советую, так что, возможно, проблема засела именно там. Напоминаем, что карты бывают в основе двух видов:

- Дебетовые – значит, что используются только ваши личные средства. Бывают карты с овердрафтом, но это уже больше про кредитный лимит.

- Кредитные – кроме ваших средств, возможно использование денег банка – кредит.

И вот тут была собака зарыта. У кредитных карт есть:

- Собственные средства – ваши личные деньги, которые вы храните на карте.

- Кредитные средства – тот самый кредит от банка, который вы можете использовать.

Вот и все различие. Дальше можно не читать) Если вы не хотите только почерпнуть чего-то интересного.

Уважаемый читатель! Есть дополнение или замечание? А напиши-ка нам и другим читателям свой отзыв, а лучше полезную историю – представь, как можно просто помочь другим людям!

Собственные средства вы складываете на кредитку по своему желанию. Если представить матрешку из банковского счета, то внутри расположены доступные кредитные средства, а уже снаружи ваши личные собственные. Так если вы будете тратить где-то деньги с карты, то сначала используется верхний слой (собственные), а уже затем внутренний (кредитные). Ведь все просто?

При пополнении баланса карта все будет наоборот – сначала заполняется полностью кредитный лимит, а уже потом остатки перетекают на счет собственных средств. И ведь тоже ничего сложного?

У дебетовых карт все деньги – собственные средства. На кредитной – все, что не входит в кредитный лимит.

Как снять собственные средства?

Многих почему-то особенно волнует проблема снятия этой самой собственной части. На самом деле здесь ничего сложного нет – ведь деньги ваши личные, так что и снять их можно как удобно. Проблема может быть зарыта, пожалуй, только у банка… Но мы ведь говорим про Сбербанк!

- С дебетовых карт деньги можно снять в банкоматах без комиссии до установленного по карте лимита. В кассах отделения возможна комиссия!

- С кредитными картами нужно быть осторожным и знать точную сумму – чтобы при снятии не уйти в кредитный лимит. Сделать это можно и самостоятельно, но проще обратиться в отделение с конкретной просьбой, что не возникло случайной ошибки. Объясните свою проблему, пусть сотрудники банка сами рассчитают все возможные комиссии и необходимую сумму. Дело в том, что при снятии денег даже в банкомате с кредитки возможно начисление комиссии – а это уже вариант небольшого превышения снятия и попадания в кредит со всеми его проблемами. Если же делаете сами – можете снять или в банкомате, или же просто оплатить в магазине на непревышающую сумму.

Проценты и комиссии при снятии в банкоматах с кредитной карты могут различаться. Уточняйте в своем банке! Не доверяйте публичным источникам.

Собственные средства и блокировка

Другая интересная история с собственными средствами на банковских картах связана с блокировками. Для упрощения примера разберем дебетовую карту. В Сбербанк.Онлайн здесь будут доступны 2 поля:

- Собственные средства

- Для снятия наличных

На дебетовой карте в идеальной ситуации эти две суммы одинаковы – ведь все свое вы можете снять. Но на практике может сложиться ситуация, что собственных средств больше, чем доступно для снятия наличных.

Дело в том, что могут возникнуть блокировки денег или «заморозка», так что общая ваша сумма может быть немного ограничена суммой для снятия. Примеры:

- Вы сами попросили заморозить какую-то транзакцию.

- Транзакция была заморожена в подозрении на мошенничество.

- Транзакция просто временно подвисла, и оплата еще не прошла.

- Транзакция заблокирована магазином – например, при бронировании отелей сумма замораживается сразу, а списывается уже по факту заселения/выселения.

В любом случае блокировка рано или поздно снимется, переживать по этому вопросу не нужно. Просто знайте, что такие расхождения в суммах бывают. То же самое и с кредитными картами.

Загрузка…

Загрузка…Собственные деньги на кредитной карте Сбербанка

Кредитная карта Сбербанка, на которой хранятся заемные средства, также может быть использована для хранения собственных сбережений. Для начала следует уточнить, что именно мы называем «собственными сбережениями» в данном случае. Естественно, что все деньги на дебетовом счете являются своими, и пользоваться ими можно в любое время. Чтобы узнать, какая сумма вам доступна, нужно посетить личный кабинет через интернет-банкинг.Заемными средствами, которые хранятся на вашей Сбербанковской карте, вы также можете распоряжаться по своему усмотрению. Деньги, которые вы будете класть на счет такой карты, тут же засчитываются для ее пополнения. Если вы перечислите денег столько, что образовавшаяся сумма превысит ваш кредитный лимит, то эти деньги будут вам доступны, как личные средства, с вычетом выданной ссуды.

Зачем хранить свои деньги на кредитке

Снимая деньги с кредитной карты, будьте готовы к тому, что комиссия будет выше, чем при снятии средств с дебетового счета. Если же вы будете использовать свою кредитку, чтобы оплачивать покупки (товары и услуги), то дополнительная комиссия с вас взиматься не будет.То есть даже личные средства, хранящиеся на кредитной карте, вы не сможете просто снять, не заплатив при этом комиссию банку. Также не забывайте, что хранение личных денег на кредитке не предусматривает начисления на них процентов, как в случае с депозитом. К примеру, на остаток вашего дебетового счета банком будет выплачиваться 1%. Кроме того, при каждом пополнении сберегательного счета, либо при использовании его для оплаты покупок, банк может перечислять вам дополнительное вознаграждение.

Если ваши личные средства хранятся не на сберегательном счете, а на кредитном, то Сбербанк имеет полное право начислять на эту сумму комиссию. Кроме того, банк может в любой момент воспользоваться этими средствами, чтобы погасить другие ваши задолженности.

Если ваши личные средства хранятся не на сберегательном счете, а на кредитном, то Сбербанк имеет полное право начислять на эту сумму комиссию. Кроме того, банк может в любой момент воспользоваться этими средствами, чтобы погасить другие ваши задолженности.Преимущества:

- На некоторых кредитках может быть предусмотрена функция кэш-бэк, то есть при оплаты покупок с помощью такой карты, часть суммы будет возвращаться на ваш счет.

- Есть торговые марки, которые предоставляют скидку на оплату своих товаров кредитной картой Сбербанка.

- С помощью кредитки удобно оплачивать крупные покупки в магазинах, так как вам не приходится держать при себе большую сумму наличных денег.

Вы можете взять кредитную карту, когда отправляетесь за границу, и тогда вам не придется заполнять декларацию на вывозимую сумму, либо обменивать наличные на местную валюту. При оплате покупок картами МастерКард и Виза, снятая со счета сумма будет автоматически конвертирована по актуальному курсу. В отдельной статье мы более детально расскажем, как вы можете использовать свою кредитку для оплаты товаров и услуг за рубежом.к содержанию ↑

Основные достоинства кредитных карт

Для решения собственных финансовых трудностей вы можете воспользоваться такой услугой Сбербанка, как потребительский кредит. Однако посещать отделение каждый раз, как только вам потребуется новая сумма, не совсем удобно. Именно для таких случаев и нужна кредитная карта, избавляющая вас от необходимости регулярно посещать банковское отделение. Нужно лишь получить определенный лимит, и пользоваться этими средствами в указанный в договоре период (как правило, это 3 года).Многие банки предлагают своим клиентам льготный период на использование кредитных карт. Это значит, что вы можете пользоваться заемными средствами в течение конкретного периода совершенно бесплатно. Детально о таком понятии, как «льготный период», мы расскажем в отдельной статье.

При этом необходимо учитывать следующие моменты:

При этом необходимо учитывать следующие моменты:- Используйте кредитную карту для оплаты товаров и услуг, тогда это будет для вас выгодно. Если снимать с кредитки наличные, то придется оплатить комиссию банку в размере 1-7%, кроме того, будет прекращено действие льготного периода. Чтобы узнать все нюансы пользования предоставленной вам кредитной картой, внимательно ознакомьтесь с договором.

- С вас будет взиматься плата за годовое обслуживание. То есть если вы не планируете пользоваться кредиткой регулярно, лучше подыщите другой вариант кредитования, не предусматривающий снятие такой комиссии.

При образовании остатка денежных средств на такой карте, на них будет начисляться доход. В любой момент заемщик сможет взять нужную ему сумму из овердрафта. Погасить задолженность можно будет одним платежом за весь срок использования счета, либо за один месяц.

Собственные средства на карте Сбербанка

Собственные средства

Разбираясь, что такое собственные средства на карте Сбербанка, целесообразно определиться, чем возможность их хранения на кредитке отличается от дебетового аналога. Если рассматривать условия использования дебетовых продуктов, можно отметить, что остаток на их балансе потребитель может тратить по своему усмотрению.

Однако, условия размещения собственных финансов на кредитке значительно отличаются. Они предусматривают, что весь остаток по балансу карты считается заемным, но доступен для использования. При этом, если возникнет необходимость оплаты кредита, внесения ежемесячного платежа или погашения долга, они будут использованы в первую очередь.

Вычислить объем средств, которые можно считать собственными, довольно просто. Достаточно вычесть из общего объема доступных финансов установленный по продукту кредитный лимит.

На кредитной карте можно хранить собственные средства и получать за это бонусы

Особенности использования функции

Нередко потребители активно используют данную возможность, следуя советам финансовых организаций, однако у подобной функции есть как преимущества, так и недостатки. Прежде всего, следует отметить, что обналичивание подобных денежных средств приводит к оплате комиссии, наравне с заемными. Это может существенно увеличить общие затраты клиента, снижая состояние счета и ограничивая некоторые возможности.

Ввиду этого, целесообразно применять кредитку для оплаты покупок в обычных и онлайн-магазинах, а не для снятия наличных в банкоматах и терминалах.

Подобное использование позволит владельцу карты получать бонусы, предусмотренные условиями кредитки, но при этом не повлечет каких-либо дополнительных убытков.

Если пользователь разместит на кредитке собственные финансы, правила их использования будут полностью идентичны заемным аналогам, что делает подобную функцию неудобной в ряде ситуаций.

Получение информации

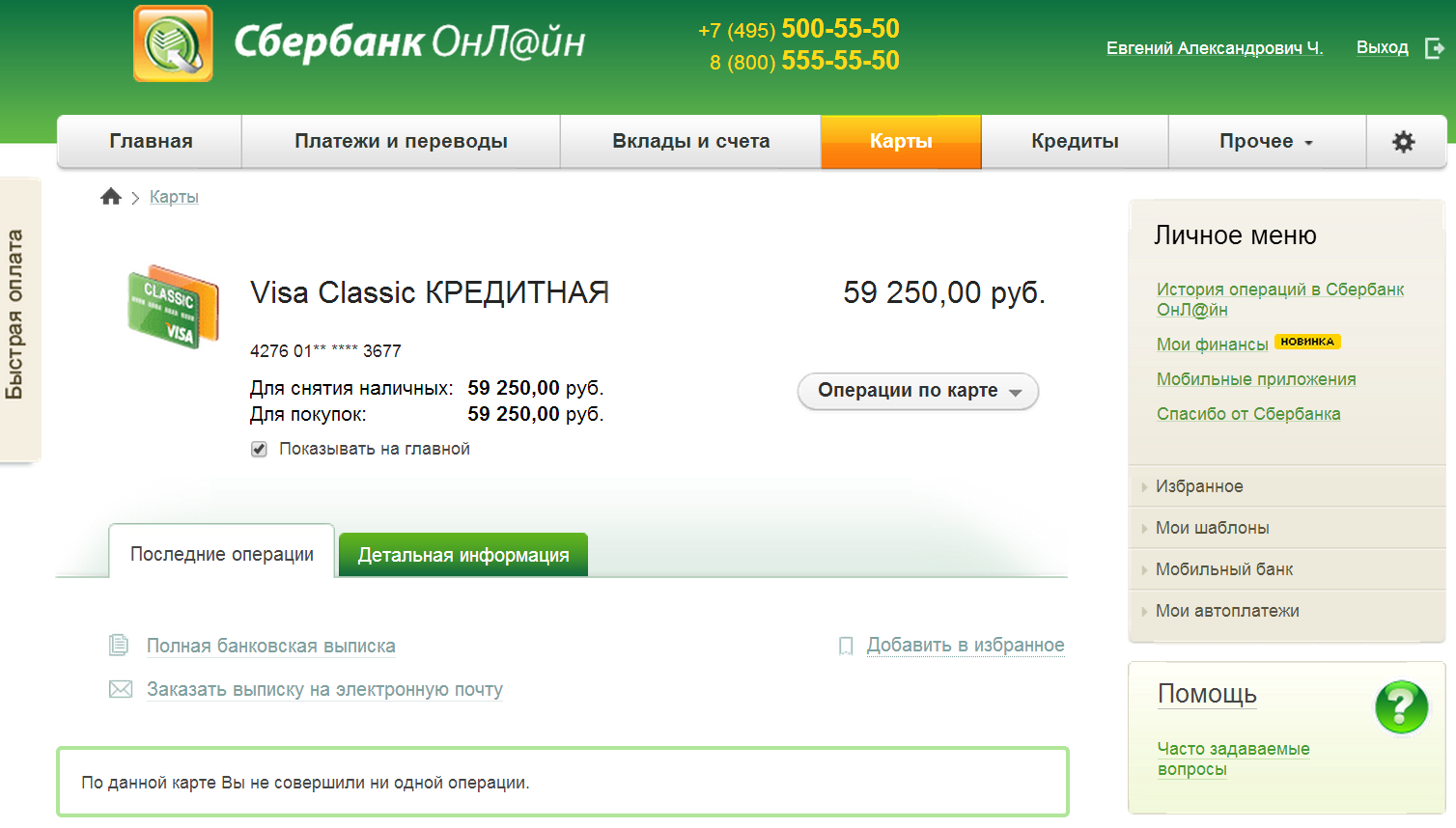

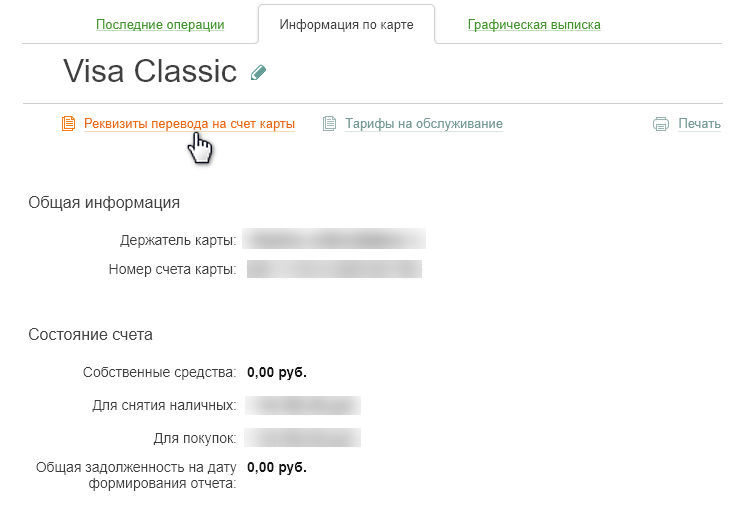

Чтобы определить наличие и объем собственных средств на кредитной карте, будет разумным воспользоваться возможностями онлайн-банкинга. Он позволяет получить подробную информацию по любому имеющемуся продукту. С помощью Сбербанк Онлайн (или его аналогов у других финансовых организаций), можно узнать:

- Объемы собственных финансов.

- Лимит на снятие наличных.

- Объем доступных средств.

- Общая задолженность по продукту, при условии её наличия.

Для этого, достаточно перейти на официальный сайт сервиса, авторизоваться, перейти к категории «Карты» и найти нужный продукт. Кликнув по его названию, потребитель сможет выбрать во всплывшем меню раздел «Информация по карте», где будут подробно указаны все вышеперечисленные данные.

На собственные средства, хранящиеся на кредитке ттакже накладываются некоторые ограничение на снятие и расход

Преимущества хранения собственных средств на карточке

Существуют и другие достоинства:

- Продвинутая бонусная программа, которая заметно превосходит аналог у дебетовых карт. Она может предусматривать возможность получения cash-back за совершенные покупки, а также скидок, что позволяет экономить.

- С помощью пластиковых карточек гораздо удобнее осуществлять крупные приобретения, нежели хранить и перевозить для этой цели наличные.

- Во время зарубежных поездок, у пользователя отпадает необходимость заполнения бумаг и деклараций на ввозимую сумму средств. Также не потребуется пользоваться услугами обменников, так как платежные системы MasterCard и Visa выполняют подобные операции в автоматическом режиме при оплате.

Однако не следует забывать о том, что за обслуживание подобного продукта также списываются деньги. В связи с этим при желании сократить расходы, следует воспользоваться вариантом без платы за обслуживание или с минимальным её значением, что позволит использовать карточку для хранения собственных и заемных средств с наибольшей выгодой.

Ограничения на использование

Нередко потребителям, решившим хранить свои деньги на кредитной карточке Сбербанка или другой финансовой организации, приходится сталкиваться с определенными ограничениями, не позволяющими использовать платежный инструмент в стандартном режиме.

Следует узнать о них прежде, чем вносить собственные финансы на кредитный продукт:

- совершение перевода кому-либо не предусмотрено большинством кредиток;

- обналичивание собственных средств потребует от потребителя уплату комиссии, которая может варьироваться от 3% и выше;

- если пользователь решит полностью вывести свои деньги, по счету образуется задолженность.

Последний вариант требует отдельного рассмотрения, так как несмотря на вывод исключительно собственных средств, клиент обнуляет счет. Разбираясь, как снять собственные средства с карты Сбербанка, следует помнить, что подобная операция предполагает взимание комиссии, которая списывается за счет заемных средств. Это и приводит к образованию долга и негативным последствиям в дальнейшем.

Важно своевременно погашать даже небольшие задолженности, так как это чревато серьезными проблемами в дальнейшем. Прежде всего, клиента ждет отрицательная кредитная история, а также дополнительные пени и штрафы, что значит увеличение расходов и снижение вероятности получения кредита в будущем.

За снятие собственных средств с кредитки также взимается комиссия

Различия собственных и доступных средств

В некоторых случаях собственные и доступные финансы будут серьезно различаться между собой. Чтобы понять отличия, целесообразно изучить процесс списания и зачисления средств по продуктам.

Когда пользователь совершает покупки в онлайн-магазинах, денежные средства, равные стоимости приобретаемых товаров, будут зарезервированы, что означает невозможность их обналичивания и использования при проведении транзакций. Однако, если оплата не была произведена (например, по техническим причинам не прошел платеж), деньги будут возвращены и их можно будет использовать в привычном режиме.

Аналогичный процесс можно наблюдать при совершении транзакций в пользу частных лиц. Нередко денежные средства отправляются моментально, однако в некоторых случаях операция может потребовать около 3-х суток. Пока она не завершена, подобные денежные средства нельзя тратить на какие-либо покупки и платежи.

При этом, если просматривать информацию по карте Сбербанка, можно обнаружить, что пункты «Собственные средства» и «Доступные средства» будут отличаться на зарезервированную сумму.

Выгоден ли данный вариант хранения

Разбираясь, имеет ли смысл хранить собственные финансы на кредитке, важно отметить, что ответ на этот вопрос напрямую зависит от потребностей и предпочтений пользователя. Если он сравнительно редко приобретает товары с помощью наличных средств, а все платежи реализует посредством «пластика», хранение средств на кредитке станет оптимальным вариантом.

Если же держатель карточки нередко испытывает потребность в использовании наличных и редко использует возможности бонусной программы, предусмотренной условиями кредитки, подобный способ размещения средств может повлечь существенные убытки.

Вконтакте

Google+

Что значит собственные средства на карте Сбербанка и как их снять

На своей кредитной карте можно хранить собственные деньги. Но не все клиенты Сбербанка понимают разницу между доступными заемными деньгами и собственными средствами. Если карта дебетовая, то все размещенные на ее счету деньги являются собственными и доступными. С кредитным счетом несколько иначе: деньги, которые есть на кредитке, считаются заемными, но доступными.

Собственные и заёмные средства

Также важно понимать, что такое собственные средства на карте Сбербанка и каким именно образом они отличаются от заёмных.

- Если у клиента имеется дебетовая карта, то технически все средства на ней считаются собственными.

- Если у клиента кредитная карта, то все деньги на ней, входящие в кредитный лимит, являются заёмными. Все, что выше этой суммы являются собственными.

Доступные средства можно увидеть в Личном кабинете в Сбербанке Онлайн

Вся сумма на кредитном счете считается доступной, но собственные средства – это доступные деньги минус кредитный лимит. Когда вы кладёте средства на кредитную карту, то в первую очередь они идут на погашение кредита, а только когда он погашен, они становятся собственными.

«Собственные средства» и «Доступные средства» на карте. Разница?

Доступные средства — это сумма, в пределах которой вы можете совершить покупку в текущий момент. Доступные средства — величина меняющаяся — если вы совершаете покупку — доступные средства уменьшаются, если пополняете карточный счет — доступные средства увеличиваются.

Собственные средства — это средства клиента, лежащие на карточном счету без учета кредитного лимита. В случае дебетовой карты, собственные средства равняются доступным средствам. Для кредитных карт собственные средства — доступные средства минус кредитный лимит.

Как снять собственные средства на карте сбербанка?

Разместив свои деньги на счету кредитной карты, очень быстро придется обнаружить, что тратить собственные средства на кредитной карте Сбербанка можно по тем же правилам, что и заемные. Получение наличных также сопровождается дополнительной комиссией, то есть снять свои средства можно только за деньги.

Можно ли переводить собственные средства с кредитной карты сбербанка на свою дебетовую

В Сбербанке — нельзя, и не важно, что у вас там есть свои средства, в целом — нельзя делать никакие переводы на карты с кредитной карты. Но совершать платежи можно.

Стоит ли хранить свои деньги на кредитке

Несмотря на то что хранить свои деньги на кредитке можно, и клиентам часто предлагают это делать, стоит подумать, насколько это выгодно.

Пользуясь суммой, взятой в долг у банка, нужно учитывать, что обналичивание денег повлечет за собой довольно серьезный убыток – снятие наличных в банкомате или кассе отделения предполагает выплату немаленькой комиссии. То есть кредиткой относительно удобно расплачиваться за товары и услуги, наличные же стоят денег.

Что значит собственные средства на карте Сбербанка — FINFEX.ru

У кредитной карты Сбербанка есть дополнительная опция – на ней можно разместить и хранить собственные деньги.

Не все понимают, что значит собственные средства на карте Сбербанка (тем более, если она кредитная) и что именно можно считать собственными средствами. Если карта дебетовая, то понятно, что все размещенные на ее счету деньги являются собственными и доступными. С кредитным счетом несколько иначе: деньги, которые есть на кредитке, считаются заемными, но доступными.

Доступые средства можно увидеть в Личном кабинете в Сбербанке Онлайн

Доступые средства можно увидеть в Личном кабинете в Сбербанке Онлайн

При этом деньги, которые клиент банка кладет на карту, в первую очередь идут на погашение кредита. Когда сумма, имеющаяся на кредитке, превышает кредитный лимит, можно говорить о собственных средствах на кредитной карте.

Вся сумма на кредитном счете считается доступной, но собственные средства – это доступные деньги минус кредитный лимит.

Стоит ли пользоваться этой возможностью

Несмотря на то что хранить свои деньги на кредитке можно, и клиентам часто предлагают это делать, стоит подумать, насколько это выгодно.

Пользуясь суммой, взятой в долг у банка, нужно учитывать, что обналичивание денег повлечет за собой довольно серьезный убыток – снятие наличных в банкомате или кассе отделения предполагает выплату немаленькой комиссии. То есть кредиткой относительно удобно расплачиваться за товары и услуги, наличные же стоят денег.

Разместив свои деньги на счету кредитной карты, очень быстро придется обнаружить, что тратить собственные средства на кредитной карте Сбербанка можно по тем же правилам, что и заемные. Получение наличных также сопровождается дополнительной комиссией, то есть снять свои средства можно только за деньги.

Если рассмотреть проблему повнимательнее

Чтобы понять, что такое собственные средства на карте Сбербанка, следует ознакомиться с позицией банка по этому вопросу.

Личные деньги клиента на кредитке система банка воспринимает как заемные. Таким образом, платежный лимит повышается, однако на дополнительную сумму, размещенную на карте, никаких процентов не начисляется, вдобавок к этому, снять даже часть ее без дополнительных расходов не удастся.

Прежде чем начать пользоваться кредитной картой как дебетовой и переводить на нее заработанные деньги сверх лимита, следует посчитать, будет ли эффективным отказ от хранения денег на обычной дебетовой карточке.

Конечно, можно счесть удобным иметь только одну карту и экономить на оплате годового обслуживания – она будет взиматься за одну единицу. Но для эффективности этого придется отказаться от возможности пользоваться размещенными на счете средствами в наличной форме.

В зависимости от состояния счета, Сбербанк на собственные средства клиента может вполне правомерно начислять комиссии, ведь они размещены не на сберегательном счете, а на кредитном. Кроме того, в любое время эти деньги могут использоваться банком для погашения задолженности.

Что значит заблокированная сумма на кредитной карте Сбербанка

Сбербанк относится к финансовым учреждениям, которые дают возможность своим клиентам пользоваться кредитными средствами, если вовремя вносить на карту ежемесячный платеж. Но случаются ситуации, когда средства блокируются и становятся недоступны. Далее — что делать, если на кредитной карте Сбербанка заблокирована сумма.

Почему сумма заблокирована, но не списана

Заблокированная сумма — это средства, имеющиеся на карте, но которыми нельзя воспользоваться. Чаще всего, это происходит при:

- оплате товаров или услуг при безналичных расчетах — сначала деньги блокируются, а через время снимаются со счета;

- проверке банковским учреждением принадлежности кредитки ее держателю.

Заключая банковский договор на обслуживание счета, клиент соглашается с тем, что финансовое учреждение в любое время может блокировать определенную сумму до выяснения обстоятельств.

Такая блокировка означает запрет использования этой суммы на любые виды операций — переводы, безналичные расчеты, снятие, конвертацию. Сумма видна на балансе, но не списывается, оставаясь на счету и недоступна для использования.

После выяснения обстоятельств или завершения процесса покупки, деньги становятся доступны для операций или снимаются в счет оплаченных товаров и услуг.

Причины блокировки средств на карте

Причиной блокировки денег на карте Сбербанка может быть:

- нарушение пунктов договора, подписанного с банком — финансовое учреждение вправе «заморозить» деньги, если клиент не выполняет договоренности;

- превышение

Минутку …

Включите файлы cookie и перезагрузите страницу.

Этот процесс автоматический. Ваш браузер в ближайшее время перенаправит вас на запрошенный контент.

Подождите до 5 секунд…

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [ ] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] ) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] — (!! [])) + (! + [] + ( !! []) + !! [])) / + ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [ ] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! [ ]) + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] — (!! [])) + (! + [] — (!! [])) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [])) / + ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (+ !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! [ ]) + (! + [] + (!! []) — []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [ ]) + (! + [] + (!! []) + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] +! ! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] — (!! [])) + (! + [] — (!! [])) + (! + [] + (!! []) + !! [ ]) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! []) + (! + [ ] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [])) / + ((+ !! [] + []) + ( ! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] +! ! [] + !! []) + (+ !! []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] +! ! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [ ] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! []) + (+ !! []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [ ] + !! [] + !! [] + !! []) + (+ !! [])) / + ((! + [] + (!! []) — [] + []) + ( ! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [ ] + !! []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! []) + (! + [ ] + (!! []) + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [ ] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! []) + (! + [] + (!! [ ]) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [])) / + ((! + [] + (!! []) — [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [ ] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] ) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] +! ! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! []) + ( ! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] +! ! [] + !! [] + []) + (! + [] + (!! []) — []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] +! ! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) — []) + (! + [] + (!! []) +! ! [])) / + ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! [ ]) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) — []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! []) + (+ !! []) + (! + [] — (!! [])))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) — []) + (! + [] — (!! [])) + (! + [] + (!! []) + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) +! ! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) — []) + (! + [] + (!! []) + !! [])) / + ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [ ] + []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + ( !! []) + !! []) + (! + [] + (!! []) — []) + (! + [] + (!! []) + !! [] + !! [ ] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) )

.Как вы принимаете кредитные карты?

Независимо от того, какой у вас бизнес, вы должны иметь возможность принимать платежи по кредитным картам от ваших клиентов. Конечно, проще просто принимать наличные, но вы также хотите принимать кредитные и дебетовые карты, поскольку многие люди предпочитают оплачивать вещи таким образом.

Но для этого вам нужно выбрать поставщика услуг, что может быть непросто, потому что есть сотни компаний по обработке платежей, из которых можно выбирать, и несколько факторов, которые следует учитывать перед выбором процессора.Чтобы найти наиболее удобный и наименее затратный маршрут от кредитной карты клиента до вашего банковского счета, вам нужно искать компании, занимающиеся обработкой кредитных карт, с низкими ставками, небольшими комиссиями и ежемесячными контрактами.

Если ваш бизнес новый или еще не принимает платежи по кредитным картам, вы, вероятно, задаетесь вопросом: «Как вы принимаете кредитные карты?» и «Сколько стоит прием кредитных карт?» Эти шаги проведут вас через процесс настройки обработки кредитных карт для вашего бизнеса.Прокрутите вниз или щелкните ссылки, чтобы узнать больше о каждом шаге.

Вот что вам нужно сделать, чтобы принимать кредитные карты:

- Решите, какой тип процессора лучше всего подходит для вашего бизнеса. Должны ли вы работать с агрегатором, поставщиком торговых услуг или прямым процессором? Как узнать, какая услуга по обработке кредитных карт вам нужна?

- Определите, как вы планируете принимать кредитные карты, и оцените варианты оборудования. Планируете ли вы принимать кредитные карты в Интернете, на кассах в обычных магазинах или предпочитаете мобильное решение для обработки кредитных карт, в котором используются смартфон и устройство для чтения карт? Или вы хотите принимать платежи несколькими способами?

- Узнайте о комиссиях за обработку кредитных карт и моделях ценообразования. Это поможет вам узнать, что искать — и заключаете ли вы выгодную сделку или платите больше, чем следовало бы.

- Позвоните в три или более компаний по обработке кредитных карт, чтобы узнать расценки. Многие поставщики услуг настраивают свои расценки для каждого клиента, поэтому вам нужно выяснить, что выгодно для вашего конкретного бизнеса. Вам также необходимо знать, какую информацию вы никогда не должны сообщать торговому представителю, пока не будете готовы зарегистрироваться с обработчиком.

- Прочтите договор, прежде чем выбирать переработчика. Узнайте, какие условия являются предметом переговоров, где найти скрытые сборы и когда вам следует искать другой вариант.

- Подать заявку на открытие счета для обработки кредитной карты. После того, как вы решили, с каким платежным процессором вы хотите работать, пришло время подать заявку на открытие торгового счета.

Если вы готовы выбрать поставщика услуг, ознакомьтесь с нашими рекомендациями по обработке кредитных карт и отзывами. Если вы планируете использовать кассовую систему для приема кредитных карт, у нас есть рекомендации по системе POS , а также обзоры на них.

Примечание редактора: Ищете информацию о кредитных картах? Воспользуйтесь приведенной ниже анкетой, и наши партнеры-поставщики свяжутся с вами, чтобы предоставить необходимую информацию.

1. Решите, какой тип процессора лучше всего подходит для вашего бизнеса.

В первую очередь следует подумать, нужна ли вам услуга, которая работает с частными лицами, или вы можете работать с теми, кто обслуживает только бизнес. Второе, что вам нужно учитывать, — это средний ежемесячный объем платежей по кредитным и дебетовым картам, которые вы принимаете. Вот четыре варианта использования, которые помогут вам найти правильное решение для обработки платежей.

Если вы частное лицо, желающее принимать кредитные карты для личного использования — например, если вы хотите принимать кредитные карты на распродаже в гараже или для внештатной работы, или если ваш бизнес еще не является официальным, — Square — это хороший вариант.Это один из немногих платежных систем, который работает как с частными лицами, так и с предприятиями, и все, что вы платите, — это небольшая комиссия каждый раз, когда вы принимаете платеж по кредитной карте — ежемесячных и годовых сборов нет. Square дает вам считыватель карт, или вы можете купить недорогой считыватель чип-карт в компании.

Если вы просто хотите иметь возможность принимать платежи по кредитным картам от друзей, родственников или других людей, которых вы знаете и которым доверяете — например, друзей, с которыми вы разделили счет за обедом вчера вечером — вы можете использовать PayPal или одноранговую оплату. такие сервисы, как Venmo, Apple Pay Cash, Google Pay Send или Zelle.

Совет: Вы не хотите использовать платежную службу P2P для приема платежей, если вы не знаете человека и не доверяете ему, поскольку покупатели могут отменять транзакции.

Если ваш малый бизнес обрабатывает менее 2500 долларов в месяц или имеет небольшие билеты продаж, вы хотите работать с посредником по оплате, таким как PayPal, Square или Stripe. Их дешевле использовать при таком объеме обработки, поскольку вы платите только небольшую комиссию — выраженную в процентах от каждой продажи, а иногда и комиссию за транзакцию — за каждый принимаемый платеж по кредитной или дебетовой карте.Несмотря на то, что посредники взимают более высокий процент, чем другие типы обработки платежей, вы экономите деньги, потому что не платите никаких других сборов. Нет платы за установку, ежемесячной платы (например, сборы за выписку и платежный шлюз) или годовой платы за соответствие требованиям PCI.

Платежные посредники, также называемые мобильными обработчиками кредитных карт, иногда называют агрегаторами торговцев, поскольку они спонсируют нескольких торговцев под своими основными торговыми счетами. Это упрощает регистрацию учетной записи и требует меньших комиссий, но они могут быть более строгими.Вам следует внимательно прочитать пользовательское соглашение, чтобы убедиться, что предоставляемые вами товары или услуги не запрещены. Также имейте в виду, что если есть нарушения в вашей обработке, такие как аномально большие транзакции или внезапный всплеск ежемесячного объема, процессор может заморозить ваши средства, что может серьезно сказаться на вашем денежном потоке.

Совет: Если у вас небольшие билеты, сэкономьте деньги, выбрав компанию по обработке кредитных карт, которая взимает только процент с каждой продажи.Некоторые также взимают небольшую комиссию за транзакцию — обычно от 10 до 30 центов — но это быстро накапливается, если ваши билеты на продажу небольшие.

Если ваш малый бизнес обрабатывает более 3000 долларов в месяц или имеет большие продажи билетов, вы хотите работать с ISO / MSP, например Helcim, Flagship Merchant Services, Fattmerchant или Payline. Эти компании, занимающиеся обработкой платежей, могут создать для вас торговый счет, и даже несмотря на то, что они взимают комиссию, которую не взимают агрегаторы, у них более низкие ставки, что экономит ваши деньги при обработке этого объема или выше.

ISO / MSP — это независимые торговые организации (ISO) и поставщики торговых услуг (MSP), которые перепродают торговые счета от прямых обработчиков. Поскольку вы по-прежнему обрабатываете меньший объем, чем крупный бизнес, вряд ли вы получите лучшую скорость от прямых процессоров. Вы захотите присмотреться к магазинам, чтобы найти низкие ставки, небольшие комиссии и ежемесячный контракт.

Совет: Если вы обрабатываете небольшое количество кредитных карт каждый месяц, ищите платежную систему, которая не взимает ежемесячную минимальную комиссию, которая представляет собой минимальную сумму комиссии за обработку кредитной карты в долларах, которую вы должны генерировать каждый месяц.Если вы не собираете достаточно комиссионных, вы платите комиссию, чтобы компенсировать разницу. Когда вы запрашиваете котировки, обязательно спросите, каков месячный минимум и сколько долларовой суммы продаж вам нужно будет обрабатывать каждый месяц, чтобы соответствовать ему.

Если вы обрабатываете большой объем продаж каждый месяц, вы также можете рассмотреть возможность работы с прямым процессором, таким как First Data, Chase Merchant Services, Elavon, TSYS или Worldpay. Эти компании, как правило, больше подходят для крупного бизнеса, но они также работают с малым бизнесом.

ПроцессорыDirect предоставляют торговые счета и поддерживают отношения с банками и брендами кредитных карт. Опять же, вы захотите сравнить магазины по выгодным ценам, комиссиям и контрактам.

Если вы планируете использовать кассовую систему, вы хотите узнать у компании, с какими процессорами кредитных карт совместима POS-система, поскольку это может ограничить ваши возможности. Некоторые требуют, чтобы вы использовали их внутренние службы обработки, но лучшие из них позволяют работать со сторонними платежными системами, чтобы вы могли делать покупки по низким ставкам и комиссиям.

2. Определите, как вы планируете принимать кредитные карты, и оцените варианты оборудования.

Вы хотите иметь возможность принимать платежи по кредитным картам, где и как хотят ваши клиенты, будь то лично в вашем офисе или в другом месте, онлайн через ваш веб-сайт или электронные счета (включая как разовые, так и повторяющиеся платежи), сверх по телефону или по нескольким каналам.

После того, как вы решите, как вы будете принимать кредитные карты, вам нужно подумать о том, какое оборудование для обработки кредитных карт вам понадобится.Все считыватели карт могут принимать карты с магнитной полосой, но вам нужна модель, которая также может принимать карты с чипом EMV, потому что это защищает вас от ответственности за мошенничество в точке продажи. Считыватели карт EMV также позволяют пропустить аутентификацию подписи, что может ускорить процесс оформления заказа.

В идеале, кардридер также должен иметь технологию NFC, которая позволит вам принимать мобильные кошельки, такие как Google Pay и Apple Pay, чтобы вам не пришлось снова обновлять свое оборудование, поскольку этот способ оплаты становится все более популярным.

Практически каждый процессор кредитных карт продает оборудование для обработки, и в большинстве случаев вы получите от него хотя бы свой кардридер. Если у вас уже есть терминал, процессор может перепрограммировать его, хотя иногда за эту услугу взимается плата. Если вы хотите покупать периферийные устройства у стороннего поставщика, вам нужно будет уточнить у процессора совместимость.

Вам следует запланировать покупку оборудования для обработки кредитных карт заранее. В своем блоге Payment Depot объясняет, почему никогда не следует сдавать в аренду терминал для обработки кредитных карт.Один торговец подписал договор аренды на 99 долларов в месяц с 48-месячным сроком для машины — фактически, заплатив 4800 долларов за машину, стоимость покупки которой составляет 300 долларов. FTC также предостерегает от аренды оборудования для обработки кредитных карт.

Также будьте осторожны с «бесплатным» оборудованием, так как с вас могут взиматься более высокие ставки и дополнительные сборы (например, «страховой сбор» или какой-либо сбор за обслуживание оборудования), и большинство компаний требуют, чтобы вы возвращали оборудование при закрытии учетная запись.

Вот некоторые из ваших аппаратных средств и технологий обработки.

Мобильный считыватель кредитных карт

Это портативное устройство, которое вы используете со смартфоном или планшетом и приложением для оплаты кредитной картой. Некоторые модели подключаются к разъему для наушников или разъему Lightning на вашем телефоне или планшете, но многие новые модели подключаются через Bluetooth. Многие процессоры предоставляют клиентам бесплатный считыватель кредитных карт, но вам следует перейти на модель, которая принимает карты с чипом EMV и бесконтактные платежи NFC. Они очень доступны по цене и обычно стоят менее 100 долларов.

Мобильные устройства чтения карт могут использоваться как автономные устройства или как часть более крупной системы. Хотя они популярны среди владельцев малого бизнеса, которые принимают кредитные карты на ходу или в полевых условиях, они также полезны для предприятий, которые хотят обрабатывать транзакции из любого места в магазине, или для тех, которые проводят только несколько транзакций каждый день в физическом месте.

Терминал для кредитных карт

Этот тип считывателя карт часто имеет встроенный принтер чеков и клавиатуру (для операций по дебетованию PIN-кода).Приставные модели подключаются через коммутируемое соединение или Ethernet. Беспроводные модели подключаются через Bluetooth, Wi-Fi, 3G или GPRS. Все новые модели совместимы с EMV, поэтому вы можете принимать чиповые карты, и большинство из них также имеют технологию NFC, чтобы вы могли принимать мобильные платежи. Терминалы для кредитных карт обычно стоят от 150 до 600 долларов.

Платежные терминалы являются наиболее распространенным типом процессингового оборудования и лучше всего подходят для предприятий, которым требуется считыватель карт для подключения к POS-системе или работы вместе с ней, или для тех, кому система обработки кредитных карт не нужна для чего-либо, кроме приема платежей. [См. Нашу статью по теме: Машины для кредитных карт: ответы на часто задаваемые вопросы ]

Торговая точка (POS)

Это комплексная кассовая станция, которая обычно включает в себя программное обеспечение, планшет или сенсорный экран, устройство для чтения карт, денежный ящик и принтер чеков. Некоторые системы имеют встроенные считыватели карт, в то время как другие подключаются к терминалу для кредитных карт или мобильному считывателю кредитных карт или используются вместе с ними. Также могут быть добавлены сканеры штрих-кода и другие периферийные устройства.

Доступные для покупки у поставщиков торговых счетов или POS-компаний, цены на POS-системы зависят от типа выбранной вами системы. Системы на базе планшетов, работающие со сторонним оборудованием, обычно наименее дорогие. Эти системы лучше всего подходят для предприятий с физическим местонахождением, особенно для тех, которые хотят подключиться к другому бизнес-программному обеспечению, например, программам бухгалтерского учета или инвентаризации. [Ознакомьтесь с нашими рекомендациями и обзорами POS-систем .]

Платежный шлюз

Если вы хотите принимать кредитные карты в Интернете — например, если вы продаете товары или услуги через свой веб-сайт или платформу электронной коммерции, — вам необходим платежный шлюз. Большинство обработчиков кредитных карт могут настроить вас на эту технологию и помочь вам подключить ее к вашему сайту. Некоторые процессоры имеют проприетарные платежные шлюзы, а другие устанавливают для вас сторонний шлюз, например Authorize.Net. Обычно за эту услугу взимается дополнительная ежемесячная плата, а некоторые процессоры также взимают плату за установку шлюза и дополнительную плату за транзакцию.

Совет: Если вы уже принимаете карты в физическом месте, посоветуйтесь со своим процессором, прежде чем регистрироваться в другой службе, чтобы принимать кредитные карты онлайн, поскольку в некоторых контрактах есть положения об исключительности, которые не позволяют вам работать с несколькими платежными системами.

Примечание редактора: Ищете подходящего обработчика кредитных карт для своего бизнеса? Заполните анкету ниже, чтобы наши партнеры-поставщики связались с вами по поводу ваших потребностей.

3.Узнайте о комиссиях за обработку кредитных карт и моделях ценообразования.

Сборы за обработку кредитных карт сбивают с толку, но вам нужно понимать, что они из себя представляют и для чего они нужны, чтобы вы могли договориться о лучших ставках транзакций и не платить больше, чем вам нужно за этот тип услуг.

Ниже перечислены три распространенных типа комиссии за обработку кредитной карты. Прокрутите вниз или щелкните ссылки, чтобы узнать о них больше.

- Комиссия за транзакцию (или ставки): Это комиссия, которую вы платите за каждую транзакцию.Обычно они выражаются в виде процента от продажи плюс фиксированная комиссия за каждую транзакцию. Для ясности мы называем эти сборы ставками. У процессоров есть разные методы расчета и начисления этих ставок — мы называем их моделями ценообразования — из-за чего может быть сложно определить, сколько вы на самом деле заплатите и получаете ли вы хорошую сделку.

- Плата за обслуживание: Это ежемесячная и годовая плата за обслуживание счета, например, плата за выписку и плата за соблюдение требований PCI.Некоторые из них являются стандартными, но другие не взимаются лучшими обработчиками кредитных карт.

- Непредвиденные сборы: Это сборы, которые взимаются за каждый случай и инициируются определенными действиями в вашей учетной записи, такими как возвратные платежи. Опять же, некоторые из них являются стандартными, но другие не взимаются лучшими службами обработки кредитных карт.

Комиссия за транзакцию

Скорость транзакций рассчитывается по-разному, в зависимости от моделей ценообразования, которые используют процессоры.

Цены на модели

Три наиболее распространенных модели ценообразования — это взаимовыгодное ценообразование, многоуровневое ценообразование и фиксированная ставка. Вот как работает каждый вариант, а также информация о том, какая модель ценообразования лучше всего подходит для разных типов и размеров бизнеса.

Фиксированная ставка обычно взимается посредниками по оплате, такими как Square и PayPal. Существуют разные ставки в зависимости от того, как вы принимаете кредитные и дебетовые карты своих клиентов. Это простейшая модель ценообразования.

Вот пример фиксированного ценообразования с использованием комиссии PayPal за транзакцию:

- Карточка есть. Для карт, которые вы принимаете лично, используя считыватель чип-карт или считыватель карт с магнитной полосой, в магазине или на мобильном телефоне, вы оплачиваете 2,7% от суммы транзакции. Это самая низкая ставка, потому что этот способ оплаты имеет самый низкий риск мошенничества.

- Карточка отсутствует: введена с клавиатуры. Если карта вашего клиента не работает, и вы должны ее ввести, или если вы принимаете платеж по телефону и вводите информацию о карте, вы платите 3.5% плюс 15 центов за транзакцию. Этот метод более дорогостоящий, поскольку вы не используете физическую карту для обработки транзакции, поэтому существует повышенный риск мошенничества.

- Карточка отсутствует: онлайн. Когда вы принимаете онлайн-платеж — через свой веб-сайт, страницу оплаты, связанную с вашим веб-сайтом, или электронный счет — вы платите 2,9% плюс 30 центов. Этот метод стоит дороже, чем метод с предъявлением карты, потому что это удаленная транзакция, но он ниже, чем введенная скорость, потому что он требует, чтобы ваш клиент предоставил дополнительную информацию для проверки (например, ваш адрес и номер CSV на обратной стороне карты) .

Совет: Обычно нет разницы в ставках в зависимости от типа карты, которую вы принимаете, что является одновременно плюсом и минусом, в зависимости от карт, которые предпочитают ваши клиенты. Если вы принимаете множество бонусных кредитных карт или карт American Express, это является преимуществом, поскольку вы не платите более высокую ставку. (Другие процессоры взимают больше за эти карты — около 3,5% не редкость для транзакции с предъявлением карты с использованием премиальной бонусной карты.) Однако, если большинство ваших клиентов платят лично с помощью дебетовых карт с PIN-кодом, вы платите больше, чем вы бы сделали это с другими моделями ценообразования.

Interchange-plus — лучший вариант для большинства предприятий. Отраслевые эксперты рекомендуют ценообразование «обмен плюс», поскольку оно более прозрачно, чем другие модели ценообразования, и точно показывает, какую наценку вы платите поставщику услуг.

Комиссия за обменустанавливается ассоциациями карт или сетями карт, которые платят банкам, участвующим в транзакции, за перевод денег со счета кредитной карты вашего клиента на ваш корпоративный банковский счет.Существуют сотни обменных курсов в зависимости от типа карты и бренда. Карточные сети также взимают небольшую плату за каждую транзакцию. Эти ставки одинаковы для каждого процессора — независимо от того, является ли он платежным посредником, ISO / MSP или прямым процессором, и они не подлежат обсуждению. Единственная обсуждаемая часть скорости транзакции — это наценка процессора.

В этой модели процессор передает вам ставки обмена и сборы за привязку карт, взимаемые сетями кредитных карт — Visa, Mastercard, Discover и American Express — и добавляет процент наценки и комиссию за транзакцию.

Когда вы получаете предложение для этой модели ценообразования, вы получаете только процент наценки процессора и комиссию за транзакцию, поэтому для каждой транзакции вы будете платить эту сумму сверх обменного курса.

Вот пример ценообразования Interchange-Plus с использованием комиссии за транзакции Helcim. Когда вы принимаете оплату кредитной картой лично с помощью считывателя чип-карт EMV или свайпера, вы будете платить по следующим тарифам:

- Разметка процессора: 0.25% плюс 8 центов. Это ставка, которую вы указываете, когда запрашиваете цену обмена плюс. Это единственная оборотная часть этой ставки.

- Обменный курс: 1,65% плюс 10 центов. Это пример того, сколько может стоить обработка розничной транзакции с использованием кредитной карты Visa Rewards.

- Комиссия за ассоциацию карты: 0,15% плюс 2 цента. Это комиссия, которую Visa взимает за транзакции по кредитной карте.

Итак, для этого примера транзакции полная ставка будет равна 2.05% плюс 20 центов.

Совет: Лучшие переработчики предлагают этот тип цен всем своим клиентам и размещают их в Интернете. Но в большинстве случаев вы должны специально просить об этом, и могут возникнуть трудности, через которые вам нужно пройти, чтобы получить право на него, например, обработка определенного объема продаж каждый месяц или обработка в компании в течение определенного периода времени. , например, от шести месяцев до года.

Многоуровневая цена может быть хорошим вариантом, если ваши клиенты обычно платят лично, используя обычные дебетовые карты, хотя это может быть дорого, если они предпочитают использовать премиальные вознаграждения, корпоративные или международные кредитные карты.Большинство переработчиков предпочитают эту модель ценообразования, но отраслевые эксперты не рекомендуют ее, поскольку она менее прозрачна, чем другие:

- Невозможно точно узнать, какова разметка процессора, поскольку каждый процессор устанавливает свои собственные уровни и решает, какие скорости обмена попадают на каждый уровень.

- Большинство процессоров не размещают в Интернете полную информацию о многоуровневых тарифах. Вместо этого они рекламируют тарифы-тизеры (которые применяются только к обычным дебетовым картам, принимаемым лично). Многие торговые представители не раскрывают, сколько уровней, цены для каждого уровня или какие типы карт и транзакций включены в каждый уровень, если вы специально не запрашиваете эту информацию, что оставляет продавцов неприятным сюрпризом, когда они получают свой первый счет.

- Транзакции могут быть «понижены» по разным причинам, что приведет к более высоким ставкам, чем те, которые были указаны вами. Когда вы запрашиваете расценки, вы хотите спросить, какие действия могут привести к понижению рейтинга транзакции.

Совет: Когда вы звоните, чтобы узнать расценки, вы должны спросить обменный курс плюс. В противном случае не забудьте спросить, сколько существует уровней, ставка для каждого уровня, а также какие типы карт и методы приема сгруппированы на каждом уровне. Обычно есть три уровня: квалифицированный, средний и неквалифицированный.Однако у некоторых их всего два, и также могут быть отдельные уровни для дебетовой и кредитной карты.

Стоимость услуг

В дополнение к тарифам на обработку, большинство процессоров с полным спектром услуг по кредитным картам взимают различные комиссии за поддержание вашей учетной записи и поддержку клиентов. Платежные посредники обычно не взимают эти сборы. Прежде чем подписать контракт на обработку, обязательно прочтите его и убедитесь, что вы знаете обо всех сборах, которые взимает процессор, чтобы вы не были шокированы, когда получите свой первый счет.Вот наиболее частые сборы за услуги.

- Ежемесячная плата: Также называемая платой за выписку, она покрывает расходы обработчика на подготовку ежемесячных отчетов и обслуживание клиентов. Обычно это стоит от 5 до 15 долларов. Он может быть выше, если он включает плату за шлюз и плату за соответствие требованиям PCI. Если вы решите получать бумажные выписки по почте, может потребоваться дополнительная плата.

- Соответствие PCI: Эта плата обычно взимается ежегодно и стоит около 100 долларов США, хотя некоторые обработчики включают ее в ежемесячную плату или взимают ее ежеквартально.За эту плату поставщики услуг помогут вам удостовериться, что ваш бизнес соответствует требованиям PCI. Если вы не сможете установить свое соответствие, с вас будет взиматься дорогая плата за несоблюдение требований PCI каждый месяц, пока вы не пройдете сертификацию. Некоторые обработчики предлагают отказаться от этой платы в течение первого года, когда вы регистрируете учетную запись. Платежные системы соответствуют требованиям PCI, поэтому их продавцам не нужно сертифицировать и оплачивать этот сбор.

- Плата за шлюз: Если вы принимаете платежи через Интернет, вам необходим доступ к платежному шлюзу.Обычно эта плата взимается ежемесячно и стоит примерно столько же, сколько ежемесячная плата, но некоторые процессоры также взимают небольшую плату за транзакцию.

- Минимум в месяц: Если вы обрабатываете небольшой объем транзакций каждый месяц, вам нужно искать поставщика, который не взимает эту комиссию, поскольку она обычно рассчитывается на основе генерируемых вами комиссий за обработку, а не полной долларовой стоимости каждой транзакции. . Обычно этот минимум составляет 25 долларов, хотя некоторые процессоры устанавливают его выше. Обязательно спрашивайте сумму в долларах, которую вам нужно обрабатывать каждый месяц, чтобы удовлетворить это требование.

Непредвиденные расходы

Некоторые комиссии взимаются только после выполнения определенных действий. Например, если клиент инициирует возвратный платеж, вам необходимо будет заплатить комиссию за возвратный платеж. Если вы используете службу проверки адреса (AVS) процессора или звоните в его центр голосовой авторизации для проверки предотвращения мошенничества перед обработкой транзакции, вы платите небольшую комиссию. Опять же, не забудьте прочитать контракт полностью, прежде чем подписываться на процессинговую компанию, чтобы вы точно знали, какие комиссии ожидать.

Совет: Чтобы узнать больше о комиссиях за обработку кредитных карт, включая список сборов, которые вы никогда не должны платить, ознакомьтесь с нашим Руководством для малого бизнеса по комиссиям за обработку кредитных карт на нашем дочернем сайте Business.com.

4. Позвоните в три или более компаний по обработке кредитных карт, чтобы узнать цены.

Лучший обработчик кредитных карт для вашего бизнеса — это тот, который предлагает вам лучшее соотношение цены и качества — с низкими и прозрачными тарифами, без скрытых комиссий, а также с ежемесячным контрактом или услугами с оплатой по факту.Хотя многие из лучших поставщиков услуг кредитных карт публикуют свои цены в Интернете, некоторые этого не делают, предпочитая настраивать свои ставки для каждого клиента. Вам следует запланировать звонок как минимум трем обработчикам и запрос цен и контракта на рассмотрение, чтобы вы могли сравнить ставки и сборы для вашего конкретного бизнеса.

Даже если все ведущие обработчики кредитных карт в вашем списке публикуют свои расценки в Интернете, рекомендуется позвонить и поговорить с торговым представителем, потому что может быть доступна специальная акция или вы сможете договориться о более выгодной сделке.Это также дает вам представление о качестве обслуживания клиентов компании, позволяя оценить, насколько оперативным, полезным и знающим является представитель, с которым вы разговариваете, — что может быть важным фактором при выборе поставщика услуг, особенно если представитель быть менеджером вашего аккаунта.

Совет: Никогда не сообщайте торговому представителю информацию о своем банковском счете или номер социального страхования, пока вы не будете готовы зарегистрироваться в этой компании. Точно так же никогда ничего не подписывайте и не предоставляйте никаких документов с вашей подписью, пока вы не будете готовы зарегистрироваться в этой компании.(Это «приложение», которое они хотят, чтобы вы подписали, на самом деле является частью контракта. Если вы его подписываете, значит, вы зарегистрировали учетную запись.) Если вы посмотрите онлайн-жалобы для этой отрасли, многие продавцы сообщают, что подписались на счет обработки кредитной карты без их согласия, поэтому вам следует принять эти меры предосторожности.

Если вы уже знаете, что вам нужно, и просто хотите увидеть наши рекомендации по лучшим услугам по обработке кредитных карт, посетите нашу страницу с лучшими выборами здесь .

5. Прочтите договор перед тем, как выбрать процессор.

Никто не хочет читать контракт перед подпиской на услугу, но в этой отрасли это просто то, что вам нужно сделать. Если вы зарегистрируетесь в процессоре с полным спектром услуг, вы рискуете оказаться заблокированным в его услугах на несколько лет, заплатив больше, чем вы ожидали. Если вы зарегистрируетесь у посредника по оплате, вы можете слишком поздно узнать, что он имеет определенные ограничения обработки или не поддерживает предприятия в вашей отрасли, что приводит к замораживанию средств или закрытию счета.

Лучшие компании по обработке кредитных карт предоставляют свои услуги помесячно или с оплатой по факту использования и не взимают плату за досрочное расторжение.

Стандартные договоры на обработку кредитных карт

Используемые ISO / MSP и непосредственными обработчиками, они обычно состоят из трех частей: приложения, условий обслуживания и руководства по программе. В некоторых приложениях есть ссылки на два других документа, напечатанные мелким шрифтом, но обычно вам нужно попросить торгового представителя отправить каждый из них вам отдельно.

- Заявка: Обычно этот документ включает в себя ставки обработки кредитной карты и некоторые сборы. Он запрашивает вашу банковскую информацию, номер социального страхования и подпись — опять же, не заполняйте эту информацию, пока вы не будете готовы зарегистрировать учетную запись, не прочитаете договор полностью и не убедитесь, что ставки и условия были отмечены правильные и отказы. Большинство контрактов включают в себя личную гарантию, которая позволяет обработчику получать деньги напрямую от вас, если ваша компания не может оплатить счета за обработку, а также позволяет проводить проверки кредитоспособности вас.

- Положения и условия: В этом документе описывается продолжительность срока и дополнительные сборы, которые вы можете понести. Большинство из них имеют трехлетний срок и автоматически продлеваются на один или два дополнительных года, если вы не откажетесь в письменной форме в течение 30-90 дней. Один пункт, на который следует обратить внимание, — это «Дополнительные услуги». Вы заметите, что в нем не объясняется, что это за дополнительные услуги и сколько они стоят, но отмечается, что у вас есть короткое время — обычно 30 дней — для отказа, если вам не нужны эти таинственные услуги и сборы.

- Гид программы: Здесь вы найдете инструкции по отмене и комиссии, которые взимаются, если вы решите закрыть свою учетную запись. Иногда процессоры не предоставляют руководство по программам заранее, и если вы не попросите его, оно будет включено в заказанное вами оборудование для обработки данных — что немного поздно, поскольку к тому времени вы уже подписались. для службы обработки. Если вы подписываете стандартный контракт, а затем вам необходимо аннулировать свою учетную запись до истечения срока, с вас будет взиматься высокая плата за досрочное прекращение, которая стоит сотни долларов.Некоторые долгосрочные контракты также содержат положения о заранее оцененных убытках, которые могут стоить вам еще больше денег. Подлые обработчики могут требовать не взимать плату за досрочное аннулирование, а вместо этого взимать «плату за досрочное прекращение (ETF)», «плату за досрочное прекращение конверсии (EDF)», «плату за выход» или «комиссию за упущенную прибыль».

Совет: Если процессор, с которым вы хотите работать, имеет длительный контракт, спросите своего торгового представителя, доступны ли помесячные условия и могут ли они отказаться от платы за досрочное прекращение и любых заранее оцененных убытков.Большинство компаний хотят ваш бизнес и готовы предоставить вам более выгодные условия.

Пользовательские соглашения

Большинство платежных систем имеют пользовательские соглашения вместо контрактов. Они намного короче, но их все же важно прочитать. Вы хотите проверить список запрещенных товаров и услуг, чтобы убедиться, что переработчик будет работать с вашим бизнесом. Вы также можете прочитать условия, чтобы узнать, есть ли какие-либо ограничения на обработку, чтобы убедиться, что они не повлияют на ваш бизнес.Следует иметь в виду, что агрегаторы очень не склонны к риску и замораживают ваши средства, если в ваших транзакциях есть что-то подозрительное, например, внезапный всплеск объема или размера транзакции.

6. Подайте заявку на открытие счета для обработки кредитной карты.

Это самая легкая часть! После того, как вы решили, с каким платежным процессором вы хотите работать, и прочитали контракт, чтобы убедиться, что ставки и сборы соответствуют указанным вами, и отмечены любые отказы, пришло время подать заявку на открытие учетной записи.

Когда вы регистрируете торговую учетную запись с ISO / MSP или прямым процессором, вы заполняете заявочную часть контракта. Часто это происходит в Интернете, но многие торговые представители с радостью проведут вас через приложение по телефону. Вы предоставляете подробную информацию о компании и о себе, включая свой идентификатор работодателя, номер социального страхования и информацию о банковском счете.

Затем процессор проверяет ваше приложение и настраивает вашу учетную запись. Обычно это занимает до двух дней, но некоторые процессоры могут выполнить это в тот же день, когда вы подаете заявку, а другие — до недели.Ваш торговый представитель может помочь вам решить, какое технологическое оборудование вам нужно, а также какие дополнительные функции, такие как подарочные карты и программы лояльности. Как только ваше оборудование прибудет, процессор поможет вам настроить и протестировать его, чтобы убедиться, что оно работает правильно и вы знаете, как его использовать.

Если вы вместо этого зарегистрируетесь у посредника по оплате, процесс будет очень простым. Вы заполняете онлайн-форму для создания учетной записи, вводя краткую информацию о своем бизнесе и себе. Затем вы можете заказать технологическое оборудование и загрузить приложение на свой телефон или планшет.

Часто задаваемые вопросы об обработке кредитных карт

Что такое обработка кредитной карты?

Обработка кредитной карты — это серия действий, которые безопасно переводят деньги со счета кредитной карты клиента на банковский счет продавца. Для этого требуется несколько сторон — компании, выпускающие кредитные карты, банки и процессинговые компании, — и каждая из них берет на себя часть комиссии за транзакцию, которую вы платите процессору в обмен на их услуги.

Как процессинг кредитных карт помогает предприятиям?

Обработка кредитных карт помогает предприятиям предоставлять своим клиентам больше возможностей для оплаты. С его помощью вы можете принимать все основные кредитные карты — Visa, Mastercard, Discover и American Express, а также дебетовые карты. С новым устройством для чтения кредитных карт ваша компания также может принимать платежи с использованием бесконтактных карт и мобильных кошельков, таких как Apple Pay и Google Pay.

Каковы преимущества обработки кредитных карт? Разве я не могу просто принять наличные?

Вы можете просто принимать наличные — а некоторые компании это делают, — но вы рискуете потерять бизнес от клиентов, которые предпочитают расплачиваться кредитными или дебетовыми картами.Согласно отчету Федеральной резервной системы по Дневнику выбора платежей потребителей за 2018 год, 30% всех транзакций оплачиваются наличными, 27% — с использованием дебетовых карт и 21% — с использованием кредитных карт. Конечно, эти цифры меняются в зависимости от суммы транзакции в долларах, типа вашего бизнеса и среднего возраста ваших клиентов.

Что такое торговый счет? Он мне нужен?

И ISO / MSP, и прямые процессоры могут настроить вас с помощью учетной записи продавца и идентификатора продавца (MID).Затем они действуют как посредники между вашим бизнесом и компанией или банком, выпускающим кредитные карты вашего клиента. Они обрабатывают платежи и следят за тем, чтобы деньги надлежащим образом снимались со счета кредитной карты. Как только деньги пройдут все протоколы обработки, их можно будет перевести на ваш банковский счет. [См. Наш выбор лучшего процессора кредитных карт для малого бизнеса здесь .]

Платежные посредники назначили вас субпоставщиком в рамках своего торгового счета.Плюсы этого механизма заключаются в том, что его очень легко настроить, компания заботится о соблюдении требований PCI и, как правило, не взимает ежемесячную или годовую плату. Минусы в том, что для вашей учетной записи больше ограничений, процессор не будет работать с определенными типами бизнеса, и есть ограничения на то, сколько вы можете обрабатывать. Если вы обрабатываете более 100 000 долларов в год, вам потребуется создать собственный торговый счет.

Как работает обработка кредитной карты?

Когда ваш клиент вставляет карту в устройство для чтения кредитных карт, данные о карте и запрос на оплату безопасно передаются между процессором, сетью кредитных карт и банком, выпустившим карту.Банк, выпустивший карту, разрешает или отклоняет запрос платежа, и информация передается обратно через сеть кредитных карт, процессор и торговый банк. В конце дня продавец группирует свои транзакции, и данные снова проходят по этим каналам, чтобы списать с кредитной карты клиента сумму транзакции и внести средства на ваш банковский счет.

Как лучше всего использовать обработку кредитных карт?

Лучший способ использовать обработку кредитных карт — это принимать платежи по всем каналам, которые ваши клиенты хотят использовать для оплаты вам, будь то лично в вашем офисе, с помощью мобильного устройства, если вы работаете вне офиса, или приема платежей онлайн. через ваш веб-сайт или электронные счета.В зависимости от того, как ваш бизнес работает с клиентами, вам может потребоваться несколько методов принятия.

Какие расходы вам следует ожидать при обработке кредитной карты?

Независимо от того, с каким процессором вы работаете, вы будете платить комиссию за каждую принимаемую карту. Если вы работаете с процессором с полным спектром услуг, вы также будете платить множество других сборов. См. Шаг 3 выше для получения дополнительной информации о ценах.

Какова средняя комиссия за обработку кредитных карт? Какие комиссии взимаются при обработке кредитной карты?

За каждую транзакцию вы будете платить процент от продажи (обычно от 2% до 4%) и часто также комиссию за транзакцию (обычно 10-30 центов).Если вы работаете с посредником по оплате, других сборов обычно не взимается. Но если вам нужна собственная учетная запись продавца, у вас будет плата за обслуживание учетной записи, такая как ежемесячная плата, плата за шлюз и ежегодная плата за соответствие PCI.

Сколько стоит комиссия по кредитной карте для продавцов? Для клиентов?

Это зависит от нескольких факторов, таких как типы карт, которые используют ваши клиенты и то, как вы их принимаете, процессор, с которым вы работаете, и модель, которую он использует для расчета ваших комиссий.

Большинство переработчиков предпочитают использовать многоуровневую модель ценообразования для расчета затрат на обработку, но отраслевые эксперты рекомендуют модель ценообразования «обмен плюс», поскольку она более прозрачна. Вы захотите спросить, какую модель ценообразования использует компания, когда вы запрашиваете расценки.

Клиенты обычно не платят комиссию по кредитной карте напрямую. В большинстве случаев продавцы включают эти расходы в цены, которые они взимают со своих клиентов. Хотя в большинстве штатов для продавцов является законным добавлять надбавку при оплате покупателями кредитной картой или устанавливать минимальные требования к покупке, большинство продавцов этого не делают, поскольку есть определенные правила, которым вы должны следовать, и это раздражает покупателей.

Какое оборудование вам нужно для обработки кредитных карт?

Тип необходимого вам оборудования зависит от того, как вы планируете принимать карты. Если у вас есть кирпичное здание и кассовая станция на стойке, вам понадобится терминал для кредитных карт. Если вы планируете использовать POS-систему, перед выбором процессора вы проконсультируетесь с этим поставщиком, чтобы убедиться, что вы выбрали тот, который совместим. Если вам нужно решение для обработки мобильных кредитных карт, вам понадобится устройство для чтения кредитных карт, которое либо подключается к вашему телефону или планшету, либо подключается через Bluetooth.См. Шаг два выше для получения дополнительной информации об оборудовании для обработки кредитных карт.

Готовы выбрать процессинговую компанию? Вот разбивка нашего полного покрытия:

.Кредитная карта Visa

В чем разница между кредитной картой и дебетовой картой?

Кредитная карта — это возобновляемый ссудный счет, для которого требуется оплата позднее. Дебетовая карта снимает средства непосредственно с текущего счета.

Сколько лет должно быть участнику, чтобы подать заявление на получение кредитной карты Visa?

Участник должен быть 18 лет, чтобы заключить обязательный договор по кредитной карте Visa. Если участнику исполнилось 16 лет, родитель должен подать заявление в качестве созаемщика в заявке на получение кредитной карты Visa.

Как мне подать заявление на получение кредитной карты VISA?

Вы можете распечатать и вернуть заявление на получение кредитной карты Visa в любом из наших отделений. Вы также можете подать заявку онлайн.

Что мне делать, если меня нет в городе и моя кредитная / дебетовая карта отклонена, но средства доступны?

Если это происходит в рабочее время с 8:00 до 17:00. MST, позвоните в Визовый отдел по телефону 1-800-940-0708. Если линия занята и вы получаете запись голоса, оставьте номер телефона, по которому с вами можно будет связаться в рабочее время ЗАО «ГРУ».Если вы звоните в нерабочее время или в выходные, оставьте сообщение, и вам перезвонят в первый доступный рабочий день.

Могу ли я выбрать собственный ПИН-код для кредитной карты Visa?

Сгенерированный ПИН-код будет отправлен вам по почте. В почтовой программе будут инструкции, если вы предпочитаете изменить свой PIN-код.

Могу ли я использовать свою кредитную карту Visa на международном уровне?

Да, кредитные карты Visa можно использовать для международных торговых операций.Обратите внимание, что за все международные транзакции взимается комиссия в размере 1%.

Когда я буду использовать свой ПИН-код для кредитной карты Visa?

ПИН-код можно использовать в банкомате, это считается авансом наличными.

Есть ли предел суммы для выдачи наличных по кредитной карте Visa?

Нет, нет лимита на выдачу наличных при наличии кредитного лимита. Однако существуют лимиты на снятие средств в банкоматах. Эти лимиты устанавливаются финансовым учреждением и могут варьироваться от банкомата к банкомату.

Могу ли я использовать свою кредитную карту VISA для получения наличных в банкомате?

Да, вы можете использовать свою кредитную карту VISA в любом банкомате. Вам будет выдан PIN-код при получении кредитной карты.

Как я могу оспорить списания, указанные на моей кредитной карте Visa?

Для вашего удобства на обратной стороне ежемесячной выписки по кредитной карте Visa имеется форма для возражения. Вы также можете отправить нам письмо с подробным описанием вашего спора или скачать форму с eBanking.

Могу ли я использовать электронную оплату счетов для оплаты моей кредитной карты?

Да, вы можете оплатить счет по кредитной карте через наш Центр онлайн-платежей или любую другую систему по вашему выбору.

Когда следует оплатить мою кредитную карту Visa?

Платеж должен быть произведен через 25 дней после даты цикла выписки. Ежемесячные платежи производятся 19 или 20 числа.

Когда мой платеж Visa можно будет использовать?

Платежи Visaдоступны на следующий рабочий день. Например, если платеж произведен в понедельник, он будет доступен во вторник. Однако, если платеж будет произведен в пятницу, он будет доступен в понедельник.

Куда мне отправлять платежи по кредитной карте Visa?