ГЛАВНЫЙ КАТАЛОГ Акция Инвестиционный пай Сплит акций Первичный рынок ценных бумаг Дробные акции Документарные и бездокументарные акции Стандарты выпуска акций. |

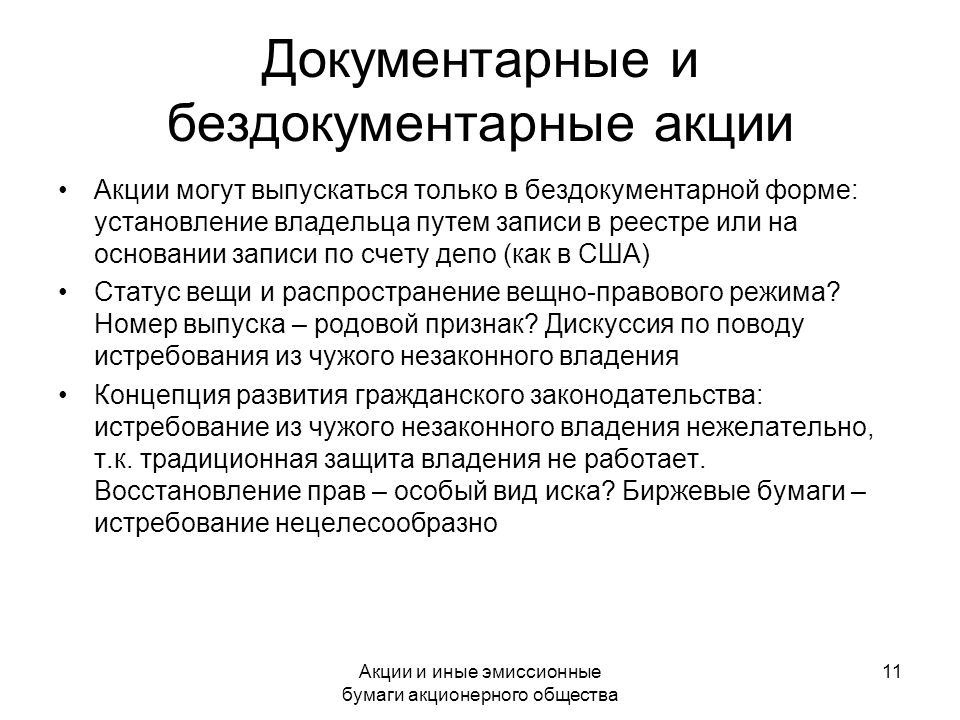

Это определение ценной бумаги имеет два существенных недостатка. Во-первых, из него следует, что суть ценной бумаги составляет именно ее документарная форма, а не те имущественные права, которые она удостоверяет. Во-вторых, реализация прав по ценной бумаге возможна только при ее предъявлении в натуре. Определение, данное в Гражданском кодексе, фактически точно определяет только документарную ценную бумагу, а не ценную бумагу вообще. Понимая это, авторы кодекса ввели отдельную ст. 149 «Бездокументарные ценные бумаги», которая определяет, что «в случаях, определенных законом или в установленном им порядке, лицо, получившее специальную лицензию, может производить фиксацию прав, закрепляемых именной или ордерной ценной бумагой, в том числе в бездокументарной форме (с помощью средств электронно-вычислительной техники и т.п.). К такой форме фиксации прав применяются правила, установленные для ценных бумаг, если иное не вытекает из особенностей фиксации». Важность положений ст.  149 ГК РФ в том, что она все-таки подчеркивает, что в ценной бумаге главной является не форма (способ фиксации), а ее суть — имущественные права, которые ею закреплены. 149 ГК РФ в том, что она все-таки подчеркивает, что в ценной бумаге главной является не форма (способ фиксации), а ее суть — имущественные права, которые ею закреплены.Бездокументарные ценные бумаги в виде корпоративных ценных бумаг открытых акционерных обществ и государственных краткосрочных облигаций на практике стали самыми массовыми и надежными ценными бумагами России, в отличие от документарных бумаг компаний-пирамид, которые, несмотря на свою форму, не содержали имущественных прав, создавая лишь иллюзию «ценности». Пока ценная бумага существует в предметном виде, например как запись на бумаге — документ, двуединый смысл ее очевиден, а вот когда она существует в нематериальном виде, как, например, запись в реестре, то возникает иллюзия ее исчезновения. На самом же деле исчезает не ценная бумага, а меняется ее форма — способ фиксации закрепляемых ею прав.  Документарная и бездокументарная формы ценной бумаги выступают как два способа фиксации прав, удостоверяемых ценной бумагой, и реализуют ее вещную сторону. В соответствии с законом «О рынке ценных бумаг» определение формы выпуска эмиссионных ценных бумаг предоставляется эмитенту. При этом один выпуск эмиссионных ценных бумаг (с одним государственным регистрационным номером) должен иметь одну форму. Форма выпуска эмиссионных ценных бумаг может быть изменена по решению органа управления эмитента, принявшего решение о выпуске. Но только с согласия всех владельцев данного выпуска ценных бумаг и после регистрации такого решения в уполномоченном государственном органе, т.е. после внесения изменений в проспект эмиссии. В законе «О рынке ценных бумаг» дается и определение документарной и бездокументарной формы эмиссионной бумаги. Удостоверением прав владельца «на бумагу» при документарной форме выпуска является документ — сертификат ценной бумаги, а при бездокументарной — запись в системе ведения реестра владельцев ценных бумаг.  При этом как при документарной, так и при недокументарной форме выпуска эмиссионных ценных бумаг права на них могут удостоверяться, в случае их депонирования в депозитарии, записью по счету депо. Здесь мы видим «исчезновение» документарной формы удостоверения прав и полное равноправие владельцев документарных и бездокументарных ценных бумаг, так как им необходимо для подтверждения своих прав переходить к «бездокументарной технологии» записей по счету депо. Исходя из этого определения сертификат имеет два значения. Во-первых, сертификат удостоверяет право владельца на определенное количество ценных бумаг. В нем может быть указано право на одну, несколько или все эмиссионные бумаги одного выпуска.  Одному владельцу выдается один сертификат на все принадлежащие ему акции данного выпуска. Во-вторых, сертификат удостоверяет права из бумаги по отношению к его эмитенту. В соответствии со ст. 18 закона «О рынке ценных бумаг» сертификат должен содержать подробные сведения о том выпуске ценных бумаг, права по которым он удостоверяет. Сведения, содержащиеся в сертификате, по количеству ценных бумаг и объему удостоверяемых ими прав имеют приоритетное значение в случае несовпадения их с данными, содержащимися в решении о выпуске ценных бумаг. Таким образом, закон «О рынке ценных бумаг» защищает добросовестного владельца ценных бумаг от ошибок эмитента. Закон предусматривает, что владелец ценных бумаг может передать их на хранение в депозитарий, в этом случае на хранение туда должны быть сданы и сертификаты. Кроме добровольного депонирования своих ценных бумаг в депозитарии закон предусматривает и обязательное централизованное хранение сертификатов без выдачи их на руки владельцам.  В этом случае речь идет о выпуске глобального — одного сертификата, который выдается на весь выпуск ценных бумаг и сдается на хранение в депозитарий. В этом случае речь идет о выпуске глобального — одного сертификата, который выдается на весь выпуск ценных бумаг и сдается на хранение в депозитарий. | Рынок акций. Курс акций Особенности рынка ценных бумаг в России Распределение акций по степеням риска Акционерное Общество Финансовые манипуляции, связанные с выпуском Акций Создание акционерного общества 3начение акционерных обществ |

на какие виды делятся, как налагается арест, использование в виде залога, передача и восстановление прав

Автор Дмитрий Дуняшев Просмотров 473 Опубликовано Обновлено

Когда речь заходит о ценных бумагах, то обычные люди или начинающие инвесторы представляют их в виде листов с водяными знаками и гербовой печатью. Однако, в век технического прогресса, безналичных расчётов и торгов через компьютер – использование бумажных документов не всегда целесообразно.

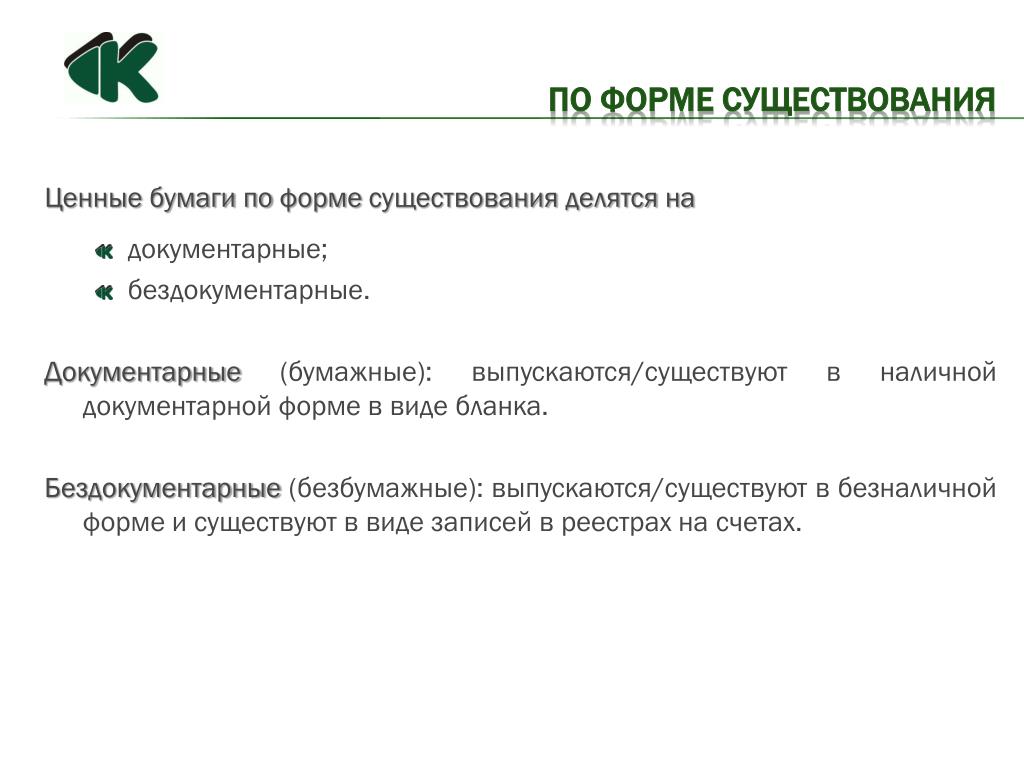

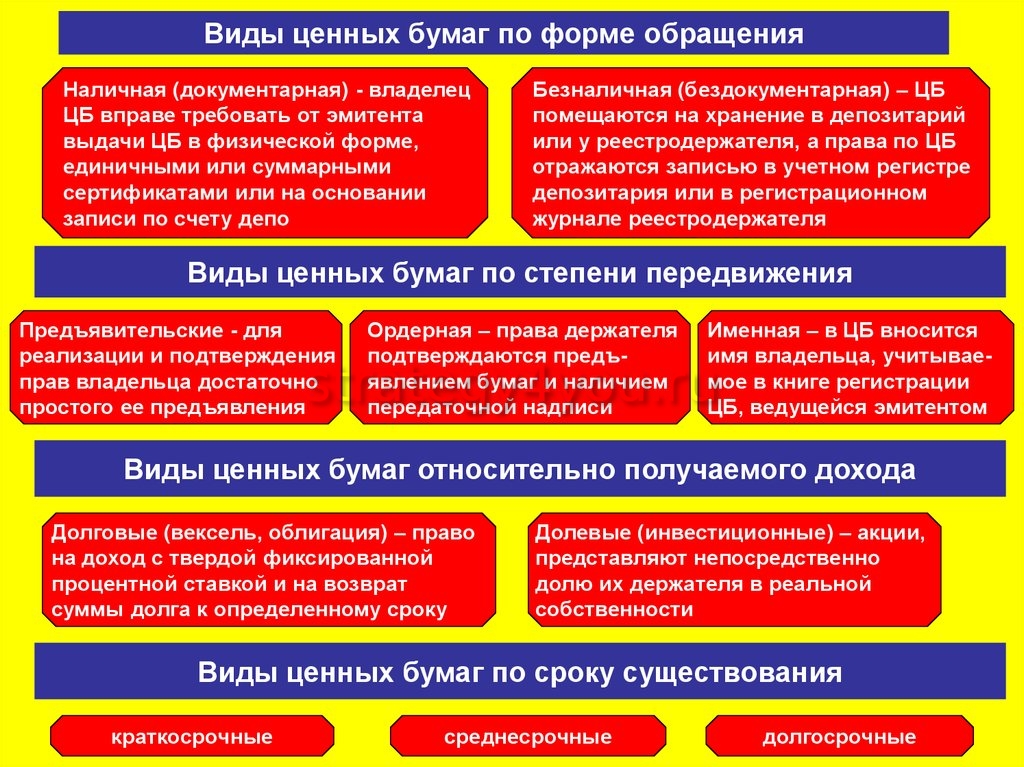

Сегодня ценными бумагами (далее ЦБ) можно обмениваться лично или электронным способом, то есть они разделяются на 2 категории: документарные и бездокументарные. В чём различие этих финансовых инструментов и какими законами регулируется их оборот? Статья содержит необходимые ссылки на законы.

Классификация

Ценная бумага – это тот же товар, но только с особенным способом обращения. Она представляет документ, выражающий имущественные и неимущественные права. Часто ЦБ становится объектом любых сделок, в том числе купли-продажи. Способна приносить постоянную или разовую прибыль. Положение о ценных бумагах прописано в п. 2 ст. 142 закона № 51-ФЗ ГК РФ.

2 ст. 142 закона № 51-ФЗ ГК РФ.

Виды

| Основные | Производные (деривативы) |

|---|---|

| Акции | Фьючерсы |

| Векселя | Опционы |

| Облигации | Варранты |

| Банковские сертификаты | Коносаменты |

| Инвестиционные паевые чеки | Складские расписки |

| Сберкнижка на предъявителя | Депозитарные расписки |

| Чеки | Форвардные контракты |

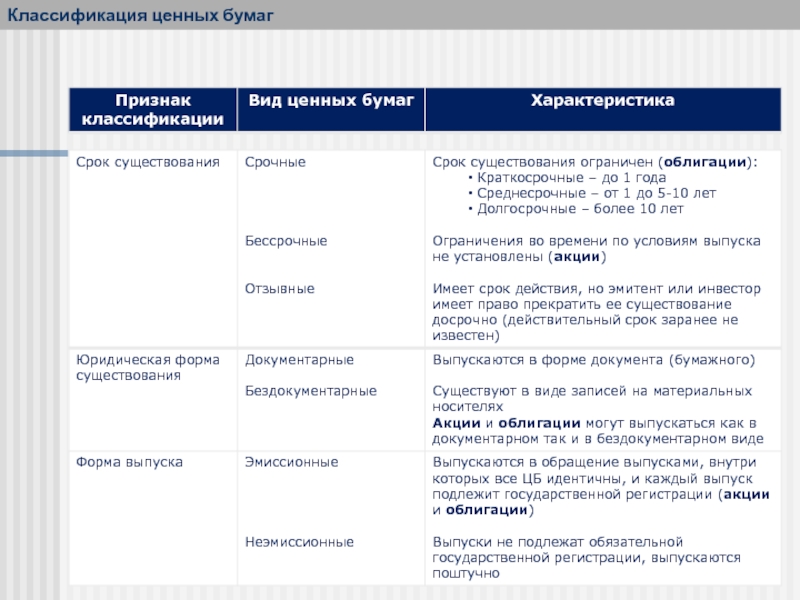

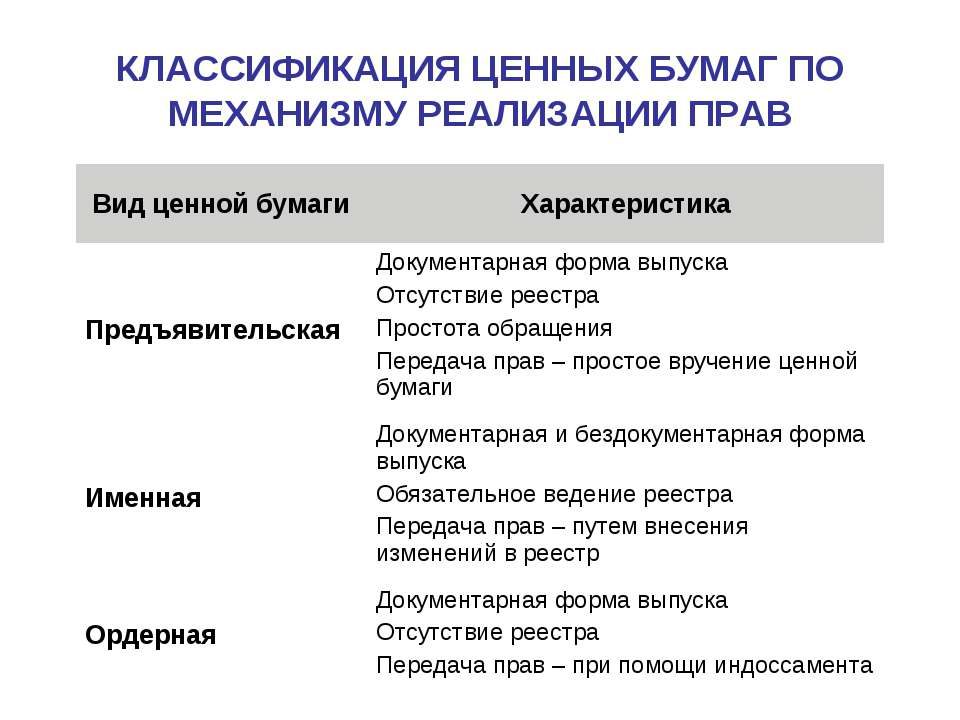

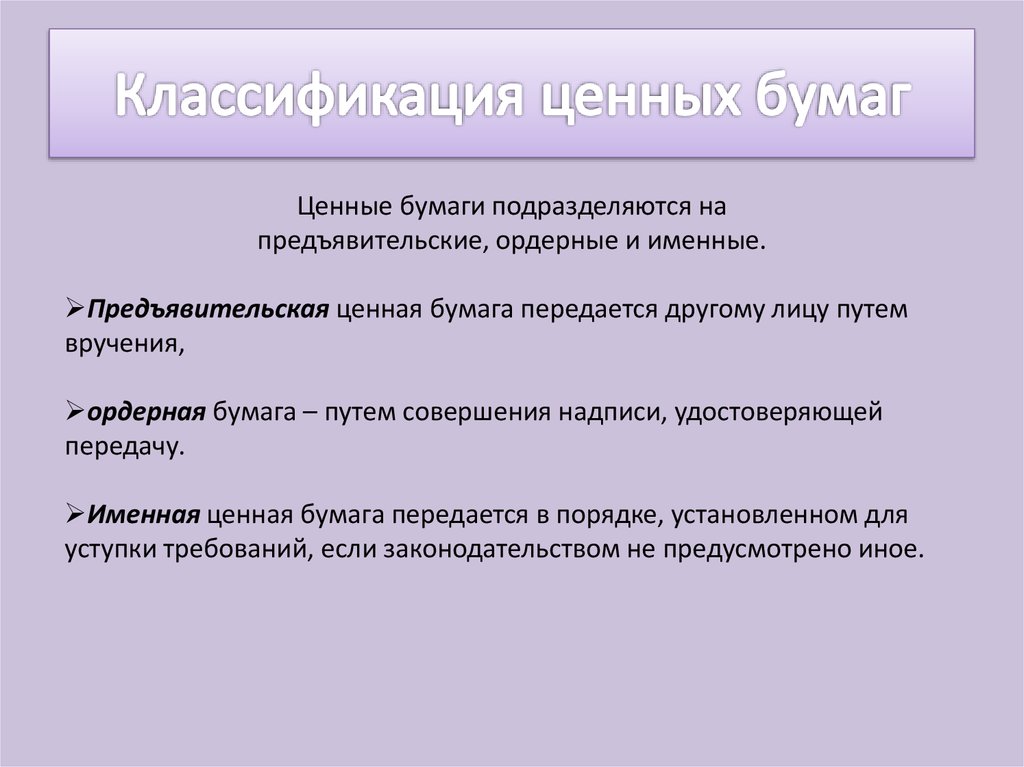

Перечисленные ЦБ делятся на виды и подвиды. Пример: есть акции обыкновенные и привилегированные, с номинальной стоимостью и без неё. Кроме дифференциации бумаги классифицируются по группам. Подробнее о видах ценных бумаг в этой статье.

Группы

| Виды | Определение |

|---|---|

| По форме существования | документарная (бумажная) |

| бездокументарная (безбумажная) | |

| По форме перехода | предъявительские – переходят путем вручения или цессии |

| ордерные – передаваемые приказом владельца |

Перечень разновидностей далеко неполный и зависит от особенности документа. Подробнее об этом в других статьях.

Подробнее об этом в других статьях.

Документарные ЦБ

Документарные ЦБ — это формальные документы, обличённые в физическую форму, то есть на бумажном носителе, с соблюдением утверждённого регламента и наличием обязательных реквизитов. Они доказывают имущественные права, осуществление или передача которых возможны только при их предъявлении. Снаружи бумага содержит наименование (акция, вексель, сертификат и т.п.), название эмитента (юр. лица), номинал, подписи бухгалтера и директора, а также печать.

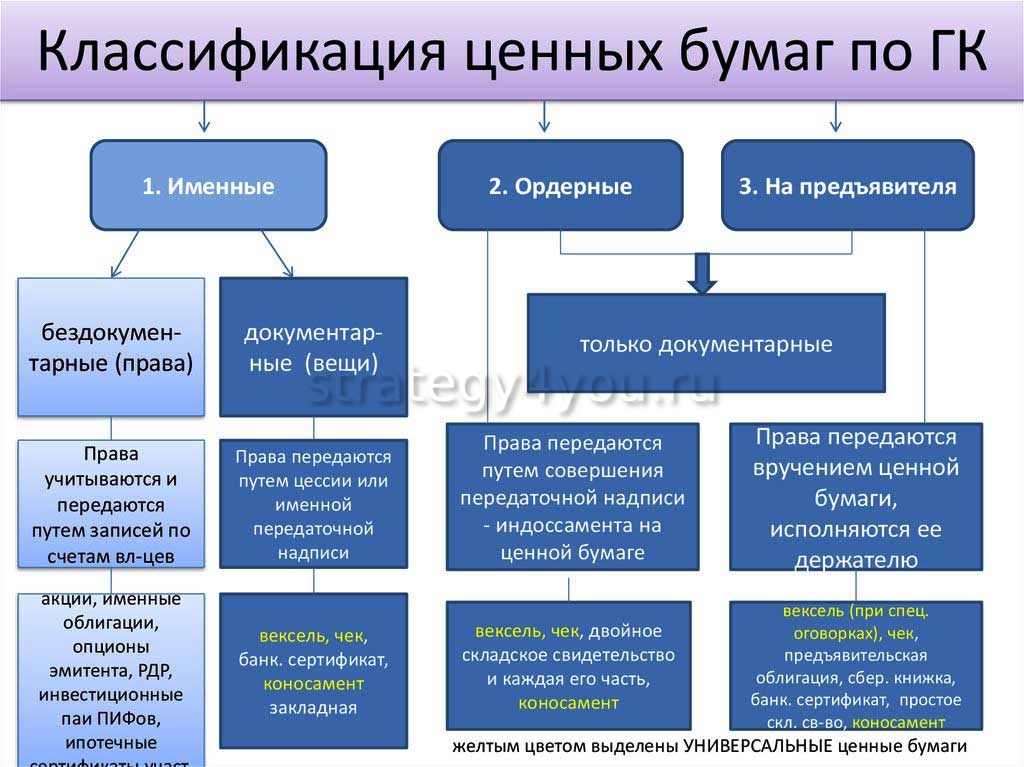

Все документарные ценные бумаги бывают 3 типов.

КлассификацияИменные

Они выпущены или выданы на имя конкретного лица, которое единолично способно осуществить выраженное в них право.

Именные документарные ЦБ являются достаточно малооборотными, так как переход права собственности от одного лица к другому сопряжён с очень сложной юридической процедурой.

Ищете хорошего брокера? Посмотрите этих:Ордерные

Ордерные документарные ЦБ являются собственностью лица, которое владеет ими в настоящее время, что подтверждает запись в реестре.

Ордерные ЦБ наиболее интересны государству и некоторым держателям, так как находятся на строгом учёте. У обладателя есть сертификат с ФИО и реквизитами, которые продублированы в специальном реестре. При передаче ЦБ другому владельцу, держатель реестра заносит информацию о новом собственнике в свою базу данных.

Как начать и в каком направлении двигаться начинающему инвестору и не тратить на это много времени? Смотрите бесплатный вебинар в записи «Дорожная карта начинающего инвестора»

Предъявительские

Предъявительские документарные ЦБ принадлежат тому собственнику, который владеет ими в настоящее время на свободной основе.

Эти ЦБ отличается высокой оборотностью. Владелец имеет право распорядиться ими по своему усмотрению, например, в качестве оплаты чего-либо или залога. Главное преимущество, что передаваться другому собственнику бумаги могут свободно (как деньги). В некоторых случаях возможно использовать индоссамент (передаточную подпись на обратной стороне ЦБ). Но государственным структурам многих стран ЦБ на предъявителя не нравятся, так как не поддаются контролю за оборотом.

Но государственным структурам многих стран ЦБ на предъявителя не нравятся, так как не поддаются контролю за оборотом.

Обездвиженные

Обездвиженные ЦБ — это формальные документы, не участвующие в обороте после выпуска в материальном виде, так как были переданы на хранение реестродержателю, называются – обездвиженными. Данная процедура регулируется ст. 148.1 от 30.11.1994 г. № 51-ФЗ ГК РФ.

Что это значит? Например, собственник (эмитент) векселя или акций может не хранить ценные бумаги у себя, а передать их на сохранение реестродержателю, который вправе держать бумаги и вносить изменения в реестр при цессии, то есть вести учёт имущественных прав.

Самому эмитенту запрещено самостоятельно вести реестры выпущенных им ценных бумаг.

Для организации процесса хранения обездвиженных бумаг у юридического лица должна быть соответствующая лицензия (п. 2 ст. 149 ГК РФ).

Бездокументарные ЦБ

Формальный документ, который отличается от бумажной версии лишь отсутствием материальной составляющей, называется – бездокументарной ценной бумагой (БЦБ).

Данный тип появился после внедрения в экономики многих стран компьютерных технологий, открывших новые измерения финансовых операций. Безбумажные инструменты заметно облегчили инвесторам работу ровно так же, как внедрение безналичных банковских расчётов.

Теперь компаниям, проводящим IPO, не надо выпускать бумажный эквивалент для выхода на рынок. По своим свойствам (признакам) бездокументарные инструменты практически ничем не отличаются от реальных аналогов. Но сами процессы: покупки, продажи и хранения – здесь другие. Сделки проходят в виде электронных трансфертов, а хранятся бездокументарные ценные бумаги в специальных базах данных.

На территории РФ все акции, а также большая часть облигаций, сейчас выпускаются исключительно в бездокументарной форме.

Эмиссионные и неэмиссионные БЦБ

Безбумажные или бездокументарные ценные бумаги делятся на 2 категории: эмиссионные и неэмиссионные. Эти активы отличаются друг от друга по форме выпуска:

- Эмиссионные – выходят крупными партиями, как правило, идентичными друг другу, с участием государственной регистрации.

Наиболее часто такая форма применяется к акциям, облигациям, опционам и депозитарным распискам.

Наиболее часто такая форма применяется к акциям, облигациям, опционам и депозитарным распискам. - Неэмиссионные – выпускаются поштучно или небольшими партиями, без участия государственной регистрации. Такая форма наиболее часто применяется к векселям, сертификатам, складским свидетельствам и чекам.

У частных инвесторов популярен первый тип БЦБ. Вторым чаще пользуются банкиры или другие финансовые дельцы.

Эмиссионные и неэмиссионные бумаги подразделяются на:

- именные – документ содержит ФИО владельца, с занесением в реестр;

- предъявительские – находятся во владении любого лица;

- ордерные – могут передаваться другим лицам на исполнение.

Однако, предъявительские и ордерные ЦБ не могут быть бездокументарными.

Залог, арест, обеспечение

Возможно ли использовать БЦБ, как залог? Да. В соответствии ст. 51.6 закона № 39-ФЗ «О рынке ценных бумаг» от 22.04.1996 (с редакцией 27.12.2019 г.), возможно обременение бездокументарных ЦБ по счёту депо владельца. Предметом залога могут выступать: акции, облигации, векселя и прочие ЦБ, разрешенные (признанные) российским законодательством.

Предметом залога могут выступать: акции, облигации, векселя и прочие ЦБ, разрешенные (признанные) российским законодательством.

Залог документарной ЦБ возникает с момента передачи ее залогодержателю, если иное не установлено соглашением или законом. Залог БЦБ возникает с момента внесения записи о залоге по счету, на котором учитываются права владельца БЦБ, если законом или договором не установлено, что залог возникает позднее. Подробнее в ст. 358.16 закона №51-ФЗ ГК РФ.

Возможно ли наложение ареста на бездокументарные ценные бумаги? Да. Согласно ст. 82 закона № 229-ФЗ от 02.07.2007 г., на БЦБ распространяются общие правила наложения ареста. Постановление арбитражного суда направляется реестродержателю или депозитарию.

Правовой режим

Современный имущественный оборот использует старые и новые формы фиксации прав собственности. Документарные и бездокументарные ценные бумаги соответствуют одинаковым законным требованиям. Однако, форма регистрации права, у них существенно различается.

Передача документарной ЦБ возможна исключительно при её предъявлении, то есть необходимо передать имущество, нечто осязаемое и материальное (п. 1. ст. 142 закона № 51-ФЗ ГК РФ).

Документарными ценными бумагами считаются: акция, вексель, облигация, закладная, инвестиционный пай инвестфонда, коносамент, чек и иные ЦБ, признанные на территории РФ (п. 2 ст. 142 закона № 51-ФЗ ГК РФ).

Переход прав собственности документарной ЦБ, включая реализацию, наследование, восстановление прав и другие случаи, возможно производить через реестр, или другим способом, включая суд. Вместе с передачей права на документарную ЦБ переходят и все удостоверенные ею совокупные права. (ст. 146 закона № 51-ФЗ ГК РФ).

Ответственным за бездокументарную ЦБ является эмитент, то есть лицо, выпустившее документ (п. 1. ст. 149 закона № 51-ФЗ ГК РФ).

Учётом БЦБ занимается юр. лицо, обладающее специальной лицензией (п. 2. ст.149 закона № 51-ФЗ ГК РФ).

Право собственности на БЦБ принадлежит владельцу лицевого счёта (депо) в системе реестра ценных бумаг, открытого у держателя (ст. 28 закона №39-ФЗ РФ «О рынке ценных бумаг»).

28 закона №39-ФЗ РФ «О рынке ценных бумаг»).

Реестродержатель и депозитарий обязаны по требованию клиентов в течение 5-и рабочих дней предоставить выписки по л/с (ст. 8 Закона №39-ФЗ РФ).

Бездокументарные ЦБ являются объектами обязательственных, а не вещных прав, в отличие от других ценных бумаг, имеющих двойственную суть.

Справочные материалы (скачать)

Заключение

Документарные и бездокументарные ЦБ – это широкий перечень финансовых инструментов, имеющих одинаковую силу. Бумажные документы осязаемы и могут передаваться от одного лица другому. Бездокументарные ЦБ – это по сути записи на счетах депо и лицевых счетах в системе реестра владельцев, на которые закон распространяет правовой режим.

Бездокументарные ценные бумаги — что это, плюсы и минусы, виды

Здравствуй, уважаемый читатель!

Тема моей сегодняшней статьи – бездокументарные ценные бумаги. Я познакомлю вас со способами их хранения и передачи прав на них, расскажу об их особенностях и отличиях от документарных ценных бумаг. С помощью статьи вы приумножите свои знания в области финансов.

С помощью статьи вы приумножите свои знания в области финансов.

Что это такое

Бездокументарные ценные бумаги – это права и обязательства, закрепляемые именной либо ордерной ценной бумагой с использованием вычислительных средств. Право на них регистрируется в реестре владельцев либо на специальном счете, именуемом «депо». При этом собственнику выдается документ, подтверждающий, что он является их владельцем.

Сам термин внедрили американские правоведы. С начала 1980-х гг. ряд стран решили выпускать финансовые документы без оформления на бумажных носителях. Впервые в Европе подобная форма выпуска финансовых инструментов стала использоваться во Франции. В 1984 г. правительство этой страны выпустило указ о выпуске бездокументарных акций и облигаций. Сейчас это основной способ осуществления сделок в США.

В России бездокументарный вид обращения активов стал применяться после распада СССР и перехода на рыночную экономику. Они широко распространились в процессе реструктуризации предприятий в акционерные общества.

И если бы сделки производились в прежней документарной форме, то целлюлозная промышленность страны попросту не смогла бы обеспечить выпуск такого количества бланков.

Потребность в использовании бездокументарного способа заключения сделок возникла, когда вырос объем биржевой торговли и стало трудно обрабатывать возросшее количество сертификатов. Ввод бездокументарных финансовых инструментов позволил ускорить темпы работы и количество денежных операций. В настоящее время материальные документы отличаются низкой ликвидностью.

В связи со стремительным развитием компьютерных технологий возросло количество сделок с акциями путем электронного обмена данными: в таком случае сертификаты акций не передаются, а просто хранятся в депозитарии.

Нормативные акты, регулирующие бездокументарные ценные бумаги

Сделки с этим видом активов регулируются нормами ГК РФ и закона «О рынке ценных бумаг». В этих нормативных актах приводится юридическое толкование терминов, описывается процесс возникновения и передачи обязательств.

Характерные особенности и черты

Бездокументарные ценные бумаги имеют следующие характерные черты и отличительные признаки:

- права и обязательства фиксируются в электронном формате;

- размещаются не поштучно, а целыми выпусками;

- бумаги одного выпуска равны между собой по объему и сроку исполнения, а давность покупки не имеет значения;

- исполняются по требованию собственника в законном порядке.

Исполнение

Мнение эксперта

Анна Овчинникова

Частный инвестор, предприниматель и основатель портала fonda.pro

Задать вопросСогласно нормам ГК РФ, ответственными за исполнение назначаются лица, выпустившие ценные бумаги. При этом сведения о них прописываются в решении по выпуску актива.

Требовать исполнения обязательств может владелец либо его доверенное лицо. Данные о них должны находиться в учетной записи.

Переход права

Смена собственника происходит по следующему алгоритму:

- бывший владелец выносит распоряжение об отчуждении прав;

- они списываются со счета владельца и зачисляются на счет приобретателя;

- лицо, ответственное за учет, вносит специальную запись на счете приобретателя;

- сделка вступает в силу.

В отдельных случаях закон предусматривает возможность осуществления сделки без распоряжения владельца.

Обременение

В гражданском праве указано, что бездокументарные ценные бумаги могут выступать в качестве залогового обеспечения. При передаче в залог на них налагаются обременения. При этом ответственное лицо вносит необходимую запись о наличии ограничений в реестр или на счет владельца.

При передаче в залог на них налагаются обременения. При этом ответственное лицо вносит необходимую запись о наличии ограничений в реестр или на счет владельца.

Если владелец уклоняется от своих обязательств, залогодержатель может потребовать через суд внести запись о переходе прав. А если залогодержателей больше одного, то приоритет отдается более раннему обременению.

Отличия документарных и бездокументарных ценных бумаг

Разницу между двумя видами финансовых инструментов вы можете увидеть в таблице.

| Параметры | Бездокументарная ценная бумага | Документарная ценная бумага |

| Основные виды | Акции и облигации, депозитарные расписки, опционы | Вексель, депозитные сертификаты, сберегательные книжки, коносаменты |

| Форма выпуска | Нематериальная (электронная) | Материальная (бумажная) |

| Закрепление прав | Через решение о выпуске | Непосредственно в самом документе |

| Учет и передача | Запись по счету владельца | На основе цессии, вручения или индоссамента (именная передаточная надпись) |

| Издержки на производство | Низкие (хранятся в памяти ЭВМ) | Высокие |

| Риск утери | Нет | Да |

Преимущества и недостатки владения бездокументарной акцией

Фондовая биржа – это источник поступления и распределения финансов. Здесь обращаются бездокументарные акции, покупка которых ускоряет рост компаний.

Здесь обращаются бездокументарные акции, покупка которых ускоряет рост компаний.

В плане выпуска и обращения они очень удобны:

- свободно обращаются на бирже;

- их легко переводить со счета на счет;

- они долговечны и безопасны для хранения;

- не требуют больших затрат на выпуск.

Недостаток этого вида акций в том, что их нельзя потрогать. Поэтому к ним все еще относятся с предубеждением.

Среди отечественных юристов ведутся споры о правовом режиме бездокументарных акций. Некоторые из них считают, что фиксация прав носит условный характер и поэтому их нельзя считать традиционными ценными бумагами.

Заключение

Как вы сегодня узнали, бездокументарные ценные бумаги – это один из вариантов обращения финансовых инструментов. Они ничем не отличаются от традиционных ценных бумаг. Доступ к ним возможен только через ответственное лицо, поэтому чужой человек не может их изъять. Кроме того, выпуск этих инструментов инвестирования не занимает много времени.

В настоящее время они широко применяются в странах с развитой экономикой, это основной способ удостоверения прав.

Новый подход позволил регистрировать права не через вручение сертификатов, а просто внесением бухгалтерских записей о собственниках. В дальнейшем это помогло отказаться от сертификатов как от материального подтверждения ранее закрепленных обязательств. Рынок перешел на новый способ, более всего подходящий современным потребностям.

Если вам понравилась статья, подпишитесь на наш сайт. До скорого свидания!

Бездокументарные ценные бумаги, электронный безбумажный оборот акций

Несмотря на то, что электронные формы бизнеса уже довольно серьезно внедрились в жизнь людей, даже простых обывателей, к бездокументарным ценным бумагам многие относятся скептически. Почему? Потому что пощупать такие бумаги нельзя, следовательно, и ценности ждать от них не приходится.

Подобные сомнения легко развеет законодательная база, в которой бездокументарные ценные бумаги признаны нормальными и законными элементами гражданских правоотношений. Закон «О рынке ценных бумаг» подтверждает имущественные права любых лиц на бездокументарные бумаги, как на аналогичные документарные ценные бумаги. При этом права могут передаваться и приниматься.

Закон «О рынке ценных бумаг» подтверждает имущественные права любых лиц на бездокументарные бумаги, как на аналогичные документарные ценные бумаги. При этом права могут передаваться и приниматься.

Что такое бездокументарные ценные бумаги

Регистрация таких бумаг на имя собственника выражается в виде записи на счете «депо» и с соответствующей регистрации в реестре. Безналичная ценная бумага имеет все данные, аналогичные бухгалтерским данным документарной бумаги. Таком образом, в современном мире, стремящемся к электронизации, ценные бумаги могут не быть на бумажном носителе, а представлять собой электронную запись на носителе.

В Россию бездокументарные ценные бумаги пришли из Европы. Французы первыми внедрили закон о бездокументарных акциях и облигациях. Довольно быстро этот опыт переняли и американцы, и довольно успешно. В РСФСР еще в 1991 году Совет Министров допустил возможность существования ценных бумаг только в виде записей, без соответствующих бумажных подтверждений, и утвердил их в качестве полноценных оборотных ценностей. На сегодняшний день в России вполне могут существовать бездокументарные ценные бумаги в виде записей в реестре. К слову, эмиссии таких ценных бумаг также осуществляется в виде дополнительных записей и соответствующей регистрации.

На сегодняшний день в России вполне могут существовать бездокументарные ценные бумаги в виде записей в реестре. К слову, эмиссии таких ценных бумаг также осуществляется в виде дополнительных записей и соответствующей регистрации.

Совсем без бумаг не обойтись

Приобретение прав, либо любые другие действия с правами на бездокументарные ценные бумаги, регулируется традиционным бумажным способом. Согласно п. 2 ст. 142, ст. 149 ГК владельцу бездокументарный акций выдается соответствующий документ, удостоверяющий этот факт. Выдавать такие свидетельствующие документы имеют право лица с особой лицензией.Несмотря на такой богатый и длительный международный опыт бездокументарных ценных бумаг, вокруг этого термина все еще не утихают споры относительно полноценности. Например, Англия категорически не хочет признавать подобную форму имущественных прав.

В России акционерные компании успешно практикуют «безбумажные» акции. Это удобно, их эмиссии занимает несколько минут, а их себестоимость ничтожно мала. Когда нет почти никаких издержек на эмиссию акций, это лучшим образом отразится на их стоимости и, соответственно, на прибыли компаний. В то же время, необходимо помнить следующий нюанс: электронными ценными бумагами могут быть только именные, а не предъявительские. Другими словами, бездокументарными могут быть акции, но не векселя.

Когда нет почти никаких издержек на эмиссию акций, это лучшим образом отразится на их стоимости и, соответственно, на прибыли компаний. В то же время, необходимо помнить следующий нюанс: электронными ценными бумагами могут быть только именные, а не предъявительские. Другими словами, бездокументарными могут быть акции, но не векселя.

В заключение стоит отметить, что бездокументарные акции не должны вызывать сомнений или подозрений. Электронный документооборот уже давно не новость, вот и пришла очередь выносить электронные ценные бумаги в массы.

Документарные и бездокументарные ценные бумаги

olegasСен 13, 2019 / 112 Views

Начав работать на финансовых рынках в качестве трейдера или инвестора, вы наверняка уже не раз успели столкнуться с такими понятиями как документарные и бездокументарные ценные бумаги. Часто можно услышать разного рода запутанные толкования данных терминов, а между тем, на самом деле, всё очень просто. Ниже я постараюсь разложить по полочкам всю ту информацию, которую вам полезно будет знать по данному вопросу.

Ниже я постараюсь разложить по полочкам всю ту информацию, которую вам полезно будет знать по данному вопросу.

А начнём мы с простого до безобразия определения:

Документарными принято называть те ценные бумаги, которые выпускаются на бумаге (как иногда говорят – на бумажном носителе), а бездокументарными, соответственно, именуют все ценные бумаги эмиссия которых (а также процесс переучёта прав) происходит исключительно в электронном виде.

Раньше, до активного внедрения информационных технологий в нашу жизнь, все ценные бумаги печатались исключительно на бумаге (извините за тавтологию, но, пожалуй, без неё тут никак не обойтись). Тогда в принципе не существовало и не могло существовать таких понятий, как документарная и бездокументарная форма финансового инструмента (ввиду полного отсутствия последней в природе). Акции и облигации печатались в типографиях на специальной бумаге с внедрёнными в неё степенями защиты (водяные знаки, мелкий шрифт и т. п.)

п.)

Но с появлением и внедрением компьютерной техники и с сопутствующим этому – развитием информационных технологий, во всех сферах человеческой деятельности начался процесс перехода на электронную обработку и хранение информации в цифровом виде. Не исключением стал и фондовый рынок. Напротив, можно сказать, что именно в данной сфере, в своё время и началось активное внедрение, инновационных на тот момент, компьютерных систем. Одной из первых по пути прогресса пошла всемирно известная биржевая площадка NASDAQ, ну а в настоящее время абсолютно все известные мировые биржи имеют электронную систему торгов.

Тем не менее, несмотря на эту глобальную компьютеризацию, документарные ценные бумаги до сих пор полностью себя не изжили. В настоящее время существуют следующие их виды:

- Векселя;

- Чеки;

- Паи в инвестиционных фондах;

- Закладные;

- Коносаменты;

- Депозитные сертификаты;

- Сберегательные сертификаты и т. п.

Подавляющее большинство таких бумаг как акции и облигации сегодня выпускаются в электронном виде, то есть — в бездокументарной форме. Впрочем, иногда можно встретить их и на бумажном носителе (сертификаты акций, например).

Документарная ценная бумага должна содержать в себе обязательные реквизиты в установленной форме. В том случае если эти реквизиты не будут соответствовать установленной форме, документ не будет иметь статуса ценной бумаги, хотя сохранит при этом значение письменного доказательства владения.

Бездокументарная

форма выпуска ценных бумаг априори

предполагает тот факт, что все они

являются именными. То есть, тот кусочек

дискового пространства серверов

депозитария или регистратора

(реестродержателя), который занимает

та или иная бездокументарная ценная

бумага, должен в обязательном порядке

содержать в себе и информацию о том,

кому именно она принадлежит. Это в

отличие от бумаг эмитированных на

бумажных носителях, которые легко могут

быть выпущены на предъявителя, то есть

передача прав по ним осуществляется

вместе с физической передачей самой

такой бумаги**.

К слову, передача именных документарных ценных бумаг может осуществляться посредством индоссамента (передаточной надписи на её оборотной стороне или специальном прикреплённом листе — аллонже). Это когда речь идёт о непосредственной передаче из рук в руки, а в том случае если документарные ценные бумаги находятся на хранении в депозитарии, они передаются по аналогии с бездокументарными (посредством внесения изменений в счёт-депо и в реестр компании-эмитента).

При перепродаже бездокументарных бумаг на вторичном рынке (на бирже), смена владельцев учитывается депозитариями на специальных счетах-депо, а в реестры эмитентов эти изменения вносятся по необходимости (например, с очередной отсечкой перед выплатой дивидендов акционерам).

Для удостоверения своих прав на обладание бездокументарными ценными бумагами, инвестор может в любой момент запросить у депозитария выписку о состоянии своего счёта-депо.

К безусловным

преимуществам выпуска ценных бумаг в

бездокументарной форме можно отнести

существенную экономию времени и ресурсов. Выпуск таких бумаг может быть осуществлён

буквально в считанные минуты***, при этом

не будет нужды в расходовании такого

ценного ресурса как древесина (из

которой, как известно, изготавливается

бумага). То есть, Гринпис обеими руками

будет за. А вот владельцы типографий

наверное будут против такой формы

выпуска, так как она лишает их того

кусочка пирога, который они получали

обслуживая эмиссию акций и облигаций

крупных компаний. Для самих же

компаний-эмитентов, бездокументарная

форма выпуска ценных бумаг позволяет

существенно сократить статью расходов

связанную с их эмиссией.

Выпуск таких бумаг может быть осуществлён

буквально в считанные минуты***, при этом

не будет нужды в расходовании такого

ценного ресурса как древесина (из

которой, как известно, изготавливается

бумага). То есть, Гринпис обеими руками

будет за. А вот владельцы типографий

наверное будут против такой формы

выпуска, так как она лишает их того

кусочка пирога, который они получали

обслуживая эмиссию акций и облигаций

крупных компаний. Для самих же

компаний-эмитентов, бездокументарная

форма выпуска ценных бумаг позволяет

существенно сократить статью расходов

связанную с их эмиссией.

** То есть, владельцем ценной бумаги на предъявителя признаётся любое лицо предъявившее её к исполнению (или для реализации своих прав по ней).

*** Естественно без учёта всего того времени, которое затрачивается на подготовительные мероприятия предшествующие непосредственно выпуску ценных бумаг (подготовка проспекта эмиссии и его регистрация, проведение роад-шоу и т. п.).

Вы можете поделиться этой статьёй на своей странице в соцсетях:

особенности и определение :: BusinessMan.

ru

ruЦенная бумага представляет документ, подтверждающий имущественные права, и является физическим объектом. Понятие о бездокументарных ценных бумагах подразумевает информацию на право собственности части капитала, отображенной в реестре.

Что представляют собой финансовые инструменты?

Финансовые инструменты – объекты права, с которыми осуществляются сделки. Для них в отечественном Гражданском кодексе существует поясняющее определение:

- Документарным ценным бумагам присуща материальная форма, которая включает в себя указанные реквизиты, номинал, наименование эмитента и прочие сведения.

- Бездокументарные ценные бумаги (виды рассмотрим ниже) отличает отсутствие вещественной формы. Им свойственно имущественное право, которое закреплено в установленном регистре.

Бездокументарные акции

В 2014 году Гражданским кодексом было дано определение так называемых бездокументарных акций. По закону любые финансовые инструменты обладают рядом характерных признаков:

- Проявление частных прав – одно из отличий, которое предполагает непосредственное предназначение всевозможных акций, векселей, сертификатов, облигаций и т.

д.

д. - Указание реквизитов с наличием стоимости, а также срока действия, что позволяет принимать участие как в торгах, так и в рамках прочих гражданско-правовых отношений.

- Достоверность не менее важна, так как права, которые дает ценная бумага, вытекают из ее содержания и наименования. Возникающие же спорные ситуации имеют отношение только к осуществлению должником своих прав либо отказом от того, чтобы надлежащим образом выполнять свои обязанности.

- Еще один признак – документальное подтверждение. Любые имущественные отношения должны иметь документарную основу, например, они могут быть отображены в ценных бумагах, реестрах, решениях о выпуске и т.д.

Примечательно, до 2014 года бездокументарные ценные бумаги не имели своего понятия. В законодательстве Российской Федерации они определялись в качестве бумажного документа. Гражданский кодекс нашей страны лояльно относился к существованию электронной торговли и даже регламентировал ее, но ряд стран все же не признавали подобные инструменты как существующие активы. Это происходило потому, что главным признаком конкретной акции или облигации признавалась документальная форма.

Это происходило потому, что главным признаком конкретной акции или облигации признавалась документальная форма.

Разделение на типы

Ввиду того, что бездокументарным ценным бумагам не свойственно иметь материального воплощения, их нельзя передать держателю и не получится предоставить эмитенту. Из этого следует, что акции и облигации на предъявителя следует выпускать в качестве материальных документов. Лишь ордерные, а также именные финансовые инструменты могут обойтись без физической основы. В обороте нашей страны используются определенные виды.

Именные акции

Именные акции — бездокументарные ценные бумаги, являющиеся частью капитала, которые обычно оказываются проданными конкретному лицу либо компании. Инициалы владельца отображаются непосредственно на акции и в учетных регистрах. По индоссаменту происходит передача прав существующей собственности. Именные акции считаются неделимыми. В ряде случаев торговля подобными активами без решения на то эмитента запрещается. Какая еще существует бездокументарная форма ценных бумаг?

Какая еще существует бездокументарная форма ценных бумаг?

Инвестиционные паи

Инвестиционные паи – документы, в которых указывается право собственности на часть имущества Паевого инвестиционного фонда. Любая информация о сумме находится на бланках сертификатов либо в реестре. Передать их можно с помощью индоссамента.

Именные облигации

Эти бездокументарные ценные бумаги являются долговыми обязательствами эмитента перед каким-либо лицом, чье имя указано в документе либо зафиксировано в реестре.

Долговые расписки

Долговые расписки или векселя, чей владелец числится в реестре, запрещено передавать третьим лицам. Исключением является процедура применения уступки прав.

Электронная форма может быть применена далеко не ко всем ордерным и именным активам. Именные депозиты и чеки относятся к такому виду инструментов, которые не могут быть использованы для свободной торговли. Благодаря этому пропадает необходимость выставлять их на продажу в электронном формате.

Именными документами также являются и закладные, но по существующим законам разрешена лишь их бумажная форма. В течение нескольких лет постоянно ведутся споры, благодаря которым, вероятно, уже в ближайшее время закладная будет утверждена в электронном виде.

Вот что такое именная бездокументарная ценная бумага.

Активами считаются и деривативы. Эти инструменты допущены к реализации так же, как и другие, но объектом прав в таких ситуациях выступают исключительно акции. В электронном виде по всему миру проводится торговля производными финансовыми ресурсами. Это считается одним из самых быстрых и целесообразных видов сделок.

К ценным бумагам второго порядка и производным инструментам относятся варианты и депозитарные расписки. Они существуют для передачи прав, которые возникают из первичных облигаций и акций. Электронная форма торгов используется для достижения безопасности и скорости совершения сделок, а также для большего упрощения процедуры и комфорта.

Сделки с бездокументарными ценными бумагами

Ценные бумаги, которые выпускают в электронной форме, обычно включаются в реестр, а решение об их выпуске принимают в порядке, установленном законодательством. На эмитент возлагается ответственность по обеспечению актива, это всегда указывается в решении о выпуске. На счете депо собственника фиксируется право держателя бумаг.

На эмитент возлагается ответственность по обеспечению актива, это всегда указывается в решении о выпуске. На счете депо собственника фиксируется право держателя бумаг.

Образ ведения учета бездокументарных акций идентичен методике регистрации документарных сведений. Ввиду того, что запись в счете депо и реестре является единственным подтверждением того, что держатель может заявить о своих правах, в процессе учетной работы предъявляются строгие требования.

В 2013 году сторонним организациям была передана обязанность по составлению реестров ценных бумаг, эмитенты в свою очередь были освобождены от этой необходимости. Любая деятельность регистраторов предполагает лицензирование, они также несут ответственность по сохранению данных и достоверности. Проведение сделки с финансовыми инструментами, которые не обладают документарной формой, заключается в системе внесения в реестр новых информационных данных.

В регистрах необходимо наличие указания следующих реквизитов:

- реквизиты эмитента;

- наименование актива;

- права, содержание и номинал;

- срок действия;

- информация об эмитенте;

- серийные номера;

- подписи уполномоченных на то лиц.

Любые действия с активами, которые не обладают бумажными носителями, могут осуществляться лишь с помощью электронных торгов. Для проведения сделки необходима электронная подпись, которая является удостоверением личности собственника. Удостоверяющие службы по всей стране занимаются выпуском электронной цифровой подписи. Форма и распорядок принятия участия держателем в торгах прописаны и определяются законодательством Российской Федерации. Что еще подразумевает понятие бездокументарная ценная бумага?

Обременение как запрет на распоряжение своим имуществом

Любые ограничения, накладываемые на бездокументарные бумаги, должны быть внесены в реестр уполномоченным на то лицом. В соответствии с законом, они бывают инициированы самим держателем либо могут быть назначены самостоятельно контролирующими органами. Обременение означает лишение собственника права распоряжаться своим имуществом. В ситуациях с ценными бумагами это может привести к запрету на проведение операций с рядом каких-либо активов, а также к абсолютной блокировке счета держателя. Видами обременений могут быть:

Видами обременений могут быть:

- частичное ограничение по операциям, которое инициируется самим собственником;

- арест;

- обращение взыскания;

- залог.

В случаях когда запрет на распоряжение своим имуществом возникает по инициативе самого держателя, от него требуется предоставить регистратору письменное разрешение. Обращение взыскания может быть инициировано уполномоченными органами, а именно: судами всех уровней. По инициативе держателя требуется внесение информации об обременении в виде залога.

В случаях когда собственник активов не позаботился об изменении сведений, то лицо, в чей адрес было установлено обременение, имеет полное право обращаться в суд. Постановление суда по наложению ограничений станет распоряжением регистратору о необходимости внесении этих сведений в реестр.

Любая информация обо всех операциях с бездокументарными ценными бумагами находится на хранении у регистратора. В случаях потери им таких сведений любые права, которые были у держателей, признаются недействительными до тех пор, пока не восстановят учетные сведения, а суд не подтвердит их подлинную достоверность.

История рынка ценных бумаг в России уже не раз указывала на то, что надежность актива вовсе не зависит от формы финансовых инструментов. В документарных либо бездокументарных ценных бумагах содержатся все предусмотренные законом сведения. А это дает гарантию на реализацию прав держателя согласно типу его финансового документа. Доходность и надежность определяются на основании данных финансового анализа и абсолютно не зависят от формы проводимых торгов.

Мы рассмотрели документарные и бездокументарные ценные бумаги.

Понятие бездокументарных ценных бумаг

В гражданском праве одним из объектов гражданских прав признаны ценные бумаги. Ценные бумаги, представленные в виде акций, отражают минимальную единицу обязательств в гражданском обороте перед их владельцами и могут быть выпущены в бездокументарной форме.

В рамках реформирования гражданского законодательства и практики реализации оборота ценных бумаг бездокументарные ценные бумаги все больше завоевывают место на рынке акций. Бездокументарность, т.е. отсутствие материальной формы ценной бумаги, – яркий признак современного рынка акций. Отсутствие материальной формы акций и иных видов ценных бумаг создает особые условия для участия акций в гражданском обороте, не связанные с хранением материальных объектов. По этой причине бездокументарные ценные бумаги популярны.

Бездокументарность, т.е. отсутствие материальной формы ценной бумаги, – яркий признак современного рынка акций. Отсутствие материальной формы акций и иных видов ценных бумаг создает особые условия для участия акций в гражданском обороте, не связанные с хранением материальных объектов. По этой причине бездокументарные ценные бумаги популярны.

Как объекту гражданских прав, бездокументарным ценным бумагам присущ следующий набор признаков:

- Представляют собой ценные бумаги, выпускаемые согласно установленным законом требованиям и удостоверяющие обязательственные и иные права.

- Призваны удостоверить субъективные гражданские права. (обязательственные). Не могут удостоверять вещные и исключительные права. При этом обладают стандартным содержанием, позволяющим изучить реквизиты (стандартность прав, участников, сроков, мест торговли и т. д.). Именно стандартность делает ценную бумагу товаром, способным обращаться. В гражданском обороте среди аналогичных объектов гражданских прав.

- Обладают признаком оборотоспособности, что позволяет им быть вовлеченными в гражданский оборот. При этом без дополнительных рисков владелец акций реализует правомочия акционера распоряжаться своими правами на ценные бумаги.

- Часто носит ярко выраженный корпоративный характер, что позволяет вовлекать в гражданский оборот акции различных участников рыночных отношений.

- Попадают в гражданский оборот только в виде именных ценных бумаг, существование в виде бумаг на предъявителя не допускается. Доказывание прав на бездокументарные бумаги в случае их утраты по любым причинам возможно только в судебном порядке.

Правовая природа бездокументарных ценных бумаг позволяет представить их в виде совокупности прав, отражающих содержание ценной бумаги. Относительно модели бездокументарных ценных бумаг в науке сложилось два подхода. Первая группа ученых признает самостоятельность существования бездокументарных ценных бумаг [1]. Вторая группа ученых видит в них только форму существования документарной ценной бумаги [2]. Третья группа ученых, высказывая компромиссную точку зрения, признает бездокументарные ценные бумаги особым видом ценных бумаг [3]. В ГК РФ последний подход нашел отражение в п. 5 ст. 143 ГК РФ, согласно которой к бездокументарным ценным бумагам применяются правила об именных документарных ценных бумагах. Возможно, с точки зрения чистой теории права такой подход и небезупречен, однако он позволяет регулировать отношения, связанные с бездокументарными ценными бумагами, не ломая сложившихся за десятилетия отношений, сохранив их преемственность.

Третья группа ученых, высказывая компромиссную точку зрения, признает бездокументарные ценные бумаги особым видом ценных бумаг [3]. В ГК РФ последний подход нашел отражение в п. 5 ст. 143 ГК РФ, согласно которой к бездокументарным ценным бумагам применяются правила об именных документарных ценных бумагах. Возможно, с точки зрения чистой теории права такой подход и небезупречен, однако он позволяет регулировать отношения, связанные с бездокументарными ценными бумагами, не ломая сложившихся за десятилетия отношений, сохранив их преемственность.

В обязательственных отношениях, связанных с оборотом бездокументарных ценных бумаг, могут участвовать обязанные лица, а также правообладатели. Каждый из них выполняет свою функцию в гражданском обороте. В частности, обязанным лицом по бездокументарной ценной бумаге является тот, кто выпустил бумагу и предоставляет ей обеспечение.

Другой стороной является правообладатель, имя которого и указанно в качестве владельца ценной бумаги.

Среди субъектов корпоративных отношений назовем лиц, которые ведут учет прав правообладателей. В качестве таковых выступают профессиональные участники рынка ценных бумаг — реестродержатели и депозитарии, действующие на основании лицензии.

В качестве таковых выступают профессиональные участники рынка ценных бумаг — реестродержатели и депозитарии, действующие на основании лицензии.

Значимость их деятельности в контроле бездокументарных ценных бумаг состоит в единственно возможном подтверждении существования акций, не имеющих материальной формы. Правовой основой взаимодействий регистратора и владельца ценных бумаг является договор на ведение реестра, т. е. их отношения носят договорный характер.

Механизм совершения сделок с бездокументарными ценными бумагами в ст. 149.2 ГК РФ, согласно которой движение бездокументарных ценных бумаг осуществляется в двух формах:

1) на основании записи, сделанной в реестре владельцев ценных бумаг;

2) на основании записи по счету депо (для случаев депонирования ценных бумаг, то есть передачи их собственником хранителю либо хранителем в депозитарий).

В первом случае установление прав собственника на акции осуществляется посредством списания бумаг со счета лица, совершившего их отчуждение, и зачисления их на счет приобретателя на основании распоряжения лица, совершившего их отчуждение. Во втором случае происходит зачисление отчужденных прав на счет нового владельца (приобретателя) на основании распоряжения лица, совершившего отчуждение для передачи хранителю.

Во втором случае происходит зачисление отчужденных прав на счет нового владельца (приобретателя) на основании распоряжения лица, совершившего отчуждение для передачи хранителю.

Сделка по отчуждению бездокументарных ценных бумаг считается заключенной в момент осуществления трансферта, т.е. передачи прав на бездокументарные ценные бумаги. Фиксация прав, закрепленных ценной бумагой в бездокументарной форме, осуществляется лицом, выдавшим ценную бумагу, или уполномоченным на это лицом, действующим на основании специального разрешения (лицензии) в виде записи на лицевом счете владельца. При внесении таких записей регистратор также должен руководствоваться Порядком открытия и ведения держателями реестров владельцев ценных бумаг лицевых и иных счетов, утв. приказом ФСФР России от 30.07.2013 № 13-65/пз-н [4].

По требованию владельца лицо, осуществившее фиксацию права в бездокументарной форме, обязано выдать ему документ, свидетельствующий о закрепленном праве. Такой документ, именуемый сертификатом, ценной бумагой не является, она всего лишь подтверждает факт владения определенным количеством ценных бумаг определенного номинала [5].

В сертификате находят отражение следующие обязательные реквизиты: полное наименование эмитента, место его нахождения и почтовый адрес; вид, категорию (тип) эмиссионных ценных бумаг; государственный регистрационный номер выпуска эмиссионных ценных бумаг и дату государственной регистрации; характер прав владельца, закрепленные эмиссионной ценной бумагой; условия исполнения обязательств лицом, предоставившим обеспечение, и сведения об этом лице в случае выпуска облигаций с обеспечением; указание количества эмиссионных ценных бумаг, удостоверенных данным сертификатом; указание общего количества эмиссионных ценных бумаг в данном выпуске эмиссионных ценных бумаг; указание о том, подлежат ли эмиссионные ценные бумаги обязательному централизованному хранению, и, если подлежат, — наименование депозитария, осуществляющего их централизованное хранение; указание на то, что эмиссионные ценные бумаги являются эмиссионными ценными бумагами на предъявителя; подпись лица, осуществляющего функции единоличного исполнительного органа эмитента; другие реквизиты, предусмотренные законодательством Российской Федерации для конкретного вида эмиссионных ценных бумаг.

Обзор владения акциями

Модуль 1 — Обзор владения акциями

Десятки миллионов американцев прямо или косвенно инвестируют в фондовый рынок, часто полагаясь на ту или иную форму владения акциями для накопления средств на пенсию и накопления богатства. [1] Тем не менее, многие не понимают основной природы владения акциями. К сожалению, люди, не обладающие этими базовыми знаниями, менее способны принимать компетентные решения о сбережениях, инвестировании и накоплении богатства. Этот курс предоставит зрителю обзор акций и владения акциями.

В нашем первом модуле мы дадим подробный обзор юридических концепций, связанных с владением акциями. Сначала мы обсудим, как акции определяются как вид ценных бумаг. Затем мы будем различать документарные и бездокументарные акции и различать разные классы акций. Наконец, мы познакомим вас с нормативно-правовой базой штата и на федеральном уровне, регулирующей продажу акций и владение ими.

Сертификаты акций

Акции — это форма нематериальной личной собственности. Каждая акция, принадлежащая акционеру, представляет собой долю владения акционером в компании, обычно в корпорации [2]. Хотя акционер имеет долю владения в корпорации, само по себе владение акциями не означает права собственности на собственность корпорации. Вместо этого акционер имеет право на частичную часть собственности, прибыли и доходов корпорации [3]. Для акционера владение акциями представляет собой отдельный пакет прав, передаваемых от корпорации акционеру.[4]

Каждая акция, принадлежащая акционеру, представляет собой долю владения акционером в компании, обычно в корпорации [2]. Хотя акционер имеет долю владения в корпорации, само по себе владение акциями не означает права собственности на собственность корпорации. Вместо этого акционер имеет право на частичную часть собственности, прибыли и доходов корпорации [3]. Для акционера владение акциями представляет собой отдельный пакет прав, передаваемых от корпорации акционеру.[4]

Акции могут быть представлены и удерживаться различными способами, включая:

(1) бланк сертификата;

(2) форма системы прямой регистрации; или

(3) бланк уличной регистрации. [5]

Давайте начнем с рассмотрения акций в форме сертификата. В отличие от мебели или одежды, запасы нематериальны. Поскольку акции нельзя потрогать или схватить, они могут быть представлены материальными и документально подтвержденными доказательствами владения. Исторически сложилось так, что акционеры имели сертификаты акций, подтверждающие право собственности. Сертификат похож на документ на дом в том смысле, что он не имеет никакой ценности, но служит материальным документальным свидетельством права собственности на представляемое имущество. Акционеру, который физически владеет сертификатом акций, также легче передать акции или заложить их в качестве обеспечения для получения ссуды. [6]

Сегодня публичные компании обычно не выпускают акции в форме сертификатов из-за огромного объема и затрат на печать и хранение физических сертификатов.Компания, которая выпускает акции в форме сертификата, должна включать в себя следующую информацию о них:

- название корпорации-эмитента с указанием того, что корпорация организована в соответствии с законодательством конкретного штата

- имя лица, которому кому выпущены акции;

- — количество акций, которые представляет сертификат; [7] и

- — краткое изложение прав и привилегий акционера для каждого представленного класса акций, если корпорация выпускает акции разных классов или разные серии в рамках одного класса.

Чтобы иметь силу, каждый сертификат должен быть оформлен в соответствии с действующим законодательством. Например, штат может потребовать, чтобы выданный сертификат был подписан двумя должностными лицами, указанными в уставе выпускающей корпорации или советом директоров [8]

Согласно закону Кентукки, например, сертификат акций должен быть подписан двумя должностными лицами. определены в уставе или советом директоров. [9]

Недостатки хранения запасов в форме сертификата имеют как административный, так и правовой характер.С административной точки зрения процесс выпуска акций в форме сертификатов затрудняет эмитентам управление объемом бумажных сертификатов. С юридической точки зрения, поскольку любой может физически завладеть сертификатом акций, сертификаты акций создают проблемы с хранением и передачей. Это особенно верно, если сертификат утерян или украден. [10]

Это лучше всего иллюстрируется хаосом, который случился в 1960-х годах, когда владение акциями было чисто бумажным. Это время называют «бумажным кризисом» Уолл-стрит.На слушаниях в Сенате США в 1971 году Генеральный прокурор США Джон Н. Митчелл показал, что во время кризиса организованные преступные синдикаты украли ценных бумаг на сумму около 400 миллионов долларов [11]. Когда эти сертификаты акций попадали в руки торговцев, их часто продавали невиновным покупателям или использовали в качестве залога для получения ссуд от невиновных кредиторов. Что еще хуже, если первоначальный владелец не сообщил об украденных акциях до того, как они были зарегистрированы невиновным покупателем или кредитором, он навсегда потерял право требования на свои акции.[12]

Если акционер сообщает, что его сертификат акций утерян, украден или уничтожен, он должен также потребовать, чтобы к пропавшим акциям была прикреплена пометка «прекращение передачи». Обозначение остановки передачи предотвращает несанкционированную передачу акций, представленных отсутствующим сертификатом. После сообщения об отсутствии сертификата брокерская фирма акционера, банк, трансферный агент или сама корпорация должны сообщить о недостающей ценной бумаге в Программу по утерянным и украденным ценным бумагам Комиссии по ценным бумагам и биржам.[13]

Замена недостающего сертификата на акции — дорогостоящий, многоэтапный процесс. Во-первых, акционер должен заплатить замену. [14] Во-вторых, он должен приобрести гарантийный залог, чтобы защитить корпорацию и, если применимо, трансфер-агента от любых претензий, которые могут быть предъявлены невиновным покупателем недостающих акций. Эта облигация служит страховкой для компании-эмитента и может быть дорогостоящей. Как правило, компенсационная облигация стоит от двух до пяти процентов от текущей рыночной стоимости акций, представленных отсутствующим сертификатом.[15]

Регистрационные формы, не требующие бумажных сертификатов, конечно же, позволяют обойти многие из этих потенциальных проблем.

Прямые зарегистрированные и зарегистрированные акции на имя улицы

Владение акциями в «зарегистрированной форме» означает, что акции либо зарегистрированы непосредственно в книгах эмитента в системе прямой регистрации, либо акции зарегистрированы в книгах посредник по обеспечению безопасности, такой как брокер-дилер в форме названия улицы. [16] Брокер-дилер — это тот, кто покупает и продает ценные бумаги и обычно связан с брокерской фирмой, такой как Fidelity или Charles Schwab.Однако некоторые брокеры-дилеры управляют своими собственными брокерскими фирмами, а не работают на более крупную фирму. Во время Великой рецессии 2007-2009 гг. Было обнаружено, что некоторые брокеры-дилеры использовали свои позиции для обмана инвесторов на миллионы или даже миллиарды долларов, наиболее печально известный пример — Бернард Мэдофф [17]. Распространение мошенничества с ценными бумагами привело к масштабному пересмотру регулирования деятельности брокеров-дилеров, о чем мы поговорим чуть позже.

Давайте сначала обсудим систему прямой регистрации, с помощью которой акции регистрируются непосредственно в бухгалтерских книгах эмитента и на имя держателя акций.Это означает, что компания, выпускающая акции, ведет записи с подробными сведениями о владельцах своих акций [18]. Если акции компании торгуются на открытом рынке, она может решить использовать трансфер-агента для управления своими запасами. Трансфер-агент — это сторонний администратор, который действует как посредник между держателем акций и компанией. Трансфер-агенты также могут выпускать и аннулировать акции от имени компании и обрабатывать претензии в отношении утерянных, украденных или поврежденных сертификатов [19]. Когда акции регистрируются в прямой форме, выписки со счетов, дивиденды и годовые отчеты отправляются по почте непосредственно от эмитента или трансфер-агента акционеру.[20]

Одним из преимуществ акционера, имеющего акции в системе прямой регистрации, является то, что ему не нужно хранить бумажный сертификат, что снижает вероятность его утери или кражи. Кроме того, акционер будет получать письма, касающиеся его владения акциями, напрямую от эмитента [21]. Наконец, акционер может легко продать свои акции в электронном виде. Электронное движение акций обычно осуществляется с помощью пост-расчетных услуг, предлагаемых Депозитарной трастовой корпорацией [22], которая представляет собой централизованную систему, в которой хранится более 1 акций.Хранится 3 миллиона активных ценных бумаг.

Несмотря на эти преимущества, может возникнуть один недостаток в виде ограничений на то, когда владелец счета может продать свои акции. Компании могут в рамках ограничений, изложенных в документах компании о раскрытии информации, ограничивать возможность покупателя покупать или продавать акции по определенной рыночной цене или в определенное время [23]. Регистрация в форме «название улицы» означает регистрацию, зарегистрированную на имя брокерской фирмы брокера-дилера акционера, а не на имя держателя акций.Скорее, акционер указан как бенефициарный владелец акций [24].

Преимущество владения акциями в форме уличной регистрации состоит в том, что акции охраняются и управляются брокерской фирмой. [25] Кроме того, акционер будет иметь доступ к профессиональным советам относительно своих текущих и будущих инвестиций и, таким образом, сможет лучше управлять акциями. [26]

Недостатком владения акциями в форме уличной регистрации является то, что, поскольку акционер не указан как владелец в бухгалтерских книгах эмитента, важные корпоративные сообщения не будут отправляться акционеру по почте.Вместо этого письма будут отправлены в брокерскую фирму. Кроме того, поскольку дивиденды и процентные платежи отправляются брокерской фирме, а не напрямую акционеру, может возникнуть задержка в получении акционером этих платежей [27].

Классы акций

Корпорация может выпускать акции двух или более классов. Два наиболее распространенных класса акций — это обыкновенные акции и привилегированные акции.

Если иное не предусмотрено в уставе или уставе корпорации, все выпущенные акции являются обыкновенными акциями.[28] Владельцы обыкновенных акций имеют право пользоваться основными правами и привилегиями, такими как пропорциональная доля в дивидендах корпорации, активах корпорации при роспуске и право голоса по вопросам, связанным с управлением делами корпорации.

Однако корпорация может ограничивать или ограничивать права и привилегии владельцев обыкновенных акций. Например, корпорация может принять решение отказать в праве голоса владельцам обыкновенных акций, чтобы право голоса могло оставаться сосредоточенным у определенной группы акционеров.Например, компания может выпустить обыкновенные акции классов «А» и «В» и обозначить обыкновенные акции «А» как неголосующие акции, чтобы сконцентрировать права голоса у держателей обыкновенных акций «В» [29]. Права и привилегии владельца обыкновенных акций также могут быть отменены, если корпорация предоставляет привилегированные акции с правами, превосходящими права владельцев обыкновенных акций [30].

Другой основной тип акций — привилегированные акции. [31] Для эффективного создания класса привилегированных акций права и привилегии владельцев привилегированных акций должны отличаться от прав и привилегий владельцев других классов акций и должны быть прямо заявлены в учредительных документах корпорации.[32] Простое обозначение акций как «привилегированных» не означает их превосходства, поскольку их превосходство проистекает из прав, предусмотренных учредительными документами, и распространяется только на то, что в них предписано.

Тем не менее, права владельца привилегированных акций обычно превосходят права держателя обыкновенных акций по крайней мере в некоторой области. Например, владелец привилегированных акций может иметь право на приоритет над другими классами в праве на получение дивидендов, или владелец привилегированных акций может иметь преимущественное право голоса.Привилегированные акции также могут иметь особые права голоса, такие как возможность голосовать более одного раза за акцию.

Привилегированный владелец акций может иметь дополнительные привилегии, связанные с управлением делами корпорации, такие как право избирать большинство директоров корпорации или право на гарантированные дивиденды (которые обычно распределяются только по усмотрению совета директоров. директоров). [33]

Регулирование акций

До краха фондового рынка 1929 года федеральный надзор за рынком ценных бумаг практически отсутствовал.На многих этапах с 1933 года Конгресс принял масштабный закон, который поставил регулирование публично предлагаемых ценных бумаг под федеральный надзор [34].

Федеральный надзор и постановление

Комиссия по ценным бумагам и биржам, также известная как SEC, является федеральным агентством, наделенным широкими полномочиями по администрированию и обеспечению соблюдения федеральных законов США о ценных бумагах. SEC — это независимое агентство, состоящее из пяти комиссаров, которые назначаются президентом и утверждаются Сенатом.[35] Чтобы гарантировать, что SEC является беспристрастным агентством, по закону не более трех из пяти членов комиссии могут принадлежать к одной и той же политической партии. [36]

Комиссия по ценным бумагам и биржам имеет 11 региональных отделений, через которые Комиссия по ценным бумагам и биржам осуществляет большую часть своей правоприменительной деятельности. Каждый офис может проводить расследования возможных нарушений, которые могут носить уголовный или гражданский характер. Если нарушение носит гражданский характер, SEC может подать иск в суд, требуя судебного запрета и / или санкций. [37]

Широкий спектр полномочий Комиссии по ценным бумагам и биржам включает право регистрировать, регулировать и контролировать брокерские фирмы, трансфер-агентов и клиринговые агентства, такие как Депозитарная трастовая корпорация.Комиссия по ценным бумагам и биржам также осуществляет надзор и контроль саморегулируемых организаций, таких как Нью-Йоркская фондовая биржа и Управление финансового регулирования [38].

За исключением случаев, предусмотренных законом, прежде чем корпорация сможет предложить ценную бумагу для продажи общественности, она должна зарегистрировать ценную бумагу в SEC [39], что требует обширной документации для подачи заявки. Это приложение и подтверждающие документы предоставляют SEC информацию о собственности и бизнесе компании. Кроме того, для определения финансового состояния компании в заявку на регистрацию должны быть включены копии финансовой отчетности, подготовленной сторонними независимыми бухгалтерами.Некоторые исключения из требований регистрации SEC включают продажу ценных бумаг через планы вознаграждений сотрудникам и частные предложения [40]. После завершения регистрации в SEC и выполнения других требований к подаче и раскрытию информации компания может предложить продать ценные бумаги на публичной бирже ценных бумаг во время так называемого первичного публичного предложения [41]. Некоторые из важных законов о ценных бумагах, которые соблюдаются SEC, включают: Закон о ценных бумагах 1933 года [42], Закон о ценных бумагах 1934 года [43], Закон Сарбейнса-Оксли 2002 года [44] и реформа Уолл-стрит Додда-Франка. Закон [45].

Государственное регулирование ценных бумаг

Государства также могут регулировать деятельность отрасли ценных бумаг в своем штате. В настоящее время все 50 штатов приняли законы о ценных бумагах [46], именуемые законами «Голубого неба». Обеспечение соблюдения законов о ценных бумагах на уровне штата обычно осуществляется назначенными государственными агентствами, хотя их обязанности и ответственность могут варьироваться от штата к штату. Более того, во всех штатах есть законы, требующие регистрации ценных бумаг и брокерских фирм.

Законы штата возлагают на правоохранительные органы такие задачи, как обработка документов, администрирование и обеспечение соблюдения применимых законов штата, касающихся регулирования деятельности брокеров-дилеров. Из-за дублирования законов штата и федеральных законов, регулирующие органы штата также несут ответственность за координацию своих усилий по соблюдению и правоприменению с федеральными регулирующими органами.

Саморегулируемые организации

На рынке ценных бумаг саморегулируемые организации предлагают ценные бумаги населению и несут ответственность за принятие своих собственных правил и положений.[47] Эти правила направлены на защиту общественных интересов и предотвращение мошенничества на рынке ценных бумаг.

В настоящее время существует несколько зарегистрированных национальных фондовых бирж, которые являются саморегулируемыми организациями, в том числе Нью-Йоркская фондовая биржа и Nasdaq. [48]

Дополнительный надзор за СРО осуществляется Регулирующим органом финансового сектора. FINRA — это частная некоммерческая организация, которой Конгресс уполномочил осуществлять надзор за саморегулируемыми организациями на рынке ценных бумаг.[49] FINRA наблюдает за ними и предоставляет организациям услуги профессионального обучения, тестирования и лицензирования. [50] Наблюдая за СРО, FINRA служит обществу, защищая инвесторов от мошенничества и поддерживая доверие общества к рынку ценных бумаг [51].

В нашем следующем модуле мы сосредоточимся на правах, которые возникают в связи с участием в акционерном капитале, включая размещение акций, дивиденды, роспуск, передачу акций, проверку и право требовать соблюдения этих прав в судебном порядке.

[2] 18A Am. Юр. 2г. Корпорации § 350 (2015).

[3] Ид.

[4] Ид.

[6] Ид.

[11] «Когда Paper парализовало Уолл-стрит: вспоминая кризис бумажной работы 1960-х», FINRA (19 августа 2015 г.), https://www.finra.org/investors/when-paper-paralyzed-wall-street -поминая-1960-е-документы-кризис.

[20] См. «Хранение ценных бумаг. Получите факты», примечание 5 выше.

[21] Id.

[23] См. «Хранение ценных бумаг. Получите факты», примечание 5 выше.

[24] Ид.

[25] Ид.

[26] Ид.

[27] Ид.

[28] 18A Am. Юр. 2г. Корпорации § 354.

[30] 18A Am. Юр. 2г. Корпорации § 355.

[31] 18A Am. Юр. 2г. Корпорации § 355.

[32] 18A Am. Юр. 2г. Корпорации § 355-56.

[33] 18A Am. Юр. 2г. Корпорации § 357.

[36] Id.

[39] См. 15 U.S.C. § 77a и др. seq .; 15 U.S.C. § 78л.

[42] См. Закон о фондовых биржах 1933 г. (15 U.S.C. § 77a., Et. след.).

[43] См. Закон о фондовых биржах 1934 года (15 U.S.C. § 78a. И др.).

[44] См. Закон Сарбейнса-Оксли от 2002 г. (15 U.S.C. § 7201, et. Seq.).

[45] См. Закон Додда-Франка о реформе Уолл-стрит (12 U.S.C. § 5301, et. Seq.).

[47] Bloomenthal, сноска 37 выше, at 6.

[50] См. Id; Bloomenthal, примечание 33 выше, 6.

Что такое бездокументарная акция?

Им разрешено выпускать так называемые «бездокументарные» акции.Таким образом, вместо того, чтобы выдавать сертификат, бумажный или электронный, компании просто необходимо вести точный реестр выпущенных акций.

Что такое несертифицированный запас?

Акции, выпущенные без сертификатов, называются бездокументарными или бездокументарными акциями. Сертифицированные акции могут иметь бумажный сертификат (например, сертификат Ford, показанный выше) или PDF-файл с цифровой подписью. Таким образом, некоторые сертифицированные акции являются цифровыми, а некоторые — нет.

Что такое сертифицированная акция?

Сертификат акций — это письменный документ, подписанный от имени корпорации, который служит юридическим доказательством права собственности на указанное количество акций.Сертификат акций также называется сертификатом акций.

Как выпускать бездокументарные акции?

Выпуск бездокументарных акций обычно включает три этапа:

- Принятие решения советом директоров о том, что компания имеет право выпускать бездокументарные акции.

- Затем вам может потребоваться внести в устав компании такие же изменения.

- Наконец, начните выпуск акций, записав их в официальную бухгалтерскую книгу компании.

Нужны ли сертификаты акций?

Компании должны выпустить сертификаты акций акционерам в течение двух месяцев после выпуска акций или даты, когда документы, необходимые для влияния на передачу, были получены компанией, если только компания не владеет своими акциями в системе CREST.

Выпускаются ли сертификаты акций?

С января 2023 года новые сертификаты акций для листинговых компаний выпускаться не будут.… В результате CREST для листинговых компаний Великобритании существуют как электронные («бездокументарные»), так и бумажные акции. Наличие двух типов акций может вызвать путаницу и неэффективность, отсюда и желание перейти на один тип акций.

Как преобразовать бумажные сертификаты?

Сертификаты на запасы бумаги могут быть преобразованы в бухгалтерские счета.Обычно это включает доставку сертификатов вашему брокеру с просьбой добавить их в электронном виде к вашей учетной записи. Возможно, вам придется подписать сертификаты, чтобы выполнить преобразование.

Каковы 2 особенности владения акциями?

Владение акциями дает вам право голосовать на собраниях акционеров, получать дивиденды (которые являются прибылью компании) в случае их распределения, а также дает вам право продать свои акции кому-либо еще.

Как вы подтверждаете право собственности на акции?

Способы подтверждения владения акциями

Сертификаты акций — В качестве внутренних документов компании сертификаты акций обычно принимаются банками Великобритании в качестве доказательства владения акциями компании.

Кто может выпускать сертификаты акций?

Заявление на получение сертификата акционера компании

Сертификат акций — это документ, который выдается компанией для подтверждения права собственности на акции этой компании. Владельцем сертификата акций может быть физическое или любое зарегистрированное юридическое лицо. 1. Все компании должны вести надлежащий учет выпущенных акций.

Кто должен подписывать сертификаты акций?

Сертификат акций должен быть подписан двумя директорами компании или одним директором и секретарем компании.Для компаний с единственным директором и без секретаря компании, директор компании должен поставить свою подпись в присутствии свидетеля, подтверждающего его или ее подпись.

Сколько акций может выпустить частная компания?

Одна единственная акция должна быть выпущена, когда частная компания с ограниченной ответственностью регистрируется в Регистрационной палате. Не существует ограничений на количество акций, которые компания может выпустить во время или после регистрации, за исключением положения об уставном капитале, указанном в уставе.

Сколько акций может быть выпущено в компании?

Количество объявленных акций компании оценивается при создании компании и может быть увеличено или уменьшено только путем голосования акционеров. Если на момент регистрации в документах указано, что разрешено 100 акций, то может быть выпущено только 100 акций.

Могу ли я продать акции без сертификата?

У вас должен быть сертификат (сертификаты) акций, если вы хотите передать или продать свои акции.Если ваш сертификат акций будет утерян или украден, вам нужно будет получить замену, заполнив форму гарантийного письма.

Могу ли я сделать собственные сертификаты акций?

Вы можете получить у директора компании. Большинство компаний предпочитают предоставлять электронные доказательства. Если вы владелец компании, вы можете использовать генератор сертификатов общего доступа в Интернете.

Что произойдет, если вы потеряете сертификат акций?

Как только акционер узнает, что сертификат акции был утерян, украден или уничтожен, он должен связаться с секретарем компании или директорами соответствующей компании, чтобы сообщить об убытках и запросить замену сертификата акций.

Что такое бездокументарные акции? (с изображением)

Бездокументарные акции — это паевые инвестиционные фонды, которые учитываются как собственность акционера. Однако бумажные сертификаты на акции не выдаются. Вместо сертификата на акции доказательство права собственности на бездокументарные акции хранится в записях агента по передаче, который обрабатывал транзакцию покупки.

Бездокументарная акция предоставляет те же юридические права и привилегии, что и любые акции, подтвержденные формальным сертификатом.Владелец бездокументарных акций может торговать акциями по своему желанию, а также приобретать дополнительные акции тех же акций. Подтверждение права собственности на акции всегда можно получить, запросив документацию у трансфер-агента. Кроме того, брокерский дом, который поддерживает портфель для инвестора, также сможет задокументировать текущую стоимость акций на основе последней торговой активности.

Эмиссия бездокументарных акций охватывает множество различных типов инвестиций.Акции, также известные в некоторых кругах как балансовые акции, могут представлять практически любую классификацию акций, доступных сегодня на рынке, включая акции, которые выпускаются в рамках пенсионных планов или планов владения акциями сотрудников. Книжная акция долгое время была обычным инструментом на инвестиционном рынке и получила свое название от того факта, что записи брокера или агента устанавливают действительное право собственности на акции.

Независимо от того, представлены ли инвестиции сертификатом или отдельной строкой в финансовой отчетности, балансовая доля будет торговаться с одинаковым уровнем легкости.Инвесторы, желающие приобрести бездокументарные акции, могут сделать это без дополнительных усилий. Фактически, многие инвесторы предпочитают приобретение бездокументарных акций по той простой причине, что требуется меньше бумажной работы. Брокеры и другие финансовые консультанты могут помочь новым инвесторам найти потенциально прибыльные инвестиции, представленные бездокументарными акциями, а также объяснить преимущества этого подхода.

Малкольм ТатумПосле многих лет работы в индустрии телеконференцсвязи Майкл решил разделить свою страсть к мелочи, исследования и письма, став внештатным писателем на полную ставку.С тех пор он опубликовал статьи в множество печатных и интернет-изданий, в том числе, и его работы также появлялись в сборниках стихов, религиозные антологии и несколько газет. Другие интересы Малькольма включают коллекционирование виниловых пластинок, второстепенные лига бейсбола и велоспорта.

Малкольм ТатумПосле многих лет работы в индустрии телеконференцсвязи Майкл решил разделить свою страсть к мелочи, исследования и письма, став внештатным писателем на полную ставку.С тех пор он опубликовал статьи в множество печатных и интернет-изданий, в том числе, и его работы также появлялись в сборниках стихов, религиозные антологии и несколько газет. Другие интересы Малькольма включают коллекционирование виниловых пластинок, второстепенные лига бейсбола и велоспорта.

Нужно ли моей компании выпускать сертификаты акций?