Коэффициент обеспеченности запасов собственными средствами в Excel

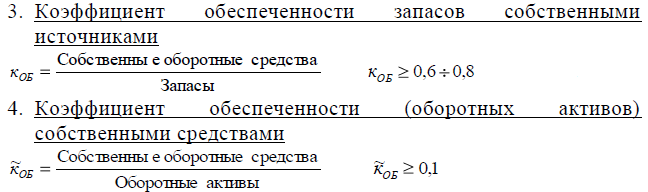

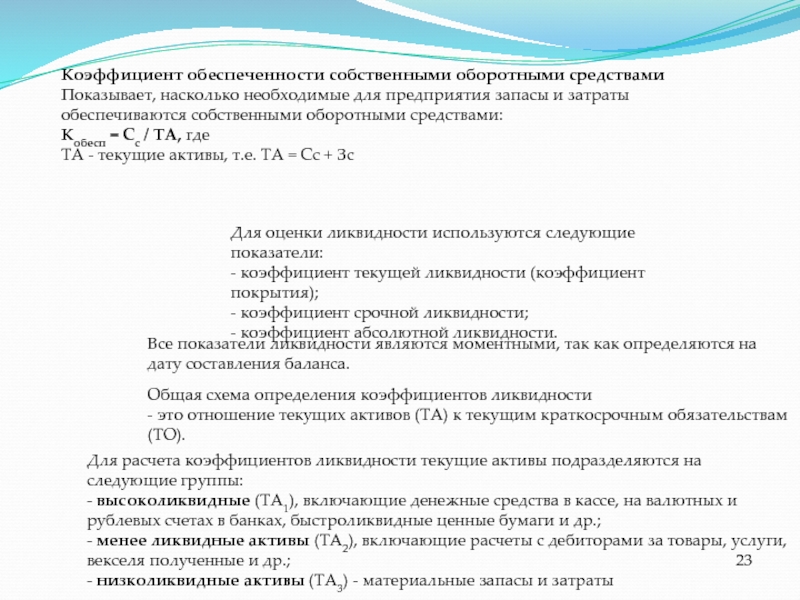

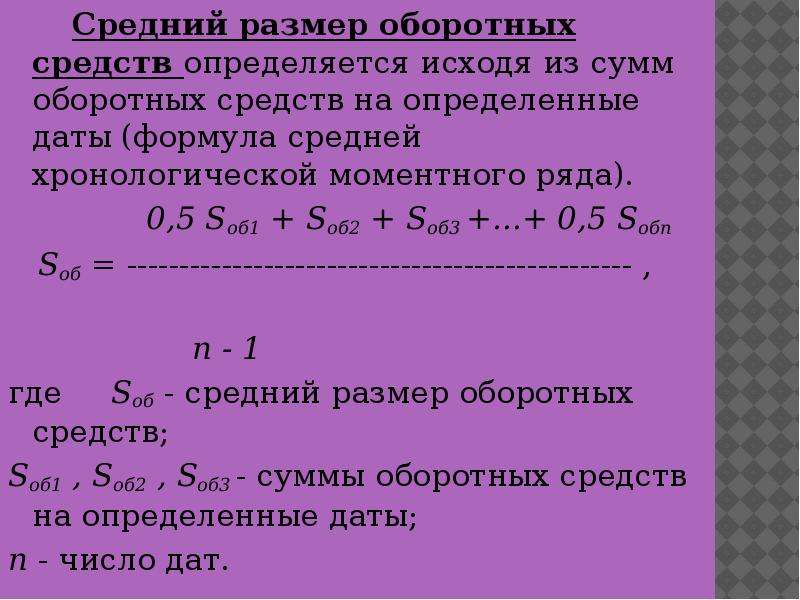

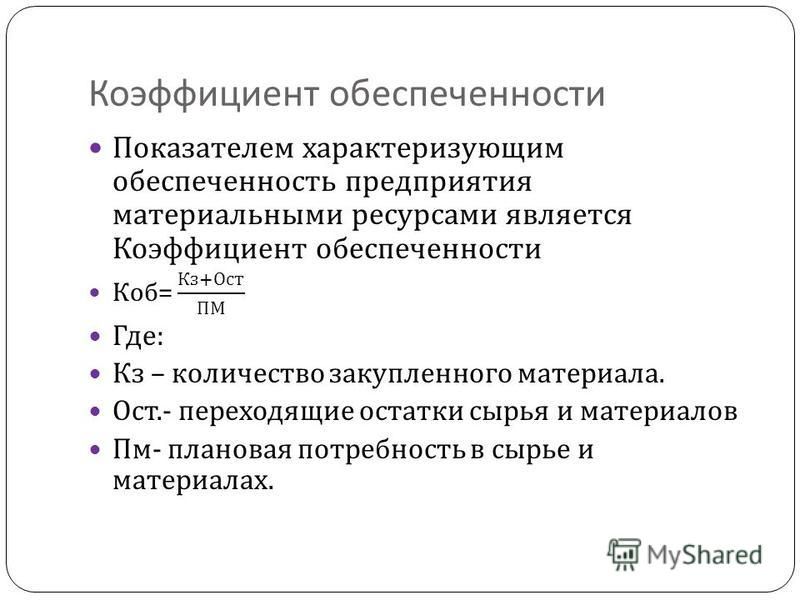

Коэффициент обеспеченности запасов и затрат собственными средствами показывает долю запасов и затрат, финансируемую из собственных источников. Это один из показателей для определения финансовой устойчивости компании, индикатор состояния оборотного капитала. Представляет собой отношение величины собственных средств, покрывающих запасы и затраты, к стоимости последних.

Экономический смысл показателя и формула

Коэффициент обеспеченности материальных запасов и затрат отображает часть запасов и затрат, которые приобретаются за счет собственных источников. Показатель находится делением величины собственных средств на стоимостную оценку запасов и затрат.

Традиционная формула выглядит так:

Козсс = собственные оборотные средства / запасы.

Показатель в числителе называют еще «рабочим капиталом». Эта величина отображает, на сколько оборотные активы больше краткосрочных обязательств компании. Собственные оборотные средства показывают возможность фирмы погасить краткосрочные обязательства после продажи своих оборотных активов. То есть «рабочий капитал» — индикатор платежеспособности и финансовой стабильности предприятия.

Собственные оборотные средства показывают возможность фирмы погасить краткосрочные обязательства после продажи своих оборотных активов. То есть «рабочий капитал» — индикатор платежеспособности и финансовой стабильности предприятия.

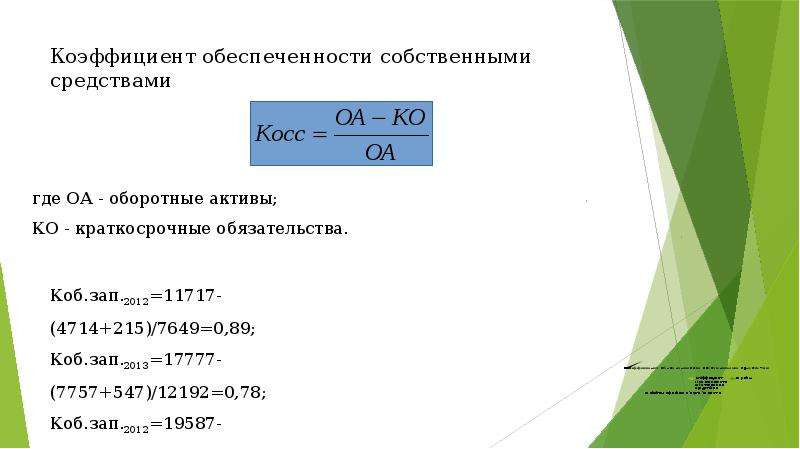

Собственные оборотные средства представляют собой разность между мобильными активами и краткосрочной кредиторской задолженностью. Если расписать составные части «рабочего капитала», то несколько иначе будет выглядеть расчет коэффициента обеспеченности собственными средствами.

Формула:

Козсс = (ОА – КО) / запасы и затраты.

- ОА – оборотные активы,

- КО – краткосрочные обязательства.

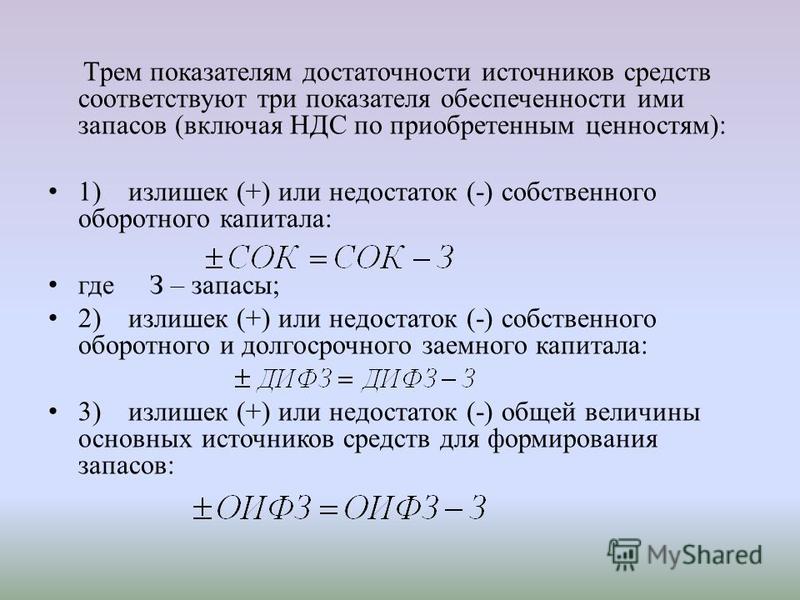

Рассчитать значение в числителе можно и другим способом. Тогда формула коэффициента обеспеченности запасов собственными источниками финансирования будет выглядеть так:

Козсс = ((СК + ДО) – Воб.А)) / запасы и затраты.

- СК – собственный капитал,

- ДО – долгосрочные обязательства,

- Воб.

А – внеоборотные активы.

А – внеоборотные активы.

В финансовой практике используют различные вариации расчетной формулы. В частности, в состав собственных оборотных средств включают задолженность учредителям по выплате дивидендов, доходы будущих периодов, резервы предстоящих платежей. Величина запасов может быть дополнена авансами поставщикам, незавершенным производством.

Расчет коэффициента обеспеченности запасов собственными средствами в Excel

Данные для расчета коэффициента берутся из бухгалтерского баланса. Преобразуем формулу:

Козсс = (стр. 1300 + стр. 1400 – стр. 1100) / стр. 1210.

Из актива баланса нужны следующие цифры:

Из пассива такие строки, как:

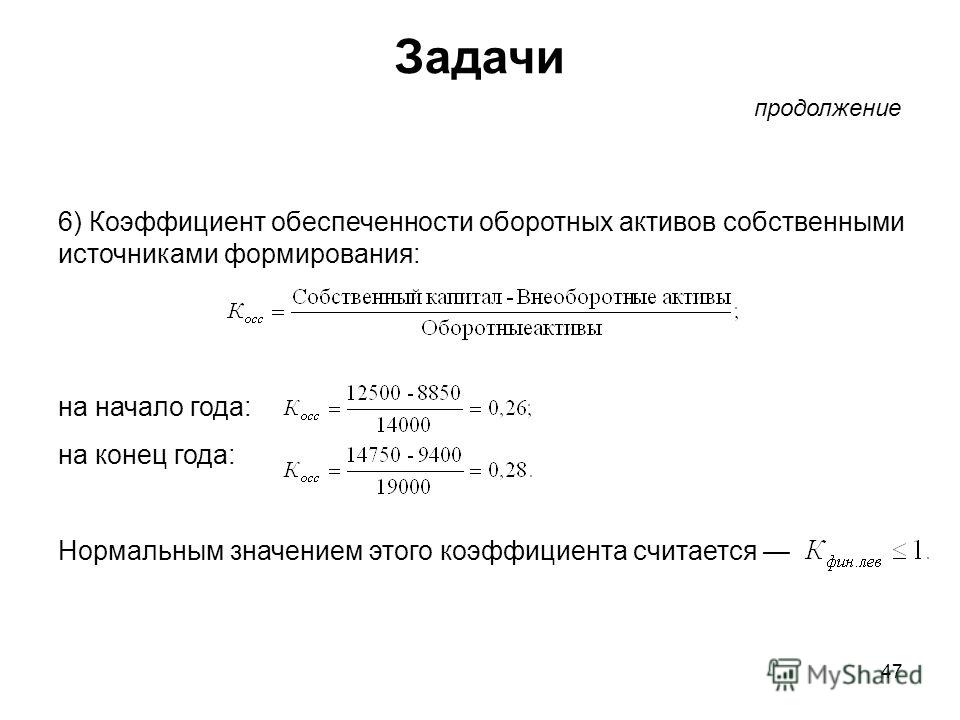

Рассчитаем показатель за 5 отчетных периодов, с 2011 по 2015 гг:

Отрицательное значение коэффициента в 2011 году объясняется отрицательным значением показателя собственного оборотного капитала. В норме он должен быть выше нуля. То есть текущие активы должны превышать краткосрочные обязательства.

Отрицательное значение собственных оборотных средств указывает на финансовую нестабильность компании. Но такой критерий нельзя применить ко всем отраслям. Существуют предприятия, которые успешно функционируют даже с отрицательным показателем. Например, небезызвестная компания из отрасли быстрого питания, McDonalds. Сверхбыстрый операционный цикл почти сразу преобразует запасы в денежную выручку – отрицательное значение собственных оборотных средств не ощущается.

Коэффициент обеспеченности затрат собственными оборотными средствами – результат сопоставления последних с величиной запасов. Оптимальное условие и индикатор финансового благополучия – превышение собственного оборотного капитала над запасами.

Дело в том, что материальные запасы – наименее ликвидная часть оборотного капитала. Поэтому должны погашаться собственными средствами и/или за счет долгосрочных обязательств.

Коэффициент обеспеченности запасов собственными средствами и нормативное значение

Норма показателя находится в диапазоне 0,6-0,8. То есть 60-80% материальных запасов должно финансироваться посредством собственного капитала. Чем выше показатель, тем меньше нуждается организация в заемных средствах. Одним словом если коэффициент обеспеченности запасов собственными средствами выше нормы – выше финансовая стабильность компании, а если ниже нормы – возникает необходимость использования заемных финансовых средств.

То есть 60-80% материальных запасов должно финансироваться посредством собственного капитала. Чем выше показатель, тем меньше нуждается организация в заемных средствах. Одним словом если коэффициент обеспеченности запасов собственными средствами выше нормы – выше финансовая стабильность компании, а если ниже нормы – возникает необходимость использования заемных финансовых средств.

Вернемся к примеру. Динамика коэффициента на графике:

Расчет показывает, что с 2012 года запасы и затраты в достаточной мере обеспечиваются собственными источниками средств. Рост коэффициента положительно сказывается на финансовой устойчивости фирмы.

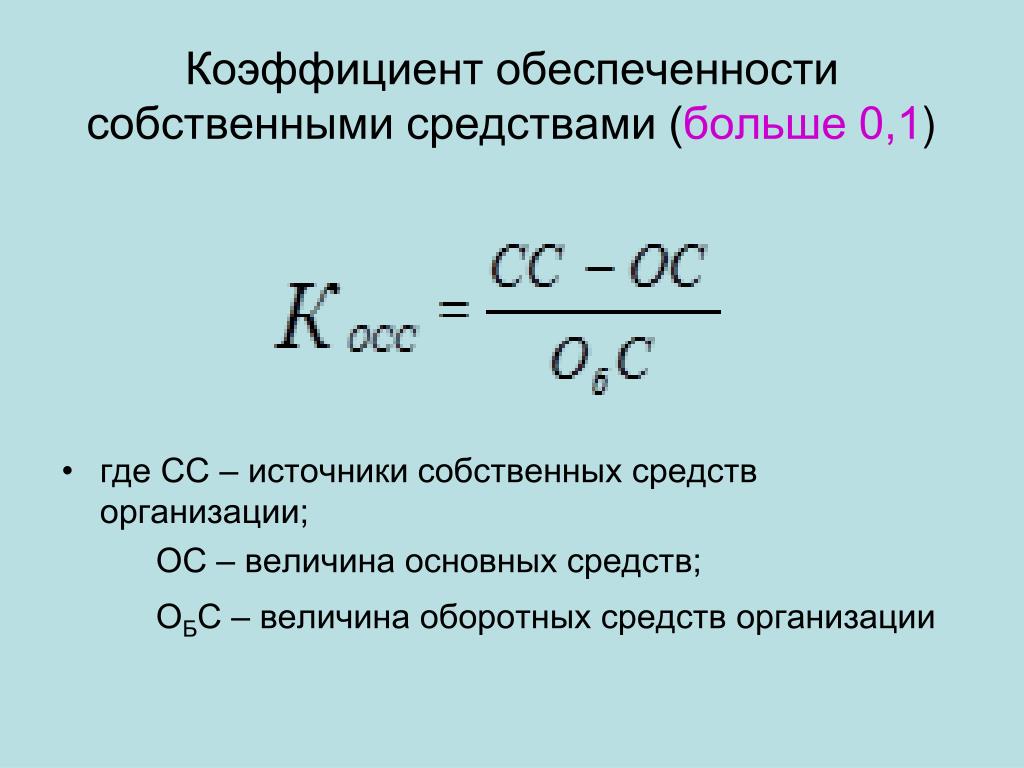

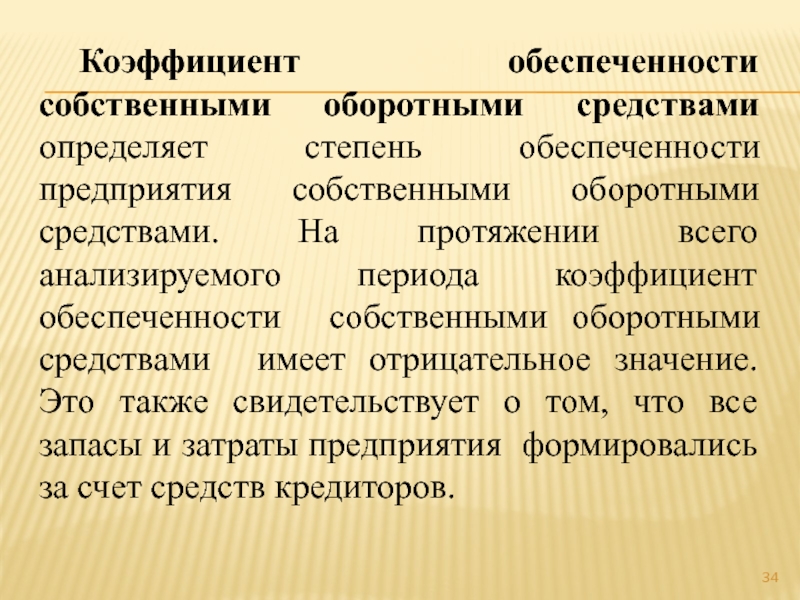

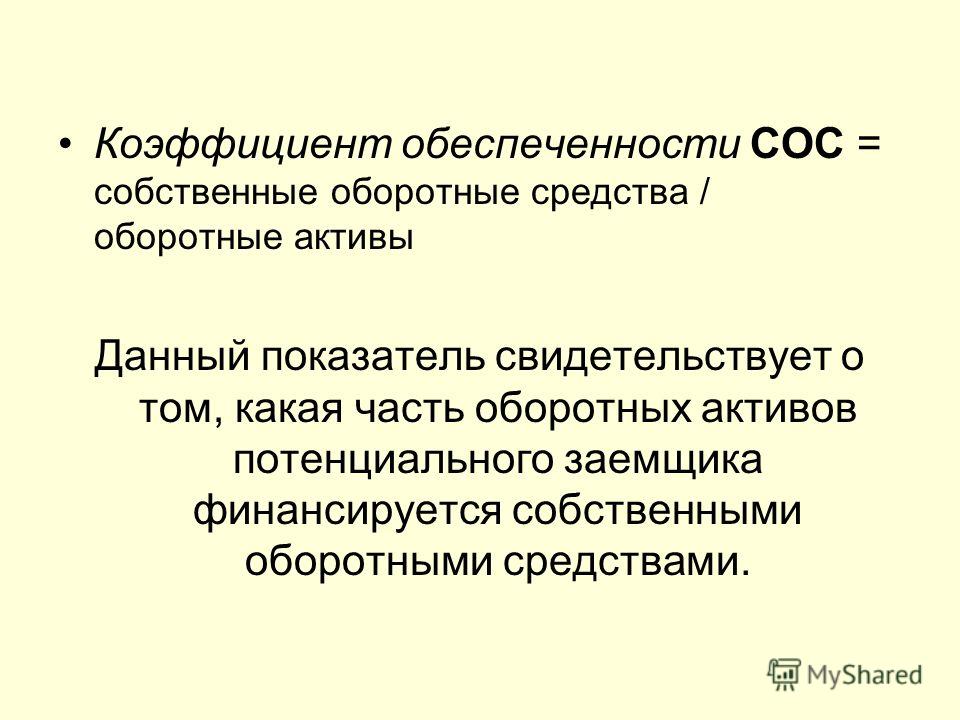

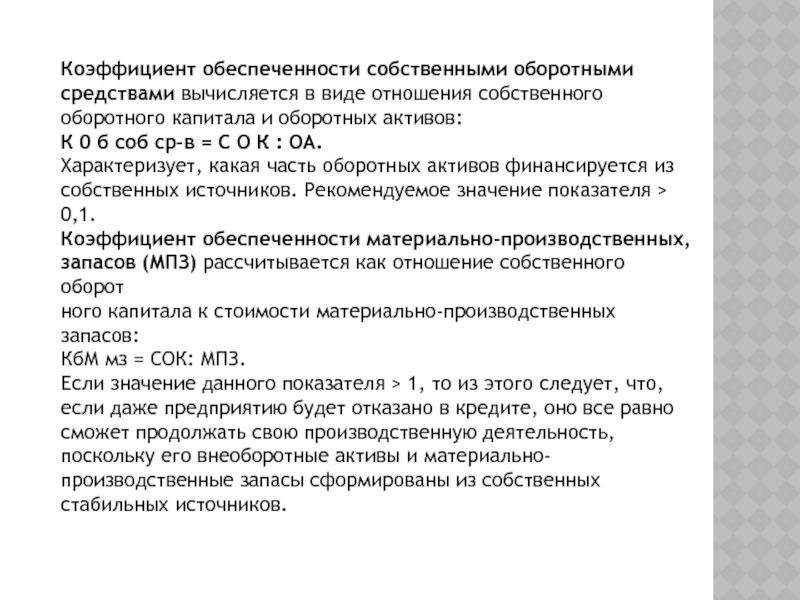

Формула коэффициента обеспеченности собственными оборотными средствами

Понятие коэффициента обеспеченности собственными оборотными средствами

Коэффициент обеспеченности (покрытия) собственными оборотными средствами

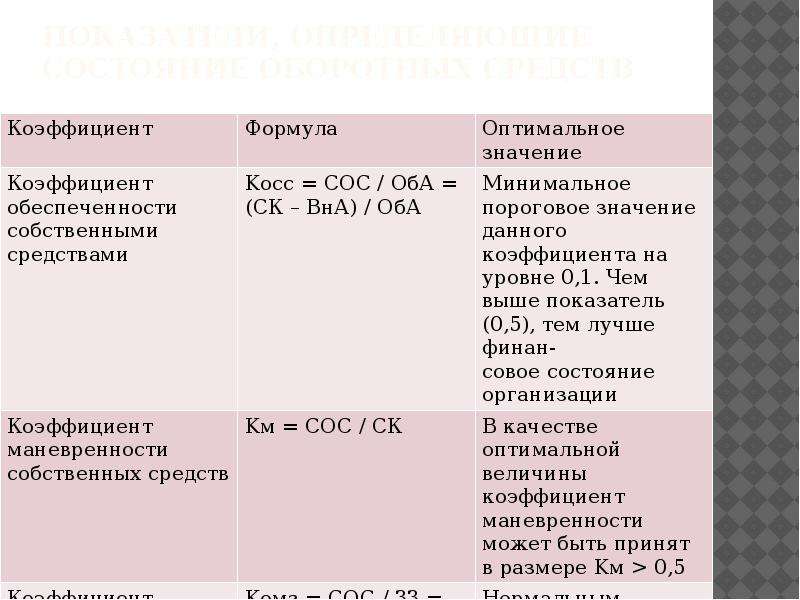

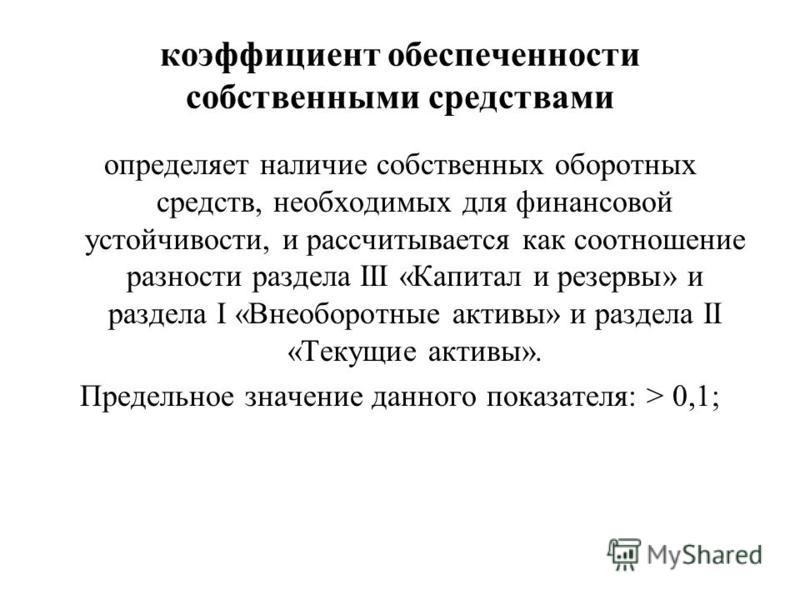

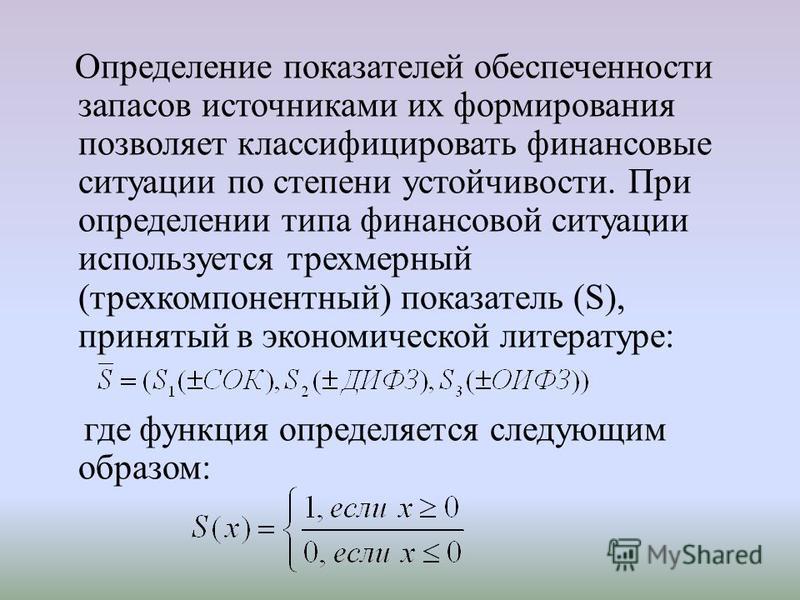

Посредством данного коэффициента определяется способность компании к осуществлению финансирования текущей деятельности лишь за счет собственных оборотных средств.

Посредством данного коэффициента определяется способность компании к осуществлению финансирования текущей деятельности лишь за счет собственных оборотных средств.Коэффициент обеспеченности собственными оборотными средствами используют для того, что бы своевременно выявить признаки несостоятельности предприятий. Значение коэффициента может послужить основанием признания структуры баланса неудовлетворительной, что означает неплатежеспособность компании.

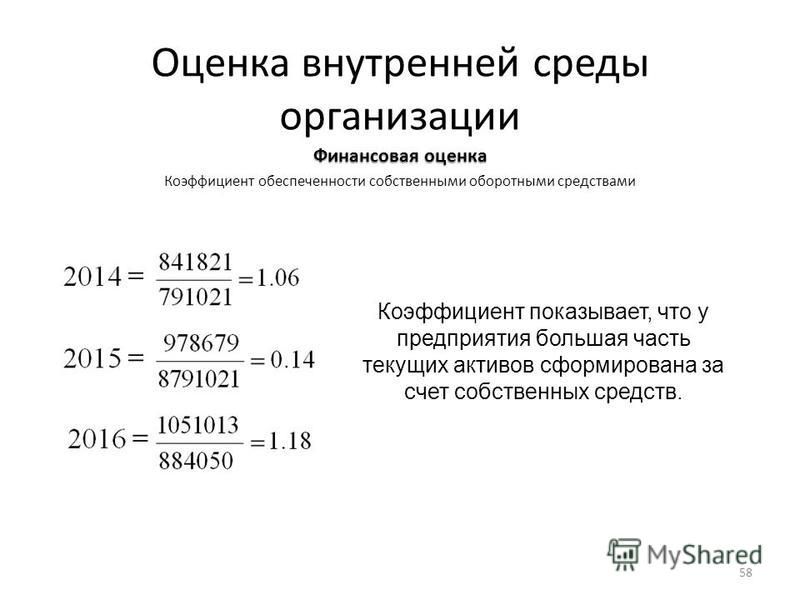

Формула коэффициента обеспеченности собственными оборотными средствами

Коэффициент обеспеченности собственными оборотными средствами определяется в соответствии с формулой, которая представляет собой разность собственного капитала и внеоборотных активов компании и отношение этой разности к оборотным активам предприятия:

Кос = (СК – ВА) / ОА

Здесь Кос – коэффициент обеспеченности собственными оборотными средствами,

СК – сумма собственного капитала,

ВА – сумма внеоборотных активов,

ОА – сумма оборотных активов.

Все данные, необходимые для расчета по формуле, можно найти в бухгалтерском балансе компании.

Формула коэффициента обеспеченности собственными оборотными средствами по балансу выглядит так:

Кос = (строка 1300 – строка 1100) / строка 1200

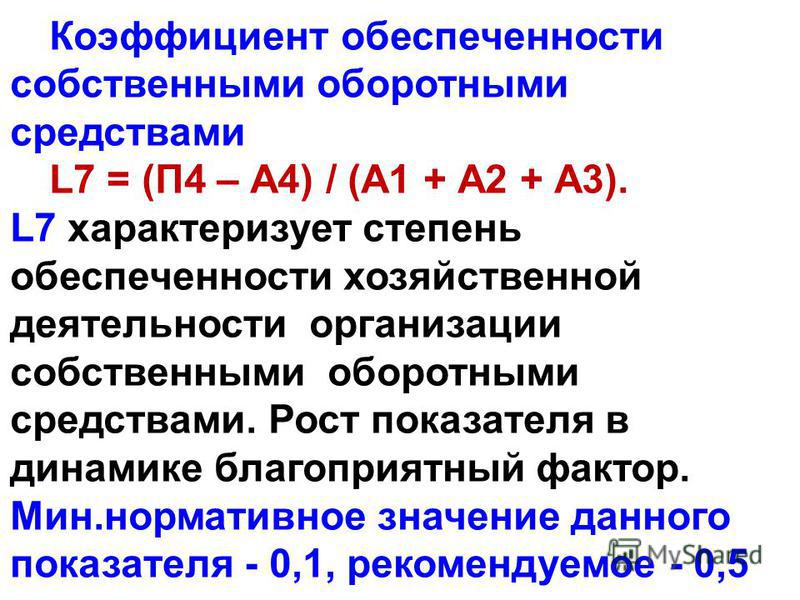

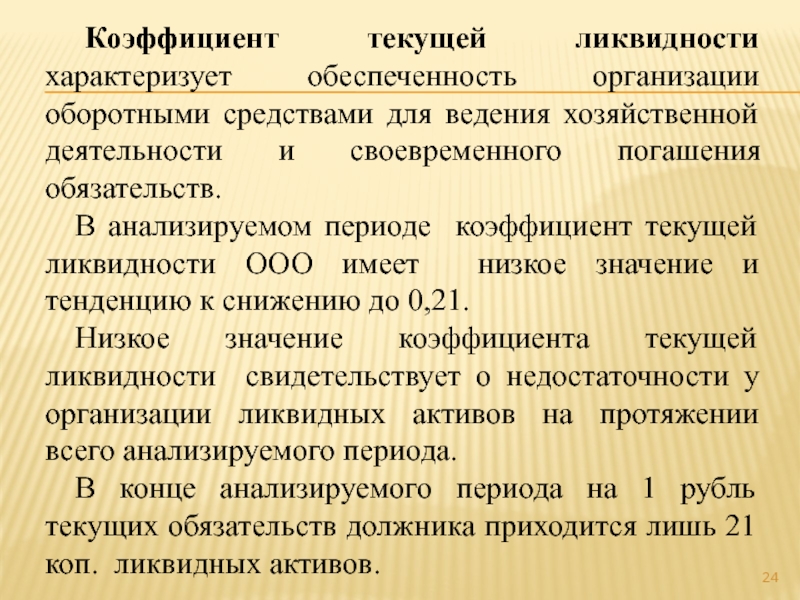

Анализ значений коэффициента

Существует несколько особенностей при анализе коэффициента обеспеченности собственными оборотными средствами:

- В соответствии с распоряжением Федерального управления по делам о несостоятельности (банкротстве) нормальное значение коэффициента обеспеченности собственным оборотным капиталомдолжно находиться выше0,1.

- Если показатель будет ниже, то структура баланса признается неудовлетворительной, а сама компания неплатежеспособной на текущее время.

- Если величина коэффициента будет отрицательной, то все оборотные, включая часть внеоборотных активов, создаются за счет кредитов (займа). Этот случай показывает минимальную устойчивость предприятия.

- В случае, когда значение коэффициента на конец периода увеличивается, но при этом остается меньше 0,1, это отражает улучшение финансовой устойчивости компании.

Формула коэффициента обеспеченности собственными оборотными средствами имеет смысл в том, что внеоборотные активы, являющиеся низколиквидными, должны в полной мере покрываться устойчивыми источниками средств, представленными собственным капиталом. В этом случае также должна оставаться часть капитала для финансирования компанией текущей деятельности.

При анализе финансовой устойчивости и платежеспособности компании важным является исследование значения данного коэффициента в динамике, сравнивая значения начала анализируемого периода и его окончания.

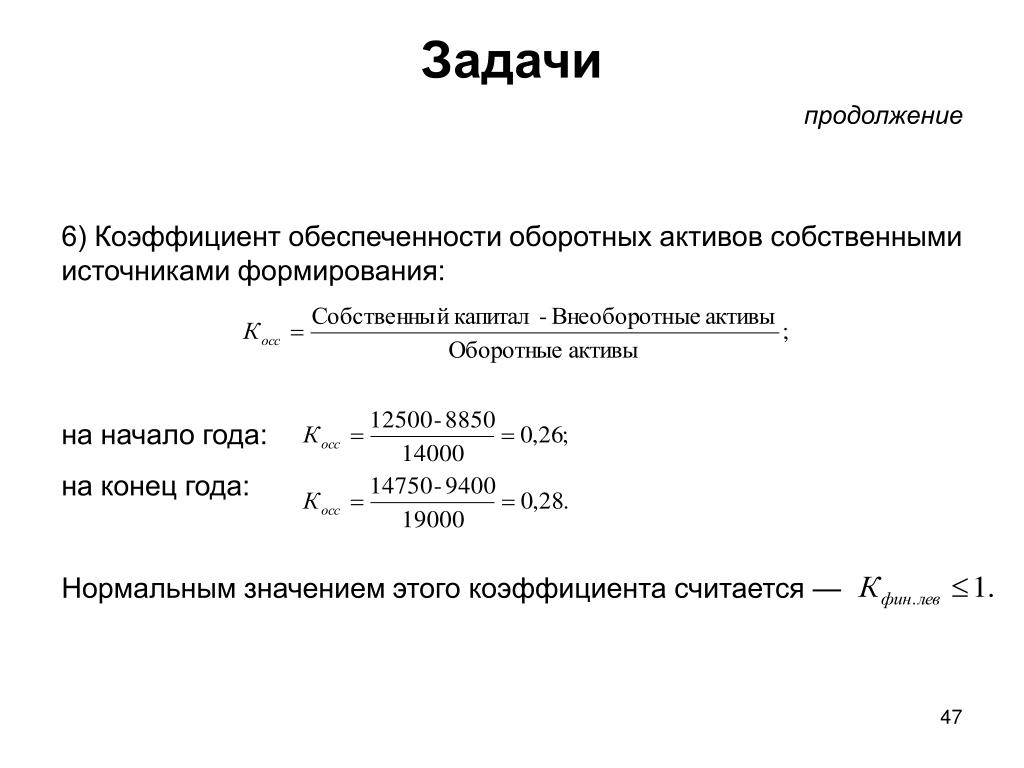

Примеры решения задач

Обеспеченность собственными оборотными средствами — Энциклопедия по экономике

Коэффициент обеспеченности собственными оборотными средствами (К2) представляет собой отношение разности между объемами источников собственных средств (итог раздела I пассива баланса) и фактической стоимостью основных средств и прочих внеоборотных активов (итог раздела I актива баланса) к фактической стоимости находящихся в наличии у предприятия оборотных средств в виде производственных запасов, незавершенного производства, готовой продукции, денежных средств, дебиторской задолженности и прочих оборотных активов (сумма итогов II и III разделов актива баланса). [c.30]

[c.30]Коэффициент обеспеченности собственными оборотными средствами (КОСС) 0,14 0,27 0,11 0,21 0,27 4 [c.45]

Коэффициент обеспеченности собственными оборотными средствами 0,518 1 0,407 0,778 4 [c.46]

Коэффициент обеспеченности собственными оборотными средствами (КОСС) 1,073 4 0,663 2,421 4 [c.46]

Как правильно рассчитать коэффициент обеспеченности собственными оборотными средствами (КОСС) [c.276]

По какой из приведенных формул рассчитывается коэффициент обеспеченности собственными оборотными средствами (КОСС) [c.278]

Согласно постановлению показателями для оценки удовлетворительности структуры баланса являются (а) коэффициент текущей ликвидности, кл (б) коэффициент обеспеченности собственными оборотными средствами, ko (в) коэффициент восстановления (утраты) платежеспособности, kyB. [c.249]

Финансовым источником покрытия просроченной дебиторской задолженности стала кредиторская задолженность в различных ее видах.

Коэффициент обеспеченности собственными оборотными средствами (А»0) — отношение величины собственных оборотных средств к общей величине оборотных средств [c.314]

Коэффициент обеспеченности собственными оборотными средствами (Косс) определяется следующим образом [c.664]

Если этой величиной не пренебрегать, то формула взаимосвязи между коэффициентом текущей ликвидности и обеспеченности собственными оборотными средствами будет иметь вид

[c.

Коэффициент обеспеченности собственными оборотными средствами — отношение разности между собственными средствами и долгосрочными активами к оборотным активам [c.163]

Служит для измерения степени обеспеченности собственными оборотными средствами. Для промышленности — предпочтительно не менее 0,1 (10%). [c.163]

За период 1993—1996 гг. для экономики России в целом и в большинстве входящих в нее основных отраслей происходит систематическое снижение коэффициента текущей ликвидности. За 1996 г. коэффициент обеспеченности собственными оборотными средствами снизился в сельском хозяйстве и на транспорте, а предприятия и организации промышленности и строительства в целом полностью утратили собственные оборотные средства. [c.271]

Коэффициент обеспеченности собственными оборотными средствами [c.278]

Определите а) коэффициенты текущей и срочной ликвидности на начало и конец года б) коэффициент обеспеченности собственными оборотными средствами на начало и конец года. [c.284]

[c.284]

Согласно положениям Постановления № 498 по-прежнему достаточным основанием для признания предприятия-должника банкротом является выполнение одного из следующих условий 1) коэффициент текущей ликвидности на конец отчетного периода имеет значение, меньшее 2 2) коэффициент обеспеченности собственными оборотными средствами на конец отчетного периода имеет значение, меньшее 0,1. Если одно из названных условий не выполняется, оценивают возможность восстановления платежеспособности предприятия. Эту возможность признают реальной, если отношение расчетного (прогнозного) коэффициента текущей [c.467]

Отрасли экономики Коэффициент текущей ликвидности Коэффициент обеспеченности собственными оборотными средствами [c.469]

Обеспеченность собственными оборотными средствами Характеризует степень участия собственного капитала в формировании оборотных средств Текущие активы — Текущие пассивы [c.417]

Отчетный год Обеспеченность собственными оборотными средствами Средства, участвовавшие в хозяйственном обороте

[c. 140]

140]

В развитие Закона было выпущено постановление Правительства Российской Федерации от 20 мая 1994 г, № 498 «О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятий», в котором утверждена система критериев для определения неудовлетворительной структуры баланса неплатежеспособных предприятий, базирующаяся на показателях текущей ликвидности и обеспеченности собственными оборотными средствами, а также способности восстановить (утратить) платежеспособность. В связи с принятием постановления особую значимость приобретают вопросы анализа финансово-хозяйственной деятельности, а некоторые из разделов современных методик финансового анализа, базирующихся на системах относительных показателей, до недавнего времени носившие для большинства бухгалтеров и аналитиков достаточно умозрительный и искусственный характер, приобретают чисто практическую направленность. [c.391]

Коэффициент обеспеченности собственными оборотными средствами (К14) К14 С29°

[c. 182]

182]

Интегральный показатель эффективности рассчитан на базе 4 показателей экономической эффективности (производительность труда, рентабельность продукции, фондоотдача, оборачиваемость оборотных средств) и 4 показателей финансового состояния (коэффициенты автономии, маневренности, обеспеченности собственными оборотными средствами и текущей ликвидности). Интегральный показатель вычислялся по каждой группе предприятий и оценивал данную группу по комплексу характеристик в целом. По своему смыслу интегральный показатель представляет собой достигнутый по данной группе уровень характеристик (индивидуальных показателей). Уровень каждого индивидуального показателя нормирован по сравниваемым группам предприятий от О до 1 О — худшее значение среднего показателя, 1 — лучшее. [c.489]

Существует система критериев для определения неудовлетворительной структуры баланса неплатежеспособных предприятий, базирующаяся на показателях текущей ликвидности и обеспеченности собственными оборотными средствами, а также возможности восстановить платежеспособность. [c.62]

[c.62]

Суть предлагаемой методики (или системы критериев) заключается в следующем. По данным баланса вычисляются значения коэффициента текущей ликвидности (КТЛ) и коэффициент обеспеченности собственными оборотными средствами КОС. Если КТЛ структура баланса считается неудовлетворительной (критические значения определены федеральным управлением по дедам о банкротстве). [c.62]

Анализ финансового состояния организации и причин необходимости его оздоровления. Приводятся результаты анализа за предыдущий год и по состоянию на последнюю отчетную дату по следующим направлениям ликвидность активов, финансовая устойчивость и деловая активность предприятия, состав и структура затрат по различным видам продукции, финансовые результаты от их реализации, обеспеченность собственными оборотными средствами, динамика их структуры. На основании анализируемых показателей делаются выводы о проблемах в финансовом состоянии и направлениях их решения. [c.139]

Когда значения коэффициентов текущей ликвидности и обеспеченности собственными оборотными средствами выше нормативного значения, но наметилась тенденция их снижения, рассчитывается коэффициент утраты платежеспособности предприятия

[c. 188]

188]

Коэффициент обеспеченности собственными оборотными средствами 0,5-15 0,4-12 0,3-9 0,2-6 0,1-3 Менее 0,1-0 [c.192]

Коэффициент обеспеченности собственными оборотными средства- [c.188]

Оценка финансового состояния 1. Коэффициент текущей платежеспособности и ликвидности 2. Коэффициент абсолютной ликвидности 3. Коэффициент автономии 4. Коэффициент обеспеченности собственными оборотными средствами [c.60]

Если коэффициент обеспеченности собственными оборотными средствами на [c.78]

Чтобы коэффициент текущей ликвидности был > 2, а коэффициент обеспеченности собственными оборотными средствами > 1, убытки у организации не должны превышать 40% от оборотных активов, а долгосрочные кредиты и займы равняться 80% от суммы оборотных активов, что встречается крайне редко. Финансовым аналитиком Уильямом Бивером была предложена собственная система показателей для оценки финансового состояния предприятия с целью диагностики банкротства. Система показателей Бивера приведена в таблице 2. 8.

[c.78]

8.

[c.78]

Источники информации и алгоритмы расчета показателей анализа обеспеченности собственными оборотными средствами и приравненными к ним средствами представлены в табл. 6.2. По еедан- [c.141]

Ключевые понятия технология диагностики, диагностика статического состояния, диагностика процесса, экспресс-диагностика, проблемная диагностика, коэффициенты текущей ликвидности, утраты и восстановления платежеспособности, автономии, обеспеченности собственными оборотными средствами, положительная и отрицательная структуры баланса, удовлетворительная и неудовлетворительная структуры баланса, интегральные балльные оценки тестирования предприятий, модель Z-счета Э. Альтмана, модель фирмы Du Pont [c.183]

|

Калькулятор коэффициента текущей ликвидности (коэффициент оборотного капитала)

Одной из самых больших проблем для владельцев бизнеса является управление их денежным потоком. Другими словами, хватит ли у меня денег, чтобы расплачиваться с поставщиками, когда придет время? А если нет, могу ли я ликвидировать некоторые вещи, чтобы покрыть разницу? Коэффициент текущей ликвидности помогает владельцам бизнеса ответить именно на эти вопросы — надеюсь, до того, как они окажутся в затруднительном положении с денежным потоком.

Коэффициент текущей ликвидности, также известный как коэффициент оборотного капитала, является показателем ликвидности компании или ее способности выполнять краткосрочные обязательства. Сравнивая текущие активы с текущими обязательствами, это соотношение показывает вероятность того, что бизнес сможет, например, платить арендную плату или производить платежную ведомость.

Сравнивая текущие активы с текущими обязательствами, это соотношение показывает вероятность того, что бизнес сможет, например, платить арендную плату или производить платежную ведомость.

Чтобы рассчитать собственный коэффициент текущей ликвидности, воспользуйтесь нашим бесплатным калькулятором. Возьмите свой последний баланс и введите значения текущих активов и текущих обязательств. Читайте дальше, чтобы узнать, как анализировать (и, возможно, улучшить) свои результаты.

Формула для расчета коэффициента текущей ликвидности

Коэффициент текущей ликвидности часто называют коэффициентом оборотного капитала, поэтому давайте начнем с краткого обзора того, что означает оборотный капитал.

Оборотный капитал обычно относится к деньгам, которые компания имеет в наличии для повседневных операций, и рассчитывается путем вычитания текущих обязательств из текущих активов.

Коэффициент оборотного капитала , с другой стороны, показывает текущие активы и текущие обязательства компании как пропорцию, а не сумму в долларах. Компания может иметь оборотный капитал в размере 75 000 долларов, но если их текущие активы и текущие обязательства исчисляются миллионами долларов, это может быть небольшой разницей между ними.Это соотношение позволяет увидеть суммы в долларах, которые мы видим на балансе, в перспективе.

Компания может иметь оборотный капитал в размере 75 000 долларов, но если их текущие активы и текущие обязательства исчисляются миллионами долларов, это может быть небольшой разницей между ними.Это соотношение позволяет увидеть суммы в долларах, которые мы видим на балансе, в перспективе.

Ключ к пониманию коэффициента текущей ликвидности начинается с баланса. Как одна из трех основных финансовых отчетов, которые будет составлять ваш бизнес, она служит исторической записью определенного момента времени. Хотя в бухгалтерском балансе не отражены результаты деятельности с течением времени, он показывает моментальный снимок всего, чем обладает ваша компания, по сравнению с тем, что она должна и чем владеет. Вот почему существует несколько полезных коэффициентов ликвидности, которые можно рассчитать, например коэффициент текущей ликвидности.

Чтобы рассчитать коэффициент текущей ликвидности, вам нужно просмотреть свой баланс и использовать следующую формулу.

Коэффициент текущей ликвидности = оборотные активы / текущие обязательства

В формуле коэффициента текущей ликвидности текущие активы относятся ко всему, чем обладает ваша компания, что может быть ликвидировано или превращено в наличные в течение одного года. В отличие от долгосрочных активов, таких как основные средства, текущие активы включают такие вещи, как дебиторская задолженность и товарно-материальные запасы, а также все денежные средства, которые уже есть у вашего бизнеса.

В отличие от долгосрочных активов, таких как основные средства, текущие активы включают такие вещи, как дебиторская задолженность и товарно-материальные запасы, а также все денежные средства, которые уже есть у вашего бизнеса.

Краткосрочные обязательства, с другой стороны, включают любые расходы, которые будут выплачены в следующем году. Это включает в себя, среди прочего, кредиторскую задолженность, платежную ведомость, кредитные карты и задолженность по налогу с продаж.

Разделив общую сумму оборотных активов на общую сумму текущих обязательств, вы узнаете, какая часть ваших текущих обязательств может быть покрыта оборотными активами. Результат больше одного сигнализирует о том, что у вас есть хорошие возможности для погашения текущих обязательств. Все, что ниже единицы, может вызывать беспокойство.

Например, если ваш бизнес имеет 200 000 долларов в оборотных активах и 100 000 долларов в текущих обязательствах, ваш коэффициент текущей ликвидности будет равен 2. Это означает, что вы можете погасить свои текущие обязательства в два раза больше.

Это означает, что вы можете погасить свои текущие обязательства в два раза больше.

Если мы поменяем их местами и скажем, что у вас есть 100 000 долларов в текущих активах и 200 000 долларов в текущих обязательствах, вы получите коэффициент текущей ликвидности 0,5. Это означает, что если бы все текущие активы были ликвидированы, вы смогли бы погасить примерно половину своих текущих обязательств.

100 000 долл. США / 200 000 долл. США = 0,5

Что такое хороший коэффициент текущей ликвидности (коэффициент оборотного капитала)?

Как показывают приведенные выше примеры, низкий коэффициент текущей ликвидности может создать проблемы для вашего бизнеса. Но когда дело доходит до оценки способности вашей компании выплачивать краткосрочные долги, всегда лучше «выше»?

Как правило, предприятия должны стремиться к коэффициенту текущей ликвидности выше единицы. Это означает, что у них есть хорошие возможности для погашения краткосрочных обязательств.

Однако, чем больше текущих активов вы накапливаете (и чем выше ваш коэффициент текущей ликвидности), тем больше вы можете захотеть рассмотреть возможность реинвестирования части из них в рост вашего бизнеса. Высокие текущие активы являются сигналом о приближающемся притоке денежных средств, поэтому, возможно, сейчас самое время изучить ваши варианты роста.

В конечном итоге «хороший» коэффициент текущей ликвидности является субъективным и зависит от вашего бизнеса и отрасли, в которой вы работаете. Важно регулярно следить за этим соотношением, чтобы оно оставалось в пределах вашей зоны комфорта.

Поскольку он зависит от подготовки вашей финансовой отчетности, прежде чем ее можно будет точно рассчитать, чаще всего вы сможете проверять ее раз в месяц. Если в настоящее время вы просматриваете финансовую отчетность только один раз в год, подумайте о том, чтобы увеличить частоту до минимума ежеквартально, хотя лучше всего раз в месяц. Это позволяет вам уделять пристальное внимание изменениям таких показателей, как коэффициент текущей ликвидности, и вносить любые необходимые корректировки, чтобы он не упал слишком низко.

Включите свой учет на автопилоте.

Другие финансовые коэффициенты, которые следует учитывать

Существует несколько финансовых коэффициентов, которые можно рассчитать с помощью баланса, многие из которых могут быть одинаково полезны при оценке состояния вашего бизнеса. Вот некоторые из самых распространенных.

- Коэффициент быстрой ликвидности: Коэффициент быстрой ликвидности также известен под названием «коэффициент кислотных испытаний» и аналогичен коэффициенту текущей ликвидности. Главное отличие? Коэффициент быстрой ликвидности не учитывает запасы.Как следует из названия, коэффициент быстрой ликвидности ориентирован на предметы, которые можно ликвидировать очень быстро. Поскольку владельцы бизнеса не обязательно могут предсказать, когда они будут продавать через инвентарь, это исключено здесь.

- Отношение долга к собственному капиталу: Это соотношение делит общую сумму обязательств на общую сумму акционерного капитала.

Цель этого соотношения — помочь предприятиям понять, сколько они должны по сравнению с тем, чем они владеют. Это полезный показатель ответственности компании.

Цель этого соотношения — помочь предприятиям понять, сколько они должны по сравнению с тем, чем они владеют. Это полезный показатель ответственности компании. - Отношение долга к активам: Этот коэффициент делит долг (как краткосрочные, так и долгосрочные долговые обязательства) на общую сумму активов, показывая, в какой степени активы компании были профинансированы за счет долга.

Вместе эти коэффициенты помогают владельцу бизнеса анализировать свои финансы с нескольких различных точек зрения. Опять же, результаты есть на практике. Чем больше вы будете просматривать эти показатели, тем легче будет выявить изменения или отклонения.

Готовы поговорить с экспертом ScaleFactor о том, как извлечь выгоду из финансов вашего бизнеса? Запланируйте демонстрацию сегодня.

Оборотный капитал — обзор

Цикл преобразования денежных средств

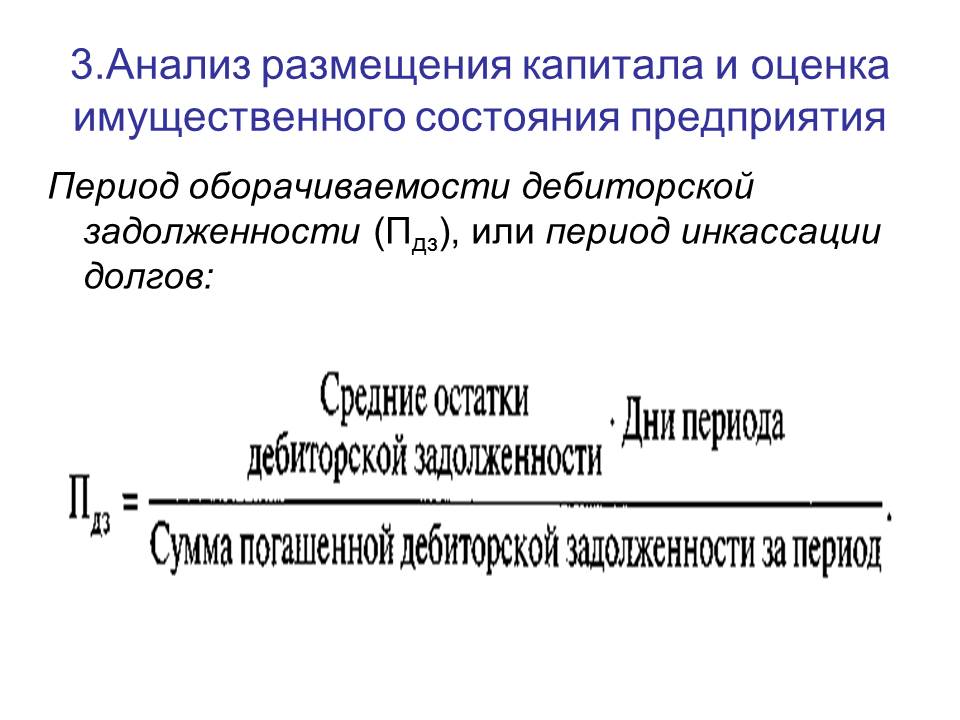

Основным инструментом управления оборотным капиталом является цикл преобразования денежных средств (CCC), который рассчитывает время, в течение которого деньги связаны в нормальном деловом цикле компании . CCC рассчитывает количество дней, в течение которых денежные средства связаны с товарно-материальными запасами и дебиторской задолженностью, а также степень, в которой эти денежные вложения покрываются финансированием, предоставленным кредиторами фирмы через кредиторскую задолженность. CCC рассчитывается путем добавления периода преобразования запасов , количества дней, в течение которых незавершенное производство и готовая продукция находятся в запасах, к среднему периоду сбора дебиторской задолженности. Сумма этих двух представляет собой общее количество дней, в течение которых денежные средства привязаны к неработающим активам. 1

CCC рассчитывает количество дней, в течение которых денежные средства связаны с товарно-материальными запасами и дебиторской задолженностью, а также степень, в которой эти денежные вложения покрываются финансированием, предоставленным кредиторами фирмы через кредиторскую задолженность. CCC рассчитывается путем добавления периода преобразования запасов , количества дней, в течение которых незавершенное производство и готовая продукция находятся в запасах, к среднему периоду сбора дебиторской задолженности. Сумма этих двух представляет собой общее количество дней, в течение которых денежные средства привязаны к неработающим активам. 1

Опытные бизнесмены знают, что продажи — это не деньги. Вполне возможно (даже вероятно), что бизнес показывает бухгалтерскую прибыль, но имеет мало или совсем не имеет наличных средств из-за продаж, ожидающих взыскания в счет дебиторской задолженности. Между тем, для продолжения бизнес-цикла необходимо закупить запасы, что усугубляет проблему движения денежных средств.

По мере того, как фирма закупает новые запасы, финансирование предоставляется спонтанно за счет использования кредиторской задолженности. По мере закупки товарно-материальных запасов поставщики предоставляют торговый кредит, который обеспечивает фирме автоматический источник финансирования.Есть две проблемы с кредиторской задолженностью: предоставленное финансирование и стоимость этого финансирования. CCC фокусируется только на первом. Мы обсудим стоимость торгового кредита позже в этой главе.

CCC рассчитывается следующим образом:

(10,1) CCC = ACP + ICP − DPO

, где

ACP (средний период сбора) = дебиторская задолженность / (продажи / 365).

ICP (период преобразования запасов) = запасы / (стоимость проданных товаров / 365).

DPO (просроченная кредиторская задолженность в днях) = кредиторская задолженность / (стоимость проданных товаров / 365).

Обратите внимание, что в расчетах ICP и DPO в знаменателе используется стоимость проданных товаров, а не продаж. Это связано с тем, что дебиторская задолженность включает в себя надбавку к прибыли и правильно сравнивается с продажами за день. И продажи, и дебиторская задолженность выражаются в «розничных долларах», если хотите. С другой стороны, товарно-материальные запасы и кредиторская задолженность учитываются по себестоимости и, следовательно, должны сравниваться со стоимостью товаров, проданных за день, а не со стоимостью продаж за день.

Это связано с тем, что дебиторская задолженность включает в себя надбавку к прибыли и правильно сравнивается с продажами за день. И продажи, и дебиторская задолженность выражаются в «розничных долларах», если хотите. С другой стороны, товарно-материальные запасы и кредиторская задолженность учитываются по себестоимости и, следовательно, должны сравниваться со стоимостью товаров, проданных за день, а не со стоимостью продаж за день.

Это различие не является техническим.Цель расчета CCC — дать руководству руководство относительно того, как лучше контролировать оборотный капитал. При использовании продаж в знаменателе расчетов ICP и DPO знаменатель будет завышен, а количество дней в запасах и кредиторской задолженности может быть сильно занижено. Цель состоит в том, чтобы лучше управлять бизнесом с помощью достоверной информации. Для этого необходимо правильно рассчитать CCC.

Что нам сообщает CCC? CCC представляет собой количество дней, в течение которых денежные средства связаны в общем деловом цикле фирмы. Например, CCC, равный 15, будет означать, что денежные средства привязаны к оборотным активам на 15 дней дольше, чем финансирование, предоставленное за счет кредиторской задолженности. Это представляет собой потребность во внешнем финансировании — краткосрочных займах — для покрытия дисбаланса.

Например, CCC, равный 15, будет означать, что денежные средства привязаны к оборотным активам на 15 дней дольше, чем финансирование, предоставленное за счет кредиторской задолженности. Это представляет собой потребность во внешнем финансировании — краткосрочных займах — для покрытия дисбаланса.

Давайте посмотрим на счета двух компаний, чтобы проиллюстрировать расчет CCC и продемонстрировать разницу в политике этих двух компаний. Последние финансовые данные Dell Inc. и IBM приведены в Таблице 10.1. CCC для Dell —

Таблица 10.1. Сравнение циклов преобразования денежных средств (в миллионах долларов)

| Dell, конец финансового года 3 февраля 2012 г. | IBM, конец финансового года 31 декабря 2011 г. | |

|---|---|---|

| Доход | 62 071 | 106,916 |

| Себестоимость проданной продукции | 48,260 | 56,778 |

| Дебиторская задолженность | 9803 | 29,561 | 9015 8517 |

Источник : 10K.

ACP + ICP − DPO = CCC

9803 (62 071/365) +1404 (48 260/365) −11 656 (48 260/365) = 57,65 + 10,62-88,16 = −19,89 дней

Для IBM CCC составляет

29 561 (106 916/365) +2595 (56 778/365) −8517 (56 778/365) = 100,92 + 16,68−54,75 = 62,85 дня

Отрицательный CCC Dell является результатом очень низкого уровня запасов (модель Dell) и довольно долгое время (88 дней), которое Dell требуется для выплат кредиторам. CCC указывает, что поставщики Dell фактически финансируют компанию, покрывают расходы на дебиторскую задолженность и товарно-материальные запасы и предоставляют почти 20-дневное финансирование сверх текущих потребностей в активах.Dell не нуждается во внешнем финансировании для покрытия своих инвестиций в оборотные активы. IBM, с другой стороны, требуется более 62 дней внешнего финансирования, чтобы пройти нормальный рабочий цикл.

CCC дает представление об операционной и финансовой политике двух компаний, но также является руководством по внутреннему финансовому менеджменту. DPO Dell, равный 88,2, указывает на то, что в среднем Dell требуется 88 дней на то, чтобы рассчитаться со своими торговыми кредиторами. Обычно такой длительный период кредиторской задолженности связан с финансовыми расходами, которые могут сделать этот источник кредита дорогим.CCC (и баланс компании) не дает подсказок относительно реальной стоимости этого кредита, но длинный DPO требует дальнейшего расследования.

DPO Dell, равный 88,2, указывает на то, что в среднем Dell требуется 88 дней на то, чтобы рассчитаться со своими торговыми кредиторами. Обычно такой длительный период кредиторской задолженности связан с финансовыми расходами, которые могут сделать этот источник кредита дорогим.CCC (и баланс компании) не дает подсказок относительно реальной стоимости этого кредита, но длинный DPO требует дальнейшего расследования.

Цель управления оборотным капиталом — приблизить CCC к нулю. Кредиторская задолженность должна просто покрывать инвестиции фирмы в текущие оборотные активы. IBM с CCC 62,9 может на регулярной основе нести проценты для покрытия своих регулярных потребностей в денежных потоках операционного цикла. Как IBM может снизить свой CCC, чтобы уменьшить зависимость от внешнего финансирования? Если бы IBM могла сократить свой ACP до 30 дней, это было бы почти до своей цели.Если IBM удастся сократить запасы, она может достичь нулевого CCC без продления срока платежа кредиторам.

CCC — это инструмент, используемый для выделения движения долларов в текущие активы и из текущих обязательств. Этот инструмент следует использовать для более эффективного управления этими счетами, чтобы уменьшить потребность фирмы во внешнем финансировании. Снижение CCC дает два очевидных преимущества. Во-первых, это единовременное увеличение денежных средств по мере их конвертации из оборотных активов. Во-вторых, происходит постоянное повышение эффективности, поскольку фирма ускоряет сборы и преобразование запасов.

Этот инструмент следует использовать для более эффективного управления этими счетами, чтобы уменьшить потребность фирмы во внешнем финансировании. Снижение CCC дает два очевидных преимущества. Во-первых, это единовременное увеличение денежных средств по мере их конвертации из оборотных активов. Во-вторых, происходит постоянное повышение эффективности, поскольку фирма ускоряет сборы и преобразование запасов.

Показателем эффективности, связанным с CCC, является оборотный капитал на доллар продаж (WC / продажи). Оборотный капитал определяется как

Текущие активы — Текущие обязательства

Принимая во внимание идею о том, что практически все оборотные активы являются незаработанными активами, компания, которая генерирует продажи с меньшими вложениями в оборотный капитал, более эффективно управляет своими оборотными активами и текущими обязательствами. В среднем компании из списка Fortune 500 используют оборотный капитал в размере 0,20 доллара США для получения 1 доллара США. 00 в продажах, хотя соотношение существенно различается от отрасли к отрасли. Сервисным или консалтинговым компаниям требуется относительно небольшой оборотный капитал для увеличения продаж, тогда как таким производителям, как Dell и IBM, требуется гораздо больше. Эффективные компании используют в диапазоне 0,07–0,17 долл. США.

00 в продажах, хотя соотношение существенно различается от отрасли к отрасли. Сервисным или консалтинговым компаниям требуется относительно небольшой оборотный капитал для увеличения продаж, тогда как таким производителям, как Dell и IBM, требуется гораздо больше. Эффективные компании используют в диапазоне 0,07–0,17 долл. США.

Используя текущие показатели активов и пассивов, приведенные в таблице 10.2, мы можем рассчитать эффективность оборотного капитала Dell и IBM. Цифры в таблице отражают общую стоимость текущих активов и пассивов Dell и IBM, а не только три счета, на которых сосредоточено внимание в CCC.Эффективность Dell можно рассчитать как

Таблица 10.2. Эффективность оборотного капитала (в миллионах долларов)

| Dell, на конец финансового года 3 февраля 2012 г. | IBM, на конец финансового года 31 декабря 2011 г. | |

|---|---|---|

| Оборотные активы | 29,448 | 50,928|

| Краткосрочные обязательства | 22,001 | 42,123 |

| Оборотный капитал | 7447 | 8805 |

| Продажи | 9019 | 900 Dellefficiency = 7447 $ 62 071 = 0,12 Эффективность IBM даже лучше и близка к нижнему пределу оптимального диапазона эффективности: IBMefficiency = 8805 $ 106 916 = 0,08 Обе компании используют относительно низкие объемы оборотных средств для увеличения продаж. Норма оборотного капитала при наличии запасовКоэффициент оборотного капитала для наличия запасов (WCRIA) и расходов показывает долю запасов и расходов, финансируемых из собственных источников.Это один из показателей определения финансовой устойчивости компании и показатель состояния оборотных средств. Это отношение капитала к стоимости запасов и затрат, которые покрываются за счет собственного капитала. Экономический смысл индикатора и формулыКоэффициент оборотного капитала для наличия запасов и расходов отражает часть запасов и затрат, которые приобретаются за счет капитала. Чтобы найти показатель, необходимо разделить стоимость собственных средств на оценку запасов и затрат. Условная формула выглядит так: WCRIA = чистый оборотный капитал / запасы Показатель в числителе называется «оборотный капитал». Эта величина отражает, насколько оборотные активы превышают краткосрочные обязательства компании. Чистый оборотный капитал — это разница между мобильными активами и краткосрочной кредиторской задолженностью.Если детализировать составляющие «оборотных средств», то расчет коэффициента оборотных средств будет выглядеть иначе. Формула: WCRIA = (WA — STL) / запасы и расходы

Вы можете вычислить значение в числителе и другим способом. Тогда формула коэффициента оборотного капитала для наличия запасов и затрат будет выглядеть так: WCRIA = ((E + LTL) — NCA)) / запасы и расходы

В финансовой практике используются разные варианты формулы расчета. В частности, в состав оборотного капитала входят невыплаченные дивиденды, незаработанная прибыль, резервы на будущие расходы и выплаты. Размер товарно-материальных запасов может быть дополнен авансами поставщикам, незавершенным производством. Расчет коэффициента оборотного капитала при наличии запасов в ExcelДанные для расчета коэффициента берутся из баланса. Преобразуем формулу: WCRIA = (1300 + 1400 — 1100) / 1210 Нам нужны следующие цифры из разных кодов строк баланса: А нам нужны такие строковые коды из пассивов как: Рассчитываем показатель за 5 отчетных периодов, с 2011 по 2015: Отрицательное значение коэффициента в 2011 году объясняется отрицательным значением его оборотных средств.Обычно он должен быть выше нуля. То есть оборотные активы должны превышать краткосрочные обязательства. Отрицательное значение оборотных средств свидетельствует о финансовой нестабильности компании. Коэффициент использования оборотного капитала для наличия расходов является результатом сравнения последнего с величиной запасов. Оптимальное состояние и показатель финансового благополучия — превышение оборотных средств над запасами. Дело в том, что запасы — наименее ликвидная часть оборотных средств. Следовательно, они должны погашаться собственным капиталом и / или за счет долгосрочных обязательств. Коэффициент оборотного капитала для наличия запасов и критериальной стоимости Норма показателя находится в диапазоне от 0.6-0,8. То есть 60-80% материальных резервов должно финансироваться за счет собственного капитала. Вернемся к примеру. Динамика коэффициента на графике: Расчет показывает, что с 2012 года запасы и расходы в достаточной степени обеспечиваются собственными источниками капитала.Рост коэффициента положительно сказывается на финансовой устойчивости фирмы. Формула чистого оборотного капитала| Пример расчетаЧистый оборотный капитал — это расчет ликвидности, который измеряет способность компании погасить свои текущие обязательства оборотными активами. Этот показатель важен для руководства, поставщиков и кредиторов в целом, поскольку он показывает краткосрочную ликвидность фирмы, а также способность руководства эффективно использовать свои активы. Как и коэффициент оборотного капитала, формула чистого оборотного капитала фокусируется на текущих обязательствах, таких как торговые долги, кредиторская задолженность и векселя поставщика, которые должны быть погашены в текущем году. Если компания не может выполнить свои текущие обязательства за счет оборотных активов, она будет вынуждена использовать свои долгосрочные активы или активы, приносящие доход, для погашения своих текущих обязательств. Это может привести к снижению операций, продаж и даже может быть индикатором более серьезных организационных и финансовых проблем. ФормулаФормула чистого оборотного капитала рассчитывается путем вычитания текущих обязательств из текущих активов. Вот как выглядит основное уравнение. Типичными оборотными активами, которые включаются в расчет чистого оборотного капитала, являются денежные средства, дебиторская задолженность, запасы и краткосрочные инвестиции. Некоторые люди также предпочитают включать текущую часть долгосрочного долга в раздел пассивов. Это имеет смысл, потому что, хотя это связано с долгосрочным обязательством, текущая часть должна быть погашена в текущем году. Таким образом, целесообразно включить его в число других обязательств, которые необходимо выполнить в ближайшие 12 месяцев. ПримерРассмотрим для примера розничный магазин Паулы. Паула владеет и управляет магазином женской одежды и одежды, имеющим следующие текущие активы и обязательства:

Паула могла бы использовать калькулятор чистого оборотного капитала для вычисления такого измерения: Поскольку текущие активы Паулы превышают ее текущие обязательства, ее WC положительный.Это означает, что Паула может оплатить все свои текущие обязательства только за счет оборотных средств. Другими словами, ее магазин очень ликвидный и финансово устойчивый в краткосрочной перспективе. Она может использовать эту дополнительную ликвидность для развития бизнеса или расширения в дополнительных нишах для одежды. Если бы обязательства Паулы превышали ее активы, ее КС был бы отрицательным, что указывало бы на то, что ее краткосрочная ликвидность не так высока, как могла бы быть. АнализДля чего используется чистый оборотный капитал? Очевидно, что положительный чистый WC лучше, чем отрицательный.Положительный расчет показывает кредиторам и инвесторам, что компания способна получить от операционной деятельности достаточно средств для оплаты своих текущих обязательств оборотными активами. Что такое отрицательный чистый оборотный капитал?Отрицательный чистый оборотный капитал, с другой стороны, показывает кредиторам и инвесторам, что операции предприятия не производят достаточно, чтобы покрыть текущие долги предприятия.Если это отрицательное число сохранится с течением времени, бизнесу, возможно, придется продать некоторые из своих долгосрочных активов, приносящих доход, для оплаты текущих обязательств, таких как AP и платежная ведомость. Расширение без привлечения нового долга или инвесторов было бы исключено, и если негативная тенденция сохранится, чистая WC может привести к объявлению компании о банкротстве. Имейте в виду, что отрицательное число хуже положительного, но это не обязательно означает, что компания собирается разориться. Более убедительным индикатором краткосрочной ликвидности компании является тенденция к увеличению или уменьшению их чистой WC. Компания с отрицательным чистым WC, постоянно улучшающаяся из года в год, может рассматриваться как более стабильный бизнес, чем компания с положительной чистой WC и тенденцией к снижению из года в год. Изменение чистого оборотного капиталаВы можете спросить: «Как компания со временем меняет свой чистый оборотный капитал?» Есть три основных способа повышения ликвидности компании из года в год.Во-первых, компания может сократить время взыскания дебиторской задолженности. Во-вторых, это может уменьшить количество товарно-материальных запасов, отправив поставщикам неликвидные товары. В-третьих, компания может вести переговоры с продавцами и поставщиками о более длительных сроках оплаты кредиторской задолженности. Каждый из этих шагов поможет улучшить краткосрочную ликвидность компании и положительно повлияет на анализ чистого оборотного капитала. Что такое чистый оборотный капитал? Формула и примерыЧистый оборотный капитал — это соотношение между оборотными активами и текущими обязательствами.Мы объясняем, что это означает и как это может повлиять на ваш бизнес. Есть много разных способов измерить эффективность бизнеса. При прочих равных бизнес предпочтет иметь больше и меньше должен. Отслеживание того, как меняются эти числа, поможет владельцам бизнеса определить, в положительном или отрицательном направлении движется их бизнес. Один из наиболее распространенных бизнес-показателей — это чистый оборотный капитал (NWC). Эта формула просто представляет собой соотношение между текущими активами предприятия и его текущими обязательствами. Другими словами, он представляет собой сумму капитала, с которой бизнес в настоящее время должен работать . Теоретически компания может иметь большое богатство, но если это богатство находится в очень неликвидных активах (внеоборотных активах), то внесение каких-либо серьезных изменений может быть чрезвычайно трудным. С другой стороны, как крупные, так и малые предприятия с высоким уровнем оборотного капитала обнаружат, что они способны вносить изменения гораздо быстрее.Этот показатель используется владельцами бизнеса, кредиторами и даже регулирующими органами. В целом, чистый оборотный капитал часто называют одним из «чистых» финансовых показателей для оценки краткосрочного финансового благополучия компании. Ниже мы обсудим некоторые из наиболее важных вещей, которые нужно знать о чистом оборотном капитале, в том числе о том, как его рассчитать и когда его использовать. Потратив время на то, чтобы понять, как и почему этот показатель так широко используется, ваш бизнес может улучшить свое финансовое состояние и позиционировать себя для достижения успеха. Что такое чистый оборотный капитал? Как указано, чистый оборотный капитал просто представляет собой соотношение между текущими активами предприятия и его текущими обязательствами. Одно из наиболее важных различий при расчете этого показателя — это разница между текущими (краткосрочными) и долгосрочными активами и обязательствами.Пассивы и активы могут находиться на балансе компании. Оборотные активы включают активы, которые, вероятно, будут использоваться в ближайшем будущем (обычно один год), включая «денежные средства, дебиторскую задолженность, товарно-материальные запасы и материалы». Долгосрочные активы, такие как основные средства, не учитываются при расчете NWC. Краткосрочные обязательства аналогичным образом представляют собой все обязательства и долги, которые необходимо будет выплатить (или иным образом погасить) в течение следующего года.Это может включать налоги, подлежащие уплате в течение следующего года, кредиторскую задолженность, причитающуюся заработную плату и другие краткосрочные расходы. Когда текущие активы превышают текущие обязательства — это означает, что NWC превышает единицу — это указывает на то, что обычно компания может управлять своими краткосрочными финансовыми обязательствами. Он также может захотеть использовать некоторые из своих «избыточных» оборотных активов, например, наличные деньги, для инвестирования в компоненты бизнеса, приносящие прибыль. С другой стороны, если NWC компании меньше единицы («отрицательный»), это говорит о возможной нехватке капитала или проблемах с ликвидностью, которые необходимо будет решить в ближайшее время. Формула чистого оборотного капиталаФормула чистого оборотного капитала проста: NWC = оборотные активы / текущие обязательства Настоящая проблема, с которой приходится сталкиваться при расчете чистого оборотного капитала, — это определить, какие активы и обязательства классифицируются как краткосрочные, а не как долгосрочные. Например, неправильная классификация долгосрочных активов (например, собственности) в качестве оборотных может привести к тому, что NWC компании будет искусственно положительной, и это будет свидетельствовать о том, что компания более ликвидна, чем она есть на самом деле. Примеры чистого оборотного капиталаЧтобы рассчитать чистый оборотный капитал, вы должны начать с рассмотрения баланса компании . Возьмем следующий (упрощенный) пример: Бухгалтерский баланс: Активы: 100 наличными 50 Счета к оплате 150 Опись 225 Инвестиции Обязательства: 80 Счета к оплате 60 Начисленные обязательства 40 Причитающиеся налоги (неуплаченные) 300 Кредиторская задолженность по ипотеке (после окончания года) В приведенном выше примере общие активы компании равны 525, а общие обязательства компании равны 480.Однако инвестиции — это , а не оборотных активов — в результате оборотных активов компании равны 300. Точно так же ипотечная задолженность не считается краткосрочным обязательством — оставшиеся текущие обязательства равны 180. Для расчета NWC все, что нам нужно сделать, это разделить текущие активы на текущие обязательства. NWC = (300/180) = 1,67 Чистый оборотный капитал в приведенном выше примере равен 1,67, что представляет собой «положительный» показатель NWC.В большинстве случаев это означает, что он находится в ликвидном финансово стабильном положении. Как увеличить чистый оборотный капиталЧтобы улучшить коэффициент NWC, ваш бизнес должен либо увеличить свои оборотные активы, либо уменьшить текущие обязательства. Продажа инвентаря и превращение этого инвентаря в доход (с положительной маржой прибыли) приведет к увеличению вашего NWC. Преобразование долгосрочных активов в оборотные (например, продажа оборудования в обмен на наличные) также приведет к увеличению NWC. И наоборот, преобразование ваших краткосрочных обязательств в долгосрочные, такие как реструктуризация долга или налоговых обязательств, также приведет к увеличению коэффициента оборотного капитала (даже если это на самом деле не изменит ваше финансовое положение. Плюсы и минусы использования чистого оборотного капиталаКак и в случае со всеми финансовыми коэффициентами, у использования чистого оборотного капитала (NWC) есть как плюсы, так и минусы: Плюсы использования NWCЧистый оборотный капитал использует простую формулу, которая позволяет легко определить, способна ли компания выполнить свои краткосрочные финансовые обязательства.При прочих равных условиях компания предпочла бы иметь больше активов, чем обязательств, поэтому улучшения NWC обычно указывают на то, что компания движется в финансово стабильном и ликвидном направлении. Другими словами, сосредоточение внимания на улучшении NWC поможет улучшить общее финансовое состояние компании. Минусы использования NWC Чистый оборотный капитал для некоторых слишком прост: и не всегда отражает истинное финансовое положение компании. Тем не менее, наряду с изучением полного баланса и использованием других финансовых показателей, анализ чистого оборотного капитала может быть очень полезным. Эта метрика представляет собой соотношение между тем, сколько предприятие в настоящее время владеет и сколько оно в настоящее время должно.Поиск способов увеличения текущего владения (активов) или уменьшения текущих обязательств (пассивов) увеличит чистый оборотный капитал компании, что, вообще говоря, улучшит его текущее финансовое положение. Как использовать формулу оборотного капитала Компаниям требуются средства для повседневной работы, что называется оборотным капиталом. Оборотный капитал позволяет предприятиям выплачивать заработную плату, заказывать товары, оплачивать аренду и покрывать любые платежи по бизнес-кредитам. Что такое оборотный капитал?Оборотный капитал — это капитал или средства предприятия, которые можно использовать для повседневных операций. Это оборотные активы бизнеса за вычетом текущих обязательств. Вы можете использовать оборотный капитал для определения финансового благополучия бизнеса, потому что он описывает его способность производить платежи по долгам и работать эффективно.Расчет оборотного капитала также может помочь вам измерить ликвидность бизнеса и его способность погасить долг в краткосрочной перспективе — обычно в течение года. Оборотный капитал — это надежный метод оценки финансового состояния бизнеса, поскольку он дает инвесторам представление о том, что произойдет, если компания заберет свои оборотные активы и погасит свои обязательства. Связано: Что такое чистый оборотный капитал? Что включать в расчет оборотного капиталаДля расчета оборотного капитала вам потребуются следующие бизнес-данные:

Обычно эту информацию можно найти на балансе предприятия. Связано: Что такое актив? Что такое формула оборотного капитала? Формула оборотного капитала используется для расчета суммы оборотного капитала, имеющейся у предприятия. Оборотный капитал = текущие активы — текущие обязательства Вы также можете измерить свой оборотный капитал с помощью коэффициента текущей ликвидности, где вы разделите текущие активы предприятия на его текущие обязательства, чтобы оценить его ликвидность. Вместо вычитания формула выглядит так: Оборотный капитал = оборотные активы / текущие обязательства Как использовать формулу оборотного капиталаЧтобы рассчитать оборотный капитал с помощью коэффициента текущей ликвидности, вы можете использовать следующие шаги :

Связано: Как использовать формулу дохода Что такое положительный или отрицательный оборотный капитал?После завершения расчета оборотного капитала у вас останется процентное соотношение. Коэффициент будет определять, есть ли у бизнеса положительный или отрицательный оборотный капитал.

Некоторые отрасли, такие как продуктовые магазины и магазины розничной торговли, могут быстро увеличить денежный доход (активы), чтобы улучшить коэффициент своего оборотного капитала. Если им нужны средства, они могут объединить активы, полученные за несколько дней, для погашения обязательств. Однако предприятиям, которые не получают доход так быстро, может быть сложнее привлечь необходимый капитал, если они попадут в отрицательный коэффициент использования. Более высокие коэффициенты также могут означать, что компания с меньшей вероятностью возьмет дополнительный долг для финансирования деловой практики. Коэффициент меньше 1,0 несет определенный риск. Это может затруднить получение ссуд или инвестиций для бизнеса. Бизнес также может иметь значение 1,0, что означает, что компания может выполнять свои обязательства, но не имеет средств для учета неточностей. Хотя более высокий коэффициент оборотного капитала может показаться хорошим делом, это не всегда так. Если у предприятия коэффициент оборотного капитала выше 2.0, это также может быть истолковано отрицательно. Инвесторы могут интерпретировать это как потерю деловых возможностей. Они могут полагать, что бизнес держится за наличные, а не реинвестирует их в бизнес, чтобы получить больше прибыли. Связанный: 39 Общие коммерческие термины Может ли измениться оборотный капитал? Поскольку оборотный капитал рассчитывается для измерения годового капитала предприятия, он может меняться каждый год. Другие факторы могут влиять на оборотный капитал с течением времени, например, платежи, которые не производятся в течение определенного периода времени и в конечном итоге списываются, превращаясь в пассив, а не в актив. Некоторые предприятия могут также оценить свой оборотный капитал перед расширением или предложением другой услуги.Процесс расширения бизнеса на новый рынок или отрасль может потребовать значительных оборотных средств. Расчет оборотного капитала также может помочь предприятиям делать прогнозы относительно своих будущих финансов. Доход бизнеса не является таким сильным показателем успеха или потенциального банкротства, как его оборотный капитал, что делает его важной постоянно меняющейся ценностью. Пример формулы оборотного капиталаВот пример того, как рассчитать оборотный капитал: Rutgers Realty рассчитывает свой оборотный капитал.Во-первых, им нужно будет собрать все свои данные для ввода в формулу. После расчета активов, включая текущий счет на 300 000 долларов и инвентарь на 100 000 долларов, в настоящее время у них есть активы на 400 000 долларов. После расчета своих обязательств, включая 60 000 долларов в виде арендной платы, 20 000 долларов в общей сумме коммунальных услуг, 28 000 долларов на материалы и выплату долга в размере 140 000 долларов, подлежащую выплате в течение одного года, в настоящее время у них есть обязательства на 248 000 долларов. Теперь они могут разделить свои активы на свои обязательства: Коэффициент текущего оборотного капитала = 400 000 долл. США / 248 000 долл. США Коэффициент текущей ликвидности = 1.6 Этими расчетами можно легко манипулировать, изменяя активы или обязательства. Оборотный капитал среди ферм — Центр коммерческого сельского хозяйства PurdueВ недавней статье Langemeier и Featherstone (2020) изучались тенденции ликвидности для выборки ферм Канзаса.Ликвидность, измеренная с использованием коэффициента текущей ликвидности, существенно снизилась с момента пика в 2013 году. Доля хозяйств с коэффициентом текущей ликвидности ниже 1,0 и 2,0 составляла 7,9% и 37,6% в 2019 году. Очевидно, что ликвидность существенно различается между хозяйствами. В данной статье исследуются различия в характеристиках хозяйств с коэффициентом текущей ликвидности выше и ниже 2,0. Кроме того, мы исследуем корреляцию между коэффициентом текущей ликвидности и характеристиками хозяйств. В нашем анализе используется выборка ферм Канзасской ассоциации управления фермами (KFMA) с непрерывными данными с 2000 по 2019 год. Оценка и анализ ликвидности Обычно используемые показатели ликвидности включают оборотный капитал к стоимости сельскохозяйственной продукции, оборотный капитал на акр и коэффициент текущей ликвидности. Оборотный капитал измеряется путем вычитания текущих обязательств из оборотных активов. Оборотные активы включают денежные средства, дебиторскую задолженность, товарно-материальные запасы, запасы сельскохозяйственных культур и товарные запасы домашнего скота.Краткосрочные обязательства включают кредиторскую задолженность, действующие кредитные линии и часть долгосрочных кредитов, подлежащих погашению в течение следующего года. Коэффициент текущей ликвидности рассчитывается путем деления текущих активов на краткосрочные обязательства. Отношение оборотного капитала к стоимости сельскохозяйственного производства также можно рассчитать с использованием валового дохода, валового дохода или общих расходов. Пороги ликвидности обычно используются аналитиками, чтобы определить, имеет ли ферма адекватную позицию ликвидности. Коэффициент текущей ликвидности выше 2,0 считается адекватным. Ферма с коэффициентом текущей ликвидности ниже 1,0 не может покрыть свои текущие обязательства за счет продажи всех своих оборотных активов и, следовательно, может иметь проблемы с погашением ссуд. В этом исследовании мы используем 1,0 и 2,0 в качестве пороговых значений коэффициента текущей ликвидности. Тенденции в показателях ликвидности Тенденции среднего коэффициента текущей ликвидности для выборки хозяйств KFMA показаны на Рисунке 1.Средний коэффициент текущей ликвидности за 20-летний период составил 2,83. Коэффициент текущей ликвидности был выше среднего в период с 2009 по 2015 год. Рисунок 1. Коэффициент текущей ликвидности, KFMA Farms. Рисунок 2. Процент ферм KFMA ниже порогового значения коэффициента текущей ликвидности. Два пороговых значения для коэффициента текущей ликвидности были равны 1.0 и 2.0. Тенденции этих двух пороговых значений показаны на Рисунке 2. В среднем за 20-летний период процент хозяйств с коэффициентом текущей ликвидности ниже 1,0 и 2,0 составлял 12,6% и 34,8% соответственно. В тяжелом положении находятся хозяйства с коэффициентом текущей ликвидности ниже 1,0. Для погашения долга этим хозяйствам потребуется увеличить стоимость сельскохозяйственной продукции, сократить расходы, рефинансировать среднесрочный или долгосрочный долг, продать среднесрочные или долгосрочные активы или привлечь капитал вне фермы, чтобы гарантировать выполнение текущих долговых обязательств. окупаются. Характеристики ферм с низким и высоким коэффициентом токаТаблица 1 иллюстрирует характеристики хозяйств для хозяйств со средним коэффициентом текущей ликвидности выше и ниже 2.0 за период выборки. Первые два столбца таблицы 1 содержат средние значения для двух категорий коэффициента текущей ликвидности. Третий столбец (значение p) указывает, значительно ли отличаются средние значения между двумя группами хозяйств от нуля. Значение p ниже 0,05 будет означать, что значения существенно различаются на уровне 5 процентов. Таблица 1. Характеристика хозяйств КФМА по категориям коэффициента текущей ликвидности, 2000-2019 гг. Как и ожидалось, все переменные оборотного капитала значительно различались между двумя группами хозяйств. Соотношение долга к активам для группы с низким средним коэффициентом текущей ликвидности было значительно выше. Таким образом, помимо большей ликвидности группа с высоким средним коэффициентом текущей ликвидности имеет более низкий левередж.Размер фермы, измеренный с использованием стоимости сельскохозяйственного производства и средней общей суммы активов, существенно не отличался между двумя группами хозяйств. Группа с высоким коэффициентом текущей ликвидности, как правило, посвящала больше своего труда растениеводству, что указывает на то, что хозяйства с большим количеством поголовья были более ограничены ликвидностью в течение периода выборки. Коэффициент оборачиваемости активов был выше для группы с низким средним коэффициентом текущей ликвидности. Такой результат, вероятно, был связан с более низким процентом владения землей в этой группе.В отличие от коэффициента оборачиваемости активов, размер прибыли и рентабельность инвестиций существенно не различались между двумя группами хозяйств. Для более полного изучения взаимосвязи между коэффициентом текущей ликвидности и характеристиками хозяйства в таблице 2 представлены коэффициенты корреляции между обратным коэффициентом текущей ликвидности и характеристиками фермы. невозможно рассчитать коэффициент текущей ликвидности для хозяйств без текущих обязательств.Перевернув знак в таблице 2, мы можем проанализировать взаимосвязь между коэффициентом текущей ликвидности и характеристиками хозяйств. Первый столбец в таблице 2 представляет коэффициент корреляции между коэффициентом текущей ликвидности и рассматриваемой характеристикой хозяйства. Во втором столбце указано, значительно ли коэффициент корреляции отличается от нуля (т. Таблица 2. Коэффициенты корреляции между обратным коэффициентом тока и характеристиками хозяйств с использованием данных KFMA за 2000-2019 гг. Соотношение долга к активам и коэффициент оборачиваемости активов были значительными и отрицательно коррелировали с коэффициентом текущей ликвидности, в то время как процент владения акрами был значительным и положительно коррелировал с коэффициентом текущей ликвидности. Размер и тип ферм, а также рост ферм, измеренный с использованием увеличения площадей, обрабатываемых за период выборки, не коррелировали в значительной степени с коэффициентом текущей ликвидности. Заключительные комментарии В данной статье исследуются тенденции ликвидности для выборки хозяйств KFMA.Ликвидность, измеренная с использованием коэффициента текущей ликвидности, существенно снизилась с момента пика в 2013 году. Доля хозяйств с коэффициентом текущей ликвидности ниже 1,0 и 2,0 составляла 7,9% и 37,6% в 2019 году. Мы задокументировали большую разницу в текущих коэффициентах между фермами и исследовали взаимосвязь между текущими коэффициентами и характеристиками хозяйств.Фермы с более высокими средними коэффициентами текущей ликвидности в течение периода выборки имели более низкий коэффициент долга, более низкий коэффициент оборачиваемости активов и владели более высокой долей своих обрабатываемых акров. Важно отметить, что размер хозяйств и финансовые показатели, измеренные с использованием рентабельности операционной прибыли и рентабельности инвестиций, не были существенно связаны со средним коэффициентом текущей ликвидности для выборки хозяйств. ЦитатыЛангемайер, М. и А. Фезерстоун. «Изучение тенденций ликвидности на выборке ферм Канзаса.»Центр коммерческого сельского хозяйства, Университет Пердью, октябрь 2020 г. |

к. сомневаюсь, что другие варианты будут правильно поняты. Тем не менее спасибо всем за содержательную дискуссию.

к. сомневаюсь, что другие варианты будут правильно поняты. Тем не менее спасибо всем за содержательную дискуссию. Но все-таки я считаю, что если в числителе указать NWC, то произойдет подмена понятий. Потому что «иностранец», увидя NWC, будет подставлять «текущие активы — текущие обязательства). И результат у него получится совсем не такой, как если бы у него в числителе было (собственный капитал минус внеоборотные активы). Я только что взяла отчетность одной крупной газовой компании (не будем показывать пальцем 🙂 ), так там даже знак в числителе получился разным.

Но все-таки я считаю, что если в числителе указать NWC, то произойдет подмена понятий. Потому что «иностранец», увидя NWC, будет подставлять «текущие активы — текущие обязательства). И результат у него получится совсем не такой, как если бы у него в числителе было (собственный капитал минус внеоборотные активы). Я только что взяла отчетность одной крупной газовой компании (не будем показывать пальцем 🙂 ), так там даже знак в числителе получился разным.

У аскера такая же схема. Чем выше сумма, тем устойчивее финансовое состояние предприятия. Если сумма получалась отрицательная, то баланс такого предприятия назывался неликвидным, и в кредитах ему отказывали. Посмотрите контекст, там говорится «разности между объемами источников собственных средств (итог III раздела пассива баланса) и фактической стоимостью основных средств и прочих внеоборотных активов (итог I раздела актива баланса)»

У аскера такая же схема. Чем выше сумма, тем устойчивее финансовое состояние предприятия. Если сумма получалась отрицательная, то баланс такого предприятия назывался неликвидным, и в кредитах ему отказывали. Посмотрите контекст, там говорится «разности между объемами источников собственных средств (итог III раздела пассива баланса) и фактической стоимостью основных средств и прочих внеоборотных активов (итог I раздела актива баланса)» ..». А Вы говорите об активах.<br>Вот определение собственных средств:<br>Собственные средства.<br>Сумма капитала и резервов, доходов будущих периодов, резервов предстоящих расходов за вычетом капитальных затрат по арендованному имуществу, задолженности акционеров (участников) по взносам в уставный капитал и стоимости собственных акций, выкупленных у акционеров.<br><br>

..». А Вы говорите об активах.<br>Вот определение собственных средств:<br>Собственные средства.<br>Сумма капитала и резервов, доходов будущих периодов, резервов предстоящих расходов за вычетом капитальных затрат по арендованному имуществу, задолженности акционеров (участников) по взносам в уставный капитал и стоимости собственных акций, выкупленных у акционеров.<br><br> и поэтому эффективно управляют своими оборотными активами и пассивами.

и поэтому эффективно управляют своими оборотными активами и пассивами. Чистый оборотный капитал показывает способность компании погашать краткосрочные обязательства после продажи оборотных активов. То есть «оборотный капитал» — это показатель платежеспособности и финансовой устойчивости компании.

Чистый оборотный капитал показывает способность компании погашать краткосрочные обязательства после продажи оборотных активов. То есть «оборотный капитал» — это показатель платежеспособности и финансовой устойчивости компании.

Но такой критерий применим не ко всем отраслям. Есть предприятия, которые успешно работают даже с отрицательным показателем. Например, небезызвестная компания McDonalds из индустрии быстрого питания. Сверхбыстрый операционный цикл почти мгновенно превращает запасы в денежные поступления. Поэтому не ощущается отрицательная стоимость собственных оборотных средств.

Но такой критерий применим не ко всем отраслям. Есть предприятия, которые успешно работают даже с отрицательным показателем. Например, небезызвестная компания McDonalds из индустрии быстрого питания. Сверхбыстрый операционный цикл почти мгновенно превращает запасы в денежные поступления. Поэтому не ощущается отрицательная стоимость собственных оборотных средств. Чем выше показатель, тем меньше потребности организации в пассивах. Одним словом, если коэффициент наличия запасов в оборотном капитале выше нормы, то финансовая устойчивость компании выше; а если ниже нормы, возникает необходимость использовать пассивы.

Чем выше показатель, тем меньше потребности организации в пассивах. Одним словом, если коэффициент наличия запасов в оборотном капитале выше нормы, то финансовая устойчивость компании выше; а если ниже нормы, возникает необходимость использовать пассивы. Имеет смысл только то, что продавцы и кредиторы хотели бы видеть, сколько текущих активов, активов, которые, как ожидается, будут конвертированы в денежные средства в текущем году, доступны для оплаты обязательств, срок погашения которых наступит в ближайшие 12 месяцев.

Имеет смысл только то, что продавцы и кредиторы хотели бы видеть, сколько текущих активов, активов, которые, как ожидается, будут конвертированы в денежные средства в текущем году, доступны для оплаты обязательств, срок погашения которых наступит в ближайшие 12 месяцев. Раздел краткосрочных обязательств обычно включает кредиторскую задолженность, начисленные расходы и налоги, депозиты клиентов и прочую торговую задолженность.

Раздел краткосрочных обязательств обычно включает кредиторскую задолженность, начисленные расходы и налоги, депозиты клиентов и прочую торговую задолженность.

Большое положительное измерение также может означать, что у бизнеса есть доступный капитал для быстрого роста без привлечения новых, дополнительных долгов или инвесторов. Он может финансировать собственное расширение за счет своих текущих операций по расширению.

Большое положительное измерение также может означать, что у бизнеса есть доступный капитал для быстрого роста без привлечения новых, дополнительных долгов или инвесторов. Он может финансировать собственное расширение за счет своих текущих операций по расширению. Это просто признак того, что краткосрочная ликвидность бизнеса не так хороша. Существует множество факторов, влияющих на создание здорового и устойчивого бизнеса. Например, положительный WC может не иметь большого значения, если компания не может конвертировать свои запасы или дебиторскую задолженность в наличные за короткий период времени. Технически у него может быть больше оборотных активов, чем текущих обязательств, но он не может расплатиться с кредиторами за счет запасов, так что это не имеет значения. И наоборот, отрицательный WC может не означать, что компания находится в плохом состоянии, если у нее есть доступ к большим объемам финансирования для выполнения краткосрочных обязательств, таких как кредитная линия.

Это просто признак того, что краткосрочная ликвидность бизнеса не так хороша. Существует множество факторов, влияющих на создание здорового и устойчивого бизнеса. Например, положительный WC может не иметь большого значения, если компания не может конвертировать свои запасы или дебиторскую задолженность в наличные за короткий период времени. Технически у него может быть больше оборотных активов, чем текущих обязательств, но он не может расплатиться с кредиторами за счет запасов, так что это не имеет значения. И наоборот, отрицательный WC может не означать, что компания находится в плохом состоянии, если у нее есть доступ к большим объемам финансирования для выполнения краткосрочных обязательств, таких как кредитная линия.

Чтобы определить, насколько хорошо бизнес, вероятно, будет работать, неплохо посмотреть на разницу между тем, сколько бизнес в настоящее время владеет (текущие активы) и сколько бизнес в настоящее время задолжал (текущие обязательства).

Чтобы определить, насколько хорошо бизнес, вероятно, будет работать, неплохо посмотреть на разницу между тем, сколько бизнес в настоящее время владеет (текущие активы) и сколько бизнес в настоящее время задолжал (текущие обязательства).

Когда NWC компании больше единицы, это означает, что у компании есть положительный NWC. С другой стороны, когда отношение меньше единицы, это представляет собой «отрицательный» NWC, что обычно является проблематичным.

Когда NWC компании больше единицы, это означает, что у компании есть положительный NWC. С другой стороны, когда отношение меньше единицы, это представляет собой «отрицательный» NWC, что обычно является проблематичным.

Погашение непогашенных обязательств может также окажут положительное влияние, хотя это будет зависеть от того, что вы используете для этих платежей.

Погашение непогашенных обязательств может также окажут положительное влияние, хотя это будет зависеть от того, что вы используете для этих платежей. Например, если компания продает свои долгосрочные активы (такие как недвижимость) в обмен на наличные, NWC увеличится, но это не обязательно означает, что компания приняла финансовое или операционное решение.

Например, если компания продает свои долгосрочные активы (такие как недвижимость) в обмен на наличные, NWC увеличится, но это не обязательно означает, что компания приняла финансовое или операционное решение. Умение рассчитывать оборотный капитал — важная часть понимания финансового состояния бизнеса. В этой статье мы обсудим, как использовать формулу оборотного капитала и как она может помочь вам оценить финансовые показатели бизнеса.

Умение рассчитывать оборотный капитал — важная часть понимания финансового состояния бизнеса. В этой статье мы обсудим, как использовать формулу оборотного капитала и как она может помочь вам оценить финансовые показатели бизнеса.

Он описывает краткосрочные ликвидные активы бизнеса. Если полученное число положительное, это может указывать на то, что бизнес идет хорошо. Вы можете рассчитать оборотный капитал по следующей формуле:

Он описывает краткосрочные ликвидные активы бизнеса. Если полученное число положительное, это может указывать на то, что бизнес идет хорошо. Вы можете рассчитать оборотный капитал по следующей формуле: Разделите текущие активы на текущие обязательства, используя формулу оборотного капитала. Это даст вам соотношение.

Разделите текущие активы на текущие обязательства, используя формулу оборотного капитала. Это даст вам соотношение. Этот коэффициент указывает на то, что бизнес имеет хорошее краткосрочное здоровье и способность покрывать свои текущие обязательства.

Этот коэффициент указывает на то, что бизнес имеет хорошее краткосрочное здоровье и способность покрывать свои текущие обязательства.

Оборотный капитал может значительно измениться в зависимости от финансового положения бизнеса.Например, компания с 10-летней ссудой не будет включать остаток ссуды до девятого года, производя расчеты. Это может значительно снизить коэффициент использования оборотных средств в девятом году, особенно по сравнению с расчетами предыдущего года.

Оборотный капитал может значительно измениться в зависимости от финансового положения бизнеса.Например, компания с 10-летней ссудой не будет включать остаток ссуды до девятого года, производя расчеты. Это может значительно снизить коэффициент использования оборотных средств в девятом году, особенно по сравнению с расчетами предыдущего года.

Если бы компания продавала больше товаров или услуг, они бы увеличили свою долю. Если бы они взяли дополнительные ссуды или должны были бы произвести более крупные выплаты по своим существующим ссудам, это соотношение уменьшилось бы.

Если бы компания продавала больше товаров или услуг, они бы увеличили свою долю. Если бы они взяли дополнительные ссуды или должны были бы произвести более крупные выплаты по своим существующим ссудам, это соотношение уменьшилось бы. Было 178 хозяйств KFMA с непрерывными данными за 20-летний период. Типы хозяйств, представленные в этой выборке хозяйств, включают животноводческие фермы, животноводческие / мясные фермы и мясные фермы.

Было 178 хозяйств KFMA с непрерывными данными за 20-летний период. Типы хозяйств, представленные в этой выборке хозяйств, включают животноводческие фермы, животноводческие / мясные фермы и мясные фермы. Стоимость сельскохозяйственной продукции считается более подходящей мерой валового дохода, если в выборку фермерских хозяйств входят как растениеводческие, так и животноводческие фермы. В этой статье для измерения ликвидности используется коэффициент текущей ликвидности.

Стоимость сельскохозяйственной продукции считается более подходящей мерой валового дохода, если в выборку фермерских хозяйств входят как растениеводческие, так и животноводческие фермы. В этой статье для измерения ликвидности используется коэффициент текущей ликвидности. Пик коэффициента текущей ликвидности пришелся на 2013 год и составил 4,04, а в 2019 году упал до 2,60. средние значения до 2008 года.

Пик коэффициента текущей ликвидности пришелся на 2013 год и составил 4,04, а в 2019 году упал до 2,60. средние значения до 2008 года. Процент хозяйств с коэффициентом ниже 1,0 и 2,0 был выше среднего с 2000 по 2007 год и ниже среднего с 2008 по 2016 год. Доля хозяйств с коэффициентом ниже 1,0 резко увеличилась в 2017 и 2018 годах, но снизилась в 2019 году. с коэффициентом ниже 2,0 был выше среднего за 20 лет в 2017, 2018 и 2019 годах.

Процент хозяйств с коэффициентом ниже 1,0 и 2,0 был выше среднего с 2000 по 2007 год и ниже среднего с 2008 по 2016 год. Доля хозяйств с коэффициентом ниже 1,0 резко увеличилась в 2017 и 2018 годах, но снизилась в 2019 году. с коэффициентом ниже 2,0 был выше среднего за 20 лет в 2017, 2018 и 2019 годах. Коэффициент текущей ликвидности для группы со средним коэффициентом текущей ликвидности выше 2,0 составил 4,77. Напротив, средний коэффициент текущей ликвидности для группы хозяйств со средним коэффициентом текущей ликвидности ниже 2,0 составлял всего 1,32. Среднее отношение оборотного капитала к стоимости сельскохозяйственной продукции составило 0,189 для группы с низким средним коэффициентом текущей ликвидности и 0,762 для группы с высоким средним коэффициентом текущей ликвидности.