I. Общие положения / КонсультантПлюс

1. Форму федерального статистического наблюдения N 8-ВЭС (услуги)

предоставляют все юридические лица — резиденты национальной экономики, являющиеся коммерческими или некоммерческими предприятиями и организациями, включая малые предприятия (кроме микропредприятий), зарегистрированные на территории Российской Федерации филиалы, представительства и подразделения действующих на территории Российской Федерации иностранных организаций, заключившие контракты или договора, в том числе публичные, с иностранными партнерами (нерезидентами) на оказание услуг, выполнение работ, передачу результатов интеллектуальной деятельности.

Форму федерального статистического наблюдения N 8-ВЭС (транспортные услуги)

предоставляют все юридические лица — резиденты национальной экономики, являющиеся коммерческими или некоммерческими предприятиями и организациями, включая малые предприятия (кроме микропредприятий), зарегистрированные на территории Российской Федерации филиалы, представительства и подразделения действующих на территории Российской Федерации иностранных организаций, заключившие контракты или договора, в том числе публичные, с иностранными партнерами (нерезидентами) на оказание услуг по перевозке грузов и пассажиров и прочих вспомогательных транспортных услуг.

2. Понятия «резиденты Российской Федерации» и «нерезиденты Российской Федерации», используемые в настоящих Указаниях, соответствуют Федеральному закону

от 10.12.2003 N 173-ФЗ «О валютном регулировании и валютном контроле» (с изменениями).

Резиденты Российской Федерации:

а) юридические лица, созданные в соответствии с законодательством Российской Федерации;

б) находящиеся за пределами территории Российской Федерации филиалы, представительства и иные подразделения резидентов, указанных в подпункте «а»

понятия «резиденты Российской Федерации»;

в) дипломатические представительства, консульские учреждения Российской Федерации и иные официальные представительства Российской Федерации, находящиеся за пределами территории Российской Федерации, а также постоянные представительства Российской Федерации при межгосударственных или межправительственных организациях.

Нерезиденты Российской Федерации:

а) юридические лица, созданные в соответствии с законодательством иностранных государств и имеющие местонахождение за пределами территории Российской Федерации;

б) организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством иностранных государств и имеющие местонахождение за пределами территории Российской Федерации;

в) аккредитованные в Российской Федерации дипломатические представительства, консульские учреждения иностранных государств и постоянные представительства указанных государств при межгосударственных или межправительственных организациях;

г) межгосударственные и межправительственные организации, их филиалы и постоянные представительства в Российской Федерации;

д) находящиеся на территории Российской Федерации филиалы, постоянные представительства и другие обособленные или самостоятельные структурные подразделения нерезидентов, указанных в подпунктах «а»

и «б»

понятия «нерезиденты Российской Федерации».

3. Внешняя торговля услугами — оказание услуг (выполнение работ), включающее в себя производство, распределение, маркетинг, доставку услуг (работ), осуществляемое следующими способами: с территории Российской Федерации на территорию иностранного государства; с территории иностранного государства на территорию Российской Федерации; на территории Российской Федерации иностранному заказчику услуг; на территории иностранного государства российскому заказчику услуг; российским исполнителем услуг, не имеющим коммерческого присутствия на территории иностранного государства, путем присутствия его или уполномоченных действовать от его имени лиц на территории иностранного государства; иностранным исполнителем услуг, не имеющим коммерческого присутствия на территории Российской Федерации, путем присутствия его или уполномоченных действовать от его имени иностранных лиц на территории Российской Федерации; российским исполнителем услуг путем коммерческого присутствия на территории иностранного государства; иностранным исполнителем услуг путем коммерческого присутствия на территории Российской Федерации.

4. Сведения о стоимости услуг заполняются по данным о поступлении (выплатах) средств на основе подписанных договоров между резидентом и нерезидентом в денежной или иной форме (например, услуги в счет погашения задолженности) российским (иностранным) юридическим лицам за оказанные услуги, выполненные работы, переданные результаты интеллектуальной деятельности в течение отчетного периода.

5. Юридические лица предоставляют формы федерального статистического наблюдения N 8-ВЭС (услуги)

и N 8-ВЭС (транспортные услуги)

, как правило, по месту их государственной регистрации. Исключением из этого правила являются случаи, когда юридическое лицо, зарегистрированное на территории какого-либо субъекта Российской Федерации, не осуществляет деятельность на территории этого субъекта Российской Федерации. В этом случае указанные формы предоставляются по месту фактического осуществления предпринимательской деятельности.

Указанные формы предоставляют также филиалы, представительства и подразделения действующих на территории Российской Федерации иностранных организаций в порядке, установленном настоящими Указаниями.

Заполненные формы представляются в целом по юридическому лицу, включая территориально обособленные подразделения данного юридического лица, не имеющие статуса юридического лица, вне зависимости от их местонахождения.

В случае делегирования полномочий по предоставлению статистической отчетности от имени юридического лица обособленному подразделению обособленным подразделением в кодовой части формы указывается ОКПО (для филиала) или идентификационный номер (для обособленного подразделения, не имеющего статуса филиала), который устанавливается территориальным органом Росстата по месту расположения обособленного подразделения.

Обособленное подразделение организации — любое территориально обособленное от нее подразделение, по месту или с места нахождения которого осуществляется хозяйственная деятельность на оборудованных стационарных рабочих местах.

Признание обособленного подразделения организации таковым производится независимо от того, отражено или не отражено его создание в учредительных или иных организационно-распорядительных документах организации, и от полномочий, которыми наделяется указанное подразделение.

Юридические лица — резиденты, заключившие агентский договор, договор поручения или комиссии с нерезидентами об операциях по реализации физическим лицам на территории Российской Федерации работ (услуг), совершаемых от имени и в интересах иностранного юридического лица, представляют сведения по формам N 8-ВЭС (услуги)

и N 8-ВЭС (транспортные услуги)

на общих основаниях.

Кредитные организации, а также физические лица — резиденты по формам N 8-ВЭС (услуги)

и N 8-ВЭС (транспортные услуги)

отчет не представляют.

Руководитель юридического лица назначает должностных лиц, уполномоченных предоставлять статистическую информацию от имени юридического лица.

6. Временно не работающие организации, которые в течение части отчетного периода осуществляли международную торговлю услугами, формы федерального статистического наблюдения предоставляют на общих основаниях с указанием, с какого времени они не работают.

Организации-банкроты, на которых введено конкурсное управление, не освобождаются от предоставления сведений по формам федерального статистического наблюдения. Только после вынесения определения арбитражного суда о завершении в отношении организации конкурсного производства и внесения в единый государственный реестр юридических лиц записи о его ликвидации (пункт 3 статья 149

Федерального закона от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)») организация-должник считается ликвидированной и освобождается от предоставления сведений.

7. Дочерние и зависимые хозяйственные общества предоставляют формы федерального статистического наблюдения N 8-ВЭС (услуги)

и N 8-ВЭС (транспортные услуги)

на общих основаниях в соответствии с пунктами 1

— 5

настоящих Указаний. Основное хозяйственное общество или товарищество, имеющие дочерние или зависимые общества, не включает в формы федерального статистического наблюдения сведения по дочерним и зависимым обществам.

8. Организации, осуществляющие доверительное управление предприятием как целым имущественным комплексом, составляют и предоставляют отчетность об оказании услуг во внешнеэкономической деятельности по предприятиям, находящимся у них в доверительном управлении.

Организации, осуществляющие доверительное управление отдельными объектами имущества, предоставляют учредителям управления необходимые сведения об их имуществе. Учредители управления составляют свою отчетность с учетом сведений, полученных от доверительного управляющего.

Учредители управления составляют свою отчетность с учетом сведений, полученных от доверительного управляющего.

Одновременно организации, осуществляющие доверительное управление, составляют и предоставляют отчетность о деятельности имущественного комплекса, находящегося в их собственности.

9. Объединения юридических лиц (ассоциации и союзы) в указанных формах отражают данные об оказании услуг во внешнеэкономической деятельности, учитываемые на балансе объединения, и не включают данные по юридическим лицам, являющимися членами этого объединения.

10. Сведения по формам N 8-ВЭС (услуги)

и N 8-ВЭС (транспортные услуги)

представляются в адреса и сроки, указанные на бланках форм.

В адресной части

форм указывается полное наименование отчитывающейся организации в соответствии с учредительными документами, зарегистрированными в установленном порядке, а затем в скобках — краткое наименование.

По строке

«Почтовый адрес» указывается наименование субъекта Российской Федерации, юридический адрес с почтовым индексом, если фактический адрес не совпадает с юридическим, то указывается также фактический почтовый адрес.

Юридическое лицо проставляет в кодовой части

форм код Общероссийского классификатора предприятий и организаций (ОКПО) на основании Уведомления о присвоении кода ОКПО, направляемого (выдаваемого) организациям территориальными органами Росстата.

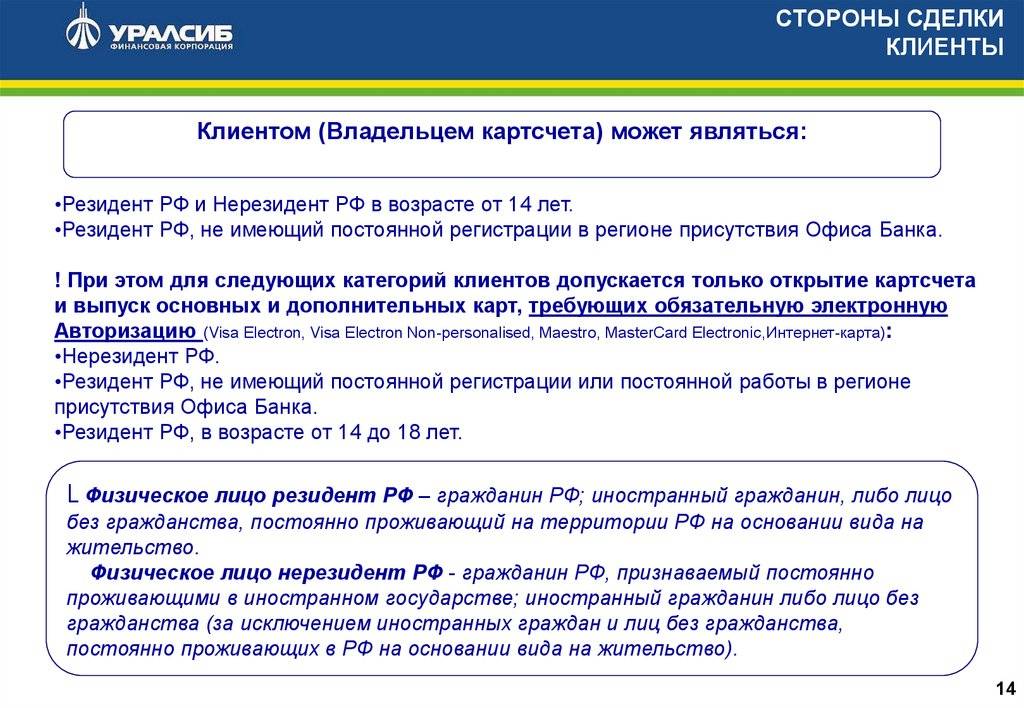

Понятие «резидент» и «нерезидент» – Для бизнес-клиентов

Вопрос

Кто такой резидент и нерезидент?

Окружение

Валютный контроль

Ответ

Определение тому, кто такой резидент и нерезидент, содержится в Законе Республики Беларусь от 22 июля 2003 года N 226-З «О валютном регулировании и валютном контроле». В соответствии с ним резедентами являются:

- физические лица — граждане Республики Беларусь, а также иностранные граждане и лица без гражданства, имеющие вид на жительство в Республике Беларусь;

- юридические лица, созданные в соответствии с законодательством Республики Беларусь, с местом нахождения в Республике Беларусь, а также их филиалы и представительства, находящиеся за пределами Республики Беларусь;

- индивидуальные предприниматели, зарегистрированные в Республике Беларусь;

- дипломатические и иные официальные представительства, консульские учреждения Республики Беларусь, находящиеся за пределами Республики Беларусь;

- Республика Беларусь, ее административно-территориальные единицы, участвующие в отношениях, регулируемых валютным законодательством Республики Беларусь.

Нерезидентами являются:

- физические лица — иностранные граждане и лица без гражданства, за исключением иностранных граждан и лиц без гражданства, указанных в абзаце втором пункта 7 настоящей статьи;

- юридические лица, созданные в соответствии с законодательством иностранных государств, с местом нахождения за пределами Республики Беларусь, а также их филиалы и представительства, находящиеся в Республике Беларусь и за ее пределами;

- индивидуальные предприниматели, зарегистрированные в иностранных государствах;

- организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством иностранных государств, с местом нахождения за пределами Республики Беларусь, а также их филиалы и представительства, находящиеся в Республике Беларусь и за ее пределами;

- дипломатические и иные официальные представительства, консульские учреждения иностранных государств, находящиеся в Республике Беларусь и за ее пределами;

международные организации, их филиалы и представительства; - иностранные государства, их административно-территориальные единицы, участвующие в отношениях, регулируемых валютным законодательством Республики Беларусь.

Связанные статьи

Когда можно использовать иностранную валюту между резидентами?

Вопрос-ответ :: Южная Электронная Торговая Площадка

В соответствии с Законом «О валютном регулировании и валютном контроле» (№173-ФЗ),

Резиденты — это:

а) физические лица, являющиеся гражданами Российской Федерации;

б) постоянно проживающие в Российской Федерации на основании вида на жительство, предусмотренного законодательством Российской Федерации,в) юридические лица, созданные в соответствии с законодательством Российской Федерации;

г) находящиеся за пределами территории Российской Федерации филиалы, представительства и иные подразделения резидентов, указанных в подпункте «в» настоящего пункта;

д) дипломатические представительства, консульские учреждения Российской Федерации, постоянные представительства Российской Федерации при международных (межгосударственных, межправительственных) организациях, иные официальные представительства Российской Федерации и представительства федеральных органов исполнительной власти, находящиеся за пределами территории Российской Федерации;

е) Российская Федерация, субъекты Российской Федерации, муниципальные образования, которые выступают в отношениях, регулируемых настоящим Федеральным законом и принятыми в соответствии с ним иными федеральными законами и другими нормативными правовыми актами;

Нерезиденты — это:а) физические лица, не являющиеся резидентами в соответствии с подпунктами «а» и «б», указанными выше;

б) юридические лица, созданные в соответствии с законодательством иностранных государств и имеющие местонахождение за пределами территории Российской Федерации;

в) организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством иностранных государств и имеющие местонахождение за пределами территории Российской Федерации;

г) аккредитованные в Российской Федерации дипломатические представительства, консульские учреждения иностранных государств и постоянные представительства указанных государств при межгосударственных или межправительственных организациях;

д) межгосударственные и межправительственные организации, их филиалы и постоянные представительства в Российской Федерации;

е) находящиеся на территории Российской Федерации филиалы, постоянные представительства и другие обособленные или самостоятельные структурные подразделения нерезидентов, указанных в подпунктах «б» и «в» настоящего пункта;

ж) иные лица, не указанные в пункте 6 настоящей части.

Таким образом, все граждане Российской Федерации, иностранные граждане и лица без гражданства, постоянно проживающие в Российской Федерации на основании вида на жительство, российские юридические лица являются резидентами. Будьте внимательны при заполнении соответствующего поля!

Резидент и нерезидент — это… Что такое Резидент и нерезидент?

Определение статуса резидент и нерезидент РФ

Экономический субъект является резидентом той страны, где находится его основное место жительства, независимо от его гражданства

Резидент — это юридическое или физ. лицо, зарегистрированное в данной стране, на которое в полной мере распространяется национальное законодательство.

Нерезидент — это юридическое, физлицо, действующее в одном государстве, но постоянно зарегистрированное и проживающее в другом.

Также это могут быть организации и организации, не являющиеся юр.

Как правило, термин используется применительно к правам и обязанностям лиц в финансовых и налоговых правоотношениях.

В отдельных государствах резидентами называют только иностранных граждан и иностранные организации, имеющие всю полноту прав и обязанностей внутри страны их пребывания.

К резидентам России относятся:

Физические лица, являющиеся гражданами России, за исключением граждан России, признаваемых постоянно проживающими в иностранном государстве в соответствии с законодательством этого государства;

Юридические лица, созданные в соответствии с законодательством России;

находящиеся за пределами территории России филиалы, представительства и иные подразделения юр. лиц, созданных в соответствии с законодательством России;

лиц, созданных в соответствии с законодательством России;

дипломатические представительства, консульские учреждения России и иные официальные представительства России, находящиеся за пределами территории России, а также постоянные представительства России при межгосударственных или межправительственных организациях;

сама Российская Федерация, субъекты России, российские муниципальные образования.

К числу нерезидентов относятся:

Физические лица, постоянно проживающие за пределами Российской Федерации, в т.ч. временно находящиеся на ее территории;

Юридические лица, созданные в соответствии с законодательством иностранных государств и с местонахождением за пределами Российской Федерации;

Предприятия и организации, не являющиеся юрлицами, созданные в соответствии с законодательством иностранных государств и с местонахождением за пределами Российской Федерации;

дипломатические и иные представительства, находящиеся в Российской Федерации;

филиалы и представительства нерезидентов, находящиеся в Российской Федерации.

Экономический субъект является резидентом той страны, где находится его основное место жительства, независимо от его гражданства. Резидентство компании определяется местом регистрации и нахождения, а не местом проведения операций.

Источники

Википедия – Свободная энциклопедия, WikiPedia

mabico.ru – Mabico

inventech.ru – Библиотека

схемо.рф

Определение статуса резидента Украины. Вісник. Офіційно про податки

Определяет ли нотариус резидентский статус плательщика налога— иностранца при удостоверении им договоров дарения (наследства) такому плательщику?

В соответствии с пп. 14.1.213 п. 14.1

ст. 14 Налогового кодекса в целях налогообложения нерезидентом

считается физическое лицо, не являющееся резидентом. Физическое

лицо — резидент — это физическое лицо, имеющее место жительства

в Украине.

В случае если физическое лицо имеет место жительства также в иностранном государстве, оно считается резидентом, если такое лицо имеет место постоянного жительства в Украине; если лицо имеет место постоянного жительства также в иностранном государстве, оно считается резидентом, если имеет более тесные личные или экономические связи (центр жизненных интересов) в Украине. В случае если государство, в котором физическое лицо имеет центр жизненных интересов, нельзя определить или если физическое лицо не имеет места постоянного жительства ни в одном из государств, оно считается резидентом, если находится в Украине не менее 183 дней (включая день приезда и день отъезда) в течение периода или периодов налогового года.

При этом в соответствии с пп. 34.1.4 п. 34.1 ст. 34 Налогового кодекса четко установлено, что налоговым периодом является, в частности, календарный год.

Также согласно пп. 14.1.213 п. 14.1 ст. 14

этого Кодекса достаточным (но не исключительным) условием определения

места нахождения центра жизненных интересов физического лица является место

постоянного жительства членов его семьи или его регистрации в качестве

субъекта предпринимательской деятельности.

Если невозможно определить резидентский статус физического лица, используя предыдущие положения этого подпункта, физическое лицо считается резидентом, если оно является гражданином Украины.

Если вопреки закону физическое лицо — гражданин Украины имеет также гражданство другой страны, то в целях обложения этим налогом такое лицо считается гражданином Украины, не имеющим права на зачет налогов, уплаченных за рубежом, предусмотренного указанным Кодексом или нормами международных соглашений Украины.

Если физическое лицо является лицом без гражданства и на него не распространяются положения абзацев первого — четвертого этого подпункта, то его статус определяется согласно нормам международного права.

Достаточным основанием для определения лица резидентом является самостоятельное определение им основного места жительства на территории Украины или его регистрация как самозанятого лица.

При этом выданное иностранцу на основании Закона об иммиграции удостоверение на постоянное жительство в Украине является только разрешением на постоянное жительство в Украине и не подтверждает факт жительства (постоянного жительства) иностранца в Украине, поэтому не может быть документом, свидетельствующим о резидентском статусе плательщика налога в Украине.

Следовательно, иностранец должен документально подтвердить факт своего проживания (нахождения на территории Украины свыше 183 дней в течение календарного года).

Кроме того, Налоговый кодекс не содержит нормы о необходимости получения иностранцами от налоговых органов Украины документов, подтверждающих статус резидента Украины. Поскольку нотариус является лицом, ответственным за проверку правильности уплаты налога физическим лицом — иностранцем, то обязанность определения статуса резидента Украины у плательщика налога — иностранца возлагается на нотариуса, который удостоверяет договоры дарения, купли-продажи имущества, выдает свидетельство о наследстве.

При этом согласно пп. 170.10.4 п. 170.10 ст. 170 Налогового кодекса по результатам отчетного налогового года, в котором иностранец приобрел статус резидента Украины, он должен представить годовую налоговую декларацию, в которой указывает доходы с источником их происхождения в Украине и иностранные доходы.

Нерезидент/резидент: особенности статусов в 5 фактах

- Определение нерезидентов, физических и юридических лиц можно найти в Налоговом Кодексе Украины, статья 14, пункт 14.1.122. Согласно главному налоговому документу, нерезиденты — это:

а) иностранные компании, организации, образованные в соответствии с законодательством других государств, их зарегистрированные (аккредитованные или легализуемые) в соответствии с законодательством Украины филиалы, представительства и другие обособленные подразделения с местонахождением на территории Украины;

б) дипломатические представительства, консульские учреждения и иные официальные представительства других государств и международных организаций в Украине;

в) физические лица, не являющиеся резидентами Украины;

Важно отметить, что нерезидент, который осуществляет какую-нибудь деятельность на территории Украины, получает здесь доход, должен зарегистрировать юридическое лицо – это может быть представительство, или дочерняя компания. Постоянное представительство – это офис, студия, фабрика, строительная площадка, место добычи природных ресурсов и пр., посредством которого ведется бизнес нерезидента. Склад, или площадка для демонстрации образцов продукции, принадлежащей нерезиденту, офис, выполняющий посреднические функции для него, постоянным представительством считаться не будет.

- Контроль. Государство контролирует работу с нерезидентами, используя, в том числе ряд ограничительных мер: валютный и ценовой контроль, финансовый мониторинг, налоговые обязательства. Особенностью валютного контроля является: необходимость лицензирования ряда операций и своевременного продления таких лицензий. Любая иностранная компания, согласно украинским законам – инвестиционный актив, а значит получение лицензии – обязательно. Самое интересное, что чёткого перечня документов и выверенной процедуры оформления таких разрешений – нет. За нарушения валютного контроля и требований к лицензированию предусмотрена ответственность.

Стоит запомнить, что гражданин иностранного государства, который занимается предпринимательской деятельностью в Украине или постоянно здесь проживает, становится резидентом Украины, а это значит, что его касаются все ограничения и обязательства, в том числе – получение лицензий на регистрацию иностранной компании.

- Резидент или нерезидент. Резидентом конкретной страны является тот, кто платит в ней налоги, нерезидентом – тот, кто не платит. В данном разрезе, налоговый резидент и гражданин – не одно и то же.

Нерезидент платит налоги за границей тогда, когда получает доход (кроме прямой выручки) в другой стране. Налог на доход у источника, или репатриационный налог.

Возникает вопрос: можно ли быть одновременно и резидентом, и нерезидентом? Конечно. Если вы ведете бизнес в Украине – вы резидент Украины, если вы зарегистрировали иностранную компанию за границей – то в той стране вы будете нерезидентом. Но только вы, как учредитель, ведь компания может быть резидентом в юрисдикции, где зарегистрирована и платить там налоги.

Итак, резидент – тот, кто обязан платить налоги, а критерии определения «резидентства-нерезидентства» у каждой страны свои. При этом резидент одной страны является нерезидентом в другой.

- Резидентство в квадрате. Возможна и такая ситуация, когда персона является резидентом нескольких государств одновременно, что влечёт за собой дополнительную налоговую нагрузку, во избежание этого существует сеть договоров об избежании двойного налогообложения между разными юрисдикциями, но работают эти соглашения только между резидентами.

- Банки настороже. К нерезидентам требования банков строже, ведь резидент другой страны всегда клиент с высоким уровнем риска. Отсюда – большее количество запрашиваемых при открытии счета документов, или даже отказ в обслуживании. Есть банки, которые в принципе не открывают счета нерезидентам, поэтому при обращении в финансовые учреждения, лучше уточнить есть ли отделения, работающие с нерезидентами.

Минфин упростил порядок получения налогового резидентства

Срок проживания в России, необходимый для получения статуса налогового резидента, снижен вдвое – до 90 дней. Мера носит временный характер и распространяется только на 2020 г., указала ФНС в своем разъяснении.

Обычно статус налогового резидента в России присваивается по фактическому нахождению на территории страны 183 дня. «Это в целом общемировая практика, которая ведет к тому, что человек может быть налоговым резидентом только в одной стране, поскольку невозможно жить 183 дня в году в одной стране и 183 дня в другой», – поясняет партнер юридической фирмы «Рустам Курмаев и партнеры» Дмитрий Клеточкин. Но в 2020 г. для получения статуса налогового резидента РФ достаточно фактически находиться в России от 90 до 182 дней в период с 1 января по 31 декабря 2020 г. «Указанный закон, в частности, направлен на защиту интересов граждан Российской Федерации, находящихся на территории иностранного государства и не имеющих возможности вернуться в Российскую Федерации в связи с распространением новой коронавирусной инфекции, которые по данным обстоятельствам в 2020 г. утратили статус налогового резидента Российской Федерации», – сообщили в ФНС «Ведомостям».

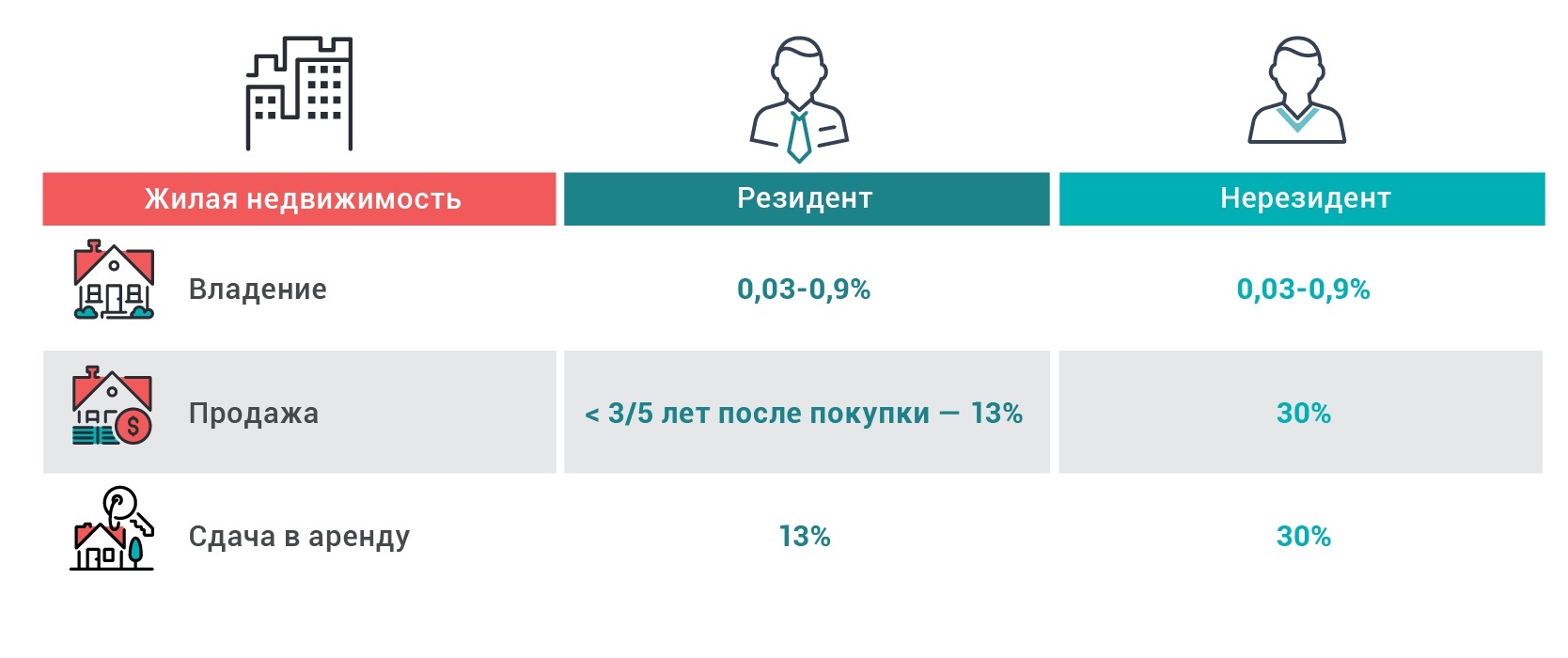

Выгадать от такого режима смогут как граждане России, так и иностранцы. Россияне – налоговые резиденты РФ уплачивают налог на доходы физических лиц (НДФЛ), полученные от источников как в России, так и за рубежом, по ставке 13% – одной из самых низких в Европе. Для иностранца в случае признания его налоговым резидентом РФ ставка по доходам, полученным от источника в России, составит те же 13%, остальные доходы облагаются по ставке страны (гражданином которой он является). Если же иностранец не имеет статуса налогового резидента РФ, ему придется платить 30% НДФЛ в наш бюджет. «В первую очередь это может быть интересно для иностранцев, работающих в российских компаниях, и экспатов», – считает партнер практики налоговых споров МЭФ PKF Александр Овеснов.

«Возможность претендовать на резидентство за такой короткий срок (т. е. фактически по истечении всего трех месяцев) традиционно встречается только в низконалоговых юрисдикциях, – рассказывает юрист налоговой практики CMS Russia Анна Осьмакова. – Большинство стран руководствуется базовым критерием 183 дней, который зачастую применяется совместно с другими данными, позволяющими в целях налогового резидентства установить комплексную связь резидента с конкретной юрисдикцией».

Вопрос о смягчении условий налогового резидентства Минфин поднимал еще в октябре 2019 г. в «Основных направлениях бюджетной, налоговой и таможенно-тарифной политики на 2020 г. и плановый период 2021 и 2022 гг.». Тогда это предложение вызвало негативную реакцию со стороны делового сообщества, так что в конце концов этот вопрос решили оставить на усмотрение самих налогоплательщиков. «Поскольку признание себя резидентом РФ осуществляется в заявительном порядке, те лица, которые по каким-то причинам этого не желают, могут просто не подавать заявление», – отмечает Овеснов.

Еще один важный момент – новые правила начнут действовать раньше, чем ожидали эксперты: заявления на «ускоренное» резидентство можно подавать уже сейчас. «Эту новацию, по нашему мнению, можно рассматривать в контексте налоговых преференций в связи с эпидемией коронавируса, так как она позволяет применить налоговую ставку по НДФЛ в размере 13% для всех доходов, полученных в РФ в 2020 г.», – рассказывает Овеснов.

Например, граждане России, которые из-за ситуации с СOVID-19 провели на территории иностранного государства большую часть календарного года, по старым правилам не смогли бы претендовать на статус налогового резидента в РФ, поясняет Осьмакова. «К доходам, полученным ими в России, применялась бы не стандартная налоговая ставка в размере 13%, а ставка в 30%, предусмотренная для нерезидентов», – добавляет она.

Тема № 851 Иностранцы-резиденты и нерезиденты

Поскольку иностранцы-резиденты и иностранцы-нерезиденты облагаются налогом по-разному, вам важно определить свой налоговый статус.

Иностранцы-нерезиденты

Вы считаются иностранцем-нерезидентом в течение любого периода, в течение которого вы не являетесь ни гражданином США, ни иностранным резидентом для целей налогообложения.

Иностранцы-резиденты

Вы будете считаться иностранцем-резидентом в течение календарного года, если вы соответствуете требованиям теста на получение грин-карты или теста на существенное присутствие в течение года.

Тест на грин-карту

Считается, что вы выполнили тест на получение грин-карты и, следовательно, являетесь иностранцем-резидентом, если в любое время в течение календарного года вы являетесь законным постоянным резидентом США в соответствии с иммиграционным законодательством, и этот статус не были отозваны или были признаны в административном или судебном порядке прекращенными.

Проверка существенного присутствия

Вы соответствуете тесту на существенное присутствие и, следовательно, рассматриваетесь как иностранец-резидент в течение календарного года, если вы физически присутствовали в Соединенных Штатах по крайней мере:

- 31 день в текущем году и

- 183 дня в течение 3-летнего периода, который включает текущий год и 2 года, непосредственно предшествующие текущему году.Чтобы удовлетворить 183-дневное требование, посчитайте:

- Все дни, когда вы присутствовали в текущем году,

- Одна треть дней, которые вы присутствовали в первый год перед текущим годом, и

- Одна шестая часть дней вашего присутствия во втором году перед текущим годом.

Для целей проверки на присутствие термин «Соединенные Штаты» не включает владения и территории США или воздушное пространство США. США включают следующие области:

- Все 50 штатов и округ Колумбия,

- Территориальные воды США и

- Морское дно и недра тех подводных районов, которые примыкают к U.S. территориальных вод, над которыми Соединенные Штаты обладают исключительными правами в соответствии с международным правом на разведку и разработку природных ресурсов.

- Дней присутствия в Соединенных Штатах — Не засчитывайте следующие дни присутствия в Соединенных Штатах для проверки существенного присутствия:

- Количество дней, в течение которых вы добираетесь на работу в США из места жительства в Канаде или Мексике, если вы регулярно добираетесь до работы из Канады или Мексики. Вы регулярно ездите на работу, если более 75% рабочих дней в течение вашего рабочего периода в текущем году добираетесь на работу в США.

- дней, если вы находитесь в США менее 24 часов в пути между двумя пунктами за пределами США, если вы не участвуете в деловой встрече, находясь в Соединенных Штатах.

- дней вы находитесь в Соединенных Штатах в качестве члена экипажа иностранного судна, осуществляющего перевозки между США и другой страной или владением США. Однако это исключение не применяется, если в эти дни вы иным образом занимаетесь какой-либо торговлей или бизнесом в Соединенных Штатах.

- день, когда вы намеревались уехать, но не смогли покинуть Соединенные Штаты из-за состояния здоровья или проблем со здоровьем, возникших во время вашего пребывания в Соединенных Штатах. Собираетесь ли вы покинуть Соединенные Штаты в определенный день, определяется на основе всех фактов и обстоятельств.

- дней вы освобождены от уплаты налогов.

- Лица, освобожденные от уплаты налогов — Вы являетесь освобожденным физическим лицом, что означает, что ваши дни пребывания в Соединенных Штатах не учитываются при проверке существенного присутствия, если вы подпадаете под одну из следующих категорий:

- Физическое лицо, временно находящееся в Соединенных Штатах в качестве лица, связанного с иностранным правительством, по визе A или G .Однако в эту категорию не входит домашний персонал лица, связанного с правительством иностранного государства, находящегося в США по визе A-3 или G-5

- Преподаватель или стажер, временно находящийся в США по визе J или Q , который в основном соответствует требованиям визы. Как правило, вы не будете освобожденным от уплаты налога в качестве учителя или стажера, если вы были освобождены в качестве учителя, стажера или студента в течение любой части 2 из 6 предшествующих календарных лет; однако вы по-прежнему можете рассматриваться как освобожденное лицо, если выполняются все следующие условия:

- Вы были освобождены от налога как учитель, стажер или студент за любую часть 3 (или менее) из 6 предшествующих календарных лет,

- Иностранный работодатель выплатил всю вашу компенсацию в течение текущего года,

- Вы работали в США в качестве учителя или стажера в любой из предыдущих 6 лет, и

- Иностранный работодатель выплачивал всю вашу компенсацию в течение каждого из предыдущих 6 лет, когда вы находились в Соединенных Штатах в качестве учителя или стажера.

- Студент, временно находящийся в США по визе F, J, M или Q , который в основном соответствует требованиям визы. Вы не будете освобожденным от уплаты налога в качестве студента в текущем году, если вы были освобождены от него в качестве учителя, стажера или студента в течение какой-либо части более 5 календарных лет, если вы не соответствуете обоим из следующих требований:

- Вы подтверждаете, что не собираетесь постоянно проживать в США; и

- Вы в значительной степени выполнили требования вашей визы.

- Профессиональный спортсмен, временно находящийся в США для участия в благотворительном спортивном мероприятии.

Даже если вы соответствуете тесту на существенное присутствие, вы все равно можете рассматриваться как иностранец-нерезидент, если вы находитесь в Соединенных Штатах менее 183 дней в течение текущего календарного года, вы сохраняете налоговый дом в другой стране в течение В течение года у вас более тесная связь с этой страной, чем с Соединенными Штатами, и вы своевременно подаете форму 8840 «Заявление об исключении для более близких контактов для иностранцев», утверждая, что у вас более тесная связь с другой страной или странами.Вы не можете претендовать на более тесную связь с другой страной, если вы подали заявку на получение статуса законного постоянного жителя Соединенных Штатов или у вас есть заявка на изменение статуса, ожидающая рассмотрения. Иногда налоговое соглашение между Соединенными Штатами и другой страной предусматривает особые правила определения резидентства для целей соглашения. Если вы утверждаете, что являетесь исключительно резидентом юрисдикции налогового соглашения, заполните форму 8833 «Раскрытие информации о позиции возврата на основе договора в соответствии с разделом 6114 или 7701 (b)».См. Публикацию 519, Руководство США по налогообложению для иностранцев, чтобы получить дополнительную информацию о проверке на присутствие.

Для получения помощи для лиц, которые случайно прошли тест на существенное присутствие из-за сбоев в поездках из-за COVID-19, см. Порядок получения налогов 2020-20 PDF.

Выбор статуса иностранца-резидента

Даже если вы не соответствуете тесту на получение грин-карты или значительному тесту на присутствие, вы можете облагаться налогом как иностранец-резидент в течение части календарного года, проводя выборы в первый год, или, если вы являетесь иностранцем-нерезидентом, состоящим в браке с гражданином США. .S. гражданин или иностранец-резидент, и вы и ваш супруг (-а) выбираете, чтобы к вам относились как к иностранцу-резиденту на весь календарный год и все последующие годы до расторжения. Дополнительную информацию см. В главе 1 публикации 519, PDF-файл «Налоговое руководство США для иностранцев».

Налоговый год с двойным статусом

Если ваш статус меняется в течение года с иностранца-резидента на иностранца-нерезидента или наоборот, вы, как правило, имеете налоговый год с двойным статусом. Обычно это происходит в год, когда вы прибываете в США или вылетаете из них.Ваш налог на доход за два периода будет отличаться в соответствии с положениями законодательства, применимого к каждому периоду. Дополнительную информацию об иностранцах с двойным статусом см. В публикации 519 «Налоговое руководство США для иностранцев».

Формы в файл

Если вы являетесь иностранцем-нерезидентом , который занимается торговлей или бизнесом в Соединенных Штатах, вы должны подать декларацию и сообщить обо всех своих доходах из источников в США, как от торговли или бизнеса, так и из любых источников в США, не являющихся гражданами США. эффективно связанный доход, по которому удержаны суммы.Если вы не занимаетесь торговлей или бизнесом в США и имеете какой-либо источник дохода в США, из которого удержанная сумма налога не полностью удовлетворяет причитающийся налог, или вы хотите потребовать возмещения излишне удержанного или переплаченного налога, вы также должны заполните форму 1040-NR. См. Инструкции к форме 1040-NR PDF для получения дополнительной информации.

- Если у вас была заработная плата, подлежащая удержанию подоходного налога, и вы подаете декларацию за календарный год, ваш отчет должен быть подан до 15 апреля.

- Если у вас не было заработной платы, подлежащей удержанию и поданной за календарный год, вы должны вернуть ее до 15 июня.

Иностранцы-резиденты должны соблюдать то же налоговое законодательство, что и граждане США. Если вы являетесь иностранцем-резидентом, вы должны сообщать о своем общемировом доходе из всех источников, то есть о доходах как внутри, так и за пределами Соединенных Штатов. Вы подадите форму 1040, индивидуальную налоговую декларацию США или форму 1040-SR, налоговую декларацию США для пожилых людей.

- Если вы являетесь иностранцем-резидентом, подающим документы на календарный год, ваш отчет должен быть подан до 15 апреля, и вы должны подать его в сервисный центр вашего региона.

Для любого срока платежа, приходящегося на субботу, воскресенье или официальный праздник, срок платежа откладывается до следующего рабочего дня. Обратитесь к IR-2021-59 для получения информации о продлении срока подачи и оплаты.

Дополнительная информация

Для получения дополнительной информации см. Публикацию 519 Налогового руководства США для иностранцев; Публикация 54 «Налоговое руководство для граждан и резидентов США за рубежом»; и граждане США и иностранцы, постоянно проживающие за рубежом.

Определение нерезидента

Что такое нерезидент?

Нерезидент — это физическое лицо, которое в основном проживает в одном регионе или юрисдикции, но имеет интересы в другом регионе.В регионе, где они в основном не проживают, они будут классифицированы государственными органами как нерезиденты.

Ключевые выводы

- Нерезидент — это лицо, которое проживает в одной юрисдикции, но имеет интересы в другой. Статус нерезидента часто важен для определения права на получение налогов, государственных льгот, обязанностей присяжных, образования, голосования и других государственных функций.

- Статус нерезидента зависит от юрисдикции и соответствующей государственной функции.Кто-то может считаться резидентом для целей налогообложения, но нерезидентом для целей голосования.

- Нерезиденты могут оплачивать более высокую плату за обучение в государственных школах. В зависимости от штата на получение статуса резидента может уйти до двух лет.

- Иностранец-нерезидент — это иностранец, который не имеет значительного присутствия в США, например сезонных посетителей. Нерезиденты по-прежнему обязаны подавать налоги, если у них есть доход в США

- Государственные налоги сложны для нерезидентов, поскольку у многих людей есть дома в нескольких штатах.Важно понимать требования к проживанию в каждом штате.

Понимание нерезидента

Классификация статуса нерезидента определяется установленными обстоятельствами, такими как количество времени, проведенного в данном регионе в течение календарного года. Эта классификация зависит от того, где человек проживает, и не фокусируется на гражданстве.

Например, многие люди живут в одном штате, но имеют бизнес или другие источники дохода в другом штате.В этом случае им, возможно, придется подать две налоговые декларации — декларацию резидента в одном штате и декларацию нерезидента в штате, где они работают.

Как правило, нерезидент должен подавать государственную декларацию только в том случае, если он получает там доход. Снежная птица сбегает из Чикаго в холодные зимние месяцы в загородный дом в Хьюстоне, возможно, не нужно будет подавать налоговую декларацию в Хьюстоне, если они присутствовали только в течение короткого времени и не получали дохода.

Особые соображения

Однако некоторые виды доходов облагаются налогом, даже если вы не живете и не работаете в этом штате.Налогоплательщик может обнаружить, что он должен налогам государству в виде дохода, такого как:

- Доход, полученный в качестве акционера или владельца сквозной бизнес-единицы, такой как индивидуальное предприятие, товарищество или S-корпорация.

- Выигрыши в лотерее или азартных играх в штате, где они были сделаны.

- Доход от аренды или доход, полученный от продажи недвижимости.

В некоторых случаях нерезиденту, возможно, придется заплатить больше, чтобы поступить в колледж в штате, где они не проживают в основном.В большинстве штатов есть исключения для студентов, которые учатся в колледжах за пределами штата, классифицируя этих студентов как жителей их родных штатов.

Как правило, налогоплательщик может быть резидентом только одного государства. В ситуации, когда человек проводит значительное время в двух штатах, он должен подать налоговую декларацию как резидент одного штата и нерезидент другого. Два штата не могут облагать налогом один и тот же доход по закону, поскольку каждый штат должен освободить от налогообложения все доходы и другие источники дохода, которые облагались налогом в другом месте.

Резидент vs. нерезидент

Требования к резидентству различаются в зависимости от юрисдикции и услуги, для которой вы осуществляете вид на жительство. Вот некоторые примеры:

Голосование

В некоторых штатах вы можете зарегистрироваться для голосования, как только поселитесь в этом штате. В других штатах требования к проживанию составляют до 30 дней, хотя Верховный суд отменил более длительные требования.

Высшее образование

Большинство государственных университетов предлагают более низкую плату за обучение для студентов из штата, чем студенты из другого штата.Например, вы можете учиться в Калифорнийском университете мирового класса за небольшую плату, если вы сначала проведете год в Калифорнии. Требования к проживанию варьируются от штата к штату: на Аляске требуется 24 месяца, а в Арканзасе — только шесть.

Налоги

Многие люди с несколькими домами стремятся подать заявку на проживание в штате с наиболее выгодными налоговыми ставками. Это может быть сложно, поскольку в каждом штате разные требования к месту жительства. В большинстве штатов используется так называемое правило «183 дней», согласно которому вы можете считаться резидентом, если вы проведете в этом штате более полугода.У других более сложные критерии. В худшем случае можно облагаться налогом как резидент сразу в двух штатах, поэтому стоит потратить некоторое время на изучение правил налогового резидентства по штатам.

Примеры нерезидентов

В качестве примера определения нерезидента представьте себе человека, который живет в Нью-Джерси, но работает в Нью-Йорке. Этот человек должен будет подать две налоговые декларации штата: одну для штата проживания и одну для своего дохода в Нью-Йорке.

В качестве другого примера рассмотрим кого-то, у кого есть дом в Нью-Йорке и летний дом во Флориде. Поскольку во Флориде нет подоходного налога, для этого человека имеет смысл подавать налоговые декларации штата в качестве резидента Флориды. Однако Нью-Йорк считает любого, имеющего «место жительства» в Нью-Йорке, потенциальным резидентом и будет пытаться требовать от него подоходный налог. Единственный способ надежно избежать проживания в Нью-Йорке — это провести в Нью-Йорке менее тридцати дней.

Иностранцы-нерезиденты

Иностранец-нерезидент — это иностранец, который не имеет законного места жительства или значительного присутствия в Соединенных Штатах, например, сезонные рабочие, приезжие бизнесмены или те, кто едет через границу из Канады или Мексики.Если у вас нет грин-карты, Налоговая служба определяет место жительства на основе теста на присутствие.

Если вы не проживаете в Соединенных Штатах, вы все равно должны подавать налоговую декларацию, если у вас есть доход в подаче нерезидентов США по форме 1040-NR. В большинстве случаев он облагается налогом по той же ставке, что и налогоплательщики-резиденты, но для фиксированного, определяемого, годового или периодического дохода нормальная ставка составляет 30%.

Тест на существенное присутствие

«Вы будете считаться резидентом США для целей налогообложения, если вы пройдете тест на существенное присутствие в течение календарного года.Чтобы пройти этот тест, вы должны физически присутствовать в Соединенных Штатах (США) по крайней мере по телефону:

.- 31 день в текущем году и

- 183 дня в течение 3-летнего периода, который включает текущий год и 2 года непосредственно перед этим, считая:

всех дней, когда вы присутствовали в текущем году, и

- 1/3 дней, когда вы присутствовали в первом году перед текущим годом, и

- 1/6 дней, которые вы присутствовали во втором году перед текущим годом.»

— Служба внутренних доходов, «Проверка на наличие существенного».

Часто задаваемые вопросы для нерезидентов

Что означает «резидент» и «нерезидент»?

Нерезидент — это тот, кто не проживает в данном регионе, но имеет бизнес или другие интересы в этом регионе. Требования к проживанию различаются в зависимости от штата и юрисдикции.

Как я могу проверить свой статус нерезидента?

Чтобы проверить, считаете ли вы нерезидентом данного штата, ознакомьтесь с правилами налогового резидентства для каждого штата.

Для иностранцев, посещающих Соединенные Штаты, вид на жительство несколько сложнее. Согласно IRS, вы считаются резидентом, если у вас есть постоянный вид на жительство (грин-карта) или , если вы прошли «тест на существенное присутствие».

Чтобы определить, прошли ли вы тест на существенное присутствие, возьмите количество дней, в течение которых вы физически находились в США за последний год, плюс одну треть количества дней, которые вы были в США в прошлом году, плюс одну шестую часть времени. дней в году до этого.Если сумма этих трех чисел превышает 183, и вы присутствовали в течение 31 дня в текущем календарном году, вы считаются резидентом Соединенных Штатов для целей налогообложения.

Что означает нерезидент для налогов?

Что касается федеральных налогов, нерезиденты обычно играют по тем же правилам, что и резиденты, с доступом к тем же вычетам и льготам.

Основное исключение — фиксированный, определяемый, годовой или периодический доход, такой как комиссионные, дивиденды или призы.Этот вид дохода облагается налогом по единой ставке 30%, если только не существует налогового соглашения, которое снижает эту цифру.

Что такое корпорация-нерезидент?

В Канаде корпорация-нерезидент — это компания, которая не считается юридически проживающей в Канаде, но которая ведет там бизнес. Такие компании должны продолжать подавать налоговую декларацию, если у них есть доход в Канаде. Правила для корпораций-нерезидентов можно найти на официальной веб-странице правительства Канады.

Итог

Важно понимать, как правила проживания влияют на ваши права и обязанности в той или иной юрисдикции.Хотя правила резидентства могут использоваться для снижения платы за обучение и других государственных услуг, они также могут иметь значительные налоговые последствия, особенно для нерезидентов. Внимательное изучение законов штата о резидентстве может помочь вам избежать значительных налоговых выплат.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности для Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности для Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности для Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Иностранец-резидент или иностранец-нерезидент для налоговых целей

Проверка существенного присутствия

Иностранец-резидент для целей налогообложения — это лицо, которое является гражданином США или иностранным гражданином, которое соответствует критериям «грин-карты» или «существенного присутствия», как описано в публикации IRS 519 «Налоговое руководство США для иностранцев».

Всего:

- Обладатели студенческой визы F и J считаются иностранцами-резидентами после пяти календарных лет пребывания в США.С. Исследователи и профессора

- J считаются иностранцами-резидентами США после двух календарных лет пребывания в США Обладатели виз

- H-1, TN и O-1 считаются иностранцами-резидентами, если они соответствуют критерию «существенного присутствия».

Иностранец-нерезидент для целей налогообложения — это лицо, не являющееся гражданином США и не отвечающее критериям «зеленой карты» или «существенного присутствия», как описано в публикации IRS 519, Руководство по налогам и сборам США для Пришельцы.

Всего:

- Обладатели студенческой визы F и J считаются иностранцами-нерезидентами в течение первых пяти календарных лет в США.С.

- J профессора и исследователи считаются иностранцами-нерезидентами в течение первых двух календарных лет в США. Обладатели виз

- H-1, TN и O-1 считаются иностранцами-нерезидентами до тех пор, пока они не пройдут тест на «существенное присутствие».

«Проверка существенного присутствия»

Иностранный гражданин со статусом неиммиграционной визы может считаться иностранцем-резидентом для целей налогообложения, как только он / она соответствует тесту на «существенное присутствие» в течение календарного года (с 1 января по 31 декабря).Чтобы пройти этот тест, человек должен физически присутствовать в США по крайней мере по адресу:

.- 31 день в текущем календарном году и

- 183 дня в течение трехлетнего периода, который включает текущий календарный год и два года, непосредственно предшествующие ему. Человек должен считать: все дни, в течение которых он / она находился в США в текущем году, 1/3 дней присутствия в США в предыдущем году и 1/6 дней в предшествующем году.

Исключения из времени, засчитываемого при прохождении теста существенного присутствия для студентов и ученых со статусом F-1 и J-1 (и их иждивенцев):

- Профессор или исследователь J-1, который соответствует требованиям визы, не считает дни в течение первых двух календарных лет.

- Студент F-1 или J-1, который соответствует требованиям своей визы, не считает дни в течение первых пяти календарных лет.

Иностранцы-нерезиденты и иностранцы-резиденты | Налоговые темы

По определению «иностранец» — это физическое лицо, не являющееся гражданином США. Иностранцы классифицируются Бюро по делам гражданства и иммиграции как иностранцы-нерезиденты и иностранцы-резиденты.

—Резидент Чужой

Иностранцы-резиденты обычно облагаются налогом на свой доход по всему миру, как и налог U.С. граждане.

Чтобы быть классифицированным как иностранец-резидент, физическое лицо должно соответствовать одному из двух критериев:

Тест на получение грин-карты

Иностранец-нерезидент является законным постоянным жителем США в любое время, если ему была предоставлена привилегия, согласно иммиграционным законам, постоянно проживать в качестве иммигранта. Этот статус обычно существует, если Бюро по делам гражданства и иммиграции выдало грин-карту.Проверка существенного присутствия

Иностранец-нерезидент классифицируется как иностранец-резидент для целей налогообложения, если он физически присутствует в США.S. на 31 день в текущем году и 183 дня в течение трехлетнего периода, который включает текущий год и два года непосредственно перед ним.

Иностранец-нерезидент

Если лицо не соответствует критериям «Зеленая карта» или «Тест на существенное присутствие», то это лицо классифицируется как иностранец-нерезидент.

- Новым прибывшим по визе J-1 или F-1, как правило, является иностранец-нерезидент.

Иностранцы-нерезиденты облагаются налогом только с доходов из источников в США.S. и на определенный доход, связанный с ведением торговли или бизнеса в США

Общие сведения о налогообложении иностранцев-нерезидентов

Иностранцы-нерезиденты облагаются налогом с доходов, полученных во время проживания в США. Иностранцы-нерезиденты (визы типа F-1 и J-1) освобождены от уплаты FICA (налога на социальное обеспечение). Если тип визы — F-1 или J-1, иностранец-нерезидент может быть освобожден от федеральных налогов только в том случае, если страна, в которой иностранец проживал ранее до прибытия в США.С. заключил договор о подоходном налоге с правительством США.

Если страна проживания заключила соглашение о подоходном налоге и оно охватывает тип оплаты, полученной во время посещения США, иностранец-нерезидент должен заполнить форму IRS 8233 для получения заработной платы или форму IRS W-8BEN для выплаты стипендий / стипендий. Эти формы необходимо заполнять ежегодно и доставлять в отдел расчета заработной платы, чтобы федеральный налог не удерживался из заработной платы или выплат. С выплаты заработной платы должны удерживаться государственные налоги.

Платежи иностранцам-нерезидентам: форма IRS 1042-S

Duke предоставит форму IRS 1042-S иностранцам-нерезидентам, которые получили определенные виды платежей от Duke. Эти выплаты обычно имеют форму финансовой помощи, заработной платы и гонораров. Для определения иностранца-нерезидента см. Определение иностранца-нерезидента.

- Платежи, о которых не нужно сообщать, включают плату за обучение, вступительные взносы, книги и расходные материалы.

- Указанные платежи включают стипендии, жилье и транспорт.

Дополнительную информацию см. В разделе «Выплаты иностранным гражданам» Службы корпоративного расчета заработной платы.

Ссылки IRS: Публикация IRS 519, форма IRS 1042-S, форма IRS W-2

Другие ссылки: Corporate Payroll Office, Duke Visa Services