Применение ККТ между юридическими лицами

ОФДПредставителям ФНС и Минфина часто приходится разъяснять нюансы работы с ККТ, поскольку изменения в правилах применения онлайн-кассы нередко вызывают вопросы у пользователей. И если по расчётам с физическими лицами всё относительно понятно, то об операциях между ИП и юридическими лицами такого сказать нельзя.

Что говорится в законе

При наличном и безналичном расчёте ИП и юридические лица должны применять ККТ. В случае безналичных расчётов между юридическими лицами применение онлайн-кассы не требуется (ст. 9 п. 2 Федерального закона № 54-ФЗ).

Однако есть исключение – при использовании электронных платёжных средств с их предъявлением применение ККТ обязательно. Например, если представитель организации оплачивает покупку корпоративной картой через терминал с приёмом безналичных платежей, юридическое лицо, являющееся продавцом, должно использовать ККТ. Если расчёт происходит без предъявления карты, применение ККТ продавцом не требуется.

В случаях, когда расчёт между юридическими лицами осуществляется наличными деньгами, онлайн-касса должна применяться в обязательном порядке.

Что вызывает вопросы

В соответствии со ст. 1.1 Федерального закона № 54-ФЗ, понятие расчёта включает в себя приём и выплату денежных средств. Таким образом, при выдаче денежных средств физическому лицу организация должна применять кассу. Однако неясно, обязательно ли применение ККТ при выдаче наличных юридическим лицам или ИП.

Рассмотрим такой пример: организация воспользовалась услугами индивидуального предпринимателя для ремонта офисного оборудования. Планируется оплата наличными деньгами. Кто в данной ситуации должен пробить чек?

С одной стороны, должен ИП, так как он получит деньги от организации. С другой стороны – организация, так как выдача денег считается расчётом.

В 54-ФЗ говорится, что лицо, осуществляющее расчёт с покупателем или клиентом, должно применять онлайн-кассу. В примере клиентом (заказчиком работ и услуг) выступает организация. Получается, что применять онлайн-кассу для выдачи чека должен предприниматель.

В примере клиентом (заказчиком работ и услуг) выступает организация. Получается, что применять онлайн-кассу для выдачи чека должен предприниматель.

Должна ли организация в данной ситуации пробить чек? Законодательство не даёт однозначного ответа на этот вопрос. Согласно 54-ФЗ, сформировать и выдать кассовый чек клиенту при денежных выплатах необходимо в определённых случаях:

выплата лотерейного выигрыша;

предоставление займов для оплаты товаров, работ и услуг;

осуществление возврата покупателем.

Другие ситуации, при которых юридическое лицо или ИП выдаёт деньги, закон не рассматривает. Поэтому в некоторых случаях вопрос о необходимости применять ККМ для формирования кассового чека не урегулирован.

На данный момент налоговая не требует от юридических лиц оформления «встречного» чека.

Применение ККТ при взаимозачёте

Помимо приёма и выплаты денежных средств, понятие расчётов (ст. 1.1 Федерального закона № 54-ФЗ) включает в себя предоставление или получение иного встречного предоставления за товары, работы, услуги. При этом чёткого определения самой этой формулировки закон не даёт.

Являясь полным или частичным прекращением обязательств (ст. 410 ГК РФ), взаимозачёт относится к предоставлению или получению иного встречного предоставления. Таким образом, взаимозачёт можно отнести к расчётам.

При взаимозачёте отсутствует факт перевода денежных средств, поэтому взаимозачёт не относится к безналичным расчётам (п. 3 ст. 861 ГК РФ). Следовательно, применять ККМ при взаимозачёте необходимо.

Спасибо за отзыв!

Продукты по направлению

Астрал.

ОФД

ОФДОnline-сервис для передачи фискальных данных по требованиям 54-ФЗ

Консультации

Вопрос:Описание ситуации.

Банк запускает депозитный продукт сроками на 91 и 360 дней с условием досрочной выплаты процентов за весь срок вперед на следующий день за привлечением денежных средств во вклад (депозит) от клиентов – физических лиц.

Условием депозитной программы предусмотрено полное досрочное расторжение вклада с пересчетом процентов по ставке «До востребования». Излишне уплаченные проценты удерживаются из суммы вклада (депозита) физического лица.

Для учета досрочно выплаченных процентов Клиентам – физическим лицам с последующим отнесением на расходы сумм процентов в течение срока действия вклада, а так же при досрочном расторжении договора вклада Банк формирует следующие бухгалтерские записи.

Вариант 1.

1. Если условиями договора на привлечение денежных средств, предусмотрена досрочная уплата процентов за весь срок нахождения денежных средств, то в день, следующий за размещением денежных средств, вся причитающаяся сумма процентов к уплате без нарушения сроков отображается в учете следующим образом:

Дт 47468 «Расчеты по процентам по банковским счетам и привлеченным средствам физических лиц»

Кт 47411 «Начисленные проценты по банковским счетам и привлеченным средствам физических лиц»

И уплата процентов

Дт 47411 «Начисленные проценты по банковским счетам и привлеченным средствам физических лиц»

Кт 20202 «Касса кредитной организации» или 40817 «Физические лица» или 40820 «Физические лица — нерезидента» или 42301 «Депозиты физических лиц до востребования» или 30102 «Корреспондентские счета кредитных организаций в Банке России»

Дт 70606 «Расходы» по символам: 31601 «Процентные расходы по депозитам клиентов — физических лиц граждан Российской Федерации» Или 31602 «Процентные расходы по депозитам клиентов — физических лиц нерезидентов»

Кт 47468 «Расчеты по процентам по банковским счетам и привлеченным средствам физических лиц»

3.

В случаях, когда срочный вклад, возвращается вкладчику по его требованию до истечения срока либо до наступления иных обстоятельств, указанных в договоре банковского вклада, проценты по вкладу выплачиваются в размере, соответствующем размеру процентов, выплачиваемых банком по вкладам до востребования. Возврат процентов по вкладу при досрочном востребовании клиентом денежных средств отображается в учете в следующем порядке.

В случаях, когда срочный вклад, возвращается вкладчику по его требованию до истечения срока либо до наступления иных обстоятельств, указанных в договоре банковского вклада, проценты по вкладу выплачиваются в размере, соответствующем размеру процентов, выплачиваемых банком по вкладам до востребования. Возврат процентов по вкладу при досрочном востребовании клиентом денежных средств отображается в учете в следующем порядке.В дату расторжения вклада производится отнесение на расходы суммы процентов к вкладу при досрочном расторжении договора по ставке «До востребования» за неполный месяц в день расторжения договора.

Дт 70606 «Расходы» по символам: 31601 «Процентные расходы по депозитам клиентов — физических лиц граждан Российской Федерации» или 31602 «Процентные расходы по депозитам клиентов — физических лиц нерезидентов»

Кт 47468 «Расчеты по процентам по банковским счетам и привлеченным средствам физических лиц»

При досрочном востребовании депозита и пересчете начисленных процентных расходов, при наличии условий в договоре вклада об удержании суммы излишне выплаченных процентов из суммы вклада депозита на сумму, рассчитанную как разность между суммой процентов, рассчитанных по ставке, соответствующей первоначальным условиям договора, и суммой процентов рассчитанных и подлежащих уплате в соответствии с условиями досрочного расторжения договора, осуществляются следующие бухгалтерские записи по списанию излишне начисленных процентов:

Дт 423 «Депозиты и прочие привлеченные средства физических лиц»

Или

Дт 426 «Депозиты и прочие привлеченные средства физических лиц — нерезидентов»

Кт 47468 «Расчеты по процентам по банковским счетам и привлеченным и привлеченным средствам физических лиц»

Оставшаяся сумма процентов, причитающаяся к возврату из суммы вклада, отражается в операционных доходах текущего года

Дт 423 «Депозиты и прочие привлеченные средства физических лиц»

Или

Дт 426 «Депозиты и прочие привлеченные средства физических лиц — нерезидентов»

Кт 70601810 «Доходы» по символам 24401 «Операционные доходы по привлеченным депозитам клиентов — физических лиц граждан Российской Федерации» или 24402 «Операционные доходы по привлеченным депозитам клиентов — физических лиц нерезидентов».

Вариант 2.

1. Если условиями договора на привлечение денежных средств, предусмотрена досрочная уплата процентов за весь срок нахождения денежных средств, то в день, следующий за размещением денежных средств, вся причитающаяся сумма процентов к уплате без нарушения сроков отображается в учете следующим образом (уплата процентов):

Дт 47468 «Расчеты по процентам по банковским счетам и привлеченным и привлеченным средствам физических лиц»

2. В последний рабочий день месяца (день за который формируется баланс банка) на балансовом счете по учету расходов отражаются все процентные расходы по финансовому обязательству за истекший месяц, в том числе за оставшиеся нерабочие дни, если последний рабочий день месяца не совпадает с его окончанием, либо за период с даты первоначального признания финансового обязательства или с даты начала очередного процентного периода:

Дт 70606 «Расходы» по символам:31601 «Процентные расходы по депозитам клиентов — физических лиц граждан Российской Федерации» Или 31602 «Процентные расходы по депозитам клиентов — физических лиц нерезидентов»

Кт 47411 «Начисленные проценты по банковским счетам и привлеченным средствам физических лиц»

И одновременно списание суммы начисленных процентов со счета учета досрочной выплаты

Дт 47411 «Начисленные проценты по банковским счетам и привлеченным средствам физических лиц»

Кт 47468 «Расчеты по процентам по банковским счетам и привлеченным средствам физических лиц»

3. В случаях, когда срочный вклад, возвращается вкладчику по его требованию до истечения срока либо до наступления иных обстоятельств, указанных в договоре банковского вклада, проценты по вкладу выплачиваются в размере, соответствующем размеру процентов, выплачиваемых банком по вкладам до востребования.

Возврат процентов по вкладу при досрочном востребовании клиентом денежных средств отображается в учете в следующем порядке.

Возврат процентов по вкладу при досрочном востребовании клиентом денежных средств отображается в учете в следующем порядке.В дату расторжения вклада производится отнесение на расходы суммы процентов к вкладу при досрочном расторжении договора по ставке «До востребования» за неполный месяц в день расторжения договора.

Кт 47411 «Начисленные проценты по банковским счетам и привлеченным средствам физических лиц»

И одновременно списание суммы начисленных процентов со счета учета досрочной выплаты

Дт 47411 «Начисленные проценты по банковским счетам и привлеченным средствам физических лиц»

Кт 47468 «Расчеты по процентам по банковским счетам и привлеченным средствам физических лиц».

При досрочном востребовании депозита и пересчета начисленных процентных расходов, при наличии условий в договоре вклада об удержании суммы излишне выплаченных процентов из суммы вклада депозита на сумму, рассчитанную как разность между суммой процентов, рассчитанных по ставке, соответствующей первоначальным условиям договора, и суммой процентов рассчитанных и подлежащих уплате в соответствии с условиями досрочного расторжения договора, осуществляются следующие бухгалтерские записи по списанию излишне начисленных процентов:

Производится удержание излишне уплаченных процентов из суммы вклада, в сумме остатка денежных средств на балансовом счете расчетов по процентам по банковским счетам и привлеченным средствам физических лиц

Дт 423 «Депозиты и прочие привлеченные средства физических лиц» или 426 «Депозиты и прочие привлеченные средства физических лиц — нерезидентов»

Кт 47468 «Расчеты по процентам по банковским счетам и привлеченным средствам физических лиц»

Оставшаяся сумма процентов, причитающаяся к возврату из суммы вклада, отражается в операционных доходах текущего года

Дт 423 «Депозиты и прочие привлеченные средства физических лиц» или 426 «Депозиты и прочие привлеченные средства физических лиц — нерезидентов»

Кт 70601810 «Доходы» по символам 24401 «Операционные доходы по привлеченным депозитам клиентов — физических лиц граждан Российской Федерации» или 24402 «Операционные доходы по привлеченным депозитам клиентов — физических лиц нерезидентов».

Вопрос.

Правильно ли банк применил бухгалтерские записи для учета досрочно выплаченных процентов Клиентам – физическим лицам с последующим равномерным отнесением на расходы сумм процентов в течение срока действия вклада, а так же при досрочном расторжении договора вклада?

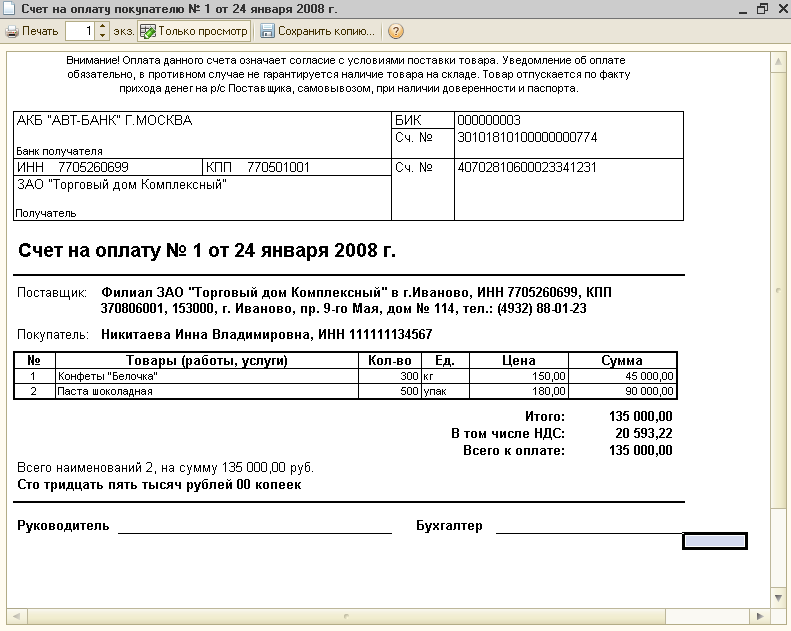

Реквизиты покупателя на чеке – Инструкции и полезные статьи

Если принимаете наличные от ИП и юридических лиц, продаёте страховки или выплачиваете выигрыши в лотереях, в чеке нужно указывать реквизиты покупателя — теги 1227 (покупатель) и 1228 (ИНН покупателя). Рассказываем, как сделать это на Эвоторе.

Минимальные требования

Реквизиты покупателя можно добавить в чек через два приложения — «Реквизиты покупателя» и «Продажа юрлицам и ИП». Вот в чём между ними разница.

| Реквизит | Реквизиты покупателя | Продажа юрлицу или ИП |

| ФИО и ИНН покупателя — физического лица | Да | Нет |

| Реквизиты покупателя в чеке возврата | Берёт из чека продажи | Просит ввести вручную |

| Размер акциза | Нет | Да |

| Страна происхождения товара | Нет | Да |

| Номер таможенного документа | Нет | Да |

Если нужно указывать реквизиты покупателя — физического лица, устанавливайте «Реквизиты покупателя.

Если нужно указывать реквизиты покупателя — юридического лица или ИП, подойдёт любое из двух приложений. Выбирайте то, которое вам удобнее.

Если торгуете подакцизными товарами или привозите товары из-за границы — устанавливайте «Продажу юрлицу или ИП».

В этой статье:

Через «Реквизиты покупателя»

Начните продажу как обычно. На экране «Оплата» нажмите «Реквизиты покупателя».

Выберите тип покупателя — физическое лицо, индивидуальный предприниматель или юридическое лицо.

Заполните форму и нажмите «Сохранить».

Готово! Вы добавили реквизиты покупателя в чек.

Через «Продажу юрлицу или ИП»

На главном экране Эвотора нажмите «Продажа юрлицу или ИП».

Выберите, чьи реквизиты указать в чеке — ИП или юридического лица.

Введите реквизиты. Если покупатель — ИП, укажите ИНН и ФИО. Если покупатель — юридическое лицо, укажите ИНН и название компании. Нажмите «Открыть чек».

Продолжайте продажу как обычно. После того, как добавите в чек товары, приложение попросит указать дополнительные данные. Если продаёте подакцизный товар, укажите размер акциза. Если привозите товары из-за границы, укажите код страны происхождения товара и номер таможенной декларации. Если вы не должны передавать эти данные, пропустите форму — нажмите «Добавить без реквизитов».

Готово! Вы добавили в чек реквизиты покупателя и указали данные об акцизе и происхождении товара.

Если нужно оформить возврат, нажмите на главном экране «Возврат юрлицу или ИП». Этапы оформления чека — такие же, как и при продаже.

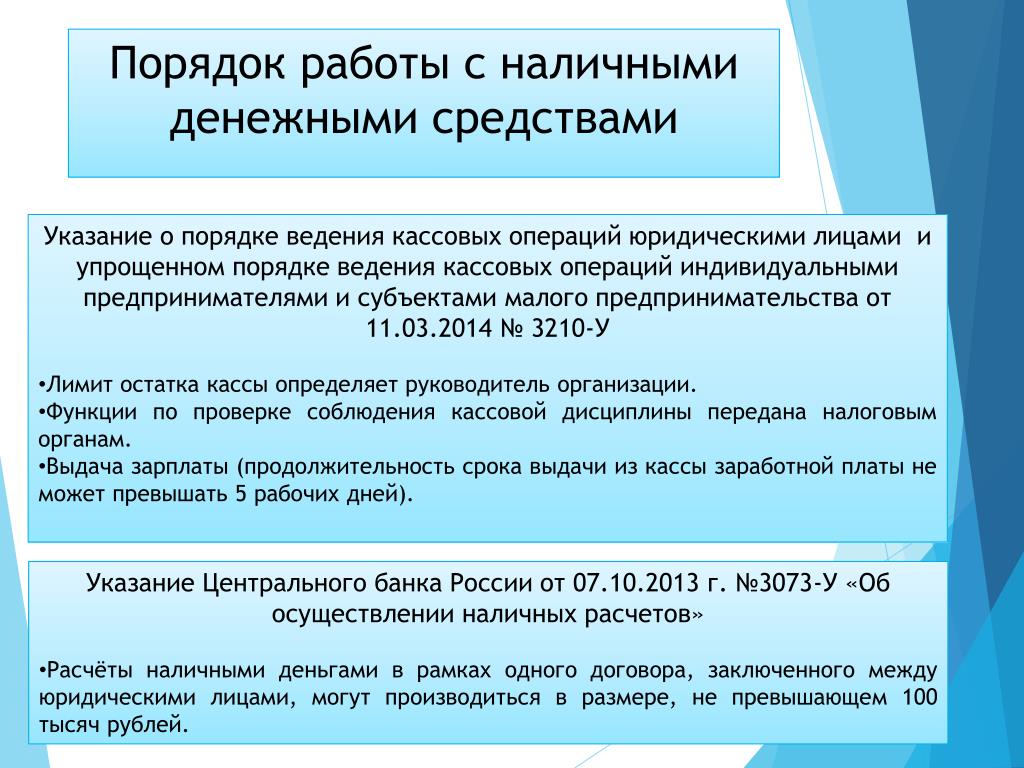

Наличный расчет между юридическими лицами

Наличный расчет между юридическими лицами при составлении необходимой отчетной и расчетной документации требует больших знаний и значительного практического опыта бухгалтера. Далеко не каждая компания (особенно начинающая) или индивидуальный предприниматель могут позволить себе нанять в штат специалиста, который справится с этими обязанностями. Гораздо эффективнее получить бухгалтерский аутсорсинг от нашей компании: не теряя в качестве услуг, вы можете значительно сэкономить на комплексных услугах.

Какими бухгалтерскими ошибками может обернуться наличный расчет между юридическими лицами?

В коммерческой деятельности организации, которая рассчитывается наличными деньгами с другим юридическим лицом, не всегда применяется контрольно-кассовая техника. Часто просто выписывают приходный кассовый ордер. Это может быть также БСО, бланк срочной отчетности, или товарный чек.

Это может быть также БСО, бланк срочной отчетности, или товарный чек.

Все это налагает на бухгалтера дополнительные обязательства, он должен очень хорошо разбираться во всех видах расчетов. Если неправильно оформить те или иные операции по приему наличных средств от юридических лиц, нарушить порядок ведения подобных кассовых операций, можно получить немалые штрафные санкции. А для начинающей фирмы это недопустимо, так как грозит потерей финансов, а главное – времени и нервов.

Что следует знать бухгалтеру о наличном расчете между юридическими лицами?

Когда в наличных расчетах между юридическими лицами применяется контрольно-кассовая техника (ККТ), Согласно Закону о применении ККТ (п.1 ст.2), организации и частные предприниматели обязательно применяют ее при оказании услуг, продажах товаров или выполнении работ.

Контрольно-кассовая техника не применяется, если:

- вместо кассового чека организации, оказывающие услуги населению, выдают бланки срочной отчетности, которые приравниваются к кассовым чекам;

- могут производить денежные расчеты наличными без применения кассового аппарата по причине своего местонахождения или специфики работ;

- платят единый налог на свои доходы, кроме случаев, описанных в ст.2, пунктах 1,2 Закона о применении контрольно-кассовых аппаратов (имея обязательным условием выдать документ о покупке товара или услуги по первому требованию покупателя).

Какую помощь мы предлагаем юридическим лицам?

Мы предлагаем услуги грамотных бухгалтеров и юристов, чтобы вы могли избежать малейших ошибок в ведении своих коммерческих дел. Мы также консультируем в вопросах составления календаря бухгалтерской отчетности, разных видах налогообложения для обществ с ограниченной ответственностью (ООО) и индивидуальных предпринимателей (ИП).

Наша компания предлагает комплексное бухгалтерское сопровождение для представителей разных форм собственности. Мы также поможем вам вести персонифицированный учет и правильно составить бухгалтерскую документацию для ООО и ЧП. При этом средства, затраченные вами на наши услуги, будут значительно меньшими, чем те, которые вы могли бы потратить на специалистов такого же высокого уровня в вашем штате, а качество работы – гораздо более высоким.

При этом средства, затраченные вами на наши услуги, будут значительно меньшими, чем те, которые вы могли бы потратить на специалистов такого же высокого уровня в вашем штате, а качество работы – гораздо более высоким.

Нас очень легко найти, поскольку наш офис расположен в очень удобном месте с отличной транспортной развязкой. К нам можно подъехать от м. «Медведково», м. «Алтуфьево» либо тр. №80, а также авт. №601, 774 до остановки «Чермянский проезд» по адресу: г. Москва, Чермянский проезд, д. 7, стр. 1.

Обращайтесь к нам прямо сейчас – и мы профессионально поможем вам избежать проблем с бухгалтерией в самые сжатые сроки. Для нас не существует невыполнимых задач, приезжайте и убедитесь сами.

Договор поставки товара отдельными партиями

ДОГОВОР ПОСТАВКИ

товара отдельными партиямиг.

«» 2021 г.

в лице , действующего на основании , именуемый в дальнейшем «Поставщик», с одной стороны, и в лице , действующего на основании , именуемый в дальнейшем «Покупатель», с другой стороны, именуемые в дальнейшем «Стороны», заключили настоящий договор, в дальнейшем «Договор», о нижеследующем:1. ПРЕДМЕТ ДОГОВОРА

1.1. Поставщик обязуется поставить (передать в собственность Покупателя) товар, а Покупатель обязуется принять и оплатить товар, наименование, ассортимент, количество, срок поставки и цена которого согласовывается сторонами и указывается в счетах на оплату и (либо) в спецификациях, являющихся неотъемлемой частью настоящего Договора.

1.2. Товар поставляется отдельными партиями в течение срока действия настоящего договора.

2. СРОКИ И УСЛОВИЯ ПОСТАВКИ ТОВАРА. СДАЧА-ПРИЕМКА ТОВАРА

2.1.Периодичность поставок партий товара в течение срока действия настоящего договора, определяются с учетом потребностей Покупателя и наличия у Поставщика соответствующего товара, согласовываются Сторонами посредством подачи заявки (возможна подача устной или переданной посредством факсимильной связи заявки).

2.2. Датой поставки партии Товара является дата подписания уполномоченными представителями товарной накладной.

2.3. Товар передается представителю Покупателя, при наличии у него надлежащим образом оформленной доверенности на получение Товара.

3. ПЕРЕХОД ПРАВА СОБСТВЕННОСТИ И РИСКА СЛУЧАЙНОЙ ГИБЕЛИ ТОВАРА

3.1. Право собственности на товар переходит от Поставщика к Покупателю с момента получения товара Покупателем (дата подписания сторонами товарной накладной).

3.2. Риск случайной гибели или случайного повреждения товара переходит на Покупателя в момент передачи товара Покупателю (дата подписания сторонами товарной накладной).

4. ЦЕНА ТОВАРА

4.1. Цена товара устанавливается в рублях РФ с учетом НДС, согласовывается сторонами для каждой партии Товара и указывается в счетах на оплату и(либо) в спецификациях к настоящему договору.

4.2. Цена Товара указанная в счетах на оплату и(либо) в спецификациях к настоящему договору, изменению не подлежит, за исключением случаев нарушения Покупателем сроков оплаты Товара. В случае нарушения Покупателем сроков оплаты Поставщик вправе в одностороннем порядке изменить цену Товара, а также условия поставки Товара, предварительно уведомив об этом Покупателя посредством факсимильной связи.

5. ПОРЯДОК И СРОКИ ОПЛАТЫ

5.1. Оплата каждой партии Товара осуществляется банковским переводом на расчетный счет Поставщика, указанный в настоящем договоре или на иной счет по письменному указанию Поставщика. Покупатель может оплатить товар внесением наличных денежных средств в кассу Поставщика, либо, по соглашению сторон, векселем Сберегательного Банка РФ.

5.2. Оплата считается произведенной в момент зачисления денежных средств на расчетный счет Поставщика или в момент поступления наличных денежных средств в кассу Поставщика или, при оплате Товара векселями, дата поступления денежных средств на расчетный счет Поставщика от погашения векселей.

5.3. Покупатель осуществляет 100% предоплату каждой партии Товара в течение рабочих дней даты выставления счета Поставщиком.

6. ВОЗВРАТ И ЗАМЕНА ТОВАРА

6.1. Поставщик обязан принять и заменить товар, имеющий недостатки. Сроки возврата и замены товара определяются по согласованию Сторон.

6.2. Покупатель обязан за свой счет и своими средствами осуществить доставку возвращаемого товара, указанного в п.7.1 настоящего Договора, на склад Поставщика.

7. ОТВЕТСТВЕННОСТЬ СТОРОН

7.1. В случае нарушения Покупателем сроков оплаты Товара Поставщик вправе потребовать от Покупателя пени в размере % от суммы просроченного платежа за каждый день просрочки.

7.2. Уплата пени не освобождает стороны от выполнения договорных обязательств.

7.3. За неисполнение или ненадлежащее исполнение любой из сторон принятых на себя обязательств, виновная сторона несет ответственность в соответствии с действующим законодательством РФ.

8. ОБСТОЯТЕЛЬСТВА НЕПРЕОДОЛИМОЙ СИЛЫ

8.1. Стороны не несут ответственности за неисполнение или ненадлежащее исполнение условий Договора, если невозможность исполнения ими условий Договора наступила в силу обстоятельств непреодолимой силы, а именно: наводнение, пожар, землетрясение, другие стихийные бедствия, а также война или военные действия, гражданские волнения, эпидемии, блокаду, возникшие после заключения договора. Факт наличия обстоятельств непреодолимой силы должен быть документально подтвержден Торгово-промышленной палатой соответствующего субъекта РФ.

8.2. О наступлении обстоятельств форс-мажора сторона, для которой они наступили, обязана немедленно проинформировать другую сторону.

8.3. Если любое из таких обстоятельств непосредственно повлекло неисполнение сторонами обязательств в срок, установленный настоящим Договором, то этот срок соразмерно отодвигается на время действия соответствующего обстоятельства.

8.4. В случае, если период действия обстоятельств непреодолимой силы длится более дней, каждая сторона вправе отказаться от выполнения своих обязательств по настоящему Договору, направив соответствующее уведомление.

9. ПРОЧИЕ УСЛОВИЯ

9.1. Все изменения и дополнения к настоящему Договору имеют юридическую силу в том случае, если они совершены в письменной форме в виде приложений к настоящему Договору и подписаны уполномоченными представителями сторон. Приложения к настоящему Договору являются неотъемлемыми частями настоящего Договора.

9.2. При исполнении настоящего Договора Стороны руководствуются нормами Законодательства Российской Федерации.

9.3. Досрочное расторжение настоящего Договора допускается по взаимному согласию сторон, а также в одностороннем порядке в случаях, предусмотренных законодательством Российской Федерации и настоящим Договором.

9.4. В случае расторжения Договора по основаниям предшествующих пунктов настоящей статьи Стороны обязаны рассчитаться по своим обязательствам, возникшим до дня расторжения Договора.

10. ПОРЯДОК РАЗРЕШЕНИЯ СПОРОВ

10.1. Взаимодействия Сторон, не предусмотренные настоящим Договором, регулируются действующим законодательством Российской федерации.

10.2. В случае возникновения разногласий Стороны будут стремиться к их урегулированию путем проведения переговоров. При невозможности разрешения споров они передаются на рассмотрение в Арбитражный суд г. .

11. СРОК ДЕЙСТВИЯ ДОГОВОРА

11.1. Настоящий Договор вступает в силу с момента его подписания уполномоченными представителями сторон и действует до «»2021 г. В случаях, когда одна из сторон не выполнила до конца своих обязательств, настоящий Договор действует до полного исполнения обязательств этой Стороной.

12. ОСОБЫЕ УСЛОВИЯ

12.1. В случае реорганизации, изменения банковских или отгрузочных реквизитов, места нахождения сторона обязана известить об этом другую сторону посредством факсимильной или телеграфной связи в течение трех рабочих дней от даты таких изменений.

12.2. Все предшествующие настоящему Договору переговоры, соглашения и переписка между сторонами по содержанию настоящего Договора теряют силу с момента подписания Договора.

13. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

13.1. Настоящий Договор составлен в двух экземплярах, по одному для каждой из Сторон. Оба экземпляра имеют одинаковую юридическую силу.

13.2. Настоящий договор, а также документы, связанные с исполнением, изменением и расторжением настоящего договора, переданные посредством факсимильной связи имеют юридическую силу с последующим предоставлением оригиналов.

13.3. Лицо, уполномоченное Покупателем на получение Товара, вправе подписывать от имени Покупателя спецификации к настоящему договору, при наличии оригинала доверенности на получение Товара.

14. ЮРИДИЧЕСКИЕ АДРЕСА И БАНКОВСКИЕ РЕКВИЗИТЫ СТОРОН

ПоставщикЮр. адрес:Почтовый адрес:ИНН:КПП:Банк:Рас./счёт:Корр./счёт:БИК:

ПокупательЮр. адрес:Почтовый адрес:ИНН:КПП:Банк:Рас./счёт:Корр./счёт:БИК:

15. ПОДПИСИ СТОРОН

Поставщик _________________

Покупатель _________________

11

пользователей

добавили

этот документ в избранное

важных фактов о кассовом бизнесе, которые необходимо знать

Кассовый бизнес — это бизнес, который в основном работает с кассовыми операциями. Например, в ресторанах регулярно принимают наличные, как и в барах и других заведениях общественного питания.

Другой тип кассового бизнеса — это «случайный» бизнес, такой как блошиный рынок или продавец на фермерском рынке. Эти предприятия работают в регионах, где прием кредитных или дебетовых карт затруднен (хотя многие продавцы на открытом рынке принимают карты).

Третий тип кассового бизнеса — это тот, который предоставляет наличные платежи за услуги, такие как строительство или грузоперевозки, когда контрактным рабочим платят наличными. Взаимодействие с другими людьми

Взаимодействие с другими людьми

Кассовый бизнес также может использовать наличные для платежей поставщикам или сотрудникам.

У приема наличных денег и оплаты наличными в малом бизнесе есть свои преимущества и недостатки.

Прием наличных денег законен, но …

Прием наличных и оплата наличными законны. Проведение операций с наличными деньгами во избежание уплаты налогов незаконно. IRS активно преследует предприятия, которые занижают доход и платят наличными, чтобы избежать налогов на заработную плату и других налоговых отчетов и платежей.

Но есть некоторые проблемы с приемом оплаты наличными:

Многие люди не носят с собой много наличных. В частности, молодые покупатели часто не носят наличных. Вы рискуете потерять распродажу, если не примете их дебетовые карты даже на чашку кофе.

Принятие наличных означает наличие наличных денег для внесения сдачи, а наличие большого количества наличных денег может быть угрозой безопасности. Обязательно делайте ежедневные депозиты, если у вас много операций с наличными каждый день.

Разрешение клиентам расплачиваться кредитной картой побуждает их покупать больше, увеличивая вашу прибыль, даже если вам придется платить комиссию за транзакцию по карте.

Дополнительные проблемы с приемом и выплатой наличных

У Управления малого бизнеса есть несколько комментариев о преимуществах и недостатках приема наличных платежей. К преимуществам приема наличных денег относятся:

- Вы получаете оплату немедленно; не ждать обработки чека или транзакции по карте, которая появится в вашем аккаунте

- Вам не нужно беспокоиться о мошенничестве, возвращенных чеках или чеках NSF или поддельных кредитных / дебетовых картах. Не нужно беспокоиться о попытках получить деньги от тех людей, чьи платежи не проходят через банк.

- У вас нет комиссии за карточные платежи, которые уменьшают вашу чистую прибыль с каждой транзакции.

Эти комиссии особенно сложны, когда транзакция небольшая.

Эти комиссии особенно сложны, когда транзакция небольшая.

Нетрадиционные заведения

Продавцы на блошиных рынках, ярмарках ремесел, фермерских рынках, уличных ярмарках и художественных выставках, а также в других открытых и непостоянных местах традиционно принимают наличные для транзакций. Но появление более портативных кассовых терминалов (POS) сделало возможным проведение даже самых случайных транзакций с помощью кредитной или дебетовой карты.В наши дни необходимость в оплате наличными становится все меньше. Если вы принимаете наличные в одном из этих предприятий, обязательно документируйте продажи за наличные.

Клиенты без кредитной карты

Согласно Microbilt, часть американцев, особенно молодых, «не охвачены банковскими услугами» или «недостаточно банковскими услугами». Предоставление этим лицам возможности оплаты наличными повысит вероятность ведения их текущего бизнеса. Еще одна альтернатива кредитным / дебетовым картам — это новые банкоматы, такие как PayNearMe, которые позволяют производить оплату наличными в ближайшем пункте приема платежей.

Учет кассовых операций

Каждая транзакция в бизнесе должна регистрироваться, и весь доход, включая денежный доход, должен сообщаться в IRS, и с этого дохода должны уплачиваться налоги. Если ваша компания принимает оплату наличными за товары или услуги, у вас должен быть способ записать этот платеж наличными. Ваучер или блокнот для кассовых чеков — это один из типов записей, который вы можете использовать. Вы можете найти книги с чеками или блокнот для кассовых чеков в местном магазине канцелярских товаров.

Ведение учета произведенных вами денежных выплат — это хорошо.Возможность документировать большее количество расходных операций увеличивает вычеты из ваших коммерческих расходов и снижает чистую прибыль вашего бизнеса для целей налогообложения. Эти платежи являются коммерческими расходами и вычитаются из вашей налоговой декларации, но только если вы их зарегистрировали.![]() Даже небольшие платежи могут быть получены с помощью системы мелкой кассы.

Даже небольшие платежи могут быть получены с помощью системы мелкой кассы.

Платежи кому-либо деньгами, товарами, имуществом или услугами могут быть налогооблагаемой операцией. Например, все бартерные операции облагаются налогом.

Работники, выплачивающие наличные деньги

Выплата сотрудникам наличными не является незаконной, но платежные операции, как и другие, должны регистрироваться.Незаконный отказ от отчетности и налоги на заработную плату является незаконным.

Отсутствие отчета о доходе работника по системе социального обеспечения лишает этих работников пособий при выходе на пенсию. Работники, заработная плата которых не может быть подтверждена, не имеют права на компенсацию работникам или пособие по безработице. IRS утверждает, что налоги на трудоустройство причитаются, даже если работникам платят наличными. Они будут использовать имеющуюся информацию, чтобы определить, какие платежи причитаются.

Платежи «под столом» незаконны

Департамент развития занятости Калифорнии заявляет, что оплата труда сотрудников «из-под стола» (оплата наличными с намерением избежать уплаты налогов на заработную плату) является незаконной и может привести к уголовному преследованию.

Финансовые предприятия и IRS

Основная проблема с наличными бизнесами — это отчетность о доходах в IRS. Кассовый бизнес, который сообщает об убытках в течение многих лет, может попасть под контроль IRS. IRS использует средние показатели по отрасли и ориентиры для поиска предприятий с доходом ниже этих средних. Аудит IRS сосредоточен на заниженных доходах, и трудно задокументировать отрицательный результат. Как доказать IRS, что вы не принимали наличные деньги в своем бизнесе ?.

Несмотря на то, что для малого бизнеса есть некоторые преимущества при приеме и оплате наличными, эти операции с наличными необходимо документально оформлять.В дополнение к проблемам, рассмотренным выше, продажа бизнеса за наличный расчет может быть затруднена, потому что стоимость клиентской базы и кредиторской задолженности невозможно измерить.

Информация в этой статье и на этом сайте носит общий характер и не предназначена для налоговых или юридических консультаций. Ничто в этой статье не должно рассматриваться как совет владельцам бизнеса уклоняться от уплаты налогов путем принятия или оплаты наличными. Поговорите со своим налоговым консультантом, прежде чем принимать какие-либо деловые решения, которые могут повлиять на налоги или юридические вопросы.

Может ли бизнес отказаться от наличных денег?

В наши дни люди отодвигают наличные в сторону и расплачиваются пластиком. Фактически, одно исследование показало, что 80% людей предпочитают использовать карточные платежи, а не наличные. Но то, что преобладает пластик, не означает, что деньги устарели. Многие люди по-прежнему предпочитают расплачиваться наличными. А в некоторых случаях проще иметь дело с наличными, чем с картами. Но может ли бизнес отказаться от наличных денег? Законно ли принимать только кредитные карты и другие способы безналичной оплаты? Читайте дальше, чтобы получить сенсацию.

Может ли бизнес отказаться от наличных денег?

Может быть, вы заметили, что некоторые малые предприятия в вашем районе вывешивают знаки, запрещающие принимать наличные. Или, может быть, вы думаете о том, чтобы отказаться от наличных денег.

Как бы то ни было, вы, вероятно, задаетесь вопросом: Законно ли не принимать наличные ? Что ж, давай узнаем.

В соответствии с разделом 31 U.S.C. 5103 под названием «Legal Tender», «монеты и валюта Соединенных Штатов [включая банкноты Федеральной резервной системы и банкноты в обращении Федеральных резервных банков и национальных банков] являются законным платежным средством для всех долгов, государственных сборов, налогов и сборов.”

Итак … что именно это означает, и какое отношение это имеет к принятию наличных? Проще говоря, это означает, что валюта США принимается в качестве законного платежного средства и что наличные деньги имеют одинаковую ценность по всей стране.

Это также означает, что наличные деньги являются законным платежным средством для всех государственных и частных долгов. Федеральный закон делает валюту США законным платежным средством для выплаты долгов. И как владелец малого бизнеса вы должны принять долларов за свои продукты или услуги. Однако это не значит, что это должны быть бумажные доллары.Вы также можете принимать в качестве оплаты электронные доллары.

Может ли предприятие отказать в приеме наличных в соответствии с федеральным законом?

Согласно Федеральной резервной системе, не существует федерального закона, предписывающего частному бизнесу, частному лицу или организации принимать валюту или монеты в качестве оплаты за товары или услуги.

Федеральная резервная система также заявляет, что предприятия могут свободно разрабатывать свою собственную политику относительно приема наличных, если иное не предусмотрено законом штата.

Короче говоря, не существует федерального закона , который обязывает частные предприятия принимать наличные платежи от клиентов.

Итог:

- Ни один федеральный закон не требует, чтобы частный бизнес принимал наличные деньги

- Вы можете принимать платежи в любой форме.

Законно ли не принимать наличные в соответствии с законами штата?

В вашем штате или местности может потребоваться, чтобы ваша компания принимала наличные платежи. Законы штата о политике приема наличных имеют приоритет перед федеральными правилами.

Если в вашем штате есть закон, требующий от вас принимать наличные платежи, вы должны соблюдать правила. Если вы не соблюдаете правила приема наличных в вашем штате или на местном уровне, вам могут грозить штрафы и сборы.

В некоторых штатах есть ограничения, которые могут наложить предприятия. Например, во многих штатах требуется, чтобы частные конфискации принимали наличные от лиц, пытающихся вернуть свои автомобили.

Уточните в своем штате или населенном пункте, прежде чем отказывать в наличных деньгах в малом бизнесе.

Отказ от наличных во время COVID-19

Поскольку наличные деньги переходят между очень многими руками, не секрет, что крупные и малые предприятия с подозрением относятся к приему наличных во время COVID-19.

Многие предприятия отказываются от наличных во время COVID-19 в качестве меры предосторожности для защиты как сотрудников, так и клиентов. А некоторые предприятия не принимают наличные из-за нехватки монет по всей стране.

Итак, законно ли предприятиям не принимать наличные во время COVID-19? Короткий ответ: да. Как уже упоминалось, не существует федерального закона, обязывающего частные предприятия принимать наличные в качестве формы оплаты. В конечном итоге бизнес должен решить, хотят ли они принимать платежи наличными (если иное не предусмотрено законодательством штата или местным законодательством).

Плюсы и минусы отказа от наличных

Как владелец малого бизнеса, вы можете обеспечить соблюдение платежной политики, которая соответствует вашим потребностям. Вы можете принимать наличные, но у вас есть некоторые ограничения (например, нет счетов на сумму более 20 долларов). Или вы можете отказаться от наличных. Прежде чем принимать какие-либо решения, ознакомьтесь с преимуществами и недостатками приема наличных ниже.

Плюсы :

- Меньше шансов кражи

- Экономит время (например, не нужно вносить наличные)

- Меньше шансов принять поддельные купюры

Минусы :

- Сужает охват клиентов

- Запрещает мгновенный доступ к наличным деньгам

- Дополнительные комиссии за другие способы оплаты

Отказ от наличных? Следуйте этим 3 советам

Думаете о полном отказе от наличных в своем бизнесе? Если да, ознакомьтесь с этими тремя советами.

1. Разместите свой полис

Если вы не планируете принимать наличные в своей компании, опубликуйте полис и убедитесь, что он виден вашим клиентам.

Разместите полис у входной двери, на своем веб-сайте, в торговой точке и в любом другом месте, которое клиенты увидят перед покупкой. В своей политике укажите типы принимаемых платежей (например, чеки, кредитные карты и т. Д.). Вы также можете указать причину своей политики (например, «Из-за COVID-19…»).

2.Предлагаем различные варианты оплаты

Если вы не принимаете наличные от клиентов, предложите различные варианты оплаты, чтобы клиентам было удобно платить вам без наличных. Рассмотрите возможность принятия:

- Кредитные карты

- Дебетовые карты

- Проверки

- Мобильный кошелек для платежей

- Подарочные карты

Убедитесь, что у вас также есть удобный процесс оплаты. Убедитесь, что ваше оборудование для обработки платежей обновлено и работает должным образом.

3. Узнать стоимость

Другие варианты оплаты, например кредитные карты, могут быть дорогостоящими для малого бизнеса.

Комиссия за обработку платежа по кредитной карте может быть высокой. Обычно вы платите продавцу кредитной карты процент от каждой продажи, совершенной с помощью кредитной карты. Возможно, вам также придется заплатить за настройку и оборудование.

Прежде чем предлагать другие способы оплаты, проявите должную осмотрительность и выясните, какие расходы и комиссии с ними связаны.

Принимать наличные? Имейте в виду…

Планируете принимать наличные от клиентов? Большой! Помните об этих трех вещах.

1. Записать все кассовые операции

Как владелец бизнеса, вы должны вести учет каждой транзакции, включая продажу за наличный расчет. Если вы принимаете бумажные счета от клиентов, относитесь к операциям с наличными, как к любым другим типам транзакций.

Для каждой продажи за наличные делайте в своих книгах запись в главной бухгалтерской книге. Запишите, за что была сделана продажа, дату транзакции и сумму. Сохраните подтверждающие документы, такие как квитанции, для резервного копирования ваших записей на случай каких-либо расхождений.

Регулярно записывайте свои операции с наличными, чтобы своевременно обновлять бухгалтерские книги и своевременно обнаруживать ошибки.

2. Внести наличные деньги

Оставление слишком большого количества наличных денег в вашем кассовом аппарате (ах) может быть опасным. Вместо того, чтобы позволять наличным скапливаться в ваших кассах, делайте вклады.

Для внесения денежных вкладов откройте коммерческий банковский счет, который будет использоваться исключительно для транзакций компании. В конце периода (например, дня, недели и т. Д.) Внесите денежные средства, полученные вашим бизнесом от продаж.

Бизнес-счет в банке помогает хранить ваши наличные деньги в безопасности. Не говоря уже о том, что это дает вам дополнительный отчет о продажах.

В дополнение к частому внесению депозитов у вас также должен быть безопасный способ хранить свои наличные до тех пор, пока вы не сможете сделать указанные депозиты. Подумайте о приобретении сейфа для хранения лишних наличных денег из кассы до тех пор, пока вы не внесете средства. И разрешайте доступ к сейфу только определенным сотрудникам (например, менеджерам).

3. Не принимайте крупные купюры

Чтобы защитить свой бизнес от поддельных купюр, не принимайте более крупные купюры (например,г., 50 или 100 долларов). Чаще всего подделывают банкноты большого размера.

Чтобы избежать принятия поддельных банкнот по незнанию, подумайте о создании политики в отношении типов счетов, которые будет принимать ваша компания. Например, возможно, вы примете только купюры на 1, 5, 10 и 20 долларов.

Помимо установления политики, вы можете проверять купюры специальной ручкой для обнаружения фальшивых денег. Эти ручки недорогие, и они покажут вам, поддельная ли купюра.

Узнайте, как распознать фальшивые деньги.Затем вы также можете обучить свою команду следить за подозрительными счетами (например, проверять наличие водяных знаков) и что делать, если они их получат.

Прием крупных счетов также может вызвать проблемы, когда дело доходит до возврата сдачи покупателям. Если вы принимаете крупные счета, будьте готовы предоставить покупателям нужную сдачу.

Нужен простой способ отслеживать транзакции вашего бизнеса? Бухгалтерское программное обеспечение «Патриот» доступно по цене и простое в использовании. Кроме того, мы предлагаем бесплатную поддержку в США.Попробуйте бесплатно сегодня!

Эта статья была обновлена с момента ее первоначальной публикации 8 августа 2017 г.

Это не является юридической консультацией; Для большей информации, пожалуйста нажмите сюда.

Способы оплаты

Не теряйте потенциальный бизнес перед конкурентами, упуская из виду различные варианты оплаты, которые могут быть привлекательными для вашего международного покупателя. Изучите несколько способов оплаты и найдите тот, который лучше всего соответствует вашим потребностям.

Многие американские компании, впервые начавшие продавать товары из США за рубежом, ожидают или предпочитают получать полную предоплату. Хотя риск неплатежа нулевой, если вы ведете бизнес таким образом, вы рискуете потерять бизнес из-за упущения из виду конкурентов, готовых предложить покупателям более выгодные варианты оплаты. Рассмотрите более привлекательные способы оплаты, описанные в этой статье и сопутствующем видео.

Способы оплаты

Чтобы добиться успеха на сегодняшнем глобальном рынке и выиграть продажи у иностранных конкурентов, экспортеры должны предлагать своим клиентам привлекательные условия продаж при поддержке соответствующих методов оплаты.Поскольку получение полной и своевременной оплаты является конечной целью каждой экспортной продажи, необходимо тщательно выбирать соответствующий способ оплаты, чтобы минимизировать платежный риск, а также удовлетворить потребности покупателя. Как показано на рисунке 1, существует пять основных способов оплаты для международных транзакций. Во время или до переговоров по контракту вы должны подумать, какой из представленных на рисунке методов является взаимовыгодным для вас и вашего клиента.

Как показано на рисунке 1, существует пять основных способов оплаты для международных транзакций. Во время или до переговоров по контракту вы должны подумать, какой из представленных на рисунке методов является взаимовыгодным для вас и вашего клиента.

Ключевые моменты

- Международная торговля представляет собой спектр рисков, который вызывает неопределенность в отношении сроков платежей между экспортером (продавцом) и импортером (иностранным покупателем).

- Для экспортеров любая продажа является подарком до получения оплаты.

- Таким образом, экспортеры хотят получить оплату как можно скорее, желательно сразу после размещения заказа или до отправки товаров импортеру.

- Для импортеров любой платеж является пожертвованием до момента получения товара.

- Таким образом, импортеры хотят получить товары как можно скорее, но отложить платеж как можно дольше, предпочтительно до тех пор, пока товары не будут перепроданы, чтобы получить достаточный доход для выплаты экспортеру.

Оплата наличными

Используя условия предоплаты наличными, экспортер может избежать кредитного риска, поскольку платеж получен до перехода права собственности на товары. Для международных продаж наиболее распространенными вариантами предоплаты, доступными для экспортеров, являются банковские переводы и кредитные карты. С развитием Интернета услуги условного депонирования становятся еще одним вариантом предоплаты для небольших экспортных операций. Однако предоплата — наименее привлекательный вариант для покупателя, поскольку создает неблагоприятный денежный поток.Иностранных покупателей также беспокоит то, что товар может не быть отправлен при предоплате. Таким образом, экспортеры, которые настаивают на использовании этого метода оплаты как единственного способа ведения бизнеса, могут проиграть конкурентам, предлагающим более привлекательные условия оплаты.

Аккредитивы

Аккредитивы (LC) — один из самых безопасных инструментов, доступных для международных трейдеров. Аккредитив — это обязательство банка от имени покупателя о том, что платеж будет произведен экспортеру при условии соблюдения условий, изложенных в аккредитиве, что подтверждается представлением всех необходимых документов.Покупатель оформляет кредит и платит своему банку за оказание этой услуги. Аккредитив полезен, когда трудно получить надежную кредитную информацию об иностранном покупателе, но экспортер удовлетворен кредитоспособностью иностранного банка покупателя. Аккредитив также защищает покупателя, поскольку никаких платежных обязательств не возникает до тех пор, пока товар не будет отправлен в соответствии с обещаниями. Узнайте больше о аккредитивах.

Документальные коллекции

Документарный инкассо (D / C) — это операция, при которой экспортер поручает взыскание платежа за продажу своему банку (банку-ремитенту), который отправляет документы, необходимые его покупателю, в банк импортера (банк-инкассатор) с инструкции по передаче документов покупателю для оплаты.Средства поступают от импортера и переводятся экспортеру через банки, участвующие в сборе, в обмен на эти документы. Д / К предполагают использование тратты, которая требует от импортера уплаты номинальной суммы либо по предъявлении (документ против платежа), либо в указанную дату (документ против акцепта). В инкассовом письме даются инструкции, в которых указываются документы, необходимые для перехода права собственности на товар. Хотя банки действительно выступают в качестве посредников для своих клиентов, D / C не предлагают процесс проверки и ограниченные средства правовой защиты в случае неуплаты.D / C обычно дешевле, чем LC. Узнайте больше о документальных коллекциях.

Открыть счет

Операция по открытому счету — это продажа, при которой товары отгружаются и доставляются до наступления срока платежа, который при международных продажах обычно занимает 30, 60 или 90 дней. Очевидно, что это один из самых выгодных вариантов для импортера с точки зрения денежных потоков и затрат, но, следовательно, это один из вариантов с наибольшим риском для экспортера. Из-за интенсивной конкуренции на экспортных рынках иностранные покупатели часто требуют от экспортеров условий открытия счета, поскольку предоставление кредита продавцом покупателю более распространено за рубежом.Следовательно, экспортеры, которые не хотят предоставлять кредит, могут потерять продажу своим конкурентам. Экспортеры могут предлагать конкурентоспособные условия открытого счета, существенно снижая риск неплатежа за счет использования одного или нескольких подходящих методов торгового финансирования, описанных далее в этом Руководстве. Предлагая условия открытого счета, экспортер может искать дополнительную защиту, используя страхование экспортных кредитов.

Очевидно, что это один из самых выгодных вариантов для импортера с точки зрения денежных потоков и затрат, но, следовательно, это один из вариантов с наибольшим риском для экспортера. Из-за интенсивной конкуренции на экспортных рынках иностранные покупатели часто требуют от экспортеров условий открытия счета, поскольку предоставление кредита продавцом покупателю более распространено за рубежом.Следовательно, экспортеры, которые не хотят предоставлять кредит, могут потерять продажу своим конкурентам. Экспортеры могут предлагать конкурентоспособные условия открытого счета, существенно снижая риск неплатежа за счет использования одного или нескольких подходящих методов торгового финансирования, описанных далее в этом Руководстве. Предлагая условия открытого счета, экспортер может искать дополнительную защиту, используя страхование экспортных кредитов.

Партия

Консигнация в международной торговле — это разновидность открытого счета, на котором оплата отправляется экспортеру только после того, как товары были проданы иностранным дистрибьютором конечному потребителю.Международная консигнационная сделка основана на договорном соглашении, в соответствии с которым иностранный дистрибьютор получает, управляет и продает товары для экспортера, который сохраняет право собственности на товары до тех пор, пока они не будут проданы. Ясно, что экспорт на партию очень рискован, поскольку экспортеру не гарантируется оплата, а его товары находятся в чужой стране в руках независимого дистрибьютора или агента. Консигнация помогает экспортерам стать более конкурентоспособными благодаря большей доступности и более быстрой доставке товаров.Продажа на условиях консигнации также может помочь экспортерам снизить прямые затраты на хранение и управление запасами. Ключом к успеху в экспортировании на партию товара является партнерство с уважаемым и заслуживающим доверия иностранным дистрибьютором или сторонним поставщиком логистических услуг. Должна быть предусмотрена соответствующая страховка для покрытия товаров, отправленных в пути или находящихся во владении иностранного дистрибьютора, а также для снижения риска неплатежа.

Подробнее о способах оплаты см. В Руководстве правительства США по торговому финансированию экспорта.губ.

Типы юридических лиц — NerdWallet

Проще говоря, бизнес-объект — это организация, созданная физическим или физическим лицом для ведения бизнеса, участия в торговле или участия в аналогичной деятельности. Существуют различные типы юридических лиц — индивидуальное предпринимательство, партнерство, LLC, корпорация и т. Д. — и тип юридического лица определяет как структуру этой организации, так и то, как эта компания облагается налогом.

Когда вы начинаете бизнес, первое, что вам нужно сделать, это выбрать структуру вашей компании, другими словами, выбрать тип бизнес-объекта.

Это решение будет иметь важные юридические и финансовые последствия для вашего бизнеса. Сумма налогов, которые вы должны заплатить, зависит от выбора вашего предприятия, равно как и от легкости, с которой вы можете получить ссуду для малого бизнеса или привлечь деньги от инвесторов. Кроме того, если кто-то подаст в суд на ваш бизнес, структура вашего предприятия определяет вашу подверженность риску.

Правительства штатов в США признают более десятка различных типов хозяйствующих субъектов, но средний владелец малого бизнеса выбирает между этими шестью: единоличное владение, полное товарищество, товарищество с ограниченной ответственностью (LP), общество с ограниченной ответственностью (LLC), C- корпорация и S-корпорация.

Какое предприятие вам подходит? Это руководство поможет вам принять это решение. Мы объясним типы хозяйствующих субъектов, а также плюсы и минусы каждого из них, чтобы у вас была вся информация, необходимая для определения того, что лучше всего для вашей компании.

Типы бизнес-сущностей: обзор

Как мы упоминали выше, на самом базовом уровне бизнес-сущность просто означает организацию, которая была создана для ведения бизнеса. Однако тип организации, которую вы выбираете для своего бизнеса, определяет структуру вашей компании и ее налогообложение. Например, по определению, индивидуальное предприятие должно принадлежать и управляться одним владельцем. С другой стороны, если тип вашего предприятия — партнерство, это означает, что есть два или более собственника.

Например, по определению, индивидуальное предприятие должно принадлежать и управляться одним владельцем. С другой стороны, если тип вашего предприятия — партнерство, это означает, что есть два или более собственника.

Точно так же, если вы открываете бизнес в качестве индивидуального предпринимателя, это означает, что для целей налогообложения вы являетесь сквозным юридическим лицом (налоги перекладываются на владельца бизнеса). И наоборот, если вы создаете свой бизнес как корпорацию, это означает, что бизнес существует отдельно от своих владельцев и, следовательно, платит отдельные налоги.

Как правило, чтобы фактически установить структуру юридического лица вашего бизнеса, вы должны зарегистрироваться в штате, в котором находится ваш бизнес. Принимая во внимание все это, в приведенной ниже таблице представлены различные типы юридических лиц, из которых могут выбирать владельцы бизнеса:

Тип юридического лица Определение

Некорпоративный бизнес с одним владельцем или совместно принадлежащий супружеской паре

Некорпоративный бизнес с двумя или более собственниками

Зарегистрированный бизнес, состоящий из активных, полных партнеров и пассивных партнеров с ограниченной ответственностью

Партнерство с ограниченной ответственностью

Партнерская структура, которая защищает все партнеры с личной ответственностью

Товарищество с ограниченной ответственностью

Тип партнерства с ограниченной ответственностью с некоторой защитой ответственности для общих партнеров

Общество с ограниченной ответственностью (LLC)

Зарегистрированный бизнес с ограниченной ответственностью для всех участников

Профессиональное общество с ограниченной ответственностью

Структура LLC для профессионалов, таких как врачи и бухгалтеры

Корпоративный бизнес, состоящий из акционеров, директоров и должностных лиц

Корпоративный бизнес, который облагается налогом как сквозное юридическое лицо

Корпоративная структура для профессионалов, например d акторы и бухгалтеры

Коммерческая корпорация, сертифицированная на соответствие социальным и экологическим стандартам

Корпорация, созданная в первую очередь в интересах общества, а не для получения прибыли

Отдельное юридическое лицо, созданное для распределения собственности физического лица после смерти

Корпоративный статус отдано городу или поселку

Частная организация, находящаяся в собственности и под контролем группы лиц для их собственной выгоды

Как видите, существует множество типов хозяйствующих субъектов; однако большинство владельцев бизнеса выберут из шести наиболее распространенных вариантов: индивидуальное предпринимательство, полное товарищество, товарищество с ограниченной ответственностью, LLC, C-корпорация или S-корпорация. Ниже мы объяснили каждый из этих популярных типов бизнес-структур, а также плюсы и минусы выбора каждой конкретной структуры для вашей компании.

Ниже мы объяснили каждый из этих популярных типов бизнес-структур, а также плюсы и минусы выбора каждой конкретной структуры для вашей компании.

Индивидуальное предприятие

Индивидуальное предприятие — это простейшее предприятие, в котором одно лицо (или супружеская пара) является единственным владельцем и оператором бизнеса. Если вы открываете новый бизнес и являетесь единственным владельцем, вы автоматически становитесь индивидуальным предпринимателем в соответствии с законом. Нет необходимости регистрировать индивидуальное предприятие в государстве, хотя вам могут потребоваться лицензии или разрешения на ведение местного бизнеса в зависимости от вашей отрасли.

Фрилансеры, консультанты и другие специалисты по обслуживанию обычно работают как индивидуальные предприниматели, но это также жизнеспособный вариант для более устоявшихся предприятий, таких как розничные магазины, с одним человеком у руля.

Плюсы ИП

Легко начать (не нужно регистрировать бизнес в государстве).

Никаких корпоративных формальностей или требований к оформлению документов, таких как протоколы заседаний, устав и т. Д.

Вы можете вычесть большую часть коммерческих убытков из своей личной налоговой декларации.

Заполнить налоговую декларацию легко — просто заполните и приложите Таблицу C-Profit or Loss From Business к своей налоговой декларации.

Минусы индивидуальной собственности

Как единственный собственник, вы несете личную ответственность по всем долгам и обязательствам бизнеса — кто-то, выигравший судебный процесс против вашего бизнеса, может забрать ваши личные активы (ваш автомобиль, личные банковские счета, даже дома в некоторых ситуациях).

Между вами и бизнесом нет реального разделения, поэтому получить бизнес-ссуду и собрать деньги сложнее (кредиторы и инвесторы предпочитают ООО или корпорации).

Труднее создать бизнес-кредит без зарегистрированного юридического лица.

Индивидуальные предприниматели — безусловно, самый популярный тип бизнес-структуры в США из-за того, насколько легко их создать. Ваши личные и коммерческие финансы во многом пересекаются, что упрощает запуск и подачу налоговой декларации. Проблема в том, что это же отсутствие разделения может привести к проблемам с законом. Если клиент, сотрудник или другое третье лицо успешно подает в суд на ваш бизнес, они могут забрать ваши личные активы.Из-за этого риска большинство индивидуальных предпринимателей в конечном итоге преобразовывают свой бизнес в ООО или корпорацию.

Полное товарищество (GP)

Партнерство во многом схоже с индивидуальным предпринимательством — ключевое отличие состоит в том, что у бизнеса два или более собственника. Есть два типа партнерства: полное товарищество (GP) и товарищество с ограниченной ответственностью (LP). В рамках полного партнерства все партнеры активно управляют бизнесом и участвуют в прибылях и убытках.

Как и индивидуальное предпринимательство, полное товарищество является способом владения по умолчанию для предприятий с несколькими владельцами — нет необходимости регистрировать полное товарищество в государстве.

Плюсы полного партнерства

Легко начать (не нужно регистрировать бизнес в государстве).

Отсутствие корпоративных формальностей или требований к оформлению документов, таких как протоколы заседаний, устав и т. Д.

Вам не нужно самостоятельно покрывать все коммерческие убытки, потому что партнеры делят прибыль и убытки.

Владельцы могут вычесть большую часть коммерческих убытков из своих личных налоговых деклараций.

Минусы полного товарищества

Каждый собственник несет личную ответственность по долгам и прочим обязательствам бизнеса.

В некоторых штатах каждый партнер может нести личную ответственность за небрежные действия или поведение другого партнера (это называется солидарной ответственностью).

Споры между партнерами могут разрушить бизнес (хотя составление прочного партнерского соглашения может помочь вам избежать этого).

Сложнее получить бизнес-ссуду, привлечь крупного клиента и создать бизнес-кредит без зарегистрированного юридического лица.

Большинство людей заключают партнерские отношения, чтобы снизить риск открытия бизнеса. Вместо того, чтобы идти ва-банк в одиночку, очень полезно, особенно в первые годы, когда несколько человек делятся своими трудностями и успехами.

При этом, если вы действительно идете по этому пути, очень важно выбрать правильного партнера или партнеров.Споры могут серьезно ограничить рост бизнеса, и законы многих штатов возлагают на каждого партнера полную ответственность за действия других. Например, если один партнер заключает договор, а затем нарушает одно из условий, третья сторона может лично подать в суд на любого или всех партнеров.

Коммандитное товарищество (LP)

В отличие от полного товарищества, коммандитное товарищество (LP) является зарегистрированным бизнес-субъектом. Следовательно, чтобы создать коммандитное товарищество, вы должны подать документы в государство.В LP есть два типа партнеров: те, кто владеет, управляет и принимает на себя ответственность за бизнес (общие партнеры), и те, которые действуют только как инвесторы (партнеры с ограниченной ответственностью, иногда называемые «молчаливыми партнерами»).

Партнеры с ограниченной ответственностью не контролируют бизнес-операции и имеют меньше обязательств. Обычно они выступают в качестве инвесторов в бизнесе, а также платят меньше налогов, потому что они играют более косвенную роль в компании.

Плюсы товарищества с ограниченной ответственностью

LP — хороший вариант для привлечения денег, потому что инвесторы могут выступать в качестве партнеров с ограниченной ответственностью без личной ответственности.

Общие партнеры получают деньги, необходимые для работы, но сохраняют контроль над бизнес-операциями.

Партнеры с ограниченной ответственностью могут уйти в любое время без прекращения делового партнерства.

Минусы товарищества с ограниченной ответственностью

Генеральные партнеры несут личную ответственность по долгам и обязательствам бизнеса.

Более дорогое создание, чем полное товарищество, и требует государственной регистрации.

Партнер с ограниченной ответственностью также может столкнуться с личной ответственностью, если он непреднамеренно принимает слишком активное участие в бизнесе.

Компании с несколькими владельцами, которые хотят привлечь деньги от инвесторов, часто преуспевают в качестве LP, потому что инвесторы могут избежать ответственности.

Вы можете встретить еще одну структуру бизнес-единицы, называемую товариществом с ограниченной ответственностью (LLP). В LLP ни один из партнеров не несет личной ответственности за бизнес, но в большинстве штатов только юридические фирмы, бухгалтерские фирмы, врачебные кабинеты и другие фирмы, оказывающие профессиональные услуги, могут объединяться в LLP.Эти типы предприятий могут быть организованы как ТОО, чтобы избежать ответственности каждого партнера за действия другого. Например, если один врач из медицинской практики допускает злоупотребление служебным положением, наличие LLP позволяет другим врачам избежать ответственности.

C-corporation

C-corporation — это независимое юридическое лицо, которое существует отдельно от владельцев компании. Акционеры (владельцы), совет директоров и должностные лица контролируют корпорацию, хотя один человек в C-corp может выполнять все эти роли, поэтому можно создать корпорацию, в которой вы отвечаете за все. .

При этом, с этим типом хозяйствующего субъекта существует гораздо больше нормативных актов и налоговых законов, которые компания должна соблюдать. Способы регистрации, сборы и необходимые формы зависят от штата.

Плюсы C-корпорации

Собственники (акционеры) не несут личной ответственности по долгам и обязательствам бизнеса.

C-корпорации имеют право на большее количество налоговых вычетов, чем любой другой вид бизнеса.

Владельцы C-корпораций платят более низкие налоги на самозанятость.

У вас есть возможность предлагать опционы на акции, которые могут помочь вам собрать деньги в будущем.

Минусы C-corporation

Более дорогое создание, чем индивидуальные предприятия и партнерства (сборы за регистрацию, необходимые для регистрации бизнеса, варьируются от 100 до 500 долларов США в зависимости от штата, в котором вы находитесь).

C-корпорации сталкиваются с двойным налогообложением: компания платит налоги по корпоративной налоговой декларации, а затем акционеры платят налоги на дивиденды в своих личных налоговых декларациях.

Владельцы не могут вычитать коммерческие убытки из своих личных налоговых деклараций.

Корпорации должны выполнить множество формальностей, таких как проведение собраний совета директоров и акционеров, ведение протоколов собраний и создание подзаконных актов.

Большинство малых предприятий игнорируют C-corps при принятии решения о том, как структурировать свой бизнес, но они могут стать хорошим выбором по мере роста вашего бизнеса и необходимости дополнительной правовой защиты. Самым большим преимуществом C-corp является ограниченная ответственность.Если кто-то подает в суд на компанию, они ограничиваются использованием активов компании для покрытия судебного решения — они не могут преследовать ваш дом, машину или другие личные активы.

При этом корпорации представляют собой смешанную смесь с налоговой точки зрения: налоговые вычеты больше и меньше налогов на самозанятость, но есть вероятность двойного налогообложения, если вы планируете предлагать дивиденды. Владельцы, которые инвестируют прибыль обратно в бизнес, а не получают дивиденды, с большей вероятностью получат выгоду в рамках корпоративной структуры.Создание и поддержание корпорации может быть сложной задачей, но онлайн-юридические службы, такие как LegalZoom, Avvo и Incfile, могут помочь в этом.

Владельцы, которые инвестируют прибыль обратно в бизнес, а не получают дивиденды, с большей вероятностью получат выгоду в рамках корпоративной структуры.Создание и поддержание корпорации может быть сложной задачей, но онлайн-юридические службы, такие как LegalZoom, Avvo и Incfile, могут помочь в этом.

S-корпорация

S-корпорация сохраняет ограниченную ответственность, которая приходит с C-корпорацией, но является сквозной организацией для налоговых целей. Это означает, что, как и в случае с единоличной опорой или партнерством, прибыль и убытки S-корпорации отражаются в личных налоговых декларациях владельцев. Для S-корпорации нет налога на корпоративном уровне.

Плюсы S-Corporation

Собственники (акционеры) не несут личной ответственности по долгам и обязательствам бизнеса.

Отсутствие корпоративного налогообложения и двойного налогообложения: S-корпорация является сквозной организацией, поэтому государство облагает ее налогом так же, как индивидуальное предприятие или партнерство.

Минусы S-корпорации

Как и C-корпорации, S-корпорации дороже создавать, чем индивидуальные предприятия и партнерства (требуется регистрация в государстве).

Есть больше ограничений на выпуск запасов с S-образным корпусом по сравнению с C-корпусом.

Вам по-прежнему необходимо соблюдать корпоративные формальности, такие как создание подзаконных актов и проведение собраний совета директоров и акционеров.

Чтобы организовать S-корпорацию или преобразовать свой бизнес в S-корпорацию, вам необходимо заполнить форму IRS 2553. S-корпорации могут быть хорошим выбором для предприятий, которые хотят иметь корпоративную структуру, но любят налоги. гибкость индивидуального предпринимательства или партнерства.

Общество с Ограниченной Ответственностью (ООО)

Общество с Ограниченной Ответственностью имеет положительные черты каждого из других типов хозяйствующих субъектов. Как и корпорации, LLC предлагают защиту с ограниченной ответственностью. Но у LLC также меньше документов и постоянных требований, и в этом смысле они больше похожи на индивидуальные предприниматели и товарищества.

Как и корпорации, LLC предлагают защиту с ограниченной ответственностью. Но у LLC также меньше документов и постоянных требований, и в этом смысле они больше похожи на индивидуальные предприниматели и товарищества.

Еще одним большим преимуществом является то, что вы можете выбрать, как IRS будет облагать налогом вашу LLC. Вы можете выбрать, чтобы IRS рассматривал его как корпорацию или как промежуточную организацию по вашим налогам.

Плюсы ООО

Владельцы не несут личной ответственности по долгам или обязательствам бизнеса.

Вы можете выбрать, хотите ли вы, чтобы ваша LLC облагалась налогом как партнерство или как корпорация.

Не так много корпоративных формальностей по сравнению с S-corp или C-corp.

Минусы ООО

Создание ООО дороже, чем ИП или товарищества (требуется регистрация в государстве).

LLC популярны среди владельцев малого бизнеса, включая фрилансеров, потому что они сочетают в себе лучшее из многих миров: простоту индивидуального предпринимательства или партнерства с правовой защитой корпорации.

Как выбрать лучший тип бизнес-сущности

Теперь, лучше понимая, как работают общие типы бизнес-сущностей и их плюсы и минусы, вы можете определить, какой тип лучше всего подходит для вашего малого бизнеса. Наилучший вариант действий, если вы можете себе это позволить, — это проконсультироваться с бизнес-юристом и налоговым специалистом о том, какая структура оптимальна для вас, учитывая, где в настоящее время находится ваш бизнес и где вы надеетесь его вести.

В качестве отправной точки, однако, есть три общих фактора, которые следует учитывать при выборе одного из типов хозяйствующих субъектов: правовая защита, налоговый режим и требования к оформлению документов. В таблице ниже вы можете увидеть, как объекты складываются по каждому из этих факторов.

Краткая информация о хозяйственном субъекте

Тип юридического лица Защита с ограниченной ответственностью? Налоговый режим Уровень государственных требований

Нет Облагается по ставке личного налога Низкий

Нет Облагается по ставке личного налога Низкий

Только для партнеров с ограниченной ответственностью Генеральные партнеры облагаются налогом с физических лиц Средний

Да Облагается по ставке личного налога Высокая

Да Необходимо платить корпоративные налоги (но остерегайтесь двойного налогообложения дивидендов) Высокая

Общество с ограниченной ответственностью (ООО)

Да Можете выбрать, как вы хотите облагаться налогом Средний

Как видите, единственные реквизиты и врачи общей практики не защищают от ответственности, поэтому они подвергают вас большему юридическому риску, если кто-то подаст в суд на ваш бизнес.Но налогообложение — это просто, когда у вас есть единоличный агент или терапевт, и у вас не так много государственных постановлений, которые нужно соблюдать. Это означает, что у вас будет больше времени на то, что вы любите, — на ведение бизнеса.

При этом простота единственной опоры или партнерства делает любую из этих структур бизнес-единиц хорошей отправной точкой для фрилансеров и консультантов, особенно если отрасль, в которой они работают, не несет с собой небольшого юридического риска.

В том же духе, влиятельная личность в сфере моды и красоты Джоанна Фейт Уильямс сказала: «Быть индивидуальным предпринимателем сейчас кажется наиболее подходящим вариантом, поскольку в настоящее время я не за что несу ответственность.Я держу хорошо составленные контракты, чтобы защитить себя, но по мере того, как я начинаю больше погружаться в создание контента, такого как электронные книги… или вещей, за которые моей аудитории придется платить, я определенно рассмотрю возможность регистрации в качестве LLC ».

Если ваш бизнес находится в более сутяжническом промышленности, с другой стороны, такие, как общественное питание, уход за детьми или профессиональных услуг, это веская причина, чтобы создать ООО или корпорации сразу же. и независимо от отрасли, по мере роста бизнеса и многое другое на кону стоят доллары, это может быть идеальным временем для «перехода» в ООО или корпорацию.То, что работает для фрилансера или любителя, скорее всего, не сработает для того, кто пытается нанять сотрудников, привлечь дополнительных владельцев или расширить свою деятельность.

Бретт Хеллинг, владелец блога о райдшеринге Ridester.com, обнаружил, что это правда. «Изначально я начал этот блог как подработку. Однако, как только сайт начал расти очень быстрыми темпами и начал зарабатывать деньги, я понял, что он превращается в настоящий бизнес. Я быстро понял, что должен зарегистрировать ООО… чтобы оградить себя от ответственности в случае, если что-то пойдет не так », — объясняет он.

Хотя, безусловно, можно изменить бизнес-структуру на любом этапе развития вашего бизнеса, некоторые изменения внести легче, чем другие. Например, относительно просто превратиться из единоличной опоры или партнерства в ООО, заполнив соответствующие документы в вашем штате.

Однако преобразование в корпорацию сложнее, особенно если вы планируете выпуск акций. Кроме того, преобразование из C-corp в S-corp может принести неожиданные налоги. Поэтому, прежде чем менять структуру своего бизнеса, вам нужно подумать о возможных преимуществах и потенциальных проблемах, связанных с этим, и проконсультироваться у бизнес-юриста за профессиональным советом.

Кроме того, вы должны иметь в виду, что IRS устанавливает определенные ограничения и сроки для того, как часто вы можете изменять тип юридического лица вашего бизнеса. Кроме того, также стоит помнить, что различные государственные налоговые планы (например, налоговый план Трампа) могут изменить порядок налогообложения типов юридических лиц, и это может повлиять на то, как налоги влияют на ваше окончательное решение.

Итоги

В конце концов, ваш выбор хозяйствующего субъекта очень важен.Выбранная вами организация может повлиять на то, как люди воспринимают ваш бизнес, и, что более важно, она окажет большое влияние на ваши юридические риски и финансы.

В целом, вы должны иметь в виду следующее, выбирая между различными типами хозяйствующих субъектов:

Индивидуальное предпринимательство и полное товарищество являются хорошими «стартовыми» организациями.

По мере роста вашего бизнеса и увеличения дохода вы можете рассмотреть возможность регистрации в качестве LLC или корпорации.

Подумайте о плюсах и минусах каждого типа бизнес-единицы с точки зрения правовой защиты, налогового режима и государственных требований.

Поработайте с бизнес-юристом и бухгалтером, чтобы получить конкретную помощь для вашего бизнеса.

В конечном счете, хотя для всех малых предприятий не существует единого лучшего выбора бизнес-структуры, обратившись к этому руководству и проконсультировавшись с юридическими или финансовыми специалистами, вы сможете определить, какой тип подходит для вашего бизнеса.

Крупные компании платят позже, сжимая своих поставщиков

Тем не менее, это может измениться. Два крупных сырьевых дома, которые поставляют пищевым компаниям сырье, такое как кофе, мука, сахар и какао, подтвердили, что многие из их клиентов требуют более длительных платежных циклов.

Ирит Тамир, старший советник программы Oxfam America, направленной на то, чтобы крупные глобальные компании не использовали преимущества мелких фермеров и поставщиков в развивающемся мире, сказала, что она обеспокоена тем, что такие предприятия, как Cargill, Bunge, the Noble Group и Арчер Дэниэлс Мидленд оказывались под давлением.

«Эти вещи, как правило, попадают в цепочку поставок, и мы знаем, что мелкие фермеры, которые производят пальмовое масло, кофе, какао и другие товары, необходимые этим компаниям, уже подвергаются чрезмерному риску в своей жизни», — сказала г-жа — сказала Тамир.

Дайан Шанд, старший директор группы потребительских товаров S.&P, сказала, что компании, просящие сегодня о более длительных сроках оплаты, часто помогали своим поставщикам нести бремя. Банки разработали методы «финансирования цепочки поставок», которые позволяют предоставлять ссуды поставщику на тех же условиях, которые они предлагают, например, крупному клиенту поставщика, или покупают дебиторскую задолженность с небольшой скидкой, чтобы поставщику не приходилось отражать дебиторскую задолженность в своих бухгалтерских книгах. .

«Это скорее компромисс, который предлагают эти крупные компании», — сказала г-жа Шанд. «Они могут сказать поставщикам, хорошо, теперь мы заплатим вам через 120 дней вместо 60 или 90, но предоставим вам больше деловых возможностей, или предложим оплату наличными через пять или семь дней, если поставщик предоставит им небольшую скидку».

Но за пределами финансовой индустрии немногие наблюдатели одобряют эту тенденцию. «Я думаю, что это очень плохая идея», — сказал профессор Нараянан из Гарварда. «По сути, они обращаются за кредитом к своим поставщикам, а не к своим банкам — и для таких крупных кредитоспособных компаний, как эта, это просто смешно.