Корреспондентский и расчетный счет: в чем разница?

При обращении в банк клиент должен знать, что такое расчетный счет и корреспондентский счет. Вопреки распространенному мнению, эти понятия имеют разное содержание. В чем разница?

Расчетный счет (р/с)

Открытие р/с позволяет клиенту учреждения проводить следующие операции:

- Переводить деньги.

- Получать платежи.

- Оформлять займы.

- Рассчитываться с сотрудниками по зарплате.

- Производить выплаты по решению судов.

- Осуществлять другие платежные операции.

Расчетный счет в банке обязателен для нормальной работы компаний и рекомендован ИП. Характерные черты:

- На финансовое лицо приходится один или несколько р/с. При этом основным может быть только один счет.

- Применяется для проведения безналичных транзакций компанией.

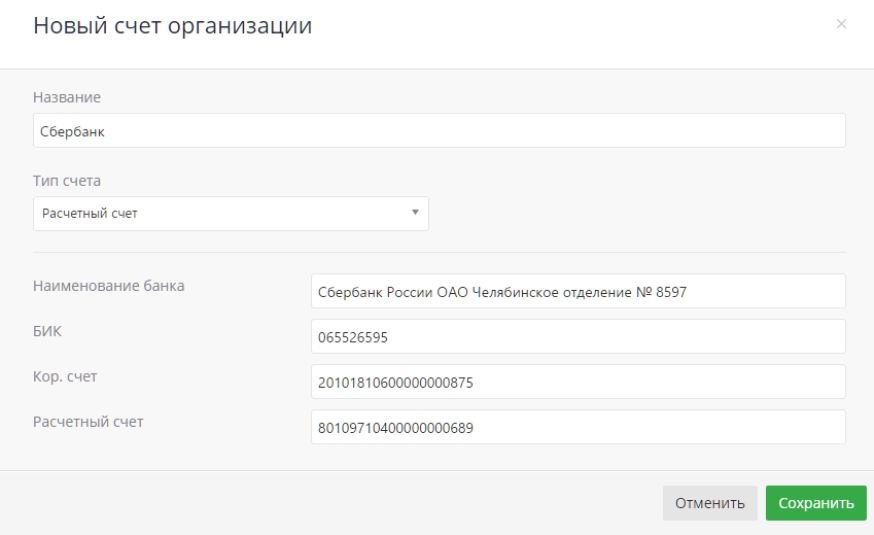

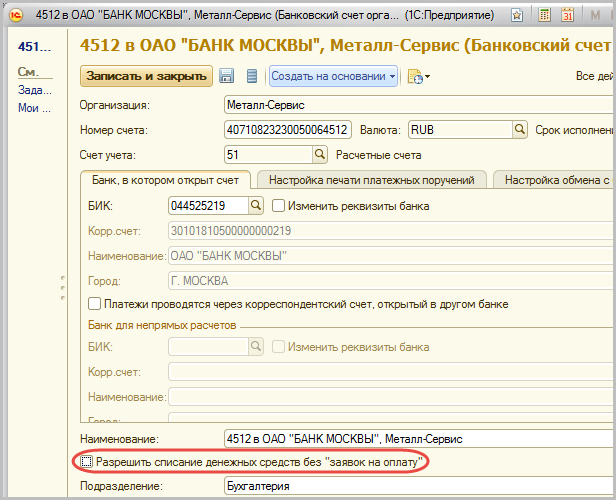

- Р/с имеет особую структуру (по цифрам):

- 4-5 — то же самое, но 2-го порядка.

- 6-8 — код используемой денежной единицы.

- 9 — контрольный символ.

- 10-13 — код филиала финансово-кредитной организации.

- 14-20 — номер лицевого аккаунта.

Получается, что расчетный счет в банке — вид услуги, подразумевающий открытие р/с небанковской структурой для проведения финансовых операций.

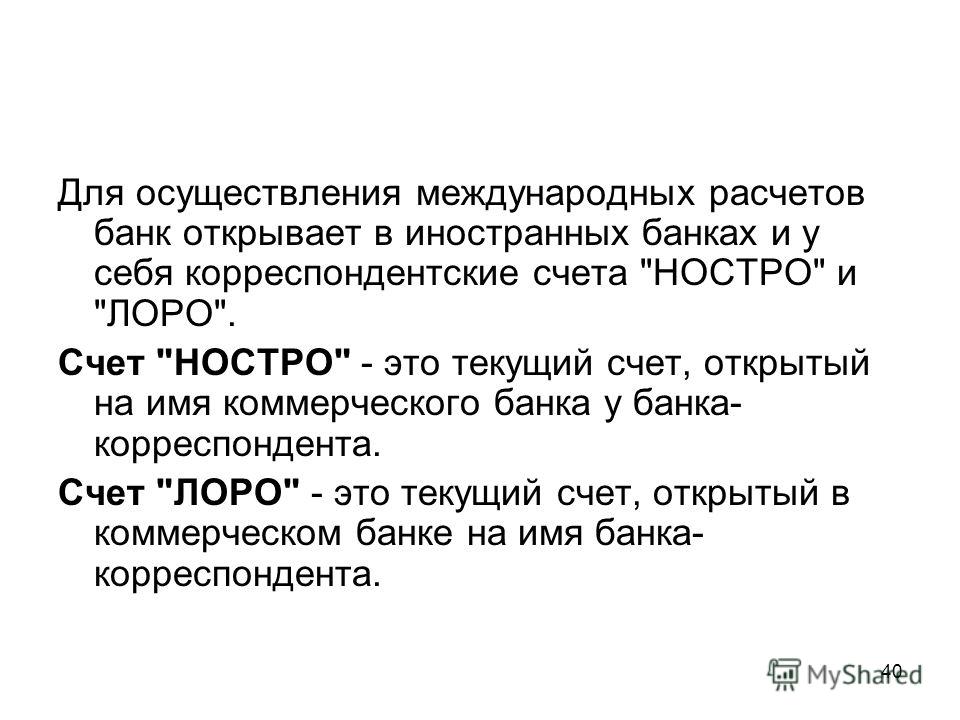

Корреспондентский счет (к/с)

Кто знаком с банковской практикой знает, что расчетный и корреспондентский счет — разные понятия. В отличие от р/с корсчет — услуга, подразумевающая:

- Открытие аккаунта одной финансово-кредитной организацией в другом банковском учреждении.

- Получение услуги с ограниченными возможностями. При этом к/с находится в непосредственной связи с р/с.

Характеристики:

- Корреспондентских счетов в банке может быть несколько.

- На корсчет зачисляются не только личные средства, но деньги, которые направляются на р/с других компаний (характерно для банков).

- При перечислении денег на р/с компании желательно знать не только этот номер, но и корсчет банковского учреждения.

- Прямой обмен между двумя корсчетами, принадлежащими одному субъекту, запрещен.

- Администрирование к/с происходит посредством р/с.

Понятным языком расчетный счет в банке — номер офиса, а корсчет — номер здания, в котором он находится.

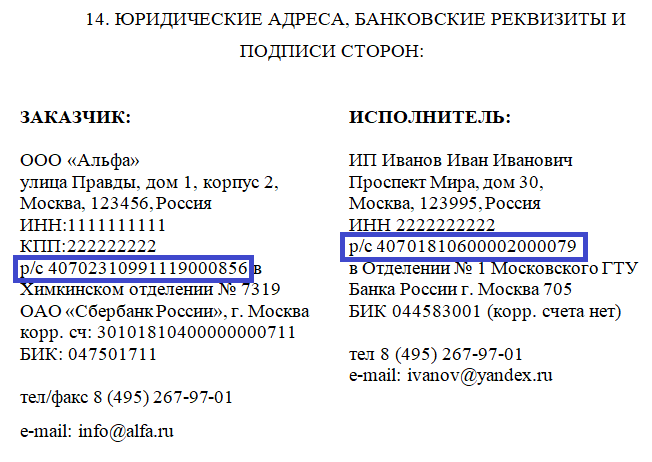

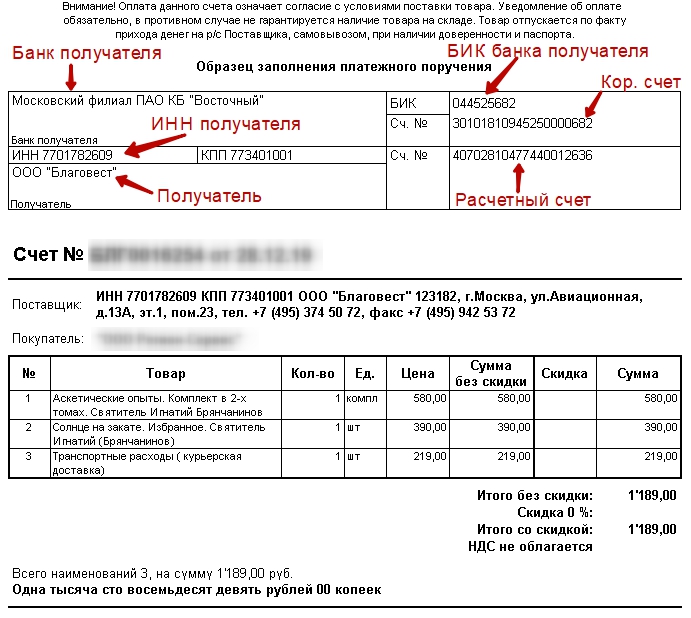

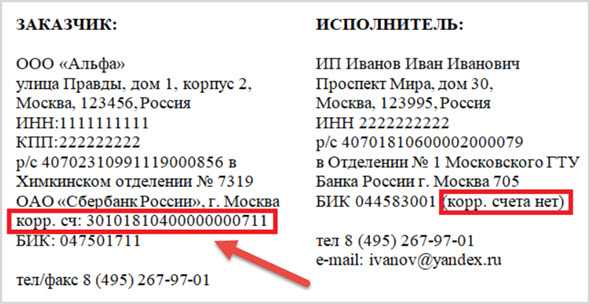

При оформлении платежных реквизитов прописывается:

- Р/с компании.

- Корсчет Центрального банка. При этом платежи могут направляться и через другие кредитные организации (не обязательно через ЦБ).

К/с имеет особую структуру (по цифрам):

- 1-3 — номер балансового аккаунта 1-го порядка.

- 4-5 — то же самое, но 2-го порядка.

- 6-8 — код используемой денежной единицы.

- 9 — контрольный символ.

- 10-17 — код аккаунта в банковском учреждении.

- 18-20 — БИК финансово-кредитной организации.

Корреспондентский счет в банке бывает 2-х видов:

- Приходный.

На него только поступают деньги от других клиентов, а пересылка с него осуществляется только на р/с хозяина.

На него только поступают деньги от других клиентов, а пересылка с него осуществляется только на р/с хозяина. - Расходный. Сюда только поступают средства с р/с владельца. Пересылка с этого корсчета возможна в двух направлениях — на корсчет держателя или другим субъектам.

К/с различаются по начислению процентов:

- Проценты не начисляются. При таком варианте снижается популярность к/с, а движение наличности становится более активным, что нежелательно.

- Проценты начисляются по общим правилам. Появляется шанс использовать к/с для решения финансовых задач. Клиент оформляет кредит в учреждении и направляет средства на к/с. Во избежание цикличного оборота средств банки делают так, чтобы уровень к/с был выше уровня р/с.

- По к/с начисляются повышенные ставки. Недостаток — усложнение банковской системы, из-за чего этот вариант применяется редко.

В чем разница счетов?

Расчетный и корреспондентский счет имеют ряд отличий:

- Р/с открывается небанковскими структурами, а к/с — как правило, банками в других кредитных организациям.

- В банке, где уже открыт р/с финансового лица, корсчетов этого субъекта быть не должно.

- Кредит на к/с не выдается.

- К/с — аккаунт банковского учреждения при работе с клиентами, а р/с — наоборот.

Чем расчетный счет отличается от корреспондентского

В повседневной жизни люди и организации рассчитываются между собой, как наличными деньгами, так и безналичным способом. Безналичный способ расчета во всех случаях предполагает знание расчетных счетов двух субъектов: отправителя и получателя. Кроме них в платежных поручениях еще требуется указать и корреспондентские счета банковских организаций, обслуживающих отправителя и получателя. Что же это такое и как понимать каждый счет?

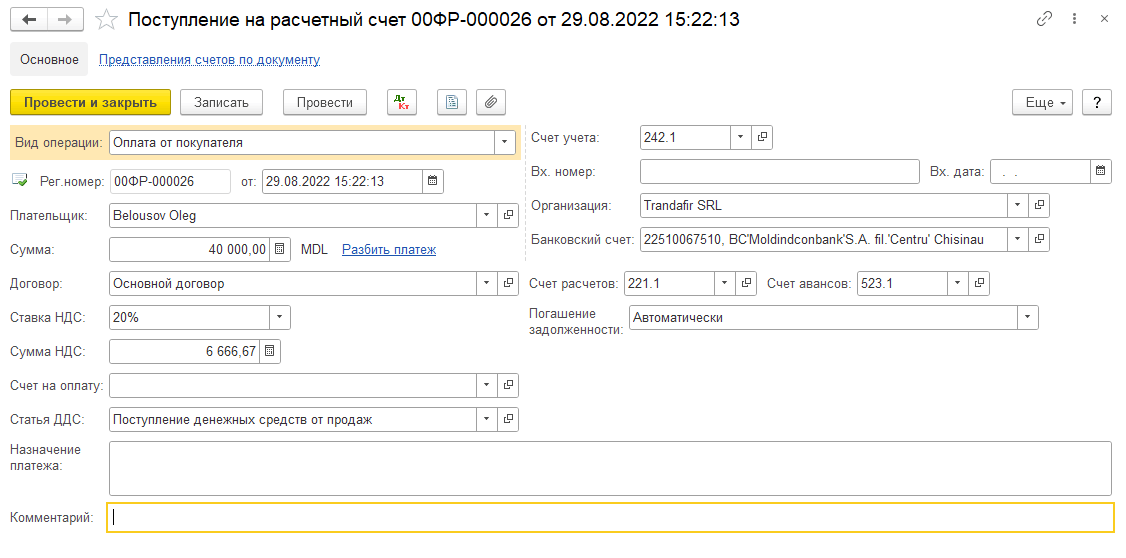

Что такое счет расчетного типа?

Расчетные счета открываются предприятиями и организациями в различных банковских учреждениях. Они нужны для сдачи выручки и взаиморасчетов между субъектами хозяйствования. Ими пользуются для осуществления всех текущих расчетов. Также субъекты хозяйствования выполняют с них все текущие платежи по своим объектам. Их используют при расчетах с налоговой инспекцией, при расчетах за поставки товаров. С них оплачивают коммунальные платежи. Также с них деньги идут на зарплату, отчисления в пенсионный фонд и прочие платежи.

Также субъекты хозяйствования выполняют с них все текущие платежи по своим объектам. Их используют при расчетах с налоговой инспекцией, при расчетах за поставки товаров. С них оплачивают коммунальные платежи. Также с них деньги идут на зарплату, отчисления в пенсионный фонд и прочие платежи.

Безналичный расчет незаменим в любой финансово-хозяйственной деятельности. Во многих случаях рассчитаться за наличные просто не получается. Так что, никакого бизнеса без расчетного счета просто нет! Можно сказать так, что счет расчетного типа открывается любым не банковским субъектом еще в процессе регистрации своей деятельности.

Что такое счет корреспондентского типа?

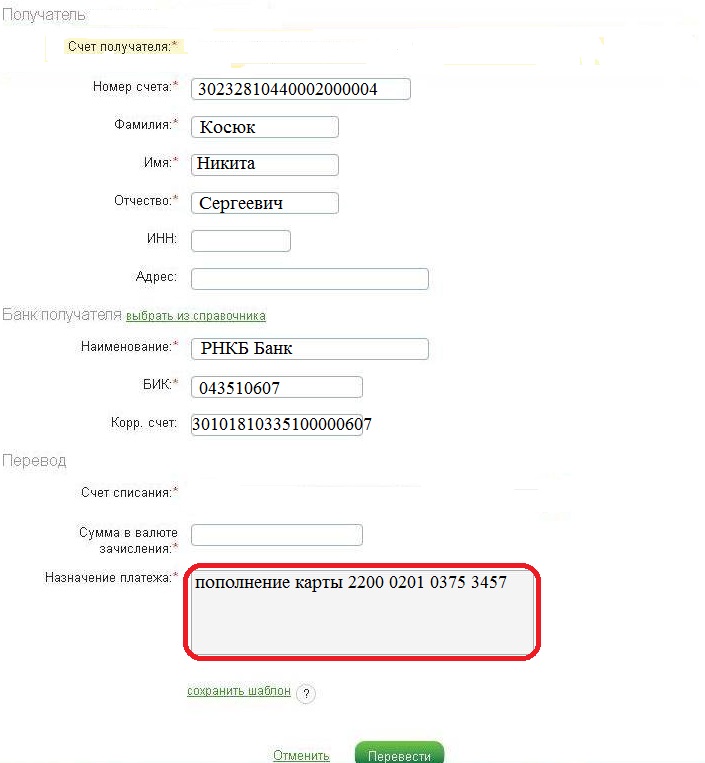

В данном случае один банк открывает счет для другого банка. Этим счетом банк пользуется для зачисления собственных средств и средств, зачисляемых на расчетные счета, открытые в нем. Для осуществления безналичных платежей нужны данные обоих типов счетов. Плательщик должен знать не только текущий расчетный счет организации, куда им перечисляются деньги, но и корреспондентский счет того банка, где открыт счет данной организации.

В платежном поручении в обязательном порядке указывается и тот, и тот тип счета. Счета корреспондентского типа бывают трех видов:

- Для различных коммерческих и финансовых операций банк в корреспонденте-банке открывает nostro счет.

- Коммерческий банк для банка корреспондента открывает, так называемый, loro счет.

- Банки-нерезиденты, обслуживающиеся в банках-резидентах данного государства, открывают vostro счет в них. Это, в принципе, loro счет, но только открытый для иностранного банка.

Чем отличается расчетный счет от корреспондентского?

Счет расчетного типа связан с получателем и отправителем денежной наличности в лице организаций, предприятий, индивидуальных предпринимателей. Корреспондентские же счета показывают взаимосвязь банков и служат для межбанковских операций. За счетами корреспондентского типа стоят сами банковские структуры.

По вопросу того, как зачисляются денежные средства на расчетный счет, все понятно. Зачисляет отправитель, ставя свою подпись на платежном поручении. Снимает или дальше распоряжается ими по безналу получатель, уже предоставляя свои данные. А любые списания с корреспондентских счетов осуществляются только при согласии банка, открывшего этот счет в банке-корреспонденте. В некоторых случаях (предусмотренных законодательством) банк-корреспондент может списать все средства со счета без предъявления к нему акцепта.

Зачисляет отправитель, ставя свою подпись на платежном поручении. Снимает или дальше распоряжается ими по безналу получатель, уже предоставляя свои данные. А любые списания с корреспондентских счетов осуществляются только при согласии банка, открывшего этот счет в банке-корреспонденте. В некоторых случаях (предусмотренных законодательством) банк-корреспондент может списать все средства со счета без предъявления к нему акцепта.

Расчетными счетами управляют открывшие их лица. Управление же счетами корреспондентского типа может производиться тремя способами:

- Банки-корреспонденты могут управлять счетами друг у друга на взаимовыгодных условиях. Могут также обратиться в другой банк или кредитную организацию (обычно более крупное подразделение банка или кредитной организации).

- Открытие и обслуживание корреспондентского счета и управление им в Центробанке.

- Создание клиринговых центров, посредством участия которых и осуществляется зачет взаимных требований.

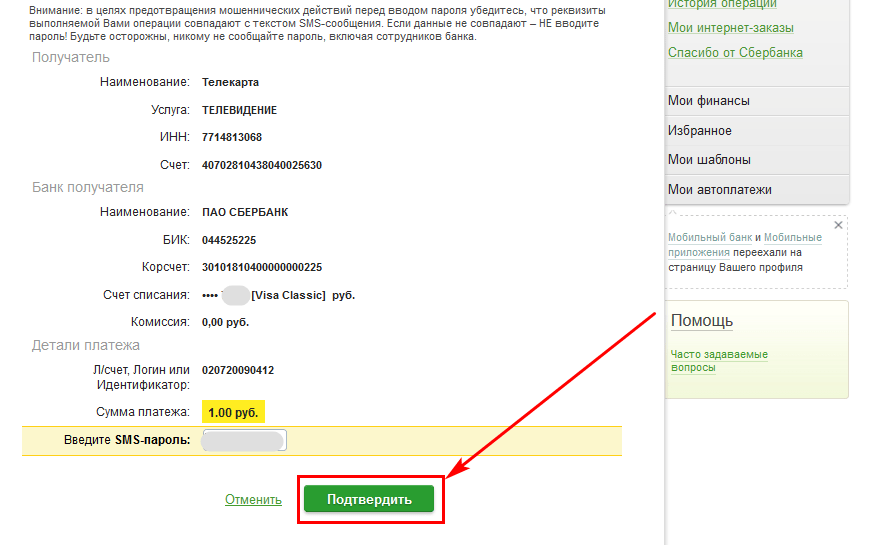

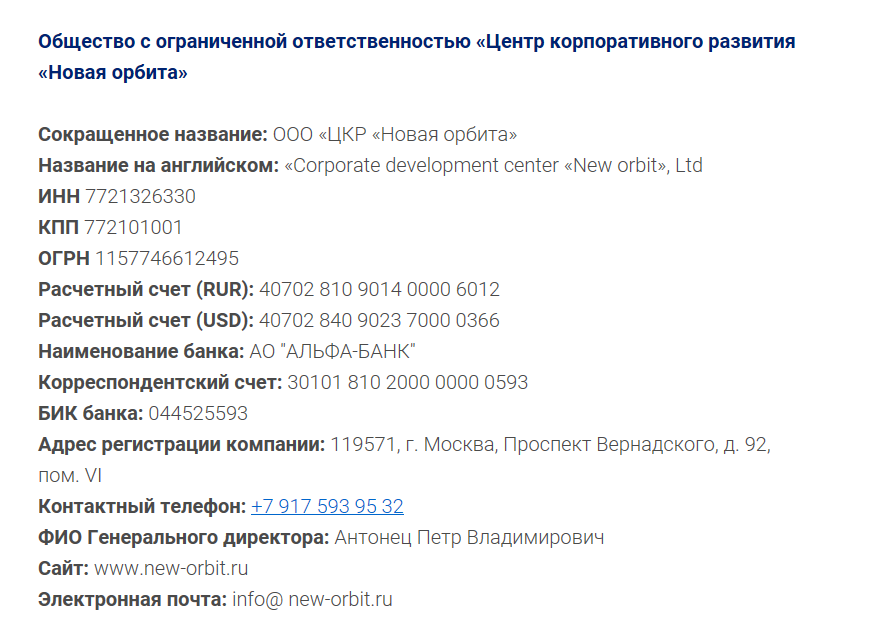

Сет расчетного типа обычно начинается со следующих цифр «40702………». Счет корреспондентского плана в Центробанке будет начинаться с таких цифр «30101………». Корреспондентские счета чаще открывают в Центробанке, хотя они могут быть открыты и в других банковских учреждениях.

Расчетный счет также может называться текущим счетом или банковским счетом. У корреспондентского счета одно название – корреспондентский.

Несколько слов в заключение

Грамотный бухгалтер при оформлении любых документов всегда будет указывать оба счета в них. Номера расчетного и корреспондентского счетов всегда фигурируют в договоре между клиентом банка, открывшим в нем текущий расчетный счет, и банком. Так что, если встанет вопрос узнать номер банковского или расчетного счета нужно посмотреть этот договор.

Корреспондентский счёт — в чём отличие от расчётного счёта

При совершении платежа в адрес какой-либо компании плательщик указывает два длинных номера счета — расчетный и корреспондентский.

Характеристика корреспондентского счета

Что такое корреспондентский счет? Если говорить проще, это счет самого банка. Финансовые организации также нуждаются в отдельных счетах для проведения операций. Кор счет — это специальный счет, который сам банк открывает в другом банке или ЦБ. Эти реквизиты используются им для проведения различных межбанковских финансовых операций.

Назначение корсчета — это не только проведение межбанковских операций. Он нужен для формирования отчетности об операциях, проводимых банком. Также он используется для учета имущества и участия в формировании резервного фонда.

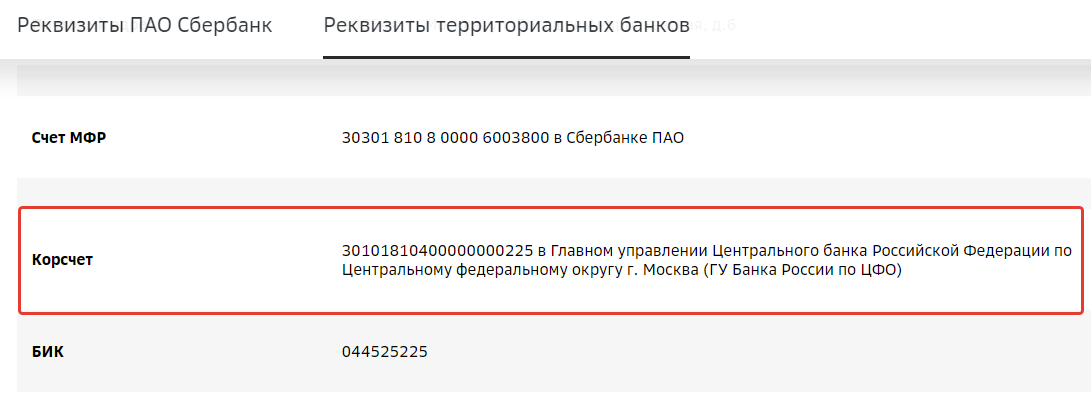

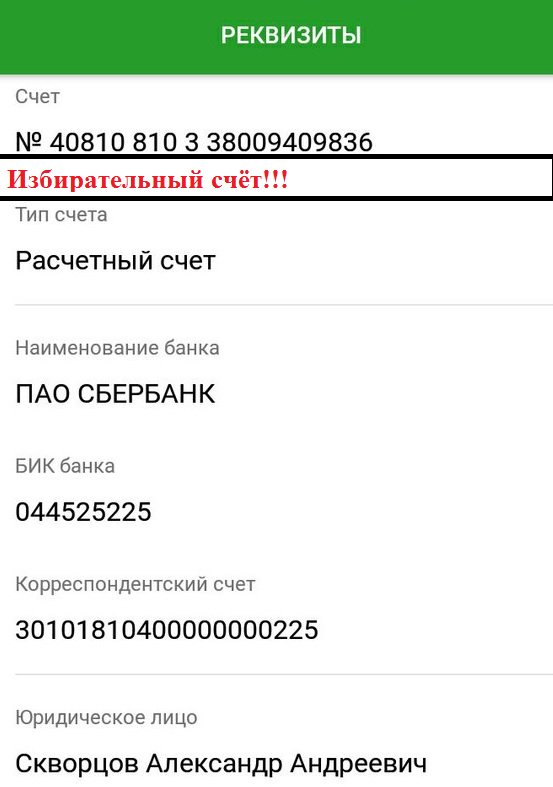

Если рассматривать, что такое корреспондентский счет, то это просто набор цифр. Реквизиты состоят из 20 цифр и всегда начинаются с числа «301». Для примера — Сбербанк открыл корреспондентский счет в Центральном Банке, его номер — 30101810400000000225.

Важно! Корреспондентский счет может открыть только сам банк. Предприниматели и компании открывают стандартные расчетные счета.

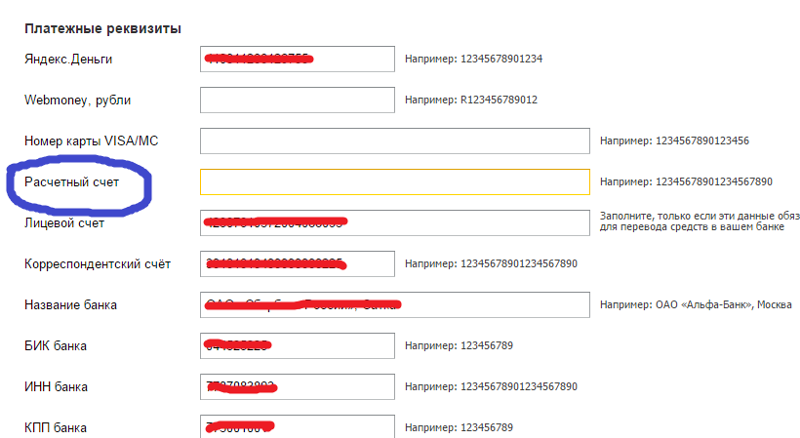

Особенности расчётного счета

Это реквизиты, которые используются представителями бизнеса для проведения финансовых операций, связанных с их непосредственной деятельностью. Если компания или ИП нуждается в расчетно-кассовых услугах, она обращается в какой-либо банк и подключается к РКО. После этого клиент сможет выполнять следующие операции:

- переводить средства со своего счета в адрес физических и юридических лиц;

- совершать различные платежи: за интернет, связь, телевидение, проводить бюджетные платежи и пр.;

- участвовать в зарплатных проектах, переводить деньги со своего счёта на банковские реквизиты сотрудников;

- обналичивать средства;

- пополнять счет любыми способами, вносить выручку из касс или через банкоматы с использованием карт;

- брать кредиты с зачислением на расчётный счет.

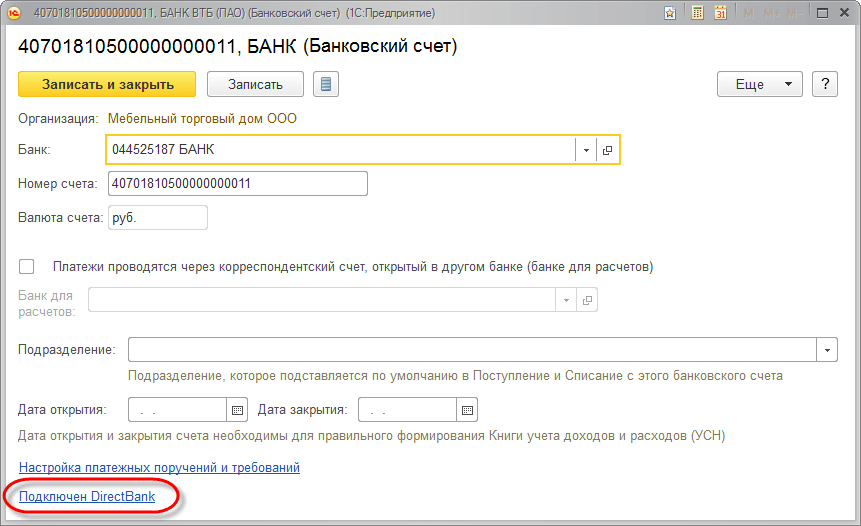

Расчётный счет клиент открывает в самом банке, тогда как корреспондентский открывает банк в сторонней финансовой организации. Расчётный счет предприниматель использует по своему усмотрению, может управлять им, открывать дополнительные счета, предоставлять доступ к реквизитам третьим лицам. Несмотря на то, что при формировании платежных поручений значение корсчета указывается всегда, предприниматель не имеет к нему никакого отношения.

Основные отличия кор счета от расчётного

Что такое корреспондентский счет? Можно сказать, что это адрес самого банка. При выполнении платежного поручения деньги сначала направляются на кор счет, а затем банк направляет их на нужные реквизиты, то есть на расчётный счет компании.

Основные отличия корреспондентского счета от расчетного:

- открывается самим банком в другом банке или в ЦБ РФ;

- используется только для проведения межбанковских финансовых операций, получение кредита на него невозможно;

- необходим для работы банка, без его наличия функционирование учреждения будет невозможным.

Банки могут открывать несколько корреспондентских счетов, но совершать прямые переводы между ними законодательно запрещено.

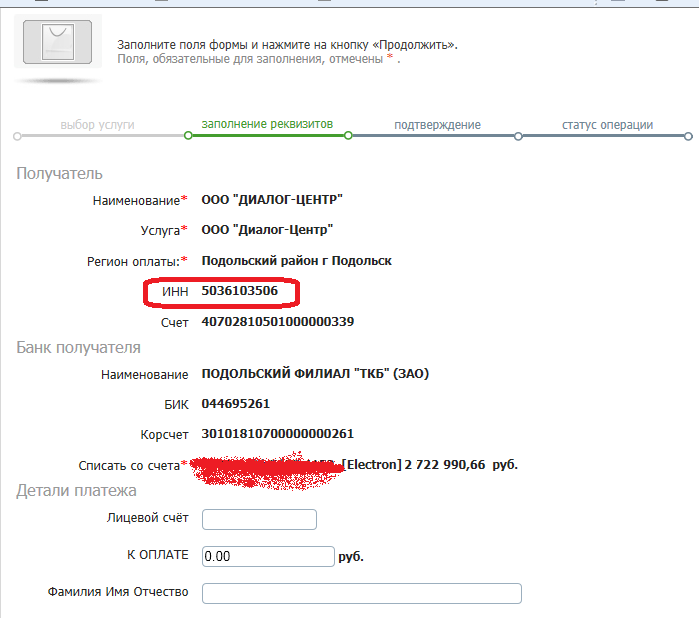

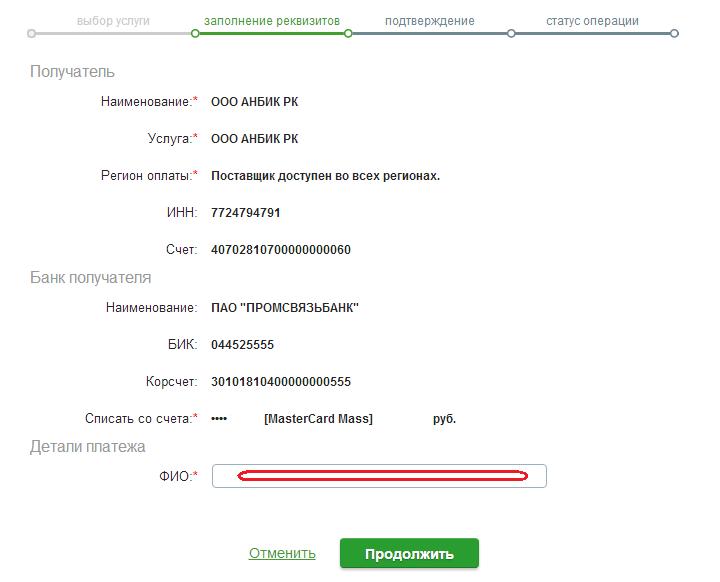

Формирование платежных реквизитов

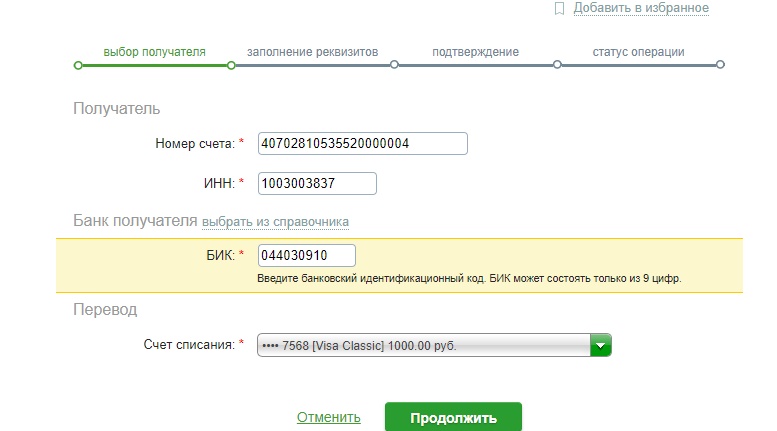

Вопрос, что такое корреспондентский счет и где его взять, особо актуален, если нужно выполнить какой-либо платеж переводом на банковский счет. Платежи могут совершать как физические, так и юридические лица. Например, гражданину нужно заплатить фирме за услугу, а компании рассчитаться с поставщиком.

Для проведения финансовой операции нужно иметь полные реквизиты, в которые входят:

- информация о банке-получателе: его БИК, ИНН, ОКАТО, КПП;

- корреспондентский счет организации;

- расчетный счет компании или гражданина, которому совершается перечисление средств;

- наименование получателя.

Все эти реквизиты нужны для выполнения операции. Не зная корсчета или других данных, совершить перечисление невозможно.

Важно! Если финансовая операция проводится в рамках одного банка, то номер корсчета для выполнения перевода не требуется.

Где узнать корреспондентский счёт банка

Ничего сложного в этом нет. Реквизиты не являются секретными, поэтому банки без проблем предоставляют их всем желающим и указывают кор счет в свободном доступе. При наличии договора на банковское обслуживания все данные можно найти в нем.

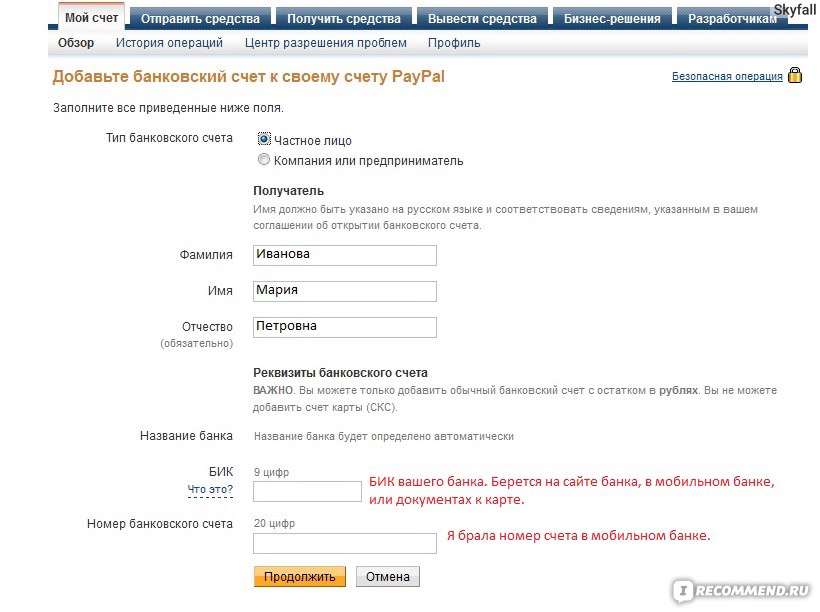

Узнать номер всегда можно на сайте интересующего банка в разделе с реквизитами. Если у клиента есть доступ в онлайн-банкинг, то при формировании какого-либо платежного поручения все необходимые данные для операции, включая кор счет, будут занесены в документ автоматически. Обычно достаточно указать только БИК.

Также можно обратиться в сам банк. У каждой организации есть бесплатная горячая линия, где без проблем предоставят информацию. Можно посетить отделение банка и запросить реквизиты у менеджера. Но самый простой метод — получение информации в интернете, данные можно узнать за несколько минут.

Обязательно ли для банков открытие кор счета

Без получения этих реквизитов финансовая организация не сможет работать легально. Ведь что такое корреспондентский счет по своей сути? Это инструмент для проведения операций и для контроля за банком. Он отображает все операции, проводимые банком, что позволяет ЦБ РФ отслеживать его финансовое состояние, контролировать его работу. Например, если на кор счёте недостаточно средств, это сигнал о том, что компания испытывает сложности.

Ведь что такое корреспондентский счет по своей сути? Это инструмент для проведения операций и для контроля за банком. Он отображает все операции, проводимые банком, что позволяет ЦБ РФ отслеживать его финансовое состояние, контролировать его работу. Например, если на кор счёте недостаточно средств, это сигнал о том, что компания испытывает сложности.

Все кредитно-финансовые организации России подлежат учету и контролю, поэтому без корсчета ведение деятельности просто невозможно. Только после его открытия компания попадает госреестр. Чаще всего банки выбирают для открытия именно ЦБ России, так как сотрудничество с ним более надежно, средства будут находиться под надежной защитой.

Чем отличается спецсчет от расчетного счета?

Назначение спецсчетов

Специальный счет оформляется в одном из 25 разрешенных властями банков. Данный тип банковского счета нужен поставщикам, чтобы участвовать в государственных закупках.

Поставщики хранят на спецсчетах собственные средства, которые автоматически блокируются, когда происходит процесс выявления победителя. Придумано это для того, чтобы выигравшая компания после победы в конкурсе не уклонялась от заключения контракта. После его подписания деньги размораживаются.

Придумано это для того, чтобы выигравшая компания после победы в конкурсе не уклонялась от заключения контракта. После его подписания деньги размораживаются.

У проигравших участников торгов разблокировка наступает почти сразу – в течение 1 часа после рассмотрения заявки заказчиком.

Таким образом, банк, взаимодействуя с электронной торговой площадкой, где проходят торги, блокирует на спецсчете средства поставщика. Это главная функция спецсчета для госзакупок.

Отличия между спецсчетом и расчетником

Как известно, расчетный счет (он же «РКО») предназначен для ведения предпринимательской деятельности. С его помощью отправляются и принимаются платежи от контрагентов согласно заключенным ранее договорам. Все операции при этом происходят в безналичной форме.

Спецсчет и расчетный счет мало чем отличаются между собой. Связано это с тем, что спецсчет – частный случай расчетного счета. Когда сотрудник банка выполняет процедуру по его открытию, он по сути создает расчетный счет с дополнительным функционалом, о котором было написано вначале.

Поэтому специальный счет способен на 100% выполнять те же задачи, что и РКО (оплата налогов, страховых взносов, аренды, получение или перечисление средств за выполненные работы и т.д.).

Несмотря на это, участники закупок не ограничиваются одним только спецсчетом, а пользуются им в связке с РКО. На это есть ряд причин:

- Во-первых, почти у каждой организации и предпринимателя на момент открытия специального счета уже есть РКО.

- Во-вторых, некоторые опасаются, что налоговую инспекцию может не устроить применение спецсчета вместо обычного расчетного.

- В-третьих, за минимальным остатком на спецсчете, необходимым для блокировки, труднее следить, если с него регулярно производятся расходы.

Управление и отслеживание событий также осуществляется с помощью общих инструментов. Это не только интернет-банк, где расчетный и специальный счета расположены рядом в одном списке, но и одинаковые SMS-сообщения о списании или пополнении.

Как выглядит список в Сбербанк Бизнес ОнлайнТакже, как и на некоторых тарифах по РКО, на остаток по специальным счетам начисляются ежемесячные проценты.

Можно ли отличить спецсчет по номеру

Короткий ответ – нельзя. Так как спецсчет от расчетного фактически ничем не отличается, то генерация его номера происходит по общим правилам формирования номеров РКО.

Так номер любого расчетного и специального счета всегда начинается с восьми первых одинаковых цифр: либо «40802.810», либо «40702.810» (зависит от того ИП это или ООО). Далее за ними идет одна цифра, означающая контрольную сумму (проверочный код), по которой программы вычисляют корректность введенного номера. Следующие четыре цифры – номер отделения, открывшего счет банка. Последние семь цифр – номер счета внутри отделения.

Таким образом разницы между номерами специальных и расчетных счетов нет. А значит отличить их методом сравнения или расшифровки не удастся.

На портале госзакупок в едином реестре поставщиков также не содержится информации о специальных счетах. Поэтому воспользоваться этой базой данных для проверки также не получится.

Расчетный и специальный в одном лице

Есть банки, которые вместо открытия отдельного спецсчета, создают расчетный с функцией специального (сразу два в одном). К ним относятся: Совкомбанк, Санкт-Петербург и ВБРР.

К ним относятся: Совкомбанк, Санкт-Петербург и ВБРР.

что это, как узнать корсчет банка?

Для осуществления кредитной деятельности, банкам необходимо подготовить основу с технической точки зрения. Корреспондентский счет в этом отношении играет ключевое значение. Для людей, не являющихся профессионалами в этой области, это понятие не означает ничего конкретного. А оно, можно сказать, является стержнем всей работы любой действующей кредитной организации. Подробное описание термина на Бробанк.ру.

Что такое корреспондентский счет и для чего он используется

Корреспондентский счет часто путают с расчетным или лицевым счетом. Расчетный счет открывается предпринимателями и организациями для получения быстрого доступа к денежным средствам.

К примеру, Сбербанк, будучи полноценным юридическим лицом, имеет расчетный счет, открытый в ПАО Сбербанк – головном управлении банка. С этого счета банк управляет собственными активами и на нем же размещает деньги своих клиентов: карточные счета, вклады, депозиты, и прочее.

В отличие от этого, корреспондентский счет не является счетом для управления средствами. Это своего рода транзитный счет, по которому проходит та или иная операция. Несколько основных признаков корреспондентского счета:

- Открывается только банками и финансовыми учреждениями.

- Открывается только в другом банке – кредитная организация не сможет к самой себя открыть корреспондентский счет.

- Предназначается для совершения операций по принципу цепочки – когда деньги доходят до пункта назначения через несколько кредитных организаций.

При этом каждая российская кредитная организация обязана иметь корреспондентский счет, открытый в главном банковском регуляторе Российской Федерации – Центральном Банке России. И Сбербанк в этом отношении не является исключением.

Номер корреспондентского счета ПАО Сбербанк – 30101810400000000225. Это номер счета, открытого в Центральном Банке России.

Помимо этого, у Сбербанка может быть несколько сотен корреспондентских счетов, открытых в кредитных организациях России и мира. Также и сторонние банки открывают свои корреспондентские счета в Сбербанке для проведения различных межбанковских операций.

Также и сторонние банки открывают свои корреспондентские счета в Сбербанке для проведения различных межбанковских операций.

В большинстве случаев такие счета открываются при оформлении переводов за границу РФ. Первый банк перечисляет сумму в другую кредитную организацию, второй банк – в третью, а так далее, по цепочке из нескольких организаций, прямо до пункта назначения.

Виды корреспондентских счетов

В Российской Федерации корреспондентские счета всегда начинаются с трех неизменных цифр – 301. Эти цифры называются счетом первого порядка. Состоят счета из двадцатизначных корреспондентских разрядов. Это международный стандарт, который используется кредитными организациями по всему миру.

Последние три цифры корреспондентского счета указывают на 18-й, 19-й, 20-й разряды. Они совпадают с 7-м, 8-м, 9-м разрядами в БИК банка. Пример: к/с – 30100000000000000977 и БИК – 045525977.

Ностро и Востро счета обычно не разделяются, но знать о них стоитПри этом корреспондентские счета отличаются по видам. Кредитными организациями используется международный классификатор корреспондентских счетов. В соответствии с ним принято разделять следующие виды счетов:

Кредитными организациями используется международный классификатор корреспондентских счетов. В соответствии с ним принято разделять следующие виды счетов:

- Ностро – счет банка А, открытый в банке B (расшифровка – наш счет в их банке).

- Лоро – счет банка B, открытый в банке A (расшифровка – их счет в нашем банке).

- Востро – счет Ностро, открытый в иностранном банке.

При этом в российской практике счет Востро, как термин, используется крайне редко. Кредитные организации предпочитают не разделять Ностро и Востро счета. Это смежные понятия, поэтому их не принято использовать по отдельности.

Для чего используются корреспондентские счета

Назначение корреспондентских счетов производится главным регулятором – Центральным Банком РФ. Это необходимо не только для последующего совершения банками межбанковских операций. Корсчет выдается кредитной организации одновременно с лицензией на осуществление банковской деятельности.

По корреспондентскому счету главный регулятор отслеживает направления операций, совершаемых кредитной организацией. По этому же самому параметру ЦБ РФ оценивает надежность того или иного банка. Каждый российский банк обязан иметь корреспондентский счет в ЦБ РФ. На официальных сайтах кредитных организаций этот указывается именно этот реквизит, для ознакомления всеми желающими. Это так называемый принцип открытости банковской деятельности.

По этому же самому параметру ЦБ РФ оценивает надежность того или иного банка. Каждый российский банк обязан иметь корреспондентский счет в ЦБ РФ. На официальных сайтах кредитных организаций этот указывается именно этот реквизит, для ознакомления всеми желающими. Это так называемый принцип открытости банковской деятельности.

Для физических лиц знать корреспондентский счет Сбербанка не нужно. При совершении внутрибанковских переводов он вообще никогда не потребуется: внутри банка транзакции осуществляются по номерам индивидуальных счетов или банковских карт.

Корсчет — часть политики банков, направленной на реализацию принципа открытости банковской деятельностиОрганизации тоже крайне редко прибегают к использованию корреспондентского счета. Для совершения типовых расчетов между юридическими лицами достаточно стандартных реквизитов Сбербанка. То же самое касается и межбанковских переводов внутри одной страны. Дело в том, что подавляющее большинство банков состоит в так называемых партнерских отношениях друг с другом. Так же практически все российские банки работают с одними и теми же платежными шлюзами.

Так же практически все российские банки работают с одними и теми же платежными шлюзами.

Корсчет при совершении SWIFT перевода

Единственным случаем, когда клиенту может потребоваться номер корреспондентского счета – совершение SWIFT перевода за пределы РФ. В этом случае банк-оператор перевода может запросить корреспондентский счет в Сбербанке, чтобы провести транзакцию через меньшее количество кредитных организаций.

Клиенты, использующие в международных переводах корсчет, экономят на комиссииЧем меньше кредитных организаций будет участвовать в цепочке, тем меньшей будет и совокупная комиссия, взимаемая с клиента. Если корреспондентский счет банка А открыт в банке B, то SWIFT перевод будет совершен напрямую, без участия сторонних банков. Так клиенты экономят на комиссии. Бывает, что отправляя одну сумму, клиент узнает, что получателю была выдана совершенно другая сумма, — намного меньше отправленной. Это означает, что в цепочке участвовало несколько кредитных организаций, каждая из которых рассчитывает свой процент за совершение перевода.

Может ли измениться корреспондентский счет

Изменение корсчета происходит при каком-либо виде реорганизации банка, либо по одностороннему решению главного российского регулятора. На деятельность кредитной организации такие перемены никак не влияют на практике. Изначально корреспондентский счет для физического лица не имеет никакой информационной ценности, так как он никогда гражданами не используется.

Проблема заключается в том, что некоторые путают лицевые, расчетные и корреспондентские счета, не догадываясь, что это совершенно разные и никак не пересекающиеся понятия. Физические лица используют лицевые счета, юридические лица — расчетные. Корреспондентские счета являются сугубо банковским инструментом. Если такой реквизит все же потребуется, лучше всего уточнять его на сайте кредитной организации.

Об автореАнатолий Дарчиев — высшее экономическое образование по специальности «Финансы и кредит» и высшее юридическое образование по направлению «Уголовное право и криминология» в Российском Государственном Социальном Университете (РГСУ). Более 7 лет проработал в Сбербанке России и Кредит Европа Банке. Является финансовым советником крупных финансовых и консалтинговых организаций. Занимается повышением финансовой грамотности посетителей сервиса Бробанк. Аналитик и эксперт по банковской деятельности.

[email protected]

Более 7 лет проработал в Сбербанке России и Кредит Европа Банке. Является финансовым советником крупных финансовых и консалтинговых организаций. Занимается повышением финансовой грамотности посетителей сервиса Бробанк. Аналитик и эксперт по банковской деятельности.

[email protected]

ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту [email protected].Комментарии: 2

в чем отличия, что нужно ИП и физическому лицу

Наличие расчетных счетов — обязательное условие деятельности юридических лиц и предпринимателей, полезный инструмент осуществления коммерческих операций. Лицевые счета в основном регистрируют физические лица, однако и компаниям удобно их использовать для проведения некоторых действий с финансами. Лицевой счет и расчетный счет создают для разных целей, так что одного из них бывает недостаточно для ведения бизнеса.

Лицевые счета в основном регистрируют физические лица, однако и компаниям удобно их использовать для проведения некоторых действий с финансами. Лицевой счет и расчетный счет создают для разных целей, так что одного из них бывает недостаточно для ведения бизнеса.

Краткое определение лицевого и расчетного счета

Лицевой счет — специальный инструмент, создаваемый, чтобы вести учет расчетов с отдельными партнерами (ими могут быть как юридические, так и физические лица). Он предназначен для отражения на нем всей информации о проводимых финансово-кредитных операциях. Фактически лицевые счета — документы аналитического учета.

В совокупности на них отражаются сведения, касающиеся зарегистрированного в реестре лица:

- количество и вид ценных бумаг;

- обременение обязательствами;

- номера выпуска, стоимость, номера сертификатов;

- проведенные операции;

- блокировка операций.

Лицевые счета подразделяются на несколько видов. Это зависит от их предназначения и задач, которые перед ними стоят:

- Эмиссионный.

На него эмитент получает ценные бумаги, выпущенные в соответствии с установленным порядком.

На него эмитент получает ценные бумаги, выпущенные в соответствии с установленным порядком. - Лицевой эмитент. Его открытие совпадает с необходимостью выкупа таких бумаг.

- Зарегистрированного лица. Им пользуются так называемые держатели, управляющие, владельцы, держатели залога.

Благодаря такому инструменту банк перемещает деньги по вкладам физических лиц, учитывает начисленные проценты и расчеты по кредитным договорам. Юридические компании пользуются более широким спектром сервиса.

Если корреспондентский счет — своеобразный счет самого банка, то расчетный банковский — услуга, в рамках которой происходят финансово-кредитные операции клиентов. Используя дистанционное банковское обслуживание, можно снять деньги со вклада или пополнить его, получить оплату товаров или услуг.

Инструментарий расчетного счета позволяет:

- проводить транзакции и платежи — это актуально для юридических лиц и индивидуальных предпринимателей;

- осуществлять транзакции для граждан — снимать деньги или пополнять вклад, переводить средства на аккаунт другого клиента, оплачивать услуги.

Фактически такой банковский счет — уникальный 20-значный номер. У каждого клиента он свой.

Важно! Индивидуальные предприниматели и юрлица должны заплатить за пользование услугой. Банк взимает средства за обслуживание аккаунта, а также в моменты непосредственного проведения транзакций.

Граждане могут пользоваться сервисом бесплатно. Он подходит для сбережения финансовых средств или перевода заработной платы, которую получатель может беспрепятственно снять.

Пользуясь расчетным счетом, предприятие или физ. лицо получают доступ к финансовым средствам при первой необходимости. Истребовать деньги допустимо различными средствами — при личном обращении в офис банка или воспользовавшись глобальной сетью.

В чем основная разница РС и ЛС

Существует ряд особенностей, по которым легко различить расчетный счет и лицевой счет. Самая важная — целевое назначение. Прерогатива лицевых счетов — исключительно учетные цели. Задача расчетных — финансово обеспечить повседневную деятельность предпринимателя или ООО. Также существует ограничение относительного состава лиц, имеющих право на открытие и использование данных видов.

Также существует ограничение относительного состава лиц, имеющих право на открытие и использование данных видов.

Разница довольно существенна:

| Лицевой | Расчетный |

| Нельзя проводить операции по переводу и получению денежных средств от других лиц | Требуется, чтобы проводить операции, связанные с бизнес-деятельностью |

| С его помощью решаются персональные задачи — от оплаты коммунальных услуг и связи до управления деньгами, аккумулированными на иных аккаунтах | Отличная возможность для отправки и получения платежей с других банковских аккаунтов. Функционал лицевого при оплате товаров и услуг, при хранении денег |

| Открывают физические и юридические лица | Необходим юридическим лицам и ИП |

| Можно открыть в качестве лицевого аккаунта другими организациями — мобильными операторами, страховыми компаниями | Место открытия — исключительно банк |

Использовать лицевые счета могут все клиенты вне зависимости от их правового статуса. Перечень субъектов, владеющих расчетными, детально определен соответствующими нормативно-правовыми актами, и он не может отличаться в разных банках. Физическим лицам такой функционал недоступен.

Перечень субъектов, владеющих расчетными, детально определен соответствующими нормативно-правовыми актами, и он не может отличаться в разных банках. Физическим лицам такой функционал недоступен.

Что может открыть физическое лицо

Всем вариантам банковских счетов, доступных гражданам без бизнес-статуса, необходимо соответствовать одному важному нюансу: движение денежных средств не должно касаться предпринимательской деятельности клиента. В остальном пользователь может выбрать наиболее удобный для себя вариант с учетом того, что он собирается делать — хранить свои деньги, выплачивать кредитную задолженность, совершать безналичные покупки или действовать по-другому.

Открытие банковского счета не потребует сложных манипуляций. На всю процедуру потребуется всего несколько минут. Однако лучше предварительно ознакомиться с конкретными условиями:

- стоимостью открытия;

- степенью сложности получения пластиковой карты;

- процентом взимания комиссии при снятии наличных посредством банкомата или у операциониста;

- возможностью использования за пределами Российской Федерации.

Все банковские счета, которыми могут беспрепятственно пользоваться гражданами, подразделяются на два вида. К ним относятся:

- Текущий, иногда называемый рабочим. На нем можно хранить денежные средства, а также с его использованием проводить необходимые финансовые операции (в том числе и расчетные). Используется весьма активно.

- Карточный. Любой из них привязан к текущему. Основная задача — увеличить количество способов, облегчающих доступ к своим денежным средствам.

Пластиковые карточки бывают двух видов — дебетовые и кредитные.

Дебетовые предназначены для получения разнообразных выплат — заработной платы, социальных пособий, алиментов, стипендий, пенсий. Их баланс легко пополнять самостоятельно. Используя такую карту, клиент может через банкомат снимать нужные суммы (не выходя за пределы остатка денег).

Кредитными удобно расплачиваться за товары и услуги. Наличные деньги тоже можно получать — но уже в пределах лимита, установленного банком. Плюс за снятие придется заплатить определенный процент (это главное отличие от дебетового варианта), он различается в зависимости от порядка, принятого конкретным финансово-банковским учреждением. Разные проценты могут устанавливать Сбербанк, Альфа-Банк, Совкомбанк, Россельхозбанк, ВТБ или банк Тинькофф.

Плюс за снятие придется заплатить определенный процент (это главное отличие от дебетового варианта), он различается в зависимости от порядка, принятого конкретным финансово-банковским учреждением. Разные проценты могут устанавливать Сбербанк, Альфа-Банк, Совкомбанк, Россельхозбанк, ВТБ или банк Тинькофф.

Как узнать номер лицевого и расчетного счета

Лицевой счет состоит из определенного набора цифр. Иногда их нужно срочно освежить в памяти. Существует несколько вариантов для оперативного уточнения нужных сведений:

- Найти номер в договоре, который заключен с банком при начале сотрудничества.

- Лично обратиться в банковский офис. В этом случае следует обязательно прихватить с собой паспорт. По устному заявлению клиента операционист сделает для него распечатку. В ней будет содержаться полная информация, необходимая физлицу.

- Воспользоваться банкоматом. Понадобится вкладка «Информация и сервис».

- Зайти в онлайн-кабинет. Современные банковские учреждения создали системы интернет-банкинга, через которые легко найти необходимые реквизиты.

Последний вариант получается самым быстрым.

Отыскать необходимые данные можно в подписанном договоре между банком и его клиентом. Номер находится в разделе реквизитов (расположение — последняя страница соглашения). С левой стороны прописан 20-значный код в той графе, где указана информация о владельце (как один из вариантов — держателе пластиковой карты).

Если документов под рукой нет, можно применить другие способы:

- связаться со специалистом колл-центра;

- лично посетить отделение банковского учреждения;

- воспользоваться банкоматом;

- зайти на официальный сайт банка;

- запросить выписку;

- отыскать нужные цифры в платежном поручении.

Подобная информация относится к разряду конфиденциальной. Банк не имеет права разглашать ее. Сведения будут озвучены только по запросу соответствующих структур.

Использование ЛС для коммерческой деятельности

Некоторые предприниматели не открывают расчетные счета. Они предпочитают проводить бизнес-расчеты через текущие, открытые в статусе обычного физического лица. Принимая такое решение, ИП руководствуется собственной выгодой:

Принимая такое решение, ИП руководствуется собственной выгодой:

- расчетно-кассовое обслуживание ЛС дешевле;

- рамки некоторых ограничений более мягкие, а иногда совершенно отсутствуют.

В остальном нет большой разницы — и в том, и в другом случае возможно зачислять платежи от третьих лиц, использовать при расчетах платежные поручения, заниматься удаленным управлением через интернет-банкинг.

Обратите внимание! В случае использования предпринимателем личного счета для ведения бизнеса он должен предварительно уведомить о своем решении ФНС и Пенсионный Фонд. Такое же уведомление должно быть направлено в соцстрах, если у предпринимателя есть наемные работники.

Хотя счета изредка пересекаются по функционалу, все же для банковской практики они считаются различными услугами. Эти нюансы необходимо учитывать, подбирая для своих нужд банковское учреждение. Выбранный вариант должен содействовать решению наиболее актуальных задач, стоящих перед клиентом.

Что такое IBAN код (IBAN code), когда он применяется физическими лицами

Те люди, которым впервые приходится получать денежный перевод из стран Европейской Экономической зоны, причем с зачислением на счет, часто сталкиваются с просьбой отправителя узнать в своем банке и сообщить им для оформления перевода IBAN code. Человек идет в свой банк, где у него открыт текущий счет, и пытается получить IBAN code. Но ему отказывают в выдаче этого загадочного IBAN, а взамен предлагают передать отправителю SWIFT, говоря при этом, что этого будет достаточно, чтобы перевод дошел. Так что же такое IBAN code (IBAN код), который банки ЕЭЗ требуют при оформлении денежного перевода, а наши банки его не выдают?

Человек идет в свой банк, где у него открыт текущий счет, и пытается получить IBAN code. Но ему отказывают в выдаче этого загадочного IBAN, а взамен предлагают передать отправителю SWIFT, говоря при этом, что этого будет достаточно, чтобы перевод дошел. Так что же такое IBAN code (IBAN код), который банки ЕЭЗ требуют при оформлении денежного перевода, а наши банки его не выдают? IBAN (International Bank Account Number)

IBAN – это номер банковского счета клиента в банке или в другом финансовом учреждении, присвоенный в соответствии с международным стандартом ISO 13616.

IBAN (International Bank Account Number), это международный стандарт номера банковского счета, разработанный Международной Организацией по Стандартизации и Европейским комитетом банковских стандартов. Итак, IBAN — это международный номер счета получателя денег, и его называют еще — Код IBAN (IBAN code).

IBAN код Он применяется в соответствии с требованиями Директивы Европейского Союза № 2560/2001 «Об обязательном указании кодов IBAN в платежных инструкциях».

А с 01 января 2007 г. код IBAN (International Bank Account Number) стал единственным идентификатором счета бенефициара для платежей в любой валюте в пользу клиентов банков в странах-членах Европейского Союза и Европейской Экономической Зоны (ES/EEZ).

А с 01 января 2007 г. код IBAN (International Bank Account Number) стал единственным идентификатором счета бенефициара для платежей в любой валюте в пользу клиентов банков в странах-членах Европейского Союза и Европейской Экономической Зоны (ES/EEZ).Это означает, что Россиянам код IBAN может потребоваться при оформлении денежного перевода из России в страны ЕС/ЕЭЗ, если планируется перевод с зачислением на счет получателя, и его вам должен будет сообщить получатель средств, узнав в своем банке.

С этого же периода (01.01.2007 года) банки уполномочены отказываться от проведения платежей, в которых номера счетов указаны не в формате IBAN, что повлечет за собой как невыполнение платежей, так и удержание комиссии за возврат данных платежей. Правда, данное распоряжение распространяется только на платежи во всех иностранных валютах в пользу клиентов банков стран ES/EEZ. Так, отправив денежный перевод без IBAN кода, допустим в Германию, человек может получить его назад из-за отказа банка его принять и, кроме того, возвращаемая сумма уменьшится на комиссию за его возврат.

Структура IBAN code

Утвержденная структура IBAN не может превышать 34 буквенно-цифровых символов (буквы в коде используются из латинского алфавита и только заглавные). Структура IBAN кода (счета) включает в себя следующие значения:

- 1-2 символ – буквенный код страны, где находится банк получателя (в соответствии со стандартом ISO 3166-1 alpha-2)

- 3-4 символ — контрольное уникальное число IBAN, рассчитываемое по стандарту (ISO 7064)

- 5-8 символ — первые 4 символа BIC кода банка

- 9-34 символ – внутригосударственный/внутрибанковский номер счета клиента банка.

Постепенно этот международный стандарт номера банковского счета/кода стали применять и другие страны, не входящие в ES/EEZ. Так, например, в 2010 году IBAN код стал обязательным к применению во внутренних и международных расчетах в Казахстане, в этом же году к этому порядку присоединилась и Грузия. А вот в России такой стандарт счета пока не существует, поэтому то банки и отказываются его выдавать.

Перечень стран, использующих IBAN

IBAN code используется более чем в 45 странах мира, включая государства Европейского союза, их территории и другие страны.

Приведу примерный перечень стран, использующих IBAN, общую длину счета и примеры составления кода в этих странах, который я позаимствовала на сайтах отдельных банков России и Казахстана:

| Страна | ISO-код страны | Общая длина IBAN (количество знаков) | Пример IBAN code |

|---|---|---|---|

| Андорра | AD | 24 | AD1200012030200359100100 |

| Австрия | AT | 20 | AT611904300234573201 |

| Бельгия | BE | 16 | BE68539007547034 |

| Болгария | BG | 22 | BG46BFTB76301475624821 |

| Босния и Герцеговина | BA | 20 | BA391290079401028494 |

| Великобритания | GB | 22 | GB29NWBK60161331926819 |

| Венгрия | HU | 28 | HU42117730161111101800000000 |

| Германия | DE | 22 | DE89370400440532013000 |

| Греция | GR | 27 | GR1601101250000000012300695 |

| Гибралтар | GI | 23 | GI75BARC000000007099453 |

| Дания | DK | 18 | DK5000400440116243 |

| Исландия | IS | 26 | IS140159260076545510730339 |

| Ирландия | IE | 22 | IE29BOSI93115212345678 |

| Испания | ES | 24 | ES9121000418450200051332 |

| Италия | IT | 27 | IT60X0542811101000000123456 |

| Кипр | CY | 28 | CY17002001280000001200527600 |

| Латвия | LV | 21 | LV80PARX0000435195001 |

| Литва | LT | 20 | LT121000011101001000 |

| Лихтенштейн | LI | 21 | LI21088100002324013AA |

| Люксембург | LU | 20 | LU280019400644750000 |

| Маврикий | MU | 30 | MU17BOMM0101101030300200000MUR |

| Македония | MK | 19 | MK07300000000042425 |

| Мальта | MT | 31 | MT84VALL011000012345MTLCAST001S |

| Монако | MC | 27 | MC9320041010050500013M02606 |

| Нидерланды | NL | 18 | NL91FTSB0417164300 |

| Норвегия | NO | 15 | NO9386011117947 |

| Польша | PL | 28 | PL27114020040000300201355387 |

| Португалия | PT | 25 | PT50000201231234567890154 |

| Румыния | RO | 24 | RO49RNCB1B31007593840000 |

| Сан Марино | SM | 27 | SM88X0542811101000000123456 |

| Сербия и Черногория | CS | 22 | CS73260005601001611379 |

| Словения | SI | 19 | SI56191000000123438 |

| Словакия | SK | 24 | SK3112000000198742637541 |

| Тунис | TN | 24 | TN5914207207100707129648 |

| Турция | TR | 26 | TR330006100519786457841326 |

| Финляндия | FI | 18 | FI2112345600000785 |

| Франция | FR | 27 | FR1420041010050500013M02606 |

| Хорватия | HR | 21 | HR1210010051863000160 |

| Чехия | CZ | 24 | CZ6508000000192000145399 |

| Швеция | SE | 24 | SE3550000000054910000003 |

| Швейцария | CH | 21 | CH9300762011623852957 |

| Эстония | EE | 20 | EE382200221020145685 |

| Казахстан | KZ | 20 | KZ75 125K ZT20 6910 0100 |

Когда нужен код IBAN?

Итак, при проведении платежей и переводов в страны Европейского Союза и Европейской Экономической Зоны, а также в присоединившиеся страны указание кода IBAN обязательно, а при переводах в Россию – пока не требуется.

Банки-корреспонденты и банки-посредники: в чем разница

Банки-корреспонденты и банки-посредники: обзор

Банки-корреспонденты и банки-посредники выступают в качестве сторонних банков, которые координируют свои действия с банками-получателями для облегчения международных переводов средств и расчетов по сделкам. В обоих случаях физическое или юридическое лицо будет иметь счет в банке-эмитенте; затем этот банк использует банк-корреспондент или банк-посредник для завершения процесса перевода средств в банк-получатель.

Различия между банками-корреспондентами и банками-посредниками несогласованы; в зависимости от того, в какой точке мира находится владелец счета, банки-корреспонденты либо отличаются от банков-посредников, либо они могут быть одним из типов банков-посредников, неотличимых от банков-посредников.

Банки-корреспонденты

Банк-корреспондент предоставляет услуги от имени другого банка, выступая в качестве своего рода посредника между банком-эмитентом и банком-получателем. Банки-корреспонденты часто используются отечественными банками в качестве своих агентов за рубежом.

Банки-корреспонденты часто используются отечественными банками в качестве своих агентов за рубежом.

Банк-корреспондент может осуществлять электронные переводы, проводить деловые операции, принимать депозиты, действовать в качестве агентов по переводу и собирать документы от имени другого банка. Банк-корреспондент обычно используется местными банками для завершения транзакций, которые либо начинаются, либо завершаются в зарубежных странах.

Банки-посредники

Банки-посредники выполняют ту же роль, что и банки-корреспонденты.Банк-посредник также является посредником между банком-эмитентом и банком-получателем, иногда в разных странах.

Банк-посредник часто необходим, когда международные телеграфные переводы осуществляются между двумя банками, часто в разных странах, которые не имеют установленных финансовых отношений.

Ключевые отличия

В США и некоторых других частях мира иногда существует разграничение между конкретными ролями банков-посредников и банков-корреспондентов.

Наиболее часто упоминаемое различие между ними заключается в том, что банки-корреспонденты обрабатывают транзакции с участием более чем одной валюты. Например, если передающая сторона работает в долларах США, а принимающая сторона находится во Франции, существует банк-корреспондент, покрывающий все транзакции от долларов до евро.

Во Франции есть еще один банк-корреспондент, который работает с иностранной валютой для получателя. В большинстве случаев (хотя и не всегда) банки-корреспонденты находятся в стране, где обе валюты являются внутренними.

Банки-посредники пересылают наличные для зарубежных операций, но эти операции не предполагают использование нескольких валют. В большинстве этих случаев банк-отправитель слишком мал, чтобы заниматься иностранными переводами, поэтому привлекается помощь банка-посредника.

Особые соображения

Электронные переводы — электронный метод отправки наличных денег другому физическому или юридическому лицу — очень распространены среди всех банков, но международные электронные переводы дороже и труднее выполнять.

В некоторых частях мира, например в Австралии или странах-членах ЕС, банки, занимающиеся международными переводами, называются банками-посредниками. Не делается различий между банками-посредниками и банками-корреспондентами.

Большинство международных банковских переводов обрабатываются через сеть Общества всемирных межбанковских финансовых телекоммуникаций (SWIFT). Если между банком-эмитентом и банком-получателем нет рабочих отношений, банк-отправитель может искать в сети SWIFT банк-корреспондент или банк-посредник, имеющий договоренности с обоими финансовыми учреждениями.

Ключевые выводы

- Банки-корреспонденты уполномочены предоставлять услуги от имени другого банка и обычно используются местными банками в качестве их агентов за рубежом.

- Банки-посредники также являются сторонними банками, используемыми для облегчения международных переводов и расчетов по денежным средствам между двумя банками.

- Основное различие между ними связано с количеством используемых валют, при этом банки-корреспонденты могут обрабатывать большее количество валют.

Банк-корреспондент Определение | Bankrate.com

Что такое банк-корреспондент?

Банки-корреспонденты — это финансовые учреждения, которые действуют как агенты от имени других финансовых учреждений, обычно иностранных банков. Банки-корреспонденты могут оказывать казначейские услуги, управлять валютой, управлять международными инвестициями и содействовать международной торговле и финансам от имени иностранного банка. Банк-корреспондент взимает плату за эти услуги с иностранного банка.

Более подробное определение

Иностранные банки пользуются услугами банков-корреспондентов, когда финансово невозможно открыть филиал в стране. Это позволяет иностранным банкам удерживать клиентов при снижении затрат.

Счета, которые банки-корреспонденты обслуживают от имени иностранных банков, называются банками-корреспондентами vostro, что означает «ваш счет в наших бухгалтерских книгах». Тот же счет в иностранном банке именуется «ностро», что означает «наш счет в ваших книгах». ”

”

Когда международные телеграфные переводы осуществляются между банками, у которых нет установленных соглашений, в качестве посредника должен использоваться банк-корреспондент. Поскольку у многих мировых банков нет договоренностей друг с другом, большинство электронных переводов осуществляется через сеть Общества всемирных межбанковских финансовых телекоммуникаций (SWIFT).

Банк-отправитель ищет в сети SWIFT банк-корреспондент, имеющий соглашения с обоими банками. Затем банк-отправитель отправляет переведенные средства на счет в банке-корреспонденте.После получения комиссии за перевод банк-корреспондент отправляет деньги банку-получателю. Банк-корреспондент обычно взимает от 25 до 75 долларов за услугу.

Пример банка-корреспондента

У Джеффа компания по отоплению и кондиционированию воздуха. Он хочет купить запчасти у поставщика в Мексике. Джефф обращается в местный кредитный союз, чтобы перевести деньги в банк поставщика. Поскольку кредитный союз не имеет соглашения с банком поставщика, банкир кредитного союза использует сеть SWIFT, чтобы найти банк-корреспондент, с которым у кредитного союза и банка в Мексике есть соглашения. Кредитный союз переводит деньги, включая комиссию в размере 50 долларов, со счета Джеффа в банк-корреспондент. Банк-корреспондент снимает комиссию и переводит деньги в банк поставщика.

Кредитный союз переводит деньги, включая комиссию в размере 50 долларов, со счета Джеффа в банк-корреспондент. Банк-корреспондент снимает комиссию и переводит деньги в банк поставщика.

Вы живете за границей? Прочтите о банковских счетах для американцев, живущих за границей.

Что такое банк-корреспондент?

Банк-корреспондент — это иностранный банк, который предоставляет банковские услуги от имени местного банка в иностранном государстве. Это позволяет местным банкам предлагать своим клиентам иностранные банковские услуги, не открывая филиалов в другой стране.

Банки-корреспонденты предоставляют банковские услуги, включая телеграфные переводы, обработку банковских документов, проведение комплексной проверки перед выполнением и проведением транзакций.

- Как работают банки-корреспонденты

- Порядок расчетов между банками по иностранной сделке с банковскими корреспондентами

- Комиссия за обслуживание корреспондентов

- Как банк находит банк-посредника

- Банк-посредник — Часто задаваемые вопросы

- Международные платежи

Как работают банки-корреспонденты

Когда два банка соглашаются установить банковскую корреспонденцию, они обычно открывают корреспондентский банковский счет со своих сторон. Местные банки используют эти корреспондентские банковские счета для расчетов по международным операциям с банками-корреспондентами.

Местные банки используют эти корреспондентские банковские счета для расчетов по международным операциям с банками-корреспондентами.

Что такое учетные записи Nostro и Vostro?

Местный банк называет банковский счет, который он открывает для банка-корреспондента, счетом Nostro . Этот же счет называется счетом Vostro банка-корреспондента, от имени которого он был открыт.

Количество корреспондентских банковских счетов, имеющихся в местном банке, определяется количеством имеющихся у него корреспондентских банковских отношений.В большинстве случаев, чем больше у банка операций за границей, тем больше у него корреспондентских банковских отношений.

Как банки осуществляют расчет по иностранной сделке с банковскими корреспондентами

Покупатель с банковским счетом в США может захотеть заплатить поставщику в Китае, у которого нет банковского счета в США. Покупатель должен будет полагаться на свой американский банк, чтобы использовать свой корреспондентский банк в Китае для завершения транзакции.

Во-первых, покупатель разрешает внести депозит поставщику в Китае, сообщая своему банку банковские реквизиты поставщика и сумму, подлежащую выплате.Банк покупателя в США дебетует счет покупателя, затем связывается со своим банком-корреспондентом в Китае и разрешает ему кредитовать банковский счет поставщика.

Банк в Китае проверяет реквизиты и кредитует банковский счет поставщика. Американский банк зачисляет такую же сумму на свой счет Nostro в китайском банке, и банк в Китае может видеть, что американский банк кредитовал свой американский Vostro. Оба банка вычитают комиссию за перевод из средств покупателя.

Комиссия за обслуживание корреспондентов

В этом отношении покупатель должен отправить поставщику достаточно средств для покрытия комиссии за перевод.Более того, если банк США не имеет корреспондентских банковских отношений с банком поставщика, он должен использовать банк-посредник.

Банк-посредник должен иметь корреспондентские банковские отношения с банком поставщика и банком покупателя. Часто это может повысить комиссию, необходимую для обработки транзакции.

Часто это может повысить комиссию, необходимую для обработки транзакции.

Как банк находит банк-посредник

Если у банка нет корреспондентских банковских отношений с банком-получателем, он использует сеть Общества всемирных межбанковских финансовых телекоммуникаций (SWIFT) , чтобы найти банк-посредник.

Банк-посредник — это просто банк, который имеет корреспондентские отношения с двумя банками, которые хотят провести операцию, но не являются корреспондентами.

Большинство международных банковских переводов происходит через сеть SWIFT. Это избавляет банки от дорогостоящего процесса открытия нескольких корреспондентских счетов или филиалов по всему миру.

Банк-посредник — Часто задаваемые вопросы

В чем разница между банком-корреспондентом и банком-посредником?

Банки-корреспонденты часто представляют собой два банка, которые обрабатывают транзакции друг друга.На заре банковского дела большинство банков-корреспондентов находились в одной стране. Сегодня штаб-квартиры большинства банков-корреспондентов находятся в разных странах.

Сегодня штаб-квартиры большинства банков-корреспондентов находятся в разных странах.

Две валюты, которые используют банки-корреспонденты, часто являются внутренней, но в некоторых случаях они могут быть иностранными валютами. В таких случаях банкам необходимо конвертировать свои валюты для завершения транзакции.

Банки-посредники отправляют наличные для завершения иностранной транзакции. Их используют банки, у которых нет местного банка-корреспондента.Банки также используют банки-посредники для направления денег через национальные банковские системы.

Банки-респонденты часто поступают так, если у них нет банка-корреспондента, который является участником такой банковской системы. Использование банка-посредника часто обходится дороже, чем использование банка-корреспондента.

Некоторые банки-корреспонденты часто сотрудничают друг с другом. И из-за этого у них могут быть договоренности о снижении транзакционных издержек для своих клиентов.

Каковы риски корреспондентского банкинга?

Банки-корреспонденты могут подвергать банки-респонденты финансовым или уголовным рискам. Это может произойти, если банк-корреспондент не следует строгой политике «Знай своего клиента» (KYC).

Это может произойти, если банк-корреспондент не следует строгой политике «Знай своего клиента» (KYC).

Это может привести к тому, что банки-респонденты будут заниматься преступной деятельностью, которую ведут клиенты банка-корреспондента. К счастью, сегодня правительства большинства стран проводят строгую политику KYC для своих банков.

Рост международного терроризма и растущая потребность в мониторинге лиц, уклоняющихся от уплаты налогов, привели к тому, что все больше правительств вводят строгие правила KYC. Поэтому в некоторых странах отсутствуют какие-либо правила KYC для своих банков.

В этой связи такие органы, как Федеральная резервная система США, часто имеют списки стран, которые банки США могут использовать в качестве руководящих указаний. Если Федеральная резервная система заносит страну в черный список, то банк США не может вести дела с банком в этой стране.

Что такое комиссия банка-корреспондента?

Комиссия банка-корреспондента — это деньги, которые банк-корреспондент взимает с клиентов банка-респондента. Он вычитает эту комиссию из суммы отправителя. Следовательно, отправитель должен включить такие комиссии при отправке денег.

Он вычитает эту комиссию из суммы отправителя. Следовательно, отправитель должен включить такие комиссии при отправке денег.

Почему корреспондентский банкинг сопряжен с высоким риском?

Корреспондентские банковские операции часто сопряжены с высоким риском, поскольку банки-респонденты не имеют прямого контроля над банковским счетом получателя. После завершения транзакции вернуть деньги невозможно.

Мошенники часто снимают деньги, как только они зачисляются на их счета. Некоторые банки, как правило, хранят деньги в течение одного рабочего дня, чтобы снизить такие риски.

Международные платежи

Мы надеемся, что это руководство было для вас информативным, и теперь вы знаете, почему некоторые международные банковские переводы стоят дороже, чем другие.

Объяснение корреспондентского банковского счета

Определение корреспондентского банковского счета

Корреспондентский банковский счет, обычно называемый счетом Востро или Ностро, — это счет, который позволяет открывать взаимные счета в различных банках по соглашению. Эти счета открываются для того, чтобы местный банк мог производить платежи или переводы денег от имени иностранного банка.

Эти счета открываются для того, чтобы местный банк мог производить платежи или переводы денег от имени иностранного банка.

Как предприятия могут использовать корреспондентские банковские счета?

В случае бизнеса корреспондентский банковский счет позволит ему оплачивать продукты, приобретенные у поставщика в другой стране.В основном крупные предприятия, такие как ТНК, открывают корпоративные корреспондентские счета, чтобы упростить переводы, связанные с международными транзакциями, поскольку это устраняет проблемы, связанные с различными счетами и банками, и упрощает использование переводов денег по всему миру.

Как работает корреспондентский банкинг?

Внутренний банк предприятия (клиента) определяет необходимую сделку по обмену иностранной валюты для облегчения соответствующих платежей в валюте предприятия.Банк-респондент (внутренний) списывает соответствующую сумму со счета предприятия, а затем поручает своему банку-корреспонденту в стране поставщика клиента выплатить соответствующую сумму поставщику в валюте поставщика с корреспондентского счета внутреннего банка в иностранном банке.

Преимущества корпоративного корреспондентского банкинга

Это может быть очень выгодно финансовым учреждениям и их клиентам. Как и через корреспондентские банковские отношения, банки могут получать доступ к финансовым услугам в различных юрисдикциях и предоставлять своим клиентам услуги международных платежей, поддерживая международную торговлю.

Проблемы

Основная проблема, с которой сталкиваются в настоящее время, — это проблема соблюдения требований по борьбе с отмыванием денег и терроризму, поэтому в наши дни банки неохотно открывают корреспондентские банковские счета в других банках и их клиентах. Из-за усиления соблюдения требований и связанных с этим рисков многие крупные банки крайне неохотно разрешают клиентам использовать услуги соответствующих банковских счетов в качестве средства защиты на случай, если что-то произойдет. Таким образом, повышенное нормативное бремя сказалось на простоте открытия корреспондентских счетов для банков и их клиентов.

Чтобы подчеркнуть проблему, мы можем взять случай 2012 года, когда небольшой внутренний банк в Америке, базирующийся в Вирджинии, позволил использовать себя для отмывания денег от наркотиков, уходящих из Мексики, и в конечном итоге был задержан американскими властями, вынужденными заплатить возвращать крупные суммы в соответствующие органы.

Похожий инцидент произошел в 2015 году, когда банк в Германии и его филиал в США были обвинены в нарушении законов, поскольку он позволил ограничить финансовые потоки из Ирана, Судана и Кубы для репатриации.

Заключение

После этих двух громких дел, одного из многих, которые произошли, банки теперь сделали упор на более строгую и эффективную политику борьбы с отмыванием денег (AML) и усиление должной осмотрительности, чтобы добиться «знай своего клиента» (KYC) информации и информации «знай своего клиента» (KYCC), что в настоящее время чрезвычайно затрудняет открытие корпоративного корреспондентского банковского счета для клиентов. Это усиление мер привело к значительному сокращению числа банков, желающих открывать корреспондентские банковские счета, поскольку они опасаются, что даже при наличии проверок должной осмотрительности существуют различные способы манипулирования системой, которые в конечном итоге могут нанести ущерб банковскому фонду страны.

Это усиление мер привело к значительному сокращению числа банков, желающих открывать корреспондентские банковские счета, поскольку они опасаются, что даже при наличии проверок должной осмотрительности существуют различные способы манипулирования системой, которые в конечном итоге могут нанести ущерб банковскому фонду страны.

Свяжитесь с нами

Чтобы открыть корпоративные банковские счета по всему миру, свяжитесь с Healy Consultants Group PLC по телефону +65 6735 0120 или напишите нам по адресу [email protected].

Продолжить чтение

Что такое корреспондентские отношения? | GoCardless

При отправке электронных переводов или других форм международных платежей вам может потребоваться корреспондентский банкинг. Итак, что такое банк-корреспондент по электронным переводам и как работает эта система? Вот что вам нужно знать о перемещении средств между банками и о том, как это соотносится с концепцией корреспондентского банкинга.

Что такое банк-корреспондент?

Определение корреспондентского банкинга незначительно различается в зависимости от страны, но обычно этот термин относится к любому финансовому учреждению, предоставляющему услуги другому банку. Банк-корреспондент выполняет множество различных функций, как правило, между разными странами. Это может включать в себя упрощение банковских переводов, прием депозитов, проведение финансовых транзакций или просто сбор документов, необходимых для осуществления этих транзакций.

Банк-корреспондент выполняет множество различных функций, как правило, между разными странами. Это может включать в себя упрощение банковских переводов, прием депозитов, проведение финансовых транзакций или просто сбор документов, необходимых для осуществления этих транзакций.

Например, у местного банка может не быть филиалов в другой стране.Когда ему нужно проводить транзакции от имени международных клиентов, он будет использовать для доступа банк-корреспондент. Банк-корреспондент выступает в роли посредника между эмитентом и получателем.

Определение и цель корреспондентских банковских отношений

Рассматривая определение корреспондентских банковских отношений, мы отметили выше, что банки-корреспонденты выступают в качестве третьей стороны. Еще один способ определить эту связь — сравнить ее с агентом внешней службы.Если клиент банка-корреспондента выезжает за границу, он может использовать свой счет для обработки документов или перевода средств для получения международных платежей.

Корреспондентские банковские операции также облегчают обмен валюты, клиринг чеков и электронные переводы. Если банки-отправители и банки-получатели не заключили каких-либо соглашений об упрощении банковских переводов, они могут обратиться за помощью к корреспондентским банкам.

Корреспондентские банковские операции включают «счета Ностро и Востро», которые совместно используются банками.Если в одном банке открыт счет для другого, он называется счетом Nostro, что на латыни означает «наш» счет. Банк-контрагент назовет это счетом Vostro или «вашим» счетом. Общий доступ позволяет банкам отслеживать дебеты и кредиты во время международных транзакций.

Пример корреспондентского банкинга

В качестве распространенного примера корреспондентского банкинга представьте, что небольшой внутренний банк в Австралии решил принимать международных клиентов в Европе и Азии. Однако, поскольку у него нет собственных отделений в Европе или Азии, он должен использовать банк-корреспондент для перевода денег и проведения финансовых операций. Это дает банку доступ к иностранному рынку в обмен на комиссию, уплачиваемую банку-корреспонденту.

Это дает банку доступ к иностранному рынку в обмен на комиссию, уплачиваемую банку-корреспонденту.

Подобно банкам-корреспондентам, банки-посредники также выступают в качестве посредников между банками-отправителями и банками-получателями. Оба могут использоваться для отправки и получения денег, выступая в качестве третьей стороны. Тем не менее, при сравнении банка-корреспондента и банка-посредника следует помнить об одном существенном различии.

Оба работают с местными банками, но обычно это банки-корреспонденты, которые обрабатывают международные транзакции в нескольких валютах.Банк-посредник может отправлять деньги, чтобы помочь клиентам завершить зарубежную транзакцию, но она будет завершена в единой валюте.

Корреспондентские банковские операции и телеграфные переводы в Австралии

Международные телеграфные переводы используют сеть Общества всемирных межбанковских финансовых телекоммуникаций (SWIFT). Если вы думаете об отправке или получении международных платежей, вам необходимо знать соответствующий номер SWIFT для каждой учетной записи.

И последнее, что следует иметь в виду, это то, что определения корреспондентского и посреднического банкинга незначительно различаются в зависимости от страны.Вот почему, когда вы организуете банковские переводы специально в Австралии, вы в первую очередь будете видеть ссылки на посредническую банковскую деятельность, а не на корреспондентскую. Все они выполняют одну и ту же роль, но рекомендуется проверить условия перед завершением любой передачи.

Мы можем помочь

GoCardless поможет вам автоматизировать сбор платежей, сократив количество администраторов, с которыми ваша команда должна иметь дело при поиске счетов. Узнайте, как GoCardless может помочь вам со специальными или регулярными платежами.

Инструкции по банковскому переводу — отправка и получение электронного перевода

Отправлять и получать электронные переводы внутри страны просто и удобно. Если у вас есть вопросы, обращайтесь в ближайший к вам Финансовый центр.

исходящие провода

Исходящий внутренний или международный запрос на перевод средств можно выполнить лично в любом из наших финансовых центров. Все запросы на банковский перевод должны быть получены до 14:00 по местному времени для обработки в тот же день. Для предприятий, пожалуйста, свяжитесь с нашей командой по управлению денежными средствами по телефону 717.686.4320, чтобы узнать о коммерческих телеграфных услугах.

Все запросы на банковский перевод должны быть получены до 14:00 по местному времени для обработки в тот же день. Для предприятий, пожалуйста, свяжитесь с нашей командой по управлению денежными средствами по телефону 717.686.4320, чтобы узнать о коммерческих телеграфных услугах.

Чтобы отправить телеграмму, вам необходимо предоставить следующую информацию:

- Форма запроса банковского перевода Centric

- Ваше имя, адрес и номер телефона

- Номер вашего счета Centric

- Удостоверение личности (водительские права)

- Наименование и адрес банка-получателя

- Wire ABA / Routing Number банка-получателя

- Номер банковского счета-получателя, а также имя и адрес счета

Пожалуйста, свяжитесь с вашим местным финансовым центром для получения дополнительной информации и формы запроса банковского перевода.

Входящие провода

Внутренний

Используйте эти инструкции для любых проводов в США. Вам нужно будет предоставить эту информацию банку, который отправляет перевод на ваш счет Centric.

Вам нужно будет предоставить эту информацию банку, который отправляет перевод на ваш счет Centric.

- Название банка: Centric Bank

- Адрес банка: 4320 Linglestown Road, Harrisburg, PA 17112

- ABA #: 031315269

- Имя получателя: (ваше имя)

- Адрес получателя: (ваш адрес)

- Номер счета получателя: (номер вашего счета в Centric Bank)

Международный

Используйте эти инструкции для любых переводов за пределы границ США, за исключением случаев, когда финансовое учреждение имеет офис в Соединенных Штатах и может обрабатывать их как внутренние переводы.Для перевода за пределы США потребуется как банк-получатель, так и банк-посредник. Вам нужно будет предоставить эту информацию как банку-получателю, так и банку-посреднику, которые участвуют в отправке перевода на ваш счет Centric.

Банк-посредник / получатель:

- Быстрый код: NORHUS33

- ABA #: 031301752

- Адрес банка-посредника: Atlantic Central Bankers Bank, Camp Hill, PA 17011

Банк получателя:

- Название банка: Centric Bank

- Адрес банка: 4320 Linglestown Road, Harrisburg, PA 17112

- Банковский счет №: 220148

- Имя получателя: (ваше имя)

- Адрес получателя: (ваш адрес)

- Номер счета получателя: (номер вашего счета в Centric Bank)

Корреспондентские отношения — значение, особенности и многое другое

Банк-корреспондент — это финансовое учреждение, которое предлагает услуги клиенту от имени любого другого банка или финансового учреждения, обычно в иностранной стране. Банк-корреспондент выполняет ряд услуг для других банков, таких как прием вкладов, сбор документов и многое другое. Такая сеть банков, вместе называемых корреспондентскими банками, играет решающую роль в поддержке международной торговли.

Банк-корреспондент выполняет ряд услуг для других банков, таких как прием вкладов, сбор документов и многое другое. Такая сеть банков, вместе называемых корреспондентскими банками, играет решающую роль в поддержке международной торговли.

Определение корреспондентского банкинга — это договоренность, при которой один банк (корреспондент) хранит депозиты от имени другого банка (банка-респондента) и предлагает платежные и другие услуги банкам-респондентам. По сути, это двустороннее соглашение между двумя банками об оказании платежных услуг клиентам банка-респондента, которые находятся в юрисдикции банка-корреспондента.

Особенности банков-корреспондентов

- Банк-корреспондент выступает в качестве агента банка-респондента.

- Банки-корреспонденты предлагают следующие услуги, такие как казначейство, оформление чеков, составление тратт до востребования, технологическая документация, обмен валюты, финансирование, управление международными инвестициями и многое другое.

- Банк-корреспондент взимает с банка-респондента определенную плату за свои услуги.

- Услуги банка-корреспондента обычно необходимы для международных финансовых операций, требующих обмена иностранной валюты.

Что нужно?

В современном мире международная торговля имеет огромное значение. Почти каждая компания или отдельное лицо планируют вывести свой бизнес на глобальный уровень. Однако без банковских услуг это невозможно. С другой стороны, не у каждого банка есть возможность иметь филиал повсюду.

Вот где помогает корреспондентский банкинг. Такое банковское учреждение необходимо для предоставления банковских услуг в зарубежных странах, где банк-респондент не имеет физического присутствия.Иностранный банк пользуется услугами корреспондентских банков, когда для первого из них финансово невозможно открыть филиал в этой стране. Таким образом, использование услуг банков-корреспондентов помогает банку-респонденту удерживать клиентов при одновременном снижении затрат.

Как работает корреспондентский банк?

Счета (или клиентов), которые обслуживает корреспондентский банк, называется Vostro. Это означает «ваша учетная запись в наших книгах». Точно так же банк-респондент называет такой счет «Ностро» или «наш счет в ваших книгах».«Например, если вы находитесь в США и просите свой банк открыть для вас счет в рупиях. Ваш банк откроет счет Nostro в своем банке-корреспонденте в Индии.

Теперь, если банку-респонденту необходимо перевести денежную сумму в иностранный банк, с которым у него есть договор, он воспользуется услугами банка-корреспондента. Международные переводы осуществляются через сеть SWIFT (Общество всемирных межбанковских финансовых телекоммуникаций).

Таким образом, банк-респондент будет искать SWIFT-код банка-корреспондента, имеющего контакт с иностранным банком.Банк-респондент переведет сумму в банк-корреспондент, который после вычета комиссии переводит сумму на счет в иностранном банке.

Давайте разберемся в этом на примере. Клиент A из США хочет импортировать смартфон от поставщика B в Китае. Клиент A обращается в свой банк XYZ, чтобы перевести сумму на счет поставщика B в банке ABC в Китае. XYZ, однако, не имеет соглашения с банком ABC.

В таком случае XYZ свяжется со своим банком-корреспондентом в Китае, у которого есть договор с банком ABC.XYZ переведет сумму (плюс комиссии банков-корреспондентов) в банк-корреспондент, который затем направит ее в банк ABC.

Заключительные слова

Для обеспечения эффективности корреспондентских банковских операций крайне важно, чтобы оба банка собирали подробную информацию о других банках, такую как его деловая репутация, результаты деятельности, клиенты и многое другое. Например, у обоих банков должна быть информация об имени, адресе, основном бизнес-направлении, именах директоров, недавнем годовом отчете или аудированной финансовой отчетности, копии нескольких юридических документов и многом другом.

Кроме того, важно четко определить роли и обязанности банков.