Закон о банкротстве: описание, текст

Федеральный закон Российской Федерации от 26.10.2002 №127-ФЗ «О несостоятельности (банкротстве)» — ключевой нормативно-правовой акт, на основании положений которого суд может признать юридическое или физическое лицо банкротом, а также вынести ряд решений, связанных с признанием несостоятельности. (Узнайте все о банкротстве юридических лиц по ссылке:)

ФЗ 127является одним из основных звеньев во всей системе отечественной экономики. Банкротство (несостоятельность) — законно признанная судом невозможность лица платить по долгам за кредиты или выполнять обязательные государственные платежи.

Описание фз 127 о банкротстве

Инициатива наведения порядка в экономике страны на рубеже 1990-2000-х годов исходила от В.В. Путина. В своих комментариях Президент активно призывал к этому. Именно его желание навести порядок в сфере банкротства и послужило отправной точкой для издания соответствующего нормативно-правового акта. В итоге в конце 2002 года на смену предшествующему закону о несостоятельности (банкротстве) пришел новый Федеральный закон от 26.10.2002 №127-ФЗ с тем же названием.

Новый закон состоит из нескольких основных элементов. Так он в в содержании своих статей раскрывает:

- общие положения процедуры признания лица банкротом,

- меры по предупреждению банкротства,

- порядок разбирательства дел в арбитражном суде,

- процесс оспаривания сделок должника,

- ответственность должностных и иных лиц в делах о банкротстве,

- процедуры наблюдения, финансового оздоровления, внешнего управления, конкурсного производства и т.д.,

- порядок заключения мирового соглашения.

Помимо этого ФЗ 127 разграничивает несостоятельность (банкротство) отдельных российских граждан и юридических лиц, при этом разделяя их на различные категории должников. Так же необходимо отметить, что закон о банкротстве подвергается регулярным изменениям, однако суть свою он не меняет. Так последние изменения были внесены в конце июля 2017 года.

Банкротство юридических лиц

В современных экономических условиях все чаще поднимается вопрос о банкротстве юридических лиц. В данном разделе речь пойдет как раз об этом.

В случае, когда юридическое лицо не может платить по имеющимся счетам, при этом его руководство не видит перспектив и дальнейших путей развития организации, возникает огромная задолженность, погасить которую становится невозможным. Долги возникают, как перед кредиторами, так и перед работниками.

Несостоятельность юридического лица признается в судебном порядке. Инициатором данного производства может выступить любая из заинтересованных в этом сторон. По решению суда к юрлицу могут применяться антикризисные процедуры (наблюдение, финансовое оздоровление и другие). Помимо этого к юридическому представителю может применяться процедура ликвидации. В результате управление предприятием переходит к специальному управляющему, начисление процентов по долгам прекращается, также прекращается деятельность всех бывших руководителей. В ходе этих мероприятий постепенно погашаются все имеющиеся долги за счет имущества юридического лица.

Последствия банкротства юридических лиц не серьезные. так как те, не лишаются права заниматься предпринимательской деятельностью

Банкротство физических лиц по новому закону

Закон о несостоятельности (банкротстве) от 2002 года претерпел значительные изменения. Так поправки 2017 года привели к тому, что он даже стал характеризоваться как Новый закон о банкротстве.

Новый закон о банкротстве устанавливает, что банкротство гражданина может быть у тех лиц, которые имеют крупные долги перед другими физическими или юридическими лицами.

Теперь для признания физического лица несостоятельным необязательно наличие у него задолженности по ипотечным или кредитным договорам, достаточно крупной просрочки по коммунальным платежам.

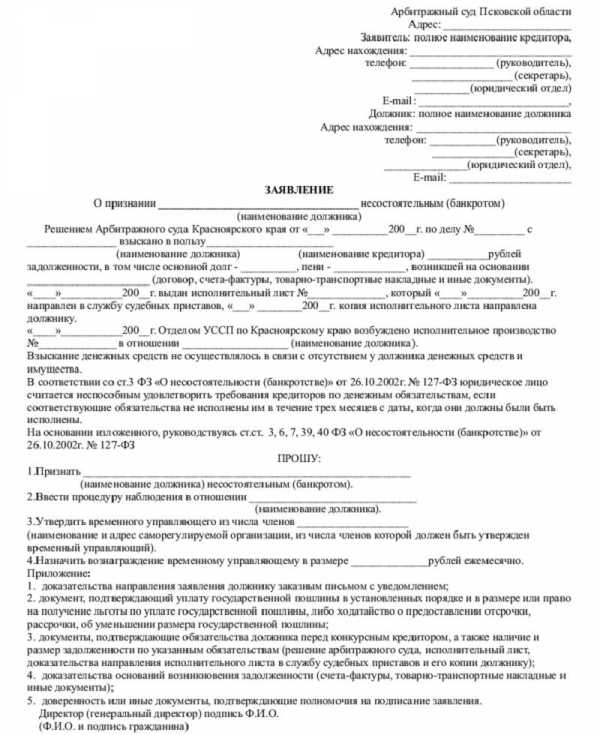

Инициатором начала процесса о признании банкротом может быть любое финансово заинтересованное лицо. Начало процедуры заключается в подаче соответствующего заявления в судебные органы по месту регистрации лица. (Образец искового заявления о признании физлица банкротом можете скачать здесь: ). К заявлению прикладываются все документы, подтверждающие задолженность. Процесс признания банкротом производится в арбитражном суде.

В качестве последствий признания должника несостоятельным может быть конфискация его имущества, реструктуризация долга, наложение ареста на имущество, назначение арбитражного управляющего имуществом должника, запрет на занятие всеми видами бизнеса и некоторые другие последствия. Ограничения в выезде за границу не предусмотрено.

Из положительных моментов — приостанавливается начисление процентов по кредитам.

Оформить заявку на займ

rcbbank.ru

Федеральный закон «О несостоятельности (банкротстве)» (127-ФЗ), 2019, 2018 — проверено 14.01.2019 с комментариями — Законы Российской Федерации

Закон о банкротстве в последней действующей редакции от 1 января 2019 года.

Сравнить, что изменилось в текущей редакции по сравнению с предыдущей

Новые не вступившие в силу редакции закона отсутствуют.

Сравнить редакции закона

Вы можете сравнить редакции данного закона, выбрав даты вступления редакций в силу и нажать на кнопку «Сравнить». Все последние изменения и дополнения откроются перед Вами как на ладони.

Федеральный закон «О несостоятельности (банкротстве)» регулирует процессы обеспечения законных интересов кредиторов, защиты прав учредителей и участников должника, изменения статуса организации. Федеральный закон регулирует деятельность арбитражного управляющего и устанавливает необходимые особенности банкротства для должников. Федеральный закон «О несостоятельности (банкротстве)» расширяет круг юридических лиц, которые имеют возможность получить статус банкрота, будучи признанными несостоятельными, а также расширяет размер денежных требований к должникам.

Федеральный закон «О несостоятельности (банкротстве)» устанавливает очерёдность кредиторов, которые выставляют требования, обеспеченные залогом, и предоставляет возможность досрочного расчёте с кредиторами. С принятием Федерального закона о банкротстве более совершенна стала процедура расторжения мирового соглашения в случае худших условий для кредиторов, установлен новый порядок обжалования мирового соглашения, порядок продажи имущества банкрота и порядок открытых торгов.

Федеральный закон «О несостоятельности (банкротстве)» вводит новую реорганизационную процедуру – финансовое оздоровление, которое позволяет учредителям должника сохранить контроль за предприятием, восстановить платежеспособность и провести дополнительную эмиссию акций.

Последние изменения в Законе о банкротстве РФ

dogovor-urist.ru

Основные положения федерального закона о банкротстве

ФЗ «О несостоятельности (банкротстве)» выступает одним их основополагающих нормативно-правовых актов для целого правового сегмента, регулирующего экономические правоотношения. Ниже пойдёт речь о структуре закона, последних изменениях, особенностях законодательства касательно процедуры банкротства и многих других нюансах.

Так, закон абсолютно не регулировал процедуру и порядок признания банкротом частных предпринимателей, которые становились неотъемлемым элементом экономики.

Затем поочерёдно были приняты несколько правовых актов, регулирующих банкротство для организаций в отдельных отраслях (например, кредитных и финансовых учреждений, монополистических предприятий топливно-энергетического комплекса и прочее).

Что представляет собой закон о банкротстве

Федеральный Закон «О несостоятельности (банкротстве)» был принят 2 декабря 2002 года. Разработкой данной сферы правительство РФ занялось ещё в 1992 году, когда экономика страны начала переходить на принципы рыночного регулирования. Тогда был принят первый закон «О несостоятельности (банкротстве) предприятий», однако ввиду быстрых темпов развития экономики и появлениях новых сфер он не мог охватить все нюансы.

Спустя 10 лет наконец был принят унифицированный закон, регулирующий сферу банкротства. Закон привнёс множество позитивных изменений, поэтому акт является действующим по сей день. Из наиболее значимых особенностей следует выделить следующее:

- Детально регламентирован судебный порядок – теперь данными вопросами занимаются исключительно арбитражные суды. Закон предусмотрел пре нюансы на каждой стадии арбитражного процесса.

- При злостном несоблюдении процедуры банкротства виновная сторона теперь может подвергаться уголовной ответственности.

- Процедура стала содержать множество детально прописанных стадий, теперь исключена возможность ранее популярного «внезапного» банкротства.

- Был расширен перечень лиц, которых может затронуть процедура банкротства. Определённые сферы экономики, банкротство которых ранее регулировалось отдельным законом, теперь унифицировано в едином нормативно-правовом акте.

- Детально расписана правомочность организаций, регулирующих процесс банкротства, им предоставлена большая автономия (раньше они ввиду недочётов законодательства часто зависели от самих должников, что сказывалось на объективности процедуры).

Содержание закона

ФЗ «О несостоятельности (банкротстве)» состоит из 233 статей, подразделяемых на следующие 13 глав:

- Общие положение – предусматривает основные взаимоотношения, регулируемые ФЗ «О несостоятельности (банкротстве)», устанавливает права и обязанности участников дел о банкротстве, устанавливает правомочность контролирующих лиц и организаций при проведении процедуры банкротства.

- Меры касательно предупреждения банкротства, в том числе санация – пол

kreditadvo.ru

ФЗ «О банкротстве»: основные положения

Несостоятельность или так называемое банкротство представляет собой неспособность должника рассчитаться по своим долгам перед заемщиком в установленный срок, а также отсутствие возможности удовлетворить требования бюджета и внебюджетных фондов.

Согласно ФЗ о банкротстве объявить о несостоятельности может только арбитражный суд на основании заявления кредиторов либо сам заемщик. Банкротом может быть только юридическое лицо или любая организация, занимающаяся коммерческой деятельностью, кроме предприятий казенного типа, пенсионного или благотворительного фонда.

Федеральный Закон (ФЗ) о банкротстве юридических лиц предполагает ликвидацию предприятия только после попытки восстановить платежеспособность юридического лица путём проведения предупредительных мероприятий. Целью данных процедур, в первую очередь, является расчет со всеми кредиторами и бюджетом, а во вторую очередь – полное восстановление платежеспособности.

Действия по предупреждению банкротства имеют смысл только в случае согласия предприятия-должника и могут быть инициированы кредиторами, государственными органами и пр. Согласно ФЗ о банкротстве основанием для подачи заявления в арбитражный суд считается:

— наличие просроченной задолженности со сроком не менее, чем три месяца;

— неспособность организации рассчитаться по своим долгам в ближайшее время.

Должник обязан уведомить всех своих кредиторов о проведении предупредительных мероприятий. При соблюдении всех требований судья в течение пяти дней со момента подачи рассматривает заявление и выносит окончательное решение.

Сначала для помощи предприятию в восстановлении его платежеспособности арбитражный суд вводит управляющего, который выполняет наблюдательную и контрольную функции. Спустя месяц управляющий предоставляет отчет о проделанной работе.

При необходимости законодательные нормы редактируются соответственно современным тенденциям и нормам. Так, например, были введены в ФЗ о несостоятельности (банкротстве) изменения, предполагающие расширение перечня мероприятий, направленных на удовлетворение требований кредиторов.

Максимальный срок слушания дела о банкротстве не должен превышать семимесячный срок. На основании проведенных исследований принимается решение о признании должника банкротом. Может вводиться такая мера, как конкурсное производство, финансовое оздоровление или внешнее управление. Причем на каждой стадии может быть заключено мировое соглашение по обоюдному соглашению сторон при полном расчете по всем обязательствам с кредиторами.

Главной задачей арбитражного суда является не объявление ликвидации юридического лица, а в соответствии с ФЗ о банкротстве предоставление помощи предприятию, попавшему в затруднительную ситуацию. Ликвидация проводится только после того, как все вышеперечисленные мероприятия не принесли должного результата. Тогда деятельность управляющего будет направлена на удовлетворение требваний кредиторов и государственных органов. Рассмотрение дела может быть отложено на основании ходатайства должника, если в ближайшее время он планирует погасить всю имеющуюся у него задолженность.

Как правило, введение внешнего управления дает надежду на получение значительного эффекта. Через месяц внешний управляющий должен предоставить отчет о проделанной работе и информацию о перспективах дальнейшего проведения мероприятий. После полного удовлетворения требований кредиторов и бюджета оценивается перспективность юридического лица, то есть целесообразность его существования. Арбитражный судья выносит вердикт: либо констатирует невозможность дальнейшей деятельности, либо фиксирует положительную тенденцию временного управления и позволяет юридическому лицу возможность продолжать свою деятельность с новыми силами.

fb.ru

Банкротство отсутствующего должника. Упрощенная процедура банкротства. 127-ФЗ «О несостоятельности (банкротстве)»

Некоторые граждане, имеющие материальные обязательства, начинают бегать от проблем и скрываться от кредиторов. Страдает в этой ситуации заимодатель, которому необходимо закрыть хотя бы тело кредита. Решение проблемы – инициация процедуры банкротства отсутствующего должника.

Что за процесс

Это упрощенная операция по банкротству, используемая в том случае, если гражданин-должник или управляющий компанией, фактически прервавшей свою деятельность, пропал без вести и установить местонахождение не представляется возможным (ст. 227, п. 1 Закона № 127-ФЗ). То есть процесс может быть запущен как в отношении физического, так и юридического лица, в том числе индивидуального предпринимателя.

Исключение

Кроме того, допускается ситуация с инициацией банкротства отсутствующего должника в отношении юридического лица, даже если местонахождение генерального директора установлено. Причины могут быть следующими:

- Собственности предприятия-должника не хватает на покрытие судебных затрат.

- На протяжении последнего года по счету организации не было никаких операций.

- Существуют другие моменты, подтверждающие, что компания не осуществляет деятельность (статья 230 закона № 127-ФЗ).

Далее рассмотрим особенности процесса и разберемся в том, что делать, если неплательщик пропал и невозможно установить местопребывание.

Признаки

Не все заимодатели понимают, когда нужно передавать в суд исковое заявление об инициации дела о банкротстве отсутствующего должника и взыскании с него задолженности в принудительном порядке.

Неоспоримыми признаками исчезнувшего должника являются:

- За последний год по банковским счетам лица не проходило никаких операций. В первую очередь арбитражный судья подает заявку в Налоговую службу о предоставлении информации по счетам юридического или физического лица. После получения ответа по всем банкам, где открыты счета, делается запрос на выписку. Информация проверяется за предыдущие двенадцать месяцев с момента подачи иска. Если сведения об отсутствии финансовых операций подтверждаются, то это очевидный признак отсутствующего должника.

- От гражданина не поступает никакой реакции на любые оповещения о погашении задолженности, в том числе телефонные звонки и письма.

- Выезды по месту проживания результатов не дают: либо не открывают дверь, либо живущие по этому адресу люди заявляют, что данное лицо там не проживает. А также уполномоченные лица опрашивают родных и соседей должника. Если и это не дает никаких результатов, то налицо признак пропажи.

- Отсутствие у задолжника какого-либо богатства. Ответственный по делу, отправляет запросы в ГИБДД, Ростехнадзор и прочие органы, где содержится информация о движимом и недвижимом имуществе граждан. Если ответ подтверждает, что у должника нет собственности или ее стоимость не покроет финансовую задолженность, то начинается процесс банкротства отсутствующего должника.

- Если должником выступает юридическое лицо, прервавшее свою предпринимательскую деятельность, и выявлены все вышеуказанные признаки, то можно сделать заключение о пропаже управляющего компанией.

Материальная составляющая процедуры банкротства

Любая судебная процедура связана с затратами, поэтому вопрос финансирования процедуры банкротства отсутствующего должника волнует многих. Поскольку ответственное лицо отсутствует, судебные расходы придется покрывать кому-то другому.

По общим правилам предусмотрено следующее: если в ходе разбирательства выясняется, что имущества должника недостаточно для покрытия расходов, то все обязательства по данному пункту возлагаются на плечи заявителя. Поэтому уполномоченный орган, скажем, налоговая, может подать иск на упрощенную процедуру банкротства, только в том случае, когда существует вероятность нахождения имущества, стоимость которого сможет покрыть сопутствующие расходы. Более того, документы, подтверждающие этот факт, должны быть приложены к исковому заявлению.

Кроме того, перед тем как подавать заявку, уполномоченный орган должен удостовериться в том, что по результатам процедуры банкротства должника можно будет закрыть обязательства по обязательным платежам. В противном случае идти в суд нет никакого смысла. Если нет никаких шансов получить возврат долга, то налоговая инспекция может просто удалить предприятие из Единого государственного реестра юридических лиц.

В случае если исковое заявление подает конкурсный кредитор, расходы оплачивать будет он самостоятельно либо третье лицо (к примеру, другой кредитор).

Особенности банкротства отсутствующего должника

Процедура имеет множество нюансов. Среди них можно выделить следующее:

- арбитражный суд. Разбирательство по делу осуществляется судьей самостоятельно в течение одного месяца. После этого он выносит решение. В этом случае исключены такие понятия, как материальное, внешнее управление, а также наблюдение;

- заявление о банкротстве отсутствующего должника. Конкурсный кредитор либо уполномоченный государственный орган подает иск в суд о том, чтобы неплательщика объявили банкротом. Как уже было отмечено ранее, это возможно лишь в том случае, если существует вероятность покрыть обязательства;

- уведомление. Арбитражный управляющий извещает всех известных ему кредиторов о несостоятельности должника;

- требования заимодателя. В течение первого месяца разбирательства все кредиторы имеют право предъявить свои требования арбитражному управляющему;

- имущество. Это условный шаг. Однако если будет установлен факт обнаружения собственности, то упрощенная процедура банкротства может перейти в стандартную;

- решение. Требования кредиторов удовлетворяются согласно очередности, предусмотренной конкурсным производством. Оплата услуг управляющего и прочие материальные траты осуществляются вне очереди.

Это далеко не весь список особенностей процесса, но в нем перечислены основные моменты, встречающиеся на каждом определенном шаге. Именно при таком подходе удается получать положительные результаты с минимальными денежными потерями.

Упрощенное банкротство

По 217-ФЗ банкротство отсутствующего должника может быть проведено в упрощенной форме, если:

- Платеж за судебные издержки вносит конкурсный кредитор. Это значительно ускоряет процесс.

- Оплату производит уполномоченный орган, передающий дело в Арбитражный суд. В данной ситуации потребуется подтверждение того, что средства на ведения дела существуют. Этот факт существенно оживляет ход процесса, причем все шаги выполняются в соответствии с действующим законодательством РФ.

Преимущества и недостатки процедуры

При рассмотрении закона о банкротстве отсутствующего должника (организации) в упрощенной форме можно выделить как достоинства, так и недостатки. Из плюсов можно назвать следующее:

- одна стадия – конкурсное производство;

- минимальные сроки;

- длительность закрытия реестра — 1 месяц;

- экономия средств;

- альтернатива незаконным методам банкротства.

Минусы:

- учредителей и прежнего управляющего могут привлечь к субсидиарной ответственности;

- нет условий для проведения экономического анализа по Закону о банкротстве, основной целью которого является выявление невозможности исполнить свои денежные обязательства, то есть действительно ли компания находится в критическом состоянии. Если исследования нет, значит, кредиторы не смогут при необходимости доказать махинации должника.

Судебный процесс

В ходе проведения процесса судья не назначает наблюдения. В этом нет никакой необходимости, поскольку чаще всего при упрощенном банкротстве руководитель и все его представители не найдены и установить их местопребывание не представляется возможным. Ведение процедуры не принесет удовлетворения базовых потребностей кредиторов – сохранности имеющегося имущества. А если оно отсутствует, то и в наблюдении необходимости нет.

Если появляется потребность в открытии конкурсного производства, то в этом случае судебный орган вправе самостоятельно принимать решение. Нет необходимости в предварительном консультировании с кредиторами, как это делается при проведении банкротства.

Результаты процедуры

Несостоятельность отсутствующего неплательщика считается непростым процессом, итог которого может быть непредсказуемым. Проблема состоит в том, что на практике довольно часто отсутствие должника объясняется личной инициативой, имеющей дополнительный умысел.

Подача иска на упрощенную процедуру банкротства физического лица является совершенно бесперспективным шагом для любого заимодателя. Однако и в этом случае российское законодательство дает возможность компенсировать убытки. Если со всей ответственностью подойти к проведению упрощенной процедуры, то можно добиться того, чтобы определенная сумма прошла как компенсация налога на прибыль.

В действующем налоговом кодексе есть пункт, допускающий возможность приравнивания безнадежных задолженностей к внереализованным расходам. Кроме того, в эту категорию можно включить все платежи, связанные с ведением судебного дела. Опытные бизнесмены активно пользуются такой возможностью, поэтому всегда заранее просчитывают, насколько выгоден будет проект.

fb.ru

ФЗ № 127 о несостоятельности от 26 октября 2002 года. Признание банкротства

Любая экономическая деятельность в современном мире – это всегда определённые риски. Отлично, если лицо, занимающееся зарабатыванием денег в этой сфере, понимает возможность финансового краха. В противном случае можно оказаться один на один с пагубными факторами рынка. Тем не менее, даже с учётом представленной особенности, экономическая деятельность всё больше становится популярной. Подобная тенденция существует благодаря высокой ликвидности этой сферы. Люди понимают, что получить большую прибыль возможно лишь в процессе непосредственного взаимодействия с рынком или его непосредственными сегментами.

Таким образом, в Российской Федерации сегодня практически ежедневно появляются новые компании, фирмы, физические лица — предприниматели. Но основная проблема заключается в тех рисках, о которых написано в самом начале статьи. На практике достаточно часто участник экономической деятельности не может удовлетворить все свои обязательства того или иного характера. Признание банкротства в этом случае — единственный путь цивилизованного решения проблемы. На сегодняшний день этот термин знают все, но многие не догадываются об истинном его смысле. Попытаемся объяснить суть категории «банкротство», а также выделить его ключевые особенности и нормативно-правовую базу.

Понятие несостоятельности

Несостоятельность, или банкротство, можно рассматривать в нескольких ракурсах. Такой нормативный акт, как ФЗ № 127 «О несостоятельности» даёт юридическую характеристику понятия банкротства. Однако его можно также рассматривать с позиции экономики. Наиболее верная характеристика несостоятельности имеет экономико-правовые аспекты. Таким образом, учитывая теоретические предпосылки данного вопроса и его нормативную характеристику, можно сказать, что несостоятельность — это процедура, осуществляемая государственными органами, по признанию неспособности того или иного должника уплатить по всем имеющимся обязательствам в полном объёме. В данном случае, согласно нормам ФЗ № 127 «О несостоятельности», к подобным обязательствам можно отнести требования по кредитам, обязательства по уплате надлежащих государственных налогов.

Позитивное понятие процедуры

Следует отметить: далеко не все знают, что процедура банкротства направлена не только на признание неспособности должника обеспечивать свои обязательства. Чаще всего признанию полной несостоятельности предшествует процедура улучшения финансового состояния должника. В данном случае к последнему применяются различные экономико-правовые меры, что достаточно часто позволяет добиться позитивных результатов. Если применение указанных мер нецелесообразно или попросту невозможно, лицо признаётся банкротом.

Субъекты процедуры и орган проведения

Учитывая богатую мировую практику в этой сфере финансовой деятельности, следует отметить юридических лиц как основных субъектов процедуры банкротства. Однако в ряде стран существуют механизмы по признанию несостоятельными и физических лиц. В Российской Федерации на сегодняшний день в правовом поле находятся и первые, и вторые. Основным органом реализации процедуры в РФ является арбитражный суд. В правовой системе институт банкротства всецело принадлежит к предпринимательской отрасли права.

Нормативное регулирование

Признание того или иного субъекта банкротом – довольно трудоёмкий и крайне сложный процесс. Дабы избежать каких-либо негативных последствий для всех сторон этого процесса, законодатель издал специальный нормативный акт. С его помощью банкротство непосредственно регулируется со стороны закона. Это ФЗ № 127 «О несостоятельности». В нем подробно изложена инормация по всем основным положениям процедуры признания несостоятельности и т. д.

Федеральный закон

Законодательный акт (127-ФЗ от 26.10.2002) — это специальный юридический документ, который регламентирует признание судом юридического лица несостоятельным. Он регулирует процедуру ликвидации подобного лица и удовлетворение всех требований кредиторов. В экономике Российской Федерации ФЗ № 127 «О несостоятельности» закрепляет основы экономики России. Нормативный акт состоит из 12 глав и 233 статей. Если детально проанализировать положения закона, можно выделить отдельные составляющие всей процедуры. Они являются полностью автономными. Однако их наличие свидетельствует о единой структуре всей процедуры признания несостоятельности.

Отдельные этапы (процедуры) банкротства

Федеральный закон «О несостоятельности» описывает несколько основных процедур, применимых к должнику, с целью улучшения его финансового положения. Таким образом, чаще всего применяются следующие процедуры:

- наблюдение;

- финансовое оздоровление;

- конкурсное внешнее управление;

- мировое соглашение.

Все представленные выше стадии не имеют цели уничтожить должника. Напротив, в большей части случаев все хотят остаться при своих (кредиторы — получить свои деньги, должники – не лишиться любимого дела). Все упомянутые процедуры отличаются не только конечными целями, но и самим способом осуществления.

Субъекты проведения процедур

Каждая из указанных выше процедур во время признания юридического лица банкротом осуществляется конкретным субъектом финансовой деятельности. В этом заключается их отличие, ведь, в зависимости от специалиста, конечный результат будет варьироваться. Таким образом, наблюдение осуществляется временным управляющим, внешнее управление – внешним управляющим, конкурсное производство – конкурсным управляющим, финансовое оздоровление — административным управляющим. Данная особенность полностью регламентирована 127-ФЗ «О банкротстве».

Задачи процесса несостоятельности должника

Как и все в этом мире, процесс признания банкротом также имеет свои определенные задачи. Рассмотрение дел о банкротстве осуществляется для достижения двух ключевых целей, а именно:

- Возврат долгов кредиторам. Когда лицо не может никаким образом отвечать по своим обязательствам, одним из кредиторов становится государство, так как надлежащие платежи ему не поступают. Таким образом, взыскание долгов становится приоритетным направлением, потому что присутствует интерес страны, которая, в свою очередь, содействует всевозможными способами.

- Вторым приоритетным направлением является восстановление платёжеспособности должника. Именно для этого на ранних этапах создаётся план финансового оздоровления. С его помощью не нужно удалять одного из игроков национального рынка. Гораздо правильней помочь вернуть, например, компании её «экономическую фортуну». В данном случае интерес представляет возможность дальнейшего развития занятого сегмента рынка и экономики в целом. Для достижения поставленных целей в этом случае составляется план санации. Этот этап существует для востановления платежеспособности. План санации, в свою очередь, позволяет упорядочить процесс и повысить его оперативность.

Конкретный выбор между этими направлениями делается непосредственно «на месте», когда известна точная судьба лица.

Характеристика первого этапа банкротства – наблюдения

Чтобы детальнее разобраться в сути работы института, нужно проанализировать основные этапы его реализации. Как уже указывалось ранее, первый шаг называется наблюдением. В соответствии с ФЗ № 127 «О несостоятельности», наблюдение – это одна из процедур банкротства, которую применяют для анализа финансового состояния должника, сохранения его собственности и т. п. Процедура имеет обязательный характер, поэтому её реализуют всегда. Это связано с большой важностью наблюдения. Ведь перед тем как принять решение о ликвидации или оздоровлении предприятия, нужно собрать достаточное количество информации финансового характера, дабы решение было обосновано фактами.

Для начала процедурного наблюдения необходимо разрешение арбитражного суда. Если оно есть, должник начинает непосредственный анализ целесообразности своей дальнейшей деятельности. Прежде всего необходимо идентифицировать абсолютно все долги, чтобы проанализировать их суть. Это осуществляется через комитет или собрание кредиторов. В некоторых случаях кредитор имеет право полностью приостановить отдельную линию деятельности в связи со взысканием денежных средств. Для реализации данного права существует такой институт, как заявление кредитора. Следует помнить, что процедурное наблюдение – это возможность выбраться из долговой ямы. Основное преимущество состоит в том, что отдельные органы должника не ликвидируются, хотя некоторые ограничения в их работе могут присутствовать.

Однако банкротство ООО или организаций иного правового типа на стадии наблюдения происходит с назначением временного управляющего. Этот субъект процесса действует самостоятельно, параллельно с «исходным» управителем компании должника. Следует отметить, что роль временного управляющего достаточно велика. По сути, когда начинается банкротство ООО или организации другого правового типа, некоторые сделки компании могут совершаться лишь с его письменного одобрения. К сделкам подобного рода можно отнести:

- Операции, непосредственно связанные с реализацией или другим видом распоряжения имуществом, которое имеет стоимость более чем 5% от общей балансовой активов организации.

- Финансовую деятельность: выдачу гарантий, кредитов, займов и т. д. Заявление должника на ее разрешение в этом случае обязательно.

Таким образом, стадия наблюдения является отправной точкой для реализации процесса несостоятельности. С её помощью осуществляется дальнейший выбор дополнительных процедур.

Необязательные процедуры

Как уже было указано ранее, наблюдение – основная, обязательная процедура оформления несостоятельности. В таком случае финансовое оздоровление, внешнее управление, конкурсное производство и мировое соглашение – это процедуры дополнительные. В них может возникнуть потребность в процессе признания банкротства. Однако конкретный выбор той или иной второстепенной процедуры будет полностью зависеть от выводов, сделанных на стадии наблюдения. Таким образом, дополнительные шаги реализуются исключительно после проведения анализа финансовой деятельности физического или юридического лица. Все представленные стадии содержит Федеральный закон. 127-ФЗ в последней редакции (полный текст) опубликован на официальных сайтах федеральных и региональных органов власти, а также в средствах массовой информации.

Заключение

Итак, в данной статье мы детально рассмотрели финансово-правовой процесс банкротства, а также способы его реализации. В заключение нужно отметить, что многие механизмы осуществления этого института все ещё не приведены в тот вид, когда их можно использовать без проблем в правовом и экономическом поле. И даже последняя редакция не дает однозначных толкований процедуры. Возможно, в скором будущем юристы и экономисты совместными усилиями изобретут наиболее удачную конструкцию реализации института банкротства, что позволит проводить её правильно и грамотно, для спасения должников, а не ликвидации предприятий.

fb.ru

Федеральный закон «О несостоятельности» № 127-ФЗ от 26.10.2002 г. Комментарии :: SYL.ru

127-ФЗ от 26.10.2002 определяет порядок и условия признания банкротства (несостоятельности) должника, регламентирует правила реализации мер по предотвращению утраты платежеспособности, проведения процедур, связанных с банкротством, а также иные отношения, касающиеся неспособности субъекта погасить обязательства перед кредиторами в полном объеме.

Действие нормативного акта распространяется на все организации, предприятия (в том числе унитарные), кроме казенных предприятий, политических и религиозных объединений. Отношения, возникающие при неспособности граждан, в том числе ИП погасить обязательства перед кредиторами, также регламентируются 127-ФЗ «О несостоятельности». Нормы о банкротстве физлиц могут присутствовать и в иных правовых актах. Однако они могут применяться только при внесении дополнений/изменений в 127-ФЗ. С комментариями и содержанием некоторых его положений познакомимся далее.

Структура нормативного акта

В Законе «О несостоятельности (банкротстве)» содержится 12 глав, в которых присутствует 233 статьи. Нормативный акт включает в себя:

- Общие положения. В этой главе раскрываются основные понятия, используемые в тексте, предмет регулирования, обязанности и права обязательственных отношений и пр.

- Предупреждение банкротства. В этой главе закреплены профилактические мероприятия в отношении должника.

- Разбирательство дел о банкротстве в арбитражном суде. В главе присутствуют нормы, регулирующие процессуальный порядок подготовки и проведения заседаний, субъектный состав.

- Оспаривание сделок должника. В этой главе закреплены правила подачи требований о признании договоров недействительными, последствия процедуры.

- Ответственность руководителя должника и иных лиц в деле о банкротстве. В этой главе раскрываются особенности субсидиарной ответственности, дается определение контролирующего лица, закрепляется порядок подачи и рассмотрения заявления на привлечение к ответственности, взыскания убытков.

- Наблюдение. В нормах главы установлен порядок его введения, ограничения и обязанности для должника, права управляющего, правила определения размеров требований кредиторов, компетенция собрания кредиторов и пр.

- Оздоровление. В главе закреплены права участников судебного процесса, порядок, график погашения задолженности.

- Внешнее управление. В этой главе устанавливаются правила его введения, последствия, обязанности и права внешнего управляющего, порядок формирования плана по погашению задолженности.

- Конкурсное производство. Нормами этой главы определены правила выбора конкурсного управляющего, установлена очередность погашения требований, порядок формирования отчетности, процедура отстранения управляющего от производства.

- Мировое соглашение. В главе установлен порядок оформления документа, условия признания, оспаривания, расторжения, а также последствия отмены.

Отдельные главы 127-ФЗ «О несостоятельности» посвящены банкротству:

- Застройщиков.

- Кредитных структур.

- Естественных монополий.

- Стратегических организаций и предприятий.

- Финансовых структур.

- Сельскохозяйственных предприятий.

- Градообразующих организаций.

- Клиринговых компаний.

О банкротстве граждан говорится в главе 10.

Последние изменения в нормативном акте

В конце 2016 г. в Закон «О несостоятельности (банкротстве)» были внесены поправки, коснувшиеся, в первую очередь, порядка привлечения к ответственности руководства предприятия-должника. Принятые изменения вступили в действие в 2017 г.

Кроме того, в положениях нормативного акта было закреплено право кредитных структур и госучреждений взыскивать имущество с заемщика-банкрота.

Признаки несостоятельности

Они раскрываются в 3 статье 127 –ФЗ. О несостоятельности физлица свидетельствует его неспособность погасить требования по денежным обязательствам или погасить задолженность по отчислению налоговых и прочих обязательных сумм в течение 3-х мес. с даты, когда их необходимо было исполнить (выплатить суммы). При этом размер задолженности должен превышать общую стоимость имущества физлица.

Организация признается банкротом при неспособности погасить предъявленные денежные требования или уплатить обязательные платежи в течение 3-х мес. с даты, когда соответствующие требования необходимо было удовлетворить.

Разбирательство дел

Как устанавливается в 6 статье 127-ФЗ, рассмотрение дел о банкротстве осуществляет исключительно арбитражный суд.

Если другое не устанавливается в рассматриваемом нормативном акте, производство может быть открыто, если общие требования к должнику-предприятию составляют не меньше 100 тыс. р., а к гражданину – не меньше 10 тыс. р. При этом у ответчиков должны присутствовать признаки банкротства, закрепленные в 3 статье 127-ФЗ «О несостоятельности».

При возбуждении производства по заявлениям конкурсного кредитора, уполномоченного органа во внимание принимаются требования, подтвержденные решением суда (арбитражного, третейского в том числе). При этом оно должно быть вступившим в силу.

Требования уполномоченных структур о выплате обязательных платежей могут приниматься во внимание при открытии судопроизводства, если их подтверждает решение налогового или таможенного органа о взыскании долга за счет имущества обязанного лица.

Особенности обращения в суд

Согласно 7 статье, правом на обращение в арбитражный суд наделяются:

- Конкурсный кредитор.

- Должник.

- Уполномоченные органы.

У последних право возникает по истечении 30 дн. со дня принятия решения, о котором говорится в абз. 2 п. 3 ст. 6 127-ФЗ «О несостоятельности».

Не является препятствием для принятия судом заявления частичное погашение требований конкурсного кредитора или уполномоченного органа, если величина непогашенной задолженности составляет не меньше размера, определенного в п. 2 ст. 6.

Права кредиторов и уполномоченных органов: статья 11

Реализация прав уполномоченных органов, конкурсных кредиторов, работников должника (бывших в том числе) осуществляется в порядке, определенном Правительством.

Исполнительные структуры власти, организации, в компетенцию которых входит взыскание задолженности по обязательным отчислениям, могут участвовать в рассмотрении обоснованности требований и оснований их включения в реестр требований.

Обжалование договоров, заключенных должником

Общий порядок оспаривания сделок должника закреплен в ст. 61.1. В норме, в частности, говорится, что договоры, заключенные банкротом или иными лицами от его имени, могут признаваться недействительными по правилам, установленным в ГК.

Для обеспечения реализации положений ФЗ № 127, сделкой, совершаемой под условием, считается соглашение, заключенное при наступлении соответствующих условий.

Правила главы 3.2 могут применяться при обжаловании действий, связанных с исполнением обязательств, вытекающих из семейных, трудовых, гражданских, налоговых, таможенных, процессуальных и иных отношений. Оспариваться могут в том числе и соглашения, приказы о повышении зарплаты, выплате премий или иных сумм в соответствии с ТК.

Данные о направлении в арбитражный суд заявлений о признании недействительности сделок по основаниям, предусмотренным в ФЗ № 127, вынесении акта в результате рассмотрения и пересмотра обращений должны включаться в реестр по правилам, установленным в 28 статье. Внесение информации осуществляется не позже 3-х дней со дня, когда арбитражный управляющий узнал либо должен был узнать о подаче заявления, вынесения соответствующего постановления. Если обращение направляет сам управляющий, то срок сокращается. Указанные выше сведения в таком случае должны быть включены в реестр не позже следующего дня (рабочего) после подачи заявления.

Приведенные правила применяются к обращениям, направленным после 1 октября 2015 г.

Банкротство граждан

Дело о несостоятельности физлица может быть открыто по его заявлению. В обращении в суд гражданин указывает:

- Сумму и состав задолженности.

- Сведения о том, что не является индивидуальным предпринимателем. Эту информацию необходимо подтвердить справкой, оформленной в ИФНС.

- Сведения о том, что средства, взятые в кредит, не использовались для ведения предпринимательской деятельности.

- Состав имеющегося имущества. Сведения должны подтверждаться правоустанавливающими документами.

- Состав семьи, количество детей (при наличии).

В заявлении следует также привести данные о неизбежных затратах (на проживание, питание и пр.).

Последствия несостоятельности для физлица

Гражданин, подавший заявление о банкротстве, не может приобретать объекты в собственность. Речь, в частности, о недвижимости, автомобилях и пр. Вместе с тем, физлицо не сможет продать имеющуюся у него собственность.

Все счета, открытые на имя гражданина, будут заморожены, а открыть новый счет будет нельзя. Физлицо-банкрот не вправе выступать в качестве поручителя или гаранта, выезжать за границу.

Положительных последствий несостоятельности не так много. В первую очередь, во время проведения процедур банкротства на задолженность не будут начисляться проценты. Важной конституционной гарантией для должника является то, что у него останутся денежные средства, необходимые для проживания, и жилая недвижимость, если она является единственным местом жительства.

Стадии банкротства юрлиц

Процедура включает в себя следующие этапы:

- Наблюдение. В ходе этой стадии осуществляется анализ финансового состояния предприятия.

- Введение внешнего управления. Назначенный в установленном порядке управляющий осуществляет контроль проведения всех процедур, отвечает за сохранность имущества должника во время производства.

- Оздоровление. На этом этапе исследуется возможность и целесообразность финансового спасения компании.

- Конкурсное производство. Оно начинается, если оздоровление признано нецелесообразным. В ходе конкурсного производства осуществляется реализация имущества предприятия. За счет вырученных средств удовлетворяются требования кредиторов.

Особенности профилактических мероприятий

При возникновении признаков несостоятельности руководитель предприятия должен направить участникам (учредителям), а также собственнику имущества (если это унитарное предприятие) сведения об этом. Указанные лица обязаны оперативно предпринять меры по недопущению банкротства, направленные на восстановление платежеспособности компании. В реализации соответствующих мероприятий могут участвовать кредиторы или другие субъекты по соглашению с предприятием-должником.

При необходимости к осуществлению мер могут привлекаться федеральные, региональные или местные структуры власти.

Участники/учредители компании, а также в установленных случаях собственник имущества унитарного предприятия, кредиторы и прочие субъекты в рамках проведения профилактики банкротства вправе предоставить должнику финансовую помощь в сумме, достаточной для удовлетворения денежных требований и погашения задолженности по обязательным платежам. При этом должник или другие субъекты могут принять на себя обязательства в пользу лиц, оказавших такую помощь.

Мораторий на погашение требований

Он распространяется на денежные обязательства и задолженность по обязательным платежам, кроме текущих. Мораторий предполагает:

- Приостановление исполнения документов по имущественным взысканиям, в том числе производимым в бесспорном порядке. Запрещено принудительная реализация требований, установленных в них. Исключением являются документы, выданные в соответствии с судебными решениями, вступившими в действие до введения на предприятии внешнего управления, о выплатах вознаграждений авторам продуктов интеллектуального труда, об истребовании материальных ценностей из незаконного владения, компенсации ущерба здоровью/жизни, выплатах, назначенных сверх них, взыскании долгов по текущим платежам.

- Приостановление начисления финансовых санкций (пеней, штрафов, неустойки) за неисполнение/ненадлежащее выполнение обязательств, в том числе по налоговым и иным аналогичным платежам, кроме текущих.

На сумму требований, предъявленных конкурсным кредитором, уполномоченным органом, на дату введения в организации внешнего управления начисляются проценты. Если задолженность выражена в нацвалюте РФ, начисление осуществляется в размере ставки ЦБ (ставки рефинансирования), установленной на день введения управления.

В соглашении внешнего управляющего и конкурсного кредитора может предусматриваться меньшая величина % или менее продолжительный период их начисления. Проценты начисляются на требования кредиторов из каждой очереди до даты вынесения судом определения о начале расчетов с ними, до момента удовлетворения требований или принятия постановления о признании предприятия банкротом и начале конкурсного производства.

www.syl.ru