Финансы — Идеи для бизнеса

Сфера бизнес-идеи: Финансы

Юридическое лицо, которое ведет финансовую деятельность в лимитированных масштабах (максимальный размер кредита/займа, например, составляет в рублях 1000000),…Сфера бизнес-идеи: Финансы

Здесь вы узнаете о том, как открыть букмекерскую контору, что нужно для это. По заявлению букмекеров доход от их бизнеса составляет около 10%, но так ли это на самом…Сфера бизнес-идеи: Финансы

Здесь мы рассмотрим статью о том, как открыть ломбард с «нуля», что нужно для этого, какие документы и разрешения для его открытия требуются. Процесс открытия…Сфера бизнес-идеи: Финансы

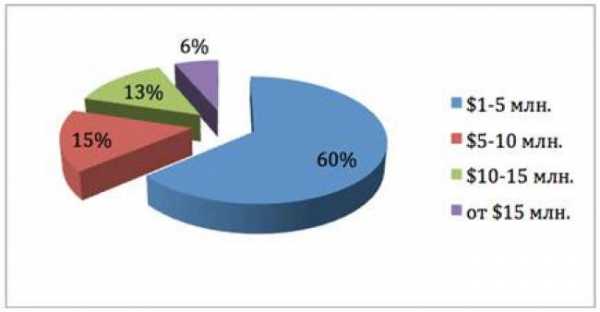

Бизнес-план для открытия страховой компании, которую вы решили открыть, должно начинаться с определения особого сегмента, вида деятельности на уже существующем…Сфера бизнес-идеи: Финансы

Сфера бизнес-идеи: Финансы

Многие люди, которые хорошо знакомы с тенденцией развития рынка кредитов и финансов, а также банковский услуг, не один раз задавались вопросом о том, как можно…Сфера бизнес-идеи: Финансы

Ваш инвестиционный портфель представляет собой набор инвестиционных инструментов разного рода, которыми вы пользуетесь с целью получения прибыли от ваших…Сфера бизнес-идеи: Финансы

Кредиты давным-давно стали обычным способом разрешения денежных проблем, а посему услуги кредитных брокеров сегодня становятся все больше…Сфера бизнес-идеи: Финансы

С каждым днем тема ПАММ-инвестирования набирает популярность среди заинтересованных в финансовых вливаниях лиц. Правда, некоторые считают, что ПАММ-счета и… Сфера бизнес-идеи: Финансы Занять свое место среди игроков фондовой или валютной биржи Форекс довольно легко. Для этого понадобится заключить соглашение с компанией, которая позволит…www.ideibiznesa.org

3. Финансовый бизнес.

Финансовый бизнес – это деятельность субъекта предпринимательского бизнеса по организации и развитию денежного обращения, а также обращению долговых и долевых ценных бумаг (долевые – акции, долговые – облигации, вексили, сертификаты и т. д.).

Существует две составляющие финансового предпринимательства:

1. Выпуск ценных бумаг и денежных знаков;

2. Оказание финансовых услуг, предметом которых выступают валютно-денежные ценности и ценные бумаги.

Финансовый рынок– сфера деловых отношений, где формируется спрос и предложение на финансовые ресурсы, происходит движение данных ресурсов в целях выполнения любых деловых операций.

Финансовый рынок

Денежный Фондовый Финансовые кредиты Валюта Ценные бумаги Инвестиции

К финансовому бизнесу относится деятельность коммерческих банков, фондовых бирж, страховых компаний, валютных бирж и инвестиционный бизнес.

Коммерческий банк – это финансово-кредитная организация акционерного типа, кредитующая на платной основе юридических и физических лиц, осуществляющая прием денежных вкладов и расчетные операции по поручению клиентов.

Функции коммерческих банков:

проведение кредитных операций;

организация депозитного хранения ресурсов;

-

осуществление сопровождения торговых сделок иностранной валютой;

проведение денежных расчетов в безналичной форме, инвестиционное посредничество, лизинговая, факторинговая и экспертная деятельность;

и другие функции.

Перечисленные функции могут быть реализованы по средствам трех банковских операций:

1) пассивные – привлечение средств;

2) активные – размещение средств, когда банк выступает в качестве кредитора.

Существуют следующие принципы кредитования: возвратность, платность, срочность.

комиссионные – проведение расчетных операций.

Фондовая биржа – это организация, предметами которой выступают: обеспечение необходимых условий нормального обращения ценных бумаг; определение рыночных цен на ценные бумаги; распространение информации о ценных бумагах и об их эмитентах.

Принципы деятельности фондовых бирж:

гласное проведение всех сделок;

жесткое регламентирование администрации биржи деятельности посреднических фирм путем установления правил торгов;

легкое доверие между брокером и клиентом.

На фондовой бирже объектом торгов выступают лишь те ценные бумаги, которые прошли процедуру отбора (листинг), таким образом, компания-эмитент и ее ценные бумаги заносятся в биржевой лист. Ценные бумаги, допущенные к биржевым торгам, называются фондовыми ценностями.

Функционирование фондовой биржи базируется на оперативном предложении спроса и предложения. На фондовой бирже проводятся котировки ценных бумаг. Они состоят в регулярной оценке специалистами котировочного отдела биржи курса покупателей и курса продавцов по всем ценным бумагам.

Текущие курсы показывают по какой цене в данный момент можно продать или купить определенные ценные бумаги. Эти цены служат для определения деловой активности.

Инвестиционный бизнес.

В общем случае инвестиционный бизнес – это совокупность деловых процессов и отношений, формирующихся в ходе использования субъектами бизнеса финансовых ресурсов с целью создания новых направлений предпринимательской деятельности, расширение и развитие существующих.

Существует два типа инвестиционной предпринимательской деятельности:

реальное инвестирование, которое в свою очередь делится на:

финансовое инвестирование предполагает приобретение ценных бумаг.

Субъекты инвестиционного бизнеса: инвесторы; эмитенты ценных бумаг; другие хозяйствующие субъекты, являющиеся получателями инвестиционных ресурсов.

Инвесторы:

Индивидуальные – это физические и юридические лица, участвующие в купле-продаже ценных бумаг;

Институциональные:

инвесторы-вкладчики– юридические лица, осуществляющие инвестирование финансовых ресурсов в инвестиционные проекты;

инвестиционные посредники– это юридические лица, содействующие эмитентам и инвесторам-вкладчикам в установлении и поддержании деловых отношений. К их числу относятся:

инвестиционные банки– это разновидность коммерческих банков, которые могут осуществлять эмиссию акций, формировать инвестиционный портфель, участвовать в инвестиционных проектах;

инвестиционные фонды– это специализированные финансовые организации, деятельность которых связана с движением ценных бумаг от непосредственных инвесторов к объектам финансового инвестирования. Эти фонды выполняют две операции: выпускают акции, далее направляя аккумулированные средства на покупку ценных бумаг, выпущенных другими эмитентами (паевой, чековый).

инвестиционные компанииотличаются от инвестиционных фондов лишь тем, что не имеет права привлекать ресурсы физических лиц. Инвесторами могут выступать негосударственные пенсионные фонды и страховые общества или компании.

Страховой бизнес.

Предпринимательский бизнес на рынке страховых услуг осуществляется страховыми компаниями. Основной формой деятельности страховых компанийявляется создание и обслуживание страховых фондов необходимых различным субъектам бизнеса для защиты от рисков и возмещения убытков.

Под страховым фондом понимается совокупность финансовых ресурсов, которая может быть использована для покрытия убытков, возникающих в результате деловой активности субъектов бизнеса.

Страхование – это отношения по защите имущественных интересов физических и юридических лиц при наступлении заранее оговоренных событий (страховых случаев).

Защита интересов клиентов осуществляется за счет средств страховых фондов, формируемых из добровольных или обязательных взносов этих юридических или физических лиц.

Субъекты страховых отношений– это:

страхователиосуществляют страхование и уплачивают за это страховые взносы;

страховщики— страховые компании;

выгодополучателиполучают страховую сумму.

В некоторых видах страхования страхователи и выгодополучатели совпадают.

Отрасли страхования:

– личная;

– имущественная;

– страхование ответственности.

Функциями страховой компании являются: аналитическая, а также обеспечение собственной безопасности и безопасности клиентов.

Деятельность валютных бирж.

Валютные биржи являются субъектами валютного рынка.

Валютный рынок – это сектор денежного рынка, на котором осуществляется купля-продажа валют различных государств, т. е. обмен одной валюты на другую.

Взаимный обмен валют разных стран называется конвертацией валюты.

Субъекты валютного рынка делятся на две группы:

1. Пассивные участники, т. е. субъекты у которых необходимость в проведении валютных операций имеет непостоянный характер. Они обращаются в этом случае за ценами на валюту к банку.

2. Активные участники

Среди активных субъектов валютного рынка выделяются валютные дилеры (например, это коммерческие банки, крупные акционерные компании, которые обладают большим собственным капиталом и специализируются на торговле валютными ценностями).

Операции валютных дилеров называется валютный дилинг, состоящий из:

— депозитные операции по регулированию валютного счета открытого клиентом в банке;

— форекс – это конвертация средств клиента из одной валюты в другую, а также спекуляция на изменении валютного курса для получения прибыли.

Участниками валютных бирж могут быть только банки. Объектом биржевых сделок является иностранная валюта.

Валютные биржи выполняют две задачи:

1. Установление в результате биржевых торгов реального валютного курса.

2. Сбор и анализ информации и процессах, происходящих на валютном рынке.

Аудиторская деятельность – это оказание услуг по выявлению объективной информации о финансово-хозяйственном состоянии предприятия.

Наличие достоверной информации делает возможным прогнозирование последствий принимаемых решений.

Аудит заключается: в проведении экспертизы бухгалтерско-финансовой отчетности предприятия, в проверки порядка ведения бухгалтерского учета, исправности и обоснованности уплаты налогов.

Цель аудиторской деятельности – установление степени достоверности бухгалтерской и финансовой отчетности, а также меры соответствия совершенных финансовых и хозяйственных операций нормативным актам.

В соответствии со способом проведения различаются:

1. Внутренний аудит проводится собственными структурными подразделениями;

2. Внешний аудит проводится независимыми аудиторскими компаниями.

Аудит может проводиться добровольно и в обязательном порядке.

studfiles.net

10 советов владельцам бизнеса от опытного финансиста

Бизнес закрывается тогда, когда у него заканчиваются деньги. Поэтому важно уметь сохранять стабильный денежный поток.

Но с каждым днем делать это становится все сложнее. Объем продаж и маржинальность падают. Поставщики сокращают отсрочки, банки — кредитование, поднимают ставки и требуют залоги и кредитную историю.

Как сделать так, чтобы у растущего бизнеса не было проблем с финансированием?

Вот некоторые пункты, которые точно могут помочь:

Разделять личные финансы и финансы бизнеса

Часто бывает, что предприниматель берет из бизнеса деньги, когда ему нужно.

Это приводит к проблемам с ликвидностью — нехватке денежных средств в бизнесе и, конечно, значительно усложняет ведение контроля за расходами.

Забирать деньги из бизнеса можно при двух условиях: в бизнесе есть прибыль, что подтверждено результатами учета, и второе — есть деньги для выплаты дивидендов.

Заниматься финансовым планированием

Собственник так вовлечен в ежедневные операции, решение проблем и отработку заказов, что у него не хватает времени взглянуть на бизнес сверху.

Многие предприниматели не планируют денежный поток и поэтому рискуют попасть в кассовый разрыв или не обеспечить потребности в рабочем капитале для растущего бизнеса.

Зная заранее, сколько денег будет нужно, когда и для чего, предприниматель сможет установить отношения с банком или частным кредитором.

Банку точно понадобится некоторое время для проверки: подтверждения залогов и анализа финансовой отчетности.

Хорошее планирование повышает устойчивость к кризисам на рынке, способствует регулярной поставке материалов и повышает вероятность, что компания сможет реализовать лучшие возможности из тех, которые возникают на рынке.

Понимать полную картину финансового результата, иметь единую базу учета

Часто бывает, что у компании есть 2-3 учетные базы, которые мало связаны друг с другом.

Отсутствие единой базы учета всех операций приводит к тому, что никто не понимает точно, что происходит в бизнесе: бухгалтерская отчетность не сходится с управленческой, а та, в свою очередь, с налоговой. И никто не знает, почему именно.

Конечно, предприятия могут иметь разницу в бухгалтерском и налоговом учете, но это можно делать путем корректирования основной отчетности.

Следить за маржинальностью и оборачиваемостью продаж на уровне каждого товара или группы товаров

Вовремя обновлять ассортимент, чтобы иметь баланс между высокой оборачиваемостью по товарам, которые привлекают клиентов, и высокомаржинальным продуктам, которые дают возможность зарабатывать высокую премию.

Избегать высокой концентрации продаж

Если один из клиентов или менеджеров приносит более 50% выручки, его потеря может здорово пошатнуть бизнес.

Большие клиенты обычно начинают задерживать платежи, потому что понимают их важность для этого бизнеса. Менеджеры же могут вести себя неадекватно и диктовать условия, если имеют такую силу.

Усилить кредитный контроль

Если компания продает с отсрочкой платежа или делает предоплаты по поставкам (что не так часто встречается сегодня), ей необходимо убедиться в платежеспособности и надежности клиента или поставщика, проверив его юридические данные, собственников, историю в интернете и специальных базах.

В аудите это называется background check.

Читать контракты и оформлять договоренности в письменном виде

Хотя бы в электронной почте. Это нужно по двум причинам. Первая и главная – закрепить основные условия, чтобы избежать разногласий в процессе исполнения договора.

Вторая – проверять ключевые условия сделки и вовремя заметить ее влияние на денежный поток. Особенно важно при работе с длинными, но прибыльными контрактами.

Заранее начинать переговоры с банками

Найти своего финансового партнера, пройти первое знакомство, подготовить необходимые документы, которые подтверждают финансовое состояние и, возможно, залоги.

Компании, которым больше года, как правило, могут воспользоваться овердрафтом.

Овердрафт выполняет роль финансовой подушки и позволяет бизнесу использовать кредитный ресурс только в те дни, когда он нужен.

Хеджировать валютные риски

В условиях, когда национальная валюта регулярно проходит существенную девальвацию, необходимо следить, чтобы у компании была валютная выручка или валютные резервы под валютные обязательства.

Или воспользоваться кредитами в гривне.

Следить за своевременностью оплат поставщикам и сотрудникам

Часто задержка возникает по невнимательности, иногда из принципа. И приводит к тому, что компания получает менее качественные товары по завышенной цене.

В итоге падает главное — мотивация сотрудников.

Перефразируя известную поговорку, скажу, что плох тот малый бизнес, который не мечтает стать крупным. Ведь если нет роста, то, скорее всего, есть постепенное замедление. Как обеспечить долгосрочный рост — это отдельный вопрос.

В нем ключевую роль играют, как минимум, 3 фактора:

Продукт, его качество и соответствие рынку.

Команда, которая развивает этот бизнес.

Система привлечения и удержания клиентов.

В чем же тогда роль финансов? Именно в том, чтобы у команды хватило денег реализовать свои планы.

Поэтому после того, как великие идеи оформлены в стратегии и операционные планы составлены, важно сесть и спланировать: на какие из них денег хватит, а на какие нет.

Без финансового планирования растущий бизнес может совершить самую глупую ошибку – остановиться в 50 метрах от финиша. Потому что денег нет и самый ценный, но нетерпеливый сотрудник вместе со стратегией уходит к конкуренту.

l-a-b-a.com

Бизнес финансов и бизнес недвижимости

Бизнес финансов и недвижимости — два не похожих типа бизнеса, как по предмету бизнеса, так и по «технологии» его осуществления. А вместе с тем, для них характерно взаимопритяжение: финансовый бизнес может обойтись без бизнеса в недвижимости, но он активно в нем присутствует и занимает существенную долю, а вот бизнесу недвижимости без финансового бизнеса никак не обойтись.

Финансовый бизнес в России

Традиционно финансовый бизнес занят выпуском денежных знаков, ценных бумаг и обслуживанием их оборота.

Его основными участниками являются государство и юридически зарегистрированные компании и структуры, имеющие право выпуска ценных бумаг и оборота на рынке этих бумаг.

В первую очередь, это Центральный Банк России и биржи:

- Московская Межбанковская Валютная Биржа и Российская Торговая Система;

- Санкт-Петербургская валютная биржа;

- Фондовая биржа «Санкт-Петербург»;

- Сибирская межбанковская валютная биржа;

- Московская фондовая биржа;

- Нижегородская валютно-фондовая биржа.

Это не полный перечень юридически зарегистрированных финансовых организаций, имеющих право торговать ценными бумагами в России. Целая сеть торговых площадок и тысячи финансовых брокеров, их обслуживающих, также входят в систему финансового бизнеса.

Сегодня в сферу финансового бизнеса вовлекается все большее количество населения страны.

Этому способствует интернет и развитие электронной коммерции. В развитых странах и США население активно участвует в финансовом бизнесе (в США около 40% населения вовлечено в процесс купли-продажи ценных бумаг), но темпы вовлечения в этот процесс населения нашей страны увеличиваются. Процедура вхождения в этот бизнес для населения очень проста: любой гражданин страны может обратиться к одному из многочисленных брокеров с заявлением о желании начать бизнес в финансовом секторе, открыть счет на торговой площадке и начать процесс купли-продажи ценных бумаг.

Бизнес недвижимости в России

Бизнес недвижимости зародился еще в СССР, когда возникло кооперативное движение строительства жилья. В настоящее время это наиболее популярный бизнес в России после торговли. К современной недвижимости относятся не только квартиры, дома, коттеджи, но и социальные и культурные объекты, производственные здания и сооружения. Но по количеству совершаемых сделок, продажа жилья занимает ведущее место. Аренда недвижимости также входит в бизнес недвижимости.

Для открытия такого бизнеса необходим существенный капитал, т. е. для того чтобы продать недвижимость, надо вначале купить недвижимость.

Если таковой не имеется, обращаются за займом в финансовые структуры, в первую очередь, в банки. Так встречаются бизнес по финансам и недвижимости.

Автобизнес — стоит ли вкладываться в него читайте тут. А про бизнес на продажах товаров и услуг для детей можете посмотреть здесь.

Бизнес недвижимости, особенно в сфере нового жилья, не может существовать без банков или других финансовых институтов. Попытки строить жилье на собственные средства, с целью его продажи, даже с привлечением средств индивидуальных инвесторов, приводили к долгострою, замороженным стройкам, а иногда и к банкротству инвесторов.

Бизнес финансов и бизнес недвижимости в кризис

В кризис финансовые институты концентрируют свою деятельность на высокодоходных операциях и сделках, на торговле ценными бумагами. В недвижимости падает спрос на сделки из-за общего снижения доходов населения и сворачивания малого и среднего бизнеса. Арендный бизнес снижает активность по этой же причине. В этой ситуации банки перестают кредитовать сферу недвижимости, усугубляя и так не простую ситуацию в ней.

Для сохранения бизнеса крупные инвесторы в недвижимость снижают доходность инвестиций до минимума, снижая цены на реализуемые квартиры и другие жилищные объекты.

Но в большинстве своем они замораживают строительство или пытаются «переждать худшие времена». В кризис риски для владельцев недвижимости минимальные, поскольку только обрушение национального рынка может сделать владельца недвижимости банкротом.

Для финансового бизнеса в кризис резко возрастают риски, многие его клиенты оказываются банкротами, что может привести к банкротству и сам финансовый институт. В попытках компенсировать эти потери, финансовые структуры стремятся проводить высокодоходные, но и высоко рисковые сделки. Высокие риски связаны с высокой волатильностью ценных бумаг и валют в период кризиса.

Но, с другой стороны, в кризис сколачиваются самые крупные капиталы и появляются новые миллионеры.

Именно высокая волатильность ценных бумаг дает возможность некоторым участникам финансового рынка разбогатеть, удачно купить акции падающих компаний и заработать на их продаже по окончанию кризиса.

То же с недвижимостью, в кризис существенно снижается стоимость многих жилых и нежилых объектов. Приобретатели таких объектов, после завершения кризиса, получат значительную прибыль на их продаже.

Как говорит Баффет, один из богатейших людей планеты: «В кризис я покупаю, а в очень серьезный кризис покупаю ферму.». Возможно, это неплохой совет и для небогатых людей.

prostobiznes24.ru

идеи о том, как заработать в сфере финансов

Приветствую читателей портала Bizoomie! С вами Павел Сергеев, и сегодня мы будем говорить об экономии ваших денег! Все знают, что…

Приветствую вас, уважаемые читатели нашего портала! С вами Влад Новиков. Сегодня мы поговорим об инвестициях и их необходимости для каждого…

Интервью из серии бесед с людьми, которые открыли бизнес по какой-либо франшизе. Сегодня разговор с Дмитрием Ерохиным, который открыл свою…

Заработок в Интернете привлекает многих людей. Действительно, перспектива находиться дома и при этом получать деньги выглядит очень заманчиво. Но возможно…

С каждым днем валютный рынок Форекс привлекает все большее количество людей, которые хотят, следуя примеру известных торговцев, быстро начать зарабатывать…

Как часто, находясь в машине, вы ищите бумажник, чтобы расплатиться за еду, стоянку, кофе?.. В США вводиться в обиход система…

Когда в той или иной стране наступает экономический кризис, наиболее остро его удар чувствуют, конечно, организации, работающие в финансовой среде….

Все мы знаем, что такое пункты обмена валют. Бывает, пользуемся ими. И, судя по тому, что таких пунктов много во…

Финансовые займы и микрофинансирование становятся неотъемлемой частью жизни многих граждан нашей страны, и пока города пестрят объявлениями вроде «1000 (или…

Финны, как известно неторопливая нация, но и среди самых неторопливых людей есть те, которым требуется еще немного больше времени на…

В России развитие рыночной экономики способствует постоянному росту известности кредитной сферы. Стратегическое значение здесь имеет предоставление микрозаймов на текущие расходы….

bizoomie.com

Зачем предпринимателям вести финансовый учёт

Александр Афанасьев

Многие предприниматели не ведут финансовый учёт. У них максимум есть табличка, куда они вбивают приходы и расходы. Некоторые вообще записывают всё в тетрадь. Но толку от этого мало — информации не хватает, бизнес со временем становится убыточным.

Почему в малом бизнесе не принято вести учёт

Так сложилось, что в малом бизнесе нет культуры ведения финансового учёта. В первую очередь предприниматели учатся маркетингу и продажам. Но без знания основ финансового учёта бизнесу нереально вырасти до среднего или даже крупного.

По статистике, малый бизнес редко живёт дольше трёх лет. Есть ощущение, что дело как раз в незнании базы по менеджменту и финансам. Финансы — это не просто сбор цифр в таблички, а информация, которая помогает принимать решения, планировать действия и достигать целей. Бизнес становится понятным и управляемым, а не просто как-то куда-то движется.

Почему важно вести учёт

Представим Семёна, у которого магазин сантехники. Пока тепло, люди активно занимаются ремонтом, меняют унитазы, ванны, смесители. Заказов у Семёна много, деньги падают в кассу и скапливаются на счёте компании.

Семён захотел новый iPhone и MacBook. Снял 200 тысяч с расчётного счёта магазина и купил.

Предприниматель выдал сотрудникам зарплату и заплатил за аренду. Но тут позвонил поставщик и напомнил, что завтра день оплаты за поставленный товар. Семён включил компьютер, зашёл в онлайн-банк, а там не хватает 300 тысяч. Пришлось брать в долг.

Семён не записал, что через 30 дней после отгрузки должен заплатить поставщику. Тогда он ещё не понимал, что если мы берём отсрочку у поставщика, то как бы держим его деньги у себя, а их ни в коем случае нельзя тратить.

И это только одна из возможных ситуаций. Некоторые предприниматели работают в плюс, но не видят денег, потому что они зарыты в запасах. Другие дают слишком длинные отсрочки и живут на хлебе с водой, пока клиент наконец не заплатит.

Что такое финансовый учёт

Финансовый учёт — это система отчётов, которая позволяет держать финансы бизнеса под контролем. Он состоит из трёх отчётов — о движении денег, о прибылях и убытках и баланса. В совокупности эти отчёты дают ответы на важные вопросы: растёт ли компания, почему возникают кассовые разрывы, эффективно ли работает менеджмент, как увеличить прибыль, почему прибыль есть, а денег нет. Без этой информации руководителю сложно управлять бизнесом.

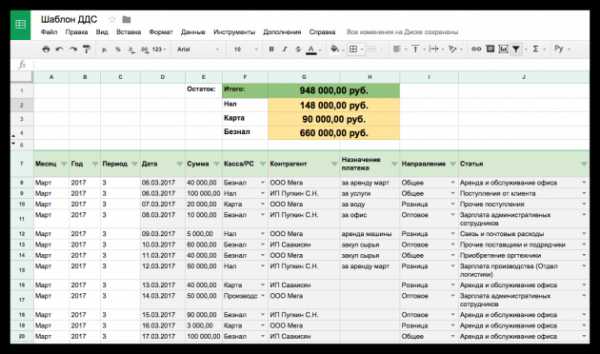

Отчёт о движении денег (ДДС)

Что учитывает

Сколько денег поступает и уходит со счетов.

Зачем нужен

По отчёту руководитель видит, хватит ли бизнесу денег на выполнение обязательств: оплату аренды и заработной платы, закупку товара. Без ДДС он не будет контролировать средства на счетах и со временем попадёт в кассовый разрыв — ситуацию, когда у бизнеса нет денег для работы и оплаты по счетам.

Отчёт ДДС. Сверху — кошельки, снизу — статьи расходов и доходов

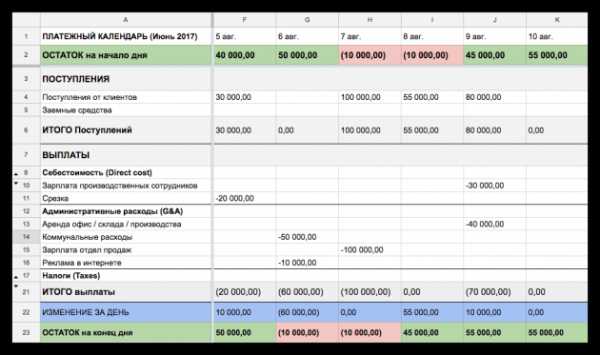

Отчёт ДДС. Сверху — кошельки, снизу — статьи расходов и доходовВместе с отчётом о движении денег нужно вести платёжный календарь. В него надо вносить планируемые в будущем поступления и списания денег. Так вы сможете предвидеть кассовые разрывы и заранее принять меры.

Платёжный календарь. 5 и 6 августа всё хорошо, а 7 и 8 августа будет кассовый разрыв. Нужно потерпеть до 9 числа, когда поступление 80 тысяч выведет в плюс

Платёжный календарь. 5 и 6 августа всё хорошо, а 7 и 8 августа будет кассовый разрыв. Нужно потерпеть до 9 числа, когда поступление 80 тысяч выведет в плюсОтчёт о прибылях и убытках (ОПиУ)

Что учитывает

Выручку и расходы бизнеса по закрытым актам или накладным.

Зачем нужен

По отчёту руководитель считает чистую прибыль бизнеса.

Прибыль — это не деньги в кассе. У убыточного бизнеса может быть полная касса денег, а у прибыльного — пустая. Рассмотрим это на двух примерах.

- Полная касса, убыточный бизнес. Кирилл перед Новым годом решил подзаработать на ёлочных игрушках. Заказов оказалось много. Кирилл закупал сырьё для производства, платил премии, запускал таргетированную рекламу. Новый год наступил, заказы закончились. Кирилл заплатил налоги, аренду, а на зарплату всем сотрудникам уже не хватило. Оказалось, бизнес был убыточным. Кириллу надо было повысить цены на игрушки. А он и не подозревал — в кассе же была куча денег.

- Пустая касса, прибыльный бизнес. Настя производит косметику. Все ею восхищаются, пишут отзывы, у неё много заказов. Но денег нет — она занимает у родственников на производство. А бизнес был прибыльным. Просто прибыль была в форме запасов на складе, а также дебиторской задолженности — отсрочек оптовым покупателям.

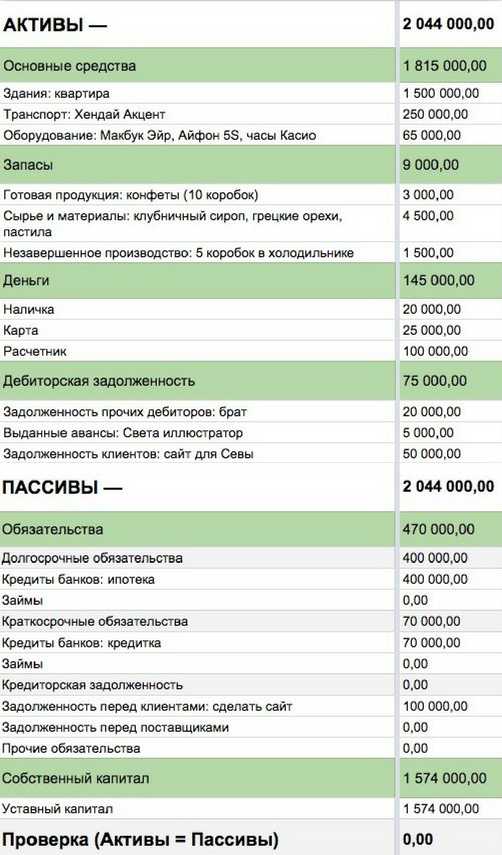

Баланс

Что учитывает

Активы и пассивы бизнеса. Активы — это всё, чем владеет компания: недвижимость, оборудование, запасы. Пассивы — это деньги, на которые бизнес купил активы.

Зачем нужен

Руководитель знает, растёт ли бизнес и на чьи деньги развивается. Также по балансу он видит, в чём заключается прибыльность бизнеса.

Представьте: предприниматель ведёт три отчёта. По ДДС он видит, что денег нет. Смотрит ОПиУ — прибыль есть. А потом проверяет по балансу и понимает, что прибыль — полный склад товара и новое оборудование.

Ситуации, из-за которых у компаний возникают финансовые проблемы

Неправильно обращаются с деньгами

Собственник думает, что все деньги компании — это его собственность. Это неверно, потому что бизнес — отдельный организм, в который нельзя просто так залезть и забрать 100 тысяч на новый смартфон.

Более того, деньги, которые тратит собственник, могут даже не принадлежать компании. Например, если вам дали предоплату за проект, а вы свою работу ещё не сдали, эти деньги — собственность не компании, а клиента, которые просто хранятся у вас на счёте.

Ещё предприниматель может не понимать, сколько можно брать себе без ущерба бизнесу. Чтобы это знать, нужно правильно считать прибыль, планировать будущие расходы и развитие, а только потом получать дивиденды.

Думают, что зарабатывают

Часто компания считает прибыль по деньгам в кассе или на счетах: вычитает из доходов расходы и получает определённую сумму. Но это неправильно. Прибыль — это виртуальный показатель, который нельзя потрогать или выразить цифрой на расчетном счёте.

Проблема неправильного расчёта прибыли в том, что руководитель делает на основе него вывод, эффективно работает компания или нет. Но количество денег никак не связано с эффективностью и показателем прибыли.

Не планируют и неправильно ставят цели

Если руководитель неправильно ставит цели или вообще этого не делает, компания не развивается. Чаще всего думают так: «Чем больше заработаем, тем лучше». В таких целях нет ни конкретики, ни плана, ни оцифровки. Из-за этого бизнес топчется на одном месте, упирается в потолок, а предприниматель перепрыгивает на новый проект.

Планирование и исполнение плана — это базовая часть управления компанией. Чтобы план сбылся на 80–90%, нужно поставить цели по прибыли и развитию, составить финансовую модель с разными сценариями, посчитать бюджеты, назначить сроки и ответственных и регулярно следить за исполнением плана. Без этого предприятия малого бизнеса так и будут закрываться в первые три года.

Думают, что если увеличить продажи, то увеличится и прибыль

Логика вроде бы простая: чем больше продаж, тем больше заработок. Но стоит учитывать, что вместе с продажами растут и расходы на наём новых сотрудников, закупку сырья и товаров, организацию дополнительного объёма продаж, доставку. Расходы часто отодвигаются на задний план, а учитывается только количество денег от будущих продаж.

Если не планировать увеличение продаж, можно вместо прибыли заработать убыток. Нужно чётко понимать, как увеличится выручка, какие расходы это за собой повлечёт, как это отразится на оборотном капитале, хватит ли на это денег компании. Если изначально не оцифровать увеличение продаж, вам либо повезёт, либо нет. А если учёт ведётся неправильно и компания на самом деле убыточная, то убыток только увеличится.

С чего начать вести финансовый учёт

Финансовый учёт нужен, чтобы вести бизнес на основе цифр, а не интуиции. Начните вести его с отчёта ДДС. Это самый простой способ. Вносите каждый день приходы и расходы для всех кошельков, сравнивайте их с фактическим количеством денег на счетах.

Шаблон ДДС →

Вместе с отчётом ДДС ведите платёжный календарь: определяйте количество денег на начало месяца, добавляйте планируемые поступления и траты. Так вы увидите, хватит ли вам денег, чтобы со всеми расплатиться.

Шаблон платёжного календаря →

Когда вы только разбираетесь в учёте, не нужны сложные программы. Будет достаточно таблички в Excel. Важно научиться самому группировать поступления и траты на категории и вести отчётность регулярно.

Читайте также

lifehacker.ru

6 правил управления финансами на старте бизнеса

Многие начинающие предприниматели, видя конечной целью своего дела, зарабатывание денег допускают типичные ошибки в управлении деньгами на самом старте. Для многих из них это становится роковыми ошибками, которые ведут к тому, что молодой бизнес закрывается потому что… «ему не хватило денег». Мы обобщили рекомендации западных и российских финансовых консультантов в несколько простых правил, которые будут полезны любому начинающему бизнесу, вне зависимости от его сферы.

Правило 1

Это правило, пожалуй, первое, которое необходимо взять за правило и которого при этом не всегда придерживаются даже опытные предприниматели. Важно разделять денежные потоки при покупке вещей, необходимых для бизнеса и для личного использования, наличные на представительские расходы и оплаты ужина в ресторане с друзьями.

Чаще всего такая ситуация возникает, когда предприниматель работает один. «Какая разница? Все берется из одного кармана и туда же потом попадает!». Формально – да, ведь вы инвестируете личные средства и забираете прибыль на личные нужды. Однако, если вы не ведете раздельный учет, вы не можете корректно оценить работу капитала в вашем бизнесе, проанализировать затраты, хуже прогнозируете расходы и более того, увеличиваете риск того, что даже не заметите, как финансовые сложности бизнеса станут личными.

Правило 2

Держите ваши затраты на максимально низком уровне

Если вы начинаете бизнес с нуля (да, это возможно) или даже если у вас есть какой-то стартовый капитал, на первом этапе расходуйте средства только на то, что необходимо, чтобы запустить ваш проект. Если вы делаете относительно новый продукт или услугу, не забывайте про принципы «экономичного стартапа»: сделайте самую простую версию продукта или услуги, воспроизводящую вашу идею ровно настолько, насколько требуется, чтобы оценить спрос и скорректировать вашу идею. Если вы начинаете типовой бизнес с предсказуемой, как вам кажется, структурой затрат и сроком окупаемости, не забывайте, что условия всегда разные, то, что сработало у других, может не сработать сразу у вас, поэтому создайте на первое время самую простую и дешевую инфраструктуру, чтобы оценить ваши возможности.

Научитесь получать какие-то услуги бесплатно или по-бартеру. Чаще обращайтесь за помощью к вашей деловой и личной сети знакомств, ищите выгодные предложения, торгуйтесь с поставщиками, ищите дешевые каналы продвижения. Вероятно, чуть позже эта стратегия будет не очень оправданной, но на первых шагах вы сможете с минимумом затрат привлечь первых покупателей и получить важный опыт. Если этот опыт будет неудачным, хорошо бы, чтобы он стоил, как можно меньше.

Начало бизнеса не время для высоких зарплат, неоправданного расширения штата. Ваши амбиции будут вас толкать к тому, чтобы делать сразу круче, чем у конкурентов, однако это может привести к тому, что вы похороните свой первый бизнес под ворохом затрат до того, как клиенты узнают о ваших преимуществах. Пробуйте конкурировать первое время на низкой себестоимости и уникальном сервисе.

Правило 3

Ведите управленческий учет

Фиксируйте все ваши расходы и доходы, определив для себя структуру статей, по которому будете вести и планирование, и учет. Приучите себя к этому с самого начала. На верхнем уровне принято разделять расходы на основную деятельность, фонд оплаты труда, маркетинг (привлечение клиентов), хозяйственную деятельность и налоги. Доходы – по основной деятельности и сопутствующее (например, партнерские платежи). Со временем статьи могут меняться, увеличиваться их детализация, однако понимание структуры финансов вашего бизнеса должно складываться с первых дней. Именно это позволит вам управлять бизнесом на основе конкретных цифр.

Правило 4

Планируйте расходы и доходы

Одна из важнейших составляющих не только управления финансами, но бизнеса в целом – это бюджет. Многие начинающие предприниматели, не понимают, что можно бюджетировать без потока клиентов и множества статей расходов. Однако не иметь финансовый план и самую общую финансовую модель бизнеса, то же самое, что делать бизнес без цели. Проанализируйте рынок, ваши возможности на старте, сделайте прогноз доходов и расходов и начните вести бизнес согласно этому прогнозу. Ваш самый первый прогноз, наверняка окажется ошибочным и потребует пересмотра очень скоро. Это не страшно. В первое время, ваши прогнозы будут требовать регулярных корректировок, однако со временем, вы нащупаете рынок и научитесь управлять рычагами бизнеса так, чтобы финансовые планы выполнялись. Компания, которая научилась хорошо планировать и выполнять свои планы, устойчива на рынке; ей гораздо проще получить инвестиции или кредит на развитие.

Кроме этого не забывайте о крупных тратах, которые могут ожидать вас в будущем. Это касается налогов и отложенных обязательствах. Помимо ведения бюджета отмечайте важные финансовые события в платежном календаре.

Правило 5

Ведите регулярный мониторинг движения денежных средств

Поток денежных средств – это кровеносная система вашего бизнеса. На первом этапе и в процессе роста важно вести постоянный мониторинг того, про происходит на вашем счету. Пока ваша бизнес модель не отточена и претерпевает постоянные изменения, важно следить за ключевыми цифрами – совокупные доходы, совокупные расходы, прибыль за период (за день, неделю, — зависит от числа транзакций в единицу времени) и остаток на счете. В первый период важно научиться управлять остатками денежных средств. Если вы видите, что деньги на счете заканчиваются, стимулируйте ранние оплаты от клиентов скидками или перераспределите ресурсы, чтобы получить оплаты от текущих клиентов быстрее. Кроме того, старайтесь работать с клиентами по предоплате, а взаиморасчеты с поставщиками вести по факту выполнения работ.

Правило 6

Повышайте свою финансовую грамотность

Ведение бизнеса – это постоянный поток решений, связанных с управлением финансами. С ростом бизнеса вам придется принимать все более важные финансовые решения. Даже когда в вашей команде появится грамотный финансист, вам все равно нужно уметь разговаривать с ним на одном языке, формулировать задачи бизнеса на языке финансовых цифр. Именно поэтому с первых шагов вашей молодой компании уделяйте внимание тому, чтобы повышать свою финансовую грамотность – читайте книги, смотрите вебинары, ходите на семинары и, конечно, больше общайтесь с более опытными владельцами малого бизнеса на тему финансового управления.

Наверняка, эти правила, на первый взгляд покажутся вам достаточно очевидными. Однако примените каждый из описанных пунктов к своему бизнесу и попробуете оценить, где вы что-то упускаете. И, конечно, пишите здесь в комментариях, какие вопросы управления финансами вас беспокоят, и мы постараемся осветить их в следующих постах

spark.ru