Что такое справка 2-НДФЛ и для чего она нужна? | Вопрос-Ответ

Что собой представляет справка 2-НДФЛ?

Аббревиатура НДФЛ означает налог на доходы физических лиц. Справка 2-НДФЛ — это документ, в котором отражены сведения об источнике вашего дохода, заработной плате и удержанных налогах. Выдаётся работодателем за определённый период (обычно за год).

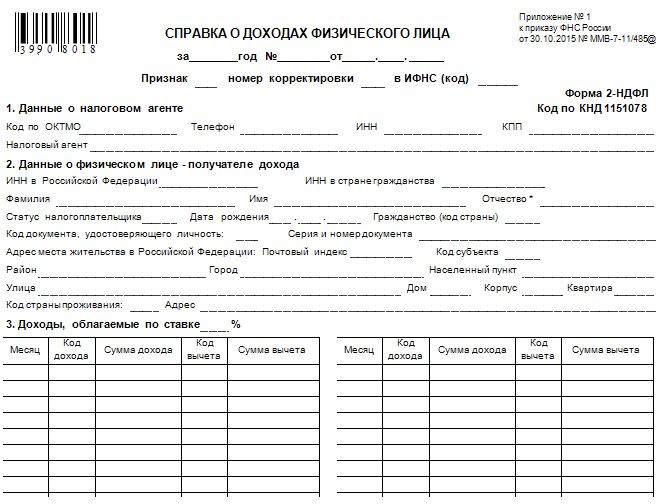

2-НДФЛ содержит следующие разделы:

- сведения о работодателе: его наименование, реквизиты;

- данные сотрудника;

- доход, облагаемый по базовой 13 % ставке, помесячно;

- стандартные, социальные и имущественные налоговые вычеты с кодами;

- общая сумма доходов, вычетов и удержанных налогов.

Получить такую справку можно в бухгалтерии вашей компании. Срок её оформления, согласно статье 62 Трудового кодекса РФ, не может превышать 3-х дней со дня подачи заявки. Справка должна быть завизирована руководителем и заверена печатью.

Где её могут потребовать?

Наиболее часто справку 2-НДФЛ требуют банки от потенциального заёмщика, если вы хотите взять крупную сумму в кредит. Она обязательна для ипотечных заёмщиков и, как правило, необходима при оформлении кредита на покупку автомобиля.

Необходима справка 2-НДФЛ и при оформлении налоговых вычетов, предоставляемых некоторым категориям граждан в определённых ситуациях (например, такой вычет полагается родителям студентов, которые обучаются в платных вузах).

Требуется 2-НДФЛ и в других случаях: для расчёта пенсии, при усыновлении ребёнка или участии в различных судебных разбирательствах (особенно, в части решения трудовых споров). Придётся предоставить её при расчёте суммы выплат по алиментам и иных выплат.

При обращении в посольства для оформления визы от вас также могут потребовать справку 2-НДФЛ, но во многих случаях бывает достаточно обычной справки с места работы и выписки по счёту.

Распространённые ошибки при заполнении

Исправления в бланке 2-НДФЛ не допускаются, в случае ошибки справка должна быть оформлена на новом бланке. Наиболее частые ошибки при заполнении справки:

- отсутствует подпись уполномоченного сотрудника бухгалтерии с расшифровкой в поле «налоговый агент». Она должна быть сделана синей ручкой и не должна быть закрыта печатью;

- дата указана не в формате ДД.ММ.ГГГГ;

- печать проставлена не в том месте: она должна стоять в нижнем левом углу справки, где есть отметка «М.П.».

Каждую неделю в разделе «Вопрос-ответ» читайте актуальную информацию по различным видам справок: какие из них действительно надо оформлять и как это сделать.

При подготовке использованы данные информационно-правовой базы Консультант Плюс.

Что такое справка 2-НДФЛ и для чего она нужна?

Довольно часто, особенно в случаях, когда необходимо обратиться в финансовое учреждение, от граждан требуют предъявления справки 2-НДФЛ.

Что скрывается за этой загадочной и малопонятной аббревиатурой? Постараемся разобраться.

Как расшифровывается слово НДФЛ?

Для чего нужна справка 2-НДФЛ?

Зачем в банк нужна справка 2-НДФЛ?

Где взять справку 2-НДФЛ?

Как заполнить справку 2-НДФЛ самостоятельно?

Как расшифровывается слово НДФЛ?

Для большинства работающих граждан слово НДФЛ не представляет никакой загадки: это сочетание букв расшифровывается как Налог на Доходы Физических Лиц. Согласно законодательству нашей страны, почти все виды доходов граждан, кроме некоторых отдельных категорий, облагаются налогом, который так и называется – подоходным, или НДФЛ. Для того, чтобы взимать справедливую сумму налога, ФНС собирает сведения о доходах каждого налогоплательщика, и на основании этих сведений рассчитывается сумма удерживаемого налога.

Справка 2-НДФЛ отражает размер доходов налогоплательщика за определенный период – как правило, за последний год или 6 месяцев текущего года.

Для чего нужна справка 2-НДФЛ?

Чаще всего справку 2-НДФЛ необходимо предъявлять в банке, либо другой финансовой организации, когда вам нужно обратиться туда за получением кредита на крупную сумму. Обычно она требуется при оформлении ипотеки, либо автокредита.

Иногда при смене места работы сотрудник отдела кадров может потребовать у вас справку 2-НДФЛ с предыдущего места работы. Поэтому при увольнении желательно получить этот документ вместе с трудовой книжкой.

Существуют и другие ситуации, в которых может понадобиться справка 2-НДФЛ:

— для оформления налоговых вычетов;

— для участия в хозяйственном или трудовом споре в суде;

— для усыновления или оформления опекунства над ребенком;

— для расчета размера алиментов и т.д.

Если в каких-либо целях требуется подтверждение уровня ваших доходов, без справки 2-НДФЛ не обойтись.

Зачем в банк нужна справка 2-НДФЛ?

Банковское учреждение, которое решает вопрос о предоставлении вам кредита, должно быть уверено в том, что вы сможете вернуть запрошенную сумму денег. Основанием для этой уверенности, как правило, является размер доходов, который подтверждает справка 2-НДФЛ. Исходя из размера ежемесячного дохода (это может быть зарплата, гонорары, роялти, оплата оказываемых вами услуг и т.д.), банк принимает решение, справитесь вы с ежемесячными выплатами по кредиту или нет.

При этом специалисты кредитного отдела банка обязательно учитывают, какая сумма останется в вашем распоряжении после выплаты кредитного взноса, и будет ли ее достаточно для обеспечения ваших базовых потребностей.

Где взять справку 2-НДФЛ?

Если вы трудитесь по найму на предприятии, в компании либо организации, вам достаточно обратиться к работодателю, и тот оформит справку 2-НДФЛ в трехдневный срок, а возможно, и быстрее. При этом не нужно предъявлять никаких дополнительных документов – только написать заявление и отдать его руководителю предприятия или вашему непосредственному начальнику.

В справке 2-НДФЛ должны содержаться:

— наименование компании либо организации работодателя, ее реквизиты;

— сведения о сотруднике, которому выдается справка;

— облагаемая налогом сумма дохода помесячно;

— суммы налоговых вычетов с кодами;

— итоговые суммы доходов, налогов и вычетов за указанный в справке период.

Как заполнить справку 2-НДФЛ самостоятельно?

Сотрудник не вносит самостоятельно никаких сведений в справку 2-НДФЛ. Это входит в обязанности работодателя, который может поручить заполнение разделов стандартной формы бухгалтеру, либо выполнить это сам.

Кроме того, сегодня разработаны специальные бухгалтерские программы и приложения к наиболее популярным программным продуктам, которые автоматически заполняют справку на любого сотрудника компании, исходя из сведений в базе данных предприятия.

www.mnogo-otvetov.ru

как правильно заполнить, где взять, срок действия

В настоящее время справка по форме 2-НДФЛ является наиболее востребованным документом для подтверждения своих доходов. Банковские организации, государственные и социальные учреждения обычно требуют предоставить ее для оформления кредита, получения субсидий и других льгот. Но не все граждане, которые получают данную справку, имеют представление о ее назначении и о том, как расшифровывается эта аббревиатура.

Что такое справка 2-НДФЛ

Указанную аббревиатуру можно расшифровать как налог на доходы физических лиц. Эта справка отражает информацию о доходах конкретного лица за определенный временной промежуток.

Указанную аббревиатуру можно расшифровать как налог на доходы физических лиц. Эта справка отражает информацию о доходах конкретного лица за определенный временной промежуток.

Для оформления справки 2-НДФЛ используется деятельность налогового агента, то есть конкретного работодателя. У него и следует просить этот документ, если возникла такая необходимость. На справке обязательно должна стоять печать предприятия, подписи руководителя и главного бухгалтера (если таковой предусмотрен в штате).

Форма 2-НДФЛ является общей для всех работодателей и относится к одной из форм бухгалтерской отчетности. В конце каждого отчетного периода компания должна предоставлять подобные справки на каждого сотрудника в налоговый орган власти.

Известно, что справки о доходах в обязательном порядке должны присутствовать на камеральных проверках. Если же документ не был своевременно предоставлен, работодателя могут привлечь к административной ответственности.

Организации, которые отчитываются за небольшое количество сотрудников, представляют документы по форме 2-НДФЛ на бумажном носителе. Если же количество работников превышает 10 человек, потребуется передать информацию на электронном носителе. Сейчас бухгалтерская отчетность настолько упрощена, что можно даже через интернет передать все необходимые данные в электронном виде.

Когда и где предоставляется справка 2-НДФЛ

Необходимость в предоставлении справки о доходах может возникнуть в одном из следующих случаев:

Необходимость в предоставлении справки о доходах может возникнуть в одном из следующих случаев:

- Проведение судебного разбирательства при участии конкретного физического лица. Справка дается для предоставления в судебные инстанции.

- Трудоустройство на новое предприятие.

- Заключение с банком кредитного договора. В соответствии с данными, представленными в документе, будет приниматься решение о выдаче кредита. В данном случае справка должна подтвердить платежеспособность клиента.

- Оформление опекунства над ребенком (усыновление, удочерение).

- При оформлении налогового вычета также потребуется справка.

- Формирование двойного налогового вычета.

- Необходима физическим лицам для предоставления в посольство и получения визы.

- При расчете алиментов справка по форме 2-НДФЛ предоставляется в суд.

- Может быть использована для начисления пенсий.

- При сдаче декларации в налоговую инспекцию.

Вне зависимости от того является ли работодатель юридическим лицом или индивидуальным предпринимателем, он не имеет права отказать работнику в выдаче справки по указанной форме.

Порядок выдачи документа никак не регламентирован российским законодательством. Но с момента написания заявления до выдачи документа должно пройти не более трех рабочих дней. В противном случае работники имеет право обратиться в суд или прокуратуру с жалобой на свое руководство.

Рассматриваемый вид справки является простым документом, но у несведущих граждан некоторые пункты могут вызвать замешательство. При заполнении разделов и полей нередко возникают трудности. Очень важно подробно разобраться в каждом элементе справки.

О полях и разделах справки 2-НДФЛ

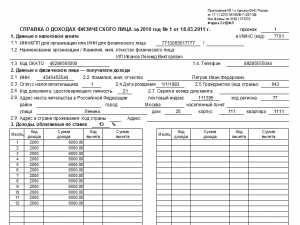

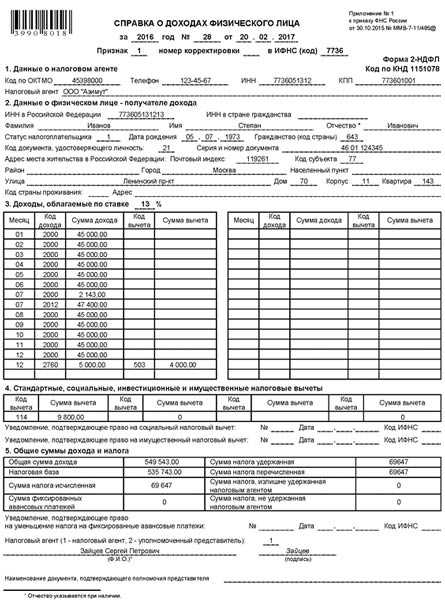

Справка, заполненная по форме 2-НДФЛ, включает в себя пять основных разделов, в которых отражается следующая информация:

Справка, заполненная по форме 2-НДФЛ, включает в себя пять основных разделов, в которых отражается следующая информация:

- Сведения о налоговом агенте, то есть юридическом лице или индивидуальном предпринимателе.

- Сведения о самом физическом лице, которое является получателем дохода.

- Размер доходов, которые были получены работником за конкретный расчетный период времени.

- Льготы или налоговые вычеты, которые установлены дл конкретного налогоплательщика.

- Размер суммарного дохода работника и сумма подоходного налога.

Для правильного заполнения справки 2-НДФЛ следует учесть определенные правила и нюансы.

Первый раздел

В нем должна быть вписана информация об идентификационном коде налогоплательщика. Если работодатель является юридическим лицом, потребуется указать еще и КПП. Также прописывается информация об организации – ее полное наименование.

Завершить заполнение первого раздела справки следует указанием кода ОКТМО. Если же физическое лицо получает денежные средства от нескольких подразделений, то потребуется указать все их коды.

Телефонный номер организации или предприятия указывается в самом конце справки о доходах.

Второй раздел

Здесь прописывается конкретная информация о физическом лице:

- ИНН.

- Фамилия, имя, отчество. Должны быть вписаны полностью без всяких сокращений. Для иностранных граждан допускается заполнение этого пункта латинскими буквами.

- Данные паспорта. Дата рождения указывается арабскими цифрами в формате «число-месяц-год». Адрес и место жительства тоже должны быть указаны полностью. Сокращения производить не разрешается.

- Почтовый индекс.

- Код статуса налогоплательщика – 1, 2 или 3 – зависит от того, является ли человек налоговым резидентом Российской Федерации.

- Код документа, удостоверяющего личность. Его берут в специальном справочнике «Коды документов».

Третий раздел

Этот раздел включает таблицу, состоящую из следующих граф:

Этот раздел включает таблицу, состоящую из следующих граф:

- «Месяц». В хронологическом порядке указывается номер месяца отчетного периода, который соответствует дате фактического получения денежных средств.

- «Код дохода». Для заполнения этой графы снова придется воспользоваться специальным справочником. Код должен вписываться в соответствии с суммой дохода.

- «Сумма дохода». Отражается вся полученная денежная сумма без учета налоговых вычетов. Это денежное довольствие за определенный месяц.

- «Код вычета». Его также следует выбрать из справочника. Указывается в соответствии с тем видом вычета, который используется.

- «Сумма вычета». Общая сумма вычета, которая не должна превышать показатели доходности физического лица за рассматриваемый промежуток времени.

В итоге, правильно заполненный третий раздел документа будет содержать информацию о доходах, которые были получены физическим лицом за определенный промежуток времени.

Четвертый раздел

Посвящен всевозможным налоговым вычетам, которые предоставляются физическому лицу. Речь идет о социальных, имущественных и стандартных вычетах.

Указанная информация отображается в соответствующих полях: «Код вычета» и «Сумма вычета». Еще ниже проставляется порядковый номер документа, подтверждающий право конкретного лица на использование вычета. Заполнение четвертого раздела актуально только для граждан, имеющих право на вычет.

Помимо номера документа, прописывается дата его регистрации и код инспекции, которая направляла физическому лицу соответствующее уведомление.

Пятый раздел

Включает следующие основные пункты:

- Сумма, перечисленная за определенный налоговый период.

- Сумма, удержанная налоговым агентом.

- Исчисленная сумма. Указывается общая сумма налога, исчисленная по конкретной ставке.

- Сумма, не удержанная налоговым агентом в конкретном отчетном периоде.

- Общая сумма доходов по итогам периода

- Налоговая база, с которой исчисляется налог.

Кто выдает справку 2-НДФЛ и срок ее действия

Справка по форме 2-НДФЛ выдается сроком на двенадцать месяцев. Ее оформлением занимается бухгалтерия определенного учреждения, где осуществляет трудовую деятельность физическое лицо. Есть компании, которые предлагают свои услуги оп составлению справок на платной основе.

Справка по форме 2-НДФЛ выдается сроком на двенадцать месяцев. Ее оформлением занимается бухгалтерия определенного учреждения, где осуществляет трудовую деятельность физическое лицо. Есть компании, которые предлагают свои услуги оп составлению справок на платной основе.

В любом случае при получении справки необходимо проверить ее на наличие ошибок. К примеру, уполномоченные лица могут забыть о расшифровке подписи или проставлении печати. Также печать может стоять не в том месте, где полагается.

Все это очень важные детали. Физическому лицу придется представлять эту справку в банк, социальные службы и другие организации. Если будет обнаружен дефект в оформлении, документ забракуют, и его придется переделывать заново.

Необходимо учесть следующие моменты:

- Подпись представителя налогового агента не должна закрываться печать. Она должна быть четко видна.

- Если справка 2-НДФЛ не помещается на одной странице, пронумеровывается несколько. Поле «Налоговый» агент должно присутствовать на каждой странице.

- Стандартные налоговые вычеты на детей указываются в первом пункте четвертого раздела.

- В справку не вносятся доход работника, которые в полной мере не облагаются налогами.

- Если в справочнике не удалось найти нужный код, которому соответствуют конкретные доходы, следует проставить «4800». Этот код обозначает все иные доходы. Речь идет о третьем разделе документа.

Если работник предприятия или организации не будет знать о правилах составления справки 2-НДФЛ, он потратит много времени на последующее ожидание исправлений в документе.

ru-act.com

Зачем нужна справка 2-НДФЛ

Два года назад у налоговых агентов появилась обязанность представлять в инспекцию Расчет по форме 6-НДФЛ. Он не заменил собой давно действующую форму отчетности по НДФЛ. И налоговые агенты, как и раньше, отчитываются по форме 2-НДФЛ. Напомним в нашей статье, что такое справка 2-НДФЛ и зачем она нужна.

Справка 2-НДФЛ

Форма действующей в настоящее время справки 2-НДФЛ была утверждена приказом ФНС России от 30.10.2015 № ММВ-7-11/485@. Справка содержит всю необходимую информацию о налогоплательщике и налоговом агенте, величине полученного дохода и удержанного налога и состоит из следующих разделов:

- данные о налоговом агенте;

- данные о физическом лице — получателе дохода;

- доходы, облагаемые по ставке __ %;

- стандартные, социальные и имущественные налоговые вычеты;

- общие суммы дохода и налога.

Порядок заполнения справки 2-НДФЛ на примере ранее действовавшей формы можно посмотреть в нашем отдельном материале.

Справка 2-НДФЛ: зачем она нужна налоговому агенту

Налоговые агенты не позднее 1 апреля сообщают в свою налоговую инспекцию о доходах физлиц и суммах исчисленного, удержанного и перечисленного в бюджет НДФЛ за прошлый год по форме 2-НДФЛ (абз. 2 п. 2 ст. 230 НК РФ). Справки сдаются на каждое физлицо, получившее доходы.

По этой же форме налоговые агенты сообщают в инспекцию о невозможности удержать НДФЛ, о сумме дохода и неудержанного с него налога. Сделать это нужно за истекший год не позднее 1 марта (п. 5 ст. 226 НК РФ).

Справка 2-НДФЛ: зачем она нужна физлицам

Физлица, получившие доход, могут запросить справки о полученных ими доходах и удержанном налоге с доходов по форме 2-НДФЛ у налогового агента, от которого получен доход, например, у работодателя. Выдать такие справки по заявлению физлиц налоговый агент обязан на основании п. 3 ст. 230 НК РФ. При этом работнику справку 2-НДФЛ работодатель должен выдать не позднее 3 рабочих дней со дня получения соответствующего заявления (ст. 62 ТК РФ). При увольнении работника такая справка выдается не позднее дня увольнения (абз. 4 ст. 84.1 ТК РФ).

Эти справки необходимы физлицу для заполнения налоговой декларации по форме 3-НДФЛ при получении налоговых вычетов (например, социального налогового вычета на лечение или имущественного налогового вычета при покупке квартиры).

Часто справки 2-НДФЛ требуются физлицам для представления в банк при подтверждении финансового состояния заемщика или созаемщика.

При этом справки могут быть выданы как за прошлые годы, так и за текущий год, который еще не закончился.

glavkniga.ru

Для чего нужна справка 2 НДФЛ и как ее заполнить?

НДФЛ — это налог на доход физического лица. Каждый, кто официально устроен на каком-либо предприятии, выплачивает этот налог по умолчанию.

А если быть более точным, данный налог выплачивает сам работодатель. Эта бумажка с информацией о том, выплачивает ли работник данный сбор, и в какой сумме, запрашивается тоже у него.

Выдается данный документ с информацией за определенный период, обычно это период в один год.

Но все же, для чего нужна справка 2 НДФЛ? Необходимость в ней может возникнуть по разным причинам, например:

- При попытке получения кредитных средств.

- При оформлении на следующее рабочее место.

- Когда граждане пытаются уменьшить исходный объем суммы ежемесячного налогового вычета из зарплаты по определенным причинам.

- Для того, чтобы определить размер пенсионных выплат.

- Когда пара пытается усыновить ребенка.

- При судовых разбирательствах по поводу выплаты алиментов.

- Когда происходят трудовые разбирательства и т.д.

Вы оказались в ситуации, когда нужно получить эту бумагу? Разберем подробнее, какие данные она содержит, а также где и как вам могут её выдать.

Какая информация содержится в справке 2 НДФЛ?

Данная форма содержит следующую информацию:

- Все необходимые данные о работодателе, такие как: реквизиты предприятия, название, сведение о его владельце.

- Информация о сотруднике, а именно: паспортные данные, адрес проживания и т.д.

- Ежемесячный доход без вычета, который и облагается ставкой (согласно актуальному законодательству).

- Все вычеты согласно назначению, их сумма и соответствующие коды.

- Общая сумма налогового вычета и удержаний.

Вся эта информация в справке 2 НДФЛ обычно заполняется бухгалтером на предприятии, если такой имеется. А если нет – то тем, кто отвечает за выдачу заработной платы.

Для чего нужна справка 2 НДФЛ и кто может ее потребовать?

№1. При вопросах, связанных с отчетностью в ФНС

Данную выписку предоставляют в налоговую инспекцию:

- Либо согласно приказу Федеральной Налоговой Службы РФ от 17.11.2010 по второму положению 230 статьи (http://base.garant.ru/57407441), когда с выплаченного налоговым агентом дохода необходимо удержать и начислить в бюджет подоходный налог.

- Либо при невозможности удержать данный вычет, о чем нужно вовремя оповестить и предоставить доказательства в виде справки 2 НДФЛ.

№2. При изменении места работы (в случае с официальным трудоустройством по трудовой книге).

Когда человек переходит на новое место работы, для того чтобы получить сумму налогового вычета в стандартном размере, ему необходимо предоставить ту самую справку 2 НДФЛ.

Это необходимо для предоставления всех данных о его доходах или удержаниях, которые рассчитываются с начала года.

№3. При заполнении налоговой декларации.

Декларация заполняется с учетом информации за год, соответственно, форма, содержащая информацию о ежемесячных доходах и вычетах, поможет в более достоверной подаче информации.

№4. При оформлении займа кредитных средств в банковском учреждении.

Поскольку в данном документе указывается сумма ежемесячных доходов и она служит подтверждением того, что заемщик работает на предприятии.

И еще один момент: в случае неуплаты можно будет отыскать неплательщика по координатам рабочего места.

Объяснять кому-либо то, для чего и кому нужны эти сведения, нет необходимости, так как документ должны выдавать по простому запросу.

В каком случае предъявление справки 2 НДФЛ не обязательно?

В том случае, когда место работы, предприятие или частное лицо не является налоговым агентом, а это значит, что само предприятие не удерживает часть доходов, необходимости в данной справке нет.

В данном случае все происходит таким образом, что физические лица, которые получают доход без вычета налоговой ставки, перечисляют ее самостоятельно.

Это не так удобно, ведь расчет и своевременная выплата ложатся на плечи человека, который, в большинстве случаев, не имеет достаточно опыта, чтобы всегда делать это согласно действующему законодательству. Также, в отдельных случаях, когда речь о доходах, которые не поддаются налогообложению, они не вычисляются вообще.

Речь о таких случаях как:

- Выплата пособия от государства не поддается вычитанию налога НДФЛ.

- Исключением является выплата от службы занятости.

- Выплата компенсации.

- Возмещение какого-либо, учитываемого законодательством, нанесенного вреда.

- Оплаты стоимостей спортинвентаря и других принадлежностей спортивным организациям.

- При возмещении расходов (например, расходы на повышение квалификации).

- Выплаты донорам крови и т.д., так как они считаются вознаграждением за добровольную помощь.

- Другие виды вознаграждений за волонтерскую деятельность или деятельность на некоммерческой основе.

Как правильно заполняется справка 2 НДФЛ?

Поскольку речь идет об официальном документе, тем более, о бумаге, связанной с НК РФ, очень важно то, насколько правильно она заполнена. Ведь большинство ошибок, которые были сделаны во время внесения данных в документацию такого рода, заканчиваются судебными разбирательствами с государством.

- Изначально, очень важно указать верные данные налогового агента, а именно, адрес, название, реквизиты предприятия и т.д. Если будет неправильно указано хоть что-то из перечисленных фактов и это обнаружится при тщательной проверке, могут возникнуть сомнения в их подлинности. Даже если вы просто «опечатались».

- То же самое касается и данных о том, кто получает доход, и для кого выдается эта справка.

- Информация о самих доходах, которые поступают, ведь именно от них зависит сумма вычисленного платежа по ставке.

- Коды, по которым начисляются доходы. Это может быть код о вознаграждении за выполнение труда (2000), код, по которому происходит начисление премии (4800) и т.д.

Если были произведены вычеты из зарплаты, штрафы или какие-либо другие санкции, они тоже указываются в форме 2 НДФЛ.

Также, справка 2 НДФЛ имеет такое понятие как «признак», который указывается в заглавье. Делается это при помощи цифры «1», которая ставится в случае, когда налог уже был удержан агентом, и «2», в обратном случае.

Более подробно то, как выглядит справка НДФЛ, можно наблюдать на примере, но лучше всегда следить за изменениями, которые происходят в налоговом законодательстве.

Пример справки 2 НДФЛ:

Какие могут возникнуть ошибки при заполнении справки 2 НДФЛ?

- Все подписи уполномоченных лиц должны быть поставлены лишь синей ручкой.

- На форме обязательно должна стоять подпись уполномоченного лица налогового агента, а именно – сотрудника бухгалтерии.

- Указание даты в правильной форме, а именно, указание ее НЕ в формате «00.00.0000».

- Печать поставлена не в месте для печати.

- Подпись перекрыта печатью.

Всех этих пунктов стоит избегать для того, чтобы далее к этому документу не было никаких вопросов.

В случае, если среди данных нет идентификационного номера, но при этом все сведения известны и достоверны, ее обязаны принять. В любом случае, нельзя указывать неверный ИНН, так как это послужит причиной непринятия справки.

Как получить выписку из ЕГРЮЛ в налоговой?

Кто может выдать справку 2 НДФЛ?

К числу тех, кто владеет полномочиями, законодательство относит:

- частных предпринимателей;

- организации;

- юристов;

- нотариусов и т.д.

Руководство подтверждает данный документ подписью и печатью в соответствующих местах.

Выдают справку налоговые агенты не только по запросу физического лица, но и в качестве определенного обязательства. Эти сведения передаются в налоговую инспекцию на каждого сотрудника.

Если речь о некоммерческих организациях и сотрудники не получают доход, то и в подаче сведений об их доходе, соответственно, нет необходимости.

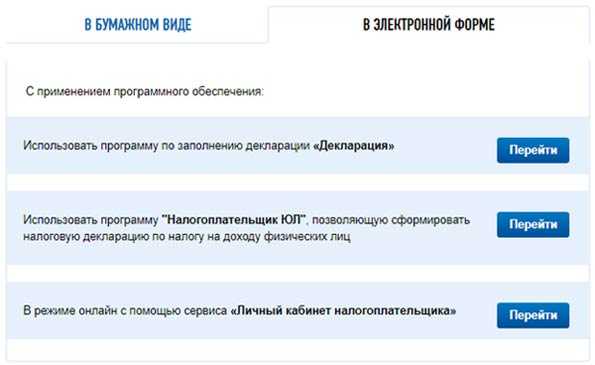

1) Каким образом совершается подача документов?

Процесс подачи документов в налоговую инспекцию может происходить несколькими путями.

Один из них – это стандартная подача при помощи личного обращения, и подтверждение его справками в бумажном виде.

Еще один способ, который сопровождается бумажной документацией – это предъявление справки 2 НДФЛ в налоговую инспекцию при помощи заказного письма. В этом случае, датой подачи сведений будет не день их получения, а именно дата отправки, поэтому нет необходимости переживать из-за того, что они поступят не вовремя.

Для обоих этих вариантов существует инструкция, заботливо размещенная на сайте ФНС России: https://www.nalog.ru/rn77/fl/pay_taxes/income/pay_taxes

Наиболее прогрессивной идеей является отправка в электронном виде. Для того, чтобы разобраться, как это сделать, тоже есть готовая инструкция: https://www.nalog.ru/rn77/fl/pay_taxes/income/pay_taxes

Для подачи любой документации есть определенные сроки. Предпринимателем (налоговым агентом) отчетность подается один раз в год. Очевидно, что отчетность составляется за прошедший год.

2) Как вносить изменения в справку 2 НДФЛ?

Конечно, несмотря на то, что внимательность при заполнении любой документации очень важна, ошибок не всегда можно избежать. Именно для таких случаев предусмотрены действия, которые производятся в случае допущения помарок, указания ошибочных сведений или же для уточнения некоторых неточностей.

В том случае, если все же была совершена ошибка, и она нуждается в корректировке, создается отдельно корректировочный вариант, в котором есть примечания о том, что данная справка подлежала исправлениям.

В итоге, в откорректированной справке указаны лишь достоверные данные и ей присвоен номер, который свидетельствует о том, что это справка об изменениях.

Подведем итог. Независимо от того, для чего нужна справка 2 НДФЛ вам, очень важно придерживаться основных правил ее заполнения.

Как написано выше, неправильное заполнение или несвоевременное исправление приведет к определенным негативным последствиям, как самого налогового агента, так и того, кто является физическим лицом, получающим доход.

Что нужно знать о справке 2 ндфл?

Получите актуальную информацию из видео:

При запросе этой выписки с целью получения кредита, существует нюанс, а именно то, что она должна быть выдана не ранее, чем за один календарный месяц до сделки.

Полезная статья? Не пропустите новые!

Введите e-mail и получайте новые статьи на почту

biznesprost.com

Зачем нужна справка 2-НДФЛ | Современный предприниматель

Со всех доходов, полученных физлицами в РФ, должен быть начислен и уплачен в бюджет налог на доходы физических лиц (НДФЛ). Информация о вознаграждении и удержанном налоге отражается в справке по форме 2-НДФЛ, которую ФНС утвердила приказом от 30 октября 2015 г. № ММВ-7-11/485. Эта форма новая, действует она, начиная с момента подачи сведений о доходах за 2015 год.

Для чего нужна справка 2-НДФЛ налоговым агентам

Справка по форме 2-НДФЛ представляется налоговым агентом в ИФНС для контроля за начислением доходов и удержанием с них налога, а также выдается физлицам по их запросам.

Налоговые агенты – это работодатели, то есть организации и ИП, частнопрактикующие адвокаты, нотариусы, а также зарубежные организации, имеющие в РФ свои подразделения, от которых физлицо получило доход. Их обязанность – исчислить, удержать и уплатить в бюджет сумму НДФЛ с оплаты труда своих сотрудников. Для правильного исчисления налога работодатель должен разработать необходимые регистры, в которых будет вести учет доходов, предоставленных вычетов и начисленного налога по каждому физлицу (п.1 ст. 230 НК РФ).

© фотобанк Лори

© фотобанк Лори

На основе регистров, ежегодно, до 1 апреля, налоговый агент должен заполнить и направить в налоговую инспекцию справки 2-НДФЛ по каждому своему сотруднику, которому платил зарплату в предыдущем году (п. 2 ст. 230 НК РФ). Если число таких лиц более 25 человек, то справки предоставляются в электронном виде, если менее, то их можно предоставить на бумаге. С этого года ежеквартально надо дополнительно отчитываться по форме 6-НДФЛ.

Индивидуальные предприниматели в отношении своих собственных доходов подают в ИФНС иную форму – декларацию 3-НДФЛ.

Не предоставив вовремя в инспекцию справки по форме 2-НДФЛ, налоговый агент может быть привлечен к административной ответственности. При обнаружении в ранее предоставленной справке ошибок или нарушений необходимо не только направить исправленный вариант документа в ИФНС, но и выдать новую справку работнику.

Для чего нужна справка 2-НДФЛ физическим лицам

Пункт 3 статьи 230 НК РФ обязывает работодателей выдавать сотрудникам по их заявлению справки по форме 2-НДФЛ. Срок выдачи справки о доходах не более трех дней, он установлен статьей 62 Трудового кодекса РФ.

Справка 2-НДФЛ может понадобиться работнику в самых разных ситуациях, например:

- при увольнении и устройстве на новое место работы, для правильного расчета отпускных, больничных и для применения налоговых вычетов,

- для получения кредита в банке,

- для получения различных пособий,

- для предоставления в отделение ПФР при оформлении пенсии и в других случаях.

Работодатель должен выдать справку за тот период, который указывает сотрудник, но не более чем за три года, в течение которых он получал доход. Обращаться за справкой 2-НДФЛ работник может не ограниченное количество раз. Также нет ограничений на число оригинальных экземпляров справки.

spmag.ru

Справка 2 НДФЛ и другие справки о доходах

Когда заёмщик обращается в банк за оформлением кредита, он практически всегда сталкивается с требованием обязательно предоставить вместе с паспортом справку о доходах. Что это такое? Это специальный документ, который отражает заработную плату предполагаемого заёмщика за определенный период времени. Чаще всего этот период за последние 6 месяцев, иногда, если речь о крупном кредите, то нужно подтвердить доходы за последний год.

Кредиторы не склоняются верить гражданам на слово, поэтому, указав в анкете получаемый доход, заёмщик должен подтвердить его документом. Для банка это будет гарантией честности заёмщика, а значит и вероятности невозврата средств будет минимум. Конечно, можно взять кредит без справок о доходах, такие программы существуют на сегодняшний день, но и процентные ставки по данному виду займа будут гораздо выше.

Справка о доходах форма 2 НДФЛ

НДФЛ — Налог на Доходы Физических Лиц. Справка 2-НДФЛ содержит сведения об источнике вашего дохода, заработной плате и удержанных налогах. Выдаётся работодателем за определённый период (как правило за год).

В справке о доходах 2-НДФЛ отражены следующие разделы:

— сведения о работодателе: его наименование, реквизиты;

— данные сотрудника;

— доход, облагаемый по базовой 13 % ставке, помесячно;

— стандартные, социальные и имущественные налоговые вычеты с кодами;

— общая сумма доходов, вычетов и удержанных налогов.

Справка о доходах форма 2НДФЛ — образец

Где взять справку 2НДФЛ

Многие наши посетители спрашивают, где скачать 2 НДФЛ за последние 6 месяцев, чтобы распечатать эту справку у себя через принтер. К сожалению, данный документ может предоставить только работодатель по запросу работника. Для этого нужно обратиться в бухгалтерию, которая и занимается выдачей справок 2НДФЛ. Данная справка о доходе имеет один общепринятый тип, используемый во всех организациях, поэтому кто бы ни выдавал 2-НДФЛ, она будет содержать одинаковые поля. Это наименование организации, её ИНН и код ОКАТО (Общероссийский классификатор административно-территориального деления объектов), полные данные работника, его ИНН, паспортные данные и место регистрации.

Срок её оформления, согласно статье 62 Трудового кодекса РФ, не может превышать 3-х дней со дня подачи заявки. Справка должна быть завизирована руководителем и заверена печатью.

Основная часть справки — сведения о доходах. Если справка запрашивается за последние полгода, то здесь будет шесть строк, за каждый месяц будет указан полученный заёмщиком доход.

Далее указываются удержания разных видов, включая налоговые.

Документ заверяется печатью и подписью уполномоченного лица.

Скачать 2 НДФЛ

Если вам всё же необходим чистый бланк 2ндфл и пример его заполнения, то можете скачать их на нашем сайте.

Замена справки о доходах 2-НДФЛ

Граждане не всегда имеют возможность принести официальную справку 2НДФЛ, тогда банки предлагают предоставить вместо неё справку по форме банке (посмотреть пример справки о доходах по форме Ренессанс Кредит). Это пустой бланк, который должен заполнить работодатель. Форму справки можно получить в отделении банка или скачать с его официального сайта, а потом передать ее своему работодателю.

В принципе, справка по форме банка содержит аналогичные сведения, что и стандартная справка о доходах по форме 2НДФЛ: это данные организации, сведения о работнике (с какой даты работает, кем работает), получаемый доход гражданина, выраженный в средней сумме. К примеру, средний доход за 6 либо 12 месяцев в зависимости от требования банка. Когда документ заполнен, работодатель или иное уполномоченное лицо подписывает его, ставит печать и дату.

Читайте подробнее какие документы могут заменить справку о доходах.

Советы заёмщикам

Независимо от вида справки о доходах, любая из них будет иметь срок действия, обычно банки оглашают его как 30 дней. В течении этого срока нужно отдать документ банку для рассмотрения заявки на кредит.

Также нужно учитывать, что если бухгалтерия расположена не рядом с рабочим местом заёмщика, к примеру, в головном офисе другого города, то потребуется время пока она будет доставлена заёмщику.

hbon.ru