Понятие и виды дебиторской и кредиторской задолженности.

Дебиторская задолженность — задолженность других организаций, работников и физических лиц данной организации (задолженность покупателей за купленную продукцию, подотчетных лиц за выданные им под отчет денежные суммы и др.). Организации и лица, которые должны данной организации, называются дебиторами.

Экономическая сущность дебиторской задолженности выступает в виде средств, временно отвлеченных из оборота компании. Данное отвлечение может спровоцировать дополнительную потребность в ресурсах и привести к напряженному финансовому состоянию.

По истечении срока исковой давности дебиторская и кредиторская задолженности подлежат списанию. Общий срок исковой давности установлен в три года. Для отдельных видов требований законом могут быть установлены специальные сроки исковой давности, сокращенные или более длительные по сравнению с общим сроком.

Срок исковой давности начинает исчисляться по окончании срока исполнения обязательств, если он определен, или с момента, когда у кредитора возникает право предъявить требование об исполнении обязательства.

Дебиторская задолженность по истечении срока исковой давности списывается на уменьшение прибыли или резерва сомнительных долгов.

Дебиторскую задолженность можно рассматривать в трех смыслах: во-первых, как средство погашения кредиторской задолженности, во-вторых, как часть продукции, проданной покупателям, в-третьих, как один элементов оборотных активов, важную часть оборотного капитала организации.

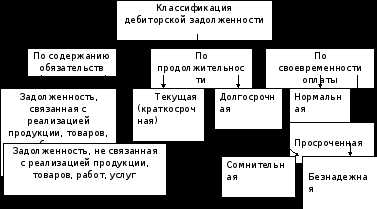

Дебиторская задолженность подразделяется на различные виды в зависимости от экономического содержания обязательств, от продолжительности (срока предоставления), по своевременности оплаты.

Виды дебиторской задолженности в соответствии с ее классификационными признаками представлены на рисунке 1.

Рис.1- Классификация дебиторской задолженности

По содержанию обязательств дебиторская задолженность может быть связана с реализацией продукции, товаров, работ, услуг (задолженность за продукцию, товары, работы и услуги, в том числе обеспеченная векселями) и не связана с ней (задолженность по расчетам с бюджетом, по аренде, по авансам выданным, по начисленным доходам, по внутренним расчетам, прочая задолженность).

По продолжительности задолженность подразделяется на краткосрочную и долгосрочную. Дебиторская задолженность представляется как краткосрочная если срок ее погашения не более 12 месяцев после отчетной даты. Остальная дебиторская задолженность представляется как долгосрочная.

По своевременности оплаты дебиторскую задолженность можно подразделить на нормальную и просроченную. Нормальной считается задолженность, срок оплаты по которой не наступил. А просроченной считается задолженность за товары, работы, услуги, не оплаченные в установленный договором срок .

Просроченная дебиторская задолженность может быть сомнительной и безнадежной.

Налоговым законодательством дано определение сомнительной задолженности: «Сомнительным долгом признается любая задолженность перед налогоплательщиком, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг, в случае, если эта задолженность не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией».

Безнадежными долгами признаются те долги перед организацией, по которым истек срок исковой давности, а также те долги, по которым обязательство прекращено вследствие невозможности его исполнения, либо на основании акта государственного органа или ликвидации.

Кредиторской называют задолженность данной организации другим организациям, работникам и лицам, которые называются кредиторами.

Кредиторская задолженность по истечении срока исковой давности списывается на финансовые результаты.

Кредиторская задолженность классифицируется в зависимости от содержания обязательств, от продолжительности и возможности исполнения обязательств. Виды кредиторской задолженности представлены на рисунке 2.

По содержанию обязательств кредиторская задолженность может быть связана с приобретением материально-производственных запасов, работ, услуг (задолженность за приобретенную продукцию, товары, работы и услуги, включая суммы по предъявленным к уплате векселям) и не связана с ней (задолженность по расчетам с бюджетом, задолженность перед дочерними и зависимыми обществами, перед персоналом организации, перед участниками (учредителями) по выплате доходов, прочая задолженность).

Рис. 2 — Классификация кредиторской задолженности

По времени подразделяется на долгосрочную и краткосрочную. В широком понимании в состав кредиторской задолженности включается любая задолженность организации кому бы то ни было. В составе долгосрочной задолженности подразумевается задолженность по долгосрочным кредитам и займам. Но известно, что займы и кредиты в российском бухгалтерском учете и отчетности обособлены от кредиторской задолженности и классифицируются как долгосрочные и краткосрочные обязательства. Тем не менее, во многих литературных источниках с экономической и юридической точки зрения все виды заемных и кредитных обязательств включаются в состав кредиторской задолженности.

По возможности исполнения обязательств перед кредиторами задолженность можно подразделить на нормальную и просроченную.

При этом в составе просроченной кредиторской задолженности можно выделить два вида задолженности: задолженность, срок исковой давности по которой не истек, и невостребованную задолженность (с истекшим сроком исковой давности).

К данной классификации можно добавить, что в составе обязательств любой организации условно можно выделить также задолженность срочную (задолженность перед бюджетом по оплате труда, по социальному страхованию и обеспечению) и обычную (обязательства перед дочерними и зависимыми обществами, авансы полученные, векселя к уплате, прочим кредиторам; задолженность поставщикам). Данная классификация часто используется при экономическом анализе.

Общая черта кредиторской и дебиторской задолженностей- это то, что они основаны на разрыве во времени между товарной сделкой и ее оплатой.

studfiles.net

сущность и определение – тема научной статьи по экономике и экономическим наукам читайте бесплатно текст научно-исследовательской работы в электронной библиотеке КиберЛенинка

ISSN 2311-9411 (Online) Проблемы. Мнения. Решения

ISSN 2079-6714 (Print)

ДЕБИТОРСКАЯ ЗАДОЛЖЕННОСТЬ: СУЩНОСТЬ И ОПРЕДЕЛЕНИЕ

Гузалия Салиховна КЛЫЧОВА^, Зульфат Зуфарович ХАМИДУЛЛИН»

a доктор экономических наук, профессор, заведующая кафедрой бухгалтерского учета и аудита, Казанский государственный аграрный университет, Казань, Российская Федерация

b магистр Института управления, экономики и финансов, Казанский федеральный университет, Казань, Российская Федерация

• Ответственный автор

История статьи: Аннотация

Принята 20.05.2016 Предмет и тема. Современное развитие отечественной экономики неразрывно связано с

Принята в доработанном виде предоставлением полной хозяйственной самостоятельности предприятиям в выборе ими 02.06.2016 рынков сбыта продукции, товаров, услуг, а, следовательно, и партнеров по бизнесу, в том

Одобрена 18.07.2016 числе будущих дебиторов. Поэтому дебиторская задолженность, как реальный актив, играет

достаточно важную роль в сфере предпринимательской деятельности. Слишком высокая ее доля в общей структуре активов хозяйствующего субъекта снижает ликвидность и финансовую устойчивость организации и повышает риск ее финансовых потерь. На величину дебиторской задолженности предприятия оказывают влияние как внешние факторы (общее состояние экономики и расчетов в стране, эффективность денежно-кредитной системы, уровень инфляции, емкость рынка и его насыщенность), так и внутренние: уровень профессионализма в управлении дебиторской задолженностью, в том числе состояние ее учета и контроля.

Цели. Изучение понятийных и организационных аспектов учета дебиторской задолженности. Методология. В процессе исследования были применены методы: сравнительный анализ, систематизация, индукция, дедукция.

Результаты. Рассмотрена этимология термина и классифицированы подходы исследователей к определению дебиторской задолженности. Предложена авторская трактовка термина «дебиторская задолженность».

Область применения результатов. Результаты данной статьи могут применяться в теории и практике учета и контроля за дебиторской задолженностью.

Выводы и значимость. Выявлено, что существующие подходы трактовки дебиторской задолженности дополняют друг друга, так как характеризуют понятие с разных сторон. На основании анализа имеющихся определений, было предложено комплексное определение понятия дебиторской задолженности, которое сочетает в себе все три подхода (юридический, Ключевые слова: дебиторская бухгалтерский и экономический). Так было проведено разграничение между понятиями задолженность, учет, контроль, «управление дебиторской задолженностью» и «контроль дебиторской задолженности». управление

© Издательский дом ФИНАНСЫ и КРЕДИТ, 2016

Произошедшие в российском обществе изменения оказывают существенное влияние как на экономику в целом, так и на отдельные хозяйствующие субъекты, вынуждая искать новые способы повышения конкурентоспособности. Немаловажную роль в обеспечении конкурентоспособности играет система управления организацией в целом, частью которой является управление оборотными активами.

Оборотные активы — это наиболее ликвидная часть имущества экономического субъекта, в состав которой входят материальные активы, денежные средства, средства в расчетах и финансовых инструментах [1]. По определению И.А. Бланка оборотными активами являются экономические ресурсы хозяйствующего субъекта, выраженные в

виде имущественных ценностей, которые используются в хозяйственной деятельности с целью получения прибыли [2]. Оборотные активы типичных дилерских организаций, предприятий обрабатывающей промышленности составляют больше половины всех ее активов.

Дж. К. Ван Хорн подчеркивает важность управления оборотными средствами: «Эта работа требует постоянного каждодневного надзора. В отличие от решений по вопросам, касающимся выплат дивидендов и структуры капитала, вы не можете принимать решения об оборотных средствах раз в месяц. Решение вопросов, связанных с оборотными средствами, является непрерывным процессом» [3].

Дебиторская задолженность, как правило, составляет около трети и более оборотных активов организации [4].

По мнению В.В. Ковалева, дебиторская задолженность как иммобилизация собственных оборотных средств должна быть минимизирована, но этого не происходит по многим причинам, в том числе и по причине конкуренции [5].

Можно сделать вывод, что в процессе управления дебиторской задолженностью решается задача достижения ее оптимального размера и структуры, а не сведение ее к минимуму.

Но прежде чем приступить к управлению дебиторской задолженностью, необходимо проанализировать само понятие «дебиторская задолженность». Debitum в пеерводе с латинского означает долг, обязанность. Этот термин впервые упоминался в папирусах Зенона, который в 256 г. до н.э. реформировал систему учета в Греции [6].

В настоящее время использование определения дебиторской задолженности в разных сферах деятельности привело к тому, что трактовку термина можно условно разделить на юридическую, бухгалтерскую и экономическую (табл. 1).

В юридических определениях внимание заостряется на правоотношениях, возникающих между сторонами договора или деликта, в бухгалтерских — особое внимание уделяется источникам возникновения и порядку

оформления, а с экономической точки зрения дебиторская задолженность рассматривается как элемент краткосрочного кредитования, как часть оборотного капитала.

По итогам анализа приведенных ранее определений были выделены следующие составляющие дебиторской задолженности:

1. Юридический аспект:

— право требования, которое принадлежит поставщику работ, услуг, товаров;

— проявляется по отношению к физическим и юридическим лицам;

— возникает на основании договора, деликта или закона [14, 15].

2. Бухгалтерский аспект:

— комплексная статья, которая включается в себя расчеты с покупателями и заказчиками, по

векселям к получению, с дочерними и зависимыми обществами, с учредителями по взносам в уставной капитал, по выданным авансам, с прочими дебиторами;

— счета к получению;

— сумма долга в пользу предприятия;

— поставка товаров, работ и услуг в рассрочку;

— возникает при условии, что товары (работы, услуги) проданы, а оплата за них не поступила [16-19].

3. Экономический аспект:— динамичный элемент оборотных оборотного капитала;

— проявляет себя как временное отвлечение средств из оборота организации;

— представляет собой особую форму кредитования;

— неполученная выручка;

— зависит от принятой в компании кредитной политики в отношении покупателей продукции;

— сопровождается косвенными потерями [20-29].

Результатом исследования существующих подходов [1-13] к определению дебиторской задолженности является следующее авторское определение: дебиторская задолженность — это элемент оборотных средств, право требования по обязательствам, возникающее на основании договора, закона или деликта по отношению к физическим и юридическим лицам, а также государству, которые отражаются на счетах бухгалтерского учета, на счетах расчетов и являются особой формой кредитования.

Как и другие виды активов хозяйствующего субъекта, дебиторская задолженность также является объектом управления [30, 31].

В общем плане управление есть функция, осуществляемая внутри той или иной системы и состоящая в воздействии управляющего органа, лица (субъекта) на управляемые органы (объекта).

По мнению А.В. Войко, управление дебиторской задолженностью является частью общей политики управления выручкой и оборотными активами, целью которой является оптимизация общего размера этой задолженности и обеспечение ее современной инкассации [32, с. 16].

На наш взгляд, следует различать понятия «управление дебиторской задолженностью» и «контроль дебиторской задолженности».По мнению С.А. Мещерякова контроль, — это функция управления, представляющая собой систему наблюдения и проверки процесса функционирования объекта в соответствии с принятыми управленческими решениями, а также позволяющая выявить отклонения в намеченных целях и принимать при необходимости корректирующие меры [33, с. 11]. С.О. Шохин, Л.И. Воронина рассматривают контроль, как самостоятельную функцию управления, то есть особый вид деятельности, имеющий целевую направленность, определенное содержание и способы его осуществления.

Исходя из существующих в экономической литературе определений [34-41] можно сделать вывод, что контроль за дебиторской задолженностью является функцией правления, а следовательно, понятием более «узким».

управленческим решениям — законам, планам, нормам» [42].

Итак, в исследовании нами была рассмотрена этимология термина и классифицированы подходы исследователей к определению дебиторской задолженности.

Выявлено, что рассмотренные подходы к трактовке дебиторской задолженности являются не взаимоисключающими, а дополняющими друг друга, так как характеризуют понятие с различных сторон.

Также для наиболее полного понимания дебиторской задолженности в таблицы обобщены определения наиболее известных исследователей понятия «дебиторская задолженность». На основании уже имеющихся определений было предложено комплексное определение понятия дебиторской задолженности, которое сочетает в себе все три рассмотренных подхода.

Кроме того, нами было проведено разграничение между понятиями «управление дебиторской задолженностью» и «контроль за дебиторской задолженностью».

Таблица 1 Определение понятий «дебиторская задолженность»

Источник Определение

Юридический подход

Гражданский кодекс Российской Федерации [7] В силу обязательства одно лицо (должник) обязано совершить в пользу другого лица (кредитора) определенное действие, как то: передать имущество, выполнить работу, оказать услугу, внести вклад в совместную деятельность, уплатить деньги и т.п., либо воздержаться от определенного действия, а кредитор имеет право требовать от должника исполнения его обязанности

Бланк И.А. Управление активами [2] Дебиторская задолженность — это сумма задолженности в пользу предприятия, представленная финансовыми обязательствами юридических и физических лиц

Ковалев В.В. Введение в финансовый менеджмент [5] Дебиторская задолженность — это задолженность юридических и физических лиц данному хозяйствующему субъекту

Румянцева А.Ю. Управление дебиторской задолженностью на предприятии [8] Дебиторская задолженность — особая форма кредитования юридических и физических лиц, подкрепленная или не покрепленная законодательной базой

Бухгалтерский подход

Бочаров В.В. Управление денежным оборотом предприятий и корпораций [9] Дебиторскаязадолженность — это комплексная статья, включающая расчеты: — с покупателями и заказчиками; — по векселям к получению; — с дочерними и зависимыми обществами; — с участниками (учредителями) по взносам в уставной капитал; — по выданным авансам; — с прочими дебиторами

Пятов М.Л. Управление обязательствами организации [10] Дебиторская задолженность — это отраженные на счетах расчетов обязательства перед предприятием сторонних лиц -покупателей, работников, займополучателей, бюджета

Финансово-кредитный энциклопедический словарь под редакцией проф. А.Г. Грязновой [11] Дебиторская задолженность — это счета, причитающиеся к получению в связи с поставками по коммерческому кредиту.

Экономический подход

Ефимова О.В., Мельник М.В. Анализ финансовой отчетности [12] Дебиторская задолженность представляет собой вложение и способ расширения продажи в кредит с целью увеличения объема реализации и собственного капитала

Безруких П.С. Бухгалтерский учет [13] Дебиторская задолженность — это входящие в состав активов организации ее имущественные требования к другим юридическим и физическим лицам, являющимся ее должниками

Источник: составлено авторами Список литературы

1. Пятов М.Л. Управление обязательствами организации. М.: Финансы и статистика, 2004. 256 с.

2. Бланк И.А. Управление активами. Киев: Ника-Центр, Эльга, 2002. 720 с.

3. Ван Хорн Дж.К. Основы управления финансами: пер. с англ. / гл. ред. серии Я.В. Соколов. М.: Финансы и статистика, 2003. 800 с.

4. Миронова О.А., Ожиганов А.Д. Аспекты анализа оборотного капитала промышленных предприятий // Инновационное развитие экономики. 2014. № 3. С. 69-79.

5. Ковалев В.В. Введение в финансовый менеджмент. М.: Финансы и статистика, 2006. 768 с.

6. Гражданский кодекс Российской Федерации (часть первая) от 30.11.1994 № 51-ФЗ.

7. Румянцева А.Ю. Управление дебиторской задолженностью на предприятии. Санкт-Петербург, 2004. 127 с.

8. Бочаров В.В. Управление денежным оборотом предприятий и корпораций. М.: Финансы и статистика, 2001. 144 с.

9. Пятов М.Л. Управление обязательствами организации. М.: Финансы и статистика, 2004. 256 с.

10. Финансово-кредитный энциклопедический словарь / под ред. д.э.н., проф. А.Г. Грязновой. М.: Финансы и статистика, 2002. 1168 с.

11. Ефимова О.В., Мельник М.В. Анализ финансовой отчетности. 4-е изд., испр. и доп. М.: Омега-Л., 2009. 451 с.

12. Безруких П.С. Бухгалтерский учет: учебник. 4-е изд. М.: Бухгалтерский учет, 2003. 719 с.

13. Сытник О.Е., Бехтерева И.С. Методика формирования аспектов учетной политики, обеспечивающих эффективную стратегию деятельности хозяйствующего субъекта // Экономика и предпринимательство. 2014. № 11. С. 203-209.

14. Клычова Г.С., Хусаинов И.Ф., Фахретдинова Э.Н. Правовое обеспечение развития методологии бухгалтерского учета в субъектах малого и среднего предпринимательства аграрного сектора // Вестник Казанского государственного аграрного университета. 2014. Т. 9. № 2. С. 21-27.

15. Бухгалтерский (финансовый учет): учет производства, капитала, финансовых результатов и финансовая отчетность / В.А. Пипко, Л.Н. Булавина, Н.В. Кулиш, В.И. Кузнецова. М.: Финансы и статистика, 2004. 352 с.

16. Бухгалтерский учет в коммерческих организациях / В.А. Пипко, Е.И. Костюкова, Н.В. Кулиш, А.В. Пипко, В.И. Кузнецова. М.: Финансы и статистика; Ставрополь: АГРУС, 2008. 656 с.

17. Клычова Г.С., Закирова А.Р. Развитие бухгалтерского учета в сельскохозяйственных организациях в условиях вступления в ВТО // Вопросы экономики и права. 2013. № 57. С. 144-149.

18. Клычова Г.С., Фахретдинова Э.Н. Особенности формирования учетной информации на предприятиях малого и среднего бизнеса в аграрном секторе // Вестник Казанского государственного аграрного университета. 2009. Т. 4. № 4(14). С. 44-46.

19. Клычова Г.С., Закирова А.Р. Методика формирования внутренней управленческой отчетности в сельскохозяйственной организации // Вестник Казанского государственного аграрного университета. 2011. Т. 6. № 1(19). С. 44-48.

20. Клычова Г.С., Фахретдинова Э.Н. Формы и методы учета в крестьянских (фермерских) хозяйствах: исторический аспект и перспективы развития // Инновационное развитие экономики. 2011. № 5. С. 61-66.

21. Клычова Г.С., Низамутдинов М.М., Мавлиева Л.М. Экономические и организационные рычаги обеспечения продовольственной безопасности России // Инновационное развитие экономики. 2014. № 6. С. 39-45.

22. Клычова Г.С. Управленческий (производственный) учет в сельском хозяйстве: учебн. пособие / Г.С. Клычова, Э.Р. Садриева, А.Р. Закирова. Казань: Изд-во Казан. ун-та, 2006. 288 с.

23. Клычова Г.С., Нуриева Р.И. Информационное обеспечение поступления и использования государственной помощи на предприятиях АПК // Актуальные вопросы образования и науки: сборник научных трудов по материалам Международной научно-практической конференции: в 11 ч. 2014. С. 87-88.

24. Клычова Г.С. Развитие методики управленческого учета в свекловодческих организациях // Г.С. Клычова, А.Р. Закирова, А.Р. Зиятдинова. Казань, 2010. 197 с.

25. Клычова Г.С., Закирова А.Р., Клычова А.С. Управленческий учет земель сельскохозяйственного назначения и внутренняя отчетность об их использовании // Вестник Казанского государственного аграрного университета. 2013. Т. 8. № 4. С. 15-21.

26. Клычова Г.С., Мавлиева Л.М. Необходимость применения скоринга в системе сельскохозяйственной кредитной потребительской кооперации // Вестник Казанского государственного аграрного университета. 2010. Т. 5. № 4. С. 45-47.

27. Клычова А.С. Методические основы формирования интегрированной отчетности земель сельскохозяйственного назначения // Вестник Казанского государственного аграрного университета.

2012. Т. 7. № 4. С. 33-36.

28. Клычова Г.С., ФасхутдиноваМ.С. Информационные модели управленческого учета в молочном скотоводстве // Вестник Казанского ГАУ. 2014. № 2. С. 16-20.

29. Клычова Г.С., Хамидуллин З.З. Основы контроля и управления дебиторской задолженностью коммерческого предприятия // Проблемы развития современной науки: сборник статей Международной научно-практической конференции. 2015. С. 112-115.

30. Клычова Г.С., Хамидуллин З.З. Экономическая сущность дебиторской задолженности // Проблемы развития современной науки: сборник статей Международной научно-практической конференции. 2015. С. 115-117.

31. Войко А.В. Управление дебиторской задолженностью. М.: РГБ, 2003.

32. Мещеряков С.А. Контроль и ревизия: учебн. пособие для самостоятельной работы студентов. СПб.: Питер, 2008. 77 с.

33. КлычоваГ.С., Закирова А.Р. Совершенствование системы внутреннего контроля сельскохозяйственных организаций в условиях вступления в ВТО // Бухучет в сельском хозяйстве.

2013. № 11. С. 35-39.

34. Клычова Г.С., Леонтьева Ж.Г., Закирова А.Р., Клычова А.С., Заугарова Е.В. Аудит. Казань: Центр инновационных технологий. 2014. Т. 1. 416 с.

35. Клычова Г.С., Леонтьева Ж.Г., Закирова А.Р., Клычова А.С., Заугарова Е.В. Аудит. Казань: Центр инновационных технологий. 2014. Т. 2. 491 с.

36. Козменкова С.В., Кемаева С.А. Аудит: проблемные вопросы и пути развития // Международный бухгалтерский учет. 2015. № 3. С. 31-43.

37. Козменкова С.В., Прынцев М.Н. Развитие методики внутреннего контроля государственной помощи в сельскохозяйственных организациях // Международный бухгалтерский учет. 2015. № 27. С. 12-24.

38. Алборов Р.А., Концевая С.М., Козменкова С.В. Проблемы развития методологии, метода и методики аудита // Международный бухгалтерский учет. 2015. № 36. С. 47-60.

39. Миронова О.А., Мальсагов И.А. Концепция контроля за реализацией стратегических задач и достижением ключевых показателей стратегического развития // Экономические науки. 2013. № 109. С.32-37.

40. Миронова О.А. Внутренний контроль в организациях: проблемы и перспективы развития // Вопросы экономики и права. 2013. № 57. С. 120-123.

41. Овсийчук В.Я. Формирования системы внутрихозяйственного контроля в сельскохозяйственных организациях: монография. М.: Дашков и К, 2006. 380 с.

cyberleninka.ru

Дебиторская задолженность — виды, понятие и сущность

Дебиторская задолженность прочно вошла в нашу жизнь, этот термин уже никого не пугает, а финансисты твердят о том, что долги такого типа можно назвать даже естественными. Правда ли дебиторская задолженность является полезной и для заемщика, и для кредитора? На основе каких механизмов она работает, на какие разновидности делится? Ответы на эти вопросы должен знать каждый предприниматель, наиболее важные сведения мы уже собрали для вас в материале.

Что такое дебиторская задолженность?

Понятие и виды дебиторской задолженности – это основа для предпринимателя, с которой полезно начинать знакомство с профильными разделами экономики. Под дебиторской задолженностью понимается сумма долгов, которые компании должны вернуть определенные фирмы, предприятия, юридические лица. Понятие дебиторской задолженности в бухгалтерском учете означает определенные имущественные права. Простым языком такие долги можно назвать имущественными правами, деньгами компании, которые ей еще не вернули.

Любые формы непогашенной дебиторской задолженности экономистами расцениваются в положительном ключе: компания, которая наращивает объем дебиторской задолженности, считается успешной и развивающейся. Формы дебиторской задолженности могут быть разнообразными, но их не часто приравнивают к стандартным долгам.

Как правило, дебиторская задолженность возникает по всем контрактам, в которых прописана отсрочка платежа. Граждане, которых интересуют понятие и виды дебиторской задолженности, могут изучить данное явление на стандартном договоре между поставщиком продукции и ее покупателем. Предположим, поставщик предоставляет покупателю, сети магазинов, одну тонну подсолнечного масла со сроком выплаты в один месяц. Так мы проследили появление так называемой дебиторской задолженности по срокам.

Весь месяц, пока деньги не попадут в руки компании, у покупателя перед поставщиком будет открытой дебиторская задолженность сроком в 1 месяц. При этом, такие виды дебиторской задолженности не предусматривают выплату штрафов и финансовых санкций.

Задолженность по срокам регулярно возникает по одной причине – она выгодна для каждой стороны. Организация-должник получает возможность продать товар и только потом вернуть за него средства, а сам поставщик расширит географию реализации товаров. Такая форма задолженности никому не вредит, если деньги возвращаются своевременно.

Какие бывают виды дебиторской задолженности?

Мы не просто так одним абзацем выше акцентировали внимание на возвращенной своевременно дебиторской задолженности, дело в том, что именно сроки погашения и берутся во внимание в основной классификации, о которой мы будем говорить дальше.

Формы невыплаченной дебиторской задолженности называются одним словом – просроченными, а те, срок уплаты которых еще не пришел – нормальными. Давайте проанализируем данный момент более подробно. В экономике под нормальными понимаются долги, имущественные права по которым уже перешли к покупателю, то есть, заказ был выполнен, а товар – передан, но крайний срок для обязательств по возвращению средств еще не был нарушен. После наступления этой даты, задолженность становится просроченной.

Не возвращенные за товары, услуги, работы средства становятся просроченной задолженностью, если поставщик просрочил срок возвращения, установленный договором.

sodrugestvo.org

64.Кредиторская и дебиторская задолженность: понятие, состав и анализ.

В условиях конкуренции многие предприятия вынуждены производить продажу товара с отсрочкой платежей. Дебиторская задолженность — это сумма требований, предъявляемых предприятием к своим дебиторам на определенную дату. Возникновение дебиторской задолженности в системе безналичных расчетов представляет собой объективный процесс хозяйственной деятельности предприятия.

Объем дебиторской задолженности зависит от многих факторов: объема производства, вида продукта, емкости рынка, степени его наполняемости продукцией, системы расчетов с покупателями, их финансового состояния и т.д.

Наиболее эффективным является такое кредитование покупателей предприятия, при котором максимизируются чистые денежные поступления, компенсирующие риск вследствие отсрочки платежа.

Основными задачами управления дебиторской задолженностью являются:

ограничение приемлемого уровня дебиторской задолженности;

выбор условий продаж, обеспечивающих гарантированное поступление денежных средств;

ускорение востребования долга и др.

В системе управления финансами предлагаются следующие мероприятия по управлению дебиторской задолженностью:

исключение из числа партнеров предприятий с высокой степенью риска;

периодический пересмотр предельной суммы кредита;

использование возможности оплаты дебиторской задолженности векселями, ценными бумагами и т.п.

Развитие рыночных отношений и инфраструктуры финансового рынка позволяют использовать в практике финансового менеджмента такую форму управления дебиторской задолженностью, как ее рефинансирование, т.е. ускоренный перевод в другие формы оборотных активов предприятия — денежные средства и высоколиквидные краткосрочные ценные бумаги.

Основными формами рефинансирования дебиторской задолженности, используемыми в настоящее время, являются:

1) факторинг;

2) учет векселей, выданных покупателями продукции;

3) форфейтинг

Кредиторская задолженность – это финансовые обязательства одного субъекта перед другими, которые он обязан выполнить. Противоположное понятие – дебиторская задолженность.

Кредиторская задолженность может быть перед другими организациями, предприятиями или частными лицами, перед бюджетом, перед персоналом, а также по полученным кредитам и займам. Самая распространенная её форма – обязательства перед поставщиками товаров и услуг.

Кредиторская задолженность исчезает при выполнении обязательств по ее погашению или при ее списании в случае невостребования.

Погашение кредиторской задолженности

Кроме заранее оговоренного способа погашения, существуют ещё несколько, которые могут быть предложены кредитору. Один из таких способов – взаимозачёт, его можно применить в том случае, если у вашего кредитора также имеется перед вами задолженность. Второй способ погашения кредиторской задолженности состоит в переоформлении задолженности, например, в обеспеченный залогом кредит. Третий способ – уступка кредитору прав собственности на основные средства или уступка акций компании. И, наконец, самый выгодный для кредитора способ — получение им от должника векселей, суммы и проценты по которым должны быть выплачены в соответствии с новой договорённостью.

Управление кредиторской задолженностью

Наличие кредиторской задолженности – нормальное состояние для большинства предприятий различных сфер деятельности, при этом грамотное управление ей является залогом благополучия предприятия. Главная задача в данном вопросе при управлении предприятием – недопущение увеличения кредиторской задолженности более некой конкретной для каждого предприятия величины, соответствующей его финансовому положению. Однако при управлении кредиторской задолженностью надо также понимать, что её увеличение также увеличивает количество привлеченных на предприятие средств, что является положительным фактором. Кроме того, её объём на предприятии должен быть вполне определённым образом связан с объёмом его дебиторской задолженности.

Основной способ управления кредиторской задолженностью предприятия – выработка наиболее оптимальных вариантов работы с поставщиками товаров и услуг (контрагентами), определяющих сроки, объёмы и формы расчётов. Также управление должно учитывать ситуацию с каждым кредитором в отдельности, т.е. предполагать дифференциацию контрагентов

studfiles.net

Понятие, сущность и виды дебиторской задолженности — Мегаобучалка

Содержание

Введение. 3

1 Теоретические основы анализа дебиторской задолженности. 5

1.1 Понятие, сущность и виды дебиторской задолженности. 5

1.2 Методика анализа дебиторской задолженности. 9

1.3 Методы и проблемы управления дебиторской задолженностью.. 16

2 Оценка финансово – хозяйственной деятельности ОАО «Каравай». 21

2.1 Общая характеристика и оценка основных экономических показателей экономической деятельности организации. 21

2.2 Экспресс — анализ финансового состояния организации. 24

2.2.1 Анализ финансовой устойчивости предприятия. 24

2.2.2 Анализ платежеспособности и ликвидности предприятия. 29

2.2.3 Анализ оборачиваемости оборотных средств (деловой активности) 36

3 Анализ дебиторской задолженности ОАО «Каравай». 38

3.1 Анализ состава и структуры дебиторской задолженности. 38

3.2 Анализ соотношений дебиторской и кредиторской задолженности. 40

3.3 Рекомендации по управлению дебиторской задолженность в ОАО «Каравай» 44

Выводы и предложения. 48

Список использованной литературы.. 50

Приложения. 52

Введение

В процессе финансово-хозяйственной деятельности у предприятия постоянно возникает потребность в проведении расчетов со своими контрагентами, бюджетом, налоговыми органами. Отгружая произведенную продукцию или оказывая некоторые услуги, предприятие, как правило, не получает деньги в оплату немедленно, то есть по сути оно кредитует покупателей. Поэтому в течение периода от момента отгрузки продукции до момента поступления платежа средства предприятия омертвлены в виде дебиторской задолженности, уровень которой определяется многими факторами: вид продукции, емкость рынка, степень насыщенности рынка данной продукцией, условия договора, принятая на предприятии система расчетов и др.

Для того чтобы правильно выстроить взаимоотношения с клиентами, необходимо постоянно контролировать текущее состояние взаиморасчетов и отслеживать тенденции их изменения в средне- и долгосрочной перспективе. При этом контроль должен быть дифференцирован по отношению к различным группам клиентов, каналам сбыта, регионам и формам договорных отношений.

Дебиторская задолженность — это действительно одна из самых актуальных тем хозяйствующих субъектов развивающейся рыночной экономики. Осуществляя предпринимательскую деятельность, участники имущественного оборота предлагают, что по мере проведения хозяйственных операций они не только возвратят вложенные средства, но и получат доходы.

Однако в реальной практике, особенно с переходом на рыночные отношения и спада производства, нередко, а точнее постоянно, возникают ситуации, когда по тем или иным причинам предприятие не может взыскать долги с контрагентов. Дебиторская задолженность «зависает» на долгие месяцы, а иногда даже и годы. Рост дебиторской задолженности ухудшает финансовое состояние предприятий, а иногда приводит и к банкротству.

Вследствие всего,из вышесказанного можно сделать вывод, что тема данной курсовойработы «Анализ дебиторской задолженностью» является актуальной.

Цель курсовой работы заключается в анализе дебиторской задолженности и разработке рекомендаций по ее управлению.

При написании курсовой работы решены следующие задачи:

— раскрыты теоретические аспекты дебиторской задолженности;

— рассмотрены различные методы анализа дебиторской задолженности;

— проведен анализ финансового состояния ОАО «Каравай»;

— проведен анализ динамики, структуры дебиторской задолженности ОАО «Каравай»;

— разработаны рекомендации по управлению задолженностью.

Объектом исследования является ОАО «Каравай».

Предметом исследованияявляется дебиторская задолженность.

Информационная база —годовая бухгалтерская отчетность предприятия, учредительные документы, учетная политика, регистры синтетического и аналитического учета.

Период исследования —2012 г.-2014 г.

Для раскрытия темы использовались учебные пособия по финансовому анализу, методические указания по проведению анализа финансового состояния организаций, а также статьи и публикации ведущих экономистов, бухгалтеров.

Теоретические основы анализа дебиторскойзадолженности

Понятие, сущность и виды дебиторской задолженности

Дебиторская задолженность в денежном выражении является частью оборотных активов хозяйствующего субъекта и занимает значительную долю в их составе. Дебиторскую задолженность можно определить как сумму долгов, причитающихся предприятию, фирме, компании со стороны других предприятий или физических лиц, в итоге хозяйственных взаимоотношений с ними. Она объективно необходима для осуществления хозяйственной деятельности и обусловлена действующей платежной системой.

Дебиторская задолженность в настоящее время стала наиболее ликвидным активом предприятия. Отсюда и необходимость серьезного внимания к ней, ее анализу, управлению ею.

В литературе встречаются разнообразные определения дебиторской задолженности.

Дебиторская задолженность — это требования предприятия по отношению к другим предприятиям, организациям и клиентам на получение денег, поставку товаров или оказание услуг, выполнение работ.

Дебиторская задолженность — это сумма долга, причитающаяся предприятию от других юридических лиц или граждан.

Дебиторская задолженность — это средства, временно отвлеченные из оборота предприятия.

Наиболее полным определением, на наш взгляд, может быть такое.

Дебиторская задолженность как экономическая категория, выражающая финансовые отношения между дебитором (должником) и кредитором, — это:

· один из видов оборотных активов предприятия;

· неполученная часть его выручки от продаж;

· отдельный вид отношений, возникающий из договора, а также вследствие причинения вреда и иных оснований (ст. 307 и др. ГК РФ).

Или можно по — другому. Дебиторская задолженность в основном это — неполученная часть выручки предприятия от продаж, образующаяся из договора как отдельный вид обязательств между предприятиями. Дебиторская задолженность также может быть следствием причинения вреда и иных оснований.

Дебиторская задолженность предприятия в целом является одним из видов его оборотных активов.

Взаимосвязь между дебиторской и кредиторской задолженностью состоит в том, что кредиторская задолженность является источником покрытия дебиторской. Поэтому на практике при анализе предприятия обычно следят за соотношением между ними. В то же время в условиях инфляции, стимулирующей неплатежи, рост кредиторской задолженности предприятию выгоден, а дебиторской не выгоден.

В составе дебиторской задолженности учитывается следующее:

· задолженность покупателей и заказчиков;

· векселя к получению;

· задолженность дочерних и зависимых обществ;

· задолженность учредителей по взносам в уставный капитал;

· авансы выданные;

· прочие дебиторы.

В большинстве случаев задолженность покупателей и заказчиков является наибольшей и достигает 90 % всей дебиторской задолженности. Вполне естественным в условиях рыночной экономики является достаточный уровень векселей к получению, так как отсрочка платежа покупателю под вексель является наиболее эффективной формой таких взаимоотношений. Именно поэтому при управлении дебиторской задолженностью для предприятия очень важно, во-первых, оптимизировать размер дебиторской задолженности, во-вторых, обеспечить своевременное получение этой задолженности и, в-третьих, организовать соответствующим образом работу с векселями.

Существует множество признаков классификации дебиторской задолженности. В таблице 1 представлены наиболее существенные из них, а также их пояснение.

Таблица 1 — Классификация дебиторской задолженности

| Признак классификации | Виды задолженности | Пояснения |

| По степени ликвидности | Высоколиквидная | Срок задолженности меньше 1 месяца |

| Среднеликвидная | ||

| Неликвидная | Нереально конвертировать в денежные средства, является безнадежной | |

| По элементам | Задолженность покупателей и заказчиков | За предоставленную продукцию, работы, оказанные услуги |

| Векселя к получению | При выдаче вескелей организации-продавцу ее клиентами за полученный товар | |

| Авансы выданные | Задолженность поставщиков поставить предприятию продукцию или услуги в счет ранее полученных авансов | |

| Прочая задолженность | Дочерних обществ и филиалов организации; подотчетных лиц; бюджета и т.п. | |

| По срокам наступления платежа | Краткосрочная | Оплата наступает в течение 12 месяцев после отчетной даты |

| Долгосрочная | Оплата наступает не раньше чем через год после отчетной даты | |

| По характеру образования | Оправданная (нормальная) | Соответствует условиям договора, обусловлена выбранной кредитной политикой организации; срок платежа еще не наступил |

| Неоправданная (просроченная) | Условия договора нарушены, либо расчетные документы оформлены с ошибками; оплата не поступает в оговоренный срок | |

| По степени надежности возврата долга | Надежная | Клиент подтверждает свое обязательство, либо обеспечивает свою задолженность гарантией |

| Сомнительная | Оплата не поступила в оговоренные срок и задолженность не обеспечена залогом, поручительством или банковской гарантией. | |

| Безнадежная | Задолженность, которую невозможно взыскать, по причине того что срок исковой давности (3 года) истек, организация-должник ликвидирована, либо оплату нельзя получить на основании акта государственного органа (в данном случае может создаваться резерв по сомнительным долгам). |

Продолжение таблицы 1

| Признак классификации | Виды задолженности | Пояснения |

| По обеспеченности гарантиями | Обеспеченная задолженность | Неустойкой, залогом, поручительством, задатком, банковской гарантией |

| Необеспеченная задолженность | ||

| По степени соблюдения законодательных норм | Надлежаще истребованная задолженность | Покупатель подтвердил свои обязательства, либо имело место обращение в суд |

| Неистребованная дебиторская задолженность | ||

| По возможности планирования | Планируемая | Задолженность предполагается заранее, так как это предусмотрено кредитной политикой |

| Непланируемая | ||

| По степени контроля | Контролируемая | Если какое-то аффилированное лицо имеет обязательство перед организацией |

| Неконтролируемая |

Дебиторская задолженность играет важную роль в процессе функционирования хозяйствующих субъектов, так как она оказывает влияние на многие аспекты ее деятельности, такие как:

· Структура и величина оборотных средств;

· Размер и структура полученной выручки от продаж;

· Продолжительность финансового и операционного цикла;

· Скорость оборачиваемости оборотных средств и активов в совокупности;

· Состояние ликвидности, платежеспособности и финансовой устойчивости организации;

· Источники денежных средств организации.

В случае если размер дебиторской задолженности в компании слишком велик, происходит замедление оборачиваемости ее активов и, как следствие, увеличение продолжительности финансового цикла. Кроме того, в таком случае организации необходимо осуществлять поиск дополнительных источников денежных средств для финансирования своей деятельности.

Таким образом, можно выделить как положительные, так и отрицательные аспекты существования дебиторской задолженности. Предоставление отсрочки платежа за товары, работы, услуги способствует привлечению покупателей и тем самым стимулирует рост объема продаж и прибыли. Однако с другой стороны увеличение размера дебиторской задолженности вызывает замедление оборачиваемости оборотных активов и снижение эффективности использования оборотных средств в целом. В связи с этим организации необходимо осуществлять грамотное управление дебиторской задолженностью.

megaobuchalka.ru

Дебиторская задолженность, её сущность

План работы

Введение . 2

Глава 1. Теоретические аспекты учета дебиторской задолженности .. 4

1.1. Характеристика и классификация дебиторской задолженности .. 4

1.2. Управление дебиторской задолженностью … 9

Глава 2. Учет дебиторской задолженности .. 14

2.1. Оценка . 14

2.2. Синтетический и аналитический учет . 21

2.2.1. Учет авансов выданных . 24

2.2.2. Учет расчетов с покупателями и заказчиками .. 28

2.2.3. Расчеты по авансам полученным .. 34

2.2.4. Проверка оформления расчетов с покупателями и заказчиками .. 36

2.2.5. Учет расчетов с разными дебиторами и кредиторами .. 38

2.3. Учет образования и использования резерва сомнительных долгов .. 42

2.4. Погашение и списание дебиторской задолженности .. 46

Заключение . 53

Список литературы … 55

Введение

В условиях формирования рыночных отношений, практически невозможно управлять сложным экономическим механизмом хозяйствующего субъекта без своевременной экономической информации, основную часть которой дает четко налаженная система бухгалтерского учета и анализа финансово-хозяйственной деятельности. Данные бухгалтерского учета и анализа финансово-хозяйственной деятельности используются для оперативного руководства над работой хозяйствующих субъектов и их структурных подразделений, для составления экономических прогнозов и текущих планов и, наконец, для изучения и исследования закономерностей развития экономики страны.

Катастрофический спад производства, свертывание отдельных отраслей народного хозяйства вызывали рост инфляции, безработицы, а самое главное нестабильность рыночных отношений между хозяйствующими субъектами, ухудшение их финансового состояния.

Наиболее актуальным, остро стоящим перед всеми хозяйственниками в настоящее время является вопрос, который напрямую связан с расчетно-платежными операциями и, как следствие этого — несомненно, координирующего работу хозяйственного субъекта в целом — это дебиторская задолженность.

Дебиторская задолженность является важной частью активов хозяйствующих субъектов. Причем, при современной структуре баланса любого предприятия она имеет место, как в первом, так и во втором его разделах.

Дебиторская задолженность — это действительно одна из самых актуальных тем хозяйствующих субъектов развивающейся рыночной экономики.

Эффективное управление дебиторской задолженностью на сегодняшний день является одной из первоочередной и актуальной задачей для решения которой требуется провести исследования в этой области.

Осуществляя предпринимательскую деятельность, участники имущественного оборота предлагают, что по мере проведения хозяйственных операций они не только возвратят вложенные средства, но и получат доходы.

Однако в реальной практике, особенно с переходом на рыночные отношения и спада производства, нередко, а точнее постоянно, возникают ситуации, когда по тем или иным причинам предприятие не может взыскать долги с контрагентов. Дебиторская задолженность «зависает» на долгие месяцы, а иногда даже и годы. Рост дебиторской задолженности ухудшает финансовое состояние предприятий, а иногда приводит и к банкротству.

Проблема неплатежей одна из острейших проблем периода экономических реформ нашей российской экономики. Руководители и главные бухгалтеры предприятий (организаций) озабочены высоким уровнем дебиторской задолженности и соответствующими потерями. Делаются огромные усилия, принимаются неординарные меры, направленные на погашение неплатежей покупателей и поставщиков. Широкое распространение получил бартер. Но и при этом допускается просроченная задолженность бюджету, поставщикам, другим кредиторам, физическим и юридическим лицам.

Многие предприятия вынуждены компенсировать выведенную из оборота часть средств в виде дебиторской задолженности за счет заемных средств, при этом их значительная часть предоставляется кредитными учреждениями в виде векселей (финансовый вексель), которые наряду с товарными векселями получили широкое распространение в системе расчетов.

Являясь частью оборотных средств, а именно частью фондов обращения, дебиторская задолженность, а особенно неоправданная «зависшая», резко сокращает оборачиваемость оборотных средств и тем самым уменьшает доход предприятия.

Поэтому на сегодня важнейшими проблемами, решения которых должно способствовать улучшению финансового состояния хозяйствующих субъектов, являются:

— Правильная организация учета дебиторской задолженности в связи с переходом на новый план счетов и новую систему бухгалтерского учета, а также в связи с прекращением почти всех межхозяйственных отношений после развала административно-командной системы хозяйствования;

— Анализ дебиторской задолженности, который должен быть направлен на выявление факторов, влияющих на рост дебиторской задолженности и определение резервов направленных на ликвидацию неоправданной, «зависающей» задолженности и снижение её роста.

В последнее время из-за ряда объективных и субъективных факторов усложнились порядок учета и отражения в отчетности дебиторской задолженности. Более сложным стало налогообложение операций, связанных с учетом дебиторской задолженности.

Для того чтобы правильно выстроить взаимоотношения с клиентами, необходимо постоянно контролировать текущее состояние взаиморасчетов и отслеживать тенденции их изменения в средне- и долгосрочной перспективе. При этом контроль должен быть дифференцирован по отношению к различным группам клиентов, каналам сбыта, регионам и формам договорных отношений.

Развитие рыночных отношений повышает ответственность и самостоятельность предприятий в выработке и принятии управленческих решений по обеспечении эффективности расчетов с дебиторами. Увеличение или снижение дебиторской задолженности приводят к изменению финансового положения предприятия. Так, например, значительное превышение дебиторской задолженности над кредиторской может привести к так называемому техническому банкротству. Это связано со значительным отвлечением средств предприятия из оборота и невозможностью гасить вовремя задолженность перед кредиторами. На основании этого необходимо проводить мониторинг и анализ состояния расчетов. Для проведения анализа используются данные бухгалтерского учета и отчетности, поэтому немаловажную роль играет правильная организация на предприятии бухгалтерского учета расчетных операций, которая требует своевременного и полного отражения хозяйственных операций по расчетам в первичных документах и учетных регистрах.

В данной работе будет дана характеристика и классификация дебиторской задолженности, рассмотрена ее структура и отражение на счетах, порядок признания и списания, оценка, рассмотрены конкретные примеры

Глава 1. Теоретические аспекты учета дебиторской задолженности

1.1. Характеристика и классификация дебиторской задолженности

Порядок постановки на учет, оценка, списание дебиторской задолженности, а также возникающие в связи с этим налоговые обязательства регулируется следующими нормативными документами:

1. Федеральный закон от 21 ноября 1996г. №129ФЗ «О бухгалтерском учете».

2. Гражданский Кодекс РФ (далее по тексту — ГК РФ)

3. Налоговый Кодекс в части I и II.

4. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденное приказом Минфина России от 29.07.98г. №34н (далее по тексту — Положение № 34н)

5. Положение о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг) и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли, утвержденное Постановлением Правительства РФ от 5 августа 1992 г. № 552.

6. Постановление Правительства РФ от 02 декабря 2000г. № 914 «Об утверждении порядка ведения журналов учета счетов-фактур при расчетах по налогу на добавленную стоимость».

7. Указ Президента РФ от 20 декабря1994 г. № 2204 «Об обеспечении правопорядка при осуществлении платежей по обязательствам за поставку продукции (выполнение работ или оказание услуг)» (далее по тексту — Указ №2204)

8. Постановление Правительства РФ от 18 августа 1995 г. № 817 (далее по тексту — Постановление №817) «О мерах по осуществле

mirznanii.com