Деривативы – финансовый инструмент для снижения рисков

Деривативы относятся к производным инструментам финансовой сферы. По сути, это — обязательства, требующие поставок базовых активов, лежащих в деривативной основе, к строго определенному временному отрезку. Derivative также можно назвать инструментом срочной сделки – это соглашением сторон на сделку, где применительно к базовому активу, в будущем четко определены как права, так и обязанности участников.

Товар, как правило, не является базовым активом для деривативов — в основном, он обеспечивается ценными бумагами (акциями, облигациями, фьючерсами, опционами и другими).

Содержание статьи:Зачем банкам нужны деривативы?

При проведении какой-либо сделки на любом рынке продаж рискам подвергается и покупатель, и продавец. Деривативы дают возможность управлять рисками, то есть разделять и ограничивать выявленные риски.

Иными словами, финансовая опасность с помощью данного инструмента переносится и служит своеобразной страховкой. Возможный перенос рисков требует от обеих сторон перед подписанием контракта провести идентификацию всех вероятных рисков.

При торговле деривативами следует помнить о том, что этот инструмент является производным. Поэтому все угрозы от подобных операций будут исходить от базовых активов, вернее — от изменения их стоимости. Например, если деривативная цена рассчитывается на основании цены товара, подверженной ежедневным изменениям, то и риски в отношении данного дериватива будут изменяться каждый день.

является производным. Поэтому все угрозы от подобных операций будут исходить от базовых активов, вернее — от изменения их стоимости. Например, если деривативная цена рассчитывается на основании цены товара, подверженной ежедневным изменениям, то и риски в отношении данного дериватива будут изменяться каждый день.

Таким образом, чтобы избежать значительных убытков и обеспечить прибыль, необходимо вести непрерывный мониторинг всех рисков по всем позициям.

Банковские организации используют для влияния на кредитные риски специальные финансовые инструменты – кредитные деривативы. Смысл их применения в переносе риска невозврата с банка, выдавшего кредит (кредитора) на группу сторонних инвесторов либо одного инвестора.

Предположим, банк кредитовал заемщика, но хочет оградить себя от не возврата средств, то есть захеджировать данный риск. Используя кредитные деривативы, он получает от третьей стороны гарантию того, что при банкротстве заемщика выплата кредитной суммы будет в любом случае произведена.

В итоге этой операции риск, связанный с невозвратом переложен и банк больше не беспокоится о кредитоспособности своего заемщика. В тоже время инвестор, купивший кредитный риск, имеет право перепродать его посредством аналогичного контракта.

Такая цепочка может иметь десятки и более игроков.

Основные виды

В основном, цель, преследуемая покупателями деривативов, состоит не в обретении актива, являющегося базовым, а в прибыли, которая достигается за счет изменения цены этого актива.

Именно поэтому важно понимать, какой вид деривативов наиболее прибыльный для инвестора, что позволит с большей эффективностью распорядиться наличными средствами.

К основным видам финансовых производных относят:

- Валютный вид деривативов

Это договора, предусматривающие поставки определенных видов валют, погашение по которым зависит от валютного курса или от установленной даты.

Данная группа разделяется на подвиды:

- Фьючерсы

Это контракты, зависящие от центех активов, которые формируют данные деривативы, следовательно, на их стоимость напрямую влияют цены базовых активов. - Опционы

Это договора, предусматривающие для покупателя или продавца право на проведение покупки либо продажи по оговоренной цене и в определенный временной отрезок. При этом у опционов нет сильной зависимости от колебания базовых цен, кроме как косвенного давления на стоимость. - Свопы

К валютным свопам относят договоренности, по итогу которых происходит обмен обязательствами по долгам. К примеру, компания намерена поменять свой долг в долларах США на долговые обязательства в евро, таким образом, ее валютный риск сократится. Это своеобразный комбинированный ход, проводимый относительно противоположных сделок конверсионного типа с одинаковой суммой и разными датами исполнения.

Вышеописанные деривативы широко используются на рынке Форекс. Причем у крупных инвесторов есть возможность напрямую выполнять этот вид операций, а у мелких– только с помощью компаний, оказывающих брокерские услуги.

- Фондовыйвид derivatives

Объектом торговли в этом случае выступают ценные бумаги, обладающие высокой ликвидностью. Как и валютные деривативы, данные контракты наиболее привлекательны для инвесторов. Торги проводятся с помощью опционов и фьючерсов.

- Процентный виддеривативов

Этот вид нашел широкое применение на рынке кредитных средств. Он позволяет заемщику защититься от риска возрастания ставок по процентам. Роль такого инструмента неоценима в период планирования будущей прибыли. Он позволяетобладать резервным запасом кредитных денег, имеющих выгодную ставку по займу.

- Кредитный вид derivatives

Этот вид имеет отношение к внебиржевым контрактам с использованием заемных средств. К объектам торговли в этом варианте относятся риски по кредитам, а дериватив применяется как инструмент, дающий возможность продающей стороне избавиться от финансового риска,переложив его на покупателя, выступающего гарантом. Стоимость такого производного инструмента будет зависеть от размера полученного займа. По факту, кредитный дериватив за счет рисков кредитования перераспределяет средства.

К кредитному деривативу может применяться такое понятие, как кредитный своп. Это — обмен платежами, которые заключены на разных условиях: к одному применяется твердая ставка, к другому – плавающая. Кредитный своп очень похож на валютный, он также основывается на том, что его участники по-разному представляют изменения в рыночных тенденциях.

В данном варианте одна сторона стремится к закреплению процентной ставки, другая хочет поменять ее на плавающую. Рынок свопов организован банками и специализированными компаниями.

Читайте также: Когда стоит использовать кредитный дефолтный своп?

Кредитные и валютные деривативы — особенности и отличия

В отличии от валютных деривативов, кредитные являются инструментами, структурированными вне биржи. В них риск, базирующийся на выдаче кредита, отделен от самого актива.

Более того, кредитные derivatives относятся к забалансовым финансовым инструментам, что дает возможность бенефициару сделать так называемый перенос риска, связанного с активом на гаранта, то есть — на другую сторону, но при этом физически актив не продается.

Более того, кредитные derivatives относятся к забалансовым финансовым инструментам, что дает возможность бенефициару сделать так называемый перенос риска, связанного с активом на гаранта, то есть — на другую сторону, но при этом физически актив не продается.

Характер данного инструмента определяется как срочный потому, что подразумевается исполнение обязательств по платежам в будущем, строго определенном моменте. Размер платежа по кредитному деривативу зависит от того, как будет изменяться стоимость ссуды.

Образованию рынка, где используются кредитные derivatives, предшествовало появление отдельного объекта для торговли, которым стал кредитный риск.

Государственное регулирование в России

Как отмечают эксперты, на российском деривативном рынке наблюдается большой потенциал возможностей. Есть возрастающая тенденция того, что финансовые институты и корпорации России еще больше интегрируются в пространство мировых финансов. Поэтому острее стоит вопрос об эффективности таких систем, какхеджирование рисков, способствующих дополнительному росту Российских деривативов в биржевой и во внебиржевой торговле.

В России по большей части используются деривативы кредитного вида. Кредиты, обеспеченные ценными бумагами, очень схожи с дефолтным свопом. Всегда существует вероятность отказа должника от выплат.По сути, он подменяет личный долг долгом иного лица. Этот процесс имел глобальные масштабы в кризисный период, когда лица, получавшие кредиты под залог портфелей ГПО, займы не погашали, а значит — отказывались от залога.

Таким образом, при резком падении цены на залог существует опасность замещения кредита.

Чем отличается кредит под залог от дефолтного свопа?

- В первом случае кредитор имеет право обратиться в суд и требовать возврата долга от своего заемщикав судебном порядке.

- Во второмтакой возможности нет, потому, что долговыми обязательствами владеет третья сторона.

Еще в конце 90-х годов использование кредитных деривативов широко применялось в связи с реструктуризацией долга банковских организаций.

Например, «Онексимбанк» в качестве выплаты долга предложил траст, куда вошли долги иных компаний этому банку. Когда должники погашали кредиты, средства направлялись в траст, а далее перенаправлялись кредиторам. Это стандартная схема кредитного дериватива – банк попросту сделал замену своих обязательств на чужие.

Наличие пробелов в законодательной базе России является сдерживающим фактором для развития отечественного рынка. Однако эта проблема постепенно решается.

Наряду с законопроектом, регулирующим работу валютного рынка Форекс, рассматриваются изменения в Законе РФ, способные регулировать работу сосновными видами деривативов.

В новом проекте установлены требования к деривативам (производным), условия для их выпуска и правила для оборота, определены принципы для организации торговли и для тех, кто будет продавать производные (деривативы). Также на законодательном уровне будет закреплен порядок относительно государственной регламентации в этой области.

crediti-bez-problem.ru

Дериватив (Derivative) — Инвестопедия: инвестиционная энциклопедия

Дериватив (англ. Derivative ) — это ценная бумага, стоимость которой зависит или происходит от цены одного или более базовых активов. Сам дериватив представляет собой договор между двумя или более сторонами. Величина дериватива определяется колебаниями стоимости базового актива. Наиболее распространенные базовые активы включают в себя акции, облигации, товары, валюту, процентные ставки и индексы рынка.

Производные ценные бумаги (другое название деривативов) торгуются на биржах или внебиржевых (OTC) рынках.

Подробнее о деривативах

Первоначально деривативы использовались для обеспечения сбалансированного обменного курса между товарами, поступающими в международную торговлю, так как из-за различий в курсах национальных валют, международным трейдерам требовалась система учета этих различий. На сегодняшний день деривативы основываются на самых разнообразных сделках и имеют множество вариантов использования. Существуют даже деривативы на основе данных о погоде, таких как количество осадков или количество солнечных дней в конкретном регионе.

Деривативы — это целая категория ценных бумаг, поэтому они обладают разнообразными функциями и способами их применения. Определенные виды деривативов могут быть использованы для хеджирования рисков при покупке активов. Производные финансовые инструменты могут быть также использованы для спекулятивных ставок по отношению к будущей цене актива или для обхода валютных ограничений. Например, европейский инвестор, приобретая акции американской компании на американской бирже (используя для этого доллары США), будет подвергаться риску изменения обменного курса валют во время владения этими акциями. Для того, чтобы хеджировать этот риск, инвестор может приобрести валютные фьючерсы, чтобы зафиксировать обменный курс для будущей продажи акций и конвертации валюты обратно в евро. Кроме того, многие деривативы характеризуются высоким кредитным плечом.

Общие формы деривативов

Фьючерсные контракты являются одним из наиболее распространенных типов производных ценных бумаг. Фьючерсный контракт (или просто фьючерс) представляет собой соглашение между двумя сторонами о продаже актива по согласованной цене. Фьючерсный контракт можно использовать для хеджирования риска в течение определенного периода времени. Например, предположим, что на 31 июля 2014 инвестору принадлежат десять тысяч акций Wal-Mart (WMT), которые оцениваются в $ 73,58 за акцию. Опасаясь, что стоимость этих акций будет снижаться, инвестор решает использовать фьючерсный контракт для защиты их стоимости. Другой инвестор (спекулянт), рассчитывая на рост стоимости акций Wal-Mart в будущем, соглашается на фьючерсную сделку с инвестором, гарантируя выкупить десять тысяч акций Wal-Mart инвестора по стоимости в $ 73,58 за акцию.

Фьючерсный контракт может отчасти считаться чем-то вроде пари между двумя сторонами. Если стоимость акций инвестора упадет, его инвестиции будут защищены, потому что спекулянт согласился выкупить их по стоимости на июль 2014 года. Но если стоимость акций увеличится, спекулянт получит прибыль за акции, так как он заплатит за них по ценам июля 2014 года. Предположим, что год спустя, 31 июля 2015 года, акции Wal-Mart оцениваются в $ 71,98 за акцию. Получаем, что инвестор выиграл от фьючерсной сделки, получив на $ 1,60 больше за каждую акцию, чем если бы он просто ждал июль 2015 года для их продажи. В итоге разница в $ 1,60 за акцию приводит к разнице в $ 16 000 в случае с десятью тысячами акций. Спекулянт же, в данном случае будет иметь убыток из-за того, что не смог правильно предсказать направление движения стоимости акций Wal-Mart.

Форвардные контракты представляют собой еще один важный вид производных ценных бумаг, очень похожих на фьючерсные контракты. Их основное различие в том, что в отличие от фьючерсов, форвардные контракты торгуются только на внебиржевом рынке.

Опционы — другая распространенная форма производных ценных бумаг. Опцион похож на фьючерсный контракт в плане того, что он также является соглашением между двумя сторонами, которое предоставляет возможность купить или продать ценную бумагу по заранее определенной цене (известной как цена исполнения) к указанной дате. Однако, основное различие между опционами и фьючерсами заключается в том, что в случае с опционами покупатель или продавец не обязаны совершить сделку, если кто-либо из них не хочет этого делать, отсюда и название опциона (переводится как «вариант», «выбор»). Опционы также, как и фьючерсы могут использоваться для хеджирования ценных бумаг, и для получения финансовой выгоды за счет спекуляций.

Кредитный дериватив — это тоже производный финансовый инструмент, предназначенный для защиты от кредитного риска по одному или нескольким кредитным контрактам. Он представляет собой нестандартный и обычно не торгующийся на бирже контракт, в котором одна сторона (продавец дериватива) за определенные комиссионные соглашается выплатить сумму долга по базовым кредитным контрактам в случае неплатежеспособности заемщиков, а другая сторона (покупатель дериватива) обязуется выплачивать комиссионные (компенсацию за принятие риска). Примерами таких деривативов являются свопы на дефолт по кредиту, кредитные ноты, свопы на суммарный доход. В целом, кредитные деривативы приносят скромные доходы, но и имеют сравнительно небольшой риск и большую ликвидность.

Другой формой дериватива является обеспеченная ипотекой ценная бумага, которая представляет собой облигацию, или долговое обязательство, чье обеспечение гарантируется ипотекой или портфелем ипотек, которые обычно страхуют от любого невыполнения обязательств.

Ограничение производных финансовых инструментов

Как было упомянуто выше, дериватив представляет собой широкую категорию ценных бумаг, поэтому их использование в принятии финансовых решений варьируется в зависимости от типа дериватива, о котором идет речь. Вообще говоря, ключом к созданию прибыльной инвестиции является понимание рисков, связанных с деривативами. Использование производных финансовых инструментов имеет смысл только тогда, когда инвестор полностью осознает риски и понимает влияние инвестиций в рамках стратегии портфеля.

investassist.ru

Что такое деривативы и зачем они нужны

Деривативы в последнее время не сходят с первых полос международных финансовых изданий из-за их прямого отношения к скандальным убыткам и краху ряда организаций. Вместе с тем торговля ими успешно ведется на протяжении столетий, а глобальный дневной оборот по операциям с производными инструментами достигает миллиардов американских долларов. Так может, торговля деривативами — удел лишь опытных профессиональных трейдеров? Может, лучше не связываться с ними вовсе и оставить их «высоколобым ученым»?

Действительно, для оценки стоимости некоторых производных инструментов используются сложные математические модели, однако основные концепции и принципы, лежащие в основе деривативов и операций с ними, понять не так уж и трудно. Деривативы все более широко используются участниками рынка, включая правительства, финансовых директоров корпораций, дилеров и брокеров, а также индивидуальных инвесторов.

Цель данной книги — дать представление об основных понятиях, связанных с деривативами, и принципах торговли этими инструментами. В этом разделе рассмотрены следующие вопросы.

- Что такое деривативы? Зачем нужны деривативы? Кто пользуется деривативами? Как торгуют деривативами и как их используют?

Приведенные ниже примеры помогут вам понять смысл некоторых деривативов.

Пример 1

Допустим, в начале сентября вы решили приобрести новую машину. После того как выбрана марка, в демонстрационном зале местного дилера вы задаете точные характеристики автомобиля: цвет, мощность двигателя, отделку руля и т. п., и самое главное — определяете цену. Дилер говорит, что если заказ сделать сегодня и внести депозит, то машина будет поставлена через три месяца. Что произойдет с ценами через три месяца, будет ли предложена 10-процентная скидка или, наоборот, ваша модель подорожает, уже не имеет значения: цена машины при поставке зафиксирована соглашением между вами и дилером. Был заключен форвардный контракт — вы приобрели право купить автомобиль через три месяца и обязались совершить эту покупку.

Пример 2

Представьте теперь, что вы обошли демонстрационные залы и обнаружили, что автомобиль вашей мечты предлагают за 20 тысяч фунтов стерлингов, но выкупить его необходимо сегодня. У вас нет в наличии такой суммы, а на организацию займа уйдет не меньше недели. Конечно, можно предложить дилеру депозит и заключить недельный форвардный контракт, однако у вас есть и другие возможности.

На этот раз вы предлагаете дилеру 100 фунтов за то, что он просто придержит для вас эту машину и не изменит на нее цену. В конце недели эти 100 фунтов перейдут к нему независимо от того, купите вы машину или нет. Предложение соблазнительно, и дилер его принимает. Итак, заключается опционный контракт — в данном случае он называется опционом «колл». Вы получаете право купить автомобиль через неделю без обязательства сделать это.

Если за неделю вы найдете другого дилера, предлагающего идентичную модель за 19500 фунтов, то просто не станете исполнять свой опцион. Теперь итоговая стоимость автомобиля составит £19500 + £100 = £19600, что меньше первоначального предложения.

Если найти более выгодное предложение не удается и вы покупаете машину у первого дилера, то она обойдется вам уже в 20100 фунтов. Если же вы вообще откажетесь от покупки машины, то потеряете 100 фунтов, отданные дилеру.

В обоих примерах вы защищаете себя от роста цены на автомобиль, или, другими словами, осуществляете хеджирование. Процесс хеджирования связан с определенными рисками и выгодами, которые перечислены в приведенной ниже таблице,

Форвардный контракт | |

Риски | Выгоды |

Дилер не поставит Вам машину вовремя или ликвидирует свое дело | В будущем цена машины может вырасти |

В будущем цена машины может оказаться ниже |

Пример 3

Машина, на которую вы купили опцион «колл», пользуется большим спросом, и цена на нее неожиданно подскакивает до 22 тысяч фунтов. Ваш приятель тоже хочет купить такую машину. Он слышал, что у вас есть недельный опцион на покупку этого автомобиля за 20 тысяч. После посещения банка вы понимаете, что реально не можете позволить себе покупку машины, поэтому продаете приятелю свой опцион на покупку за 200 фунтов. Таким образом, дилер совершает продажу, ваш приятель получает машину, которую хотел купить, а вы зарабатываете на продаже своего опциона 100 фунтов. В этом случае вы спекулируете своим контрактом и получаете 100-процентную прибыль.

Оба рассмотренных контракта (форвардный и опционный) предусматривают поставку машины в определенную будущую дату, а цена депозита и опциона определяется базовым активом — автомобилем.

Так что же такое дериватив? На финансовых рынках под деривативами понимается следующее.

Дериватив — это финансовый контракт между двумя или более сторонами, который основывается на будущей стоимости базового актива.

Первоначально деривативы были связаны с такими товарами, как рис, луковицы тюльпанов и пшеница. Товарно-сырьевая продукция является базовым активом деривативов и в наши дни, однако помимо этого базовым активом могут быть практически любые финансовые индикаторы или финансовые инструменты. Так, существуют деривативы, основанные на долговых инструментах, процентных ставках, фондовых индексах, инструментах денежного рынка, валютах и даже других деривативных контрактах!

В настоящее время существует четыре основных вида деривативов, которые рассматриваются в последующих разделах этой книги:

- форвардные контракты; фьючерсные контракты; опционные контракты; свопы.

Определения некоторых деривативов

Для облегчения понимания приведенного далее краткого обзора деривативов рассмотрим определения четырех основных видов производных инструментов (аспекты, касающиеся оценки их стоимости, использования, торговых стратегий и т. п., будут раскрыты в следующих разделах).

Форвардный контракт — это сделка, в которой покупатель и продавец договариваются о поставке актива (обычно товара) определенного качества и в определенном количестве на определенную будущую дату. Цена может оговариваться заранее или в момент поставки.

В примере 1 был форвардный контракт. Условия сделки были установлены в ходе конфиденциальных переговоров с конкретным дилером, и вы внесли депозит в обеспечение исполнения ваших обязательств.

Однако что произойдет, если машина, которую вы заказали, не будет поставлена вовремя или окажется не в той комплектации? Вам придется решать проблему с этим дилером.

На сырьевые товары, такие как продовольствие, металлы, нефть, на торговых площадках, называемых биржами, заключаются контракты со стандартными условиями относительно количества, качества, даты поставки и т. п. Торгуемые на биржах контракты известны как фьючерсные контракты.

Цена фьючерсного контракта устанавливается в зале биржи в процессе открытого выкрикивания покупателями и продавцами своих заказов и котировок. На современных рынках детали контрактов, кроме того, определяются в электронном виде в автоматизированной торговой системе. Это означает, что как только стороны заключают сделку, все присутствующие в зале получают информацию об уплаченной цене. Прозрачность цен — одно из главных отличий фьючерсных контрактов от форвардных контрактов, цены на которые являются конфиденциальными.

Фьючерсный контракт — твердое соглашение между продавцом и покупателем о купле-продаже определенного актива на фиксированную

будущую дату. Цена контракта, меняющаяся в зависимости от конъюнктуры рынка, фиксируется в момент совершения сделки. Поскольку контракт имеет стандартную спецификацию, обе стороны точно знают, что торгуется.

Понятно ли вам это определение? Если у вас есть сомнения, напишите об этом в оставленном здесь месте.

Опционный контракт дает право, но не обязывает купить (опцион «колл») или продать {опцион «пут») определенный базовый инструмент или актив по определенной цене — цене исполнения («страйк») — в определенную будущую дату — дату истечения срока — или до ее наступления. За получение такого права покупатель опциона уплачивается его продавцу премию.

Своп — это одновременная покупка и продажа одного и того же базового актива или обязательства на эквивалентную сумму, при которой обмен финансовыми условиями обеспечивает обеим сторонам сделки определенный выигрыш.

Краткая история деривативов

Приведенный ниже краткий исторический очерк помогает представить многовековой процесс развития и использования деривативов. В течение сотен лет на рынках сколачивались и терялись целые состояния!

30-е годы XVII века – Тюльпаны

В конце 30-х годов XVII века Голландию и Англию захлестнула тюльпаномания — страсть к луковицам тюльпанов. Опционами на них торговали в ^ Амстердаме уже в начале XVII века, а к 30-м годам на Королевской бирже в Англии в продаже появились форвардные контракты. За феерическим расцветом торговли и взлетом прибылей от сделок с луковицами тюльпанов последовали не менее сокрушительные крах рынка и потеря состояний в 1636 – 37 годах.

Королевская биржа, основанная в 1571 г. для поддержки международной торговли

Одним из наиболее ценных сортов тюльпана считался Semper Augustus. В 1636 году в Голландии было только две такие луковицы. Известно, что всего лишь за одну из них какой-то спекулянт предлагал 12 акров земли, предназначенной под застройку. Герой другой истории — моряк, который привез новости богатому торговцу, гордо демонстрировавшему на прилавке своего магазина луковицу сорта Semper Augustus. Торговец наградил моряка за службу копченой селедкой к завтраку. Моряк любил селедку с луком и, увидев «лук» на прилавке, сунул его в карман. Когда пропажа обнаружилась, торговец бросился вдогонку, но моряк уже прикончил и селедку, и «лук». Его завтрак стоил годового жалованья всей команды судна! За кражу луковицы незадачливый моряк отделался несколькими месяцами тюрьмы.

30-е годы XVII века – Рис

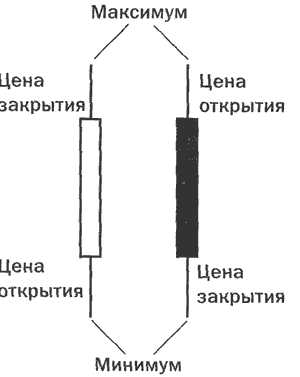

Один из первых примеров в истории фьючерсной торговли связан с рисовым рынком «Йодойа» в Осаке, Япония. Землевладельцев, получавших натуральную ренту — часть урожая риса, не устраивала зависимость от непредсказуемой погоды, кроме того, им постоянно требовались наличные деньги. Поэтому они стали доставлять рис для хранения на городские склады и продавать складские расписки — рисовые купоны, которые давали их владельцу право на получение определенного количества риса оговоренного качества в некую будущую дату по оговоренной цене. В результате землевладельцы получали стабильный доход, а торговцы — гарантированные поставки риса плюс возможность извлечь прибыль из продажи купонов. Пытаясь предсказать будущие цены, удачливый торговец и ростовщик Мунехиса из рода Хонма стал отображать движение цен графически в виде так называемых «японских свечей» и, таким образом, положил начало «чартизму», или техническому анализу.

Если цена закрытия ниже цены открытия, цвет свечи красный или черный. Если при закрытии цена выше, чем при открытии, свеча пустая или белая.

Начало XIX века Опционы «пут» и «колл»

Торговля опционами «пут» и «колл» на акции в зто время уже входила в практику на Лондонской фондовой бирже, однако процесс этот протекал не без проблем. В 1821 году страсти в связи с торговлей опционами весьма накалились. Биржевой комитет получил от целого ряда своих членов требование «полной отмены опционов “пут” и “колл”, которые теперь настолько распространены, что составляют большую часть биржевых сделок и определенно ущемляют интересы тех, кто не согласен с такой практикой».

Но были и другие члены, более позитивно относящиеся к торговле опционами, и ситуация разрешилась в их пользу.

Новая фондовая биржа. Офорт Т. Роулендсона (1756-1827) и А. С. Пьюджина (1762-1832) из серии «Лондонский микрокосм» Аккермана Guildhall Library, Corporation of London/Bridgeman Art Library, London

Историю современной фьючерсной торгов ли можно проследить до середины девятнадцатого столетия по развитию торговли зерном в Чикаго. В 1848 году была учреждена Чикагская срочная товарная биржа (Chicago Board of Trade — СВОТ), которая стала местом, где покупатели и продавцы могли совершать товарообменные операции. Поначалу торговля велась лишь наличным товаром, а затем и то варом, который «должен был поступить», т. е. контрактами, предусматривавшими поставку товара по оговоренной цене в будущую дату. Первый форвардный контракт СВОТ, на который имеется регистрационная запись, был датирован 13 марта 1851 года и предусматривал поставку 3000 бушелей кукурузы в июне. Проблема заключалась в том, что первые форвардные контракты не имели единообразных условий, да к тому же далеко не всегда исполнялись. В 1865 году СВОТ формализовала торговлю зерном, введя контракты, по лучившие название фьючерсных, которые стандартизировали: ж

- качество зерна; количество зерна; время и место поставки зерна.

Цена фьючерсного контракта открыто устанавливалась в процессе торгов в биржевом зале. Именно эти первые фьючерсные контракты на зерно и сформировали основу товарных и финансовых фьючерсов, используемых сегодня.

Гражданская война в Америке дала возможность «высоколобым ученым» тех времен создать деривативы, отвечающие потребностям момента. Конфедеративные штаты Америки выпустили облигации с правом выбора одной из двух валют, которые позволяли южным штатам заимствовать средства в фунтах стерлингов, а выплачивать долг французскими франками. При этом держатель облигации имел право конвертировать выплату в хлопок!

На американских биржах торговля опционами на товары и акции вошла в практику к 60-м годам XIX века, а в самом начале XX века была основана Ассоциация брокеров и дилеров по опционам (Put and Call Brokers and Dealers Association).

70-е годы XX века Финансовые фьючерсы

Несмотря на то что долгое время различные государства ограничивали и запрещали торговлю фьючерсами и опционами, в 1972 году на Чикагской товарной бирже (Chicago Mercantile Exchange — СМЕ) было создано новое подразделение — Международный валютный рынок (International Monetary Market — IMM), которое стало первой специализированной биржевой площадкой для торговли финансовыми фьючерсными контрактами — валютными фьючерсами. До этого момента в качестве базового актива фьючерсов использовались только товары. В том же году СВОТ получила отказ в разрешении начать торговлю фьючерсами на акции. В ответ на запрет она учредила в 1973 году Чикагскую опционную биржу (Chicago Board Options Exchange — СВОЕ). Это был год, когда Фишер Блэк и Майрон Шоулз опубликовали свою формулу определения цены опционов.

К концу 70-х годов финансовые фьючерсы получили всеобщее признание, и ими торговали на биржах по всему миру.

80-е годы Свопы и внебиржевые XX века – деривативы

Торговля на бирже осуществляется путем открытого торга, в процессе которого трейдеры выкрикивают свои условия, делая их известными для всех присутствующих в биржевом зале. Однако деривативные контракты могут заключаться и конфиденциально, например с глазу на глаз, по телефону, с помощью телетайпа. В этом случае они называются внебиржевыми (ОТС). Хотя внебиржевые форвардные и опционные контракты существовали и до этого, лишь в 80-е годы торговля ими приобрела значительные масштабы. Именно в это время впервые стала заметной роль свопов. Среди первых свопов были и такие, которые предусматривали обмен процентными платежами по займам, когда одна сторона обменивала свою фиксированную процентную ставку на плавающую процентную ставку, имеющуюся у другой стороны.

Зачем нужны деривативы

В рассмотренных выше примерах применения форвардного и опционного контрактов мы уже упоминали риски и выгоды, возникающие у покупателя автомобиля. Очевидно, что подобному риску подвергается и дилер, т. е. продавец: покупатель, например, может оказаться не в состоянии заплатить за машину.

Деривативы имеют очень большое значение для управления рисками, поскольку позволяют разделять их и ограничивать. Деривативы используются для перенесения элементов риска и, таким образом, могут служить определенной формой страховки.

Возможность перенесения рисков влечет для сторон контракта необходимость идентификации всех связанных с ним рисков, прежде чем контракт будет подписан.

Кроме того, не следует забывать, что деривативы — это производный инструмент, поэтому риски, связанные с торговлей ими, зависят оттого, что происходит с базовым активом. Так, если расчетная цена дериватива основывается на наличной цене товара, которая изменяется ежедневно, то риски, связанные с этим деривативом, также будут меняться ежедневно. Иными словами, риски и позиции требуют непрерывного мониторинга, поскольку как прибыли, так и убытки могут быть очень значительными.

Прежде чем продолжить изучение материала, попробуйте ответить на вопрос, кто пользуется деривативами. Изложите свои представления о том, кто может применять форварды, фьючерсы, опционы и свопы. Мы не приводим ответов к этому заданию, поскольку следующий раздел полностью раскрывает тему.

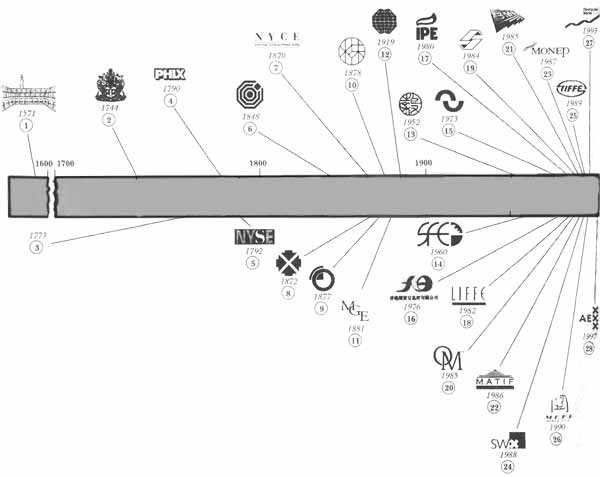

В нашем историческом очерке упоминались некоторые биржи. В завершение раздела мы приводим рисунок, на котором обозначены даты основания наиболее известных бирж мира, торгующих деривативами.

Королевская биржа, Лондон Балтийская биржа, Лондон Лондонская фондовая биржа (LSE) Фондовая биржа Филадельфии (PHLX) Нью-Йоркская фондовая биржа (NYSE) Чикагская срочная товарная биржа (СВОТ) Хлопковая биржа Нью-Йорка (NYCE) Нью-Йоркская товарная биржа (NYMEX) Лондонская биржа металлов (LME) Токийская фондовая биржа (TSE) Зерновая биржа Миннеаполиса (MGE) Чикагская товарная биржа (СМЕ) Токийская зерновая биржа Срочная биржа Сиднея (SFE) Чикагская опционная биржа (СВОЕ) Срочная биржа Гонконга Международная нефтяная биржа, Лондон (IPE) Лондонская международная биржа финансовых фьючерсов и опционов (LIFFE) Международная денежная биржа Сингапура (SIMEX) Рынок шведских опционов, Стокгольм (ОМ) Бразильская товарная и фьючерсная биржа (BM&F) Французская международная биржа финансовых фьючерсов (MATIF) Парижский рынок обращающихся опционов (MONEP) Швейцарская биржа финансовых фьючерсов и опционов (SOFFEX) Токийская международная биржа финансовых фьючерсов (TIFFE) Рынок финансовых фьючерсов, Барселона (MEFF) Немецкая фондовая биржа Амстердамские биржи — объединение Амстердамской фондовой биржи (1602 г.) и Европейской опционной биржи (1978 г.)

pandia.ru

Деривативы – это инструмент финансового рынка

Деривативы – это производственные инструменты финансового рынка. Они представляют собой договора, дающие обеим сторонам право или указывающие обязательства этих сторон на выполнение о действий по отношению к базовым активам. К последним можно отнести акции, облигации, валюту, различные товары, статистическую информацию, процентные ставки и т.д.

Разновидности

На сегодня представленные финансовые инструменты принято делить на:

- Валютные деривативы: ванильные опционы, форвардные контракты и валютные свопы. Зачастую эта разновидность деривативов используется вне биржи.

- Товарные – включают разнообразные контракты, которыми торгуют как правительства различных государств, так и крупные корпорации. Одними из ярких примеров представленной разновидности финансовых инструментов являются торговые договора на нефть и золото.

- Деривативы на акции, которые являются по сути инвестиционными продуктами, например, депозитами.

- Кредитные деривативы, которые также называют финансовыми деривативами – это свопы на активы, которые находятся в состоянии дефолта, и на общие доходы, а также на кредитные опционы. Представленная разновидность финансовых инструментов используется исключительно вне биржевого рынка. В качестве главных участников операций по ним выступают международные банки.

- Процентные – включают в себя процентные опционы, форвардные процентные соглашения и процентные свопы.

Такие договора по месту их использования и особенностям проведения операций можно разделить на 2 обширные категории:

- Биржевые: опционы и фьючерсы.

- Внебиржевые: свопы и форварды.

Особенности биржевых деривативов

- Сделки осуществляются непосредственно на территории бирж или посредством автоматизированных систем.

- Как правило, цены являются абсолютно прозрачными и доступными.

- Информация об участниках рынка недоступна.

- Все торги проводятся исключительно по правилам, которые устанавливает биржа.

- Контракты обладают стандартом оформления, спецификация которых общедоступна.

- Лишь малая часть всех контрактов завершается путем непосредственной поставки базовых активов.

- Позицию на рынке с легкостью можно ликвидировать или передать другому.

- Торговля договорами осуществляется лишь в ограниченное время.

Особенности внебиржевых деривативов

К таким финансовым инструментам относят свопы и форварды. Они обладают своими отличительными особенностями:

- Осуществление всех операций проходит посредством переговоров. Операции сугубо конфиденциальны.

- Цены нельзя назвать прозрачными. Зачастую они недоступны.

- Для контрактов нет стандартной спецификации.

- Все участники рынка обладают информацией друг о друге.

- Ликвидировать свое место на рынке достаточно трудно.

- Торговля контрактами осуществляется, как правило, круглосуточно.

- Логичным завершением сделок по большинству контрактов является физическая поставка базовых активов.

Общие характеристики

Деривативы используют в большинстве стран мира, особенно в США и развитых странах Европы. Для соответствующего рынка отдельной страны существуют свои особенности. Однако все они, в независимости от государства, обладают следующими общими характеристиками:

- Изменение стоимости базового актива влечет за собой изменение стоимости самого дериватива.

- Если сравнить с другими инструментами финансового рынка, для приобретения деривативов зачастую достаточно небольшого количества средств.

- Все расчетные операции проводятся в будущем.

- В основе лежит базовый актив.

- Направлены на получение прибыли.

Большинство осуществляемых с деривативами сделок и операций подлежит налогообложению. Сделки, осуществляемые посредством брокеров, предполагают, что последние выступают в качестве налоговых агентов, поэтому все операции с налогообложением лежат полностью на них.

Краткая характеристика основных деривативов

- Опцион – это договор, предоставляющий покупателям/продавцам базового актива право на совершение сделки по купле/продаже по фиксированной и оговоренной стоимости в определенный временной промежуток. Опционы принято делить на 3 вида: договора на продажу, на покупку и двусторонние договора.

- Фьючерс – это договор, обладающий схожими с опционом характеристиками. Его можно охарактеризовать как биржевой контракт на куплю/продажу определенного базового актива. Однако, в отличие от опционов, при совершении финансовых операций обе стороны договариваются только о времени поставки базового актива и об их примерной стоимости. Подробнее о понятии фьючерс в отдельной статье.

- Своп – это финансовая операция, направленная на обмен разноообразными активами. При совершении операций по купле/продаже валюты, акций или облигаций осуществляется заключение контрсделок на обратную куплю/продажу этих же активов через оговоренный срок. Свопы позволяют в первую очередь увеличить стоимость активов и получить прибыли.

- Форвард – это договор, согласно которому одна из его сторон обязана в установленные ранее сроки передать другой стороне определенный базовый актив. Последняя, в свою очередь, обязана принять актив и внести оговоренную денежную сумму. Такие договоры относят к срочным.

- Свопцион – это финансовый инструмент, представляющий собой договор, дающий покупателю право заключить финансовую сделку в оговоренную ранее дату. Кратко, свопцион – это опцион на своп. Несмотря на то, что при совершении сделки оговариваются некоторые условия, выполнение последних не закреплено никакими обязательствами.

Итак, охарактеризовать, что такое деривативы своими словами можно таким образом: это контракты и договора, которые заключаются между 2-мя сторонами – продавцом и покупателем определенного актива. К числу последних можно отнести: валюту, акции, облигации, различные товары, процентные ставки и т.д. Для каждого вида деривативов существуют свои характеристики.

prostoinvesticii.com

Что такое деривативы и зачем они нужны?

Современная экономика использует целый ряд финансовых инструментов для достижения максимально выгодных условий заключения сделок. Один из них – это пресловутые деривативы (derivative), которые сегодня считаются источником всех бед в мировой экономике.

Слово «derivative» в переводе означает «вторичный, производный», соответственно и деривативы являются производными от основных активов.

Что такое дериватив?

Экономисты называют деривативами некие договорные обязательства, взятые под реально существующий актив с заключением двустороннего договора, оговаривающего условия будущей сделки. Элементарным деривативом является, например, заключение вами в автосалоне договора, по которому он обязуется поставить автомобиль указанной вами марки, цвета и комплектации, по заранее оговоренной цене.

Салон уверен, что после поставки машина будет сразу выкуплена, а вы – что получите именно такое авто, которое вам необходимо. Активом, под который заключается контракт, здесь является автомобиль.

Система деривативов работает и совершенствуется более полутораста лет, но в области финансов этот инструмент начал использоваться только в ХХ столетии, с отменой обязательной привязки международного расчетного средства – доллара США – к золотому эквиваленту.

Именно после этого акта окончательно сформировался современный финансовый оборот с заключением контрактов, в которых в качестве активов фигурируют валюты, ценные бумаги и даже долговые обязательства компаний и государств.

Какими бывают деривативы?

Сегодня экономика манипулирует различными видами деривативов.

Их классификация основана на двух базовых признаках: типе основного актива и типе сделки.

В качестве актива могут выступать:

— реальные ценности или товары: нефть, недвижимость, пшеница, золото и т.д.;

— различные виды ценных бумаг;

— валюта той или иной страны;

— биржевые индексы;

— статистические данные: ключевая ставка ЦБ, инфляционный уровень и др.

По типу сделки деривативы могут быть:

— фьючерсными – сделка привязывается только к конкретному моменту времени;

— форвардными – условия сделки оговаривают качество и количество поставки реальных ценностей с оговоренной заранее стоимостью;

— свопами – двойными сделками по одновременной покупке и продаже в оговоренный промежуток времени;

— опционами – правом покупки либо продажи актива по заранее обусловленной цене в оговоренный период времени.

Как используются деривативы?

Для тех, кто оперирует реальными товарами или ценностями, деривативы – превосходный инструмент для хеджирования, или минимизации финансовых рисков. Но современные экономисты наиболее часто применяют их для получения спекулятивного дохода при помощи манипулирования активами.

При этом контрагенты, заключающие сделку, могут не иметь никакого отношения к товарам, по которым она заключается.

Наибольшее распространение на современных сырьевых и товарных рынках получили сделки фьючерсного типа, позволяющие оперировать еще не произведенными товарами или не добытым сырьем.

В случае, когда такую сделку заключают реальные предприниматели-промышленники, ничего плохого не происходит – наоборот, стороны страхуются от возможных потерь при невостребованности базового актива. Но спекулятивные сделки с реальными товарами нередко приводят к неоправданному росту их цены и увеличению «перегретых» биржевых активов, результатом чего становится кризисное обрушение рынка.

Торговля деривативами

Продажу и покупку деривативов бизнесмены и инвесторы могут совершать и напрямую, без посредников, но чаще всего для этого им оказывают помощь трейдеры. На текущий момент сделки с деривативами осуществляются тремя способами:

— заключением сделок вне биржи, когда принципалы и дилеры находят выгодные предложения с помощью интернета или путем телефонных переговоров, а сделки заключаются «Over-The-Counter», или «через стойку в банке»;

— открытой биржевой торговлей при помощи биржевых трейдеров, которые обеспечивают всем участникам торгов безопасность и удобные условия купли-продажи;

— при помощи компьютерных систем автоматического поиска, которые могут принадлежать крупным биржам или сами по себе являться частными предприятиями.

Для внебиржевых сделок наиболее характерно заключение простых контрактов со стандартной спецификацией. Биржевая торговля наиболее часто оперирует процентными сделками и индексными деривативами.

www.mnogo-otvetov.ru

Дериватив — экономическая этимология

Derivative, 衍生

Заимствовано в немецком или французском языке в значении математического (производная функция) и грамматического (производное слово) терминов. Затем стали использоваться и другие оттенки значений слова, такие как неоригинальный, банальный, эволюционный, побочный, выведенный, ответвленный. С 70-х годов прошлого столетия слово все более активно используется как финансовый термин в значении производная, вторичная ценная бумага.

Выделенный спектр значений соответствует этимологии слова: латинское derivare, дословно – отводить (воду) от de- образует слова со значением произведённый, образованный от чего-либо + rivus поток, ручей.

Современное финансовое толкование дериватива может быть представлено через такие понятия как производная ценная бумага, вторичная ценная бумага, ценная бумага второго уровня, второго порядка, а также дериват. Дериватив – ценная бумага, выпущенная на уже функционирующие финансовые активы, это — «бумага на бумагу». Отсюда дериватив — финансовый инструмент, цены и условия которого базируются на соответствующих параметрах другого финансового инструмента, который будет являться базовым.

Особенности дериватива. Первая – срочность. Это инструмент на срок, срочность — условие его действия. Вторая особенность – контрактность. Это инструмент как результат срочных контрактов. Третья особенность – ориентация на прибыль, а не на приобретение актива: целью покупки дериватива является не получение базового актива, а получение прибыли от изменения его цены. Отличительная особенность деривативов и в том, что их количество не обязательно совпадает с количеством базового инструмента.

Наиболее известные деривативы – это опционы, фьючерсы и свопы

Нерегулируемое развитие рынка деривативов и особенно кредитных дефолтных свопов относят к одной из главных причин возникновения глобального экономического кризиса 2007-2010 годов. Поэтому одно из положений строительства новой международной финансовой архитектуры предполагает, что условия эмиссии деривативов и торговля ими должны быть пересмотрены.

Категория:

Связанные понятия:

дефолт, контракт, инструмент, прибыль

default, contract, instrument, profit

dictionary-economics.ru

Деривативы — это эффективный инструмент инвестирования!

Понятие дериватива является достаточно сложным для обычного человека, далекого от экономики и рынка ценных бумаг.

Развитие рынка деривативов имеет многовековую историю и сегодня приобретает все большую популярность. Подробнее о понятии, особенностях и влиянии деривативов на экономический кризис 2008 года — читайте далее.

Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

Понятие и виды деривативов

Деривативы представляет собой финансовые инструменты, условия и цены по которым определяются аналогичными параметрами основного (базового) актива.

В целом, это ценные бумаги, выпущенные на уже действующие финансовые активы и являющиеся, по сути, их производными.

Изначально они были связаны с такими видами товаров, как пшеница, рис и тюльпаны. Сырье и товары являются основными активами деривативов и сегодня, но помимо них ключевыми активами могут выступать практически любые индикаторы и финансовые инструменты. К примеру, существуют производные инструменты на валюту, индексы фондового рынка, долговые обязательства, инструменты денежного рынка и прочие контракты.

Выделяют четыре ключевых вида деривативов:

- свопы;

- форварды;

- опционы;

- фьючерсы.

Рассмотрим каждый вид подробнее.

- Форвардный контракт — сделка, в рамках которой продавец и покупатель обговаривают поставку товара (актива) определенного количества и качества на конкретную дату в будущем. Цены могут обсуждаться в момент поставки или заранее.

- Опционный контракт — соглашение с правом покупки или продажи определенного деривативного актива или инструмента на определенную дату по установленной цене (цене исполнения). За предоставление этого права продавец опционов получает от покупателя премию.

- Фьючерсный контракт — соглашение между участниками сделки о купле-продаже конкретного актива на конкретную дату в будущем. Цена контракта может изменяться в зависимости от рыночной конъюнктуры и фиксироваться в момент совершения такой сделки. Принципиальное отличие фьючерсов от форвардов заключается в прозрачности цен.

- Своп — одновременная сделка обмена различными активами, когда операция покупки/продажи ценной бумаги или валюты сопровождается обратной контрсделкой этого же инструмента на тех или иных условиях. В результате такого обмена участники получают определенный выигрыш.

При этом количество деривативов может быть больше количества активов.

Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

Характеристики и особенности деривативов

Деривативы имеют следующие особенности и характеристики:

- Для покупки дериватива будет достаточно небольших затрат по сравнению с базовыми активами, цены на которые походим образом реагируют на рыночную волатильность.

- Расчеты на рынке деривативов осуществляются в будущем.

- Стоимость производного инструмента изменяется при изменении цены на базовый актив.

- Использование деривативов заключается, как правило, не для купли-продажи базового инструмента, а для получения прибыли из-за разницы цен.

- Деривативы имеют неразрывную связь с рисками, которыми необходимо управлять и идентифицировать.

Также особенности деривативов определяются действующим законодательством. Законы различных государств существенные различия в вопросе того, является ли производный финансовый инструмент самостоятельной ценной бумагой. В России такие положения регламентируются 39-ФЗ «О рынке ценных бумаг» от 22.04.1996г.

По причине чрезмерных долговых нагрузок в ряде стран и крупнейших корпорация разрабатываются меры анализа, контроля и регулирования рынка деривативов.В США принята система саморегулирования, в большинстве государств Евросоюза — система государственного регулирования. В РФ приняты меры по контролю биржевого рынка деривативов, внебиржевой рынок пока не был затронут.

В настоящее время для совершения сделок на российской бирже физические или юридические лица должны заключить договор брокерского обслуживания с любым брокером, имеющим необходимую лицензию и статус профессионального участника на рынке ценных бумаг.

Влияние деривативов на экономический кризис 2008 года

Кризис американского рынка ипотечных облигаций в 2007 году привел к началу финансово-экономического кризиса во всем мире. Большинство аналитиков и экономистов связывают кризисные явления с чрезмерным развитием рынка деривативов и их ключевой ролью в обвале мировой экономики.

Пузырь жилой недвижимости в США имел следующие основания:

- Значительно опережающий инфляцию рост цен на дома и квартиры привел к созданию искусственного спроса. Наблюдался самый настоящий «жилищный бум».

- Финансирование бума осуществлялось за счет дешевых денег (низкие кредитные ставки по ипотеке), оформления вторичных ипотечных займов (второй кредит под уже имеющийся дом) и выдачи займов без первоначального взноса или со взносом в 5%.

- Начался саморазгоняющийся механизм роста продаж жилья и цен на него, что и привело к раздуванию мыльного пузыря на рынке недвижимости.

Но при всем этом американские банки не допустили бы такого резкого увеличения ипотечных кредитов, если бы не сформировался новый механизм «секъюритизации» (снятия рисков невозврата и финансирования этих займов). Суть данного термина заключается в превращении практически чего угодно в ценную бумагу.

Получили массовое распространение структурированные ипотечные бумаги, покупкой которых занимались банки, различные фонды и институциональные инвесторы.Рынок ипотечных ценных бумаг — всего лишь небольшая часть рынка деривативов. Объем оборота внебиржевой доли такого рынка трудно поддается оценке и статистике, однако летом 2008 года он достигал более 600 триллионов $, что соизмеримо с десятикратным мировым ВВП.

В результате спекулятивных действий и отсутствия грамотного регулирования со стороны государства в один момент пузырь лопнул, что привело к экономическому коллапсу и череде крупнейших банкротств.

Последствия кризиса для США и мира

Произошедшие в рамках мирового кризиса негативные явления привели к серьезному замедлению экономического роста, серьезному давлению инфляции и увеличению безработицы. Это коснулось практически весь мир, включая США, Россию и страны Евросоюза.

замедлению экономического роста, серьезному давлению инфляции и увеличению безработицы. Это коснулось практически весь мир, включая США, Россию и страны Евросоюза.

При этом рынок деривативов в настоящее время развивается еще большими темпами, чем в 2008 году. Номинальная стоимость производных финансовых инструментов возросла до 710 триллионов $. Такие оценки являются весьма приближенными, и могут существенно отличаться от реального положения дел в сторону увеличения.

Предполагаемый пузырь современного рынка деривативов на 20% больше, чем в кризис 2008 года. По словам многих крупнейших предпринимателей и экономистов мирового уровня, деривативы — финансовое оружие массового поражения, которые превратились сегодня в крупнейшее казино.

Последствия мирового кризиса начала двухтысячных не способствовали принятию действенных мер по недопущению повторения подобного. Напротив, ситуация складывается таким образом, что безудержный рост продолжающихся спекуляций, и вмести с ними банков, могут привести к коллапсу всей финансовой системы мира.

Напротив, ситуация складывается таким образом, что безудержный рост продолжающихся спекуляций, и вмести с ними банков, могут привести к коллапсу всей финансовой системы мира.

Подводя итоги, важно отметить, что дериватив является производным инструментом, сопряженный с большими рисками, требующими непрерывного контроля и мониторинга. Рост рынка деривативов предоставляет множество возможностей по получению прибылей, однако также он может стать и причиной возникновения существенных кризисных явлений в мировой экономике.

Дорогие читатели, информация в статье могла устареть. Если вы хотите узнать, как решить именно Вашу проблему, звоните по телефонам:Или задайте вопрос юристу на сайте. Это быстро и бесплатно!

Автор статьи

Юрист

zakonguru.com