ДЕРИВАТИВЫ НА ТОВАРНЫЕ ПРОДУКТЫ — Мегаобучалка

Фьючерсы.

Различия фьючерсного и физического рынков.

Один из самых важных шагов при освоении работы фьючерса является процесс его оценки.

Сравним на примере рыночную стоимость меди и стоимость фьючерса сроком поставки на три месяца:

Физическая медь $2.990 за тонну

Фьючерс на 3 месяца $3.010 за тонну

Почему цена на фьючерсы выше рыночной? Мы можем предположить, что это может быть связано с ожидаемым ростом цен на медь. Но кроме этого на стоимость фьючерса влияют множество других факторов, таких как: спрос и предложение на рынке, процентные ставки, выплаты дивидендов, транспортные расценки и др.

Базис.

Базис – термин, используемый для описания различий между ценами на физическом и фьючерсном рынках.

Базис = цена на физическом рынке – цена фьючерсного контракта.

Например,

Рыночная цена пшеницы = 120 фунтов стерлингов за тонну.

Цена июльского фьючерса

Базис составляет:

120 –125 = -5

В данном случае базис является отрицательным. Если базис составляет положительное число, то он называется положительным.

Не смотря на то, что фьючерсный и физический рынки движутся в равной степени, базис не является постоянным. На протяжении некоторых периодов рыночная цена опережает фьючерсную цену и наоборот.

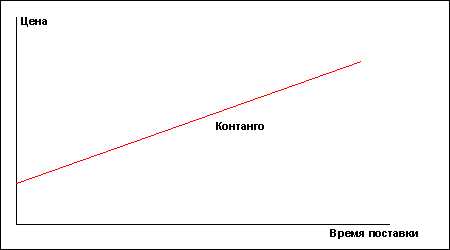

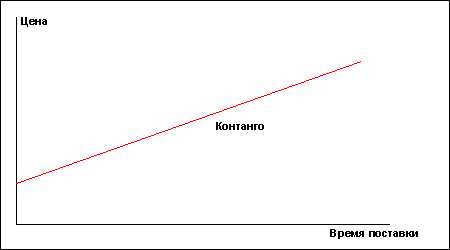

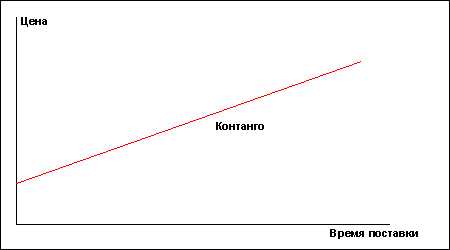

Наиболее важными факторами при движении базиса являются спрос и предложение. В нормальных условиях фьючерсные цены на физический товар выше цен на физическом рынке, что называется контанго.

Нормально развивающаяся ситуация или контанго может резко изменяться в случае недостатка предложения. Например, в случае если поставки цинка ограничены, цены на цинк могут возрасти.

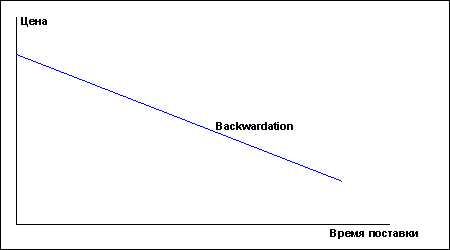

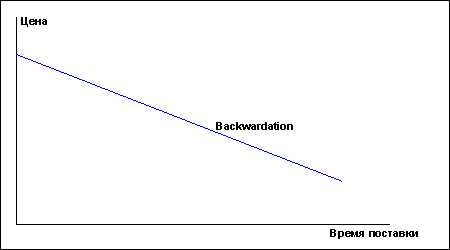

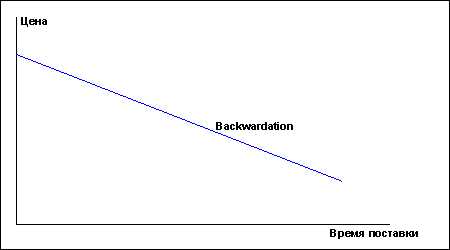

Рынки, на которых фьючерсные цены ниже цен на физическом рынке, называются бэквардэйшен (backwardation). В некоторых случаях, когда фьючерсные цены выше физических, считается, что рынок стоит выше номинала. И наоборот, когда фьючерсные цены ниже физических, рынок считается ниже номинальной цены.

Предложение и базис зависят от сезонных изменений. Например, на рынке пшеницы существует тенденция к преувеличенному предложению в период сбора урожая и недостаток предложений в остальное время, что сказывается на ценах фьючерсов.

Базисный риск.

Изменения базиса могут по-разному сказаться на держателях фьючерсов. Проследим это на примере фермера, который заключил короткую компенсационную сделку на 10 февраля с целью застраховать себя от падения цен.

| Дата | Физическая цена Цена фьючерса Базис |

| Февраль 10 Июль 10 | 140 — 150 = -10 120 (20 — убыток) — 135 (15 – доход) = -15 |

Из вышеприведенного видно, что хеджирование не было эффективно. Падение физической цены на 20 фунтов было частично покрыто 15 фунтами на рынке фьючерсов. Другими словами произошло изменение базиса.

Когда базис становится более отрицательным или менее положительным, как в нашем примере, считается, что базис занимает слабые позиции.

Если базис становится более положительным ли менее отрицательным, он занимает сильные позиции.

Изменения базиса влияют на доходы и потери инвесторов. Но риск, который несут изменения на фьючерсном и физическом рынках, намного меньше риска, когда инвестор не пользуется хеджированием.

Оптимальная цена.

Только на рынках с достаточным предложением, подлежащим поставке, возможно, рассчитать оптимальную или теоретическую цену фьючерса.

При оптимальной цене для инвестора не имеет значения, производится ли покупка фьючерса или соответствующего ему актива.

Представим себе ювелира, который планирует купить 5 унций золота для изготовления свадебных колец через три месяца. У него есть два способа, которые могли бы гарантировать цену на золото: во-первых, он может купить физический металл сейчас; во-вторых, он может приобрести фьючерс на золото на поставку через три месяца.

В случае если ювелир совершает покупку, он должен оплатить поставку немедленно. Деньги на финансирование этой сделки могут быть либо заимствованы, либо сняты со счета в банке, что приведет к последующей выплате ссуды с процентами или потерю процентов на своем счету, а также золото нужно застраховать и осуществлять хранение с момента покупки до момента продажи.

Если же ювелир приобретет фьючерс, он должен осуществить оплату через три месяца. Кроме того, ему не придется страховать и хранить золото.

Из всего этого может показаться, что покупка фьючерса выгоднее приобретения физического металла. Но на фьючерсном рынке цена включает в себя и стоимость, и страховку, и хранение. Причины, по которым вышеперечисленное входит в стоимость фьючерса, проще объяснить с точки зрения продавца. Продавец должен предусмотреть, сколько он затратит на поставку золота без риска для себя. Начиная с момента продажи фьючерса, продавец берет на себя обязательства на поставку, покупая золото, осуществляя хранение и страхование на протяжении всего срока контракта. Соответственно продавец включает в цену фьючерса затраты на производство и хранение.

Если физическая цена золота составляет $299 за унцию, процентная ставка – 5% ежегодно, сборы за страховку и хранение 0,5% за год, мы можем рассчитать оптимальную цену фьючерса на три месяца:

Расчет затрат в течение 3 месяцев (90 дней). (При расчетах в долларах США следует использовать 360 дней в году.)

Физическая цена х (Процентная ставка + хранение/страхование) х Количество дней/360

$290 x 5,5 % x 90/360 =

= $3,99 стоимость затрат

$3,99 + $290 = $293,99 – оптимальная цена фьючерса на 3 месяца.

Оптимальные цены на другие виды фьючерсов рассчитываются, исходя из того же принципа, хотя для фьючерсов на облигации, акции и валюты расчеты становятся более сложными. Пример для фьючерсов на акции FTSE 100:

Дата: 25 Июня

Цена акции: 5750

Процентная ставка: 6% годовых

Дивиденд: 4% годовых

Срок: 91 день

Цена акции + Объем затрат = Оптимальная цена.

5750 + 5750 х (6 –4)/100) х 91/365 =

5750 + 28,67 = 5778,67

Арбитраж.

Основной целью арбитражера является получение прибыли без риска, используя при этом разницы в ценах на различных рынках.

Большинство фьючерсов не имеют оптимальной цены, что означает торговлю либо по более высокой, либо более низкой цене. Эту разницу используют арбитражеры, производя продажу на фьючерсном рынке по высоким ценам и покупку по низким, и в то же время, осуществляя сделки с физическим активом.

Например, в случае, когда цена фьючерса превышает оптимальную цену, арбитражер осуществляет следующие действия:

Продажа фьючерса и покупка физического актива – арбитраж физической цены и затрат.

Покупка фьючерсов и продажа физического актива – обратный арбитраж физической цены и затрат.

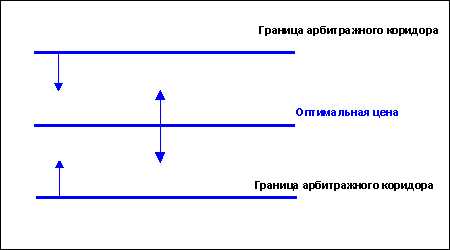

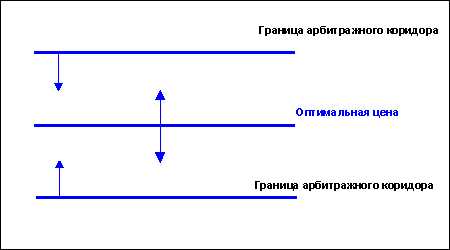

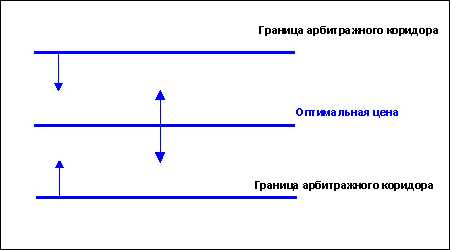

Цена фьючерса должна колебаться выше или ниже оптимальной цены, только тогда это составляет интерес для арбитражера. Колебания цен происходят в рамках арбитражного коридора. В зависимости от изменения цен среди участников, варьируется ширина коридора.

Конвергенция.

В последний день срока действия фьючерсного контракта размер затрат равняется нулю. На момент поставки на фьючерсном и физическом рынках цены на актив будут совпадать из-за катировок на немедленную поставку актива на обоих рынках. Это совпадение в одной точке называется конвергенцией.

Опционы.

Фьючерсы и опционы.

Процессы определения стоимости опциона и фьючерса схожи. Но не стоит забывать, что поставка по фьючерсному контракту – обязательство, а поставка по опциону – право, которым можно воспользоваться или нет. Опционы оцениваются с точки зрения степени вероятности его осуществления.

Цена.

Почему цена одних опционов значительно выше других? В нижеприведенной таблице указаны цены на опцион колл на определенный актив. Цена базового актива — 98.

| Цена исполнения | Сроки исполнения | ||||

| Январь Премия | Апрель Премия | Июль Премия | |||

| 70 80 90 100 110 120 | 29 19 10 3 1 0 | 31 21 12 4 2 0,5 | 32 22 13 5 2,5 1 | ||

Очевидны два влияющих фактора на цену опциона: цена базового актива и срок поставки.

Сравните январский опцион колл с ценой исполнения 70 и январский колл с ценой исполнения 90. Опцион колл на 70 оценен в 29, а колл на 90 оценен в 10. Возникает вопрос почему?

Следует помнить, что мы имеем дело с опционами колл или правом осуществить покупку. Оценка опциона колл на 70 больше колла на 90, т.к. право произвести покупку по низкой цене (70) должно быть более привлекательным, чем право купить по высокой цене (90).

Цена опциона колл с ценой исполнения 70 составляет 29. Размер премии рассчитывается следующим образом: рыночная цена – 98, а из этого следует, что право покупки по цене 70 должно быть не менее 28. Эта сумма в 28 называется внутренней ценностью. Если бы право покупки на 70 стоило менее 28, то было бы возможно приобрести колл, исполнить его на бирже и немедленно продать актив по рыночной цене без риска для себя.

При оценке опциона также имеют значение сроки, которые отражаются в цене временной ценностью.

Премия опциона колл на 70 включает в себя два элемента: внутреннюю и временную ценность.

Внутренняя ценность + Временная ценность = Премия

28 + 1 = 29

Не все опционы имеют внутреннюю ценность. В таблице видно, что премия январского опциона на 110 составляет 1.

Колл на 110 не имеет внутренней ценности, т.к. он дает право покупки по цене выше текущей цены 98. Временная ценность данного опциона равняется 1, т.к. ситуация на рынке может измениться.

К концу срока действия контракта цена опциона равняется внутренней ценности или нулю. В нижеприведенной таблице приводится ценность колла на конец срока действия опциона, основываясь на рыночную цену актива 98.

| Цена исполнения контракта. | Ценность. |

| 70 80 90 100 110 120 | 28 18 8 0 0 0 |

Временная ценность.

Как видно из таблицы премия январского колла на 70 составляет 29, апрельского колла на 70 – 31, а июльского колла на 70 – 32. Отсюда видно, что опцион с большим сроком действия оценивается дороже, т.к. за больший срок, а значит и больший риск, требуется большая премия.

Следует заметить, что временная ценность распределяется неравномерно среди различных цен исполнения контракта на определенный срок действия. В нашем случае для январских опционов колл, временная ценность распределяется следующим образом.

| Цена исполнения. | Внутренняя ценность. | Временная ценность. |

| 70 80 90 100 110 120 | 28 18 8 0 0 0 | 1 1 2 3 1 0 |

Из таблицы видно, что наибольшую временную ценность имеют опционы с ценой исполнения 100. Временная ценность зависит от степени вероятности исполнения опциона. Временная ценность опциона колл с ценой исполнения 70 составляет всего лишь1, т.к. исполнение опциона практически неизбежно.

Вся неопределенность и соответственно временная ценность сконцентрированы в опционе колл с ценой исполнения 100, т.к. вероятность исполнения равняется 50/50.

Мы уже рассмотрели, что временная ценность уменьшается в зависимости от приближения срока исполнения. Здесь важно понимать, что этот процесс происходит неравномерно. По мере приближения срока исполнения, временной ценности резко уменьшается. Уменьшение времени срока исполнения опциона, имеющего только временную ценность:

Для инвесторов время играет важную роль. Держатель опциона с течением времени теряет в стоимости опциона. Продавцу опциона, напротив, время играет на руку, т.к. опционы, которые он изначально продал, со временем обесцениваются.

Волатильность.

Волатильность – это степень изменения цены базового актива. По мере роста волатильности увеличивается риск продавца опциона, и соответственно размер премии возрастает. Если опцион продается на неволатильный актив, то размер премии уменьшается. Неуверенность в будущем, которую несут войны, кризисы и выборы, способствует росту премии.

Для трейдера важно знать, насколько рискованным или волатильным может быть в будущем актив, чтобы установить соответствующие цены на опционы. Для этого инвестор анализирует волатильность актива за прошедшее время, что называется исторической волатильностью.

Волатильность оказывает следующее влияние:

При росте волатильности, увеличивается премия опционов колл и пут.

При уменьшении волатильности, премия опционов колл и пут падает.

Другие влияния.

Существуют еще два фактора, оказывающих влияние на премии: процентные ставки и дивиденды (для опционов на акции).

· Процентные ставки.

Влияние процентных ставок может быть различно в зависимости от вида опциона: опцион на фьючерсный контракт или опцион на физический актив.

Опцион на физический актив: При росте процентной ставки, премия опциона колл растет, а премия пута падает.

Опцион на фьючерсы с немедленной выплатой премии: При росте процентных ставок, премии опционов колл и пут падает.

Опционы на фьючерсы без немедленной выплаты премии: При росте процентных ставок — незначительные изменения.

На данном этапе важно осознавать, во-первых, разное влияние на два вида опционов и, во-вторых, тот факт, что изменения процентной ставки имеют меньшее значение, чем волатильность.

· Дивиденды.

Выплата дивидендов влияет на цены опционов, т.к. когда компания выплачивает дивиденды держателям акций, цена акций падает до размера выплаченных дивидендов.

Например, компания UKCO plc, текущая цена акции которой составляет 450 фунтов, объявляет выплату дивидендов в размере 40 фунтов в понедельник 8 ноября. В понедельник 8 ноября после выплаты 40 фунтов цена акции падает до 410 фунтов.

Так как такое падение цен предсказуемо, инвесторы могут предвидеть ситуацию и постепенно уменьшать размер премии колл и увеличивать премию опциона пут.

Оптимальная цена опционов.

Оптимальная цена опциона рассчитывается при помощи сложной математической формулы, в которой учитываются базовая цена, цена страйка, процентная ставка и волатильность.

Расчет волатильности наиболее сложен и субъективен и, несмотря на использовании при расчетах базовой цены и цены исполнения, является всего лишь высоко профессиональной догадкой. Если волатильность окажется неверной, то это непосредственно отразится на оптимальной цене.

Формулы для вычисления оптимальной цены вносят элемент объективности в анализ положения на рынке опционов, а также используются для подсчета предполагаемой волатильности и размер риска или дельту.

Предполагаемая волатильность.

Предполагаемая волатильность рассчитывается на основе формулы, используемой для оптимальной цены опционов. В данном случае учитываются сроки поставки, цена исполнения, базовая цена, размер процентной ставки и рыночная цена опциона. Рассчитанная таким образом волатильность в некоторых случаях может быть более достоверной, чем историческая волатильность.

Дельта.

Дельта также высчитывается при помощи выше упомянутой формулы.

Во-первых, дельта – это степень изменения премий опциона в соответствии с базовым уровнем. Например, опцион с дельтой 0,25 может теоретически измениться на одну четверть от базового уровня. Если базовый уровень поднимается или опускается на 4, цена опциона может измениться на 1 (все остальные факторы остаются постоянными).

Во-вторых, дельта характеризует вероятность того, что к концу действия опцион будет с внутренней ценностью. Таким образом, размер дельты в 0,25 или 25% означает, что существует небольшая возможность того, что у опциона будет внутренняя ценность; дельта в 0,9 или 90% гарантирует наличие внутренней ценности.

В-третьих, дельта может характеризовать теоретическое количество фьючерсов или базовых паев, держатель которых, если это опционы колл, занимает длинную позицию или, если это опционы пут, занимает короткую позицию. Например, если дельта колла или пута составляет 0,25, то держатель колла (пута) занимает длинную (короткую) позицию на одну четвертую от цены фьючерсного контракта. В данном примере позиция держателя колла эквивалентна длинной позиции одной четверти фьючерса, т.е. держатель получит или потеряет доход в размере ? фьючерсного контракта.

Обычно дельты опционов колл являются положительными числами, а дельты опционов пут – отрицательными. Так же мы должны учитывать, какую позицию занимает держатель опциона: короткую или длинную.

Например, если держатель занимает короткую позицию, а опцион колл и рыночные цены растут, то такое движение на рынке не являются преимуществом держателя, т.к. размер премии увеличивается. В данном случае дельта – число отрицательное.

Математически это отражается следующим образом: мы определяем отрицательное значение короткой позиции и умножаем на размер дельты опциона.

Например, держатель колла занимает короткую позицию с дельтой +0,53. Дельта его позиции составит:

-1 х 0,53 = -0,53

Длинная позиция имеет положительное положение. Таким образом, для опциона пут в длинной позиции с дельтой –0,47 дельта составит:

-1 х -0,47 = -0,47

Для короткого пута:

1 х -0,47 = 0,47

Для длинного колла:

-1 х 0,53 = 0,53

1.

| Длинный колл Короткий пут Длинный пут Короткий колл | Положительная дельта Положительная дельта Отрицательная дельта Отрицательная дельта |

2. Играющие на повышение трейдеры (длинный колл/короткий пут) имеют положительные дельты; играющие на понижение инвесторы (длинный пут/короткий колл) – отрицательные дельты.

Например, при следующих позициях можно определить подверженность изменениям:

| 2 коротких опциона колл | Дельта 0,5 |

| 1 длинный опцион пут | Дельта 0,3 |

| 5 длинных опционов колл | Дельта 0,2 |

Сначала следует выяснить, какие позиции имеют положительные или отрицательные дельты. Из вышеприведенной таблицы мы получаем, что короткие опционы колл имеют отрицательную дельту, длинные путы – также отрицательную, а длинные коллы – положительную.

Затем количество контрактов перемножается на размер дельты:

3 х -0,5 = -1

1 х -0,3 = -0,3

5 х +0,2 = +1

Общая дельта = -0,3

В данном примере общая дельта равняется –0.3 или 0.3 фьючерсного контракта.

Следует заметить, что дельта базового актива или фьючерса всегда равняется 1. Если инвестор занимает длинную позицию по фьючерсу, то дельта является положительной, короткой позиции соответствует отрицательная дельта 1.

Теорема равенства опционов колл и пут.

Существует взаимосвязь между ценами на опционы пут, опционы колл и базовый актив.

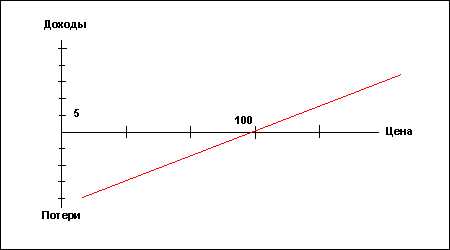

Для примера сравним две сделки: покупка фьючерса по цене 100 и одновременная покупка 100 опционов колл и продажа 100 опционов пут.

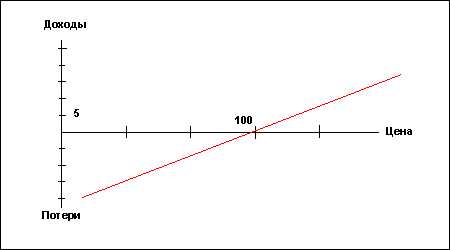

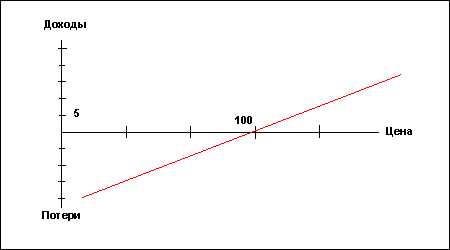

Прямая покупка фьючерса по цене 100:

|

или:

| Цена фьючерсов | Доход/потери |

| 70 80 90 100 110 120 130 | -30 -20 -10 0 +10 +20 +30 |

Покупка 100 страйков колл по цене 10, и продажа 100 страйков пут по цене 10.

| Цена фьючерса к концу срока действ | Внутренняя ценность 100 коллов | Доход /потери 100 коллов | Внутренняя ценность 100 путов | Доход/потери 100 путов | Общий доход/потери |

| 70 80 90 100 110 120 130 | 0 0 0 0 10 20 30 | -10 -10 -10 -10 0 +10 +20 | 30 20 10 0 0 0 0 | -20 -10 0 +10 +10 +10 +10 | -30 -20 -10 0 +10 +20 +30 |

Чистый доход и потери от этой операции составляет ту же сумму, что и операция с длинным фьючерсом. Позиция, занимаемая при покупке опциона колл и продажи опциона пут, называется искусственной длинной позицией.

Исходя из соответствия, если цена фьючерса и цена колла известна, возможно, например, узнать цену опциона пут. Для этого используется следующая формула:

К – П = Ф – Ц

где К – опцион колл, П – опцион пут, Ф – фьючерс, Ц – цена исполнения.

Эта формула приемлема только для опционов на фьючерсы; для опционов на физические активы используется другая формула:

К – П = Ф – Ц / (1+пр.* t)

где К – опцион колл, П – опцион пут, Ф – фьючерс, Ц – цена исполнения, пр. – процентная ставка, t – время (в годах).

Например, цена опциона на физический актив:

П = 5

Ц = 100

Ф = 100

Пр.= 6%

T = 60

К = П + Ф — Ц/ (1+пр.* t)

К = 5 + 100 – 100 / (1 + 6/100 * 60/365) =

= 5 + 100 – 100 / 1,0099 =

= 5 +100 –99 =

= 6

Единственное различие в формулах для опционов на физический актив и опционов на фьючерсы в том, что для физических активов учитываются затраты на содержание актива.

Использование равенства опционов пут и колл для арбитража.

В некоторых случаях цена опциона и базовая цена актива могут не соответствовать друг другу и нарушать равенство опционов пут и колл, что дает хорошие возможности для арбитража.

Например, итальянские государственные облигации на сентябрь продаются по цене 103,78, сентябрьский колл на 103 – по цене 1,29, сентябрьский пут – 0,53. (Оба опциона на сентябрьские фьючерсы.)

Сравним соответственно цены на покупку фьючерса и создания синтетически длинной позиции (длинный колл/короткий пут).

Цена фьючерса = 103,78

Синтетическая позиция = Премия колла – Премия пута + Цена исполнения =

1,29 — 0,53 + 103 = 103,76

Из примера видно, что длинная синтетическая позиция дешевле фьючерса, и, значит, существует возможность проведения арбитража.

В данном случае арбитражер занимает длинную синтетическую позицию по сравнительно низкой цене и в последствии продает фьючерс по сравнительно высокой цене.

Покупка – 103,76

Продажа – 103,87

Доход — 0,02

Размер дохода составляет 2 пункта.

В случае, когда инвестор продает фьючерс или базовый актив и занимает длинную синтетическую позицию, то эта операция называется реверсией (reversal).

Противоположная операция – конверсия (conversion) может производиться при низкой цене фьючерса и высокой цене синтетической позиции. В данном случае инвестор покупает фьючерс и занимает короткую синтетическую позицию (короткий колл/длинный пут).

Например, цена октябрьского фьючерса на нефть – 16,90, премия октябрьского опциона колл на 17,00 – 0,47, а премия октябрьского опциона пут – 0,53. (Оба опциона на октябрьские фьючерсы.)

Цена фьючерса = 16,90

Синтетическая позиция = 0,47 – 0,53 + 17,00 =16,94

В данном случае фьючерс приобретается по сравнительно низкой цене и синтетическая позиция продается по сравнительно высокой цене (продажа опциона колл/покупка опциона пут). Доход составляет 4 пункта.

ФЬЮЧЕРСЫ.

Товарные деривативы.

Металлы.

Физический рынок.

По всему миру физический рынок металлов подразделяется на несколько уровней в зависимости от вида металла. Несмотря на то, что торги проводятся на все виды металлов, мы будем рассматривать только определенные металлы, используемые при работе с деривативами.

| Базовые металлы. | Ценные металлы. |

| Медь Никель Алюминий Цинк Олово Свинец | Золото Серебро |

Причиной изменения цен на металлы является спрос и предложение. Так, например, если появляется угроза войны, то люди спешат забрать свои вложения из банков и вкладывают их в ценные металлы, такие как золото. Реакцией на повышенный спрос становится рост цен. И, наоборот, с уменьшением спроса на товары из металла, такие как автомобили, падают цены на необработанный металл.

Поставка металлов подразделяется на следующие три способа: первичная обработка, вторичная обработка (переработка металла) и металлы из казны государства. Традиционно правительства государств имеют определенные резервы в форме золота, которые продаются в трудные для страны времена с целью поддержать валюту государства. За последние несколько лет угроза продажи Россией части своих золотых резервов оказала значительное влияние на рыки всего мира.

Ниже перечислены основные первичные места добычи металлов и области их спроса.

megaobuchalka.ru

ДЕРИВАТИВЫ НА ТОВАРНЫЕ ПРОДУКТЫ

Фьючерсы.

Различия фьючерсного и физического рынков.

Один из самых важных шагов при освоении работы фьючерса является процесс его оценки.

Сравним на примере рыночную стоимость меди и стоимость фьючерса сроком поставки на три месяца:

Физическая медь $2.990 за тонну

Фьючерс на 3 месяца $3.010 за тонну

Почему цена на фьючерсы выше рыночной? Мы можем предположить, что это может быть связано с ожидаемым ростом цен на медь. Но кроме этого на стоимость фьючерса влияют множество других факторов, таких как: спрос и предложение на рынке, процентные ставки, выплаты дивидендов, транспортные расценки и др.

Базис.

Базис – термин, используемый для описания различий между ценами на физическом и фьючерсном рынках.

Базис = цена на физическом рынке – цена фьючерсного контракта.

Например,

Рыночная цена пшеницы = 120 фунтов стерлингов за тонну.

Цена июльского фьючерса = 125 фунтов стерлингов.

Базис составляет:

120 –125 = -5

В данном случае базис является отрицательным. Если базис составляет положительное число, то он называется положительным.

Не смотря на то, что фьючерсный и физический рынки движутся в равной степени, базис не является постоянным. На протяжении некоторых периодов рыночная цена опережает фьючерсную цену и наоборот.

Наиболее важными факторами при движении базиса являются спрос и предложение. В нормальных условиях фьючерсные цены на физический товар выше цен на физическом рынке, что называется контанго.

Нормально развивающаяся ситуация или контанго может резко изменяться в случае недостатка предложения. Например, в случае если поставки цинка ограничены, цены на цинк могут возрасти.

Рынки, на которых фьючерсные цены ниже цен на физическом рынке, называются бэквардэйшен (backwardation). В некоторых случаях, когда фьючерсные цены выше физических, считается, что рынок стоит выше номинала. И наоборот, когда фьючерсные цены ниже физических, рынок считается ниже номинальной цены.

Предложение и базис зависят от сезонных изменений. Например, на рынке пшеницы существует тенденция к преувеличенному предложению в период сбора урожая и недостаток предложений в остальное время, что сказывается на ценах фьючерсов.

Базисный риск.

Изменения базиса могут по-разному сказаться на держателях фьючерсов. Проследим это на примере фермера, который заключил короткую компенсационную сделку на 10 февраля с целью застраховать себя от падения цен.

| Дата | Физическая цена Цена фьючерса Базис |

| Февраль 10 Июль 10 | 140 — 150 = -10 120 (20 — убыток) — 135 (15 – доход) = -15 |

Из вышеприведенного видно, что хеджирование не было эффективно. Падение физической цены на 20 фунтов было частично покрыто 15 фунтами на рынке фьючерсов. Другими словами произошло изменение базиса.

Когда базис становится более отрицательным или менее положительным, как в нашем примере, считается, что базис занимает слабые позиции.

Если базис становится более положительным ли менее отрицательным, он занимает сильные позиции.

Изменения базиса влияют на доходы и потери инвесторов. Но риск, который несут изменения на фьючерсном и физическом рынках, намного меньше риска, когда инвестор не пользуется хеджированием.

Оптимальная цена.

Только на рынках с достаточным предложением, подлежащим поставке, возможно, рассчитать оптимальную или теоретическую цену фьючерса.

При оптимальной цене для инвестора не имеет значения, производится ли покупка фьючерса или соответствующего ему актива.

Представим себе ювелира, который планирует купить 5 унций золота для изготовления свадебных колец через три месяца. У него есть два способа, которые могли бы гарантировать цену на золото: во-первых, он может купить физический металл сейчас; во-вторых, он может приобрести фьючерс на золото на поставку через три месяца.

В случае если ювелир совершает покупку, он должен оплатить поставку немедленно. Деньги на финансирование этой сделки могут быть либо заимствованы, либо сняты со счета в банке, что приведет к последующей выплате ссуды с процентами или потерю процентов на своем счету, а также золото нужно застраховать и осуществлять хранение с момента покупки до момента продажи.

Если же ювелир приобретет фьючерс, он должен осуществить оплату через три месяца. Кроме того, ему не придется страховать и хранить золото.

Из всего этого может показаться, что покупка фьючерса выгоднее приобретения физического металла. Но на фьючерсном рынке цена включает в себя и стоимость, и страховку, и хранение. Причины, по которым вышеперечисленное входит в стоимость фьючерса, проще объяснить с точки зрения продавца. Продавец должен предусмотреть, сколько он затратит на поставку золота без риска для себя. Начиная с момента продажи фьючерса, продавец берет на себя обязательства на поставку, покупая золото, осуществляя хранение и страхование на протяжении всего срока контракта. Соответственно продавец включает в цену фьючерса затраты на производство и хранение.

Если физическая цена золота составляет $299 за унцию, процентная ставка – 5% ежегодно, сборы за страховку и хранение 0,5% за год, мы можем рассчитать оптимальную цену фьючерса на три месяца:

Расчет затрат в течение 3 месяцев (90 дней). (При расчетах в долларах США следует использовать 360 дней в году.)

Физическая цена х (Процентная ставка + хранение/страхование) х Количество дней/360

$290 x 5,5 % x 90/360 =

= $3,99 стоимость затрат

$3,99 + $290 = $293,99 – оптимальная цена фьючерса на 3 месяца.

Оптимальные цены на другие виды фьючерсов рассчитываются, исходя из того же принципа, хотя для фьючерсов на облигации, акции и валюты расчеты становятся более сложными. Пример для фьючерсов на акции FTSE 100:

Дата: 25 Июня

Цена акции: 5750

Процентная ставка: 6% годовых

Дивиденд: 4% годовых

Срок: 91 день

Цена акции + Объем затрат = Оптимальная цена.

5750 + 5750 х (6 –4)/100) х 91/365 =

5750 + 28,67 = 5778,67

Арбитраж.

Основной целью арбитражера является получение прибыли без риска, используя при этом разницы в ценах на различных рынках.

Большинство фьючерсов не имеют оптимальной цены, что означает торговлю либо по более высокой, либо более низкой цене. Эту разницу используют арбитражеры, производя продажу на фьючерсном рынке по высоким ценам и покупку по низким, и в то же время, осуществляя сделки с физическим активом.

Например, в случае, когда цена фьючерса превышает оптимальную цену, арбитражер осуществляет следующие действия:

Продажа фьючерса и покупка физического актива – арбитраж физической цены и затрат.

Покупка фьючерсов и продажа физического актива – обратный арбитраж физической цены и затрат.

Цена фьючерса должна колебаться выше или ниже оптимальной цены, только тогда это составляет интерес для арбитражера. Колебания цен происходят в рамках арбитражного коридора. В зависимости от изменения цен среди участников, варьируется ширина коридора.

Конвергенция.

В последний день срока действия фьючерсного контракта размер затрат равняется нулю. На момент поставки на фьючерсном и физическом рынках цены на актив будут совпадать из-за катировок на немедленную поставку актива на обоих рынках. Это совпадение в одной точке называется конвергенцией.

Опционы.

Фьючерсы и опционы.

Процессы определения стоимости опциона и фьючерса схожи. Но не стоит забывать, что поставка по фьючерсному контракту – обязательство, а поставка по опциону – право, которым можно воспользоваться или нет. Опционы оцениваются с точки зрения степени вероятности его осуществления.

Цена.

Почему цена одних опционов значительно выше других? В нижеприведенной таблице указаны цены на опцион колл на определенный актив. Цена базового актива — 98.

| Цена исполнения | Сроки исполнения | ||||

| Январь Премия | Апрель Премия | Июль Премия | |||

| 70 80 90 100 110 120 | 29 19 10 3 1 0 | 31 21 12 4 2 0,5 | 32 22 13 5 2,5 1 | ||

Очевидны два влияющих фактора на цену опциона: цена базового актива и срок поставки.

Сравните январский опцион колл с ценой исполнения 70 и январский колл с ценой исполнения 90. Опцион колл на 70 оценен в 29, а колл на 90 оценен в 10. Возникает вопрос почему?

Следует помнить, что мы имеем дело с опционами колл или правом осуществить покупку. Оценка опциона колл на 70 больше колла на 90, т.к. право произвести покупку по низкой цене (70) должно быть более привлекательным, чем право купить по высокой цене (90).

Цена опциона колл с ценой исполнения 70 составляет 29. Размер премии рассчитывается следующим образом: рыночная цена – 98, а из этого следует, что право покупки по цене 70 должно быть не менее 28. Эта сумма в 28 называется внутренней ценностью. Если бы право покупки на 70 стоило менее 28, то было бы возможно приобрести колл, исполнить его на бирже и немедленно продать актив по рыночной цене без риска для себя.

При оценке опциона также имеют значение сроки, которые отражаются в цене временной ценностью.

Премия опциона колл на 70 включает в себя два элемента: внутреннюю и временную ценность.

Внутренняя ценность + Временная ценность = Премия

28 + 1 = 29

Не все опционы имеют внутреннюю ценность. В таблице видно, что премия январского опциона на 110 составляет 1.

Колл на 110 не имеет внутренней ценности, т.к. он дает право покупки по цене выше текущей цены 98. Временная ценность данного опциона равняется 1, т.к. ситуация на рынке может измениться.

К концу срока действия контракта цена опциона равняется внутренней ценности или нулю. В нижеприведенной таблице приводится ценность колла на конец срока действия опциона, основываясь на рыночную цену актива 98.

| Цена исполнения контракта. | Ценность. |

| 70 80 90 100 110 120 | 28 18 8 0 0 0 |

Временная ценность.

Как видно из таблицы премия январского колла на 70 составляет 29, апрельского колла на 70 – 31, а июльского колла на 70 – 32. Отсюда видно, что опцион с большим сроком действия оценивается дороже, т.к. за больший срок, а значит и больший риск, требуется большая премия.

Следует заметить, что временная ценность распределяется неравномерно среди различных цен исполнения контракта на определенный срок действия. В нашем случае для январских опционов колл, временная ценность распределяется следующим образом.

| Цена исполнения. | Внутренняя ценность. | Временная ценность. |

| 70 80 90 100 110 120 | 28 18 8 0 0 0 | 1 1 2 3 1 0 |

Из таблицы видно, что наибольшую временную ценность имеют опционы с ценой исполнения 100. Временная ценность зависит от степени вероятности исполнения опциона. Временная ценность опциона колл с ценой исполнения 70 составляет всего лишь1, т.к. исполнение опциона практически неизбежно.

Вся неопределенность и соответственно временная ценность сконцентрированы в опционе колл с ценой исполнения 100, т.к. вероятность исполнения равняется 50/50.

Мы уже рассмотрели, что временная ценность уменьшается в зависимости от приближения срока исполнения. Здесь важно понимать, что этот процесс происходит неравномерно. По мере приближения срока исполнения, временной ценности резко уменьшается. Уменьшение времени срока исполнения опциона, имеющего только временную ценность:

Для инвесторов время играет важную роль. Держатель опциона с течением времени теряет в стоимости опциона. Продавцу опциона, напротив, время играет на руку, т.к. опционы, которые он изначально продал, со временем обесцениваются.

Волатильность.

Волатильность – это степень изменения цены базового актива. По мере роста волатильности увеличивается риск продавца опциона, и соответственно размер премии возрастает. Если опцион продается на неволатильный актив, то размер премии уменьшается. Неуверенность в будущем, которую несут войны, кризисы и выборы, способствует росту премии.

Для трейдера важно знать, насколько рискованным или волатильным может быть в будущем актив, чтобы установить соответствующие цены на опционы. Для этого инвестор анализирует волатильность актива за прошедшее время, что называется исторической волатильностью.

Волатильность оказывает следующее влияние:

При росте волатильности, увеличивается премия опционов колл и пут.

При уменьшении волатильности, премия опционов колл и пут падает.

Другие влияния.

Существуют еще два фактора, оказывающих влияние на премии: процентные ставки и дивиденды (для опционов на акции).

· Процентные ставки.

Влияние процентных ставок может быть различно в зависимости от вида опциона: опцион на фьючерсный контракт или опцион на физический актив.

Опцион на физический актив: При росте процентной ставки, премия опциона колл растет, а премия пута падает.

Опцион на фьючерсы с немедленной выплатой премии: При росте процентных ставок, премии опционов колл и пут падает.

Опционы на фьючерсы без немедленной выплаты премии: При росте процентных ставок — незначительные изменения.

На данном этапе важно осознавать, во-первых, разное влияние на два вида опционов и, во-вторых, тот факт, что изменения процентной ставки имеют меньшее значение, чем волатильность.

· Дивиденды.

Выплата дивидендов влияет на цены опционов, т.к. когда компания выплачивает дивиденды держателям акций, цена акций падает до размера выплаченных дивидендов.

Например, компания UKCO plc, текущая цена акции которой составляет 450 фунтов, объявляет выплату дивидендов в размере 40 фунтов в понедельник 8 ноября. В понедельник 8 ноября после выплаты 40 фунтов цена акции падает до 410 фунтов.

Так как такое падение цен предсказуемо, инвесторы могут предвидеть ситуацию и постепенно уменьшать размер премии колл и увеличивать премию опциона пут.

Оптимальная цена опционов.

Оптимальная цена опциона рассчитывается при помощи сложной математической формулы, в которой учитываются базовая цена, цена страйка, процентная ставка и волатильность.

Расчет волатильности наиболее сложен и субъективен и, несмотря на использовании при расчетах базовой цены и цены исполнения, является всего лишь высоко профессиональной догадкой. Если волатильность окажется неверной, то это непосредственно отразится на оптимальной цене.

Формулы для вычисления оптимальной цены вносят элемент объективности в анализ положения на рынке опционов, а также используются для подсчета предполагаемой волатильности и размер риска или дельту.

Предполагаемая волатильность.

Предполагаемая волатильность рассчитывается на основе формулы, используемой для оптимальной цены опционов. В данном случае учитываются сроки поставки, цена исполнения, базовая цена, размер процентной ставки и рыночная цена опциона. Рассчитанная таким образом волатильность в некоторых случаях может быть более достоверной, чем историческая волатильность.

Дельта.

Дельта также высчитывается при помощи выше упомянутой формулы.

Во-первых, дельта – это степень изменения премий опциона в соответствии с базовым уровнем. Например, опцион с дельтой 0,25 может теоретически измениться на одну четверть от базового уровня. Если базовый уровень поднимается или опускается на 4, цена опциона может измениться на 1 (все остальные факторы остаются постоянными).

Во-вторых, дельта характеризует вероятность того, что к концу действия опцион будет с внутренней ценностью. Таким образом, размер дельты в 0,25 или 25% означает, что существует небольшая возможность того, что у опциона будет внутренняя ценность; дельта в 0,9 или 90% гарантирует наличие внутренней ценности.

В-третьих, дельта может характеризовать теоретическое количество фьючерсов или базовых паев, держатель которых, если это опционы колл, занимает длинную позицию или, если это опционы пут, занимает короткую позицию. Например, если дельта колла или пута составляет 0,25, то держатель колла (пута) занимает длинную (короткую) позицию на одну четвертую от цены фьючерсного контракта. В данном примере позиция держателя колла эквивалентна длинной позиции одной четверти фьючерса, т.е. держатель получит или потеряет доход в размере ? фьючерсного контракта.

Обычно дельты опционов колл являются положительными числами, а дельты опционов пут – отрицательными. Так же мы должны учитывать, какую позицию занимает держатель опциона: короткую или длинную.

Например, если держатель занимает короткую позицию, а опцион колл и рыночные цены растут, то такое движение на рынке не являются преимуществом держателя, т.к. размер премии увеличивается. В данном случае дельта – число отрицательное.

Математически это отражается следующим образом: мы определяем отрицательное значение короткой позиции и умножаем на размер дельты опциона.

Например, держатель колла занимает короткую позицию с дельтой +0,53. Дельта его позиции составит:

-1 х 0,53 = -0,53

Длинная позиция имеет положительное положение. Таким образом, для опциона пут в длинной позиции с дельтой –0,47 дельта составит:

-1 х -0,47 = -0,47

Для короткого пута:

1 х -0,47 = 0,47

Для длинного колла:

-1 х 0,53 = 0,53

1.

| Длинный колл Короткий пут Длинный пут Короткий колл | Положительная дельта Положительная дельта Отрицательная дельта Отрицательная дельта |

2. Играющие на повышение трейдеры (длинный колл/короткий пут) имеют положительные дельты; играющие на понижение инвесторы (длинный пут/короткий колл) – отрицательные дельты.

Например, при следующих позициях можно определить подверженность изменениям:

| 2 коротких опциона колл | Дельта 0,5 |

| 1 длинный опцион пут | Дельта 0,3 |

| 5 длинных опционов колл | Дельта 0,2 |

Сначала следует выяснить, какие позиции имеют положительные или отрицательные дельты. Из вышеприведенной таблицы мы получаем, что короткие опционы колл имеют отрицательную дельту, длинные путы – также отрицательную, а длинные коллы – положительную.

Затем количество контрактов перемножается на размер дельты:

3 х -0,5 = -1

1 х -0,3 = -0,3

5 х +0,2 = +1

Общая дельта = -0,3

В данном примере общая дельта равняется –0.3 или 0.3 фьючерсного контракта.

Следует заметить, что дельта базового актива или фьючерса всегда равняется 1. Если инвестор занимает длинную позицию по фьючерсу, то дельта является положительной, короткой позиции соответствует отрицательная дельта 1.

Теорема равенства опционов колл и пут.

Существует взаимосвязь между ценами на опционы пут, опционы колл и базовый актив.

Для примера сравним две сделки: покупка фьючерса по цене 100 и одновременная покупка 100 опционов колл и продажа 100 опционов пут.

Прямая покупка фьючерса по цене 100:

|

или:

| Цена фьючерсов | Доход/потери |

| 70 80 90 100 110 120 130 | -30 -20 -10 0 +10 +20 +30 |

Покупка 100 страйков колл по цене 10, и продажа 100 страйков пут по цене 10.

| Цена фьючерса к концу срока действ | Внутренняя ценность 100 коллов | Доход /потери 100 коллов | Внутренняя ценность 100 путов | Доход/потери 100 путов | Общий доход/потери |

| 70 80 90 100 110 120 130 | 0 0 0 0 10 20 30 | -10 -10 -10 -10 0 +10 +20 | 30 20 10 0 0 0 0 | -20 -10 0 +10 +10 +10 +10 | -30 -20 -10 0 +10 +20 +30 |

Чистый доход и потери от этой операции составляет ту же сумму, что и операция с длинным фьючерсом. Позиция, занимаемая при покупке опциона колл и продажи опциона пут, называется искусственной длинной позицией.

Исходя из соответствия, если цена фьючерса и цена колла известна, возможно, например, узнать цену опциона пут. Для этого используется следующая формула:

К – П = Ф – Ц

где К – опцион колл, П – опцион пут, Ф – фьючерс, Ц – цена исполнения.

Эта формула приемлема только для опционов на фьючерсы; для опционов на физические активы используется другая формула:

К – П = Ф – Ц / (1+пр.* t)

где К – опцион колл, П – опцион пут, Ф – фьючерс, Ц – цена исполнения, пр. – процентная ставка, t – время (в годах).

Например, цена опциона на физический актив:

П = 5

Ц = 100

Ф = 100

Пр.= 6%

T = 60

К = П + Ф — Ц/ (1+пр.* t)

К = 5 + 100 – 100 / (1 + 6/100 * 60/365) =

= 5 + 100 – 100 / 1,0099 =

= 5 +100 –99 =

= 6

Единственное различие в формулах для опционов на физический актив и опционов на фьючерсы в том, что для физических активов учитываются затраты на содержание актива.

Использование равенства опционов пут и колл для арбитража.

В некоторых случаях цена опциона и базовая цена актива могут не соответствовать друг другу и нарушать равенство опционов пут и колл, что дает хорошие возможности для арбитража.

Например, итальянские государственные облигации на сентябрь продаются по цене 103,78, сентябрьский колл на 103 – по цене 1,29, сентябрьский пут – 0,53. (Оба опциона на сентябрьские фьючерсы.)

Сравним соответственно цены на покупку фьючерса и создания синтетически длинной позиции (длинный колл/короткий пут).

Цена фьючерса = 103,78

Синтетическая позиция = Премия колла – Премия пута + Цена исполнения =

1,29 — 0,53 + 103 = 103,76

Из примера видно, что длинная синтетическая позиция дешевле фьючерса, и, значит, существует возможность проведения арбитража.

В данном случае арбитражер занимает длинную синтетическую позицию по сравнительно низкой цене и в последствии продает фьючерс по сравнительно высокой цене.

Покупка – 103,76

Продажа – 103,87

Доход — 0,02

Размер дохода составляет 2 пункта.

В случае, когда инвестор продает фьючерс или базовый актив и занимает длинную синтетическую позицию, то эта операция называется реверсией (reversal).

Противоположная операция – конверсия (conversion) может производиться при низкой цене фьючерса и высокой цене синтетической позиции. В данном случае инвестор покупает фьючерс и занимает короткую синтетическую позицию (короткий колл/длинный пут).

Например, цена октябрьского фьючерса на нефть – 16,90, премия октябрьского опциона колл на 17,00 – 0,47, а премия октябрьского опциона пут – 0,53. (Оба опциона на октябрьские фьючерсы.)

Цена фьючерса = 16,90

Синтетическая позиция = 0,47 – 0,53 + 17,00 =16,94

В данном случае фьючерс приобретается по сравнительно низкой цене и синтетическая позиция продается по сравнительно высокой цене (продажа опциона колл/покупка опциона пут). Доход составляет 4 пункта.

ФЬЮЧЕРСЫ.

Товарные деривативы.

Металлы.

Физический рынок.

По всему миру физический рынок металлов подразделяется на несколько уровней в зависимости от вида металла. Несмотря на то, что торги проводятся на все виды металлов, мы будем рассматривать только определенные металлы, используемые при работе с деривативами.

| Базовые металлы. | Ценные металлы. |

| Медь Никель Алюминий Цинк Олово Свинец | Золото Серебро |

Причиной изменения цен на металлы является спрос и предложение. Так, например, если появляется угроза войны, то люди спешат забрать свои вложения из банков и вкладывают их в ценные металлы, такие как золото. Реакцией на повышенный спрос становится рост цен. И, наоборот, с уменьшением спроса на товары из металла, такие как автомобили, падают цены на необработанный металл.

Поставка металлов подразделяется на следующие три способа: первичная обработка, вторичная обработка (переработка металла) и металлы из казны государства. Традиционно правительства государств имеют определенные резервы в форме золота, которые продаются в трудные для страны времена с целью поддержать валюту государства. За последние несколько лет угроза продажи Россией части своих золотых резервов оказала значительное влияние на рыки всего мира.

Ниже перечислены основные первичные места добычи металлов и области их спроса.

Рекомендуемые страницы:

lektsia.com

ДЕРИВАТИВЫ НА ТОВАРНЫЕ ПРОДУКТЫ

Фьючерсы.

Различия фьючерсного и физического рынков.

Один из самых важных шагов при освоении работы фьючерса является процесс его оценки.

Сравним на примере рыночную стоимость меди и стоимость фьючерса сроком поставки на три месяца:

Физическая медь $2.990 за тонну

Фьючерс на 3 месяца $3.010 за тонну

Почему цена на фьючерсы выше рыночной? Мы можем предположить, что это может быть связано с ожидаемым ростом цен на медь. Но кроме этого на стоимость фьючерса влияют множество других факторов, таких как: спрос и предложение на рынке, процентные ставки, выплаты дивидендов, транспортные расценки и др.

Базис.

Базис – термин, используемый для описания различий между ценами на физическом и фьючерсном рынках.

Базис = цена на физическом рынке – цена фьючерсного контракта.

Например,

Рыночная цена пшеницы = 120 фунтов стерлингов за тонну.

Цена июльского фьючерса = 125 фунтов стерлингов.

Базис составляет:

120 –125 = -5

В данном случае базис является отрицательным. Если базис составляет положительное число, то он называется положительным.

Не смотря на то, что фьючерсный и физический рынки движутся в равной степени, базис не является постоянным. На протяжении некоторых периодов рыночная цена опережает фьючерсную цену и наоборот.

Наиболее важными факторами при движении базиса являются спрос и предложение. В нормальных условиях фьючерсные цены на физический товар выше цен на физическом рынке, что называется контанго.

Нормально развивающаяся ситуация или контанго может резко изменяться в случае недостатка предложения. Например, в случае если поставки цинка ограничены, цены на цинк могут возрасти.

Рынки, на которых фьючерсные цены ниже цен на физическом рынке, называются бэквардэйшен (backwardation). В некоторых случаях, когда фьючерсные цены выше физических, считается, что рынок стоит выше номинала. И наоборот, когда фьючерсные цены ниже физических, рынок считается ниже номинальной цены.

Предложение и базис зависят от сезонных изменений. Например, на рынке пшеницы существует тенденция к преувеличенному предложению в период сбора урожая и недостаток предложений в остальное время, что сказывается на ценах фьючерсов.

Базисный риск.

Изменения базиса могут по-разному сказаться на держателях фьючерсов. Проследим это на примере фермера, который заключил короткую компенсационную сделку на 10 февраля с целью застраховать себя от падения цен.

| Дата | Физическая цена Цена фьючерса Базис |

| Февраль 10 Июль 10 | 140 — 150 = -10 120 (20 — убыток) — 135 (15 – доход) = -15 |

Из вышеприведенного видно, что хеджирование не было эффективно. Падение физической цены на 20 фунтов было частично покрыто 15 фунтами на рынке фьючерсов. Другими словами произошло изменение базиса.

Когда базис становится более отрицательным или менее положительным, как в нашем примере, считается, что базис занимает слабые позиции.

Если базис становится более положительным ли менее отрицательным, он занимает сильные позиции.

Изменения базиса влияют на доходы и потери инвесторов. Но риск, который несут изменения на фьючерсном и физическом рынках, намного меньше риска, когда инвестор не пользуется хеджированием.

Оптимальная цена.

Только на рынках с достаточным предложением, подлежащим поставке, возможно, рассчитать оптимальную или теоретическую цену фьючерса.

При оптимальной цене для инвестора не имеет значения, производится ли покупка фьючерса или соответствующего ему актива.

Представим себе ювелира, который планирует купить 5 унций золота для изготовления свадебных колец через три месяца. У него есть два способа, которые могли бы гарантировать цену на золото: во-первых, он может купить физический металл сейчас; во-вторых, он может приобрести фьючерс на золото на поставку через три месяца.

В случае если ювелир совершает покупку, он должен оплатить поставку немедленно. Деньги на финансирование этой сделки могут быть либо заимствованы, либо сняты со счета в банке, что приведет к последующей выплате ссуды с процентами или потерю процентов на своем счету, а также золото нужно застраховать и осуществлять хранение с момента покупки до момента продажи.

Если же ювелир приобретет фьючерс, он должен осуществить оплату через три месяца. Кроме того, ему не придется страховать и хранить золото.

Из всего этого может показаться, что покупка фьючерса выгоднее приобретения физического металла. Но на фьючерсном рынке цена включает в себя и стоимость, и страховку, и хранение. Причины, по которым вышеперечисленное входит в стоимость фьючерса, проще объяснить с точки зрения продавца. Продавец должен предусмотреть, сколько он затратит на поставку золота без риска для себя. Начиная с момента продажи фьючерса, продавец берет на себя обязательства на поставку, покупая золото, осуществляя хранение и страхование на протяжении всего срока контракта. Соответственно продавец включает в цену фьючерса затраты на производство и хранение.

Если физическая цена золота составляет $299 за унцию, процентная ставка – 5% ежегодно, сборы за страховку и хранение 0,5% за год, мы можем рассчитать оптимальную цену фьючерса на три месяца:

Расчет затрат в течение 3 месяцев (90 дней). (При расчетах в долларах США следует использовать 360 дней в году.)

Физическая цена х (Процентная ставка + хранение/страхование) х Количество дней/360

$290 x 5,5 % x 90/360 =

= $3,99 стоимость затрат

$3,99 + $290 = $293,99 – оптимальная цена фьючерса на 3 месяца.

Оптимальные цены на другие виды фьючерсов рассчитываются, исходя из того же принципа, хотя для фьючерсов на облигации, акции и валюты расчеты становятся более сложными. Пример для фьючерсов на акции FTSE 100:

Дата: 25 Июня

Цена акции: 5750

Процентная ставка: 6% годовых

Дивиденд: 4% годовых

Срок: 91 день

Цена акции + Объем затрат = Оптимальная цена.

5750 + 5750 х (6 –4)/100) х 91/365 =

5750 + 28,67 = 5778,67

Арбитраж.

Основной целью арбитражера является получение прибыли без риска, используя при этом разницы в ценах на различных рынках.

Большинство фьючерсов не имеют оптимальной цены, что означает торговлю либо по более высокой, либо более низкой цене. Эту разницу используют арбитражеры, производя продажу на фьючерсном рынке по высоким ценам и покупку по низким, и в то же время, осуществляя сделки с физическим активом.

Например, в случае, когда цена фьючерса превышает оптимальную цену, арбитражер осуществляет следующие действия:

Продажа фьючерса и покупка физического актива – арбитраж физической цены и затрат.

Покупка фьючерсов и продажа физического актива – обратный арбитраж физической цены и затрат.

Цена фьючерса должна колебаться выше или ниже оптимальной цены, только тогда это составляет интерес для арбитражера. Колебания цен происходят в рамках арбитражного коридора. В зависимости от изменения цен среди участников, варьируется ширина коридора.

Конвергенция.

В последний день срока действия фьючерсного контракта размер затрат равняется нулю. На момент поставки на фьючерсном и физическом рынках цены на актив будут совпадать из-за катировок на немедленную поставку актива на обоих рынках. Это совпадение в одной точке называется конвергенцией.

Опционы.

Фьючерсы и опционы.

Процессы определения стоимости опциона и фьючерса схожи. Но не стоит забывать, что поставка по фьючерсному контракту – обязательство, а поставка по опциону – право, которым можно воспользоваться или нет. Опционы оцениваются с точки зрения степени вероятности его осуществления.

Цена.

Почему цена одних опционов значительно выше других? В нижеприведенной таблице указаны цены на опцион колл на определенный актив. Цена базового актива — 98.

| Цена исполнения | Сроки исполнения | ||||

| Январь Премия | Апрель Премия | Июль Премия | |||

| 70 80 90 100 110 120 | 29 19 10 3 1 0 | 31 21 12 4 2 0,5 | 32 22 13 5 2,5 1 | ||

Очевидны два влияющих фактора на цену опциона: цена базового актива и срок поставки.

Сравните январский опцион колл с ценой исполнения 70 и январский колл с ценой исполнения 90. Опцион колл на 70 оценен в 29, а колл на 90 оценен в 10. Возникает вопрос почему?

Следует помнить, что мы имеем дело с опционами колл или правом осуществить покупку. Оценка опциона колл на 70 больше колла на 90, т.к. право произвести покупку по низкой цене (70) должно быть более привлекательным, чем право купить по высокой цене (90).

Цена опциона колл с ценой исполнения 70 составляет 29. Размер премии рассчитывается следующим образом: рыночная цена – 98, а из этого следует, что право покупки по цене 70 должно быть не менее 28. Эта сумма в 28 называется внутренней ценностью. Если бы право покупки на 70 стоило менее 28, то было бы возможно приобрести колл, исполнить его на бирже и немедленно продать актив по рыночной цене без риска для себя.

При оценке опциона также имеют значение сроки, которые отражаются в цене временной ценностью.

Премия опциона колл на 70 включает в себя два элемента: внутреннюю и временную ценность.

Внутренняя ценность + Временная ценность = Премия

28 + 1 = 29

Не все опционы имеют внутреннюю ценность. В таблице видно, что премия январского опциона на 110 составляет 1.

Колл на 110 не имеет внутренней ценности, т.к. он дает право покупки по цене выше текущей цены 98. Временная ценность данного опциона равняется 1, т.к. ситуация на рынке может измениться.

К концу срока действия контракта цена опциона равняется внутренней ценности или нулю. В нижеприведенной таблице приводится ценность колла на конец срока действия опциона, основываясь на рыночную цену актива 98.

| Цена исполнения контракта. | Ценность. |

| 70 80 90 100 110 120 | 28 18 8 0 0 0 |

Временная ценность.

Как видно из таблицы премия январского колла на 70 составляет 29, апрельского колла на 70 – 31, а июльского колла на 70 – 32. Отсюда видно, что опцион с большим сроком действия оценивается дороже, т.к. за больший срок, а значит и больший риск, требуется большая премия.

Следует заметить, что временная ценность распределяется неравномерно среди различных цен исполнения контракта на определенный срок действия. В нашем случае для январских опционов колл, временная ценность распределяется следующим образом.

| Цена исполнения. | Внутренняя ценность. | Временная ценность. |

| 70 80 90 100 110 120 | 28 18 8 0 0 0 | 1 1 2 3 1 0 |

Из таблицы видно, что наибольшую временную ценность имеют опционы с ценой исполнения 100. Временная ценность зависит от степени вероятности исполнения опциона. Временная ценность опциона колл с ценой исполнения 70 составляет всего лишь1, т.к. исполнение опциона практически неизбежно.

Вся неопределенность и соответственно временная ценность сконцентрированы в опционе колл с ценой исполнения 100, т.к. вероятность исполнения равняется 50/50.

Мы уже рассмотрели, что временная ценность уменьшается в зависимости от приближения срока исполнения. Здесь важно понимать, что этот процесс происходит неравномерно. По мере приближения срока исполнения, временной ценности резко уменьшается. Уменьшение времени срока исполнения опциона, имеющего только временную ценность:

Для инвесторов время играет важную роль. Держатель опциона с течением времени теряет в стоимости опциона. Продавцу опциона, напротив, время играет на руку, т.к. опционы, которые он изначально продал, со временем обесцениваются.

Волатильность.

Волатильность – это степень изменения цены базового актива. По мере роста волатильности увеличивается риск продавца опциона, и соответственно размер премии возрастает. Если опцион продается на неволатильный актив, то размер премии уменьшается. Неуверенность в будущем, которую несут войны, кризисы и выборы, способствует росту премии.

Для трейдера важно знать, насколько рискованным или волатильным может быть в будущем актив, чтобы установить соответствующие цены на опционы. Для этого инвестор анализирует волатильность актива за прошедшее время, что называется исторической волатильностью.

Волатильность оказывает следующее влияние:

При росте волатильности, увеличивается премия опционов колл и пут.

При уменьшении волатильности, премия опционов колл и пут падает.

Другие влияния.

Существуют еще два фактора, оказывающих влияние на премии: процентные ставки и дивиденды (для опционов на акции).

· Процентные ставки.

Влияние процентных ставок может быть различно в зависимости от вида опциона: опцион на фьючерсный контракт или опцион на физический актив.

Опцион на физический актив: При росте процентной ставки, премия опциона колл растет, а премия пута падает.

Опцион на фьючерсы с немедленной выплатой премии: При росте процентных ставок, премии опционов колл и пут падает.

Опционы на фьючерсы без немедленной выплаты премии: При росте процентных ставок — незначительные изменения.

На данном этапе важно осознавать, во-первых, разное влияние на два вида опционов и, во-вторых, тот факт, что изменения процентной ставки имеют меньшее значение, чем волатильность.

· Дивиденды.

Выплата дивидендов влияет на цены опционов, т.к. когда компания выплачивает дивиденды держателям акций, цена акций падает до размера выплаченных дивидендов.

Например, компания UKCO plc, текущая цена акции которой составляет 450 фунтов, объявляет выплату дивидендов в размере 40 фунтов в понедельник 8 ноября. В понедельник 8 ноября после выплаты 40 фунтов цена акции падает до 410 фунтов.

Так как такое падение цен предсказуемо, инвесторы могут предвидеть ситуацию и постепенно уменьшать размер премии колл и увеличивать премию опциона пут.

Оптимальная цена опционов.

Оптимальная цена опциона рассчитывается при помощи сложной математической формулы, в которой учитываются базовая цена, цена страйка, процентная ставка и волатильность.

Расчет волатильности наиболее сложен и субъективен и, несмотря на использовании при расчетах базовой цены и цены исполнения, является всего лишь высоко профессиональной догадкой. Если волатильность окажется неверной, то это непосредственно отразится на оптимальной цене.

Формулы для вычисления оптимальной цены вносят элемент объективности в анализ положения на рынке опционов, а также используются для подсчета предполагаемой волатильности и размер риска или дельту.

Предполагаемая волатильность.

Предполагаемая волатильность рассчитывается на основе формулы, используемой для оптимальной цены опционов. В данном случае учитываются сроки поставки, цена исполнения, базовая цена, размер процентной ставки и рыночная цена опциона. Рассчитанная таким образом волатильность в некоторых случаях может быть более достоверной, чем историческая волатильность.

Дельта.

Дельта также высчитывается при помощи выше упомянутой формулы.

Во-первых, дельта – это степень изменения премий опциона в соответствии с базовым уровнем. Например, опцион с дельтой 0,25 может теоретически измениться на одну четверть от базового уровня. Если базовый уровень поднимается или опускается на 4, цена опциона может измениться на 1 (все остальные факторы остаются постоянными).

Во-вторых, дельта характеризует вероятность того, что к концу действия опцион будет с внутренней ценностью. Таким образом, размер дельты в 0,25 или 25% означает, что существует небольшая возможность того, что у опциона будет внутренняя ценность; дельта в 0,9 или 90% гарантирует наличие внутренней ценности.

В-третьих, дельта может характеризовать теоретическое количество фьючерсов или базовых паев, держатель которых, если это опционы колл, занимает длинную позицию или, если это опционы пут, занимает короткую позицию. Например, если дельта колла или пута составляет 0,25, то держатель колла (пута) занимает длинную (короткую) позицию на одну четвертую от цены фьючерсного контракта. В данном примере позиция держателя колла эквивалентна длинной позиции одной четверти фьючерса, т.е. держатель получит или потеряет доход в размере ? фьючерсного контракта.

Обычно дельты опционов колл являются положительными числами, а дельты опционов пут – отрицательными. Так же мы должны учитывать, какую позицию занимает держатель опциона: короткую или длинную.

Например, если держатель занимает короткую позицию, а опцион колл и рыночные цены растут, то такое движение на рынке не являются преимуществом держателя, т.к. размер премии увеличивается. В данном случае дельта – число отрицательное.

Математически это отражается следующим образом: мы определяем отрицательное значение короткой позиции и умножаем на размер дельты опциона.

Например, держатель колла занимает короткую позицию с дельтой +0,53. Дельта его позиции составит:

-1 х 0,53 = -0,53

Длинная позиция имеет положительное положение. Таким образом, для опциона пут в длинной позиции с дельтой –0,47 дельта составит:

-1 х -0,47 = -0,47

Для короткого пута:

1 х -0,47 = 0,47

Для длинного колла:

-1 х 0,53 = 0,53

1.

| Длинный колл Короткий пут Длинный пут Короткий колл | Положительная дельта Положительная дельта Отрицательная дельта Отрицательная дельта |

2. Играющие на повышение трейдеры (длинный колл/короткий пут) имеют положительные дельты; играющие на понижение инвесторы (длинный пут/короткий колл) – отрицательные дельты.

Например, при следующих позициях можно определить подверженность изменениям:

| 2 коротких опциона колл | Дельта 0,5 |

| 1 длинный опцион пут | Дельта 0,3 |

| 5 длинных опционов колл | Дельта 0,2 |

Сначала следует выяснить, какие позиции имеют положительные или отрицательные дельты. Из вышеприведенной таблицы мы получаем, что короткие опционы колл имеют отрицательную дельту, длинные путы – также отрицательную, а длинные коллы – положительную.

Затем количество контрактов перемножается на размер дельты:

3 х -0,5 = -1

1 х -0,3 = -0,3

5 х +0,2 = +1

Общая дельта = -0,3

В данном примере общая дельта равняется –0.3 или 0.3 фьючерсного контракта.

Следует заметить, что дельта базового актива или фьючерса всегда равняется 1. Если инвестор занимает длинную позицию по фьючерсу, то дельта является положительной, короткой позиции соответствует отрицательная дельта 1.

Теорема равенства опционов колл и пут.

Существует взаимосвязь между ценами на опционы пут, опционы колл и базовый актив.

Для примера сравним две сделки: покупка фьючерса по цене 100 и одновременная покупка 100 опционов колл и продажа 100 опционов пут.

Прямая покупка фьючерса по цене 100:

|

или:

| Цена фьючерсов | Доход/потери |

| 70 80 90 100 110 120 130 | -30 -20 -10 0 +10 +20 +30 |

Покупка 100 страйков колл по цене 10, и продажа 100 страйков пут по цене 10.

| Цена фьючерса к концу срока действ | Внутренняя ценность 100 коллов | Доход /потери 100 коллов | Внутренняя ценность 100 путов | Доход/потери 100 путов | Общий доход/потери |

| 70 80 90 100 110 120 130 | 0 0 0 0 10 20 30 | -10 -10 -10 -10 0 +10 +20 | 30 20 10 0 0 0 0 | -20 -10 0 +10 +10 +10 +10 | -30 -20 -10 0 +10 +20 +30 |

Чистый доход и потери от этой операции составляет ту же сумму, что и операция с длинным фьючерсом. Позиция, занимаемая при покупке опциона колл и продажи опциона пут, называется искусственной длинной позицией.

Исходя из соответствия, если цена фьючерса и цена колла известна, возможно, например, узнать цену опциона пут. Для этого используется следующая формула:

К – П = Ф – Ц

где К – опцион колл, П – опцион пут, Ф – фьючерс, Ц – цена исполнения.

Эта формула приемлема только для опционов на фьючерсы; для опционов на физические активы используется другая формула:

К – П = Ф – Ц / (1+пр.* t)

где К – опцион колл, П – опцион пут, Ф – фьючерс, Ц – цена исполнения, пр. – процентная ставка, t – время (в годах).

Например, цена опциона на физический актив:

П = 5

Ц = 100

Ф = 100

Пр.= 6%

T = 60

К = П + Ф — Ц/ (1+пр.* t)

К = 5 + 100 – 100 / (1 + 6/100 * 60/365) =

= 5 + 100 – 100 / 1,0099 =

= 5 +100 –99 =

= 6

Единственное различие в формулах для опционов на физический актив и опционов на фьючерсы в том, что для физических активов учитываются затраты на содержание актива.

Использование равенства опционов пут и колл для арбитража.

В некоторых случаях цена опциона и базовая цена актива могут не соответствовать друг другу и нарушать равенство опционов пут и колл, что дает хорошие возможности для арбитража.

Например, итальянские государственные облигации на сентябрь продаются по цене 103,78, сентябрьский колл на 103 – по цене 1,29, сентябрьский пут – 0,53. (Оба опциона на сентябрьские фьючерсы.)

Сравним соответственно цены на покупку фьючерса и создания синтетически длинной позиции (длинный колл/короткий пут).

Цена фьючерса = 103,78

Синтетическая позиция = Премия колла – Премия пута + Цена исполнения =

1,29 — 0,53 + 103 = 103,76

Из примера видно, что длинная синтетическая позиция дешевле фьючерса, и, значит, существует возможность проведения арбитража.

В данном случае арбитражер занимает длинную синтетическую позицию по сравнительно низкой цене и в последствии продает фьючерс по сравнительно высокой цене.

Покупка – 103,76

Продажа – 103,87

Доход — 0,02

Размер дохода составляет 2 пункта.

В случае, когда инвестор продает фьючерс или базовый актив и занимает длинную синтетическую позицию, то эта операция называется реверсией (reversal).

Противоположная операция – конверсия (conversion) может производиться при низкой цене фьючерса и высокой цене синтетической позиции. В данном случае инвестор покупает фьючерс и занимает короткую синтетическую позицию (короткий колл/длинный пут).

Например, цена октябрьского фьючерса на нефть – 16,90, премия октябрьского опциона колл на 17,00 – 0,47, а премия октябрьского опциона пут – 0,53. (Оба опциона на октябрьские фьючерсы.)

Цена фьючерса = 16,90

Синтетическая позиция = 0,47 – 0,53 + 17,00 =16,94

В данном случае фьючерс приобретается по сравнительно низкой цене и синтетическая позиция продается по сравнительно высокой цене (продажа опциона колл/покупка опциона пут). Доход составляет 4 пункта.

ФЬЮЧЕРСЫ.

Товарные деривативы.

Металлы.

Физический рынок.

По всему миру физический рынок металлов подразделяется на несколько уровней в зависимости от вида металла. Несмотря на то, что торги проводятся на все виды металлов, мы будем рассматривать только определенные металлы, используемые при работе с деривативами.

| Базовые металлы. | Ценные металлы. |

| Медь Никель Алюминий Цинк Олово Свинец | Золото Серебро |

Причиной изменения цен на металлы является спрос и предложение. Так, например, если появляется угроза войны, то люди спешат забрать свои вложения из банков и вкладывают их в ценные металлы, такие как золото. Реакцией на повышенный спрос становится рост цен. И, наоборот, с уменьшением спроса на товары из металла, такие как автомобили, падают цены на необработанный металл.

Поставка металлов подразделяется на следующие три способа: первичная обработка, вторичная обработка (переработка металла) и металлы из казны государства. Традиционно правительства государств имеют определенные резервы в форме золота, которые продаются в трудные для страны времена с целью поддержать валюту государства. За последние несколько лет угроза продажи Россией части своих золотых резервов оказала значительное влияние на рыки всего мира.

Ниже перечислены основные первичные места добычи металлов и области их спроса.

infopedia.su

Деривативы » Самый крупный рынок в мире

Что такое деривативы?

Дериватив – это ценная бумага, стоимость которой по договору зависит от одного или нескольких базовых активов. Стоимость дериватива определяется изменение цены базового актива на рынке. К наиболее распространенным базовым активам относятся: акции, облигации, товары, валюта, процентные ставки и индексы рынка. В широком смысле деривативы называют такими терминами, как производные, производные активы, производные финансовые инструменты. В узком смысле деривативы называют опционы, фьючерсы, свопы и другие понятия.

Дериватив – это ценная бумага, стоимость которой по договору зависит от одного или нескольких базовых активов. Стоимость дериватива определяется изменение цены базового актива на рынке. К наиболее распространенным базовым активам относятся: акции, облигации, товары, валюта, процентные ставки и индексы рынка. В широком смысле деривативы называют такими терминами, как производные, производные активы, производные финансовые инструменты. В узком смысле деривативы называют опционы, фьючерсы, свопы и другие понятия.

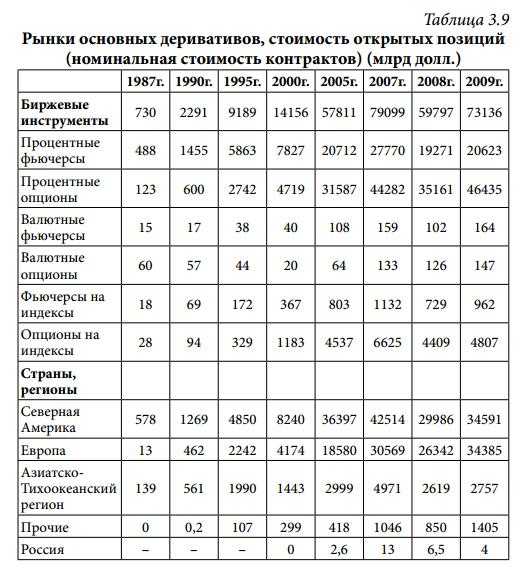

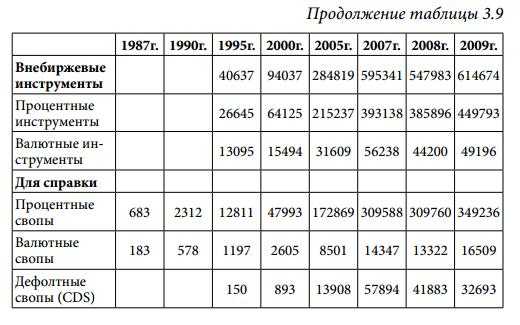

Рынок деривативов делится на внебиржевой и биржевой. На внебиржевом (нерегулируемом) рынке производных договора заключаются напрямую между участниками (например, компания-компания), также данный тип рынка составляет большую часть всех сделок, связанных с деривативами. Биржевой рынок регулируется специально созданными биржами, и сделки на таких рынках стандартизированы, пример сделки: компания-биржа-компания.

Внебиржевые деривативы, как правило, имеют более высокие риски, чем стандартизированные деривативы, так как обязательства сторон там хуже контролируются.

Рынок деривативов является наиболее крупным в мире, а его объем более 630 трлн. долларов, и с каждым днем он становится все больше.

Использование деривативов

На сегодняшний день деривативы основаны на самых разнообразных сделках и имеют множество видов их использования. Есть даже деривативы на основе данных о погоде, такие как деривативы на количество осадков или количество солнечных дней в конкретном регионе.

Производные финансовые инструменты могут быть использованы крупными компаниями для хеджирования или страхования рисков, также они используются трейдерами для заработка от спекуляций.

Пример использования

Фьючерсные контракты являются одним из наиболее распространенных типов производных финансовых инструментов. Фьючерсный контракт (или просто фьючерс) представляет собой соглашение между двумя сторонами о продаже актива по согласованной цене. Как правило, используются для хеджирования рисков в течение определенного периода времени.

Рассмотрим пример, предположим, что 31 июля 2015 года Наталье принадлежат десять тысяч акций компании ABC, которые оцениваются в 10$ за акцию. Опасаясь того, что стоимость акций будет снижаться, Наталья решила, что ей необходимо выпустить фьючерсный контракт (дериватив) для защиты стоимости ее акций. Андрей (спекулянт) прогнозирует рост акций ABC и соглашается на фьючерсный контракт Натальи – договор, по которому по истечению одного года Андрей купит десять тысяч акций ABC у Натальи по текущей стоимости 10$.

Фьючерсный контракт попросту может считаться чем-то вроде пари между двумя сторонами. Если стоимость акций ABC падает, Наталья будет защищена от потерь, потому что Андрей согласился купить акции по их стоимости июля 2015 года, а если стоимость акций увеличится, Андрей получит прибыль, также купив их по старой цене. В июле 2016, год спустя, стоимость акций ABC оценивается в 8$ за акцию. Наталья правильно сделала, что продала фьючерсы на свои акции и заработала прибыль в размере 2$ за каждую акцию или 20 000$ за все десять тысяч акций. Андрей, с другой стороны, неправильно спрогнозировав изменение цены, потерял значительную сумму денег.

Деривативы was last modified: Ноябрь 3rd, 2016 by Forex Advisor

forexstandard.ru

Что такое деривативы — объясняю простыми словами на примере

Приветствую. Сегодняшняя небольшая статья будет посвящена производным финансовым инструментам. Я покажу, что деривативы – это не какие-то безумно сложные экономические субстанции, а вполне понятные и полезные инструменты. Расскажу, какими они бывают и какое место занимают в экономических отношениях, а самое главное – как их можно использовать.

Что это такое простыми словами

Деривативы – это контракты или соглашения, в основе которых лежит базовый актив. Такие договоры устанавливают права или обязанности на совершение действий с этим активом в будущем, а также сроки, цену, количественные характеристики и возможные риски.

Примеры

Чтобы суть деривативов стала более понятной, сначала я расскажу парочку житейских примеров.

Мне не довелось стать счастливым обладателем автомобиля на программе «Поле чудес», поэтому я накопил деньги и поехал покупать машину в автосалон. Но, к сожалению, той комплектации, которую я выбрал, в наличии не было. Это не оказалось проблемой: можно сделать взнос и заказать доставку.

Предположим, авто привезут через месяц. За это время цена на машины может поменяться, но для меня это уже неважно, ведь все условия сделки зафиксированы. Такие финансовые отношения – аналогия покупки фьючерсного контракта.

Далее мне предложили оформить страховку на только что купленного железного коня. По условиям страховки у меня появляется право возместить деньги при наступлении аварийного случая. Такая ситуация крайне напоминает покупку опционов.

Теперь о применении реальных деривативов.

Пример использования фьючерса в реальном секторе экономики. Фермер посадил пшеницу и ожидает, что у него вырастет 100 бушелей этой продукции. Рыночная цена в момент посева равна 500 долларов за бушель. Фермер боится, что когда пшеница созреет, на рынке будет перепроизводство, и цена на его товар снизится.

Поэтому он рассчитывает примерную сумму возможной выручки на данный момент, она равна 100 * 500 = 50 000 долларов. После этого он открывает на такую же стоимость позицию по продаже (short) фьючерса на пшеницу. Для этого ему не нужно иметь все 50 тыс., ведь деривативы часто предусматривают кредитное плечо.

Дальше ситуация может развиваться несколькими путями. Цена на пшеницу упадет, и тогда фермер получит меньшую выручку, но заработает за счет «шорта» по фьючерсу. Или стоимость товара вырастет, тогда будет убыток по фьючерсу, но он перекроется большей выручкой от реальных продаж. В этом случае справедливо сказать, что фермер захеджировал свои будущие денежные потоки.

Еще один пример, касающийся именно финансовой составляющей. Допустим, я считаю, что на рынке какао-бобов наблюдается дефицит и вскоре они вырастут в цене. Чтобы заработать денег на этом предположении, мне не обязательство тащить домой на спине мешки с какао, а потом продавать их на базаре. Я просто могу купить фьючерс на этот вид товара и совершить деривативную сделку.

Виды

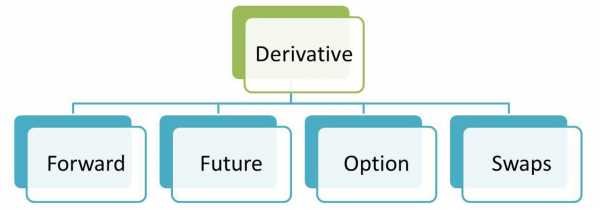

По своей специфике деривативы делятся на три основных вида: фьючерсы, свопы и опционы. О каждом из них я расскажу отдельно, но производные финансовые инструменты отличаются и по типу базисных активов. Исходя из этого критерия, они бывают:

- валютные;

- кредитные;

- товарные;

- процентные.

Фьючерсы

Фьючерсы подразумевают четко установленное соглашение между покупателем и продавцом актива на установленную дату в будущем. Стоимость контракта, которая может меняться вместе с рыночной конъюнктурой, фиксируется в момент совершения сделки.

Опционы

Такие инструменты устанавливают право, но не обязывают купить (call) или продать (put) базовый актив по конкретной стоимости в будущем периоде. За наличие этого права приобретатель опционного контракта должен платить премию. Этот вид финансовых производных очень похож на страхование.

Свопы

Одновременная покупка и продажа определенного актива на сумму, которая позволяет во время обмена экономическими условиями получить выигрыш обеим сторонам сделки. К примеру, с помощью процентного свопа можно обменять обязательства с фиксированной процентной ставкой на долг с переменными начислениями.

Еще