Вопрос 71. Эффект финансового рычага (финансового левериджа). Оценка размеров предельного заимствования.

Рентабельность активов – финансовый коэффициент, характеризующий отдачу от использования всех активов организации. Показывает способность организации генерировать прибыль без учета структуры его капитала (финансового левериджа), качество управления активами.

ROA= Чистая прибыль(за год) / Активы (сальдо баланса)* 100%

Рентабельность собственного капитала – показатель чистой прибыли в сравнении с собственным капиталом организации. Это важнейший финансовый показатель отдачи для любого инвестора, собственника бизнеса, показывающий, насколько эффективно был использован вложенный в дело капитал. В отличие от ROA характеризует эффективность использования не всего капитала (или активов) организации, а только той его части, которая принадлежит собственникам предприятия.

ROE = Чистая прибыль / Собственный капитал* 100%

Если сопоставить рентабельность активов и рентабельность собственного капитала, то это сравнение покажет степень использования данной организацией финансовых рычагов (займов и кредитов) с целью повышения уровня доходности. Отдача собственного капитала повышается, если удельный вес заемных источников в общей сумме источников формирования активов возрастает.

Эффект финансового рычага представляет собой приращение рентабельности собственного капитала, получаемое вследствие использования кредита.

Финансовый рычаг (леверидж) характеризует использование предприятием заемных средств, которое влияет на величину рентабельности СК. Он показывает, на сколько процентов увеличивается рентабельность собственного капитала за счет привлечения заемных средств в оборот предприятия и рассчитывается по формуле:

ЭФР =(1—Нп)*(Ра—Цзк)*ЗК/СК, где Нп — ставка налога на прибыль;Рп — рентабельность активов;

Цзк — средневзвешанная цена заемного капитала; ЗК — среднегодовая стоимость заемного капитала;

СК — среднегодовая стоимость собственного капитала.

В приведенной формуле расчета эффекта финансового рычага три составляющие:

♦ Налоговый корректор финансового рычага (l-Нп) показывает, в какой степени проявляется эффект финансового рычага в связи с различным уровнем налогообложения прибыли. В этих случаях, воздействуя на отраслевую или региональную структуру производства и, соответственно, на состав прибыли по уровню ее налогообложения, можно, снизив среднюю ставку налогообложения прибыли, уменьшить воздействие налогового корректора финансового рычага на его эффект (при прочих равных условиях).

♦ Дифференциал финансового рычага (ра-Ц,к) характеризует разницу между рентабельностью активов предприятия и средневзвешенной расчетной ставкой процента по ссудам и займам; является условием возникновения эффекта финансового рычага. Положительный ЭФР возникает в тех случаях, если рентабельность совокупного капитала (Ра) превышает средневзвешенную цену заемных ресурсов (Цзк)

Разность между доходностью совокупного капитала и стоимостью заемных средств позволит увеличить рентабельность собственного капитала. При таких условиях выгодно увеличивать плечо финансового рычага, т.е. долю заемных средств в структуре капитала предприятия. Если Ра < Цзк, создается отрицательный ЭФР, в результате чего происходит уменьшение рентабельности собственного капитала, что в конечном итоге может стать причиной банкротства предприятия. Чем выше положительное значение дифференциала финансового рычага, тем выше при прочих равных условиях его эффект. Отрицательное значение дифференциала финансового рычага приводит к снижению рентабельности собственного капитала, использование предприятием заемного капитала дает отрицательный эффект.

♦ Плечо финансового рычага ЗК/СК: характеризует силу воздействия финансового рычага — это соотношение между заемными (ЗС) и собственными средствами (СС).

Собственный капитал (СК) это часть экономических ценностей, сформированных предприятием с начала его экономической деятельности, свободная от притязаний третьих лиц, не являющихся владельцами общества, и используемая обществом с целью получения дохода. Заемный капитал (ЗК) — характеризует привлекаемые для финансирования развития предприятия на возвратной основе денежные средства или другие имущественные ценности. В составе заемного капитала различают краткосрочные и долгосрочные заемные средства,.

Для своего развития предприятие привлекает капитал для покрытия самых разнообразных инвестиционных потребностей. Общая сумма средств, которую необходимо заплатить за использование (привлечение) определенного объема финансовых ресурсов называют ценой капитала (стоимость). Цена капитала характеризует:

уровень цены, которую предриятие должно уплатить владельцам

норму прибыли инвестированного капитала

Каждый источник финансовых средств имеет свою цену. Поэтому выделяют показатель средневзвешенной цены капитала.

, где Цк — цена капитала предприятия; j — количество источников средств; Цj — цена каждого источника; qj — доля источников в общей сумме капитала.

Предельная цена капитала — это цена следующего прироста капитала, который будет задействован. Она используется для определения прибыльности предполагаемых проектов. Это максимальная стоимость дополнительно привлекаемого капитала, за пределами которой фирма не может обеспечить требуемую норму доходностиТаким образом, если дифференциал имеет положительное значение, то любое увеличение плеча финансового рычага, т.е. повышение доли заемных средств в структуре капитала, будет приводить к росту его эффекта.

Однако рост эффекта финансового рычага имеет определенные пределы и необходимо осознание глубокого противоречия и неразрывной связи между дифференциалом и плечом финансового рычага. В процессе повышения доли заемного капитала снижается уровень финансовой устойчивости предприятия, что приводит к увеличению риска его банкротства. Это вынуждает кредиторов увеличивать уровень кредитной ставки с учетом включения в нее возрастающей премии за дополнительный финансовый риск. Это увеличивает среднюю расчетную ставку процента, что (при данном уровне экономической рентабельности активов) ведет к сокращению дифференциала.

При высоком значении плеча финансового рычага его дифференциал может быть сведен к нулю, при котором использование заемного капитала не дает прироста рентабельности собственного капитала. При отрицательном значении дифференциала рентабельность собственного капитала снизится, поскольку часть прибыли, генерируемой собственным капиталом, будет уходить на обслуживание используемого заемного капитала по высоким ставкам процента за кредит. Таким образом, привлечение дополнительного заемного капитала целесообразно только при условии, что уровень экономической рентабельности предприятия превышает стоимость заемных средств.

Следует отметить, что расчет ЭФР не дает ответа на вопрос, какой должна быть предельная ставка процента за кредит, выше которой предприятию невыгодно заключать кредитный договор с банком. Но соблюдение данной ставки в кредитном договоре позволит предприятию сохранить уровень рентабельности собственного капитала.

studfiles.net

39. Сущность финансового рычага. Оценка воздействия финансового рычага

Финансовый рычаг (финансовый леверидж) — это отношение заемного капитала компании к собственным средствам, он характеризует степень риска и устойчивость компании. Чем меньше финансовый рычаг, тем устойчивее положение. С другой стороны, заемный капитал позволяет увеличить коэффициент рентабельности собственного капитала, т.е. получить дополнительную прибыль на собственный капитал.

Эффект финансового рычага показывает, на сколько процентов увеличивается сумма собственного капитала за счет привлечения заемных средств в оборот предприятия. Положительный эффект финансового рычага возникает в тех случаях, когда рентабельность совокупного капитала выше средневзвешенной цены заемных ресурсов. Если ROA < СК, создается отрицательный эффект финансового рычага (эффект «дубинки»), в результате чего происходит обесценивание собственного капитала, что может стать причиной банкротства предприятия.

Показатель отражающий уровень дополнительной прибыли при использования заемного капитала называется эффектом финансового рычага. Он рассчитывается по следующей формуле:

ЭФР = (1 — Сн) × (КР — Ск) × ЗК/СК,

где: ЭФР — эффект финансового рычага, %. Сн — ставка налога на прибыль, в десятичном выражении. КР — коэффициент рентабельности активов (отношение валовой прибыли к средней стоимости активов), %. Ск — средний размер ставки процентов за кредит, %.

ЗК — средняя сумма используемого заемного капитала.

СК — средняя сумма собственного капитала.

40. Связь между экономической рентабельностью и рентабельностью собственного капитала

Связь между рентабельностью собственного капитала и рентабельностью активов (прибыль/актив) отражает важность феномена задолженности.

Рентабельность собственного капитала равна отношению чистой прибыли (т.е. результата после финансовых расходов) к собственному капиталу.

Рентабельность собственного капитала растет c ростом задолженности при прочих равных условиях до тех пор, пока экономическая рентабельность активов выше процентной ставки по кредитам и займам.

Эффект финансового рычага позитивен, когда коэффициент экономической рентабельности выше процентной ставки по задолженности.

Эффект финансового рычага негативен, когда коэффициент экономической рентабельности ниже процентной ставки по кредиту.

Задолженность может повышать рентабельность собственного капитала предприятия (позитивный эффект рычага), но она может также усиливать понижение экономической рентабельности (негативный эффект).

Рост задолженности влечет за собой также повышенный риск для организации.

Коэффициент влияния экономической рентабельности на рентабельность собственного капитала:

41. Расчет коэффициента финансового рычага

Эффект финансового рычага возникает, когда предприятие имеет задолженность или располагает источником финансирования, который влечет за собой выплату постоянных сумм. Он воздействует на чистую прибыль предприятия и, таким образом, на рентабельность собственного капитала.

Рычаг представляет собой приспособление, позволяющее получить значительное увеличение результата благодаря использованию точки опоры.

Понятие рычага возникает тогда, когда в затратах организации имеются стабильные элементы, не находящиеся в прямой зависимости (в определенных пределах) от объемов выполняемых работ, т.е. постоянные расходы.

Эффект финансового рычага увеличивает влияние роста годового оборота на рентабельность собственного капитала.

Для его измерения подсчитаем коэффициент финансового рычага (Кфр)

где q – проданное количество изделий;

p –продажная цена единицы изделия;

HФ – постоянные расходы;

ФЗ – финансовые расходы (проценты уплаченные и налоги).

studfiles.net

Эффект финансового рычага

Уральский социально-экономический институт

Академии труда и социальных отношений

Кафедра финансового менеджмента

Курсовая работа

По курсу: Финансовый менеджмент

Тема : Эффект финансового рычага: финансово-экономическое содержание, методика расчета и область применения при принятии управленческих решений.

Форма обучения: Заочная

Специальность: Финансы и кредит

Курс: 3, Группа: ФСЗ-302Б

Выполнил: Мингалеев Дмитрий Рафаилович

Челябинск 2009

Содержание

Введение

1. Сущность эффекта финансового рычага и методы расчета

1.1 Первый способ расчета финансового рычага

1.2 Второй способ расчета финансового рычага

1.3 Третий способ расчета финансового рычага

2. Сопряженный эффект операционного и финансового рычагов

3. Сила финансового рычага в России

3.1 Управляемые факторы

3.2 Размер бизнеса имеет значение

3.3 Структура внешних факторов, воздействующих на эффект финансового рычага

Заключение

Список литературы

Введение

Прибыль — наиболее простая и одновременно наиболее сложная экономическая категория. Она получила новое содержание в условиях современного экономического развития страны, формирования реальной самостоятельности субъектов хозяйствования. Являясь главной движущей силой рыночной экономики, она обеспечивает интересы государства, собственников и персонала предприятия. Поэтому одной из актуальных задач современного этапа является овладение руководителями и финансовыми менеджерами современными методами эффективного управления формированием прибыли в процессе производственной, инвестиционной и финансовой деятельности предприятия. Создание и функционирование любого предприятия упрощенно представляют собой процесс инвестирования финансовых ресурсов на долгосрочной основе с целью извлечения прибыли. Приоритетное значение имеет правило, при котором как собственные, так и заемные средства должны обеспечивать отдачу в форме прибыли. Грамотное, эффективное управление формированием прибыли предусматривает построение на предприятии соответствующих организационно-методических систем обеспечения этого управления, знание основных механизмов формирования прибыли, использование современных методов ее анализа и планирования. Одним из основных механизмов реализации этой задачи является финансовый рычагЦелью данной работы является изучить сущность эффекта финансового рычага.

В задачи входит:

· рассмотреть финансово—экономическое содержание

· рассмотреть методики расчета

· рассмотреть область применения

1. Сущность эффекта финансового рычага и методы расчета

Управление формированием прибыли предполагает применение соответствующих организационно-методических систем, знание основных механизмов формирования прибыли и современных методов ее анализа и планирования. При использовании банковского кредита или эмиссии долговых ценных бумаг процентные ставки и сумма долга остаются постоянными в течение срока действия кредитного договора или срока обращения ценных бумаг. Затраты, связанные с обслуживанием долга, не зависят от объема производства и реализации продукции, но непосредственно влияют на величину прибыли, остающейся в распоряжении предприятия. Так как проценты по банковским кредитам и долговым ценным бумагам относят на затраты предприятий (операционные расходы), то использование долга в качестве источника финансирования обходится предприятию дешевле, чем другие источники, выплаты по которым производятся из чистой прибыли (например, дивиденды по акциям). Однако увеличение доли заемных средств в структуре капитала повышает степень риска неплатежеспособности предприятия. Это должно быть учтено при выборе источников финансирования. Необходимо определить рациональное сочетание между собственными и заемными средствами и степень его влияния на прибыль предприятия. Одним из основных механизмов реализации этой цели является финансовый рычаг.

Финансовый рычаг (леверидж ) характеризует использование предприятием заемных средств, которое влияет на величину рентабельности собственного капитала. Финансовый рычаг представляет собой объективный фактор, возникающий с появлением заемных средств в объеме используемого предприятием капитала, позволяющий ему получить дополнительную прибыль на собственный капитал.

Идея финансового рычага по американской концепции заключается в оценке уровня риска по колебаниям чистой прибыли, вызванным постоянной величиной затрат предприятия по обслуживанию долга. Его действие проявляется в том, что любое изменение операционной прибыли (прибыли до уплаты процентов и налогов) порождает более существенное изменение чистой прибыли. Количественно эта зависимость характеризуется показателем силы воздействия финансового рычага (СВФР):

Интерпретация коэффициента силы воздействия финансового рычага: он показывает, во сколько раз прибыль до вычета процентов и налогов превосходит чистую прибыль. Нижней границей коэффициента является единица. Чем больше относительный объем привлеченных предприятием заемных средств, тем больше выплачиваемая по ним сумма процентов, выше сила воздействия финансового рычага, более вариабельна чистая прибыль. Таким образом, повышение доли заемных финансовых ресурсов в общей сумме долгосрочных источников средств, что по определению равносильно возрастанию силы воздействия финансового рычага, при прочих равных условиях, приводит к большей финансовой нестабильности, выражающейся в меньшей предсказуемости величины чистой прибыли. Поскольку выплата процентов, в отличие, например, от выплаты дивидендов, является обязательной, то при относительно высоком уровне финансового рычага даже незначительное снижение полученной прибыли может иметь неблагоприятные последствия по сравнению с ситуацией, когда уровень, финансового рычага невысок.

Чем выше сила воздействия финансового рычага, тем более нелинейный характер приобретает связь между чистой прибылью и прибылью до вычета процентов и налогов. Незначительное изменение (возрастание или убывание) прибыли до вычета процентов и налогов в условиях высокого финансового рычага может привести к значительному изменению чистой прибыли.

Возрастание финансового рычага сопровождается повышением степени финансового риска предприятия, связанного с возможным недостатком средств для выплаты процентов по ссудам и займам. Для двух предприятий, имеющих одинаковый объем производства, но разный уровень финансового рычага, вариация чистой прибыли, обусловленная изменением объема производства, неодинакова — она больше у предприятия, имеющего более высокое значение уровня финансового рычага.

Европейская концепция финансового рычага характеризуется показателем эффекта финансового рычага, отражающим уровень дополнительно генерируемой прибыли на собственный капитал при различной доле использования заемных средств. Такой способ расчета широко используется в странах континентальной Европы (Франция, Германия и др.).

Эффект финансового рычага (ЭФР) показывает, на сколько процентов увеличивается рентабельность собственного капитала за счет привлечения заемных средств в оборот предприятия и рассчитывается по формуле:

ЭФР =(1—Нп)*(Ра—Цзк)*ЗК/СК

где Нп — ставка налога на прибыль, в долях ед.;

Рп — рентабельность активов (отношение суммы прибыли до уплаты процентов и налогов к среднегодовой сумме активов), в долях ед.;

Цзк — средневзвешанная цена заемного капитала, в долях ед.;

ЗК — среднегодовая стоимость заемного капитала; СК — среднегодовая стоимость собственного капитала.

В приведенной формуле расчета эффекта финансового рычага три составляющие:

♦ налоговый корректор финансового рычага (l-Нп), который показывает, в какой степени проявляется эффект финансового рычага в связи с различным уровнем налогообложения прибыли;

♦ дифференциал финансового рычага (ра -Ц,к ), характеризущий разницу между рентабельностью активов предприятия и средневзвешенной расчетной ставкой процента по ссудам и займам;

♦ плечо финансового рычага ЗК/СК

величина заемного капитала в расчете на рубль собственного капитала предприятия. В условиях инфляции формирование эффекта финансового рычага предлагается рассматривать в зависимости от темпов инфляции. Если сумма задолженности предприятия и процентов по ссудам и займам не индексируются, эффект финансового рычага увеличивается, поскольку обслуживание долга и сам долг оплачиваются уже обесцененными деньгами:

ЭФР=((1—Нп)*(Ра – Цзк/1+i)*ЗК/СК,

где i—

mirznanii.com

содержание, расчет и область применения.

1. Сущность эффекта финансового рычага и методы расчета

Управление формированием прибыли предполагает применение соответствующих организационно-методических систем, знание основных механизмов формирования прибыли и современных методов ее анализа и планирования. При использовании банковского кредита или эмиссии долговых ценных бумаг процентные ставки и сумма долга остаются постоянными в течение срока действия кредитного договора или срока обращения ценных бумаг. Затраты, связанные с обслуживанием долга, не зависят от объема производства и реализации продукции, но непосредственно влияют на величину прибыли, остающейся в распоряжении предприятия. Так как проценты по банковским кредитам и долговым ценным бумагам относят на затраты предприятий (операционные расходы), то использование долга в качестве источника финансирования обходится предприятию дешевле, чем другие источники, выплаты по которым производятся из чистой прибыли (например, дивиденды по акциям). Однако увеличение доли заемных средств в структуре капитала повышает степень риска неплатежеспособности предприятия. Это должно быть учтено при выборе источников финансирования. Необходимо определить рациональное сочетание между собственными и заемными средствами и степень его влияния на прибыль предприятия. Одним из основных механизмов реализации этой цели является финансовый рычаг.

Финансовый рычаг (леверидж) характеризует использование предприятием заемных средств, которое влияет на величину рентабельности собственного капитала. Финансовый рычаг представляет собой объективный фактор, возникающий с появлением заемных средств в объеме используемого предприятием капитала, позволяющий ему получить дополнительную прибыль на собственный капитал.

Идея финансового рычага по американской концепции заключается в оценке уровня риска по колебаниям чистой прибыли, вызванным постоянной величиной затрат предприятия по обслуживанию долга. Его действие проявляется в том, что любое изменение операционной прибыли (прибыли до уплаты процентов и налогов) порождает более существенное изменение чистой прибыли. Количественно эта зависимость характеризуется показателем силы воздействия финансового рычага (СВФР):

Интерпретация коэффициента силы воздействия финансового рычага: он показывает, во сколько раз прибыль до вычета процентов и налогов превосходит чистую прибыль. Нижней границей коэффициента является единица. Чем больше относительный объем привлеченных предприятием заемных средств, тем больше выплачиваемая по ним сумма процентов, выше сила воздействия финансового рычага, более вариабельна чистая прибыль. Таким образом, повышение доли заемных финансовых ресурсов в общей сумме долгосрочных источников средств, что по определению равносильно возрастанию силы воздействия финансового рычага, при прочих равных условиях, приводит к большей финансовой нестабильности, выражающейся в меньшей предсказуемости величины чистой прибыли. Поскольку выплата процентов, в отличие, например, от выплаты дивидендов, является обязательной, то при относительно высоком уровне финансового рычага даже незначительное снижение полученной прибыли может иметь неблагоприятные последствия по сравнению с ситуацией, когда уровень, финансового рычага невысок.

Чем выше сила воздействия финансового рычага, тем более нелинейный характер приобретает связь между чистой прибылью и прибылью до вычета процентов и налогов. Незначительное изменение (возрастание или убывание) прибыли до вычета процентов и налогов в условиях высокого финансового рычага может привести к значительному изменению чистой прибыли.

Возрастание финансового рычага сопровождается повышением степени финансового риска предприятия, связанного с возможным недостатком средств для выплаты процентов по ссудам и займам. Для двух предприятий, имеющих одинаковый объем производства, но разный уровень финансового рычага, вариация чистой прибыли, обусловленная изменением объема производства, неодинакова — она больше у предприятия, имеющего более высокое значение уровня финансового рычага.

Европейская концепция финансового рычага характеризуется показателем эффекта финансового рычага, отражающим уровень дополнительно генерируемой прибыли на собственный капитал при различной доле использования заемных средств. Такой способ расчета широко используется в странах континентальной Европы (Франция, Германия и др.).

Эффект финансового рычага (ЭФР) показывает, на сколько процентов увеличивается рентабельность собственного капитала за счет привлечения заемных средств в оборот предприятия и рассчитывается по формуле:

ЭФР =(1—Нп)*(Ра—Цзк)*ЗК/СК

где Нп — ставка налога на прибыль, в долях ед.;

Рп — рентабельность активов (отношение суммы прибыли до уплаты процентов и налогов к среднегодовой сумме активов), в долях ед.;

Цзк — средневзвешанная цена заемного капитала, в долях ед.;

ЗК — среднегодовая стоимость заемного капитала; СК — среднегодовая стоимость собственного капитала.

В приведенной формуле расчета эффекта финансового рычага три составляющие:

♦ налоговый корректор финансового рычага (l-Нп), который показывает, в какой степени проявляется эффект финансового рычага в связи с различным уровнем налогообложения прибыли;

♦ дифференциал финансового рычага (ра-Ц,к), характеризущий разницу между рентабельностью активов предприятия и средневзвешенной расчетной ставкой процента по ссудам и займам;

♦ плечо финансового рычага ЗК/СК

величина заемного капитала в расчете на рубль собственного капитала предприятия. В условиях инфляции формирование эффекта финансового рычага предлагается рассматривать в зависимости от темпов инфляции. Если сумма задолженности предприятия и процентов по ссудам и займам не индексируются, эффект финансового рычага увеличивается, поскольку обслуживание долга и сам долг оплачиваются уже обесцененными деньгами:

ЭФР=((1—Нп)*(Ра – Цзк/1+i)*ЗК/СК,

где i — характеристика инфляции (инфляционный темп прироста цен), в долях ед.

В процессе управления финансовым рычагом налоговый корректор может быть использован в случаях:

♦ если по различным видам деятельности предприятия установлены дифференцированные ставки налогообложения;

♦ если по отдельным видам деятельности предприятие использует льготы по налогу на прибыль;

♦ если отдельные дочерние фирмы предприятия осуществляют свою деятельность в свободных экономических зонах своей страны, где действует льготный режим налогообложения прибыли, а также в зарубежных странах.

В этих случаях, воздействуя на отраслевую или региональную структуру производства и, соответственно, на состав прибыли по уровню ее налогообложения, можно, снизив среднюю ставку налогообложения прибыли, уменьшить воздействие налогового корректора финансового рычага на его эффект (при прочих равных условиях).

Дифференциал финансового рычага является условием возникновения эффекта финансового рычага. Положительный ЭФР возникает в тех случаях, если рентабельность совокупного капитала (Ра) превышает средневзвешенную цену заемных ресурсов (Цзк)

Разность между доходностью совокупного капитала и стоимостью заемных средств позволит увеличить рентабельность собственного капитала. При таких условиях выгодно увеличивать плечо финансового рычага, т.е. долю заемных средств в структуре капитала предприятия. Если Ра < Цзк, создается отрицательный ЭФР, в результате чего происходит уменьшение рентабельности собственного капитала, что в конечном итоге может стать причиной банкротства предприятия.

Чем выше положительное значение дифференциала финансового рычага, тем выше при прочих равных условиях его эффект.

В связи с высокой динамичностью этого показателя он требует постоянного мониторинга в процессе управления прибылью. Этот динамизм обусловлен действием ряда факторов:

♦ в период ухудшения конъюнктуры финансового рынка (падения объема предложения ссудного капитала) стоимость привлечения заемных средств может резко возрасти, превысив уровень бухгалтерской прибыли, генерируемой активами предприятия;

♦ снижение финансовой устойчивости в процессе интенсивного привлечения заемного капитала приводит к увеличению риска его банкротства, что вынуждает заимодавцев повышать процентные ставки за кредит с учетом включения в них премии за дополнительный финансовый риск. В результате дифференциал финансового рычага может быть сведен к нулю или даже к отрицательному значению. В результате рентабельность собственного капитала снизится, так как часть генерируемой им прибыли будет направляться на обслуживание долга по высоким процентным ставкам;

♦ кроме того, в период ухудшения ситуации на товарном рынке и сокращения объема продаж падает и величина бухгалтерской прибыли. В таких условиях отрицательное значение дифференциала может формироваться даже при стабильных процентных ставках за счет снижения рентабельности активов.

Можно сделать вывод, что отрицательное значение дифференциала финансового рычага по любой из вышеперечисленных причин приводит к снижению рентабельности собственного капитала, использование предприятием заемного капитала дает отрицательный эффект.

Плечо финансового рычага характеризует силу воздействия финансового рычага. Данный коэффициент мультиплицирует положительный или отрицательный эффект, получаемый за счет дифференциала. При положительном значении дифференциала любой прирост коэффициента финансового рычага вызывает еще больший прирост его эффекта и рентабельности собственного капитала, а при отрицательном значении дифференциала прирост коэффициента финансового рычага приводит к еще большему снижению его эффекта и рентабельности собственного капитала.

Таким образом, при неизменном дифференциале коэффициент финансового рычага является главным генератором как возрастания суммы и уровня прибыли на собственный капитал, так и финансового риска потери этой прибыли.

Знание механизма воздействия финансового рычага на уровень финансового риска и прибыльность собственного капитала позволяют целенаправленно управлять как стоимостью, так и структурой капитала предприятия.

studfiles.net

Финансовый рычаг (леверидж) — МегаЛекции

Для любого предприятия приоритетное значение имеет правило, при котором как собственные, так и заемные средства должны обеспечивать отдачу в форме прибыли.

Если предприятие в производственно-торговой деятельности использует как собственный, так и заемный капитал, то доходность собственного капитала может быть увеличена за счет привлечения банковских кредитов. В теории финансового менеджмента такое повышение рентабельности собственного капитала называют эффектом финансового рычага (левериджа). Эффект финансового рычага – это приращение к рентабельности собственного капитала, полученное благодаря привлечению кредита, несмотря на его платность и уплату налога на прибыль. Очевидно, что данный эффект возникает из расхождения между рентабельностью активов и “ценой” заемного капитала, то есть средней банковской ставкой. Другими словами, предприятие должно предусмотреть такую рентабельность активов, чтобы денежных средств было достаточно на уплату процентов за кредит и уплату налога на прибыль.

ЕслиРентабельность активов (инвестиций) или ROI(Return on investment)=

=Прибыль / Всего активов,

Рентабельность собственного капиталаили ROE(Return on shareholders’ equity)=

= Прибыль /Собственный капитал,

то взаимосвязь между рентабельностью собственного капитала и экономической рентабельностью может быть выражена следующим образом:

Рентабельность собственного капитала = Рентабельность активов (экономическая рентабельность) х Финансовый рычаг,

где Финансовый рычаг = Всего активов/Собственный капитал

Как один из показателей рискованности бизнеса – коэффициент финансовой зависимости (финансовый рычаг) определяет предельный объем привлечения заемных средств в соответствии с требованиями сохранения приемлемого уровня финансовой устойчивости предприятия. Чем меньше финансовый рычаг, тем устойчивее финансовое положение. Чем выше его значение, тем более рискованным с позиции акционеров, инвесторов и кредиторов является данный бизнес. Высокое значение коэффициента финансовой зависимости могут позволить себе только фирмы, имеющие стабильное и прогнозируемое поступление денег за свою продукцию или предприятия, имеющие большую долю ликвидных активов (предприятия торговли, банки). Таким образом, в значении показателя финансовой устойчивости коэффициент финансовой зависимости учитывает финансовый риск, сопровождающий использование заемных источников.

Финансовый рычаг – отношение суммы активов к собственному капиталу. Чем он выше, тем больше доля заемного капитала и финансовый риск организации, т.к. для устойчивого финансового состояния величина финансового рычага должна быть меньше 1,7.

С другой стороны, как видно из расширенной модели фирмы «Du Pont» заемный капитал позволяет увеличить коэффициент рентабельности собственного капитала, т.е. получить дополнительную прибыль на собственный капитал. На уровень рентабельности собственных вложений влияют рентабельность продаж, оборачиваемость активов и структура авансированного капитала. Взаимосвязь уровня рентабельности собственных средств с вышеуказанными факторами может быть выражена с помощью модифицированной, или расширенной формулы фирмы «Du Pont», которая имеет следующий вид:

где: ROS – рентабельностью продаж; AT (Assets Turnover)– коэффициент оборачиваемости активов; M (Equity multiplier) – мультипликатор собственного капитала (финансовый рычаг или коэффициент финансовой зависимости).

Мультипликатор собственного капитала характеризует структуру средств предприятия и определяется отношением среднегодовой суммы всех средств предприятия (TA) к среднегодовой сумме собственных средств (E):

где (Financial leverage shoulder) – коэффициент финансового рычага, определяемый отношением заемного капитала (D) к собственному капиталу (E).

Отсюда,

При этом необходимо учитывать взаимосвязи между факторами, которые прямо не отражены в модели «Du Pont». Например, исходя только из математической формулы модели, может показаться, что бесконечное увеличение финансового рычага будет приводить к столь же бесконечному увеличению рентабельности собственного капитала. Однако при увеличении доли заемных средств в авансированном капитале возрастают и выплаты за пользование кредитами. Вследствие этого уменьшается чистая прибыль, и повышения рентабельности собственного капитала не происходит. Эффект финансового рычага будет зависеть от цены привлечения заемных средств и ее соотношения с экономической рентабельностью.

Отсюда видно, что финансовый рычаг неоднозначно влияет на финансово-экономическое состояние предприятия. Его действие разнонаправлено – рост рентабельности собственного капитала и его темпов, как правило, приводит к потере платежеспособности.

Ø Эффект финансового рычага возникает, когда организация имеет задолженность, которая влечет за собой выплату постоянных сумм. Он воздействует на чистую прибыль организации, и таким образом, на рентабельность собственного капитала.

Ø Рентабельность собственного капитала растет с ростом задолженности до тех пор, пока экономическая рентабельность активов выше процентной ставки по кредитам и займам.

Ø Эффект финансового рычага позитивен, когда коэффициент экономической рентабельности выше процентной ставки по задолженности.

Ø Эффект финансового рычага негативен, когда коэффициент экономической рентабельности ниже процентной ставки по кредиту.

В результатерентабельность собственного капитала (ROE) слагается из рентабельности активов (ROA) по чистой прибыли до уплаты процентов (EBI) и эффекта финансового рычага (DFL):

или

где:

Отсюда, величину эффекта финансового рычага (DFL) можно определить:

Эффект финансового рычага (Degree of financial leverage – DFL) – показатель, отражающий изменение рентабельности собственных средств, полученное благодаря использованию заемных средств и рассчитывается по следующей формуле:

где: DFL –эффект финансового рычага, в %;

t –ставка налога на прибыль, в относительной величине;

ROA – рентабельность активов (экономическая рентабельность по EBIT) в %;

r – ставка процентапо заемному капиталу, в %;

D –заемный капитал;

E –собственный капитал.

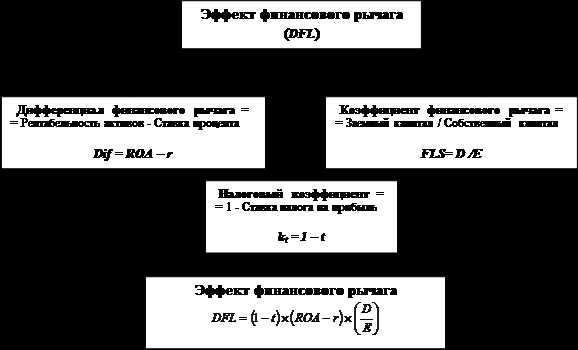

Составляющие эффекта финансового рычага представлены на рис.1.

Рис.1. Расчет эффекта финансового рычага

Как видно из рисунка эффект финансового рычага (DFL) представляет собой произведение двух составляющих, скорректированное на налоговый коэффициент (1 – t), который показывает в какой степени проявляется эффект финансового рычага в связи с различным уровнем налогообложения прибыли.

Одной из основных составляющих формулы выступает так называемый дифференциал финансового рычага (Dif) или разница между рентабельностью активов организации (экономической рентабельностью), рассчитанной по EBIT, и ставкой процента по заемному капиталу:

где: Dif –дифференциал финансового рычага в %;

r – ставка процентапо заемному капиталу, в %.

ROA – рентабельность активов (экономическая рентабельность по EBIT) в %, рассчитываемая по формуле:

где:EBIT– прибыль до налогов и процентов (операционная прибыль).

Дифференциал финансового рычага является главным условием, формирующим рост рентабельности собственного капитала. Для этого необходимо, чтобы экономическая рентабельность превышала процентную ставку платежей за пользование заемными источниками финансирования, т.е. дифференциал финансового рычага должен быть положительным. Если дифференциал станет меньше нуля, то эффект финансового рычага будет действовать только во вред предприятию.

Второй составляющей формулы эффекта финансового рычага выступает коэффициент финансового рычага (плечо финансового рычага – FLS), характеризующий силу воздействия финансового рычага иопределяемый как отношение заемного капитала (D) к собственному капиталу (E):

Таким образом, эффект финансового рычага складывается из влияния двух составляющих: дифференциала и плеча рычага.

Дифференциал и плечо рычага тесно взаимосвязаны между собой. До тех пор, пока рентабельность вложений в активы превышает цену заемных средств, т.е. дифференциал положителен, рентабельность собственного капитала будет расти тем быстрее, чем выше соотношение заемных и собственных средств. Однако по мере роста доли заемных средств растет их цена, начинает снижаться прибыль, в результате падает и рентабельность активов и, следовательно, возникает угроза получения отрицательного дифференциала.

По оценкам экономистов на основании изучения эмпирического материала успешных зарубежных компаний, оптимально эффект финансового рычага находится в пределах 30–50 % от уровня экономической рентабельности активов (ROA) при плече финансового рычага 0,67–0,54. В этом случае обеспечивается прирост рентабельности собственного капитала не ниже прироста доходности вложений в активы.

Эффект финансового рычага способствует формированию рациональной структуры источников средств предприятия в целях финансирования необходимых вложений и получения желаемого уровня рентабельности собственного капитала, при которой финансовая устойчивость предприятия не нарушается.

Таблица 3

Расчет эффекта финансового рычага

| Показатели | Варианты структуры капитала | |

| Собственный капитал, тыс. ден. ед. | ||

| Заемный капитал, тыс. ден. ед. | – | |

| Итого капитал, тыс. ден. ед. | ||

| Операционная прибыль, тыс. ден. ед. | ||

| Ставка процента по заемному капиталу, % | – | |

| Сумма процентов по заемному капиталу, тыс. ден. ед. | – | |

| Ставка налога на прибыль, % | ||

| Налогооблагаемая прибыль, тыс. ден. ед. | 600 (800 – 200) | |

| Сумма налога на прибыль, тыс. ден. ед. | ||

| Чистая прибыль, тыс. ден. ед. | 608 (800 – 192) | 456 (600 – 144) |

| Рентабельность собственного капитала, % | 30,4 (608 х 100%/2000) | 45,6 (456 х 100%/1000) |

| Эффект финансового рычага, % | – | 15,2 (45,6% – 30,4%) |

Результаты вычислений, представленные в таблице 3, показывают, что посредством привлечения заемного капитала организация получила возможность увеличения рентабельности собственного капитала на 15,2%.

Подставляя данные табл.3 в приведенные выше формулы расчета эффекта финансового рычага различными способами, получим тот же результат:

1 способ.

2 способ.

Рекомендуемые страницы:

Воспользуйтесь поиском по сайту:

megalektsii.ru