Как правильно инвестировать в облигации. Часть 1. Процентные ставки.

За продолжительное время моей разнообразной деятельности, связанной с рынком ценных бумаг, инвестициям и трейдингом накопилось большое количество различных мыслей, материалов, мнений, фишек, источников информации, понятных форм объяснений и прочего добра по разным связанным с инвестициями темам. Многое из этого практически невозможно узнать из учебников, обучающих материалов брокеров и инвестиционных компаний, ютуба, и форумов. Более того упор именно на ту информацию, на которую сложно наткнуться в сети начинающим, но которая имеет решающее значение.

В написание данной публикаций я исхожу из того что читатель понимает базовые понятия, связанные с такой ценной бумагой как облигация или хотя бы имеет представление о них (для остальных стоит начать с учебных материалов для получения базовых понятий и набора определений).

Здесь же речь пойдет о практических вещах:

— особенности инвестирования в облигации;

— оценка ситуации на долговом рынке;

— оценка эмитента;

— разновидности облигаций;

— на что стоит обращать внимание при выборе облигаций;

— поиск и покупка подходящей облигации;

— мониторинг и выход из позиции;

— полезные ресурсы и материалы.

Как и любой рынок, долговой имеет свою специфику и ключевым параметром его оценки являются процентные ставки и их динамика.

Когда говорят о рынке облигаций в какой-то определенной валюте, то принято рассматривать так называемую кривую процентных ставок (доходности).

Источник

Пример кривых процентных ставок облигаций разного кредитного качества

На графике кривой процентных ставок изображена зависимость величины процентных ставок (текущей доходности облигаций) от срока обязательства. В нормальных условиях чем выше срок и чем ниже надежность (кредитные качества) тем выше стоимость такого заимствования, а как следствие процентная ставка соответствующей облигации.

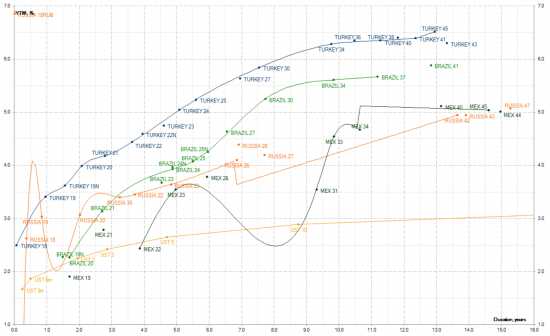

На следующем изображении представлены актуальные кривые процентных ставок государственных облигаций развивающихся стран. Соответственно в уме держим, то что корпорации этих стран уже будут иметь процентные ставки выше (кривые пролегают выше) своих государственных аналогов так как кроме кредитных рисков своей страны (политическая и экономическая ситуация в стране) имеют и собственные корпоративные риски.

Кривые процентных ставок развивающихся стран: Россия, Турция, Бразилия, Мексика

По совей сути кривая представляет собой отмеченные на графике ставки облигаций одного и того же эмитента (или группы из нескольких схожих) с разным сроком (по увеличению срока вправо).

Процентная ставка (доходность, YTM) облигации складывается из:

· размера купона (постоянная величина в большинстве случаев) – здесь думаю предельно все понятно, фиксированные обязательные платежи являются базой дохода по облигациям, но дело в том что облигации могли быть выпущены очень давно когда стоимость заимствования для конкретного эмитента или же величина ставок на рынке были иными.

· Дисконт или премия к цене облигации (плавающая величина) — это значение получается из разницы текущей рыночной цены облигации и её номинала. То есть премия или дисконт к номинальной цене появляется как раз в том случае, когда текущий уровень доходности облигаций эмитента не соответствует тем что были определены при размещении (выпуске) облигаций (для облигаций с фиксированным купоном).

Пример:

Еврооблигации Российской Федерации в долларах США выпущенные в обращение 18 июня 1998 года (уверен все помнят чем знаменито лето 98го для экономики России и в каких условиях тогда находилась страна и её финансы) получили ставку купона 12,75% годовых (по ставке ниже выпуск не был бы выкуплен), при ставке бенчмарка – 30 летних облигаций США в два раза ниже, на уровне 5,64% годовых.

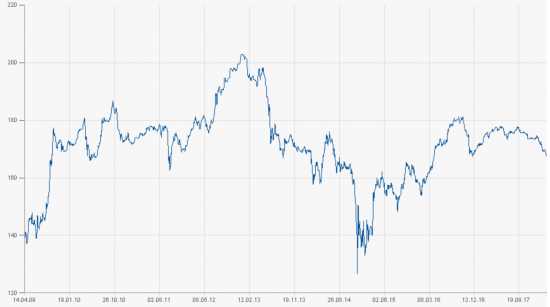

Доходность 30-летних государственных облигаций США в 1998 году

В последствии ситуация в стране значительно изменилась в лучшую сторону, кроме этого ставки на рынке снижались и цена облигаций Россия 28 взмыла вверх, компенсируя огромный купон. В итоге в 2013 году цена облигации Российской Федерации с купоном в 12,75% в долларах США достигала 200% от номинала.

Динамика цен еврооблигаций Россия 28

Стоит учитывать, что облигация погашается по номиналу и если в какой-то период времени, она стоит выше номинала, то это только из-за того, что ставка купона слишком высока для текущего положения дел эмитента и рынка (обязательно стоит запомнить этот важный момент, которой многие новички не осознают). Чем ближе будет погашение облигации, тем больше цена облигации будет стремиться к своему номиналу. Также, негативные события на рынке или внутренние проблемы эмитента отражается в большей степени на длинных долгах и здесь в дело вступает математика. Чем выше срок, тем выше влияние изменения процентных ставок на цену облигации. К этому моменту надо быть очень внимательным при работе с облигациями. Особенно стоит опасаться менеджеров заявляющих примерно следующее:

«Смотрите, отличная идея, облигации росли последние несколько лет, ничего не мешает им продолжить расти». Такое я слышал много раз в разговорах менеджеров и инвесторов, но очень редко я слышал, как менеджер объясняет клиенту, что выбранная облигация весь оставшийся срок до погашения будет падать в цене даже при позитивной ситуации на рынке и в финансах у эмитента. А такие ситуации сплошь и рядом и инвесторы к ним не готовы, не понимают сути этого процесса.

Из практики, частные инвесторы решившие инвестировать в облигации при поддержке никудышных или жульковатых менеджеров инвестиционных и брокерских компаний ориентируются на два основных параметра: эмитент (тут кому что ближе) и величина купона (реже доходность к погашению, что является более правильным при выборе облигации). Естественно, облигации имеющие длинный срок погашения часто имеют как большую величину купона, так и доходность к погашению. Про процентный риск длинной облигации инвестору естественно никто не сообщает. В результате, негатив.

В другом случае, клиент покупает короткую облигацию по 110%, а через год видит в отчете цену 100% и разумно расценивает это как плохую инвестицию, но на самом деле он просто купил облигацию с высоким купоном и премией к цене, его доходность это разница между купоном и величиной снижения цены облигации, но его вероятно могли привлечь под идею разместить средства в еврооблигации Российской Федерации с погашением через год и купоном в 11% годовых, как говорят «Без риска». Например, скоро заканчивает своё обращение один из выпусков еврооблигаций России выпущенных в сложный 98 год – Россия 18. Там тоже очень высокий купон 11% годовых и цена имела высокую премию к номиналу последние годы. Однако, начиная с 2013 года после того как цена достигал своих максимумов она буквально рушится день за днем на фоне стабильной и где-то даже позитивной динамики рынка и финансового положения России.

Динамика цен еврооблигаций Россия 18

И так, вы решили инвестировать в облигации определенного эмитента. Для вас кредитные качества данного эмитента являются приемлемыми их в данный момент мы опустим. Основной вопрос, какого срока облигации брать. Довольно легко ответить на такой вопрос, когда у вас четкий фиксированный горизонт инвестиции, но такое бывает не всегда и чаще фиксированного срока нет, нужна ликвидность вложения и спекулятивная доходность. И тут важно оценить сам рынок ведь если вы купите «длинные» облигации хоть и очень надежного эмитента и даже с позитивным новостным фоном и меняющимся в лучшую сторону финансовым состоянием, но на рынке растущих процентных ставок, вы можете потерять существенную часть своего капитала вместо доходности -20%, а то и больше, что конечно же является совсем неконсервативным подходом.

Например, вы покупаете облигации Apple, к надежности которого даже до 2045го года у вас вопросов нет. Естественно, вы самостоятельно или при помощи менеджера инвестиционной компании выбираете ту облигацию Apple у которой выше годовой купон (ежегодный фиксированный доход). А выше он у самых длинных облигаций. Как я уже отмечал выше, момент, который многие инвесторы упускают и я наблюдаю это уже несколько лет пока ФРС плавно увеличивает ставки — даже незначительное изменение процентных ставок на рынке может отразится значительным изменением цен длинных облигаций.

Представьте ветку дерева на ветру, её колебания – это волатильность облигаций с разным сроком. Чем выше срок тем дальше точка с данной облигацией от ствола дерева и диапазон колебаний этой точки выше. Причем пример с веткой на мой взгляд очень удачный. Ветер – неопределенность процентной политики центрального банка и спроса/предолжения.

И тут получается, что с Apple все хорошо, его финансовые результаты и акции на исторических максимумах, а вот облигации Apple 4,375%(это годовой купон) 5/2045 (месяц и год погашения) с сентября 2017 года уже упали почти на 10%.

Динамика цен облигаций Apple 45

Понимание и отслеживание динамики долговых рынков начинается с понимания процентных ставок. Это помогает увидеть общую картину рынка и при правильной интерпретации, кроме инвестиций типа «депозит — купил забыл» дает возможность существенного спекулятивного заработка на изменении доходностей и цен облигаций. Но кроме дохода, отслеживание динамики процентных ставок помогает более глубоко понять общую ситуации на финансовых рынках и в определенной валюте, что важно при оценке потенциальных направлений движений различных финансовых активов, не только облигаций.

smart-lab.ru

что это и как на этом заработать?

Давать деньги в долг под проценты — одни из первых инвестиций, появившихся еще в средние века. На сегодняшний день весь мир живет в долгах: кто-то кредиты дает, а кто-то их получает. И чтобы давать в долг под проценты необязательно открывать собственный банк, для этого существуют более простые финансовые инструменты. Сейчас будет рассмотрен вопрос: инвестиции в государственные облигации, что это такое и можно ли на этом заработать.

Что такое облигации?

Для начала необходимо разобраться с самим определением облигаций (bond, бонд). Это ценная бумага, которая свидетельствует о передачи денег государству или частному предприятию, а самое главное гарантирует возврат этих денег. Если говорить простым языком, то это долговая расписка, которая выдана не частному лицу, а конкретной организации или государству. При покупке долговых бондов указываются следующие условия:

Для начала необходимо разобраться с самим определением облигаций (bond, бонд). Это ценная бумага, которая свидетельствует о передачи денег государству или частному предприятию, а самое главное гарантирует возврат этих денег. Если говорить простым языком, то это долговая расписка, которая выдана не частному лицу, а конкретной организации или государству. При покупке долговых бондов указываются следующие условия:

- Срок займа.

Как и любые инвестиции, облигации бывают краткосрочными, среднесрочным и долгосрочными. Сроки варьируются от одной недели до тридцати лет. - Начисляемый процент.

Он зависит от множества факторов: рейтинг экономики страны, срок займа и другие. Например, процент по государственным облигациям в России находится на уровне примерно 8-9%, а в США процентная ставка не превышает 2,5%. Информация о процентных ставках взята с сайта investing.com, вся информация предоставляется в реальном времени. - Сроки выплаты процентов.

Проценты принято выплачивать один или несколько раз каждый год, если речь идет о среднесрочных или долгосрочных займах. При краткосрочных проценты выплачиваются вместе с суммой основного долга. - Сроки выплаты основного долга.

Они напрямую зависят от срока займа и выплачиваются по его окончанию.

Механизм работы облигаций очень схож с банковскими вкладами, за одним исключением. За время владения облигацией выплачиваются дивиденды, что является дополнительным источником пассивного дохода, а также их можно продавать на вторичном рынке, не теряя при этом процентов. А вот при досрочном закрытии банковского вклада процентная ставка при финальном расчете сильно снижается.

Важно!

Многие начинающие инвесторы торгуют ценой облигации, а не ее доходностью. Бонды по цене 80 им кажутся более привлекательными, чем по цене 90, хотя доходность первой может быть меньше. Например: облигация РОСНАНО при цене 933,5 имеет доходность 13,25, а облигация компании Русфинанс Банк при цене 997 имеет доходность 13,86. Как видно стоимость облигации не отражает ее доходность. Итоговой доход, который получит инвестор, должен быть определяющим фактором при покупке облигаций.

Инвестиции в государственные облигации

Если речь идет об облигациях, то в первую очередь подразумеваются именно государственные займы. Именно они распространены больше всего на рынке ценных бумаг. Есть два способа приобрести государственные бонды:

Покупка на аукционе

Приобрести на аукционе, проводим государством. Например в США за год проводиться около 300 аукционов и график утверждается на весь год вперед. В России идет поквартальное утверждение графиков проведения аукционов. Например, на первый квартал 2017 года было запланировано проведение 11 аукционов. Подробнее о сроках проведения и регламенте можно прочитать на сайте minfin.ru.

Покупка на вторичном рынке

Второй способ был описан выше — покупка облигаций на вторичном рынке. Здесь можно выкупить бонды у предыдущих заемщиков. Однако, государство иногда размещает дополнительные бонды на рынке ценных бумаг в обход аукциона. Так же существует практика досрочного выкупа займов на рынке ценных бумаг. Подробнее об этом механизме можно прочитать на сайте minfin.ru.

Государство выпускает четыре вида различных инвестиций, все они отличаются сроками выплат и начисляемыми процентами, но есть еще несколько небольших отличий.

- Краткосрочные государственные займы.

Такие облигации выпускаются на срок от недели до года, обладают самой низкой процентной ставкой. Выплаты долговой части и процентов производятся по истечению срока. Но в российских реалиях краткосрочные займы являются самыми доходными. - Среднесрочные облигации.

Эти ценные бумаги выпускаются на срок от одного до пяти лет. Выплаты процентов производятся дважды в год. Погашение основного долга происходит по окончанию сроков займа. Бонды не предлагают вам большой процент и ежемесячные выплаты, именно этот иногда фактор отталкивает потенциальных инвесторов. Но существует много других способов куда вложить деньги, чтобы получать ежемесячный доход. - Долгосрочные бонды.

Такие облигации выпускаются на срок от 10 лет. Ориентиром для таких бондов являются займы, выпущенные на 30 лет. Выплаты по процентам производятся на таких же условиях, как и среднесрочные — два раза в год. - Защищенные от инфляции ценные бумаги.

Такие займы выпускаются на срок до 30 лет. Помимо выплат процентов, дважды в год производиться компенсация инфляции. Такие инвестиции считаются самыми надежными в мире.

Доходность инвестиций в облигации и их безопасность

Разобравшись с типами облигаций, стоит затронуть вопрос, а выгодны ли такие вложения. Давайте оценим эффективность инвестиций в облигации.

Разобравшись с типами облигаций, стоит затронуть вопрос, а выгодны ли такие вложения. Давайте оценим эффективность инвестиций в облигации.

- Безопасность.

Наряду с банковскими вкладами государственные займы являются одним из самых безопасных видов финансовых инвестиций. Вероятность того, что государство станет абсолютно неплатежеспособным стремится к нулю. - Доходность.

Это самое слабое место государственных займов. Если говорить о «столпах» мировой экономики, то процентные выплаты по таким бондам редко превышают 3-4%, что находится на самом низком уровне приемлемости. 15-20% по своим займам могут предложить только некоторые страны Африки, но нужно понимать, что в этом случае есть шанс, что все проценты «съест» инфляция, а защищенные ценные бумаги такие страны не выпускают. - Возможность быстрого извлечения своих активов.

В этом пункте облигации имеют огромное преимущество перед банковскими вкладами, так как продать их можно в любой момент. Даже государство предлагает вполне приемлемые условия досрочного погашения своих займов.

Заключение

Являются ли инвестиции в гособлигации сверх выгодными вложениями — пожалуй нет. Однако стоит помнить, что любой профессиональный инвестор использует не только высокодоходные вложения, обладающие повышенными рисками, но и часть капитала находится в надежных, низкодоходных инвестиционных проектах. Именно эту нишу и успешно занимают государственные долговые займы.

Понравилась статья? Поделись:

dovir-finance.ru

Инвестиции в облигации — как выгодно вложить деньги

Инвесторы, которые не жалуют рисковать личным капиталом и предпочитают более спокойные и надежные методы вложений, часто инвестируют в облигации. По схеме получения дохода этот процесс чем-то напоминает депозитный вклад в банке. Рассчитывать на большую прибыль не приходится, но и потерять вложенные деньги сложно. Инвестиции в облигации — это один из самых надежных инвестиционных инструментов, и далее мы разберем все нюансы.

Что собой представляют облигации

Ценная бумага долгового типа, отражающая определенный займ между кредитором и заемщиком, называется облигацией. Компании, выпускающие бонды (от англ. Bond), берут в долг у инвесторов и подкрепляют свои заемные обязательства этими документами. Со временем деньги возвращаются вкладчику с процентами.

Перечень основных свойств:

- Инвестор, который владеет облигацией, не имеет права влиять на функционирование компании-эмитента, как это бывает после покупки акций.

- В случае несвоевременной выплаты процентов по облигациям компании грозит дефолт. Владелец долговой бумаги имеет право потребовать свои проценты в судебном порядке. Периодичность и величина процентной ставки определяется в каждом случае отдельно. В обязанности эмитента входит обязательная выплата дохода.

- Бывают долгосрочные облигации (5 и более лет), среднесрочного типа (от 1 года до 5 лет), краткосрочные, которые выпускаются на срок от 30 дней до одного года и бессрочный вариант бондов. По окончанию срока актуальности ценной бумаги организация-эмитент обязуется выкупить ее у вкладчика по номинальной стоимости.

Если вдруг компания-эмитент ликвидируется, то держатели облигаций оказываются в списке первых, кому положены компенсационные выплаты по инвестициям, именуемым долговыми обязательствами. Даже если в компании не хватает средств на выплаты в связи с банкротством, то с этой целью распродается ее имущество. Акционеры же получают (или не получают) свои деньги только после погашения всех обязательств перед кредиторами.

Основные характеристики облигаций:

- Рыночная цена. Не всегда оценочная стоимость соответствует номинальной — цена может быть большей или меньшей. Этот показатель зависит от рыночных колебаний, спроса, предложений, процентных ставок. Если появляется риск невыплаты купонов, то и цена может упасть ниже номинальной.

- Срок действия бондов. В некоторых случаях возможна оферта, когда заемщик выкупает ценную бумагу до даты погашения. Также кредитор сам может потребовать досрочное погашение обязательств финансового характера.

- Купонная стоимость. Купоны представляют собой денежные средства, которые выплачиваются периодически по долговой бумаге. Доходность инвестиционного бонда купонного типа по отношению к номиналу выражается в процентах годовых.

Критерии различия:

- По способу выплаты дохода. Бонды купонного типа или твердопроцентные имеют строго фиксированную ставку с согласованными ранее процентами, которые определяются, как часть номинальной стоимости. Также ставк

vkoshelek.com

Инвестиции в облигации

Инвестиции в облигации считаются надежным способом вложения средств, который по схеме принесения дохода очень напоминает банковский депозит. Доходность таких вложений невысока и рекомендуется тем инвесторам, которые предпочитают не рисковать. В то же время «акулы» фондового рынка предпочитают приобретать небольшое количество облигаций, которые исполняют для них роль своеобразной «подушки безопасности» в общем агрессивном портфеле инвестиций.

Содержание статьи

Виды облигаций

Облигациями называют ценные бумаги, которые по факту являются долговым обязательством компании или государства. Доходность такого инвестирования невысока и известна заранее. Инвестирование в облигации подразумевает, что вы становитесь кредитором для эмитента облигации. Если говорить проще – это одалживание своих денег государству или частной компании, которые выпустили облигации, под проценты. У каждой облигации есть свой номинал, который устанавливает эмитент ценной бумаги. Номинальную стоимость кредитор получает в момент погашения облигации.

Облигации подразделяют на два вида:

- Купонные облигации. При таком виде ценных бумаг выплаты вы будете получать регулярно. Схема та же, что и у депозитного вклада – ежемесячные либо ежеквартальные проценты и получение основной суммы при закрытии вклада (в нашем случае – при погашении облигации).

- Дисконтные облигации. Продаются они по цене гораздо ниже номинальной. В этом случае доход владельца ценной бумаги складывается как разница между покупной ценой и номинальной стоимостью. Периодические выплаты не производятся.

Как видите, основное различие – в способе получения прибыли, сама ценная бумага выкупается по номинальной стоимости. При любом виде облигаций их приобретение или продажа не влияет на доходность.

Облигация или депозит?

Эти два инструмента инвестирования действительно очень схожи. Основным преимуществом облигаций принято называть их предсказуемый доход, что справедливо и для депозита. К тому же банки стараются совершенствовать свои продукты, привлекая больше клиентов. Так появились некоторые виды вкладов, позволяющие расходовать часть вложенного без потери процентов. Как правило, условия таких вкладов устанавливают минимальную сумму средств, которая должна находиться на счете постоянно.

У облигаций есть ряд преимуществ перед депозитами:

- платежеспособность некоторых российских компаний (Газпром, Лукойл, МТС) в разы превышает надежность некоторых банков;

- вкладчик не может оценить надежность банка и качество его кредитного портфеля, чего нельзя сказать о надежности и платежеспособности крупных предприятий, выпускающих облигации;

- банк зарабатывает на разнице процентных ставок, уплаченных за депозиты и полученных по кредитам. При покупке облигаций вы будете являться кредитором определенной компании напрямую и сможете управлять качеством своего кредитного портфеля;

- досрочное закрытие депозита неизменно влечет потерю части процентов или штрафные санкции, а облигации в любой момент можно распродать без потери доходности.

При инвестировании средств на банковский депозит риски сводятся к минимуму, а облигации предлагают более высокую доходность. Что выбрать? Решение за вами.

Важные критерии инвестирования в облигации

Первым делом обратите внимание на рейтинг компании-эмитента. Низкий рейтинг – признак высокой доходности вложения, однако и риски при этом возрастают. Прежде чем приобретать ценные бумаги, определитесь, какой уровень риска будет для вас приемлемым. Предварительное решение этого вопроса позволить сузить круг поиска. Риски невозврата значительно снижаются, если эмитентом выступает крупная и известная компания.

Наименьший риск приписывают тем облигациям, доходность которых сравнима с банковскими депозитами. Уровень прибыли известен заранее, а потому у вас будет возможность выбрать подходящий.

Срок до момента погашения облигации также имеет немаловажное значение. Различают три вида срока обращения:

Срок до момента погашения облигации также имеет немаловажное значение. Различают три вида срока обращения:

- до 5 лет – краткосрочные облигации;

- среднесрочные облигации погашаются в сроки от 5 до 12 лет;

- свыше 12 лет – долгосрочные облигации.

На какой срок одолжить свои средства, решать вам. Только не забудьте учесть уровень инфляции, если размещаете средства в «долгие» активы. При покупке ценных бумаг нужно учитывать и валюту, в которой они приобретаются. Инвестиции в облигации в иностранной валюте добавят к обычным рискам еще и валютные. Колебания курса могут привести к снижению доходности облигаций, причем это обстоятельство не зависит от вида ценных бумаг.

Доходность – важный фактор, который необходимо просчитывать еще до момента покупки. Не всегда заявленная высокая процентная ставка приносит большую прибыль. В большинстве случаев эмитент оказывается не в состоянии вернуть долги.

Заранее стоит просчитать и ликвидность ценных бумаг. Если операций с конкретными облигациями проводится много, значит, они будут легче продаваться и покупаться.

Некоторые облигации дают эмитенту право досрочного погашения, что тоже необходимо учитывать.

Дополнительная информация

Средний показатель прибыльности от вложения средств в облигации составляет 8-18%. Эксперты считают, что наилучший выбор – ценные бумаги, эмитированные крупными российскими компаниями, занятыми в самых рентабельных отраслях экономики.

Торги по российским облигациям ведутся на ММВБ. Приобрести ценные бумаги можно посредством использования сети интернет или через брокера. В первом случае нужно заключить договор с брокерской компанией и установить на своем ПК необходимое программное обеспечение. Второй вариант подразумевает общение с брокером по телефону и не требует установки ПО.

Торги по облигациям, выпущенным в иностранной валюте, проводятся на Лондонской и Нью-Йоркской биржах. Процедура покупки аналогичная, а вот расчеты проходят через клиринговые компании. Здесь также нужно проявить бдительность, изучить рейтинги и заключить договор с надежной клиринговой фирмой.

Управление доходностью облигаций

Облигация – это не просто ценная бумага, которая может продаваться и покупаться свободно, а еще и денежное обязательство эмитента по возврату инвестированной суммы с процентами.

Рассчитаем доходность на примере дисконтной облигации

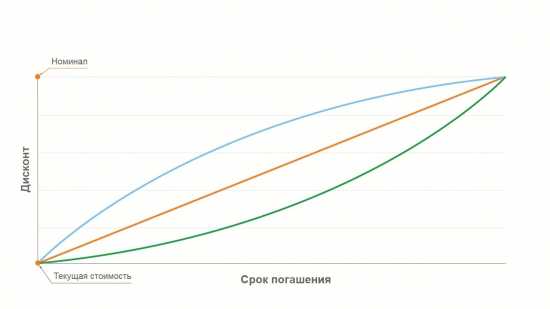

Мы уже говорили о том, что такие ценные бумаги продаются дешевле обозначенной на них номинальной стоимости. Разницу между стоимостью приобретения и номинальной стоимостью называют дисконтом (отсюда и название). Так вот, размер этого дисконта и есть доход, получаемый инвестором. Важно учесть и срок обращения облигации. Например, если текущая стоимость составляет 80% от номинальной, а срок погашения – 1 год, то доходность составит:

20/80*100%=25% годовых.

Основной показатель, влияющий на стоимость – изменение уровня процентных ставок. Когда он растет, увеличивается дисконт и, соответственно, падает цена облигации. В этом случае вырастает и уровень доходности, который желают получить инвесторы в результате своих вложений. При снижении ставок происходит прямо противоположная ситуация.

Понятно, что при колебании уровня процентных ставок меняется стоимость самой облигации и дисконт. Приблизительные результаты таких колебаний приведены в таблице ниже.

Время, оставшееся до срока погашения облигации, оказывает прямое влияние на рыночную стоимость ценной бумаги и дисконт. При стабильном уровне процентных ставок стоимость той же облигации, что и в примере выше, приблизительно через полгода составит 89% (дисконт 11%). Как это подсчитать?

Доходность к погашению = Дисконт/Текущую стоимость / число дней до погашения * 365 * 100%

В случае падения процентных ставок растет цена на облигацию и наоборот. Из таблицы видно, что при ставке в 10% инвестор через полгода получит 15,3% стоимости облигации, что составит 38,25% годовых вместо первоначально планируемых 25%. Если же ставка вырастет до 50%, то ценная бумага не меняет стоимости и не приносит своему владельцу никакой прибыли.

Следовательно, для качественного управления портфелем ценных бумаг нужно уметь спрогнозировать уровень ставок в будущем. Если ожидается их рост, выгодно приобретать краткосрочные облигации.

Недостатки инвестирования в облигации

Одним из основных недостатков эксперты называют сравнительно небольшой доход. Особенно это утверждение актуально для стран с нестабильной экономикой.

Кредитный и рыночный риски как одни из минусов такого инвестирования средств, занимают важное звено в процессе планирования доходности. Порой эмитенты оказываются не в состоянии погасить долговые обязательства и объявляют дефолт. Примечательно, что чем больше рекламируется доходность облигации, тем больше шанс потерять свои вложения.

Выводы

Для успешного инвестирования нужно еще на этапе планирования вложений определиться с приемлемым конкретно для вас риском. Тщательно изучаем рейтинги компаний-эмитентов и других партнеров. При слишком «сладких» прогнозах должно возникнуть чувство настороженности. Погоня за быстрым и крупным заработком порой приводит к совершенно обратному результату, вплоть до потери вложений.

В случае если прогнозируется снижение уровня процентных ставок, приобретайте облигации с длительным периодом обращения. И, наоборот – при прогнозе роста отдаем предпочтение краткосрочным облигациям.

Для эффективного управления портфелем ценных бумаг нужно постоянно отслеживать и рассчитывать их доходность. Процесс, конечно, трудоемкий, но значимый. Так вы сможете избежать потери своих вложений.

Сформировать портфель ценных бумаг и качественно управлять им – задача сложная, но выполнимая. Не торопитесь, внимательно изучите наши рекомендации, «пройдитесь» по рейтингам потенциальных компаний-партнеров и принимайте правильные решения, приносящие доход. Читайте также про то, как вложить деньги в акции.

Их преимущества и недостатки. Ожидаемая доходность от вложений.

Какие виды вложений позволят максимально снизить риски и не потерять заработанные средства. Как риск соотносится с прибылью.

Как можно защитить свои инвестиции и максимально снизить их риски. Сравнима ли в данном случае доходность с облигациями.

Особенности инвестиций именно в этот драгоценный металл. Как происходит процедура вложений? Что такое золотые банковские счета?

kudainvestiruem.ru

Инвестиции в облигации: советы от профессионалов

Облигация – это своеобразная интерпретация банковского депозита. При внимательном сравнении облигаций и депозитного счета выяснится, что цель у них одна – заем. Но в первом случае в долг берет эмитент, будь то субъект, коммерческая организация или само государство, а во втором – банк. Однако если смотреть с позиции инвестирования, то ценные бумаги сложнее в рыночном обиходе из-за цены, меняющейся и нестабильной, купонного дохода, непосредственной доходности и сроков погашения оферты. Если нет понятия о упомянутых выше терминах, то стоит сначала узнать, что это такое, и только потом озаботиться темой «инвестиции в облигации».

Как выбирать облигации и правильно инвестировать в них

Вложение в облигации требует определенного уровня квалификационных знаний от самого инвестора, в противном случае он вынужден обратится к посредникам, что снизит выгоду рыночной операции с ценной бумагой (далее – ЦБ). Необходимо понимание процессов выбора ценных бумаг, поскольку не все они подойдут к конкретным текущим нуждам.

Инвестирование должно начинаться с подбора облигаций, ориентированных на конкретную цель. Они вариативны по типам дохода, ликвидности, доходности, степени надежности, сроку погашения и прочим, не менее важным параметрам:

- Доход делится на две неравнозначные доли: купонного дохода и дохода, получаемого на разнице между покупкой/продажей. ЦБ требуется погасить в конце оферты, по ее номиналу. Облигация торгуется по ее рыночной стоимости. А вот стоимость уже может колебаться выше или ниже номинала.

Важно: если цена, торгуемой ЦБ выше номинальной, то главный источник дохода – это купонный доход.

- Купонный доход можно представить в виде аналога процентной ставки по банковским депозитам. Это средства, обязательно уплачиваемые эмитентом по имеющимся облигациям. КД считается как в валютном эквиваленте, так и в процентах относительно номинальной стоимости ЦБ. Есть бумаги КД которых строго фиксирован, он неизменен на протяжении всего срока, пока ЦБ находится в обращении. А есть ЦБ с переменным купонным доходом, привязанным к межбанковской рыночной ставке, и, соответственно, сильно от нее зависящим. Из-за этого можно рассчитать исключительно величину ближайшего купона, а следующий подсчитывают через время, и зависит подсчет от ставки за последние полгода. Третий вариант – это фиксированный КД, он также меняется в любое время, но эти величины всем известны заранее.

Важно: особенностью купонных доходов можно считать способы его оплаты: раз в 3 месяца, раз в 6 месяцев или раз в 12 месяцев. Как пример, размер КД составляет 80 р и выплачивается раз в 6 месяцев, тогда за 12 месяцев сумма составит 160 р или 16% к номиналу.

- Под амортизацией в большинстве случаев понимается момент выплаты номинала в конце срока обращения ЦБ, что и есть «погашение». Существуют ЦБ, у которых амортизируется номинал, но погашают его не сразу, а по частям во время всего срока обращения.

- Доходность рассчитывается относительно погашения и номинальная (купонная). Этот параметр нередко отличен от КД и зависим от изменения рыночных цен на ценные бумаги. Доходность к погашению выражают в процентах, скопившихся за 12 месяцев. Нужно принимать во внимание срок до погашения оферты.

Важно: когда рыночные цены идут на спад, доходность облигаций начинает расти. Но при этом доходность разительно выше среднего говорит о неоправданных рисках и инвестиции в облигации такого формата лучше не делать.

Как обезопасить себя от биржевого риска:

- Надежность – важный параметр, а риск дефолта – самая большая проблема при выборе облигаций для инвестирования. Первое, что нужно сделать, это оценить степень надежности. Самые надежные – ОФЗ (облигации федерального займа государственного образца), выпущенные Минфином, далее – субфедеральные и муниципальные, выпускаемые на региональном уровне, и только после – корпоративные. Некоторые ЦБ проиндексированы по кредитному рейтингу, и благодаря ему можно частично составить представление об их надежности.

Важно: перед тем, как приобрести корпоративные ЦБ, нужно дать оценку их надежности, ознакомиться с финансовой состоятельностью эмитентов. Стандартно в цену реализации уже заложены возможные риски, и чем выше их показатель, тем существеннее доходность.

- НКД – накопленный к текущему моменту купонный доход. Он выплачивается инвесторами при приобретении облигаций.

- Ликвидность – это специфический параметр, показывающий, насколько просто удастся продать или купить облигацию. По облигациям с низким уровнем ликвидности сделки проводятся весьма редко, примерно 2-3 раза в неделю. Но бывает и так, что есть заинтересованность в одном конкретном типе ЦБ, а их не продают, не покупают, или предлагают по цене, не устраивающей инвестора.

Важно: оценку ликвидности проводят с помощью специальных сайтов, где публикуют объем и ход торгов. Чем больше этот объем и чем чаще заключаются сделки, тем выше ликвидность.

- Дата погашения – момент, когда нужно погасить ЦБ, а значит, выплатить ее номинал. В этом вопросе нужно ориентироваться на сроки предполагаемого инвестирования.

- Налогообложение. КД облигаций государственного, субфедерального и муниципального образца налогом не облагается. А вот с дохода от корпоративных вычитаются налоги. Налог на доход снижает показатели итоговой доходности. Если у ОФЗ на торгах доходность 10%, а у корпоративной 11%, то вполне реально, что инвестирование в облигации будет гораздо выгоднее при покупке ОФЗ.

Выбирать нужные ЦБ желательно на специализированных сайтах, на них же приведены все данные о каждом выпуске. Упростить задачу достаточно легко, используя торговые терминалы QUIK. Нужно просто настроить нужные условия поиска.

Похожие статьи: к оглавлению ↑Как приобретать облигации

Они торгуются на бирже наряду с акциями. До приобретения облигаций инвестор должен открыть брокерский счет. Затем на ПК устанавливается приложение торгового терминала и далее можно заниматься скупкой или продажей. Требуется учесть, что каждая облигация реализуется поштучно, а цены на рынке вращаются вокруг номинальной стоимости.

Торги идут в трех режимах: Т+0, Т+1 и Т+2. Для Т+1 характерны торги по ОФЗ, в Т+0 – муниципальные, субфедеральные, корпоративные ЦБ, Т+2 – это вклад в еврооблигации. Т+0 говорит о том, что и поставки, и расчет по сделкам будут завершены в день торгов, Т+2 и Т+1 – поставка и расчеты пройду через день или два после заключенной сделки.

Цены на биржевых торгах указываются не в валюте, а в процентном отношении к номиналу. Надо запомнить, что при приобретении ЦБ покупатель уплачивает не только ее рыночную цену, но и НКД, накопившийся к моменту продажи. А вот НКД уже выражается в валютном эквиваленте. Если инвестор продает облигации, то НКД заплатит покупатель.

Для новичков логичнее делать инвестиции в облигации длительностью не менее, чем на 6 месяцев. Но поскольку до погашения меньше полугода, важно заранее просчитать фактический доход, который будет получен в итоге. Естественно, совершать покупку выгоднее сразу после выплаты купона, чтобы не уплачивать НКД.

к оглавлению ↑Важно. Учет финансовых вложений в облигации базируется на следующем: когда до погашения облигации остается много времени, то цена может варьироваться около цены изначальной покупки, а приближаться к номиналу станет только ближе к моменту погашения.

Принцип работы с торговым «стаканом»

Допустим, подходящие лоты найдены: нужно открыть торговый «стакан» и ознакомиться с заявками на покупку и продажу.

Биржевой стакан – это таблица заявок на покупку/продажу ЦБ на фондовых рынках. В заявке указана котировка и количество облигаций. Эта информация отправляется брокерам, а они транслируют их трейлерам, то есть, непосредственным участникам торгов.

Там же указаны такие характеристики, как объем, цена, годовая доходность. Облигацию можно приобрести сразу по цене предлагаемой продавцом, или оставить заявку со своей ценой. Обычно она ставится несколько ниже торгуемой. Теперь нужно выбрать соответствующее действие: покупка/продажа. В поле для цены вводится цифра, желаемая в проценте от номинала (не в валюте). После указывается желаемое к приобретению количество. После заполнения всех полей можно увидеть нужную сумму с учетом НКД.

Как только будет введено количество и цена, заявку нужно выставить в «стакан» и ожидать совершения сделки. В целом, процесс облигационных торгов идентичен покупке акций.

Важно: за 3-5 дней до момента выплаты купона или погашения оферты – торги будут заморожены. В это время составляются списки владельцев. Теперь купить или продать эти ЦБ нельзя, они в подвисшем состоянии и торгов нет. к оглавлению ↑

Бухгалтерский учет, отчетность и работа с облигациями

Учет финансовых вложений в облигации проводится по счету 58 «Финансовые вложения», субсчету 2 «Долговые ценные бумаги». На субсчете отображается наличие движения инвестиций в долговые ЦБ. Вложения финансов, проведенные компанией, фиксируются как дебет счета 58 и кредит счетов, учитывающих ценности, возможные к передаче за счет этого вложения. То есть, получение облигаций за плату будет проведено по дебету счета «Финансовые вложения» и кредиту счетов 51 «Валютные счета» и 52 «Расчетные счета».

Если текущую стоимость долговых бумаг не представляется возможным определить, то компании разрешено сумму разницы между изначальной стоимостью и номиналом в ходе всего срока обращения облигаций равномерными частями, по мере получаемого по ним дохода, описывать в виде финансового результата коммерческого предприятия или уменьшение/увеличение расходов некоммерческого предприятия.

Полное погашение (по выкупу) и продажа ЦБ, проходящих по счету 58, отображается по дебету счета 91 «Прочие расходы» и кредиту 58 «Финансовые вложения», кроме исключительных случаев, когда предприятия отображает подобные операции по счету 90 «Продажи».

Бухучет базируется на порядке получения дохода, различаются дисконтные и процентные облигации. По дисконтным не предполагается выплачивать проценты, и размещаются они по ценам ниже номинальных.

Именно процентные ЦБ классифицируются на два типа:

- купонные, благодаря им инвесторы получают прибыль на протяжении всего периода их обращения;

- и бескупонные – позволяющие получить прибыль только в момент окончания периода обращения.

Изначальные затраты на купленные инвесторами облигации состоят из фактической стоимости приобретения за вычетом НДС и других возвращаемых налогов. Под видом изначальных затрат на облигации, полученных инвестором на безвозмездных основаниях, признаются их рыночные котировки на момент принятия пакета ЦБ к бухгалтерскому учету.

Облигации, не принадлежащие инвестору по праву собственности, но имеющиеся в его пользовании и распоряжении согласно договорным условиям, принимаются на бухгалтерский учет по оценке, оговоренной документально.

Рынки ценных бумаг подходят для инвестора, привыкшего к консервативным методам накопления капитала, что отличает такие торги от рынка акций, где все и всегда нестабильно. Больших колебаний цены на облигационном рынке практически нет, если сравнивать с постоянными и динамическими изменениями котировки акций. Инвесторы имеют свою главную прибыль – проценты с купонных выплат, но и изменчивость рыночной стоимости ЦБ определенно сказывается на доходности.

Уровень доходности колеблется от 6 до 18% и зависит от того, насколько надежен эмитент. На торгах постоянно обращается огромное множество разных выпусков ценных бумаг, из которых грамотный инвестор способен выбрать целевые под свой запрос, учитывая и доходность, и все возможные риски. В первую очередь стоит рассматривать крупные и надежные компании, с высоким процентным платежом. Но самая высокая доходность у ценных бумаг небольших эмитентов, впервые посетивших биржевой рынок.

Похожие статьи:Можно торговать и приобретать ЦБ не только на отечественных специализированных площадках, но и на иностранных рынках. Это довольно выгодно вложение средств, но как инструмент подходит только тем, кто достаточно хорошо разбирается в «подводных течениях» биржевых торгов. Держатель получит от инвестиций фиксированную сумму дохода в виде выплаченных процентов. С разницы между ценой покупки и номинальной стоимостью – инвестор тоже получает доход, он стабилен и подвержен минимальным рискам. Это и есть прямая выгода.

Инвестиции в облигации – актуальное вложение средств, представленное на рынке ценных бумаг. Этот инструмент рекомендован для тех, кто хочет сохранить капитал при доходе в несколько раз выше, чем от банковского вклада. Финансовая ситуация в стране крайне нестабильна, банки становятся банкротами, а процедура получения собственных средств затягивается на месяцы, если не на годы. Те, кто не желает попадать в казусные ситуации, давно не рассматривают депозитные вклады с позиции надежности.

У ЦБ есть два плюса: высокая доходность по корпоративным выпускам облигаций и возможность забрать средства, не потеряв набежавшие проценты. Такое инвестирование полностью ликвидно, облигацию можно продать в любой момент, не утратив причитающейся суммы за каждый день владения долговой ценной бумагой.

business-poisk.com

Две плохие инвестиции – акции и облигации

Народу говорят, что инвестиции – это путь к богатству. Доктора экономических наук говорят, что инвестировать нужно, распределяя портфель между акциями и облигациями. Какие акции? Входящие в индекс американских акций, лучше всего S&P 500. Покупайте акции паевых фондов. То же и с облигациями: смесь среднесрочных и долгосрочных корпоративных и казначейских облигаций с рейтингом AAA.

Не пытайтесь превзойти общий индекс, предупреждает нас современная теория инвестиций. Покупайте и держите. Все будет хорошо.

У управляющих фондом – да. У инвесторов – нет.

АКЦИИ

29 декабря 1989 года японский биржевой индекс Nikkei вырос всего лишь до скромных 39000. Сегодня он ниже 10,000. Но все-таки за два десятка лет производительность японских рабочих возросла. Они получили лучшие телевизоры, лучшие машины, лучшую еду. У них есть Всемирная паутина. У всех нас она есть. Наш стиль жизни улучшился. Мало кто согласился бы вернуться в 1989 год, зная, что они делают сегодня – только если чтобы сыграть на понижение Nikkei. Наша производительность выросла.

Здесь существует некая аномалия. Рынок акций считается индикатором для капитала. Но все же это плохой индикатор для капитала. Ни один фондовый рынок в истории не демонстрирует это лучше японского за два последних десятилетия. Человек, продавший все свои акции 29 декабря 1989 года и положивших их на сберегательный счет в Японии под базовый нулевой процент на двадцать лет, заработал в четыре раза больше профессионала, который оставил свои деньги в акциях в надежде, что растущая производительность Японии вызовет подъем на японском фондовом рынке.

Стандартная защита акций заключается в том, что владение теми компаниями, что увеличивают национальную продуктивность, позволит инвесторам получить прибыль. Это чистый бред. В то время как вложения в акции создает ликвидный рынок, позволяя компаниям привлечь финансирование, большинство фирм оказываются неспособны повысить показатели. Большинство проектов проваливаются. Большинство заводов также не повышают показатели.

Инвесторы вроде Воррена Баффетта (Warren Buffett) – их мало – делают вложения в правильные компании, чтобы обогатиться. Но Баффетт не тот человек, который инвестирует в новаторские компании. Он вкладывает в старые фирмы с хорошим руководящим составом, такие как See’s Candies и Burlington Northern Railroad.

Свободный рынок не подразумевает, что вам удастся разбогатеть, владея акциями компаний, входящими в индекс. Свободный рынок подразумевает неопределенность в поиске прибыли. Как? Обслуживая желания клиентов. Клиент – вот кто король в обществе свободного рынка. Бизнесмен – это его слуга в погоне за прибылью.

Путь к богатству связан с эффективным обслуживанием клиентов. Но немногие фирмы оказываются способными на это, десятилетие за десятилетием. Мало кто совершал серьезные прорывы больше одного раза. Если вы инвестируете в такую компанию, когда никто не видит перспективы прорыва, тогда можно разбогатеть. Но не ждите, что такое может случиться в вашей жизни больше двух раз.

Проблема: современная инвестиционная теория не велит складывать все яйца в одну корзину. Вы должны диверсифицировать. Итак, вам никогда не удастся получить большой куш.

Когда вы думаете о диверсификации, вспомните об индексе Nikkei с 1990 по 2010 годы.

Ошибается ли современная теория инвестиций? По статистике, нет. Большинство людей не обгоняет рынок. Большинство людей – это среднестатистические инвесторы. Современная теория портфеля говорит, что невозможно обойти рынок. Возможно, вам это удастся. Может быть, вы лучше знаете, как работают рынки.

Во-первых,

что если рынок – проигравший?

Во-вторых, что если все умные инвесторы ошибаются по поводу вложений? Как могут ошибаться так много людей? Потому что они сторонники кейнсианства.

Экономисты говорят, что невозможно превзойти рыночный индекс. Имеется в виду, что они не могут, и они думают, что рынок умнее их. Итак, они думают, что рынок умнее вас.

Проблема: кейнсианская теория превращает умных людей в глупых. Вам не нужно быть умнее их. Достаточно просто избегать кейнсианства.

Срабатывало ли что-то лучше индекса фондового рынка? Да: Уоррен Баффетт. Как объясняет Уоррена Баффетта современная портфельная теория? Она говорит, что ему просто повезло – как никому за всю историю. Потом нам говорят: «Забудьте об Уоррене Баффетте. Вряд ли вам повезет так же». Возможно, это и правда, если ограничиваться кейнсианством.

Кто же разработал современную теорию портфеля? Ученые-экономисты, которые рано получили назначение на должность, которых нельзя уволить, и чьим единственным стоящим вкладом в свои карьеры был перезаложенный дом, купленный в 1965 году.

Тогда зачем инвестировать в американский фондовый рынок? Если невозможно обойти рынок, и если движение рынка идет в противоположную сторону от увеличения продуктивности, как это происходит в Соединенных Штатах последние десять лет, зачем тогда вкладывать в американский индекс фондового рынка?

Ответ: «Не стоит этого делать».

ОНИ ГОВОРЯТ ВАМ ОБРАТНОЕ

Эксперты говорят вам, что американский фондовый рынок был лучшим местом для ваших денег в течение последних 50 или 70 лет. Тогда где все эти пенсионеры, живущие в роскоши, потому что они купили и держали акции из американского индекса?

Вы знаете хотя бы одного? Я нет. Раньше я вращался в очень успешных кругах. (Теперь я сижу дома.) Я не могу припомнить хотя бы кого-то среди своих знакомых, кто сделал свое состояние исключительно на инвестициях в акции. Самые богатые люди из тех, кого я знаю, кто прошел путь из грязи в князи, заработал на недвижимости.

Самое лучшее место для ваших денег – это вы сами. Если вложите в карьеру, обслуживая клиентов, и вложите свои прибыли в собственный бизнес, вы превзойдете фондовый рынок. Даже если вы этого не сделаете, сильно вы не пострадаете. Вы хотя бы попытаетесь разбогатеть. А на фондовом рынке этого не будет.

Предприниматели делают это. Они вкладывают. Они могут обанкротиться. Потом они снова это делают. Это основная тема книги «Миллионер, живущий по соседству». Секрет заключается в щедрых личных расходах, эффективном обслуживании клиентов и повторном вложении прибылей в бизнес.

Не все это могут. Вот в чем проблема. Мало кто способен заниматься предпринимательством. Они боятся провала. Они не способны распознать будущий спрос. Они не годятся для карьеры.

Стоит ли им вкладывать в акции? Нет, если последние десять лет в США кого-то чему-то научили. Нет, если двадцать лет в Японии не прошли даром.

ОБЛИГАЦИИ

Главное здесь, говорят нам, это сбалансировать доход (облигации) с повышением стоимости капитала (акциями). Нам говорят, не бойтесь облигаций, если вы молоды.

Есть одна полезная формула. Вычтите свой возраст из 100. Полученная цифра – это и есть процент инвестиций в акции. Если вам 46 лет, инвестируйте 54% портфеля в акции. Если вам 95 лет, вложите в акции 5%.

С облигациями связано две проблемы. Подумайте об «орлах» и «решках». Решки – это когда инвестор проигрывает. Орлы – это когда выигрывает компания.

Вот как это работает. Инвестор покупает корпоративную облигацию. К примеру, с 5-процентной годовой доходностью на 30 лет. Рейтинг надежности – ААА. (Обратите внимание: в Америке очень мало корпоративных облигаций имеют такой рейтинг). Номинальная стоимость облигации — $1 тыс, то есть при наступлении срока погашения инвестор получит $1 тыс.

Его $1 тыс приносит ему годовой доход в размере $50. Скажем, Федеральный резерв начинает процесс инфляции. Цены начинают расти на 5% в год. Теперь инвесторам нужна более высокая процентная ставка, чтобы компенсировать потерю покупательной способности. Они требуют 10% в год. Компании уступают. Им нужны деньги.

Чтобы заработать $50 в год, инвестору нужно заплатить за облигацию лишь $500. Итак, облигация с номинальной стоимостью в $1 тыс и доходностью в 5% годовых теперь стоит всего $500. Никто не даст за нее больше. Зачем ему это?

Облигации подвержены непредвиденным колебаниям ценовой инфляции. Центральный банк может уничтожить инвесторов в облигации. Он так и делал с 1940 по 1980 годы. Это было поколение убыточных облигаций. Компании победили. Инвесторы проиграли. Это ситуация типа «решка: инвесторы проигрывают».

Давайте рассмотрим другую возможность. Федеральный резерв прекращает увеличивать денежную базу. Цены стабилизируются. Они даже могут упасть на 2%. Инвесторы согласны меньше чем на 5%. Возможно, их устроят 2,5%. Теперь облигация с доходностью 5% — победитель. Чтобы получать $50 в год, инвестор должен платить $2 тыс. Итак, облигация теперь стоит $2 тыс. Инвестор заработал 100%.

Руководители корпорации, не будучи идиотами, теперь идут на рынок облигаций и продают облигацию стоимостью $1 тыс под 2,5%. Они берут эту $1 тыс и отсылают чек держателю 5%-ной облигации. «Прости, Чарли, мы отзываем облигацию. Вот твои деньги». Вуаля: компания сократила объем задолженности на 50%. «орел: компания выигрывает».

Если облигацию можно отозвать, она становится тем, что экономисты называют ассиметричным риском. Это заменитель фразы: «решка: проигрывает инвестор; орел: выигрывает компания».

Еще существует рисковая премия. Корпорация может обанкротиться. Прости, Чарли.

Рейтинговое агентство может понизить ее кредитный рейтинг. Рыночная стоимость невыкупленных облигаций немедленно падает, а процентная ставка падает. Прости, Чарли.

Может повыситься налог на прибыль. Прости, Чарли.

Выводы: корпоративные бонды – это не хорошая инвестиция.

Как насчет американских казначейских облигаций? У них есть определенные преимущества: их невозможно отозвать. Но все-таки. Итак, если ставки падают, инвесторы сохраняют прибыли.

Они имеют рейтинг AAA. Вряд ли американское частное кредитно-рейтинговое агентство первым осмелится понизить существующий рейтинг казначейской облигации США.

Но бюджетный дефицит американского правительства составляет в этом году $1,6 трлн. В ближайшие десять лет, по прогнозу правительственных бюджетных управлений, он будет расти примерно на такую же сумму, не менее $1 трлн в год. Это окажет давление на существующий рынок облигаций. Вероятнее всего, ставки вырастут.

Если экономика восстановится, что будет выгодно акциям (нам так говорят), тогда банки начнут кредитовать. Когда это произойдет, удвоение денежной базы в октябре 2008 года приведет к удвоению базы уровня M1. Это вызовет увеличение долгосрочных процентных ставок. А это плохо для держателей 30-летних казначейских облигаций.

Доходность облигаций Минфина составляет 4%. При такой ставке инвестор рискует своим капиталом в результате повышения долгосрочных процентных ставок.

Инвестор прогнозирует низкую или нулевую инфляцию, дешевое правительственное финансирование государственного долга, который надо выплачивать каждые пять лет, и отсутствие повышения подоходного налога. При всех трех допущениях этот инвестор, как я полагаю, неизлечимо наивен.

ОБЫЧНОГО ЧЕЛОВЕКА ЭТО НЕ КАСАЕТСЯ

Большинство людей не хранят деньги в акциях или облигациях. Большинство из них хранят деньги в пенсионных программах, которыми управляет их работодатель. Фонды инвестируют в акции. Каков результат такого делегирования ответственности инвесторам-экспертам? Убытки.

У обычного американца нет пенсии. У него есть социальное обеспечение: политическое требование под будущие заработки таких же людей, как он, только моложе. Его гарантия ничуть не лучше денежной политики Федерального резерва, способности Конгресса уговорить молодых работающих людей не бунтовать и готовности его детей помочь ему, когда первые два случая окажутся ложными надеждами.

Средняя чистая стоимость активов американцев в возрасте 55 лет и старше составляет около $200 тыс. Это было до спада на рынке жилья. Сейчас можно узнать приблизительную сумму для любого возраста с помощью калькулятора чистой стоимости активов на CNN.

Подумайте об этой сумме. Если у человека есть $200 тыс в возрасте 60 лет или вроде того, или, может быть, $230 тыс в 65 лет, какой пассивный доход принесет эта сумма при текущих банковских ставках по депозитному сертификату? Менее $2 тыс в год. Итак, ему придется продать свои активы. Но подождите! Большая часть из этой суммы в $200 тыс вложена в его дом, или была вложена. Итак, ему придется подать заявку на обратную ипотеку. Он продаст свой дом постепенно.

Суть в том, что если он проживет более 20 лет, и жена его переживет, они умрут в нищете. Ему придется ежегодно продавать активы на $10 тыс, чтобы восполнить социальную защиту. Инфляция ускорит этот процесс, так как доллар дешевеет.

Его медицинские счета ежемесячно обходятся правительству примерно в $1 тыс. Теперь вы можете понять, почему люди на политических митингах держат плакаты: «Не трогайте мою бесплатную медицинскую помощь»? Они в ловушке. Если им придется самим оплачивать медицинское обслуживание, они станут нищими через десять лет после ухода на пенсию.

Такова реальность пенсий. Но все-таки люди на ТВ не говорят зрителям: «Продавайте свои акции. Откройте свое дело. Вам не удастся спокойно уйти на пенсию, если ваши деньги на фондовом рынке».

Люди хотят верить, что они ежемесячно могут выписать чек и забыть о будущем. Они передают ответственность за свое будущее экспертам, которым платят независимо от того, насколько правильны их инвестиции.

Это безумие. И так повсюду.

УЧАСТИЕ В ПРОЦВЕТАНИИ

Основа процветания – это экономический рост и увеличение личной свободы. Мы явно живем в эру сокращения личной свободы. Есть ли вероятность, что увеличение роста остановит или даже обгонит сокращение свободы?

На Западе, вероятно, нет. Западный стиль жизни зависит от азиатского импорта. Запад сводит дефицит платежного баланса с Азией. То есть люди на Западе живут, не считаясь с затратами, за счет доброты чужих людей: руководства азиатских Центральных банков, которыми движет меркантилизм. Эти банкиры покупают правительственные облигации западных стран, таким образом, удерживая низкие процентные ставки на Западе. Западные потребители могут позволить себе брать новые займы, чтобы купить еще больше товаров, произведенных в Азии. Им удается вносить ежемесячные платежи, так как ставки низкие.

Мы понимаем, кому это выгодно: правительствам западных стран, западным потребителям азиатских товаров и азиатским политикам, которые говорят своему населению, что экспорт благоприятен для экономики.

Кто же здесь проигрывает? Азиатские потребители, которые могут меньше купить. Западные производители, которые сталкиваются с возрастающей конкуренцией со стороны Азии.

Зачем вкладывать в Запад? Запад живет за счет азиатских Центральных банков. Ему грозит постоянно растущее налогообложение и вмешательство правительства, которые не способны выполнить свои обещания перед избирателями. Когда дефицит больше не будет продаваться под низкий процент, тогда и наступит день расплаты для западных стран.

Если мы инвестируем в Азию, мы вкладываем в следующее: хорошая трудовая этика, высокий уровень дохода, конкурентные отрасли промышленности на мировом рынке, оптимизм, сокращение правительственного регулирования, увеличение разделения труда за счет роста инвестиций на душу населения, образованные люди, знающие математику и инженерное дело, и все еще молодая рабочая сила. Это положительная сторона.

А вот отрицательная: высокий уровень инфляции под влиянием центрального банка, меркантилистская экономика, которая обманывает рабочих, политическая нестабильность, антидемократическое отношение к критике правительства, законы, лишь недавно одобрившие частную собственность, менталитет спекулянтов, сопротивление иностранным компаниям и собственности на местном розничном рынке и рынки капитала без устоявшейся традиции прецедентного права.

В целом Азия лучше подготовлена к тому, чтобы обогатиться на технологической инновации. Это не значит, что ее организованные рынки капитала готовы расти. Азия должна преодолеть сокращение уровня денежной инфляции. Азиатский рынок недвижимости – это пузырь. Пузырь лопнет. На обратной стороне этого лопнувшего пузыря появятся большие возможности для роста.

ЗАКЛЮЧЕНИЕ

Сторонники обогащения путем инвестиций в американские акции и облигации столкнулись с таким десятилетием, с которым японские любители акций и облигаций имеют дело уже двадцать лет. Рынки себя не оправдали. Совет «покупать и держать» был хорош для золота в 2000 году, но не для акций и облигаций.

Что же рекомендуют те же эксперты по инвестициям? «Не покупайте золото; его время кончилось. Покупайте портфель акций и облигаций. Следующее десятилетие не будет похожим на предыдущее. Доверьтесь нам. Мы знаем, о чем говорим». Верно: и Bear Stearns знал, и Lehman Brothers, и Merrill Lynch.

Правительства и центральные банки снова и снова вмешиваются, чтобы восстановить систему. Каждое вмешательство создает новые проблемы. Это заметил еще Людвиг фон Мизес (Ludwig von Mises) в 1950 году. Интервенции растут, потому что проблемы, вызванные предыдущими вмешательствами, усиливаются.

Федеральный резерв все основательнее осваивает экономические резервы страны.

Стрижка овец обходится правительству все дороже. Но процесс стрижки никогда не прекращался надолго. Овцы думают, что в процессе стрижки им помогают. Они думают, что других овец стригут еще больше. Они согласны на это. Они сопротивляются стрижке, когда думают, что других овец стригут еще меньше.

Найдите страну, где овец стригут меньше. Инвестируйте туда. После следующего кризиса.

goldenfront.ru

Инвестирование в облигации

Инвестирование в облигации советую начинать с госбумаг и евробондов. На трежерис (казначейские облигации США) можно посмотреть особенно внимательно, хотя на американском рынке полно альтернатив. Ключевым параметрам торговли бондами сейчас научу.В чём отличие госбумаг и евробондов?

Рынок облигаций бывает внутренним и международным. Облигации внутреннего займа в России — это, прежде всего, облигации федерального займа (ОФЗ). На них есть фьючерсы. Хорошо, что именно федеральный займ, а не региональный, у нас ликвиден.

Помимо государственных ценных бумаг, остальные долговые продукты на внутреннем рынке — это всё же экзотика. Тем не менее крупные инвестбанки и мелкие инвестфонды в последнее время всё чаще склоняют своих клиентов к игре на долгах.

На внутреннем долговом рынке могут размещаться и иностранные компании. Такая практика распространена в мировых финансовых центрах, включая США и Великобритания.

Евробонды – это облигации на внешнем рынке, с долларовым эквивалентом. Этот рынок заимствований намного более ликвиден, чем внутренний. Андеррайтингом еврооблигаций занимаются международные синдикаты. Долги предлагаются инвесторам в нескольких странах одновременно. Евробонды выпускаются вне юрисдикции отдельной страны и не регистрируются.

Подводные камни государственных облигаций

Госбумаги размещаются обычно на регулярном или нерегулярном аукционе по разным ценам или одной цене. При размещении по одной цене обычно выбирается котировка, соответствующая самой высокой доходности, предложенной на аукционе. Помимо первичной эмиссии долги также могут размещать путём распределения допэмиссии среди инвестбанков, и даже без аукциона, по мере появления спроса.

Рынок считает безрисковыми облигации США. Риск облигаций обычно смотрится по рейтингам, которые бывают для бондов в отечественной или иностранной валюте. Позитивный эффект от трежерис для кошелька инвестора измеряется всегда разницей между ценой покупки и стоимостью к погашению (номиналом). И никаких дополнительных процентов по купонам, ведь бумаги и так продаются ниже номинала…

Ожидая погашения, можно потерять на трежерис только при высокой инфляции. От неё защищают специальные трежеря TIPS, которые оберегают вкладчиков от инфляции. У них фиксированный купон по определяемой на аукционе «реальной» ставке. Реальной ставка называется потому, что её получают сверх инфляции.

Посмотрим как считают стоимость типсов. Вексель номиналом 100 тысяч долларов при «реальной» ставке купона 5% в год и инфляции 5% в год через полгода платит купон, равный (1+инфляция, поделённая на два)*100*ставку купона 5%, поделённой на два. Через следующие полгода при снижении инфляции до 3%, платится купон, равный 100 тысяч долларов, скорректированные на инфляцию за предыдущий период, умножить на половину «реальной ставки», и на уровень инфляции за текущий период (3% поделить на 2).

Ещё бывают STRIPS — синтетические трежеря с нулевым купоном (минфин не выпускает с нулевым) либо без основной суммы, а только с процентом по погашении и, поэтому, с негативным денежным потоком. Налоги ведь всё равно платятся, даже на нереализованный процентный доход.

При определении ставок трежерей с нулевым купоном для несуществующих сроков погашения применяется бутстреппинг. Так называется интерполяция при получении кривых доходностей трежерей.

Альтернатива американскому госдолгу — вложить в ипотеку?

Помимо США, в мире есть много финансовых центров. Мировой рынок суверенных долговых обязательств, от надёжных бумаг к мусорным, выглядит так. Помимо трежерей, бывают ещё немецкие бунды и боблы, английские гилты, французские OAT и BTAN, итальянские BTP, ССТ, СТZ, CTO, похожий на американский рынок гособлигаций Канады, защищённые от инфляции и нет австралийские бонды, среднесрочные и долгосрочные купонные и бескупонные облигации Японии, бумаги на просроченный процент и просроченную основную сумму по долгам развивающихся стран (Brady bonds).

Многие долги до сих пор привязаны к индикативу. Для хеджирования денежных потоков от облигаций, привязанных к индикативу, используют свопы. Производная от ставки трежерис ставка свопа = ставка казначейской бумаги плюс спрэд свопа. От плавания ставки-индикатива обычно страхуются подбором свопа, за который платят ставку чуть выше текущей плавающей индикативной, но ниже ставки доходности актива.

Ещё одна альтернатива — квазигосударственные облигации, например, немецкого бундесбана или бундеспоста, экспортно-импортного банка США, американских ипотечных ассоциаций, управления электрификации американского села, банка телефонизации села, управления по мелкому бизнесу, столичного транспортного управления США. Также сюда относятся частные американские ассоциации, которые решают госзадачи. Например, облигации федеральной системы ипотечного кредитования и ассоциации по маркетингу студенческих займов, системы кредитования фермеров, ипотечного кредитования сельского хозяйства.

Можно инвестировать в депозитные сертификаты (CD), почти то же, что депозиты, только бумага. Долларовые сертификаты, выпущенные за пределами США, называются евродолларовыми. Кредитный риск по CD существует на сумму, превышающую застрахованную (в США это 100 тысяч долларов).

Также хорошая вещь — срочная тратта на предъявителя, акцептованная банком. Здесь есть кредитный риск, но нет риска не продать бумагу.

В качестве надёжного вложения денег часто рекомендуют жилищные кредиты.

Можно ли вкладывать деньги в ипотеку? Мне кажется, это почти вечный убыток. Каждый месяц выплачивать одну двенадцатую фиксированной ставки плюс небольшую часть основной суммы. Процент считается с общего долга, который первые 100 месяцев уменьшается совсем незначительно. Платёж по ипотеке = сумма ипотеки * месячную ставку * (1+месячная ставка)^число месяцев ипотечного займа — и всё это делить на (1+месячная ставка)^число месяцев и минус один).

Часть ставки ипотеки уходит на её обслуживание.

Мунисы или penny stocks?

Как помимо Эппл есть ещё penny stocks, так и кроме федеральных облигаций США есть муниципальные (munies). Некоторые из них облагаются налогом, другие — нет.

Облигации муниципальные, вовсе не без рисковые, как показывает, скажем, банкротство Детройта. Долги городов обеспечиваются либо налоговыми поступлениями, либо доходом по определённой статье. Налоги, которыми обеспечиваются мунисы, бывают на недвижимость, на продажи, на прибыль.

Перед покупкой смотрим оферту. Мунисы лучше брать с неограниченным правом кредитора требовать повышения налогов. Но есть и долги с ограниченным правом, в пределах определённых ставок. Надёжнее покупать выпуски, дефицит средств на выплату которых обязаны покрывать штаты (moral obligation), либо гарантированные квазигосударственными организациями штатов и федерального центра (перепорученные — enhancement bonds). От подобного расширения гарантий бонды иногда тоже страдают втихушку, так как при понижении рейтинга штата падает рейтинг и бонда. Но чаще всё же снижается рейтинг муниципалитетов, чем штатов. Кстати, инвестиция в них несёт полезную общественную нагрузку. Как правило, это бонды на поддержку школьной системы, и гарантируются они фондами поддержки школьного обучения.

Облигации под проект (revenue bonds) обеспечиваются выручкой с проекта или отдельными потоками поступлений от налогов и доходов, которые раньше были частью другого фонда. По некоторым бондам бывает страховка. По другим — гарантии федерального правительства (как правило, гарантируются через пул ценных бумаг, денежный поток от которых равен потоку по облигациям — prerefunded bonds). В любом случае, лучше быть кредитором, старшим по субординации, они получают деньги первыми (absolute priority). И всё же, даже младшие кредиторы обычно получают около 38% в случае дефолта. В целом, дефолт бывает у 2,15%-2,4% долгов корпоратов, вероятность невысокая.

Корпораты

Преимущество корпоративного сектора в том, что он прозрачнее, и в случае чего найти концы легче, чем если дефолтнут США в целом или Детройт в частности.

Корпорациям запрещено попирать права существующих кредиторов для обеспечения новых займов (negative pledge).

Корпоративные долговые ценные бумаги в США бывают обеспеченные личной или на юрлица собственностью под ипотекой или финансовыми активами, необеспеченные (debenture), гарантированные (enhanced) третьей стороной или банковской гарантией, торговые (необеспеченные краткосрочные), с неприятной для инвестора возможностью досрочного погашения (callable).

Размещение долгов проходит при посредстве инвестбанка. Иногда выпуск выкупается полностью (bought deal). Вероятность выкупа облигаций при низкой доходности рынка повышает их цену. Среднесрочные векселя (MTN) имеют плавающие параметры выпуска, поскольку сам выпуск допечатывают и распространяют через банкиров или брокеров-дилеров со ставками, определяемыми на ежедневной основе. Векселя часто бывают с плавающей ставкой, привязанной к индексу. Кроме того встречаются структурированные бумаги — это продажа среднесрочного векселя плюс позиция по производным, обеспечивающая купон с необходимыми характеристиками. У некоторых векселей срок погашения меняется в соответствии со ставкой, к которой они привязаны (IAN).

Когда облигации сгружают в фонды, которые выпускают бумаги с более высоким рейтингом, это ещё называется инструментом под особые цели (SPV). На активы в таких SPV требования кредиторов не предъявляются, а стоимость пула объясняется не рейтингами эмитентов, а его общим кредитным качеством.

Аналоги ипотечных ценных бумаг: отличие CDO от CVO, CBO и CMO

Бывают обязательства, обеспеченные разным долгом: США, развивающихся стран, корпоративными бумагами, долгом компаний в состоянии банкротства, чрезвычайными займами, кредитами банков, ценными бумагами с обеспечением в виде активов,… Всё это CDO.

Когда личные ипотеки сгружают в пулы (так можно застроваться от рисков, связанных с досрочной выплатой, prepayment, которые возрастают при снижении ставок), под залог которых выпускают ценные бумаги, это те самые СМО (обеспеченные ипотекой облигации), из-за которых разразился кризис 2008 года.

Если CDO обеспечено бондами, это CBO, а если банковскими кредитами, то CLO. Арбитраж с CDO вызывается стремлением нажиться на разнице между стоимостью заимствований через CDO и доходностью пула активов в основе CDO.

В бумаге, обеспеченной пулом ипотек, вида mortgage passthrough, денежный поток распределяется пропорционально между всеми держателями. В СМО установлены правила распределения процентов и основной суммы по разным траншам, которые перераспределяют риск между разными траншами.

Кривая доходности и другие параметры облигаций

Прямая зависимость доходности от срока погашения даёт нормальную кривую доходности (upward sloping). Это нормальная форма теории чистых ожиданий (pure expectations). В эту же сторону склоняется и теория предпочтения ликвидности (liquidity preference). С её точки зрения, увеличение срока погашения облигаций приводит к повышению рисков, связанных с изменчивостью цен.

Теория сегментации рынка предлагает забить на формы кривых под предлогом, что помимо жаждущих доходности спекулей на рынке есть управляющие, подбирающие портфель под сроки своих обязательств. У коммерческих банков портфель обязательств короче, поэтому они не будут гнаться за пенсионными фондами.

Спрэды между облигациями бывают абсолютными, относительными и процентной разницей. На спрэды влияют относительные кредитные риски разных выпусков, наличие опционов, ликвидность выпуска, налогообложение процентов.

Торгуемые выпуски имеют доходности ещё ниже неторгуемых и ниже негосударственных.

Как торговать облигациями?

По правилу SEC 144А, торговать облигациями можно совершенно свободно. Главное в оценке бондов — вероятность дефолта. Также требования к капиталу банка. Кроме того, начиная торговать облигациями, надо изучить систему рейтингов.

Облигации торгуются по системе дилер-клиент (один дилеров или много) или электронно (постоянно или аукционами).

Оценка долгов состоит из трёх шагов: 1) оценить ожидаемый денежный поток, 2) определить стоимость денег, 3) дисконтировать поток по ставке.

Стоимость аннуитета, грязной цены, включающей накопленный процент = (1- 1/(1+i)^число периодов)*сумма аннуитета/i.

Для бонда между купонами меряют, сколько периодов осталось до следующего купона (w), делением числа дней до купона на дни между купонами. Потом ожидаемый поток через t периодов дисконтируется по ставке (1+i)^(t-1+w). Это называется Street Method.

При реинвестировании используют сложный процент. Накопленный процент равен купону * (1-w). Также его можно считать как годовой купон на два*дни накопленного процента/дни между купонами. А чистая цена равна грязной минус накопленный процент. Облигации с нулевым купоном имеют только один поток.

Что такое доходность и дюрация?

Теперь немного подробнее о математике. Доходность складывается из купонного процента, роста капитальной стоимости и дохода от реинвестирования процента. У кривой доходности есть выпуклость, вогнутость, и она может переезжать с места на место.

Текущая доходность равна купон к текущей цене. Доходность к погашению = ставка, при которой денежные потоки равны рыночной цене плюс накопленный процент. (Это ставка внутренней доходности). При подсчёте эквивалентной доходности облигаций полугодовая доходность удваивается. Доходность по трежерям считается как (1-рыночная цена к цене погашения)*360/число дней между сделкой и погашением.

При подсчёте доходности облигации необходимо делать поправку на дюрацию и выпуклость.

Дюрация (кстати, она может позитивной и негативной) напрямую связана с ценой облигации при изменении процентной ставки на 100 пунктов. Изменение цены облигации равно минус дюрация * изменение доходности за изменение цены * 100. Дюрация равна (цена V- при снижении доходности минус цена V+ при росте доходности) / (2 * первоначальная цена Vo * изменение первоначальной цены).

Есть ещё модифицированная дюрация. Но она не подходит для облигаций с высокими ставками и правом выкупа, так как не сможет учесть изменение денежных потоков при изменении ставок. Лучше смотреть на эффективную, фактическую дюрацию.

У облигаций с низкими ставками выпуклость кривой позитивная, и наоборот (если речь идёт не о бондах с правом выкупа). Позитивная выпуклость — это когда доходность облигации тяготеет к началу координат. Негативная выпуклость означает, что цена облигации будет слабее расти, чем падать, при крупном изменении ставок. Поправка на выпуклость = 100* изменение доходности, для которого ищется изменение цены * (V+ + V- — 2Vo)/(2Vo*квадрат того же изменения доходности).

***

Инвестирование в облигации – это прежде всего доходность, дюрация и вероятность дефолта, выбор комфортного уровня риска. Но не следует думать, что без математики можно обойтись. Буквально на каждом шагу Вас подстерегают интересные случаи, которые заставят по новому взглянуть на перспективы бондов. Если помимо всего, что здесь написано, Вы знаете ещё ставку форвардов и yield to call, всё у Вас получится.

smart-lab.ru