Ипотека для неработающих или займ без официального трудоустройства

Из каждой сделки кредитная организация старается получить максимальную прибыль. Именно поэтому большинство займов она выдает именно платежеспособным людям. Существуют ли программы ипотеки для неработающих?

Минимальные требования к заемщикам

Специальной программы ипотеки для неработающих граждан не существует. К каждому клиенту банк предъявляет минимальный ряд требований, который касается платежеспособности – возможности выплачивать кредит стабильно и добросовестно. Среди таких минимальных требований выделяют два:

- Трудовая занятость клиента.

- Стабильный и высокий уровень дохода, который позволяет вносить выплаты по ипотеке.

Дают ли ипотеку безработным? Если вы не подходите к выше перечисленным минимальным требованиям, вам будет отказано в выдаче кредита. Однако, если вы фактически работаете, но не трудоустроены официально – варианты для получения жилищного кредита есть.

Как взять ипотеку без официальной работы?

Люди без официального трудоустройства получают заработную плату в конверте, могут иметь стабильный доход, но не заключали трудовой договор с работодателем.

Существует несколько способов получения такой категорией людей займа. Стоит рассмотреть каждый из них в отдельности.

Подтверждение дохода справкой по форме банка

Граждане, которые работают неофициально и получают заработную плату от работодателей «в черную», могут получить ипотеку на покупку или строительство недвижимости, предоставив справку о доходах по форме банка.

Вариант подойдет, если работодатель согласится на выдачу подобного документа.

Привлечение созаемщиков

Привлечь платежеспособных созаемщиков – еще один вариант, как оформить ипотеку без официального трудоустройства.

Такой способ, как оформление кредита на неработающего заемщика и официально трудоустроенных родственников или близких, довольно распространен на сегодняшний день.

Но есть несколько сложностей:

- Во-первых, дохода созаемщика должно хватать на его семью и семью заемщика, не подтвердившего свои доходы. Идеальный вариант, когда оба человека пока не состоят в браке, не имеют детей.

- Во-вторых, созаемщик после закрытия ипотеки может заявить, что он самостоятельно выплачивал долг и потребовать его компенсации. И тут неофициально трудоустроенному собственнику квартиры придется потратить немало усилий, чтобы доказать, что ипотека была выплачена им, а не третьим лицом.

Ипотека по двум документам

Те люди, которые не трудоустроены или не имеют возможности предоставить сотрудникам банка копию трудового договора, тоже могут взять ипотеку. Но для этого они должны соответствовать следующим требованиям:

- Наличие документов, удостоверяющих личность. Это могут быть паспорт гражданина Российской Федерации и водительское удостоверение и т. д.

- Первоначальный взнос, размер которого не менее половины от общей суммы кредита на покупку или строительства недвижимости.

При оформлении ипотеки по двум документам клиент все равно заполняет в анкете данные о своем трудоустройстве и уровне ежемесячного заработка. Эту информацию банк имеет право проверить, например, позвонив работодателю по указанным телефонам.

Дополнительные гарантии

Некоторые кредитные организации согласны «закрыть глаза» на отсутствие подтверждения работы, если клиент предоставит дополнительные гарантии возврата долга.

Для того чтобы увеличить шанс одобрения заявки на выдачу кредита для покупки или строительства недвижимости, лицо может заложить уже имеющуюся у него недвижимость.

Это может быть пустой участок, гараж, старая квартира и т. д. Но к недвижимости предоставляется одно требование — она должны быть ликвидной. Иными словами, банк должен получить все гарантии того, что заложенная недвижимость будет легко обращена в деньги.

Как взять ипотеку неработающему официально студенту или пенсионеру?

Как взять ипотеку без официального дохода студентам? На сегодняшний день существуют программы ипотечного кредитования для студентов. Они позволяют улучшить жилищную ситуацию и приобрести недвижимость молодым людям без стабильного дохода, предоставляя отсрочку платежа на время обучения.

Требования

Для получения займа студент должен соответствовать следующим основным требованиям:

- Наличие гражданства Российской Федерации.

- Возраст более 21 года.

Основным условиям кредитования студентов является наличие поручителей, которыми в большинстве случаев выступают платежеспособные родители. Это дает кредитной организации уверенность в том, что заем будет полностью погашен в строго отведенные для этого сроки.

Ипотека для пенсионеров

Многие пенсионеры хотят улучшить свои жилищные условия. Но не все из них обладают необходимым капиталом для этого. Сбербанк предоставляет гражданам пенсионного возраста специальные условия для получения ипотеки. Стоит рассмотреть данную программу поподробнее.

Условия ипотечного кредитования для пенсионеров

Условия договора зависят именно от целей, на реализацию которых берется заем. Это может быть потребительский кредит для пенсионеров или обычное ипотечное кредитование. К общим условиям программ кредитования для пенсионеров относят следующие пункты:

- Кредит выдается в рублях.

- Процентная ставка варьируется от 11% годовых и чуть выше в зависимости от целей заемщика.

- Срок полного погашения кредита должен приходиться на период, когда заемщику еще не исполнилось 75 лет.

- Получаемой пенсии должно хватать на погашение ежемесячного платежа.

В качестве поручителей могут выступать совершеннолетние родственники заемщика, которые обладают большей платежеспособностью. Таким образом, банк получает гарантии от убытков, а заемщик – увеличение шансов на одобрение кредитной заявки.

frombanks.ru

Как взять ипотеку без официального трудоустройства? Инструкция +Видео и Фото

О своем жилье мечтают многие, но так как цены на недвижимость в России достаточно высокие, то позволить себе купить квартиру может далеко не каждый.

Хорошим вариантом для многих стала ипотека, которая позволяет обзавестись своими квадратными метрами при относительно не большом стартовом капитале. Но и ипотеку не все могут позволить, так как для ее оформления требуется официальное место работы и подтверждение официального дохода.

Достаточно большое количество граждан России имеют неофициальные доходы, это граждане трудоустроенные не по трудовому договору, это фрилансеры, это граждане, которые имеют источники пассивного дохода.

Как же быть тем людям, которые не оформлены официально, пусть даже при этом и получают хороший доход? Как взять ипотеку без официального трудоустройства? Возможно ли это вообще?

Содержание статьи:

Обычная практика банков при выдаче кредитов

Если доход подтвержден

В большинстве банков для выдачи любого кредита, в том числе и ипотечного, потребуется подтвердить свои доходы официальным документом, чаще таким документом выступает справка 2НДФЛ. Наличие постоянного и стабильного источника дохода выступает для финансовых компаний своеобразным гарантом платежеспособности заемщика.

Без подтверждения какого-либо дохода на получение любого займа рассчитывать не приходиться, клиент получит 100% отказ в крупных федеральных банках. Можно попробовать обратиться в непопулярные финансовые компании, которые в редких случаях могут предоставить кредит даже без подтверждения официального дохода, в целях увеличения клиентской базы и популярности своего бренда.

Если доход неофициальный

При наличии источника дохода, пусть даже не официального, шансы на оформление ипотечного займа есть. Так, например, в Сбербанке есть ипотечная программа, по которой при внесении половины стоимости приобретаемой недвижимости, можно оформить договор с минимальным пакетом документов.

Ипотечные программы

В большинстве банков распространяются на следующие объекты недвижимости

- Готовые квартиры в новостройках,

- Квартиры на вторичном рынке недвижимости,

- Доля в квартире или доме с долевой собственностью,

- Строящиеся коттеджи, гаражи, дома,

- Земельные участки.

Категории граждан, которые не могут официально подтвердить свой доход

Однако при этом могут рассчитывать на оформлении ипотеки, при соблюдении ряд условий, относятся

- Индивидуальные предприниматели,

- Граждане, которые получают серую или черную заработную плату «в конвертах»,

- Фрилансеры,

- Представители творческих профессий,

- Граждане, живущие на доход от сдачи недвижимости в аренду.

Требования к заемщикам

Специальных программ по ипотеки для граждан без официального трудоустройства не существует, они рассматриваются на общих основаниях. К этим категориям граждан будут предъявляться более жесткие требования, чем к тем, кто может подтвердить своих доходы документально.

Если говорить о стандартных требованиях к клиентам по оформлению ипотеки, то они должны соответствовать следующим условиям:

- Иметь паспорт гражданина РФ,

- Местом проживания должно выступать место приобретения квартиры или другой недвижимости,

- Возраст должен быть не менее 21 года,

- Высокий уровень дохода,

- Наличие средств на внесение первоначального взноса,

- Постоянное место трудоустройства от 6 месяцев и более,

- Общий стаж работы от 1 года.

То есть официальное трудоустройство это один из ключевых факторов для оценки заемщика. Но, по сути говоря, банку не так важно работаете вы или не работаете, важно будете вы платить по кредиту или не будете. Поэтому для заемщиков без официального места работы для получения ипотечного кредита основной задачей становиться доказать банку свою платежеспособность.

Как уже отмечалось, возможность оформить такую ипотеку выше не в крупных банках, таких как Сбербанк или ВТБ24, а в небольших банках местного уровня. Там чаще всего готовы пойти на встречу и рассмотреть все условия и требования в индивидуальном порядке. В крупных банках же все стандартизировано и оценкой платежеспособности будет заниматься программа, которая будет принимать решение на основе предоставленных данных, без нужно пакета документов вероятность отказа достаточна высока.

Как подтвердить платежеспособность?

Основным документом для подтверждения доходов

Является справка о доходах физических лиц, которую не могут предоставить те, кто не имеет официального трудоустройства. Но существуют и другие способы доказать свою финансовую состоятельность.

Часто используемым, но не вполне законным является предоставление фиктивной справки о доходах, которая получена с согласия или без согласия работодателя. Метод достаточно опасный, так как подделка и предоставление заведомо ложных документов является уголовно наказуемым преступлением.

Сведения о доходах в банке будут проверяться в обязательном порядке. Если информация всплывет наружу, то с большей долей вероятности в суд банк подавать не станет. А вот в кредит откажет точно, да еще и внесет информацию в кредитную историю, что негативно может сказаться на возможности впоследствии взять любой другой займ.

Альтернативный вариант

Предоставление справки от работодателя по форме банка. Здесь потребуется согласие работодателя на распространение этой информации, что не всегда возможно.

Еще одним «хитрым» способом получения одобрения ипотеки в банке является устройство на работу на срок необходимый для удовлетворения требований банков. Трудоустройство может быть реальным, так и номинальным, когда человек просто числится в какой-то организации. После одобрения кредита, можно увольняться, дальше трудоустройство никто проверять не будет.

Получить займ для приобретения квартиры без официальной справки о доходах возможно через оформление потребительского кредита. Большинство банков при оформлении потребительского кредита не требует подтверждения источников дохода, как правило, достаточно бывает информации, указанной клиентом в анкете как уровень дохода.

Доказать свою платежеспособность легальными способами можно

- Предоставив копии документов о получении денежных средств,

- Договоры гражданско-правового характера об оказании услуг (такие соглашения заключаются и при неофициальном трудоустройстве),

- Акты выполненных работ,

- Выписки о движении средств на банковском счете,

- Договоры аренды, если источником дохода является сдача в аренду недвижимости или техники,

- Справки о получении пособий, социальных выплат, налоговых вычетов,

- Декларация о доходах, в случае работы в качестве фрилансера, брокера или индивидуального предпринимателя,

- Информация о наличии ценных бумаг, которые дают постоянный пассивный доход.

То есть даже если у вас отсутствует официальное подтверждение источника дохода по справке 2НДФЛ, то при наличии реального ежемесячного дохода достаточного для погашения платежей по кредиту, на одобрение ипотеки можно рассчитывать.

Завышенные требования для неработающих

Ставки

ВАЖНО ипотечный платеж не должен превышать 40% от общего дохода.

Заемщики, которые не могут подтвердить официально свои доходы, это категория риска для банка. Свои риски они будут перекрывать более высокими ставками по кредиту, а так же требованиями, которые предъявляются к самим заемщикам. Шансы на оформления ипотеки в этом случае увеличивает

- наличие недвижимости, которую вы можете предоставить в качестве залога,

- высокий первоначальный взнос,

- возможность привлечь в качестве поручителя или созаемщика человека, который получает высокий официальный доход,

- открытие дебетовой карты в банке и перечисление на нее всех своих неофициальных доходов, дополнительно возможно настроить автоматическое списание средств в счет уплаты ипотечных платежей.

Дополнительным подтверждениями платежеспособности могут стать наличие заграничного паспорта с отметками о многочисленном пересечении границы России, договоры аренды недвижимости.

Первоначальный взнос

Одним из ключевых факторов является сумма первоначального взноса, которая имеется в наличии у заемщика. Это один из показателей финансовой грамотности и умения распоряжаться деньгами клиента – при определенном уровне дохода собрать некую сумму для первоначального взноса не всегда легко и просто. К тому же, чем выше уровень первоначального взноса, тем меньше сумма займа по кредиту.

Следовательно, для банка такое финансирование становиться менее рискованным и вероятность его одобрения повышается. Для граждан без официального места работы первоначальный взнос потребуется от 50% стоимости недвижимости.

В случае наличия первоначальной суммы более 75% , на официальные справки о доходах обращают внимание достаточно редко. Наличие высокого первоначального взноса может также благоприятно сказаться на процентной ставке и сумме страховки.

Наличие поручителей и созаемщиков

Еще одним фактором повышающим шансы на одобрение ипотеки может стать возможность привлечь поручителей или созаемшиков. Учитывайте, что при оформлении ипотеки на семью будут учитываться доходы всех ее членов, если один из супругов работает официально, то возможно оформить ипотеку на него.

При выборе созаемщика не из круга семьи стоит учитывать два факта.

- На эту роль идеально подойдут граждане, которые не состоят в браке и не имеют детей, так как их расходы уменьшаются.

- Риск того, что созаемщик после выплаты ипотеки заявит свои права на квартиру достаточно велик. А основному заемщику придется потратить большое количество времени и сил на доказательство факта того, что это именно он расплачивался за квартиру.

Поэтому важно ответственно подойти к выбору созаемщика и оценить все риски заранее.

При наличии поручителей во внимание будет приниматься не более 50% от их дохода.

ВАЖНО к поручителям будут предъявляться те же самые требования, как и к заемщику.

Хорошими аргументами станут отсутствие у поручителей проблем с законом, особенно по экономическим преступлениями, отсутствие лиц, находящихся на иждивении (несовершеннолетние дети, родителе, беременная супруга), близкое родство с заемщиком, стаж постоянной работы более полугода, прописка в городе приобретения недвижимости.

ВАЖНО поручитель должен иметь возможность подтвердить свой доход официально. В противном случае, его привлечение вряд ли чем-то поможет ситуации.

Наличие залогового имущества

Возможность предоставить банку залоговое имущество станет дополнительным и весомым аргументов в одобрении кредита. В качестве залога могут быть использованы

- Любая недвижимость, находящаяся в собственности заемщика, в том числе и коммерческая,

- Движимое имущество, практически любые транспортные средства,

- Ценные бумаги, доли в уставном капитале,

- Драгоценности, предметы искусства,

- Ценная бытовая техника.

Стоимость залога должна быть приблизительно равной сумме предполагаемого займа. Еще одним критерием залога будет его ликвидность, то есть возможность для банка достаточно быстро при необходимости продать предмет залога и превратить его в реальные деньги.

ВАЖНО при оформлении в качестве залога недвижимости важно знать, что после этого ее нельзя будет сдавать в аренду, если при этом есть риски ее порчи и снижения стоимости. В таком случае даже ее ремонт придется согласовывать с банком.

Специальные программы для отдельных категорий лиц

Такие категории лиц как студенты и пенсионеры, которые не имеют официального трудоустройства, могут улучшить свои жилищные условия по специально программе. Такие программы предлагает Сбербанк. Программа «Ипотека для студентов» сейчас действует только в двух субъектах РФ в Краснодарском крае и в Ростовской области.

Важным критерием в оформлении ипотеки по данным программам является возможность привлечь платежеспособных поручителей. В первом случае ими выступают работающие родители, а во втором – совершеннолетние платежеспособные родственники, чаще всего дети пенсионеров.

Какие банки дают ипотеку без официального трудоустройства?

Условия банков различны для разных категорий граждан, при этом имеются и некоторые региональные особенности. Как правило, при высоком первоначальном взносе и возможности подтвердить наличие средств для уплаты платежей по ипотеке, отсутствие официального трудоустройства не вызовет сложностей.

Практика показывает, что ипотечный кредит гражданам, немеющим официального дохода, можно оформить в таких банках, как «Открытие», «Совкомбанк», «Ренсанс кредит», «Тинькофф банк», «Дельта кредит» и некоторых других. Ипотека оформляется, как правило, при условии наличия одного или нескольких из вышеперечисленных критерием – наличие залога, привлечения поручителей или высоком первоначальном взносе.

Современные условия дают возможность оформить ипотечный займ даже людям, которые не имеют возможности подтвердить свои доходы официально. Для них основной задачей становиться доказать банку свою платежеспособность. Дополнительно можно увеличить шансы на получение кредита за счет привлечения поручителей или предоставления залогового имущества. Вероятность получения ипотечного кредита становиться выше при наличии большой суммы для первоначального взноса.

iuristonline.ru

Можно ли взять ипотеку если работаешь неофициально?

А

Автово 8Адмиралтейская 1

Академическая 45

П

Площадь Александра Невского 21Б

Балтийская 23Большевиков пр. 66

В

Василеостровская 39Г

Горьковская 14Гостиный двор 1

Гражданский пр. 60

Д

Девяткино 77Достоевская 4

У

Улица Дыбенко 65Е

Елизаровская 7З

Звездная 60К

Кировский Завод 5Комендантский пр. 35

Крестовский остров 33

Купчино 64

Л

Ладожская 55Ленинский пр. 36

Лесная 50

Лиговский пр. 13

Ломоносовская 33

М

Маяковская 17Международная 6

Московская 35

Московские ворота 14

Н

Нарвская 6Новочеркасская 36

О

Обухово 17Озерки 42

П

Парк Победы 12Парнас 54

Петроградская 36

Пионерская 39

Площадь Восстания 23

Площадь Ленина 19

Площадь Мужества 34

Приморская 32

Пролетарская 23

Проспект Ветеранов 41

Проспект Просвещения 38

Р

Рыбацкое 25С

Старая Деревня 35У

Удельная 28Ф

Фрунзенская 29Ч

Черная речка 27Чернышевская 19

Э

Электросила 10П

Политехническая 19В

Выборгская 43Н

Невский проспектЧ

Чкаловская 45С

Спортивная 36Садовая 3

Сенная

Спасская 2

В

Владимирская 7О

Обводный канал 15В

Волковская 3Б

Бухарестская 6Т

Технологический институт 13П

Пушкинская 8З

Звенигородская 7П

Проспект Славы 6Д

Дунайская 7Ш

Шушары 29Н

Новокрестовская 8Б

Беговая 20Т

Театральная 7Г

Горный институт 31Ю

Юго-Западная 38П

Путиловская 3spbhomes.ru

Как взять ипотеку без официального трудоустройства

В России есть множество работодателей, которые предпочитают хорошо платить своим работникам, но экономят на налогах за официально устроенных работников, поэтому не трудоустраивают своих рабочих. Также могут быть и другие причины у самих работников, по которым они не стремятся официально трудоустроиться и иметь права, установленные трудовым законодательством для официально работающих граждан. Получение ипотечного займа становится проблемой для неработающих людей, так как наличие работы является одним из обязательных требований к заемщикам.

Кто может взять?

Отсутствие официальной работы не означает напрямую отсутствие постоянного стабильного дохода. Существуют определенные виды деятельности, которые не требуют трудоустройства граждан. Исходя из этого, многие банки могут согласиться выдать ипотечный заем этим категориям граждан при условии, что они действительно имеют доход и возможность выплачивать взятые обязательства.

Получать доход без трудоустройства могут следующие граждане:

- предприниматели;

- люди, сдающие в аренду свою недвижимость;

- фрилансеры;

- пенсионеры;

- работники, которые не имеют официальное трудоустройство, но имеют работу;

- люди, занимающиеся творчеством;

- некоторые другие категории граждан.

Не стоит говорить о том, что получение дохода и неуплата налога является нарушением российского законодательства. Однако в тех случаях, когда гражданин подает декларацию и платит налоги с полученных расходов, это не является нарушением закона. Важно, чтобы деятельность, от которой гражданин получает доход, не требовала от него обязательного трудоустройства согласно нормативно-правовым актам.

Все эти граждане могут доказать факт получения ими денежных средств, поэтому банки смогут рассмотреть их заявку на ипотечный кредит. Но лучше всего подавать заявки не в такие крупные кредитные организации, как Сбербанк, а выбрать другие коммерческие банки, активно борющиеся за потенциальных клиентов. В этом случае шансов получить ипотечный заем будет больше.

Как убедить банк?

Существует несколько важных моментов, которые могут повлиять на решение кредитной организации в положительную сторону. При оформлении заявки можно и нужно:

- Собрать документы, подтверждающие наличие постоянного стабильного дохода. К таким могут относиться подписанные договоры, на основании которых гражданин получает доход (от аренды, от творчества и т.д.), выписки с банковских счетов, фиксирующие движение средств, и другие бумаги.

- Предоставить в залог недвижимость более высокую по стоимости, чем приобретаемая.

- Оплатить первоначальный взнос за приобретаемую недвижимость в размере 20-30%, что будет подтверждением наличия денежных средств у человека.

- Предоставить поручителя или созаемщика по кредиту, имеющего официальное трудоустройство и доход.

- Предоставить правоустанавливающие документы на другую собственность, подтверждающую, что у заемщика есть доход и есть что продать для погашения задолженности.

- Предъявить заграничный паспорт с множеством отметок за последние годы, подтверждающий, что гражданин имеет средства для путешествий.

Все это может поспособствовать тому, что кредитная организация примет положительное решение по заявке.

Условия банка

Кредитные организации не предоставляют особые программы для неработающих официально граждан, но они могут рассмотреть заявку в индивидуальном формате и дать положительный ответ. Однако надо быть готовым к тому, что в этом случае банк идет на повышенный риск, и поэтому условия кредитования не будут такими льготными, какие предлагаются другим заемщикам. Обычно кредитные организации делают следующее:

- повышают процентную ставку по займу;

- требуют страхование не только залогового имущества, но и жизни, здоровья заемщика;

- уменьшают максимальный период действия ипотечного соглашения;

- уменьшают максимально допустимую сумму кредитования.

Возможны и иные изменения условий при подписании такого договора. Поэтому нужно понимать, что при обращении в банк не всегда будет выгодно оформить ипотечный заем на нетрудоустроенного человека. К тому же период действия такого соглашения очень высок. В большинстве случаев бывает выгоднее официально трудоустроиться на необходимый срок и получить ипотеку по более хорошим условиям. Либо в дальнейшем, получив официальное трудоустройство, можно рефинансировать имеющийся кредит на более выгодные условия в другом банке.

Требования банков

В случае отсутствия официального трудоустройства банки осуществляют более строгий контроль над соответствием заемщика остальным важным требованиям. Разные кредитные организации могут устанавливать различные критерии при отборе клиентов, однако в общей своей сути все банки сходятся к одним и тем же параметрам:

- Возраст заемщика — как правило, нижний предел составляет 21 год, а верхняя граница устанавливается 65 лет. При этом срок выплаты по займу должны закончиться к установленной верхней границе.

- Хорошая кредитная история является важным фактором для принятия положительного решения. Если заемщик имеет просроченные кредиты или несвоевременно вносил платежи по другим займам, то, скорее всего, ему будет отказано, так как он относится к ненадежным заемщикам.

- Отсутствие исполнительного производства у приставов по имеющимся задолженностям. Здесь могут быть не только долги по кредитам, но и неоплаченные административные штрафы, коммунальные услуги, алименты и прочие невыполненные обязательства.

- Наличие российского гражданства, а также преимущественно требуется постоянная длительная регистрация человека в том регионе, где подается заявка.

- Возможность заемщика документально подтвердить имеющиеся доходы. Они должны быть необходимого уровня, чтобы оплачивать платежи по кредиту. Сомнения может вызвать завышенный доход, не свойственный для определенной профессии. Поэтому нужно указывать близкие к действительности цифры.

- Наличие первоначального взноса, данное условие является обязательным практически для всех банков. А процент взноса варьируется в пределах 10-20 процентов.

Индивидуально каждая кредитная организация может дополнительно предъявить свои требования. Список обязательных условий можно изучить на официальных сайтах банка, а также непосредственно у сотрудников банковских организаций.

Документы

Подтверждать соответствие установленным требованиям необходимо документально. Поэтому каждый банк устанавливает список обязательных бумаг, необходимых для предъявления при подаче заявки. К обязательным из них относятся:

- личный паспорт заявителя, а также созаемщика или поручителя, если они будут участвовать в оформлении ипотечного соглашения;

- второй документ, подтверждающий личность гражданина, им может быть СНИЛС, ИНН, заграничный паспорт и некоторые другие документы;

- документальное подтверждение доходов человека, он может заполнить справку по форме банка, в которой будут указаны его доходы;

- согласие супруга на участие в ипотечном займе.

Также могут потребоваться и другие документы. Если заемщик получит предварительное одобрение, то ему нужно будет обязательно собрать документы по приобретаемому жилью, чтобы банк его одобрил. Только после этого кредитная организация перечислит денежные средства продавцу или строительной компании.

Также не стоит забывать о том, что ипотеку могут оформить и неработающие пенсионеры. При этом им легко будет представить доказательство своих доходов, достаточно только получить справку из Пенсионного фонда. Важно только, что срок кредитования будет ограничен максимально допустимым возрастом заемщика, установленным данным банком. Но в индивидуальном порядке его могут и увеличить, поэтому подать заявку необходимо.

grazhdaninu.com

Как взять ипотеку без официального трудоустройства (работы)

Жилищные проблемы актуальны для многих граждан Российской Федерации. Но не каждый человек, желающий приобрести жильё, имеет возможность сиюминутно в полном объёме оплатить его стоимость. Для этого банки предлагают возможность оформить объект недвижимости в ипотеку. Чтобы понять, как взять ипотеку без официального трудоустройства, следует ознакомиться с требованиями банка к заёмщику, имеющему статус безработного, или доход которого не соответствует критериям платёжеспособности.

Стандартные банковские требования

Поскольку стоимость квартиры или дома обычно исчисляется в больших денежных суммах, то финансовые учреждения, перед тем, как их выделить, тщательно проверяют заёмщика, предварительно предъявив к нему жёсткие требования.

Одним из трудновыполнимых условий банка является необходимость доказательства платёжеспособности, важными параметрами которой являются:

- факт официального трудоустройства;

- соответствующий уровень дохода.

Безработный статус клиента не означает отсутствие у него денег. Человек может работать без трудового договора или иметь пассивный источник дохода, размер которого позволит ему регулярно выполнять кредитные обязательства. Однако представителям банковского заведения нужно доказать свою финансовую состоятельность

Решение проблемы кредитования

Вопрос о том, можно ли взять ипотеку без официального трудоустройства, актуален в современном мире экономической нестабильности, когда многие работают неофициально, и не могут подтвердить размер своего дохода документально.

Если клиент не имеет постоянного места работы, но получает стабильный доход, позволяющий ему внести первоначальный взнос от стоимости жилья, а также беспроблемно оплачивать ежемесячные платежи, то он имеет возможность оформить ипотечный кредит без предъявления справки о заработной плате, несколькими способами:

- Прибегнув к услугам поручительства при условии наличия во владении собственного имущества. Поручителем может стать любой знакомый или родственник при условии у него постоянного места работы и соответствующего уровня доходов. Имущество заёмщика при этом оформляется в залог.

- Оформив гарантийное письмо об обязательствах внесения первоначального взноса по кредиту в день его оформления.

- Обратившись в кредитную организацию, с просьбой кредитования без справки о доходах под высокие проценты и на минимальный период времени, предусмотренный кредитной программой.

Условия сотрудничества для категории граждан, имеющих статус безработных или заработная плата которых не соответствует требованиям банка

Стандартные банковские учреждения кредитуют при условии обязательного внесения денежных средств, в виде первоначального взноса в размере, не превышающем 15 процентов.

При возникновении вопроса о том, как оформить ипотеку, если не работаешь, следует ознакомиться с требованиями банковского заведения относительно возможности сотрудничества с клиентом, имеющим неофициальный источник доходов.

Обычно финучреждения требует внесения первоначального взноса в размере до 50 процентов от стоимости недвижимости, что является доказательством финансовой состоятельности заявителя.

Однако для многих заёмщиков такой финансовый платёж является неподъёмной суммой, потому им проще обратиться в кредитные организации, предоставляющие деньги в заём под высокие проценты, но без необходимости внесения денежных средств в момент оформления соглашения.

Заём в кредитных организациях

Самым простым способом покупки жилья в кредит без официальной работы у заёмщика, является оформления займа в кредитных организациях. Основной специализацией таких финансовых учреждений является потребительское кредитование, предметом которого является движимое и недвижимое имущество

Получение кредита возможно после оформления анкеты и подписания пользовательского соглашения о сотрудничестве, которое впоследствии будет являться договором между кредитором и заёмщиком, носящим юридическую силу.

В документе обязательно присутствуют разделы:

- условия сотрудничества;

- срок действия соглашения;

- регулярность выполнения обязательств;

- размер обязательных платежей;

- условия, при которых происходит начисления пени и штрафных санкций;

- способы урегулирования вопроса в случае злостного невыполнения обязательств.

Кредит под залог имущества

Готовность человека оформить под залог собственное имущество является убедительным аргументом о серьёзности его намерений, даже если он официально не трудоустроен.

Обязательным условием сотрудничества является соответствие стоимости объекта залога размера денежной суммы, оформленной в кредит.

Банковские учреждения позволяют брать кредит под залог:

- квартиры;

- дома;

- земельного участка;

- коммерческой недвижимости;

- транспортных средств;

- техники;

- драгоценностей;

- ценных бумаг.

Получающий заём должен, после нотариального оформления имущества в залог, внести первоначальный взнос.

Если клиент не будет выполнять обязательств, в соответствии с договором, объект залога изымается из владения заёмщика в фонд погашения долга.

Покупка жилья с помощь поручителей

Проблема с тем, как получить ипотеку, если заявитель не имеет оформленный доход, может быть решена при помощи поручителя. Следует отметить, что к поручителю банковскими организациями выдвигаются такие же требования, как и к заёмщику:

- отсутствие судимости в прошлом и настоящем;

- отсутствие иждивенцев;

- наличие постоянного места работы;

- регистрация в месте проживания заёмщика;

- возможность предоставления справки о доходах.

При проведении расчёта о возможности кредитования учитывается получаемый поручителем доход с коэффициентом 0,50.

Главным критерием, определяющим возможность приобретения жилья в кредит, является финансовая состоятельность потенциального заёмщика. Немаловажное значение на принятие решения банком оказывает наличие у него имущества, соответствующего требованиям финансового учреждения для оформления его в залог.

[smartcontrol_youtube_shortcode key=”как взять ипотеку человеку без официального трудоустройства” cnt=”1″ col=”1″ shls=”false”]

prosobstvennost.ru

Как взять ипотеку без официального трудоустройства

Ипотечные кредиты — это популярные банковские продукты, дающие возможность каждому человеку стать владельцем собственной жилой недвижимости. Для этого важно только соответствовать определенным требованиям банковской организации, подготовить конкретный пакет документов и учесть некоторые другие нюансы процесса. Главным условием является подтвержденный документально заработок, поэтому нередко у людей возникает вопрос, как взять ипотеку без наличия официального трудоустройства.

Дело в том, что не все работают оформленными в организациях, поэтому нередко получают заработную плату в «конверте». Желающие получить кредит, имеют финансовые возможности для уплаты средств по ипотеке, однако доказать это официальными документами не могут.

Какие требования предъявляются к заемщику при оформлении ипотеки

Каждый современный банк в России выдает ипотеку при соответствии заемщиков некоторым условиям:

- наличие российского гражданства;

- постоянная прописка в том регионе, где планируется покупать новое жилье с применением заемных банковских средств;

- возраст должен быть старше 21 года;

- официальный и достаточный доход, чтобы без проблем и перебоев справляться с высокими и постоянными платежами по ипотеке;

- наличие определенного количества денежных средств, используемых в качестве первоначального взноса за ипотеку;

- оптимальный стаж работы, превышающий один год;

- непременное страхование покупаемого объекта жилой недвижимости.

В соответствии с данными требованиями можно утверждать, что без официальной работы рассчитывать на одобрение данного вида кредита практически невозможно. Дело в том, что банк должен быть уверен в платежеспособности и стабильном финансовом состоянии потенциального заемщика, а эти факторы непременно обязаны подтверждаться документально. Поэтому, если претендует на получение займа безработный человек или гражданин с «серой зарплатой», то у банка нет доказательств его оптимального дохода, по этой причине неизвестно, как заемщик станет справляться с платежами.

Однако из-за обстановки в стране, когда спрос на кредитные продукты падает в связи с кризисом и уменьшением платежеспособности населения, банки начинают более лояльно относиться к потенциальным заемщикам, не обладающим документами об официальном заработке. Оформление ипотеки без справки с места работы возможно в случае, если гражданин сможет доказать наличие неофициального заработка.

Лучше всего изначально обращаться для оформления ипотечного займа не в какие-либо крупные и востребованные банки, а в небольшие региональные банковские учреждения, стремящиеся всеми силами привлечь клиентов. Кроме того, хорошие шансы на получение денег в финансовых организациях, где потенциальный заемщик ранее уже брал кредиты.

Учитывается, что если не работаешь, но претендуешь на получение ипотеки, банки в любом случае будут предлагать невыгодные и жесткие условия, существенно отличающиеся от тех, которыми пользуются стандартные заемщики.

Какие документы представляются для подтверждения платежеспособности

Если потенциальный заемщик не может взять справку о доходах с официального места работы, поскольку работает фактически нелегально, то с помощью другой документации он может подтвердить наличие постоянного и конкретного по размеру дохода. К подобным документам относится:

- Справка, полученная от работодателя, у которого гражданин трудится. Хоть бумага имеет произвольный вид и не обладает юридической силой, многие банки принимают ее в расчет, поэтому это может положительно сказаться на оформлении займа.

- Расписки, указывающие на получение денег гражданином от других лиц или компаний, причем получающий эти документы человек должен собирать их на протяжении хотя бы 6 месяцев.

- Гражданские договоры, на основании которых потенциальный заемщик оказывал какие-либо платные услуги.

- Акты о выполненных работах, оплаченных по конкретным тарифам.

- Выписка, полученная в банке, по которой видны движения денежных средств. Если для этого использовался счет учреждения, в котором планируется оформить ипотечный займ, то этот документ будет положительно воспринят сотрудниками.

- Договор аренды или найма, если у гражданина имеется какое-либо имущество, передаваемое им в аренду или наем. Сюда относится не только жилая недвижимость, но и транспортные средства или специализированная техника.

- Справки, полученные от разных социальных служб, подтверждающие получение заемщиком каких-либо пособий или иных государственных выплат.

- Декларация о доходах за прошлые года. Такой документ является оптимальным для брокеров или фрилансеров, а также других специалистов, уплачивающих налоги.

- Выписка, получаемая с брокерского счета, если основным источником дохода человека является торговля на биржах.

- Документация, подтверждающая наличие у потенциального заемщика ценных бумаг, по которым он получает дивиденды или иные доходы.

- Прочие бумаги, выступающие доказательством наличия у человека постоянного и высокого дохода.

Если возникает вопрос, как получить ипотеку безработному, то для этого придется предпринять все необходимые меры, направленные на представление документации, подтверждающей наличие дохода. Без этого рассчитывать на приобретение квартиры в кредит не получится. Банки часто идут навстречу потенциальным клиентам, если те могут доказать, что их доход является достаточным для своевременного внесения ипотечных платежей.

Какие факторы положительно влияют на одобрение ипотеки безработному

Как оформить ипотеку человеку, не имеющему официального дохода — всегда актуальный вопрос. Для этого не только подготавливается вышеуказанная документация, но и могут применяться определенные меры, направленные на повышение доверия банка к заемщику. К ним относится:

- Предоставление большого по размеру первоначального взноса. Как правило, большинство банков требует минимально 20% от цены квартиры в качестве начальной оплаты. Однако, если у потенциального заемщика имеются свободные денежные средства, то он может оплатить сразу половину стоимости покупаемой недвижимости. Когда вносится примерно 75%, то банки могут не потребовать документов, подтверждающих платежеспособность. Правда, обычно люди, планирующие оформить ипотеку, не обладают значительными средствами, поэтому найти такую существенную сумму непросто.

- Привлечение поручителей или созаемщиков. Подобный метод также считается достаточно действенным, поскольку если банк будет уверен, что при возникновении ситуации, когда заемщик не сможет справляться с платежами, за него средства будут внесены поручителями или созаемщиками. К привлекаемым гражданам предъявляются многочисленные и жесткие требования. Такие люди должны быть официально трудоустроенными (минимальный стаж полгода) и получающими хороший доход. Нельзя, чтобы у них находились родственники на иждивении.

- Передача ценного имущества в качестве залога. Если у человека, планирующего оформить ипотеку, имеется уже квартира или дом в собственности, а также транспортное средство или иные ценности, которые могут передаваться в качестве залога, то предоставление их банку под обременение может положительно сказаться на результате подачи заявки. Хотя при ипотеке уже сама покупаемая квартира выступает в качестве залога, но дополнительные вещи хорошо воспринимаются банком. Предоставить для этого можно не только объекты жилой или нежилой недвижимости, но и движимые ценности, бумаги или украшения. Желательно, чтобы стоимость имущества, передаваемого в залог, была равна оформленному кредиту.

Таким образом, оформить ипотеку человеку, у которого имеется только неофициальный доход, реально, однако достаточно сложно, поскольку приходится подготавливать много разной документации и доказывать банку свою платежеспособность, а также высокую ответственность.

Обычно такие крупные банки, как Сбербанк или ВТБ 24 сразу отказывают в выдаче ипотечного займа человеку без официального трудоустройства, поэтому подача заявки в эти учреждения считается бессмысленным решением. Лучше всего обратить внимание на мелкие банки, желательно региональные. Они зачастую не обладают существенной клиентской базой, а значит, могут пойти навстречу и оформить ипотеку клиенту, не обладающему официальным доходом.

В завершение можно сказать, что оформление ипотеки безработным — это сложный и специфический процесс. Нередко даже при предоставлении большого количества документов, привлечении созаемщиков и поручителей, а также при предложении существенного первоначального взноса банки все равно отказывают в выдаче кредитных денег. В этом случае приходится устраиваться на работу официально или отказываться от мечты купить квартиру в кредит.

wsekredity.ru

Как взять ипотеку без официального трудоустройства

Сейчас возможность получения ипотеки помогает огромному количеству людей, не имеющих крупных накоплений, приобрести жилье. Можно ли получить ипотеку, когда заемщик не имеет официального трудоустройства? Зачастую отсутствие стажа в трудовой не значит, что человек не работает и не имеет дохода. Стоит разобраться, как взять ипотеку без официального трудоустройства и доказать банку свою финансовую состоятельность.

Как подтвердить платежеспособность, не работая официально

В большинстве случаев, положительный ответ от банка заемщики получают ввиду подтверждения своих доходов, в чем помогает наличие трудовой и справка о доходах. Но не работая официально, представить такой пакет документов человек не сможет. Тем не менее, решение, как взять ипотеку без официального трудоустройства, есть.

Для этого нужны источники дохода, которые кредитуемый в состоянии подтвердить. Хорошим подспорьем будет декларация о доходах за последние годы, справка с отчетом о движении средств на счету, бумаги, подтверждающие крупные покупки, акты выполненных работ, и прочие документы, благодаря которым можно уведомить банк о платежеспособности.

Следует отметить, если банк поймает кредитуемого на предоставлении фиктивных и недействительных документов, то в выдаче ипотеки без официального трудоустройства будет отказано.

Есть несколько способов подтвердить дох при неофициальном трудоустройстве. Но лучшим вариантом в данном случае будет обращение в банк, в котором у вас открыт счет, куда периодически происходит поступление денежных средств.

Есть несколько способов подтвердить дох при неофициальном трудоустройстве. Но лучшим вариантом в данном случае будет обращение в банк, в котором у вас открыт счет, куда периодически происходит поступление денежных средств.Помощь в получении ипотеки при серой зарплате

Для того чтобы получить положительный ответ банка, можно прибегнуть к помощи в получении ипотеки без официального трудоустройства.

Привлечение созаемщика

И этой помощью окажется возможность привлечения созаемщиков или поручителей. Заработок партнера по браку всегда учитывается, и, если любимый человек оформлен по ТК, можно оформить ипотеку на него. Доход обоих супругов считается общим в любом случае, а если вариант с привлечением второй половины не подходит, можно обратиться к помощи поручителей для получения ипотеки без официального трудоустройства.

Стоит отметить, что финансовые возможности поручителей рассчитываются банком на половину от суммы займа. А требования, которые финансовая организация предъявляет поручителю, не отличаются от требований к заемщику.

Взять ипотеку без официального трудоустройства поможет привлечение заемщика, который сможет официально подтвердить свой доход и занятостьШансы взять ипотеку без официального дохода с помощью поручителя вырастут, если у него:

- нет проблем с законом;

- положительная кредитная история и отсутствуют непогашенные кредиты и задолженности;

- может предоставить справку 2-НДФЛ;

- официально трудоустроен;

- не имеет иждивенцев.

Обращаться за помощью к поручителю, у которого нет официального дохода, не стоит, шансы на получение ипотеки от этого не вырастут.

Взять кредит под залог имущества

Действенным способом, как можно получить ипотеку без официального трудоустройства в 2017 году, является предоставление ценного имущества под залог. Сюда можно отнести как недвижимость, так и автомобили, технику, ценные бумаги или дорогие украшения.

Важно, что шансов на одобрение кредита банком больше, когда заложенное имущество хоть и не сильно расходится в цене с приобретаемым жильем, но все же стоит дороже.

Как взять ипотеку без официального заработка, если вариант с залогом не подходит? Большое влияние на решение банка может оказать и первоначальный взнос.

Сделать большой первоначальный взнос

Весомым аргументом для выдачи ипотеки без официального трудоустройства в 2017 году служит первый взнос по кредиту. Когда заемщик в состоянии внести крупную сумму в день оформления ипотеки, банк видит в нем ответственного и платежеспособного клиента.

Если при обращении в банк для получения ипотеки без официального трудоустройства, у кредитуемого есть возможность внести больше половины от

Помощью в получении ипотеки без официального трудоустройства в 2017 году может оказать первоначальный взнос, который должен составлять не менее 50% от необходимой суммы для покупки жильяобщей стоимости жилья, показатели платежеспособности и наличие документов о доходах могут не рассматриваться вообще.

В случае, если ни один из вариантов не подходит, можно обратиться в один из банков, выдающих кредиты без справок о доходах, залога имущества или поручителей. Можно оценить условия ипотеки без официального трудоустройства на примере Сбербанка.

Можно ли получить ипотеку без официального трудоустройства в Сбербанке в 2017 году

Как взять ипотеку без официального трудоустройства в Сбербанке? В первую очередь, для этого нужно иметь два документа, удостоверяющих личность – паспорт, и дополнительный, будь то СНИЛС, военный билет или водительские права.

Помимо этого, кредитуемый должен соответствовать требованиям Сбербанка:

- постоянная прописка РФ;

- не судим;

- хорошая кредитная история;

- на момент последней выплаты по ипотеке быть не старше 65 лет.

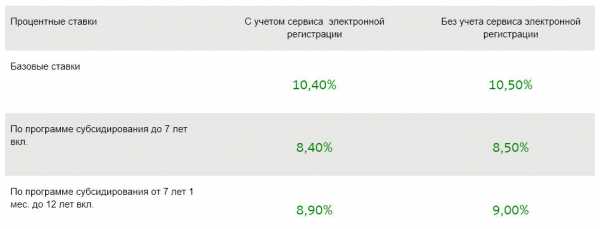

Из плюсов получения ипотеки без официального трудоустройства по двум документам в Сбербанке в 2017 году следует отметить оперативность, возможность досрочного погашения и относительно низкую ставку (8,9-10,5% годовых).

Процентная ставка, под которую можно получить ипотеку в Сбербанке без официального трудоустройства

Процентная ставка, под которую можно получить ипотеку в Сбербанке без официального трудоустройстваК минусам ипотеки без официального заработка и помощи поручителей относится высокий первоначальный взнос (не ниже 50%), годовая ставка, которая все же вырастает в сравнении со стандартной ипотекой, а также сжатые сроки погашения кредита.

Также к требованиям относится и обязательное страхование. Можно выбрать страховую из списка, предложенного финансовой организацией, либо выбрать понравившуюся самому, но она должна соответствовать стандартам банка. В противном случае, полис ненадежной страховой Сбербанк не примет.

Заключение

Ответ на вопрос: можно ли получить ипотеку без официально трудоустройства прост — да. Для этого нужно доказать банку свою платежеспособность и быть готовым платить более высокую процентную ставку, а также рассчитаться с кредитом в сжатые сроки. Важно не иметь долгов перед другими кредитными организациями, предоставлять достоверные данные, тогда банк ответит согласием и предоставит ипотеку людям без официального трудоустройства.

ipoteka.zone