Как перейти с ЕНВД на УСН: порядок действий, документы, сроки

Каждый предприниматель желает оптимизировать налогообложение, поэтому выбирает такой режим, который идеально соответствует особенностям деятельности. Поэтому нередко возникает вопрос, как перейти с ЕНВД на УСН? Смена режима может быть обусловлена изменением направления работы или другими причинами. Процедура может выполняться в любой момент времени, но об этом необходимо своевременно уведомить налоговую службу. Дополнительно важно заранее убедиться, что работа ИП или компании соответствует требованиям УСН.

Кто может выполнить процесс?

Перед тем как перейти с ЕНВД на УСН, необходимо убедиться, что процедура может выполняться предпринимателем. Этим правом обладают:

- фирмы и индивидуальные предприниматели, которые работали по ЕНВД, но приняли решение заняться другим видом деятельности, по которому невозможно пользоваться ЕНВД, поэтому ими осуществляется переход на УСН;

- предприятия, у которых прекращается обязанность по уплате ЕНВД, так как вносятся соответствующие корректировки в законодательство региона, поэтому в конкретном городе запрещается работа по этому налоговому режиму;

- фирмы, которые во время работы нарушают требования, предъявляемые к плательщикам ЕНВД, поэтому предприниматели вынуждены выбрать другую систему, причем наиболее актуальным выбором считается УСН.

Процедура перехода должна выполняться исключительно с уведомлением об этом налоговой службы. Для этого используются два бланка перехода с ЕНВД на УСН, так как первоначально надо сняться с учета по вмененному налогу, а после встать на учет как плательщик по упрощенной системе.

Какие требуются документы?

Перед тем как перейти с ЕНВД на УСН, необходимо подготовить определенную документацию для этого процесса. Для выполнения процедуры требуется следующий перечень бумаг:

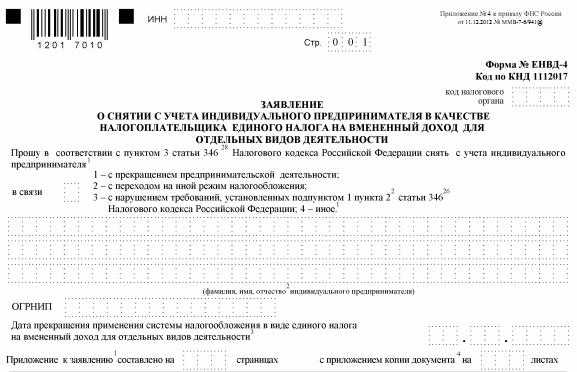

- заявление о снятии ИП или компании с учета в качестве плательщика ЕНВД, причем процесс должен выполняться в течение 5 дней после прекращения работы по этому режиму;

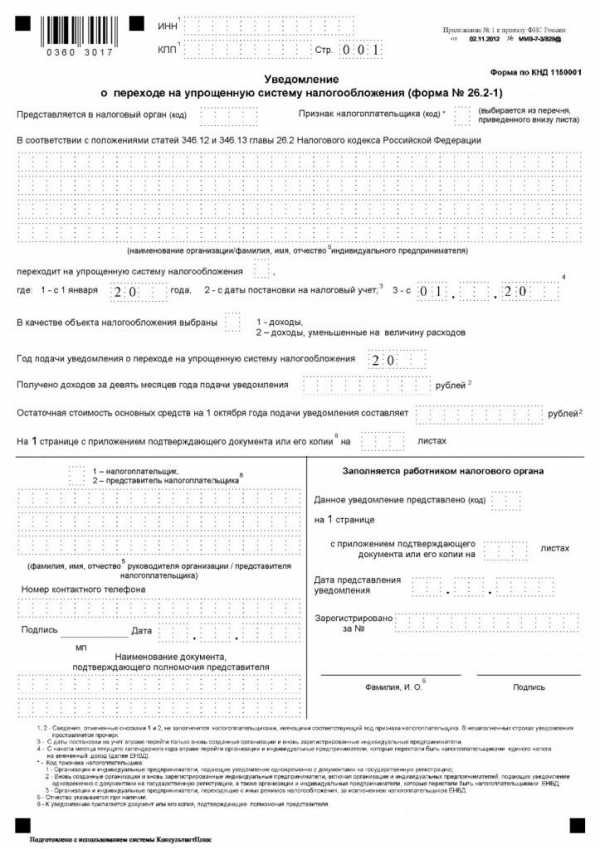

- уведомление о переходе на УСН, составленное по специальной форме, закрепленной в законодательстве.

Документы могут лично передаваться налоговому инспектору при посещении отделения ФНС, а также их можно отправить в учреждение электронным способом. Образец уведомления о снятии бизнесмена с учета в качестве плательщика ЕНВД можно изучить ниже.

Отличия УСН от ЕНВД

При переходе на какой-либо режим предприниматель должен тщательно оценить все его особенности. К нюансам использования УСН или ЕНВД относится:

- при применении ЕНВД уплачивается налог на вмененный доход, который зависит от выбранного направления деятельности;

- вмененная система не принимается во многих регионах страны;

- для использования ЕНВД надо работать только в строго ограниченных направлениях деятельности;

- при использовании УСН можно выбрать два способа расчета налога, так как может взиматься 6 % со всего дохода или 15 % с прибыли, для чего приходится рассчитывать разницу между доходами и расходами;

- только при переходе с ЕНВД на УСН допускается выполнять процедуру в середине года;

- необходимые документы в ФНС должны передаваться в течение 5 дней после изменения особенностей работы предпринимателя.

Порядок перехода с ЕНВД на УСН закреплен на законодательном уровне, поэтому если руководитель фирмы или ИП нарушит данную процедуру, то предприниматель может привлекаться к ответственности или автоматически переводиться на ОСНО, уйти с которого можно будет только с начала следующего года.

Правила расчета налога по упрощенному режиму

Важно разобраться не только в том, как перейти с ЕНВД на УСН, но и с какими сложностями во время расчета налога по новому режиму придется столкнуться. К основным особенностям относится:

- при УСН важно заниматься ведением КУДиР, чтобы учитывать все расходы и доходы от деятельности;

- если во время перехода у предпринимателя имеется дебиторский долг, то его не надо учитывать при расчете единого налога;

- затраты, которые пришлось понести еще при использовании ЕНВД, не могут снижать налоговую базу по упрощенному режиму.

Образец заявления о переходе на УСН можно изучить ниже.

Сроки и порядок перехода

Многие предприниматели по разным причинам вынуждены переходить с вмененного дохода на УСН. Подача на переход с ЕНВД заявлений и уведомлений может выполняться в любой момент времени, поэтому для этого не требуется ждать начала нового года.

Уведомление о снятии предпринимателя с вмененного дохода необходимо передавать в течение 5 дней после изменения условий работы. Заявление об использовании упрощенной системы должно передаваться в течение 30 последующих дней.

Предприниматели должны хорошо разбираться в том, когда можно перейти с ЕНВД на УСН, чтобы не нарушать своими необдуманными действиями налоговое законодательство.

Нюансы при совмещении

Некоторые предприниматели работают сразу в нескольких направлениях деятельности. Допускается даже работать ООО на ЕНВД. Переход на УСН в этом случае выполняется таким же образом, как и частными предпринимателями.

Если работает фирма по нескольким видам деятельности, то допускается совмещать несколько режимов. Процедура разрешается как для ИП, так и для разных организаций. Но для этого необходимо хорошо разбираться в правилах ведения раздельного учета. Сложности обычно возникают при использовании упрощенной системы, когда взимается 15 % с прибыли. В этом случае трудно определить, какие расходы относятся к вмененному налогу, а какие причисляются к упрощенному режиму.

Правила составления отчетности при совмещении

По каждой системе отдельно сдаются декларации в ФНС в сроки, установленные законодательством.

По вмененному режиму требуется уплачивать налог ежеквартально, а также декларация сдается раз в три месяца.

По упрощенному режиму перечисляются ежеквартально авансовые платежи. Декларации сдается в ФНС только раз в год.

Разрешается ли обратный переход?

Условия перехода с ЕНВД на УСН считаются достаточно простыми, но нередко предприниматели задумываются об обратном переходе. Процедура может выполняться с учетом следующих правил:

- Переход на вмененный налог разрешается только с начала следующего календарного года. При этом должны соблюдаться правильные сроки. До 15 января следующего года необходимо передать в отделение ФНС уведомление об отказе пользоваться во время работы упрощенной системой. В течение 5 последующих дней необходимо передать уведомление об использовании ЕНВД.

- Если фирма теряет право пользоваться УСН в середине года, то она не сможет перейти на вмененный налог. Как только право будет утеряно, налогоплательщик обязан уведомить об этом налоговую службу. После этого он автоматически переводится на ОСНО. Работать по этому режиму придется до конца текущего года.

Перед непосредственным переходом предприниматель должен хорошо разобраться в том, что такое УСН, чтобы не столкнуться уже во время работы с разными сложностями. Это обусловлено тем, что обратный переход возможен только с начала нового года.

Какие возникают сложности?

УСН для ИП без работников является идеальным выбором, так как имеется возможность снизить налогооблагаемую базу на размер страховых взносов. Если у предпринимателя имеются наемные специалисты, то снизить базу можно только на 50 % от уплаченных взносов.

При переходе на УСН с вмененного налога могут возникать некоторые сложности. К ним относится:

- усложняется учет, а особенно это относится к ситуации, когда выбирается система «Доходы минус расходы»;

- важно разобраться в том, как отчитываться за месяц, часть которого работает предприниматель по вмененному доходу, а в оставшиеся дни применяется упрощенная система;

- к ИП и фирмам, использующим упрощенный режим, применяются разные ограничения, поэтому перед непосредственным переходом следует удостовериться, что разрешается пользоваться УСН для выбранного направления работы.

Практика показывает, что работники налоговой службы часто проводят внеплановые проверки в отношении предпринимателей, которые регулярно меняют налоговые режимы или совмещают несколько систем одновременно. Поэтому важно первоначально разобраться в том, что такое УСН и ЕНВД, как осуществляется переход между этими режимами, а также как правильно вести учет по каждой системе.

Плюсы перехода

Переход с вмененного налога на упрощенную систему обладает многими плюсами для предпринимателей. К ним относится:

- на УСН, как и на ЕНВД, не требуется уплачивать НДФЛ, НДС или другие виды налогов, хотя имеются исключения при уплате налога на имущество, так как если используется в предпринимательской деятельности объект, для которого рассчитана кадастровая стоимость, то за него придется ежегодно уплачивать налог;

- «упрощенцы» обязаны перечислять в ПФ 20 % в виде страховых взносов, а не 30 %, что считается несомненным преимуществом, так как значительно снижается финансовая нагрузка;

- бизнесмены самостоятельно выбирают предмет налогообложения, представленный доходами или прибылью, причем от этого выбора зависит, какая ставка будет применяться для расчета точного размера налога;

- отменен для предпринимателей на УСН кассовый лимит, а также они могут пользоваться разными привилегиями в отношении проводимых операций, поэтому в конце рабочего дня в кассе может находиться любое количество наличных средств;

- не требуется ведение бухгалтерского учета;

- на упрощенной системе надо сдавать только одну декларацию в год, а вот при использовании вмененного налога приходится составлять 4 декларации в год, так как они сдаются в ФНС ежеквартально;

- разрешается совмещать УСН с другими системами налогообложения, что позволяет значительно экономить средства на налогах;

- региональными властями может значительно снижаться ставка по УСН, причем нередко для поддержки малого бизнеса она равна 0 %.

Хотя ЕНВД и УСН являются схожими системами налогообложения, но применение каждого режима обладает определенными преимуществами. Нередко предприниматели не знают о том, какую прибыль они будут получать, поэтому целесообразно работать именно на УСН. Подача на переход с ЕНВД на УСН уведомлений должна выполняться в установленные сроки, а иначе предприниматель будет переведен принудительно на ОСНО.

Минусы перехода

Отказ от ЕНВД в пользу упрощенной системы имеет некоторые минусы. К ним относится:

- не все ИП и фирмы могут воспользоваться УСН, так как учитываются некоторые ограничения, относящиеся к размеру годовой выручки и количеству работников;

- если уже в процессе работы будет нарушено хотя бы одно требование к использованию этой системы, то автоматически предприниматель будет переведен на ОСНО;

- не все расходы компании можно принимать для уменьшения налоговой базы;

- усложняется учет, так как если выбирается система, по которой взимается 15 % с прибыли, то придется правильно учитывать все расходы, которые должны быть документально подтвержденными и обоснованными;

- если по разным причинам будет утеряно право применять УСН, то перейти снова на этот режим можно будет только через год.

Поэтому перед подачей уведомления и заявления следует убедиться в целесообразности такого перехода.

Судебная практика

Нередко процедура перехода осуществляется предпринимателями с многочисленными нарушениями разных требований. При таких условиях переводятся принудительно бизнесмены на ОСНО. Они могут оспорить такое решение налоговой службы в суде.

Практика показывает, что наиболее часто судьи становятся на сторону налоговых инспекторов. Но существуют прецеденты, когда решение принималось в сторону налогоплательщика. В любом случае при переходе на новый налоговый режим предприниматели должны учитывать правила осуществления этого процесса. В ином случае придется столкнуться с неприятными налоговыми последствиями.

Заключение

ЕНВД и УСН являются упрощенными специальными режимами, позволяющими уплачивать в бюджет только один налог. Они имеют много отличий, поэтому нередко возникает необходимость перехода с вмененного налога на упрощенную систему. Процедура может выполняться в любой период времени.

Переход должен быть официальным, поэтому о нем необходимо уведомлять работников налоговой службы. Для этого своевременно передается уведомление о снятии с учета в качестве плательщика ЕНВД, а также заявление на переход на упрощенный режим.

fb.ru

Переходим с ЕНВД на УСН

В процессе активного функционирования у вашего предприятия может возникнуть потребность либо вынужденная необходимость сменить режим, по которому начисляются налоги. С этим не исключено столкнуться любому законопослушному гражданину и его бизнесу. Знания того, из каких шагов состоит подобный переход, может оказаться недостаточно. Процедура должна быть пройдена предельно корректно и не противоречить актуальному налоговому законодательству.

С какого момента можно

Переход с ЕНВД на УСН может быть частью мероприятий компании или коммерсанта по достижению большей прибыли. Прежде чем задаваться вопросом, как перейти с первого спецрежима на второй, следует понимать, что право на это появляется в течение двенадцати месяцев.

Воспользоваться такой возможностью могут:

- фирмы и ИП, прекратившие один вид деятельности на ЕНВД и занявшиеся другим уже на УСН;

- потерявшие основания уплачивать вмененный налог из-за поправок в местных законах;

- кто занимается деятельностью, которая перестала подпадать под нормы ЕНВД. Например, транспортное предприятие расширило свой автопарк с 20 до 27 единиц техники.

Не нарушая сроки

В законах нет конкретных временных диапазонов у процедуры перехода с «вмененки» на УСН и новый вид деятельности. Одну оговорку Минфин делает для только что созданного бизнеса: он рекомендует оповещать о начале применения УСН в пределах тридцати календарных дней с даты из свидетельства о постановке на налоговый учет.

Пояснений касаемо даты, которая будет фиксировать начало перехода на УСН, чиновники для указанного случая не делают. Есть смысл вести отсчет с того дня, который указан в документе о снятии с учета по уплате налога на вмененный доход.

Аналогичного подхода можно придерживаться, когда муниципальные власти официально «подрезали» ЕНВД на своей территории и ваш вид деятельности попал под сокращение.

В законах не конкретизировано время подачи бумаг о смене режима. Не прописаны и нормативы по срокам в отношении фирм, которые больше не подпадают под «вмененку».

Пример

ООО «Расчет» перестало заниматься размещением рекламы на транспорте 03 июня 2016 года. В тот же день в инспекцию от него поступило заявление об уходе с ЕНВД, и уплачен этот налог за период с 01 апреля по 03 июня 2016 года (налоговый период – квартал). ООО «Расчет» считается компанией на УСН с 1 июня 2016 года.

Документы для смены спецрежима

Плательщик, имеющий необходимость или желание перейти с ЕНВД на УСН, должен оформить для налоговиков:

- заявление о снятии с учета как плательщика ЕНВД – подается не позднее пяти рабочих дней с момента прекращения деятельности;

- уведомление о переходе на УСН по установленной форме.

Допускается передача обоих документов через удаленный функционал в электронном виде.

Пример

Фирма занималась изготовлением плетеной мебели, что позволяло быть на «вмененке» и уплачивать соответствующий налог. Однако 01 июня 2016 года местные органы власти отменили обложение такого вида работ единым налогом.

Сложности смены спецрежимов

Замена режима налогообложения сопряжена с большой вероятностью возникновения спорных ситуаций.

Когда предприниматель, фирма лишают права отчислять государству средства по «вмененке», вступают в силу основания для замены его выплатами по упрощенной системе. Но главная сложность связана с недостатком исчерпывающего описания конкретных случаев, когда лицо больше не квалифицируется как ЕНВД-шник.

Между спецрежимами

Допустим, предприятие прекратило платить в бюджет по вмененному доходу, так как превысило физические данные, внесенные в ст. 346.26 НК РФ. Осуществить переход упрощенную систему, как считает Минфин, возможно только с начала следующего года. В текущий же момент корректно произвести замену на общую систему.

Остаются ли ИП, юрлицо плательщиками ЕНВД, когда деятельность, которую они ведут, больше не удовлетворяет требованиям «вмененки»? Налоговый кодекс не дает исчерпывающего ответа.

Известны комментарии финансового министерства и контролирующих органов по данной ситуации до 2013 года. Тогда закон позволял заменить используемый режим на УСН только тогда, когда местное законодательство вывело из-под ЕНВД соответствующую деятельность. В остальных случаях (когда деятельность сама вышла из зоны ЕНВД) применять УСН разрешалось только с 1 января будущего года.

Обратная история с теми, кому нужно заменить упрощенную систему на «вмененку». Вся деятельность, которую ведет лицо, обязана совпадать с требованиями налогового законодательства к ЕНВД. А это – конкретные виды деятельности, что на практике выполнимо далеко не всегда.

Судебные споры о смене спецрежимов

Судебная практика принимала во внимание различные мнения о том, как перейти с ЕНВД на УСН в рамках существующих правил. В одних случаях споры решались в пользу финансового министерства.

В других – суды удовлетворяли требования стороны плательщика. Ввиду отсутствия четкого предписания по действию положений статьи 346.13 НК РФ, они разрешали сразу в течение года уйти на УСН независимо от причины утраты права на «вмененку».

Учтите: если возникнет спорная ситуация, которая будет требовать судебного вмешательства, исход дела может быть в пользу любой из сторон. Попытка перейти на «упрощенку» с того месяца, в котором перестала функционировать «вмененка», может потребовать представить доказательства правоты своих действий инспекторам и (или) суду.

В ситуации, при которой фирма совмещала УСН и ЕНВД и утратила возможность использовать «вмененку» из-за превышения физических показателей, Минфин не возражал против перехода на УСН. Чиновники решили, что в данной ситуации организация должна сменить режим с начала месяца, в котором были зафиксированы изменения.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

Как перейти с енвд на упрощенку

Все о переходе с УСН на ЕНВД в 2019 году

Согласно действующему законодательству, в России в 2019 году перейти на единый налог могут организации или ИП, которые предоставляют такие услуги, как ремонт автомобилей и мотоциклов, перевозка грузов или пассажиров. Также эта система подходит для тех, кто занят в сфере общепита, в производстве наружной рекламы, в сфере аренды недвижимости и земельных участков. Перейти с «упрощенки» на единый налог могут владельцы ветеринарных клиник, а также организации, предоставляющие различные услуги в бытовой сфере.

Порядок и сроки перехода на УСН с ЕНВД

Для того, чтобы перейти с ЕНВД на упрощенку с нового календарного года.

надо уже сейчас предпринять необходимые действия. Какие действия предпринимать, зависит о того — является ли для «вмененщика» упрощенная система налогообложения — новой или он уже совмещает УСН с ЕНВД. И в том, и в другом случае для перехода с нового календарного года на упрощенку, придется перевести на УСН всю деятельность.

Переход с ЕНВД на упрощенку: как правильно осуществить?

У вашей компании есть желание перейти с вмененки на упрощенную систему?

По общим правилам это можно сделать только со следующего года.

Но можно предпринять и вынужденные меры, чтобы начать применять УСН тогда, когда вам будет удобно.

Подробнее об этом вы узнаете из статьи, которую подготовили наши коллеги из журнала «Упрощенка» . Так, первый вариант перехода — это добровольный.

17 Февраля 2019Как перейти с ЕНВД на УСН

ЕНВД и УСН – принципиально разные схемы налогообложения, каждая из них может быть более выгодной при определённых обстоятельствах, поэтому в желании перейти с одного налога на другой нет ничего необычного.

Помимо всего прочего, УСН освобождает ИП от необходимости платить НДС и НДФЛ, а юридических лиц – от НДС и налога на прибыль.

Отказ от ЕНВД может быть связан и с тем, что он существует в РФ только до 1 января 2019 года, поэтому лучше заблаговременно озадачиться переходом. Прежде стоит убедиться, что соблюдены все условия, позволяющие организации работать по УСН.

Условия перехода с ЕНВД на УСН

Компании, а также ИП, которые осуществляли свою трудовую деятельность по ЕНВД, однако уже прекратили заниматься в одном направлении и перешли на другую разновидность работы.

Юридические лица, у которых заканчиваются обязательства по оплате ЕНВД по причине изменений в региональном законодательстве. Говоря простыми словами, у них больше нет прав оплачивать ЕНВД.

Компании либо же ИП, которые смогли перейти черту условий использования (согласно статье 346.36 НК РФ )

Как перейти с УСН на ЕНВД: особенности, порядок и сроки перехода

ЕНВД представляет собой систему налогообложения, которая применяется для определенной деятельности, а не отдельно для юридического лица. Для того чтобы перейти с УСН на ЕНВД, организации необходимо встать на учет в налоговые органы и подать соответствующее уведомление о переходе на другую систему налогообложения.

Рассмотрим подробнее, как перейти на. Согласно нормам действующего законодательства, в 2019 году плательщиками единого налога могут стать организации и ИП, которые предоставляют определенные услуги.

Как плательщику ЕНВД перейти на УСН

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта слева или звоните по телефону +7 (499) 703-35-33 доб. 479 (Москва) +7 (812) 309-06-71 доб. 122. Это быстро и бесплатно !

Отказавшись от добровольно, перейти на упрощенку можно только со следующего календарного года (п.

1 ст. 346.28 НК РФ). При этом уведомить налоговую инспекцию о переходе на упрощенку нужно в общем порядке не позднее 31 декабря текущего года (п. 1 ст. 346.13 НК РФ)

Как перейти с ЕНВД на УСН (порядок перехода)?

Как перейти с на УСН и при этом не нарушить порядок, установленный НК РФ?

Таким вопросом задается большинство налогоплательщиков, оказавшихся в данной ситуации.

В представленной статье рассмотрим основные аспекты смены ЕНВД на УСН, сроки документального оформления и уведомления и спорные ситуации.

Налогоплательщики в своей деятельности нередко сталкиваются с ситуацией, когда для оптимизации финансовых показателей необходимо сменить режим налогообложения.

Как перейти с ЕНВД на УСН в 2019 году

В процессе работы бизнесмены могут решить,что вместо лучше работать на УСН.А может случиться так, что право на применение этого спецрежима попросту пропадает, и нужно перейти на другой.

Расскажем о переходе с ЕНВД наУСН в 2019 году и в том, и в другом случае. Если организация или ИП уже работали на упрощенке по другим видам деятельности, то переход на УСН при превышении максимальных порогов происходит автоматически, уведомления подавать не нужно.

juridicheskii.ru