Расписка о возврате долга: как составить + образец

Расписка о возврате долга: в чем ее необходимость + как правильно ее составить + что 4 варианта того, что делать заимодавцу, если должник не выплачивает заем.

Долговые отношения между родственниками, друзьями и знакомыми — распространенная практика. Зачастую передача денег осуществляется на доверии, а сроки и условия возврата обсуждаются устно. Это в корне неверный подход к делу, даже если оно касается близких людей. И особенно опасно, если заем осуществляется у частного лица. Документальное оформление сделки и ее завершение — это не просто формальность, но и гарантия серьезности намерений сторон.

Подобно документу, который составляется при передаче денег на определенных условиях, существует расписка о возврате долга. Именно она фиксирует факт завершения кредитных отношений между заимодавцем и должником. Что это и как ее составить — обо всем этом в нашем материале.

Расписка о возврате долга: зачем она нужна?

1. Что это такое?

С целью обезопасить себя от мошенничества и зафиксировать сделку по передаче денег в долг, составляется договор займа, который подкрепляется долговой распиской.

Она необходима для двух сторон:

- в случае игнорирования и отказа возвращать долг, кредитор имеет право взыскать их через суд;

- должник застрахован от мошеннической ситуации в виде не передачи денег и требований вернуть несуществующий долг якобы кредитору.

Даже при хороших и доверительных отношениях между заимодавцем и должником документальное оформление сделки обязательно для суммы, превышающей 10 МРОТ (ст. 808 Гражданского кодекса РФ).

Завершение сделки — это возврат долга. Этот момент также нужно зафиксировать, чтобы прекратить финансовые обязательства.

Для этого есть несколько способов:

- отдать долговую расписку должнику или разорвать ее;

- сделать соответствующую надпись на расписке о передаче денег;

- составить расписку о возврате долга и подписать ее.

Первый способ самый спорный и сомнительный. Разорванный или переданный документ может быть хорошей цветной копией, которую счастливый бывший должник может принять за подлинную бумагу. После этого кредитор-мошенник может требовать свои средства. И у него руках будет главное доказательство — настоящая долговая расписка.

Второй способ является законным и имеющим юридическую силу (ст. 408 ГК РФ). Так как долговая расписка составляется в двух экземплярах: один остается у заимодавца, другой — у должника. Если на них будет стоять соответствующая отметка, это будет означать, что заемщик выполнил долговые обязательства.

Та же статья регламентирует написание отдельной расписки. Это самый верный способ доказать возврат долга.

Расписка о возврате долга — это документ, составленный от лица заимодавца о том, что условия договора займа выполнены, и он получил ранее переданные им денежные средства.

Если заимодавец отказывается подписывать расписку или ставить соответствующую отметку, то должник имеет право задержать деньги при себе и требовать зафиксировать завершение сделки.

Умный и порядочный человек, который не имеет сомнительных умыслов, наверняка согласится на такие условия. К тому же, если изначально передача денег фиксировалась письменно, тот и их возврат также должен быть задокументирован.

А вот мошенники работают по такой схеме: неосведомленный заемщик отдает деньги, а «кредитор» чуть позже требует вернуть долг. Доказательством в его руках будет просроченная долговая расписка безо всяких отметок. К сожалению, должник не сможет ничего предъявить в защиту своей правоты, и закон будет не на его стороне.

Вот для этого и нужна расписка о возврате долга. Она позволяет исключить манипулирование со стороны непорядочного кредитора.

Сам документ имеет юридическую силу даже без нотариального заверения. Рукописный вид и подпись сторон — это уже основание для судебного разбирательства. Но все же доказать свою правоту будет легче, если передача денег и составление расписки осуществлялось в присутствии нотариуса или свидетелей. Особенно это касается возврата денежных средств, которому на самом деле уделяют не так много вниманию, как их получению.

2. Правила составления расписки о возврате долга.

Если кредитор заинтересован в составлении долговой расписки, то должник — в документе, подтверждающем его возвращение. Их написание имеет произвольную форму, но все же есть определенные правила и особенности их оформления. Рассмотрим их.

| № п/п | Правило | Пояснение |

|---|---|---|

| 1. | Закон не запрещает печатное написание расписки, но рукописный вариант значительно лучше для его предъявления в суде. | Провести графологическую экспертизу одной лишь подписи значительно сложнее, чем если дело касается целого рукописного текста. Опять-таки этот момент может значительно упростить судебное разбирательство. |

| 2. | Нотариальное заверение и присутствие свидетелей вовсе необязательно, так как расписка имеет юридическую силу в любом случае. | Наличие очевидцев имеет больший вес в суде. Особенно это актуально в тех случаях, если деньги берутся в долг у незнакомых частных лиц. |

| 3. | В расписке фиксируются точные данные сторон. | Указание лишь одной фамилии и инициалов — неправильно. Важно записать серию и номер паспорта, а также место проживания сторон сделки. Такие данные точно идентифицируют заемщика и заимодавца. |

| 4. | При составлении расписки отдельное внимание уделяется деталям. | Сюда относится сумма долга, размер процентов (указываются как цифрами, так и прописью), а также сам факт возврата денег в срок. |

Также не стоит пренебрегать такими нюансами. Казалось бы такая формальность, но важно, чтобы в расписке были указаны такие моменты:

- «Деньги получиЛ», «Деньги, выданные в долг, возвращеНЫ в полном размере» — если подобные фразы используются в настоящем или будущем времени, то должник даже при выплате долга все еще остается должником.

- Также необходимо сделать отсылку на договор займа или долговую расписку, по условиям которых были выданы денежные средства.

- Сюда же относится указание на то, что долг возвращен с процентами и в срок.

Важно! Расписка о возврате долга должна храниться до тех пор, пока не истечет срок исковой давности.

Итак, в документе должны быть зафиксированы такие пункты:

| 1. | ФИО и паспортные данные сторон, а также свидетелей. |

| 2. | Дата составления. |

| 3. | Размер возвращенного долга (отдельно указываются проценты). |

| 4. | Факт возврата долга по расписке в срок. |

| 5. | Указание того, что кредитор не имеет претензий к заемщику. |

| 6. | Подписи сторон и свидетелей. |

При возврате долгов по расписке обе стороны могут составить встречные документы и заверить их своими подписями:

- заимодавец пишет, что получил назад свои средства;

- заемщик указывает, что передал деньги, которые брал в долг.

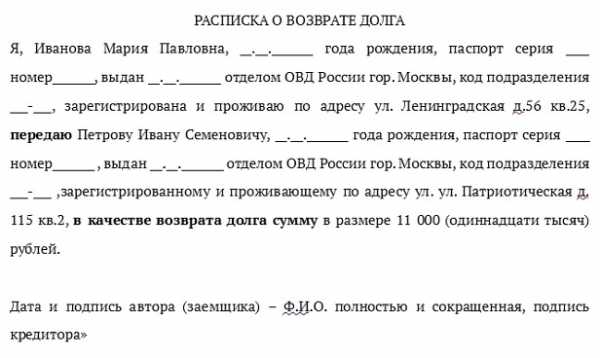

Образец расписки о возврате долга (составляет кредитор, который получил свои деньги обратно):

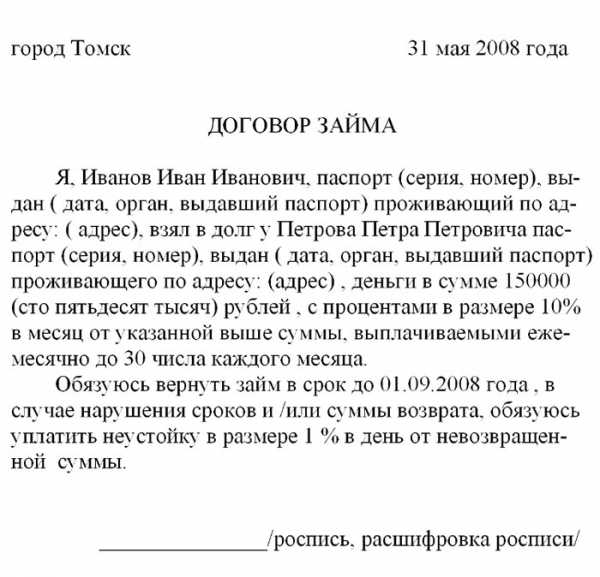

Образец расписки о возврате долга (составляет заемщик, вернувший деньги):

Возврат долга по расписке: 4 способа вернуть свои деньги

Бытует мнение, что в долг нужно давать только ту сумму денег, которую вы готовы потерять без ущерба для собственного материального положения. Но все же пускать все на самотек не стоит.

Поэтому если вы находитесь на месте заимодавца, и в свое время дали взаймы, то по истечении срока действия сделки имеете законное право требовать возврат долгов по расписке. И у вас есть четыре варианта действий.

1) Мирное урегулирование.

Перед окончанием срока долговой расписки можно напомнить заемщику о том, что он должен позаботиться о возврате денежных средств. А вот уже по истечении времени нужно применять свое умение убеждать.

Объясните должнику, что закон на вашей стороне, поэтому если дело дойдет до суда, то ему стоит готовиться к таким проблемам:

- подпорченная репутация;

- возмещение судебных расходов;

- возрастание суммы возврата после решения суда (ст. 395 ГК РФ).

Для этого вы можете отправить письменную претензию заемщику с указанием того, что вы будет требовать в суде полный возврат долга, а также перечнем неприятных для него последствий: начисление процентов по ставке рефинансирования, возврат средств в течение 30 дней после требования кредитора (если долг не выдавался под условия определенного срока), индексация займа и прочее.

Самый веский аргумент, которым вы должны оперировать — ваше обращение в суд. И его вы скорее всего выиграете. У вас на руках все карты: расписка и отсутствие подтверждения возврата долга.

2) Переуступка долга третьим лицам.

Если у вас нет желания и времени слать недобросовестному заемщику претензии и бегать по судам, то вы можете переуступить долг. И в этом могут помочь коллекторские компании.

Заключая такой договор, вы сразу получаете часть долга. «Скидка» достается коллектору. Это плата за услуги. Таким образом, кредитору не нужно выходить на заемщика, писать ему претензии и ждать, когда же он вернет долг.

Выбирая этот способ действий, вы теряете часть суммы, но экономите время и деньги.

3) Досудебное разбирательство.

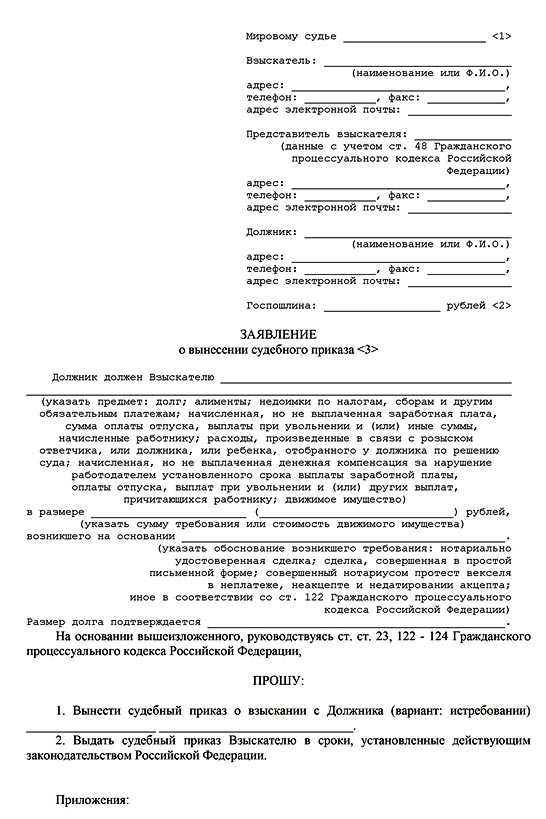

Если вам не подходит два вышеописанных варианта, но все же есть желание свои деньги, то, возможно, решение можно найти в вынесении судебного приказа.

Для этого вам нужно действовать по такой схеме:

- Обратиться в суд с соответствующим заявлением и оригиналом долговой расписки или договора займа.

- Оплатить госпошлину (ее размер будет в два раза меньше, чем при обращении в суд с обычным иском).

- Ожидать десять дней. За это время заемщик имеет право выдвинуть свои возражения. Если он сделает это, и судебный приказ будет отменен, то вы как кредитор можете подать уже полноценный иск. В противном случае за свою работу примутся судебные приставы.

- Если должник идет на встречу, то вы можете предложите мировое соглашение, при этом забрав свое заявление.

Оформление долговой расписки.

Как правильно составить расписку?

Советы юриста.

4) Взыскание долга через суд.

И последняя крайняя мера — это полноценное судебное разбирательство. Если сделка была осуществлена правильно, и у вас на руках есть подтверждающие документы, то судья вынесет решение в вашу пользу. Но до момента, пока деньги будут у вас на руках, пройдет время (около 3-5 месяцев), поэтому нужно запастись терпением.

Заявление можно подать до истечения срока исковой давности, иначе решение будет принято в пользу недобросовестного заемщика.

Пошаговая инструкция обращения в суд:

- Подготовка документов и написание заявления. Образец бланка можно найти в суде.

В нем необходимо прописать такие моменты:

- сумма долгов и процентов;

- размер возмещения расходов со стороны ответчика — услуги юриста, оплата госпошлины;

- список прилагаемых документов-доказательств;

- что вы сделали для того, чтобы вернуть долг: отправка претензий, личный контакт, встреча при свидетелях.

- Оплата госпошлины перед подачей заявления.

Дело в отношении непорядочного должника будет вестись согласно Гражданскому процессуальному кодексу. Кстати, оно может затянуться, если ответчик не будет являться в суд или же опираться. Например, он может заявить, что не подписывал никакие бумаги и не получал деньги. Для этого суд потребует результаты графологической экспертизы. А это займет какое-то время.

Но после того как истец получает на руки судебное решение в свою пользу, а также исполнительный лист, он передает его судебным приставам. Они, в свою очередь, отправляют ответчику постановление с требованием в течение пяти дней вернуть долг и покрыть убытки.

В противном случае к нему могут быть предприняты такие меры:

- арест источников дохода;

- арест имущества и имущественных прав, из которого можно взыскать заем.

К сожалению, о возврате долга можно забыть, если у заемщика в буквальном смысле ничего нет.

Возвращение денежных средств такое же ответственное мероприятие, как и взятие займа. Теперь очередь должника обезопасить себя от мошенничества и непорядочности частного лица. Расписка о возврате долга — это доказательство завершения кредитных отношений. Кредитор обязан ее выписать, а заемщик должен проследить за правильностью ее составления.

Для безопасности сделки следует пригласить свидетелей, которые будут присутствовать при передаче денег, и в случае чего смогут подтвердить отказ заимодавца в составлении расписки.

yuristotboga.com

Расписка, долговая расписка, как оформить расписку, как правильно дать в долг: консультация юриста | Информационно-справочный портал Беларуси

К сожалению, зачастую при выдаче займа граждане пренебрегают заключением письменного договора, детально регламентирующего условия займа. В лучшем случае, стороны ограничиваются распиской. Но отсутствие четкого понимания правового регулирования отношений, возникающих при предоставлении (получении) займа, может породить множество проблем – как для займодавца, так и для заемщика.

К сожалению, зачастую при выдаче займа граждане пренебрегают заключением письменного договора, детально регламентирующего условия займа. В лучшем случае, стороны ограничиваются распиской. Но отсутствие четкого понимания правового регулирования отношений, возникающих при предоставлении (получении) займа, может породить множество проблем – как для займодавца, так и для заемщика.

Обо всех каверзных нюансах оформления займа, а также о процедуре выдачи долговых расписок мы попросили рассказать читателям портала www.interfax.by ведущего юрисконсульта Центра юридических услуг Алексея Нестеренко.

Оформление займа. Нужна ли расписка?

Гражданское законодательство содержит указание на то, какие сделки обязательно должны заключаться в письменной форме.

В частности, ст. 761 Гражданского кодекса Республики Беларусь предусмотрено, что договор займа должен быть заключен в письменной форме, если его сумма превышает не менее чем в десять раз размер базовой величины (Br35 000 × 10 = Br350 000), а в случаях, когда займодавцем является юридическое лицо, – независимо от суммы.

Указанной статьей Гражданского кодекса установлено также, что в подтверждение договора займа и его условий может быть представлена расписка заемщика или иной документ, удостоверяющий передачу ему займодавцем определенной денежной суммы.

Таким образом, оформляемая при получении займа расписка не является сама по себе договором займа и не устраняет необходимости заключать письменный договор займа, если сумма займа превышает в 10 раз размер базовой величины.

В тоже время, А. Нестеренко отметил, что с юридической точки зрения, договор займа является реальным. Это означает, что даже подписанный обеими сторонами договор займа не имеет юридической силы до тех пор, пока займодавец реально не передаст заемщику денежные средства. Договор займа будет считаться заключенным только с момента передачи денег.

Для того чтобы зафиксировать момент передачи денежных средств, обязательно необходимо оформлять расписку или иной документ (например, акт приемки-передачи денежных средств).

Причем, расписку необходимо оформлять, даже если сумма займа не превышает более чем в 10 раз размер базовой величины и оформление письменного договора займа не требуется.

В случае если займодавец передал в качестве займа денежные средства, превышающие в 10 раз размер базовой величины, но при этом не оформил письменный договор займа, то это не лишает займодавца права требовать возврата займа.

Ст. 163 Гражданского кодекса устанавливает, что несоблюдение простой письменной формы сделки не лишает стороны права в случае спора ссылаться в подтверждение сделки и ее условий на свидетельские показания, но не лишает их права приводить письменные и другие доказательства, не являющиеся свидетельскими показаниями.

В указанном случае весьма кстати придется расписка заемщика о получении займа, благодаря которой можно будет подтвердить факт существования между сторонами договора займа.

Таким образом, имея на руках расписку о получении займа можно в судебном порядке взыскать с заемщика переданную ему денежную сумму.

Как писать расписку правильно?

Расписка о получении займа должна быть написана заемщиком и передана займодавцу. Каких-либо особых требований к оформлению расписки законодательство не устанавливает.

Тем не менее, в беседе с обозревателем www.interfax.by А. Нестеренко отметил, что, для того, чтобы иметь возможность эффективно защитить свои права и законные интересы, займодавцу рекомендуется проконтролировать следующие основные моменты.

- Желательно, чтобы текст расписки был полностью написан заемщиком собственноручно в присутствии займодавца с проставлением подписи заемщика. Действительной будет являться также и расписка, составленная машинописным способом, с одной лишь собственноручной подписью заемщика. Однако в случае, если заемщик будет в последствии оспаривать подлинность подписи на расписке, проведение почерковедческой экспертизы по одной лишь подписи вызовет затруднения. Для устранения этих проблем изначально сравните подпись заемщика, проставленную на расписке, с подписью, указанной в паспорте.

- Текст расписки следует писать шариковой либо чернильной ручкой, четко и разборчиво, не допуская неясностей при прочтении текста.

- Если в расписке остаются пустые места, то необходимо поставить прочерки, чтобы было невозможно что-либо дописать.

- При передаче денег лучше пригласить несколько свидетелей, которые укажут в расписке свои паспортные данные, а также тот факт, что они свидетельствуют о передаче определенной суммы, после чего поставят свои подписи. При возникновении судебного разбирательства таких лиц можно будет допросить в качестве свидетелей (при условии, что соблюдена письменная форма договора займа, либо если письменная форма договора не требуется).

- Расписку следует хранить в месте, обеспечивающем ее сохранность и защищающем бумагу и чернила от выцветания.

Что писать в расписке?

В расписке рекомендуем обязательно указывать следующее:

- дата (цифрами и прописью) и место составления расписки;

- название документа – «Расписка о получении суммы займа»;

- ФИО, паспортные данные и место жительства заемщика и займодавца с указанием – «получено от ФИО, в подтверждение следующего…». Помните, что паспорт должен быть действительным на момент написания расписки;

- сумму займа цифрами и прописью с обязательным указанием валюты займа. Причем, в расписке должно быть четко обозначено, что заемщик принял указанную денежную сумму в качестве суммы займа с обязательством возвратить указанную сумму;

- условие о процентах за пользование займом;

- срок возврата займа;

- подпись заемщика.

В какой валюте давать в долг?

Согласно общему правилу, установленному ст. 298 Гражданского кодекса Республики Беларусь, денежные обязательства должны быть выражены в белорусских рублях.

В денежном обязательстве может быть предусмотрено, что оно подлежит оплате в белорусских рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах. В этом случае подлежащая оплате в рублях сумма определяется по официальному курсу соответствующей валюты или условных денежных единиц на день платежа, если иной курс или иная дата его определения не установлены законодательством или соглашением сторон.

Как сообщил А. Нестеренко, долгое время использование иностранной валюты при предоставлении займа физическими лицами-резидентами Республики Беларусь не допускалось.

В настоящее время, согласно ст. 11 Закона «О валютном регулировании и валютном контроле» № 226-З от 22.07.2003 г., в отношениях между физическими лицами-резидентами, не выступающими в качестве индивидуальных предпринимателей, разрешается использование иностранной валюты в случае предоставления займов

Таким образом, заём может быть предоставлен как в белорусских рублях, так и в иностранной валюте. При передаче займа в белорусских рублях целесообразно указывать эквивалент суммы в иностранной валюте и обязанность возвратить сумму в белорусских рублях, эквивалентную указанной сумме в валюте.

Обращаем ваше внимание на то, что в расписке нужно указывать валюту займа согласно ее официальному наименованию, чтобы в последующем у заемщика или займодавца не было возможности недобросовестно толковать наименование валюты в свою пользу. Например, не российские рубли, а белорусские, не доллары США, а австралийские (канадские) доллары и т. п.

Считаем проценты по займу

Заём может быть предоставлен как на условиях возмездности (с уплатой процентов за пользование суммой займа), так и на условиях безвозмездности (беспроцентный заём).

Как отметил А. Нестеренко, в практике часто встречается ситуация, когда в договоре займа и/или расписке вообще отсутствует указание на то, является ли заём процентным или беспроцентным, а у сторон при возврате суммы долга возникает спор по данному вопросу.

Когда условия о процентах прямо не оговорены в договоре займа и/или расписке, и если договор займа заключен между гражданами на сумму, не превышающую установленный законодательством пятидесятикратный размер базовой величины (Br35 000 × 50 = Br1 750 000), и не связан с осуществлением предпринимательской деятельности хотя бы одной из сторон, то заём считается беспроцентным.

В случае если сумма займа превышает пятидесятикратный размер базовой величины, то займодавец вправе требовать от заемщика уплаты процентов за пользование займом, даже если условие о процентах по займу не оговорены в договоре и/или расписке.

В таком случае, согласно ч. 1 ст. 762 Гражданского кодекса Республики Беларусь, размер процентов определяется ставкой рефинансирования Нацбанка РБ на день уплаты заемщиком суммы долга. Не забывайте, что проценты, полученные за пользование суммой займа, признаются доходом для целей налогообложения подоходным налогом с физических лиц.

Как установить дату возврата долга?

Срок возврата займа можно установить разными способами – конкретной календарной датой, определенным периодом времени либо определить возврат займа моментом востребования. Заём должен быть возвращен в срок, указанный в договоре и/или расписке.

Возникает вопрос: что делать, если в договоре и/или расписке не содержится указания срока возврата займа?

Согласно ст. 763 Гражданского кодекса Республике Беларусь, если срок возврата займа не установлен или определен моментом востребования, сумма займа должна быть возвращена заемщиком в течение тридцати дней со дня предъявления заимодавцем требования об этом.

Требование о возврате займа рекомендуем направлять должнику в письменной форме заказным письмом с уведомлением о вручении, либо лично под роспись с сохранением одного экземпляра такого требования у займодавца.

Спустя 30 дней с момента направления требования у займодавца возникает право на получение долга, в том числе в судебном порядке.

Будьте внимательны при указании в договоре и/или расписке срока возврата займа, особенно, если заём предоставляется на условиях уплаты процентов за пользование суммой займа.

Так, согласно ч. 2 ст. 763 Гражданского кодекса, сумма беспроцентного займа может быть возвращена заемщиком досрочно, если иное не предусмотрено в договоре. Однако, сумма займа, предоставленного под проценты, может быть возвращена досрочно только с согласия заимодавца. Поэтому, если вы берете в долг под проценты, то указывайте минимальный срок, в течение которого вы сможете возвратить долг.

Если срок возврата займа будет слишком большим, а возможность вернуть долг появится ранее истечения указанного срока, то займодавец может попросту не согласиться принять сумму долга и требовать уплаты процентов вплоть до истечения срока, на который был предоставлен заём.

Помните, что при возврате долга обязательно необходимо потребовать расписку от займодавца о принятии суммы займа, оформленную с учетом вышеизложенных рекомендаций.

Просрочка возврата долга: что будет?

Заемщик несет ответственность за просрочку возврата займа в размере, предусмотренном законодательством или договором. То есть в договоре можно предусмотреть неустойку (штраф, пеню) за просрочку возврата займа.

При отсутствии договора займа, или отсутствии указания в договоре условия о неустойке, заемщик, в любом случае, несет ответственность за просрочку возврата суммы займа в виде уплаты процентов, определяемых ставкой рефинансирования Нацбанка РБ, за весь период просрочки возврата займа, даже если сам заём является беспроцентным.

Срок исковой давности по расписке

Следует помнить, что практически любое гражданско-правовое требование подлежит удовлетворению, только если оно заявлено в установленный законодательством срок.

Срок исковой давности по требованиям о возврате займа установлен в три года с момента возникновения обязательства по возврату займа.

Если срок возврата займа, установленный договором и/или распиской давно истек, а заемщик не перестает давать обещания о возврате долга со дня на день, учитывайте, что по истечении трех лет суд вправе отказать в удовлетворении вашего требования о возврате займа.

Портал www.interfax.by благодарит за исчерпывающую консультацию и помощь в подготовке статьи ведущего специалиста Центра юридических услуг Алексея Нестеренко.

Тимур Кресников

www.interfax.by

Как правильно написать расписку, чтобы она была действительна в суде, образец

Как лучше зафиксировать передачу денег?

Профессиональные адвокаты говорят, что даже неправильная расписка лучше, чем ее отсутствие. Даже с клочком бумаги, заполненным, как придется, можно выиграть дело о передаче денег. А вот наличие свидетельских показаний – позитивный, но не такой важный момент.

Внимание! По закону нельзя доказать передачу денежных средств, используя свидетельские показания. Факт передачи должен быть зафиксирован документально.

Расписка составляется для защиты интересов лица, предоставляющего деньги взаймы. Для доказательства истины подойдет не только расписка, но и любые другие финансовые документы, например, чеки, банковские выписки, платежные поручения и т.д. Но расписка – самый простой способ, доступный каждому. Ведь для ее составления достаточно иметь ручку и 10 мин. времени.

Грамотно составленный, полноценный документ имеет юридическую силу, и его нет необходимости дополнительно заверять у нотариуса. Но если речь идет о значительной сумме, то хорошо бы совместить наличие расписки и присутствие двоих свидетелей, поставивших свою подпись на документе.

Нотариальное заверение имеет свои преимущества и недостатки:

- нотариус предоставит правильный образец расписки;

- факт передачи денег будет заверен официально, и не вызовет сомнений.

Недостатком этого способа можно назвать потраченные средства и время.

Какие бывают расписки

Самый распространенный вариант – заем или ссуда, но бывают и другие ситуации, в которых нужен данный документ:

- Передача денег во время заключения договора о купле или продаже жилья.

- Передача аванса в сфере недвижимости, например, при покупке земельного участка.

- Покупка/продажа автомобиля.

- Аренда квартиры с распиской, в которой указан перечень бытовой техники и других ценных вещей.

Пример текста долговой расписки

Никакого компьютера! Текст лучше писать от руки

Первый совет по написанию – лучше составить весь текст от руки, даже если перед вами – клавиатура компьютера. Для безопасности лица, предоставляющего денежные средства, расписку должен писать тот, кто берет деньги в долг.

Совет. Обратите внимание, чтобы почерк был разборчивым и все цифры читались правильно.

Преимущество написания от руки в том, что во время суда проще будет провести почерковедческую экспертизу и доказать, что документ составлял именно этот человек.

Подойдет любой клочок бумаги

Обратная сторона детского рисунка, лист, вырванный из блокнота или старая ученическая тетрадь – все это может быть использовано для расписки. Дело не в том, на чем она написана, а в содержании документа.

Без паспортных данных – никуда

Если указаны паспортные данные всех действующих лиц, то их можно быстро идентифицировать. Особенно важно указать данные заемщика, ведь без них речь может идти о другом человеке с тем же именем, фамилией и отчеством.

Совет. Следует указать не только место прописки человека, берущего деньги, но и адрес его фактического проживания.

Кроме того, серия и номер паспорта необходимы для установления места жительства заемщика. Это необходимо для подачи искового заявления в суд и для отправки претензий на почтовый адрес человека.

Указание суммы займа и срока возврата

Бывает такой сложный почерк, что разобрать, что написано, шестнадцать или шестьсот, довольно сложно. Поэтому принято указать сумму займа цифрами, а в скобках повторить ту же информацию словами.

Внимание! Если возврат денег не прописан, то вся сумма должна быть возвращена в течение месяца с момента предъявления требования.

Следующим пунктом за указанием суммы идет срок возврата. Его можно установить в любых пределах, по взаимной договоренности сторон. Через определенное время, к примеру, 3 месяца с момента написания расписки. Должен быть указано, долг возвращается сразу полностью или поэтапно.

Правильно оформленная долговая расписка — гарант возвращения займа

Дата составления расписки

Дата составления документа – очень важный момент. От него зависит срок исковой давности. Если с момента написания расписки прошло 3 года, то деньги вы уже не вернете.

Следует ли писать о процентах?

В расписке лучше предусмотреть проценты или штраф на случай задержки возвращения долга. Если ссуда беспроцентная, то это тоже нужно указать. Возможно, вы одалживали деньги другу, и решили не брать с него проценты. А друг – исчез вместе с деньгами. В таких случаях о ваших правах позаботится государство. Размер процентов и штрафа установлен законом.

Подписи участников и свидетелей

Подпись на расписке должна выглядеть, как подпись на любом официальном документе. Сначала – роспись, затем, в кавычках, ФИО полностью.

Если вы видите, что человек расписывается долго и неуверенно, то это должно вызвать подозрения.

Настоящая подпись обладает следующими характеристиками:

- аналогична подписи в паспорте;

- сложная;

- заемщик может ее легко повторить;

- подпись состоит из первых букв имени, фамилии или псевдонима;

- человек должен расписываться быстро.

Лучше, если на расписке будет подпись двоих свидетелей. В суде они подтвердят, что заемщик подписывал документ добровольно.

Дополнительные советы от профессионалов

При составлении расписки имейте ввиду, что:

- копия силы не имеет;

- перечеркивания и исправления не допускаются;

- документ пишется только синей шариковой ручкой (исковая давность по расписке, написанной шариковой ручкой – 10 лет, гелевой – 3 года).

- если средства выдаются в валюте, то нужно написать курс обмена на момент заключения сделки.

Приведенная информация поможет обдумано и правильно оформить документ, который будет иметь юридическую силу, и поможет выиграть судебное дело.

Как составить долговую расписку — видео

kakhack.ru

Как правильно оформить «долговую» расписку

В настоящее время существуют разнообразные варианты займа денежных средств. Многие считают, что самый простой способ – это взять в долг у друзей или родственников. Но существуют и альтернативные предложения – это банковские кредиты и займы денежных средств под расписку.

Бытует мнение, что деньги в долг под расписку – это самый удобный вариант, потому что отнимает минимальное количество времени и не требует оформления большого пакета документов. Данную услугу предоставляют частные лица и крупные организации.

Перед тем, как брать деньги под расписку, уделите внимание тому, насколько надежна организация или лицо, которое дает деньги в долг. Часто крупные организации предоставляют более выгодные условия, чем частные лица, но в любом случае на денежные кредиты под расписку процентные ставки выше, чем по залоговому кредиту.

Обязательно проверьте правильность оформления расписки – это единственный документ, который является доказательством передачи денежных средств. А при возникновении конфликтной ситуации от правильности оформления этого документа зависит, сможете ли вы вернуть деньги.

Как оформить расписку?

Расписка должна быть написана рукой человека, который берет деньги в долг. Если она напечатана или написана другой особой, то впоследствии может быть признана недействительной.

При рассмотрении иска в суде, проводится экспертиза почерка, а при наличии только подписи заемщика экспертиза не всегда возможна. Профессиональные аферисты, которые зарабатывают таким способом, могут ставить на документах разные подписи. Проверьте, чтобы подпись на расписке соответствовала подписи в паспорте.

В долговой расписке необходимо указать такую информацию:

• Дата и место составления документа

• Полные паспортные данные и адреса заемщика и лица, предоставляющего заем

• Сумма долга и дата передачи денег

• Конечная дата возврата долга. Срок исковой давности, в течение которого можно подать в суд, составляет три года, и исчисляется с указанной даты возврата денежных средств. Если дата в расписке не стоит, тогда расписка считается бессрочной и это усложняет процедуру взыскания долга.

Это основная информация, без которой расписка будет недействительна, но кроме этого стоит подробно указать все данные, необходимые для возврата денег: под какие проценты выдается заем; для каких целей даются деньги, например, на покупку машины или на ремонт квартиры (желательно написать, но необязательно).

Если деньги предоставляются в иностранной валюте, то надо указывать правильное название валюты и курс, по которому надо вернуть долг.

Чем рискуете, предоставляя деньги в долг под расписку?

В ситуации, когда даются деньги под расписку, больше всех рискует заимодатель. Ведь именно он рискует своими деньгами и может их потерять. Недобросовестный заемщик, чтобы не возвращать долг, может подать заявление в правоохранительные органы о вымогательстве. Доказать правоту потом будет сложно, особенно если найдутся «свидетели» вымогательства.

Чтобы избежать такой ситуации, укажите в расписке факт получения денег: четко должно быть прописано, что заемщик деньги получил. В противном случае расписка может быть признана недействительной.

Найдите свидетелей сделки, посторонних незаинтересованных лиц. Укажите в расписке их паспортные данные. В случае конфликта они смогут подтвердить, что заемщик взял деньги по собственной воле, а также подтвердят сам факт передачи денег.

Чем рискуете, когда берете деньги под расписку?

Помните, что расписка действительна с момента получения денег. Пишите ее после того, как получили деньги. Если заимодатель уверяет, что принесет их через день или через час, после того, как вы написали расписку, не верьте – он может оказаться мошенником. В суде будет сложно доказать, что вы написали расписку о получении денег, не получив их.

Расписку вы пишете собственноручно, поэтому внимательно ознакомьтесь с условиями сделки. Обращайте внимание на сроки, даты, суммы процентов, которые вы указываете в документе. Ответственно отнеситесь и к штрафным санкциям – они могут быть жесткими.

В такой ситуации стоит описать в документе форс-мажорные ситуации, когда возможна отсрочка по возврату денежных средств. Ведь может что-то непредвиденное произойти и с заимодателем, например, командировка или болезнь. В результате вы не сможете вовремя вернуть долг, а потом еще заплатите штраф.

Долговая расписка – это официальный документ, который является доказательством при судебном разбирательстве. Чем правильнее она составлена, тем более безопасна сделка и для того, кто дает деньги в долг, и для того, кто эти деньги берет.

Н. Гашинская

www.kreditvpeterburge.ru

Как правильно оформить долговую расписку Гражданское право

Главная Гражданское правоНадежный бланк поможет в решении некомпетентности при сочинении обращения. Это поможет сэкономить на услугах юриста. Сохраненные ресурсы для руководителя приятны. Перед тем как переделывать бланк, очень рекомендуем качественно прочитать приведенные в нем статьи постановлений. За истечением лет они вероятно могут утратить силу.

Неправильное оформление передачи денег в долг неизменно ведет к возникновению гражданско-правовых споров. Чтобы обезопасить себя, кредитор должен позаботиться о составлении такого вида документов как расписка в получении денег в долг, который в последующем будет являться подтверждающим фактом передачи наличности. Как правило, вместо расписки юристы рекомендуют составлять договор займа, заключающий в себе все тонкости и нюансы сотрудничества сторон, но отнюдь это не всегда возможно.

Высокая конфликтность отношений между кредитором и должником предполагает особые требования к оформлению долговой расписки. Самым лучшим вариантом для обеих сторон является заключение документа в нотариальной конторе. Но, поскольку такое закрепление обязательства, безусловно, предполагает определенные расходы, стороны, как правило, стремятся избежать процедуры, отдавая предпочтение простым соглашениям.

Зачатую, при разрешении конфликтных ситуаций, расписка в получении денег в долг, представляет собой единственный документ, свидетельствующий о наличии обязательств. И если кредитор не желает в будущем столкнуться с проблемами доказывания, к составлению расписки должником он должен отнестись с предельным вниманием. Соглашение о передачи денежных средств в долг должно включать:

— полное наименование, отражающее правовую природу данного документа, например, «расписка в получении денежных средств на возвратной (возмездной или безвозмездной) основе»;

— ФИО и паспортные данные должника;

— сумма долга, ее письменное и цифровое обозначение, условия передачи денежных средств;

— срок возврата долга, а также способ передачи денег кредитору;

— дата, подпись и расшифровка подписи, а также место и время составления расписки.

Отсутствие одного из перечисленных пунктов или неверные искаженные сведения могут стать серьезной проблемой для кредитора во время гражданско-правового спора. Поэтому следует тщательно сверить данные паспорта с указанными сведениями в расписке, чтобы удостовериться в правильности их написания. Также лучшим вариантом для кредитора является, чтобы должник собственноручно написал расписку в получении денег, это в последующем, позволит избежать отказа должника от своей подписи. Тем более, что при необходимости, документ может быть передан на экспертизу.

Впрочем, стоит отметить, что при оформлении долговых обязательств в простой форме, риску подвергается не один кредитор, но и должник. Сегодня, недобросовестные кредиторы, все чаще стали пользоваться сложившейся ситуацией, при которой факт передачи денег фиксируется на бумаге, а их возврат происходит путем обыкновенного вручения денежных средств кредитору лично, без бумажного оформления. При таком раскладе кредитору ничего не стоит предъявить должнику повторное требование, которое придется исполнять в законном порядке.

Чтобы защитить себя от подобного развития событий, должник также должен настоять на написании кредитором расписки о возврате денежных средств. Такой документ составляется от руки на листе бумаге, где указывается цель передачи денег, полные паспортные данные кредитора и должника, дата возврата долга и отсутствие претензий со стороны кредитора.

Особенно хочется подчеркнуть, что своевременное и правильное оформление подобных документов, позволит, в последствии, избежать неприятных моментов, а также, не столкнуться с мошенничеством со стороны одного из участников сделки.

Долговая расписка

Долговая расписка – это документ, удостоверяющий факт получения денег в долг.

Выдается она лицом, берущим денежные средства в долг (заемщиком), заимодавцу или кредитору.

Как составить долговую расписку

Пишется долговая расписка собственноручно. Бланк долговой расписки содержит такие реквизиты:

Расписка не заверяется нотариусом. Поэтому факт передачи денежных средств желательно удостоверять подписями как минимум двух свидетелей: в конце расписки свидетели указывают свои ФИО, паспортные данные, адрес регистрации и ставят личную подпись. Такую расписку, в случае отказа от возврата предоставленных в долг денег, можно смело использовать в суде.

Образец долговой расписки

Как правильно оформить «долговую» расписку

В настоящее время существуют разнообразные варианты займа денежных средств. Многие считают, что самый простой способ – это взять в долг у друзей или родственников. Но существуют и альтернативные предложения – это банковские кредиты и займы денежных средств под расписку.

Бытует мнение, что деньги в долг под расписку – это самый удобный вариант, потому что отнимает минимальное количество времени и не требует оформления большого пакета документов. Данную услугу предоставляют частные лица и крупные организации.

Перед тем, как брать деньги под расписку, уделите внимание тому, насколько надежна организация или лицо, которое дает деньги в долг. Часто крупные организации предоставляют более выгодные условия, чем частные лица, но в любом случае на денежные кредиты под расписку процентные ставки выше, чем по залоговому кредиту.

Обязательно проверьте правильность оформления расписки – это единственный документ, который является доказательством передачи денежных средств. А при возникновении конфликтной ситуации от правильности оформления этого документа зависит, сможете ли вы вернуть деньги.

Как оформить расписку?

Расписка должна быть написана рукой человека, который берет деньги в долг. Если она напечатана или написана другой особой, то впоследствии может быть признана недействительной.

При рассмотрении иска в суде, проводится экспертиза почерка, а при наличии только подписи заемщика экспертиза не всегда возможна. Профессиональные аферисты, которые зарабатывают таким способом, могут ставить на документах разные подписи. Проверьте, чтобы подпись на расписке соответствовала подписи в паспорте.

В долговой расписке необходимо указать такую информацию:

• Дата и место составления документа

• Полные паспортные данные и адреса заемщика и лица, предоставляющего заем

• Сумма долга и дата передачи денег

• Конечная дата возврата долга. Срок исковой давности, в течение которого можно подать в суд, составляет три года, и исчисляется с указанной даты возврата денежных средств. Если дата в расписке не стоит, тогда расписка считается бессрочной и это усложняет процедуру взыскания долга.

Это основная информация, без которой расписка будет недействительна, но кроме этого стоит подробно указать все данные, необходимые для возврата денег: под какие проценты выдается заем; для каких целей даются деньги, например, на покупку машины или на ремонт квартиры (желательно написать, но необязательно).

Если деньги предоставляются в иностранной валюте, то надо указывать правильное название валюты и курс, по которому надо вернуть долг.

Чем рискуете, предоставляя деньги в долг под расписку?

В ситуации, когда даются деньги под расписку, больше всех рискует заимодатель. Ведь именно он рискует своими деньгами и может их потерять. Недобросовестный заемщик, чтобы не возвращать долг, может подать заявление в правоохранительные органы о вымогательстве. Доказать правоту потом будет сложно, особенно если найдутся «свидетели» вымогательства.

Чтобы избежать такой ситуации, укажите в расписке факт получения денег: четко должно быть прописано, что заемщик деньги получил. В противном случае расписка может быть признана недействительной.

Найдите свидетелей сделки, посторонних незаинтересованных лиц. Укажите в расписке их паспортные данные. В случае конфликта они смогут подтвердить, что заемщик взял деньги по собственной воле, а также подтвердят сам факт передачи денег.

Чем рискуете, когда берете деньги под расписку?

Помните, что расписка действительна с момента получения денег. Пишите ее после того, как получили деньги. Если заимодатель уверяет, что принесет их через день или через час, после того, как вы написали расписку, не верьте – он может оказаться мошенником. В суде будет сложно доказать, что вы написали расписку о получении денег, не получив их.

Расписку вы пишете собственноручно, поэтому внимательно ознакомьтесь с условиями сделки. Обращайте внимание на сроки, даты, суммы процентов, которые вы указываете в документе. Ответственно отнеситесь и к штрафным санкциям – они могут быть жесткими.

В такой ситуации стоит описать в документе форс-мажорные ситуации, когда возможна отсрочка по возврату денежных средств. Ведь может что-то непредвиденное произойти и с заимодателем, например, командировка или болезнь. В результате вы не сможете вовремя вернуть долг, а потом еще заплатите штраф.

Долговая расписка – это официальный документ, который является доказательством при судебном разбирательстве. Чем правильнее она составлена, тем более безопасна сделка и для того, кто дает деньги в долг, и для того, кто эти деньги берет.

Контакты

Чтобы расписка имела юридическую силу, необходимо правильно ее составить. Юридическая фирма «LP & Consulting Ltd.» неоднократно рассматривала темы касательно расписки, долга по расписке. оплаты процентов по расписке в предыдущих своих публикациях. Теперь остановимся подробнее на форме, в которой надо составлять расписку; в случае судебного взыскания долга по расписке. у Вас будет грамотно составлен документ и будет сильная аргументированная позиция.

Мы уже упоминали о том, что Верховный суд Украины разъяснил, что договор займа может заключаться в письменной форме в виде расписки. Таким образом, расписка является письменной формой договора, только более упрощенной. В тоже время, пусть даже упрощенная форма расписки и признается договором займа, она должна содержать все необходимые составляющие и условия договора займа. Такими являются:

— стороны

— предмет договора

— объект

— проценты (процентный/беспроцентный)

— срок (срочный/по требованию)

Сторонами расписки (договора займа) выступают: Заимодавец и Заемщик.

Предметом договора (расписка) является услуга фактического характера, которая подразумевает передачу в собственность заемщика денежных средств или других вещей обозначенных родовыми признаками.

Объектом расписки (договора займа) могут быть денежные средства или другие вещи обозначенные родовыми признаками. Согласно статье 533. ГКУ: Денежное обязательство должно быть выполнено в гривнах. Если в обязательстве определен денежный эквивалент в иностранной валюте, сумма, которая подлежит уплате в гривнах, определяется по официальному курсу соответствующей валюты на день платежа, если другой порядок ее определения не установлен договором или законом или другим нормативно-правовым актом. Использование иностранной валюты, а также платежных документов в иностранной валюте при осуществимые расчетов на территории Украины по обязательствам допускается в случаях, порядке и при условиях, установленных законом.

Проценты за пользования займом. Заимодатель имеет право на получение от заемщика процентов от суммы займа, если другое не установлен договором или законом. Размер и порядок получения процентов устанавливаются договором. Если договором не установленный размер процентов, их размер определяется на уровне учетной ставки Национального банка Украины. В случае отсутствия другой договоренности сторон проценты выплачиваются ежемесячно к дню возвращения займа. Договор займа считается беспроцентным, если: заемщику переданные вещи, определенные родительными признаками; он заключен между физическими лицами на сумму, которая не превышает пятидесятикратного размера не обложенными налогами минимума доходов граждан, и не связанный с осуществлением предпринимательской деятельности хотя бы одной из сторон.

При оформлении долговой расписки с уплатой процентов, обратите Ваше внимание на ЗУ «О финансовых услугах и государственном регулировании рынков финансовых услуг», где сказано, что процентный заем может предоставлять субъект хозяйственной деятельности со специальным статусом, и такая услуга является финансовой. Также, рекомендуем Вам прочитать предыдущую статью Юридической фирмы «LP & Consulting Ltd.» «В долг не бери и ссуды не давай. Расписка – гарантия долга».

Срок займа. Заемщик обязан возвратить заимодателю заем (денежные средства в такой самой сумме или вещи, определенные родительными признаками, в таком самом количестве, такого самого рода и такого самого качества, которые были переданы нему заимодателем) в срок и в порядке, которые установленные договором. Если договором не установленный срок возвращения займа или этот срок определен моментом предъявление требования, заем должен быть повернутая заемщиком на протяжении тридцати дней от дня предъявления заимодателем требования об этом, если другое не установлен договором. Заем, предоставленному по договору беспроцентного займа, может быть повернутому заемщиком досрочно, если другое не установлен договором. Заем считается возвращенной в момент передачи заимодателю вещей, определенных родительными признаками, или зачисление денежной суммы, которая занималась, на его банковский счет.

Также, Юридическая фирма «LP & Consulting Ltd.» считает полезным разместить примерный шаблон расписки.

(пишется от руки)

01.01.2010 г. г.Киев, ул. Московская, д.3, кв. 45, кухня

Я, Ф.И.О. паспорт: серия ________ ,Nо. ___________, выданный ________________________, проживающий по адресу: _______________________, получил от Ф.И.О. паспорт серия ________, Nо. ____, выданный ____________________, проживающего по адресу: ______________________, в присутствии двоих свидетелей, указанных ниже, в долг сумму в размере 100000 гривен (сто тысяч гривен), и обязуюсь возвратить ее в срок до ___________ г./по первому требованию.

«01»января 2010 г. __________________ (подпись Заемщика)

______________ (подпись Свидетеля 1)

Источники:

mosadvokat.org, working-papers.ru, www.kreditvpeterburge.ru, lpc.com.ua

Следующие статьи:

bfmac.com