Что такое IPO и зачем это нужно: простыми словами и примерах

Приветствую! Все чаще в заголовках рядом с новостями о нефти мелькает загадочная аббревиатура IPO. «Нефтяники бьют рекорды на IPO, чтобы выжить», «В России состоялось первое нефтяное IPO за последние 10 лет», «Саудовская Аравия впервые раскроет на IPO объемы своих нефтяных запасов»…

Что происходит? Что такое IPO и выгодно ли выходить на рынок акций с точки зрения инвестора и компании-эмитента?

Что это такое?

Аббревиатура IPO расшифровывается как Initial Public Offering. Простыми словами это означает первое публичное размещение акций на бирже, где их может купить широкий круг инвесторов. В России к IPO относят и другие виды публичного размещения ценных бумаг (например, вторичные).

Для чего компании выводят на биржу? Основная функция старта публичного предложения очевидна: за счет продажи акций компания-эмитент привлекает дополнительные финансы. И из «закрытой» автоматически превращается в «публичную».

На сайте sec.gov можно ознакомиться с детальной информацией об эмитентах с описанием рисков. К слову, до проведения IPO «мировая общественность» может только догадываться, насколько хорошо (или плохо) идут дела у фирмы.

Айпио позволяет компании-эмитенту оптом решить с десяток задач. Забегая вперед, скажу, что выход на биржу подразумевает кучу дорогостоящих и хлопотных процедур. Зачем компании прибегают к ним?

Пять плюсов IPO

- Во-первых, за счет размещения акций привлекается долгосрочный капитал, возвращать который не нужно. Допсредства эмитент может направить на покупку других компаний, уменьшение долговой нагрузки, модернизацию производства или финансирование новых проектов

- Во-вторых, только после выхода на биржу компания по-настоящему обретает рыночную капитализацию. Точная цена бизнеса повышает рейтинг эмитента и открывает ему доступ к более дешевым финансовым ресурсам

- В-третьих, IPO улучшает финансовое состояние организации. Размер собственного капитала увеличивается за счет роста акционерного капитала (продажа акций) и добавочного капитала (эмиссионный доход). Кроме того, на престижных зарубежных площадках акции компании можно использовать в качестве залога для получения кредитов. Или вместо денег для оплаты консалтинговых услуг и поощрения менеджеров высшего и среднего звена

- В-четвертых следует из предыдущего пункта. Статус публичной компании всегда улучшает соотношение заемных средств к собственным. Это позволяет привлекать заемный капитал под меньшие проценты

- В-пятых, эта процедура повышает статус компании. С точки зрения контрагентов, если акции котируются на фондовом рынке – это надежные деловые партнеры. Особенную важность нюанс имеет для российских эмитентов, которые выходят на западный рынок. Кроме того, высокий спрос на акции обычно влечет за собой переход фирмы на качественно новый уровень

Недостатки IPO для компании-эмитента

Минусов у выхода на широкий рынок немного, но зато каждый из них весомый.

- Необходимо соблюсти ряд жестких условий и требований

К примеру, одно из серьезных ограничений для выхода на IPO — размер компании. На российский фондовый рынок мелкие и средние компании не выходят из-за низкого спроса на их ценные бумаги. А попасть на зарубежные площадки им мешает порог по капитализации от $50 млн. И только, если «цена» компании превышает $1 млрд., к инвестированию подключаются зарубежные пенсионные, страховые и инвесткомпании.

- Подготовка и проведение IPO отнимает кучу времени и денег

Потратиться придется на услуги биржи, регистратора, финансового консультанта, андеррайтера, аудиторов, юристов, а также на информационную поддержку. Сумма фиксированных расходов может достигать $300 000 и выше. Строго говоря, IPO – самый дорогой способ привлечь средства со стороны.

- Теряется часть контроля над управлением

После завершения процедуры компания становится публичной. Теперь за ее деятельностью ведется постоянный контроль со стороны инвесторов. Сообщество будет внимательно следить за всеми финансовыми результатами и показателями. Руководству придется регулярно раскрывать информацию о деятельности и публиковать отчетность. Если что-то идет не по плану, рынок мгновенно реагирует падением котировок акций на бирже. В итоге снижается капитализация организации и страдает ее имидж и репутация.

Новые акционеры, как правило, требуют быстрых результатов. Поэтому управляющим часто приходится жертвовать частью долгосрочных проектов в пользу кратко- и среднесрочных.

В общем, после IPO у компании появляются обязательства, отказаться от которых она уже не может.

Этапы выхода на IPO

Я уже писал выше, что выход на IPO – сложная и хлопотная процедура. Кроме компании и инвесторов, в процессе участвует андеррайтер и биржа, аудиторы и юристы, PR-агентства и инвестиционные банки.

Вот примерные этапы подготовки к выходу.

Предварительный

Бизнес проводит детальный анализ и аудит всех видов деятельности. Приводит показатели и нормативы в соответствие с требованиями выхода на рынок.

Подготовительный

На втором этапе готовится «фундамент»:

- Выбор торговой площадки и подбор команды

- Подготовка документов и расчетов для инвесторов (количество и цена акций, размер дивидендов)

- Запуск рекламной кампании.

Один из видов рекламы будущего IPO – так называемые, Road Show, когда представители компании проводят серию встреч с инвесторами на их территории: с графиками, презентациями и ответами на вопросы.

Основной

Формируются заявки на покупку акций и определяется их стоимость. Откуда берется цена одной акции? Стоимость компании (рассчитывается заранее по куче показателей) делится на число выпущенных акций.

Как это происходит? Примерно за 10 дней до начала IPO открывается книга заявок. Крупные инвесторы указывают предварительное количество акций для покупки. Формируется коридор цен (например, от $10 до $20 за акцию). Ожидаемый спрос сильно влияет на окончательную цену и объем предложения. Если предварительный спрос на акции высок – заявленная цена может быть выше верхней границы коридора цен и наоборот.

Пример. Китайская логистическая фирма ZTO Express 27 октября разместила на Нью-Йоркской фондовой бирже акции по цене $19,5 за штуку. Объявленный ранее коридор цен составлял $16,5-18,5 за акцию. В ходе торгов компания привлекла $1,4 млрд., что сделало это размещение крупнейшим в США за весь уходящий год.

Завершающий

Компания выходит на рынок, акции выбрасываются в продажу на бирже. В первые дни формируется их реальная цена. Она может резко пойти вверх или, наоборот, не оправдать ожиданий и покатиться вниз.

Пример. Разработчик облачных решений Nutanix 30 сентября 2016-го года вышел на публичный рынок. По итогам первой же торговой сессии компания продала 29,5 млн. акций, а ценная бумага подорожала до $37 (+131,25% от цены размещения). Те, кто купили акции заранее неплохо заработали. Как это получается я опишу чуть ниже.

Чем IPO лучше других способов привлечения капитала?

Конечно, у любого бизнеса есть и другие способы привлечь дополнительное финансирование. Самый очевидный вариант – оформить кредит. Но, в отличие от кредита, привлеченный в ходе IPO капитал не нужно регулярно погашать, платить по нему проценты и отдавать что-то в залог.

Облигации и векселя тоже рано или поздно придется погашать и выплачивать по ним регулярный купонный доход. Акции же продаются на бессрочной основе.

Самый дешевый и простой способ привлечь в компанию дополнительные ресурсы – собственные деньги акционеров. Не нужно платить проценты, оформлять имущество в залог и вовлекать третьих лиц.

Но, во-первых, финансовые возможности акционеров, к сожалению, не безграничны.

Во-вторых, такой способ не всегда отвечает целям и задачам компании. Ведь у IPO есть и масса «скрытых» мотивов: выход на международный рынок, создание имиджа или банальная популяризация бизнеса в экономике.

Что дает выход на биржу для инвесторов?

Инвесторы могут быть крупными: инвестиционные компании, фонды и банки. И мелкими: частные лица и небольшие компании.

Для частного инвестора IPO – отличная возможность заработать. В первые дни цена на акции компании может резко меняться. А удачная предподготовка взвинчивает цены на акции еще до их выброса в открытый доступ.

Приведу два свежих примера.

Акции Twitter выставлялись по $26 за штуку. Во время IPO они продавались по $45,10, а через полгода цена упала до $31,97. Акции Tesla планировали продавать за $16, но в первые же дни цена поднялась до $19, а через полгода взлетела до $25,85.

Дополнительный доход владельцы акций получают от дивидендов – это часть прибыли, которую компания выплачивает своим акционерам. Размер дивидендов обсуждается на совете директоров и утверждается на собрании акционеров. Стоит понимать, что дивиденды выплачиваются не всегда, а их размер обычно невелик, но все равно это полностью пассивный доход.

Участие инвестора дает ему еще и дополнительные «козыри».

Диверсификация вложений

Покупка разных акций – отличный способ диверсифицировать часть инвестиций. Акции компаний одной отрасли обычно растут или падают синхронно. Поэтому есть смысл разделить вложения между, как минимум, тремя отраслями (например, нефтегазовый сектор, IT-технологии и финансы).

Ориентация на долгосрочную перспективу

Многие финансовые активы в России ориентированы на короткие сроки (высокодоходные облигации, банковские вклады). Участие в IPO позволяет вложиться надолго и по-полной использовать мощь сложных процентов.

Более простой вход

IPO дает возможность купить те акции, которые практически недоступны частному инвестору на вторичном рынке.

Недостатки IPO для инвестора сводятся к двум пунктам.

- Во-первых, высокие риски. Со временем акции могут как вырасти, так и резко упасть в цене

- Во-вторых, рано или поздно инвестору придется изрядно понервничать в «зоне убытков»

Почему не все предприятия выходят на биржу?

Проводить IPO выгодно не всем и не всегда. За 20 лет в США число публичных компаний сократилось с восьми тысяч до четырех с «хвостиком». Совсем не торопятся с выходом на биржу высокотехнологичные компании. В 2016-м году на IPO вышло только 14 компаний из IT-сектора (в 1999 году их было 371).

Статус публичной компании по-прежнему крайне важен для тех, кто работает с крупными корпорациями и государственным сектором. Но отдельные аналитики считают, что IPO не ускоряет, а замедляет развитие эмитента. Ведь публичные компании испытывают постоянное давление со стороны инвесторов и тратят массу сил на бюрократические процедуры. Как говорится, «чтобы стать успешным, необязательно становится публичным».

Но случается и наоборот. Сервис заметок Evernote в 2012-м году был одним из первых в списке «единорогов». Для тех, кто не в курсе: «единорогами» называют стартапы с рыночной стоимостью больше $1 млрд. В 2011-м Evernote была признана «компанией года» по версии журнала Inc. В 2014-м годовая выручка «единорога» составила около $36 млн. Еще через год аудитория превысила 100 млн. человек в 193 странах мира.

Однако в 2016-му году компания резко урезала расходы, отказалась от бонусов, сократила 18% сотрудников и закрыла три офиса из десяти. Тем не менее, поправить финансовую ситуацию руководство Evernote, как ни странно, планирует за счет проведения IPO…

И еще одна громкая новость из «мира IPO». На рынок акций выходит крупнейшая в мире компания по запасам, добыче и экспорту нефти: Saudi Aramco (Саудовская Аравия). Для саудитов IPO – вынужденная мера для покрытия бюджетного дефицита. Капитализации предприятия может составить около $2 трлн. И весь мир наконец-то узнает точный размер нефтяных запасов Саудовской Аравии.

На сегодня это все, что я для вас подготовил. Напоследок могу порекомендовать посмотреть этот классный вебинар, в котором подробно рассказывается о том, как делаются просто огромные деньги на американских IPO если купить акции еще ДО публичного размещения.

Именно этот способ вложения в акции рекомендуют в своих книгах известные по всему миру Кийосаки и Шефер. И именно так делают все новые и новые миллионы известные российские бизнесмены (вроде Алишера Усманова).

Если вас заинтересовала эта идея и вы хотите получать новости о предстоящих IPO, обзоры компаний и способах поучаствовать в покупке акций на этапе pre-IPO, то подписаться на них можно на этой странице.

А Вы, как инвестор, пользовались когда-нибудь преимуществами покупки акций? Подписывайтесь на обновления и делитесь ссылками на свежие посты с друзьями в соцсетях!

capitalgains.ru

Выход компании на IPO. Что это и для чего необходимо?

Доброго времени суток, Уважаемые читатели!

Стараюсь чередовать разные темы на блоге: о фондовом рынке, о криптовалютах, о разных инвестиционных инструментах, о личностном росте, о возможности заработать, также есть ряд статей которые можно отнести к понятию «азбука инвестора», где прописаны общие теоретические моменты и еще о многом другом.

Сегодня будет именно теоретический материал и его тема выход компании на IPO.

Чтобы сразу было все понятно разберемся что такое IPO:

IPO (Initial Public Offering) — это размещение и продажа акций (депозитарных расписок на акции) акционерной компании на бирже ценных бумаг, выход этой компании на фондовый рынок в качестве нового эмитента. При этом бумаги компании попадают в публичную продажу и их покупка/продажа может осуществляться неограниченному количеству лиц.

Сейчас еще появилось новое понятие ICO, это уже относится к теме криптовалют.

В принципе, начинается все с бизнес-идеи, раскручивая и укрепляя которую организаторы превращают это в компанию, производящую определенного рода продукт и если на все эту деятельность просматриваются дальновидные перспективы, то есть шанс привлечь больший инвестиционный поток за счет выхода на IPO.

Привлечение инвестиций и дальнейшее развитие, это самая распространенная цель молодых компаний, но еще выход на IPO осуществляется для:

- получения объективной оценки компании, которая необходима для ее управленческого маркетингового развития (проще говоря для имиджа), а также важна для проведения сделок ее покупки/продажи.

- повышения ликвидности акционерного капитала компании.

- повышения степени защиты компании от рейдерских захватов и не всегда корректно ведущего себя государства. В данном случае, чем больше мелких акционеров в компании, тем сложнее собрать большой акционерный пакет, чтобы заиметь право голоса. Это, конечно, не гарантия, но как такая цель при выходе на рынок тоже имеет место быть.

- повышение прозрачности со стороны отчетности. Если компания имеет преимущественно положительные финансово-экономические, производственные и прочие показатели, то для нее выход на IPO окажется как нельзя выгодным и продуктивным. В дальнейшем, публикация отчетности особенно влияет на цену акций, как в положительную, так и, соответственно, в отрицательную сторону.

По сути, процесс выхода компании на IPO можно назвать определенным ростом для любой бурно развивающейся компании, а для развития и расширения требуются финансовые средства, но для масштабного процесса выхода на новый уровень они бывают не всегда, а поскольку достижение цели выхода на рынок процесс достаточно трудоемкий, сложный, требующий соблюдения ряда условий и, к тому же, затратный по времени (это может занять несколько лет), то владельцы бизнеса не редко прибегают к другим способам привлечения инвестиционного капитала, которые имеют как преимущества, так и недостатки по сравнению с первичным размещением бумаг на фондовой бирже.

Альтернативы IPO для привлечения финансовых потоков:

1) Получение кредита.

Свое отношение к кредитам, а в частности к потребительским я уже озвучил в одной из ранних статей (здесь), к кредитам для бизнеса отношусь немного лояльней (сейчас наверное нет ни одной компании которая не имеет кредита), но все же то весьма рискованный инструмент для привлечения средств в бизнес.

Бизнес кредиты имеют схожие с потребительскими минусы:

— средства нужно вернуть,

— вернуть с переплатой, то бишь с процентами,

— кредит дается под залог и в случае чего можно остаться без компании и при этом с долгами по кредиту,

— ограниченность в суммах.

2) Выпуск облигаций.

С более полным понятием облигаций можете ознакомиться тут. А так в трех словах, облигации выпускаются для их продажи, а следовательно привлечения капитала, но облигации, это инвестиционный инструмент и любой инвестор желает получить проценты прибыли от своих вложений и идет на приобретение облигаций, потому что, в будущем компания обязуется выплатить заранее оговоренный процент, а также инвестор на определенных условия может возвратить стоимость купленных ранее облигаций.

Привлечение средств с помощью облигаций немного схоже с кредитами, так как это все долговые инструменты для привлечения инвестиций.

3) Привлечение инвесторов.

Это самый выгодный для компании способ привлечения финансового потока, никаких долгов и обязательств и все напрямую заинтересованы в положительном результате и часто помощь оказывается не только финансовая, но и профессиональная.

Есть конечно и недостатки:

— если проект требует больших инвестиционных потоков, не факт что необходимая сумма соберется,

— не смотря на очевидные плюсы для компании, инвесторы в такой ситуации остаются слабым звеном, так как по факту инвестиции это всегда риск (и бизнес к этому тоже относится), плюс простые инвесторы не имеют право голоса и вынуждены доверять владельцам компании, что бы не взбрело им в голову и какими бы ни были их намерения.

Да, все эти способы приемлемы для развития компаний, но с сравнение с выходом на IPO они намного менее эффективны в качестве набора инвестиционного капитала.

Все бы ничего, но наряду с преимуществами, которое дает выход компании на IPO, а это:

1) как уже говорилось не раз, привлечение инвестиционных средств,

2) увеличение капитализации, ликвидности, общего рейтинга и имиджа компании,

3) отсутствие долговых обязательств и т.п.

Есть и недостатки, но без них никуда:

1) ряд условий и требований, которые нужно соблюсти (размер компании, уставного капитала и т.п.),

2) длительные временные затраты,

3) материальные затраты на осуществление и оформление процесса выхода на рынок,

4) потеря основного управления компанией, если конечно основным пакетом не владеет ее создатель (бывает что человек «родил» компанию, вывел ее на высокий уровень, но приходят инвесторы выкупающие крупные пакеты акций и начинают делить власть и диктовать свои условия),

5) раскрытие данных и отчетности (все акционерные компании находящиеся на рынке регулярно обязаны обновлять информацию о компании и выкладывать отчеты на всеобщее ознакомление).

Выход на IPO состоит из нескольких основных этапов:

1) Предварительный. Необходимо проводить аудиты, анализ абсолютно всех видов деятельности компании, устраняя при этом все погрешности в сторону удовлетворяющую всем требованиям подготовки компании к выходу на рынок.

2) Подготовительный. При положительном итоге предварительного этапа, следующий момент касается уже формирования рыночного фундамента:

- выбор торговой площадки, подбор профессиональной команды ведущей подготовку всего процесса,

- создание документации, проведение расчетов для инвесторов (цена и количество акций, дивидендные выплаты, использование и распределение средств),

- запуск рекламного процесса (для распространения информации о компании).

3) Основной. На этом этапе уже идет формирование заявок на приобретение готовящихся акций, определение их стоимости на данном этапе и подведение итогов по этому процессу.

4) Завершение. Компания выходит на рынок, акции начинают торговаться и в течение некоторого времени формируется их стоимость, она может как оправдать ожидания и резко пойти вверх, так и наоборот.

Ситуации, когда цены на акции резко падают после выхода компании на IPO, вопреки ожиданиям, сложившимся из проведенной рекламной компании и прочим подготовительным моментам, не редко случаются на практике.

Но, есть ряд особо успешных, которые прошли путь от казалось-бы несбыточной идеи до много миллиардного обогащения буквально за несколько часов, их примеры можете изучить в материале об успешных стартапах.

В моем инвестиционном портфеле тоже есть компания нацеленная на IPO, посмотрим что из этого получиться и оправдает ли она надежды инвесторов 😉

А из самых успешных IPO можно выделить не безызвестные корпорации VISA, General Motors, Agricultural Bank of China и недавний Alibaba Group, который стал лидером первичного размещения бумаг на рынке за последние 5-10 лет.

Вот такой ознакомительный материал, в который поместилась далеко не вся подноготная IPO, но все что нужно знать новичку-частному инвестору я постарался разъяснить.

Всем удачных вложений и положительных результатов! До встречи!

******************************************************************************************************************

RSS рассылка. Каждая моя новая статья прямиком к Вам на почту. Узнайте Все первыми, будьте в курсе событий выгодного инвестиционного бизнеса:

Авторская рассылка «Инвестирование Под 5 — 10 % в Месяц. Как Все Сделать Правильно» Вы всегда будете в курсе о изменениях в моем Инвестпортфеле, ведь я всегда ищу подходящие инвестиционные компании для его расширения в целях диверсификации.

Эта информация, также может оказаться полезной для Вас:

Буду признателен, если воспользуетесь кнопочками:

Вы можете пропустить чтение записи и оставить комментарий. Размещение ссылок запрещено.

mlminvestor.ru

Как инвестировать в IPO

Начинаем публиковать серию образовательных материалов об инвестициях. Первый — о том, как инвестировать в IPO. Что это такое и почему доходность инвестиций в IPO в 11 раз выше, чем дивиденды акций крупных компаний, и в 38 раз выше, чем проценты по банковскому депозиту*.

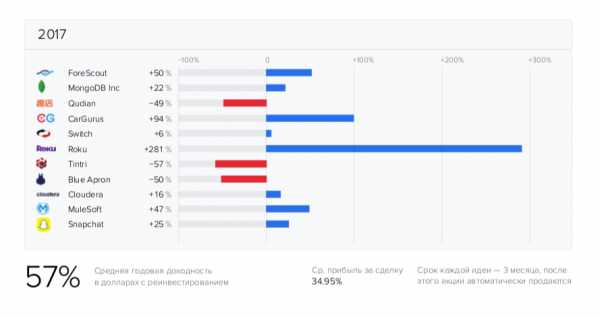

* Из расчета средней годовой доходности в долларах с реинвестированием United Traders за 2017 год — 57%, среднего процента по вкладам в долларах — 1,5% и дивидендов от акций крупных компаний — 5%.

Когда у вас появляется сумма, которую вы хотите сохранить и приумножить, то первое, что приходит в голову — это положить деньги в банк. Банковский вклад имеет низкий риск и низкую доходность. Средний процент по вкладам в долларах — 1,5%.

Пример

У вас есть 10 000$. Вы кладете их в банк и через год получаете 10 150$. При условии, что банк надежный и выполняет выполняет свои обязательства через год ваш капитал вырастет на 150$.

Если цель не просто не потерять деньги, а вложить, чтобы заработать в долгосрочной перспективе, можно купить акции на бирже. Самое простое — инвестиции в «голубые фишки», акции крупных компаний со стабильными показателями доходности, например, Apple, Amazon, Google.

Покупать акции крупных компаний — это грамотная стратегия: долгосрочный тренд на рынке акций растущий, так что рано или поздно большинство акций покажет рост. Но дивиденды таких вложений скромные — 2-3% считаются уже неплохим показателем, а горизонт инвестиций растянут — ждать роста курса иногда приходится не один год.

Пример

Apple — крупнейшая публичная компания в мире. На днях она достигла капитализации в 1 трлн. $. За прошлый год акции Apple выросли на 46%, но это был лучший результат за 8 лет с тех пор как в 2009 началось нынешнее (самое продолжительное в истории) ралли американского рынка. Те, кому удалось купить акции на дне кризиса, получили доходность около 39% годовых, но тем, кто купил на пике перед кризисом 2008 года, пришлось ждать 2 года, чтобы только выйти в ноль. Доходность за весь период составила 29% годовых. За последние же 5 лет доходность составляет уже всего 19% годовых. Дивиденды дают сейчас еще около 1,4%.

Таким образом, результат инвестиций сильно зависит от времени входа на рынок. Для наибольшей отдачи нужно покупать акции в период самой высокой волатильности — в разгар кризиса, на что решится не каждый.

Более доходный и быстрый способ приумножения капитала — участие в IPO. Такой вид инвестиций считается чуть более рискованным, чем простая покупка акций, но намного более доходным. В большинстве случаев акции на бирже начинают торговаться значительно выше цены размещения, и инвестор в плюсе с первого дня торгов.

Раньше частные инвесторы не могли участвовать в IPO, но сегодня это уже не так. Инвесторы с относительно небольшим капиталом могут купить акции самых перспективных компаний перед их размещением на бирже. Посмотрим, как и сколько на этом можно заработать.

IPO – это Initial Public Offering, то есть первичное публичное размещение акций. Это процесс, во время которого компания предлагает купить свои акции неограниченному кругу инвесторов, то есть становится публичной.

Привлечь капитал

С помощью IPO компании получают доступ к максимально большому количеству инвесторов по всему миру. При этом финансирование не требует возврата — компания не берет деньги в долг, а получает их в обмен на долю в бизнесе. Также публичным компаниям становится проще получать кредиты в банках, так как отчетность по финансовым показателям становится открытой.

Получить оценку

Акции, торгующиеся на бирже, дают наиболее точную оценку стоимости компании. Такая оценка может использоваться в переговорах о сделках по слияниям и поглощениям, причем компания может заплатить за покупку не деньгами, а собственными акциями. Стоимость акции используется для оценки работы топ-менеджеров и стимулирования опционными программами. Также публичный статус привлекает больше внимания, повышает известность и помогает в маркетинге.

Зафиксировать прибыль ранних инвесторов

Венчурные инвесторы, которые специализируются на вложениях в стартапы и финансируют компанию на ранних этапах, получают возможность «окэшиться» — зафиксировать прибыль от своих инвестиций, продать часть акций новым инвесторам и вложить деньги в другие компании.

Андеррайтеры

Компания нанимает андеррайтеров — инвестиционные банки, которые вкладывают свои деньги в процедуру IPO и «покупают» акции до того, как они окончательно попадут на биржу.

Заявка

Вместе с андеррайтерами компания разрабатывает проспект эмиссии — форму s-1, где указывает все существенные факты о своем бизнесе: планы, цели использования средств, финансовую отчетность за последние годы, а также возможные риски для инвесторов — конкуренцию, влияние регуляторов и прочее. Когда форма готова, её подают в SEC (комиссию по ценным бумагами и биржам США).

Roadshow

Далее компания проводит roadshow — руководство ездит по миру и проводит презентации для потенциальных инвесторов: рассказывает о своем бизнесе, перспективах и условиях размещения. Уже во время roadshow начинается сбор заявок от инвесторов — они сообщают, сколько акций и по какой цене готовы купить.

Выход на биржу

Непосредственно перед размещением рассчитывается окончательная цена акций, и инвесторам сообщают, сколько акций компания готова продать. Дальше начинаются торги и уже любой частный инвестор может купить любое количество акций.

Компания и андеррайтеры дорожат своей репутацией. Они стараются соблюсти интересы всех сторон: привлечь максимальное количество капитала и дать инвесторам возможность заработать. Поэтому цена акций при размещении обычно устанавливается с дисконтом по отношению к справедливой цене. После IPO цена растет, и растет заработок инвестора.

Однако акции нельзя продать сразу же после размещения на бирже. Устанавливается Lock up период — время (обычно 180 дней), когда акции «заморожены». После окончания Lock up периода инвестор может продать акции и получить свои деньги.

Андеррайтеры принимают заявки только на очень крупные суммы, поэтому частный инвестор не может поучаствовать в IPO. Например, Goldman Sachs или Credit Suisse могут дать доступ к IPO c депозитом от 5 млн. долларов, при этом коэффициент исполнения для новых клиентов обычно не превышает 5%. Однако некоторые брокеры собирают пул инвесторов и участвуют в инвестиции коллективно.

Высокий порог входа в инвестицию — одновременно ограничение и преимущество. Из-за того, что не все желающие могут поучаствовать в размещении, при открытии торгов на бирже появляется огромное количество желающих купить акции, что еще сильнее толкает цену вверх.

Точная цена неизвестна

Перед IPO компания публикует только предполагаемый диапазон цен, который может измениться — обычно не сильно. Точная цена размещения неизвестна.

Возможное снижение цены

По статистике 70-80% инвестиций в IPO приносят прибыль около 60-70%, но оставшаяся часть не достигает цены размещения и приносит убытки (в среднем около 30%).

Хотя, купив акции публичных компаний на бирже, вы не можете получить гарантию, что даже самые крупные из них не покажут неожиданное и резкое падение. Недавний пример — Facebook. Компания с капитализаций более 600 млрд. $, выпустила негативный отчет после закрытия рынка 25 июля 2018. На следующий день инвесторы могли закрыть позиции только на 20% ниже.

Частичное исполнение заявок

В случае повышенного спроса заявки иногда исполняются не полностью. Если инвестор подал заявку на 5000$, то скорее всего, он получит акций на сумму в 2000-4000$. Точная цифра будет известна только по итогам IPO.

Выбрать брокера

В первую очередь нужно найти брокера, который предоставляет возможность участия в IPO. Каждый год порядка 250 компаний выходят на биржу — брокеры отбирают самые перспективные и предлагают их своим клиентам.

Выбрать компанию

В шорт-листе конкретного брокера остается не так много вариантов для инвестиций. Информацию о компании: аналитику, мнения инвесторов и проспект эмиссии можно найти в интернете.

Поделить общую сумму на 3

Инвестор должен определить сумму, которую он готов выделить на IPO. Чтобы деньги постоянно работали, рекомендуется разделить общую сумму на 3 части и подавать заявку на новую инвестицию максимум на ⅓ от общей суммы. Тогда, несмотря на то, что часть денег будет «заморожена» на время Lock up периода, инвестор сможет вложить оставшуюся часть в новые идеи.

Подать заявку на участие в инвестиции и отслеживать прибыль

После выбора компании для инвестиции можно открыть счет и перевести деньги брокеру. Деньги поступят на счет, и брокер сообщит вам о ходе сделки: цену размещения на бирже, процент удовлетворения заявки и цену выхода.

Если вы оставили ⅔ инвестиционных денег, то отслеживайте новые инвестиционные идеи — таких обычно бывает не больше 1-2 в месяц. Диверсификация — ключ к успешным инвестициям.

16 июля 2018 United Traders опубликовала новую инвестиционную идею — IPO Tenable. Это американская компания, которая разрабатывает ПО для обеспечения кибербезопасности. Число клиентов компании выросло за год на 19%, а выручка — на 51%. Более половины компаний из списка Fortune 500, включая Amazon, Apple, JP Morgan, пользуются продуктами Tenable. При этом Tenable не использует заемные средства, что говорит об очень хорошем финансовом положении. Предыдущие размещения в сфере информационной безопасности показали доходность от 23 до 140%, что тоже говорит за участие в идее.

25 июля — последний день подачи заявки на участие в инвестиции, то есть у инвестора есть 10 дней на принятие решения. Предположим, общая сумма для инвестиции — 15,000 $, тогда на Tenable отдается 5000 $ (1/3 капитала), 10000 $ остается на счете для новых идей.

Компания разместила акции по 23 $. Спрос на акции был довольно высоким, поэтому заявки исполнились примерно на 40%, то есть инвестор получил акций на 2001 $ (примерно 87 акций), а оставшиеся 2999 $ вернулись ему на счет. Теперь у него есть 12999 $ свободных средств.

26 июля торги акциями на бирже начались по цене 33 $, то есть бумажная прибыль составляла около 43% в первый же день. Затем акции немного снизились и торгуются в районе 30 $, что примерно на 30% выше размещения. Теперь инвесторам нужно ждать 3 месяца, чтобы закрыть свои инвестиции.

26 октября — дата окончания Lock up периода. За свои услуги брокер обычно взимает комиссию: около 3% за вход, 1,75% на выход и 20% от прибыли. Если предположить, что ко дню закрытия инвестиции цена акций останется на том же уровне, и инвестиция будет закрыта по 30$, то прибыль составит 2001 $ * 30,43% = 609 $. Вычитаем 20% комиссии от прибыли (121,80$), 3% от первоначальной инвестиции (60,03 $), 1,75% от суммы продажи за выход (45,68 $) и получаем чистый доход 381,49 $ при вложении 2001 $. Это 19% чистого дохода от инвестиции за 3 месяца и около 100% годовых при условии реинвестирования прибыли в новые идеи.

Через некоторое время после размещения на бирже на рынке появятся опционы. Инвесторы смогут, не дожидаясь окончания Lock Up периода, закрыть позицию, уплатив комиссию около 10%. Тогда они не берут на себя риск возможного падения цены, но размер прибыли серьезно уменьшится. По статистике, лучше дождаться стандартного срока в 3 месяца и закрыть сделку в общем порядке.

В 2017 году United Traders поучаствовала в 11 IPO. 8 из 11 оказались удачными. Самая успешная — Roku, акции которой мы купили по 14$ и продали по 54$, что обеспечило доходность нашим клиентам — 286% при 100% исполнении заявки.

Три инвестиции Blue Apron, Tintri и Qudian закрылись в минус. Но если диверсифицировать портфель и инвестировать в несколько IPO подряд, то можно свести риски к минимуму.

Среднегодовая доходность в долларах с реинвестированием составила 57%. Средняя прибыль за сделку — 34%.

На середину 2018 года United Traders уже поучаствовала в 17 IPO, 14 из которых оказались прибыльными. Zscaler и Zuora показали самую высокую доходность — 155,5% и 95,7% соответственно.

Актуальные IPO мы публикуем на витрине инвестиционных идей на сайте United Traders, а также делаем обзоры компаний, выходящих на биржу, на UT Magazine. Подпишитесь на Telegram-канал или рассылку, чтобы получать актуальные инвестиционные идеи.

Будьте в курсе всех важных событий United Traders — подписывайтесь на наш телеграм-канал

utmagazine.ru

IPO (что это) в примерах, суть и определение

Успех, который ждет компанию при изменении статуса с частного на публичный, уже не нуждается в доказательствах – представлять акции компании на самых крупных биржах в мире не только престижно, но и выгодно.

Однако провести IPO не так просто – процесс это длительный и трудоемкий.

Что такое IPO – определение и суть процесса

Initial Public Offering (IPO) – предложение организацией принадлежащих ей акций общественности. Таким образом, акционером общества может стать каждый желающий. Выход компании на IPO приводит к тому, что предъявляемые требования к ней со стороны регулирующих инстанций принципиально изменяются. Процедура IPO начинается с первичного размещения акций. Данная процедура длится от нескольких месяцев до года.

Главная цель проведения IPO это

– привлечение сторонних средств, которые можно эффективно использовать в качестве инвестиций либо для развития бизнеса. Акции, в свою очередь, покроют часть расходов при заключении сделок. Кроме того, выход на IPO дает возможность получить в штат компании высококвалифицированных специалистов. И, наконец, компания получает возможность попасть в список крупнейших мировых бирж, что существенно получает ее престиж.

Грубо говоря, ай-пи-о позволяет продавать акции компании на фондовой бирже, где купить их может любой желающий. В самом начале проходит так называемый первичный рынок, когда акции компании продаются непосредственно напрямую, то есть продавцом выступает сама компания. В момент IPO акции расходятся как горячие пирожки, а когда они заканчиваются, продавцами акций уже будут выступать сами инвесторы, это называется вторичный рынок.

На первом этапе компания получает прибыль от продажи акций, нередко суммы исчисляются сотнями, миллионами и миллиардами долларов. Далее, компания может выкупать свои же акции со вторичного рынка, ждать пока курс бумаг поднимется и снова их продавать. IPO же – это первое публичное размещение, процедура которого требует от компании определенных действий, например, теперь компания должна публично публиковать финансовые отчеты, квартальные отчеты и другие данные, иметь отдел отношений с инвесторами и так далее.

Посмотрите занятное видео о том, что такое IPO и в чем его суть:

Примеры IPO

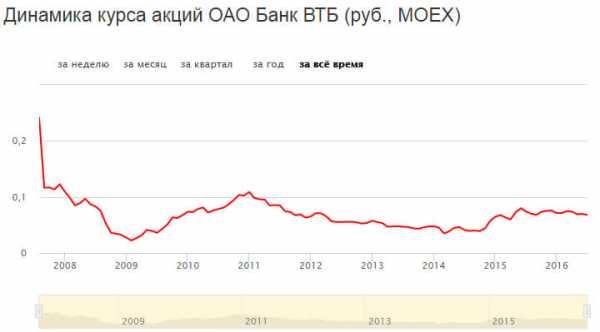

В 2007 году состоялось проведение “народного” IPO российского банка ВТБ. Это было одно из крупнейших событий для банковской системы в России, в тот день капитал банка увеличился на 8 млрд долларов. Изначально акции были предложены по цене 13,6 копеек но всего за год акции упали до трех копеек, и до сих пор торгуются по цене вдвое ниже изначально предложенной.

Что случилось с акционерами вы можете прочитать более подробно в статье про акции ВТБ.

Всем известная компания Facebook в мае 2012 года провела IPO по цене за акцию в $38. Компания заработала на этом 16 млрд долларов, но уже к августу цена на их акции упала вдвое. Правда с этого момента они начали неуклонно расти:

- VISA в 2008 году при проведении IPO заработала 17,9 млрд долларов

- Компания Yandex на IPO на бирже NASDAQ смогла заработать 1,3 млрд долларов

- IPO китайского банка ICBC в 2006 году принесло 22 млрд долларов

- GM, проведя публично размещение в 2010 году, получила 23 миллиарда

- ABC в этом же 2010 году прибавила на свои счета 22,1 миллиарда

- AIA – 20,5 миллиарда

- В 2013 при IPO Twitter получили 14,5 миллиарда

- А Google в далеком 2004 году прибавила 1,6 миллиарда

- Роснефть в 2006 году привлекла 10,6 миллиарда

- UC Rusal в 2010 году получила 2,24 миллиарда

- Российская компания ПИК при “народном” IPO получила 1,93 миллиарда

Выход IPO в России

IPO в России имеет свои особенности. Как показывает практика, наши компании не проявляют особой активности на отечественном рынке, предпочитая проводить операции за рубежом. Как бы то ни было, в последнее время IPO российских компаний стало проходить и на бирже Москвы, что можно назвать позитивной тенденцией.

IPO в России имеет свои особенности. Как показывает практика, наши компании не проявляют особой активности на отечественном рынке, предпочитая проводить операции за рубежом. Как бы то ни было, в последнее время IPO российских компаний стало проходить и на бирже Москвы, что можно назвать позитивной тенденцией.

По словам С. Егишянца, занимающего пост главного экономиста ITinvest, причина этого ясна – основные капиталы по-прежнему находятся за границей.

Рынок IPO, к примеру, очень развит в Китае благодаря хорошему состоянию местного финансового рынка.

Рекомендованные для вас статьи:В то же время размещение IPO на российских площадках – явление достаточно редкое. Правила IPO в нашей стране довольно серьезны, в то время как рынок развит недостаточно, а существенная часть принадлежащих крупным бизнесменам активов, в свою очередь, хранится в зарубежных банках. Все это приводит к тому, что организация IPO в России не вызывает у компаний никакого энтузиазма.

В настоящий момент в России находится около двухсот закрытых компаний с денежным оборотом примерно 500 миллионов долларов каждая. Все они способны выйти на IPO.

Специалисты утверждают, что количество размещенных облигаций за последние несколько лет увеличилось примерно на половину. При этом около 40% выпуска акций на биржу отечественных компаний проводились на российских площадках.

В последнее время российские предприятия стали интересоваться биржами, находящимися в нашей стране. Специалисты считают, что отечественный IPO имеет положительную динамику развития и крупные ресурсы для роста. Но в долгосрочной перспективе ожидается рост и доли размещений на площадках других стран.

Что такое народное IPO

Стоит уточнить, что такое Народное IPO оно несколько отличается от классического. Ценные бумаги такого размещения рассчитываются в масштабах страны и необходимы для населения, где работает эмитент. Народное IPO работает для приватизации, которая необходима, чтобы укрепить бюджет. В России чаще такие IPO проводят государственные компании.

Один из примеров – продажа казенных активов Англии, в 80-90 годах только граждане Англии могли купить акции нескольких крупных национальных компаний – British Gas, Rolls Royce, British Steel и еще нескольких.

Публичное привлечение денежных средств – вклад в будущее любого предприятия. Для проведения успешной сделки необходимо четко определять и доводить до участников рынка цели, задачи и стратегию компании. Иногда предприятия стараются из-за всех сил, чтобы добиться быстрых результатов, зарекомендовав себя на рынке. Но только правильное управление желаниями инвесторов может позволить предприятиям реализовать долгосрочные программы.

Организация IPO

Первичное размещение – IPO начинается с найма инвестиционного банка (андеррайтера). Несмотря на то, что в теории компания может продавать акции своими силами, практического воплощения данная возможность не получила. Договор между банком и фирмой предусматривает такие ключевые аспекты сделки, как тип стоимость акций, а также сумма привлекаемых средств.

После его заключения андеррайтер должен подать инвестиционный меморандум в регулирующую инстанцию. Российское IPO контролируется Банком России. Меморандум содержит сведения о руководстве и акционерах компании, решившей выйти на IPO, финансовую отчетность, информацию о текущих проблемах фирмы, цели привлечения средств. После проверки данных назначают дату IPO.

Выгода инвестиционных банков

Андеррайтеры получают прибыль на разнице между стоимостью акций до момента проведения IPO и установленной к началу торгов. Возможность заработать средства на сотрудничестве с перспективной компанией создает серьезную конкуренцию между потенциальными андеррайтерами.

Обычно они проводят презентацию фирмы, решившейся на проведение IPO, для привлечения наиболее перспективных инвесторов при этом последние получают возможность стать держателями акций еще до объявления торгов (данный процесс носит название allocation).

Стоимость акций определяется выходящей на биржу организацией и инвестиционным банком незадолго до даты IPO. Цена зависит от различных факторов – начиная с ситуации на финансовом рынке до перспектив самой фирмы. В это время возникает серьезная конкуренция между биржами, борющимися за право разместить серьезные компании в своем листинге.

После IPO акции становятся доступны частным инвесторам лишь после официального начала торгов, то есть по открытию работы биржи утром. Впрочем, приобретать их в первые дни не стоит – разумнее будет дождаться стабилизации цен, хотя часто акции после IPO имеют склонность расти до 300%, но после резкого роста могут упасть до первоначальной стоимости. Именно такая непредсказуемость и добавляет риски.

Этапы IPO

- Регулировка деятельности фирмы. Подготовку к IPO следует начинать как можно раньше. С момента решения о размещении до начала торгов должно пройти примерно четыре года. До начала непосредственного размещения требуется наладить прозрачность юридической структуры фирмы, повысить качество управления, получить положительную репутацию заемщика, повысить известность бренда на рынке.

- Выход предприятия на рынок. За год до планируемой даты фирме необходимо решиться с андеррайтером. В этом случае проводится тендер, иногда организатором эмиссии становится банк, имеющий общие проекты с предприятием. Вместе с андеррайтером рассматриваются возможные варианты биржевых площадок, предполагаемые цены размещения, размер пакета акций. Подготовка к выходу на рынок занимает около четырех-шести месяцев, после чего осуществляется IPO.

- Ожидание подходящего момента. К основным факторам, влияющим на размещение, относятся готовность фирмы к реализации проекта и состояние рынка. К примеру, не стоит спешить, если на протяжении одной недели ожидается первичное размещение большого количества других компаний. Каждая биржа имеет неблагоприятные периоды: Рождество в Америке и Европе, период отпусков летом. Необходимо помнить, что даже в этом случае рыночные условия могут измениться под воздействием каких-либо факторов, поэтому тайна успешности IPO будет сохранена до конца его проведения.

- Период работы с инвесторами. Финансовые специалисты утверждают: IPO только начинается после первичного размещения акций. Большого внимания требуют поддержка сайта компании, публикация отчетности, работа с инвесторами. Попутно следует вести борьбу с обманщиками и быть готовыми к общему спаду рынка.

Специалисты в сфере финансов пророчат российскому IPO неплохое будущее. Почему тогда отечественные компании отдают преимущество проведению IPO на зарубежных биржах? Ответ лежит на поверхности: все капиталы – на Западе, именно поэтому там и размещают акции корпорации со всего мира.

Все более популярным становится IPO в Китайской Народной Республике – местный рынок капитала вырос, и привлечь китайские денежные средства желают многие. Инвесторы не спешат размещаться на российских площадках из-за защиты прав собственности и слишком маленькой вместимости рынка. Значительная часть свободных активов, находящихся во владении бизнесменов и политиков,размещена не на счету государственных банков, а в зарубежных офшорах и фондах. В этих условиях можно понять поведение российских компаний, ищущих места за границей. Кроме того, для многих российских предприятий с иностранным капиталом участие в IPO – приоритетное требование акционеров, стремящихся увеличить прибыли и минимизировать возможные риски.

Видео: Процедура выхода на IPO

Плюсы и минусы IPO

Решение провести IPO свидетельствует о том, что компания стабильно развивается и готова к переходу на новый уровень. Став публичной, фирма может рассчитывать на приток квалифицированных сотрудников и рост деловой репутации.

Размещение акций на бирже – один из основных аппаратов финансирования и совершенствования предприятия. Привлечение новых материальных благ во время IPO позволяет предприятию получить недостающие для расширения денежные средства. Система позволяет найти самые выгодные источники капитала и уменьшает стоимость привлеченного субсидирования. IPO позволяет открыть новые возможности в мире бизнеса, помогает оптимизировать структуру капитала и получить дополнительный доступ к фондовому рынку, в том числе и зарубежному.

Впрочем, IPO имеет и минусы.

Во-первых, требования IPO для такой компании ужесточаются, а контроль за ними, в том числе и финансовый, усиливается. Минусом системы является усиленное внимание после «выхода в свет» со стороны органов регулирования. Существует огромное количество правил, выдвигаемых государством и биржевыми площадками, которых должна придерживаться любая компания.

Во-вторых, рассчитывать на скорую прибыль могут разве что крупнейшие IPO – самые известные и быстрорастущие компании.

Еще один недостаток – не всегда предприятие способно продать свои акции и заработать деньги после IPO из-за снижения их курса и капитализации бизнеса. Ввиду отсутствия биржевой истории у эмитента, инвестор не может предугадать, как поведут себя акции предприятия в будущем, а поэтому участие в IPO, практически, во всех случаях рискованно.

И, наконец, стоимость IPO довольно высока.

Подводя итоги, можно сказать, что проведение IPO – процедура востребованная и в современных условиях необходимая. Решиться на этот шаг может не каждая компания, однако выгода в случае перехода фирмы в статус публичной компании очевидны. Очевидно, что в России IPO получит широкое распространение – нужна лишь законодательная поддержка среднего и крупного бизнеса.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter, и мы её обязательно исправим! Огромное спасибо вам за помощь, это очень важно для нас и наших читателей!

equity.today

Как проводят IPO и зарабатывают на этом

Для тех, кто уже достаточно давно работает с инвестициями, такое понятие, как IPO очень знакомо. Многие даже зарабатывают на этом. Но начинающим инвесторам оно может быть малознакомо. Что такое IPO? Эта аббревиатура происходит от трех английских слов – Initial Public Offering, что в переводе на русский язык означает Первичное публичное предложение.

IPO проводится для того, чтобы вывести акции той или иной компании на биржу в свободное обращение. Делается это с целью получения компанией дополнительных инвестиций для реализации определенных проектов или просто для развития. После проведения IPO ценные бумаги компании попадают на биржу и находятся в свободном обращении.

Причина проведения IPO

В этой части статьи мы разберемся, почему компании проводят IPO. Выход на рынок акций дает возможность предприятию получить дополнительные деньги на свое развитие за счет передачи части прав на управление.

- На какие цели используются средства, полученные через инвестиции? Дополнительный капитал идет на обеспечение долгосрочных проектов, модернизацию оборудования, инвестиций в оборотный капитал, погашение долговых обязательств, приобретения других компаний.

Еще одна задача, которую конкретная компания может решить с помощью IPO – защита от возможных поглощений со стороны других компаний. После выхода на рынок компания получает свою рыночную стоимость, а также расширяет свои возможности с точки зрения капитала, что существенно затрудняет ее поглощение. К тому же, после проведения IPO, компания может брать кредиты под залог своих акций.

Проведение IPO

Первым этапом перед выходом акций на рынок является подготовка. На этой стадии проводится важная работа по разработке стратегии, анализ готовности компании, ее соответствие всем стандартам и требованиям.

В процессе подготовки к IPO необходимо создать, так называемый, инвестиционный меморандум, в котором будет отражаться вся информация о компании, а также предполагаемая стоимость ее ценных бумаг, объем эмиссии, ожидания по дивидендам.

Для проведения IPO, необходимо найти так называемого андеррайтера, то есть банк или несколько банков, которые и будут заниматься выводом акций на рынок. Конечно же, этот процесс можно провести и своими силами, но так никто не поступает. Чаще всего для проведения IPO обращаются к крупным банкам. Андеррайтеры инвестируют в компанию еще до того, как она становится публичной.

В чем их выгода? Они зарабатывают на разнице между стоимостью акции до IPO и после. При удачном стечении обстоятельств, прибыли от таких мероприятий могут быть колоссальными, особенно с учетом инвестиционных возможностей крупных банков.

После выбора биржи, на которой будут проводиться торги, начинается итоговый этап – непосредственно проведение IPO. На торгах определяется окончательная цена за акцию. Зачастую при выходе акций компании на рынок, наблюдается существенная волатильность, так как многие инвесторы стремятся купить ценные бумаги как можно дешевле в надежде, что их стоимость в ближайшее время вырастет.

Площадки для проведения IPO

Чаще всего первичные предложения проводятся на известных биржах.

В России это ММВБ, РТС и СПБВ. В США, к примеру, IPO проводятся на NYSE, NASDAQ и LSE.

Размещаться в России дешевле, чем за границей. Однако, здесь есть и свой недостаток – компания может испытывать определенный дефицит в инвестиционном капитале. Это легко объясняется тем, что за рубежом больше инвесторов, готовых вкладывать в подобные проекты. К тому же, последние тенденции в отечественной экономике указывают на то, что баланс будет еще более неравномерным.

На таких площадках можно инвестировать в акции компаний, которые уже находятся на стадии размещения.

Что касается так называемого pre-IPO, то есть покупки акций на стадии подготовки к публичному размещению, их можно приобрести у различных инвестиционных компаний.

Правила грамотного инвестирования в IPO

Далее, мы поговорим о том, как грамотно инвестировать средства в IPO и не потерять при этом. Ведь публичное предложение может принести как огромные доходы, так и существенные убытки в случае неудачи.

Перед тем, как сделать такой шаг, необходимо все взвесить и оценить перспективы. Ведь сиюминутная выгода может обернуться полной катастрофой в итоге. Даже если какая-то отрасль сегодня переживает настоящий бум, как это было, к примеру, с доткомами в 2000-х, вовсе не значит, что уже завтра, через год или через несколько лет вы не пожалеете о приобретенных ценных бумагах.

- Одной из частых ошибок является покупка акций компаний в сфере IT. Многие легкомысленно полагают, что в наш век развития компьютерных технологий, эта область обязательно принесет доход. Конечно, многие компании из этой сферы добились выдающихся результатов, а те, кто купил их акции на IPO, сколотил состояние. Но такие примеры, как Google, Facebook, Twitter дополняются другими, менее успешными историями.

В последнее время на рынок вышло много интересных отечественных компаний в сфере IT. Яндекс, mail.ru, Групон – все это успешные бренды. Но и на отечественном рынке неверные решения могут стать причиной разочарований.

Рекомендованные для вас статьи:Основная причина неудач инвесторов

Одной из главных причин, по которой инвесторы терпят неудачу на этапе IPO – недостаток сведений о компании. Публичные компании постоянно находятся под пристальным вниманием аналитиков. Инвесторы прекрасно осведомлены об их успехах и неудачах. Что касается частных предприятий, которые только готовятся к эмиссии ценных бумаг, сведений о них не так много.

Конечно, такого рода информация готовится перед выпуском акций. Однако, она составляется никем иным, как представителями компании. Соответственно, ее нельзя считать объективной и беспристрастной.

Следовательно, перед тем, как покупать акции на IPO, необходимо воспользоваться другими источниками. К тому же, рекомендуется почитать и о конкурентах, ознакомиться с отраслью, в которой работает предприятие.

Все это позволит взглянуть на вещи объективно, даже если сведений все еще будет недостаточно. К тому же, если вы самостоятельно проведете такого рода исследования, вы, возможно, поймете, что эмитент не стоит вашего внимания, и цена на его акции явно завышена.

Лучшие брокеры для торговли и инвестиций

- TOP

- Инвестиции

- Трейдинг

| Брокер | Тип | Мин. депозит | Регуляторы | Ещё |

|---|---|---|---|---|

| Опционы (от 70% прибыли) | $100 | ЦРОФР | Далее… | |

| Форекс, CFD на Акции, индексы, ETF, товары, криптовалюты | $200 | CySec, MiFID | Далее… | |

| Акции, Форекс, Инвестиции, криптовалюты | $500 | ASIC, FCA, CySEC | Далее… | |

| Форекс, Инвестиции | $100 | IFSA, FSA | Далее… | |

| Форекс, CFD на Акции, индексы, товары, криптовалюты | $200 | CySec, FCA, DFSA | Далее… |

| Брокер | Тип | Мин. депозит | Регуляторы | Просмотр |

|---|---|---|---|---|

| Фонды, акции, ETF | $500 | ASIC, FCA, CySEC | Далее… | |

| ПАММ счета | $100 | IFSA, FSA | Далее… | |

| Акции | $200 | CySec | Далее… |

| Брокер | Тип | Мин. депозит | Регуляторы | Просмотр |

|---|---|---|---|---|

| Опционы (от 70% прибыли) | $100 | ЦРОФР | Далее… | |

| Форекс, CFD на Акции, индексы, ETF, товары, криптовалюты | $200 | CySec, MiFID | Далее… | |

| Форекс, Инвестиции | $100 | IFSA, FSA | Далее… | |

| Форекс, CFD на Акции, индексы, товары, криптовалюты | $200 | CySec, FCA, DFSA | Далее… | |

| Форекс, CFD на Акции, индексы, ETF, товары, криптовалюты | $200 | ASIC, FCA, CySEC | Далее… |

Информация об андеррайтере

Для того, чтобы понять, стоит ли инвестировать в акции компании или нет, достаточно изучить информацию не только о ней самой, но и о тех, кто ее выводит на IPO, то есть ее андеррайтерах. Несмотря на то, что даже наличие крупных инвестиционных компаний и банков в этом списке вовсе не является гарантией положительного результата, известные бренды вряд ли будут выводить на рынок недостойных подопечных.

С другой стороны, у малоизвестных банков и инвесткомпаний здесь есть свои преимущества.

У них небольшая база клиентов, и через них проще купить акции еще до их размещения.

Изучаем проспект эмиссии

Полагаться полностью на такой документ не стоит. Тем не менее и игнорировать его также не стоит. Здесь может содержаться много полезной информации о предприятии о наличие у него долгов, о том, какое место оно занимает на рынке в своей сфере.

- Если в проспекте говорится о том, что компания собирается использовать полученные средства для погашения задолженностей, стоит задуматься. Ведь предприятие не в состоянии самостоятельно решить свои финансовые вопросы без помощи инвестиций извне.

С другой стороны в случаях, когда компания собирается привлечь инвестиции для расширения, проведения исследований, выхода на новые рынки, здесь нечего опасаться. Вкладывать капиталы в такого эмитента можно при прочих равных.

Осторожность не помешает

Если вы собираетесь покупать акции компании, которая только выходит на фондовый рынок, стоит подумать несколько раз перед тем, как принять решение. Как мы уже отмечали выше, информации всегда недостаточно. Фактически, вы покупаете кота в мешке. Уже завтра вы можете стать миллионером (как это было, к примеру, с акциями Facebook) или разориться.

Особую осторожность необходимо проявлять в тех случаях, когда покупку акций на IPO вам кто-то рекомендует. К примеру, ваш брокер настойчиво советует вам сделать это. Возможно, его сотрудники уже договорились о хороших комиссионных. Но это не значит, что вы получите доходы. Ситуация может обернуться против вас, и вместо прибыли вы получите одни убытки.

Следите за лок-апом

В период lock-up владельцы акций не имеют права продавать их. Этот срок определяется в договоре. Он необходим для того, чтобы на рынке не было спекуляций со стороны инсайдеров (ведь инвесторами могут выступать и андеррайтеры). Если по истечении такого периода акции компании не начинают распродаваться, это тоже очень хороший знак.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter, и мы её обязательно исправим! Огромное спасибо вам за помощь, это очень важно для нас и наших читателей!

equity.today

Что такое IPO и зачем это нужно / Блог компании ITI Capital / Хабр

В сети можно часто встретить истории о том, как компании вышли на биржу и провели IPO, по итогам которых основатели бизнеса стали миллиардерами. Тем не менее, не все знают о том, какой объём работы стоит за этим процессом перехода компании от частной к публичной. Сегодня мы рассмотрим этот процесс по шагам.

Что такое IPO

Когда компания хочет предложить свои акции широкой общественности, она проводит IPO(Initial Public Offering – IPO). Соответственно, статус организации меняется — вместо частной (акционером не может стать любой желающий) она становится публичной (акционером может стать любой желающий).

У частных компаний могут быть акционеры, но их не так много, и такие компании сталкиваются с требованиями регулирующих органов, отличных от тех, которые предъявляются к публичным. Процесс подготовки первичного размещения акций IPO) занимает от нескольких месяцев до года и стоит компании довольно существенных средств.

Зачем компании проводят IPO

Все дело в деньгах — компания хочет привлечь средства. После получения эти деньги могут использоваться для развития бизнеса или, к примеру, реинвестиций в инфраструктуру.

Еще один плюс наличия публично торгуемых акций компании — возможность предлагать топ-менеджерам опционы, переманивая лучших специалистов. Помимо этого, акции могут быть использованы в ходе сделок по слиянию и поглощению, покрывая часть оплаты — при покупке Facebook WhatsApp, основатели мессенджера получили значительную часть $19 млрд акциями социальной сети, которая уже вышла на биржу. Попадание в листинг крупнейших мировых бирж — NYSE или NASDAQ — это просто престижно.

Первые шаги при подготовке к IPO

Компания, которая собралась на биржу, нанимает инвестиционный банк (или несколько банков), которые будут заниматься процессом организации IPO. Теоритически, возможно организовать торговлю своими акциями и самостоятельно, но на практике так никто не поступает. Банки, занимающиеся организацией IPO, называются андеррайтерами.

После того, как банк нанят — например, Goldman Sachs или Morgan Stanley — между их представителями и руководством компании проходят переговоры, в ходе которых определяется цена акций, предлагаемых для покупки, их тип, и общая сумма средств, которые планируется привлечь.

После того, как подписано соглашение между компанией и андеррайтером, последний подает инвестиционный меморандум в регулирующий орган конкретной страны. В США — это Комиссия по ценным бумагам (SEC), а в России – Банк России. В этом документе содержится подробная информация о предложении и компании — финансовая отчетность, биографии руководства, перечисляются существующие юридические проблемы организации, цель привлечения средств и раскрывается список текущих акционеров компании. Затем регулирующий орган проверяет представленную информацию, и, в случае необходимости, запрашивает дополнительные данные. Если вся информация корректна, то назначается дата IPO, а андеррайтер готовит все финансовые данные компании.

В чем интерес андеррайтеров

Инвестиционные банки вкладывают свои средства в организацию IPO и «покупают» акции компании, до того, как они окончательно попадут в листинг биржи. Банки зарабатывают на разнице между ценой акций, которую они уплатили до IPO, и той ценой, которая устанавливается на момент старта торгов. Когда на IPO выходит перспективная компания, конкуренция банков за право стать андеррайтором её IPO может быть очень серьезной.

Для привлечения интереса к IPO андеррайтеры часто проводят рекламную кампанию (Road Show), в ходе которой представляют собранную ранее информацию о финансовых показателях компании перспективным инвесторам, иногда даже в разных частях света. Обычно Road Show устраивается для крупных инвесторов. Часто таким инвесторам предлагают купить акции до начала официальных торгов — этот процесс называется allocation.

Цена акций, биржа

При приближении даты IPO, андеррайтер и компания, выходящая на биржу, договариваются о цене акций. Цифра может зависеть от множества факторов: перспективности самой компании, результатов Road Show и текущей рыночной ситуации.

Аналогично с андеррайтерами, за размещение крупных и перспективных компаний конкурируют и биржи, для которых появление такой компании в листинге означает повышение общей ликвидности и объёмов торгов. Также играет свою роль и престиж. В случае такой популярной компании, представители бирж выступают перед её руководством, объясняя плюсы размещения акций на своей площадке.

Покупка акций при IPO

Частные инвесторы никак не могут купить акции компании до официального старта торгов. Часто в первые дни торгов акции новых компаний подвержены сильным колебаниям, поэтому обычно аналитики советуют не торопиться с совершением сделок, а выждать пока цена установится на более или менее стабильном уровне.

Почему российские компании проводят IPO за границей

В последнее время российские компании стали проявлять определенную активность и на Московской бирже («Яндекс» провел дополнительное размещение акций, а «Дождь», «Большой город» и Slon.ru планируют объединиться в холдинг и осуществить IPO). Тем не менее, большая часть биржевой активности российских компаний происходит за рубежом.

Вот что на этот счет думает главный экономист ITinvest Сергей Егишянц:

Всё очевидно: капиталы на Западе — поэтому там и размещают свои ценные бумаги компании со всего мира, в том числе российские. В последнее время набирают популярность IPO в КНР — потому что местный рынок капитала тоже раздулся до изрядных масштабов, поэтому привлечь китайские деньги стремятся многие.На российские площадки западные и восточные инвесторы не спешат — по многим причинам (защита прав собственности не вызывает энтузиазма, ёмкость рынка на порядки меньше и т.п.). Теоретически, конечно, и в России капиталов немало, но это только если смотреть формально: ясно же, что большая часть свободных (!) активов, которыми владеют крупные бизнесмены и некоторые политики, размещена отнюдь не на счетах в Сбербанке, а в западных офшорах, фондах и банках. В подобных условиях поведение российских фирм, ищущих размещения на Западе, вполне естественно.

IPO российсих компаний в 2005-2013 гг. Источник данных: PWC

Плюсы и минусы проведения IPO

Сам факт проведения IPO для компании обычно позитивен, ведь это означает, что она достаточно выросла, чтобы претендовать на привлечение капитала подобным способом — к нему прибегают только тогда, когда нужно действительно много денег на масштабное расширение. Кроме того, публичные компании привлекают куда больше внимания, что облегчает им найм персонала и процесс маркетинга.

Среди недостатков IPO можно отметить усиливающее после выхода на биржу внимание к компании со стороны регулирующих органов — существует большое количество требований как государства, так и самих биржевых площадок, которые компании, торгующиеся на них, должны исполнять. В частности это касается выпуска финансовой отчетности. Кроме того, основатели компании не всегда могут после IPO сразу продать свои акции и стать миллионерами, поскольку это может снизить их курс и капитализацию бизнеса.

Ссылки статьи по теме:

habr.com

IPO — процесс, этапы, процедуры

Initial Public Offering (IPO) – сделанное впервые, публичное предложение инвесторам стать акционерами компании – это сложный комплекс организационных, юридических и финансовых процедур, в котором кроме самой компании и потенциальных инвесторов задействованы множество посредников. Цели основных участников IPO не всегда совпадают, каждый из них в процессе подготовки и проведения IPO сталкивается со своими проблемами и решает свои задачи, тем не менее, все они заинтересованы друг в друге, заинтересованы в том, чтобы IPO состоялось. Поэтому весь комплекс проблем IPO должен рассматриваться с разных точек зрения – компании-эмитента, инвесторов, посредников.

Актуальность проблематики IPO для эмитента в основном сосредоточена в вопросах выбора схемы IPO, выбора торговой площадки (страны), на которой будет проводиться размещение, выбора андеррайтера, проведения комплекса мер по реструктуризации компании, по раскрытию информации о компании как во время проведения IPO, так и после него. Главные цели компании в IPO – привлечение долгосрочных финансовых ресурсов в максимальном объеме, создание и поддержание статуса публичной компании. Немаловажным моментом является минимизация издержек на подготовку и проведение IPO.

Главная цель потенциального инвестора – получение максимального дохода в будущем при минимальном риске, диверсификация инвестиционного портфеля. Поэтому во время подготовки и проведения IPO для инвестора наиболее важным является круг проблем, связанных с точной оценкой перспектив компании, рыночных рисков, связанных с ее деятельностью, и специфических рисков, связанных с проведением сделок при IPO – как финансовых, так и юридических.

Основной посредник между компанией и инвесторами – андеррайтер. Главная цель андеррайтера – проведение успешного IPO, результаты которого удовлетворили бы как самого эмитента, так и инвесторов, получивших новые акции. Основные задачи андеррайтера – выбор схемы IPO, анализ эмитента, подготовка и осуществление всех юридических процедур, информационное сопровождение, привлечение инвесторов, организация работы других посредников, помогающих в процессе подготовки и проведения IPO. Ключевой момент в деятельности андеррайтера – определение цены предложения акций. Почти для любого посредника финансовый результат при IPO предопределен, поэтому зачастую основным результатом для любого посредника становится репутация надежного партнера.

Возможность взаимодействия этих основных групп участников во многом определяется нормативно-законодательной базой, деятельностью регуляторов, уровнем развития рыночной инфраструктуры. И от того, насколько успешно будут взаимодействовать между собой эти группы участников, во многом зависит развитие финансового рынка в стране и экономики в целом.

1. Принятие решения об IPO

В последнее время в России наблюдается рост интереса к теме IPO. С одной стороны, избыточная денежная ликвидность вызывает спрос на новые инструменты инвестирования на рынке капиталов. С другой стороны, многие российские компании уже прошли этап становления, нашли свое место на рынке, и топ менеджеры компаний переосмысливают стратегию развития бизнеса – максимизация капитализации становится приоритетом по отношению к контролю над денежными потоками. Важным моментом в развитии компании становится и нежелание зависеть от одного или нескольких стратегических инвесторов, стремление получить независимость в принятии управленческих и финансовых решений. С третьей стороны, собственники многих российских компаний начинают понимать необходимость диверсификации своих инвестиций и готовы поделиться частью своего бизнеса, чтобы иметь возможность приобрести активы в других отраслях экономики или других секторах финансового рынка.

Все это создает устойчивые предпосылки для массового выхода крупных и даже средних по размеру российских компаний на первичный рынок капитала. Однако эти предпосылки являются необходимым, но отнюдь не достаточным условием для принятия решения об IPO. На основании мирового опыта первичных размещений считается, что компания должна достигнуть необходимых размеров, иметь хорошие перспективы развития в своей отрасли, показывать положительную динамику основных финансовых показателей, при этом прибыльность деятельности вовсе необязательна. Действуют ли эти условия в России? Существуют ли специфические российские факторы, влияющие на принятие решения об IPO? Например, часто таким фактором называют желание «обелить» активы, полученные в ходе приватизации.

Насколько важна для России отраслевая принадлежность компаний, выходящей на IPO? После краха сектора hi-tech инвесторы во всем мире очень настороженно относятся к предложениям акций компаний информационного и биотехнологического секторов. Российские кандидаты на IPO по большей части относятся к классическим отраслям экономики, однако государство объявило о приоритетном развитии высокотехнологических секторов экономики. Может ли государственная поддержка способствовать решению конкретной компании об IPO, что должно сделать государство в рамках совершенствования нормативно-законодательной базы, чтобы выход на первичный рынок акций стал для российских компаний обычным делом?

Если все условия для решение об IPO конкретной компании присутствуют, то кто – собственники или топ-менеджеры – становятся инициаторами такого решения? Существует ли при принятии решения об IPO в российских условиях «конфликт интересов» между собственниками компании и управляющими, которому уделяют много места в современных экономических моделях фирмы.

2. Выбор площадки для IPO

- Российские торговые площадки (ММВБ, РТС)

- Зарубежные торговые площадки (LSE, NYSE, NASDAQ, DB)

У компании, принявшей решение об IPO, есть возможность размещать свои акции либо в России (на биржах ММВБ, РТС, СПВБ), либо за рубежом (чаще всего это LSE, NYSE, NASDAQ). Какими факторами определяется выбор площадки для IPO? Кто принимает решение по поводу выбора биржи и насколько велика в этом вопросе роль финансовых посредников, сопровождающих IPO данной компании?

Часто высказывается мнение, что некоторые особенности российского законодательства по рынку ценных бумаг делают IPO на российских биржах столь юридически сложным и длительным процессом, что гораздо проще и быстрее размещаться за рубежом. Этот тезис активно используют зарубежные организаторы торгов, некоторые из них даже создали специальные подразделения по работе в России и странах СНГ. Однако, если брать в расчет издержки размещения, то оценки показывают, что при размещении в России затраты компании окажутся на порядок ниже, чем при размещении за границей. Для некрупных компаний это может оказаться решающим фактором.

Многие российские компании вполне обоснованно опасаются, что российский рынок из-за недостатка инвесторов не способен аккумулировать большие средства для покупки предлагающихся акций по «справедливой» цене, без большой премии за размер размещения. Результат IPO в этом случае будет слишком сильно зависеть от рыночной конъюнктуры и требуется большое искусство, чтобы угадать благоприятный момент для размещения. Насколько обоснованы подобные опасения? Кроме того, слабость российского рынка заставляет некоторые компании опасаться возможности недружественного «поглощения» при IPO в России. С другой стороны, вверяя свои акции иностранным акционерам, компания принимает на себя страновые риски – в случае потери доверия к стране, иностранные акционеры будут избавляться и от акций компании, что может резко снизить ее капитализацию.

Называются и другие факторы, влияющие на процесс выбора страны размещения – долгосрочные цели стратегического развития компании, отраслевая принадлежность, страна (регион) основной деятельности, вопросы престижа и т.п. Кроме того, любая компания заинтересована в высокой ликвидности вторичного рынка своих акций, это также немаловажно при выборе площадки для IPO. Насколько эти факторы являются важными для российских эмитентов?

Отдельный вопрос – заинтересованность организаторов торгов и других профессиональных участников рынка ценных бумаг в привлечении компаний на IPO. Пока в России не удалось создать эффективную инфраструктуру рынка, пригодную для легкого доступа к капиталам новых молодых компаний, и не последнюю роль в этом играет несовершенство нормативно-законодательной базы.

3. Формирование команды по размещению

- Инвестиционный банк

- Юридическая фирма

- Аудиторская фирма

- PR–агентство

- Консультант

Ядром команды по размещению является сама компания – действующие акционеры, которые и принимают решение об IPO, а также топ-менеджмент, отвечающий за подготовку информации о компании и непосредственно взаимодействующий с остальными участниками командами. Однако ведущая роль в команде принадлежит лид-менеджеру (андеррайтеру), в качестве которого обычно выступает крупный инвестиционный банк.

Андеррайтер готовит аналитические материалы, разрабатывает план и схему IPO, координирует работу всех членов команды, взаимодействует с регулирующими органами, формирует книгу заявок, гарантирует размещение, поддерживает рынок после IPO и т.д. Правильный выбор андеррайтера во многом определяет успех IPO. Что должно и может использоваться в качестве критерия выбора? Стоимость услуг и сроки проекта, наличие обширной базы инвесторов, опытная команда с высокими аналитическими возможностями, репутация, финансовые ресурсы для осуществления выданных гарантий – что более важно? Насколько важен опыт работы банка с данной компанией? Различаются ли требования к андеррайтеру при IPO на внешнем рынке и в России?

Важную роль в процессе подготовки к IPO играет юридическое сопровождение проекта. Какие факторы наиболее важны при выборе юридической фирмы – опыт, репутация, международная практика? В чьих интересах должны действовать юристы – в интересах эмитента или в интересах потенциальных инвесторов? Существует ли конфликт интересов и как он решается?

Роль аудитора номинально сводится к подтверждению достоверности финансовой отчетности эмитента в информационном меморандуме и проспекте эмиссии, причем для IPO российской компании, ориентированной на западных инвесторов, необходима отчетность как по российским стандартам, так и по МСФО. Несмотря на номинальную роль аудитора, от уровня доверия инвесторов к аудиту во многом зависит успех IPO. Достаточно ли высокой репутации аудиторской компании, или необходимо учесть и другие факторы при выборе аудитора?

Привлечение финансового консультанта для IPO в России сейчас носит добровольный характер, хотя иностранные биржи требуют, чтобы в команде присутствовал специальный советник, с которым взаимодействует биржа. Насколько отмена требования об обязательном наличии консультанта облегчила выход компаний на российский рынок? Какие дополнительные преимущества может дать привлечение финансового консультанта? Каким требованиям должна удовлетворять компания, предоставляющая такие услуги?

Информационная кампания (взаимодействие с инвесторами и СМИ, презентации и road show) может осуществляться как силами привлеченного профессионального PR=агентства, так и при помощи PR, IR-отделов самого потенциального эмитента или андеррайтера размещения. В чем плюсы и минусы этих двух вариантов с точки зрения конечного результата? Какими факторами следует руководствоваться компании при выборе PR-агентства?

Каждый участник команды по размещению может преследовать свои локальные цели, задача заключается в том, чтобы подчинить все их действия главной цели – успешному проведению IPO. От этого зависит профессиональная репутация всех участников размещения. Тем не менее – возможен ли конфликт интересов? Что могут сделать регулирующие органы, чтобы предотвратить такого рода конфликты?

4. Подготовка компании к публичному статусу

- Due diligence эмитента

- Подготовка и аудит финансовой отчетности

- Юридическая экспертиза бизнеса

- Оценка технологического и кадрового потенциала

- Маркетинговый анализ деятельности

Публичный статус компании подразумевает формирование всестороннего объективного представления о компании (due diligence), это необходимое условие успешного проведения IPO. Процедура формирования объективного представления требует усилий прежде всего от самого эмитента. Какие аспекты деятельности компании должны быть раскрыты и в каком объеме, чтобы можно было говорить о достаточной публичности эмитента – структура компании, структура капитала и активов, акционеры, финансовое состояние компании, рыночные и специфические риски деятельности, корпоративная политика, перспективы развития?

Прежде всего, в качестве необходимых условий публичности имеют в виду прозрачность юридической структуры компании. Для привлечения потенциальных инвесторов необходимо раскрыть и обосновать необходимость и взаимосвязь всех структур, входящих в компанию. Возможно потребуется провести ее реструктуризацию – создать компанию с ясными связями и консолидированной отчетностью. Для российских компаний, получивших активы в ходе приватизации или в ходе слияний и поглощений, возможно требуется провести дополнительную тщательную юридическую проверку на предмет возможности возникновения судебных споров и налоговых претензий. Насколько важны для российских компаний эти специфические условия, связанные с недавними бурными политическими и экономическими процессами в стране? Важна ли для инвесторов структура компании, структура собственности?

Непременным условием публичности является составление консолидированной финансовой отчетности компании по российским и международным стандартам и ее аудит. Очевидно, компания будет стремиться к удовлетворительным показателям доходности, ликвидности, структуры активов и пассивов. Достаточно ли этих мер для успешного проведения IPO и какие показатели являются ключевыми? Обращают ли внимание потенциальные инвесторы на другие, нефинансовые показатели деятельности компании?