условия, отзывы и как взять

В статье рассмотрим, в каких банках можно взять ипотеку со справкой по форме банка. Узнаем, как выглядит документ и какие данные в нем должны быть. Мы подготовили для вас требования банков к недвижимости и собрали отзывы.

Какие банки дают ипотеку без 2-НДФЛ?

Тинькофф Банк

от 6% ставка в год

- Сумма: от 200 тыс. до 99 млн р.

- Ставка: 6 — 14,5%.

- Срок: до 25 лет.

- Первоначальный взнос: от 10%.

- Одобрение по двум документам.

- Оформление за 1 визит в банк.

Сбербанк

от 6% ставка в год

- Сумма: от 300 тыс. до 30 млн р.

- Ставка: 6 — 11,5%.

- Срок: от года до 30 лет.

- Возраст: 21 — 75 лет.

- Первоначальный взнос: от 15%.

ВТБ

от 6% ставка в год

- Сумма: от 600 тыс. до 60 млн р.

- Ставка: 6 — 11,1%.

- Срок: от года до 30 лет.

- Первоначальный взнос: от 10%.

- Можно привлечь до 4 созаёмщиков.

- Можно подтвердить доход справкой по форме банка.

Альфа-Банк

от 8,9% ставка в год

- Сумма: от 600 тыс. до 50 млн р.

- Ставка: 8,9 — 13,29%.

- Срок: от года до 30 лет.

- Возраст: 21 — 70 лет.

- Первоначальный взнос: от 15%.

Открытие

от 8,7% ставка в год

- Сумма: от 500 тыс. до 30 млн р.

- Ставка: 8,7 — 14,45%.

- Срок: от 5 до 30 лет.

- Возраст: 18 — 65 лет.

- Первоначальный взнос: от 10%.

- Принимают справки о доходах по форме банка.

Совкомбанк

от 6% ставка в год

- Сумма: от 300 тыс. до 100 млн р.

- Ставка: 6 — 15,5%.

- Срок: от года до 30 лет.

- Возраст: от 20 до 85 лет.

- Можно подтвердить доход справкой по форме банка.

Ипотека в СКБ-банке

от 8,75% ставка в год

- Сумма: от 350 тыс. до 20 млн р.

- Ставка: 8,75 — 16%.

- Срок: от 3 лет до 30 лет.

- Возраст: от 23 до 65 лет.

- Можно подтвердить доход справкой по форме банка.

- Срок одобрения — от 1 дня.

Кредит Европа Банк

от 6% ставка в год

- Сумма: от 500 тыс. до 20 млн р.

- Ставка: 6 — 17,5%.

- Срок: от 3 до 30 лет.

- Первоначальный взнос: от 10%.

- Можно подтвердить доход справкой по форме банка.

Ипотека в МТС Банке

от 5,8% ставка в год

- Сумма: до 25 млн р.

- Ставка: 5,8 — 14,2%.

- Срок: до 25 лет.

- Возраст: от 18 до 65 лет.

- Можно подтвердить доход справкой по форме банка.

- Решение в течение двух дней.

Кому выгодна ипотека со справкой по форме банка?

Многие банки предлагают оформить ипотеку по двум документам, в которые не входит справка о подтверждении занятости и дохода от работодателя — 2-НДФЛ.

Такое предложение подойдет вам, если вы:

- хотите получить ипотечный кредит в короткий срок и не располагаете временем для сбора всех необходимых документов;

- обладаете недостаточным уровнем дохода для оформления ипотеки;

- работаете без официального трудоустройства.

Но при получении такого кредита придется согласиться на менее выгодные условия покупки жилья.

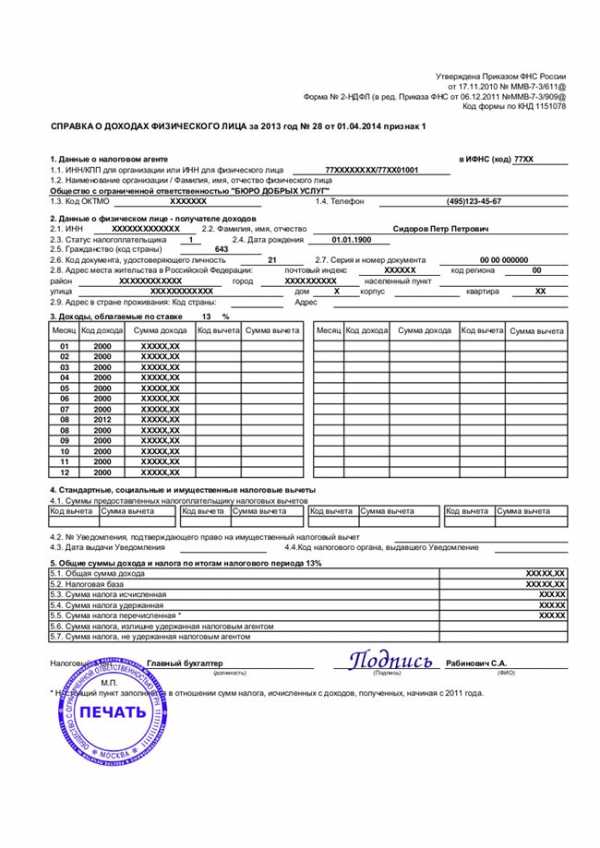

Что это за справка и как она выглядит?

Справка выглядит как обычный бланк, в котором отражаются сведения о заемщике и работодателе. В ней прописывается ФИО, должность, доход, трудовой стаж. Относительно работодателя указывается наименование организации, ИНН, ОГРН, контактные данные.

Чтобы сделать справку, необходимо обратиться к своему работодателю, потому что на документе должны быть проставлены подписи главного бухгалтера и руководителя, а также печать организации.

Как подать онлайн-заявку в банк?

Для подачи онлайн-заявки зайдите на официальный сайт выбранного банка, найдите раздел с анкетой и заполните ее. В ней указываются данные из паспорта, сведения о занятости, доходе, семейном положении, наличии детей, а также желаемые параметры ипотечного кредита.

Условия ипотеки со справкой по форме банка

При оформлении ипотеки без 2-НДФЛ условия кредитования менее выгодные, так как банк рискует, выдавая денежные средства на приобретение жилья.

Заключается это в следующем:

- Увеличение размера первоначального взноса.

- Повышенная процентная ставка.

- Ограничение кредитного лимита.

- Уменьшение срока кредитования.

К примеру, Сбербанк повышает процент по ипотеке до 10-11% годовых, а величину первого взноса — до 50%.

Требования к заемщику

Стандартный перечень требований банка следующий:

- Возраст — от 21 года.

- Трудовой стаж — от полугода на текущем месте.

- Российское гражданство.

- Прописка в регионе нахождения банка.

- Достаточный доход (точную сумму вам назовут в банке).

Большое внимание уделяется и кредитной истории. Если в прошлом были просрочки, в ипотеке могут отказать.

Требования к недвижимости

К жилью предъявляются следующие требования:

- Отсутствие аварийного состояния.

- Наличие бетонного, кирпичного или каменного фундамента.

- Год постройки — не старше 90-х годов.

- Развитость инфраструктуры.

- Отсутствие обременения, например, квартира не находится в залоге.

- Наличие всех необходимых коммуникаций.

Выбранное жилье обязательно согласовывается с банком, который проверяет его на соответствие указанным критериям.

Какие ещё документы нужны?

Для подачи заявки на ипотеку необходимы следующие бумаги:

- Паспорт РФ.

- Второй документ, который подтверждает личность, например, водительские права.

- Справка о доходе и занятости.

- Свидетельство о заключении или расторжении брака.

- Свидетельства о рождении ребенка.

Отзывы о получении ипотеки со справкой по форме банка

Виктория Данилова:

«Оформляла ипотеку со справкой по форме банка в ВТБ24. Одобрили без проблем, условия не слишком плохие, немного повысили ставку и размер первоначального взноса, но не критично».

Иван Салихов:

«Сейчас почти все банки выдают ипотеку без 2-НДФЛ. Я пробовал оформлять, одобрило несколько банков, но условия мне не понравились. Поэтому я привел в порядок свое материальное положение, устроился на работу, потом занялся оформлением ипотеки, предоставив 2-НДФЛ. Условия намного выгоднее получаются».

kredit-online.ru

Справка по форме банка для ипотеки: полезная информация…

За годы практики в кредитовании заемщиков кредитные учреждения научились оценивать своих клиентов по оптимальному пакету документов.

Одной из таких выписок является справка для ипотеки. На основании этого документа, который заполняет бухгалтерия соискателя, будет приниматься решение о выдаче/отказе.

Справка по форме банка ВТБ для ипотеки содержит запрос на всю интересующую кредитора информацию, которую редко можно правдиво подтвердить в беседе.

Финансовая помощь на покупку недвижимости характеризуется приличными сроками выплаты и оптимальной процентной ставкой.

Соглашаясь на условия банка, в период подготовки к рассмотрению анкеты клиента, граждане должны будут выразить согласие на оформление ипотеки со справкой по форме банка.

Данную можно скачать с официального сайта финансового учреждения или получить у клиентского менеджера.

Заполнять выписку будут сотрудники бухгалтерии, что дополнительно подтвердит факт трудоустройства работника.

Общая информация

Необходимый пакет документов к заявке на получение займа будет являться основой для изучения платежеспособности будущего клиента.

Если соискателя просят указать недостающие данные, значит все идет хорошо, и представители учреждения настроены выдать деньги.

Если ранее для оценки доходов было достаточно формы 2-НДФЛ, то теперь подобные документы все чаще заменяет справка по форме банка для ипотеки.

Как правило, данная справка представляется в том случае, если клиент не может подтвердить в полном объеме свой официальный доход.

Образец сведений о начисленной по основному месту работы зарплате скажет довольно много.

Оформляя ипотеку по форме банка, можно не готовить справку с места трудоустройства, поскольку в выписке будут указаны все необходимые реквизиты работника и его организации.

Состав справки

В бланке, который заполнит бухгалтерия будут указываться следующие сведения:

- дата создания справки для ипотеки с подтверждением;

- наименование банка, куда обращается соискатель на получение займа;

- персональные данные клиента;

- в справке ВТБ 24 ипотеки по форме банка предусмотрены поля для заполнения всех необходимых данных о работнике. Указываются должность, средний доход в месяц, удержания;

- по организации указываются реквизиты компании. Для представления документов на получение денег на покупку недвижимости в Газпромбанке, в справке по форме банка для ипотеки заполняются ИНН, ОГРН, БИК основного расчетного счета, контактные данные организации.

В том случае, если приобретение недвижимости идет в браке, то запросить аналогичную справку могут и у супруга заемщика.

По выписке бухгалтерии кредитный менеджер может подсчитать правильный размер нагрузки на семейный бюджет.

Выписанный документ должен быть заверен печатью организации и подписью руководителя.

Подавая справку по форме банка на ипотеку в банк ВТБ, соискатель увеличивает свои шансы, так как данное финансовое учреждение лояльно относится при отсутствии у заемщика официального заработка.

Случаи представления подложных документов

Используя все средства для получения заветных денег на приобретение недвижимости, соискатели могут предпринимать незаконные действия.

Так, в дистанционные банки при работе с заявкой на ипотеку Райффайзенбанк справку по форме банка заполняют в фиктивных компаниях.

Фактически документ оформляется в организации, в штате которой человек не работает. По закону это считается подлогом документов.

Но проверить подлинность документов о доходах для кредитного учреждения не всегда предоставляется возможным.

Так как следы трудовой деятельности отражаются в нескольких государственных фондах, то соответственно проверить наличие отчислений с заработной платы весьма затруднительно, так как государство эти данные финансовым учреждениям не предоставляет.

В практике кредитования часто встречаются случаи, когда заемщик может купить справку по форе банка.

Стоит отметить, что если заемщик является добросовестным и имеет хорошую кредитную историю, то проверка его финансовой состоятельности является условной.

Кредит на приобретение недвижимости берется не каждый день, своя квартира — это действительно большая покупка.

Представляя в банк пакет необходимых документов на оформление ипотеки, заявитель должен понимать всю ответственность своих действий.

Когда с банком выстраиваются долгосрочные и взаимовыгодные отношения, получить справку о закрытии ипотеки и другие документы не представится большой проблемой.

(Всего просмотров 496, сегодня: 1 )

money-credits.ru

Справка о доходах для получения ипотеки

Банки одобряют ипотеку только тем заемщикам, которые документально доказали свою платежеспособность. К рассмотрению принимаются справки, разные по форме, но близкие по содержанию (2-НДФЛ, по форме банка, по форме работодателя, о заявленном доходе).

Одно из основных требований банков к ипотечным заемщикам — подтвердить свою платежеспособность с помощью справки о доходах. От того, какие документы предоставит клиент, зависит размер кредита и некоторые другие условия.

Проще всего, если вы работаете на одном месте и получаете полностью «белую» зарплату. В этом случае от вас потребуется справка по форме 2-НДФЛ (о налоге на доходы физических лиц), выданная в бухгалтерии предприятия и отражающая все ваши доходы за последний год. Служба безопасности тщательно проверит предоставленный документ в вашей бухгалтерии, налоговых органах и пенсионном фонде.

Проще всего, если вы работаете на одном месте и получаете полностью «белую» зарплату. В этом случае от вас потребуется справка по форме 2-НДФЛ (о налоге на доходы физических лиц), выданная в бухгалтерии предприятия и отражающая все ваши доходы за последний год. Служба безопасности тщательно проверит предоставленный документ в вашей бухгалтерии, налоговых органах и пенсионном фонде.

Справка о доходах для получения ипотеки

На многих предприятиях зарплату полностью или частично выдают в конвертах. В таких условиях подтвердить доход справкой 2-НДФЛ либо нереально, либо нецелесообразно, поскольку в ней будет отражена лишь часть зарплаты. Специально для таких случаев существуют справки о доходах в свободной форме – по форме банка или по форме предприятия. Они также выдаются в бухгалтерии, имеют печать организации, визу руководителя и содержат сведения о деятельности компании и должностных обязанностях сотрудника.

Если руководитель не готов выдать такую справку, потенциальному заемщику следует поискать банк, готовый на устное подтверждение его доходов работодателем. Однако в этом случае процентная ставка поднимется на несколько пунктов.

Некоторые клиенты банков работают сразу в нескольких местах. Подтвердить это можно, предоставив в банк справку о доходах или трудовой контракт со второго и прочих мест работы. Поможет декларация о доходах (если она подавалась в налоговые органы). Главное, чтобы дополнительный доход был достаточно стабилен.

При выдаче ипотеки банки готовы рассматривать и другие виды доходов – проценты по депозитам и ценным бумагам, арендную плату при сдаче недвижимости внаем и т.д. Важно, чтобы поступления были регулярными и имели документальное подтверждение.

Ипотека — подтверждение дохода помимо работы

Кроме того, большим плюсом для заемщика и косвенным подтверждением наличия стабильных доходов может стать его собственность – недвижимость, авто, банковские счета и другие активы. Банк также может принять к рассмотрению документально подтвержденные доходы поручителей и членов семьи заемщика.

Индивидуальные предприниматели предоставляют в банк декларации о доходах за оговоренный период с пометкой налоговой инспекции.

Адвокаты и нотариусы подтверждают свои доходы справкой по форме 3-НДФЛ за предшествующий год и заверенную собственной печатью справку о доходах (с подтверждающими документами) за текущий год.

Предыдущая статьяИпотека без справки о доходах Следующая статья

www.vbr.ru

Приобрести документы для ипотеки с подтверждением

Покупка собственной квартиры – одно из важнейших событий в жизни человека. Однако мало кто может позволить себе купить квартиру без обращения в банк за ипотекой. Фактически, сегодня ипотека – это единственная возможность стать владельцем недвижимости для большинства населения.

Сбор документов для ипотеки

Если вы решили оформить ипотечный кредит в Сбербанке, ВТБ24 или каком-либо другом банковском учреждении, то вам потребуется предоставить в банк объемистый пакет документов. Сбор всех требуемых справок процесс может занять достаточно много времени. Для большинства работающих людей он может растянуться как минимум на месяц и потребовать не только большого количества свободного времени, но нервной энергии. Наша компания готова сэкономить ваше время и силы, подготовив все требуемые банком документы для ипотеки. Мы соберем для вас полный пакет требуемых справок, полностью избавив вас от стояния в очередях, и приблизим вас к реализации мечты о покупке собственной недвижимости.

Одним из основных документов, которые требует предоставить любая финансовая организация для оформления ипотеки, является официальная справка о доходах. Причем размер заработной платы, указанный в ней, должен подтвердить банковским специалистам, что вы в состоянии выплачивать немалый ежемесячный платеж. В этом и лежит сегодня корень проблемы многих потенциальных заемщиков – люди, имеющие вполне достойный доход, не могут подтвердить официально его наличие. Многие учреждения платят невысокую «белую» зарплату, выдавая большую ее часть «в конвертах», что не дает возможности предоставить в банк справку с требуемым уровнем дохода. С такой же проблемой сталкиваются и те, кто не числится в штате сотрудников предприятия, выдающего зарплату.

Что же делать потенциальному заемщику в этой непростой ситуации? Выход есть – закажите в нашей компании документы для ипотеки. Мы предлагаем доступные цены на услуги и гарантируем качество и оперативность. Обращайтесь к нам уже сегодня и не откладывайте реализацию вашей мечты на завтра!

Как заказать документы для ипотеки?

Каждое банковское учреждение руководствуется при выдаче ипотечного кредита своими внутренними распоряжениями и инструкциями. Специалисты нашей компании накопили огромный опыт подготовки документов для ипотеки в соответствии с регламентом различных банковских структур. Мы оформим справку о доходах по форме 2-НДФЛ, по форме банка или в свободной форме.

В нашей компании вы сможете заказать оформление всех требуемых документов для получения ипотечного кредита. Наши специалисты сделают это максимально оперативно и грамотно, что поможет вам получить позитивный ответ от банка. Вам потребуется предоставить паспорт, а также справку о присвоении идентификационного кода. Все документы для ипотеки будут готовы точно в оговоренный срок.

В пакет документов для ипотеки входит:

- справка о доходах с указанием в ней размера официального дохода за отчетный период, соответствующий требованиям банка;

- заверенные копии трудовой книжки с внесенными в нее записями и печатями предприятий;

- копии трудового договора, которые подтвердят ваше трудоустройство;

- справка о составе семьи.

Вы можете не беспокоиться о проверке со стороны банковских учреждений. Мы работаем с реально действующими и надежными предприятиями и организациями, которые подтвердят ваше трудоустройство и уровень заработной платы при проверочном звонке из банковской службы.

Также мы можем подготовить для вас дополнительные документы для ипотеки:

- документы о праве на недвижимое имущество, находящееся в вашей собственности;

- информационную справку о компании, являющейся по документам местом работы.

bestmoscow-2ndfls.ru

2-НДФЛ, по форме банка, по форме работодателя

К рассмотрению принимаются справки, разные по форме, но близкие по содержанию (2-НДФЛ, по форме банка, по форме работодателя, о заявленном доходе). Каждая из них имеет свои плюсы и минусы.

Банки выдают ипотеку только тем заемщикам, которые способны документально доказать наличие у них доходов, позволяющих вовремя вернуть заемные средства. Для отражения финансового состояния клиентов было разработано несколько форм документов, носящих как официальный, так и полуофициальный характер. Платежеспособность принято подтверждать следующими справками:

- 2-НДФЛ и 3-НДФЛ,

- по форме банка,

- по форме работодателя,

- о заявленном доходе.

Аббревиатура НДФЛ расшифровывается как «налог на доходы физических лиц». Документ выдается в бухгалтерии предприятия, где работает заемщик, и содержит сведения обо всех выплатах и удержанных налогах и вычетах за определенный период времени (как правило, за год). Форма визируется руководителем и скрепляется печатью организации.

Справка 2-НДФЛ — самый предпочтительный для банка способ подтверждения платежеспособности. Она доказывает наличие постоянного официального дохода и (косвенным образом) стабильность организации-работодателя. Подлинность справки можно проверить в налоговых органах. Поэтому наличие документа практически всегда открывает доступ к заемным средствам. Правда, при одном условии – если размер указанных доходов соотносится с размером ипотеки.

Единственный минус формы 2-НДФЛ – то, что она не всегда отражает истинный уровень заработной платы. Поскольку во многих организациях используются «серые» схемы расчетов, реальный доход часто не соответствует заявленному в справке, что может снизить сумму ипотечного кредита.

Индивидуальные предприниматели подтверждают свои доходы формой 3-НДФЛ, которая представляет собой налоговую декларацию на доходы физических лиц. Перед подачей в банк документ заверяется в налоговых органах.

Справка по форме банка

Это второй по распространенности документ, с помощью которого заемщик может подтвердить свою платежеспособность. Он актуален для клиентов, которым заработную плату частично или полностью выдают, что называется, в конверте. Каждый банк самостоятельно разрабатывает форму и определяет, какие данные должен предоставить заемщик. Как правило, в справке содержатся сведения о его должности, стаже, общем доходе; реквизиты предприятия-работодателя; подписи руководителя и главного бухгалтера; печать организации.

Несомненным плюсом такого способа подтверждения финансовой состоятельности является то, что справка по форме банка включает все виды доходов, в том числе и «серые», что может увеличить сумму кредита.

Но есть и минусы: не все руководители соглашаются подписывать документы, подтверждающие нарушение законодательства, опасаясь последствий. Кроме того, поскольку подлинность доходов, указанных в справке, проверить невозможно, банк может отнести заемщика к категории ненадежных и увеличить проценты по ипотеке.

Справка по форме работодателя

Далеко не все кредитные организации соглашаются на такой способ подтверждения платежеспособности, поскольку эту справку обычно выдают предприятия, которые по разным причинам отказываются заполнять форму, предложенную банком. Тем не менее, документ содержит основные сведения по доходу сотрудника, предполагает подпись руководителя и печать.

Справка выдается в максимально короткие сроки, и это, собственно, и является ее главным преимуществом.

Минусы гораздо существенней. Как уже говорилось, не все банки принимают справки по форме работодателя к рассмотрению, поскольку они могут содержать не все сведения, нужные для проверки кредитоспособности. Впрочем, если все необходимые позиции заполнены, по какой форме выполнен документ – банка или работодателя – существенной роли не играет.

Справка о заявленном доходе

Этот документ заемщик заполняет самостоятельно, заверяя его лишь собственной подписью, и волен поставить любую сумму. Однако следует приготовиться к тому, что банк потребует представить дополнительные доказательства вашей финансовой состоятельности. В качестве доказательств подойдут заверенные копии трудовой книжки или трудового договора, выписки с банковских и электронных счетов (для фрилансеров).

Кроме зарплаты банк может учитывать и другие источники дохода (регулярное поступление арендной платы от сдаваемой внаем недвижимости, дивиденды, проценты от депозитов), главное доказать, что поступления не разовые, а постоянные. Подтверждением платежеспособности станут документы на движимое и недвижимое имущество, ценные бумаги самого заемщика, созаемщиков и поручителей и т.д.

Неудобство этого способа в том, что каждый банк выставляет свои условия. Кроме того, чтобы собрать пакет документов, придется попотеть. Например, акционеру потребуется собрать копии учредительных документов и доказать, что его компания приносит прибыль, предоставив налоговую отчетность. А доходы от сдачи в аренду недвижимости будут учитываться только при их документальном подтверждении и уплате всех налогов.

www.vbr.ru

Как сделать справку по форме банка для ипотеки. Справка по форме банка (образец). Справка по форме банка: заполнение

Справка о доходах по форме банка. Рекомендации по заполнению.

Что может подтвердить ваш неофициальный доход

Если у вас есть официальная работа, то справка о доходах по форме банка – это отличный способ подтвердить весь объем получаемых вами доходов. Если по факту вы получаете доходы, превышающие вашу официальную зарплату, то это отражается в бумаге, закрепленной подписью главного бухгалтера и руководителя компании.

Но бывают и другие способы получения доходов, которые невозможно отразить в справке. Это может быть сдача недвижимости в аренду. У вас могут признать такие доходы если вы предъявите доказательство в виде налоговой декларации об уплате налогов с полученной прибыли. Если доказательств нет, такие поступления в ваш бюджет засчитаны не будут.

Желание демонстрировать свои доходы в налоговых органах есть пока не у всех. Что можно сделать в такой ситуации?

Делим ответственность с поручителем

Вам нужно найти поручителя с солидной «белой» зарплатой, который может официально подтвердить свой доход, предоставив нужные документы кредитору. В кредитном договоре указывается, что в случае вашей неплатежеспособности, ответственность перекладывается на вашего поручителя. Чаще всего в качестве поручителя выступают родственники заемщика или его близкие друзья. Если вам не «потянуть» взятые на себя обязательства, хорошо подумайте о человеке, которого вы можете подставить.

Подтверждение дохода фрилансера

Если вы занимаетесь фрилансом или зарабатываете на жизнь «вольным художником», ваш заработок можно продемонстрировать банку в виде выписки, сделанной с вашего карточного счета. Регулярные выплаты на карту могут свидетельствовать о постоянном получении дохода. Также вы можете продемонстрировать банку результаты своей деятельности в виде нарисованных картин, сайтов, скульптур, дизайнов интерьера и т.д. Кредитор примет во внимание ваше заявление, но не в полном объеме (как правило, учитывается не более 50% серых доходов). Главное в этом вопросе не сумма, а регулярность платежей.

Существует одна хитрость, благодаря которой банк может поверить вашей платежеспособности. Если вы намереваетесь взять кредит через 6 и более месяцев, заведите дебетовую карточку в том банке, куда вы будете обращаться. В течение всего времени регулярно вносите на карту суммы, которые по вашему мнению способны доказать ваши доходы. Вы можете попросить об этом ваших друзей, будете отдавать им наличные, а они переведут эти деньги на вашу карту. Если так невозможно сделать, то проследите чтобы отправитель платежа не совпадал с получателем.

kreditonline24.ru

Как получить кредит. Образец справки для получения кредита :: BusinessMan.ru

Практически каждый человек рано или поздно сталкивается с необходимостью получения кредита на те или иные цели. Для официально трудоустроенного человека эта

spbbuilding.ru

перечень и порядок их подготовки

Любой семье хочется жить отдельно от родителей, независимо от того, насколько хорошие отношения с родственниками. И в этот момент многие семьи задумываются об ипотечном кредите. Кто имеет право на него, и какие документы нужны для ипотеки?

Какие документы нужны для оформления ипотеки

Ни для кого не секрет, что список документов для получения ипотеки достаточно большой. Весь перечень документов для получения ипотекиможно разделить на три большие группы:

- документы, который подтверждают личность заемщика;

- документы, которые свидетельствуют о финансовом положении заявителя;

- документы на недвижимость;

- прочие бумаги.

Личные документы, необходимые для оформления ипотеки

Основным документом, подтверждающим личность заявителя, является паспорт гражданина Российской Федерации. В банковском отделении сотрудник сам сделает копии всех страниц и заверит их.

В отделе кадров по месту работу заявитель должен взять заверенную подписью кадровика копию трудовой книжки, которая свидетельствует о стаже работы на данной должности.

Какие финансовые документы нужны в банк для ипотеки?

Наибольший интерес для банковской организации представляют бумаги, свидетельствующей о финансовой состоятельности потенциального заемщика. В банк для получения ипотеки нужно принести документы с работы. Чаще всего это справка, заверенная подписью работодателя и напечатанная на фирменном бланке предприятия. Эта справка подтверждает, какую заработную плату получает заявитель.

Если заявитель имеет дополнительные доходы, то информацию о них также стоит предоставить сотруднику банка. Это может быть работа по совместительству, доход от сдачи имущества в аренду и прочее. Все это подтверждает наличие дохода, благодаря которому заемщик сможет выплачивать взятый кредит.

Если в собственности заявителя есть какое-либо имущество, то есть смысл предоставить информацию о нем. Это повысит уровень доверия со стороны банка и увеличит шансы получить ипотеку.

В качестве документа, свидетельствующем о возможности ипотечника сделать первый взнос, обычно выступает выписка с его банковского счета.

Наиболее важным документом является справка, свидетельствующая о стабильном и достаточно высоком доходе заемщика.

Документы на недвижимость

Квартира или дом, взятые в ипотеку, являются предметом залога у банка, а потому банк тщательно изучает недвижимость, прежде чем выдать заемщику кредит. Для этого следует предоставить вывод оценщика, где указана рыночная и ликвидная стоимость, на основании чего рассчитывается размер выдаваемой ипотеки.

Ветхое жилье и дома, находящиеся в аварийном состоянии и требующие капитального ремонта, редко являются предметом ипотечного кредита, из-за крайне низкой ликвидной стоимости.

Перечень документов для оформления ипотеки на квартиру зависит от того, является ли жилье новостройкой или нет.

Если квартира приобретается в новом доме, то обязательно нужно предоставить копии учредительной документации строительной компании, а также бумаги, свидетельствующие о праве застройщика продавать квартиры.

Если квартира приобретается на рынке вторичного жилья, то следует предоставить документы, свидетельствующие, что собственник имеет право отчуждать ее (например, документ о приватизации или договор купли-продажи), копию технического паспорта и выписки с домовой книги.

Документы на дом для ипотеки дополнительно включают правоустанавливающие бумаги на земельный участок и выписку ЕГРП на землю.

Дополнительные документы

Так как перечень необходимых бумаг на законодательном уровне четко не прописан, какие документы нужны для получения ипотеки на квартиру, каждый банк утверждает сам. Чаще всего банкам нужно предоставить:

- справка о медицинском осмотре. Справка подтверждает, что с потенциальным заемщиком все в порядке. Проходить всех врачей обычно не требуется, для получения ипотеки справки из психиатрического и наркологического диспансера достаточно. Это подтверждает полную дееспособность заявителя;

- справка о составе семьи, свидетельства о браке и рождении детей;

- военный билет или приписное свидетельство для мужчин;

- если заявитель работает на должности директора, то желательно предоставить справку, подтверждающую, что он при этом не является учредителем компании. Дело в том, что основатели и участники юридических лиц несут большие финансовые риски, чем другие сотрудники, а потому шансов получить отказ у них выше.

Какие документы нужны для подачи заявки на ипотеку в Сбербанке?

Сбербанк – наиболее крупный банк Российской Федерации. Именно на него приходится основная часть выданных ипотечных кредитов. К заявлению с просьбой выдать ипотеку в Сбербанке нужно приложить:

- копию паспорта;

- справку с места работы с указанием размера заработной платы;

- заверенную специалистом кадровой службы копию трудовой книжки.

Если есть дополнительный доход, то стоит предоставить бумаги, подтверждающие их.

Перечень документов на недвижимость стандартный и включает в себя технический паспорт, экспертную оценку, выписку с домовой книги и прочее.

Какой пакет документов нужен для ипотеки по льготным программам?

Государством разработан целый ряд программ, позволяющих определенным категориям граждан получить жилье на льготных условиях. Список документов для оформления льготной ипотекинесколько отличается от стандартного перечня необходимой документации. В данном случае следует доказать, что заявитель относится к льготной категории и имеет право получить ипотечный кредит по той или иной программе:

- «Молодая семья». Заявителю требуется подтвердить наличие семьи и детей. Для этого следует предоставить свидетельство о браке и свидетельства о рождении или усыновлении детей. Для того чтобы рассчитать платежеспособность заявителей, нужно предоставить справки о доходах всех членов семьи;

- «Ипотека под материнский капитал». В данном случае нужно в Пенсионном фонде оформить сертификат, свидетельствующий о праве получения материнского капитала. Сертификат имеет ограниченный срок действия (всего один месяц), то не следует тянуть с обращением в банк с заявлением о получении ипотечного кредита;

- «Военная ипотека». Чтобы воспользоваться данной программой, военнослужащий должен получить свидетельство, которое подтверждает что он является участником накопительной системы и может воспользоваться средствами, которые находятся на его персональном счете.

Если заемщик хочет воспользоваться одной из государственных программ, необходимо предоставить документацию, свидетельствующую, что он соответствует ее требованиям.

Посредники, оформляющие документы для ипотечного кредитования

Нередко можно встретить предложения: подготовим документы необходимые для получения ипотеки. В таком случае заемщик обращается к услугам посредника – ипотечного брокера.

Ипотечный брокер – это специалист, который помогает решить все проблемы, которые могут появиться в процессе оформления ипотеки. Одной из его функций и является помощь в сборе и оформлении необходимых бумаг. Кроме помощи в сборе документов на дом для ипотеки, ипотечный брокер осуществляет полное юридическое сопровождение сделки. Он проверяет юридическую чистоту выбранной квартиры, помогает правильно написать заявление и заполнить анкету, выбрать наиболее выгодное предложение.

Средняя стоимость услуг брокера составляет 1% от стоимости ипотеки, но благодаря ему ипотечник может сэкономить гораздо более существенную сумму. Желательно выбирать не узкого специалиста, а эксперта, который возьмется за полное сопровождение сделки до момента подписания договора купли-продажи недвижимости.

Обращение к ипотечному брокеру ускорит процесс сбора документации и гарантирует правильность ее оформления.

Итоги

Определившись с банком, будущему ипотечнику следует пойти в отделение финансового учреждения и уточнить, какие документы нужны для взятия ипотеки. Для начала нужно взять справку о доходе, все остальные бумаги можно будет собрать чуть позже. Более того, ряд справок имеют ограниченный срок действия, поэтому не стоит слишком сильно торопиться и собирать их заранее.

frombanks.ru