Как заполнить нулевую декларацию по УСН с конкретными примерами

Налоговая отчётность каждый год сдают все предприятия и ИП. Эта обязанность сохраняется даже в том случае, если доход за отчетный период не был получен. Отчитаться в ИФНС необходимо, игнорирование обязанностью по своевременной сдачи отчетности обернется штрафными санкциями.

Разберемся, как самому заполнить «нулевую» декларацию по УСН. Поговорим о тонкостях оформления и предъявляемых к нему требованиях.

Для информации: Предприниматели декларируют свою деятельность или ее отсутствие в срок до 30-го апреля, компании – до 31-го марта, а о сроках уплаты других налогов и сдачи отчетности узнайте из налогового календаря для ИП и ООО на 2015 г.

Основные требования к заполнению

Отсутствие результатов деятельности значительно упрощает оформление «нулевой» декларации»,никаких расчетов производить не нужно. Все, что требуется это внимательно внести в установленную форму все необходимые сведения и реквизиты.

Для информации: для заполнения нулевой декларации используется стандартная форма для УСН.

Общие правила заполнения формы:

- титульный лист обязаны заполнить все без исключения ИП и ООО;

- каждая ячейка соответствует только одному знаку — цифре или букве;

- при отсутствии информации в ячейке ставится прочерк;

- разделы 1.1 и 2.1 предназначены для внесения сведений предприятиями, работающими на режиме «Доходы»;

- разделы 1.2 и 2.2 оформляют компании и предприниматели на УСН по формуле «Доходы минус расходы»;

- первый и второй разделы начинаются с кода объекта налогообложения: цифре 1 соответствует объект «Доходы», цифре 2 – «Доходы минус затраты»;

- нумерация страниц сквозная, номера проставляются в полях «Стр.», расположенных вверху каждого листа.

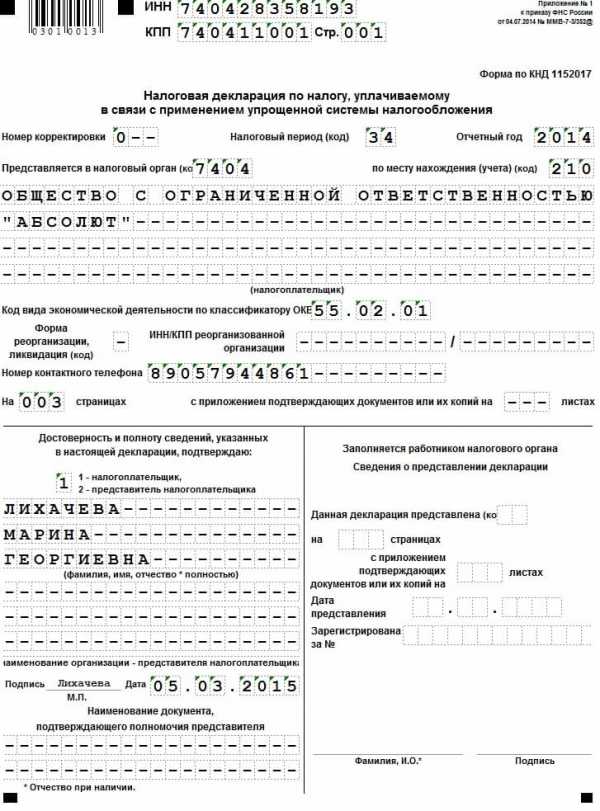

Оформление титульного листа

Рассмотрим, как правильно заполнить нулевую декларацию на примере отчетности ИП Гартунова М.Н.

Начинаем заполнять с верхней части первой страницы, внося необходимые сведения в каждое поле.

Название поля | Информация |

|---|---|

ИНН/КПП | Вносятся сведения из регистрационных документов, выданных на открытие ИП или компании |

Номер корректировки | Обозначение 0 – при представлении формы за год, 1 – при сдаче исправленной декларации, 2, 3 и т.д. – с последующими корректировками |

Налоговый период | 34 – при сдаче годовой отчетности, 50 – при смене налогового режима, реорганизации или любых других изменений в статусе предприятия, либо его закрытии до конца года |

Отчетный год | Период, информация о работе за который представлена |

Код налогового органа | Первые четыре цифры ИНН, или указанные в регистрационных документах. В представленном примере — 7404 |

По месту нахождения учета | 120 – для ИП, 210 – для компаний. Если была реорганизация предприятия, то код — 215 |

Налогоплательщик | Название компании или ФИО ИП полностью |

Код вида деятельности по ОКВЭД | Проставляется из выписки ЕГРЮЛ (для ООО) или ЕГРИП (для ИП) |

Форма реорганизации | Заполняются только реорганизованными или реструктурированными предприятиями, а также подлежащими ликвидации. Применяемые коды (от 0 до 6) обозначают степень изменения статуса организации. Для ИП данные поля не актуальны. |

ИНН/КПП реорганизованного предприятия | |

Номер контактного телефона | Заносится № действующего телефона |

На … страницах | Число страниц представленной формы, обычно 3 листа |

С приложением подтверждающих документов или их копий | Число листов документальных приложений, подтверждающих те или иные сведения. При отсутствии приложений — прочерки. |

Далее приступаем к заполнение информационный блок «Подтверждения достоверности указанных сведений».

Важно: Правая часть заполняется работником налогового органа, самостоятельно заполнять ее не требуется, в обратном случае при сдаче отчетности она будет возращена как не корректно заполненная.

В этом блоке в нашем примере поставлена только подпись предпринимателя и дата составления формы. ИП, лично подающий декларацию, вправе не вписывать ФИО, а только подтвердить данные подписью.

«Достоверность сведений ….» | Если ИП или руководитель компании заверяют данные лично, в первом поле проставляют 1, 2 — при подтверждении представленной информации доверенным лицом. При заполнении формы директором ООО указываются ФИО полностью, ставится подпись и печать, документ датируется. Если декларация представлена уполномоченным лицом, то кроме всех перечисленных сведений нужно указать название документа, подтверждающего представление им интересов компании. |

На этом оформление титульного листа заканчивается. Далее для предприятий разных налоговых режимов оформляются разные листы формы.

Образец заполнения декларации УСН, налогооблагаемая база «Доходы»

ИП и ООО на режиме «Доходы» заполняют разделы 1.1, 2.1. Рассмотрим оформление раздела 1.1 на примере ИП Гартунова. Сверху листа вписываем ИНН/КПП и нумеруем страницу.

Обратимся к таблице:

Поля | Информация |

|---|---|

001 | 1 – обозначает применяемый налоговый режим «Доходы» |

010 | Код ОКТМО обозначает код, присвоенный территориальному муниципальному образованию места проживания ИП или официального адреса ООО, используемый вместо ОКАТО с 01.01.2014. Найти этот код несложно: зайти на сайт ФНС и внести в предложенное поле код ОКАТО. Если в отчетном году предприятие не меняло адрес (а ИП места проживания), код ОКТМО может записываться только в строке 010 без указания в строках 030, 060, 090. |

030 | |

060 | |

090 |

Все остальные ячейки прочеркиваются.

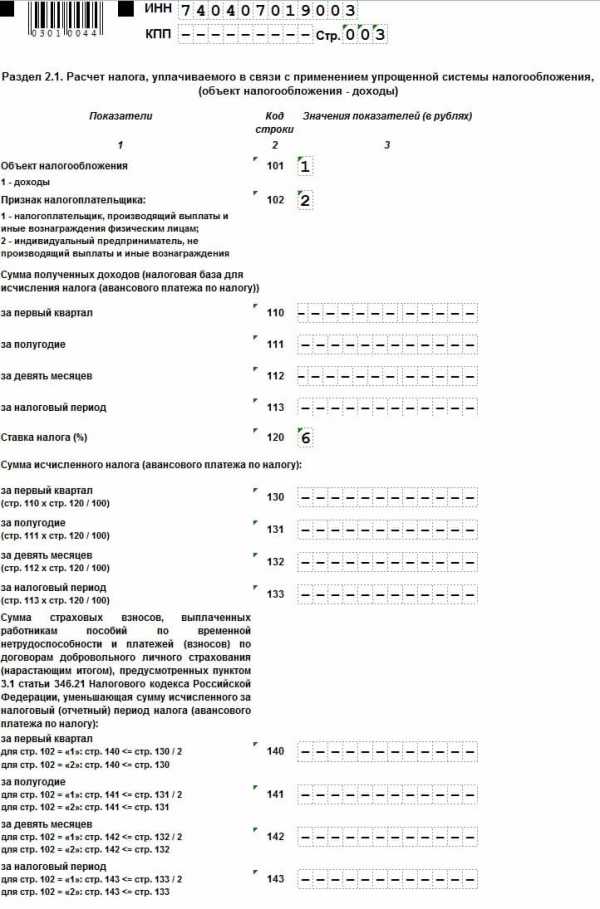

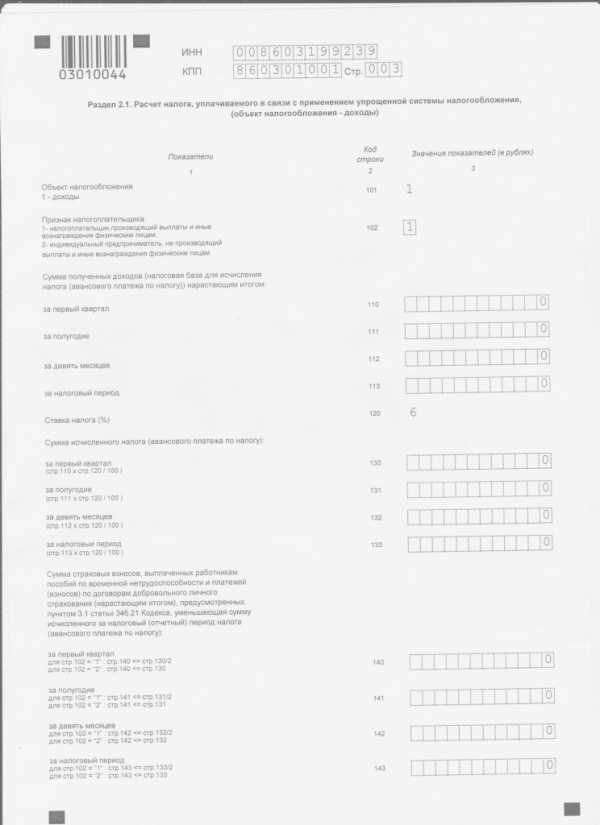

Оформление раздела 2.1 начинается с ИНН/КПП и номера листа.

Поля | Сведения |

|---|---|

120 | 6 – процент отчислений |

102 | 1 – обозначает ИП или ООО, работающие с наемным персоналом и выплачивающие вознаграждения сотрудникам; 2 – ИП без наемного персонала. |

В нашем примере ИП работает без нанятого персонала, поэтому в поле 102 проставлен признак 2.

Скачать пример правильно оформлено нулевой декларация по УСН,«Доходы».

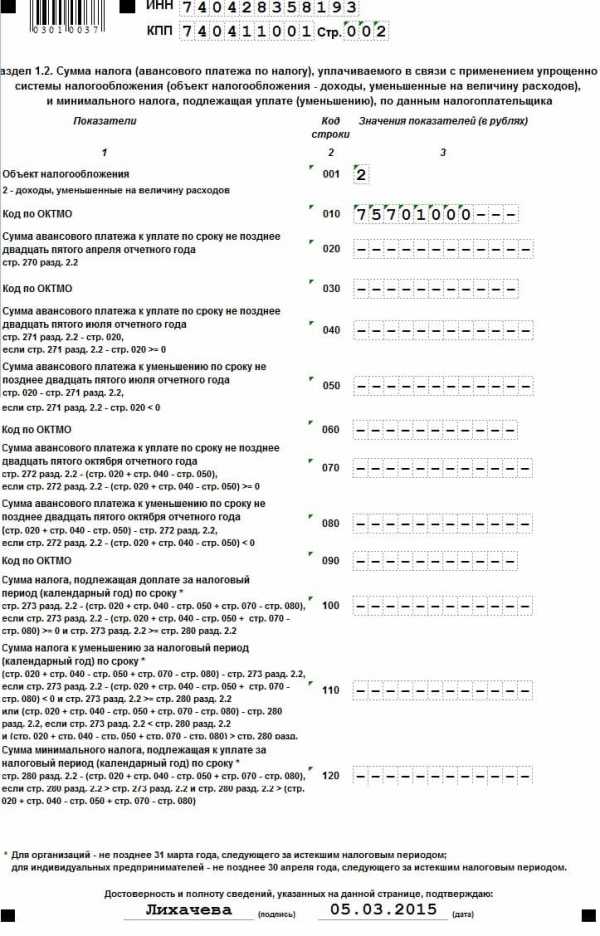

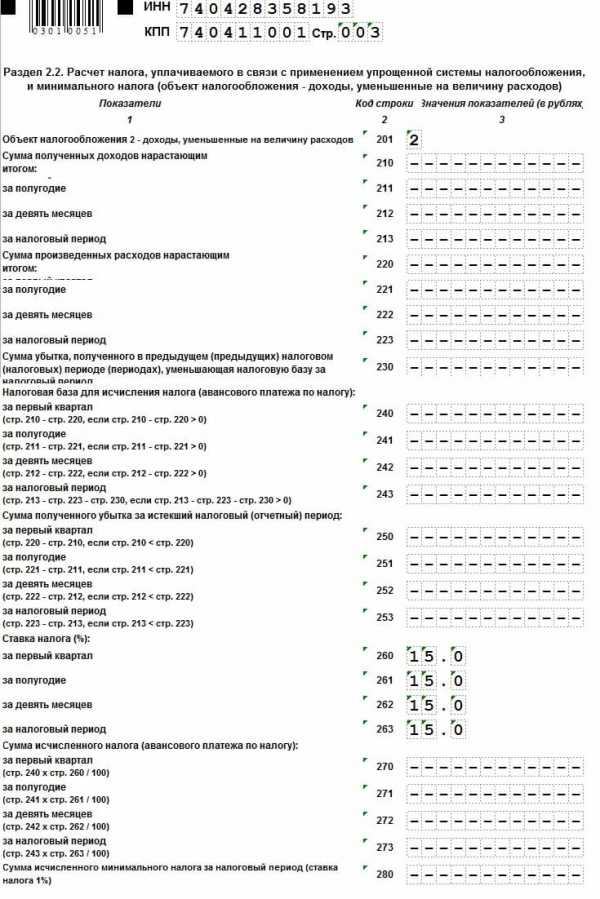

Образец заполнения декларации УСН, налогооблагаемая база«Доходы, минус расходы»

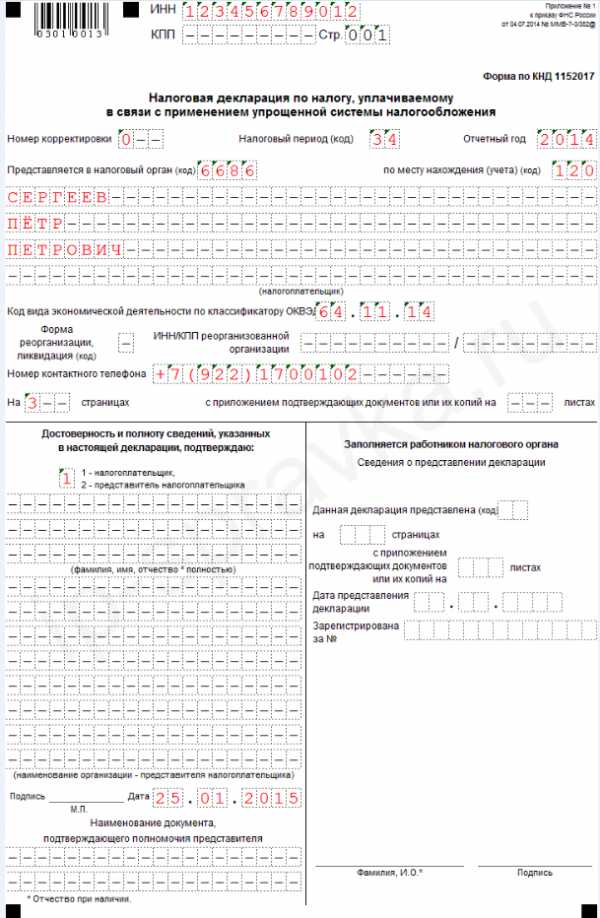

Рассмотрим порядок оформления отчетности на примере ООО «Абсолют».

Перечислим различия в заполнении полей титульного листа: код «по месту нахождения учета» — 210, в поле «Достоверность указанных сведений» вносится ФИО директора ООО. Далее переходим к разделу 1.2.

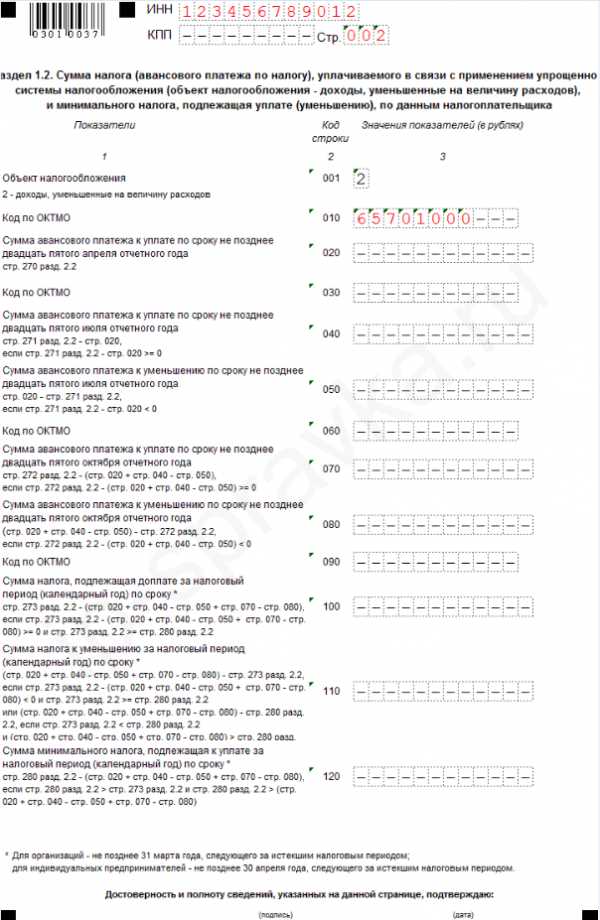

Раздел 1.2 начинается с заполнения ИНН/КПП и номера листа. Здесь, как и в разделе 1.1 в поле 001 проставляется код, обозначающий применяемый спецрежим – 2.

В поле 010 – код ОКТМО, который может не повторяться в полях 030, 060, 090, если не изменялось место проживания ИП или адрес предприятия. Этот раздел подписывается и датируется.

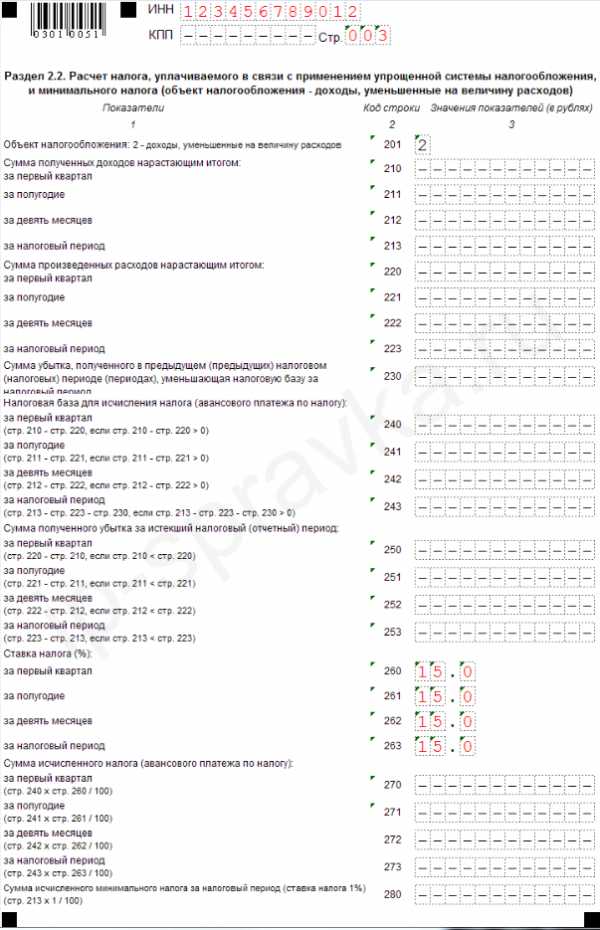

В разделе 2.2 основными полями к заполнению являются строка 201, куда проставляется код, обозначающий налоговый режим – 2, а также строки 260-263. В них в соответствии с периодами проставляется процентная ставка налога.

Во всех остальных ячейках «нулевой» формы проставляются прочерки.

Скачать пример заполненной нулевой декларации по УСН

Новая формы отчетности по УСН содержит дополнительный справочный 3-й раздел, введенный с 2015 года для плательщиков, которые в течение 2014 года получали поступления в любой форме (стоимостной или натурной) за услуги в формате благотворительной деятельности или целевого финансирования и целевых поступлений. Но среди предпринимателей и организаций на упрощенном режиме подобные поступления – редкое явление, и если таких операций не проводилось, этот раздел не заполняется.

Способы подачи деклараций в ИФНС

Подать форму в ИФНС можно:

- на бумаге лично руководителем или через уполномоченное лицо по предъявленной доверенности, в 2-х экземплярах. Один остается у инспектора, второй с пометкой ИФНС возвращается плательщику;

- почтовым отправлением с обязательной описью вложения, которая вместе с квитанцией является подтверждением сдачи декларации;

- с помощью электронных сервисов или сайта ФНС.

moneymakerfactory.ru

Как заполнить нулевую декларацию для ИП на УСН «доходы» в 2017 году? Пошаговая инструкция и пример заполнения

Добрый день, уважаемые читатели.

В начале каждого года ИП на УСН сдают налоговые декларации. И не лишним будет напомнить как они оформляются, так как начиная с 2016 года форма декларация по УСН претерпела значительные изменения по сравнению с прошлым годом, согласно приказу ФНС от 26.02.2016 года № ММВ-7-3/99.

Для начала рассмотрим пример и правила заполнения нулевой декларации для ИП на УСН 6% без наемных сотрудников за 2016 год.

Какие листы декларации нужно заполнить?

Для заполнения нулевой декларации ИП на УСН 6% необходимо заполнить следующие листы:

- Титульный лист

- Раздел 1.1. Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения — доходы), подлежащая уплате (уменьшению), по данным налогоплательщика

- Раздел 2.1.1. Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения, (объект налогообложения — доходы)

Рассмотрим пример заполнения каждого листа декларации подробнее, на конкретном примере.

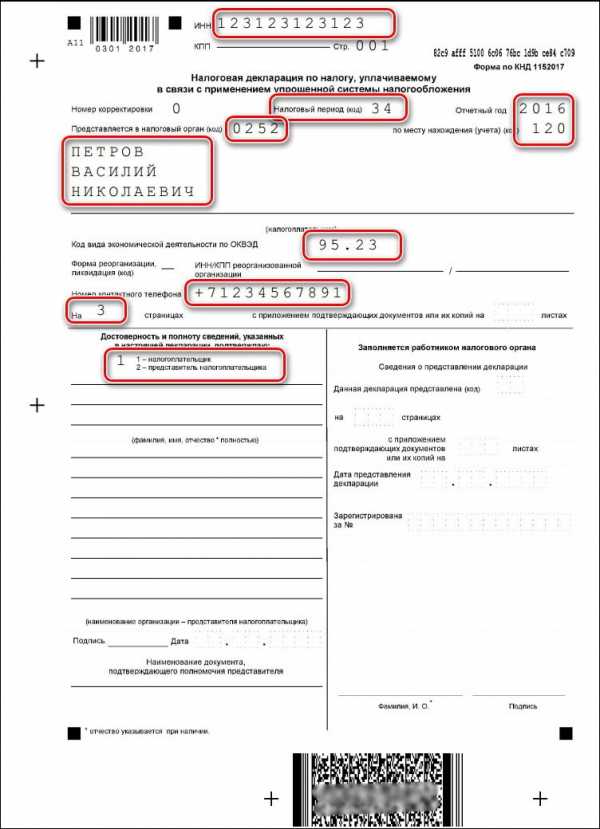

Шаг №1: Заполняем титульный лист

Здесь необходимо указать следующие данные по своему ИП, как на примере выше:

- ИНН

- Стр. 001

- Налоговый период “34” (то есть, полный год).

- Отчетный период. Указываете год, за который сдаете декларацию. В нашем случае пусть будет 2016 год.

- Предоставляется в налоговый орган: необходимо указать код своей налоговой инспекции. Можете уточнить этот код на сайте ФНС РФ.

- По месту нахождения (учета) код 120. То есть, сдаем декларацию в свою налоговую инспекцию, где состоите на учете как ИП.

- Указываем свои Ф.И.О.

- Основной код по ОКВЭД 2. Обязательно указываем основной код деятельности именно по ОКВЭД 2, а не по устаревшему справочнику ОКВЭД 1, который не действует с 1 января 2017 года.

- Номер контактного телефона для связи (если возникнут вопросы у сотрудников ФНС, то позвонят)

- Количество листов декларации 3

- 1 – налогоплательщик, если подаете декларацию в ФНС самостоятельно.

Дату и подпись заранее ставить не нужно! Подпишите при подаче декларации в ФНС, в присутствии сотрудника ФНС

Шаг №2: Заполняем Раздел 1.1.

- Опять указываем свой ИНН

- Стр. 002

- Указываем код по ОКТМО в строке 010 (можете уточнить ОКТМО своей налоговой инспекции на официальном сайте ФНС)

- В строке № 100 указываем “0”, так как у ИП не было никакого дохода за отчетный год

- Больше ничего не заполняем на этом листе.

Шаг №3: Заполняем раздел Раздел 2.1.1

- Не забываем и на этом листе указать свой ИНН

- Стр. 002

- В строке № 102 указываем “2”, что означает тот факт, что у нашего ИП из примера не производят выплаты и иные вознаграждения физическим лицам. То есть, у ИП нет наемных сотрудников.

- В строке № 113 указываем “0”

- В строках № 120, 121, 122, 123 везде пишем число “6”. (Ставка по УСН 6% не менялась у ИП в отчетном году. Если у вас иная ставка по УСН (например, 3%, то пишем уже число “3”)

- Строка №133 “0”

- Строка 143 “0”

Здесь немного нужно пояснить. Если со строкой № 133 все понятно, так как не было дохода у ИП, то и нет налога по УСН, а значит, пишем в этой строке число “0”

А в строке № 143, где указываются страховые взносы на обязательное и медицинское страхование за отчетный год тоже пишем “0”, несмотря на то, что эти взносы были оплачены нашим ИП своевременно и в полном объеме.

Этот казус возникает из правил оформления декларации, которые указаны на этом же листе:

То есть, налог по УСН после вычетов взносов обязательных взносов на медицинское и пенсионное страхование не может быть отрицательным. Именно поэтому, в строке № 143 мы указываем число “0”.

Итог

Далее необходимо распечатать декларацию в двух экземплярах и подать ее в свою налоговую инспекцию до 30 апреля. Один экземпляр заберет сотрудник ФНС, а на втором экземпляре, который отдаст вам, поставит подпись, дату и штамп ФНС.

Свой экземпляр обязательно сохраните в архивных документах по ИП.

Похожие статьи для ИП на УСН на 2017 год:

- Когда нужно сдавать декларацию по УСН? Какие будут штрафы и санкции, если не сдать ее вовремя?

- ИП не ведет деятельность: нужно ли платить налоги и взносы? Нужно, иначе не избежать огромных штрафов!

- Какие налоги и взносы платит ИП без сотрудников на УСН в 2017 году? Схема + конкретные примеры

- Список отчетности для ИП на УСН без сотрудников в 2017 году

- Как перейти на УСН после открытия ИП и когда нужно подавать заявление? И самая частая ошибка начинающих ИП!

P.S. Если Вам помог наш сайт или понравилась статья, то поделитесь с другими ИП в социальных сетях!

И не забудьте подписаться на новые статьи для ИП!

Не пропустите важные новости для ИП!

Получайте новые статьи на свою почту

Проверьте вашу почту!Попробуйте еще раз… где-то ошибка

Нажимая на кнопку «Подписаться», Вы даете согласие на обработку своих персональных данных и соглашаетесь с политикой конфиденциальности.

ipvopros.com

Как заполнить нулевую декларацию для ИП на УСН 6% без сотрудников? Пошаговая инструкция для безнадежных чайников!

Важно! Обновление от 10-го апреля 2016 года.

Как и писал ранее, форма декларации изменилась. Приказом от 26.02.2016 № ММВ-7-3/99@ от 26 февраля 2016 года декларация по УСН была изменена, а новая форма начнет действовать уже с 10-го апреля 2016 года. (подробнее здесь: https://dmitry-robionek.ru/zakon/novaja-deklaracija-usn-2016.html)

Налоговики могут рекомендовать (но не более того) сдать декларацию по УСН за 2015 год по новой форме (см. ссылку выше).

А вот уже за 2016 год декларацию по УСН будем сдавать по новой форме

Настоятельно рекомендую обновлять программы бухгалтерского учета своевременно. Например, в программе «1С. Предприниматель» уже можно составить декларацию по новой форме.

Те, кто хочет составить декларацию по новой форме при помощи бесплатной программы «Налогоплательщик ЮЛ», должен обновить ее до версии не ниже 4.47. (разумеется, нужно обновиться до самой новой доступной версии)

Я обновил статьи с учетом новых требований по заполнению декларации по новой форме. Вы можете их прочитать вот здесь:

Те, кто уже сдал декларацию за 2015 год (до 10-го апреля 2016 года) по “старой форме” не обязаны снова ее пересдавать.

И последнее. Напоминаю, что сдать декларацию по итогам 2015 года нужно до 30 апреля 2016 года.

Что изменилось в новой форме декларации?

Основные изменения следующие:

- Изменилась нумерация листов. Соответственно, ИП на УСН 6% без сотрудников (и не платит торговый сбор) должен заполнить 3 листа: Титульный лист, Разде 1.1 и Раздел 2.1.1

- Ставку налога по УСН 6% теперь нужно указывать на листе 2.1.1 за каждый квартал. (строки 120-123)

- Изменился штрих-код для каждого листа декларации.

Но принцип заполнения остается таким-же, как и в старой форме. Еще раз повторю, что если нужно составить декларацию по новой форме, то программу «Налогоплательщик ЮЛ» необходимо обновить до последней новой версии.

Внимательно читайте подсказки программы, и у Вас все получится.

Об авторе

Дмитрий Робионек

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

dmitry-robionek.ru

Как заполнять нулевую декларацию для ИП УСН

Любые компании или предприниматели в Российской Федерации обязаны платить налоги, а также сдавать соответствующие отчетности об уплаченных взносах. Однако, иногда происходит так, что ИП или ООО не ведет деятельность в течении какого-либо отчетного периода, но сдавать декларацию нужно обязательно. Тогда налогоплательщик сдает нулевую декларацию, отличающуюся от обычной, отсутствием в ней доходов и расходов. Разберемся же что это такое подробнее и как заполнять нулевую декларацию для ИП по УСН.

Понятие нулевой декларации

Декларация сама по себе — это отчетность, которую сдают все налогоплательщики по истечению отчетного периода, будь то года или любой другой. Она содержит в себе всю необходимую информацию о самом предприятии, об органе, принимающем этот документ. Также, что является самым важным, в декларации указаны все статьи доходов, расходов и прочих финансовых операций, на основе которых устанавливает налог по подходящей ставке.

Нулевая декларация, как уже было сказано выше, отличается от обычной тем, что не содержит никакой информации о этих самых финансовых операциях, но не потому, что информация скрыта, а попросту из-за их отсутствия. Поэтому в тех случаях, когда сдается такая отчетность, назначаемый налог уже не опирается на прибыль и затраты компании.

Также такая декларация очень полезна в случаях, когда налогоплательщик просрочил сроки. Если он сдаст действительно верную нулевую декларацию за отчетный период в котором происходила остановка работы, то он сможет избежать санкций в виде штрафа за каждый месяц просрочки. Поэтому нулевка в некоторых случаях не только знак об отсутствии денег, но и об отсутствии надобности эти деньги отдавать.

Но раз в нулевой декларации другой состав заполняемой информации, то наверно и заполняется она как-то по-другому. Как бы не так, особых различий нет, лишь доходы и расходы не заполняются в надлежащих строчках, а так все разделы и правила их заполнения остаются теми же.

Основные требования к заполнению

В заполнении любого официального документа есть свои нормы и правила, которыми обусловлена особенная схема его оформления. И налоговая декларация далеко не исключение, скорее наоборот: ведь она является важной документацией, от которой зависит узаконенная процедура начисления налогов, в соответствии с установленной системой налогообложения.

Именно поэтому оформление всех листов и разделов декларации должно быть выполнено очень тщательно для избежания появления каких-либо недоимок из-за возможных неточностей в данных. Чтобы этого избежать, нужно тщательно следить за всеми формами, которые регулируют нулевую декларацию.

Общие правила заполнения формы

Для начала, чтобы ввести в курс дела надо разобраться в общих самых серьезных требованиях, которые относятся ко всей отчетности и определяют форму её заполнения, в том числе и для всех бланков упрощенки. Итак, среди них:

- Абсолютно все заполняемые строки заполняются только заглавными печатными буквами, а при формировании отчетов с помощью компьютера необходимо применять только шрифт Courier New и ставить высоту букв 16-18.

- Статьи, в которых указывают денежные суммы, заполняются исключительно целыми числами, без дробей. При появлении суммы с копейками, их сокращают, округляя всё число.

- При самостоятельном заполнении бланков от руки дозволено использовать только ручки с черной пастой.

- В случае допущения ошибки или помарки запрещено использовать какие-либо средства для исправления, тем более зачеркивать результаты в статьях.

- Каждый бланк декларации наполнен соответствующими клетками для всех предусмотренных строчек. Каждую букву обязательно нужно писать в отдельной клетке.

- В случае, когда в какой-то строчке появляется значение равное нулю, в эту же строчку ставят прочерк вместо нуля.

- При скреплении отчета дозволено использовать лишь скрепки и файлы, прошив бланков запрещен. Также нельзя никак закрывать или повреждать штрих-код, который есть на каждом листе декларации.

Чтобы наглядно посмотреть, как эти правила должны быть исполнены, можно найти в интернете пример заполненной нулевой декларации по УСН. Это поможет понять, как именно должен выглядеть наглядный образец заполненной нулевой декларации по УСН.

Оформление титульного листа

Титульный лист является лицом всего документа, соответственно содержит всю необходимую информацию об организации, об учреждении, принимающем документы и т.д. Это значит, что заполнять его необходимо с особенным вниманием. А порядок его заполнения таков:

- Сверху страницы указывается самое главное — код ИНН, соответствующий действительному выданному в Налоговой. А также есть поле КПП, которое заполняется только организациями, так как у предпринимателей просто нет данного кода.

- Далее идет графа «Номер корректировки», в которой проставляется именно этот порядковый номер корректировки, если они имеются, но, если сдается изначальная декларация — ставится «0».

- В графу «Налоговый период» заносится код соответствующего отчетного периода, за который сдается декларация, а также кое-какая другая информация, связанная со сроками. Код «34» — означает год, «50» – означает, что прекращается деятельность, «95» — происходит смена системы налогообложения, «96» — прекращается работа на УСН.

- Схожая графа «Отчетный период» содержит уже конкретный год, за который подается декларация.

- Также указывается код налогового органа, принимающего эту отчетность у налогоплательщика.

- Далее индивидуальный предприниматель указывает свое имя, а организация свое название.

- Графа «ОКВЭД» — это информация, которая берётся из данных Росстата.

- В Раздел «Достоверность…» вносится информация о директоре.

- Проставляется дата в соответствующую графу.

- Ставится подпись доверенного лица.

- Ставят печать организации.

Образец заполнения декларации УСН, налогооблагаемая база «Доходы»

Заполнение всех остальных форм нулевой декларации по УСН в 2018 году зависит от системы налогообложения по УСН, на которой работает налогоплательщик: «Доходы» или «Доходы минус расходы». Но всё равно заполняется все бланки довольно схоже и нет особой системы как заполнить нулевую декларацию УСН.

Единственное, что достаточно сильно отличает оформление нулевой декларации — это отсутствие базы учета доходов и расходов. Поэтому при необходимости сдавать декларацию по УСН не всегда нужно сломя голову рваться на поиски индивидуального шаблона при налогообложении заполнения в 2018 году именно нулевой декларации.

Достаточно будет знания базовых правил и форм заполнения в общем и конкретных разделов, в частности. Хоть предприниматели образцу заполнения декларации доверяют больше чем своим силам, это не значит, что стоит без задней мысли доверять чужим примерам, поскольку здесь всё очень индивидуально.

Но если же всё-таки появляются вопросы «Как правильно заполнить?», то в сети так уж и быть есть много простеньких образцов нулевой декларации УСН для ИП или ООО, где все заполнено по правилам.

Образец заполнения декларации УСН, налогооблагаемая база «Доходы минус расходы»

В случае, когда предприниматель работает на упрощенной системе налогообложения «Доходы минус расходы», в оформлении документа почти ничего не меняется. Всё также просто и похоже на простую форму обыкновенной отчетности. А потому что это также нулевка, доходы и расходы не заполняются.

Но здесь единственное отличие — изменение в налоговой ставке, которая тоже заносится в декларацию, поэтому в случаях, когда предприниматель ведет отчётность на «15%», он изначально рассчитывает всё под данный процент, но и при оформлении декларации вносит ставку, как данные.

Соответственно и в этом случае можно поискать те же самые образцы заполнения декларации, но опять же не стоит сбивать себя с толку, потому что вполне подойдет и обычный пример заполненной декларации и знание форм.

Способы подачи деклараций в ИФНС

Когда декларация заполнена, оформлена, проверена на ошибки и подписана, возникает следующий вопрос: «Что с ней вообще делать дальше?». Сдавать в соответствующие сроки в соответствующий принимающий орган.

Со сроками всё довольно легко и можно просто запомнить основные даты и числа:

- Все индивидуальные предприниматели обязаны предоставлять декларации не позднее 30 апреля года, который идет после отчетным. ООО должны предоставлять отчетность в срок до 31 марта года, следующего за отчетным.

- А те предприятия или ИП, которые заканчивают деятельность и проводят ликвидацию предприятия, должны предоставлять декларацию не позднее 25-го числа того месяца, в котором работа была прекращена.

В случае с подачей необходимо уже сопоставление вариантов и выбор подходящего при конкретных условиях. Всего есть четыре способа, которыми подается нулевая или любая другая отчетность в Налоговую Службу:

- Личное посещение местного отделения Налоговой Службы и предоставление нулевой декларации полностью в бумажном варианте.

- Передача через доверенное лицо с заранее нотариально оформленной на него доверенностью.

- Оправка по почте также бумажного комплекта документов на адрес ближайшей подходящей Налоговой Службы.

- С помощью интернета, через официальные порталы ИФНС в электронном виде.

Однако, тут есть одна тонкость, которую нужно понимать: в любом из случаев, в самой Налоговой могут запросить досдать декларацию еще раз дополнительно в бумажном или электронном варианте, в зависимости от того, какой был сдан изначально.

Вопросы и ответы по теме

При возникновении каких-либо вопросов в интернете всегда можно очень просто найти ответы, которые полностью удовлетворят интерес и помогут избежать ошибок и неприятностей, которые они могут понести.

Если же непонятно именно описанное в этой статье, есть еще несколько схожих материалов по этому вопросу, которые могут в некоторых случаях намного подробнее раскрыть сложные аспекты:

Справочные материалы по теме

В случае, когда возникает интерес в изучении данного вопроса далее, но обычных информационных статей и подробных инструкций уже мало, в ход вступают профильные ресурсы и официальные порталы Налоговых органов.

Основной и опорный сайт, который поможет найти всё достоверную информацию и заодно узнать о необходимых отделениях ИФНС, представленных по месту действия предприятия или предпринимателя — это www.nalog.ru.

Бизнес статьи по группам

Также можно рассмотреть этот аспект с другой стороны, не с юридической, а скорее экономической и предпринимательской. В таких случаях налог из законной обязательности переходит в способ сэкономить при помощи грамотных взносов и ведения дел.

Для желающий изучать что-то подробное существуют даже группы и статьи о подобных вещах. Можно прочитать их или сходить на бизнес консультацию — эффект примерно один. Тут уже выбор за нуждающимся.

Теперь, когда разобраны все важные аспекты заполнения и оформления нулевой декларации, можно со спокойной душой начинать формирование отчетности, но главное не забывать следовать всему изученному.

inmoney.biz

Как заполнить нулевую декларацию ИП на УСН

Нулевая декларация по УСН для ИП является обязательным документом, сдать который обязаны все: и ООО, и ИП. Даже если бизнес давно не приносит дохода, отчитаться о текущем положении дел все равно придется. Главное — подавать этот документ своевременно и правильно. Тогда претензий со стороны работников налоговой службы наверняка удастся избежать.

Конечно, за нарушение данного порядка предпринимателю не грозит уголовная ответственность. Но зачем набирать себе полчища ненужных проблем и штрафов, если сдать подписанный документ не составит особого труда?

Что нужно знать о налоговой декларации?

В современной системе налогообложения нет понятия “нулевой декларации” — это чисто разговорное словосочетание, плотно вошедшее в жизнь. На самом деле документ представляет собой обыкновенную декларацию, содержащую в себе всю информацию за истекший налоговый период. И, если предпринимателем не осуществлялось никакой деятельности, декларация это только подтвердит.

Однако отсутствие движения денежных средств не предполагает, что заполнить бланк нужно исключительно нулями. К примеру, если налог уплачивается по схеме “доходы минус расходы”, то в декларации указывается убыток, полученный за искомый период. Отсутствие доходов — это еще не повод пренебрегать предоставлением отчетности! В противном случае предпринимателю придется уплатить штраф.

Большинство индивидуальных предпринимателей работает по упрощенной системе, позволяющей платить налог или только с доходов — 6%, или с разницы между доходом и расходом — 15%. Предприниматели, работающие по УСН, обязаны подавать декларацию ежегодно, указывая в ней фактические доходы и расходы.

Нулевая декларация по УСН для ИП подается же в том случае, если за отчетный период не было абсолютно никакого дохода. И такая картина наблюдается в следующих случаях:

- предприятие было недавно зарегистрировано и пока не ведет полноценной деятельности;

- доход имеет исключительно сезонный характер;

- предприятие находится в стадии ликвидации.

Чтобы не попасть впросак и не получить штраф, необходимо запомнить сроки сдачи:

- для ООО — до 31 марта;

- для ИП — до 30 апреля.

Нужно детально разобраться, как заполнить нулевую декларацию ИП УСН? Сложностей в заполнении документа также обычно не возникает. Главное — постараться вникнуть в вопрос и не упускать из поля зрения ни единой мелочи. Система достаточно проста, однако свои нюансы в ней существуют.

На данный момент существует огромное количество фирм, предлагающих свою помощь в предоставлении отчетности. Упрощенная система сама по себе достаточно проста и не требует специфических навыков. А если возникнет необходимость, за разъяснениями всегда можно обратиться к налоговому инспектору. Он уж наверняка сделает это совершенно безвозмездно.

Вернуться к оглавлению

Правила заполнения декларации

Заполнение декларации производится как от руки, так и с помощью компьютера, правил или канонов здесь никаких нет. Можно посмотреть образец нулевой декларации ИП УСН. Единственное, что категорически запрещено, — это наличие ошибок или помарок. Поэтому, если такое произошло, документ придется составлять заново.

Лучше всего скачать соответствующий бланк с официального сайта налоговой инспекции. В этом случае можно получить гарантированно верный формуляр, который наверняка примут в службе. Во всемирной паутине существует огромное количество его копий, похожих друг на друга. В действительности многие из них имеют различия, не заметные глазу предпринимателя. Опытный налоговики же сразу заметит подвох и отправит заново переделывать декларацию.

Как правило, первая страница заполняется в строгом соответствии с регистрационными данными предприятия.

Все нужно заполнять полупечатными буквами, постоянно проверяя написанное.

Никаких арифметических манипуляций здесь делать не придется, однако вероятность допущения механической ошибки очень велика. Особенно если таблицы заполняются впопыхах.

На второй странице необходимо заполнить всего лишь несколько полей:

- объект налогообложения;

- код по ОКАТО;

- код бюджетной классификации.

Во всех остальных полях необходимо поставить прочерки.

Третья страница — самая простая, т.к. здесь придется заполнить всего одну строку — “ставка налога”. Здесь указывается показатель в 6 или 15% в зависимости от того, по какой системе работает предприниматель. Кроме того, в некоторых регионах устанавливается своя ставка, поэтому в конкретном случае учитывать придется именно ее.

Записи на последней странице производятся арабскими цифрами без знака “%”. Если возникают сомнения, за основу можно взять образец заполнения. С его помощью процесс наверняка пойдет быстрее. От ошибок не застрахован никто, поэтому всегда нужно оставлять время на их исправление. Декларацию нужно сдавать заранее! Тогда и повода для беспокойства наверняка не будет. Кроме того, у инспектора обязательно следует взять копию декларации со штампом налогового органа. Это будет служить свидетельством того, что документ действительно был подан.

Автор:

Иван Иванов

Поделись статьей:

Оцените статью:

Загрузка…moeip.ru

Нулевая декларация ИП 3-НДФЛ за 2016 год

Очень деликатная тема – нулевая 3-НДФЛ за 2016 год и обязанность ее подачи. Попробуем внести ясность в этот вопрос.

Кто заинтересован

Больше всего подать нулевую декларацию 3-НДФЛ за 2016 год в интересах бизнесменов, которые числятся на общем налоговом режиме. Поскольку иначе им, в отличие от обычных физических лиц, грозит приход инспекторов с выездной налоговой проверкой. Но, возможно, получится отделаться и личным визитом ИП в налоговую.

Таким образом, в инспекцию ФНС должен поступить образец нулевой 3-НДФЛ за 2016 год, даже если бизнесмен:

- давно не получает прибыль;

- временно/постоянно не ведет предпринимательскую деятельность.

Также см. «Кто должен сдавать 3-НДФЛ за 2016 год: перечень и новые правила».

Учтите, что для налоговиков получение от ИП образца нулевой 3-НДФЛ за 2016 год – это сигнал, что человек продолжает своё существование как зарегистрированный частный предприниматель. Однако при сдаче нулевой декларации никто не вправе заставить ИП давать объяснения, почему от него поступил именно нулевой отчёт о доходах.

Закон не запрещает ИП одновременно работать по трудовому договору, а ведение бизнеса отложить на свободное время. Это – одна из причин нулевой 3-НДФЛ за 2016 год. К тоже же, предпринимательство само по себе всегда основано на риске неполучения дохода, что прямо указано в законодательстве. Как правило, налоговые инспекторы воспринимают этот момент адекватно.

Действуют общие правила

Сдача бизнесменом нулевого отчета должна произойти в тот же срок, что и остальными обязанными физическими лицами – до 30 апреля 2017 года (с учетом переноса – 2 мая включительно).

Более того: как и стандартная декларация, образец нулевой 3-НДФЛ 2016 для ИП может стать причиной штрафа, если прохлопать указанный срок. А задержка от 10 рабочих дней даст налоговикам основание заморозить движение денег по банковским счетам коммерсанта.

Подробнее об этом см. «Когда наступает срок сдачи 3-НДФЛ за 2016 год».

Как заполнить

Далее показан образец заполнения нулевой 3-НДФЛ за 2016 год. Условимся, что Е.А. Широкова зарегистрирована как ИП и доходов за 2016 год по этой линии не имела.

Как видно, нулевая 3-НДФЛ для ИП за 2016 год должна включать:

- титульный лист;

- Раздел 1;

- Раздел 2.

Такой обязательный минимум вытекает из положений пункта 2.1 приказа ФНС России от 24.12.2014 № ММВ-7-11/671.

Обращаем ваше внимание: если сумма НДФЛ к перечислению в казну равна нулю, то в строке 020 Раздела 1 формы 3-НДФЛ за 2016 год всё равно ставят КБК изначального дохода. Это вытекает из пункта 4.5 правил заполнения данного отчета, утвержденных ФНС. Отсюда можно сделать вывод, что подача нулевой декларации 3-НДФЛ за 2016 год:

- изначально заложена в налоговом законодательстве;

- предусмотрена программными средствами (онлайн-сервисом личного кабинета физлица на сайте ФНС и программой для заполнения 3-НДФЛ).

Какие-либо другие нюансы заполнения нулевой декларации 3-НДФЛ для ИП за 2016 год отсутствуют. Особые пометки в этом отчете тоже делать не нужно. Таким образом, нулевая декларация просто не содержит показателей по доходам и расходам коммерсанта за 2016 год, а в остальном не имеет отличий от стандартного отчета.

Также см. «КБК для 3-НДФЛ за 2016 год».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

Образец заполнения нулевой декларации УСН для ООО и ИП 2015|Доходы 6%|Расходы 15%

Доброго времени суток! Как и обещал в статье “Нулевая декларация УСН” сегодня я напишу статью и выложу образцы заполнения нулевой декларации УСН для ИП и ООО.

На самом деле заполнение нулевой декларации для ИП и для ООО мало чем отличаются. Как я уже рассказывал в статье про нулевую декларацию УСН – она ничем не отличается от простой декларации УСН.

Точнее заполнять необходимо обычную декларацию УСН 2015 с одним отличием, что в ней все будет по нулям.

Заполнение нулевой декларации УСН

Отличие нулевой декларации УСН организации от нулевки предпринимателя заключается только в разном заполнении титульного листа.

Но, Вы сейчас сами все увидите на примерах заполнения нулевой декларации УСН.

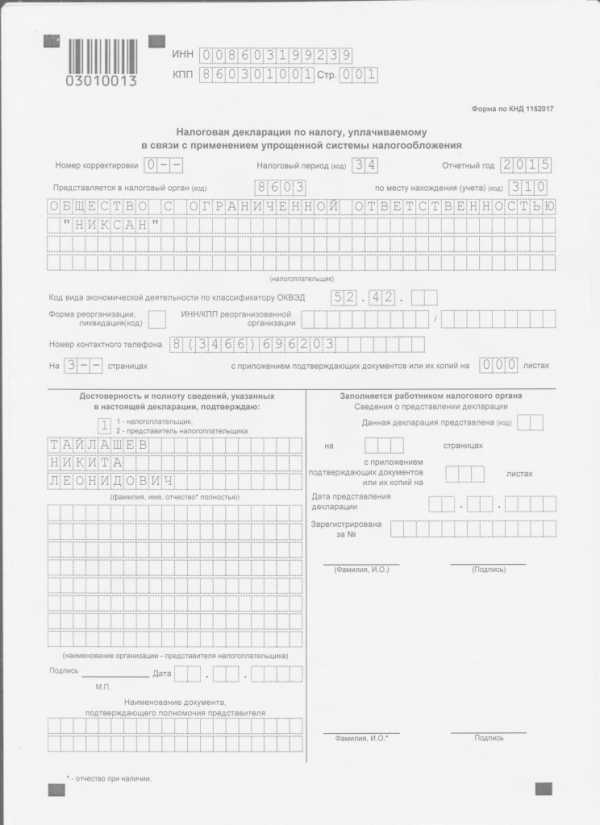

Образец нулевой декларации УСН для ООО Доходы 6%

Выкладываю нулевую декларацию УСН для организации которую сдавали моему зятю, организация называется ООО “Никсан”:

Заполнение нулевки УСН Доходы 6% в 2015 году

Титульный лист (страница№1) заполнения для ООО

Заполнение страницы №2 для ООО Доходы

Заполнение страницы №3 для ООО 6%

Как Вы видите, для сдачи нулевой декларации УСН заполняется всего три страницы для организаций, для предпринимателей ситуация аналогичная.

Образец нулевой декларации УСН для ИП Расходы 15%

Теперь я выложу образец заполнения нулевой декларации УСН для ИП на УСН Доходы минус расходы 15%, данный образец заполнялся для 2014 года и сделал я это специально для сравнения:

Заполнение нулевки УСН Доходы минус расходы 15%

Титульный лист (страница№1) заполнение для ИП

Заполнение страницы №2 для ИП Доходы минус расходы

Заполнение страницы №3 для ИП 15%

Как видите сами, что за 2014 и за 2015 год декларации одинаковые и заполнение тоже одинаково.

Вот в общем-то и все, мои пояснения о изменениях заполнения нулевой декларации УСН между ИП и ООО, а так же Доходы и Доходы минус расходы смотрите в видео которое я сейчас запишу как раз для этой статьи.

В настоящее время многие предприниматели для перехода на УСН, расчета налогов, взносов и сдачи отчетности онлайн используют данную Интернет-бухгалтерию, попробуйте бесплатно. Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую.

Процедура государственной регистрации ИП или ООО теперь стала еще проще, если Вы еще не зарегистрировали Ваш бизнес, подготовьте документы на регистрацию совершенно бесплатно не выходя из дома через проверенный мной онлайн сервис: Регистрация ИП или ООО бесплатно за 15 минут. Все документы соответствуют действующему законодательству РФ.

Если у Вас остались вопросы, то задавайте как всегда либо в комментарии, либо в мою группу ВКОНТАКТЕ.

Удачной сдачи нулевых деклараций и желаю, чтобы в последующем они все-таки не были нулевыми! Пока!

biz911.net