КУДИР для ИП на УСН 6 процентов: образец заполнения

Наши специалисты рассказывают обо всех нюансах, связанных с ведением КУДИР (Книгой учета доходов и расходов), которая предназначается для ИП на «упрощенке» — 6. В этой же статье опубликован образец ее заполнения

01.08.2016Основные вопросы ИП на УСН 6% по ведению КУДИР:

1. Нужно ли книгу заверять в налоговой службе?

В налоговой службе КУДИР не заверяется уже с 2013 года. Но это не значит, что ИП может ее не вести совсем. Такой вид отчетной документации должен быть в наличии и регулярно заполняться, в противном случае ИП ждут штрафные санкции.

Этот документ должен выдаваться по первому требованию сотрудников налоговой инспекции. Такое требование предъявляется только в письменном виде в определенных случаях, например, выездной проверке. Но вместе с декларационными документами по «упрощенке» КУДИР на проверку сотрудникам налоговой службы не сдается, значит, и заверять ее нет необходимости.

2. Как правильно вести КУДИР?

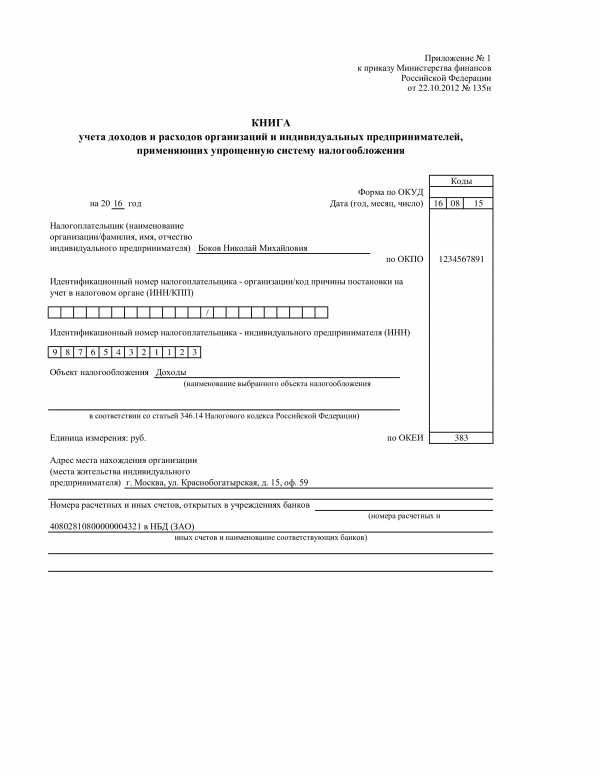

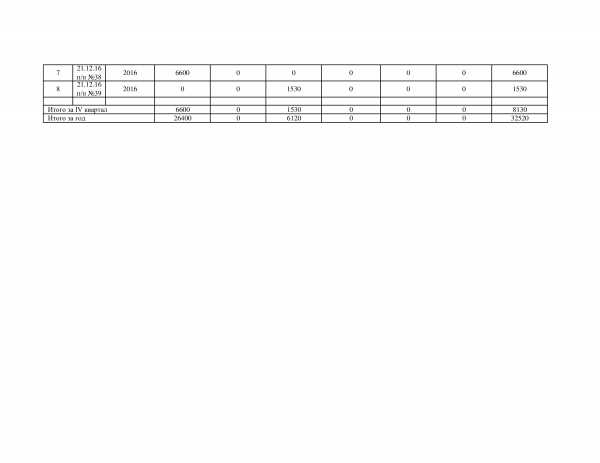

Министерство финансов нашего государства утвердило определенную форму Книги учета доходов и расходов, специально рассчитанную для индивидуальных предпринимателей на «упрощенке» с процентной ставкой в 6% — приказ №135н (от 22.10.12 г.). Но этой формой КУДИР могут пользоваться все ИП, что применяют УСН, вне зависимости объекта обложения налогами. Но правила ведения данного вида документации несколько отличаются.

Бумажный вариант КУДИР ведется авторучкой, а электронный вариант – с помощью компьютера. Рассмотрим, как это нужно делать правильно в обоих вариантах.

На бумаге:

- распечатываются бланки;

- пронумеровываются;

- прошиваются;

- скрепляются печатью (если таковая у ИП имеется в наличии) и подписью.

В электронном варианте:

- устанавливается специальная программа;

- заполнение ведется в «экселе»;

- в конце года заполненные бланки распечатываются, прошиваются и заверяются подписью и печатью.

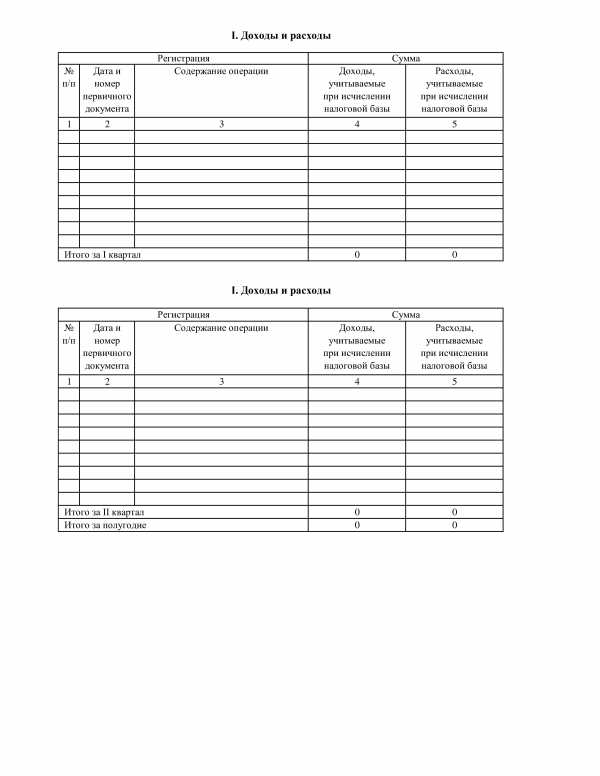

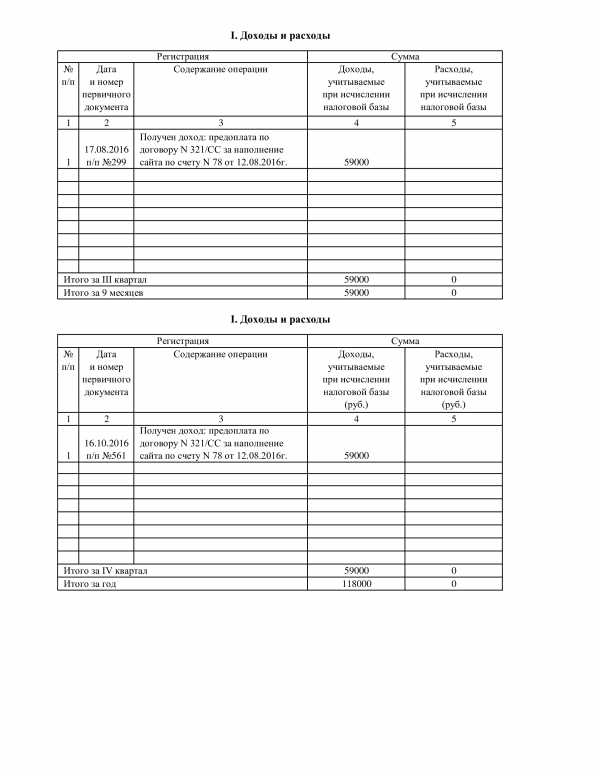

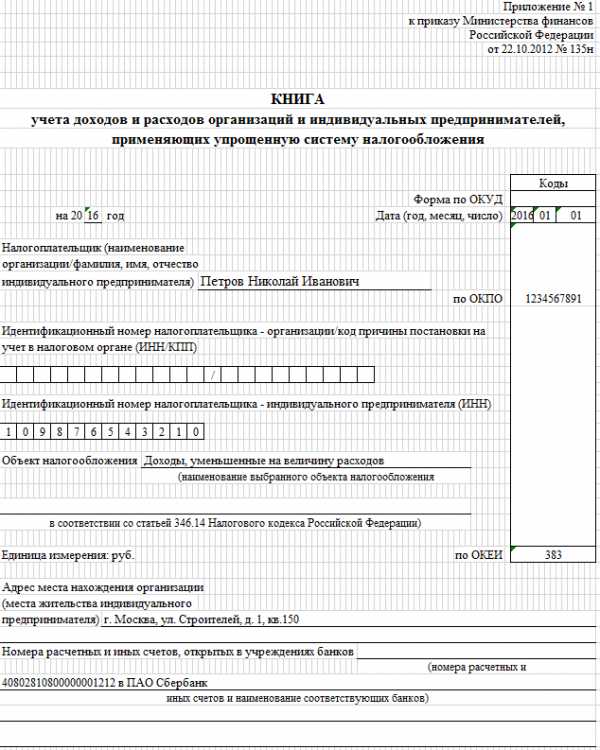

3. Существуют ли особенности заполнения 1 раздела КУДИР в 2016 году?

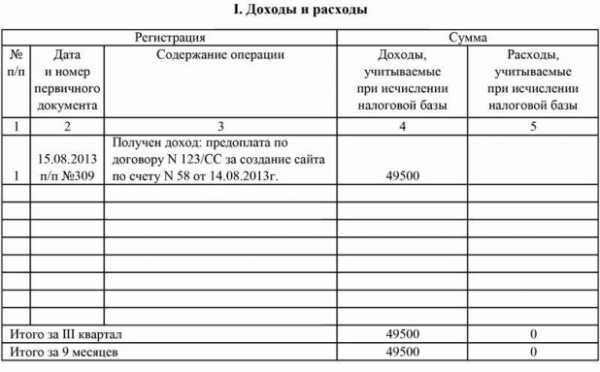

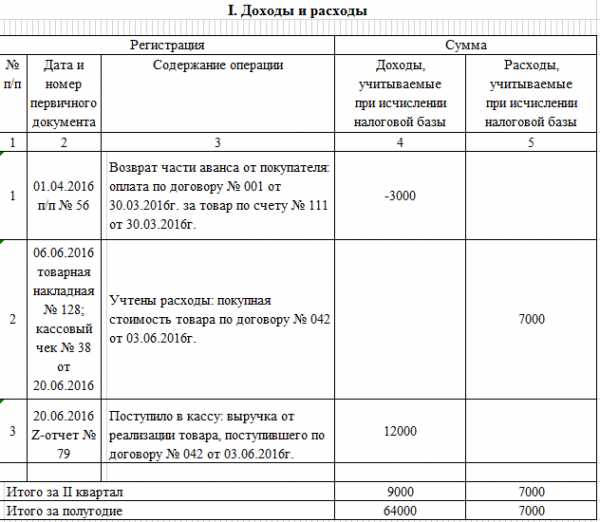

ИП, использующие «упрощенку» с процентной ставкой в 6%, часто испытывают трудности с заполнением 1 раздела КУДИР. В этот раздел нужно вносить доходы двух видов:

- от реализации;

- вне реализации.

Эти цифровые показатели нужно вносить в графу №4. А те доходы, которые относятся к необлагаемым, вообще не подлежат фиксации.

В графу №2 вносят данные самого документа, на основании которого ИП получил прибыль – его номер и дату заполнения (например, кассовый чек). В случае, когда денежные средства перечислены сразу на расчетный счет, то в эту графу вносят реквизиты банковских выписок. Также для фиксирования доходов можно использовать накладные, различные акты (например, приемки-передачи имущества).

Графа №3 предназначена для фиксирования содержания проведенной операции.

При внесении требуемых сведений следует учитывать, что все записи ведутся строго в хронологическом порядке, в момент фактического поступления (это связано с тем, что при «упрощенке» используется кассовый метод).

4. Как заполнять раздел №1 КУДИР в 2016 году (с образцами и комментариями)?

Также особое внимание следует уделить ситуации, когда денежные средства уже поступившие на счет ИП, нужно вернуть. В этом варианте цифровой показатель прописывается со знаком «минус» в разделе №1 – графа №4.

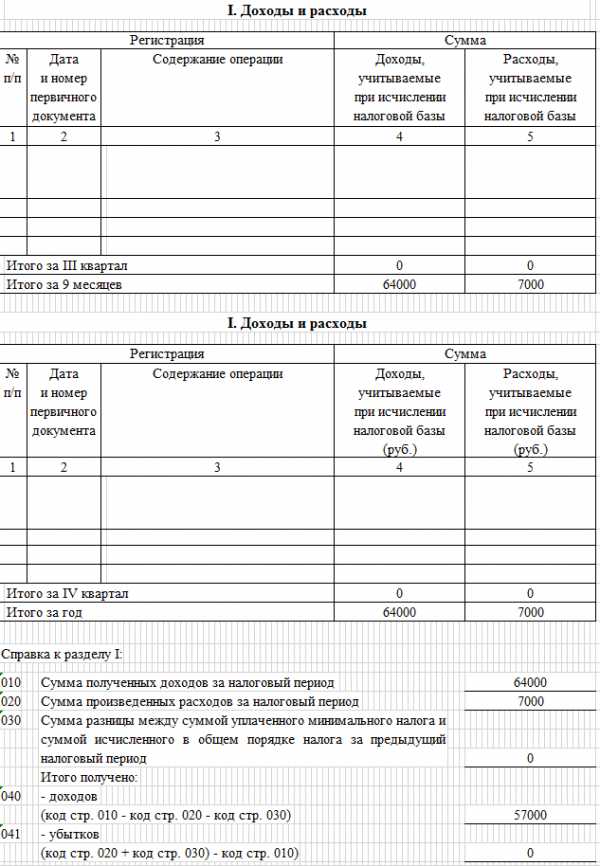

К этому разделу следует составлять справку тем ИП, что применяют «упрощенку» с объектом налогообложения «доходы минус расходы» — порядок заполнения КУДИР, пункт 2.6. Для ИП с «упрощенкой» и объектом «доходы» цифровой показатель доходов, а именно их общую сумму, вносится в строку 010 справочной части.

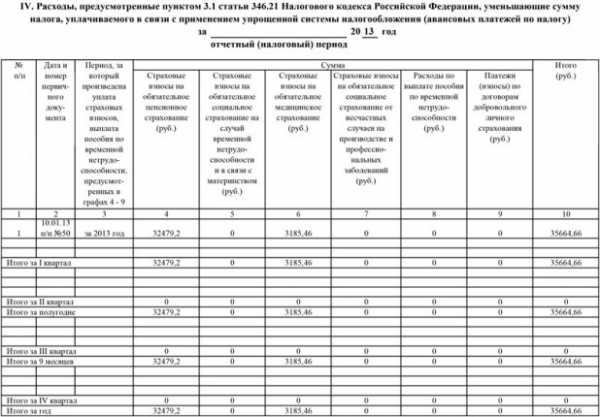

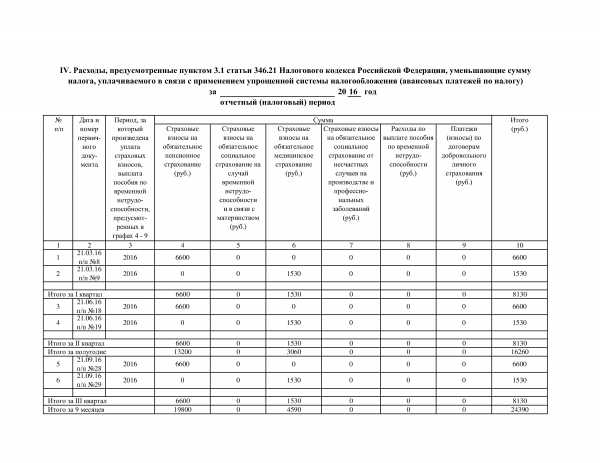

5. Есть ли нюансы при заполнении раздела №4 КУДИР (для ИП с УСН с процентной ставкой 6%)?

Раздел №4 КУДИР предназначен для фиксации страховых взносов. Для этого существуют различные графы:

- №4 – пенсионные;

- №6 – медстрахование.

Чаще всего такие обязательные страховые взносы ИП отчисляют в конце года. В этом варианте цифровой показатель суммы вносят в ту часть таблицы, что соответствует 4 кварталу. При этом уменьшение налогов может быть произведено только после завершения отчетного периода.

В случае, если перечисление взносов проводилось ежеквартально, то и фиксируются они соответственно. Специалисты считают такой варрант для ИП более выгодным, потому что могут уменьшиться не только налоги по итогам года, но и платежи по авансам.

6. Есть ли образец заполнения раздела №4 КУДИР с наличием рабочих и без таковых?

Мы предлагаем для ознакомления образец заполнения раздела №4 КУДИР для ИП, что работают по «упрощенке» с процентной ставкой 6%, без наемных рабочих:

В том случае, когда ИП нанимает рабочих, то в разделе №4 следует фиксировать:

- Взносы, отчисляемые с заработных плат рабочих.

- Пособия по больничным листам, которые ИП выплачивал из собственных финансов.

- Договорные платежи по добровольному страхованию.

- Фиксированные суммы страховых взносов, уплачиваемые за себя.

Предлагаем образец ведения раздела №4 КУДИР для ИП с наемными рабочими:

Файлы для скачивания

taxpravo.ruКнига доходов и расходов (КУДиР) при УСН (упрощенке)

Осуществление налогового учета – обязательное условие деятельности индивидуальных предпринимателей и организаций, которые применяют упрощенную систему налогообложения. Для этого используется книга учета доходов и расходов при УСН.

КУДиР для ИП на УСН

Ведение КУДиР для ИП на УСН является ключевым звеном, сопровождающим расчет единого налога. Начать надо с заполнения титульного листа, указав фамилию, имя, отчество ИНН, ОГРНИП и адрес индивидуального предпринимателя. В случае наличия расчетного счета у ИП на титульном листе необходимо записать его номер и банковские реквизиты (наименование банка, БИК и корреспондентский счет). После этого листы нумеруются, а сама книга заверяется подписью и печатью (в случае ее наличия у ИП).

Финансово-хозяйственные операции вносятся в КУДиР для ИП на УСН в хронологической последовательности. Книга учета доходов и расходов при УСН отражает только те операции, финансовая составляющая по которым учитывается при расчете налога. Таким образом, если налог рассчитывается с доходов, то записывать расходы не имеет смысла.

КУДиР для ООО на УСН

Свои особенности ведения имеет и КУДиР для ООО на УСН. Титульный лист заполняется аналогичным образом, как у ИП. Отличием является то, что вместо ОГРНИП указывается ОГРНЮЛ и, кроме ИНН, надо отметить КПП. Также необходимо помнить, что на титульном листе книги важно указание именно юридического адреса, а не фактического.

Полученные доходы и произведенные расходы заносятся в КУДиР для ООО на УСН на основании первичных документов, подтверждающих факт оплаты услуг, товаров или работ. Так как налоговый кодекс предусматривает закрытый перечень доходов и расходов, участвующих в расчете налога, то все движения денежных средств по расчетному счету или кассе предприятия отражать не нужно.

Например, перечисленный на расчетный счет взнос в уставный капитал не учитывается в доходах, а, следовательно, не может быть отражен в КУДиР. Точно так же, как затраты на проведение тренинга по деловому общению не отражаются в расходах.

Сроки подачи книги доходов и расходов на УСН в налоговую

Скачать бланк книги для ИП и ООО на УСН

Скачать пример заполнения КУДиР на УСН

===============================================================

Попробовать программу бесплатно

+3 месяца в подарок здесь

kydir.ru

Как правильно заполнить книгу доходов и расходов при УСН за 2015 год

Книга учета доходов и расходов является обязательным к заполнению бухгалтерским документом для организаций, работающих с использованием упрощенной системы налогообложения. Форма этого документа установлена Приказом Министерства финансов РФ от 22.10.2012 № 135н. Как вести такую книгу, и какая информация должна в ней содержаться?

Правила ведения книги доходов и расходов

КУДиР можно вести как в электронном, так и в бумажном виде. Бланк документа можно скачать на сайте налоговой службы и распечатать или приобрести в книжном магазине. Заполненный документ необходимо хранить в течение 4 лет с момента окончания отчетного периода.

Листы распечатанного документа должны быть пронумерованы и сшиты между собой нитью без использования клея. Узел необходимо заклеить небольшой бумагой, на которой указано число страниц в книге, дата ее подготовки к использованию, печать и подпись руководителя фирмы.

Содержание книги доходов и расходов

Любые данные, вносимые в книгу, должны иметь документальное подтверждение, будь то чеки, квитанции, накладные, расходные ордера и т.п. Учет должен вестись исключительно в рублях – никаких иностранных валют в книге быть не должно. В том случае, если при внесении информации в документ была допущена ошибка, ее необходимо аккуратно исправить и заверить исправление подписью и печатью организации. Отсутствие записей в документе может повлечь за собой наложение штрафа на компанию.

Любые данные, вносимые в книгу, должны иметь документальное подтверждение, будь то чеки, квитанции, накладные, расходные ордера и т.п. Учет должен вестись исключительно в рублях – никаких иностранных валют в книге быть не должно. В том случае, если при внесении информации в документ была допущена ошибка, ее необходимо аккуратно исправить и заверить исправление подписью и печатью организации. Отсутствие записей в документе может повлечь за собой наложение штрафа на компанию.

Согласно положениям действующего законодательства, книга должна состоять из четырех разделов:

- сведения обо всех доходах и расходах, формирующих налоговую базу организации за отчетный период;

- информация о расходах, понесенных на приобретение нематериальных активов и основных средств;

- данные о размере убытков, понесенных предприятием в отчетном периоде; заполнять раздел нужно лишь в том случае, если предполагается уменьшение налоговой базы на сумму убытков;

- сведения о размере страховых взносов, пособий и прочих платежей, которые могут уменьшить размер единого налога; заполняется предпринимателями, работающими на УСН с объектом налогообложения «доходы».

Порядок заполнения книги учета доходов и расходов

При заполнении книги необходимо внести в нее следующую информацию:

Первый раздел

Является обязательным к заполнению и состоит из пяти граф. В них необходимо указать следующую информацию:

- Порядковый номер операции.

- Номер и дату оформления первичного документа, на основании которого в книгу вносится запись.

- Содержание операции, в ходе которой предприятие получило доходы или понесло расходы.

- Сумма полученного дохода (при наличии).

- Сумма понесенного расхода (при наличии). Порядок заполнения этой графы различается в зависимости от объекта налогообложения, выбранного налогоплательщиком. Так, в организациях, работающих на УСН с объектом «доходы-расходы», данная графа заполняется в обязательном порядке. Предприниматели, использующие объект «доходы», могут отображать в этой графе расходы, понесенные на создание рабочих мест для безработных граждан, а также расходы, понесенные за счет субсидий, выделяемых из бюджетов различных уровней. Остальные виды расходов могут быть внесены в данную графу по усмотрению предпринимателя.

Заполняя первый раздел книги доходов и расходов, следует учитывать следующие обстоятельства:

- в том случае, если доход получен в натуральном выражении, в КУДиР необходимо внести его рыночную стоимость, приложив к записи бухгалтерские справки, акты и другие документы, содержащие порядок расчет итоговой суммы;

- если предприниматель, работающий на УСН, перечислил аванс потенциальному контрагенту, однако, по каким-либо причинам, сделка не состоялась, возвращенный аванс не следует отображать в книге в качестве доходов;

- себестоимость реализованных товаров может быть внесена в графу «расходы» в том случае, если товары отгружены покупателю, независимо от того, поступила ли оплата за них на расчетный счет продавца.

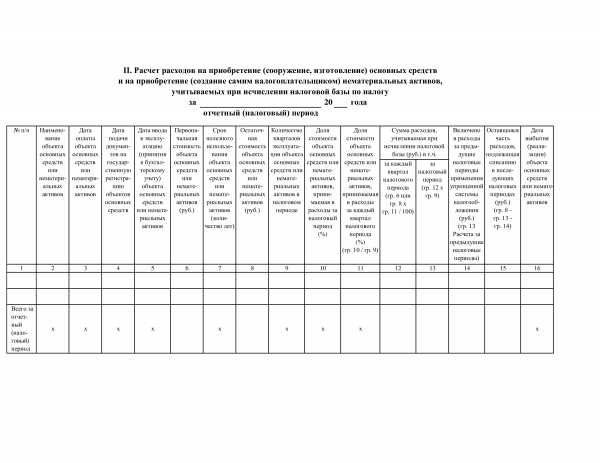

Второй раздел

Заполняется организациями, работающими на УСН с объектом налогообложения «Доходы-расходы». Раздел состоит из 16 граф:

- Номер операции.

- Наименование объекта нематериальных активов или основных средств.

- Дата перечисления средств по выставленной квитанции.

- Дата подачи документов на регистрацию приобретенной недвижимости (НМА).

- Дата ввода объекта в эксплуатацию.

- Размер его первоначальной стоимости.

- Срок полезного использования приобретения.

- Размер остаточной стоимости приобретенной недвижимости с учетом всех проведенных в отчетном периоде реконструкций, модернизаций и прочих улучшений.

- Количество кварталов в отчетном периоде, на протяжении которых использовалась недвижимость (НМА).

- Часть стоимости объекта, входящая в состав расходов в отчетном периоде.

- Часть его стоимости, списываемая на расходы предприятия раз в квартал.

- Общий размер ежеквартальных расходов.

- Общий размер расходов за отчетный период.

- Сумма расходов, понесенных организацией, работающей на УСН, в прошлые налоговые периоды.

- Сумма расходов, подлежащая списанию в последующие налоговые периоды.

- Дата выбытия ОС и НМА (при наличии таковых).

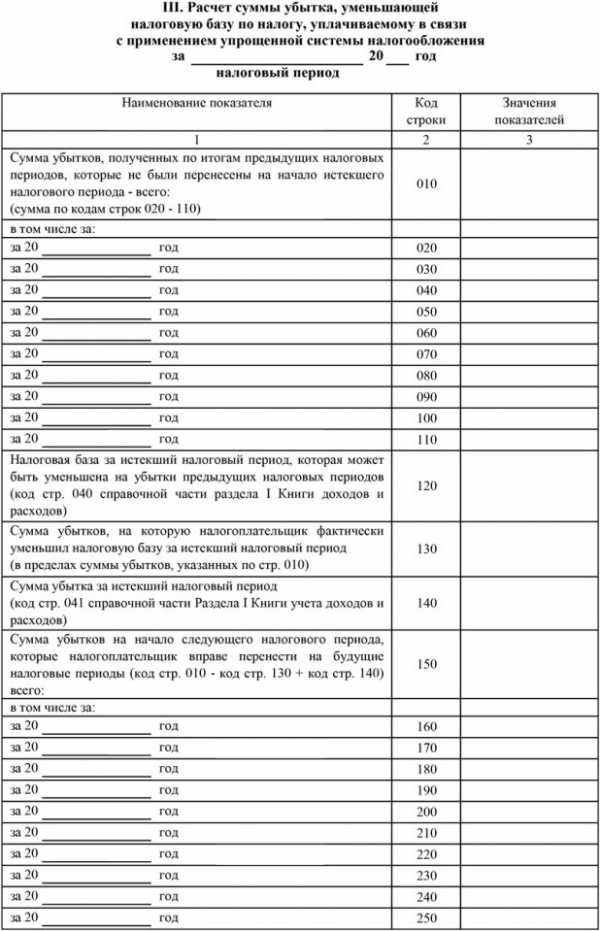

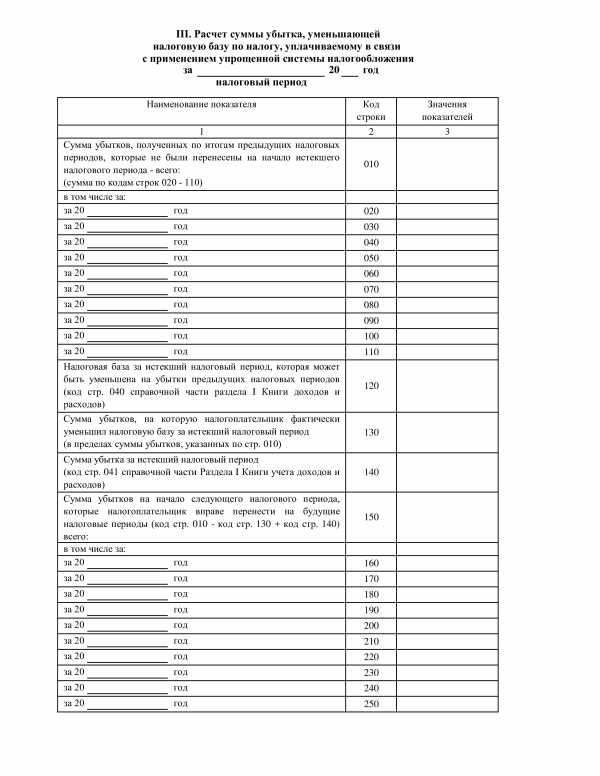

Третий раздел

В нем содержатся следующие строки:

- 010-110 – сумма не перенесенного на отчетный период убытка: в общем и с разбивкой по годам;

- 120 – размер налоговой базы, исчисленной за отчетный год;

- 130 – сумма убытка, на которую может быть уменьшена налоговая база;

- 140 – заполняется в том случае, если по итогам прошлого отчетного периода организацией был получен убыток;

- 150 – размер убытка, не перенесенного на конец налогового периода;

- 160-250 – расшифровка убытка по годам его образования (при наличии).

Четвертый раздел

Состоит из следующих граф:

- Номер операции.

- Дата и номер документа, на основании которого в книгу вносится запись.

- Период, за который были уплачены взносы в социальные фонды.

- Размер взносов, перечисленных в рамках программы обязательного пенсионного страхования.

- Размер взносов, перечисленных в ФСС.

- Размер взносов, перечисленных в ФФОМС.

- Размер взносов, перечисленных вследствие наступления страховых случаев, связанных с возникновением травм у работников.

- Размер пособий по больничным листам, перечисленных работодателем за счет собственных средств.

- Платежи по договорам ДМС, проведенные на основании контрактов, заключенных с компаниями, имеющими соответствующие лицензии.

- Общая сумма, перечисленная работникам за отчетный период по больничным листам и ДМС.

Ведение книги учета доходов и расходов является довольно трудоемкой процедурой, и должно производиться лицом, имеющим соответствующий опыт и знания в сфере работы с подобной документацией. Ведение книги может осуществляться в электронном, так и в бумажном виде. Любые исправления и помарки должны быть завизированы руководителем компании или главным бухгалтером – в противном случае на организацию может быть наложен штраф за несоблюдение требований, установленных законодателем к порядку ведения учета и отчетности.

111999.ru

КУДиР для ИП на УСН: бланк + образец заполнения

Книга учета доходов и расходов (КУДиР) используется для правильного и точного ведения учета налогов, к бухгалтерскому учету она не имеет никакого отношения. Вести ее обязаны все ИП, которые в своей деятельности опираются на УСН (упрощенную систему налогообложения). Допускается два варианта ведения КУДиР для ИП на УСН: бумажный и электронный. В первом случае заполняется бланк документа, распечатанный на бумаге, все данные в него вносятся вручную. Во втором случае осуществляется заполнение электронного бланка, делается это при помощи специальных программ или онлайн-сервисов.

Как ведется КУДиР?

Для ведения книги учета доходов и расходов предусмотрена унифицированная форма. Она едина как для бумажного, так и для электронного варианта заполнения.

Разница состоит в том, что бумажный документ еще до начала заполнения в обязательном порядке нужно пронумеровать, прошить, скрепить печатью и личной подписью индивидуального предпринимателя. Электронный вариант книги нумеруют, прошивают и заверяют печатью только по окончании отчетного периода (года). Начиная с 2013 года КУДиР заверяется только ИП, в Налоговой инспекции этого делать не требуется.

В процессе ведения и заполнения КУ доходов и расходов как в бумажном, так и в электронном виде допускается исправление ошибок. При внесении данных вручную при помощи ручки каждое исправление должно быть аргументировано, а также заверено подписью и печатью предпринимателя. В электронном варианте исправления можно вносить еще до момента распечатывания документа.

Заполнение книги учета Д и Р производится на основании первичной документации (договоров, чеков, накладных и пр.). Все записи в нее вносятся в соответствии с хронологией тех или иных хоз. операций, производимых в рамках отчетного периода. При внесении записей непременно указывается порядковый номер и дата документа, на основании которого она сделана.

Как заполняется КУДиР?

- Отражая в КУДиР определенный доход, всегда конкретизируйте его вид (например, выручка). Датой получения дохода (отражения его в КУДиР) считается фактическая дата его поступления, то есть зачисления денежных средств на р/счет, внесения в кассу и т.д.

- Отражая в КУДиР расходы, всегда ссылайтесь на соответствующие статьи НК РФ, на основании которых расход признается на определенную дату и на нее же заносится в книгу учета ДиР.

В качестве расходов могут быть указаны следующие операции:

- Затраты ИП на выплату зарплаты работникам (оплата труда), покупка материалов (сырья), расходы на погашение процентов по кредитам. Заносятся в КУДиР датой фактического списания денежных средств с р/счета или выплаты из кассы.

- Расходы, произошедшие в связи с приобретение какого-либо товара (продукции) с целью последующей реализации. Отражаются по мере продажи товара.

- Затраты на транспортировку товаров, их хранение, возможно обслуживание.

- Расходы и доходы разумнее отражать в отдельных строках.

- При наличии НДС его следует отражать в КУДиР для ИП на УСН как отдельную строку, при этом налог на добавленную стоимость можно принимать к учету общей суммой, для этого не нужно ждать полной продажи всего товара.

- Новую КУДиР следует заводить для каждого отчетного периода (года).

- При ведении книги в электронном виде в конце отчетного периода распечатываются абсолютно все ее разделы, в том числе и незаполненные.

- КУДиР ведется даже когда деятельность ИП фактически не осуществляется. В этом случае распечатывается нулевая КУДиР.

Заполняется КУДиР достаточно просто, это вы можете увидеть из представленного образца.

Бланк и образец заполнения КУДиР

Скачать КУДиР: бланк

Скачать КУДиР: образец заполнения

okbuh.ru

Книга учета доходов и расходов (КУДиР) при УСН 2016

Чтобы правильно определить налоговую базу по единому налогу все налогоплательщики на УСН должны вести книгу учета доходов и расходов (КУДиР). Минфин России приказом от 22 октября 2012 г. № 135н утвердил форму КУДиР и порядок ее заполнения. Неважно, какой у предпринимателя или организации объект налогообложения, «доходы» или «доходы минус расходы» — ведение книги учета доходов и расходов при УСН обязательно для всех. Если книга учета отсутствует или содержит неправильные данные, которые привели к занижению налоговой базы, налоговые органы вправе оштрафовать предпринимателя.

Рассмотрим порядок ведения и некоторые особенности заполнения КУДиР на УСН, а также приведем пример книги учета для объекта «доходы минус расходы».

© фотобанк Лори

© фотобанк Лори

Как вести КУДиР

Книгу учета можно вести как в электронном виде, так и на бумажном носителе. КУДиР для ИП на УСН не отличается от книги для организаций. Электронную КУДиР по окончании налогового периода (года) нужно распечатать на бумаге, в том числе и незаполненные разделы. Книгу прошивают, нумеруют все страницы и указывают их количество на последнем листе. Место прошивки проклеивается, ставится печать (если есть) и подпись предпринимателя.

В налоговой инспекции книга учета доходов и расходов при УСН в 2016 году не заверяется. Это правило действует с 2013 года. На каждый налоговый период (то есть ежегодно) заводится новая книга. Даже если деятельности в налоговом периоде не было, у предпринимателя должна быть книга учета с нулевыми показателями.

Операции вносятся в книгу в хронологическом порядке, каждая в отдельную строку. Нельзя вносить доходы и расходы, не подтвержденные документально. На каждую операцию должны быть соответствующие чеки, накладные, платежные поручения, кассовые ордера, договоры и другая первичка.

Суммы доходов и расходов ИП указываются в рублях без копеек.

Если в книге на бумажном носителе допущена ошибка, ее можно исправить при наличии на то оснований. Неверная запись зачеркивается, пишутся правильные данные, указывается дата внесения исправления и все заверяется подписью и печатью предпринимателя.

Как заполнять КУДиР

Книга учета доходов и расходов состоит из четырех разделов. КУДир для ИП на УСН с объектом «доходы минус расходы» не заполняют раздел IV, а ИП на УСН «доходы» не заполняют графы раздела l, относящиеся к расходам, справку к разделу l, а также разделы ll и lll. Организации действуют также.

Раздел l состоит из четырех таблиц, по одной на каждый квартал. В графе 2 указываем дату и номер первичного документа, подтверждающего доход или расход. Дата — день фактического поступления денежных средств в кассу или на расчетный счет.

Нужно помнить, что доходы и расходы, принимаемые к налоговому учету, должны отвечать требованиям налогового законодательства РФ. Не все полученные средства могут считаться доходом и не все затраты можно считать расходом. Например, не являются доходом суммы налога, возращенные из бюджета; денежные средства, полученные за возврат брака; ошибочно зачисленные на расчетный счет и др. В графе 3 можно указать вид дохода (выручка, аванс, внереализационный). При внесении расходов учитываем, что расходы на приобретение товара можно зачесть только после его продажи.

Если деньги поступали в течении дня по бланкам строгой отчетности (товарные и кассовые чеки), можно каждый из них вписать в отдельную строку, но проще оформить всю выручку за этот день одним приходным кассовым ордером и указать в нем все БСО. Книга учета доходов и расходов в этом случае заполняется лишь по одной строке на сумму кассового ордера.

В случае возврата денег за товар или услугу, запись в книге делается датой возврата, а полученная сумма вносится не в графу 5, а в графу 4 со знаком «минус».

В справке к разделу l суммируются все доходы и расходы за налоговый период. При отрицательном результате строки 040 и 041 не заполняются.

Раздел ll заполняется, когда предприниматель или предприятие приобретают или создают в налоговом периоде основные средства (здания, сооружения, оборудование, транспортные средства и другие активы, необходимые для производственной деятельности со сроком службы более 1 года) и нематериальные активы (авторские права, патенты, право на товарный знак и другие, не имеющие материальной формы, активы со сроком использование свыше 1 года).

Раздел lll нужно заполнять только, если у ИП есть убытки прошлого или текущего налогового периода и их можно перенести на следующий период.

Раздел IV предназначен для ИП на «упрощенке по доходам», чтобы уменьшить единый налог на сумму уплаченных в налоговом периоде страховых взносов в фонды. Взносы «за себя» ИП могут учесть для вычета в полной сумме, а ИП с работниками — в размере, не превышающем 50% от суммы единого налога.

Образец книги учета доходов и расходов при УСН

Скачать образец КУДиР

spmag.ru