2. Функции налогов

2.1. Функции налогов как проявление их сущности

Налоги как финансовая категория выражают отношения, связанные с процессом изъятия части стоимости национального дохода в бюджет страны. Налоги имеют свои отличительные признаки, особенности, свойства, внутреннее содержание, собственную форму движения, которые раскрывается через определенные функции, присущие налогам, и именно эти функции выделяют их из совокупности других финансовых категорий.

Отечественная финансовая наука при изучении природы налога традиционно уделяет значительное внимание исследованию проявлений конкретных функций этой категории, без определения которых невозможное раскрытие общественного назначения налогов.

Функции налога – это проявление его сущности в действии, способ выражения его свойств [16].

Авторы разделяют точку зрения российских ученых [67] о том, что в современной экономической среде до сих пор нет единого мнения о составе и содержании функций, которые выполняют налоги. Также, среди исследователей в области налогообложения есть мнение о том, что налоги являются составляющей системы налогообложения, и «теоретический потенциал налога как экономической категории реализует система налогообложения, которой и свойственны опраделенные функции» [128].

Исследования авторов по выделению функций налогов совпадают с мнением И. А. Майбурова [55] о том, что подходы к выделению функций налогов можно условно разделить на три группы.

В соответствии с первой из них, характерным представителем которой является И. В. Горский [73], исключительной функцией налогов является фискальная (от лат. fiskus – государственная казна), так как именно она в процессе эволюции налогов осталась неизменной, является самодостаточной и не нуждается в «регулирующих противовесах».

Другая группа ученых, к которым можно отнести А. В. Брызгалина, В. Г. Панскова [64], считают, что сущность налогов многофункциональна, и раскрывается через регулирующую, распределительную, контрольную и некоторые другие функции.

Третья группа ученых, таких как Г. Б. Поляк, А. Н. Романов [66], Д. Г. Черник [71], В. П. Вишневский, А. С. Веткин, Е. Н. Вишневская и др. [77], считают, что налогам присущи две функции: фискальная и регулирующая. Это мнение разделяют авторы даного учебного пособия. Фискальная и регулирующая функции находятся в тесной взаимосвязи, несмотря на то, что каждая из них отражает отдельную сторону внутреннего содержания категории „налог”.

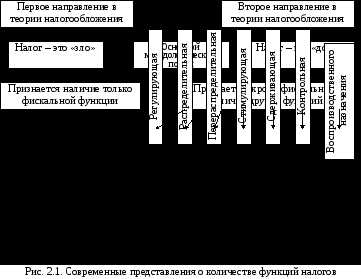

Весьма интересным является схематичное представление И. А. Майбуровым [55] различных воззрений на количество функций через понимание сущности налогов как «добра» и «зла». С небольшой доработкой авторов учебного пособия эта схема представлена на рис. 2.1.

Как видно на рис. 2.1, общей для всех подходов, вне зависимости от методологического посыла является только фискальная функция, другие же, по мнению разных исследователей в области налогов, могут существовать на разных этапах социально-экономического развития той или иной страны в соответствии с приоритетными целями ее налоговой политики.

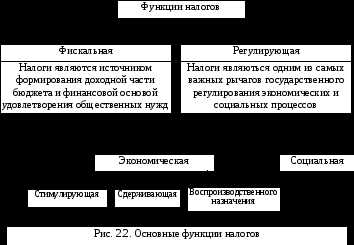

Таким образом, сущность налогов как экономической категории раскрывается в двух функциях: фискальной и регулирующей, а также через ряд подфункций последней: экономической, социальной, стимулирующей, сдерживающей, воспроизводственного назначения (рис. 2.2).

Указанные на рис. 2.2 функции носят объективный характер и существуют с момента возникновения налогов. Вместе с тем, конкретные проявления их черт связаны с условиями общественного развития. Поэтому поиск основных функций – это ошибочный путь исследования налогов как экономической категории [47].

Интересным является рассмотрение функций налогов украинскими учеными в области налогообложения В. П. Вишневским, А. С. Веткиным, Е. Н. Вишневской и др. [77], которые сформулировали характерные цели реализации фискальной и регулирующей функций налогов на макро- и микроуровне (рис. 2.3).

Характеризуя налоги также можно отметить, что первоначально они во всех государствах вводились с целью выполнения фискальной функции, то есть финансирование государственных расходов осуществлялось через обеспечение государства плательшиками налогов источниками денежных средств. Позднее государства, в большей или меньшей степени, начали использовать налоговые ставки и налоговые льготы с целью регулирования социально-экономических процессов. Таким образом, налоги стали выполнять регулирующую функцию, то есть влиять на экономические процессы в государстве путем: стимулирования или сдерживания темпов экономического роста; увеличения или уменьшения накопления капитала и платежеспособного спроса населения. Другим важнейшим аспектом налогового регулирования является возможность воздействия на решение разнообразных социальных задач (таких, как защита граждан с низкими доходами, перераспределение доходов для обеспечения социально незащищенных слоев населения, осуществление эффективной демографической политики и т.п.).

Однако на современном этапе развития и модернизации механизмов налогообложения происходит своего рода диверсификация функционального назначения фиска. Поэтому теоретически, в составе названных двух функций налогов можно условно выделить подфункции, которые представлены на рис. 2.2. Каждая из подфункций проявляется в зависимости от того, на достижение какого эффекта направлена ее реализация.

Такой подход, во-первых, существенно не усложняет понятийного аппарата финансовой науки. Во-вторых, дает возможность четко и с достаточной степенью детализации понять специфическое назначение налогов как самостоятельного финансового явления и в то же время избежать концентрации внимания на «побочных, внешних для фиска последствиях» [35] налогообложения.

Таким образом, на основе сказанного выше, можно сделать вывод о наличии широкой палитры мнений относительно количества и названий функций налогов. В этой связи предлагается рассмотреть две основные функции – фискальную и регулирующую, с выделением в рамках последней ряда подфункций.

2.2. Роль фискальной функции в процессе налогообложения

Суть фискальной функции заключается в том, что с помощью налогов формируются финансовые ресурсы государства. Фискальная функция обеспечивает объективные условия для образования материальной основы функционирования общества. С ее помощью реализуется большая часть общественного назначения налогов, проявляются конкретные формы образования денежных фондов государства, которые обеспечивают выполнение положенных на нее функций. Налоги выступают основным (важнейшим) источником доходов бюджетов разных уровней. Объективное существование налогов как основного источника доходов предусматривает:

а) поступление их равномерно в календарном разрезе;

б) стабильность поступления;

в) налоги должны равномерно поступать по всем территориальным уровням управления.

В современной финансовой литературе наблюдается использование смешанной марксистской и немарксистской научной терминологии, связанной с различной интерпретацией фискальной функции. Так, одна группа научных работников и практиков считает, что налоги аккумулируют в бюджетных фондах государства часть созданного национального дохода (стоимости необходимого и дополнительного продукта). Вторая – уже применяет понятийный аппарат западной экономической науки, где налоги выступают частью стоимости ВВП или ВНП, а третья – комбинирует оба подхода. Такая запутанная ситуация расценивается как объективно неминуемая, поскольку финансовая наука также переживает трансформацию. Так или иначе, государство, будучи участником распределительных процессов, принудительно отчуждает в виде налоговых изъятий часть стоимости созданных в обществе благ (продукта) для формирования своей казны и финансирования неотложных потребностей общества.

Фискальная функция, в отличие от регулирующей, присутствует во всех без исключения налогах в любой налоговой системе. Она была единственной на ранних периодах налогообложения, со временем ее значение не только не ослабло, но и продолжает возростать в условиях развития рыночных отношений. Усиление позиций государства в экономике, социальной, правоохранительной и других сферах ведет к объективному росту государственных расходов, а, следовательно, и увеличению доли перераспределяемого посредством налогов общественного продукта. Значение фискальной функции с развитием рыночных отношений резко увеличивается. Это связано, с одной стороны, с процессами разгосударствления собственности и соответствующим уменьшением удельного веса неналоговых источников формирования доходной части бюджета, а с другой, – с необходимостью реализации социальных программ и финансирования бюджетной сферы.

Несмотря на то, что в отдельные исторические периоды действие фискальной функции ослабевало, в более значительных промежутках времени неизбежно сказывалось ее усиление [67]. Так, период с 1996 по 1998 годы в Украине характеризовался стабильными по абсолютной величине налоговыми поступлениями (табл. 2.1 и рис. 2.4), хотя с учетом инфляции, имело место сокращение доходов сводного бюджета.

Таблица 2.1

Динамика налоговых поступлений в Сводный бюджет Украины

Показатели | Годы | |||||||||||||

1992 | 1995 | 1996 | 1997 | 1998 | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | ||

Доходы Сводного бюджета, млн. грн. | 1227,5 | 20689,9 | 30218,7 | 28112,3 | 28915,8 | 32876,4 | 49117,9 | 54934,6 | 61954,3 | 75285,8 | 91529,4 | 134183,2 | 171811,5 | |

Налоговые поступления, млн. грн. в том числе: | 1099,9 | 16607,2 | 23669,3 | 20235,9 | 21848,3 | 25130,4 | 31317,5 | 36716,4 | 45392,5 | 54321,0 | 63161,7 | 98065,2 | 125743,1 | |

В государственный бюджет,млн. грн. | абсолютные значения | 554,8 | 9099,2 | 14677,5 | 10679,2 | 10311,7 | 14168,3 | 19560,5 | 21958,0 | 28934,8 | 35725,7 | 44853,5 | 74476,4 | 94811,5 |

в процентах | 50,4 | 54,8 | 62,0 | 52,8 | 47,2 | 56,4 | 62,5 | 59,8 | 63,7 | 65,8 | 71,0 | 75,9 | 75,4 | |

В местные бюджеты, млн. грн. | абсолютные значения | 545,1 | 750,8 | 8991,8 | 9556,7 | 11536,6 | 10962,1 | 11757,0 | 14758,7 | 16457,7 | 18595,3 | 18308,2 | 23588,2 | 30931,6 |

в процентах | 49,6 | 45,2 | 38,0 | 47,2 | 52,8 | 43,6 | 37,5 | 40,2 | 36,3 | 34,2 | 29,0 | 24,1 | 24,6 | |

Рис. 2.4. Изменение налоговых поступлений и доходов сводного бюджета независимой Украины

Однако, начиная с 2000 года, вновь наблюдается тенденция увеличения и доходов сводного бюджета и налоговых поступлений, которая особенно сильно проявилась в период после 2004 года.

Степень реализации фискальной функции налогов характеризуется также налоговой нагрузкой, которая на макроуровне изменяется налоговым коэффициентом (Кн):

(2.1)

где: НП – общая сумма поступлений налогов и сборов в государственный бюджет и государственные целевые фонды, млн. грн;

ВВП – величина валового внутреннего продукта, млн. грн.

Экономический смысл налогового коэффициента заключается в том, что он показывает, какая доля ВВП перераспределяется через налоговую систему. Чем выше этот показатель, – тем более фискальный характер имеет налоговая система страны.

Анализ динамики налогового коэффициента в Украине за период 1998 – 2006 годы (рис. 2.5) свидетельствует о том, что до 2001 года налоговая нагрузка на экономику имела тенденцию к снижению, а с 2004 года отмечается существенный рост налогового коэффициента.

Рис. 2.5. Динамика налогового коэффициента в Украине

К 2006 году в Украине был достигнут исторический максимум налоговой нагрузки – налоговый коэффициент составлял 39,27%, что с учетом реалий экономической ситуации свидетельствует о чрезмерном увлечении фискальным аспектом налогообложения. Отметим, что такой уровень интегральной налоговой нагрузки намного превышает аналогичные показатели таких стран – новых членов Евросоюза, как Латвия (29,4%), Литва (28,9%), Эстония (30,9%), Румыния (28,0%), Словакия (29,3%) [28]. В среднем по странам ЕС-10 налоговый коэффициент составлял в 2005 году 33,9%. Правда, в Европе существуют и государства с более высоким, чем в Украине, налоговым коэффициентом. К ним относятся, в первую очередь, такие скандинавские страны, как Дания (50,4%) и Швеция (51,3%).

В современной налоговой политике существует несколько путей повышения эффективности реализации фискальной функции налогов.

Наиболее простым, с точки зрения его реализации, и наименее приемлемым с позиций стимулирования экономического роста, является экстенсивное увеличение налоговых поступлений за счет введения новых налогов и увеличения налоговых ставок. Этот вариант, как правило, встречает наиболее резкое сопротивление со стороны налогоплательщиков и таит в себе политические угрозы.

Поэтому наибольшего внимания заслуживает интенсивный путь. В этом плане авторы полностью поддерживают позицию И. А. Майбурова [55], в том, что эффективность фискальной функции характеризуется показателем роста налоговых поступлений при неменяющемся составе и неизменных ставках налогов. Расчитывая и анализируя такой показатель можно получить рост налоговых поступлений, который обеспечивается не за счет увеличения доли налоговой нагрузки (перераспределения посредством налогов общественного продукта), а за счет роста налоговых баз, увеличения количества плательщиков и объектов налогообложения. Следует добавить, что существенным резервом повышения эффективности реализации фискального потенциала налогов является совершенствование механизмов налогового администрирования, инструментария борьбы с уклонением от налогообложения и сокращение масштабов теневой экономики. В таком случае, при достаточном (рассчитанном для определенного периода развития экономики страны) уровне налоговой нагрузки фискальная функция будет иметь минимум противоречий с регулирующей функцией.

2.3. Регулирующая функция налогов и особенности ее реализации

Налоги и налогообложение оказывают непосредственное влияние на все стороны жизни общества, причем, иногда в самых неожиданных аспектах.

Характерным примером такого влияния является архитектурный облик старой части многих городов центральной Европы. Большинство тесно прилегающих друг к другу домов в таких кварталах имеет 2-3 (максимум 4) окна на фасадной части домов, но зато эти дома, как правило, имеют 2-4 этажа, что не характерно для средневековой архитектуры других регионов мира. А в Амстердаме отдельным туристическим объектом является дом с одним окном на каждом этаже. Связан такой своеобразный архитектурный облик с распространенным в то время в европейских государствах имущественным налогом, базой которого было определено количество окон по ширине фасада дома (пооконный налог). Такое налогообложение повлияло не только на внешний облик европейских городов, но и на внутреннюю планировку этих домов. Ширина лестниц не позволяла заносить мебель на верхние этажи. Эта проблема была решена путем установки специальных блоков для лебедок, при помощи которых мебель заносилась на верхние этажи через окна, следствием чего явилось формирование специальной культуры художественного оформления таких механизмов.

Другим историческим примером использования регулирующей функции налогов является введение в России Петром І налога на бороды, что позволило привести внешний облик бояр в соответствие с действовавшими в то время европейскими стандартами.

Основы регулирующей функции налогов лежат в области экономических интересов участников процесса налогообложения.

С позиций общества, налоги рассматриваются, прежде всего, как основной источник формирования доходной части бюджетов всех уровней, и, исходя из этого, государство объективно заинтересовано в увеличении налоговых поступлений, что обеспечит финансовую основу для расширения масштабов предоставляемых государственных услуг, реализации социальных программ и выполнения других присущих ему функций. Вместе с тем, чрезмерная фискализация налогообложения (т. е. повышенная налоговая нагрузка) лишает плательщиков стимулов к расширению масштабов деятельности, способствует развитию теневой экономики, что уменьшает размер базы налогообложения и суммы налоговых поступлений в долгосрочной перспективе. Поэтому в интересы государства входит и обеспечение условий для экономического роста, в том числе и условий налогового характера.

Для налогоплательщика налоговые платежи, хотя и являются обязательными, но все же, непроизводительными затратами. Вполне понятно, что плательщики не заинтересованы в их увеличении с точки зрения обеспечения необходимых финансовых результатов (прибыли – для юридических лиц или дохода для граждан). Вместе с тем, в целом негативное воздействие налогов на финансовое положение плательщиков отчасти может быть компенсировано соответствующим доступом их к общественным благам. Иными словами, плательщик достаточно легко воспринимает высокие налоги при условии, что он видит соответствующую «отдачу» от этих платежей.

Таким образом, условия налогообложения являются одним из факторов, непосредственно воздействующих на хозяйственные решения налогоплательщиков и соответствующие социально-экономические процессы в обществе.

Регулирующая функция проявляется в том, что с помощью налогов происходит перераспределение стоимости валового внутреннего продукта между государством и его субъектами. Через элементы налога (объект, субъект налогообложения, ставка налога, налоговые льготы и т.п.) государство имеет возможность регулировать стоимостные пропорции такого перераспределения. Изменяя пропорции функционирования ресурсов в экономике, налогообложение существенно влияет на процесс производства, накопление капитала, инвестирование, платежеспособный спрос и предложение. Благодаря налогам государство получает возможность регулировать разные аспекты социально-экономической жизни на макроуровне, а на микроуровне – влиять на конкретное поведение налогоплательщика. Так, манипулируя пропорциями и режимами изъятия у субъектов хозяйствования или домохозяйств доли их доходов, налог может соответственно менять направления их деятельности.

На основе регулирующей функции осуществляется [66]:

регулирование спроса и предложения;

стимулирование сбережений граждан страны;

выравнивание доходов отдельных социальных групп;

развитие малого и среднего бизнеса, а также частного предпринимательства;

регулирование экспортно-импортной деятельности;

стимулирование научно-технического прогреса.

Важную регулирующую роль играет налоговая политика, которую проводит правительство путем вмешательства в систему налогообложения.

Подчеркивая роль регулирующей функции налогов, А. Крисоватый выделяет политику налогового регулирования в отдельный вид налоговой политики, которая представляет собой целенаправленную деятельность государства по регулированию стоимостных пропорций распределения и перераспределения части валового внутреннего продукта с целью поддержания на определенном уровне экономических процессов, обеспечения общественного спроса и предложения, а также инициации деловой активности субъектов хозяйствования [46, с. 81].

Влияние государства на изменение ставок прямых налогов может привести к возникновению или уменьшению определенных стимулов для капиталовложений плательщика, а регулирование величины непрямых налогов может воздействовать на фонд потребления и на уровень цен [16].

Избрав либеральную или протекционистскую внешнеторговую политику, государство, изменяя таможенные пошлины, получает от торговых партнеров либо встречные уступки, либо ужесточение условий национального экспорта. Понижение или отмена пошлин влечет за собой обострение конкуренции на внутреннем рынке, замедление роста цен, активизацию внешней торговли.

По мере осуществления и совершенствования государственного регулирования налоги все шире используются для изменения структуры национальной экономики. В экономически развитых странах налоговые ставки все более дифференцируются по регионам с учетом их отраслевой специализации. Они оказывают усиливающее воздействие на отраслевую и подотраслевую структуры производства, на изменение роли отдельных земель, штатов, департаментов в национальной экономику. Так, на добычу нефти и газа традиционно устанавливают более высокие налоги, а в малоосвоенных, экономически менее развитых депрессивных районах применяются относительно низкие [16].

В современных условиях при сохранении основ и структуры налогового законодательства налоговая система становится все более гибкой. Регулирующая функция, содействуя рациональному использованию производственных факторов, «амортизируя» кризисные явления, устраняя диспропорции в рыночной экономике, стабилизирует и расширяет налоговую базу и соответственно обеспечивает успешное осуществление фискальной функции, а это еще один аргумент в пользу тесной взаимосвязи и взаимообусловленности фискального и регулирующего аспектов функционирования налогов.

С точки зрения характера процессов, выступающих объектами налогового регулирования, регулирующая функция налогов может быть подразделена на такие подфункции, как экономическая, социальная, экологическая. Однако придавать им значение функций налогов вряд ли целесообразно, поскольку все они являются просто различными проявлениями одной и той же характеристики сущности налога, причем механизм воздействия налогообложения на экономические, социальные и экологические процессы, в принципе, одинаков.

В составе регулирующей функции налогов можно выделить стимулирующую и сдерживающую (в некоторых источниках – дестимулирующую) подфункции, а также подфункцию воспроизводственного назначения, которые так же, по мнению авторов вряд ли могут претендовать на статус самостоятельных функций по следующим причинам..

Во-первых, сам термин «регулировать» означает вносить определенный порядок в какую-то деятельность, направлять развитие или изменение чего-нибудь в определенное русло. Руководствуясь таким толкованием, считается, что «регулирование» объединяет в себе и стимулирование, поощрение, ускорение, усиление, побуждение к действию или к определенным изменениям процессов, явлений, и реверсное влияние – сдерживание, замедление, ослабление, ограничение.

Во-вторых, отрицание стимулирующей способности или, наоборот, выделение самостоятельной стимулирующей функции налогов в значительной мере обусловлены психологическими факторами. Так, депресивность отечественной системы налогообложения относительно предпринимательской и инвестиционной активности порождает отрицание любого стимулирующего действия налогов вообще. С другой стороны – преуменьшение их значения в директивно-плановой экономике советского типа и рост роли налогообложения на нынешнем этапе социально-экономического развития страны иногда вызывают определенную гиперболизацию его значимости как стимулятора экономического роста. Западные ученые к исследованию регулирующего влияния фиска на социально-экономические стороны жизни общества подходят на основе взвешеных позиций. Известно, что цикличность развития зрелых рыночных экономик нуждается в использовании налогового механизма не только для экономического оживления, но и для защиты от «перегрева» хозяйственной конъюнктуры рынка (кризиса перепроизводства).

В-третьих, говорить о выполнении налогами отдельной стимулирующей функции неуместно из-за того, что конкретные мероприятия налоговой политики влияют на экономику опосредованно, через процессы распределения и перераспределения стоимостных пропорций ВНП. Поэтому между применением форм налогового поощрения налогоплательщиков и проявлением результатов их влияния проходит определенное время. Иногда, вследствие наличия последнего, экономическая ситуация изменяется настолько, что налоговое стимулирование не только теряет целесообразность, а и может стать деструктивным фактором. Кроме этого, само стимулирующее влияние будет иметь противоречивый характер, вызывая одновременно рядом с положительными эффектами отрицательные.

Иначе говоря, экономическую реакцию субъектов хозяйствования на осуществление регулирующей функции налогов спрогнозировать весьма сложно, так как она зависит от ряда других факторов, которые могут влиять на механизм налогообложения, существенно отдаляя его от начального замысла.

Сдерживающая подфункция налогов заключается в формировании определенных барьеров для развития нежелательных экономических процессов в стране. Так, повышая ставки налогов для отдельных видов деятельности, можно целенаправленно ограничить именно их распространение. Например, сдерживающая функция проявляется через увеличения величины акцизного сбора (табачные и алкогольные изделия), а также введение акцизов на некоторые товары, посредством чего увеличивается их продажная цена и, таким образом, может сдерживаться рост потребления этих изделий.

Однако, как отмечает И. А. Майбуров [67], избирательное значение этой подфункции не стоит преувеличивать, поскольку стимулировать развитие производства нежелательных продуктов или услуг будет сохраняющийся спрос со стороны потребителей. Вариации же с налоговыми ставками не безграничны, так как при сохранении спроса они будут повышать цены, а это может привести к тому, что часть производства вообще уйдет в теневой сектор.

Вполне понятно, что налоговое стимулирование и налоговое сдерживание, по сути дела, являются двумя разнонаправленными аспектами одного и того же процесса налогового регулирования.

В результате применения мер налогового стимулирования (налоговой поддержки), как правило, снижается налоговая нагрузка на плательщика, в результате чего непроизводительные расходы в виде налоговых платежей сокращаются, а собственные его оборотные средства увеличиваются. Следствием этого является возникновение реальной экономической заинтересованности такого субъекта хозяйствования в выполнении всех тех условий, которые предусмотрены нормами налогового законодательства, регламентирующими применение конкретного инструмента налогового регулирования. А выполнение таких условий, если, конечно, они сформулированы корректно и с достаточной полнотой, в конечном счете, должно нацеливать плательщика на решение именно тех задач социально-экономического развития, в которых непосредственно заинтересовано государство.

Налоговое воздействие сдерживающего характера, напротив, способствует увеличению налоговой нагрузки (в случае осуществления плательщиком именно тех операций или видов деятельности, в которых не заинтересовано государство), в результате чего увеличиваются непроизводительные расходы субъекта хозяйствования, а рентабельность его деятельности снижается. Именно этот результат воздействия таких мер заставляет плательщика соответствующим образом откорректировать свою хозяйственную политику и изменить те экономические решения, которые идут вразрез с налоговой составляющей экономической политики государства.

Вместе с тем, абсолютизировать противопоставление налогового стимулирования и налогового сдерживания было бы не совсем корректным. Дело в том, что эти два процесса неразрывно связаны между собой, поскольку реализуются они через один и тот же объект – экономические интересы плательщика. В результате одно и то же регулятивное воздействие при помощи налоговой политики может совмещать в себе как стимулирующий, так и сдерживающий потенциал. Так, например, налоговые льготы инвестиционной направленности имеют явно выраженные стимулирующий характер и назначение. В то же время, такие условия, как, например, соответствие инвестиций установленным государственным приоритетам определенным образом сдерживает плательщика от реализации инвестиционных проектов, не соответствующих условиям по этому критерию.

Подфункция налогов воспроизводственного назначения проявляется при аккумулировании денежных средств на восстановление потребленных общественных ресурсов: сбор за загрязнение окружающей природной среды взимается за выбросы в атмосферу загрязняющих веществ стационарными и передвижными источниками загрязнения, сбросы загрязняющих веществ непосредственно в водные объекты, а также за размещение отходов; сбор за специальное использование природных ресурсов (за пользование недрами для добычи полезных ископаемых, а также платы использование лесных ресурсов, пользование земельных участков лесного фонда, водных ресурсов и пользование водами для нужд гидроэнергетики и водного транспорта). Чаще всего эти налоги имеют четко отраслевую принадлежность.

Таким образом, в процессе раскрытия сущности налогов и единства их функций вытекает важный в теоретическом плане вывод о том, что специфическое общественное назначение налогов находит свое выражение не в существовании каждой функции отдельно, а лишь в их единстве.

Контрольные вопросы

1. Охарактеризуйте существующие взгляды ученых, которые дают возможность выделения определенных группирований функций налогов.

2. Каково современное представление о количестве функций налогов?

3. Выделите характерные цели реализации фискальной и регулирующей функций налогов на макро- и микроуровне.

4. Что предусматривает объективное существование налогов как основного источника доходов?

5. В чем заключается суть фискальной функции?

6. Дайте характеристику степени реализации фискальной функции налогов.

7. Назовите существующие пути повышения эффективности реализации фискальной функции налогов в современной налоговой политике.

8. В чем проявляется сущность регулирующей функции?

9. Какие процессы осуществляются на основе регулирующей функции?

10. Дайте характеристику подфункций регулирующей функции.

studfiles.net

Фискальная функция налогов(регулирующая)

Именно в функциях проявляется сущность налога. Функции налогов позволяют определить, какую роль играют налоги в государстве, каково влияние налогов на общество.

Фискальная функция налогов – основная, изначально характерная для любых налоговых систем.

Сущность этой функции заключается в том, что с помощью налогов образуются денежные фонды, необходимые для осуществления государством собственных функций.

В государствах прошлых столетий фискальная функция налогов была не только основной, но и единственной. В современном мире налоги стали играть главенствующую роль в формировании государственных ресурсов именно благодаря своей фискальной функции.

Фискальная функция налогов приводит к тому, что государство активно вмешивается в экономические отношения хозяйствующих субъектов. Это вмешательство предопределяет следующую функцию налогов – регулирующую функцию.

Суть этой функции заключается в том, что налоги как эффективный инструмент перераспределительных процессов оказывают огромное влияние на производство, стимулируя или сдерживая его рост, усиливая или ослабляя накопление капитала, расширяя или уменьшая платежеспособный спрос населения. Государство с помощью налогообложения решает ряд экономических и социальных проблем общества.

Внутри регулирующей функции можно выделить стимулирующую, дестимулирующую подфункции и подфункцию воспроизводственного назначения.

Стимулирующая подфункция заключается в том, что государство посредством установления более благоприятного налогового режима для той или иной группы налогоплательщиков содействует развитию той деятельности, которой эти налогоплательщики занимаются. Стимулирующая подфункция реализуется через систему различных льгот или иных преференций, предусмотренных для определенной категории налогоплательщиков.

В отдельных главах ч. 2 Налогового кодекса РФ дан перечень налоговых льгот, которые используются в российской налоговой системе для реализации стимулирующей функции налогов. Льготы могут предоставляться путем изменения объекта налогообложения, уменьшения налогооблагаемой базы, понижения налоговой ставки и т. п. Таким образом, государство обладает довольно широкими возможностями по стимулированию тех или иных действий налогоплательщиков с помощью налогового механизма.

В противовес стимулирующей подфункции налоги имеют еще и дестимулирующую подфункцию. Эта подфункция проявляется в том, что государство, будучи заинтересованным в ограничении деятельности тех или иных категорий налогоплательщиков, устанавливает для них более тяжелое налоговое бремя, чем для обычных налогоплательщиков. Так, например, государство заинтересовано в ограничении игорного бизнеса, поэтому налоговые ставки на доходы игорных заведений установлены в абсолютных суммах на достаточно высоком уровне.

Третьей является подфункция воспроизводственного назначения. Сущность этой подфункции заключается в том, что государство, взимая налог с налогоплательщиков, направляет полученные средства на воспроизводство тех объектов материального мира, которые были задействованы в процессе производственной или иной деятельности налогоплательщика. Ярким примером реализации подфункции воспроизводственного назначения налогов может послужить установление водного налога, взимаемого с водопользователей и направляемого на воспроизводство водных ресурсов страны.

Таким образом, реализуя экономическую функцию налогов, государство имеет возможность активно вмешиваться в организацию хозяйственной жизни страны. [2, 3, 6]

Регулирующая, распределительная и контрольная функции налогов

Регулирующая функция налогов. Данная функция призвана решать посредством налоговых механизмов те или иные задачи налоговой политики государства, а также предполагает влияние системы налогообложения на экономические процессы и тенденции, происходящие в обществе. Посредством налогового механизма (налоговых ставок, системы льгот, отсрочек уплаты налогов и форм предоставления налогового кредита и т. п.) государство может регулировать инвестиционную деятельность хозяйствующих субъектов, предпринимательскую активность физических лиц и т. д. Регулирующая функция, таким образом, проявляется в процессе воздействия налоговых отношений на макроэкономические пропорции и поведение хозяйствующих субъектов. Эта функция реализует не только экономические отношения, выражающие иерархическую подчиненность (власть — плательщик), но и отношения экономических агентов между собой.

Распределительная функция налогов главным образом состоит из перераспределении материальных средств между представителями общества, то есть перераспределение средств от более бгатых к более бедным слоям общества.

Распределительная функция налогов обладает радом свойств (регулирующее, стимулирующее, воспроизводственное), характеризующих многогранность ее роли в воспроизводственном процессе.

Контрольная функция налогообложения — позволяет государству отслеживать своевременность и полноту поступлений в бюджет денежных средств и сопоставлять их величину финансовых ресурсов.

Благодаря контрольной функции оценивается эффективность каждого налогового канала и налогового «пресса» в целом, выявляется необходимость внесения изменений в налоговую систему и бюджетную политику. Контрольная функция налогово-финансовых отношений проявляется лишь в условиях действия распределительной функции.

Экономические принципы налогообложения. Кривая Лаффера

studfiles.net

Функции налогов

Определение 1

Функции налогов определяют всю их сущность. Они являются производными от функций финансов и выполняют аналогичные задачи, однако, в более ограниченных рамках.

Все функции налогов условно можно разделить на 2 группы:

- основные

- дополнительные

Основные функции – это функции, на основ которых строится весь механизм налогообложения. Действуя слажено, эти функции представляют собой единый, целый механизм. Дополнительные же функции уточняют основные цели, которые реализует государство через основные функции налогов.

Основные функции налогов

К основным функциям налогов относятся:

- Фискальная – это важнейшая функция налогов, которая характерна для всех государств. Она обеспечивает устойчивое состояние доходной части бюджета на всех его уровнях путем процесса изъятия средств налогоплательщиков. Однако, в условиях спада деловой активности налоговых поступлений бывает недостаточно для осуществления государственных расходов. Поэтому государство прибегает как к внутренним, так и к внешним займам, что приводит к появлению государственного долга. И в будущем, для обслуживания государственного долга необходимо повышать налоги, путем роста ставок по налогам, введения новых налогов.

- Регулирующая – это некое дополнение фискальной функции налогов. Она позволяет регулировать как производство, так и потребление. Данная функция помогает распределять суммы налоговых платежей между юридическими и физическими лицами, отраслями экономики, территориальными образованиями и государством в целом., а также регулировать доходы различных групп населения. Это регулирование осуществляется через комплекс льгот и систему налоговых сборов и платежей.

Контрольная – с помощью этой функции налогообложения у государства есть возможность контролировать финансово-хозяйственную деятельность, осуществляемую как юридическими, так и физическими лицами, получение доходов гражданами государства, а также использование имущества, принадлежащего им на правах собственности.

Замечание 1

Таким образом, контрольная функция позволяет государству получить необходимый минимум денежных средств в виде налоговых поступлений, необходимый для осуществления своих функций.

Дополнительные функции налогов

К этим функция относятся:

Распределительная (социальная) – сущность этой функции состоит в распределении общественных доходов среди различных категорий населения страны — от состоятельных слоев к неимущим. Это затрагивает образование, медицину, воспитание и др. Данное перераспределение гарантирует социальную стабильность в обществе.

Замечание 2

Примером действия распределительной функции являются акцизы. Этот вид налогов устанавливается лишь на некоторые виды товаров, которые имеют статус предметов роскоши. Также примером реализации распределительной функции выступает и механизм прогрессивного налогообложения, в котором величина налоговых ставок возрастает вместе с ростом величины доходов налогоплательщика.

Стимулирующая – использование этой функции помогает оказать поддержку в развитии тех или иных направлений в экономике. Ее использование связано с применением льгот и освобождений. В современной российской налоговой системе содержится большое число льгот для различных физических и юридических лиц, такие как понижение налоговых ставок, целевые налоговые льготы, освобождение от уплаты налогов отдельных категорий налогоплательщиков и др.

- Дестимулирующая – функция, обратная стимулирующей. Ее применение связано с установлением через налоговое бремя препятствий для развития каких-либо неблагоприятных экономических процессов. Как правило, эта функция реализуется через повышение налоговых ставок.

spravochnick.ru

Функции налогов

Функция налога — это проявление его сущности в действии, способ выражения его свойств. Функция показывает, каким образом реализуется общественное назначение данной экономической категории как инструмента стоимостного распределения и перераспределения доходов.

Налоги выполняют следующие функции:

1. Фискальная функциясостоит в финансировании государственных расходов. Посредством фискальной функции реализуется главное общественное назначение налогов — форсирование финансовых ресурсов государства, аккумулируемых в бюджетной системе и внебюджетных фондах, необходимых для осуществления собственных функций (оборонных, социальных, природоохранных и других). Формирование доходов государственного бюджета на основе стабильного и центрального взимания налогов превращает само государство в крупнейшего экономического субъекта.

Регулирующая функция — государственное регулирование экономики. Регулирующую роль играет сама система налогообложения, избранная правительством. Через налоги власти воздействуют на общественное воспроизводство, т.е. любые процессы в экономике страны, а также социально-экономические процессы в обществе.

3. Распределительная функцияналоговой системы проявляется в сложном взаимодействии с ценами, доходами, процентом, динамикой курсов акций и т.д. Налоги выступают существенным инструментом распределения и перераспределения национального дохода, доходов юридических и физических лиц. Распределительная функция налогов влияет на распределение не только доходов, но и капиталов, инвестиционных ресурсов.

4. Стимулирующая функцияналоговой системы является одной из важнейших, но это самая «труднонастраиваемая» функция. Как и любая другая, стимулирующая функция проявляется через специфические формы и элементы налогового механизма, систему льгот и поощрений, запретительных или ограничивающих ставок и другие инструменты налогового механизма и налоговой политики.

Стимулирующая функция налогов является в современной российской практике слабо реализуемой и неэффективно используемой.

5. Контрольная функцияналогов выступает своего рода защитной функцией: она обеспечивает воспроизводство налоговых отношений государства и предприятий, реализацию и действенность силы государственной власти. Без контрольной функции другие функции налогов неосуществимы или их реализация подрывается в своей основе.

Контрольная функция, опираясь на закон, право, может эффективно реализовываться только на основе принуждения, подчинения силе государственной власти и закону. Ослабление государственной власти ведет к ослаблению контрольной функции налоговой системы. И, наоборот, ослабление контрольной функции налогов означает ослабление государственной власти или ведет к такому ослаблению. Контрольная функция налоговой системы предопределяет и определяет эффективность других функций. Следовательно, если контрольная функция налогов ослаблена, то это соответственно снижает эффективность налоговой системы в целом.

6. Социальная функция– поддержание социального равновесия путём изменения соотношения между доходами отдельных социальных групп с целью сглаживания неравенства между ними.

Само материальное содержание налогов как денежных ресурсов, централизуемых государством и изымаемых из воспроизводственного процесса, несет в себе возможность из обращения на непроизводственные цели. В условиях РФ социальная функция налоговой системы бюджета весьма существенна в силу тех обязательств, которые несло советское государство перед населением и которое «по наследству» перешло к РФ. Многие социальные затраты, финансируемые государством за счет налогов (бесплатное образование, здравоохранение).

Социальная функция налогов проявляется и непосредственно через механизмы налоговых льгот и налоговых ставок, что входит во внутренний механизм действия налога (НДС, налога на прибыль и т.д.).

Социальная функция налоговой системы требует детального исследования, как с точки зрения ее усиления, так и с точки зрения устранения неоправданных льгот и преимуществ, не отвечающих характеру рыночных преобразований, социальным критериям или внутрифедеральным отношениям.

Функции налогов взаимосвязаны. Рост налоговых поступлений в бюджет, т.е. реализация фискальной функции, создает материальную возможность для осуществления регулирующей функции налогов. В то же время, достигнутое в результате экономического регулирования ускорение развития и роста доходности производства, позволяет государству получить больше средств.

При помощи налогов можно поощрять или сдерживать определенные виды деятельности (повышая или понижая налоги), направлять развитие тех или иных отраслей промышленности, воздействовать на экономическую активность предпринимателей, сбалансировать платежеспособный спрос и предложение, регулировать количество денег в обращении. Так предоставление налоговых льгот отраслям промышленности или отдельным предприятиям стимулирует их подъём и развитие. Назначая более высокие налоги на сверхприбыль, государство контролирует движение цен на товары и услуги. Предоставляя льготы, государство решает серьезные, порой стратегические задачи. Напр., не облагая налогами часть прибыли, идущую на внедрение новой техники, оно поощряет технический прогресс. А, не облагая налогами часть прибыли, идущей на благотворительную деятельность, государство привлекает предприятия к решению социальных проблем.

studfiles.net

Функции налогов

Функция налога — это проявление его сущности в действии, способ выражения его свойств. Функция показывает, каким образом реализуется общественное назначение данной экономической категории как инструмента стоимостного распределения и перераспределения доходов.

Налоги выполняют следующие функции:

1. Фискальная функциясостоит в финансировании государственных расходов. Посредством фискальной функции реализуется главное общественное назначение налогов — форсирование финансовых ресурсов государства, аккумулируемых в бюджетной системе и внебюджетных фондах, необходимых для осуществления собственных функций (оборонных, социальных, природоохранных и других). Формирование доходов государственного бюджета на основе стабильного и центрального взимания налогов превращает само государство в крупнейшего экономического субъекта.

Регулирующая функция — государственное регулирование экономики. Регулирующую роль играет сама система налогообложения, избранная правительством. Через налоги власти воздействуют на общественное воспроизводство, т.е. любые процессы в экономике страны, а также социально-экономические процессы в обществе.

3. Распределительная функцияналоговой системы проявляется в сложном взаимодействии с ценами, доходами, процентом, динамикой курсов акций и т.д. Налоги выступают существенным инструментом распределения и перераспределения национального дохода, доходов юридических и физических лиц. Распределительная функция налогов влияет на распределение не только доходов, но и капиталов, инвестиционных ресурсов.

4. Стимулирующая функцияналоговой системы является одной из важнейших, но это самая «труднонастраиваемая» функция. Как и любая другая, стимулирующая функция проявляется через специфические формы и элементы налогового механизма, систему льгот и поощрений, запретительных или ограничивающих ставок и другие инструменты налогового механизма и налоговой политики.

Стимулирующая функция налогов является в современной российской практике слабо реализуемой и неэффективно используемой.

5. Контрольная функцияналогов выступает своего рода защитной функцией: она обеспечивает воспроизводство налоговых отношений государства и предприятий, реализацию и действенность силы государственной власти. Без контрольной функции другие функции налогов неосуществимы или их реализация подрывается в своей основе.

Контрольная функция, опираясь на закон, право, может эффективно реализовываться только на основе принуждения, подчинения силе государственной власти и закону. Ослабление государственной власти ведет к ослаблению контрольной функции налоговой системы. И, наоборот, ослабление контрольной функции налогов означает ослабление государственной власти или ведет к такому ослаблению. Контрольная функция налоговой системы предопределяет и определяет эффективность других функций. Следовательно, если контрольная функция налогов ослаблена, то это соответственно снижает эффективность налоговой системы в целом.

6. Социальная функция– поддержание социального равновесия путём изменения соотношения между доходами отдельных социальных групп с целью сглаживания неравенства между ними.

Само материальное содержание налогов как денежных ресурсов, централизуемых государством и изымаемых из воспроизводственного процесса, несет в себе возможность из обращения на непроизводственные цели. В условиях РФ социальная функция налоговой системы бюджета весьма существенна в силу тех обязательств, которые несло советское государство перед населением и которое «по наследству» перешло к РФ. Многие социальные затраты, финансируемые государством за счет налогов (бесплатное образование, здравоохранение).

Социальная функция налогов проявляется и непосредственно через механизмы налоговых льгот и налоговых ставок, что входит во внутренний механизм действия налога (НДС, налога на прибыль и т.д.).

Социальная функция налоговой системы требует детального исследования, как с точки зрения ее усиления, так и с точки зрения устранения неоправданных льгот и преимуществ, не отвечающих характеру рыночных преобразований, социальным критериям или внутрифедеральным отношениям.

Функции налогов взаимосвязаны. Рост налоговых поступлений в бюджет, т.е. реализация фискальной функции, создает материальную возможность для осуществления регулирующей функции налогов. В то же время, достигнутое в результате экономического регулирования ускорение развития и роста доходности производства, позволяет государству получить больше средств.

При помощи налогов можно поощрять или сдерживать определенные виды деятельности (повышая или понижая налоги), направлять развитие тех или иных отраслей промышленности, воздействовать на экономическую активность предпринимателей, сбалансировать платежеспособный спрос и предложение, регулировать количество денег в обращении. Так предоставление налоговых льгот отраслям промышленности или отдельным предприятиям стимулирует их подъём и развитие. Назначая более высокие налоги на сверхприбыль, государство контролирует движение цен на товары и услуги. Предоставляя льготы, государство решает серьезные, порой стратегические задачи. Напр., не облагая налогами часть прибыли, идущую на внедрение новой техники, оно поощряет технический прогресс. А, не облагая налогами часть прибыли, идущей на благотворительную деятельность, государство привлекает предприятия к решению социальных проблем.

studfiles.net

2. Функции налогов

3. ПРИНЦИПЫ НАЛОГООБЛОЖЕНИЯ. — Справедливости — Все субъекты должны ставиться в равные условия. — разумное сочетание прямых и косвенных налогов, использование разнообразных их видов, позволяющее учесть как имущественное положение налогоплательщиков, так и получаемые ими доходы. В период обострения кризисной ситуации в экономике лучше иметь много источников пополнения бюджета со сравнительно низкими ставками и широкой налогооблагаемой базой, чем один — два вида поступлений с высокими ставками изъятия; — универсализация налогообложения, обеспечивающая, во — первых, одинаковые для всех плательщиков требования к эффективности хозяйственной деятельности, не зависящие от видов собственности, организационно — правовых форм хозяйствования и так далее, а, во — вторых, одинаковый подход к исчислению величины налога вне зависимости от источника полученного дохода, сферы хозяйственной деятельности, отрасли экономики; — однократность обложения, состоящая в том, что один и тот же объект может облагаться налогом одного вида только один раз за опреде- ленный законом период; — научный подход к определению конкретной величины ставки налога, состоящей в обосновании той доли изъятия, которая позволит субъекту налога иметь доход, обеспечивающий ему нормальное развитие. Научный подход исключает как механический перенос на нашу страну ставок налогообложения, используемых в других странах, так и сугубо фискальный подход к их установлению — дифференциация ставок налогообложения в зависимости от уровня доходов, которая тем не менее не должна превращаться ни в запретительную прогрессию, ни в индивидуализацию ставок, противоречащую основам рыночного хозяйствования; — стабильность ( устойчивость ) ставок налогообложения, действующих в течении довольно длительного периода и простота исчисления платежа; — использование системы налоговых льгот, реально стимулирующих процессы инвестирования средств в предпринимательскую деятельность и одновременно реализующих принцип социальной справедливости, в том числе гарантируемый гражданам прожиточный минимум. Льготы не должны устанавливаться для конкретных плательщиков, они едины для всех; — четкое разделение налогов по уровням государственного управления: федеральные ( центральные ), республиканские ( включая налоги краев, областей, автономных образований ) и местные.

Функции налоговвыявляют их социально экономическую сущность, внутреннее содержание.

Фискальная функция – основная, характерная изначально для всех государств. С ее помощью образуются государственные денежные фонды, т.е. материальные условия для функционирования государства.

Посредством фискальной (бюджетной) функции происходит изъятие части доходов граждан для содержания государственного аппарата, обороны страны и той части непроизводственной сферы, которая не имеет собственных источников доходов (многие учреждения культуры: библиотеки, архивы и др.), либо они недостаточны для обеспечения должного уровня развития: фундаментальная наука, театры, музеи и многие учебные заведения и т.п. Именно эта функция дает реальную возможность перераспределения части стоимости национального дохода в пользу наименее обеспеченных социальных слоев общества.

Контрольная функция налога при помощи налогов осуществляется контроль за деятельностью предприятия, формирование затрат и прибыли. Эффективность зависит от деятельности органов налоговых служб. Распределительную функцию можно подразделить на регулирующую, стимулирующую и т.д.

Изначально распределительная функция налогов носила чисто фискальный характер: наполнить государственную казну для содержания армии, управленческого аппарата, социальной сферы. Но с тех пор как государство посчитало необходимым активно участвовать в организации хозяйственной жизни в стране, у него появились регулирующие функции, которые осуществлялись через налоговый механизм. В налоговом регулировании доходов населения появились стимулирующие и сдерживающие (дестимулирующие) подфункции. Но большинство налогов, взимаемых сейчас в Российской Федерации, имеют лишь фискальное предназначение, и только по некоторым просматривается регулирующая функция.

Регулирующая функция означает, что налоги как активный участник перераспределительных процессов оказывают серьезное влияние на воспроизводство, стимулируя или сдерживая его темпы, усиливая или ослабляя накопление капитала, расширяя или уменьшая платежеспособный спрос населения.

Стимулирующая функция налогов реализуется через систему льгот, исключений, преференций, увязываемых с льготообразующими признаками объекта налогообложения. Она проявляется в изменении объекта обложения, уменьшении налогооблагаемой базы, понижении налоговой ставки.

— при помощи налоговых льгот, санкций решаются вопросы технического прогресса, капитальных вложений, расширение производства первичных товаров и ограничение вторичных.

— Социальная функция — за счет налоговых льгот осуществляется поддержка объектов социальной инфраструктуры: освобождение от налогов отдельных физических и юридических лиц. Регулирующая — регулирование отношений между бюджетами и внутри бюджетной системой.

5. Государственный бюджет — это роспись (смета, баланс) Денежных доходов и расходов государства.

Роль бюджета в развитии национальной экономики неоднозначна на разных периодах истории. При этом достаточно четко выделяются два этапа. В эпоху классического капитализма государство, как известно, не вмешивалось активно в хозяйственную деятельность. Примечательно, что в ведущих странах через государственный бюджет перераспределялось от 9 до 18% национального дохода. Во второй половине XX в. бюджет превратился в мощный регулятор макроэкономики. Через бюджет западных государств ныне перераспределяется от 1/3 до 1/2 ВНП. Уровень налогов и расходов позволяет бюджету играть значительную роль в обеспечении экономического роста и занятости работников. Путем изменения уровня расходов и налогообложения правительства могут регулировать объем совокупного спроса (величину потребительских и инвестиционных расходов). В связи с этим различают экспансивную (расширительную) и рестриктивную (ограничительную) бюджетную политику Первая из них выражается в увеличении расходов и снижении уровня налогообложения, что позволяет легче преодолевать экономические кризисы и ускорять экономический рост. Вторая означает уменьшение расходов и повышение налогов, что помогает ослабить инфляцию и нормализовать хозяйственную конъюнктуру Эти два вида государственных мер не могут дать надлежащего эффекта, если не увязываются с соответствующими переменами в кредитно-денежной сфере. Когда экспансивная политика не сопровождается уменьшением объема денежной эмиссии и кредита, то это усиливает инфляцию. В свою очередь, если рестриктивная политика сочетается с жесткими ограничениями объема денежных средств, то это может вызвать экономический кризис. Бюджетный механизм служит важным инструментом долгосрочной структурной политики. Он используется для более быстрого развития наукоемких производств, научно-технических перемен в национальном хозяйстве, подъема отстающих в экономическом отношении регионов. Возросшая регулирующая роль бюджета дала основание рассматривать его в качестве плана финансового хозяйства, который служит средством достижения экономической стабильности и выполняет функции встроенного стабилизатора. Такое назначение бюджетного механизма во многом зависит от источников, характера формирования его доходной части и направленности расходов. Подавляющая часть всех доходов бюджета западных государств образуется за счет налогов (90% поступлений на центральном и 70% — на местном уровне). Через налоговый механизм в бюджет направляется от 30% валового национального продукта в США и Японии, до 40–50% — в Германии, Франции, Швеции. Доходная часть бюджета образуется за счет следующих основных видов поступлений: подоходного налога, налога на корпорации, взносов на социальное страхование, акцизов, налогов на предметы потребления. Среди этих поступлений ведущее место занимает индивидуальный подоходный налог (от 1/4 до 1/2 всех поступлений в бюджет). При этом личные доходы граждан облагаются независимо от источников получения (заработная плата, жалованье, предпринимательская прибыль, процент, дивиденд, рента, гонорары и т. п.), которые уменьшаются на сумму законодательно разрешенных скидок и вычетов. Подоходный налог подсчитывается по прогрессивной шкале ставок. Начиная с установленной суммы, освобожденной от налогообложения, прирост дохода делится на части, из которых каждая последующая облагается по более высокой ставке. Количество таких ступеней колеблется от 2 (США и Великобритания) до 14 (Франция) При этом размер минимальной налоговой ставки составляет от 10 до 25%, максимальной — от 28 до 70%. Налоги на прибыли компаний составляют важную часть поступлений в бюджет (до 20%). В большинстве западных стран в последние годы эта доля доходов имеет тенденцию к уменьшению. Налог на прибыль взимается с облагаемой прибыли предприятий, которая равняется валовой выручке от реализации за вычетом производственных и коммерческих издержек (включая заработную плату, проценты по банковскому кредиту, затраты на рекламу). Вычитаются также расходы, в соответствии с действующим законодательством полностью или частично освобождаемые от налогообложения: затраты на НИОКР, взносы в благотворительные фонды, налоги местным органам власти и т. д. Максимальная ставка налога на прибыль колеблется от 30 до 50%. В большинстве стран установлены пониженные ставки для мелких предприятий, чтобы стимулировать их деятельность. Прямые налоги на личные доходы граждан и на прибыль компаний обладают высоким коэффициентом эластичности, то есть зависимости между поступлениями от них в бюджет и колебаниями величины валового национального продукта. Этим обусловлена их роль как рычага централизованного воздействия на экономику. В последние годы возрастает значение взносов на социальное страхование. Их выплачивают лица, нанятые на работу (в процентах к валовому заработку) и предприятия (в процентах к общему фонду заработной платы). Поступления от компаний обычно превышают взносы трудящихся. Вместе с тем затраты фирм на эти цели включаются в производственные издержки, вследствие чего через механизм цен они перекладываются на покупателей.

studfiles.net

Фискальная функция — налог — Большая Энциклопедия Нефти и Газа, статья, страница 1

Фискальная функция — налог

Cтраница 1

Фискальная функция налогов — главная, основная. Ее сущность в том, что с помощью налогов формируются финансовые средства государственного денежного фонда ( фиск от лат. [1]

Фискальная функция налогов заключается в формировании финансовых ресурсов государства, их аккумуляции в бюджете и внебюджетных фондах для последующего расходования на нужды страны. [2]

Фискальная функция налогов заключается в формировании денежных доходов государства. Деньги нужны ему на содержание аппарата управления, армии, развитие фундаментальных направлений науки и техники, поддержку нетрудоспособных. Из собранных с помощью налогов средств государство покрывает расходы на образование, культуру, здравоохранение, а также строительство крупных сооружений, предприятий, дорог, защиту окружающей среды, производство общественных товаров и услуг. Распределение налогов по бюджетам разного уровня ( федеральный, субъектов федераций, местных органов) позволяет обеспечить их деятельность финансами. [3]

Однако реализация фискальной функции налогов имеет объективные и субъективные ограничения. При недостаточности налоговых поступлений и невозможности сокращения государственных расходов приходится прибегать к поиску других форм доходов. [4]

Исторически первой была фискальная функция налогов, отражающая интересы государственной казны [ лат. Она состоит в формировании денежных доходов государства, которое, устанавливая налоги, стремится прежде всего обеспечить себе необходимую материальную базу для осуществления своих функций и возложенных задач. [5]

В России традиционно преобладает фискальная функция налогов, т.е. взимание государством с физических и юридических лиц налогов для финансирования государственных расходов. Вместе с тем налоги выполняют регулирующую и стимулирующую функции. [6]

Как проявляется на практике фискальная функция налога. [7]

Данный принцип подразумевает оптимальный ( с точки зрения реализации фискальной функции налогов, создания предпосылок экономического роста, достижения социальной справедливости, проведения природоохранных мероприятий и др.) выбор источника и объекта налогообложения. [8]

Поэтому при формировании гибкой системы налогообложения ( особенно в части налога на добычу нефти и газа) необходимо соблюдение определенного баланса между стимулирующей и фискальной функцией налогов. Соответственно, предоставление налоговых льгот одним недропользователям должно компенсироваться усилением налоговой нагрузки на других. [9]

Налог на прибыль как прямой налог должен выполнять свое основное функциональное предназначение — обеспечивать стабильность инвестиционных процессов в сфере производства продукции ( товаров и услуг), а также законное наращивание капитала. Фискальная функция налога на прибыль вторична1 В 1992 — 1997 гг. этот налог был так же фискален, как и все налоги, взимаемые в этот период на территории Российской Федерации. [10]

Ведущей функцией налогов является фискальная, сущность которой состоит в изъятии средств налогоплательщиков в бюджеты всех уровней ( федеральный, субъектов РФ, местные бюджеты) и в государственные внебюджетные социальные фонды. Фискальная функция налогов состоит в формировании финансовых ресурсов государства в целом, аккумулируемых в соответствии с законодательством в федеральном бюджете, бюджетах субъектов РФ и в бюджетах местного самоуправления. Следовательно, фискальная функция налогов проявляется в формировании бюджетной системы страны и во внебюджетных социальных фондах, необходимых для реализации государством оборонной, природоохранной, социальной, управленческой и других функций, а также определенных федеральных программ. [11]

Вводя налоги, государство изымает у предприятий часть их доходов в свою пользу. Реализация фискальной функции налогов, связанной с формированием доходной части всех звеньев бюджетной системы, обеспечивает перераспределение национального дохода и создает условия для эффективного государственного управления. [12]

Так реализуется фискальная функция налогов, связанная с формированием доходной части государственного бюджета, обеспечивающая перераспределение национального дохода и создающая условия для эффективного государственного управления. [13]

Ведущей функцией налогов является фискальная, сущность которой состоит в изъятии средств налогоплательщиков в бюджеты всех уровней ( федеральный, субъектов РФ, местные бюджеты) и в государственные внебюджетные социальные фонды. Фискальная функция налогов состоит в формировании финансовых ресурсов государства в целом, аккумулируемых в соответствии с законодательством в федеральном бюджете, бюджетах субъектов РФ и в бюджетах местного самоуправления. Следовательно, фискальная функция налогов проявляется в формировании бюджетной системы страны и во внебюджетных социальных фондах, необходимых для реализации государством оборонной, природоохранной, социальной, управленческой и других функций, а также определенных федеральных программ. [14]

Фискальная функция — основная функция, характерная для всех государств. С ее помощью образуются государственные денежные фонды и создаются материальные условия для функционирования государства. Именно фискальная функция подготавливает реальные возможности для перераспределения части стоимости национального дохода. Фискальная функция налогов, с помощью которой происходит огосударствление части национального дохода в денежной форме, создает объективные предпосылки для вмешательства государства в экономику. Следовательно, она в значительной степени обусловливает экономическую функцию. [15]

Страницы: 1 2

www.ngpedia.ru