Налоговый период код таможенного органа — строка 107 в платежном поручении

Когда следует заполнять поле 106

Что делать, если поле «Основание платежа» (106) не заполнено? Практикующие бухгалтеры отлично знают, что так делать нельзя.

Графа 106 как на бумажном носителе, так и в электронном документе заполняется с использованием кодов.

Рассмотрим, какие используются кодовые значения для заполнения поля «Основание платежа» —106 (расшифровка):

- ТП — оплата в текущем периоде;

- ТР, ЗД, АП — платежи по требованию, добровольные и по акту ИФНС;

- ИН — погашение инвестиционного кредита;

- РС, ОТ — погашение рассроченной или отсроченной задолженности;

- РТ — расчеты по графику реструктуризации;

- АР — погашение задолженности по исполнительному документу;

- ПР — погашение задолженности, приостановленной к взысканию;

- ПБ, ТЛ, ЗТ — обозначения, используемые при проведении платежей в рамках процедуры банкротства;

- «БФ» — текущий платеж физического лица, уплачиваемый со своего банковского счета.

В письме ФНС от 26.04.2018 № КЧ-3-8/2721 налоговики еще раз уточняют, что в этом поле указываются реквизиты основания платежа, а все графы документа заполняются в соответствии с Приказом Минфина России от 12.11.2013 № 107н.

Поле 107 в платежном поручении

Следующей графой в разделе, предназначенном для уточнения принадлежности обязательного сбора, является поле 107 в платежке. Значение налогового периода состоит из 10 знаков, два из которых являются разделителями. Согласно общему правилу, первые две позиции предназначены для уточнения периода, в котором осуществляются перечисления. Для этого предусматриваются значения МС (расчет за месяц), КВ (по итогам квартала), ПЛ (для расчетов за полугодие), ГД (налоги за год).

После уточнения периода, за который отчитывается организация, ставится разделитель. За ним следует обозначение месяца, квартала, полугодия или года, за который осуществляется уплата по налогам. Стоит отметить, что в случае перечисления реструктуризируемой, просроченной или иной задолженности поле 107 следует заполнять точным значением.

Значения поля 107

| Показатель | Значение платежей |

| Календарный день | МС — месячный |

| КВ — квартальный | |

| ПЛ — полугодовые | |

| ГД — годовые | |

| Номер месяца | Месячные — указывается значение от 01 до 12 |

| Квартальные — указывается значение от 01 до 04 | |

| Полугодовые — указывается значение 01 или 02 | |

| Годовой — четвертый и пятый знаки заполняются нулями | |

| Год, за который производится уплата | Указываются четыре цифры года, за который производится уплата |

Пример: МС.02.2018 — месячный платеж за февраль 2018 года; КВ.02.2018 — квартальный, за второй квартал 2018 года; ПЛ.01.2018 — полугодовой, за первое полугодие 2018 года; ГД.00.2018 — годовой, за 2018 год.

Свежие материалы

ecoafisha.ru

ИФНС начисляют пени из-за ошибок в 107 поле платежного поручения

Предприниматели столкнулись с тем, что налоговая инспекция стала начислять пени и выставлять требования на уплату уже перечисленных налогов из-за данных в 107 поле платежного поручения. Есть две возможных причины, и для каждой будет свой алгоритм действий.

Доначислить пени и выставить требование на уплату уже перечисленных сумм ИФНС может, если компания ошиблась в платежке либо произошел сбой в программе инспекции. Игнорировать требования опасно, инспекция вправе заблокировать счет, если посчитает, что вы не заплатили налог. Чтобы ИФНС пересчитала пени и учла платеж, подайте заявление на пересчет. Какое заявление подать, зависит от того, по чьей вине возникла ошибка.

1. уточните платеж, если ошибка в поле 107

Проверьте, как заполнили поле 107 в платежном поручении. Правила заполнения платежных поручений на перечисление налогов и взносов не изменились. В поле 107 укажите периодичность уплаты налогового платежа или конкретную дату, когда его перечислили (п. 8 приложения № 2 к Правилам указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджет, утв. приказом Минфина от 12.11.2013 № 107н). Как заполнить каждое поле в платежке – в справочнике.

Данные в поле 107 выглядят так: ХХ.ХХ.ХХХХ. В первых двух знаках указывают периодичность уплаты налога: месячные с кодом МС или квартальные с кодом КВ. Например, при уплате авансов по налогу на прибыль в платежном поручении должны стоять следующие коды:

Если ошиблись, уточните реквизиты платежного поручения. Для этого отправьте в налоговую инспекцию через каналы заявление в произвольной форме. Деньги в бюджет поступили в срок, поэтому оснований для начисления пеней нет и инспекторы должны пересчитать пени (п. 7 ст. 45 НК).

2. подтвердите факт уплаты и попросите пересчитать пени

Когда в платежном поручении верные данные, ошибка могла возникнуть из-за сбоя в программе инспекции. Чтобы исправить ошибку, налоговики просят уточнить платежку. В частности, в апрельском авансе в размере 1/3 от задекларированного в I квартале поставить в поле 107 код КВ.01.2019. Но такая рокировка не решит проблему и пени не сторнируют.

Если по ошибке получили требование на повторную уплату ежемесячных авансов и пеней, платить повторно ничего не нужно. Но требование не игнорируйте, иначе инспекторы будут вправе заблокировать счет (п. 2 ст. 76 НК). Сразу же письменно сообщите в инспекцию, что деньги перечислили в бюджет в срок. К заявлению приложите копии платежных поручений и попросите пересчитать пени (просьбу пропишите в заявлении).

arzcrp.ru

Поле 107 в платежном поручении при перечислении НДФЛ.

Выбрать журналАктуальные вопросы бухгалтерского учета и налогообложенияАктуальные вопросы бухгалтерского учета и налогообложения: учет в сельском хозяйствеБухгалтер Крыма: учет в унитарных предприятияхБухгалтер Крыма: учет в сельском хозяйствеБухгалтер КрымаАптека: бухгалтерский учет и налогообложениеЖилищно-коммунальное хозяйство: бухгалтерский учет и налогообложениеНалог на прибыльНДС: проблемы и решенияОплата труда: бухгалтерский учет и налогообложениеСтроительство: акты и комментарии для бухгалтераСтроительство: бухгалтерский учет и налогообложениеТуристические и гостиничные услуги: бухгалтерский учет и налогообложениеУпрощенная система налогообложения: бухгалтерский учет и налогообложениеУслуги связи: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложениеАвтономные учреждения: акты и комментарии для бухгалтераАвтономные учреждения: бухгалтерский учет и налогообложениеБюджетные организации: акты и комментарии для бухгалтераБюджетные организации: бухгалтерский учет и налогообложениеКазенные учреждения: акты и комментарии для бухгалтераКазенные учреждения: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: акты и комментарии для бухгалтераОтдел кадров государственного (муниципального) учрежденияРазъяснения органов исполнительной власти по ведению финансово-хозяйственной деятельности в бюджетной сфереРевизии и проверки финансово-хозяйственной деятельности государственных (муниципальных) учрежденийРуководитель автономного учрежденияРуководитель бюджетной организацииСиловые министерства и ведомства: бухгалтерский учет и налогообложениеУчреждения здравоохранения: бухгалтерский учет и налогообложениеУчреждения культуры и искусства: бухгалтерский учет и налогообложениеУчреждения образования: бухгалтерский учет и налогообложениеУчреждения физической культуры и спорта: бухгалтерский учет и налогообложение

20182019

НомерЛюбой

Электронная версия

www.audar-press.ru

Поле 107 в платежном поручении в 2016 году

Как известно, в поле 107 налогоплательщики обязаны указывать налоговый период, за который перечисляется сумма. Данное требование определено в пункте 8 Правил, утвержденных приказом Минфина № 107н от 12.11. 2013 г. Но в любых правилах бывают исключения. Рассмотрим правила заполнения поля 107 подробнее.

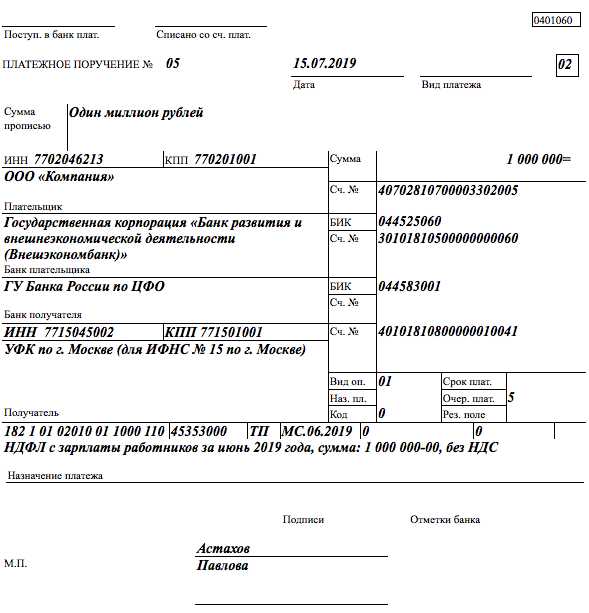

Для начала вспомним, где находится данное поле в платежном поручении.

Как указывать правильно налоговый период в поле 107 в платежном поручении в 2016 году?

Налоговый период состоит из 10 знаков и отражается в формате ХХ.YY.ГГГГ, где

ХХ- периодичность уплаты налога. По правилам заполнения пишем МС – месячный платеж, КВ- квартальный, ПЛ – полугодовой, ГД – годовой.

YY — номер периода, за который платят налог. Это может быть номер месяца (01,02,03…12), квартала (01,02,03,04), полугодия (01,02). Если налог годовой, пишем 00.

Например, организация платит налог на имущество за 1 квартал 2016 года, тогда в платежке указываем: КВ.01.2016.

Для каких платежей указывается налоговый период?

Налоговый период указываем для платежей текущего года и для платежей. по которым вы доплачиваете налог, если требование еще не поступило.

Образец платежного поручения при заполнении поля 107 в 2016 году.

Исходя из вышесказанного, при перечислении, например, НДС, налога на прибыль, налога на имущество, транспортного налога, ЕНВД и УСН, чаще всего поле 107 заполняют так: «КВ.03.2016». При перечислении страховых взносов в поле 107 ставят 0.

Что же касается платежей по НДФЛ, то здесь существует несколько мнений. Одно из них – дата уплаты НДФЛ является конкретной. Т.е. НДФЛ с отпускных, выданных в июле 2016 года, нужно перечислить до конца июля, проставив при этом период «31.07.2016». Второе мнение – в поле 107 нужно отразить месяц, в котором у работника возник доход «МС.07.2016».

Для чего нужно правильно заполнять поле 107? Это необходимо для того, чтобы инспекторы при сверке дат в 6-НДФЛ и платежках не начисляли пени и штрафы. Рассмотрим заполнение платежек для НДФЛ более подробно.

На основании порядка заполнения платежек следует, что в поле 107 проставляются конкретный даты, причем для годовых платежей кодексом предусмотрено более одного срока уплаты.

Для НДФЛ налоговый период определен как год (ст. 216 НК РФ). При этом плательщики перечисляют налог несколько раз, а Кодексом определены максимальные даты платежей. Так, для отпускных или пособий срок оплаты НДФЛ — последний день месяца. При выдаче зарплаты — день, следующий за ее выдачей (п. 6 ст. 226 НК РФ).

Таким образом, как считает Минфин, в поле 107 платежного поручения нужно указывать конкретную дату.

Очень часто при работе с программами «Банк-Клиент» программа не дает поставить нужную дату в поле 107. Тогда при оплате НДФЛ нужно указывать ГД.00.2016 или месяц, например МС.07.2016. При этом платеж все равно попадает в ИФНС, но дату оплаты инспекторы могут поставить другую, в результате чего вам начислят пени. Поэтому нужно будет уточнять платеж. А в банк нужно написать письмо о некорректной работе клиент-банка.

Бывает, что компания при перечислении НДФЛ с зарплаты за июнь, например, указала срок оплаты МС.07.2016. В этом случае Программа ИФНС не увидит платежа за июнь и начислит пени. Тогда в налоговую инспекцию нужно написать заявление об уточнении платежа.

Мнение налоговиков: при заполнении поля 107 при оплате НДФЛ нужно ориентироваться на месяц, в котором физлицо получило доход. Так, если организация выдает зарплату за июнь в июле, в платежке нужно ставить МС.06.2016, а не МС.07.2016, поскольку дата получения дохода – 30 июня (п. 2 ст. 223 НК РФ).

Если организация выдала зарплату за декабрь в январе и в поле 107 платежки написала МС.12.2015, программа налоговиков насчитает пени. В этом случае нужно написать в ИФНС письмо с просьбой пересчитать пени.

При выдаче зарплаты за декабрь в январе, выплаты отражают в разделе 2 расчета 6-НДФЛ.

Налоговая программа сверяет даты и суммы в разделе 2 с информацией об уплате. При отражении в поле 107 МС.12.2015, программа посчитает, что данная оплата — это налог за прошлый год, и выбросит платежи из данного периода. В результате налоговики начисляют пени на налог, удержанный в январе с зарплаты 2015 года. Это незаконно, поэтому пени нужно будет пересчитать, написав письмо в ИФНС.

Таким образом, если кодексом установлены конкретные даты, то и нужно ставить в платежках конкретные даты, поэтому приходится перечислять налог несколькими платежками (письмо ФНС России от 12.07.2016 № ЗН-4-1/12498@).

Бесплатная книга

Как рассчитать отпускные правильно и успеть отдохнуть.

Скорее в отпуск!

Для того, чтобы получить бесплатную книгу, введите данные в форму ниже и нажмите кнопку «Получить книгу».

на Ваш сайт.

prednalog.ru

Поле 107 в платежном поручении 2019 при уплате налогов

Заполнять поле 107 в платежном поручении на уплату налогов надо очень внимательно, поскольку налоговики сверяют платежки с отчетностью. Смотрите образец поручения и учитывайте рекомендации чиновников.

При подготовке платежек по налогам в обязательном порядке заполняют поле 107 «Налоговый период». То есть период, за который платят или доплачивают налог. Заполняют поле 107 по-разному. Варианты такие:

- крайний срок уплаты;

- 0;

- ГД.00.2019;

- МС.06.2019;

Банки в большинстве случаев пропускают платежные поручения с любым значением в поле 107. А из порядка заполнения поручений (п. 8 Правил, утв. приказом Минфина от 12.11.13 № 107н) следует, что в этом поле надо писать точные даты при соблюдении двух условий:

- для годового платежа НК РФ предусматривает более одного срока уплаты;

- кодекс устанавливает конкретные даты уплаты (абз. 13 п. 8 приложения 2 к приказу № 107н).

То есть, если по годовому платежу установлено более одного срока уплаты и для каждого срока есть конкретные даты, то надо заполнять именно эти даты. Значит ли это, что в платежке заполняют точную дату? Как заполнять поручения, чтобы деньги поступили в бюджет, а налоговики правильно их разнесли, — расскажем далее.

Поле 107 в платежном поручении: порядок заполнения

Платежки по налогам заполняют по правилам (см. образец), которые установил Минфин (приказ от 12.11.13 № 107н). Согласно правилам, в поле 107 надо записывать налоговый период. В поле надо ставить месяц (например, при перечислении НДФЛ) — об этом чиновники сообщили в своем письме от 11.06.19 № 21-08-11/42596. Так, при перечислении НДФЛ с зарплаты за июль надо записать:

МС.07.2019

На практике организации в поле 107 платежки по НДФЛ ставят дату, когда они перечисляют налог. Мы выяснили, с какими проблемами из-за этого можно столкнуться.

Банкиры, которых мы опросили, подтвердили, что если таким образом заполнять поручения, то банк без проблем проведет платеж. С конкретной датой в поле 107 банк также проведет платеж. Банкиры признались: если в поле 107 компания поставит 0, то платеж также пройдет.

У большинства налоговиков, которых опросила УНП, другое мнение. Они считают, что в платежке по НДФЛ должен стоять только месяц, никаких конкретных дат быть не должно. Некоторые инспекторы рассказали, что они разнесут платежку, в которой в поле 107 будет стоять дата. Но все инспекторы посоветовали писать в назначении платежа месяц, за который компания перечисляет налог. Например, подойдет формулировка «НДФЛ с зарплаты сотрудников за июнь 2019 года».

Ревизоры обращают внимание на назначение платежа. Если в поле 107 будет стоять дата, то они верно разнесут платежи в учетной программе. Вносите в поле 107 налоговый период, как советует Минфин, — МС. Так как даже с неверным реквизитом в поле 107 деньги поступят в бюджет. А значит, инспекция не вправе начислять пени, поскольку не было просрочки налога (письмо ФНС от 26.10.16 № БС-4-11/20365).

Если же компания неверно заполнила поле 107, то безопаснее уточнить платеж. Для этого надо подать заявление о допущенной ошибке в свободной форме.

Поле 107 платежного поручения в 2019 году: образец

В реквизите — 10 знаков, которые надо разделить точками. Первые два знака — периодичность платежа (МС), вторые два — номер месяца (01, 02, 03, 04 и т.д).Последние четыре — год, за который компания платит налог (2019).

www.gazeta-unp.ru