Коэффициент покрытия инвестиций: формула и расчет

Экономика любой страны постоянно развивается, происходит внедрение все новых и новых проектов. А чтобы их разработать и выполнить, нужны инвестиции.

Инвестирование в новые проекты – это всегда риск. Поэтому, чтобы проверить успешность деятельности любой структуры, необходимо проводить финансовый анализ, и делать это периодически. Чтобы понять динамику развития компании, чтобы принять правильное решение относительно инвестиций в проект, частой используется понятие коэффициент покрытия инвестиций, то есть КПИ.

Для его рассчета существуют особые формулы, которые будут представлены ниже. С их помощью определяется, какой из показателей деятельности покрывается за счет собственных средств. Если рассматривать инвестиционный процесс, важна величина покрытия вложений. Эти расчеты помогут инвестировать в выгодные проекты.

Случается такое, что все показатели деятельности проекта в норме, и вроде бы инвестировать в предлагаемый проект целесообразно, но инвестор отказывает. А он просто определил КПИ и решил, что инвестирование не выгодно.

Анализ финансового состояния

Чтобы проверить финансовое состояние интересующего проекта, анализируется структура капитала, насколько эффективно он используется, платежеспособность. Анализ финансового состояния основывается на цифрах из бухгалтерских отчетов. Определяют несколько состояний предприятия:

- Устойчивость и платежеспособность выше нормы, финансовая независимость – полная;

- Устойчивость и платежеспособность в норме, деятельность предприятия – эффективная;

- Положение всех показателей неустойчивое, исправить которые помогут только заемные средства;

- Предприятие находится на грани банкротства.

Для определения финансовой устойчивости важны данные по рентабельности предприятия, его прибыльности. Но не менее важен коэффициент покрытия вложений. Именно он способен отразить, какова доля собственного капитала и долгосрочных активов в балансе объекта.

Коэффициент покрытия инвестиций

С помощью КПИ можно узнать, насколько объект устойчив в экономическом плане к любым воздействиям извне. Допустим, собственные активы объекта неликвидны, капитал – это в основном заемные средства, то, скорее всего, инвестор не рискнет ввязываться в этот проект.

Коэффициент покрытия инвестиций формула поможет увидеть, насколько в общем капитале предприятия устойчивые источники финансирования его деятельности. Данный коэффициент – это основная характеристика устойчивости. Коэффициент рассчитывается по формуле:

КПИ = (Собственный капитал плюс Долгосрочные обязательства) делится на (Общий капитал).

Покрытие инвестиций по балансу рассчитывается по формуле:

КПИ = (строка 490 плюс строка 590) делится на (строка 700).

Будут ли выгодны инвестиции

Коэффициент инвестирования отражает степень покрытия чистых инвестиций из собственных средств. Чтобы принять правильное решение по инвестированию, необходимо сравнить финансовые показатели и нормативные. Какие существуют показатели?

- Если значение КПИ больше 0,9 – это хорошо;

- Если значение меньше 0,75 – есть пути к улучшению и инвестору стоит анализировать другие параметры;

- Если же значение меньше 0,1 – это банкротство.

Но специалисты утверждают, что стоит обратить внимание на устойчивость динамики этих показателей. Например, показатель КПИ – 0,7 не говорит об угрозе, если это значение увеличилось при следующем анализе. И инвестиции в этот объект будут оправданы. Но если при благоприятном показателе коэффициент уменьшается, от инвестирования лучше отказаться. Этот коэффициент также может использоваться при оценке привлекательности компании перед покупкой ее акций на фондовом рынке.

Понравилась статья? Поделитесь с друзьями!Похожие посты

profit-fx.ru

Коэффициент покрытия инвестиций. Все, что нужно знать о КПИ!

Содержание материала

Коэффициент покрытия инвестиций

В современном мире движение экономики вперед не представляется возможным без привлечения новых инвесторов и реализации и создания новых проектов. Такие предприятия довольно рискованные и связаны с экономической неопределенностью. Для того чтобы выявить успешность той или иной организации используют несколько инструментов для анализирования, определяют коэффициенты финансовой устойчивости и покрытия инвестиций (КФУ и КПИ соответственно). Это необходимо для того, чтобы узнать, есть ли динамика в развитии предприятия, создать условия для принятия эффективных управленческих решений, пути для более грамотного размещения финансовых средств, отследить опасность разорения.

| №№ | Коэффициент покрытия инвестиций | Описание |

|---|---|---|

| 1 | KPI результата | сколько и какой результат произвели |

| 2 | KPI затрат | сколько ресурсов было затрачено |

| 3 | KPI функционирования | показатели выполнения бизнес-процессов (позволяет оценить соответствие процесса требуемому алгоритму его выполнения) |

| 4 | KPI производительности | производные показатели, характеризующие соотношение между полученным результатом и временем, затраченным на его получение |

| 5 | KPI эффективности (показатели эффективности) | производные показатели, характеризующие соотношение полученного результата к затратам ресурсов |

КПИ. Что это?

Формулы для расчетов

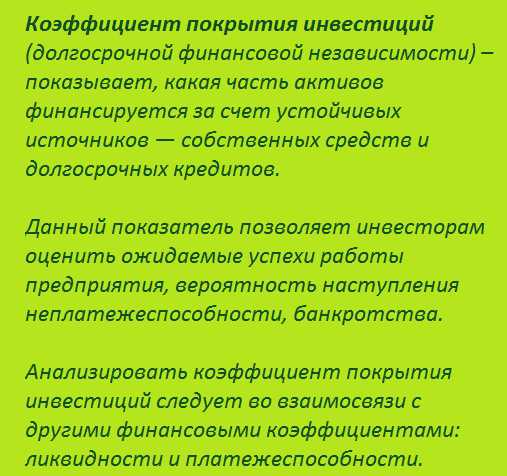

КПИ (в некоторых источниках его еще называют коэффициентом долгосрочной финансовой независимости) позволяет узнать, какие части актива финансируются из средств, которые взяты из стабильного источника — средства предприятия и предоставленный долгосрочный кредит. Это позволяет узнать насколько самостоятельна организация в финансовом плане. Для вкладчиков этот показатель определяет результат инвестиции в ту или иную фирму или продукт, ею изготовленный.

КПИ нельзя рассматривать единолично, его обычно связывают с двумя другими финансовыми величинами – ликвидность и платежеспособность. Схема подсчета КПИ имеет определенную форму:

K=(A+B)/C

где:

- А-капитал предприятия;

- В-обязательства, кредиты;

- С-общий капитал.

Анализ состояния финансов – сущность, основные показатели покрытия

Анализ финансового состояния предприятия

Финансовое состояние это не только абсолютный показатель работы предприятия, но и развитие финансового потока, который связан с созданием и продажей продукции. Анализировать финансовое состояние берутся с разных сторон: стабильность и состоятельность предмета, взятого на рассмотрение, продуктивно ли использование капиталов, их структура. Формула, по которой анализируются показатели финансового состояния, базируется на цифрах, взятых в бухгалтерском отчете, является фундаментом для увеличения продуктивности финансовой активности. За результат берется проверка состояния организации, которую можно отнести к 1-му из 4-х видов:

- абсолютная экономическая самостоятельность, состоятельность, надежность;

- все те же показатели, но с уровнем «средний»;

- ненадежное, шаткое состояние, которое возможно исправить, если привлечь средства извне, например кредиты или займы;

- кризис, существующая опасность разорения.

Получившиеся значения, точнее их комплекс, сравнивают с нормативами. Помимо таких базисных характеристик, как доход и ликвидность, значительным условием стабильности и состоятельности считается отношение собственного капитала к привлеченным средствам. Для контроля над инвестициями используется КПИ.

Нормативы для показателя КПИ

- КПИ более 0,9 – нормальное состояние.

- КПИ менее 0,75 – кризисное состояние.

- КПИ менее 0,1 – упадок, ликвидация.

Коэффициент финансовой устойчивости

Эти показатели – основа для принятия решения по работе с активами финансовой структуры. Однако эксперты полагают, что показатели, на которые надо ориентироваться – это не значение такого или иного коэффициента, а их динамика и ее стабильность.

Например, если коэффициент равен 0,8 – это не обязательно значит, что инвестиция была провалена, в том случае, если в дальнейшем данный показатель улучшится, то риск инвестировать в данное направление считается оправданным. В противном случае, если коэффициент 0,9, но динамика отрицательная, то это повод для перераспределения и смены объекта для инвестирования. В любой ситуации, вы должны уметь проводить анализ без привлечения третьих лиц для грамотного распределения своих средств, чтобы последние приносили ожидаемый доход и, в случае провала, уметь своевременно выводить свои капиталовложения.

КПИ

Обязательно обратите внимание на следующие показатели:

- коэффициент автономии – показывает ту часть средств из общего актива, которая является собственностью предприятия. Определяет уровень экономической самостоятельности и способность обойтись без кредиторов и получения займов;

- коэффициент отношения личных и ссудных средств, который определяет количество заемных средств в общей доле финансов.

Процесс «Материально-техническое обеспечение»

В современной экономической ситуации, когда кризис повлиял практически на всех участников экономики, организации стремятся сохранить свой бизнес, а это значит, что КПИ должен оставаться на наивысшей отметке. Существует несколько способов (антикризисных) создать стабильность:

- отслеживание ликвидности средств и их источников;

- грамотное распределение доходов по главным направлениям, а также косвенных доходов;

- регулирование себестоимости через оптимизацию временных и постоянных текущих трат;

- профессиональное управление персоналом.

КПИ

Понравилась статья?

Сохраните, чтобы не потерять!

bank-explorer.ru

Что такое коэффициент покрытия инвестиций? :: BusinessMan.ru

Экономическое развитие невозможно без новых проектов, а для их разработки нужны инвестиции. Как известно, вложение средств всегда сопряжено с рисками. Поэтому для определения экономической обоснованности вложений рассчитывается коэффициент покрытия инвестиций.

Определение

В инвестиционном процессе период окупаемости и покрытие вложений являются двумя важными показателями. С их помощью можно не только принять взвешенное решение, но и распределить деньги с наибольшей выгодой.

В широком смысле коэффициент покрытия инвестиций (КПИ) включает категорию показателей, с помощью которых можно определить уровень ликвидности в разных направлениях. Он показывает, какой процент активов финансируется за счет собственных средств, а какой — долгосрочными ссудами. В этом случае коэффициент рассчитывают путем соотношения активов к совокупному размеру задолженности. Этот способ дает возможность инвестору оценить потенциальную рентабельность и шанс наступления банкротства.

КПИ также называют показателем финансовой устойчивости, так как он отражает уровень финансовой зависимости от внешних источников средств. Анализируется коэффициент финансовой устойчивости/покрытия инвестиций совместно с показателями ликвидности и платежеспособности.

Предназначение

Перед принятием решения о предоставлении или получении заемных средств нужно обосновать вывод о том, сможет ли организация обеспечить нагрузку по задолженности и в каком объеме. Эту информацию можно получить, рассчитав КПИ.

Имея данные об обеспеченности активов собственными средствами, руководство получает возможность быстро принимать решения об изменении метода управления активами и/или о привлечении средств на расширение бизнеса, и даже предупредить возможное банкротство.

Функции КПИ

Среди большого их количества можно выделить несколько основных.

- Получение достоверных данных о платежеспособности: сможет ли организация своевременно погашать задолженность.

- Определение показателя оборотных активов.

- Принятие решения: по данным коэффициента делаются выводы относительно эффективности инвестирования.

- КПИ показывает объем капитала, заработанного за определенный период (месяц, квартал и т. д.).

- Определение минимального уровня операционного дохода, необходимого для обслуживания процентов.

- Расчет требуемой величины поступлений, которые понадобятся для покрытия долга в течение года.

- С помощью КПИ можно рассчитать, во сколько раз доход организации превышает процентные выплаты.

- Расчет постоянных финансовых затрат, которые могут быть профинансированы доходом.

Формула

Расчет КПИ регламентируется стандартами БУ. Дело в том, что формул для расчета показателя существует несколько. Рассмотрим самые основные из них.

КПИ по активам:

КП = Оборотные активы (ОА) / Текущие обязательства (ТО).

К ОА относятся:

▪ имеющиеся в кассе и на счетах средства;

▪ дебиторская задолженность;

▪ общая стоимость запасов;

▪ прочие ОА.

К ТО относятся:

▪ краткосрочные ссуды;

▪ задолженность перед госбюджетом;

▪ иные пассивы.

В таком виде коэффициент покрытия инвестиций показывает уровень платежеспособности организации. Однако по полученным значениям нельзя принять решение о том, достаточно ли у организации средств для выплат по обязательствам. К моменту наступления срока погашения задолженности организации потребуются наличные и безналичные средства, а запасы и дебиторская задолженность являются менее ликвидными активами.

КПИ по инвестициям:

КП = Доход до налогообложения и уплаты процентов / Процент по ссудам.

Трактовка результатов представлена в таблице.

| Оптимальное значение | Больше 0,9 |

| 3-4 | Организация может не только рассчитаться по долгам, но и сформировать резерв средств |

| Более 4 | Организация практически не использует ссуды |

| Менее 1 | Предприятие не может рассчитаться по обязательствам |

| 1 | Вся полученная прибыль направляется на погашение долга |

КПИ по задолженности:

КП = (Операционный доход — Операционные затраты) / Задолженность,

или

КП = Чистый операционный доход / Общая сумма задолженности.

Данный коэффициент покрытия инвестиций дает возможность оценить реальную возможность компании оплатить задолженность за счет собственных средств в случае возникновения требования погасить долги всем кредиторам.

Коэффициент покрытия инвестиций по балансу

Если у объекта вложений капитал включает в основном заемные средства, а активы неликвидны, тогда инвестор может отказаться от вложений. Определяется этот показатель следующим образом:

КП = (Собственный капитал + Долгосрочный кредит) / I раздел пассива.

Коэффициент покрытия инвестиций (формула по балансу) = (стр. 1400 + стр. 1530) / стр. 1700.

Если значение КПИ больше или равно 1, то можно сделать вывод о платежеспособности компании. Если КПИ < 0, то инвестору следует обратить внимание на другие показатели финансовой надежности, например, такие как уровень ликвидности.

Нормативные значения коэффициента покрытия инвестиций представлены в таблице.

| 1,5 -2,5 | Оптимальное значение КПИ. Оно зависит от сферы деятельности и особенностей отрасли |

| Меньше 1 | Компания не сможет погасить краткосрочную кредиторскую задолженность за счет оборотных активов и чистого дохода |

| Больше 2,5 | Нерациональное использование капитала и увеличение дебиторской задолженности. При сохранении такой тенденции наступит снижение темпов оборотности капитала |

Вывод

Принимая решение об инвестировании средств, следует обращать внимание не только на показатели покрытия инвестиций, но также и на значения ликвидности, платежеспособности и рентабельности. Только после проведения подобного комплексного анализа можно делать вывод об инвестировании средств в организацию.

businessman.ru

Коэффициент покрытия инвестиций в 2018 году

Экономическое развитие невозможно без разработки новых бизнес-проектов, для внедрения которых необходимы инвестиции.

Однако практически всегда инвестирование связано с определенными рисками потери средств, особенно в кризисные годы.

Ключевым инструментом для проведения мониторинга и анализа работы любой экономической схемы, включая инновационные и высокотехнологичные, выступает анализ ее финансовой эффективности и результативности, посредством расчета коэффициента покрытия инвестиций.

Данный показатель дает возможность прогнозировать динамику развития и принимать эффективные управленческие решения.

В данном материале разберемся, как найти коэффициент покрытия инвестиций в 2018 году, какие формулы применяются сегодня бухгалтерами и как трактовать полученные результаты, что показывает коэффициент покрытия инвестиций и какими документами регулируется.

Важные моменты

Используя специальные методики расчета коэффициента покрытия инвестиций, можно четко рассчитать, в каком соотношении определенный показатель экономической деятельности можно покрыть активами компании.

Рассматривая инвестиционный процесс, ключевое значение уделяется размеру покрытия инвестиций.

При этом в результате появляется возможность не только принять взвешенные управленческие решения, но и направить инвестиции в наиболее выгодные сферы и направления.

Что это такое

В общем понимании коэффициент покрытия подразумевает категорию показателей, позволяющих реально рассмотреть уровень ликвидности организации в разных направлениях.

Коэффициент покрытия рассчитывается в данном случае как отношение между активами компании и совокупным размером его задолженности.

Данный показатель позволяет выяснить уровень платежеспособности предприятия в условиях реализации имеющегося запаса продукции и оплаты краткосрочной дебиторской задолженности.

Коэффициент покрытия инвестиций или показатель финансовой независимости дает возможность увидеть, какой процент активов финансируется благодаря стойким и надежным источникам – собственным средствам и долгосрочным ссудам.

По данному значению инвестор может оценить планируемую потенциальную эффективность предприятия, шансы возникновения неплатежеспособности или вынужденного банкротства.

Анализ данного коэффициента необходимо проводить во взаимосвязи с показателями ликвидности и платежеспособности.

КПИ показывает уровень финансовой независимости предприятия от внешних источников денежных средств, таким образом являясь показателем финансовой устойчивости компании и покрытия вложенных средств.

Инвесторы считают данный показатель основой для составления потенциального прогноза эффективности или неплатежеспособности предприятия.

Какова его роль

В процессе рассмотрения вопроса о вложении инвестиционных средств или выдаче заемных средств требуется сделать обоснованный вывод касательно того, насколько компания может обеспечить существующую нагрузку по задолженности.

А также насколько она может справиться с новыми долговыми обязательствами при условии сохранения платежеспособности.

Непосредственно КПИ позволяет получить такие данные, выраженные в одном показателе, который очень просто поддается интерпретации и является вполне достоверным.

Немаловажное значение имеет данный показатель и для руководства предприятия.

Ведь осведомленность о текущем показателе позволяет своевременно принять решение касательно изменения метода управления активами, принятия предупредительных мер для избежания вынужденного банкротства.

Также благодаря расчету данного показателя руководство может получить информацию, стоит ли рассчитывать на получение инвестирования на развитие и расширение бизнеса.

Функции коэффициента покрытия инвестиций:

| Получение достоверных сведений об уровне платежеспособности предприятия | То есть его возможности своевременно выплачивать задолженность путем существующих активов (производственные запасы, наличные средства, дебиторская задолженность) |

| Составные части показателя покрытия | А именно существующую задолженность и активы допускается использовать для вычисления оборотных средств (показателя оборотности капитала) |

| Расчет показателя становится для инвестора основным инструментом | При принятии решений в отношении обоснованности финансирования, потенциальной платежеспособности предприятия и его общих перспектив развития) |

Правовое регулирование

Расчет коэффициента покрытия инвестиций регламентируется стандартами ведения бухгалтерского учета, которые должны применяться на всех предприятиях и организациях.

Также вычисление и применение данного показателя регламентируется прочими бухгалтерскими правовыми актами, обязательными для выполнения.

В них прописаны формулы для расчета и трактовка полученных показателей с экономической и бухгалтерской точки зрения.

Как рассчитать коэффициент покрытия инвестиций

В данном разделе рассмотрим формулы для вычисления показателя покрытия инвестиций по различным методикам в зависимости от особенностей применения.

Так приведем расчеты и формулы на основании активов, долговых обязательств, а также формулу расчета по балансу.

В последнем пункте расскажем, как понимать полученные показатели после проведенных расчетов.

Какая применяется формула

Существует несколько разновидностей формул для расчета коэффициента покрытия инвестиций.

Мы приведем для вас наиболее часто используемые, в результате вычисления которых можно получить достоверные показатели для принятия обоснованных управленческих и инвестиционных решений. Итак, приведем расчеты и сделаем вывод по коэффициенту покрытия инвестиций.

По активам

Базируясь на активах предприятия, коэффициент рассчитывается таким образом:

В данной формуле к категории оборотных активов причисляются:

- наличные финансы в кассе организации и безналичные на ее банковских счетах;

- сумма дебиторской задолженности;

- совокупная стоимость запасов товаров и материалов;

- прочие оборотные активы.

Текущие обязательства для расчета показателя:

- краткосрочные ссуды, которые требуется погасить в скором времени;

- задолженность перед поставщиками и госбюджетом;

- иные текущие пассивы.

В результате такого расчета можно на общих основаниях сделать вывод о платежеспособности организации.

Однако полученные значения не дают возможности полноценно принимать решение касательно того, имеет ли компания в достаточном количестве наличные средства для выплаты обязательств, а также в отношении готовности предприятия к привлечению инвестиционных средств.

Проблемой при таком расчете выступает учет не только денежных средств в кассе и на банковских счетах, но и общего размера активов, в том числе ТМЦ и дебиторского долга.

При наступлении даты погашения кредита компании понадобятся средства, это означает, что в срочном порядке потребуется погашение задолженности дебиторами компании, а также может появиться необходимость реализации всех запасов.

По инвестициям

Расчет показателя по процентам осуществляется по следующей формуле:

Как следует трактовать полученное значение:

| Оптимальным считается | Значение TIE больше 0,9 |

| Значение в пределах 3-4 | Возможность предприятия не только рассчитываться по долгам, но и формировать резервные средства на случай падения прибыли |

| Показатель более 4 | Свидетельствует о завышенном уровне осторожности при оформлении ссуд |

| Меньше 1 | Невозможность отвечать по взятым на себя финансовым обязательствам |

| Если значение равно 1 | Вся полученная прибыль от деятельности направляется на погашение задолженности |

По долгу

Коэффициент покрытия долга характеризует возможность предприятия осуществлять своевременные выплаты по оформленных финансовым обязательствам.

Рассчитывается так:

Данный показатель дает возможность оценить реальную возможность компании оплатить задолженность перед кредиторами и инвесторами путем использования собственных денежных средств и средств от реализации продукции в случае единовременного требования погашения долгов всеми кредиторами.

Видео: управление оборотными средствами

Данная проблема решается в другой расчетной формуле:

При этой методике расчета инвестор имеет более достоверную картину в отношении возможности организации полностью рассчитаться по долгам в случае единовременного запроса погашения задолженности.

Формула по балансу

Показатель инвестирования свидетельствует о финансовой стойкости предприятия как объекта вложения финансов к внешним факторам.

Если у объекта инвестирования капитал по большей части включает кредитные средства, при этом личные активы не имеют достаточной ликвидности, тогда инвестор сочтет риски вложения денег повышенными и вероятнее всего откажется от инвестирования.

По бухгалтерскому балансу предприятия коэффициент рассчитывается таким способом:

| Сс | Собственный капитал компании |

| В | Длительные ссуды |

| CW | Совокупный капитал организации |

Данную формулу можно представить в следующем виде:

В числителе используются результаты 1 и 2 разделов пассива, а в знаменателе – результаты 1 раздела актива. Оптимальным значением считается превышение показателем 1.

При приближении значения к 1 можно говорить о надежности и платежеспособности компании.

В случае уменьшения показателя до значения 0,7 и менее инвестору понадобится принимать во внимание прочие показатели финансовой стойкости предприятия.

Нормативное значение

Расскажем вам, как следует интерпретировать полученные значения:

| При пребывании результата расчета в пределах 1,5 -2,5 | Считается оптимальным показателем, что говорит о нормальной стойкости компании, возможности использовать новые источники инвестирования. Оптимальное значение показателя варьируется в зависимости от направления и сферы деятельности, особенностей отрасли |

| Меньше 1 | Компания не может справиться с задолженностью, период погашения которой наступает в ближайшие сроки, путем использования существующих оборотных активов или чистого дохода |

| Больше 2,5 | При первичном рассмотрении уровень платежеспособности кажется отличным, и можно говорить об уверенном привлечении источников инвестирования. Но при дальнейшем рассмотрении выясняется, что фактически наблюдается нерациональное применение капитала, возрастание дебиторского долга. При сохранении такой методики управления компаний может возникнуть замедление темпов оборотности капитала |

Для обоснованного принятия решения инвестор должен рассчитывать и принимать во внимание не только показатель покрытия инвестиций, но также значения ликвидности, платежеспособности, рентабельности организации, куда он планирует вложить деньги.

Только на основании комплексного анализа ряда показателей можно сделать вывод о целесообразности вложения инвестиций.

jurist-protect.ru

Коэффициент покрытия инвестиций как инструмент финансовой диагностики

Развитие экономики невозможно без внедрения новых проектов, для разработки и выполнения которых необходимо привлечение инвестиций. В то же время инвестирование в проекты всегда сопряжено с рисками, их влияние особенно велико в периоды кризисов. Основным инструментом анализа успешности функционирования любой экономической структуры, в том числе инновационной, является периодический финансовый анализ ее деятельности, расчет коэффициента покрытия инвестиций (КПИ), позволяющий диагностировать динамику развития, принимать эффективные решения по управлению.

Воспользовавшись специальными формулами расчета, можно определить, в какой мере тот или иной показатель деятельности может быть покрыт за счет активов предприятия. С точки зрения инвестиционного процесса, особое значение имеет величина покрытия вложений, расчет при этом позволяет принять эффективные управленческие решения, как для самого проекта (предприятия), так и для направления инвестиций в наиболее выгодном направлении.

Анализ состояния финансов – сущность, основные показатели покрытия

Под финансовым состоянием экономической структуры подразумевают как абсолютные показатели деятельности, так и динамику денежных потоков, связанных с производством и реализацией продукции. Анализ осуществляется по нескольким направлениям, характеризующим:

- структуру капитала;

- эффективность использования капитала;

- устойчивость, а также платежеспособность объекта анализа.

Формулы показателей анализа состояния финансов основаны на данных бухгалтерской отчетности, они являются основой для повышения эффективности экономической деятельности. Основным результатом расчета по этим формулам является диагностика состояния предприятия; она может быть отнесена к одному из четырех типов:

- Абсолютная устойчивость, высокая платежеспособность, полная финансовая независимость

- Нормальная устойчивость, платежеспособность, эффективная деятельность

- Неустойчивое положение, которое может быть исправлено за счет привлечения заемных средств

- Кризисное состояние, угроза банкротства

Финансовая устойчивость определяется комплексом показателей, которые после проведения расчетов сравниваются с нормативными значениями. Кроме таких базовых показателей, как прибыль и рентабельность, очень важными фактором устойчивости с платежеспособностью является соотношение между собственным, а также привлеченным капиталом. Для управления капиталовложениями наиболее важен коэффициент покрытия вложений: формула отражает долю долгосрочных активов и собственного капитала в общем балансе предприятия.

Значение и суть расчетов

Коэффициент покрытия инвестиций показывает, какая величина активов имеет устойчивые источники финансирования. КПИ по своей сути отражает финансовую независимость объекта, являясь одним из ключевых характеристик устойчивости и покрытия вложений. Для инвесторов эта величина является основой прогноза успешности либо неплатежеспособности объекта инвестирования. Анализ полученного значения покрытия проводится в совокупности с другими характеристиками, в первую очередь, показателями ликвидности, платежеспособности. Общая формула расчета коэффициента имеет следующий вид:

КПИ=(Собственный Капитал+Долгосрочные Обязательства)/(Общий Капитал).

Согласно данным бухгалтерской отчетности (Форма 1) расчет проводится по следующей формуле:

КПИ= (строка 490+строка 590)/строка 700.

Выгодны ли ваши инвестиции?

Основой для вывода об устойчивости экономической структуры и принятия решений по управлению ею является сравнение финансовых показателей с нормативными. Нормативные значения показателя покрытия вложений являются такими:

- КПИ> 0,9 – норма;

- КПИ<0,75 – критическое состояние;

- КПИ<0,1 – банкротство.

Специалисты считают, что большую информативность имеют не абсолютные значения тех или иных коэффициентов, а устойчивость их динамики. Иными словами, само по себе значение коэффициента = 0,7 еще не является угрозой провала инвестиций, а если в следующем временном проекте это значение улучшится, инвестирование в этом направлении является оправданным; наоборот, уменьшение коэффициента, даже в «благополучном» интервале, может быть поводом для перенаправления инвестиций в другом направлении.

В любом случае, для принятия правильного решения инвестору необходимо умение самостоятельно проводить анализ, используя все необходимые формулы расчета коэффициента, чтобы вкладывать свои капиталы только в проекты, гарантирующие доступность наряду с прозрачностью финансовых документов, а также возможность своевременного вывода инвестированных средств.

prostoinvesticii.com

Коэффициент инвестирования: формула расчета по балансу

В статье мы подробно разберем коэффициент инвестирования, а также приведем формулу расчета для оценки финансового состояния компании (бизнеса).

Коэффициент инвестирования

Коэффициент инвестирования – показатель финансовой устойчивости предприятия (бизнеса), показывающий степень покрытия внеоборотных активов собственным капиталом. Другими словами коэффициент отражают долю собственных средств в производственные инвестициях в внеоборотные активы. Значение коэффициента инвестирования определяет уровень платежеспособности и ликвидности.

Формула расчета коэффициента инвестирования по балансу

Показатель представляет собой отношение собственных средств организации к внеоборотным активам.

Формула расчета по балансу имеет следующий вид:

В практике финансового анализа есть второй вид формулы расчета коэффициента инвестирования:

Формула расчета по балансу имеет следующий вид:

Нормативное значение коэффициента инвестирования

В таблице ниже представлены нормативные значения для двух вариантов расчета показателя.

| Значение показателя | Финансовое состояние |

| Ки > 1 | Предприятие располагает достаточным объемом собственного капитала, что обеспечивает платежеспособность |

| Ки < 1 | Предприятие не располагает необходимым размером собственных средств. |

Значение данного показателя необходимо не только сопоставлять с нормативным значением, но также и оценивать динамику его изменения на конец и начало отчетного периода.

Автор: к.э.н. Жданов Иван Юрьевич

finzz.ru

Оценка финансовой устойчивости предприятия на основе коэффициентного метода

Статья посвящена изучению оценки финансовой устойчивости предприятия. Рассматривается оценка финансовой устойчивости на основе коэффициентного метода. Проводится анализ при помощи ряда коэффициентных показателей.

Одна из важнейших характеристик финансового состояния предприятия — стабильность его деятельности в свете долгосрочной перспективы. Она связана с общей финансовой структурой предприятия, степенью его зависимости от кредиторов и инвесторов.

Особую актуальность проблема обеспечения устойчивости предприятий приобретает при резких изменениях условий хозяйствования, колебаниях конъюнктуры и т.п. Решение управленческих задач по поддержанию устойчивости развития предприятий требует создания специального инструментария оценки ее состояния, включая определение комплекса показателей, критериев и параметров, характеризующих устойчивость их развития. Одно из основных методологических требований к разработке данного инструментария заключается в том, чтобы используемые оценочные показатели, параметры, критерии были взаимоувязаны и максимально приближены к показателям статистического наблюдения [3].

Основным методом оценки финансовой устойчивости является коэффициентный метод.

Коэффициентный метод финансовой устойчивости представляет собой систему показателей, характеризующих структуру используемого капитала предприятия с позиции степени финансового риска, а так же стабильности развития в будущем [5].

Представленный метод предполагает расчет следующих коэффициентов:

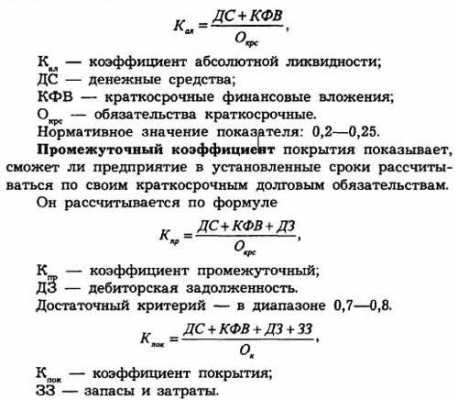

Коэффициент автономии показывает долю активов организации, которые покрываются за счёт собственного капитала, т.е. обеспечиваются собственными источниками. Оставшаяся доля активов покрывается за счёт заёмных средств. Рекомендуемые значения ≥ 0,5.

Кавт = СК / ВБ (1)

где СК – собственный капитал;

ВБ – валюта баланса.

Коэффициент соотношения заёмного и собственного капитала (леверидж). Значение этого коэффициента не должно превышать 1. Он характеризует степень риска инвестирования финансовых ресурсов в данную организацию. Если значение данного коэффициента более 1, то это показывает неблагоприятную ситуацию для инвесторов. Организация может быть заинтересована в большем привлечении заёмных средств в том случае, когда прибыль от оборота заёмных средств превышает плату за ресурсы [2].

Кфл = ЗК / СК (2)

где ЗК – заемный капитал.

Коэффициент обеспеченности собственными оборотными средствами.

Рассчитывается по формуле:

К обесп. СОС = (СК + ДО — ВА) / ОА (3)

где ДО — долгосрочные обязательства;

ВА – внеоборотные активы;

ОА – оборотные активы.

Индекс постоянного актива характеризует долю основных средств и внеоборотных активов в источниках собственных средств

Рассчитывается по формуле:

И пост.сост. = ВА / СК (4)

Коэффициент покрытия инвестиций (долгосрочной финансовой независимости) – показывает, какая часть активов финансируется за счет устойчивых источников — собственных средств и долгосрочных кредитов. Рассчитывается по формуле:

К покр.инв. = (СК + ДО) / ВБ (5)

Коэффициент манёвренности. Он показывает, какая часть собственных средств организации используется для финансирования текущей деятельности, т.е. вложена в оборотные средства, находится в мобильной форме и этими средствами можно относительно свободно маневрировать. Высокое значение данного коэффициента положительно характеризует финансовое положение организации [4].

Рассчитывается по формуле:

К м = (СК + ДО — ВА) / СК (6)

Коэффициент мобильности имущества – характеризует отраслевую специфику организации. Показывает долю оборотных активов в общей величине активов предприятия. Рассчитывается по формуле:

К м.и. = ОА / ВБ (7)

Коэффициент мобильности оборотных средств рассчитывается по формуле:

Км.СОС = (ДС + КФВ) / ОА (8)

где ДС – денежные средства;

КФВ – краткосрочные финансовые вложения.

Коэффициент обеспеченности запасов – показывает, в какой степени материальные запасы покрыты собственными средствами или нуждаются в привлечении заемных. Рассчитывается по формуле:

К обесп. Зап. = (СК + ДО — ВА) / З (9)

где З – запасы.

Коэффициент краткосрочной задолженности – показывает долю краткосрочных обязательств предприятия в общей сумме внешних обязательств (какая доля в общей сумме задолженности требует краткосрочного погашения). Рассчитывается по формуле:

К к.з. = КО / ЗК (10)

где КО – краткосрочные обязательства [1].

Практическое применение коэффициентного метода рассмотрим на примере СПК «Ленинский», расположенного в Мечетлинском районе РБ.

Основным видом деятельности данного предприятия является производство и реализация продукция сельского хозяйства.

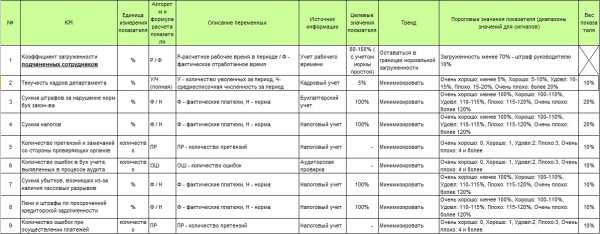

Таблица 1 Показатели финансовой устойчивости организации

Показатель | Значение показателя | Изменение показателя | Нормативное значение | ||

2011 г. | 2012 г. | 2013 г. | |||

Коэффициент автономии | 0,70 | 0,69 | 0,67 | -0,03 | Нормальное значение: 0,5 (оптимальное 0,6-0,7). |

Коэффициент финансового левериджа | 0,43 | 0,46 | 0,50 | 0,06 | Нормальное значение: 1 и менее (оптимальное 0,43-0,67). |

Коэффициент обеспеченности собственными оборотными средствами | 0,44 | 0,41 | 0,38 | -0,06 | Нормальное значение: 0,1 и более. |

Индекс постоянного актива | 0,66 | 0,68 | 0,69 | 0,04 | Отношение стоимости внеоборотных активов к величине собственного капитала организации. |

Коэффициент покрытия инвестиций | 0,85 | 0,88 | 0,85 | 0,00 | Нормальное значение для данной отрасли: не менее 0,75. |

Коэффициент маневренности собственного капитала | 0,34 | 0,32 | 0,31 | -0,04 | Нормальное значение: не менее 0,05. |

Коэффициент мобильности имущества | 0,54 | 0,53 | 0,54 | 0,00 | Нормальное значение: 0,1 |

Коэффициент мобильности оборотных средств | 0,00 | 0,00 | 0,00 | 0,00 | Нормальное значение: 0,2-0,5 |

Коэффициент обеспеченности запасов | 0,47 | 0,43 | 0,42 | -0,05 | Нормальное значение: не менее 0,5. |

Коэффициент краткосрочной задолженности | 0,51 | 0,40 | 0,45 | -0,06 | Нормальное значение: более 0,5 |

Коэффициент автономии организации на последний день анализируемого периода (31.12.2013) составил 0,67. Полученное значение говорит об оптимальной величине собственного капитала (67% в общем капитале организации). Коэффициент автономии за рассматриваемый период (31.12.11–31.12.13) слабо снизился (-0,03).

Финансовый леверидж вырос за три года на 0,06 ед. и составил 0,5, что указывает на ухудшение финансового положения.

На 31 декабря 2013 г. коэффициент обеспеченности собственными оборотными средствами составил 0,38, что на 0,06 меньше, чем по состоянию на 31.12.2011. На 31 декабря 2013 г. значение коэффициента можно характеризовать как очень хорошее. Значения коэффициента обеспеченности собственными оборотными средствами в течение всего рассматриваемого периода соответствовали нормативным.

Индекс постоянного актива вырос за три года и показывает, что к 2013 г. доля внеоборотных активов в собственном капитале выросла и составила 69%.

За два последних года наблюдалось незначительное повышение коэффициента покрытия инвестиций до 0,85. Значение коэффициента на 31.12.2013 соответствует нормативному значению (доля собственного капитала и долгосрочных обязательств в общей сумме капитала организации составляет 69%).

Показатель маневренности собственного капитала сократился на 0,04 ед. и составил 0,31 ед., что является отрицательной динамикой и указывает на низкий уровень финансирования производственной деятельности за счет собственных источников.

Доля активов, непосредственно участвующих в производстве не изменилась и составила 54%, о чем говорит показатель мобильности имущества.

Доля денежных средств в составе оборотных активов очень мала, о чем говорит показатель мобильности оборотных средств.

На 31.12.2013 коэффициент обеспеченности материальных запасов составил 0,42. За два года коэффициент обеспеченности материальных запасов заметно уменьшился (-0,05). Коэффициент сохранял значение, не соответствующие нормативному, в течение всего рассматриваемого периода. По состоянию на 31.12.2013 значение коэффициента обеспеченности материальных запасов соответствует норме.

Коэффициент краткосрочной задолженности сократился на 0,06 ед. и указывает на их невысокую величину. Следовательно, основная масса заемного капитала приходится на долгосрочные обязательства.

В целом предприятие следует признать финансово неустойчивым, так как основная масса показателей находится за пределами нормы.

Для улучшения финансовой устойчивости предприятия необходимо увеличение прибыли собственного капитала за счет сокращения затрат.

novainfo.ru