Краткосрочные обязательства и их характеристика

Обязательства являются одним из важнейших элементов в финансовом отчете. Делятся они на два вида: текущие (краткосрочные) и нетекущие (долгосрочные). Классификация происходит по временному признаку.

Краткосрочные обязательства – это обязательства, которые требуют для своей ликвидации текущие ресурсы. К ним относятся:

— кредиторская задолженность;

— дивиденды к выплате;

— краткосрочные векселя;

— анонсы;

— начисленные обязательства;

— налоговые платежи;

— возвращаемые депозиты;

— условная оплата;

— незаработанные доходы предоплаченные;

— часть долгосрочной задолженности, которую необходимо оплатить в текущем периоде;

— задолженность до востребования.

Итак, краткосрочные обязательства погашаются за счет текущих средств. Это ресурсы, которые могли бы быть использованы организацией для повседневной деятельности. Вот основное отличие текущих средств от долгосрочных. Краткосрочные ресурсы имеют еще один признак – они обращаются в деньги или полностью используются за один балансовый период. Обычно имеется в виду календарный год.

Краткосрочные обязательства классифицируются по нескольким признакам.

1) Обязательства, которые связаны с проведением операций:

— задолженность по приобретенному сырью, материалам, товарам;

— полученные авансы;

— арендная плата;

— налоги;

— начисленная зарплата персонала и руководства.

2) Краткосрочные обязательства, которые будут погашены в течение 12 месяцев с момента составления отчетности:

— задолженность по необоротным активам;

— долгосрочные обязательства, подлежащие уплате в течение ближайших 12 месяцев с момента составления отчетности.

3) Суммы, которые будут необходимы для погашения затрат в ближайшие 12 месяцев со времени составления баланса:

— бонусы;

— компенсации за отпуска;

— прочее.

Краткосрочные обязательства бывают условного типа. Возникают они в связи с тем, что существуют факторы, которые способствуют возникновению неопределенности относительно будущих прибылей (убытков). Примером могут служить риски бедствий. При подобных неопределенностях различают несколько степеней вероятности: 1) большая; 2) возможность; 3) небольшая.

Рассмотрим несколько видов краткосрочных обязательств.

1) Кредиторская задолженность – счета за определенный товар или услуги, которые приобретаются для хозяйственной деятельности предприятия. Срок погашения такого обязательства обычно оговаривается в контракте.

2) Краткосрочные векселя по сути похожи на кредиторскую задолженность. Главное отличие в том, что они используются для оплаты услуг и товаров, которые могут быть приобретены не для основной деятельности фирмы.

3) Часть долгосрочной задолженности, которая должна быть покрыта в данном отчетном периоде. Данная сумма причисляется к краткосрочным обязательствам и вычитается из нетекущей задолженности.

4) Перечисления, которые компания делает по требованию заимодателя. Данные платежи также отражаются как краткосрочные обязательства в балансе.

5) Начисленные платежи в себя включают: зарплату персонала, проценты по кредитам.

6) Авансы и депозиты, которые подлежат возврату. Подобные платежи стали популярной формой отношений между субъектами рынка. Например, фирма запрашивает аванс, который при отказе партнера от сделки может служить хорошим источником для покрытия убытков, пени и т.п.

7) Предоплаченные доходы возникают в ситуациях, когда денежные средства в компанию поступают еще до того, как услуга или поставка товара будет осуществлена. Например, продажа авиабилетов.

8) Налоги – удержания средств в пользу местных или центральных органов власти.

9) Задолженность, возникшая в связи с неоплатой отпусков сотрудникам. Эта ситуация возникает, если работники не используют дни для отпуска в течение отчетного года.

10) Выплаты дивидендов держателям акций и облигаций в обязательном порядке подлежат уплате после подведения итогов и сдачи отчетности за год.

Краткосрочные обязательства предприятия должны выплачиваться своевременно. Иначе к сумме платежа могут в дальнейшем прибавиться пени и штрафы.

fb.ru

Бух учет. Бухгалтерский баланс. Раздел IV и V Обязательства

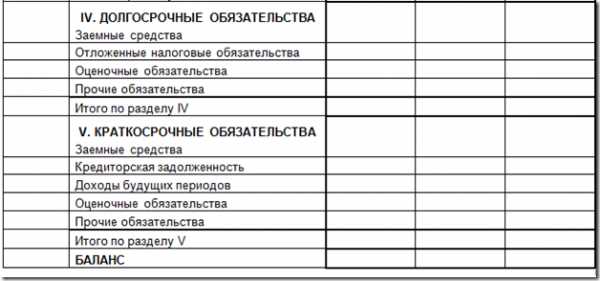

Пассив бухгалтерского баланса состоит из собственных и заемных источников имущества. О собственных источниках читайте в предыдущей статье “Баланс. Раздел III Капитал и резервы”. К заемному капиталу организации относятся долгосрочные и краткосрочные обязательства, которые учитываются в IV и V разделах баланса.

Долгосрочные и краткосрочные обязательства

Долгосрочные обязательства – это обязательства организации, подлежащие погашению, более чем через 12 месяцев. Соответственно, краткосрочные обязательства подлежат погашению в течение 12 месяцев.

Долгосрочные обязательства подразделяются на:

Заемные средства – это суммы кредитов и займов организации, а также проценты по ним и дополнительные расходы ( информационные и консультационные услуги, суммы, уплачиваемые за экспертизу договора займа (кредита) и другие расходы, относящиеся к займам и кредитам).

Отложенные налоговые обязательства (ОНО) – это часть отложенного налога на прибыль, которая должна привести к увеличению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Оценочные обязательства — обязательства, предполагаемый срок исполнения которых превышает 12 месяцев.

Прочие обязательства — обязательства организации, срок погашения которых превышает 12 месяцев.

Краткосрочные обязательства подразделяются на:

Заемные средства – отражаются краткосрочные займы, кредиты, проценты по ним и связанные с ними расходы.

Кредиторская задолженность — отражается краткосрочная кредиторская задолженность организации, срок погашения которой не превышает 12 месяцев.

Доходы будущих периодов – это доходы, полученные в отчетном периоде, но относятся они к следующим отчетным периодам. К таким доходам относятся:

- суммы бюджетных средств на финансирование капитальных расходов;

- суммы бюджетных средств на финансирование текущих расходов;

- разница между общей суммой лизинговых платежей согласно договору лизинга и стоимостью лизингового имущества.

Оценочные обязательства — отражаются суммы оценочных обязательств, предполагаемый срок исполнения которых не превышает 12 месяцев.

Прочие обязательства – это обязательства организации, срок погашения которых не превышает 12 месяцев. К ним относятся:

целевое финансирование, полученное организациями-застройщиками от инвесторов и порождающее обязательство по передаче им построенного объекта в течение 12 месяцев после отчетной даты;

суммы НДС, принятые к вычету при перечислении аванса (предоплаты) и подлежащие восстановлению к уплате в бюджет при фактическом получении товаров, работ, услуг либо при возврате перечисленного аванса;

фонды специального назначения на финансирование текущих расходов.

Бизнес и учет

predprin.ru

Определение и основные характеристики краткосрочных обязательств

Поиск ЛекцийПМ.04 Составление и использование бухгалтерской отчетности

НА ТЕМУ «ХАРАКТЕРИСТИКА КРАТКОСРОЧНЫХ ОБЯЗАТЕЛЬСТВ»

Выполнила студентка

гр. АЛ-ДЛЭ-101

Сохань О.С.

Проверил преподаватель

Дедух И.В. «___»_________2013 г.

Оценка_________

СЛАВГОРОД 2013

Содержание

| Введение | ||

| Характеристика краткосрочных обязательств | ||

| 1.1 | Определение и основные характеристики краткосрочных обязательств | |

| 1.2 1.3 | Методологические аспекты отражения краткосрочных обязательств Отражение в учете краткосрочных обязательств | |

| 2.1 | ||

| 2.2 | ||

| Заключение | ||

| Список литературы |

Введение

Краткосрочные обязательства – обязательства фирмы, подлежащие удовлетворению, оплате в течение одного операционного цикла или одного года. Краткосрочные обязательства характеризуют способность компании выплачивать свои долги, если компания не в состоянии выполнять требования кредиторов, то она может быть несостоятельной. Динамика изменения краткосрочных обязательств, их состав, структура и качество, а так же интенсивность их увеличения или уменьшения оказывают большое влияние на оборачиваемость капитала, вложенного в текущие активы , а, следовательно, на финансовое состояние предприятия. Также на финансовое состояние предприятия оказывают влияние, как размеры балансовых остатков краткосрочных обязательств, так и период их оборачиваемости.

Актуальность темы заключается в том, что краткосрочные обязательства – неизбежное следствие существующей в настоящее время системы денежных расчетов между организациями, при которой всегда имеется разрыв времени платежа с моментом перехода права собственности на товар, между предъявлением платежных документов к оплате и временем их фактической оплаты.

Характеристика краткосрочных обязательств

Определение и основные характеристики краткосрочных обязательств

Расчеты предприятия – необходимое условие деятельности всего хозяйственного механизма. При помощи расчетов осуществляется кругооборот средств и начинается новый цикл. Для нормальной производственной деятельности предприятия должны приобретать необходимые материальные ценности, и на этой стадии у них возникают широкие расчетные взаимоотношения с поставщиками: организациями материально-технического снабжения. После завершения производственной стадии полученная продукция реализуется, при этом выступает в расчетные отношения с организациями – покупателями продукции. Получив денежную выручку за продукцию, хозяйства используют эти средства для финансирования затрат на производство, а также для необходимых платежей государству по налогам, социальному страхованию, в результате возникают расчетные взаимоотношения с финансовыми органами, органами социального страхования и обеспечения, страховыми организациями. В ряде случае хозяйства могут иметь расчётные взаимоотношения с отдельными лицами (при выдаче денежных средств под отчет), с разнообразными организациями.

Некоторые краткосрочные обязательства, такие, как торговая кредиторская задолженность и некоторые начисления затрат по оплате труда и прочих операционных затрат, составляют часть оборотного капитала, используемого в течение обычного операционного цикла предприятия. Такие операционные статьи классифицируются как краткосрочные обязательства, даже если они подлежат погашению не ранее чем через двенадцать месяцев после окончания отчетного периода. При классификации активов и обязательств предприятия используется один и тот же обычный операционный цикл. Если невозможно четко определить обычный операционный цикл предприятия, делается допущение, что его продолжительность составляет двенадцать месяцев. [5]

Погашение краткосрочных обязательств требует использования тех ресурсов, которые при отсутствии этих обязательств могли быть использованы в повседневной деятельности компании. В этом заключается их важнейшее отличие от обязательств долгосрочных. Еще один отличительный признак краткосрочных обязательств состоит в том, что они обращаются в денежные средства или используются в течение одного цикла деятельности компании или в течение года после даты составления балансового отчета (в зависимости от того, какой из данных промежутков времени дольше). Нормальный цикл деятельности организации представляет собой средний промежуток времени с момента затраты денежных средств на приобретение товаров или услуг до момента времени, когда эти товары или услуги вновь обращаются в денежные средства (после их продажи, переработки). Данный цикл включает следующие фазы: затрата денежных средств на приобретение ТМЗ, переработка ТМЗ в готовую продукцию, продажа продукции в кредит (путем открытия дебиторской задолженности), погашение дебиторской задолженности покупателем и поступление денежных средств. Поскольку для погашения краткосрочных обязательств используются краткосрочные активы, срок их жизни один и тот же.

Основными видами краткосрочных обязательств являются кредиторская задолженность, краткосрочные векселя, дивиденды к выплате, отнесенные на расходы периода начисленные обязательства, авансы и возвращаемые депозиты, предоплаченные незаработанные доходы, налоговые платежи, условные платежи, подлежащая погашению в текущем периоде часть долгосрочной задолженности, кредиторская задолженность до востребования. [9,67]

Как правовая категория кредиторская задолженность – особая часть имущества предприятия, являющаяся предметом обязательственных правоотношений между организацией и ее кредиторами. Экономическая составляющая включает в себя часть имущества предприятия ( как правило, денежные средства ) и товарно-материальные ценности. Организация владеет и пользуется кредиторской задолженностью, однако она обязана вернуть или выплатить данную часть имущества кредиторам, которые имеют право требования на нее.

Кредиторской называют задолженность данной организации другим организациям, работникам и физическим лицам. Кредиторская задолженность относится к краткосрочным пассивам. Большая сумма кредиторской задолженности и просроченная кредиторская задолженность характеризует предприятие как неплатежеспособное с неликвидным балансом, что отрицательно сказывается на финансово-хозяйственной деятельности. [18,237]

Кредиторская задолженность отражается в пассиве бухгалтерского баланса по видам:

· поставщики и покупатели;

· векселя к уплате;

· задолженность перед зависимыми и дочерними обществами;

· по оплате труда;

· по социальному страхованию и обеспечению;

· задолженность перед бюджетом;

· авансы полученные;

· прочие кредиторы.

Кредиторская и дебиторская задолженности отражаются на счетах бухгалтерского учёта, на которых учитываются расчетные и внутрихозяйственные операции. По отношению к балансу расчётные счета бывают активные, пассивные и активно-пассивные.

В целях обеспечения достоверности данных бухгалтерского учета предприятия ежегодно обязаны проводить инвентаризацию кредиторской задолженности.

В группе статей «Кредиторская задолженность» отражается краткосрочная задолженность организации перед различными юридическими и физическими лицами (сумма сальдо по счетам: 60 «Расчеты с поставщиками и подрядчиками»; 62 «Расчеты с покупателями и заказчиками», субсчет «Авансы полученные»; 70 «Расчеты с персоналом по оплате труда»; 68 «Расчеты по налогам и сборам»; 69 «Расчеты по социальному страхованию и обеспечению»; 76 «Расчеты с разными дебиторами и кредиторами» ). Наиболее характерные виды кредиторской задолженности, включаемые в состав этой группы, отражаются по следующим статьям:

· по строке «Поставщики и подрядчики» — задолженность перед поставщиками и подрядчиками за полученные материальные ценности, выполненные работы и оказанные услуги, а также по неотфактурованным поставкам. Для заполнения этой статьи используется информация, учтенная на счетах 60 «расчеты с поставщиками и подрядчиками» и 76 «Расчеты с разными дебиторами и кредиторами»;

· по строке «Задолженность перед государственными внебюджетными фондами» — задолженность организации по отчислениям на социальное страхование, пенсионное обеспечение, на обязательное медицинское страхование работников. При заполнении этой статьи используются данные счета 69 «Расчеты по социальному страхованию и обеспечению»;

· по строке «Задолженность по налогам и сборам» — за долженность организации перед бюджетами всех уровней по налогам и сборам, включая налоги на доходы физических лиц, удерживаемые организацией с работников. Заполняется эта статья по данным, учитываемым на счете 68 «Расчеты по налогам и сборам»;

· по строке «Прочие кредиторы» — все виды задолженности организации по расчетам с разными организациями и лицами по операциям некоммерческого характера (депонированные суммы заработной платы; суммы арендных обязательств за арендованные основные средства; задолженность организации по платежам по обязательному и добровольному страхованию имущества и работников; задолженность по суммам, удержанным из заработной платы работников в пользу отдельных лиц и организаций на основании исполнительных документов судебных органов и др.). По этой статье могут быть отражены суммы по полученным авансам от покупателей под поставку продукции, выполнение работ и услуг. При заполнении данной статьи используется информация по счетам 76 «Расчеты с разными дебиторами и кредиторами», 62 «Расчеты с покупателями и заказчиками» (субсчет «Авансы полученные»).

Вторым видом краткосрочных обязательств являются краткосрочные векселя. Они могут применяться в тех же целях, что и кредиторская задолженность, а также служить для оплаты товаров и услуг, не используемых в основной деятельности компании. К краткосрочным векселям также относятся долгосрочные обязательства, подлежащие погашению в текущем учетном периоде.

В зависимости от оговоренных при размещении векселя условий данный вид обязательств может обеспечиваться или не обеспечиваться теми или иными активами компании. В качестве обеспечения векселя выступает закладная на имущество компании-должника или право удержания (ареста) имущества за долги в иной форме. При размещении векселя юридически оговаривается, какие именно активы используются в качестве его обеспечения. При наличии у компании краткосрочных обязательств по текущим векселям в ее отчетности должны быть отражены условия соглашения о размещении векселя и конкретно указаны активы, используемые в качестве обеспечения. В ряде случаев пользующаяся надежной деловой репутацией и доверием кредиторов компания может расплатиться и векселем без обеспечения.

Различают процентные и беспроцентные векселя. На процентном векселе указывается ставка процента по нему, называемая объявленной ставкой процента.

На беспроцентных векселях ставка процента не указывается, однако это не означает, что по ним не выплачивается никаких сумм, кроме номинальной стоимости. Независимо от особенностей оформления все коммерческие инструменты размещения задолженности в явной или неявной форме предполагают выплату процентов, что отражает динамику стоимости денег во времени. По беспроцентным векселям выплачивается фактическая ставка процента, совпадающая с рыночной ставкой процента или уровнем доходности краткосрочных вложений денежных средств.

Процентные векселя. В обмен на процентный вексель выпустившая его компания получает товары и услуги или другие активы от поставщика, за которые на дату его погашения она выплачивает номинальную стоимость векселя плюс процент за один или более периодов его начисления.

Беспроцентные векселя. Название данного типа векселей носит во многом условный характер, поскольку сумма процента или дохода по ним все равно выплачивается. Она лишь не указывается на самом векселе в виде процента, а включается в его номинальную стоимость, подлежащую оплате на момент погашения векселя. Использующий такой вексель заемщик не получает при этом полную номинальную стоимость векселя (денежными средствами или неденежными активами), а фактически получает разницу между номинальной стоимостью и суммой процентов по векселю. То есть стоимость получаемых заемщиком ресурсов равна нынешней стоимости номинальной суммы векселя. Этим обстоятельством обусловлено еще одно название беспроцентных векселей – дисконтированные векселя.

Рекомендуемые страницы:

Поиск по сайту

poisk-ru.ru

Краткосрочные обязательства предприятия

В отличие от долгосрочных, краткосрочные обязательства предприятия представляют из себя задолженность, которую компания должна погасить в ближайшее время.

К краткосрочным обязательствам можно относить все обязательства, которые не являются долгосрочными. А если быть точным, то те, срок погашения по которым менее 12 месяцев.

Краткосрочные обязательства предприятия состоят из:

- кредиторской задолженности;

- краткосрочных банковских кредитов;

- задолженности по налогам и заработной плате;

- задолженности по ценным бумагам.

То, что остается после выплаты краткосрочных обязательств (разница между текущими активами и обязательствами) составляет из себя оборотный капитал предприятия.

Причем тут следует понимать, что это все обязательства, которые ДОЛЖНЫ быть погашены, но это не значит, что они будут погашены в течение 12 месяцев. Если компания находится в тяжелой экономической ситуации, то возможны просрочки по погашению краткосрочных обязательств. И вот это уже сигнал! Если компания не может расплатиться со своими текущими долгами, то есть прибыль меньше долгов, то это шаг к банкротству. И если руководство не увеличит поток прибыли или не снизит долговую нагрузку, то все это может привести к катастрофическим результатам.

С другой стороны краткосрочные обязательства предприятия это очень необходимая статья для получения оборотных средств используемых в течении операционного цикла. Отличительной особенностью является то, что краткосрочный капитал может быть обращен в денежный эквивалент и быть использованным в течение одного периода. Наверное, все из вас сами или от рассказов знакомых знают, как руководство задерживало зарплату. Происходило это как раз по тому, что у компании было недостаточно оборотного капитала. То есть это как раз ситуация, когда изготовленную продукцию поставили покупателю, деньги за нее еще не получили, а зарплату уже платить надо. В этом случае краткосрочный банковский кредит на срок в 10-20 дней спасает ситуацию. Чаще всего компании пользуются овердрафтом, особенно если есть льготный период в течении которого компании не начисляются проценты за пользование деньгами банка.

Не нужно сравнивать краткосрочные обязательства предприятия с микрофинансированием, хотя схожие черты тут есть. Да, в обоих случаях деньги берутся, в случае если текущих средств не хватает, и берутся они под проценты. Но, в отличие от клиентов «бысроденег», компании используют краткосрочные обязательства для того, что бы не использовать свои деньги для оборотного капитала.

Обычный клиент МФО берет займ потому, что ему срочно нужны деньги, а в других местах ему уже не дают. И он готов брать их под любые, даже космические проценты! Компания же кредитует себя за счет чужих средств. Причем в большинстве своем, либо без процентов (кредиторская задолженность поставщикам), либо с небольшими процентами за пользование чужими средствами.

Стоит понимать, что для компаний наличие краткосрочных обязательств это нормальный режим работы. Кому то должны они, а кто-то должен им (например, клиент не оплатил за отгруженный товар).

Похожее

fffreedom.ru

Учет краткосрочных обязательств — Энциклопедия по экономике

УЧЕТ КРАТКОСРОЧНЫХ ОБЯЗАТЕЛЬСТВ [c.180]Класс 6. Текущие обязательства Предназначен для учета краткосрочных обязательств, которые будут погашены в ходе обычного операционного цикла или в течение 12 месяцев с даты баланса. [c.156]

Формулировка достигнуть отношения оборотного капитала к краткосрочным обязательствам, равного 2 1 одновременно может быть и нормативным показателем, и задачей. Если текущее значение отношения равно 4 1, а фирма внедряет систему управления, пригодную для управления запасами или для учета, то снижение оборотных фондов вполне может быть приоритетной задачей. После того, как решена задача достижения отношения 2 1, такое отношение вполне может стать нормативным показателем. Другими словами, задачи обладают свойством самоликвидации, задачи прекращают быть таковыми после их решения. Конечно, это не подразумевает, что на них больше не обращают внимание. Они продолжают свое существование как нормативы деятельности. [c.111]

Объекты бухгалтерского учета подразделяются на три взаимосвязанных раздела имущество организации по составу и размещению имущество организации по источникам его образования (собственные и заемные обязательства) хозяйственные операции и их результаты, получаемые в сферах снабжения, производства и продажи. Отсюда предмет бухгалтерского учета подразделяется на три аналогичных раздела, каждый из которых включает в себя конкретные виды имущества. В частности, имущество по составу и размещению — внеоборотные и оборотные активы, имущество по источникам образования (собственные и заемные обязательства) — капитал и резервы, долгосрочные обязательства, краткосрочные обязательства, хозяйственные операции (процессы) и их результаты — снабжение, производство, продажа и финансовые результаты. Бухгалтерский учет дает обширный информационный материал для внутренних и внешних пользователей. [c.54]

Как уже отмечалось, выпущенные облигации должны быть погашены в определенный срок, в зависимости от которого они делятся на краткосрочные (до одного года) и долгосрочные (свыше одного года). Аналитический учет долговых обязательств ведут по их видам, эмитентам, срокам погашения с подразделением на отечественных и зарубежных. [c.185]

В случае если числящиеся в бухгалтерском учете суммы кредитов и займов подлежат погашению в соответствии с договором в течение 12 месяцев после отчетной даты, то не погашенные на конец отчетного периода их суммы отражаются по соответствующим статьям в разделе V Краткосрочные обязательства . [c.106]

Обязательства считаются долгосрочными (полученные ссуды, выпущенные облигации, выданные закладные, векселя выданные, обязательства по аренде и т. д.), если они рассчитаны на срок погашения более одного года со дня регистрации их в бухгалтерском учете. Краткосрочные (текущие) обязательства удовлетворяются посредством использования текущих активов или создания других краткосрочных обязательств, т. е. действует критерий годичного интервала или текущего операционного цикла. [c.218]

Денежные (монетарного имущества) счета (например, 50 Касса , 51 Расчетные счета , 52 Валютные счета , 58 Финансовые вложения и т. п.) имеют всегда сальдо по дебету. В западном учете возможно кредитовое сальдо. Это связано с банковским овердрафтом, когда расчетный счет в банке превращается в счет краткосрочных обязательств (кредитов банка). На денежных счетах по дебету учитывается поступление денежных средств, по кредиту — их расход, выдача или перечисление. [c.339]

В составе Краткосрочных обязательств выделяют группы статей Задолженность участникам (учредителям) по выплате доходов . Доходы будущих периодов , Резервы предстоящих расходов , а также Прочие краткосрочные обязательства , где показывают суммы краткосрочных пассивов, не нашедших отражения по другим статьям данного раздела бухгалтерского баланса. Статьи этой группы требуют более детального рассмотрения, так как по своему характеру они могут быть ближе к собственным источникам финансирования. Например, в составе резервов предстоящих расходов и платежей отражают суммы, зарезервированные на подготовительные работы в сезонных отраслях промышленности, на ремонт основных средств и предметов проката, возведение временных зданий и сооружений, которые по своему назначению являются собственными и подлежат исключению из состава заемных средств. Резервы на оплату отпусков зарубежным стандартам бухгалтерского учета относят к среднесрочным обязательствам и включают в состав заемного капитала при оценке платежеспособности и финансовой независимости предприятия. [c.164]

Теоретически краткосрочные обязательства должны отражаться в учете и отчетности по приведенной (дисконтированной) стоимости будущих оттоков денежных средств, необходимых для их погашения. Однако на практике они отражаются по полной стоимости погашения — сумме, которая будет выплачена при ликвидации обязательства. Такое допущение делается в силу короткого периода существования этих обязательств, что приводит к несущественной разнице в вышеназванных двух оценках. [c.181]

В США эти критерии определены Положением о стандартах финансового учета № 6 «Классификация краткосрочных обязательств, которые ожидается рефинансировать». [c.187]

Таким образом, мы рассмотрели краткосрочные обязательства, возникающие в процессе деятельности и отражаемые в учете и отчетности западных компаний. [c.199]

Оборотными средствами (текущими активами) по определению из теории бухгалтерского учета являются активы, которые могут быть обращены в наличность в течение одного года. Управление оборотными средствами включает в себя управление денежными средствами, рыночными ценными бумагами, дебиторской задолженностью, товарно-материальными запасами и краткосрочными обязательствами. Управление основными средствами (активами, которые не могут быть легко обращены в наличность в течение года) обычно рассматривается в рамках составления смет капитальных вложений и их окупаемости, что освещено в части V. Вообще инвестирование в текущие активы отличается большей дробностью, чем вложения в основные средства — факт, который имеет прикладное значение для обеспечения гибкости финансовой политики. [c.222]

Контроль за уровнем самофинансирования предприятий может производиться на основе определения соотношения внутренних источников финансирования, включая нераспределенную прибыль, амортизацию, резервные и страховые фонды, а также средств, полученных от продажи акций и облигаций (эмиссионный доход), банковских ссуд и коммерческого кредита (взаимной задолженности предприятий по товарным поставкам). Ликвидность контролируется по соотношению оборотного капитала и краткосрочных обязательств. Оборачиваемость капитала контролируется по соотношению объема реализации и совокупности основного и оборотного капитала либо валюты баланса. Прибыльность контролируется по отношению к объему продаж, издержкам производства и обращения, активам компании, собственному капиталу предприятия. С учетом уровня самофинансирования и прибыльности определяется степень финансового риска. [c.57]

Бухгалтерский учет расчетов с работниками по заработной плате осуществляется на главном счете 70 Расчеты с персоналом по оплате труда . Этот счет по отношению к балансу является пассивным и размещается в 5-м разделе Краткосрочные обязательства по статье Кредиторская задолженность перед персоналом организации (70) , где должны быть учтены начисленные, но невыплаченные суммы оплаты труда работникам (на первое число месяца). [c.182]

Для оценки состояния расчетной дисциплины по оплате труда в организации необходимо осуществлять внутренний анализ краткосрочных обязательств на основе бухгалтерского баланса (ф. № 1), данных аналитического учета расчетов по счету 70 Расчеты с персоналом по оплате труда . В специально разработанной таблице отражаются состав, структура и состояние кредиторской задолженности, сравниваются остатки кредиторской задолженности по оплате труда на начало и конец отчетного периода, в том числе по срокам образования на конец отчетного периода. После этого делаются выводы о причинах образования задолженности — обусловлена ли она действующими сроками выплаты заработной платы или отсутствием денежных средств по оплате труда в организации, разрабатываются соответствующие управленческие решения, направленные на укрепление расчетной дисциплины по оплате труда. [c.219]

Текущие обязательства компании могут включать векселя к оплате банкам, коммерческие бумаги, счета к оплате, начисленные суммы, возврат ссуд, полученных у дочерних предприятий, и подоходные налоги текущего года. Следовательно, названная сфера более важна с позиций анализа краткосрочных, а не долгосрочных ссуд. Ликвидность активов заемщика и соотношение активов и текущих обязательств за длительный период могут существенно измениться. Однако чтобы погасить краткосрочные обязательства, фирме потребуется иметь необходимую наличность на руках или же превратить активы в наличность достаточно быстро с учетом наступления сроков возврата долгов. Поэтому суть оценки задолженности заключается в выяснении условий возврата долгов. [c.171]

С точки зрения динамики платежеспособность представляет оборот текущих активов и пассивов фирмы в течение определенного времени. Понятие ликвидность означает возможность своевременно и полностью обеспечивать выполнение своих финансовых обязательств перед всеми..контрагентами, что определяется наличием достаточного собственного капитала, оптимальным размещением и величиной средств по статьям актива и пассива баланса и с учетом соответствующих сроков. Ликвидность может быть также определена как степень легкости или скорости, с которой активы компании могут быть обращены в денежные средства, достаточные для оплаты краткосрочных обязательств. [c.52]

В группе статей Займы и кредиты в разделе Долгосрочные обязательства показываются непогашенные суммы полученных кредитов и займов, подлежащие погашению в соответствии с договорами более чем через 12 месяцев после отчетной даты. В разделе Краткосрочные обязательства учитываются суммы кредитов и займов, которые подлежат погашению в соответствии с договором в течение 12 месяцев после отчетной даты, но не погашенные на конец текущего года. При этом исчисление указанного срока осуществляется начиная с первого числа календарного месяца, следующего за месяцем, в котором эти обязательства были приняты к бухгалтерскому учету (с учетом условий договоров о сроках погашения обязательств). Обязательства, представленные в балансе как долгосрочные и предполагаемые к погашению в отчетном году, могут быть отражены на начало отчетного года как краткосрочные. Факт представления обязательств, учтенных ранее как долгосрочные, в качестве краткосрочных необходимо раскрыть в пояснениях к бухгалтерскому балансу. [c.40]

В балансах западных фирм возможно отражение различного рода резервов, которые рассматриваются как меры разумной предосторожности для устранения нарушений нормального хода производственно-финансовой деятельности, а также являются реализацией принципа осторожности в бухгалтерском учете. В зависимости от срока использования резерва и источника его создания, резервы могут отражаться в разделах краткосрочных обязательств, долгосрочных обязательств или собственного капитала. [c.47]

Рассчитать оборотные средства и краткосрочные обязательства, определенные на основе метода начислений, исходя из кассового метода. При корректировке статей оборотных средств следует вычесть их прирост за период из чистой прибыли, а их уменьшение за период — прибавить к чистой прибыли. Это связано с тем, что, оценивая оборотные средства по методу начислений, мы завышаем их сумму, а следовательно, занижаем прибыль. На самом же деле, прирост оборотных средств за период не влечет увеличения денежных средств в такой же степени, как прибыли, поэтому данный прирост нужно вычесть из прибыли. Например, в случае отражения выручки от реализации продукции на основе метода начислений, прирост дебиторской задолженности означает, что в бухгалтерском учете в соответствующий момент были отражены поступления, которые обусловили увеличение прибыли, [c.58]

Частным показателем коэффициента текущей ликвидности является коэффициент срочной ликвидности, раскрывающий отношение наиболее ликвидной части оборотных средств (денежных средств, краткосрочных финансовых вложений и дебиторской задолженности) к краткосрочным обязательствам. Для расчета коэффициента срочной ликвидности может применяться также другая формула расчета, согласно которой числитель равен разнице между оборотными средствами (без учета расходов будущих периодов ) и материально-производственными запасами. По международным стандартам уровень коэффициента также должен быть выше 1. В России его оптимальное значение определено как 0,7 — 0,8. [c.63]

Основу оценки уровня К. составляет система определенных финансовых коэффициентов. Одним из таких коэффициентов является оценка способности дебитора платить по краткосрочным обязательствам, т.е. коэффициент ликвидности баланса компании-дебитора. Динамика ликвидности измеряется через изменение структуры текущих активов и пассивов. Кроме того, важную информацию о степени К. несут в себе такие показатели, как доходность компании-дебитора, коэффициент обеспеченности собственными средствами, коэффициент степени риска непогашения кредита, показатели оборачиваемости финансовых ресурсов компании-дебитора. Существуют способы рейтинговой (балльной) оценки К. на основе учета уровня указанных финансовых коэффициентов и оценки степени кредитного риска. [c.189]

Термин оборотный капитал знаком каждому бизнесмену, хотя в него в зависимости от обстоятельств вкладывают различный смысл. Специалист по кредитованию в нефтяной отрасли предпочтет определение из бухгалтерского учета оборотные активы минус краткосрочные обязательства. Начальник буровой сочтет для себя более удобным определить оборотный капитал как бурильные колонны и сверла, нужные для следующего бурения. С точки зрения предпринимателя, это денежные средства, доступные для выплаты по счетам. Управляющему финансами удобнее думать об оборотном капитале как о краткосрочных займах или инвестициях, необходимых для того, чтобы оставаться [c.218]

В составе коммерческого банка находится и управление по операциям банка с ценными бумагами, осуществляющее прием, хранение, учет ценных бумаг за определенное комиссионное вознаграждение. До августа 1998 г. наиболее распространенными были операции коммерческих банков с государственными краткосрочными обязательствами, что позволяло банкам получать дополнительный доход. Из всех ценных бумаг, паев и акций, приобретенных банками на 1 января 1997 г., на государственные бумаги приходилось около 70%. В связи с дефолтом 17 августа 1998 г. операции коммерческих банков с ГКО носят ограниченный характер. [c.195]

На счетах для учета заемных (привлеченных) источников отражается вся кредиторская задолженность (долги) данного предприятия другим предприятиям и лицам. Они делятся на две части счета для учета обязательств по расчетам и счета для учета обязательств по распределению. К счетам для учета обязательств по расчетам относятся счета, на которых отражаются долги перед банками по полученным от них кредитам («Краткосрочные кредиты банков», «Долгосрочные кредиты банков»), счета для учета краткосрочных и долгосрочных займов, полученных от других предприятий и счета для учета долгов перед поставщиками товарно-материальных ценностей («Расчеты с поставщиками и подрядчиками»). [c.87]

УЧЕТ СРОЧНЫХ ОБЯЗАТЕЛЬСТВ ПО ССУДАМ осуществляется Госбанком на внебалансовом счете Обязательства по краткосрочным ссудам . Срочные обязательства хранятся в специальной картотеке и размещаются по срокам их погашения. На каждом обязательстве проставляется номер ссудного лицевого счета клиента. В конце операционного дня на всю сумму поступивших за день срочных обязательств составляется сводный приходный внебалансовый ордер, и эта сумма записывается на приход указанного счета. В день наступления срока погашения обязательства оно изымается из картотеки клиента-заемщика и используется в качестве мемориального ордера для списания суммы обязательства с ссудного счета. Сумма платежей, совершенных за день, списывается по расходному внебалансовому ордеру со счета Обязательств по краткосрочным ссудам. При частичных платежах на оборотной стороне обязательства указывается дата и сумма каждого платежа, а на лицевой стороне перечеркивается первоначальная сумма обязательства и рядом проставляется остаток долга. В целях упрощения учета суммы частичных платежей по обязательствам не списываются до полной оплаты обязательства. Просроченные обязательства продолжают учитываться на том же внебалансовом счете, но хранятся в картотеке в разделе просроченных обязательств. [c.460]

УЧЕТНЫЕ ОПЕРАЦИИ —операции банков по учету векселей (см.) и нек-рых др. видов долговых обязательств. К последним относятся краткосрочные обязательства казначейства и купоны на выплату дивидендов и процентов по акциям и облигациям, срок выплаты по к-рым еще не наступил. Операции по их учету сходны с учетом векселей, т. к. по форме они являются покупкой их банком, а по существу банки авансируют денежные средства, взимая за это проценты. [c.462]

Банк развития сельского хозяйства и промышленности Кубы пользуется привилегией учета своих краткосрочных обязательств в Национальном банке он предоставляет долгосрочные кредиты на 25 лет, среднесрочные — на 5 лет и краткосрочные — на 18 месяцев. Национальное кубинское общество финансирования контролируется Национальным банком, к-рому принадлежит 51% акций этого об-па. Путем выпуска своих облигаций об-во финан- [c.615]

Остаток средств по счету учета средств целевого финансирования в части предоставленных организации бюджетных средств отражается в бухгалтерском балансе по статье Доходы будущих периодов либо обособленно в разделе Краткосрочные обязательства . [c.200]

Момент возникновения обязательства. Обязательство регистрируется в учете только тогда, когда возникает задолженность по нему. Это правило применять труднее, чем кажется, ибо значительная часть краткосрочных обязательств представляет собой накопленные суммы типа начисленной заработной платы, исчисленных сумм по процентам и подлежащих выплате налогов. С другой стороны, фирма может заключать соглашения о дальнейших (будущих) сделках. Например, компания может договориться о выплате 50 тыс. дол. в год в течение 3 лет административному работнику или дать другие обещания. Эти подлежащие исполнению обязательства не являются задолженностью, так как их, исполнение относится к будущему, а не к прямым сделкам. [c.178]

Частным показателем коэффициента текущей ликвидности является коэффициент срочной ликвидности, раскрывающий отношение наиболее ликвидной части оборотных средств (т.е. без учета материально-производственных запасов) к краткосрочным обязательствам. Необходимость расчета этого показателя вызвана тем, что ликвидность отдельных категорий оборотных средств далеко не одинакова, и если, например, денежные средства могут служить непосредственным источником погашения текущих обязательств, то запасы могут быть использованы для этой цели непосредственно после их реализации, что предполагает не только наличие покупателя, но и наличие у покупателя денежных средств. [c.111]

ОФИЦИАЛЬНАЯ УЧЕТНАЯ СТАВКА — процентная ставка, применяемая центральными банками в их операциях с коммерческими банками и другими кредитными институтами при покупке (учете) государственных краткосрочных обязательств и переучете частных коммерческих векселей. Регулировка ставки открывает возможность центральному банку влиять на уровень учетных и других процентных ставок коммерческих банков и на объем операций всего кредитного рынка. Центральный банк осуществляет регулирование (в основном косвенное) рынка ссудных капиталов. [c.106]

После получения заявок на погашение в течение 3 рабочих дней Главное управление федерального казначейства осуществляет перевод средств на счета платежного агента либо выдает на указанную в заявлении сумму налоговые освобождения. Бухгалтерский учет Казначейских обязательств ведется предприятиями — держателями Казначейских обязательств на балансовом счете 58 Краткосрочные финансовые вложения , субсчет Казначейские обязательства . [c.359]

Баланс и отчет о прибылях и убытках в процентном выражении могут быть дополнены представлением данных в виде индексов по отношению к базисному году. В примере с Riker Ele troni s ompany за базисный берется 1986 г. и все финансовые показатели для него принимаются за 100%. Показатели же за 3 последующих года выражаются в виде базисных индексов. Например, если сумма по статье составляет 22 500 дол., то с учетом ее первоначального значения в 15 000 дол. в базисном году ее индексное выражение равно 150%. В табл. 6.8 и 6.9 приведены проиндексированные данные баланса и отчета о прибылях и убытках. Из табл. 6.8 отчетливо видно накопление денежных средств по сравнению с базисным периодом, чте согласуется с нашей предварительной оценкой. Обратите так же внимание на значительное увеличение дебиторской задолженности и запасов, произошедшее за период с 1988 по 1989 г. Этот факт не был столь очевиден при процентном анализе. Произошло и некоторое увеличение основных средств, хотя и в меньшей степени, чем оборотных. В пассиве баланса мы видим существенное увеличение кредиторской задолженности как в целом, так и по краткосрочным обязательствам, произошедшее в 1989 г. по сравнению с 1988 г. Это увеличение вместе с выпуском обыкновенных акций компании и нераспределенной прибылью и позволило обеспечить упоминавшееся выше увеличение средств компании, которое произошло между этими двумя годами. [c.166]

Коэффициент текущей ликвидности (полного покрытия) Ктл>2 Отражает прогнозируемые платежные вожмож-ности организации при условии погашения краткосрочной дебиторской задолженности и реализации имеющихся запасов (с учетом компенсации осуществленных затрат) денежные средства, краткосрочные финансовые вложения, краткосрочная дебиторская задолженность, запасы (стр. 210, 240, 250, 260, 270, разд. II баланса) Ктл=—————————————— краткосрочные обязательства (стр. 610, 620, 630, 660 раздела V баланса) [c.139]

Пассивы (liabilities) включают две группы счетов по учету краткосрочной и учету долгосрочной кредиторской задолженности (обязательства) фирмы. [c.122]

Задолженность по счетам поставщиков. Счета к оплате (a ounts payable) представляют собой краткосрочные обязательства поставщикам товаров и услуг. Их сумма обычно подтверждается счетами к оплате, зарегистрированными в книге аналитического учета — ресконтро. [c.179]

Задолженность по заработной плате (payroll liabilities). Некоторая часть краткосрочных обязательств связана с учетом заработной платы. Эти обязательства рассматриваются отдельно в конце главы. [c.182]

economy-ru.info

Учёт краткосрочных обязательств > Обязательства > Ключевые вопросы отчетности

Основной причиной возникновения краткосрочных обязательств является обеспечение потребностей предприятия в денежных средствах в течение операционного цикла. Операционный цикл можно представить как процесс превращения денежных средств в покупки, продажи, счета к получению и обратно в денежные средства.

Большинство краткосрочных обязательств возникают вследствие поддержки данного цикла: счета к получению возникают вследствие покупки запасов, начисленные расходы — вследствие понесенных операционных затрат, а отсроченные доходы — вследствие авансовых платежей покупателей. Краткосрочные займы используются тогда, когда необходимы денежные средства в периоды избыточных уровней запасов или ожидания получения дебиторской задолженности. Иногда денежные средства тратятся на оплату текущей части долгосрочной задолженности, инвестиции в долгосрочные активы или выплату денежных дивидендов.

Неспособность управлять денежными потоками, связанными с краткосрочными обязательствами, может иметь серьезные последствия для предприятия. Например, если вовремя не оплатить требуемую сумму поставщикам, то они могут приостановить поставки, необходимые для деятельности компании. Неспособность оплачивать краткосрочные обязательства в течение продолжительного периода времени может привести к банкротству предприятия.

Для того чтобы оценить способность предприятия покрыть краткосрочные обязательства, часто применяются три показателя, описанные в предыдущих главах, а именно: оборотный капитал, коэффициент текущей ликвидности и коэффициент срочной ликвидности. Текущие обязательства являются основным элементом в данных показателях. Для правильного определения и управления краткосрочными обязательствами необходимо понимать, как они возникают, оцениваются, классифицируются и раскрываются.

Признание обязательств

При признании обязательств важным элементом является время. Неспособность отразить обязательство в определенном учетном периоде часто приводит к неспособности отразить расход. Это ведет к занижению расходов и завышению прибыли.Обязательство регистрируется в учете тогда, когда возникает задолженность по нему. Это правило применять труднее, чем может показаться. Когда в ходе операции компания обязуется выплатить в будущем определенную сумму денежных средств, возникает и признается обязательство, как в случае покупки товаров в кредит. Однако часто краткосрочные обязательства возникают не в ходе прямых операций.

Одной из основных причин использования корректирующих проводок в конце учетного периода является признание неучтенных обязательств. Среди этих начисленных обязательств — заработная плата и проценты к оплате. Другие обязательства, которые могут быть только оценены, такие, например, как налоги к оплате, тоже должны быть признаны, используя корректирующие проводки.

С другой стороны, часто компании заключают соглашения о будущих операциях. Например, компания может договориться о выплате 50 000 в год в течение 3 лет административному работнику; или компания, предоставляющая коммунальные услуги, может согласиться покупать неопределенное количество угля по определенной цене в течение следующих пяти лет. Эти контракты, хотя и являются обязывающими, не являются обязательствами, так как они относятся к будущим, а не к прошлым операциям. Так как нет существующей обязанности, обязательство не признается.

Оценка обязательств

Обязательства обычно оцениваются суммой денег, необходимой для оплаты долга, или справедливой рыночной стоимостью товаров и услуг, которые необходимо предоставить. Для большинства обязательств их сумма известна, но для некоторых она должна быть рассчитана. Например, торговец автомобилями, продающий легковой автомобиль с годичной гарантией, должен поставлять запчасти и обеспечивать обслуживание в течение года.

Обязательство определенно, потому что продажа состоялась, но сумма его должна быть еще подсчитана. Эти расчеты обычно основаны на прошлом опыте и предполагаемых изменениях в данной сфере бизнеса. Дополнительное раскрытие справедливой стоимости обязательств может быть необходимо в примечаниях к финансовой отчетности, как это будет описано далее.

Классификация обязательств

Классификация обязательств полностью соответствует классификации активов. Краткосрочные обязательства включают в себя долги и задолженность, погашение которых ожидается в течение года. В большинстве случаев они оплачиваются или за счет текущих активов или из денежных средств, полученных в результате деятельности предприятия.

Долгосрочные обязательства представляют собой задолженность, которую необходимо погасить через год или более, и предназначены для других целей. Они используются для финансирования долгосрочных активов, таких, например, как самолет. Данное разделение имеет большое значение, так как влияет на оценку ликвидности компании.

Раскрытие обязательств

Чтобы дать объяснение по некоторым счетам, могут понадобиться дополнительные раскрытия в примечаниях к финансовой отчетности. Например, если векселя к оплате компании составляют значительную сумму, то, возможно, в пояснительной записке следует отразить остатки, даты погашения, процентные ставки и другие характеристики данных долговых обязательств.

Какие-либо специфические кредитные договоры, такие, как документы коммерческого кредита (коммерческие бумаги) или кредитные линии, также должны быть раскрыты.

Категории краткосрочных обязательств

Краткосрочные обязательства подразделяются на две основные группы:

- точно определимые ;

- расчетные обязательства .

fin-accounting.ru

Раздел V «Краткосрочные обязательства» — Мегаобучалка

В этом разделе пассива баланса отражаются статьи кредиторской задолженности, срок погашения которой находится в пределах 12 месяцев после отчетной даты:

· Займы и кредиты;

· Кредиторская задолженность;

· Задолженность перед участниками (учредителями) по выплате доходов;

· Доходы будущих периодов;

· Резервы предстоящих расходов;

· Прочие краткосрочные обязательства.

В бухгалтерском балансе сумма задолженности организации по кредитам и займам отражается с учетом причитающихся к уплате процентов на конец отчетного периода.

Краткосрочная кредиторская задолженность, отличная от краткосрочных обязательств в форме займов и кредитов, представляется в бухгалтерском балансе по строке 620. Она объединяет различные виды обязательств перед поставщиками и подрядчиками, перед персоналом организации, перед государственными внебюджетными фондами, перед бюджетом по налогам и сборам, прочие.

Кредиторские обязательства (задолженность) перед поставщиками и подрядчиками – это остаток невыплаченных сумм за полученные от них товары и услуги.

Задолженность перед персоналом организации представляет собой остаток невыплаченной заработной платы на дату составления баланса.

Задолженность перед государственными внебюджетными фондами – это обязательства по единому социальному налогу (ЕСН), который зачисляется в Пенсионный фонд РФ, Фонд социального страхования РФ и Фонды обязательного медицинского страхования РФ и предназначен для мобилизации средств на реализацию прав граждан на государственное пенсионное и социальное обеспечение и медицинскую помощь.

Обязательства перед бюджетом по налогам и сборам представляют собой остатки задолженности по налогу на добавленную стоимость, налогу на прибыль, налогу на имущество, на недвижимость и др. Это кредитовый остаток на счете 68 «Расчеты по налогам и сборам».

В статье Прочие кредиторы показывается задолженность организации по расчетам, данные о которых не отражены по другим статьям этой группы краткосрочных обязательств. Например, здесь отражаются суммы задолженности перед подотчетными лицами, обязательства по взносам по обязательному и добровольному имущественному страхованию и т. д.

В статье Задолженность перед участниками (учредителями) по выплате доходов (строка 630) отражается задолженность организации перед ее учредителями, которая представляет собой кредитовое сальдо (остаток) счета 75 «Расчеты с учредителями» (субсчет 2 «Расчеты по выплате доходов»).

Статья Доходы будущих периодов (строка 640) показывает сумму доходов организации, которые получены в отчетном периоде, но относятся к будущим периодам, например, получение арендной платы за несколько месяцев, безвозмездные поступления, предстоящие поступления задолженности по недостачам, выявленным за прошлые годы и др. Сумма доходов будущих периодов равна кредитовому остатку счета 98 «Доходы будущих периодов».

Статья Резервы предстоящих расходов (строка 650) отражает сумму расходов, зарегистрированных в целях равномерного включения их в затраты на производство и расходы на продажу. Это могут быть: резервы на оплату отпусков работникам организации, на ремонт основных средств, на подготовительные работы в связи с сезонным характером производства. Сумма резервов представляет собой кредитовое сальдо счета 96 «Резервы предстоящих расходов и платежей».

По строке баланса Прочие краткосрочные обязательства (строка 660) показывается сумма краткосрочных пассивов не нашедших отражения в других статьях раздела V «Краткосрочные обязательства» баланса.

По разделу V пассива баланса подводится итог (строка 690), который вместе с итогами раздела III и IV пассива показывает общий итог пассива баланса, то есть общую сумму источников средств организации.

К бухгалтерскому балансу (форма N1) прилагается Справка о наличии ценностей, учитываемых на забалансовых счетах. (см. Приложение 3). Это составная часть баланса. В ней отражается стоимость ценностей, учтенных «за балансом».

Забалансовые счета предназначены для обобщения информации о наличии и движении ценностей, временно находящихся в пользовании или распоряжении организации (арендованных основных средств, материальных ценностей на ответственном хранении, в переработке и т. п.), условных прав и обязательств, а также для контроля за отдельными хозяйственными операциями.

В строке 910 «Арендованные основные средства» отражаются основные средства, которые не принадлежат организации на праве собственности. Из общей суммы основных средств выделяется стоимость основных средств находящихся у организации по договору лизинга.

По строке 920 «Товарно-материальные ценности, принятые на ответственное хранение» отражается стоимость неоплаченных материалов, если договором предусмотрен переход права собственности на них после оплаты. Здесь отражается также стоимость материалов проданных, но оставленных на складе организации на ответственное хранение.

По строке 930 «Товары, принятые на комиссию» отражается стоимость товаров, которые организация собирается продавать по договору комиссии на договорных основах (договор поручения или агентский договор).

«Списанная в убыток задолженность неплатежных дебиторов» строка 940 предназначена для списания с баланса суммы задолженности, когда должник признан банкротом или прошло три года с момента ее возникновения.

Суммы гарантий, которые организация получила от других организаций, записываются по строке 950 «Обеспечения обязательств и платежи полученные».

Если гарантии выдает организация, то суммы их показываются по строке 960 «Обеспечение обязательств и платежей выданные».

Если организация имеет объекты жилищного фонда, которые не используются для получения дохода по ним, в бухгалтерском учете начисляется не амортизация, а износ (п. 17 ПБУ 6/01). Сведения о начисленных суммах указываются в строке 970 «Износ жилищного фонда».

Сумма износа по объектам внешнего благоустройства отражается в строке 980 «Износ объектов внешнего благоустройства и других аналогичных объектов».

Строку 990 «Нематериальные активы, полученные в пользование» заполняют организации, которые получили право на использование объектов интеллектуальной собственности: товарного знака, изобретения, компьютерной программы и т. п. Такие нематериальные активы учитываются за балансом по стоимости указанной в договоре.

megaobuchalka.ru