Методы оценки бизнеса

Каждая компания – это не только производитель продуктов и услуг, но и рыночный товар. Определить его стоимость позволяют методы оценки бизнеса. Разберемся, какие это методы, и которые из них подойдут именно вам.

Рынок всегда непредсказуем. Даже те отрасли, которые демонстрируют высокие показатели могут внезапно оказаться в подвешенном состоянии. Поэтому предпринимателю важно знать рыночную стоимость своих активов.

Оценка бизнеса бывает принудительной и добровольной. Подробнее о том, что это значит, а также что собой представляет оценка предприятия, можно прочитать здесь.

Чаще всего она нужна, если предприниматель собирается продать фирму или ведет подготовкук процедуре слияния, либо поглощения (сделки M&A). Также ее используют в случае проявления к компании интереса со стороны инвесторов. . Процедура оценкирегулируется федеральным законом № 135-ФЗ «Об оценочной деятельности в РФ». Разработан и федеральный стандарт оценки бизнеса (ФСО №8), где прописаны подходы и общие требования к ее проведению.

Основная проблема при выборе методов оценки бизнеса

По логике при использовании разных подходов, если речь идет об одной и той же компании, результат, то есть стоимость бизнеса, должен быть одинаковым. Однако это не так: во-первых, при разных методах используются разные показатели, во-вторых цифры, которые может предоставлять рынок,не всегда объективны.

Поэтому нужно быть начеку, понимая, что по одним и тем же критериям нельзя оценивать разные бизнесы. Например, невозможно одинаково оценивать недвижимость и интеллектуальный продукт.

Готовясь к финансовой оценке бизнеса, важно заранее поинтересоваться, какой метод выберет оценщик, и сопоставить эту информацию с особенностями бизнеса и своими знаниями. Хотя опытный оценщик всегда определит, что именно подойдет вам и почему.

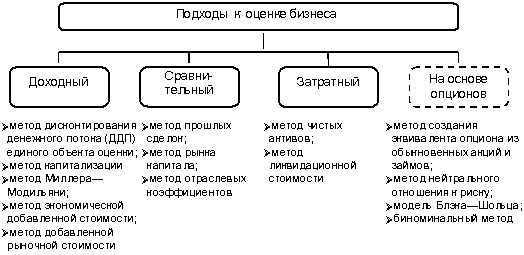

Известны три общих подхода к оценке бизнеса, каждый из которых предлагает свои методы. Все они помогают определить стоимость компании относительно определенной даты.

Выбирая подход и метод, нужно учитывать многие показатели: размер компании, форму организации бизнеса, цель оценки – для продажи, для оформления процедуры банкротства, для инвестиций. Часто оценка позволяет сделать выводы для дальнейшего развития: о целесообразности тех или иных активов, о возможностях расширения бизнеса и др.

Обратимся к основным методам оценки бизнеса.

Затратный подход к оценке бизнеса (балансовые методы)

Затратный подход предполагает оценку компании с точки зрения издержек. Как правило, балансовая стоимость ее активов может не совпадать с рыночной. Поэтому здесь требуется корректировка баланса.

Этот подход применяют для бизнесов, которые не дают стабильных доходов: если компания образована недавно, либо находится в процессе ликвидации. Такой метод помогает определить рыночную стоимость активов, из которой вычитается величина обязательств компании и выводится суммасобственного капитала.

Затратный подход к оценке бизнеса предлагает следующие методы.

Метод чистых активов

К основным балансовым методам оценки бизнеса относится метод чистых активов.

С его помощью можно подсчитать рыночную стоимость активов компании, а затем вычесть величину ее обязательств. Корректируются не доходы и расходы компании, а статьи бухгалтерского баланса.

Этот метод оценки стоимости бизнеса носит характер основного, первоначального. Затем цифра корректируется еще в зависимости от рынка. Метод чаще используют ООО: аудиторские, консалтинговые, брокерские компании.

Метод ликвидационной стоимости

Этот метод помогает определить сумму, которую удастся выручить, если будет принято решение о продаже всех активов. При расчете внимание уделяется затратам на демонтаж оборудования, учитываются налоги на продажу, комиссионные и прочие возможные расходы. В итоге, цена бизнеса будет равна стоимости активов за вычетом расходов, сопутствующих процедуре банкротства. При этом в стоимости теряют нематериальные активы.

Доходный подход к оценке бизнеса (методы доходов)

Доходный подход к финансовой оценке бизнеса предполагает работу с доходами компании. Цена фирмы или предприятия оказывается напрямую зависимой от выручки. То есть, высчитывается цена дохода, который можно будет получить от компании в дальнейшем.

Методы доходов популярны в тех случаях, когда оценка бизнеса организуется ради запуска новых проектов и каких-то управленческих решений относительно развития в целом. Что касается инвесторов, то их интересуют в первую очередь доходы, а не материальная база компании, то, сколько окажется прибыли в результате инвестирования или покупки компании. Поэтому доходный подход к оценке бизнеса применим в основном для стабильных фирм, работающих по долгосрочным договорам, то есть способных прогнозировать прибыль вперед.

Метод прямой капитализации

Метод прямой капитализации используется для определения стоимости фирмы с помощью следующей формулы:

V=D/R,

где V – рыночная стоимость бизнеса, D — чистый годовой доход фирмы, а R — коэффициент капитализации.

Для расчета необходимо иметь представление о размере прибыли на определенное время вперед. Это метод для тех, кто уверен, что компания сможет сохранить рентабельность в будущем.

Метод дисконтирования предполагаемых денежных потоков

Используя этот метод, эксперты-оценщики обращают внимание на дисконтирование будущего денежного потока по определенной ставке. Что это значит?

Дисконтирование предполагает (вернее, говорит о замеченном в экономике факте), что сама стоимость денег в дальнейшем меняется. Поступления, которые ожидаются через некоторое время, имеют меньшую стоимость, чем те, что есть сегодня. Уменьшение стоимости объясняется тем, что деньги могли бы быть положены в банк под проценты и принести доходы. А так как прибыли еще нет, их стоимость при приведении к сегодняшнему дню уменьшается на величину недополученных процентов.

Ставка дисконтирования – это норма отдачи на вложенные инвестиции, проценты дохода от вложенных средств.

Дисконтирование применяют в ситуациях, когда есть причины думать, что доходы компании через отрезок времени будут отличаться от сегодняшних, или если прибыль имеет сезонный характер. Прогноз делается на период, в течение которого деятельность компании должна оставаться эффективной. Этот период определяется сроками экономической жизни товаров, износом оборудования, актуальностью технологий, сроками аренды, условиями рынка.

Описанный метод оценки бизнеса эффективен для крупных компаний.

Доходные методы используют достаточно часто, но их сложно назвать незаменимыми. Для получения более объективных результатов хорошо иметь представление обо всех методах оценки бизнеса. В идеале эффективнее, когда компания-оценщик принимает решение об использовании нескольких методов и подходов.

Сравнительный подход к оценке бизнеса (рыночные методы)

Сравнительный подход предполагает при расчетах использовать сведения о компаниях, которые похожи на ту, что оценивается. Цена бизнеса определяется в зависимости от того, за какую сумму на рынке продаются похожие компании. Поэтому здесь важна достоверность информации о компаниях-конкурентах.

Компаний-близнецов на рынке очень мало, поэтому сравнительный подход к оценке бизнеса эксперты применяют достаточно редко. Но если принимается такое решение, актуальны следующие методы.

Метод рынка капитала

В основе метода рынка капитала лежит работа с ценами, которые сформировались на фондовом рынке. Проводится анализ мелких операций по открытому фондовому рынку за условный период. Цель этого анализа – оценить миноритарный пакет акций. Информация о ценах на акции, находящиеся в свободной продаже, после некоторых корректировок помогает определиться с ценой акции оцениваемого предприятия.

То есть, разбираясь со стоимостью акций своей компании, оценщик берет в учет стоимость одной акции компании-конкурента. А в документах по оценке чаще всего так и пишется: «Цель оценки – определить стоимость акции компании Х».

Метод сделок

Метод сделок похож на предыдущий метод оценки бизнеса, только в его основе — определение не столько цены одной акции, сколько стоимости всего контрольного пакета.

Метод сделок и метод рынка капитала применяют для компаний с недостаточно ликвидными акциями. Их оценочная стоимость обычно завышена.

Метод отраслевых коэффициентов

При использовании метода отраслевых коэффициентов необходимо провести сравнение с предприятием той же сферы, показатели которого в последнее время демонстрировали стабильный рост. Чтобы рассчитать отраслевые коэффициенты, нужно собрать данные о том, с учетом каких условий продавались компании с определенными финансовыми и производственными характеристиками.

Учитывается специфика бизнеса и отрасли. Поэтому, к примеру, получается, что стоимость АЗС есть смысл сопоставить с размером дохода за 1,5–2 месяца, а цену на агентство рекламы определить, исходя из суммы его дохода за полгода.

Метод отраслевых коэффициентов можно применять с целями оценки стоимости небольших компаний: например, для предприятий общественного питания, розничной торговли, гостиничного бизнеса.

Оценка бизнеса: пример отчета

После получения результатов оценки составляется отчет об оценке бизнеса. В этом многостраничном документе должны быть четко и ясно обоснованы выбранные методы оценки.

Приведем небольшой пример по оценке компании, производящей полиграфическую продукцию. Он показывает, как оценщик принимал решение об используемом методе.

Выбор метода оценки стоимости бизнеса (на примере ОАО «ККК», Казань)

Оценка компании проводилась с целью определения рыночной стоимости именных обыкновенных акций (уставного капитала), для внесения в уставный капитал.

Чтобы выбрать подходящий метод, была проведена экспертиза. Она показала, что состояние имущества компании не подтверждает особой доходности предприятия, но ситуация с компанией далека от необходимости в продаже ликвидации бизнеса.

В результате анализа данных о конкурентах (использовались разные источники, в том числе Национальная котировальная система) по состоянию на 1 октября 2004 года данных о цене акций похожих компаний на внебиржевом рынке не нашлось. Поэтому метод рынка капиталов и метод сделок не подошли.

Учитывая цели оценки, эксперты выбрали в качестве оптимального метод скорректированной балансовой стоимости чистых активов бизнеса.

В итоге, для полной ясности картины с ценой, было решено использовать:

1. Метод дисконтирования денежных потоков;

2. Метод скорректированных балансовых чистых активов.

Оценку делала компания «Арт-эксперт».

Документы для скачивания

Автор: Алина Кудрявцева

27. Оценка стоимости бизнеса: основные методы

Оценка стоимости предприятия (бизнеса) — это процесс определения рыночной стоимости его капитала. Возникновение таких процессов как приватизация, появление фондового рынка, развитие системы страхования, переход коммерческих банков на систему выдачи кредитов под залог имущества формируют потребность в проведении работ по оценке бизнеса.

Другое определение оценки звучит следующим образом: Оценка бизнеса (предприятия) — это акт или процесс определения стоимости предприятия или доли акционеров в его капитале.

В зависимости от факторов стоимости, являющихся основными переменными в алгоритмах, методы оценки подразделяются на методы доходного, сравнительного и затратного подхода. Каждый подход позволяет «уловить» определенные факторы стоимости. Так, при оценке с позиции доходного подхода, во главу угла ставится доход, как основной фактор, определяющий величину стоимости объекта. Чем больше доход, приносимый объектом оценки, тем больше величина его рыночной стоимости при прочих равных условиях. При этом имеет значение продолжительность периода получения возможного дохода, степень и вид рисков, сопровождающих данный процесс. Оценщик, внимательно изучающий соответствующую рыночную информацию, пересчитывает эти выгоды в единую сумму текущей стоимости. Доходный подход — это определение текущей стоимости будущих доходов, которые, как ожидается, принесут использование и возможная дальнейшая продажа собственности. В данном случае применяется оценочный принцип ожидания.

Сравнительный подход особенно полезен тогда, когда существует активный рынок сопоставимых объектов собственности. Точность оценки зависит от качества собранных данных, так как, применяя данный подход, оценщик должен собрать достоверную информацию о недавних продажах сопоставимых объектов. Эти данные включают: физические характеристики, время продажи, местоположение, условия продажи и условия финансирования. Действенность такого подхода снижается в случае, если сделок было мало, если момент их совершения и момент оценки разделяет продолжительный период времени; если рынок находится в неустойчивом состоянии, так как быстрые изменения на рынке приводят к искажению показателей. Сравнительный подход основан на применении принципа замещения. Для сравнения выбираются конкурирующие с оцениваемым бизнесом объекты. Обычно между ними существуют различия, поэтому необходимо провести соответствующую корректировку данных. В основу приведения поправок положен принцип вклада.

Затратный подход наиболее применим для оценки объектов специального назначения, а также нового строительства, для определения варианта наилучшего и наиболее эффективного использования земли, а также в целях страхования. Собираемая информация обычно включает данные о ценах на землю, строительные спецификации, данные об уровне зарплаты, стоимости материалов, расходах на оборудование, о прибыли и накладных расходах строителей на местном рынке и т.п. Необходимая информация зависит от специфики оцениваемого объекта. Данный подход сложно применять при оценке уникальных объектов, обладающих исторической ценностью, эстетическими характеристиками или устаревших объектов.

Затратный подход основан на принципе замещения, принципе наилучшего и наиболее эффективного использования, сбалансированности, экономической величины и экономического разделения. В целом, все три подхода связаны между собой. Каждый из них предлагает использование различных видов информации, получаемой на рынке. Например, основными для затратного подхода являются данные о текущих рыночных ценах на материалы, рабочую силу и другие элементы затрат. Доходный подход требует использования коэффициентов капитализации, которые также рассчитываются по данным рынка.

Каждый из трех рассмотренных подходов предопределяет использование при оценке внутренне присущих ему методов.

Методы доходного подхода

Согласно методу капитализации дохода рыночная стоимость бизнеса определяется по формуле: V = D/R ,

где: D — чистый доход бизнеса за год; R — коэффициент капитализации.

Метод дисконтирования денежных потоков основан на прогнозировании потоков от данного бизнеса, которые затем дисконтируются по ставке дисконта, соответствующей требуемой инвестором ставке дохода.

Методы затратного подхода

Данный поход представлен двумя основными методами: методом стоимости чистых активов; методом ликвидационной стоимости.

Метод стоимости чистых активов включает несколько этапов:

1. Оценивается недвижимое имущество предприятия по обоснованной рыночной стоимости.

2. Определяется обоснованная рыночная стоимость машин и оборудования.

3. Выявляются и оцениваются нематериальные активы.

4. Определяется рыночная стоимость финансовых вложений как долгосрочных, так и краткосрочных.

5. Товарно-материальные запасы переводятся в текущую стоимость.

6. Оценивается дебиторская задолженность.

7. Оцениваются расходы будущих периодов.

8. Обязательства предприятия переводятся в текущую стоимость.

9. Определяется стоимость собственного капитала, путем вычитания из обоснованной рыночной стоимости суммы активов текущей стоимости всех обязательств.

Отличительной особенностью затратного подхода при оценке стоимости предприятия является то, что для целей оценки активы предприятия разбивают на группы, оценивают каждую часть, затем суммируют полученные стоимости.

Алгоритм данного подхода следующий:

На первом этапе производят анализ активов предприятия и выделяют составные части, оценка стоимости которых будет производиться. Например, при оценке стоимости предприятия могут быть выделены следующие составные части: земля, здания, коммуникации, нематериальные активы, финансовые активы, сырье, материалы, машины и оборудование и т.п. В каждой группе активов можно выделить подгруппы.

На втором этапе оценщик выбирает наиболее приемлемый метод оценки для каждой группы (подгруппы) активов, выполняет необходимые расчеты.

Определяется итоговая величина стоимости предприятия.

Ликвидационная стоимость предприятия представляет собой разность между суммарной стоимостью всех активов предприятия и затратами на его ликвидацию.

Методы сравнительного подхода

Метод рынка капитала основан на рыночных ценах акций аналогичных компаний. Инвестор, действуя по принципу замещения (или альтернативной инвестиции), может инвестировать либо в эти компании, либо в оцениваемую. Поэтому данные о компании, чьи акции находятся в свободной продаже, при использовании соответствующих корректировок должны послужить ориентиром для определения цены оцениваемой компании.

Метод сделок основан на анализе цен приобретения контрольных пакетов акций сходных компаний.

Метод отраслевых коэффициентов позволяет рассчитывать ориентировочную стоимость бизнеса по формулам, выведенным на основе отраслевой статистики.

studfiles.net

Методы оценки бизнеса

Методы оценки бизнеса используются во многих случаях. Наиболее распространённой причиной оценки собственного дела является покупка и продажа бизнеса. Реорганизации, подтверждение стоимости для инвесторов, а также планирование земельной собственности также является ещё одними причинами.

Вряд ли личностные методы оценки бизнеса компании можно назвать досконально точными, поскольку величина стоимости колеблется и зависит от вида бизнеса. Немаловажную роль играет и причина, которая привела к оценке. Факторы, что включены в ход оценки, достаточно распространены – от бухгалтерского обзора до анализа потока финансов. В основном, рыночную стоимость определяет способность фирмы последовательно генерировать в совокупности необходимую прибыль.

Требуется рассматривать бизнес как исходную точку для продавцов и потребителей. Приход покупателя и продавца к единой величине стоимости случается довольно редко. Обычно продавец находится в поисках покупателя, которому можно предложить фирму по более приемлемой стоимости. Конечная цель состоит в определении примерной цены, от которой начинают вестись торги для определения окончательной стоимости, удовлетворяющей и продавца, и покупателя. Необходимо очень внимательно изучать цифры, основываясь на простом правиле, озвученным президентом компании Capital Advisors: «Каждая компания сложна и уникальна, так же, как люди, управляющие ею, поэтому не следует оценивать её слишком упрощённо».

Общепризнанными являются такие методы оценки стоимости бизнеса:

- оценивание активов;

- оценивание капитализации прибыли;

- оценка доходов владельца бизнеса;

- выявление необходимого коэффициента рыночной оценки.

Оценивание активов

Оценка активов применима в ситуациях, когда компания может обладать внушительным объемом активов. Под данную категорию подпадают компании розничной торговли, а также производственные фирмы. Сей процесс учитывает такие следующие величины:

- справедливая рыночная стоимость основного оборудования и средств – это стоимость, которая могла бы быть заплачена на открытом рынке для приобретения основных средств, а также оборудования;

- улучшение арендуемой собственности – изменения, которые вносятся в физическую собственность и рассматриваемые как часть собственности;

- доход владельца – то есть дискреционные финансовые средства продавца за год, которые можно взять из отчета скорректированного дохода;

- запас – оптовая непосредственная цена товара, включая сырье в процессах производства и выпускаемую продукцию.

Методы оценки бизнеса используются для непосредственного оценивания определенных субъектов предпринимательства. Они основываются на множестве критериях и факторах, от которых зависит текущее положение компании на рынке.

Оценивание капитализации прибыли

Данный способ не позволяет оценить главные средства, например, оборудование, поскольку он только способен учитывать наибольшее количество типов нематериальных активов. Наиболее применим подобный метод для тех субъектов бизнеса, что не обладают основными средствами. Например, это могут быть фирмы по обслуживанию.

Существует множество различных конкретных позиций, которые должны рассматриваться при оценивании посредством капитализации прибыли. При этом требуется давать необходимую оценку буквально каждому фактору. Среднее арифметическое число данных оценок и составляет коэффициент капитализации, который необходимо умножить на денежные дискреционные средства покупателя. Тем самым, определяется необходимая рыночная цена бизнеса. Основные подходы и методы оценки бизнеса определяют многие факторы:

- причины продажи компании;

- сроки существования и деятельности фирмы;

- сроки владения компании представленным владельцем;

- степени рисков;

- местоположение бизнеса;

- история развития;

- существующие барьеры для новых фирм;

- будущий потенциал в производстве;

- база клиентов;

- технологии производства;

- наличие конкуренции.

Для оценивания потребуется сложить все полученные баллы и оценки, и поделить полученную сумму на 12. Таким методом будет найдена средняя арифметическая величина для использования в коэффициенте капитализации. Затем необходимо вычислить непосредственную величину, составляющую семьдесят пять процентов от доходов владельца фирмы. Для конечного определения и получения необходимого результата определенной рыночной цены необходимо перемножить данные две величины.

Оценивание прибыли владельца бизнеса

Формула основывается на показателях потока дискреционных финансах и обычно применяется для оценивания субъектов предпринимательства, чьи величины цены выступают из способностей генерировать наличные потоки и доходы. Подобная процедура оценивания, так же, как и методы оценки эффективности бизнеса, применяет достаточно простую формулу – умножение прибыли владельца в 2,2727 раза для получения рыночной стоимости. Такой коэффициент позволяет учесть стандартный показатель, например, 10% прибыли от инвестиционных вкладов.

Рыночная оценка или коэффициент

Подобный подход подразумевает непосредственное вычисление определённой цены компании посредством местного индекса деловой активности фирмы. Такие основные методы оценки бизнеса используются в качестве определённого коэффициента, основанного на недавних продажах аналогичных фирм. Подобным способом происходит выведение формулы определённой отрасли, которая основывается на коэффициенте валовой выручки от продажи. Это та самая ситуация, когда люди испытывают проблемы с данными формулами, поскольку формулы часто не сфокусированы на итоговой прибыли либо потоках денежных средств. К тому же, при этом совершенно не учтено, насколько различными бывают две фирмы, что работают в одной сфере бизнеса. Примеры требуемого коэффициента:

- туристические агентства – от 0,05 до 1 умножить на годовую прибыль от продажи;

- рекламные агентства – 0,75 умножить на годовую валовую прибыль от продажи;

- фирмы розничной торговли – от 0,75 до 1,5 необходимо умножить на годовую чистую прибыль, прибавить товары, прибавить оборудование.

Для нахождения нужного коэффициента собственной отрасли, требуется вначале согласовать данный вопрос с существующими местными торговыми ассоциациями. Другим способом является использование платных брокерских услуг либо специальных, опытных оценщиков, которые специализируются на подобной деятельности.

utmagazine.ru

Методы оценки стоимости бизнеса в России

Относительно недавно, многие директора больших компаний на вопрос » что является главным критерием успешной компании?» ответили бы: «темпы роста прибыли». Затем их ответ звучал следующим образом » Увеличение доли рынка и рост прибыли». В настоящее время все сошлись на том, что главный критерий успешности компании-её стоимость. Давайте выделим три основных подхода оценки стоимости бизнеса в России.

Каждый подход имеет свои методы, плюсы и недостатки, давайте рассмотрим их поподробнее.

Ключевые слова: капитализация, стоимость, бизнес, доход, методы, оценка, актив, доходный.

Доходный подход коценке бизнеса.

Доходный подход в оценки стоимости бизнеса применяют в таких случаях когда владелец компании имеет желание свой бизнес или наоборот усовершенствовать его и ввести новые инвестеционные проекты. Так или иначе, в реальности всех теоретических покупателей нашего бизнеса/инвесторов не интересует продукт который призводит бизнес, услуги, здания и оборудования. Их интересует только объем дохода который покупатель может получить если вложит деньги в наш бизнес. Этот подход определяет прибыль компании, эффективность, благосостояние. [1]

В доходном подходе существует 2 метода оценки стоимости бизнеса, давайте их рассмотрим.

Метод прямой капитализации.

Рыночную стоимость нашего предприятия можно оценить с помощью формулы V=D/R.

D-годовой доход компании.

R-коэффициент капитализации нашего предприятия.

Формула подразумевает под собой, что мы уже владеем информацией на отрезок времени вперед. Этот метод подойдет для компаний, которые уверены в своем стабильном доходе и рассчитывают на то, что их рентабельность будет повышаться в дальнейшем времени. [5]

Метод дисконтирования предполагаемых денежных потоков доходов.

В этом случае мы производим дисконтирование будущего потока по ставке дисконта.

Суть метода заключается в том, что количество денежных средств, которая у компании есть сейчас стоит больше, чем такая же сумма денежных средств в будущем. Причин множество, начиная от форс мажора заканчивая инфляцией. Для того чтобы провести оценку по данному методу нужно оценить наши будущие потоки и правильно рассчитать ставку дисконта. Дисконтирование часто используют в таких случаях, когда мы можем предполагать, что прибыль нашего предприятия через какое-то количество времени будет отличаться от текущей прибыли. [7] Этот метод пользуется эффективностью для оценки крупных коммерческих предприятий.

С доходным подходом для оценки стоимости бизнеса в России мы пришли к логическому выводу. Давайте рассмотрим, как работает затратных подход к оценке стоимости бизнеса.

С точки зрения затратного подхода бизнес рассматривают с позиции понесенных издержек. Когда балансовая стоимость активов компании различается с её рыночной стоимостью. Это подразумевает необходимость корректировки баланса. [3]

Данный подход используют в случаях, когда компании не приносит стабильной прибыли. Когда предприятие недавно образовано или находится на стадии ликвидации. Мы определяем рыночную стоимость каждого актива в отдельности, а затем вычитываем из суммы всех активов величину обязательств компании. Исходя из данной информации, мы получаем собственный капитал. Затратный подход к оценке стоимости бизнеса включает в себя три метода.

Метод чистых активов.

Когда определяется чистая рыночная стоимость активов предприятия, а после вычитают величину ее обязательств. Корректировки в таком случае вносятся в статьи бухгалтерского баланса.

Метод ликвидационной стоимости.

Для данного метода рассчитывают всю сумму, которую владелец предприятия получит если ликвидирует свой бизнес и продаст все свои активы по отдельность. В данном методе рассчитывают затраты на демонтаж, выплаты посредникам, комиссионные, налоги на продажу.

Сравнительный подход коценке стоимости бизнеса.

В данном подходе мы рассчитываем информацию о компаниях и сопоставляем с компанией, которая подлежит оценке.

Точность расчетов зависит напрямую от достоверности информации, которую мы собрали о конкурентах. Сравнительный подход используется редко, так как найти относительно одинаковые компании довольно-таки затруднительно.

Сравнительный подход содержит в себе три метода:

Метод рынка капитала- в его основе лежат цены, которые были сформированы на фондовых рынках. Рассчитывая стоимость одной акции предприятия, оценщик в данном случае ориентируется на стоимость одной акции компании конкурента.

Метод отраслевых коэффициентов.

В данном методе мы опираемся на расчеты соотношения стоимости нашего бизнеса и рядом комплексов финансовых параметров.

Для этого метода требуется информация о том на каких условиях были проданы предприятия с определенными финансовыми показателями.

Здесь разговор идет о достаточно длительных наблюдениях, которые в итоге позволяют нам выработать формулы для оценки активов компании.

Сильные и слабые стороны каждого подхода для оценки стоимости бизнеса представлены на рис.1

Теория гласит, что независимо от того, какой подход выбран в качестве основного, результат — а именно стоимость бизнеса — должен быть одинаков. На практике такое едва ли возможно. Рынок далек от идеальных моделей, конкуренция несовершенна, а количество показателей в основе формул слишком велико. Поэтому разные подходы, скорее всего, покажут разные результаты. Выбирать нужно тот, который в большей степени подходит к характеристикам конкретного бизнеса. Кроме того, широкое применение находит опционная модель. Она допускает, что стоимость компании может быть величиной переменной, напрямую зависящей от внешних факторов.

Литература:

- Асват Дамодаран, Инвестиционная оценка. Инструменты и методы оценки любых активов. Альпина Паблишер, 2010 г.

- Дамодаран в своей работе использует термин фирма, что является тождественным нашему термину компания.

- З. Кристофер Мерсер и Трэвис У. Хармс, под научной редакцией В. М. Рутгаузера, Интегрированная Теория Оценки Бизнеса. Издательство Маросейка, 2008.

- И. В. Косорукова, С. А. Секачев, М. А. Шуклина, Оценка стоимости ценных бумаг и бизнеса. МФПА, 2011.

- Косорукова И. В. Конспект лекции. Оценка стоимости бизнеса. ИФРУ, 2012.

- Ричард Брейли, Стюарт Майерс, Принципы корпоративных финансов. Библиотека «Тройки Диалог». Издательство Олимп-Бизнеса, 2007.

- Уильям Ф. Шарп, Гордон Дж. Александер, Джеффри В. Бейли, Инвестиции. Издательство Инфра-М, Москва, 2009.

Основные термины (генерируются автоматически): оценка стоимости бизнеса, доходный подход, рыночная стоимость, сравнительный подход, бизнес, затратный подход, Россия, ставок дисконта, стоимость бизнеса, актив.

moluch.ru

85. Подходы и методы оценки стоимости бизнеса

Рассмотрим методы оценки, применяемые при различных подходах.

Доходный подход. Основных методов доходного подхода два.

1. Метод капитализации доходов. Стоимость бизнеса (V) определяется по формуле

V= D/R, где D — чистый доход бизнеса за год; R — коэффициент капитализации.

2. Метод дисконтирования денежных потоков. Стоимость бизнеса получают на основе прогнозирования потоков дохода от него и их дисконтирования в соответствии с требуемой инвестором ставкой дохода.

Если доходы предприятия существенно изменяются год от года, то для целей оценки бизнеса выбирается метод дисконтирования денежных потоков, для чего проводится прогнозирование денежных потоков в разные временные периоды.

Ставку дисконтирования обычно определяют кумулятивным методом, который основывается на учете безрисковой ставки дохода, к которой прибавляется экспертно оцениваемая премия за инвестирование в данную компанию. Эта премия представляет собой доход, который требует инвестор в качестве компенсации за дополнительный риск, связанный с капиталовложениями в данную компанию, по сравнению с безрисковыми инвестициями.

Кумулятивный метод наилучшим образом учитывает все виды рисков инвестиционных вложений, связанные как с факторами обшего для отрасли и экономики характера, так и со спецификой оцениваемого предприятия.

Затратный подход основан на определении рыночной стоимости активов и текущей стоимости обязательств. Методов затратного подхода тоже два.

1. Метод стоимости чистых активов. Стоимость бизнеса равна рыночной стоимости всех активов предприятия за вычетом обязательств.

2. Метод ликвидационной стоимости. Стоимость бизнеса равна суммарной стоимости всех активов предприятия за вычетом обязательств с учетом затрат на его ликвидацию.

Применение затратного подхода в оценке бизнеса наиболее обоснованно в следующих случаях:

оценка всего предприятия;

оценка контрольного пакета акций компании, обладающей значительными материальными активами;

оценка недавно созданных предприятий, когда отсутствуют ретроспективные данные о прибылях или имеются затруднения с обоснованным прогнозированием величины будущих прибылей или денежных потоков;

нет рыночной информации о предприятиях-аналогах;

в случае ликвидации предприятия (метод ликвидационной стоимости).

Затратный подход применим для оценки предприятий, обладающих значительными материальными активами, и новых предприятий.

Сравнительный подход. Для сравнения выбираются конкурирующие с оцениваемым бизнесом объекты, проводится соответствующая корректировка данных. В основу приведения поправок положен принцип вклада. Сравнительный подход реализуется посредством трех методов.

1. Метод рынка капитала. Стоимость бизнеса определяется на основе анализа рыночных цен акций аналогичных предприятий.

2. Метод сделок. Стоимость бизнеса определяется с учетом цен приобретения контрольных пакетов акций предприятий-аналогов.

3. Метод отраслевых коэффициентов. Ориентировочная стоимость бизнеса рассчитывается на основе отраслевой статистики.

Для расчетов по методам рынка капиталов и сделок необходимо использование оценочных мультипликаторов.

Как уже говорилось, сравнительный подход дает наиболее точные результаты, если существует активный рынок аналогичных объектов собственности.

studfiles.net

4. Подходы и методы оценки стоимости бизнеса

Оценку бизнеса осуществляют с позиций трех подходов:

Доходный подход.

Сравнительный подход.

Затратный подход.

Доходный подход – это совокупность методов оценки стоимости объекта оценки, основанных на определении ожидаемых доходов от объекта оценки. |

Доходный подход определяет стоимость собственного капитала как сумму текущих стоимостей будущих доходов оцениваемого предприятия.

При этом применяется оценочный принцип ожидания и учитываются продолжительность периода получения возможного дохода, степень и вид рисков, сопровождающих данный процесс.

. В доходном подходе выделяют два основных метода.

Стоимость бизнеса определяется по формуле:

V= I : R

где I- чистый доход бизнеса за год;

R — коэффициент капитализации.

Если доходы предприятия существенно меняются год от года, то для целей оценки бизнеса выбирают метод дисконтирования денежных потоков, для чего проводится прогнозирование денежных потоков в разные временные периоды.

Ставку дисконтирования обычно определяют кумулятивным методом, который основывается на учете безрисковой ставки дохода, к которой прибавляется экспертно оцениваемая премия за инвестирование в данную компанию. Эта премия представляет собой доход, который требует инвестор в качестве компенсации за дополнительный риск, связанный с капиталовложениями в данную компанию, по сравнению с безрисковыми инвестициями.

Затратный подход — совокупность методов оценки стоимости объекта оценки, основанных на определении затрат, необходимых для воспроизводства либо замещения объекта оценки с учетом его износа. |

Экономическая сущность затратного подхода к оценке бизнеса, заключается в том, что оценивается рыночная стоимость собственного капитала компании путем вычитания из обоснованной рыночной стоимости суммы ее активов текущей стоимости всех ее обязательств.

Базовая формула затратного подхода :

CK= A – O, где СК — стоимость ; А – активы; О-обязательства. |

Затратный подход рассматривает стоимость компании с точки зрения понесенных издержек.

Затратный подход базируется на принципах замещения, наилучшего и наиболее эффективного использования, сбалансированности, экономической величины и экономического разделения.

Затратный подход к оценке бизнеса представлен следующими методами:

1. Метод стоимости чистых активов.

Стоимость собственного капитала компании определяется путем вычитания из рыночной стоимости суммы активов текущей стоимости всех обязательств.

2. Метод ликвидационной стоимости.

Ликвидационная стоимость компании рассчитывается путем вычитания из скорректированной стоимости всех активов баланса суммы текущих затрат, связанных с ликвидацией предприятия, равна суммарной стоимости всех активов предприятия за вычетом обязательств с учетом затрат на его ликвидацию.

Сравнительный подход — совокупность методов оценки стоимости объекта оценки, основанных на сравнении объекта оценки с аналогичными объектами, в отношении которых имеется информация о ценах. |

Сравнительный подход предполагает, что ценность собственного капитала фирмы определяется тем, за сколько он может быть продан при наличии достаточно сформированного рынка. Другими словами, наиболее вероятной ценой стоимости оцениваемого бизнеса может быть реальная цена продажи сходной фирмы, зафиксированная рынком.

Возможность применения сравнительного подхода зависит:

во-первых, от наличия активного финансового рынка, поскольку подход предполагает использование данных о фактически совершенных сделках;

во-вторых, от открытости рынка или доступности финансовой информации, необходимой оценщику;

в -третьих, наличия специальных служб, накапливающих ценовую и финансовую информацию.

В зависимости от целей, объекта и конкретных условий оценки сравнительный подход предполагает использование трех основных методов:

Метод компании — аналога или метод рынка капитала основан на использовании цен, сформированных открытым фондовым рынком. Таким образом, базой для сравнения служит цена на единичную акцию АО открытого типа. В чистом виде метод используется для оценки миноритарного пакета акций.

Метод сделок или метод продаж ориентирован на цены приобретения предприятия в целом либо контрольного пакета акций. Это определяет наиболее оптимальную сферу применения данного метода — оценки предприятия(100%) или контрольного пакета акций.

Метод отраслевых коэффициентов или метод отраслевых соотношений основан на использовании рекомендуемых соотношений между ценой и определенными финансовыми параметрами. Отраслевые коэффициенты рассчитаны на основе длительных статистических наблюдений специальными исследовательскими институтами за ценой продажи предприятия и его важнейшими производственно-финансовыми характеристиками.

studfiles.net

цели проведения, основные подходы и методы оценки

В последнее время тема оценки стоимости компании становится все более важной для собственников компании, инвесторов, аналитиков, государственных служащих и других лиц. Несмотря на то, что оценка стоимости как методика появилась еще в 1960х годах, когда Мертон Миллер и Франко Модильяни опубликовали свой труд под названием «Дивидендная политика, рост и оценка стоимости акций», в наше время методики оценки стоимости совершенствуются, и интерес к данному финансовому процессу лишь возрастает.

В первой главе будут рассмотрены основные понятия, связанные с оценкой стоимости бизнеса, будут определены цели оценки стоимости и будут изучены различные подходы и методы оценки предприятия.

1.1. Основные понятия, связанные с оценкой стоимости бизнеса

Любой актив имеет определенную стоимость, будь то финансовый или материальный актив. Для того чтобы управление активами было успешным необходимо не только понимать суть стоимости актива, но и иметь знание о факторах, которые оказывают влияние на эту стоимость.

При совершении сделки о покупке или продаже актива, продавец и покупатель согласовывают цену, по которой данный актив будет отчужден в зависимости от ряда рыночных факторов. Эта цена представляет собой рыночную стоимость данного актива, и чаще всего является объектом оценки профессиональных экспертов-оценщиков. Эксперты – оценщики занимаются оценочной деятельностью, которая согласно ФЗ «Об оценочной деятельности в РФ» от 29 июля 1998 г. №135-ФЗ (ст.3) представляет собой «деятельность субъектов оценочной деятельности, направленную на установление в отношении объектов оценки рыночной или иной стоимости».

В учебнике А.Г.Грязновой и Н.А. Федотовой «Оценка бизнеса», дается следующее определение: «оценка стоимости бизнеса – это расчет и обоснование стоимости предприятия на определенную дату» [5, C. 55]. Для того чтобы оценить стоимость бизнеса необходимо учесть множество факторов, которые влияют на нее в данный момент времени и в условиях данного рынка. Сущность данного определения раскрывает основные черты оценки стоимости бизнеса. Рассмотрим каждую из них подробнее.

Для начала нужно отметить, что характерной чертой оценки стоимости бизнеса является то, что это процесс, а, следовательно, для получения эффективного результата необходимо осуществить ряд операций, которые зависят от целей оценки, характеристики объекта и методов оценки стоимости. Подробнее об этом речь пойдет в следующих пунктах.

Так же оценка стоимости является упорядоченным процессом, который включает в себя следующие этапы: постановка цели оценки, выбор вида стоимости, который будет оцениваться, сбор и обработка необходимой информации, выбор метода оценки и обоснование данного выбора, расчет величины стоимости объекта и проверка полученных результатов.

Еще одной чертой этого процесса является связь оценки стоимости с рыночной ситуацией в целом, которую необходимо учитывать при расчете стоимости. То есть при оценке стоимости объекта требуется учитывать не только его внутренние характеристики, но так же и ряд рыночных факторов, таких как: рыночная конъюнктура, уровень конкуренции в отрасли, возможные риски, связанные с получением дохода от реализации объекта, среднерыночный уровень доходности, цены главных конкурентов и т.д. Самыми важными факторами из вышеперечисленных являются время и риск.

Рыночная стоимость может меняться в очень короткие промежутки времени из-за большого количества факторов. Поэтому при ее расчете важна продолжительность прогнозного периода. Более того рыночная стоимость всегда рассчитывается на конкретный момент времени, так как через неделю или месяц этот показатель может уже измениться (Rappaport, 1998).

При расчете рыночной стоимости возникает риск, связанный с вероятностью того, что доход, который будет получен от вложения инвестиций в какой-либо бизнес, будет меньше или больше прогнозного. Следует отметить, что риски бывают разными и, что не существует ценных бумаг в рыночной экономике, которые бы не имели риска.

Таким образом, можно сделать вывод о том, что рыночная стоимость зависит от множества факторов и является «наиболее вероятной ценой, по которой данный объект оценки может быть отчужден на открытом рынке, когда стороны сделки действуют разумно, располагая всей доступной информацией, на величине цены сделки не отражаются какие-либо чрезвычайные обстоятельства » [1, ст.3].

1.2. Цели проведения оценки стоимости предприятия

Прежде чем начать оценивать стоимость бизнеса необходимо определить конкретную цель для данной оценки. Прежде всего, формулировка цели требуется для того, чтобы определить вид стоимости, которая будет рассчитана, и выбрать верные методы ее оценки.

Чаще всего целью оценки является определение стоимости бизнеса, которая «необходима клиенту для принятия инвестиционного решения, для заключения сделки, для внесения изменений в финансовую отчетность и т.д» [5,С.20]. Оценка стоимости бизнеса важна не только для потенциальных инвесторов, но и для других сторон, таких как: государство, акционеры, кредиторы, управляющие, поставщики, страховые фирмы.

В зависимости от своих интересов, стороны, нуждающиеся в оценке, определяют ее цели. Согласно классификации Грязновой А.Г. оценку стоимости бизнеса проводят в целях (Грязнова, 2003):

повышения эффективности текущего управления предприятием, фирмой;

купли-продажи акций, облигаций предприятий на фондовом рынке;

принятия обоснованного инвестиционного решения;

купли-продажи предприятия его владельцем целиком или по частям;

установления доли совладельцев в случае подписания или расторжения договора или в случае смерти одного из партнеров;

реструктуризации предприятия. Ликвидация предприятия, слияние, поглощение либо выделение самостоятельных предприятий из состава холдинга предполагают проведение его рыночной оценки, так как необходимо определить цену покупки или выкупа акций, цену конверсии или величину премии, выплачиваемой акционерам поглощаемой фирмы;

разработки плана развития предприятия. В процессе стратегического планирования важно оценить будущие доходы фирмы, степень ее устойчивости и ценность имиджа;

определения кредитоспособности предприятия и стоимости залога при кредитовании. В данном случае оценка требуется в силу того, что величина стоимости активов по бухгалтерской отчетности может резко отличаться от их рыночной стоимости;

страхования, в процессе которого возникает необходимость определения стоимости активов в преддверии потерь;

налогообложения. При определении налогооблагаемой базы необходимо провести объективную оценку дохода предприятия, его имущества;

принятия обоснованных управленческих решений. Инфляция искажает финансовую отчетность предприятия, поэтому периодическая переоценка имущества независимыми оценщиками позволяет повысить реалистичность финансовой отчетности, являющейся базой для принятия финансовых решений;

осуществления инвестиционного проекта развития бизнеса. В этом случае для его обоснования необходимо знать исходную стоимость предприятия в целом, его собственного капитала, активов, бизнеса.

Определившись с целью оценки, можно понять какие методы следует использовать для того чтобы оценить стоимость компании.

1.3. Подходы и методы оценки стоимости компании

Для того чтобы выбрать метод оценки стоимости компании, необходимо в первую очередь опираться на цели оценки и особенности самой компании. Выбор метода оценки стоимости объекта очень важен, так как разные методы могут дать совершенно разные результаты. Такие отклонения могут быть вызваны несовершенством рынка и сбором неверной информации о компании.

Традиционно выделяют три подхода к определению оценки стоимости бизнеса: доходный, затратный и сравнительный. Рассмотрим подробнее каждый из этих подходов и выделим основные методы каждого подхода.

Доходный подход

Доходный подход является самым распространенным методом оценки стоимости компании, так как он используется при принятии решения об инвестировании в компанию. Любой инвестор, который хочет вложить свои деньги в бизнес, надеется в будущем получать доход, который бы окупил все его вложения и приносил бы прибыль.

«Доходный подход – это совокупность методов оценки стоимости объекта оценки, основанных на определении ожидаемых доходов от объекта оценки». [7,С.93]

Данный подход основан на расчете стоимости компании путем привидения будущих доходов к дате оценки. Этот подход используется, когда можно точно спрогнозировать будущие доходы компании.

К основным методам доходного подхода относятся метод капитализации дохода и метод дисконтирования денежных потоков.

Метод капитализации денежных доходов применяется чаще всего для оценки компаний, которые успели накопить активы, имеют стабильное производство и находятся на стадии зрелости. Данный метод позволяет «оценить стоимость компании на основе капитализации дохода за первый прогнозный период при предположении, что величина дохода будет такой же и в последующие прогнозные годы» [7,С.103].

В методе капитализации дохода необходимо определить будущие денежные потоки или будущую среднюю прибыль, которые получит компания.

Этот метод достаточно прост по сравнению с методами дисконтирования, так как при оценке не нужно делать долгосрочный прогноз доходов, но применение этого метода ограничено количеством стабильных предприятий, которые находятся на стадии зрелости.

Таким образом, главным фактором, определяющим возможность применения этого метода, является наличие стабильного дохода у рассматриваемой компании. Можно выделить следующие этапы проведения метода капитализации дохода (Sharipo, 1989):

– обоснование стабильности получения дохода;

Можно определить, стабилен доход или нет на основании анализа финансовой отчетности компании.

– определение величины капитализируемого дохода;

Величина дохода, который будет капитализирован, может вычисляться как прогнозный доход на один год после даты оценки или как средняя величина дохода за какое-то количество лет.

– расчет ставки капитализации;

Ставка капитализации для компании выводится из ставки дисконтирования путем вычитания ожидаемых среднегодовых темпов роста дохода или денежного потока. То есть ставка капитализации обычно меньше ставки дисконтирования.

– капитализация дохода;

– внесение итоговых поправок.

На практике метод капитализации дохода используется редко, из-за рыночных колебаний и неустойчивости доходов большинства компаний.

Гораздо чаще компании применяют метод дисконтирования денежных потоков для оценки своей стоимости. Это связано с тем, что данный метод опирается на тот факт, что денежные потоки изменяются каждый год. Таким образом, метод дисконтирования денежных потоков основан на прогнозе будущих потоков данной компании, которые дисконтируются по ставке дисконтирования, которая является функцией риска ожидаемых денежных потоков (Gordon, 1962). Расчет стоимости компании, с помощью дисконтирования денежных потоков производится по следующей формуле [7,С.105]:

, (1)

где: PV – текущая стоимость компании;

CF – денежный поток;

FV – стоимость активов в постпрогнозный период;

R – ставка дисконтирования;

n– количество лет прогнозирования.

Метод дисконтирования денежных потоков чаще всего применяется для компаний, которые находятся на стадии роста или развития, т.е. это относительно молодые компании. В таких компаниях ожидается, что будущие денежные потоки будут значительно варьироваться по сравнению с настоящими или данная компания хочет реализовать инвестиционный проект, который окажет существенное влияние на будущие денежные потоки.

Этапы проведения оценки стоимости бизнеса с помощью дисконтирования денежных потоков, следующие:

сбор необходимой информации;

Для расчета стоимости бизнеса требуется информация из бухгалтерского баланса компании, ее отчета о прибылях и убытках, отчета о движении денежных средств и других рыночных показателей.

выбор модели денежного потока;

Денежный поток – это разница между притоком и оттоком денежных средств компании. Существует две основных модели денежного потока – это денежный поток на собственный капитал и денежный поток на весь инвестированный капитал.

определение длительности прогнозного периода;

Длительность прогнозного периода определяется в зависимости от предполагаемого роста основных показателей компании и планов по развитию компании, которые принимает менеджмент. Чаще всего в качестве периода прогноза берется количество лет, через которое компания сможет выйти на постоянные темпы роста денежного потока.

проведение ретроспективного анализа валовой выручки и расходов, а также их прогноз;

При прогнозе валовой выручки и расходов компании можно использовать два способа: укрупненный и детальный подходы. Укрупненный подход основывается на прогнозе выручки, которая рассчитывается с учетом темпа ее роста за предыдущие годы. При вычислении прогнозного значения расходов, данный подход подразумевает, что переменные затраты будут пропорционально увеличиваться с ростом выручки. Детальный подход основывается на изучение большого количества информации. Так для расчета валовой выручки необходимы данные об объемах реализации продукции прошлых лет, текущие и прогнозные цены на продукцию и прогнозы специалистов относительно изменения экономических условий. Для расчета расходов данный подход определяет себестоимость продукции по элементам затрат.

расчет величины денежного потока для каждого года прогнозного периода;

Существует два метода расчета величины денежного потока. Первый метод – это косвенный метод, который осуществляется путем анализа движения денежных средств по направлениям деятельности компании. Данный метод основывается на составлении бюджета движения денежных средств и дальнейшем вычислении денежного потока. Второй метод – прямой метод, направлен на анализ движения денежных средств по статьям прихода и расхода, т.е. он основан на рассмотрении бухгалтерского баланса компании и дальнейшего вычисления денежного потока на его основании.

определение ставки дисконтирования;

Расчет ставки дисконтирования учитывает следующие факторы: наличие разных источников привлекаемого капитала, изменение стоимости денег во времени и возможные риски. Исходя из того какая модель денежного потока была выбрана, компания определяет ставку дисконта: для денежного потока собственного капитала – это модель кумулятивного построения ставки или модель оценки капитальных активов (CAPM), а для денежного потока инвестированного капитала – это модель средневзвешенной стоимости капитала (WACC).

расчет текущей стоимости будущих денежных потоков и стоимости компании в постпрогнозный период, а также их суммарного значения;

Постпрогнозный период – это оставшийся срок жизни компании, в течении которого ожидается средний стабильный темп роста денежных потоков. Для расчета стоимости компании в постпрогнозный период вычисляется стоимость реверсии. Реверсия – доход от возможной перепродажи предприятия в конце периода прогнозирования. Существует несколько способов расчета реверсии, в зависимости от того какие у компании есть перспективы развития в будущем. Существуют следующие методы расчета реверсии: метод расчета по ликвидационной стоимости, метод расчета по стоимости чистых активов, метод предполагаемой продажи и модель Гордона.

внесение итоговых поправок.

Метод дисконтированных денежных потоков позволяет получить рыночную оценку стоимости компании, которая показывает, насколько компания перспективна. Именно поэтому данный метод является самым привлекательным методом оценки для инвесторов, которые хотят вложить свои активы в прибыльную, развивающуюся и перспективную компанию.

Применение доходного подхода для расчета стоимости компании имеет как преимущества, так и недостатки. К преимуществам доходного подхода можно отнести то, что:

– данный подход учитывает будущее изменение доходов и расходов компании. Таким образом, он показывает доходность компании, что в свою очередь удовлетворяет интересы собственников, которые хотят получить дивиденды;

– применение этого подхода помогает принять решения об инвестировании в компанию, то есть данный подход учитывает интересы потенциальных инвесторов;

– этот подход учитывает перспективы развития компании.

Основные недостатки данного подхода следующие:

– сложность прогнозирования долгосрочных потоков доходов и расходов, так как экономика неустойчива. В результате чего увеличивается вероятность неправильного прогноза, с увеличением прогнозного периода;

– сложность расчета ставок капитализации и дисконтирования, так как существуют различные способы их вычисления;

– существование рисков, которые могут оказать существенное влияние на прогнозируемый доход;

– возможность несоответствия реальных доходов компании тем, что они показывают в своей бухгалтерской отчетности.

В итоге можно сказать, что доходный подход имеет свои преимущества и недостатки, но на сегодняшний день широко применяется на практике при оценке стоимости бизнеса.

Затратный подход

Затратный подход основывается на расчете рыночной стоимости всех активов и стоимости всех обязательств компании. Чаще всего данный подход применяется компаниями, которые обладают значительными материальными активами, когда компания является убыточной, при ликвидации компании или когда невозможно оценить ее доходным или сравнительным подходами.

В общем случае формула расчета стоимости компании, с помощью затратного подхода выглядит следующим образом:

Стоимость компании = Активы – Обязательства (2)

Подход, основанный на затратах имеет два возможных метода расчета стоимости компании – это метод чистых активов и метод ликвидационной стоимости. Рассмотрим каждый из этих методов подробнее.

Метод чистых активов основан на анализе рыночной стоимости активов и обязательств предприятия. При расчете стоимости компании этим методом, необходимо выполнить следующие этапы:

расчет рыночной стоимости всех активов компании;

расчет текущих обязательств компании;

вычисление разницы между полученными активами и обязательствами.

При расчете стоимости активов компании, необходимо рассмотреть следующие активы [7,С.191]:

– нематериальные активы;

– долгосрочные финансовые вложения;

– здания, сооружения;

– машины, оборудование;

– запасы;

– дебиторская задолженность;

– прочее.

При расчете текущих обязательств, следует включить следующие статьи:

– долгосрочные и краткосрочные обязательства по займам и кредитам;

– кредиторская задолженность;

– задолженность по выплате дивидендов;

– резервы предстоящих расходов;

– прочее.

Использование метода чистых активов, при вычислении стоимости компании не всегда дает объективную оценку ее фактической стоимости. Но в реальности из-за отсутствия рыночной информации, компаниям приходится прибегать к данному методу. Однако сейчас данный метод менее распространен, в связи с развитием компаний, занимающихся разработкой новых технологий, чьи активы состоят в большинстве своем из нематериальных активов, которые очень сложно оценить.

Еще один метод затратного подхода – это метод ликвидационной стоимости. Данный метод основан на «определении разности между суммарной стоимостью всех активов предприятия и обязательств с учетом затрат на его ликвидацию» [7,С.153]. Данный метод применяется компаниями, которые находятся на стадии банкротства, убыточными компаниями, компаниями, решившими о своей ликвидации.

При расчете ликвидационной стоимости необходимо выполнить следующие этапы:

проанализировать финансовую отчетность компании;

Данный анализ проводится с целью определения достаточно ли у компании средств на покрытие ее задолженности.

сформировать представление о том, какое количество активов необходимо оценить;

При данной оценке имущества, активы компании делятся на наиболее ликвидные (оборотные активы) и менее ликвидные (необоротные активы)

рассчитать сумму задолженности компании;

разработать календарный график процесса ликвидации компании;

В процессе ликвидации компания продает свои имеющиеся активы, но следует учесть, что разные активы продаются за разные промежутки времени. Так, недвижимость продается в среднем за один-два года, а запасы, сырье и материалы обычно реализуются сразу после решения об их продаже.

рассчитать и обосновать размеры затрат;

При расчете затрат необходимо выделить затраты на ликвидацию и затраты, которые непосредственно связаны с владением активов до их продажи. К затратам на ликвидацию относятся следующие расходы: комиссионные оценочных и юридических фирм, налоги и сборы, которые нужно будет заплатить при продаже. А к затратам, связанным с владением активов можно отнести расходы на сохранение запасов готовой продукции, оборудования, недвижимости и управленческие расходы по поддержанию работы компании до завершения ее ликвидации.

оценить продаваемые активы;

определить ставку дисконтирования;

Ставка дисконтирования определяется в зависимости от срока реализации имущества, а также для каждого актива может быть установлена разная ставка, в зависимости от его ликвидности.

определить выручку от продажи активов (материальных и нематериальных), с учетом графика реализации этих активов;

погасить текущую задолженность компании, которая возникла за период ликвидации, и выплатить ее обязательства;

Обязательства компании выплачиваются кредиторам в очередности согласно статье 64 ГК РФ [2].

оценить ликвидационную стоимость;

Ликвидационная стоимость определяется путем вычитания из скорректированной текущей стоимости активов компании, имеющихся обязательств.

Затратный подход имеет свои плюсы и минусы. К основным плюсам данного подхода относится то, что:

– этот подход основан на учете влияния производственно-хозяйственных факторов на стоимость активов;

– данный подход учитывает степень износа активов при оценке уровня развития технологии;

– оценка активов основывается на анализе финансовых и уче6тных документов, т.е. имеет объективную основу.

Но есть и минусы у затратного подхода, а именно, то, что он:

– не учитывает перспективы развития компании и рыночную ситуацию на дату оценки;

– не учитывает возможные риски;

– не учитывает основные финансово-экономические показатели деятельности компании.

Сравнительный подход

Еще один подход к оценке стоимости компании – это сравнительный подход, который направлен на определение стоимости бизнеса на основании рыночной цены аналогичных компаний.

Применение данного подхода возможно только при наличии нескольких факторов. Во-первых, необходимо наличие развитого финансового рынка, так как сравнительный подход направлен на использование данных о свершившихся сделках. Во-вторых, на рынке должен быть доступ к информации о финансовых показателях компаний, схожих с оцениваемой.

Существует три основных метода оценки стоимости компании, которые относятся к сравнительному подходу – это метод компании-аналога (метод рынка капитала), метод сделок и метод отраслевых коэффициентов. Рассмотрим каждый из этих методов подробнее.

Метод компании аналога или метод рынка капитала основан на анализе реальных цен акций, которые сформировались на открытом фондовом рынке. В качестве базы для сравнения берется цена одной акции открытого акционерного общества. И данный метод используется для оценки миноритарного пакета акций.

Метод сделок направлен на сравнение данных по продаже контрольных пакетов акций компании или о продажах компаний целиком. Этот метод применяется, когда осуществляется покупка контрольного пакета акций компании, а так же когда оценивается закрытое акционерное общество, которое имеет компании-аналоги открытого типа. Так же этот метод включает в себя анализ мультипликаторов.

Метод отраслевых коэффициентов основывается на использовании рекомендуемых соотношений между ценой и определенными финансовыми параметрами. Обычно отраслевые коэффициенты рассчитываются специальными аналитическими организациями, которые производят свои расчеты, используя длительные статистические наблюдения за ценой продажи компании и за другими важными производственно-финансовыми показателями.

В России чаще всего используют первые два метода сравнительного подхода, а именно метод рынка капитала и метод сделок. Эти методы имеют схожую технологию применения, а различие заключается в том, что в одном случае мы находим цену одной акции, которая не дает никакого контроля собственнику, а в другом случае мы получим цену контрольному пакета акций, который включает в себя премию за элементы контроля.

Рассмотрим этапы процесса оценки стоимости компании, которые характерны для метода сделок и метода рынка капитала [7,С.153]:

изучение рынка и отрасли, в которой действует данная компания.

выбор компаний-аналогов, которые будут использованы для сравнения;

финансовый анализ;

расчет ценовых мультипликаторов;

выбор мультипликаторов, которые целесообразно применять к оцениваемой компании;

определение итоговой величины стоимости компании путем взвешивания промежуточных результатов;

внесение итоговых поправок на степень контроля.

При оценке стоимости компании с помощью сравнительного подхода важную роль играет выбор компаний-аналогов. Отбор данных компаний обычно осуществляется в три этапа. На первом этапе, выбирается максимально возможное число компаний, которые похожи на оцениваемую. Данный поиск осуществляется путем выявления основных конкурентов. На данном этапе основным критерием сопоставимости выступает сходство отрасли. На втором этапе, список возможных компаний-аналогов сокращается, в связи с тем, что некоторые компании будут закрытыми обществами и о них трудно будет получить информацию. Так же на этом этапе критериями сопоставимости выступают основные характеристики компаний. На третьем и последнем этапе составляется окончательный список компаний-аналогов, который включает себя компании, которые соответствуют всем критериям сопоставимости. Данный список основывается на тщательном анализе дополнительной информации о компаниях. Далее рассмотрим некоторые критерии отбора компаний-аналогов.

Одним из самых первостепенных критериев отбора является отраслевое сходство компаний. Компании-аналоги всегда принадлежат одной отрасли, но следует помнить, что не все компании из одной отрасли сопоставимы. Вначале необходимо сравнить уровень диверсификации производства компаний. Так если потенциальная компания-аналог выпускает один вид продукции или товар, который доминирует в производстве и приносит большую часть общей прибыли, а оцениваемая компания направлена на производство различных товаров, и прибыль от одного товара не приносит большую часть от общей прибыли, то о сопоставимости данный компаний говорить нельзя. Так же сравнению подлежит зависимость результатов деятельности компаний от одних и тех же экономических факторов. В некоторых отраслях, например в строительной отрасли, результаты деятельности зависят не столько от экономических факторов, сколько от места строительства имущества (в Москве цена за квадратный метр значительно отличается от цены в регионах). Еще одним фактором сравнения выступает стадия экономического развития оцениваемой компании и аналогов. Если компания существует уже давно, и успешно функционирует, то она будет иметь определенные преимущества в виде дополнительной прибыли, стабильной клиентуры и поставщиков.

Немаловажным критерием после отраслевого сходства выступает размер компаний. Для того чтобы оценить размер компаний, определяется ряд параметров, таких как: степень капитализация компании, численность персонала, объем реализованной продукции, объем прибыли, число филиалов и другое.

Так же при принятии решения о сопоставимости компаний необходимо определить уровень финансового риска компаний. Данный риск можно оценить на основании следующих критериев: соотношение собственных и заемных средств, уровень ликвидности компании и кредитоспособность компании.

Еще одним фактором сравнения служит качество менеджмента компаний. Однако, анализ данного фактора достаточно сложный, так как проводится на основе косвенных данных, а именно на оценке качества предоставляемой отчетности и уровня образования, опыта, среднего возраста, заработной платы управленческого персонала.

Перечень критериев сопоставимости, который был описан выше, может быть увеличен в зависимости от особенностей оцениваемой компании и личного мнения оценщика о дополнительных критериях.

После того как выбраны компании-аналоги, необходимо посчитать ценовые мультипликаторы, с помощью которых и будет произведена оценка стоимости компании. Ценовой мультипликатор представляет собой отношение между ценой компании и каким-то финансовым или производственным показателем, характеризующим результаты его деятельности. В общем виде формула выглядит так:

(3)

где : М – ценовой мультипликатор;

Ц – цена компании-налога;

ФБ – финансовый или производственный показатель.

Использование ценовых мультипликаторов для оценки стоимости основывается на предположении, что оцениваемая компания и компании-аналоги имеют схожее соотношение между ценой и каким-либо финансовым показателем. Следовательно, рассчитав мультипликатор, можно вычислить цену оцениваемой компании, умножив величину мультипликатора на финансовый показатель нашей компании.

Для того чтобы вычислить ценовой мультипликатор, необходимо во-первых, определить величину капитализации или рыночную стоимость собственного капитала компании-аналога. Чтобы это вычислить нужно умножить количество акций обращающихся на бирже на рыночную цену акций. Таким образом, мы получим значение числителя в формуле. Цена акции берется на последнюю дату, предшествующую дате оценки или она вычисляется как среднее между максимальной и минимальной ценой за последний месяц. Во-вторых, необходимо вычислить значение знаменателя в формуле, то есть финансовые показатели, например, такие как: прибыль, выручка от реализации, стоимость чистых активов, дивидендные выплаты, денежный поток и некоторые другие. Данные показатели берутся за последний отчетный год, за последние 4 квартала или как среднее значение за несколько предыдущих лет.

В оценочной практике чаще всего используются следующие мультипликаторы:

– «Цена/ Прибыль»;

– «Цена/ Денежный поток»;

– «Цена/ дивидендные выплаты»;

– «Цена/ Выручка от реализации»;

– «Цена/ Балансовая стоимость»;

– «Цена/ Чистая стоимость активов»;

В зависимости от особенностей оцениваемой компании, ее отрасли и конкурентов, оценка стоимости компании может быть основана на значении одного мультипликатора, но чаще всего на сочетании нескольких. Выбор величины мультипликатора является сложным и ответственным этапом. В связи с тем, что абсолютно одинаковых компаний не существует, то величина мультипликатора для разных компаний-аналогов может сильно варьироваться. Поэтому, вначале необходимо отбросить экстремальные величины мультипликатора, а затем рассчитать его среднюю и медианную величину по аналогам.

Для того чтобы получить рыночную стоимость оцениваемой компании необходимо выбрать по какому именно мультипликатору мы будем искать стоимость. Но чаще всего в сравнительном подходе рассчитывается несколько мультипликаторов, а затем они взвешиваются, для получения итоговой стоимости. Удельные веса каждого мультипликатора определяются в зависимости от конкретных условий, целей оценки и степени доверия тому или иному показателю.

После расчета итоговой величины стоимости компании необходимо внести корректировки в зависимости от конкретных характеристик компании. Примером корректировок может служить скидка за непроизводственные активы компании, низкую ликвидность, премия за предоставление элементов контроля инвестору (при покупке контрольного пакета акций).

Сравнительный подход имеет свои преимущества и недостатки. Можно отметить следующие преимущества данного подхода:

– при наличии достоверной информации о компаниях-аналогах, результаты оценки будут точными и будут иметь объективную рыночную основу;

– подход основан на анализе реального соотношения спроса и предложения на подобные объекты, так как основан на сравнении оцениваемой компании с аналогами, которые были уже куплены или чьи акции находятся в свободном обращении;

– в цене компании отражаются результаты его производственно-хозяйственной деятельности.

Однако у данного подхода есть и недостатки:

– основой для анализа служит только ретроспективная информация, то есть перспективы развития компании почт инее учитываются;

– сложность сбора информации о компаниях-аналогах из-за недостаточного развития фондового рынка или того, что компании являются закрытыми акционерными обществами;

– велика вероятность того, что компании-аналоги будут иметь сильные различия с оцениваемой компанией, в связи с чем будет необходимо вносить существенные корректировки.

Несмотря на то, что сравнительный подход предполагает трудоемкие расчеты и обширный анализ отрасли, он является неотъемлемым приемом определения обоснованной рыночной стоимости компании.

studfiles.net