Модели формирования портфеля инвестиций. Грамотный подход

Успех инвестиций зависит от правильного выбора модели

Ценные бумаги формируют инвестиционный портфель. Выбор подходящей именно вам модели формирования портфеля инвестиций позволит оптимально распорядиться финансами и достичь поставленных целей. Портфель создается для сохранения средств, их приумножения, поддержания необходимого уровня платежеспособности.

Содержание статьи

Как сформировать оптимальный портфель

Перед формированием портфеля необходимо выбрать оптимальные пропорции. При этом ценные бумаги выбираются по своим свойствам. Так как большинство инвесторов являются консервативными (малорискованными), далее рассмотрим принципы и последовательность формирования инвестиционного портфеля именно для них.

Вариант диверсификации портфеля

- Принцип консервативности. Доля рискованных активов должна быть такой, чтобы в случае потерь покрыть их за счет доходов от высоконадежных активов.

- Принцип диверсификации: не стоит покупать на все средства активы одной компании. Распределите инвестиции по разным направлениям, тем самым снизив риск получения убытков.

- Принцип отраслевой диверсификации. Расширяет второй принцип, указывая на то, что не стоит приобретать активы компаний одной отрасли, одного региона.

- Принцип достаточной ликвидности. Важно поддерживать на оптимальном уровне долю активов, которые можно в случае непредвиденных ситуаций (например, возможность высокодоходной сделки) быстро реализовать и получить средства.

Совет!

Формируйте портфель из разных типов активов. Это поможет снизить риск получения убытка. Например, оптимальный портфель: это акции различного уровня доходности, облигации, сырье.

Современные методы формирования инвестиционного портфеля заключаются в оптимальном подборе бумаг после тщательного анализа и взвешивания всех рисков и возможностей.

Этапы формирования портфеля

Для достижения намеченных целей, другими словами, успеха, важно грамотно сформировать портфель. Формирование инвестиционного портфеля предприятия или физического лица осуществляется в несколько этапов:

- Четкая формулировка целей, выделение приоритетов (дивиденды или рост стоимости бумаг), определение уровня риска, минимальных потерь и прибыли и т.п.

- Определение первоначального состава и видов моделирования портфеля.

- Выбор партнера: компании, которая будет предоставлять услуги по доступу к финансовым рынкам, в том числе международным. Здесь важно определить – это будет зарубежная или отечественная компания. Далее, изучить ее репутацию, доступность к диалогу, виды предлагаемых портфелей, спектр услуг, виды инструментов инвестирования и т.п.

- Выбор банковского учреждения, где будет открыт инвестиционный счет. Сегодня многие банки предоставляют возможность не только открыть у них счет для инвестиций, но и стать партнером, предоставляя услуги брокера.

- Выбор модели управления портфелем.

Формирование портфеля международных инвестиций происходит аналогичным образом.

Формирование инвестиционного портфеля

На сегодняшний день самыми известными и часто применяемыми являются следующие модели, по которым осуществляют формирование инвестиционного портфеля и определение его доходности.

Модель Марковица.

Показатели прибыльности ценных бумаг одного портфеля связаны: рост доходности одних бумаг идет с одновременным ростом по другим бумагам. При этом у третьего вида бумаг доходность не меняется, четвертый вид теряет ее. Эта зависимость носит название корреляции.

У модели есть допущения:

- доходность актива – математическое ожидание доходности;

- риск по активу равен среднему квадратическому отклонению доходности;

- информация по прошлым периодам, которая использовалась для расчета рисков и доходности, показывает и их будущие значения;

- коэффициент линейной корреляции показывать уровень и характер связи между активами инвестиционного портфеля.

Графическая интерпретация модели Марковица

Формирование инвестиционного портфеля и методы управления им по данной модели имеет минус, который заключается в необходимости построения прогнозов, касающихся доходности финансового рынка и безрисковой ставки доходности. Также модель начинает искажать результаты, если разница между средней доходностью по рынку и безрисковой ставкой доходности слишком высока.

В этой модели важно определить показатели, которые описывают распределение: дисперсию, вариацию, математическое ожидание. Это необходимо анализировать до начала формирования портфеля.

Трудоемкость этой модели высока. К примеру, для анализа ста акций необходимо дать оценку пятистам вариациям.

Таким образом, модель можно применять лишь на большом количестве ценных бумаг на стабильном рынке.

Модель Шарпа (индексная).

Шарп попробовал избежать сложности первой модели. Он решил упростить вычисления, чтобы искомое решение было рассчитано с наименьшими усилиями. Он ввел В-фактор.

Он использует корреляцию между колебаниями курсов отдельно взятых акций. По модели, все исходные данные можно рассчитать примерно с помощью только одного основного фактора и отношений, которые связывают его с корректировками курсов выбранных акций. Выявив линейную связь между определенным индексом и курсом акции, можно построить прогнозы и высчитать желаемый курс акции.

Также можно определить общий риск каждой акции в виде общей дисперсии.

Модель равновесной цены.

Основные данные модели: общепризнанные показатели риска (например, инфляция, уровень экономического развития и т.п.).

Здесь предполагаемый доход зависит от большого количества факторов. Предыдущие модели рассчитывали доход по рынку в целом, здесь же вычисляется доля каждого фактора. Уровень дохода корректируется, исходя от того, насколько отдельно взятая акция зависит от экономических колебаний.

По модели можно определить доходность инвестиционного портфеля — формула следующая:

Ожидаемый доход = проценты по акциям (депозиту) без риска + факторы риска.

Факторов должно быть не менее трех. С ростом реакции акции на колебания какого-либо фактора увеличивается и уровень потенциальной прибыли.

Минусом модели можно назвать следующее: практически сложно определить факторы, которые надо включать в модель.

Сегодня этими факторами являются:

- уровень инфляции;

- вероятность неплатежеспособности конкретного предприятия;

- уровень развития промышленного производства;

- уровень процентной ставки по кредитам и депозитам банков.

Модель ценообразования на капитальные активы.

Опирается на тот факт, что, выбирая рисковые инвестиции, инвесторы ожидают получить доходность большую, нежели безрисковая ставка доходности.

Графическая интерпретация модели ценообразования на капитальные активы

Модель предполагает, что уровень доходности будет складываться из уровня прибыли по безрисковым инвестициям и премии за риск, связанной с обладанием рисковым активом.

Выводы по моделям

Изучив модели инвестирования, можно выделить основные моменты, которые необходимо учесть, когда идет комплектование портфеля:

- рынок – это определенное число активов, прибыль по которым в заданный отрезок времени является случайной величиной;

- опираясь на статистические данные, инвестор может оценить средние ожидаемые значения доходности выбранных активов, уровня предполагаемой диверсификации риска;

- доходность портфеля инвестиций является величиной случайной, из каких бы активов инвестор его не сформировал;

- сравнение портфелей инвестиций можно проводить по двум показателям: риск и средняя доходность.

Видео в этой статье поможет более детально разобраться с тем, какие модели формирования инвестиционного портфеля.

Совет!

Автор журнала Forbes Митч Тачман советует делить портфель на три части:

— безопасная гавань: высоколиквидные активы, наличные средства;

— основа: консервативные инвестиции, которые будут давать небольшую, но стабильную прибыль;

— эксперимент: высокорисковые активы. Это часть средств, которыми вы готовы рискнуть.

Вместо заключения

После того, как сделан выбор по моделям формирования портфеля, важно определиться со стилем управления. Это может быть:

- Активный.

- Пассивный.

Активный инвестор постоянно проводит анализ рынка, пересматривает структуру портфеля. Активный стиль предполагает при необходимости быструю диверсификацию рисков, приобретение одних и продажу других активов. Данный стиль подходит для тех, у кого есть возможность практически в течение реального времени отслеживать фундаментальные показатели рынка.

Виды стиля управления

Инструкция для пассивного инвестора будет выглядеть так: купить и забыть. Инвестор предполагает, что рынок эффективный и что через какое-то время активы принесут доходность.

Формирование инвестиционного портфеля – задача сложная, не терпящая спешки.

Можно пройти специальное обучение, где вас научат грамотно использовать модели, оптимально формировать портфель. Сейчас подобные курсы предлагают большое число компаний, которые также могут стать в будущем и вашими брокерами. Цена курсов – от нуля до бесконечности.

Обычно эти компании предлагают их бесплатно, если вы в будущем станете их клиентом.

Поэтому перед тем, как становиться инвестором, стоит тщательно проанализировать все риски, все возможности.

Удачи и выгодных инвестиций!

tv-bis.ru

Модели формирования портфеля инвестиций

Формирование инвестиционного портфеля обычно связывают с созданием оптимального портфеля по соотношению доходности и риска.

Новый подход к диверсификации портфеля был предложен Гарри Марковичем (Марковичем), основателем современной теории портфеля.

По мнению Марковича, инвестор должен принимать решение по выбору портфеля исходя исключительно из показателей ожидаемой доходности и стандартного отклонения доходности. Это означает, что инвестор выбирает лучший портфель, основываясь на соотношении обоих параметров. При этом интуиция играет определяющую роль. Ожидаемая доходность может быть представлена как мера потенциального вознаграждения, связанная с конкретным портфелем, а стандартное отклонение — как мера риска данного портфеля. Таким образом, после того как каждый портфель был исследован в смысле потенциального вознаграждения и риска, инвестор должен выбрать наиболее подходящий для него портфель.

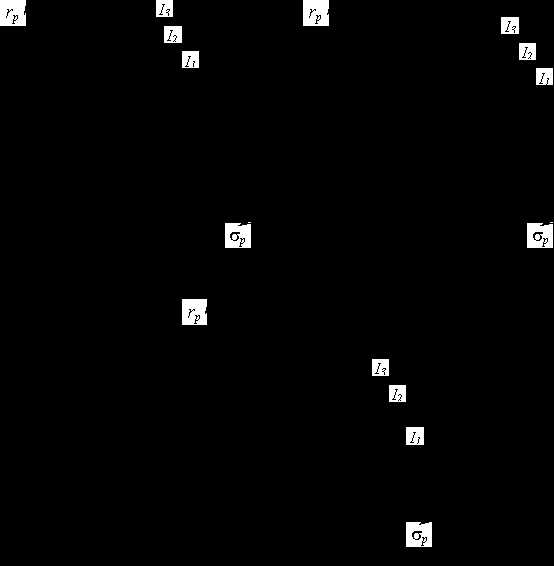

Метод, применяемый при выборе оптимального портфеля, использует «кривые безразличия». Они отражают отношение инвестора к риску и доходности и могут быть представлены как график, на котором по горизонтальной оси откладываются значения риска, мерой которого является стандартное отклонение, а по вертикальной оси — величины вознаграждения, мерой которого служит ожидаемая доходность. Первое важное свойство кривых безразличия состоит в том, что все портфели, представленные на одной заданной кривой безразличия, равноценны для инвестора. Второе важное свойство кривых безразличия: инвестор будет считать любой портфель, представленный на кривой безразличия, которая находится выше и левее, более привлекательным, чем любой портфель, представленный на кривой безразличия, которая находится ниже и правее.

Число кривых безразличия бесконечно, т.е. как бы ни были расположены две кривые безразличия на графике, всегда существует возможность построить третью кривую, лежащую между ними. Также можно сказать, что каждый инвестор строит график кривых безразличия, представляющих его собственный выбор ожидаемых доходностей и стандартных отклонений. Поэтому инвестор должен определить ожидаемую доходность и стандартное отклонение для каждого потенциального портфеля и нанести их на график в виде кривых безразличия.

Инвесторы, формируя портфель, стремятся максимизировать ожидаемую доходность своих инвестиций при определенном приемлемом для них уровне риска (и наоборот, минимизировать риск при ожидаемом уровне доходности). Портфель, удовлетворяющий этим требованиям, называется эффективным портфелем. Наиболее предпочтительный для инвестора эффективный портфель является оптимальным.

Инвестор выберет свой оптимальный портфель из множества портфелей, каждый из которых обеспечивает:

— максимальную ожидаемую доходность для некоторого уровня риска;

— минимальный риск для некоторого значения ожидаемой доходности.

Набор портфелей, удовлетворяющий этим двум условиям, называется эффективным множеством. Причем особую важность имеют портфели, находящиеся на границе этого множества.

Для измерения риска, связанного с отдельной ценной бумагой, достаточно таких показателей, как вариация или стандартное отклонение (стандартная девиация). Но в случае портфеля необходимо принимать во внимание их взаимный риск, или ковариацию. Ковариация служит для измерения двух основных характеристик:

1) вариации доходов по различным ценным бумагам, входящим в портфель;

2) тенденции доходов этих ценных бумаг, которые могут изменяться в одном или разных направлениях.

Другим показателем, используемым для анализа портфеля ценных бумаг, является коэффициент корреляции, который может варьироваться от +1,0 (когда значения двух переменных изменяются абсолютно синхронно, т.е. изменяются в одном и том же направлении) до -1,0 (когда значения переменных изменяются в точно противоположных направлениях). Нулевой коэффициент корреляции показывает, что изменение одной переменной не зависит от изменения другой. Значительная часть различных групп акций на биржах ведущих стран имеет положительный коэффициент корреляции.

Эффективная диверсификация по Марковичу предусматривает объединение ценных бумаг с коэффициентом корреляции менее единицы без существенного снижения доходности по портфелю. В общем, чем ниже коэффициент корреляции ценных бумаг, входящих в портфель, тем менее рискованным будет портфель. Это справедливо независимо от того, насколько рискованными являются данные ценные бумаги, взятые в отдельности, т.е. недостаточно инвестировать в как можно большее количество ценных бумаг, нужно уметь правильно выбирать эти ценные бумаги. Такая диверсификация в экономической литературе носит название «чудо диверсификации». Одновременные инвестиции в акции компаний, продукция которых взаимосвязана, в этом случае будут нецелесообразны.

Переход от портфеля из двух ценных бумаг к портфелю из n-ных бумаг предполагает: во-первых, огромный объем необходимых вычислений и в связи с этим возрастает важность использования компьютера и созданного Марковичем алгоритма; во-вторых, увеличение объема исходной информации, необходимой для аналитика. Поэтому на практике чаще используется модель, в основу которой положена корреляция доходов отдельного вида инвестиций с некоторым «индексом», а не со всеми остальными объектами инвестирования, взятыми в отдельности, а также модель ценообразования на капитальные активы.

Модель ценообразования на капитальные активы (САРМ) основывается на том факте, что инвесторы, вкладывающие средства в рисковые активы, ожидают некоторого дополнительного дохода, превышающего безрисковую ставку дохода как компенсацию за риск владения этими активами. Подобное требование описывается техническим термином «неприятие риска». Не принимающие риск инвесторы не обязательно избегают его. Однако они требуют компенсацию в форме дополнительного ожидаемого дохода за принятие риска по инвестициям, доходность по которым не является гарантированной.

САРМ предполагает, что норма дохода по рисковому активу складывается из нормы дохода по безрисковому активу (безрисковой ставки) и премии за риск, которая связана с уровнем риска по данному активу.

Фундаментальное допущение, положенное в основу данной модели, состоит в том, что та часть ожидаемого дохода по ценной бумаге или другому рисковому активу, которая приходится на премию за риск, является функцией связанного с данным активом систематического риска. Поскольку специфический риск достаточно легко можно устранить диверсификацией портфеля, то с точки зрения рынка он не является необходимым. А раз так, то рынок «не вознаграждает» инвестора за этот риск; вознаграждение за риск зависит только от систематического риска.

В соответствии с САРМ, если ожидаемая норма дохода и уровень риска будут такими, что точка, соответствующая данной ценной бумаге, окажется ниже прямой рынка ценных бумаг, то эта ценная бумага недооценена в том смысле, что доход по ней ниже, чем если бы он был в случае корректной оценки. Если норма дохода по ценной бумаге соответствует уровню риска, то такая ценная бумага будет размещаться на прямой рынка ценных бумаг.

Основные постулаты, на которых построена современная классическая портфельная теория, следующие:

• рынок состоит из конечного числа активов, доходности которых для заданного периода считаются случайными величинами;

• инвестор в состоянии, например, исходя из статистических данных получить оценку ожидаемых (средних) значений доходностей и их попарных ковариаций и степеней возможной диверсификации риска;

• инвестор может сформировать любые допустимые (для данной модели) портфели из имеющихся на рынке активов. Доходность портфелей является также случайной величиной;

• сравнение выбираемых портфелей основывается только на двух критериях: средней доходности и риске;

• инвестор не склонен к риску, из двух портфелей с одинаковой доходностью он обязательно выберет портфель с меньшим риском.

Модель оценки капитальных активов (модель Шарпа). Ожидаемую доходность актива можно определить с помощью так называемых индексных моделей. Их суть в том, что изменение доходности и цены актива зависят от ряда показателей, характеризующих состояние рынка, или индексов.

Модель Шарпа часто называют рыночной моделью. В ней представлена зависимость между ожидаемой доходностью актива и ожидаемой доходностью рынка. Она предполагается линейной. Независимая случайная ошибка показывает специфический риск актива, который нельзя объяснить действием рыночных сил. Значение ее средней величины равно нулю. В случае широко диверсифицированного портфеля значения случайных переменных в силу того, что они изменяются как в положительном, так и в отрицательном направлении, гасят друг друга, и величина случайной переменной для портфеля в целом стремится к нулю. Поэтому для широко диверсифицированного портфеля специфическим риском можно пренебречь.

psyera.ru

Модели формирования оптимальной структуры портфеля ценных бумаг для коммерческих банков

к.т.н., доц. Бодрова Н.Э., магистр Астанов М.Д.

Национальный аэрокосмический университет “ХАИ”, Украина

В настоящее время многие коммерческие банки имеют довольно большой объем свободных средств, которые возможно как инвестировать в разные виды деятельности, так и направить на приобретение ценных бумаг. При осуществлении инвестирования в ценные бумаги банк, как и любой другой инвестор, сталкивается с разными целями инвестирования.

Именно портфель ценных бумаг является тем инструментом, с помощью которого может быть достигнутое необходимое соотношение всех инвестиционных целей, которые недосягаемо из позиции отдельно взятой ценной бумаги, и возможно только при их комбинации.

Портфели ценных бумаг коммерческих банков является частью взаимозависимой системы портфелей более высокого уровня. Функционирование всей системы портфелей подчиняется интересам обеспечения стабильности и рентабельности института, обеспечение стабильности всей финансовой системы.

К моделям, получившие наибольшее распространение и используемые для формирования оптимальной структуры портфеля ценных бумаг, относятся модели Марковица, Блэка и Шарпа.

Основная идея модели Марковица заключается в том, чтобы статистически рассматривать будущий доход, принесенный финансовым инструментом, как случайную переменную, т.е. доходы по отдельным инвестиционным объектам случайно изменяются в некоторых границах. Тогда, если определить по каждому инвестиционному объекту определенные вероятности наступления, можно получить распределение вероятностей получения дохода по каждой альтернативе вложения средств. По модели Марковица определяются показатели, которые характеризуют объем инвестиций и риск, что позволяет сравнивать между собой разные альтернативы вложения капитала с точки зрения поставленных целей и тем самым создать меру оценки разных комбинаций. Как меру ожидаемого дохода из ряда возможных доходов на практике используют наиболее возможное значение, которое в случае нормального распределения совпадает с математическим ожиданием.

Для измерения риска служат показатели рассеяния, поэтому чем больший разброс величин возможных доходов, тем большая опасность, который ожидаемый доход не будет получен. Мерой рассеяния является среднеквадратичное отклонение. Рассматривая теоретически предельный случай, при котором в портфель можно включать неконченое количество ценных бумаг, дисперсия (мера риска портфеля) ассимптотично будет приближаться к среднему значению ковариации.

Общий риск портфеля можно разложить на две составные части: рыночный риск, который нельзя исключить и которому подвластны все ценные бумаги практически в равной мере, и собственный риск, который можно избегнуть с помощью диверсификации. При этом сумма вложенных средств по всем объектам должна равнять общему объему инвестиционных вложений, т.е. сумма относительных долей в общем объеме должна сравниваться единицы.

Проблема заключается в численном определении относительных долей акций и облигаций в портфеле, которые наиболее удобные для владельца. Марковиц ограничивает решение модели тем, что из всего множества «допустимых» портфелей, т.е. из тех, что удовлетворяют ограничение, необходимо выделить те, которые являются более рисковыми, чем другие. С помощью разработанного Марковицем метода критических линий можно выделить бесперспективные портфели. Таким образом остаются только эффективные портфели. Отобранные таким образом портфели объединяют в список, который содержит сведения о проценте состава портфеля из отдельных

ценных бумаг, а также о доходе и риске портфелей.

Объяснение факта, что инвестор должен рассмотреть только множество

возможных портфелей, приходится в следующей теореме об эффективном множестве: «Инвестор выберет свой оптимальный портфель из множества портфелей, каждый из которых обеспечивает максимальную ожидаемую прибыльность для некоторого уровня риска и минимальный риск для некоторого значения ожидаемой прибыльности». Набор портфелей, которые удовлетворяют этим двум условиям, называется эффективным множеством.

Для выбора наиболее приемлемого для инвестора портфеля ценных бумаг используют кривые безразличия. В этом случае эти кривые отображают в графической форме преимущество инвестора. Если рассматривать в графической форме отношения инвестора к риску и прибыльности, откладывая по горизонтальной оси риск, мерой которого является среднеквадратичное отклонение (sp), а по вертикальной оси – вознаграждение, мерой которого является ожидаемая прибыльность (rp), то можно получить семейство кривых безразличия. Имея информацию об ожидаемой прибыльности и стандартных отклонениях возможных портфелей ценных бумаг, можно построить карту кривых безразличия, которое отображает преимущества инвесторов (рис. 1). Каждая из указанных на рис. 1 позиций инвестора к риску характерна тем, что любое уменьшение их риска обозначается на сокращении прибыльности и стандартном отклонении каждого из портфелей. И поскольку портфель содержит в себе набор разных бумаг, то целиком понятной есть зависимость его от ожидаемой прибыльности и стандартного отклонения каждой ценной бумаги, которая входит в портфель. Инвестор должен выбирать портфель, который лежит на кривой безразличии, расположенной выше и левее всех других кривых. В теореме об эффективном множестве утверждается, что инвестор не должен рассматривать портфели, которые не лежат на левой верхней границе множества достижимости, которые являются ее логическим следствием. Исходя из этого, оптимальный портфель находится в точке соприкосновения одной из кривых безразличия наиболее эффективного множества. Построение кривых безразличия является сложной задачей. На практике ее часто получают в косвенной или приближенной форме путем оценки уровня толерантности риска, обусловленной как наибольший риск, что инвестор готов принять для данного увеличения ожидаемой прибыльности.

Рисунок 1 – Кривые безразличия инвесторов

Поэтому, с точки зрения методологии, модель Марковица можно определить как практически-нормативную, что не означает навязывания инвестору определенного стиля поведения на рынке ценных бумаг. Задача модели заключается в том, чтобы показать, как поставленные цели достижимые на практике.

Модель Блэка аналогична модели Марковица, но в отличие от последней в ней отсутствующее условие неопровержимости на части активов портфеля. Это означает, что инвестор может делать короткие продажи, т.е. продавать активы, предоставленные ему в виде займа. В этом случае инвестор рассчитывает на снижение курса ценной бумаги и планирует возвратить заем теми же ценными бумагами, но приобретенными по более низкому курсу. Вследствие отсутствия ограничений на части активов в портфеле потенциальная прибыль инвестора не ограничена максимальной прибыльностью одного из активов, которые входят в портфель.

Американский экономист Шарп предложил индексную модель. Причем он не разработал нового метода составления портфеля, а упростил проблему таким образом, которое приближенное решение может быть найдено со значительно меньшими усилиями. Шарп ввел фактор, который играет особую роль в современной теории портфеля – показатель «бета», который характеризует степень риска бумаги и показывает, в сколько раз изменение цены бумаги превышает изменение рынка в целом. Если «бета» больше единицы, то данная бумага можно отнести к инструментам с повышенной степенью риска, так как ее цена движется в среднем быстрее рынке. Если «бета» меньше единицы, то степень риска этой бумаги относительно низкий, поскольку на протяжении периода расчета ее цена изменялась медленнее, чем рынок. Если «бета» меньше нуля, то в среднем движение этой бумаги было противоположным движения рынка на протяжении периода расчета.

В индексной модели Шарпа используется тесная корреляция между изменением курсов отдельных акций. Предполагается, что необходимые входные данные можно приблизительно определить с помощью базисного фактора и отношений, которые связывают его с изменением курсов отдельных акций. Статистическая процедура для получения таких апостериорных значений показателя «бета» представляет собой простую линейную регрессию или метод наименьших квадратов. На западных рынках значения данного показателя регулярно рассчитываются для всех ценных бумаг и публикуются вместе с индексами. Пользуясь этой информацией, инвесторы могут сформировать собственный портфель ценных бумаг.

be5.biz

Модель формирования портфеля ценных бумаг САРМ

2. Инвесторы никогда не бывают перенасыщенными. При выборе между двумя портфелями они предпочтут тот, который, при прочих равных условиях, дает наибольшую ожидаемую доходность.

3. Инвесторы не желают рисковать. При выборе между двумя портфелями они предпочтут тот, который, при прочих равных условиях, имеет наименьшее стандартное отклонение.

4. Частные активы бесконечно делимы. При желании инвестор может купить часть акции.

5. Существует безрисковая процентная ставка, по которой инвестор может дать взаймы или взять в долг денежные средства.

6. Налоги и операционные издержки несущественны.

7. Для всех инвесторов период вложения одинаков

8. Безрисковая процентная ставка одинакова для всех инвесторов.

9. Информация свободна и незамедлительно доступна для всех инвесторов.

10. Инвесторы имеют однородные ожидания, т.е. они одинаково оценивают ожидаемую доходность, среднеквадратические отклонения и ковариации доходностей ценных бумаг. [1]

2.2 Теорема разделения

Сделав десять вышеперечисленных предположений, можно перейти к рассмотрению результатов их применения. Сначала инвесторы анализируют ценные бумаги и определяют структуру «касательного портфеля». «Касательным портфелем» называют такой портфель, который лежит на прямой соединяющую безрисковый актив и касающейся области рисковых активов. В итоге в равновесном случае все инвесторы выбирают один и тот же «касательный» портфель. И в этом нет ничего удивительного, ведь оценки инвесторов относительно ожидаемых доходностей бумаг, их дисперсий и ковариаций, а также величины безрисковой процентной ставки полностью совпадают. К тому же линейное эффективное множество является одним и тем же для всех инвесторов, так как оно состоит из комбинаций согласованного «касательного» портфеля и безрискового заимствования или кредитования.

В связи с тем, что все инвесторы имеют одно и то же эффективное множество, единственной причиной, по которой они предпочтут различные портфели, является то, что они характеризуются различными кривыми безразличия. Таким образом, различные инвесторы выбирают различные портфели из одного и того же эффективного множества, ввиду различного предпочтения ими риска и доходности. Следует отметить, однако, что, хотя выбранные портфели будут различными, каждый инвестор выберет одну и ту же комбинацию рискованных бумаг. Это означает, что каждый инвестор распределит свои средства среди рискованных бумаг в одной и той же относительной пропорции, увеличивая безрисковое заимствование или кредитование с целью достижения

предпочтительной для него комбинации риска и дохода. Это свойство САРМ часто называют теоремой разделения (separation theorem):

Оптимальная для инвестора комбинация рискованных активов не зависит от его предпочтений относительно риска и дохода.

Другими словами, оптимальная комбинация рискованных активов может быть определена без построения кривых безразличия каждого инвестора.

2.3 Рыночный портфель

Другим важным свойством САРМ является то, что в состоянии равновесия каждый вид ценных бумаг имеет ненулевую долю в «касательном» портфеле. Это означает, что в состоянии равновесия доля любой ценной бумаги в портфеле Т отлична от 0. Основанием этого свойства является теорема разделения, которая утверждает, что доля рискованных активов в портфеле каждого инвестора не зависит от предпочтения инвестора относительно риска и доходности. Эта теорема основывается на том, что рискованная доля портфеля каждого инвестора представляет собой просто инвестирование в Т. Если каждый инвестор приобретает Т при этом Т не включает в себя инвестиций в каждый вид бумаг, то получается, что никто не инвестировал в те бумаги, которые имели нулевую долю в Т. Это должно привести к тому, что курсы ценных бумаг с нулевой долей упадут, вызвав рост их ожидаемой доходности до тех пор, пока в «касательном» портфели их доля станет отличной от 0.

Может возникнуть и другая интересная ситуация. Что произойдет, если каждый инвестор придет к выводу, что доля акций Х в «касательном» портфеле должна составлять 0,40, но по текущему курсу спрос на эти акции превышает предложение? В этом случае поток поручений на покупку будет слишком велик и брокеры будут вынуждены поднимать цену. Это приведет к снижению ожидаемой доходности этих акций, сделает их менее привлекательными и тем самым уменьшит их долю в «касательном» портфеле до величины, при которой спрос на них будет равен предложению.

В итоге все будет сбалансировано. Когда прекратятся все изменения курсов, рынок займет положение равновесия. При этом, во-первых, каждый инвестор захочет держать определенное положительное число рискованных бумаг каждого вида. Во-вторых, текущий рыночный курс каждой ценной бумаги будет находиться на уровне, уравновешивающем спрос и предложение. В-третьих, величина безрисковой ставки будет такой, что общая сумма денежных средств, взятых в долг, будет равна обшей сумме денег, предоставленных взаймы. В результате соотношение долей каждой бумаги в «касательном» портфеле в состоянии равновесия будет соответствовать соотношению долей бумаг в так называемом рыночном портфеле (market portfolio), которому дано следующее определение:

Рыночный портфель – это портфель, состоящий из всех ценных бумаг, в котором доля каждой соответствует ее относительной рыночной стоимости.

Причина, по которой рыночный портфель занимает центральное место в САРМ, заключается в том, что эффективное множество состоит из инвестиций в рыночный портфель в совокупности с желаемым количеством безрискового заимствования или кредитования.

2.4 Модель оценки капитальных активов

Модель САРМ – одно из важнейших достижений современной финансово теории. Эта простая модель учитывает главные ожидания инвестора по поводу доходности акций. Рассмотрим основные содержательные соотношения этой модели. Если у вкладчика есть возможность вложить средства в активы с нулевым риском либо в более рискованный рыночный портфель, он предполагает, что доходность рыночного портфеля будет выше, чем у ценных бумаг с нулевым риском. Разница между ожидаемой доходностью активов с нулевым риском и ожидаемой доходностью рыночного портфеля называется «премией за риск».

Премия за риск = (Е[Rm] — Rf)

где Rf— доходность ценных бумаг с нулевым риском; Rm — среднерыночная доходность.

В любой момент времени премия за риск показывает отношение рынка к риску. Например, если инвесторы на данном рынке не желают риска, премия будет высокой, и наоборот.

Если портфель инвестора диверсифицирован, его единственная забота — систематический риск. Соединив все эти факторы, выразим ожидаемую доходность акций j следующим образом:

E0[rj] = Rf+(Eo[Rm]-Rf)*bj(*)

Это уравнение называется моделью оценки капиталовложений САРМ. В этой модели инвестор прогнозирует доходность ценных бумаг на основе текущей доходности активов с нулевым риском, рыночной премии за риск и бета-коэффициента для данных бумаг. Поскольку доходность активов с нулевым риском и рыночная премия одни и те же для всех ценных бумаг, единственным фактором, определяющим доходность ценных бумаг, является значение b. Если b больше 1, то вложение в данные бумаги является более рискованным, чем в среднем на рынке, и соответственно их доходность должна быть больше среднерыночной. Если же b меньше 1, то доходность данных ценных бумаг должна быть меньше среднерыночной.

Выше описывался рыночный портфель как портфель, который состоит из всех существующих акций. На практике такой портфель трудно определить и исследовать. Поэтому для целей прикладного анализа обычно используется достаточно представительный портфель. В Соединенных Штатах часто ориентиром служит доходность таких индексов, как Standard and Poors 500. В России для описания рынка можно использовать индекс Российской торговой системы (РТС).

2.5 Способы определения безрисковой ставки.

В основной формуле модели САРМ (*) участвует такой элемент, как безрисковая ставка.

Таким образом, очевидно, что правильность выбора адекватного показателя в качестве безрисковой ставки значительно влияет на конечный результат производимых в процессе оценки расчетов.

Для принятия того или иного показателя в качестве безрисковой ставки доходности (Rf) необходимо определиться, какой актив возможно считать безрисковым. К подобным активам следует относить такие инструменты, которые удовлетворяют некоторым условиям:

1) доходности по которым определены и известны заранее;

2) вероятность потери средств в результате вложений в рассматриваемый актив минимальна;

продолжениеcoolreferat.com

РГР — Подходы к формированию портфелей ценных бумаг

приобрестиРГР — Подходы к формированию портфелей ценных бумаг

скачать (153.4 kb.)

Доступные файлы (1):

n1.docx

СодержаниеВведение…………………………………………………………….………………3

Портфели ценных бумаг, их типы…………………………………………….5

Управление портфелем ценных бумаг………………………………………..8

Модели формирования портфеля ценных бумаг……………………………14

Заключение……………………………………………………………………….23

Список использованной литературы……………………………………………24

Введение

В сложившейся мировой практике фондового рынка под инвестиционным портфелем понимается некая совокупность ценных бумаг, принадлежащих физическому или юридическому лицу, выступающая как целостный объект управления. Это означает, что при формировании портфеля и в дальнейшем изменяя его состав, структуру менеджер-управляющий формирует новое инвестиционное качество с заданным соотношением риск/доход. Однако созданный портфель представляет собой определенный набор из корпоративных акций, облигаций с различной степенью обеспечения и риска и бумаг с фиксированным гарантированным государством доходом, т.е. с минимальным риском потерь по основной сумме и текущих поступлений — дивидендов, процентов. Теоретически портфель может состоять из бумаг одного вида. Его структуру можно изменить путем замещения одних бумаг другими. Вместе с тем каждая ценная бумага в отдельности не может достичь подобного результата. Смысл портфеля — улучшить условия инвестирования, придав совокупности ценных бумаг такие инвестиционные характеристики, которые недостижимы с позиции отдельно взятой ценной бумаги и возможны только при их комбинации.

В процессе формирования портфеля достигается новое инвестиционное качество с заданными характеристиками. Портфель ценных бумаг является тем инструментом, с помощью которого инвестору обеспечивается требуемая устойчивость дохода при минимальном риске. Доходы по портфельным инвестициям представляют собой валовую прибыль по всей совокупности бумаг, включенных в тот или иной портфель с учетом риска. Возникает проблема количественного соответствия между прибылью и риском, которая должна решаться оперативно в целях постоянного совершенствования структуры уже сформированных портфелей и создания новых в соответствии с пожеланиями инвесторов. Надо сказать, что указанная проблема относится к числу тех, которые имеют общую схему решения, но которые практически не решаются до конца. С учетом инвестиционных качеств ценных бумаг можно сформировать различные портфели, в каждом из которых будет собственный баланс между существующим риском, приемлемым для владельца портфеля, и ожидаемой им отдачей (доходом) в определенный период времени. Соотношение этих факторов позволяет определить тип портфеля ценных бумаг.

1. Портфели ценных бумаг, их типы

Портфель ценных бумаг — это определенным образом подобранная совокупность отдельных видов ценных бумаг. Структура портфеля — это соотношение конкретных видов ценных бумаг в портфеле.

Различают портфели ценных бумаг:

• односторонние целевого характера;

• сбалансированные по целям.

Целями формирования портфелей ценных бумаг могут быть:

I) получение дохода;

2) сохранение капитала;

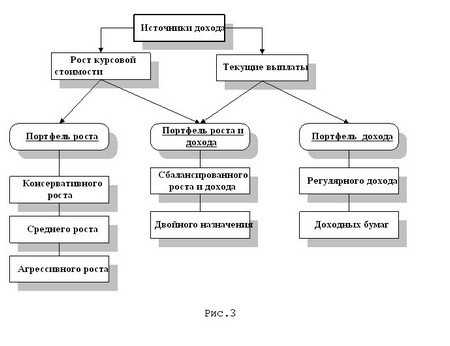

3) обеспечение прироста капитала на основе повышения курса ценных бумаг (рис. 1).

Характер портфелей ценных бумаг может быть:

• консервативный, или уравновешенный. Такой портфель формируется из хорошо известных ценных бумаг с четко определенными положительными характеристиками и наименьшей степенью риска, гарантирующими возврат вложенных средств, хотя и приносящими небольшой доход. Цель инвестирования в этом случае — сохранить капитал;

•агрессивный. Данный портфель формируется из наиболее рискованных, но и самых доходных бумаг. Цель инвестирования средств в такой портфель — получение дохода;

• бессистемный. Этот портфель формируется по воле случая, безо всякой системы.

Рассмотрим типы портфелей ценных бумаг на примере двух ситуаций.

Ситуация 1. Предприятие имеет следующий портфель инвестиций: облигации государственного сберегательного займа — 20%, обыкновенные акции ОАО «Межрегионгаз» — 15%, привилегированные акции коммерческих банков и страховых компаний — 15%, депозитные сертификаты коммерческих банков — 20%, облигации ОАО «Нефтепродукты» — 30%. В портфеле только 30% акций (15% обыкновенных и 15% привилегированных). Эти ценные бумаги являются самыми рискованными, но и наиболее доходными. Инвестор поделил пополам инвестиции в обыкновенные и привилегированные акции. За счет инвестиций в привилегированные акции он обеспечил пусть и меньший, но гарантированный дивиденд и преимущественное право на долю в активах акционерных обществ в случае их ликвидации. 70% портфеля составляют долговые обязательства (20% государственные облигации, 20% депозитные сертификаты коммерческих банков, 30% корпоративные облигации). Эти финансовые активы менее прибыльны, но менее рискованы. В целом портфель ценных бумаг данного предприятия является консервативным.

Ситуация 2. Предприятие имеет в портфеле ценных бумаг акции предприятий, занимающихся добычей, транспортировкой и реализацией нефтепродуктов; акции предприятий, производящих химическую продукцию на основе нефтепродуктов. Данный портфель финансовых инвестиций можно признать агрессивным, рискованным. Все эмитенты — звенья единой технологической цепочки по добыче, транспортировке, переработке и реализации нефти и нефтепродуктов. Банкротство одного из предприятий неминуемо приведет к краху остальных, что означает для инвестора потерю финансовых вложений.

Рисунок 1. Классификация портфелей ценных бумаг

Портфель ценных бумаг — набор ценных бумаг для достижения определенной цели, например гарантированной доходности инвестиций. В такой набор должны входить как надежные, но менее прибыльные, так и рискованные, но более доходные бумаги различных эмитентов, отраслей,’ видов. Портфель может быть ориентирован в большей мере на надежность (консервативный) или на доходность (агрессивный). Портфели ценных бумаг могут быть фиксированные и меняющиеся. Фиксированные портфели сохраняют свою структуру в течение установленного срока, продолжительность которого определяется сроком погашения входящих в него ценных бумаг. Меняющиеся, или управляемые, портфели в полном соответствии со своим названием имеют динамическую структуру ценных бумаг, состав которых постоянно обновляется с целью получения максимального экономического эффекта.

Имеются специализированные портфели иностранных ценных бумаг и отечественных ценных бумаг. Первые ограничиваются какой-то конкретной страной или охватывают целые регионы (чаще всего развивающихся стран), что позволяет сократить вероятность риска в каждой отдельно взятой стране. Такие портфели дают возможность зарубежным инвесторам при сравнительно небольшом риске осваивать новые рынки и при необходимости быстро избавляться от местных акций.

Портфели ценных бумаг могут иметь отраслевую и территориальную специализацию. Портфели ценных бумаг могут быть ориентированы на включение в свой состав только краткосрочных или среднесрочных и долгосрочных ценных бумаг. Большинство портфелей ценных бумаг являются специализированными, включая преимущественно один вид ценных бумаг (акции, государственные облигации, неэмиссионные ценные бумаги и т.д.). В России такая специализация пока не прослеживается ввиду неразвитости фондового рынка. В странах с рыночной экономикой она является правилом. Например, имеются портфели ипотечных ценных бумаг, облигаций корпораций, муниципальных бумаг, опционов, акций предприятий и т.п.

2. Управление портфелем ценных бумаг

Рынок ценных бумаг изменчив, и для того, чтобы состав и структура портфеля соответствовали его типу, необходимо управление портфелем. Под управлением понимается применение к совокупности различных видов ценных бумаг определенных методов и технологических возможностей, которые позволяют:

• сохранить первоначально инвестированные средства;

• достигнуть максимального уровня дохода;

• обеспечить инвестиционную направленность портфеля.

Иначе говоря, процесс управления направлен на сохранение основного инвестиционного качества портфеля и тех свойств, которые соответствовали бы интересам его держателя. Поэтому необходима текущая корректировка структуры портфеля на основе мониторинга факторов, которые могут вызвать изменение его составных частей.

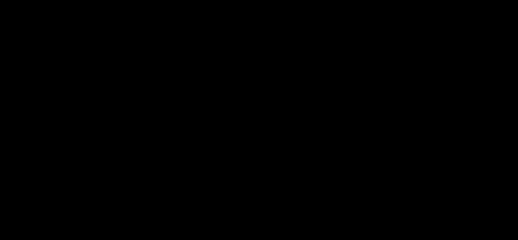

Совокупность применяемых к портфелю методов и технических возможностей представляет способ управления, который может быть охарактеризован как «активный» и «пассивный».

Первым и одним из наиболее дорогостоящих, трудоемким элементом управления является мониторинг, представляющий собой непрерывный детальный анализ:

• фондового рынка, тенденций его развития;

• секторов фондового рынка;

• финансово-экономических показателей фирмы — эмитента ценных

бумаг;

• инвестиционных качеств ценных бумаг.

Таким образом, конечной целью мониторинга является выбор ценных бумаг, обладающих инвестиционными свойствами, соответствующими данному типу портфеля.

Мониторинг является основой как активного, так и пассивного способов управления. Активная модель управления предполагает тщательное отслеживание и немедленное приобретение инструментов, отвечающих инвестиционным целям портфеля, а также быструю смену состава фондовых инструментов, входящих в него.

Отечественный фондовый рынок характеризуется резким изменением котировок, динамичностью процессов, высоким уровнем риска. Все это позволяет считать, что состояние российского фондового рынка адекватно активной модели мониторинга, которая делает управление портфеля эффективным.

Мониторинг является базой для прогнозирования размера возможных доходов от инвестиционных средств и интенсификации операций с ценными бумагами (рис. 2).

Рисунок 2. Процесс управления портфелем ценных бумаг

Менеджер, занимающийся активным управлением, должен суметь отследить и прибрести наиболее эффективные ценные бумаги и максимально быстро избавиться от низкодоходных активов. При этом важно не допустить снижение стоимости портфеля и потерю им инвестиционных свойств, а следовательно, необходимо сопоставлять стоимость, доходность, риск и иные инвестиционные характеристики «нового» портфеля с учетом вновь приобретенных ценных бумаг и продажи низкодоходных с аналогичными характеристиками имеющегося «старого» портфеля. При этом нельзя не учитывать затраты по изменению состава портфеля, что в определенной степени зависит от формы обмена, или так называемого «свопинга».

Менеджер должен уметь опережать конъюнктуру фондового рынка и превратить в реальность то, что подсказывает анализ. От него требуются смелость и решительность в реализации замыслов в сочетании с осторожностью и точным расчетом. Затраты по активному управлению портфелем довольно высоки.

Какие же формы «свопинга», или обмена старого портфеля на новый, чаще применяют в работе отечественные менеджеры? Поскольку им приходится, как правило, работать с государственными ценными бумагами, то в основном это «подбор чистого дохода» и «подмена».

Например, при работе с портфелем государственных краткосрочных облигаций (ГКО) менеджер постоянно осуществлял «подбор чистого дохода». Он проводится из-за временной рыночной неэффективности; при этом две идентичные облигации обмениваются по ценам, немногим отличающимся друг от друга. В итоге продается облигация с низким доходом, а покупается — с более высоким.

«Подмена» предполагает обмен двух похожих, но не идентичных ценных бумаг, имеющих разные курсовые цены: например, ГКО на ОФЗ(облигации федеральных займов). «Сектор-своп» предполагает перемещение ценных бумаг из разных секторов экономики, с различными сроками действия и доходом. При этом особое внимание менеджеров привлекают ценные бумаги, показатели которых заметно отличаются от средних. При получении информации о том, что условия, вызывающие отличия, могут измениться, менеджеры проводят операции купли-продажи с этими фондовыми ценностями.

В случае нестабильности учетной ставки используется метод «предвидения учетной ставки». Он основывается на стремлении удлинить срок действия портфеля, когда учетные ставки снижаются. Высокая конъюнктура фондового рынка диктует необходимость сократить срок существования портфеля; чем больше срок действия портфеля, тем значительнее его стоимость подвержена колебаниям вследствие изменения учетных ставок. Активный мониторинг на спекулятивном, нестабильном рынке представляет непрерывный процесс. Управление портфелем ценных бумаг ориентируется в этом случае на возможные изменения учетной ставки ценных бумаг, входящих в его состав.

Пассивное управление предполагает создание диверсифицированных портфелей с заранее определенным уровнем риска, рассчитанным на длительную перспективу. Такой подход возможен при достаточно эффективном рынке, насыщенном ценными бумагами высокого качества. Продолжительность «жизни» портфеля предполагает стабильность процессов на фондовом рынке. В условиях инфляции, а следовательно, наличия в основном рынка краткосрочных ценных бумаг, а также нестабильной конъюнктуры фондового рынка такой подход представляется малоэффективным.

Во-первых, пассивное управление эффективно лишь в отношении портфеля, состоящего из низкорискованных ценных бумаг, а их на отечественном рынке немного.

Во-вторых, ценные бумаги должны быть долгосрочными для того, чтобы портфель существовал в неизменном состоянии длительное время. Это позволит реализовать основное преимущество пассивного управления — низкий уровень накладных расходов. Динамизм российского рынка не позволяет портфелю иметь низкий оборот, так как велика вероятность потери не только дохода, но и стоимости.

Малоприменим и такой способ пассивного управления как метод индексного фонда. Индексный фонд — это портфель, отражающий движение выбранного биржевого индекса, характеризующего состояние всего рынка ценных бумаг, Если инвестор желает, чтобы портфель отражал состояние рынка, он должен иметь в портфеле такую долю ценных бумаг, какую эти бумаги составляют при подсчете индекса. В целом отечественный рынок ценных бумаг в настоящее время малоэффективен, поэтому применение данного метода может принести убытки вместо желаемого положительного результата.

Определенные трудности могут возникнуть и при использовании метода сдерживания портфеля.

Вариант пассивного управления связан с инвестированием в неэффективные ценные бумаги. При этом выбираются акции с наименьшим соотношением цены к доходу, что позволяет в будущем получить доход от спекулятивных операций на бирже.

Сигналом к изменению сформированного портфеля служат не рыночные изменения, как в случае активного управления, а падение доходности портфеля ниже минимальной. Таким образом, доходность является тем индикатором, который заставляет «перетряхнуть» портфель.

Нельзя утверждать, что только конъюнктура фондового рынка определяет способ управления портфелем. Выбор тактики управления зависит и от типа портфеля. Скажем, трудно ожидать значительного выигрыша, если к агрессивному портфелю применить тактику «пассивного» управления. Вряд ли будут оправданы затраты на активное управление, ориентированное, например, для портфеля регулярного дохода.

Выбор тактики управления зависит также от способности менеджера (инвестора) выбирать ценные бумаги и прогнозировать состояние рынка. Если он плохо ориентируется в ценных бумагах или не учитывает время, то ему следует создать диверсифицированный портфель и держать риск на желаемом уровне. Если инвестор уверен, что он в состоянии верно спрогнозировать состояние рынка, ему можно менять состав портфеля в зависимости от рыночных перемен и выбранного им вида управления. Например, пассивный метод управления возможен по портфелю облигаций государственного сберегательного займа. Расчет доходности и колебания рыночных цен с позиции отдельного инвестора представляется малопривлекательным.

Как «активная», так и «пассивная» модели управления могут быть осуществлены либо на основе поручения клиента и за его счет или на основе договора. Активное управление предполагает высокие затраты специализированного финансового учреждения, которое берет на себя решение всех вопросов по купле-продаже и структурному построению портфеля ценных бумаг клиента, управлению имеющихся в его распоряжении средств инвестора. Управляющий осуществляет операции с фондовыми ценностями, руководствуясь своим знанием рынка, выбранной стратегией и т.д. Прибыль будет в значительной степени зависеть от инвестиционного искусства менеджера, а следовательно, комиссионное вознаграждение определяется процентом от полученной прибыли. Данный вид услуг называется «Investment portfolio management treaty», или «договором об управлении портфелем ценных бумаг».

Пассивная модель управления подразумевает передачу денежных средств специализированному учреждению, которое занимается портфельными инвестициями с целью вложения этих средств от имени и по поручению их владельца в различные фондовые инструменты с целью извлечения прибыли. За проведение операций взимается комиссионное вознаграждение. В зарубежной практике операции такого рода носят название «Private banking», или «доверительные банковские операции».

Модели формирования портфеля ценных бумаг

Основная задача, которую необходимо решить при формировании портфеля ценных бумаг, — распределение инвестором определенной денежной суммы по различным альтернативным вложениям (например, акции, облигации, наличные деньги и др.) так, чтобы наилучшим образом достичь своих целей.

В первую очередь инвестор стремится к получению максимального дохода за счет выигрыша от благоприятного изменения курса акций, дивидендов, получения твердых процентов и т.д. С другой стороны, любое вложение капитала связано не только с ожиданием получения дохода, но и с постоянной опасностью проигрыша, а значит, в оптимизационных задачах по выбору портфеля ценных бумаг необходимо учитывать риск.

В принципе для создания портфеля ценных бумаг достаточно инвестировать деньги в какой-либо один вид финансовых активов. Но современная экономическая практика показывает, что такой однородный по содержанию портфель (недиверсифицированный) встречается очень редко. Гораздо более распространенной формой является так называемый диверсифицированный портфель, т.е. портфель с самыми разнообразными ценными бумагами. Использование диверсифицированного портфеля элиминирует разброс в нормах доходности различных финансовых активов. Иными словами, портфель, состоящий из акций столь разноплановых компаний, обеспечивает стабильность получения положительного результата.

Нынешнее состояние финансового рынка заставляет быстро и адекватно реагировать на его изменения, поэтому роль управления инвестиционным портфелем резко возрастает и заключается в нахождении той грани между ликвидностью, доходностью и рискованностью, которая позволила бы выбрать оптимальную структуру портфеля. Этой цели служат различные модели выбора оптимального портфеля.

Рассмотрим некоторые из известных моделей выбора оптимального

портфеля ценных бумаг.

Модель Марковитца. Основная идея модели Марковитца заключается в том, чтобы статистически рассматривать будущий доход, приносимый финансовым инструментом, как случайную переменную, т.е. доходы по отдельным инвестиционным объектам случайно изменяются в некоторых пределах. Тогда, если неким образом установить по каждому инвестиционному объекту вполне определенные вероятности наступления, можно получить распределение вероятностей получения дохода по каждой альтернативе вложения средств. Из модели Марковитца следует, что доходы по альтернативам инвестирования распределены нормально. По модели Марковитца определяются показатели, характеризующие объем инвестиций и риск, что позволяет сравнивать между собой различные альтернативы вложения капитала с точки зрения поставленных целей и тем самым создать масштаб для оценки различных комбинаций.

В качестве масштаба ожидаемого дохода из ряда возможных доходов на практике используют наиболее вероятное значение, которое в случае нормального распределения совпадает с математическим ожиданием.

Пусть формируется портфель из п ценных бумаг. Ожидаемое значение дохода по i-й ценной бумаге (Еi) рассчитывается как среднеарифметическое из отдельных возможных доходов Ri с весами Pij, приписанными им вероятностями наступления:

где сумма Pij = 1; п — количество ценных бумаг.

Для измерения риска служат показатели рассеивания, поэтому чем больше разброс величин возможных доходов, тем больше опасность, что ожидаемый доход не будет получен. Таким образом, риск выражается отклонением (причем более низких!) значений доходов от наиболее вероятного значения. Мерой рассеивания является среднеквадратичное отклонение и чем больше это значение, тем больше риск:

В модели Марковитца для измерения риска вместо среднеквадратичного отклонения используется дисперсия Di, равная квадрату ?i, так как этот показатель имеет преимущества по технике расчетов:

Инвестора, желающего оптимально вложить капитал, интересует не столько сравнение отдельных видов ценных бумаг между собой, сколько сравнение всевозможных портфелей, так как это позволяет использовать эффект рассеивания риска, т.е. определяется ожидаемое значение дохода и дисперсия портфеля. Ожидаемое значение дохода Е портфеля ценных бумаг определяется как сумма наиболее вероятных доходов Еi различных ценных бумаг п. При этом доходы взвешиваются с относительными долями Xi (i = 1..n), соответствующими вложениям капитала в каждую облигацию или акцию:

Для дисперсии эта сумма применима с определенными ограничениями, так как изменение курса акций на рынке происходит не изолированно друг от друга, а охватывает весь рынок в целом. Поэтому дисперсия зависит не только от степени рассеяния отдельных ценных бумаг, а также от того, как все они в совокупности одновременно понижаются или повышаются по курсу, т.е. от корреляции между изменениями курсов отдельных ценных бумаг. При сильной корреляции между отдельными курсами (если все акции одновременно повышаются или понижаются) риск за счет вкладов в различные ценные бумаги нельзя ни уменьшить, ни увеличить. Если же курсы акций абсолютно не коррелируют между собой, но в предельном случае (портфель содержит бесконечное число акций) риск можно было бы исключить полностью, так как колебания курсов в среднем были бы равны нулю. На практике число ценных бумаг в портфеле всегда конечно, и поэтому распределение инвестиций по различным ценным бумагам может лишь уменьшить риск, но не исключить его полностью.

Итак, при определении риска конкретного портфеля ценных бумаг необходимо учитывать корреляцию курсов акций. В качестве показателя корреляции Г. Марковитц использует ковариацию Сik между изменениями курсов отдельных ценных бумаг.

Таким образом, дисперсия всего портфеля рассчитывается по следующей формуле:

По определению, при i = к Сij, равно дисперсии акции. Это означает, что дисперсия, а значит, и риск данного портфеля зависят от риска данной акции, ковариации между отдельными акциями (систематического риска рынка) и долей Xi отдельных ценных бумаг в портфеле в целом.

Рассматривая теоретически предельный случай, при котором в портфель можно включать бесконечное количество ценных бумаг, дисперсия асимптоматически будет приближаться к среднему значению ковариации С.

Графически это можно представить в виде рис. 3.

Г. Марковитц разработал очень важное для современной теории портфеля ценных бумаг положение, которое гласит: совокупный риск портфеля можно разложить на две составные части. С одной стороны, это так называемый систематический риск, который нельзя исключить и которому подвержены все ценные бумаги практически в равной степени. С другой — специфический риск для каждой конкретной ценной бумаги, который можно избежать при помощи управления портфелем ценных бумаг. При этом сумма вложенных средств по всем объектам должна быть равна общему объему инвестиционных вложений (например, часть средств на банковском счете вводится в модель как инвестиция с нулевым риском), т.е. сумма относительных долей Xi в общем объеме должна равняться единице.

Рисунок 3. Возможность уменьшения риска при помощи управления портфелем ценных бумаг

Проблема заключается в численном определении относительных долей акций и облигаций в портфеле (значений X), которые наиболее выгодны для владельца. Г. Марковитц ограничивает решение модели тем, что из всего множества «допустимых» портфелей, т. е. удовлетворяющих ограничениям, необходимо выделить те, которые наиболее рискованные. Это портфели, содержащие при одинаковом доходе больший риск (дисперсию) по сравнению с другими, или портфели, приносящие меньший доход при одинаковом уровне риска.

При помощи разработанного Г. Марковитцем метода критических линий можно выделить неперспективные портфели, не удовлетворяющие ограничениям. В итоге остаются только эффективные портфели, т.е. имеющие минимальный риск при заданном доходе или приносящие максимально возможный доход при заданном максимальном уровне риска, на который может пойти инвестор.

Данный факт имеет очень большое значение в современной теории портфелей ценных бумаг. Отобранные таким образом портфели объединяют в список, содержащий сведения о процентном составе портфеля из отдельных ценных бумаг, а также о доходе и риске портфелей. Выбор конкретного портфеля зависит от максимального риска, на который готов пойти инвестор.

На рис. 4 представлены недопустимые, допустимые и эффективные портфели. Портфель является эффективным, если он удовлетворяет ограничениям, и, кроме того, для заданного дохода, например Е1,, содержит меньший риск R1 по сравнению с другими портфелями, приносящими такой же доход Е1, или при определенном риске R2 приносит более высокий доход Е2 по сравнению с другими комбинациями с R2.

Рисунок 4. Недопустимые, допустимые и эффективные портфели

С методологической точки зрения модель Марковитца можно определить как практически нормативную, что, конечно, не означает навязывания инвестору определенного стиля поведения на рынке ценных бумаг. Задача модели заключается в том, чтобы показать, насколько поставленные цели достижимы на практике.

Индексная модель У. Шарпа. Как следует из модели Г. Марковитца, задавать распределение доходов отдельных ценных бумаг не требуется. Достаточно определить только величины, характеризующие это распределение: математическое ожидание Еi дисперсию Di и ковариацию Сik между доходами отдельных ценных бумаг. Все это следует проанализировать до составления портфеля. На практике для сравнительно небольшого числа ценных бумаг возможно произвести расчеты по определению ожидаемого дохода и дисперсии. При определении же коэффициента корреляции трудоемкость весьма велика. Так, например, при анализе 100 акций потребуется оценить около 500 ковариаций.

Для избежания столь высокой трудоемкости У. Шарп предложил индексную модель. Причем он не разработал новый метод составления портфеля, а упростил проблему таким образом, что приближенное решение может быть найдено со значительно меньшими усилиями. У. Шарп ввел так называемый ?-фактор, который играет особую роль в современной теории портфеля.

В индексной модели Шарпа используется тесная (и сама по себе нежелательная из-за уменьшения эффекта рассеивания риска) корреляция между изменением курсов отдельных акций. Предполагается, что необходимые входные данные можно приблизительно определить при помощи всего лишь одного базисного фактора и отношений, связывающих его с изменением курсов отдельных акций. Предположив существование линейной связи между курсом акции и определенным индексом, можно при помощи прогнозной оценки значения индекса определить ожидаемый курс акции. Помимо этого можно рассчитать совокупный риск каждой акции в форме совокупной дисперсии.

Модель выравненной цены (Arbitraregeprais — Theorie — Modell APT). Целью арбитражных стратегий является использование различий в цене на ценные бумаги одного или родственного типа на различных рынках или сегментах рынков с целью получения прибыли (как правило, без риска). Тем самым при помощи арбитража удается избежать неравновесия на рынках наличных денег и в отношениях между рынками наличных денег и фьючерсными рынками. Арбитраж является выравнивающим элементом для образования наиболее эффективных рынков капитала.

В качестве основных данных в модели используются общие факторы риска, например показатели развития экономики, инфляции и т.д.

Проводятся специальные исследования, как курс определенной акции в прошлом реагировал на изменение подобных факторов риска. При помощи полученных соотношений предполагается, что можно рассчитать поведение акций в будущем. Естественно, для этого используют прогнозы факторов риска. Если рассчитанный таким образом курс акций выше настоящего курса, это свидетельствует о выгодности покупки акции.

В данной модели ожидаемый доход акции зависит не только от одного ?-фактора, как в предыдущей модели, а определяется множеством факторов. Вместо дохода по всему рынку рассчитывается доля по каждому фактору в отдельности. Исходным моментом является то, что средняя чувствительность соответствующего фактора равна единице.

В зависимости от восприимчивости каждой акции к различным факторам изменяются соответствующие доли дохода. В совокупности они определяют общий доход акции. Согласно модели, в условиях равновесия, обеспечиваемого при помощи арбитражных стратегий, ожидаемый доход, например Еi, складывается из процентов по вкладу без риска ?0 и определенного количества (не менее трех) воздействующих факторов, проявляющихся на всем рынке в целом с соответствующими премиями за риск ?1..k, которые имеют чувствительность b1..k относительно различных ценных бумаг:

Ei= ?0 + ?1 bi1+ …+ ?k bik .

Чем сильнее реагирует акция на изменение конкретного фактора, тем больше может быть в положительном случае прибыль. Доход портфеля имеет следующий вид:

Ep= ?0 + bp1 (?1)+ …+ bpk (?k).

За счет того, что рыночный портфель и индекс в данной модели не рассматриваются, она проще, чем предыдущие. Недостатком данной модели является следующее: на практике трудно выяснить, какие конкретные факторы риска нужно включать в модель.

В настоящее время в качестве таких факторов используют показатели развития промышленного производства, изменений уровня банковских процентов, инфляции, риска неплатежеспособности конкретного предприятия и т.д.

В целом любые модели инвестиционного портфеля являются открытыми системами и соответственно могут дополняться и корректироваться при изменениях условий на финансовом рынке. Модель инвестиционного портфеля позволяет получить аналитический материал, необходимый для принятия оптимального решения в процессе инвестиционной деятельности.

Получение математической оценки состояния портфеля на разных этапах инвестирования при учете влияния различных факторов делает возможным непрерывно управлять структурой портфеля на каждом этапе принятия решения, т.е. по сути управлять рисками.

Использование компьютерной техники при реализации моделей значительно увеличивает оперативность получения аналитического материала для принятия решений. Следовательно, выполняются такие основные условия управления как эффективность, непрерывность и оперативность.

Заключение

Управление ценными бумагами как единым портфелем необходимо для того, чтобы улучшить условия инвестирования, придав совокупности ценных бумаг такие инвестиционные свойства, которые невозможно получить от отдельно взятой ценной бумаги. В зависимости от цели инвестирования и принимаемого риска можно создавать различные типы и виды портфелей. Для сохранения заданных инвестиционных свойств, а также уровня дохода и риска портфель должен управляться.

В зависимости от методов и технических возможностей, используемых при управлении портфелем, различают активную и пассивную модели управления.

Пассивная форма управления состоит в создании хорошо диверсифицированного портфеля с заранее определенным уровнем риска и продолжительным сохранением портфеля в неизменном состоянии. Сущность активной формы управления состоит в постоянной работе с портфелем ценных бумаг.

Наряду с постоянным изменением структуры портфеля ценных бумаг изменяется и стоимость ценных бумаг. В результате встают дополнительные проблемы, связанные с увеличением или уменьшением капитала. Если имеет место чистое превышение стоимости покупки ценных бумаг над их продажей, то появляется некоторый прирост капитала. Эти средства целесообразно снова вложить в ценные бумаги. При этом необходимо следить за качеством портфеля ценных бумаг и его структурой. Высокая динамичность развития рынка ценных бумаг вызывает необходимость их постоянной переоценки с учетом текущей стоимости портфеля. Если ценные бумаги не котируются и не имеют текущего курса, то оценка производится по номиналу или определяется оценочная стоимость. Переоценка ценных бумаг может осуществляться еженедельно или даже ежедневно. Эта работа может проводиться банком-депозитарием или портфельным менеджером.

Список использованной литературы

Бердникова Т.Б. Рынок ценных бумаг и биржевое дело: Учебное пособие. — М.: ИНФРА-М, 2002. — 270 с;

Буренин А.Б. Рынок ценных бумаг и производных финансовых инструментов: Учебное пособие. – М.: НТО им. Вавилова, 2002. – 352с;

Буренин А.Б. Управление портфелем ценных бумаг: Учебное пособие. – М.: НТО им. Вавилова, 2008. – 440с;

Черкасов В.Е. Рынок ценных бумаг и биржевое дело: Учебно-методическое пособие. / ТГУ, — Тверь, 1999

Рынок ценных бумаг: Учебник / Под ред. В.А. Галанова, А.И. Басова. — 2-е изд., перераб. и доп. — М.: Финансы и статистика, 2006. — 448 с;

http://www.rcb.ru/

http://ru.wikipedia.org/wiki/

nashaucheba.ru

Формирование и управление портфелем ценных бумаг :: BusinessMan.ru

Инвестирование приставляет собой передовой функциональный подход к деньгам. Возможность финансового инвестирования в корне перевернула основную модель получения дохода – чтобы больше зарабатывать, нужно больше и лучше работать. Приумножению финансов способствует также грамотное их перераспределение и долгосрочное вложение.

На финансовом рынке различают инвестирование прямое или портфельное. Прямое подразумевает участие в статутном капитале предприятия с целью получения преумноженного дохода в будущем. Чаще всего прямыми инвесторами являются: аппарат управления, доверенные лица во главе с основателем. Когда предприятие начинает приносить доход, его распределяют между прямыми инвесторами пропорционально вкладу каждого.

Портфельное инвестирование подразумевает покупку ценных бумаг. Каждая имеет определенную начальную стоимость и инвестиционную привлекательность и начинает приносить доход обладателю по заранее разработанному графику получения дивидендов.

Портфельное инвестирование считается более продвинутым и безопасным способом долгосрочного вложения, поэтому его необходимо рассмотреть подробнее.

Что такое портфель ценных бумаг? Понятие, формирование, методы управления портфельными инвестициями

Портфель ценных бумаг обеспечивает такие инвестиционные характеристики, которых достичь с позиции владения отдельно взятой ценной бумагой невозможно.

По сути, портфель являет собой капитал, инвестированный в активы, который должен приносить доход, но имеет возможные риски. При недостаточном или нерациональном управлении процент доходов падает, а вероятность рисков и крупных финансовых потерь возрастает.

Управление портфелем ценных бумаг может непосредственно осуществлять его владелец или поручать управление экспертному посреднику фондового рынка. Это обычная практика, зачастую специалисты консалтинговой и финансовой среды организовывают целые инвестиционные фонды, трасты и хедж-фонды, а обычные предприниматели, которые только присматриваются к инвестированию, не могут в достаточно мере оценить риски и бонусы портфельного инвестирования, так как «не варятся в этом котле».

В вопросе выбора фондового посредника ключевую роль играет авторитет фондового агентства, размер комиссии за услуги и доверие к конкретному консультанту.

Управление портфелем ценных бумаг: понятие, стратегии, риски

Процесс менеджмента инвестиционным портфелем можно обозначить как сумму инвестиционных ресурсов обладателя, инструментов анализа и прогнозирования, а также стратегии реагирования на изменения на фондовом рынке.

Сегодня обычная практика в европейских странах дарить на свадьбу или рождение ребенка не игрушки, технику, наличные, а ценные бумаги. В условиях относительно стабильной экономики инвестиционный пакет считается самым надежным способом обеспечения регулярного пассивного дохода в будущем.

Самый популярный способ нивелировать риски, не прибегая к инвестированию второго уровня или хеджированию, это грамотная диверсификация. Диверсификация – инвестирования по разным активам. Такой подход базируется на том, что управление пакетом ценных бумаг может начинаться с правильного распределения инвестиций в различных сферах и отраслях. Рынок всех товаров и услуг не может рухнуть одновременно. Такое диверсифицированное распределение акций помогает обеспечить доходность портфеля при любых непредсказуемых ситуациях на рынке.

Определение инвестиционных целей

Это первый этап управления портфелем, он предшествует покупке акций, опционов, облигаций. Цели инвестирования коррелируют с определением важности каждого критерия управления портфелем. Основными критериями управления портфелем считаются доходность, ликвидность и риск.

Доходность и безопасность инвестирования — вот основные ключевые цели управления портфелем ценных бумаг. А вот пропорция безопасности и доходности зачастую и переделяет глубинные цели инвестирования и категорию инвестора.

Чаще всего достижение «неуязвимости» вложенного каптала обеспечивается покупкой инвестиций с низкой прибылью.

Ожидаемая доходность портфеля рассчитывается на основе доходности всех его активов.

Также имеет значение ликвидность инвестиционного портфеля. Она определяется по тому, как быстро в случае необходимости можно превратить ценные бумаги в реальные денежные средства, можно ли забрать свою статутную долю или перепродать ценные бумаги.

Бумаги, которые можно превратить в денежный эквивалент за период до двух недель, считаются высоколиквидными. Иногда за низколиквидные ценные бумаги (с термином ликвидности больше полугода) высчитывается высшая ставка доходов, или «премия за ликвидность». Это означает следующее: за инвестицию, которую невозможно забрать назад, насчитывают высший процент дохода.

Формирование инвестиционного портфеля

После определения целей инвестирования можно начинать формирование и управление портфелем ценных бумаг.

Портфель ценных бумаг можно скомбинировать с активов из разных отраслей в разных пропорциях:

- Новички в инвестировании часто формируют сугубо консервативный пакет акций, который почти на 100% гарантирует сохранность капитала, но не обеспечивает ощутимой прибыли. Это в основном государственные облигации или «голубые фишки» крупных корпораций. Последние — это акции надежных, высоколиквидных компаний с высокой репутацией и стабильным графиком выплат дивидендов. Термин перекочевал в фондовую среду из казино, где голубые фишки имеют самую высокую стоимость в игре.

- Более рискованные, но и доходный вариант портфеля – сбалансированный из высоколиквидных надежных акций и ценных бумаг второго эшелона.

- Третий вариант больше всего подходит для краткосрочного инвестирования, он подразумевает покупку довольно рискованных ценных бумаг, но с вероятностью гигантских доходов. Такой портфель, кроме классических акций и облигаций, включает часто опционы и дефолтные свопы.

Портфельные стратегии

На фондовом рынке используют выражение: «Инвестиции — это, когда деньги не работают, а воюют, и именно стратегии управления портфелем ценных бумаг решают, вернуться ли деньги с победой или погибнут навеки».

Коренную важность грамотного управления инвестиционным портфелем многие недооценивают. Но важно понять, что инвестирование – это не лотерея и не азартная игра. Очень редко рискованные инвестиции на самом деле приносят реальную сверхприбыль. Но история знает и такие счастливые случайности: в качестве оптимального примера можно вспомнить культового киногероя Фореста Гампа и его, совместную с капитаном, инвестицию в «Яблочную компанию». Но в реальном финансовом мире надежность инвестиций чаще всего четко коррелирует с их низкой окупаемостью и наоборот.

Различают активную и пассивную стратегии. Существует еще перечень альтернативных стратегий, но их можно причислить к одной из этих основных категорий.

Активная стратегия – оптимальный вариант управления в условиях динамичного, местами нестабильного рынка. Чаще всего активное управление это прерогатива фондовых посредников или самих инвесторов, которые имеют возможность четко анализировать индексные данные рейтинговых агентств и осуществлять оперативную перепродажу или покупку ценных бумаг.

Пассивный стиль управления допустим в более-менее постоянных сегментах рынка. Основной принцип пассивной стратегии — «купить и держать». Инвестиционный горизонт пассивных вкладчиков не включает СВОП-анализов или включает их только на момент покупки, не подразумевает покупки дополнительных финансовых инструментов.

Основные формы активного менеджмента портфелем ценных бумаг

Основой активного управления считается его частая ревизия, отказ от акций, которые больше не отвечают заявленным требованиям окупаемости. Залогом качественного активного управления является умение точно прогнозировать вероятность изменений на фондовом ринке и цен на финансовые инструменты. Если уж участниками активных стратегий чаще всего являются банки, инвест-фонды, биржевые посредники и прочие «крупные рыбы» фондового рынка, они часто прибегают к методам прогностическим, партизанским, иногда манипуляторным.

Часто активное управление портфелем ценных бумаг подразумевает использование метода «свопинга». Своп – это операция, что включает наличную куплю-продажу активов с одновременным заключением контроперации на определенный строк. Это полиинструментарный метод. Существуют и валютные и золотые свопы. Но это не отменяет того факта, что, благодаря свопингу, стали возможными многомилионные махинации, которые, впрочем, были проведены в рамках закона. Рассмотрим активное управление портфелем ценных бумаг на примере. У менеджера есть, скажем, 40% акций небольшой промышленной компании «Шурупчик». Он планирует от них отказаться. Он может их перепродать или забрать свою часть капитала. Он подсчитывает риски, которые может создать для «Шурупчика», забрав свою часть капитала. Допустим, он предскажет падение стоимости остальных акций фирмы на более чем 8%. Перед тем как отказаться от акций, менеджер посылает агента в какой-то банк, чтобы купить свопов на некоторую сумму с расчетом на то, что в следующие полгода акции «Шурупчика» упадут ниже чем на 5%.

Если говорить про управление портфелем ценных бумаг банка, то тут может идти речь исключительно об активной стратегии. Во-первых, сам банковский сектор подразумевает участие всех его дельцов в активной финансовой деятельности. Инвестиционная политика великих банков базируется на приумножении прибылей и ликвидации рисков.

Распространённой ценной бумагой в банковском секторе служит облигация. Это своего рода банковская долговая расписка. Банк эмитирует облигации, клиенты их раскупают и рассчитывают на погашение их стоимости с процентами в обозначенный срок. Банк может застраховать себя от финансовых потерь в страховой компании, но это подразумевает ежемесячные страховые выплаты, то есть дополнительные финансовые потери. Также — с расцветом рынка кредитования, с ростом риска невыплаченных кредитов — управление портфелем ценных бумаг банка включает все больше инструментов, чтобы хеджировать нежелательные риски.