Как правильно списать подотчет (нюансы)?

Подотчет — как списать? Это вопрос, который бухгалтер начинает себе задавать сразу после того, как выдал деньги. Мы рассмотрим в нашей статье несколько вариантов подотчета — как списать, на что обратить особое внимание.

Выдаем подотчет

Варианты списания подотчетных средств

Списание подотчета при смерти подотчетного лица

Итоги

Выдаем подотчет

На многих предприятиях есть подотчетные лица. Их назначает директор, а бухгалтер на основании заявления подотчетника выдает им деньги из кассы или перечисляет с расчетного счета. Работник их тратит на нужды организации.

Как составить заявление, смотрите в статье «Составляем заявление на подотчет — образец на 2015–2016 годов».

Когда подходит срок, подотчетник должен отчитаться за полученные деньги.

Этот срок определяется 3 рабочими днями со дня окончания срока взятия денег, указанного в заявлении, или со дня выхода подотчетника на работу (п. 6.3 указания Банка России «О порядке ведения кассовых операций» от 11.03.2014 № 3210-У).

И с этого момента задача бухгалтера внимательно проверять все документы: нельзя допустить, чтобы в представленных бумагах были какие-либо ошибки. Ведь именно эти документы определяют, как именно будет списываться выданный аванс в учете организации.

Варианты списания подотчетных средств

Рассмотрим возможные варианты списания:

Вариант 1: Подотчетник правильно составил авансовый отчет и подложил все подтверждающие документы. Бухгалтер делает запись, основываясь на цели выдачи аванса Дт 26 (44, 10, 41…) Кт 71.

Если у подотчетного лица был перерасход, бухгалтер выдает необходимую сумму.

Когда после произведенных трат у подотчетника остаются неизрасходованные деньги, он должен внести их в кассу.

Подробнее об этом читайте в статье «Возврат подотчетным лицом суммы неизрасходованного аванса» .

Вариант 2: Работник уволился. Не отчитался за подотчетные средства, не оформил возврат.

Вся сумма признается дебиторской задолженностью и по истечении срока исковой давности может быть списана на убытки предприятия. Срок исковой давности составляет 3 года с даты, когда подотчетником должны были быть выполнены обязательства (ст. 196, 200 ГК РФ; письмо Минфина России от 15.09.2010 № 03-03-06/1/589; п. 2 ст. 265 НК РФ). После признания задолженности безнадежной необходимо включить сумму аванса в доход подотчетного лица и до 1 марта года, следующего за истекшим, письменно сообщить ему и в налоговую о невозможности удержать налог и о сумме задолженности (п. 1 ст. 210, п. 5 ст. 226 НК РФ, письмо Минфина России от 24.09.2009 № 03-03-06/1/610).

Все о порядке списания дебиторской задолженности читайте в статье «Порядок списания дебиторской задолженности».

Вариант 3: Подотчетник продолжает работать, но по какой-то причине не может отчитаться за взятый аванс.

Организация имеет право удерживать с его зарплаты всю сумму долга. Это можно сделать только с письменного согласия работника (письмо Роструда от 09.08.2007 № 3044-6-0) и не более 20 % от его заработной платы ежемесячно (ст. 138 ТК РФ).

Более подробно об этом читайте в материалах:

Вариант 4: Подотчетное лицо — директор. Если он все сделал правильно, то списание будет такое, как и всегда. А если нет? Мы можем списать его долг с причитающихся ему дивидендов.

Все о списании подотчета с директора читайте в статье «Пять действенных способов обнулить накопленный подотчет директора».

Вариант 5: Произошла трагическая ситуация. Работник умер, не успев отчитаться за полученные деньги. В следующем разделе рассмотрим подробнее, какие действия должен предпринять бухгалтер в такой ситуации.

Списание подотчета при смерти подотчетного лица

Как оформить бухгалтеру списание при смерти подотчетного лица?В первую очередь, нужно попросить родственников предоставить в бухгалтерию документы, подтверждающие смерть работника. Это может быть свидетельство о смерти, выданное отделением ЗАГСа, или постановление суда о признании его умершим.

После этого составляется приказ о прекращении трудовых отношений в связи со смертью работника на основании п. 6 ст. 83 ТК РФ.

ВНИМАНИЕ! Дата приказа должна совпадать с датой смерти, указанной в свидетельстве о смерти или в постановлении суда.

Когда приказ составлен, нужно составить обходной лист. Именно в момент проверки дел погибшего и может выясниться, что у него есть незакрытые подотчетные деньги.

В каком порядке и как заполняются документы в связи со смертью работника, читайте в статье «Порядок увольнения работника в связи со смертью».

Бухгалтер не может обратиться к родственникам с просьбой вернуть недостающие деньги, т. к. все обязательства работника прекращаются с его смертью (ст. 418 ГК РФ) и они не входят в состав наследства (ст. 1112 ГК РФ). Обязанность наследников погашать задолженности имеется только по региональным и местным налогам (подп. 3 п. 3 ст. 44 НК РФ).

В данном случае этот аванс признается безнадежной дебиторской задолженностью и списывается в прочие расходы (п. 77 Положения по ведению бухгалтерского учета бухгалтерской отчетности в РФ, утв. приказом Минфина РФ от 29.07.1998 № 34н; ст. 418 ГК РФ; п. 11-12, 14.3 ПБУ № 10/99). Такое же мнение рассматривается в письме Минфина России от 24.02.2009 № 03-02-07/1-87.

Включить или не включать сумму аванса в доход подотчетника? В обычной ситуации мы бы поступили, как в варианте 2, и отразили сумму его в справке 2-НДФЛ.

Но в случае смерти работника у нас, как у налогового агента, нет оснований для начисления НДФЛ (подп. 3 п. 3 ст. 44 НК РФ).

Сумму можно списать из резерва по сомнительным долгам.

Если такого резерва нет, в учете делаем запись: Дт 91 Кт 71 (73) — списана дебиторская задолженность в расходы.

Для чего нужен резерв по сомнительным долгам, читайте в статье «Резерв по сомнительным долгам — бухгалтерские проводки».

Итоги

Что бы ни произошло с работниками, работа предприятия все равно продолжается. Выданные авансы необходимо списывать, и главная задача бухгалтера состоит в том, чтобы верно определить вариант, по которому будет проходить списание.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяБухгалтерский учет расчетов с подотчетными лицами. —

Учет расчетов с подотчетными лицами ведется на счете 71 “Расчеты с подотчетными лицами” (А-П). Аналитический учет по счету ведется по каждому подотчетному лицу. После выдачи денег работнику, бухгалтер составит проводку:

Дебет 71 – выданы деньги под отчет

Кредит 50 (51)

Списание израсходованных подотчетных сумм производится на основании утвержденного авансового отчета и отражается по кредиту счета 71.

СПИСАНИЕ ХОЗЯЙСТВЕННЫХ РАСХОДОВ

| Вид расхода | Проводка |

| − приобретено имущество | Д 10 (08, 41) – оприходованы материалы (основные средства, К 71 товары), приобретенные подотчетным лицом При покупке ценностей в розничной торговле работник должен представить в бухгалтерию товарный чек или накладную и чек контрольно-кассовой машины (ККМ). |

| − расходы связаны с нуждами основного, вспомогательного или обслуживающего производств | Д 20 (23, 29) – списаны расходы подотчетного лица на затраты К 71 основного (вспомогательного, обслуживающего) производства |

| − расходы связаны с управленческой деятельностью | Д 25 (26) – оплачены подотчетными лицами общепроизводственные К 71 (общехозяйственные) расходы. |

| − расходы связаны с продажей готовой продукции или товаров | Д 44 – учтены в расходах на продажу затраты подотчетных лиц К 71 |

| − расходы на мероприятия непроизводственного характера (например, расходы на осуществление спортивных мероприятий, отдыха, развлечений и т.п.): | Д 91 – учтены в составе прочих расходов затраты подотчетного К 71 лица |

СПИСАНИЕ КОМАНДИРОВОЧНЫХ РАСХОДОВ

| Цель командировки | Проводка |

| − покупка, доставка основных средств (оборудования, автомобилей и т.п.) | Д 08 – списаны затраты по командировке, связанной с покупкой, К 71 доставкой основных средств |

| − покупка, доставка материалов | Д 10 – списаны затраты по командировке, связанной с покупкой, К 71 доставкой материалов |

| − покупка, доставка товаров | Д 41 – списаны затраты по командировке, связанной с покупкой, К 71 доставкой товаров |

| − заключение договоров о продаже продукции, изучение рынков сбыта в других регионах, участие в выставках | Д 44 – списаны затраты по командировке, связанной с продажами К 71 |

| − участие в обучающих семинарах, собраниях акционеров, другие цели, связанные с производственной деятельностью | Д 26 – списаны затраты по командировке, необходимой для К 71 управленческих нужд организации |

| − гарантийный ремонт ранее проданной продукции (если создан резерв на гарантийный ремонт) | Д 96 – списаны затраты по командировке, связанной с возвратом, К 71 транспортировкой бракованной продукции |

| − командировка непроизводственного характера (например, проверка летнего лагеря, находящегося на балансе предприятия) | Д 29 (91) – списаны затраты по командировке, непосредственно не К 71 связанной с производственной деятельностью пред- приятия |

| − устранение последствий чрезвычайных ситуаций | Д 91 – списаны затраты по командировке, связанной с К 71 устранением последствий чрезвычайной ситуации |

Если у работника остался неизрасходованный остаток аванса, то в течение 3-х дней, отведенных для составления авансового отчета, он должен быть возвращен в кассу по приходному кассовому ордеру. В бухгалтерском учете такая операция оформляется проводкой:

Д 50 – возвращен в кассу остаток аванса от подотчетного лица

К 71

Если сотрудник обоснованно израсходовал деньги на сумму большую, чем выданный аванс, то сумма перерасхода возмещается ему из кассы организации на основании утвержденного авансового отчета. Эта операция оформляется проводкой:

Д 71 – возмещены сотруднику расходы, превышающие сумму выданного аванса

К 50

Если работник не возвратил подотчетную сумму в установленный срок, то в течение месяца (срок исковой давности) по распоряжению руководителя предприятия она должна быть удержана из заработной платы работника. Данная операция оформляется проводками:

Д 94 – отражена не возвращенная в срок подотчетная сумма

К 71

Д 70 – удержана из заработной платы работника невозвращенная подотчетная сумма

К 94

Пока не сданная в срок сумма числится за работником, она расценивается как предоставленный ему заем. В то случае должна быть исчислена материальная выгода от использования заемных средств. Если же долг будет списан за счет средств организации, то эту сумму нужно включить в совокупный доход работника и удержать с нее налог на доходы физических лиц.

Учет расчетов с персоналом по прочим операциям.

ведется на счете 73 “Расчеты с персоналом по прочим операцияфм” (А − П). К счету могут быть открыты субсчета: 73-1 “Расчеты по предоставленным займам”;

73-2 “Расчеты по возмещению материального ущерба”;

73-3 “Расчеты за товары, предоставленные в кредит”;

73-4 “Расчеты по страхованию” и др.

einsteins.ru

Учет подотчетных сумм

Замечание 1

В процессе хозяйственной деятельности предприятия могут выдавать наличные денежные средства своим сотрудникам на командировочные расходы, на различные хозяйственные расходы.

Операции по подотчетным суммам

Алгоритм операций по подотчетным суммам следующий:

интернет-биржа студенческих работ»>

Рисунок 1. Алгоритм операций по подотчетным суммам. Автор24 — интернет-биржа студенческих работ

Денежные средства из кассы выдаются под отчет сотрудникам предприятия, которые в последующем обязаны представить отчет об израсходованных суммах, с приложением подтверждающих расходы документов.

Сотрудники, которые получают денежные средства под отчет — подотчетные лица. Подотчетные суммы выдаются в соответствии с порядком ведения кассовых операций в Российской Федерации. Основанием для выдачи работникам подотчетных сумм служат приказы руководителя предприятия.

Подотчетные суммы могут выдаваться сотрудникам в размере и на срок, определяемый руководителем предприятия. Лица, которые получили наличные денежные средства под отчет, должны не позднее трех рабочих дней по истечении срока, на который они были выданы, или со дня возвращения из командировки предъявить в бухгалтерскую службу предприятия отчет об израсходованных суммах и произвести окончательный расчет по ним.

Выдача наличности под отчет может быть произведена при условии полного отчета подотчетного лица по авансу выданному ему ранее. Передача выданных под отчет денежных средств между двумя лицами запрещается.

Подотчетные суммы выдаются из кассы предприятия по расходным кассовым ордерам (РКО), с указанием целевого назначения подотчетной суммы. Расходование подотчетных сумм на цели не указанные не допускается.

После истечения срока, на который были выданы подотчетные суммы, подотчетные лица представляют в бухгалтерию авансовый отчет и оправдательные документы, подтверждающие целевое расходование денег.

Оформление авансового отчета

Авансовый отчет оформляется по форме № АО-1 «Авансовый отчет», проверяется бухгалтером и требует утверждения руководителем предприятия.

Рисунок 2. Авансовый отчет. Автор24 — интернет-биржа студенческих работ

На основании авансового отчета, бухгалтер осуществляет списание с подотчетного лица, фактически израсходованных денежных средств. Не израсходованные подотчетным лицом денежные средств должны быть возвращены в кассу предприятия. Данная операция оформляется приходным кассовым ордером (ПКО).

Если сотрудник истратил сумму, больше полученного аванса, образуется перерасход, и работнику выплачивается разница между фактически потраченной суммой и авансом.

Учета расчетов с подотчетными лицами

Учет взаиморасчетов с подотчётными лицами ведется на 71 счете «Расчеты с подотчетными лицами», который является активно-пассивном. При этом выдача подотчетных сумм отражается по дебету 71 счета в корреспонденции с кредитом счетов учета денежных средств.

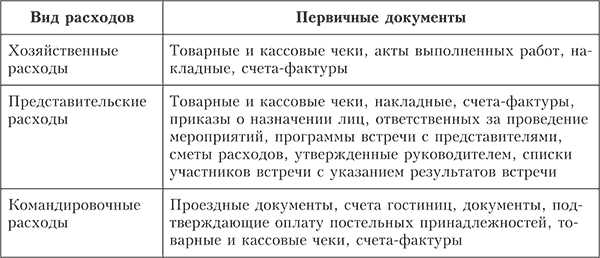

Счет 71 «Расчеты с подотчетными лицами», на сумму израсходованных сумм, кредитуется в корреспонденции с затратными счетами и счетами учета ТМЦ, а также иными счетами в зависимости от типа произведенных расходов. Первичные документы, подтверждающие расходы, представлены в таблице:

Рисунок 3. Расчеты с подотчетными лицами. Автор24 — интернет-биржа студенческих работ

Подотчетные суммы, которые не были возвращенные сотрудниками в определенные сроки, списываются с кредита 71 счета «Расчеты с подотчетными лицами» в дебет 94 счета «Недостачи и потери от порчи ценностей».

Если сотрудник отказывается в установленный срок возвратить остаток неизрасходованных подотчетных средств, администрация предприятия имеет право произвести удержание из заработной платы работника.

Не возвращенные подотчетные суммы, если их можно сразу же удержать из заработной платы работника, списываются с 94 счета «Недостачи и потери от порчи ценностей» в дебет 70 счета «Расчеты с персоналом по оплате труда».

Если не возвращенные в оговоренный срок подотчетные средства невозможно сразу же удержать из заработной платы сотрудника, то они списываются с 94 счета «Недостачи и потери от порчи ценностей» в дебет 73 счета «Расчеты с персоналом по прочим операциям», на субсчет 73.2 «Расчеты по возмещению материального ущерба». И только после удержания из заработной платы, делается запись по дебету 70 счета «Расчеты с персоналом по оплате труда» и кредиту 73 счета.

Замечание 2

Чаще всего подотчетные суммы выдаются при направлении его в командировку на оплату расходов связанных с проездом, наймом жилого помещения и прочих расходов, связанных с проживанием вне места постоянного жительства, так называемые суточные.

После возвращения из командировки в компанию, работник должен составить авансовый отчет по унифицированной форме № А01и приложить документы, подтверждающие произведенные расходы. Авансовый отчет необходимо составить не позднее трех рабочих дней со дня возвращения сотрудника из командировки

Оплата или возмещение расходов сотрудника в иностранной валюте, обусловленных командировкой за границу РФ, включая аванс в иностранной валюте и погашение не израсходованного аванса в валюте, осуществляются согласно закону «О валютном регулировании и валютном контроле». Выдача иностранной валюты сотруднику на командировочные расходы отражается по кредиту 50 счета «Касса», субсчета 50.4 «Касса в иностранной валюте» и дебету 71 счета «Расчеты с подотчетными лицами».

Предприятие должно проводить инвентаризацию выданных подотчетных сумм. В процессе ревизионной инспекции проверяются отчеты подотчетных лиц по выданным авансам и их целевое исполь-зование, суммы выданных авансов по каждому подотчетному лицу.

spravochnick.ru

Ох уж этот подотчет… | Журнал «Главная книга»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 27 мая 2011 г.

Содержание журнала № 11 за 2011 г.На вопросы отвечала Е.А. Шаронова, экономист

Бухгалтеры постоянно объясняют подотчетникам, какие документы необходимо получить у продавца и что в них должно быть указано, чтобы потом приобретенные за наличный расчет товары (работы, услуги) можно было беспроблемно учесть в расходах. Но все равно находятся сотрудники, которые приносят «неправильные» документы. Как в этом случае поступить, если руководитель одобрил авансовый отчет: учесть расходы по таким документам или нет? Да и как вообще должны выглядеть подотчетные документы, чтобы налоговики к ним не придрались? Отвечаем на самые интересные вопросы наших читателей.

Вычет НДС только по типографскому БСО

Е.А. Максимкина, г. Москва

Наш работник вернулся из командировки и в качестве документа, подтверждающего проживание в гостинице, привез кассовый чек и счет по форме № 3-Г. В этом счете есть все обязательные реквизиты, которые должны быть в бланке строгой отчетностип. 3 Положения о порядке осуществления наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения контрольно-кассовой техники, утв. Постановлением Правительства РФ от 06.05.2008 № 359 (далее — Положение). В обоих документах сумма НДС выделена отдельной строкой. Можно ли принять к вычету НДС, если нет счета-фактуры?

: В принципе, можноп. 7 ст. 168, п. 7 ст. 171, п. 1 ст. 172 НК РФ. Раз счет по форме № 3-Г содержит все обязательные реквизитып. 3 Положения о порядке осуществления наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения контрольно-кассовой техники, утв. Постановлением Правительства РФ от 06.05.2008 № 359 (далее — Положение), то он является бланком строгой отчетности. В этом случае в книге покупок вы регистрируете именно егоп. 10 Правил ведения… книг покупок и книг продаж… утв. Постановлением Правительства РФ от 02.12.2000 № 914. Вычет вы можете заявить в том квартале, в котором утвержден авансовый отчет работника по служебной командировке (то есть расходы приняты к учету)п. 7 ст. 171, п. 1 ст. 172 НК РФ; Письмо Минфина России от 20.05.2008 № 03-07-11/197.

Однако не исключено, что проблемы с вычетом НДС все же могут возникнуть. Дело в том, что, по мнению Минфина, БСО, утвержденные до 12.04.2005 (а счет по форме № 3-Г был утвержден как раз до этой датыутв. Приказом Минфина России от 13.12.93 № 121), можно было применять только до 01.12.2008. А после этой даты форма счета в качестве документа строгой отчетности использоваться уже не можетп. 2 Постановления Правительства РФ от 06.05.2008 № 359; Письма Минфина России от 07.08.2009 № 03-01-15/8-400, от 09.06.2009 № 03-01-15/6-291, от 19.01.2009 № 03-01-15/1-11.

Подробно о том, какие налоговые риски возникают, если подотчетник принес «проблемную» первичку, написано: 2010, № 21, с. 33Кроме того, если гостиница распечатала счет 3-Г просто на компьютере, то в вычете НДС откажут однозначно. БСО должен быть изготовлен типографским способом или с использованием автоматизированной системып. 4 Положения. Компьютер же к автоматизированной системе не относится. А чек ККТ с выделенной суммой НДС в этом случае вам не поможетПисьма Минфина России от 23.12.2009 № 03-07-11/323, от 07.08.2009 № 03-01-15/8-400, от 07.11.2008 № 03-01-15/11-353.

Таким образом, лучше запросите у гостиницы счет-фактуру. А если это сделать невозможно, безопаснее не принимать НДС к вычету.

Нет расшифровки канцтоваров в чеке — нет и расходов?

Л.М. Барышникова, г. Лыткарино, Московская обл.

Подотчетник принес товарный и кассовый чеки, в которых стоимость канцтоваров отражена в общей сумме без расшифровки их по видам, количеству и цене. Можно ли учесть при расчете налога на прибыль расходы на эти канцтовары?

Предупреждаем подотчетника

Если документы не будут содержать расшифровку видов, количества и цены приобретенных товаров, руководитель просто не утвердит авансовый отчет, а выданная подотчетная сумма будет удержана из зарплаты.

: Можно, если эти канцтовары вы сможете оприходовать. Для этого попросите подотчетника, чтобы он:

- <или>вернулся в магазин и попросил указать в товарном чеке каждый приобретенный товар;

- <или>сам составил отчет в произвольной форме, указал в нем наименование каждого приобретенного товара, его количество и цену (цены можно указать и приблизительные, главное, чтобы сошлось с общей суммой оплаты) и приложил этот отчет вместе с кассовым и товарным чеками к авансовому отчету.

После этого канцтовары можно оприходовать на основании приходного ордера по форме № М-4утв. Постановлением Госкомстата России от 30.10.97 № 71а, а их стоимость впоследствии учесть в налоговых расходахподп. 24 п. 1 ст. 264 НК РФ.

Однако налоговики при проверке, из-за того что расшифровка канцтоваров сделана самим подотчетником, а не организацией-продавцом, могут и исключить стоимость канцтоваров из «прибыльных» расходов, как документально неподтвержденные затратыст. 252 НК РФ. И не исключено, что правомерность своих трат вам придется доказывать в суде.

Товарный чек вмененщика одновременно подтверждает и приобретение, и оплату ТМЦ

Л.Н. Гавришкина, г. Елец, Липецкая обл.

Наши сотрудники часто на приобретенные материалы предоставляют только товарный чек. Достаточно ли его одного, чтобы учесть расходы в налоговом и бухгалтерском учете?

: Достаточно, если этот товарный чек выдал плательщик ЕНВД и в нем естьп. 2.1 ст. 2 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» (далее — Закон о ККТ):

- номер и дата;

- наименование и ИНН продавца;

- наименование, количество, цена приобретенных товаров;

- должность, фамилия и инициалы лица, выдавшего документ, и его личная подпись.

Ведь такой чек вместо кассового чека могут выдавать покупателям плательщики ЕНВДПисьма Минфина России от 19.01.2010 № 03-03-06/4/2, от 22.10.2009 № 03-01-15/9-470, от 01.09.2009 № 03-01-15/9-436.

И хотя нельзя быть стопроцентно уверенным в том, что его выдал именно плательщик ЕНВД, подтверждать статус продавца дополнительными документами (например, запрашивать копию выданного ИФНС уведомления о постановке на учет в качестве вмененщика) не нужно. Ведь НК РФ не обязывает покупателя проверять налоговый статус продавца.

Если же в товарном чеке нет вышеуказанных реквизитов, то необходим еще и чек ККТп. 1 ст. 2 Закона о ККТ. А без него расходы лучше не учитывать.

Авансовый отчет можно заполнить и на компьютере

Д.А. Чебрякова, г. Пушкино, Московская обл.

Можно ли заполнить бланк авансового отчета не от руки, а на компьютере? А подотчетник его лишь подпишет.

: Да, можно. Это прямо разрешено Указаниями по заполнению авансового отчетаУказания по… заполнению… утв. Постановлением Госкомстата России от 01.08.2001 № 55.

Подотчетные суммы можно перечислять и на зарплатные карты

М.В. Ашмарина, г. Жуковский, Московская обл.

Имеем ли мы право перечислять подотчетные суммы на зарплатные карты работников? Могут возникнуть претензии со стороны банка или налоговиков?

: Все зависит от того, что написано в вашем договоре с банком на открытие и обслуживание зарплатных карт.

Одни банки без проблем зачисляют на зарплатные карты работников любые подотчетные деньги, другие — только командировочные суммы, а третьи вообще отказываются это делать. Такая ситуация возникла из-за того, что есть два Письма Центробанка России, в которых высказаны разные точки зрения по этому вопросу.

В одном сказано, что выдача денег под отчет путем безналичного перечисления на счета сотрудников не предусмотренаПисьмо ЦБ РФ от 18.12.2006 № 36-3/2408.

Канцтовары или другие расходники принять к учету кучей не получится. И если детальной расшифровки магазин не дал, то более подробный список того, что куплено и за какую цену, может составить сам подотчетник

В другом ЦБ ссылается на свое Положение об эмиссии банковских картПоложение ЦБ РФ от 24.12.2004 № 266-П и делает вывод, что перечень операций, которые физические лица могут проводить по своим картам, открыт. И если коллективным договором или локальным нормативным актом (например, приказом, положением о командировках) предусмотрена возможность перевода на банковские карты сотрудников денег на командировочные расходыст. 168 ТК РФ, то банк такой платеж пропуститПисьмо ЦБ РФ от 24.12.2008 № 14-27/513.

Таким образом, смотрите свой договор с банком. Если в нем сказано, что, например, «на банковские карты сотрудников организация может перечислять любые денежные средства», то проблем с перечислением подотчетных сумм не будет. Штрафа за то, что вы так делаете, нет.

А чтобы налоговики и сотрудники ФСС и ПФР не расценили поступившие на карту суммы как зарплату и не доначислили НДФЛ и страховые взносы, при перечислении средств указывайте в назначении платежа «на командировочные расходы» или «на хозяйственные нужды». Подтверждением того, что работник не потратил деньги на себя, будет его авансовый отчет (форма № АО-1утв. Постановлением Госкомстата России от 01.08.2001 № 55) с приложенными к нему подтверждающими документами.

«Доходная» упрощенка не отменяет обязанности отчитаться за выданные деньги

Г.С. Васильева, г. Пенза

Мы применяем упрощенку с объектом «доходы». Довольно часто я выдаю директору деньги из кассы на хозяйственные расходы (естественно, по его распоряжению). Учет расходов мы не ведем. А вот обязан ли директор отчитываться за выданные ему деньги авансовыми отчетами? Сам он утверждает, что отчитываться за свои же деньги (он единственный собственник нашей компании) он не должен.

: Действительно, вы не обязаны документально подтверждать расходы, так как они не влияют на исчисление налога при УСНОп. 2.5 Порядка заполнения книги учета доходов и расходов… утв. Приказом Минфина России от 31.12.2008 № 154н; Письма Минфина России от 16.06.2010 № 03-11-11/169, от 20.10.2009 № 03-11-09/353. Но если директор не отчитывается о выданных ему под отчет деньгах, а вы продолжаете выдавать ему деньги, то ваша компания, прежде всего, нарушает кассовую дисциплинуп. 11 Порядка ведения кассовых операций в Российской Федерации, утв. Советом директоров ЦБ РФ 22.09.93 № 40 (далее — Порядок). И банк при проверке обязательно укажет вам на это и сообщит о нарушении в вашу налоговую инспекцию.

После этого возможны такие негативные последствия:

Объясняем руководителю

Даже если директор — единственный собственник фирмы, он все равно должен отчитываться за выданные ему под отчет деньги. Иначе налоговики и ревизоры из ФСС и ПФР расценят эти суммы как скрытую зарплату и доначислят НДФЛ и страховые взносы.

А вот другие суды считают, что средства, выданные подотчетному лицу, в принципе не являются его доходом и не включаются в налоговую базу по НДФЛст. 41, ст. 208, ст. 209 НК РФ; Постановления ФАС СКО от 11.12.2006 № Ф08-5708/2006-2386А; ФАС УО от 20.02.2008 № Ф09-516/08-С2. Ведь это лишь задолженность сотрудника перед организацией и не более того.

Кстати, не исключено, что и сотрудники ФСС и ПФР расценят подотчетные суммы как скрытую зарплату и доначислят страховые взносы вашей компании.

Поэтому, чтобы вам не пришлось спорить с проверяющими, директору лучше отчитаться, на что он потратил деньги.

Билет «туда-обратно» делим пополам

А.В. Кольцова, г. Владимир

Работник поехал в командировку. Точный день возврата из командировки не был известен, и работник купил билет только туда. А возвращаясь из командировки, с целью экономии купил билет обратно и туда с открытой датой, поскольку точно знал, что придется ехать еще раз. Билет действительно стоит значительно дешевле, но только в нем указана общая стоимость двух перелетов. И мы не знаем, как разделить цену одного билета между двумя командировками и как правильно заполнить авансовый отчет.

: В авансовом отчете работник должен указать всю стоимость авиабилета, ведь он потратил на него деньгип. 11 Порядка; Указания по… заполнению… формы «Авансовый отчет», утв. Постановлением Госкомстата России от 01.08.2001 № 55. Этот билет еще понадобится работнику для поездки в следующую командировку. Поэтому к первому авансовому отчету можно приложить ксерокопию авиабилета, а оригинал — ко второму авансовому отчету.

Поскольку билет используется в двух поездках, в бухгалтерских и налоговых расходах на дату утверждения первого авансового отчета можно учесть только 1/2 его стоимостиподп. 12 п. 1 ст. 264, подп. 5 п. 7 ст. 272 НК РФ; пп. 6, 9 ПБУ 10/99 «Расходы организации», утв. Приказом Минфина России от 06.05.99 № 33н.

Вторую половину стоимости билета до следующей командировки можно учесть на счете 50-3 «Денежные документы»План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению, утв. Приказом Минфина России от 31.10.2000 № 94н (проводка: дебет счета 50-3 – кредит счета 71).

Когда вы вновь отправите работника в командировку, то под роспись по ведомости выдадите ему билет и сделаете проводку: дебет счета 71 – кредит счета 50-3.

Вторую половину стоимости авиабилета вы учтете в бухгалтерском и налоговом учете на дату утверждения второго авансового отчетаподп. 12 п. 1 ст. 264, подп. 5 п. 7 ст. 272 НК РФ; пп. 6, 9 ПБУ 10/99 «Расходы организации», утв. Приказом Минфина России от 06.05.99 № 33н.

Суммы, за которые подотчетник не отчитался, можно удержать из его зарплаты

Н.Г. Игнатьева, г. Санкт-Петербург

В какой срок сотрудник должен отчитаться по подотчетным суммам, выданным на хозяйственные нужды? Можем ли мы удержать деньги из его заработной платы, если он долго не отчитывается?

: Отчитаться перед бухгалтерией об израсходованных суммах нужно не позднее 3 рабочих дней после истечения срока, на который выданы деньгип. 11 Порядка. А вот срок, на который они выдаются, вы можете установить любой (чтобы он был удобен и вам, и подотчетникам). Его можно указать, например, в приказе, регламентирующем выдачу денег под отчет, и с этим приказом ознакомить подотчетников под роспись.

Внимание

Если подотчетник в срок не отчитался за выданные ему деньги, он несет полную материальную ответственностьп. 2 ст. 243 ТК РФ. И неважно, заключали ли с ним договор о полной материальной ответственности.

Если сотрудник в установленный срок не вернул подотчетные суммы и не отчитался за них, напомните ему, что он должен вернуть деньги. Работник может либо внести деньги в кассу, либо написать заявление с просьбой удерживать задолженность из его зарплаты.

Если же работник не возвращает деньги и подотчетная сумма не превышает его средний месячный заработок, вы можете удержать подотчетные деньги из его зарплатыст. 248, п. 2 ст. 243 ТК РФ. При этом приказ о взыскании с работника суммы задолженности руководителю нужно издать не позднее 1 месяца со дня, когда работник должен был отчитаться или вернуть неизрасходованную подотчетную суммуст. 248 ТК РФ. Если же месячный срок будет пропущен, то вернуть деньги можно будет только через суд.

Имейте в виду, что размер удерживаемой суммы не может превышать 20% заработной платыстатьи 137, 138 ТК РФ.

Подробно о порядке взыскания ущерба с работника и его документальном оформлении см.: 2009, № 10, с. 23; 2008, № 12, с. 37Если же невозвращенная подотчетная сумма превышает средний месячный заработок работника, для возврата денег вам придется обратиться в суд. Сделать это надо в течение 1 года со дня обнаружения причиненного ущерба. А отсчитывать его нужно через 3 рабочих дня после истечения срока, на который были выданы деньгистатьи 248, 392 ТК РФ.

Невозвращенный подотчет можно списать на убытки

Н.Г. Дмитриева, г. Санкт-Петербург

Один из наших сотрудников уволился, не вернув подотчетные суммы. Надо ли включать эти суммы в доход работника и облагать их НДФЛ? Может ли наша организация списать их на убытки?

: Не возвращенная работником подотчетная сумма является дебиторской задолженностью, и ее можно списать на убыткиподп. 2 п. 2 ст. 265, п. 2 ст. 266 НК РФ. Вопрос только когда.

Конечно, компьютер — великое подспорье в бумажной работе (в том числе и у бухгалтера). Но использовать это чудо техники для изготовления БСО никак нельзя. Принятие НДС к вычету по такому бланку чревато проблемами

На основании норм Трудового кодекса РФ работодатель имеет право обратиться в суд по спорам о возмещении работником ущерба в течение 1 года со дня обнаружения причиненного ущербаст. 392, ст. 381, ст. 382 ТК РФ. А если он этого не сделал, то получается, что уже через год работодатель не имеет возможности взыскать ущерб с работника. И логично именно через год:

- списать эту задолженность на убытки как безнадежную;

- включить эту задолженность в доходы работника и исчислить НДФЛст. 210 НК РФ.

Однако, по мнению Минфина России, отнести не возвращенную подотчетным лицом сумму к безнадежной задолженности и списать ее на убытки можно только после истечения общего срока исковой давности, то есть через 3 годаподп. 2 п. 2 ст. 265 НК РФ; ст. 196 ГК РФ; Письма Минфина России от 15.09.2010 № 03-03-06/1/589, от 24.09.2009 № 03-03-06/1/610. И этот срок надо отсчитывать со дня, следующего за тем, когда работник должен был вернуть подотчетные суммыст. 200 ГК РФ.

Например, деньги выданы работнику из кассы 15.04.2011. Приказом руководителя установлено, что деньги выдаются под отчет на срок 1 месяц. Следовательно, отчитаться работник должен не позднее 18.05.2011 (месяц плюс 3 рабочих дня на составление авансового отчета)п. 11 Порядка. Трехлетний срок исковой давности отсчитываем с 19.05.2011ст. 200 ГК РФ. То есть списать эту задолженность на убытки можно будет 19.05.2014 (а не 19.05.2012, как по ТК РФ).

Кроме того, как указал Минфин России, НДФЛ с дохода работника надо исчислить также по истечении 3 лет, то есть 19.05.2014ст. 210 НК РФ; Письмо Минфина России от 24.09.2009 № 03-03-06/1/610.

Как нам разъяснили в Минфине России, срок исковой давности, установленный трудовым законодательством, при исчислении налогов не применяется.

Из авторитетных источников

СТЕЛЬМАХ Николай Николаевич

Заместитель начальника отдела налогообложения доходов физических лиц Минфина России

“Трехлетний срок исковой давности, установленный гражданским законодательством, является общим потому, что применяется ко всем нарушенным правам, не имеющим иного специально установленного срока судебной защиты. То есть это общий срок для защиты права по иску. Поэтому по истечении срока исковой давности дебиторская задолженность является безнадежной (нереальной ко взысканию) и подлежит списанию в налоговом учете.

Что же касается ст. 392 Трудового кодекса, то она регулирует материальную ответственность между работником и работодателем за ущерб, причиненный работником организации во время действия трудового договора.

В случае списания долга работника, например, с истечением общего срока исковой давности или при принятии решения о прощении долга датой получения бывшим работником организации дохода в виде невозвращенных сумм, выданных под отчет, будет являться дата, с которой такое взыскание стало невозможно, или дата принятия соответствующего решения”.

Поскольку удержать НДФЛ с уволившегося работника вы не можете, необходимо исчислить налог и сообщить о сумме задолженности в свою налоговую инспекцию. То есть надо заполнить справку 2-НДФЛ за тот год, в котором истек трехлетний срок исковой давности, показать там доход, сумму исчисленного и неудержанного налога. При этом в справке в поле «признак» укажите цифру 2. Это будет означать, что налог вы удержать не можетеразд. II Рекомендаций по заполнению формы 2-НДФЛ… утв. Приказом ФНС России от 17.11.2010 № ММВ-7-3/611@. Представить эту справку в ИФНС надо в течение 1 месяца после окончания года, в котором истек срок исковой давностип. 5 ст. 226 НК РФ.

«Сверхлимитную» наличность можно выдать под отчет

И.К. Комолова, г. Раменское, Московская обл.

В кассе скопилась «сверхлимитная» наличность, а сдавать деньги в банк не хочется. Можно ли выдать эти деньги сотрудникам под отчет и на какие цели?

: Действительно, чтобы избежать штрафов за нарушение порядка работы с денежной наличностью и порядка ведения кассовых операцийст. 15.1 КоАП РФ, «сверхлимитную» наличность лучше выдать под отчет.

Цель выдачи можете сформулировать любую, например для приобретения канцтоваров (обычно цели расходования наличности согласовываются с банком при установлении лимита остатка кассып. 2.7 Положения о правилах организации наличного денежного обращения на территории Российской Федерации от 05.01.98 № 14-П; приложение 1 к этому Положению ).

А когда понадобятся наличные деньги в кассе, работник вернет выданную ему сумму.

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «Документооборот»:

2019 г.

- О сроках хранения документов и не только, № 9

- Бухгалтерская справка: образцы, которые пригодятся в учете, № 13

- Служебные записки: как оформить и когда пригодятся в учете, № 10

2018 г.

- Гарантии в договоре: от налоговых убытков и не только, № 4

- Оформляем доверенность правильно, № 3

- В новый год со «старым» директором, № 24

- Как организовать работу с персональными данными сотрудников, № 23

- Применяем УПД с середины года, № 2

- Новшества «оформительского» ГОСТа, № 19

- Грамотное письмо контрагенту облегчит бухгалтеру работу, № 17

- Заверение копий документов: новые правила, № 12

- Нумерация документов с нового года, № 1

2017 г.

- Риски внедоговорной поставки: если договор и накладная «не дружат», № 11

glavkniga.ru

❶ Как списать подотчет 🚩 как правильно списывать с телефона 🚩 Офисная жизнь

Вам понадобится

- — расходный кассовый ордер КО-2;

- — журнал учета КО-5 и КО-2;

- — ведомость Т-53, Т-49.

Инструкция

Выдавать деньги из кассы вы можете на выплату зарплаты, под отчет на хозяйственно-бытовые нужды или сдавать инкассаторам обслуживающего вас банка. Любую выдачу денежных средств оформляйте расходным кассовым ордером КО-2 и вносите запись в журнал КО-3, в котором вы производите учет всех приходных и расходных кассовых ордеров, а также в журнал КО-5, являющийся учетным документом принятых и выданных средств.

Расходный кассовый ордер заполняйте при любой форме обработки данных бухгалтерией, как традиционных с использованием калькулятора и первичной бухгалтерской документации, так и с использованием вычислительной техники и компьютерной обработки.

Каждый расходный кассовый ордер должен иметь порядковый номер, подпись руководителя предприятия и главного бухгалтера, подпись кассира, выдающего денежные средства.

При списании денежных средств из кассы указывайте в строке «Основание» вид операции по выдаче средств, в строке «Приложение» перечислите все номера и даты первичных документов, которые являются основанием для выдачи денежных средств.

Без подписи уполномоченных лиц списание денежных средств из кассы и оформленный расходный кассовый ордер не являются действительными, поэтому обязательно учитывайте это обстоятельство и вовремя получайте подписи от уполномоченных лиц административного состава.

Если списание производится на основании доверенности, указывайте номер и дату выданной доверенности в ссылках «Приложение».

При заполнении документов о списании из кассы не допускаются исправления, выдачу всех средств вы обязаны производить в день составления расходной документации (статья 7, 9 Федерального закона 129 Ф-3).

Если расход из кассы осуществляется на выплату зарплаты, пособий или стипендий, то вы обязаны производить выдачу на основании платежной ведомости, утвержденной Госкомстатом № 1. Ведомости имеют унифицированную форму Т-53, Т-49. На данные суммы вы можете не составлять расходный кассовый ордер, а ограничиться платежными ведомостями. Всю проводку расхода будет проводить бухгалтерия.

Если кто-то, из указанных в ведомости, не успел получить причитающуюся сумму в течение трех дней, производите депонирование, выпишите расходный ордер и сдайте деньги инкассаторам. Бухгалтер предприятия обязан провести все списанные средства при выдаче зарплаты, пособий и стипендий по дебету 70, кредиту 50; депонированную зарплату по дебету 70, кредиту 76; инкассированные суммы по дебету 51, кредиту 50.www.kakprosto.ru

22. Учет подотчетных сумм.

Подотчетные суммы — денежные авансы, выдаваемые работникам организации из кассы на мелкие хозяйственные расходы и на расходы по командировкам.

Порядок выдачи денег в подотчет, размер авансов и сроки, на которые они могут быть выданы, установлены правилами ведения кассовых операций.

Подотчетные лица, прописано разрешение выдавать этому лицу в приказе (1раз в год), на основании заявления подотчетного лица руководитель выдает распоряжение выдать ден.средства , а бухгалтер проверяет, только затем выдает следующая сумма в подотчет.

командировки работников как внутри РФ так и зарубежные оформляются в «обновленном» порядке:

1. Служебное задание – это необходимый документ при направлении в командировку помимо командировочного удостоверения. В нем указывается цель командировки и оно утверждается руководителем.

2. Срок командировки. Определяется работодателем с учетом объема, сложности и других особенностей служебного поручения.

3. Расходы на командировку. Размеры расходов определяются коллективным договором или локальным нормативным актом.

Отчетность по результатам командировки:

В течении 3-х рабочих дней по возвращении из командировки работник обязан предоставить:

-авансовый отчет об израсходованных средствах с приложением документов.

— отчет о выполненной работе в письменной форме и согласий с рованием с руководителем.

При бухгалтерской обработке авансовых отчетов бухгалтер делает следующие записи:

1. Расходы, оплаченные из подотчетных сумм списываются с К71 в дебет счетов, в зависимости от характера расходов: 10(материалы),26(общехозяйств расходы),25(общепроизводств расходы) и другие счета. Неиспользованные суммы в течении 3-х дней должны быть сданы в кассу.

2. Возвращенные в кассу остатки неиспользованных сумм списывают с подотчетного лица записью: Д50(касса) К71

3. Излишне израсходованные ДС возмещают работнику: Д71 К50

4. Невозвращенные подотчетным лицам суммы авансов (своевременно невозвращенные ) списыват Д94 К71, 94- недостатки и потери. Далее со счета 94 эти суммы списывают в Д70 (удерживают из оплаты труда) .

Аналитический учет расходов с подотчетными лицами ведут по каждой авансовой выдаче и каждому подотчетному лицу.

23. Учет поступления нематериальных активов, порядок определения первоначальной стоимости

Нематериальные активы – объекты, используемые в хозяйственной деятельности в течение периода, превышающего 12 месяцев, имеют денежную оценку и приносят доходы, но не являются при этом материально – вещественными ценностями.

К ним относятся объекты:

1. Объекты интеллектуальной собственности (авторские права, лицензии)

2. Стоимость имущественных прав пользователя природными ресурсами

3. Организационные расходы

4. Деловая репутация

Для учёта нематериальных активов используется Активный счёт 04

В балансе нематериальные активы отражаются по остаточной стоимости, а в БУ по первоначальной.

При приобретении нематериальных активов делаются проводки:

ДТ – 04 КД – 08 ( Вложение во внеоборотные активы)

Для учёта амортизации нематериальных активов используется Пассивный счёт 05

По кредиту 05 – начисляется амортизация По дебету 05 — списывается

Порядок начисления амортизации по нематериальным активам аналогичен ОС

ДТ – 20;25;26 КД – 05

Выбытие нематериальных активов ведётся на счёте 91 (Прочие доходы и расходы) субсчёт 91-4 (Выбытие нематериальных активов)

При выбытии могут быть проводки:

ДТ -05;91-4 КД — 04

По ДТ 91-4 отражаются суммы остаточной стоимости нематериальных активов понесённые в результате убытия этих активов, а так же НДС по реализации активов.

В КД счёта 91 -4 относятся выручка от продажи или другие доходы от выбытия нематериальных активов.

В учете и отчетности нематериальные активы отражают по первоначальной и остаточной

стоимости. Отдельно отражают амортизацию нематериальных активов. Первоначальная стоимость

определяется следующим образом для объектов: 1) внесенных в счет вкладов в уставный капитал

(фонд) — по договоренности сторон; 2) приобретенных за плату у других организаций и лиц – по

фактически произведенным затратам на приобретение объектов и

доведение их до состояния, пригодного к использованию;

studfiles.net

На основании каких документов производится списание подотчётных сумм?

ВУЗы, Колледжи Кaтерина 9 (6132) На основании каких документов производится списание подотчётных сумм? А Авансовых отчётов Б Авансовых отчётов и оправдательных документов В Оправдательных документов 5 лет В лидерыОтветы

русик гафиятулин 3 (253)б ахахаха

0 нравится комментировать 5 лет Ответы Mail.Ru Образование ВУЗы, Колледжи Все вопросыКатегории

Избранные

КАТЕГОРИИ

Авто, Мото Автострахование Выбор автомобиля, мотоцикла Оформление авто-мото сделок ГИБДД, Обучение, Права Сервис, Обслуживание, Тюнинг ПДД, Вождение Прочие Авто-темы Автоспорт Бизнес, Финансы Макроэкономика Производственные предприятия Собственный бизнес Страхование Банки и Кредиты Недвижимость, Ипотека Бухгалтерия, Аудит, Налоги Остальные сферы бизнеса Долги, Коллекторы Знакомства, Любовь, Отношения Любовь Знакомства Отношения Расставания Дружба Прочие взаимоотношения Компьютеры, Связь Интернет Железо Программное обеспечение Прочее компьютерное Мобильные устройства Офисная техника Мобильная связь Образование Детские сады Школы ВУЗы, Колледжи Дополнительное образование Образование за рубежом Прочее образование Философия, Непознанное Мистика, Эзотерика Психология Религия, Вера Прочее непознанное Философия Путешествия, Туризм Самостоятельный отдых Документы Отдых в России Отдых за рубежом Прочее туристическое Семья, Дом, Дети Строительство и Ремонт Беременность, Роды Воспитание детей Мебель, Интерьер Домашняя бухгалтерия Домоводство Загородная жизнь Свадьба, Венчание, Брак Организация быта Прочие дела домашние Спорт Футбол Хоккей Экстрим Другие виды спорта Занятия спортом События, результаты Спортсмены Зимние виды спорта Стиль, Мода, Звезды Мода Светская жизнь и Шоубизнес Прочие тенденции стиля жизни Стиль, Имидж Темы для взрослых Другое О проектах Mail.ru Ответы Mail.ru Почта Mail.ru Прочие проекты Новости Mail.ru Агент Mail.ru Мой Мир Mail.ru ICQ Облако Mail.ru Красота и Здоровье Коррекция веса Здоровый образ жизни Врачи, Клиники, Страхование Болезни, Лекарства Косметика, Парфюмерия Баня, Массаж, Фитнес Уход за волосами Маникюр, Педикюр Детское здоровье Салоны красоты и СПА Прочее о здоровье и красоте Животные, Растения Домашние животные Комнатные растения Сад-Огород Дикая природа Прочая живность Города и Страны Вокруг света Карты, Транспорт, GPS Климат, Погода, Часовые пояса Коды, Индексы, Адреса ПМЖ, Недвижимость Прочее о городах и странах Общество, Политика, СМИ Общество Политика Прочие социальные темы Средства массовой информации Еда, Кулинария Закуски и Салаты Первые блюда Вторые блюда Напитки Десерты, Сладости, Выпечка Консервирование Торжество, Праздник Готовим детям Готовим в … Покупка и выбор продуктов На скорую руку Прочее кулинарное Фотография, Видеосъемка Обработка и печать фото Обработка видеозаписей Выбор, покупка аппаратуры Уход за аппаратурой Техника, темы, жанры съемки Прочее фото-видео Товары и Услуги Идеи для подарков Техника для дома Прочие промтовары Сервис, уход и ремонт Прочие услуги Досуг, Развлечения Хобби Концерты, Выставки, Спектакли Охота и Рыбалка Клубы, Дискотеки Рестораны, Кафе, Бары Советы, Идеи Игры без компьютера Прочие развлечения Новый Год День Святого Валентина Восьмое марта Наука, Техника, Языки Гуманитарные науки Естественные науки Лингвистика Техника Работа, Карьера Написание резюме Подработка, временная работа Кадровые агентства Отдел кадров, HR Профессиональный рост Смена и поиск места работы Обстановка на работе Трудоустройство за рубежом Прочие карьерные вопросы Гороскопы, Магия, Гадания Гороскопы Гадания Сны Прочие предсказания Магия Юридическая консультация Административное право Гражданское право Конституционное право Семейное право Трудовое право Уголовное право Финансовое право Жилищное право Право социального обеспечения Военная служба Паспортный режим, регистрация Прочие юридические вопросы Юмор Золотой фонд Искусство и Культура Музыка Литература Кино, Театр Живопись, Графика Архитектура, Скульптура Прочие искусства Компьютерные и Видео игры Прочие Браузерные Клиентские Консольные Мобильные Программирование Другие языки и технологии Java JavaScript jQuery MySQL Perl PHP Python Веб-дизайн Верстка, CSS, HTML, SVG Системное администрирование Домашние задания Другие предметы Литература Математика Алгебра Геометрия Иностранные языки Химия Физика Биология История География Информатика Экономика Русский язык Обществознание Плесский колледж бизнеса и туризмаПроекты

Mail.RuПочтаМой МирИгрыНовостиЗнакомстваПоискВсе проекты Вход в личный кабинет Помощь Обратная связь Полная версия Главная Все проекты© Mail.Ru, 2018

touch.otvet.mail.ru