Срок давности по налогам физических лиц: разъяснения налогоплательщикам :: BusinessMan.ru

Законодательство возлагает на предпринимателей, юрлиц, граждан обязательство по уплате налогов. Эти платежи поступают в бюджеты разных уровней. Средства направляются затем на содержание аппарата управления, армии, поддержание малоимущих категорий граждан, на развитие проектов и так далее. Налоги, таким образом, представляют собой основной источник бюджетного дохода. Контроль над полнотой и своевременностью отчислений осуществляют уполномоченные госорганы. Как правило, они не напоминают о необходимости внести платеж, обязанные субъекты в большинстве случаев должны делать это самостоятельно. Если субъект вовремя не осуществит отчисления, образуется задолженность по налогам.

Срок давности

Как правовое понятие эта категория используется в процессуальных кодексах. В ГПК и УПК, в частности, установлены периоды, в течение которых субъект может или подать заявление с требованиями, или обжаловать то или другое постановление. Имеют ли налоги срок давности? На практике требование от контролирующего органа может поступить в судебную инстанцию через несколько лет после того, как субъект не выполнил обязательство. Кроме самой суммы отчисления, ФНС может вменить штраф.

Срок давности по налогам физических лиц

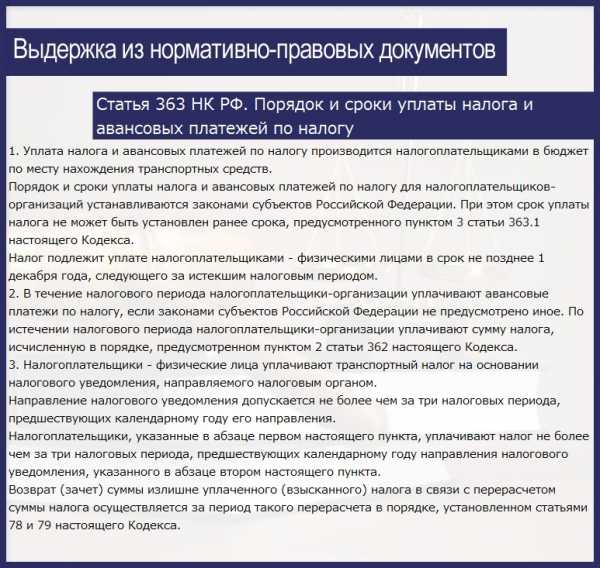

В первую очередь необходимо отметить, что каких-либо общих правил или единого положения для обязанных субъектов, при которых они освобождались бы от необходимости совершить бюджетное отчисление в случае пропуска установленных законом периодов, не существует. Тем не менее, законодательство определяет ряд случаев, когда контрольный орган ограничен в своих действиях временными рамками. Какой срок давности налога предусмотрен в НК? В законодательстве определено две категории отчислений, принудительное удержание которых ограничено во времени. Так, существует срок давности транспортного налога. Он предусматривается в ч. 3 ст. 363 НК. Налог на имущество — второй платеж, принудительное удержание которого также ограничено во времени. В отношении этого платежа действует ФЗ №2003-1.

Ч. 3 ст. 363 НК

В соответствии с положениями статьи срок взыскания составляет 3 года. Служащие контрольного органа при наличии у субъекта непогашенного обязательства вправе обратиться в судебную инстанцию. Они могут это сделать через три года и один день. Однако в этом случае в заявлении суд обязан отказать. Основание — истечение срока давности.

ФЗ №2003-1

Налог на имущество может принудительно удерживаться также не позднее трех лет с момента образования непогашенного обязательства. Такое правило устанавливает ст. 10 указанного закона. В данном случае действует следующий порядок. Если субъект не был привлечен к принудительному погашению обязательства в течение 5-10 лет, то контрольные органы могут удержать сумму отчисления только за последние три года. В целом, процедуру взимания средств ограничивает общий срок исковой давности. По налогам в отдельных случаях следует обращаться к разъяснениям Минфина.

Пени

Многих плательщиков интересует не только срок давности по налогам физических лиц. Для них достаточно актуальной является проблема принудительного удержания пеней и недоимок. В самом НК отсутствуют положения, по которым предусматриваются те или иные временные рамки для взимания таких сумм или штрафов, вмененных ФНС. Однако на практике судебные инстанции зачастую применяют нормы ГК, а также придерживаются пояснений, данных ВАС.

Индивидуальные предприниматели

В рамках правоприменительной практики при разрешении вопросов о соблюдении или несоблюдении временных ограничений рассматривается в числе прочего и срок давности по налогам физических лиц (ПБЮЛ), и периоды, определенные для проведения возможной ревизии в ходе выездных проверок. Кроме того, во внимание принимаются периоды, установленные для привлечения субъекта к ответственности за нарушения НК. Все эти временные ограничения укладываются в рассмотренный выше срок давности по налогам физических лиц — в 3 года.

Важный момент

Как выше было сказано, судебная инстанция может отказать контрольным органам в их требовании. Однако такое возможно только в том случае, если субъект направит ходатайство с указанием, что срок давности уплаты налогов уже прошел. Если же это заявлено не будет, судебная инстанция вправе рассмотреть и даже удовлетворить требования ФНС. Безусловно, лицо может обжаловать решение. В этом случае будут действовать положения ГПК.

Пресекательные периоды

В НК не установлены какие-либо правила относительно других видов обязательных отчислений. Не предусматривается общий порядок, в соответствии с которым могло бы производиться списание налогов за тот или другой период. При нарушении прав контрольный орган обращается в суд для их восстановления. Уполномоченная инстанция руководствуется положениями законодательства и понятиями временных ограничений.

И если в НК установлены сроки давности хотя бы для двух налогов, то в ГПК таких положений конкретно по этому виду требований не предусмотрено. Как в таком случае действуют судебные инстанции? Допустим, ФНС предъявляет требование принудительно удержать с субъекта земельный налог. Срок давности здесь отсутствует. Однако есть пресекательный период. Он отличается от давностного тем, что начинается не с момента появления обязанности совершить отчисление, а с даты направления требования об уплате вмененной суммы. Для юрлиц такой период имеет продолжительность 2 года, для граждан — 6 мес.

Противоречия НК

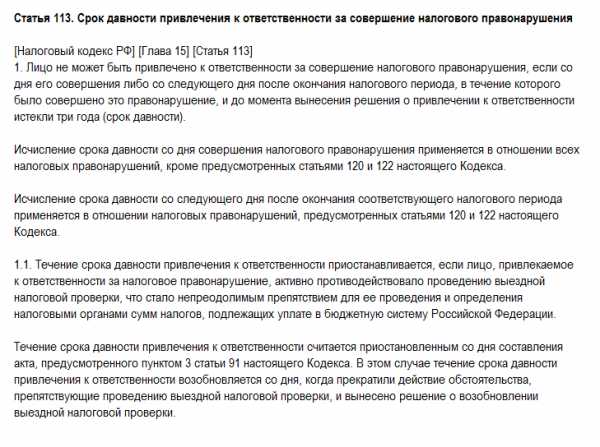

Понятие срока давности по взиманию платежа очень запутано законодателем. Тем не менее, существуют разъяснения, которые сделаны в пользу плательщиков. Само по себе понятие срока давности введено в правоприменительную практику достаточно давно. При пропуске определенного периода кредитор (государство в том числе) теряет возможность принудительно удержать ту или иную сумму. В законодательстве установлен срок давности для случаев совершения налогового правонарушения. К ним, в числе прочего, следует относить и недоимку. Такой период предусматривается в ст. 113 НК. В ней сказано, что субъект не может привлекаться к ответственности за налоговое правонарушение, если с даты его совершения или с дня, следующего после окончания отчетного (налогового) периода, на протяжении которого оно имело место, прошло 3 года. Общие временные рамки, установленные ГК, также равны трем годам. На первый взгляд, все ясно. Однако не так все в законодательстве прозрачно на самом деле.

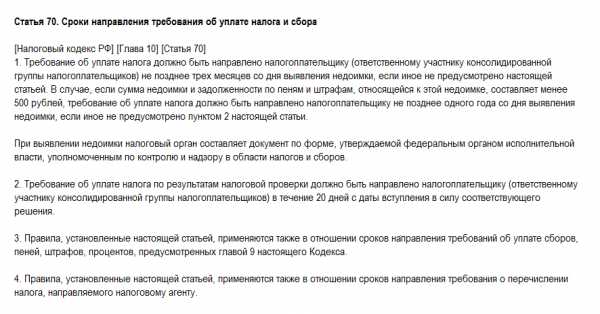

Существует, в частности, в НК статья 48. В ней указано, что заявление в суд о требовании принудительно удержать непогашенную сумму обязательного платежа в бюджет за счет имущества плательщика — гражданина либо его налогового агента — может подаваться контрольным органом (ФНС либо таможенной службой) не позднее полугода после окончания периода исполнения предусмотренной в законе обязанности. Таким образом, можно сделать вполне логичный вывод, что ст. 48 НК действует в пользу субъекта. По смыслу нормы трехлетний период сокращается до 6 мес. Но в НК существует ст. 70. В соответствии с ней требование о выплате налога, которое выставляется лицу по решению контрольного органа после проведения проверки, должно направляться субъекту в десятидневный срок с даты вынесения постановления. Это положение можно трактовать как необоснованное увеличение продолжительности периода практически до бесконечности.

Обуславливается это положениями ст. 89 НК. В соответствии с ней выездная проверка, которая выполняется вышестоящим подразделением ФНС в рамках контроля деятельности нижестоящей структурной единицы, осуществлявшей первоначальную процедуру надзора, может осуществляться вне зависимости от времени проведения предыдущей (первоначальной). Соответственно, решение может быть принято когда угодно. А от даты его вынесения уже зависит фактическое исчисление давностного срока. При этом ранее существовала ст. 24, которая была отменена ввиду появления «более прогрессивной» части НК. В ней четко указывалась продолжительность срока давности по претензиям в отношении физлиц по принудительному удержанию налогов с них. Она составляла 3 года.

Разъяснения ВАС

Президиум Суда в постановлении № 3803/01 фактически подтвердил наличие права налоговой службы на удержание недоимки относительно подоходного налога за пределами установленного в ст. 113 трехлетнего срока. Указанный документ был вынесен по конкретному делу. В нем, в частности, указано, что в соответствии с актом проверки ФНС принято решение о доначислении субъекту подоходного налога, вменении штрафа и пеней. Кассационный суд, отменяя постановления первой и апелляционной инстанций, указал необоснованность применения индивидуальным предпринимателем льготы. В соответствии с этим требования были удовлетворены и в части удержания недоимки, и по вмененному штрафу за ее допущение. Но вынося решение, кассационный суд не принял во внимание, что налоговая инспекция пропустила срок давности, в пределах которого плательщика можно привлечь к ответственности.

По ст. 113 НК субъект не может подвергаться наказанию за правонарушение, если прошло три года. Таким образом, ВАС в своем постановлении признает, что срок давности распространяется только на штраф, а на недоимку не действует. Спустя примерно год после вынесения этого акта Суд высказал несколько другое мнение по данному вопросу. В настоящее время, таким образом, срок давности по недоимке составляет 9 мес. + время исполнения требования. Исчисление этого периода начинается с даты, определенной для отчисления обязательного платежа по закону.

Информационное письмо Президиума ВАС

Этот документ разъясняет один из случаев судебной практики. Налоговая служба обратилась в арбитражный суд с требованием о принудительном удержании с индивидуального предпринимателя недоимки по ЕНВД за март 1999 г., а также пеней, возникших вследствие просрочки погашения этого обязательства. В удовлетворении заявления контрольного органа было отказано. Суд мотивировал вынесенное постановление тем, что был пропущен пресекательный срок, определенный в п. 3 ст. 48 НК, в рамках которого допускается подать претензию. Вместе с этим инстанция указала, что установленный в ст. 70 НК трехмесячный период направления требования о необходимости погасить обязательство перед бюджетом закончился 30.05.1999 г. Сама сумма должна была быть отчислена не позже 28.02.1999 г. Требование же фактически было отправлено плательщику через год — 05.05.2000 г. А срок добровольного погашения обязательства в нем устанавливался на 15.05.2000 г.

В соответствии с п. 3 ст. 48 НК шестимесячный период, предусмотренный для обращения контрольным органом в судебную инстанцию с заявлением о принудительном взимании недоимки, который является пресекательным, начинается с даты окончания установленного для исполнения бюджетного обязательства временного промежутка. Пропуск налоговой службой срока, в который она могла направить требование о выплате вмененной плательщику по закону суммы, не предполагает изменения правил исчисления указанного выше срока. В связи с этим период для обращения контрольного органа в суд начинается с 10.06.1999 г., то есть через 10 дней с даты окончания предусмотренного в ст. 70 НК периода. В связи с тем, что исковое заявление было предъявлено 27.09.2000 г., то есть за рамками пресекательного срока, установленного в п. 3 ст. 48 НК, оно не подлежит удовлетворению.

Исполнение обязательства перед бюджетом

В законодательстве установлено, что лица, признающиеся налогоплательщиками, должны осуществлять отчисления, предусмотренные в НК. Обязательства перед бюджетом будут считаться исполненными с момента предъявления поручения в банк на совершение соответствующей операции при наличии достаточного объема средств на счету субъекта. Если лицо имеет непогашенные платежи и не обладает достаточным количеством финансов для удовлетворения предъявленных требований, налог будет признан невыплаченным. Обязательства будут также считаться непогашенными в случае отзыва поручения из банка. Если выплату должен осуществлять налоговый агент, то требование законодательства признается исполненным с момента удержания им установленной суммы из дохода. Невыполнение обязательства перед бюджетом выступает в качестве основания для применения принудительных мер по взиманию недоимки.

Действия контрольных органов

Принудительное взыскание осуществляется в соответствии с решением ФНС. Процедура предполагает направление в банковскую организацию инкассового поручения на списание средств со счета плательщика или агента. Данное распоряжение должно быть выполнено не позже 1 операционного дня, который следует за датой его получения (для рублевых р/с). В случае отсутствия либо недостаточного объема средств на счету плательщика исполнение требования ФНС осуществляется по мере поступления денег. Если у контрольного органа нет информации о р/с субъекта, он вправе взыскать сумму за счет имущества обязанного лица. Принудительное взимание недоимки осуществляется по решению руководителя подразделения ФНС. На протяжении трехдневного срока с даты его вынесения судебному приставу отправляется постановление. Период его исполнения — 2 месяца. Требования удовлетворяются последовательно по отношению к:

- Наличным средствам.

- Имуществу, не участвующему в производстве товаров.

- Готовой продукции.

- Материалам и сырью, используемым непосредственно в производстве, станкам, зданиям, оборудованию, сооружениям и проч.

- Имуществу, которое передается в соответствии с договором в распоряжение, пользование, владение иным лицам без получения ими права собственности.

- Другим материальным ценностям.

Обязательство перед бюджетом будет считаться исполненным с момента реализации изъятого имущества у плательщика и погашения образовавшейся задолженности за счет вырученной суммы.

businessman.ru

Срок давности по налогам: понятие и расчеты 2018

Если есть закон, значит, его должны выполнять все – и юридические, и физические лица. Иной раз кажется, что законодатели возлагают на своих граждан чрезмерное требования по уплате налогов.

Что такое налог? Это, прежде всего, платеж, который уплачивается гражданами страны. Он обязателен для всех.

Если кто-то отказывается производить уплату, гос. органы могут подать в суд за невыполнение условий законодателей. Не всегда исполнителям – судебным приставам удается забрать требуемую сумму, и неуплата остается числиться за штрафником.

Большинство граждан волнует вопрос, имеет ли долг срок давности по налогам, и если да, то когда может произойти списание старых долгов.

Понятие – срок давности что это такое?

Это понятие очень запутано и имеет двойной смысл. С одной стороны, означает, что срок платежа был назначен давно и уже истек. А с другой стороны, налоговики, к примеру, требуют уплатить старые долги.

Однако понятие срок давности по налогам больше применимо к простым гражданам – физическим лицам. Для них был установлен срок не более девяти месяцев со дня истечения срока для уплаты налога.

Если обратиться к статьям НК № 113, то можно узнать следующее – физическое лицо не может быть привлечено к ответственности за неуплату или недоимку, если со дня нарушения прошло три года.

Вроде бы все понятно: прошел срок, значит, платить не нужно. Тот же налоговый кодекс, но уже статья 48, говорит о том, что может быть подано исковое заявление о взыскании долга за счет имущества неплательщика, но уже как физического лица, налогового агента.

Один и тот же орган трактует закон по-разному, так есть ли срок давности по налогам или нет?

Если налогоплательщику пришло уведомление о требовании уплатить давний налог, про который, может быть, налогоплательщик и не знал, нужно обратить внимание на дату. Как правило, это требование должно прийти не позднее десяти дней после вынесения соответствующего распоряжения.

Если срок не соответствует, то можно поспорить с налоговиками в судебном порядке. Но государственный орган может возобновлять требование об уплате, несмотря на истечение трех лет, опираясь на другие свои статьи.

Также этот вопрос интересует индивидуальных предпринимателей, у которых зависли платежи в госструктуры. Имеется ли срок давности по налогам ИП?

Срок давности ИП-них долгов

Для коммерсантов также срок давности неуплаченных долгов составляет три года, но это указано в Гражданском кодексе и не распространяется на имущество предпринимателя. Но ничего не говорится о сроках давности. Однако в налоговом кодексе указано, что налогоплательщик, которым является частный предприниматель, имеет установленный период, когда требование об уплате налога должно быть удовлетворено.

Факт неуплаты может быть выявлен в ходе камеральной проверки или любых иных проверок, которые проводят налоговики.

Сотрудники казначейства отслеживают все налоги, которыми занимается налоговый орган в данном регионе.

Срок давности и промежутки для выставления требования — разные понятия.

Срок давности по налогам для предпринимателя не установлен и может быть списан только в двух случаях – смерти предпринимателя или если он признан банкротом.

В то время как промежуточные требования могут периодически поступать от налоговиков, списание налогов производится строго на основании решение суда.

Законодатели могут постоянно присылать должнику уведомления о наличии у него просрочки. Как правило, налоговые органы выставляют срок и указывают дату, когда нужно уплатить недоимку.

Если и дальше должник уклоняется от уплаты, тогда налоговый орган отправляет требование к судебным приставам о взыскании задолженности. А дальше судебные приставы вправе наложить на имущество должника арест или даже изъять для оплаты долга.

Это же относится и к сроку давности по налогам юридических лиц. Сроков давности нет, и юридическое лицо обязано будет уплатить свои долги, только с пеней, которая натекла за все это время.

Как же происходит изъятие долгов по налогам у организаций?

Просроченные налоги организаций

В большинстве случаев требование об уплате долгов приходит организациям за десять дней до даты уплаты долга. Если же оплата не поступает, инспекция передает дело в суд. Все долги и неуплаченные налоги взыскиваются с проштрафившихся плательщиков через судебные органы.

Эти изыскания утверждены в законном порядке ст. НК № 46, 47. В первую очередь, налоговые органы отправляют в банк поручение о списании со счетов должника денежных средств. Если этого не сделано или на счету у компании нет денег, то налоговые структуры уже обращаются в суд за взысканием.

Суд может наложить арест на имущество компании или изъять его в счет погашения долга. Все это прописано в законодательном порядке, поэтому, чтобы не навлекать на себя дополнительных разбирательств с государственными структурами, стоит своевременно производить уплату всех налогов, и взносов.

saldovka.com

Срок давности по налогам юридических лиц

Рассмотрим в течение какого срока налоговая служба имеет право взыскивать задолженность по налогам и есть ли срок давности по налогам юридических лиц и ИП.

Как исчисляется срок давности по налогам для юридических лиц

Каждая юридическая организация обязана платить налог в бюджетную систему в соответствии с законодательством РФ. Если организация не платит налог по каким-либо причинам, то налоговая служба может подать в суд за несоблюдение законодательства. Но организации не всегда оплачивают всю сумму задолженности, следовательно, остается не оплаченная сумма за должником.

У многих организаций возникает вопрос: есть ли срок давности по налогам в бюджет?

Срок давности по налогам для индивидуальных предпринимателей (ИП) законодательством не установлен и списывается в случаях:

- если индивидуальный предприниматель признан банкротом;

- если индивидуальный предприниматель умер.

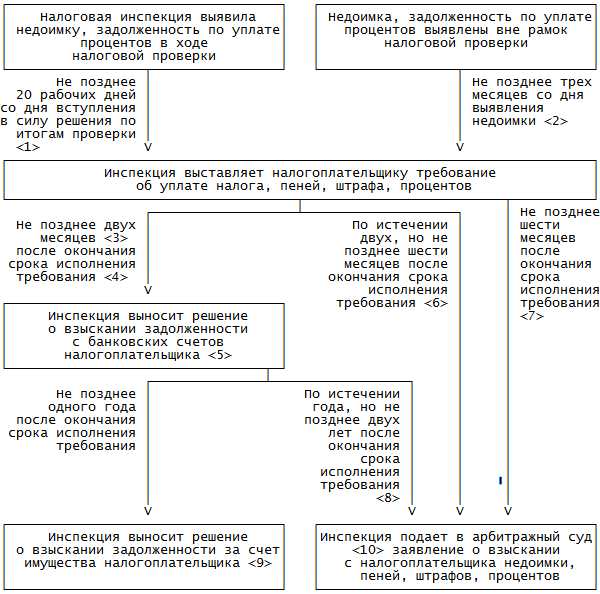

В положении НК РФ не указывается конкретная норма, которая определяет тот или иной срок давности. Для определения срока давности, нужно исходить из трех сроков:

- период, в течение которого налоговая служба может направить уведомление налогоплательщику об отсутствии оплаты (недостаточной оплаты) налога в бюджет;

- период, в течение которого налогоплательщик может добровольно оплатить (доплатить) сумму налога в бюджет, которая не была оплачена в предусмотренный законодательством срок;

- период, в течение которого налоговая служба имеет право обратиться в суд за взысканием с налогоплательщика всей неоплаченной суммы налога в бюджет.

Получите 267 видеоуроков по 1С бесплатно:

В течение какого срока налоговая служба имеет право взыскать задолженность

Налогоплательщик, получив акт сверки расчетов с бюджетом, может обнаружить задолженность по налогам, которая за предприятием числится более трех лет. Соответственно, каждого бухгалтера интересует, что делать с этой задолженностью? Можно ли задолженность списать: если да, то как это сделать?

Рассмотрев нормы Налогового кодекса, перечисленные в статье 59 НК РФ, можно сделать вывод, что основанием для списания задолженности по налогам является судебный акт. И только судебный акт лишает налоговый орган права взыскать налоговую задолженность в связи с истечением установленного срока для ее взыскания.

Но прежде чем обращаться в суд, необходимо разобраться с задолженностью, которая числится на лицевом счете. В течение какого срока налоговая служба имеет право взыскать задолженность? Порядок и сроки взыскания задолженности указаны в статьях 46, 47, 69, 70, 75 НК РФ.

Налоговая служба имеет право обратиться в суд за взысканием задолженности по налогам за счет денежных средств налогоплательщика, находящихся на расчетном счете, в течение шести месяцев или за счет имущества в течение двух лет с даты истечения срока, установленного в требовании, направленного налогоплательщику для оплаты задолженности. Срок считается с даты, указанной в требовании направленного налогоплательщику.

Срок в течение которого налоговая служба должна направить требование об оплате:

- если недоимка выявлена в результате камеральной проверки, то требование об оплате направляется в течение 10-ти рабочих дней с момента вступления в силу Решения по акту проверки;

- в других ситуациях требование об оплате направляется в течение 3-х месяцев со дня выявления недоимки.

Как списывается задолженность по налогам

Итак, организация решила направить исковое заявление в суд для получения судебного акта, на основании которого налоговая служба спишет задолженность по налогам в бюджет в лицевом счете. Первое, что нужно сделать, это получить справку о расчетах с бюджетом, в которой будет указана задолженность.

В исковом заявлении нужно указать требования:

- признать незаконным действия налогового органа, указывающие в справке задолженность перед бюджетом, которую не имеют право взыскать;

- обязать налоговую службу выдать справку, не содержащую задолженность перед бюджетом.

Рассмотрев дело, суд может принять решение:

- обязать налоговый орган выдать справку, в которой будет указано на то, что налоговая служба утратила возможность по взысканию задолженности по налогам;

- выдать справку без указания задолженности по налогам;

В любом случае получим решение, в котором будет указано на невозможность взыскания задолженности налоговыми органами.

Теперь, предоставив в налоговую инспекцию решение суда и сопроводительное письмо, на основании которого налоговики в течение 5-ти рабочих дней должны составить справку о задолженности по утвержденной форме и в течение 1-го рабочего дня принять решение о признании задолженности не реальной к взысканию и ее списания. Порядок списания задолженности нереальной к взысканию, установлен Приказом ФНС РФ от 19 августа 2010 года № ЯК-7-8/393@.

Но если же сумма задолженности не велика, то организация может принять решение просто заплатить задолженность по налогам и получить справку об отсутствии задолженности перед бюджетом.

buhspravka46.ru

Срок давности по налогам физических лиц

Нередко встречаются ситуации, когда представители налоговых служб лично либо посредством суда предъявляют гражданам требования по уплате недоимки по налогам за предыдущее время. При этом предметом спора может становиться не только последняя образовавшаяся задолженность, но и долги, появившиеся 5-10 лет назад и даже ранее.

Срок давности по налогам физических лиц

Имеют ли подобные требования юридическую подоплеку? Является ли «бессрочной» налоговая недоимка или же есть свои ограничения и в отношении действий налоговых служб? С информацией по этому поводу вам предлагается ознакомиться далее.

Возражение на исковое заявление о взыскании налога. Образец скачать

Возражение на исковое заявление о взыскании налога

Содержание материала

Общие положения в отношении сроков давности

Общие положения в отношении сроков давности

В соответствии с актуальными законодательными положениями, длительность исковой давности равна 3 годам. Одни из последних поправок, принятых в отношении гражданского законодательства

То есть, на основании вышеописанной поправки, во внимание принимается не только время, прошедшее со дня осведомления гражданином или иным лицом, в том числе и налоговой инстанцией, в нарушении его законных интересов, но и срок, минувший с момента совершения данного нарушения.

На практике же в отношении налогообложения физических лиц исковая давность не имеет четкого и единого определения. Рассматриваемая ситуация затрагивается сразу несколькими статьями кодексов, во многом противоречащими друг другу.

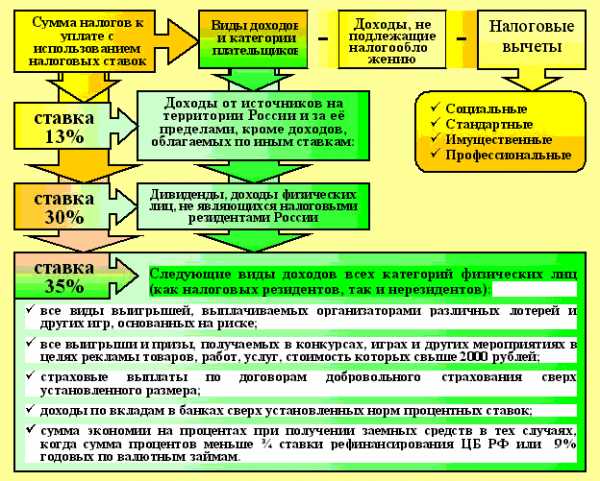

Налоговые ставки

Слово закона в отношении срока давности по налогам

Понятие срока давности разработано достаточно давно и используется для урегулирования самых разнообразных споров. После завершения срока давности за любым заинтересованным лицом, к примеру, налоговой службой, больше не сохраняется права наложения взысканий на ответчика, к примеру, плательщика налогов.

В целом давность по рассматриваемому делу определена положениями 113-й ст. действующего НК. В соответствии с ней, основания для привлечения гражданина к законной ответственности за содеянное налоговое правонарушения исчезают спустя 3 года с момента совершения налогоплательщик

Статья 113. Срок давности привлечения к ответственности за совершение налогового правонарушения

При более же детальном изучении положений НК, всплывает ряд интересных нюансов. Так, положения его 48-й ст. уже противоречат пунктам рассмотренной ранее статьи. В соответствии с 48-й ст. НК, налоговый орган располагает правом подачи искового заявления в суд с требованием взыскания задолженности по налогообложению за счет собственности нарушителя на протяжении 6 месяцев с момента завершения срока, на протяжении которого гражданин должен был исполнить требования об уплате налога.

Статья 70. Сроки направления требования об уплате налога и сбора

С одной стороны, 48-я статья дет больше свободы физическому лицу, сокращая длительность давности до 6 месяцев, вместо упомянутых ранее 3 лет. Но, изучив статью под номером 70 в Налоговом Кодексе, становится понятно, что все далеко не так просто. Так, налоговый орган имеет 10 рабочих дней на отправку налогоплательщик

Статья 48. Взыскание налога, сбора, пеней, штрафов за счет имущества налогоплательщика (плательщика сборов) — физического лица, не являющегося индивидуальным предпринимателем

Статья 48 НК РФ

Приведенное выше обстоятельство можно расценивать как инструмент, позволяющий налоговой службе увеличивать срок давности настолько, насколько ей будет угодно. Ввиду 89-й ст. НК, срок, спустя который может проводиться выездная или любая другая предусмотренная проверка, направленная на контроль деятельности налогового органа, не имеет никакой связи с предыдущей датой такой проверки. То есть если факт нарушения будет обнаружен в ходе выездной проверки, фактическое исчисление срока давности начнет отсчитываться с момента вынесения соответствующего постановления.

Статья 89 НК РФ. Выездная налоговая проверка

Статья 89 НК РФ. Выездная налоговая проверка

Таблица. Статьи по делу

| Статья | Определение |

|---|---|

| 113 НК | Устанавливает сроки давности, на протяжении которых лицо можно привлечь к ответственности за правонарушения налогового характера. |

| 48 НК | Определяет, помимо всего прочего, порядок взыскания налогов с физических лиц. |

| 70 НК | Устанавливает сроки, на протяжении которых налогоплательщикам должны быть отправлены уведомления с требованиями об уплате налога. |

| 89 НК | Определяет порядок осуществления выездной проверки. |

Таким образом, четких положений в отношении срока давности по налогообложению физических лиц в законодательных нормах нет, т.к. суть многих статей Налогового Кодекса расходится друг с другом. В целом же за любым гражданином, считающим, что в его отношении были безосновательно применены налоговые взыскания, сохраняется право обращения в суд с требованием отмены соответствующего постановления. Дело будет рассмотрено с учетом индивидуальных особенностей конкретной ситуации, и если налогоплательщик прав, суд примет его сторону и восстановит справедливость.

Видео – Срок исковой давности

Видео — Давность взыскания налогов

Понравилась статья?

Сохраните, чтобы не потерять!

law-world.ru

Срок давности по налогам физических лиц и их взыскание ИФНС

Содержание

ВЗЫСКАНИЕ НАЛОГОВ: ОБЩИЕ ПРИНЦИПЫ

ВЗЫСКАНИЕ НАЛОГОВ ДЛЯ ФИЗЛИЦ: ТРАНСПОРТНЫЙ, ИМУЩЕСТВЕННЫЙ, ЗЕМЕЛЬНЫЙ НАЛОГ

ЧТО ПРОИСХОДИТ С ДЕНЬГАМИ, ЕСЛИ ВОЗНИКЛА ПЕРЕПЛАТА

ЧТО ЕСЛИ В ПЕРЕПЛАТЕ ВИНОВАТА САМА НАЛОГОВАЯ

КАК ВЕРНУТЬ ПЕРЕПЛАЧЕННЫЕ НАЛОГИ

КАК ПРОИСХОДИТ ВЗЫСКАНИЕ НАЛОГОВ

Взыскание налогов: общие принципы

Закон диктует, что уплата налогов — это неотъемлемая обязанность каждого гражданина. Списание налогов с истекшим сроком исковой давности невозможно, также выплата налогов не имеет и срока давности. Т.е. с позиции закона, обязанность человека платить налоги не теряется со временем, даже спустя многие годы.

Тем не менее, налогообложение – это форма взаимоотношений между гражданином (или юридическим лицом) и исполнительными органами. Чтобы ИФНС могла добиться от должника выплат, ей необходимо подать в суд. Срок, на протяжении которого можно подать в суд, называется сроком исковой давности, и он имеет временных рамок. Чем больше времени проходит с момента нарушения, тем сложнее его доказать, поэтому суд заинтересован в том, чтобы налоговая служба торопилась с этим.

Таким образом, срок давности — это период за который исполнительные органы имеют возможность получить задолженность через суд. Здесь выделяют:

● Срок давности по привлечению к ответственности за налоги

● Срок давности по взысканию налогов.

Срок давности по привлечению к ответственности за налоги регулируется ст.113 Налогового кодекса РФ. Согласно закону, человека нельзя привлечь к ответственности за налоговые нарушения, если с его момента (или дня окончания налогового периода) уже прошло три года.

Зарегистрируйтесь сейчас и получите бесплатную консультацию Специалистов

Важно: Закон рассматривает дату подачи налоговой отчетности как точку отсчета. Т.е. если человек не уплатил налоги во втором квартале 2016-го года (к примеру, в сентябре), то моментом нарушения может считаться 01.01.2017, как день подачи налоговой отчетности. Именно с этой даты и будет вестись отчет.

Срок давности по взысканию налогов наступает с момента обнаружения несоответствий и действует в течение 6 месяцев. Т.е. согласно ст.113НК РФ, если ИФНСобнаружил несовпадение, то есть ровно полгода чтобы взыскать его.

Взыскание налогов для физлиц: транспортный, имущественный, земельный налог

Одним из самых сложных в исчислении является транспортный налог. Проблема в том, что люди не считают его самостоятельно, а платят после уведомления, которое присылает ИФНС. Нередко, налоговая начинает засыпать человека письмами о том, что ему нужно выплатить недоимку, которая образовалась из-за регулярной недоплаты. При этом, налоговики присылают требования о взыскании задолженности даже пятнадцатилетней давности.

Недоимка – это разница между тем, что человек платит фактически, и тем, что начисляет налоговая. Обратной стороной недоимки является переплата. Выплаты транспортного налога регулируются ст.365НК РФ. Согласно закону, недоимка начисляется с момента наступления нового периода. Если она обнаружена, у налоговиков есть 3 месяца на ее взыскание. После этого обращаться они не могут из-за истечения срока давности.

Сложность взаимодействия с ИФНС в том, что исполнительная служба может потребовать выплаты, к примеру, за 10 или 15 лет. Но по закону, она может взыскать транспортный налог лишь за последние 3 года. Т.е. если вы не платите налог с 2002-го, то взыскать с вас имеют право суммы лишь за 2014-2017 годы. Хотя, если вы заплатите за все 15 лет, то не сможете отсудить эту сумму обратно, ведь согласно закону, у налоговых обязательств срока давности нет.

Срок давности по имущественным налогам физических лиц определен в соответствующем федеральном законе от 9 декабря 1991-го года. Правила действуют те же, что и в случае с транспортным налогом. Если в 2017-м году налоговая требует уплатить средства за 2007-й год, то такие требования можно игнорировать.

Зарегистрируйтесь сейчас и получите бесплатную консультацию Специалистов

Что происходит с деньгами, если возникла переплата

Обратной стороной недоимки является переплата. И если налоговики охотно берутся за взыскание недоимки, то возвращать переплату никто не спешит. Более того, интересы исполнительной службы, в этом случае, учитываются прежде всего.

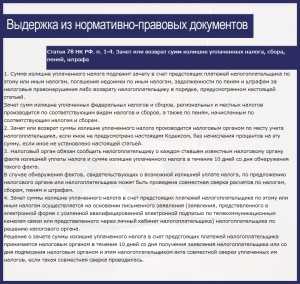

Согласно ст.78 НК РФ, возвращение недоимки возможно лишь после полной уплаты по долговым обязательствам. Т.е., если налоговая обнаруживает долги, она погасит их за счет переплаты, и лишь потом будет рассматривать вопрос возвращения средств.

Что если в переплате виновата сама налоговая

Нередко, переплата происходит не по вине человека, который ее платит. Если произошла ошибка со стороны взыскателя (к примеру, дважды взыскалась одна и та же сумма), то при оформлении ходатайства о возвращении средств, налоговая все равно будет сначала рассматривать ваши долговые обязательства, и лишь потом примет решение о возвращении средств.

Важно: на переплаты также действует срок исковой давности. Если вы по своей вине переплачивали по налогам 10 последних лет, то вернуть удастся лишь средства за последние три года.

Как вернуть переплаченные налоги

Возврат налогов осуществляется через обращение в исполнительный орган. В налоговой службе нет закрепленной формы для заявления, поэтому его можно заполнить в произвольном виде. Важно отметить, что если налоги переплачивались по вине плательщика, то их можно вернуть через суд в течение 3-х лет.

Зарегистрируйтесь сейчас и получите бесплатную консультацию Специалистов

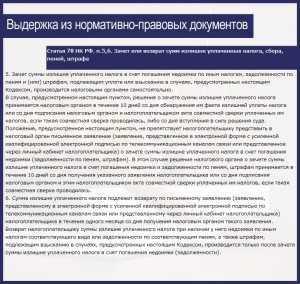

Если в переплате по налогам виновата налоговая служба, то на протяжении 30 дней можно вернуть средства без привлечения суда, через обращение непосредственно в налоговую с заявлением. Если вы не уложились в установленные 30 дней, то ст.79 НК определяет единственным распорядителем суд.

Как происходит взыскание налогов

Средством общения между налогоплательщиком и исполнительной службой являются официальные уведомления и требования. Первым делом, ИФНСнаправляет человеку уведомление, которое может быть передано в таких видах:

● Личное вручение под подпись

● В электронном виде, в установленном порядке

● По почте, заказным письмом.

Последний вариант является наиболее распространенным, т.к. это самый очевидный способ доказать суду, что вы были уведомлены о необходимости уплатить задолженность. Если вы не получали уведомления, то и налог платить не обязательно (ч.4ст.57НК).

Если уведомление дошло адресату, но осталось без внимания, налоговая служба готовит требование о выплате налога.

Важно: Такое требование обязательно составляется в течение трех месяцев с момента обнаружения проблемы.

Гражданское право относит налоговые долги к платежам, которые изымаются в приказном порядке. Т.е. судья не устраивает разбирательств и не учитывает положения или обстоятельств ответчика. Тем не менее, ответчик имеет право на протяжении 10 дней оспорить решение. Независимо от мотивов оспаривания, сам факт такого действия приводит к тому, что приказ отменяется.

После отмены приказа, налоговая обращается в районный суд сиском на принудительное взыскание имущества. Приоритетом является арест денежных счетов и средств, но при отсутствии таких, может быть арестовано и имущество.

www.bp-u.ru

Срок исковой давности по налогам

Налоги, которые должен платить каждый гражданин РФ, необходимы для наполнения бюджета и содержания государственного управленческого аппарата, армии и правоохранительных органов, а также для развития различных проектов, поддержки малоимущих слоев социума и проч. Другими словами, налоговые взносы имеют большое значение, поэтому государство принуждает всех (в том числе ИП и юридических лиц) предоставлять отчетность по своим налоговым обязательствам.

Срок исковой давности по налогам

Что характерно, в обязанности налоговой службы не входит напоминание о необходимости внесения регулярного платежа – граждане должны сами все это делать. Однако если сроки, указанные в НК РФ, пропущены, то налоговые инспекторы сразу дадут о себе знать и потребуют немедленной выплаты образовавшейся задолженности, а также штрафа, который полагается в таких случаях.

На заметку! Многим кажется, что штат налоговой инспекции слишком «раздут», но в действительности имеющегося персонала попросту не хватает для того, чтобы следить за всеми неплательщиками. Хотя причина может быть и другой – в стране очень большое количество неплательщиков.

Налоговые инспекторы не обязаны напоминать о просроченных задолженностях

В связи с этим требования и судебные иски от фискальных органов могут поступать даже через несколько лет после нарушения. Но существует ли срок исковой давности по налогам? Что вообще делать в подобных случаях самим субъектам? Об этом и пойдет речь в сегодняшнем материале.

Содержание материала

Что говорит закон?

Под исковой давностью подразумевается временной период, предоставляемый лицу, права которого были нарушены. В чем же ее суть? А суть в том, что по истечении этого времени истцу вполне могут отказать в восстановлении прав. Более того, основанием для судебного отказа будет именно пропуск указанных сроков.

На заметку! Есть ли что-либо подобное в налоговых законах? Можно ли, не выплатив налоги, через пять-десять лет освободиться от претензий налоговиков, требующих погашения задолженности?

По сути, в НК РФ понятие «исковая давность» отсутствует. Это касается процессуального права. Вместе с тем, законодательством предусматриваются особые сроки, при пропуске которых можно отказать фискальным органам во взыскании задолженности в судебном порядке.

Взыскание задолженности по налогам должно производиться в определенный промежуток времени

Сроки давности для физ. лиц

Начать следует с того, что законом не предусмотрены конкретные общие положения касаемо освобождения от обязательств при пропуске определенных сроков для всех субъектов, которые должны платить налоги.

Касается это исключительно двух типов налогов:

- налог на собственность физ. лиц;

- транспортный налог.

Срок давности в первом случае равен трем годам. Если налоговый инспектор обратится с иском по истечении большего периода времени, то суд вправе отказать ему, основываясь на выходе направления уведомления за рамки трехгодичного периода, предшествующего календарному году.

Что же касается случая с собственностью физ. лиц, то здесь действует третья часть 363 статьи Налогового кодекса, а описываемый срок тоже составляет три года. Это значит, что если субъекта не привлекли к выплате налогов, например, за десять лет, то уполномоченные органы имеют право взыскивать только задолженность за последние три года.

Статья 363 НК РФ. Порядок и сроки уплаты налога и авансовых платежей по налогу

Ситуация с юридическими лицами

Больше никаких подобных положений, применимых к другим типам налогов, налоговое законодательство не предусматривает. Какое-то общее правило, позволяющее прощать должникам их задолженности перед государством за тот или иной отчетный период, отсутствует. По этой причине для того чтобы выяснить, как вести себя в такого рода ситуациях, следует обратиться к судебной практике. Иными словами, возвращаемся туда, откуда начали.

Итак, право нарушили, а налоговые органы требуют его восстановления и для этого обращаются в суд. Последний, в свою очередь, руководствуется законодательством и оперирует исковой давностью. Но при этом об исковой давности в законах ничего конкретного не сказано. Какое же решение должны принимать судьи?

На заметку! Существуют определенные отличия между пресекательными сроками и сроками давности по налогам. Так, в первом случае исчисление производится со дня направления требования о налоговой выплате, но не со дня появления обязанности выплатить ее.

Для юридических лиц они составляют два года с момента завершения срока, который указывается в требовании (на юридическом языке это называется «датой погашения недоимки»). Что же касается физических лиц, то для них данные сроки составляют всего шесть месяцев.

Дата погашения недоимки для юридических лиц — два года

Об индивидуальных предпринимателях

Правовая практика, которая решает вопросы, касающиеся возможности применения сроков давности, включает в себя и описанные выше пресекательные сроки. Помимо того, учитываются сроки, которые установлены для проведения въездных проверок, и сроки давности административной ответственности, предусмотренной за нарушение НК РФ.

И эти сроки составляют ровно три года. Если говорить конкретно об индивидуальных предпринимателях, то для них закон не определяет никаких особых исключений. Такая категория граждан даже не выделяется судьями как-то по-особенному.

Срок давности для ИП — три года

Исходя из всего вышесказанного, можно сделать вывод: в отношении налога на собственность физ. лиц и транспортного налога действует трехлетний срок исковой давности, в то время как в отношении других разновидностей недоимок законодательством вообще не установлен никакой срок (хотя суд использует первые положения ко всем случаям, относящимся к данной категории).

И еще одно: из-за пропуска сроков налоговая инспекция не теряет права подавать исковые заявления в суд. И если ответчик не предпримет никаких действий, чтобы судья учел исковую давность, то документ будет успешно рассмотрен и, вероятнее всего, удовлетворен.

Сроки давности и переплаты

Отдельно следует поговорить о переплате по штрафам, пеням и самим налогам – они (переплаты) могут быть:

- возвращены плательщику;

- зачтены в счет дальнейших платежей.

Если переплата была установлена фискальным органом, то тот обязан уведомить об этом плательщика на протяжении десяти дней. Плательщик, соответственно, может или прийти за возвратом переплаты, или написать заявление на ее зачет.

На заметку! Выплата переплаченной суммы в случае вины плательщика проводится на протяжении трех лет после ее установления, о чем говорится в 78 статье Налогового кодекса. Если же в переплате виновен налоговый орган, то плательщик может как потребовать определенную сумму, так и обратиться за помощью в судебную инстанцию.

-

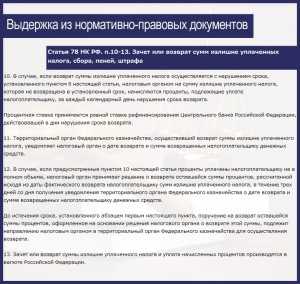

- Статья 78 НК РФ. п. 1-4. Зачет или возврат сумм излишне уплаченных налога, сбора, пеней, штрафа

-

- Статья 78 НК РФ. п.5,6. Зачет или возврат сумм излишне уплаченных налога, сбора, пеней, штрафа

-

- Статья 78 НК РФ. п.7-9 Зачет или возврат сумм излишне уплаченных налога, сбора, пеней, штрафа

-

- Статья 78 НК РФ. п.10-13. Зачет или возврат сумм излишне уплаченных налога, сбора, пеней, штрафа

-

- Статья 78 НК РФ. п.14-15. Зачет или возврат сумм излишне уплаченных налога, сбора, пеней, штрафа

Что касается срока давности по такого рода переплатам, то он также равен трем годам. Переплаты и невыплаченные налоги, срок исковой давности которых истек, фискальные органы попросту списывают (59 статья Налогового кодекса).

Статья 59. Признание недоимки и задолженности по пеням и штрафам безнадежными к взысканию и их списание. Полный текст для скачивания

Статья 59 НК РФ

Видео – Мнение эксперта о сроке исковой давности по налогам

law-world.ru

Исковая давность по налогам | JuristRF

Срок давности по налогам

Исковая давность по налогам для юрлиц, предпринимателей, физлиц.

Имеется ли исковая давность по налогам? Можно ли применить общий срок исковой давности в 3 года?

Это частые вопросы, с которыми к нам приходят на консультацию предприниматели, после того как Налоговая вспомнила о долгах 10 летней давности.

Общего срока исковой давности по налогам нет и никогда не было!

Исковые сроки установлены в Гражданском Кодексе РФ, а именно в ст.196 ГК РФ.

- Общий срок исковой давности составляет три года со дня, определяемого в соответствии со статьей 200 настоящего Кодекса.

- Срок исковой давности не может превышать десять лет со дня нарушения права, для защиты которого этот срок установлен, за исключением случаев, установленных Федеральным законом от 6 марта 2006 года N 35-ФЗ «О противодействии терроризму».

В самом начале Кодекса, в ч.3 ст.2 ГК РФ имеется норма, которая отменяет действие Гражданского Кодекса на взаимоотношения с властью и на налоговое законодательство:

К имущественным отношениям, основанным на административном или ином властном подчинении одной стороны другой, в том числе к налоговым и другим финансовым и административным отношениям, гражданское законодательство не применяется, если иное не предусмотрено законодательством.

Как вы уже поняли, в Налоговом Кодексе понятие исковой давности наше государство забывчиво не предусмотрело.

Что же делать в ситуации, когда налоговая инспекция требует повторно оплатить налоги за 2003, 2004, 2005… годы, да ещё и с начисленными пенями за 10-ок лет?

Необходимо в судебном порядке доказать, что инспекция утратила возможность принудительного взыскания сумм налогов, пеней и штрафов.

В помощь приведу норму ст.44 НК РФ:

Статья 44. Возникновение, изменение и прекращение обязанности по уплате налога или сбора

5) с возникновением иных обстоятельств, с которыми законодательство о налогах и сборах связывает прекращение обязанности по уплате соответствующего налога или сбора.

и Постановление Пленума ВАС РФ от 30.07.2013 N 57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации»:

9. При рассмотрении споров, связанных с обжалованием налогоплательщиком действий налогового органа, выразившихся в предоставлении налогоплательщику в соответствии с подпунктом 10 пункта 1 статьи 32 НК РФ справки с указанием в ней информации о наличии у налогоплательщика задолженности по уплате налогов, пеней, штрафов, возможность принудительного взыскания которых утрачена, судам необходимо исходить из следующего.

По смыслу положений статьи 44 НК РФ утрата налоговым органом возможности принудительного взыскания сумм налогов, пеней, штрафа, то есть непринятие им в установленные сроки надлежащих мер ко взысканию, сама по себе не является основанием для прекращения обязанности налогоплательщика по их уплате и, следовательно, для исключения соответствующих записей из его лицевого счета.

Согласно взаимосвязанному толкованию норм подпункта 5 пункта 3 статьи 44 и подпункта 4 пункта 1 статьи 59 Кодекса исключение соответствующих записей из лицевого счета налогоплательщика возможно только на основании судебного акта, в соответствии с которым налоговый орган утрачивает возможность взыскания недоимки, пеней, штрафов в связи с истечением установленного срока их взыскания, в том числе в случае отказа в восстановлении пропущенного срока подачи в суд заявления о взыскании этих сумм.

Вывод об утрате налоговым органом возможности взыскания налогов, пеней, штрафов в связи с истечением установленного срока их взыскания может содержаться в судебном акте по любому налоговому делу, в том числе и в мотивировочной части акта. Соответствующие записи должны быть исключены налоговым органом из лицевого счета налогоплательщика немедленно после вступления такого судебного акта в силу.При толковании подпункта 4 пункта 1 статьи 59 Кодекса судам необходимо исходить из того, что инициировать соответствующее судебное разбирательство вправе не только налоговый орган, но и налогоплательщик, в том числе путем подачи в суд заявления о признании сумм, возможность принудительного взыскания которых утрачена, безнадежными ко взысканию и обязанности по их уплате прекращенной. Такое заявление облагается государственной пошлиной применительно к подпункту 4 пункта 1 статьи 333.21 НК РФ как иное заявление неимущественного характера и подлежит рассмотрению по общим правилам искового производства с учетом положений главы 22 АПК РФ.

При отсутствии упомянутого судебного акта, в том числе до момента вступления его в силу, в выдаваемой налоговым органом справке должно быть отражено реальное состояние расчетов налогоплательщика по налогам, пеням, штрафам, с учетом и тех задолженностей, возможность принудительного взыскания которых утрачена.

Вместе с тем, исходя из необходимости соблюдения баланса частных и публичных интересов и отражения в указанной справке объективной информации, такая справка должна содержать сведения об утрате налоговым органом возможности принудительного взыскания соответствующих сумм в связи с истечением установленного срока их взыскания.

Понравилась статья? Поделитесь ею с коллегами нажав на кнопку «Поделиться».

Не согласны с автором? Оставьте своё мнение в «Комментариях».

juristrf.ru