Налоги в разных странах мира: таблица 2018-2019 годов

Подоходный налог — это основной вид прямых налоговых платежей. Он взимается как с юридических, так и с физических лиц. Исчисляется в процентах от годового дохода человека.

Во многих странах подоходный налог взимается исключительно с физических лиц, то есть людей, которые работают по найму, а не являются индивидуальными предпринимателями или акционерами компаний. В таких государствах юридические лица ежегодно вносят налог на прибыль, который также исчисляется в процентах от годовой прибыли предприятия или организации.

В экономике считается, что высокие налоговые ставки в государстве уменьшают конкурентоспособность страны по сравнению с другими государствами.

Вернуться к оглавлениюСодержание материала

Таблица стран с самыми низкими налогами

Страны с самыми низкими налогами на прибыль для юридических лиц

| Место в рейтинге налогов | Название страны | Ставки налогов (в % от общего дохода предприятия) |

| 1 | Македония | 7,4 |

| 2 | Катар | 11,3 |

| 3 | Кувейт | 12,8 |

| 4 | Бахрейн | 13,5 |

| 5 | Лесото | 13,6 |

| 6 | Саудовская Аравия | 14,5 |

| 7 | Замбия | 14,8 |

| 8 | Объединенные Арабские Эмираты | 14,8 |

| 9 | Грузия | 16,4 |

| 10 | Сингапур | 18,4 |

| 11 | Хорватия | 18,8 |

| 12 | Люксембург | 20,2 |

| 13 | Армения | 20,4 |

| 14 | Намибия | 20,7 |

| 15 | Камбоджа | 21 |

| 16 | Канада | 21 |

| 17 | Черногория | 22,3 |

| 18 | Гонконг | 22,8 |

| 19 | Оман | 23 |

| 20 | Кипр | 23,2 |

| 21 | Босния и Герцеговина | 23,3 |

| 22 | Монголия | 24,4 |

| 23 | Маврикий | 24,5 |

| 24 | Ботсвана | 25,3 |

| 25 | Лаос | 25,8 |

| 26 | Ирландия | 25,9 |

| 27 | Дания | 26 |

| 28 | Таиланд | 26,9 |

| 29 | Болгария | 27 |

С новыми поправками в налоговом кодексе Вы можете ознакомиться посмотрев видео, представленном ниже.

Вернуться к оглавлениюСамые низкие подоходные налоги в разных странах мира для физлиц

| Место в рейтинге | Название страны | Ставка подоходного налога (в %) |

| 1 | Албания | 10 |

| 2 | Босния и Герцеговина | 10 |

| 3 | Болгария | 10 |

| 4 | Казахстан | 10 |

| 5 | Беларусь | 12 |

| 6 | Макао | 12 |

| 7 | Россия | 13 |

| 8 | Иордания | 14 |

| 9 | Коста-Рика | 15 |

| 10 | Гонконг | 15 |

| 11 | Литва | 15 |

| 12 | Маврикий | 15 |

| 13 | Сербия | 15 |

| 14 | Судан | 15 |

| 15 | Йемен | 15 |

| 16 | Венгрия | 16 |

| 17 | Румыния | 16 |

| 18 | Ангола | 17 |

| 19 | Украина | 18 |

| 20 | Черногория | 19 |

| 21 | Словакия | 19 |

C самыми странными налогами в мире Вы можете ознакомиться, посмотрев видео.

Вернуться к оглавлениюТаблица стран с самыми высокими налогами

Страны с самыми высокими налогами в мире

| Место в рейтинге | Название государства | Размер общей налоговой ставки (в %) |

| 1 | Аргентина | 137,3 |

| 2 | Боливия | 83,7 |

| 3 | Таджикистан | 80,9 |

| 4 | Колумбия | 75,4 |

| 5 | Алжир | 72,7 |

| 6 | Мавритания | 71,3 |

| 7 | Бразилия | 69 |

| 8 | Гвинея | 68,3 |

| 9 | Франция | 66,6 |

| 10 | Никарагуа | 65,8 |

| 11 | Венесуэла | 65,5 |

| 12 | Италия | 65,4 |

| 13 | Китай | 64,6 |

| 14 | Чад | 63,5 |

| 15 | Гамбия | 63,3 |

| 16 | Бенин | 63,3 |

| 17 | Тунис | 62,4 |

| 18 | Индия | 61,7 |

| 19 | Испания | 58,2 |

| 20 | Коста-Рика | 58 |

| 21 | Бельгия | 57,8 |

| 22 | Шри-Ланка | 55,6 |

| 23 | Украина | 52,9 |

| 24 | Австрия | 52 |

| 25 | Кот-д`Ивуар | 51,9 |

| 26 | Мексика | 51,8 |

| 27 | Япония | 51,3 |

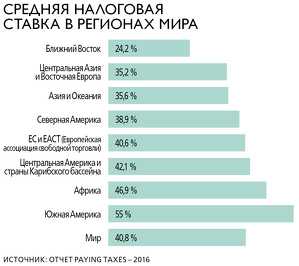

Таблица со средней налоговой ставкой в мире

Вернуться к оглавлениюСписок стран с самыми высокими подоходными налогами:

- Аруба. Налоговая ставка равна 58,95 %. В данную ставку входит социальный налог, который, в свою очередь, включает:

- Пенсионный взнос. Выплачивается как работодателем, так и рабочим. Работник обязан отчислять 4 %, а работодатель выплачивает 9,5 %.

- Страховой взнос. Выплачивается также работодателем в сумме 8,9 % и наемным рабочим в сумме 2,6 %.

- Швеция. Ставка подоходного налогового платежа равна 56,6 %, из которых 7 % — это социальный взнос.

- Дания. Ставка — 55,4 %. До 2008 года на территории Дании действовала ставка подоходного налога в размере 62,3 %, но правительство приняло решение уменьшить размер налога. В стране уклониться от выплаты налоговых платежей практически невозможно. Налогами облагается даже церковь, которая отчисляет до 1,5 % от дохода.

- Нидерланды. Ставка подоходного налогового платежа равна 52 % (ранее данный налог достигал 72 %). Помимо подоходного налогового платежа, граждане страны обязаны отчислять налог на пользование землей в размере 6 % и налог при получении наследства в размере 40 %.

- Бельгия. Налоговые ставки:

- Подоходный — 50 %.

- Социальный взнос — 13 %.

- Муниципальный — 11 %.

- Австрия и Япония. Сумма подоходного налога в этих странах равна 50 %.

- Финляндия. Ранее фиксированная ставка равнялась 53,5 %, но в 2004 году по решению правительства налогообложение физических лиц снизилось до 49,2 %.

- Ирландия является одной из стран с самой высокой ставкой подоходного налога, которая равна 48 %. Напомним, что данная ставка намного выше среднего подоходного налога на всей территории северной части Европы, который равняется на сегодняшний день 40 %.

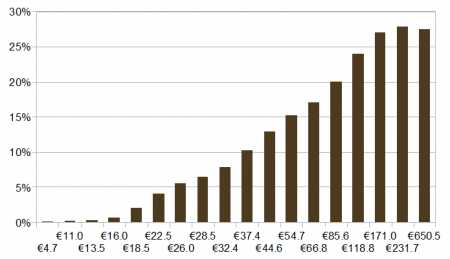

Зависимость размеров налогов от доходов в Ирландии

- Великобритания. Правительством страны в 2010 году было принято решение об увеличении ставки подоходного налогового платежа на 10 % (в 2010 году ставка с учетом повышения равнялась 50 %). Но повышение себя не оправдало, и с 2013 года она равняется 45 %, то есть стала ниже на 5 %.

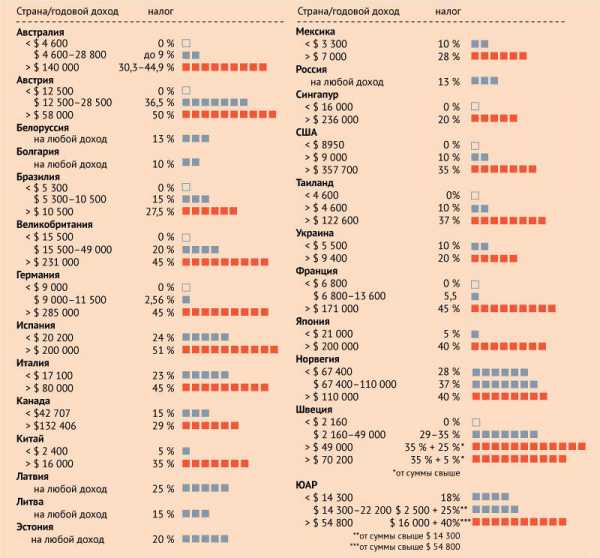

Подоходный налог в разных государствах

Данный вид налогового платежа в разных странах исчисляется по-разному.

Есть государства с единой фиксированной ставкой, а есть и такие, где сумма отчисляемых средств напрямую зависит от годового дохода гражданина.

Подоходные налоги в странах мира с фиксированной ставкой:

- Беларусь — 13 %.

- Болгария — 10 %.

- Латвия — 25 %.

- Литва — 15 %.

- Эстония –— 20 %.

- Россия — 13 %.

Налоги в разных странах мира с «плавающей» налоговой ставкой в зависимости от годового дохода гражданина:

- Австралийский Союз. При доходе до 4600 USD взнос не платится. Если прибыль больше 4600 USD, но меньше 28 800 USD, налог равен 9 %. При прибыли свыше 140 000 USD ставка варьируется от 30,3 до 44,9 %.

Налогообложение в Австрилии

- Австрия. Если человек за год заработал до 12 500 USD, он не обязан ничего отчислять в государственный бюджет страны. Если его годовая прибыль колеблется от 12 500 USD до 28 500 USD, то ему необходимо уплатить государству 36,5 %. При доходе свыше 58 000 USD ставка равна 50 %.

- Бразилия. Взнос не оплачивается до 5300 USD. Если заработная плата человека в год колеблется от 5300 USD до 10 500 USD, то он обязан отчислить 15 %. При доходе свыше 10 500 USD налоговая ставка увеличивается до 27,5 %.

- Великобритания. При ежегодной заработной плате до 15 500 USD налог не начисляется. Если человек в год получает от 15 500 USD до 49 000 USD, то ему необходимо отчислить 20 % от общей суммы годового оклада. При заработке свыше 231 000 USD налоговая ставка равна 45 %.

- Германия. Если гражданин страны получает в год оклад до 9000 USD, то он не облагается налогами. Но если его годовой оклад варьируется от 9000 USD до 11 500 USD, он обязан уплатить государству 2,56 %. При доходе свыше 285 000 USD ставка увеличивается до 45 %.

- Испания. Если человек в год получает до 20 200 USD, то он отчисляет 24 %. Если его годовая заработная плата свыше 20 000 USD, то налоговая ставка поднимается до 51 %.

- Италия. При ежегодном заработке до 17 100 USD налоговый платеж с жителей городов Италии взимается в размере 23 %. Если годовой доход превышает 80 000 USD, то ставка увеличивается до 45 %.

- Сингапур. В Сингапуре нулевая налоговая ставка применяется исключительно для граждан, чей годовой доход не превышает 16 000 USD. Если житель Сингапура зарабатывает больше 236 000 USD, то ему потребуется отчислить в государственный бюджет 20 %.

Размер подоходного налога в разных странах

| Страна | Размер подоходного налога (в %) |

| Португалия | 56,50 |

| Зимбабве | 45,00 |

| Франция | 50,30 |

| Израиль | 50,00 |

| Словения | 50,00 |

| Ирландия | 48,00 |

| Греция | 46,00 |

| Республике Конго | 45,00 |

| Люксембург | 43,60 |

| Папуа — Новая Гвинея | 42,00 |

| ЮАР | 40,00 |

| Чили | 40,00 |

| Гвинея | 40,00 |

| Сенегал | 40,00 |

| Швейцария | 40,00 |

| Тайвань | 40,00 |

| Уганда | 40,00 |

| Соединенные Штаты Америки | 39,60 |

| Норвегия | 40,00 |

| Марокко | 38,00 |

| Южная Корея | 38,00 |

| Суринам | 38,00 |

| Намибия | 37,00 |

| Алжир | 35,00 |

| Аргентина | 35,00 |

| Барбадос | 35,00 |

| Камерун | 35,00 |

| Кипр | 35,00 |

| Эквадор | 35,00 |

| Экваториальная Гвинея | 35,00 |

| Эфиопия | 35,00 |

| Габон | 35,00 |

| Мальта | 35,00 |

| Таиланд | 35,00 |

| Тунис | 35,00 |

| Турция | 35,00 |

| Вьетнам | 35,00 |

| Замбия | 35,00 |

| Венесуэла | 34,00 |

| Индия | 33,99 |

| Колумбия | 33,00 |

| Мавритания | 33,00 |

| Новая Зеландия | 33,00 |

| Пуэрто-Рико | 33,00 |

| Свазиленд | 33,00 |

| Мозамбик | 32,00 |

| Филиппины | 32,00 |

| Польша | 32,00 |

| Конго | 30,00 |

| Сальвадор | 30,00 |

| Индонезия | 30,00 |

| Кения | 30,00 |

| Лесото | 35,00 |

| Малави | 30,00 |

| Мексика | 30,00 |

| Никарагуа | 30,00 |

| Перу | 30,00 |

| Руанда | 30,00 |

| Сьерра-Леоне | 30,00 |

| Танзания | 30,00 |

| Бразилия | 27,50 |

| Самоа | 27,00 |

| Армения | 25,00 |

| Малайзия | 26,00 |

| Азербайджан | 25,00 |

| Бангладеш | 25,00 |

| Доминиканская Республика | 25,00 |

| Египет | 25,00 |

| Гана | 25,00 |

| Гондурас | 25,00 |

| Ямайка | 25,00 |

| Панама | 25,00 |

| Тринидад и Тобаго | 25,00 |

| Лаос | 24,00 |

| Нигерия | 24,00 |

| Шри-Ланка | 24,00 |

| Албания | 10,00 |

| Чешская Республика | 22,00 |

| Сирия | 22,00 |

| Узбекистан | 22,00 |

| Эстония | 21,00 |

| Лихтенштейн | 21,00 |

| Афганистан | 20,00 |

| Камбоджа | 20,00 |

| Фиджи | 20,00 |

| Грузия | 20,00 |

| Остров Мэн | 20,00 |

| Ливан | 20,00 |

| Мадагаскар | 20,00 |

| Мьянма | 20,00 |

| Пакистан | 20,00 |

| Сингапур | 20,00 |

| Молдова | 18,00 |

| Ангола | 17,00 |

| Украина | 17,00 |

| Румыния | 16,00 |

| Коста-Рика | 15,00 |

| Венгрия | 16,00 |

| Ирак | 15,00 |

| Сербии | 15,00 |

| Сейшельские острова | 15,00 |

| Судан | 15,00 |

| Йемен | 15,00 |

| Иордания | 14,00 |

| Боливия | 13,00 |

| Таджикистан | 13,00 |

| Макао | 12,00 |

| Казахстан | 10,00 |

| Косово | 10,00 |

| Ливия | 10,00 |

| Монголия | 10,00 |

| Гватемала | 31,00 |

Государства без подоходного налога

В мире есть ряд государств, в которых отсутствует подоходный налог, то есть физические лица не обязаны ничего выплачивать со своей заработной платы в государственный бюджет.

Страны, в которых отсутствует данный вид платежа, являются весьма богатыми и экономически развитыми. Большая часть из таких государств богата природными ресурсами, в частности, нефтью и природным газом. Благодаря добыче полезных ископаемых и весьма развитой экономике государство не нуждается во взыскании подоходного налога с граждан своей страны.

Список государств, где жители не платят подоходный налоговый платеж:- Андорра.

- Багамские острова. Вся экономика страны построена на туризме. Багамы — один из самых посещаемых курортов мира.

- Бахрейн.

- Бермуды.

- Бурунди.

- Кувейт.

- Оман.

- Катар. Самая богатая страна в мире по показателю ВВП. Данное государство приобрело капитал благодаря добыче и экспорту нефти.

- Сомали.

- Объединенные Арабские Эмираты.

- Уругвай.

- Вануату.

- Виргинские острова.

- Острова Кайман.

- Монако.

- Саудовская Аравия.

visasam.ru

Самые высокие и самые низкие подоходные налоги в мире

Современная налоговая система предлагает различные механизмы взимания части доходов населения. Все они прошли долгий путь от экзотических (сбор за проезд через мост) до сложно рассчитываемых прогрессивных.

В статье будет представлена таблица различных налогов странах мира, какие налоги в странах мира самые заметные и влиятельные. В заключении — краткие выводы.

Какие бывают налоги

НДС. Налог, который добавляется каждый раз, когда увеличивается стоимость товара.

Подоходный налог. Он может быть прогрессивным и нет (подробнее об этом ниже), не браться вообще при низком достатке, или же наоборот не браться в принципе в обмен на какие-то условия (оффшорные территории). Выплачивается на любые доходы гражданина, с учётом некоторых исключений.

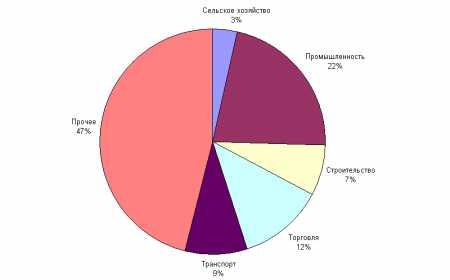

Корпоративный. В разных странах некоторые отрасли производства имеют повышенную ставку. Как правило это неблагоприятно воздействующие на экологию предприятия. Также добывающие полезные ископаемые: нефть, газ, уголь и т.д.

Подоходный налог в разных странах

Ниже мы собрали две таблицы: с самыми низкими и самыми высокими подоходными налогами в странах мира на 2019 год.

Самые низкие ставки

| Страна | Ставка |

|---|---|

Албания | 10% |

Болгария | 10% |

Монголия | 10% |

Казахстан | 10% |

Беларусь | 12% |

Россия | 13% |

Судан | 15% |

Йемен | 15% |

Сербия | 15% |

Литва | 15% |

Гонконг | 15% |

Украина | 18% |

Черногория | 19% |

Словакия | 19% |

У всех этих стран непрогрессивная шкала. С любого размера заработанной суммы взимается оговорённый сбор.

Самые высокие ставки

| Страна | Ставка |

|---|---|

| Швеция | 56.6% |

| Дания | 55.4% |

| Нидерланды | 52% |

| Бельгия | 50% |

| Ирландия | 48% |

| Великобритания | 45% |

| Эстония | 20% |

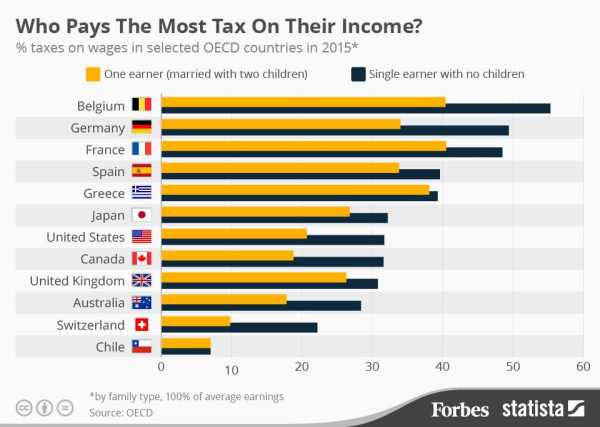

Рейтинг стран по подоходному налогу по данным OECD. Источник: statista.com

Страны с прогрессивными налогами

- Австралия. Доходы до 4600 долларов США не облагаются (0%). Доходы выше этой суммы, но меньше 29 000 долларов — 9 процентов. Если гражданин заработал больше 140 тысяч долларов, то составляет от 30 до 44 процентов.

- Сингапур. Не облагаются те, кто получает общим доходом за месяц меньше 16 000 долларов. Выше — платишь 20%.

- Испания. 24 процента от суммы платят заработавшие менее 20 тысяч долларов США. Если заработано больше 20 000, то составит 51%.

- Италия. Менее 80 000 долларов в месяц — 23%. Более — 45 процентов.

- Великобритания. На доходы менее 15500 нет. Более 45% . Имеются дополнительные корпоративные сборы на нефтедобывающие компании.

- Германия. Годовой доход менее 9 000 долларов — 0%. Более 80 000 долларов — 45%. Сумма в промежутке между ними облагается повышается индивидуально.

- США. Прогрессия сбора денег в пользу государства идёт от 10% до 39.6%. Нулевая ставка действует на доходы менее 8950 долларов. Существуют различные вычеты годовой прибыли, что позволяет многим не отчислять деньги государству. Например, вычитаются взносы за ипотеку, медицинскую страховку и т.п. Учитывается семейное положение, есть скидки для многодетных семей.

Размер подоходного налога в зависимости от типа семьи

Особенности США

При этом в США взимается дополнительный сбор от каждого штата. В итоге вычет может составлять до 50% от заработка гражданина. Например, одинокий человек с 50 000 долларов дохода отдаст 25 000 государству. А семейный, имеющий неработающую жену и троих детей, только 10 тысяч.

Согласно местным законам, доходом может считаться выигрыш в лотерее или казино, наследство, премия. При этом не облагаются обычно социальные пособия, довольствия военнослужащих, выплаты донорам и т.д.

Правительства устанавливаются соотношения отчислений работника, работодателя, а также соотношения разделения денег от них на мед.страховку, пенсии, пособия по возможной инвалидности или безработице и другие возможные расходы.

Европа и оффшоры

Больше всего на нужды работника тратится во Франции, Италии, Австрии, Эстонии, Чехии, Швеции, Греции. Доля работника при этом меньше в разы.

Обратная ситуация в Австралии, Великобритании, Дании, Люксембурге, Норвегии, Исландии. Там, в первую очередь, на будущую подстраховку благополучной жизни платит работник со своего подоходного налога. А сборы от бизнесменов идут в казну и распоряжается ими государство по своему усмотрению.

В других европейских странах соотношение примерно поровну.

Как контрастный пример можно привести список территорий, где налогов на доход нет. Помимо очевидных оффшорных образований, к этой группе относятся:

- Кувейт;

- ОАЭ;

- Саудовская Аравия;

- Андорра;

- Багамские острова и некоторые другие государства.

Заключение

Таблица с подоходным сбором в разных государствах демонстрирует, что большинство развитых экономик ввели прогрессивную фискальную шкалу. Богатые платят больше. Отсутствие такой практики — скорее исключение, например, у экспортирующих нефть или у туристических центров.

Развивающие же: в восточной Европе, бывшего СССР имеют относительно невысокие подоходные сборы. При этом не прогрессивного типа. Это может быть связано с небольшим по численности населением, отсутствием крупных промышленных предприятий.

infografics.ru

Налоги в Европе — Налоги в мире

Несмотря на интеграционные процессы, происходящие в Европе последние десятилетия после подписания Маастрихтского договора в 1992 году (договора о Европейском союзе), принятие различных директив Евросоюза, унифицирующих законодательство ЕС, налоговые режимы и порядок уплаты налогов в различных странах Евросоюза по-прежнему могут значительно различаться. Еще больше разнообразия у стран, не входящих в ЕС.

В Европе достаточно сложно встретить, например, абсолютно стандартизированные механизмы налогообложения тех или иных видов доходов, не говоря уже о налоговых ставках и преференциальных режимах.

Более того, встречаются совершенно уникальные налоговые режимы и правила. Например, режим «смешанной компании» в Швейцарии, налоговая система Монако или Эстонии, правила определения резидентного статуса физических лиц в Великобритании и др. Далеко не во всех странах ЕС установлены правила налогообложения иностранных контролируемых компаний (так называемые правила CFC), которые, кстати, введены в РФ с 2015 года.

Поэтому разный уровень налоговой нагрузки, особенности местного законодательства заставляют бизнес предельно внимательно относиться к выбору страны для ведения бизнеса или проживания.

В то же время различия налоговых систем европейских стран создают условия для так называемой налоговой конкуренции юрисдикций за создание наиболее привлекательных условий для частного капитала. Поэтому выбор той или иной страны зависит не только от уровня налоговой нагрузки, но и от удобства налогового администрирования, прозрачности и стабильности налоговой системы.

Проанализировав данные европейских стран, авторы исследования сравнили их по ряду параметров с такими крупнейшими экономиками мира, как США, Япония и Китай.

Было показано, что Евросоюз несколько уступает США в части администрирования процессов исчисления и уплаты налогов, а также подачи налоговой отчетности налогоплательщиками. Также Евросоюз демонстрирует относительно низкие (по сравнению с Японией, Китаем и США) ставки по корпоративному налогу на доходы. Даже несмотря на то, что Китай и Япония значительно снизили указанные ставки (в 2008 и 2012 годах соответственно), они остаются выше средней ставки по ЕС.

Наконец, налоговая нагрузка на оплату труда на примере средней номинальной ставки налога на доходы физических лиц в Евросоюзе ниже ставок приведенных азиатских стран и США. Однако такой вывод был бы полностью справедлив и корректен как раз при относительно унифицированной системе налогообложения оплаты труда в странах ЕС, чего не наблюдается в современной Европе. Дело в том, что в странах ЕС с прогрессивной шкалой налогообложения и возможностью начисления муниципальных налогов и дополнительных сборов реальная эффективная ставка может быть значительно выше и достигать 57% (Швеция) при ставках в Японии 50,84%, Китае – 45% (на 2014 год).

Налоговая политика государств нередко меняется в зависимости от экономических целей властей, поэтому немаловажным фактором привлекательности стран для международного капитала или выбора места жительства является стабильность правил налогообложения и общего уровня налогового бремени. Безусловно, при этом интересует не декларируемый показатель стабильности, а показатель, подтвержденный в исторической перспективе. С этой точки зрения представляет интерес реакция наиболее сильных и слабых экономик Евросоюза на кризис 2008 года в части изменения налоговых ставок по некоторым ключевым налогам.

Так, три наиболее мощных государства Евросоюза (Германия, Франция, Италия) не повышали налоги на прибыль корпораций (а Германия и Италия даже снизили), что, помимо прочего, позволило сохранить инвестиционную привлекательность государств и дестимулировать отток капитала.

В трех наименее мощных экономиках ЕС (Латвии, Люксембурге, Эстонии) также не произошло роста налога на прибыль и на доходы физических лиц. В Эстонии и Латвии дефицит бюджета компенсировался в основном ростом НДС (НСО) и акцизов.

В отношении налога на доходы физических лиц тенденции были аналогичными: ставка налога в Германии и Италии осталась прежней, в Латвии, Люксембурге и Эстонии колебания были незначительными. Во Франции резкое повышение максимальной ставки налога с 41% до 45% являлось следствием выполнения президентом Франсуа Олландом своего предвыборного обещания: в частности, он заявлял о намерении повысить налог в отношении состоятельных граждан с целью компенсации эффекта от отмены режима экономии, действовавшего при Николя Саркози.

Рассмотрим основные правила налогообложения в некоторых популярных для российского бизнеса государствах.

С 5 декабря 1998 года действует соглашение между правительством РФ и правительством Республики Кипр «Об избежании двойного налогообложения в отношении налогов на доходы и капитал» (в редакции протокола от 7 октября 2010 года). Отличительными чертами этого документа (далее СОДН) является отсутствие налогов у источника при выплате процентов на Кипр, возможность применять льготную ставку налога на дивиденды в размере 5% (одна из самых низких в Европе) и прочие преимущества.

Налог на прибыль

- – Налогом на прибыль облагаются компании, являющиеся резидентами Республики Кипр (в отношении общемирового дохода), а также нерезиденты – в части прибыли, возникающей от источников на территории страны.

- – Резидентом Кипра признается компания, управление которой осуществляется на территории государства, при этом факт регистрации компании на Кипре не имеет значения для определения резидентства.

- – Ставка налога на прибыль составляет 12,5% (до 2013 года ставка составляла 10% и была самой низкой в Европе; увеличение налога продиктовано необходимостью поддержки банковской системы в период финансового кризиса).

- – Доходы от прироста капитала облагаются отдельным налогом по ставке 20%. Однако подлежит налогообложению только прибыль от продажи недвижимого имущества на Кипре, а также акций компаний, владеющих недвижимостью на Кипре и не котирующихся на валютных биржах.

- – Дивиденды, полученные компанией, являющейся резидентом Республики Кипр, не облагаются у получателя налогом на прибыль, независимо от того, является ли источник выплаты резидентом.

- – Кипр не имеет разработанных правил трансфертного ценообразования. Однако, согласно ст. 33 кипрского закона о налоге на доходы, все трансакции между связанными сторонами должны осуществляться на основе правила «вытянутой руки», исходя из справедливой оценки цены сделок, активов и нормальных коммерческих взаимоотношений. Причем указанное требование касается также трансакций с нерезидентами Кипра.

- – В Республике Кипр нет норм, касающихся налогообложения прибыли контролируемых иностранных компаний.

Налог у источника

– Налогом у источника облагаются только роялти, выплачиваемые нерезиденту. Ставка налога составляет 10%, за исключением выплат роялти в отношении фильмов и телевизионных передач (ставка составляет 5%). СОДН могут быть установлены более низкие ставки.

Это интересно:

Дополнительным сбором, возлагаемым на резидентов Кипра, является так называемый налог на оборону (special contribution for defense, SCD), введенный в 1984 году при попытке найти средства для финансирования военного бюджета республики для защиты от Турции, которая в 1974 году ввела войска, и по сей день занимающие около 40% территории острова.

При налоговом планировании, подразумевающем использование кипрской компании, целесообразно принимать во внимание SCD, так как существенную часть общей налоговой нагрузки может составить именно налог на оборону.

– Налог на оборону не взимается в отношении дивидендов, полученных как от резидентов, так и от нерезидентов, за некоторыми исключениями (ставка налога в этом случае составляет 17%). Налог на оборону взимается в отношении процентных выплат, полученных не от основного вида деятельности (например, компаниями, которые не могут подтвердить свой статус как финансовая компания), по ставке 30% (до 29 апреля 2013 года ставка составляла 15%). Налог на оборону в отношении арендных платежей составляет 3% в отношении 75% от суммы платежа.

НДС

– Стандартная ставка налога – 19% (с 13 января 2014 года). До 2012 года ставка составляла 15%, в 2012-м была повышена до 17%, а в 2013-м – до 18%. Рост ставок НДС, наряду с ростом ставок корпоративного налога и налога на оборону, был вызван антикризисными мерами.

– В отношении ряда товаров и услуг возможно применение пониженных ставок в 8% и 13% (также повышенных в 2014 году с отметок 5% и 9% соответственно).

Налогообложение доходов физических лиц

– Как и в большинстве европейских юрисдикций, физические лица – резиденты Кипра облагаются налогом в отношении общемирового дохода. Нерезиденты уплачивают налог только с доходов, полученных от источников на территории Республики Кипр.

– Резидентом Кипра признается лицо, находящееся непрерывно на территории Республики более 183 дней в течение года.

– Налог на доходы исчисляется по прогрессивной шкале: суммы дохода до 19 500 евро не облагаются налогом; для доходов от 19 501 до 28 000 евро ставка составляет 20%; от 28 001 до 36 300 евро – 25%; от 36 301 до 60 000 евро – по ставке 30%; свыше 60 000 евро – по ставке 35%.

– Дивиденды, процентные выплаты и арендные платежи в адрес резидентов облагаются налогом на оборону по ставкам 17%, 30% и 3% соответственно.

Налог на недвижимое имущество

– Налог на недвижимое имущество взимается в отношении недвижимости по ставкам, варьирующимся от 0,6% до 1,9%. Налоговой базой является рыночная стоимость недвижимого имущества, определенная на дату 1 января 1980 года.

– Если стоимость недвижимости, определенная на 1 января 1980 года, меньше 12,5 тыс. евро, то собственник-физлицо не облагается налогом.

Налог на прибыль

– Субъектами налога на прибыль в Германии являются налогоплательщики неограниченной (налогообложение доходов по всему миру) и ограниченной (с доходов от источников в Германии) налоговой обязанностью по уплате налога. Иностранные компании, не имеющие постоянного представительства в Германии, а также резиденты, являющиеся некоммерческими организациями и государственными учреждениями, несут ограниченные обязательства по налогу на доходы.

– Субъектами налога на прибыль в Германии являются налогоплательщики неограниченной (налогообложение доходов по всему миру) и ограниченной (с доходов от источников в Германии) налоговой обязанностью по уплате налога. Иностранные компании, не имеющие постоянного представительства в Германии, а также резиденты, являющиеся некоммерческими организациями и государственными учреждениями, несут ограниченные обязательства по налогу на доходы.

– Налоговым резидентом Германии считается организация, имеющая на территории Германии зарегистрированный офис или место эффективного управления. До 2008 года все компании, зарегистрированные в Германии, признавались резидентами, однако с 1 ноября 2008 года такие компании могут определять (выбирать) резидентства по месту нахождения центра управления, оставаясь зарегистрированными в Германии.

– Базовая ставка налога на прибыль составляет 15% (до 2008 года ставка составляла 25%). Эффективная ставка составляет в среднем 30%, так как, помимо налога на прибыль, налогоплательщик уплачивает «солидарный взнос» (Solidaritaetszuschlag) в размере 5,5% от суммы налога и муниципальные налоги, варьирующиеся от 14% до 17%.

НДС

– В Германии, как и в остальных странах EU, действуют общеевропейские правила исчисления и уплаты косвенных налогов, установленные нормами Евросоюза (Directive 2006/112).

– Базовая ставка налога составляет 19%. Возможно применение пониженных ставок в 7% (в отношении прибыли от реализации товаров первой необходимости и гостиничных услуг) и 0% (в отношении прибыли от экспорта или внутрисоюзных поставок).

Налогообложение доходов физических лиц

– Налогом на доходы физических лиц облагаются как резиденты (в отношении любого дохода), так и нерезиденты Германии. Помимо налога на доходы, налогоплательщики уплачивают солидарный взнос в размере 5,5% от суммы налога, а лица, занимающиеся предпринимательской деятельностью, – налог на предпринимательство (Gewerbesteuer).

– Ставки налога в Германии составляют 0%, 14%, 23,97%, 42% и 45%, однако пороговые суммы, к которым они относятся, различаются в зависимости от субъекта обложения (одиночный налогоплательщик или супружеская пара). Для одиночных налогоплательщиков пороговые суммы составляют 8 354, 13 469, 52 881 и 250 730 евро соответственно. Для супружеских пар, заявивших о совместном обложении дохода семьи, ставки составляют 16 708, 26 939, 105 763, 501 461 евро соответственно.

Налог на недвижимое имущество физических лиц

– Налог на недвижимое имущество взимается в местные бюджеты. Сумма налога рассчитывается как произведение стоимости недвижимости и федеральной ставки налога (0,35%), а также местных коэффициентов, которые могут варьироваться в пределах от 280% до 810%. Таким образом, эффективная ставка налога может колебаться от 0,98% до 2,84% от стоимости недвижимости.

Подробный отчет читайте по ссылке.

Чехия

Налог на прибыль

– Налогом на прибыль облагаются прибыли резидентов по всему миру, а также прибыли нерезидентов от источников в Чехии.

– Резидентом Чехии является компания, зарегистрированная в этой стране или управляемая из нее.

– Стандартная ставка налога на прибыль в Чехии составляет 19%.

– Доходы от прироста капитала облагаются в составе налога на прибыль.

– Предусмотрены пониженные ставки на прибыль от инвестиционных и паевых фондов в размере 5%.

– Законодательство Чехии содержит нормы о регулировании трансфертного ценообразования – в частности, установлено, что сделки между зависимыми лицами должны осуществляться в соответствии с правилом «вытянутой руки».

– В Чехии нет норм, касающихся обложения прибыли контролируемых иностранных компаний.

– Выплаты лицам, проживающим в стране, с которой у Чехии нет соответствующего соглашения об избежании двойного налогообложения или соглашения об обмене информации, также подлежат обложению по ставке 35%.

– Проценты и роялти, выплачиваемые чешской компанией в адрес компаний, имеющих постоянное представительство в Чехии или зарегистрированных в ЕС, не подлежат обложению налогом при соблюдении ряда условий.

НДС

– Стандартная ставка НДС составляет 21%. Предусмотрена пониженная ставка НДС в размере 15% на основные продукты питания, лекарства, печатную продукцию, медицинское оборудование, отопление, социальное жилье. Нулевая ставка предусмотрена для экспорта товаров, поставок внутри ЕС, международные транспортные услуги.

– Освобождены от налогообложения финансовые услуги, операции с недвижимостью и т. д.

– Плательщиком НДС становятся компании, чей оборот превышает 1 млн чешских крон (~36 тыс. евро) за 12 месяцев (за исключением необлагаемой деятельности). Указанное правило не распространяется на нерезидентов.

Налогообложение доходов физических лиц

– Налогом облагаются резиденты – в отношении всего дохода, а также нерезиденты – в отношении дохода от источников в Чехии.

– Стандартная ставка налога составляет 15%.

– Доход от предпринимательской деятельности, превышающий 48-кратный размер средней заработной платы в год, облагается дополнительным налогом солидарности по ставке 7%.

– Прибыль от передачи недвижимого имущества включается в налоговую базу по налогу на доходы физических лиц.

Налог на недвижимое имущество физических лиц

– Налогоплательщиком являются владельцы недвижимости или земельных участков на территории Чехии. В зависимости от места расположения, площади недвижимости или земельного участка применяются различные коэффициенты для исчисления налога.

– Также предусмотрен налог с продажи недвижимости в Чехии по ставке 4%.

worldtaxes.ru

Подоходный налог в странах мира. Подоходный налог в мире. Таблица || Маршрут Онлайн

Подоходный налог

Подоходный налог — в России налог на доходы физических лиц (НДФЛ) — основной вид прямых налогов. Исчисляется в процентах от совокупного дохода физических лиц за вычетом документально подтверждённых расходов, в соответствии с действующим законодательством.

Порядок взимания подоходного налога в каждой конкретной стране индивидуален. Так, например, в России действует единая для всех (вне зависимости от уровня дохода) ставка 13%. Это так называемая плоская шкала подоходного налога. В России перечисление данного налога в бюджет осуществляет непосредственно организация, в которой трудится сотрудник.

В большинстве развитых стран действует прогрессивная ставка подоходного налога. Т.е. чем выше годовой доход, тем выше ставка.

Также существуют страны, где подоходный налог и вовсе отсутствует. В основном это либо крохотные княжества на территории Европы, либо небольшие островные государства, либо страны Ближнего Востока.

Некоторые страны, которые желают привлечь больше иностранных инвестиций и состоятельных граждан, могут предлагать специальные налоговые режимы. Эти специальные льготные налоговые режимы для новых налоговых резидентов могут длиться сколько угодно долго (Швейцария, Великобритания, Мальта) или быть ограниченными во времени (например, Канада или Португалия).

В таблице представлен рейтинг стран мира по ставке подоходного налога на граждан. Для стран с прогрессивной шкалой налогообложения использовалась максимальная ставка налога.

Подоходный налог в странах мира. Таблица:

| Страны | Последняя ставка (максимальная) | Предыдущая ставка (максимальная) | |

| Чад | 60.00 | 2015-01 | 60.00 |

| Берег Слоновой Кости | 60.00 | 2015-12 | 60.00 |

| Аруба | 59.00 | 2014-12 | 59.00 |

| Швеция | 56.90 | 2014-12 | 56.70 |

| Португалия | 56.50 | 2014-12 | 56.50 |

| Дания | 55.60 | 2014-12 | 55.60 |

| Бельгия | 53.70 | 2014-12 | 53.70 |

| Нидерланды | 52.00 | 2014-12 | 52.00 |

| Испания | 52.00 | 2014-12 | 52.00 |

| Финляндия | 51.50 | 2014-12 | 51.10 |

| Зимбабве | 51.50 | 2015-12 | 45.00 |

| Япония | 50.84 | 2014-12 | 50.84 |

| Франция | 50.30 | 2014-12 | 50.30 |

| Австрия | 50.00 | 2014-12 | 50.00 |

| Израиль | 50.00 | 2014-12 | 50.00 |

| Словения | 50.00 | 2014-12 | 50.00 |

| Ирландия | 48.00 | 2014-12 | 48.00 |

| Италия | 47.90 | 2014-12 | 47.30 |

| Германия | 47.50 | 2014-12 | 47.50 |

| Хорватия | 47.20 | 2014-12 | 47.20 |

| Исландия | 46.22 | 2014-12 | 46.22 |

| Греция | 46.00 | 2014-12 | 46.00 |

| Австралия | 45.00 | 2014-12 | 45.00 |

| Китай | 45.00 | 2014-12 | 45.00 |

| Республике Конго | 45.00 | 2015-01 | 45.00 |

| Великобритания | 45.00 | 2014-12 | 45.00 |

| Люксембург | 43.60 | 2014-12 | 43.60 |

| Зона евро | 42.30 | 2014-12 | 44.50 |

| Папуа-Новая Гвинея | 42.00 | 2015-12 | 42.00 |

| ЮАР | 41.00 | 2015-12 | 40.00 |

| Чили | 40.00 | 2014-12 | 40.00 |

| Гвинея | 40.00 | 2015-12 | 40.00 |

| Сенегал | 40.00 | 2015-01 | 40.00 |

| Швейцария | 40.00 | 2014-12 | 40.00 |

| Тайвань | 40.00 | 2014-12 | 40.00 |

| Уганда | 40.00 | 2015-12 | 40.00 |

| Соединенные Штаты | 39.60 | 2014-12 | 39.60 |

| Норвегия | 39.00 | 2014-12 | 40.00 |

| Марокко | 38.00 | 2015-01 | 38.00 |

| Южная Корея | 38.00 | 2014-12 | 38.00 |

| Суринам | 38.00 | 2014-12 | 38.00 |

| Намибия | 37.00 | 2015-01 | 37.00 |

| Алжир | 35.00 | 2015-12 | 35.00 |

| Аргентина | 35.00 | 2014-12 | 35.00 |

| Барбадос | 35.00 | 2014-12 | 35.00 |

| Камерун | 35.00 | 2015-12 | 35.00 |

| Кипр | 35.00 | 2014-12 | 35.00 |

| Эквадор | 35.00 | 2014-12 | 35.00 |

| Экваториальная Гвинея | 35.00 | 2015-12 | 35.00 |

| Эфиопия | 35.00 | 2015-12 | 35.00 |

| Габон | 35.00 | 2015-12 | 35.00 |

| Мальта | 35.00 | 2014-12 | 35.00 |

| Таиланд | 35.00 | 2014-12 | 35.00 |

| Тунис | 35.00 | 2015-12 | 35.00 |

| Турция | 35.00 | 2014-12 | 35.00 |

| Вьетнам | 35.00 | 2014-12 | 35.00 |

| Замбия | 35.00 | 2015-12 | 35.00 |

| Венесуэла | 34.00 | 2014-12 | 34.00 |

| Индия | 33.99 | 2014-12 | 33.99 |

| Колумбия | 33.00 | 2014-12 | 33.00 |

| Мавритания | 33.00 | 2015-12 | 33.00 |

| Новая Зеландия | 33.00 | 2014-12 | 33.00 |

| Пуэрто-Рико | 33.00 | 2014-12 | 33.00 |

| Свазиленд | 33.00 | 2015-12 | 33.00 |

| Мозамбик | 32.00 | 2014-12 | 32.00 |

| Филиппины | 32.00 | 2014-12 | 32.00 |

| Польша | 32.00 | 2014-12 | 32.00 |

| Конго | 30.00 | 2015-12 | 30.00 |

| Сальвадор | 30.00 | 2014-12 | 30.00 |

| Индонезия | 30.00 | 2014-12 | 30.00 |

| Кения | 30.00 | 2015-12 | 30.00 |

| Лесото | 30.00 | 2015-12 | 35.00 |

| Малави | 30.00 | 2015-12 | 30.00 |

| Мексика | 30.00 | 2014-12 | 30.00 |

| Никарагуа | 30.00 | 2014-12 | 30.00 |

| Перу | 30.00 | 2014-12 | 30.00 |

| Руанда | 30.00 | 2015-01 | 30.00 |

| Сьерра-Леоне | 30.00 | 2014-12 | 30.00 |

| Танзания | 30.00 | 2014-12 | 30.00 |

| Уругвай | 30.00 | 2014-12 | 30.00 |

| Канада | 29.00 | 2014-12 | 29.00 |

| Бразилия | 27.50 | 2014-12 | 27.50 |

| Самоа | 27.00 | 2014-12 | 27.00 |

| Армения | 26.00 | 2014-12 | 25.00 |

| Малайзия | 26.00 | 2014-12 | 26.00 |

| Азербайджан | 25.00 | 2015-12 | 25.00 |

| Бангладеш | 25.00 | 2014-12 | 25.00 |

| Ботсвана | 25.00 | 2015-12 | 25.00 |

| Доминиканская Республика | 25.00 | 2014-12 | 25.00 |

| Египет | 25.00 | 2015-12 | 25.00 |

| Гана | 25.00 | 2015-12 | 25.00 |

| Гондурас | 25.00 | 2014-12 | 25.00 |

| Ямайка | 25.00 | 2014-12 | 25.00 |

| Панама | 25.00 | 2014-12 | 25.00 |

| Словакия | 25.00 | 2014-12 | 25.00 |

| Тринидад и Тобаго | 25.00 | 2014-12 | 25.00 |

| Лаос | 24.00 | 2014-12 | 24.00 |

| Латвия | 24.00 | 2014-12 | 24.00 |

| Нигерия | 24.00 | 2015-01 | 24.00 |

| Шри Ланка | 24.00 | 2014-12 | 24.00 |

| Албания | 23.00 | 2014-12 | 10.00 |

| Чешская республика | 22.00 | 2014-12 | 22.00 |

| Сирия | 22.00 | 2013-12 | 22.00 |

| Узбекистан | 22.00 | 2013-12 | 22.00 |

| Эстония | 21.00 | 2014-12 | 21.00 |

| Лихтенштейн | 21.00 | 2014-12 | 21.00 |

| Афганистан | 20.00 | 2014-12 | 20.00 |

| Камбоджа | 20.00 | 2014-12 | 20.00 |

| Фиджи | 20.00 | 2015-12 | 20.00 |

| Грузия | 20.00 | 2015-12 | 20.00 |

| Остров Мэн | 20.00 | 2014-12 | 20.00 |

| Ливан | 20.00 | 2014-12 | 20.00 |

| Мадагаскар | 20.00 | 2015-12 | 20.00 |

| Мьянма | 20.00 | 2014-12 | 20.00 |

| Пакистан | 20.00 | 2014-12 | 20.00 |

| Сингапур | 20.00 | 2015-12 | 20.00 |

| Молдова | 18.00 | 2015-12 | 18.00 |

| Ангола | 17.00 | 2015-12 | 17.00 |

| Украина | 17.00 | 2014-12 | 17.00 |

| Румыния | 16.00 | 2014-12 | 16.00 |

| Коста-Рика | 15.00 | 2014-12 | 15.00 |

| Гонконг | 15.00 | 2014-12 | 15.00 |

| Венгрия | 15.00 | 2015-12 | 16.00 |

| Ирак | 15.00 | 2014-12 | 15.00 |

| Литва | 15.00 | 2014-12 | 15.00 |

| Маврикий | 15.00 | 2014-12 | 15.00 |

| Сербии | 15.00 | 2014-12 | 15.00 |

| Сейшельские острова | 15.00 | 2015-01 | 15.00 |

| Судан | 15.00 | 2013-12 | 15.00 |

| Йемен | 15.00 | 2014-12 | 15.00 |

| Иордания | 14.00 | 2014-12 | 14.00 |

| Беларусь | 13.00 | 2015-12 | 12.00 |

| Боливия | 13.00 | 2014-12 | 13.00 |

| Россия | 13.00 | 2015-12 | 13.00 |

| Таджикистан | 13.00 | 2015-12 | 13.00 |

| Макао | 12.00 | 2014-12 | 12.00 |

| Босния и Герцеговина | 10.00 | 2014-12 | 10.00 |

| Болгария | 10.00 | 2014-12 | 10.00 |

| Казахстан | 10.00 | 2015-12 | 10.00 |

| Косово | 10.00 | 2014-12 | 10.00 |

| Ливия | 10.00 | 2015-12 | 10.00 |

| Македония | 10.00 | 2014-12 | 10.00 |

| Монголия | 10.00 | 2015-12 | 10.00 |

| Черногория | 9.00 | 2014-12 | 9.00 |

| Гватемала | 7.00 | 2014-12 | 31.00 |

| Багамские острова | 0.00 | 2014-12 | 0.00 |

| Бахрейн | 0.00 | 2014-12 | 0.00 |

| Бермудские острова | 0.00 | 2014-12 | 0.00 |

| Бруней | 0.00 | 2014-12 | 0.00 |

| Каймановы острова | 0.00 | 2014-12 | 0.00 |

| Кувейт | 0.00 | 2014-12 | 0.00 |

| Оман | 0.00 | 2014-12 | 0.00 |

| Катар | 0.00 | 2014-12 | 0.00 |

| Саудовская Аравия | 0.00 | 2014-12 | 0.00 |

| Объединенные Арабские Эмираты | 0.00 | 2014-12 | 0.00 |

kakdobratsyado.ru

Подоходный налог в разных странах мира

Кто любит платить налоги? — Странный вопрос? Тогда спросим по-другому: кто любит ездить по ровным дорогам и ходить по асфальтированным тротуарам? А ведь ответы на эти «нелепые» вопросы вытекают из одного источника — налоговых платежей.

Налоговая система — это финансовый инструмент любого государства, его копилка. Именно из налоговых сборов поступают средства на строительство дорог, мостов, школ, театров и других объектов социального характера. Ведь эти объекты не приносят прибыль в процессе их эксплуатации. Значит, ни один предприниматель по доброй воле не возьмется за подобную работу.

Какие бывают налоги?

По методу сбора налоги в странах мира делятся на прямые и косвенные. К прямым налогам в России относятся:

- подоходный налог;

- налог на прибыль организаций;

- налог на добычу полезных ископаемых;

- транспортный налог;

- налог на имущество организаций и физических лиц.

Прямыми эти налоговые платежи называются потому, что налогоплательщиком и налогоносителем является одно и то же лицо: юридическое или физическое.

Примером косвенного налога является НДС, который рассчитывается организацией и включается в цену продукции. Но оплачивает его покупатель.

В зависимости от характера ставки налога, последние делятся на:

- прогрессивные;

- пропорциональные;

- регрессивные (практически не встречается).

Поэтому размер налоговых платежей зависит от налогооблагаемой базы и ставки.

Существуют и другие классификации налогов, но они чаще всего используются в профессиональной сфере деятельности.

Нас же больше волнует другое — не много ли государство берет с нас денег? Налоговое бремя — вещь, увы, угнетающая и гражданина и организацию любой страны.

А каков размер подоходного налога в разных странах мира?

Рассмотрим подоходный налог в странах мира.

В таблице представлены страны, имеющие разные ставки подоходного налога.

| Страна | Самые низкие ставки, в % | Страна | Самые высокие ставки, в % |

| Гватемала | 7 | Австралия, Бельгия, Израиль | 50 |

| Гватемала | 7 | Австралия, Бельгия, Израиль | 50 |

| Черногория | 9 | Япония | 50,8 |

| Босния и Герцеговина, Болгария | 10 | Зимбабве | 51,5 |

| Казахстан | 10 | Нидерланды | 52 |

| Македония | 10 | Финляндия | 52,4 |

| Монголия | 10 | Дания | 55,4 |

| Макао | 12 | Швеция | 57 |

| Россия, Белоруссия | 13 | Аруба | 59 |

В ряде стран мира подоходный сбор с физических лиц вообще отсутствует:

- Андора.

- Бахрейн.

- Кувейт.

- Монако.

- ОАЭ.

- Сомали.

- Уругвай.

Причина — малая территория, акцент на добычу нефти и газа и туризм. С организаций, занятых в этих сферах, взимается корпоративный налог. Так как прибыли данных отраслей очень большие, граждане этих стран вообще освобождены от подоходного налога. Да и заработная плата наемных работников не слишком велика.

Страны мира с прогрессивными налогами

Если экономика внутри страны имеет сильную прогрессивную структуру, то в ней наблюдается большой диапазон как по уровню прибыли организаций, так и по размеру заработной платы граждан.

Поэтому здесь широко используется прогрессивная шкала ставок.

Как она работает? В ряде стран мира с установленной минимальной суммы дохода налог вообще не берется, а свыше — взимается по прогрессивной ставке. Ниже представлен прогрессивный налог в странах мира.

| Страна | Безналоговый доход, тыс. $ | Доход, тыс. $ | % | Доход свыше, тыс. $ | % |

| Австрия | 12 | 12 – 29 | 9,0 | 140 | 30 – 45 |

| Великобритания | 15,5 | 15,6 – 49 | 20,0 | 231 | 45 |

| Германия | 9 | 9,1 –11,5 | 2,56 | 285 | 45 |

| Испания | — | до 20,2 | 24,0 | 200 | 51 |

| Италия | — | до 17 | 23,0 | 80 | 45 |

| Канада | — | до 42,7 | 15,0 | 132,4 | 29 |

| США | 8,95 | 9 | 10,35 | 357,7 | 35 |

| Украина | — | до 5,5 | 10,0 | 9,4 | 20 |

| Франция | 6,8 | 6,9 –13,6 | 5,5 | 171 | 45 |

| Япония | — | до 21 | 5,0 | 200 | 40 |

Специфика налоговой системы США

Налоговая система США имеет три уровня. Посмотрим, какие налоги, и на каких уровнях выплачиваются гражданами и организациями США.

| Вид налога | Федеральный | На уровне штата | Местный |

| Подоходный с физических лиц | + | + | + |

| Корпоративный | + | + | + |

| Социальный | + | ||

| Акцизы | + | + | + |

| Таможенные пошлины | + | ||

| На наследство и дарение | + | ||

| С продаж | + | ||

| На владельцев автотранспорта | + | + | |

| На имущество | + | + | |

| Экологический | + |

Чтобы далеко не углубляться, проведем расчет налогов с физического лица, допустим, хорошего специалиста с месячной заработной платой 5 тыс. долл., холостого и не обремененного престарелыми родственниками, который может работать как в России, так и в США.

В России

Годовой доход специалиста составит: $5,000 * 12 = $60,000.

Из них он выплатит подоходный налог: $60,000 * 13% = $7,800.

Если он не имеет автомобиль, то на руках у него останется:

$60,000 – $7,800 = $52,200.

В США

Годовой доход = $60,000.

Из него вычитается размер дохода, который не облагается налогом (стандартный вычет): $60,000 – $6,150 = $53,850.

Далее вычитается сумма на содержание каждого члена семьи (персональный вычет) в размере $2,800:

$53,850 – $2,800 = $51,050.

Затем выплаты идут поэтапно по прогрессивной шкале:

- первые $9,000 облагаются по ставке 10,35%;

- доход от $9,000 до $35,000 – 15%;

- доход от $35,000 до $85,000 – 25% и т.д. до 35%.

С каждым шагом налогооблагаемая база уменьшается.

$9,000 * 10,35% = $0,931.

$35,000 * 15% = $5,250.

Остаток дохода: $51,050 — $9,000 — $35,000 = $7,050

$7,050 * 25% = $1,762.

Сумма налогового сбора в федеральный бюджет:

$0,931 + $5,250 + $1,762 = $7,943.

Доход, оставшийся на руках специалиста после уплаты федеральных налогов, составит:

$60,000 — $7,943 = $52,057.

Это остаток после выплаты только федеральных налогов. Впереди еще сборы на уровне штатов и мест проживания. Но принцип построения налоговой системы понятен.

Оффшорная практика Европы

Что такое оффшорная зона? Почему даже в России ставился вопрос об организации таких зон на нашей территории? Чем они так привлекательны? И для кого?

Оффшорная зона – это страна и часть ее территории, где по действующему налоговому законодательству существуют наиболее льготная атмосфера для бизнеса при условии, что компания, открывающая свое дело, не является резидентом данной страны.

Следовательно, бизнес здесь не только рентабелен, но и выгоден. В чем же преимущества оффшорных зон:

- обретение статуса иностранной компании;

- оптимизация налогообложения;

- хранение капитала в стране, имеющей стабильную экономику;

- отсутствие валютного контроля;

- конфиденциальность;

- возможность свободно распоряжаться денежными средствами, совершая расчеты с компаниями всех стран.

В чем же в таком случае заинтересованность страны, которая принимает у себя на льготных условиях иностранную компанию?

- Привлечение иностранных инвестиций.

- Отсутствие необходимости контролировать деятельность оффшорных организаций.

- Увеличение занятости населения страны.

Если внимательно посмотреть на карту мира, то на ней мы не найдем ни одного континента, где такой зоны не существует (кроме Арктики и Антарктиды).

В Европе оффшорные зоны созданы в Великобритании, Болгарии, Польше, Голландии, Латвии, Эстонии и др. Каждая страна, создавая привилегированные зоны для бизнеса, соблюдает и собственные интересы. Чаще всего они лежат в тех областях, которые в данный момент выгодны стране (IT-технологии, туризм, сельское хозяйство и пр.).

Курьезные налоги современности

Законотворчество — очень серьезный вид деятельности. Но и в ней, порой, как чертик из табакерки, выскакивают нелепые, смешные и абсурдные идеи.

Странные налоги ближнего и дальнего зарубежья

Австрийский гипсовый налог появился в результате многочисленных травм туристов. Стоимость гипса, который расходуется при переломах, растяжениях и вывихах не окупается страховыми взносами.

В американском Сиэтле – столице «кофейного бума» введен налог на кофе эспрессо. Таким образом мэр решил дефицит городского бюджета.

В Армении существует налог на пыль. Введен с целью обеспечения удаления излишков пыли во дворах.

Налог на тень в Италии. Тень, отбрасываемая навесами и зонтиками магазинов и кафе, «оскорбительно» падает на муниципальную землю.

Налоги на туризм и на цветы действуют в Кыргызстане. Если человек отправился по путевке в дальнее зарубежье или выращивает в теплице цветы на продажу, то обязан за это заплатить.

Налог на барбекю в Бельгии позволяет, с их точки зрения, улучшить атмосферу и снизить угрозу глобального потепления на планете.

Читаем также:

Особенности налоговой системы Франции

Особенности налоговой системы Германии

Федеральные налоги в Америке

Абсурдные налоговые инициативы в России

Налог на тунеядство обязывало бы безработного платить страховые взносы за его лечение. Вопрос: откуда у безработного деньги?

В 2006 году в России пытались ввести налог на алкоголь для развития виноделия и садоводства.

В 2003 году законодатели собирались ввести налог на телевизоры. Налог должны были платить те, у кого в квартире более трех телевизоров.

Ну вот, мы с вами чуточку разобрались, что же это за «страшный» зверь — подоходный налог и как он рассчитывается.

migrant.guru

Рейтинг налоговой нагрузки стран мира

В своей работе менеджера я постоянно использую различные показатели деятельности (KPI). Меня заинтересовали своего рода KPI макроэкономического уровня. Ранее я рассказал о том, каким является уровень коррупции в России и странах мира по оценкам Центра антикоррупционных исследований и инициатив Transparency International. Затем я рассмотрел динамику еще одного макроэкономического показателя – рейтинга экономической свободы, формируемого Американским исследовательским центром «Фонд наследия» (The Heritage Foundation) и газетой The Wall Street Journal.

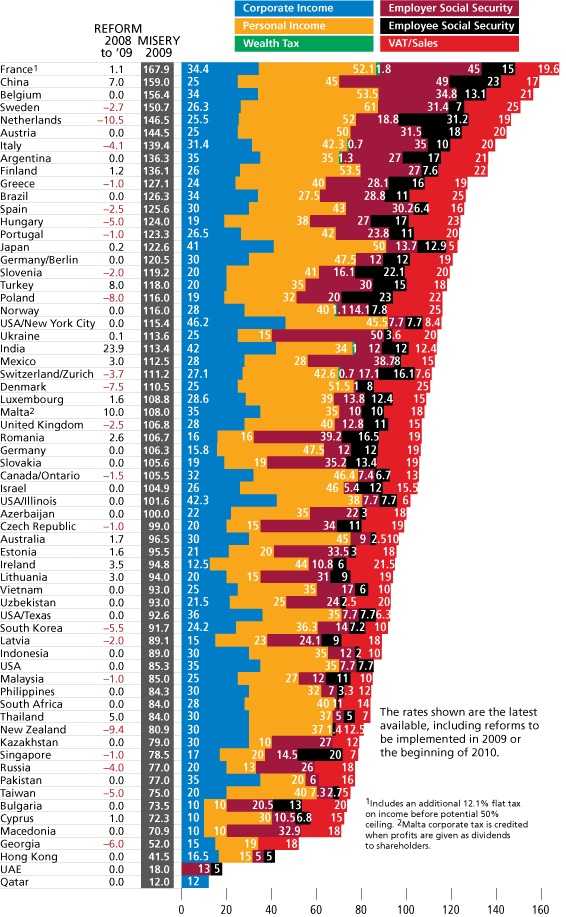

Сегодня – несколько слов и картинок о налоговой нагрузке в странах мира. Этот рейтинг с середины 2000-х публикует журнал Forbes. Последний, найденный мною, анализ относится к 2009-му году (рис. 1). Мне не попалась информация, почему Forbes перестал публиковать такой рейтинг.

Рис. 1. Рейтинг налоговой нагрузки по данным журнала Forbes, 2009. Corporate Income – налог на прибыль, Personal Income – НДФЛ, Wealth Tax – налог на богатство, Employer Social Security – налог на социальное обеспечение, взимаемый с работодателя, Employee Social Security – налог на социальное обеспечение, взимаемый с работника, VAT/Sales – НДС / налог с продаж. Все числа – проценты. Первая колонка – изменение суммарной ставки за год; вторая колонка – суммарное налоговое бремя; далее – вклад различных налогов.

Скачать заметку в формате Word, графики в формате Excel

Видно, что в Российской Федерации налоговая нагрузка одна из самых низких в мире. Любопытно, что в некоторых странах имеется несколько налоговых режимов. Например, в США, Канаде, Германии, Швейцарии.

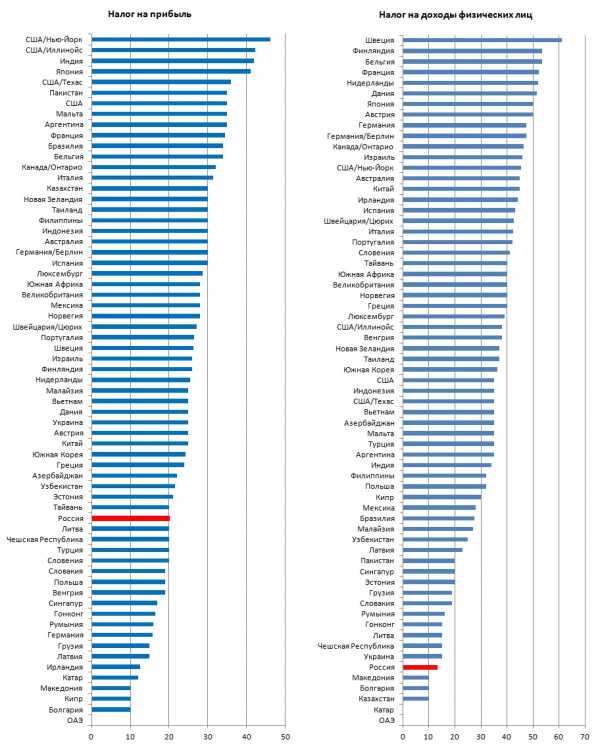

Самый высокий налог на прибыль в штате Нью-Йорк, 46,2%; в Объединенных арабских эмиратах налога на прибыль нет (рис. 2). По налогу на доходы физических лиц лидирует социалистическая Швеция – 61%. И в целом страны Западной Европы наверху этого рейтинга.

Рис. 2. Рейтинг налога на прибыль и налога на доходы физических лиц. Числа – проценты; ; чтобы увеличить изображение кликните на нем правой кнопкой мыши и выберите Открыть картинку в новой вкладке

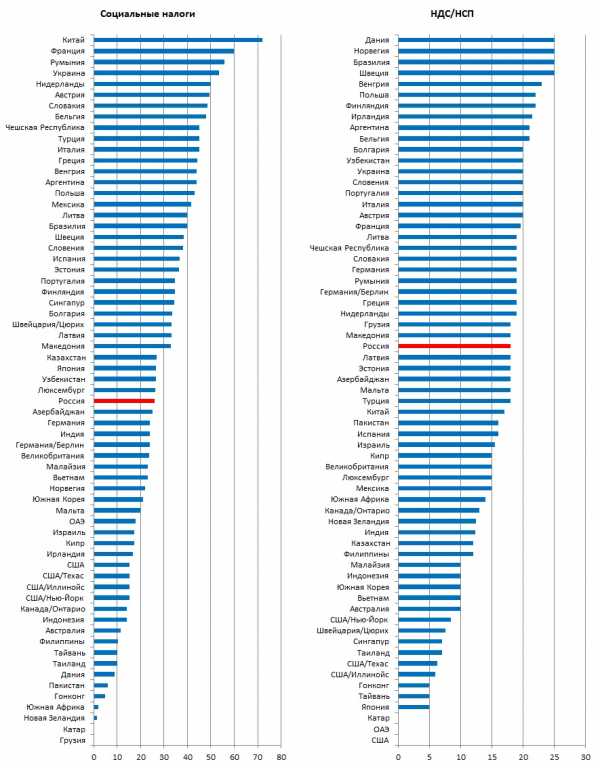

В то время, как по налогу на прибыль и НДФЛ Россия среди «лидеров», по социальным налогам и НДС мы в серединке рейтингов (рис. 3).

Рис. 3. Рейтинг социальных налогов и НДС/НСП. Числа – проценты

Налог на богатство используется лишь в шести регионах: Аргентине, Индии, Италии, Норвегии, Франции, Цюрихе (Швейцария).

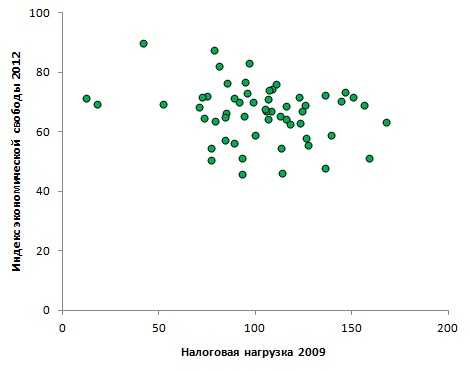

И еще одна любопытная деталь, ранее я писал, что индексы восприятия коррупции и экономической свободы весьма сильно коррелируют (коэффициент корреляции – 76%). В то же время между налоговой нагрузкой и индексом экономической свободы наблюдается довольно слабая отрицательная корреляция, то есть чем выше экономическая свобода, тем ниже налоговая нагрузка (рис. 4).

Рис. 4. Корреляция налоговой нагрузки (выраженной в процентах) и индекса экономической свободы (условные единицы, 0 – мало свободы, 100 – абсолютная свобода)

Позже проверю, нет ли корреляции между налоговой нагрузкой и ВВП на душу населения.

baguzin.ru

Какие налоги в Европе? В каких странах Европы низкие налоги? :: BusinessMan.ru

Ни одна национальная экономика не может существовать без налоговой системы. И чем больше в ней логичности и порядка, тем понятнее она будет для обычных налогоплательщиков и бизнесменов. Налоговая система европейских стран отличается от системы российской, некоторые виды налогов могут показаться специфическими, а налоговые ставки высокими. Налоги в Европе одних бизнесменов привлекают, других вынуждают закрыть собственное дело, кого-то заставляют купить дорогой автомобиль, а кого-то отказаться от возможности стать собственником жилья.

Особенности налогообложения

Какие налоги платят в Европе? Единства в налоговых правилах и в системе налогообложения в Европе нет. Случались попытки убедить членов стран Европейского Союза установить единый размер корпоративного налога. Но уравнять ставку для Европы не получалось и вряд ли когда-нибудь будет возможным. В списке европейских стран более сорока государств, у каждого свое налоговое законодательство. Кроме привычных россиянам налогов, таких как земельный или транспортный, европейцы вынуждены платить налог на соль или налог на содержание пожарной охраны. При этом европейским налогоплательщикам приходится «кормить» иммигрантов.

Какие налоги в Европе на доходы

Подоходный налог по странам неодинаков. Почти половину заработанного придется заплатить в бюджет австрийцам. Впрочем, самый высокий подоходный налог в Европе не только в Австрии, но и Великобритании.

За доходы, полученные на родине и за рубежом, итальянцы вынуждены платить НДФЛ от двадцати трех до пятидесяти процентов. До тридцати пяти процентов составляет подоходный налог на Мальте и Кипре, немного выше в Греции – сорок пять процентов.

Не введен налог на доходы физических лиц в Княжестве Монако.

Налог на недвижимость в Европе

Налоги в странах Европы касаются иностранных гостей. Некоторые европейские государства упрощают оформление вида на жительство при покупке недвижимости. Подобные инвестиции могут упростить и получение гражданства.

В Австрии налог на недвижимость не превышает четырнадцати процентов от её стоимости. Но иностранцу придется ежегодно платить еще и земельную пошлину.

Какие налоги в Европе? В Болгарии городские самоуправления самостоятельно рассчитывают ставку. Самая высокая в Софии – около трех процентов.

В Великобритании от пятисот до тысячи фунтов в год составит налог на землю. Причем земля может быть не во владении. Налог с семи тысяч фунтов в год начинается для владельцев земли.

В Венгрии в основном налог на недвижимость платят хозяева курортных построек.

Сумма налога в Греции зависит от года, когда было выдано разрешение на строительство дома. Отчисления составляют три процента, если объект сдан до января 2006 года, позже этого срока — НДС уже повышается до двадцати трех процентов. Ставка для квартирных домов — от двух до двенадцати евро, для недвижимости в сельской местности за десяток соток – три-десять евро.

В Испании сумма ежегодного налога зависит от стоимости объекта, в основном от двухсот до тысячи евро.

Если объект стоит меньше ста семидесяти тысяч евро, на Кипре он не облагается налогом.

В Монако физические лица не платят ежегодный налог, как и мальтийцы. Но на Мальте земельный сбор от пятидесяти до двухсот пятидесяти евро в году обязателен.

В Швейцарии собственники недвижимости обязаны оплачивать 0,2-0,6% от кадастровой стоимости объекта.

Транспортный налог

Налоги в Европе не имеют единства в транспортном налогообложении. В целом учитываются мощность автомобиля и выбросы углекислого газа. Во Франции чем больше объем выбросов СО2, тем будет выше сумма. В Германии отказались от своей системы расчета транспортного налога и тоже перешли на такую схему: налог зависит пропорционально от выбросов углекислого газа и объема двигателя автомобиля.

Для водителей Великобритании налог на транспорт учитывает модель автомобиля, его возраст, объем двигателя и частоту выхлопов.

В Дании самый высокий транспортный налог в Европе, может вырасти до ста семидесяти процентов от стоимости авто при покупке. Однако в Дании самый низкий показатель выбросов СО2. Предполагают, что это налог на транспорт вынуждает датчан приобретать экологически чистые машины, а старые и слишком загрязняющие воздух утилизировать.

В Голландии пробуют новую систему: добровольный переход на расчет налога на километраж. Специальные датчики в автомобилях считают пробег, который и повлияет на конечное вычисление суммы налога. В Голландии тоже низкий уровень загрязнения окружающей среды.

НДС в Европе

Косвенный налог страны устанавливают, не совещаясь друг с другом. Поэтому в европейском НДС коллективных значений нет. И это весьма положительно для бизнесменов. Они могут открыть бизнес в стране Европейского Союза с наиболее выгодной системой налогообложения.

Однако правила начисления косвенного налога в Европе разработаны. Не менее пятнадцати процентов составляет стандартная ставка. Впрочем, на некоторые товары распределяется льготная или вовсе нулевая ставка.

Высокие ставки НДС

Высокая основная ставка НДС в Евросоюзе «доросла» до двадцати семи процентов. Такие отчисления в государственный бюджет приходится делать гражданам Венгрии.

Швеция, Норвегия, Дания, Финляндия и Ирландия опустили свою льготную ставку до восьми-десяти процентов, закрепив основную на двадцати трех-двадцати восьми процентах.

Средние ставки НДС

В большинстве стран Европы бизнес работает с основной ставкой на добавленную стоимость, равную двадцати процентам. Но различны средние размеры ставок: от десяти процентов в Латвии, Сербии, Словакии, Чехии, Австрии, Бельгии и Эстонии.

Большую лояльность проявляет Великобритания. Чтобы привлечь иностранных инвесторов, страна позволяет легкое получение вида на жительство богатым гостям, при условии инвестиций с их стороны в экономику государства от двух до десяти миллионов фунтов.

В Испании тоже есть собственное специальное предложение для инвесторов: от 500 000 до одного миллиона евро за право получения вида на жительство.

Привлекательные ставки НДС

В Европе лояльная налоговая система для бизнеса та, которая держит основную ставку не больше девятнадцати процентов. Это Мальта, Германия, Турция, Кипр и Черногория.

Причем в Мальте условия для бизнесменов самые выгодные в Европе. Льготы и возможность оптимизировать налоги компании иностранный бизнесмен может, став гражданином Мальты через инвестирование в её экономику.

Самые низкие ставки НДС

Восемь и семь с половиной процентов — самые низкие основные ставки в Швейцарии и Лихтенштейне. Однако княжество так мало, то инвестициями не интересуется. Швейцария же может дать добро иностранному бизнес-проекту, но только непременно полезному экономике. Для вида на жительство в Швейцарии потребуется один миллион евро инвестиций.

Налог на прибыль

По уровню корпоративного налога в лидерах Франция и Италия – больше тридцати трех процентов. В Австралии – двадцать пять процентов, в Словакии – двадцать один процент, Великобритании и Хорватии – двадцать процентов, Польше и Чехии – девятнадцать. Самые низкие налоги в Европе на прибыль в Словении (семнадцать процентов) и Венгрии (шестнадцать процентов).

Именно налог на прибыль показывает, насколько выгодно вести бизнес в той или иной стране.

Налоги в Германии

Германская экономика считается первой экономикой Европы, может, отчасти, от этого сложилось заблуждение, что налоги здесь самые высокие в Европейском Союзе.

В Федеративную Германию входит шестнадцать земель. Между субъектами распределяются государственные обязательства и функции в части обеспечения доходов. В Германии, кроме федерального и муниципального налогообложения, есть и ещё один уровень – совместный. В него входит налог на НДС.

Отдельно – церковный налог.

В Германии сорок пять видов налогов, но это не значит, что все граждане их оплачивают. Например, собаководы обязаны помнить о налоге на собак.

И все же некоторые налоги, которые платят в основном предприниматели, могут показаться неуместными. В основном это «средневековые». Из этого разряда пошлина на производство уксусной кислоты, правда, недавно отмененная. А налог на кофе и чай благополучно сохранились. Из тех далеких веков и «люкс-налог», распространяющийся на шампанское. Он входит в стоимость игристых вин, государство получает прибыль. Вообще весь алкоголь в Германии подлежит акцизам.

Налоговая кампания для бизнеса в Германии

Больше девяноста процентов составляют предприятия с ограниченной ответственностью. Они, а также акционерные общества и иностранные корпорации подлежат налогообложению. Существуют два типа налога для предпринимателей:

- Корпоративный налог с добавкой на солидарность. Его высчитывают с прибыли и взимают по единой общегосударственной ставке — пятнадцать процентов во всех землях. Надбавку на солидарность ввели в 1995 году для финансирования соединения ФРГ и ГДР. Это пять с половиной процентов от начисляемой суммы корпоративного налога.

- Промысловый. Он муниципальный. Базовая ставка в три процента единая, к ней добавляются множители, установленные муниципалитетами. Общая ставка промыслового налога не может быть меньше семи процентов в совокупности, высшая граница не ограничена.

Для бизнеса и крупных корпораций налоговая система понятна, прозрачна и предсказуема. Однако бизнесмены пытаются снизить пошлину и обычно добиваются этого с помощью налогового консультанта.

Предприниматели считают, что в Германии сложилась довольно выгодная система налогообложения. В среднем совокупная нагрузка на уровне 29,83%.

Какие налоги платят в евро

В евро платят налоги граждане стран, входящих в Евросоюз. Европейской валютой оплачивают все виды налогов в ЕС.

Налоги в Европе и России

Глобализация ведет к тому, что налоговые процессы придется сообща регулировать. Но страны к этому не готовы. Координация как первый шаг к согласию воспринимается скептически.

Сегодня налоговая нагрузка медленно, но уверенно движется к уменьшению. Это отмечают и отдельные налогоплательщики, и бизнесмены. Корпоративный упал с двадцати семи с половиной процентов до двадцати четырех. И это за десять-пятнадцать лет. Не слишком изменился, но все же потерял косвенный налог, почти минус один процент привел ставку к тридцати процентам. Итого, если сложить все позиции, в среднем на мировую экономику получается налоговая нагрузка 22%. Ситуация выглядит иначе, если рассматривать отдельные страны. Только государство с высоким уровнем жизни сможет позволить налоговые послабления.

Экономисты считают, если поднимать налоговую ставку, то это ненадолго обеспечит рост доходов в бюджет. Впрочем, в России такое решение отразилось негативно на коммерческом секторе. Когда повысили страховые взносы, предприниматели просто начали закрывать свои компании. Поэтому аналитики настаивают: если уж вести налоговые сборы к росту, то только в случае применения прогрессивной системы налогообложения.

Для России эта теория в практике может предстать по-другому: высока вероятность, что прогрессивная шкала сыграет на понижение бюджетных поступлений. В России велико неравенство доходов населения: почти 50% доходов держат в руках 20% россиян. И граждане не слишком дисциплинированно соблюдают законодательство. К тому же в России нет тех льгот, которые предлагает Европа, используя прогрессирующую шкалу налогообложения.

Обычно в странах Европы количество и размер налогов часто не меняются, и европейцы не прочь бороться с налоговыми льготами и офшорами.

Эксперты выступают за то, чтобы все страны максимум в течение 10 лет договорились привести свои налоговые законодательства к общему знаменателю. И речь не только об отказе от двойного налогообложения.

businessman.ru