Ст. 231 НК РФ (2017): вопросы и ответы

Статья 231 НК РФ: официальный текст

Скачать ст. 231 НК РФ

Ст. 231 НК РФ: вопросы и ответы

Ст. 231 НК РФ посвящена вопросам возврата и зачета переплат по НДФЛ. Из нашей статьи вы узнаете о том, как и в какой срок можно вернуть переплату по налогу на доходы, в том числе при смене налогового статуса или увольнении сотрудника.

Как узнать о возникшей переплате?

В какой срок можно вернуть переплаченный налог?

Куда нести заявление?

Работник уволился: как ему вернуть переплату?

Изменился статус сотрудника: что делать для возврата налога?

Почему в названии статьи упомянуто взыскание налога?

Итоги

Как узнать о возникшей переплате?

Налогоплательщик, умеющий грамотно рассчитывать свои налоговые обязательства, может сам обнаружить, что налог удержан в большем размере. Тогда он обратится к налоговому агенту с просьбой вернуть или зачесть переплату.

Но, как правило, об излишних удержаниях налогоплательщик узнает от налогового агента (абз. 2 п. 1 ст. 231 НК РФ).

Например, специалисты бухгалтерской службы ООО «Визит» 30.06.2017 обнаружили излишне удержанный НДФЛ из доходов, полученных инженером по охране труда П. Н. Васильевым. Для реализации своих обязанностей по ст. 231 НК РФ ООО «Визит» оформило в адрес П. Н. Васильева письмо, в котором уведомило своего сотрудника о переплате.

ВАЖНО! На уведомление налогоплательщика отводится 10 рабочих дней с того момента, когда налоговый агент выявил переплату. Способ передачи информации никем не регламентируется, и можно избрать любой (послать уведомление почтой, сообщить по электронным каналам связи и т. д.) — такова позиция чиновников (письмо Минфина России от 16.05.2011 № 03-04-06/6-112).

Информацию о том, как правильно рассчитать налог на доходы физлиц и произвести его уплату в бюджет, читайте в статье «Общий порядок исчисления и уплаты НДФЛ».

В какой срок можно вернуть переплаченный налог?

Продолжим пример. П. Н. Васильев достал из почтового ящика письмо от своей компании, и судьба этой переплаты оказалась целиком в его руках.

В тот же день он обратился в бухгалтерию с письменным заявлением, в котором попросил перечислить излишне удержанную сумму на его банковскую карту. В ООО «Визит» о заявлении своего работника вспомнили только в ноябре, хотя на перечисление отведено не более 3 месяцев с момента приема заявления.

П. Н. Васильев в связи с просрочкой платежа вправе рассчитывать на дополнительную компенсацию в виде процентов (абз. 3–5 п. 1 ст. 231 НК РФ).

Бухгалтеру ООО «Визит» придется не только правильно рассчитать проценты, но и удержать НДФЛ при их выплате (письмо Минфина России от 22.08.2013 № 03-04-05/34450).

Куда нести заявление?

Представим ситуацию: П. Н. Васильев получил сообщение о том, что в прошлом году НДФЛ с его доходов исчислили и удержали в большем объеме, чем требовалось. Так как своему работодателю сотрудник не доверял, то заявление он отнес напрямую в налоговую. Но там ему в приеме заявления отказали и отослали обратно в ООО «Визит».

ВАЖНО! Заявление налогоплательщика о зачете или возврате переплаты сначала должно попасть в бухгалтерию компании, а не к налоговикам (определение Конституционного суда от 17.02.2015 № 262-О).

Случается, что работник решил вернуть переплату, а налогового агента не обнаружил (абз. 10 п. 1 ст. 231 НК РФ). В этом случае без налоговиков не обойтись. Желающему вернуть переплату придется идти в инспекцию и подавать заявление вместе с налоговой декларацией (письмо Минфина России от 27.12.2012 № 03-04-06/4-370).

Работник уволился: как ему вернуть переплату?

Иногда обнаруживается факт излишнего удержания налога с доходов уже уволившегося сотрудника. В этом случае положения ст. 231 НК РФ для него остаются в силе: он вправе вернуть переплату. И не имеет значения, трудится сотрудник у того же работодателя в этот момент или нет (письмо Минфина России от 24.12.2012 № 03-04-05/6-1430).

Порядок действий налогоплательщика будет тем же: от бывшего работника потребуется написать заявление и принести его в бухгалтерию компании.

Если компания отказывается возвращать переплату, то на стороне работника будет суд. Подробнее об этом — в материале «Принудить агента к возврату НДФЛ можно через суд».

В этой ситуации бухгалтеру следует помнить, что вернуть бывшему работнику налог можно только за счет предстоящих платежей по НДФЛ из доходов других сотрудников (письма Минфина России от 02.07.2012 № 03-04-06/6-193, от 31.07.2012 № 03-04-05/1-901).

Если фирма отправила в адрес уволившегося работника сообщение о переплате, а с заявлением о возврате пришел его родственник (по причине смерти бывшего сотрудника), выплатить излишки нельзя (письмо Минфина России от 07.03.2013 № 03-04-06/7028).

Изменился статус сотрудника: что делать для возврата налога?

Работник компании может в течение года стать налоговым резидентом, если будет жить и работать на территории нашей страны более 183 дней. Тогда у него автоматически образуется переплата по НДФЛ, так как ставка налога на доходы снижается с 30 до 13%.

Такие случаи законом тоже предусмотрены — в п. 1.1 ст. 231 НК РФ. Специалисты компании пересчитают налог с начала года по ставке 13% и зачтут образовавшуюся сумму переплаты в счет сумм налога, которые налоговый агент обязан удержать по этой ставке со всех доходов работника за год. А если к концу года переплата будет зачтена не в полном объеме, самому работнику придется обратиться за возвратом к налоговикам (письмо Минфина России от 03.10.2013 № 03-04-05/41061).

Документов при этом понадобится больше. Кроме заявления и декларации о доходах потребуются документы, подтверждающие статус налогового резидента (п. 1.1 ст. 231 НК РФ). Это может быть копия паспорта работника (с отметками о пересечении границы) или справка с места работы (письмо Минфина России от 26.04.2012 № 03-04-05/6-557).

Подробнее о том, как правильно осуществить пересчет НДФЛ при изменении налогового статуса, читайте в статье «Как пересчитать НДФЛ в случае, когда нерезидент стал резидентом (на примере гражданина Украины)».

Почему в названии статьи упомянуто взыскание налога?

До 01.01.2016 ст. 231 НК РФ содержала п. 2, с указанной даты утративший свою силу (закон от 02.05.2015 № 1130-ФЗ). Текст этого пункта обязывал налогового агента взыскивать долги по налогу с физлиц до их полного погашения, отсылая в части порядка этого взыскания к ст. 45 НК РФ.

С его отменой для налогового агента исчезла обязанность по взысканию неудержанного налога. Но в силе осталось правило о сообщении в ИФНС и налогоплательщику-физлицу о невозможности удержать налог (п. 5 ст. 226 НК РФ). У физлица в такой ситуации возникает обязанность по самостоятельной подаче декларации и уплате неудержанного налога.

Об основных правилах оформления декларации о доходах читайте в материале «Новая форма налоговой декларации 3-НДФЛ».

Итоги

Физлицо, как и любой налогоплательщик, имеет право на возврат сумм излишне удержанного с его дохода налога. Обычно такой возврат делает работодатель по заявлению работника, и справедливо это даже для уже прекратившихся отношений. В случае невозможности вернуть налог через работодателя сделать это можно, обратившись в ИФНС.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться nalog-nalog.ruСт. 231 НК РФ. Порядок взыскания и возврата налога

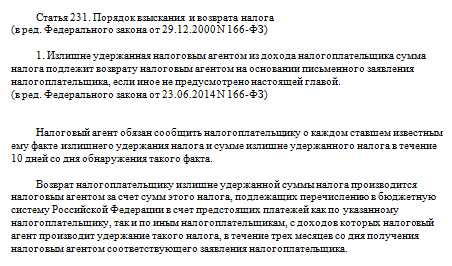

1. Излишне удержанная налоговым агентом из дохода налогоплательщика сумма налога подлежит возврату налоговым агентом на основании письменного заявления налогоплательщика, если иное не предусмотрено настоящей главой.

Налоговый агент обязан сообщить налогоплательщику о каждом ставшем известным ему факте излишнего удержания налога и сумме излишне удержанного налога в течение 10 дней со дня обнаружения такого факта.

Возврат налогоплательщику излишне удержанной суммы налога производится налоговым агентом за счет сумм этого налога, подлежащих перечислению в бюджетную систему Российской Федерации в счет предстоящих платежей как по указанному налогоплательщику, так и по иным налогоплательщикам, с доходов которых налоговый агент производит удержание такого налога, в течение трех месяцев со дня получения налоговым агентом соответствующего заявления налогоплательщика.

Возврат налогоплательщику излишне удержанных сумм налога производится налоговым агентом в безналичной форме путем перечисления денежных средств на счет налогоплательщика в банке, указанный в его заявлении.

В случае, если возврат излишне удержанной суммы налога осуществляется налоговым агентом с нарушением срока, установленного абзацем третьим настоящего пункта, налоговым агентом на сумму излишне удержанного налога, которая не возвращена налогоплательщику в установленный срок, начисляются проценты, подлежащие уплате налогоплательщику, за каждый календарный день нарушения срока возврата. Процентная ставка принимается равной ставке рефинансирования Центрального банка Российской Федерации, действовавшей в дни нарушения срока возврата.

Если суммы налога, подлежащей перечислению налоговым агентом в бюджетную систему Российской Федерации, недостаточно для осуществления возврата излишне удержанной и перечисленной в бюджетную систему Российской Федерации суммы налога налогоплательщику в срок, установленный настоящим пунктом, налоговый агент в течение 10 дней со дня подачи ему налогоплательщиком соответствующего заявления направляет в налоговый орган по месту своего учета заявление на возврат налоговому агенту излишне удержанной им суммы налога.

Возврат налоговому агенту перечисленной в бюджетную систему Российской Федерации суммы налога осуществляется налоговым органом в порядке, установленном статьей 78 настоящего Кодекса.

Вместе с заявлением на возврат излишне удержанной и перечисленной в бюджетную систему Российской Федерации суммы налога налоговый агент представляет в налоговый орган выписку из регистра налогового учета за соответствующий налоговый период и документы, подтверждающие излишнее удержание и перечисление суммы налога в бюджетную систему Российской Федерации.

До осуществления возврата из бюджетной системы Российской Федерации налоговому агенту излишне удержанной и перечисленной в бюджетную систему Российской Федерации им с налогоплательщика суммы налога налоговый агент вправе осуществить возврат такой суммы налога за счет собственных средств.

При отсутствии налогового агента налогоплательщик вправе подать заявление в налоговый орган о возврате излишне удержанной с него и перечисленной в бюджетную систему Российской Федерации ранее налоговым агентом суммы налога одновременно с представлением налоговой декларации по окончании налогового периода.

1.1. Возврат суммы налога налогоплательщику в связи с перерасчетом по итогу налогового периода в соответствии с приобретенным им статусом налогового резидента Российской Федерации производится налоговым органом, в котором он был поставлен на учет по месту жительства (месту пребывания), при подаче налогоплательщиком налоговой декларации по окончании указанного налогового периода, а также документов, подтверждающих статус налогового резидента Российской Федерации в этом налоговом периоде, в порядке, установленном статьей 78 настоящего Кодекса.

2. Утратил силу с 1 января 2016 года. — Федеральный закон от 02.05.2015 N 113-ФЗ.

3. Утратил силу с 1 января 2011 года. — Федеральный закон от 27.07.2010 N 229-ФЗ.

См. все связанные документы >>>

Возврат налогоплательщику суммы излишне уплаченного налога на доходы физических лиц производится, исходя из положений статей 78 и 231 НК РФ.

В соответствии со статьей 78 НК РФ по завершении налогового периода налогоплательщик вправе самостоятельно обратиться в налоговый орган по месту жительства с заявлением о возврате сумм излишне удержанного налога, представив налоговую декларацию за предыдущий налоговый период.

По мнению Минфина России, налоговый агент может вернуть НДФЛ, не дожидаясь его возврата налоговыми органами (см. письмо от 03.04.2009 N 03-04-06-01/76).

Однако Минфин России указывает, что такой возврат не может быть произведен за счет налога, удерживаемого в отношении других физических лиц (см. письмо от 19.01.2009 N 03-04-06-01/3). Следовательно, вернуть НДФЛ физическому лицу налоговый агент может за счет собственных средств.

rulaws.ru

Статья 231 НК РФ. Порядок взыскания и возврата налога

1. Излишне удержанная налоговым агентом из дохода налогоплательщика сумма налога подлежит возврату налоговым агентом на основании письменного заявления налогоплательщика, если иное не предусмотрено настоящей главой.

Налоговый агент обязан сообщить налогоплательщику о каждом ставшем известным ему факте излишнего удержания налога и сумме излишне удержанного налога в течение 10 дней со дня обнаружения такого факта.

Возврат налогоплательщику излишне удержанной суммы налога производится налоговым агентом за счет сумм этого налога, подлежащих перечислению в бюджетную систему Российской Федерации в счет предстоящих платежей как по указанному налогоплательщику, так и по иным налогоплательщикам, с доходов которых налоговый агент производит удержание такого налога, в течение трех месяцев со дня получения налоговым агентом соответствующего заявления налогоплательщика.

Возврат налогоплательщику излишне удержанных сумм налога производится налоговым агентом в безналичной форме путем перечисления денежных средств на счет налогоплательщика в банке, указанный в его заявлении.

В случае, если возврат излишне удержанной суммы налога осуществляется налоговым агентом с нарушением срока, установленного абзацем третьим настоящего пункта, налоговым агентом на сумму излишне удержанного налога, которая не возвращена налогоплательщику в установленный срок, начисляются проценты, подлежащие уплате налогоплательщику, за каждый календарный день нарушения срока возврата. Процентная ставка принимается равной ставке рефинансирования Центрального банка Российской Федерации, действовавшей в дни нарушения срока возврата.

Если суммы налога, подлежащей перечислению налоговым агентом в бюджетную систему Российской Федерации, недостаточно для осуществления возврата излишне удержанной и перечисленной в бюджетную систему Российской Федерации суммы налога налогоплательщику в срок, установленный настоящим пунктом, налоговый агент в течение 10 дней со дня подачи ему налогоплательщиком соответствующего заявления направляет в налоговый орган по месту своего учета заявление на возврат налоговому агенту излишне удержанной им суммы налога.

Возврат налоговому агенту перечисленной в бюджетную систему Российской Федерации суммы налога осуществляется налоговым органом в порядке, установленном статьей 78 настоящего Кодекса.

Вместе с заявлением на возврат излишне удержанной и перечисленной в бюджетную систему Российской Федерации суммы налога налоговый агент представляет в налоговый орган выписку из регистра налогового учета за соответствующий налоговый период и документы, подтверждающие излишнее удержание и перечисление суммы налога в бюджетную систему Российской Федерации.

До осуществления возврата из бюджетной системы Российской Федерации налоговому агенту излишне удержанной и перечисленной в бюджетную систему Российской Федерации им с налогоплательщика суммы налога налоговый агент вправе осуществить возврат такой суммы налога за счет собственных средств.

При отсутствии налогового агента налогоплательщик вправе подать заявление в налоговый орган о возврате излишне удержанной с него и перечисленной в бюджетную систему Российской Федерации ранее налоговым агентом суммы налога одновременно с представлением налоговой декларации по окончании налогового периода.

1.1. Возврат суммы налога налогоплательщику в связи с перерасчетом по итогу налогового периода в соответствии с приобретенным им статусом налогового резидента Российской Федерации производится налоговым органом, в котором он был поставлен на учет по месту жительства (месту пребывания), при подаче налогоплательщиком налоговой декларации по окончании указанного налогового периода, а также документов, подтверждающих статус налогового резидента Российской Федерации в этом налоговом периоде, в порядке, установленном статьей 78 настоящего Кодекса.

2. Утратил силу с 1 января 2016 года. — Федеральный закон от 02.05.2015 N 113-ФЗ.

3. Утратил силу с 1 января 2011 года. — Федеральный закон от 27.07.2010 N 229-ФЗ.

www.zakonrf.info

Статья нк рф возврат ндфл

Статья 231 НК РФ

До осуществления возврата из бюджетной системы Российской Федерации налоговому агенту излишне удержанной и перечисленной в бюджетную систему Российской Федерации им с налогоплательщика суммы налога налоговый агент вправе осуществить возврат такой суммы налога за счет собственных средств.

Возврат налогоплательщику излишне удержанной суммы налога производится налоговым агентом за счет сумм этого налога, подлежащих перечислению в бюджетную систему Российской Федерации в счет предстоящих платежей как по указанному налогоплательщику, так и по иным налогоплательщикам, с доходов которых налоговый агент производит удержание такого налога, в течение трех месяцев со дня получения налоговым агентом соответствующего заявления налогоплательщика.

Статья 231 НК РФ

В письме от 19.03.2007 N 03-04-06-01/74 контролирующий орган пояснил, что сообщение в налоговый орган о невозможности удержать налог и сумме задолженности налогоплательщика не освобождает общество от обязанностей налогового агента. Такая обязанность сохраняется вплоть до окончания соответствующего налогового периода, в котором обществом выплачивался доход физическому лицу.

В письме Минфина России от 16.01.2013 N 03-04-06/4-11 разъясняется, что в соответствии с пунктом 1.1 статьи 231 НК РФ в случае приобретения сотрудником организации статуса налогового резидента Российской Федерации перерасчет и возврат суммы налога производятся по итогам налогового периода налоговым органом при подаче налогоплательщиком налоговой декларации и проведении камеральной налоговой проверки в установленном порядке.

Статья 231

Вместе с заявлением на возврат излишне удержанной и перечисленной в бюджетную систему Российской Федерации суммы налога налоговый агент представляет в налоговый орган выписку из регистра налогового учета за соответствующий налоговый период и документы, подтверждающие излишнее удержание и перечисление суммы налога в бюджетную систему Российской Федерации.

При отсутствии налогового агента налогоплательщик вправе подать заявление в налоговый орган о возврате излишне удержанной с него и перечисленной в бюджетную систему Российской Федерации ранее налоговым агентом суммы налога одновременно с представлением налоговой декларации по окончании налогового периода.

Налоговый кодекс ( ст 231 Возврат НДФЛ НК РФ 2019 )

Возврат налогоплательщику излишне удержанной суммы налога производится налоговым агентом за счет сумм этого налога, подлежащих перечислению в бюджетную систему Российской Федерации в счет предстоящих платежей как по указанному налогоплательщику, так и по иным налогоплательщикам, с доходов которых налоговый агент производит удержание такого налога, в течение трех месяцев со дня получения налоговым агентом соответствующего заявления налогоплательщика.

При отсутствии налогового агента налогоплательщик вправе подать заявление в налоговый орган о возврате излишне удержанной с него и перечисленной в бюджетную систему Российской Федерации ранее налоговым агентом суммы налога одновременно с представлением налоговой декларации по окончании налогового периода.

Статья 231

Вместе с заявлением на возврат излишне удержанной и перечисленной в бюджетную систему Российской Федерации суммы налога налоговый агент представляет в налоговый орган выписку из регистра налогового учёта за соответствующий налоговый период и документы, подтверждающие излишнее удержание и перечисление суммы налога в бюджетную систему Российской Федерации.

Если суммы налога, подлежащей перечислению налоговым агентом в бюджетную систему Российской Федерации, недостаточно для осуществления возврата излишне удержанной и перечисленной в бюджетную систему Российской Федерации суммы налога налогоплательщику в срок, установленный настоящим пунктом, налоговый агент в течение 10 дней со дня подачи ему налогоплательщиком соответствующего заявления направляет в налоговый орган по месту своего учёта заявление на возврат налоговому агенту излишне удержанной им суммы налога.

10 вопросов про возврат (зачет) НДФЛ физическому лицу

При выплате работнику отпускных сумм организация исчисляет, удерживает и перечисляет НДФЛ с указанных сумм (ст. 209 и 226 НК РФ). То есть, суммы отпускных, выплаченные работнику, представляют собой его доход, с которого налоговым агентом должен удерживаться налог на доходы физических лиц ((Письмо от 30.10.2015 № 03-04-07/62635 (направлено для сведения и использования в работе Письмом ФНС РФ от 11.11.2015 № БС-4-11/19749@)). Минфин указал: если работник возвращает работодателю фактически выплаченные ему ранее суммы отпускных, такие суммы не будут признаваться его доходом.

В Письме Минфина от 25.03.2019 № 03-02-07/1/19163 чиновники сделали вывод, что абз. 2 п. 1 ст. 78 Кодекса предусмотрена возможность зачета сумм излишне уплаченных федеральных налогов — по федеральным налогам, а также по пеням, начисленным по федеральным налогам. То есть, в Минфине признали, что сумма излишне уплаченного организацией налога на прибыль может быть зачтена в счет погашения недоимки по НДФЛ в соответствии со ст. 78 Кодекса. Кроме того, финансисты пришли к выводу, что правила, предусмотренные данной нормой, применяются в отношении налогоплательщиков и налоговых агентов.

Статья нк рф возврат ндфл

Последние новшества, изменившие ст. 78 НК РФ, связаны с включением с 2019 года в текст кодекса новой главы, описывающей правила работы со страховыми взносами, которые ранее подчинялись закону «О страховых взносах…» от 24.07.2009 № 212-ФЗ. Включение в НК РФ приравняло страховые взносы к налоговым платежам и вынудило их подчиняться всем иным требованиям кодекса. В связи с этим в общие положения НК РФ, отраженные в ч. 1, были внесены дополнения, указывающие на обязательность их применения по отношению к страховым взносам.

- Налог уплачивается авансовыми платежами, и его итоговая сумма за налоговый период определяется только по данным декларации, срок надо отсчитывать с даты сдачи декларации за налоговый (не отчетный) период (постановление Президиума ВАС РФ от 28.06.2011 № 17750/10, информация ФНС России от 07.09.2015).

Статья 220 НК РФ: вычеты НДФЛ при приобретении и продаже недвижимости

- право собственности на недвижимость получено налогоплательщиком-наследником или по договору дарения от гражданина, признаваемого членом семьи и (или) близким родственником по Семейному кодексу РФ;

- право собственности на получено в результате приватизации;

- право собственности получено плательщиком ренты, который заключил договор для передачи имущества по договору пожизненного содержания с иждивением.

Еще одно важное изменение касается возмещения процентов по кредитам на приобретение жилья, например, ипотечным кредитам. При использовании кредитных средств до 2014 года лимита на возврат налога по ипотеке не было. Это означает, что лицо, подписавшее акт приема-передачи объекта недвижимости, приобретенного с использованием средств по ипотечному кредиту, до начала 2014 года продолжает использовать налоговый вычет по процентам по ипотеке в полном объеме (возмещает 13 % со всех процентных платежей по ипотеке за каждый из отчетных годов).

Возврат НДФЛ и налоговый вычет

Определенную долю процентной ставки по ипотеке можно вернуть тем лицам, которые приобрели недвижимость по ипотечному договору. Напомним, что возврат процентов в 2019 году осуществляется только заемщикам с официальными доходами, заработки в конверте не идут в счет налогооблагаемой базы.

Отметим, что претендовать на налоговые возвраты не могут лица, которые не уплачивают подоходный налог, поскольку у них в принципе отсутствует налогооблагаемая база дохода. К данной категории лиц относятся индивидуальные предприниматели, которые подлежат налогообложению по специальным режимам, а также безработные лица, которые не имеют никаких доходов кроме государственных пособий.

Статья 231 НК РФ

В практике клиентов юридической фирмы «ЮКАНГ» возник вопрос: вправе ли налогоплательщик требовать начисления процентов на сумму излишне удержанных налоговым агентом сумм налога на доходы физических лиц в соответствии со ст. 395 ГК? Или в соответствии со ст. 78 НК?

имущества, переданного по договору во владение, пользование или распоряжение другим лицам без перехода к ним права собственности на это имущество, если для обеспечения исполнения обязанности по уплате налога такие договоры расторгнуты или признаны недействительными в установленном порядке;

russianjurist.ru