Неэмиссионные ценные бумаги — это инструмент приумножения своего капитала

Ценные бумаги неэмиссионные печатаются единицами. Их выдачу и хождение координирует особое законодательство. К примеру, векселя выпускают, опираясь на ФЗ (Федеральный закон) «О переводном и простом векселе», выдача закладных осуществляется по ФЗ «Об ипотеке».

Чеки, складские свидетельства оформляют, руководствуясь ГК РФ. Работа с депозитными и сберегательными сертификатами осуществляется только при соблюдении различных предписаний ЦБ РФ.

Содержание статьи

Что подразумевается под неэмиссионной бумагой

В статье 142 ГК РФ прописано, что это документ, подтверждающий имущественные права своего держателя. Она выступает и титулом собственности, и самим активом. Со взгляда инвестора, это капитал, умеющий перемещаться вместо него, быть в роли товара и приносить прибыль.

Учитывая характер выпуска и размещения, ценные бумаги бывают:

- эмиссионные;

- неэмиссионные.

Неэмиссионная ценная бумага – это документ, который выпускается по мере необходимости, подтверждает индивидуальные права.

Важно! Несмотря на свою малую распространенность, этот вид бумаг имеет хорошую доходность. Поэтому стоит присмотреться к ним, если вы формируете портфель инвестиций.

Эмиссионные и неэмиссионные ценные бумаги имеют основные различия:

- Основа неэмиссионных бумаг – единичные сделки. Эмиссионные — серийные бумаги.

- У эмиссионных бумаг нет необходимости в их регистрации. Выпуск и размещение эмиссионных бумаг обязан быть зарегистрирован.

Основные разновидности неэмиссионных бумаг

Ниже изучим детальнее основные виды этих бумаг.

Вексель

Документ, подтверждающий обязательство векселедателя при наступлении указанного срока выплатить сумму средств в определенном размере.

Вексель может быть:

- простой. Обязательство векселедателя в этом случае ничего не подтверждено;

- переводной . Вексель содержит имя плательщика.

Схема работы кредитного векселя

Фото наглядно демонстрирует схему работы. Это универсальный инструмент финансового рынка, носящий в себе функции (инструкция по оформлению векселя):

- Им оформляют всевозможные кредитные обязательства (отсрочка платежа, к примеру).

- Он выступает обеспечением долговых обязательств (под залог векселя получают ссуду в банке).

- Является средством платежа.

- Используется как инструмент рефинансирования и денежно-кредитного регулирования.

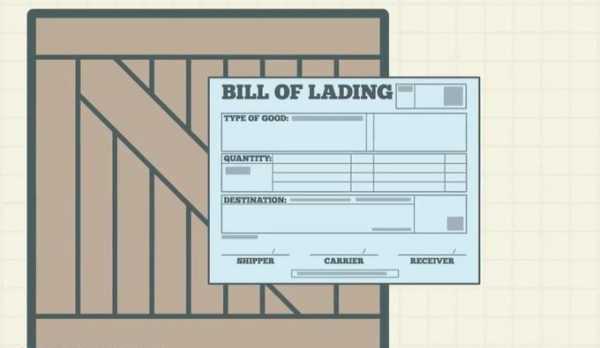

Коносамент

Бумага, подтверждающая подписание договора на перевозку водным транспортом. Этот документ дает право своему держателю получить груз, прописанный в документе, по завершению его перевозки. Оформляется перевозчиком.

Эта бумага выполняет функции:

- Доказывает факт передачи товара на борт водного судна с целью последующей транспортировки.

- Доказывает подписание контракта на транспортировку груза.

- Выступает средством передачи прав на продукцию третьим лицам. Передача прав происходит по время перевозки груза.

Составляется ценная бумага представителем компании, занимающейся перевозкой груза.

Складские свидетельства

Склад, принявший продукцию на хранение, выдает их владельцу складское свидетельство. Этот документ называют также ордерной, или товарораспорядительной ценной бумагой. Цена отсутствует, впрочем, как и у любой другой неэмиссионной бумаги.

Проводя сравнение важно то, что при выпуске векселя, фактического наличия продукции или денег необязательно. Свидетельство невозможно выпустить при отсутствии продукции.

Это бумага с действительным наполнением.

Чек

Чек – это ценная бумага неэмиссионная, носящая распоряжение чекодателя банковскому учреждению провести платеж. Его сумма обязана быть прописана на чеке. Получатель – чекодержатель.

Выделяют несколько видов чеков:

- именной: в чеке прописывается имя получателя средств;

- на предъявителя: имя в чеке не указывается;

- ордерный: указывается имя получателя. Однако этот чек возможно отдать третьему лицу, который и будет владельцем. Это возможно, если прописанное в чеке лицо желает (или указывает) на это;

- дорожный: выдача прописанной в документе суммы держателю, чья подпись стоит на документе в момент продажи.

Закладная

Разновидность неэмиссионной ценной бумаги, выдаваемой с договором ипотеки. Должник выдает закладную займодавцу по основному долгу. Кредитор может передать ее кому угодно, при соблюдении определенной формы, установленной законодательством.

Закладная выступает удостоверением права кредитора продать имущество должника и покрыть свои затраты, если тот не выполнит свои обязательства. Закладная дает преимущество перед остальными кредиторами. В закладной указывается все имущество должника. Обучение финансовым инструментам позволит вам легко заполнить закладную.

Механизм работы закладных

Она наделяет правами своего владельца:

- Получить исполнение по задолженности, которая обеспечена ипотекой. Но без предоставления прочих доказательств того, что этот долг есть.

- На залог прописанного в договоре ипотеки жилья.

Важно! Закладная выступает хорошим инструментом рефинансирования. Применяется инвесторами, которые занимаются оформлением ипотечных займов под жилье на длительный срок.

«Закон об ипотеке» (ст. 13) пишет, что документ выступает именным. Однако при ее передаче необходима передаточная подпись, что является характеристикой ордерной ценной бумаги.

Подведем итоги

Эмиссионные и неэмиссионные ценные бумаги привлекательны для инвестирования, благодаря своим высоким процентным ставкам. Видео в этой статье позволит разобраться с особенностями данных бумаг.

Печать этого вида бумаг обходится дороже ввиду малого объема выпуска (единичного). Несмотря на это, они все увереннее проникают на рынок инвестиций, показывая высокую доходность, перекрывающую иногда прибыль по банковским вкладам.

Специалисты рекомендуют для снижения уровня риска инвестиционного портфеля и роста прибыли вкладывать в рассмотренные виды ценных бумаг наряду с обычными акциями и облигациями.

Успешных сделок!

tv-bis.ru

Неэмиссионные ценные бумаги. Рынок ценных бумаг :: BusinessMan.ru

Человеческая деятельность на сегодняшний день приобретает различные формы. При этом о некоторых видах людского взаимодействия все мы могли лишь мечтать еще 10 лет назад. Существуют также типы деятельности, которые существенно эволюционировали в последние годы. Данный факт свидетельствует о высокой скорости прогресса современного общества, что, безусловно, является позитивным явлением. Стоит отметить, большое количество изменений произошло в сфере торговли на фондовых рынках. Деятельность такого рода имеет массу характерных моментов. При этом фондовой торговле научиться достаточно непросто. Для этого необходимо годами изучать рынок и его функциональность.

Но что собой представляет торговля на фондовом рынке? Какие товары на нем реализуются? Необходимо отметить тот факт, что фондовый рынок также называется рынком ценных бумаг. Само название во многом рассказывает о принципах и сути его деятельности. Большой интерес при этом вызывает не сам рынок, а непосредственно ценные бумаги, оборот которых на нем происходит. На сегодняшний день выделяют несколько видов данной категории. Одним из них являются неэмиссионные ценные бумаги, об особенностях и сути которых пойдет речь далее в статье.

Понятие ценных бумаг

Торговля на международном рынке имеет множество особенностей. К примеру, фондовая сфера продаж сосредоточена на реализации специфических объектов, ценных бумаг. Определение данных объектов дается как в научной юридической отрасли, так и в законодательной сфере. Наиболее классическая дефиниция говорит о том, что ценные бумаги – это специальные документы, удостоверяющие имущественные права. Они имеют установленную форму, а их передача может осуществляться лишь на основе непосредственного предъявления.

При этом к числу ценных бумаг относится далеко не каждый документ установленного законом образца. Их строгий перечень представлен в специальных нормативных актах. Понятие и виды ценных бумаг нужно рассматривать смежно для более детального изучения всей категории в целом.

Законодательство о ценных бумагах

Любые объекты, имеющие юридическое значение, регулируются нормами определенных нормативно-правовых актов. Ценные бумаги в данном случае не являются исключением. Существует целая система законов, положения которых регулируют юридический статус ценных бумаг. К подобным актам относятся следующие:

- Гражданский кодекс России;

- ФЗ «О рынке ценных бумаг»;

- ФЗ «Об акционерных обществах».

Основные виды ценных бумаг

Классификацию представленных объектов рыночной торговли можно осуществить на основе различных параметров. Однако основная дифференциация представлена в действующем законодательстве. Согласно данной трактовке, ценные бумаги делятся на:

- эмиссионные;

- неэмиссионные.

Различие данных категорий можно увидеть в порядке их выпуска и в процессе легализации. При этом неэмиссионные ценные бумаги являются более редкими, нежели первый вид. Такой вывод можно сделать при анализе специфики и понятия объекта.

Неэмиссионные ценные бумаги: понятие

Объекты торговли неэмиссионного типа имеют множество характерных моментов. Большинство из них проявляется в понятии категории. Таким образом, неэмиссионные ценные бумаги – это документы, которые не подлежат массовому выпуску и государственной регистрации. То есть их оборот на рынке является более свободным, а работа с ними – простой. Однако, невзирая на специфику представленной категории, ей присущи общие свойства ценных бумаг. Другими словами, неэмиссионные бумаги принадлежат к разряду ценных, но их оборот осуществляется на специфической основе.

Основные свойства

Неэмиссионные ценные бумаги, как мы уже выяснили ранее, характеризуются рядом наиболее общих факторов. Иными словами, мы говорим о наличии фундаментальных свойств. На сегодняшний день ценные бумаги любого рода, в том числе неэмиссионные, характеризуются следующими аспектами:

- наличием рисков;

- ликвидностью;

- обращаемостью на рынке;

- серийностью выпуска;

- наличием государственного регулирования их оборота.

Все эти факторы говорят об особом юридическом положении ценных бумаг и других интересных моментах работы с ними.

Виды неэмиссионных документов

Объекты фондовой торговли в большинстве случаев можно классифицировать. Неэмиссионные ценные бумаги – это, как мы понимаем, сборное понятие. Им характеризуются различные по своей юридической сути объекты. На основе этого фактора можно выделить массу видов этих документов. Таким образом, неэмиссионными ценными бумагами являются:

- векселя;

- чеки;

- коносаменты;

- сберегательные, или же депозитные сертификаты, а также инвестиционные паи.

Представленные виды ценных бумаг являются основными. Однако далеко не все они распространены на территории Российской Федерации. Поэтому для того, чтобы разобраться в вопросе о неэмиссионных ценных бумагах, необходимо рассмотреть каждый вид в отдельности.

Понятие векселя и его виды

Итак, ранее мы выяснили, что к неэмиссионному типу относится такой документ, как вексель. Неэмиссионная ценная бумага этого типа пользуется большой популярностью в России на сегодняшний день. Суть документа является достаточно простой. Вексель – это документ, который удостоверяет обязательство денежного характера в письменной форме. При этом обращение подобной ценной бумаги на сегодняшний день регулируется специальной законодательной сферой. Существует также определенный перечень реквизитов, которые в обязательном порядке должны присутствовать в векселе.

Следует также отметить, что представленная ценная бумага подразделяется на несколько видов:

- простой вексель;

- переводной.

Простым векселем признается документ, устанавливающий безусловное обязательство. Другими словами, должник, согласно подобному документу, обязан в будущем выплатить определенную сумму денег. Переводной вексель похож на простой, однако в нем не говорится о необходимости обязательной выплаты, а дается предложение осуществить подобное действие.

Что собой представляет чек?

Неэмиссионные ценные бумаги, примеры которых представлены в статье, предназначаются для осуществления совершенно разных функций. Ранее мы рассмотрели особенности векселя, в котором закрепляются финансовые обязательства. Но эта ценная бумага является не единственным документом, вызывающим необходимость манипуляции с финансами. Достаточно похожим на вексель является чек. Но если в первом случае речь идет об обязательстве, то чеком называется документ, удостоверяющий поручение. Исполнителем в данном случае будет банк. На основе чека происходит выплата указанной инстанцией денежных средств.

Следует отметить, далеко не все специалисты в области изучения ценных бумаг признают чек самостоятельным документом. Долгое время он считался разновидностью векселя переводного типа. Однако наличие характерных особенностей не позволяет отрицать обособленность чека как ценной бумаги.

Особенности коносамента

Существует неэмиссионный документ, который совершенно не похож на другие. Таковым можно назвать коносамент. Этот документ не имеет ничего общего с обязательствами. Однако он удостоверяет права на получение, погрузку, выгрузку и перевозку грузов в процессе международной деятельности. Документ характеризуется высокой степенью формализма, что обусловлено наличием единых стандартов его заполнения.

Специфика депозитных сертификатов и инвестиционных паев

Все без исключения неэмиссионные ценные бумаги, примеры которых представлены в статье, существуют для каких-либо целей. Инвестиционные паи в данном случае выполняют функцию удостоверения права собственности конкретного лица на часть какого-либо имущества. Похожим документом является депозитный сертификат. Эта ценная бумага наделяет лицо полномочиями на получение процентов по вкладу в банке. Таким образом, представленные документы облегчают взаимодействие людей в некоторых сферах жизнедеятельности.

Рынок неэмиссионных ценных бумаг

Следует помнить, что ценные документы являются объектом торговли на фондовом рынке. К примеру, такие эмиссионные бумаги, как акции, проходят сложную процедуру эмиссии, что впоследствии дает возможность работы с ними. Как мы знаем, неэмиссионные документы не являются объектом государственной регистрации. То есть их обращение в современном мире не подлежит надзору. Поэтому выражение «рынок неэмиссионных ценных бумаг» является лишь словесным оборотом. В действительности такого сегмента торговли не существует. Понятие «рынок» характеризует совокупность неэмиссионных ценных бумаг, с которыми производится работа на сегодняшний день.

Как мы знаем, неэмиссионные документы не являются объектом государственной регистрации. То есть их обращение в современном мире не подлежит надзору. Поэтому выражение «рынок неэмиссионных ценных бумаг» является лишь словесным оборотом. В действительности такого сегмента торговли не существует. Понятие «рынок» характеризует совокупность неэмиссионных ценных бумаг, с которыми производится работа на сегодняшний день.

Итак, в статье мы рассмотрели понятие и виды ценных бумаг неэмиссионного типа. В заключение нужно отметить тот факт, что теоретическая разработка данной категории необходима, так как роль подобных документов с каждым годом возрастает все больше.

businessman.ru

Неэмиссионные ценные бумаги — это… Виды неэмиссионных ценных бумаг

Существование человека во все времена было связано с изобретением новых сфер деятельности. Это помогало людям эволюционировать и достигать определенных высот в своем развитии. На сегодняшний день человек является не просто существом, которое приспособлено для физической работы, а личностью, внутренний мир которой является осмысленным и морально обусловленным. В совокупности эти факторы породили множество различных отраслей современной науки и техники. Стоит также отметить исключительную важность финансовой сферы деятельности. Работа с деньгами стала для людей одним из главных атрибутов.

Если обратить внимание на состояние современных рынков, то можно заметить, что они находятся на пике своего развития. Операции с валютой позволяют людям создавать огромные капиталы. Однако финансовую ценность представляют не только деньги, но еще и ценные бумаги. Это страшное на первый взгляд название характеризует весомую долю современного рынка. Однако в контексте данной статьи мы поговорим о специфическом виде ценных бумаг – неэмиссионных документах. Они имеют множество интересных характеристик, а также являются по-своему ценными.

Понятие о ценных бумагах

Оборот финансово значимых документов осуществляется на фондовом рынке. Ценные бумаги, «гуляющие» на нем, имеют множество особенностей. Они представляют собой документы, созданные в установленных рамках и имеющие все предусмотренные действующим законодательством реквизиты, на основании которых происходит фактическая передача от одного лица другому имущественных прав. Существование, оборот, выпуск ценных бумаг и другие моменты деятельности с ними закреплены в положениях различных нормативных актов нашей державы. При этом данная категория является столь значимой и обширной, что её вполне реально поделить на несколько видов, одним из которых являются неэмиссионные ценные бумаги. Это позволяет более детально изучить категорию и выделить её ключевые моменты.

Нормативное регулирование ценных бумаг

Как уже указывалось ранее, существуют определенные законодательные акты, в которых закреплены основные положения о ценных бумагах. В данном случае мы говорим о целой законодательной системе, которая регулирует представленный вопрос. В структуру подобных нормативных актов входят:

- Конституция Российской Федерации.

- Гражданский кодекс РФ.

- Федеральные законы: «О рынке ценных бумаг», «Об акционерных обществах».

Именно в положениях этих актов можно найти все ведомости о представленных в статье документах и их основных особенностях.

Понятие неэмиссионных ценных бумаг

Документы на передачу имущественных прав делятся на несколько основных видов. Одним из них являются неэмиссионные ценные бумаги. Это документы, выпуск которых происходит в ограниченном количестве и не связан с процедурой их государственного регистрирования. Другими словами, неэмиссионные ценные бумаги создаются не для широких масс, а с целью достижения каких-либо финансовых результатов. Работать с подобными документами намного легче, ведь их не нужно в установленном законом порядке легализовать. Однако этот факт не исключает распространения общих для ценных бумаг особенностей на неэмиссионный вид.

Свойства неэмиссионных ценных бумаг

Юридически значимые документы всегда характеризуются определенными функциональными свойствами. Что касается ценных бумаг, то они также наделены определенными особенностями, о которых необходимо знать. Таким образом, неэмиссионные документы владеют следующими свойствами, а именно:

- обращаемостью и доступностью для всех без исключения граждан;

- серийностью и документарностью;

- ликвидностью и рыночной значимостью;

- рисками реализации и т. п.

Для них характерен специфический выпуск (неэмиссионные ценные бумаги создаются хаотично, без соблюдения каких-либо процедур).

Важным моментом является сам факт государственного регулирования неэмиссионных ценных бумаг. Он свидетельствует о существовании исключительной формы и требований к документам, которые нельзя нарушать.

Какие ценные бумаги относятся к неэмиссионным?

На сегодняшний день представленный вид юридически значимых документов остается загадкой для многих людей, включая экономистов. Тем не менее в неэмиссионных ценных бумагах нет абсолютно ничего сложного. Главное — разбираться в видах документов, которые относятся к числу неэмиссионных, а также знать их наиболее специфические черты. Это позволит максимально полно изучить категорию и все её основные моменты. Отсюда следует, что необходимо рассмотреть следующие виды неэмиссионных ценных бумаг, а именно:

- векселя;

- чеки;

- коносаменты;

- депозитные сертификаты вкладчика.

Неэмиссионные ценные бумаги, список которых представлен выше, наделены множеством интересных моментов. Поэтому каждый документ необходимо рассматривать в отдельности от других.

Особенности векселей

Сама суть ценной бумаги имеет большое значение. Основным примером является вексель. Оборот данного объекта осуществляется путем использования норм специального законодательства. Таким образом, векселя, как неэмиссионные ценные бумаги, – это документы, которыми удостоверяется обязательство финансового характера. Другими словами, вексель представляет собой специфическую форму денежного договора. Сегодня в Российской Федерации эти ценные бумаги пользуются большой популярностью в сфере финансовой деятельности.

Стоит отметить, что существует несколько разновидностей векселей, а именно: простой и переводной. В первом случае мы говорим о существовании обязательства безусловного типа, когда определенная сумма должна быть уплачена в отведенный срок. Переводной вексель имеет совершенно иное предназначение. В нем закреплено лишь предложение об оплате, адресованное должнику. Векселя нередко характеризуются как неэмиссионные ценные бумаги банка, потому что в сфере деятельности именно подобных организаций они встречаются наиболее часто.

Понятие чека

Еще одним важным документом, который непосредственно связан с банком, является чек. Эта ценная бумага не имеет ничего общего с векселями и другими подобными бумагами. Чек представляет собой письменное поручение на выдачу денег. Причем исполнителем является, как правило, банковская организация. Такого рода неэмиссионная ценная бумага является достаточно удобным способом расчета и получения денег. Однако в последнее время её популярность стала все больше падать. Это связано с развитием информационной сферы и повышением эффективности электронных карт оплаты. Говоря простым языком, по карте деньги можно получить значительно быстрее, нежели с помощью ценной бумаги.

Что такое коносамент?

Выпуск неэмиссионных ценных бумаг происходит, как правило, в процессе повседневной деятельности определенных предприятий, организаций и структур иного характера. Отличным примером данного тезиса является коносамент. Данная ценная бумага является форматизированным документом, имеющим стандартную форму. Интересен тот факт, что коносаменты зародились вследствие богатой международной практики в сфере перевозок. Коносаментом закрепляется исключительное право на погрузку, выгрузку и транспортировку груза из одной точки в другую.

Ведомости о депозитном сберегательном сертификате

Депозитные сертификаты на сегодняшний день характеризуются как неэмиссионные ценные бумаги. Это документ, которым подтверждаются права вкладчика на будущее получение процентов от вложенной суммы. Другими словами, депозитный сертификат позволяет клиенту банка зарабатывать на организации предварительным вложением собственных денежных средств.

Рынок неэмиссионных ценных бумаг

Сфера деятельности с документами представленного в статье типа ограничивается, как правило, работой в определенной сфере. Отсутствие централизованного выпуска не позволяет торговать неэмиссионными ценными бумагами. Тем не менее в интернете на сегодняшний день можно найти множество записей о «рынке ценных бумаг неэмиссионного типа». Как мы понимаем, его существование невозможно, так как неэмиссионные документы не являются объектом купли-продажи и торга.

Заключение

Итак, в статье мы рассмотрели основные неэмиссионные ценные бумаги. Конечно, к данному типу документов причисляются и иные категории, однако наиболее популярными в Российской Федерации являются четыре описанных вида. Деятельность с ценными бумагами является достаточно простой и оперативной. Будем надеяться, что эти преимущества законодатель в скором времени не изменит.

fb.ru

виды, формы, признак эмиссионной ценной бумаги :: BusinessMan.ru

Понятие «ценная бумага» можно рассматривать с экономической и юридической точек зрения. В ГК РФ прописано, что это документ установленной формы, удостоверяющий имущественные права держателя на долю в предприятии. Как экономическая категория, ЦБ имеет ряд обособленных характеристик. Их классификация помогает раскрыть суть, виды и правила обращения.

Суть

Ценная бумага — это сертификат, удостоверяющий права владельца на имущество, реализация или передача которых осуществляется только при предъявлении документа. Ярким примером является акция. Держатель сертификата имеет право получить часть прибыли организации и активов в случае ее ликвидации. Как юридическая категория, ЦБ удостоверяет права владения, управления, передачи или получения собственности.

Признак эмиссионной ценной бумаги:

- закрепляет совокупность прав;

- эмитируется выпусками;

- имеет одинаковые объемы, сроки реализации прав вне зависимости от времени покупки сертификата.

Как экономическая, она характеризуется ликвидностью, доходностью, курсом, надежностью. Сертификаты эмитируют (выпускают), продают и покупают, а также погашают (аннулируют).

Виды

Грамотно составленная классификация признаков позволяет правильно организовать учет операций с ЦБ, контролировать их движение и эффективно использовать в обращении.

| Признак | Разновидности |

| Происхождение | Первичные (появляющиеся на рынке впервые) и вторичные |

| Срок | Срочные и бессрочные |

| Форма | Бумажные и бездокументарные |

| Принадлежность | Отечественные и иностранные |

| Тип | Инвестиционные (акции, облигации, фьючерсы и др.) и неинвестиционные (векселя, чеки) |

| Владение | На предъявителя, именные и ордерные |

| Выпуск | Эмиссионные и неэмиссионные ценные бумаги |

| Форма собственности | Государственные, корпоративные |

| Обращаемость | Свободно обращаемые и нерыночные |

| Уровень риска | Безрисковые и рисковые |

Эмиссионные ценные бумаги и эмиссионная деятельность

В ст. 143 ГК РФ представлен список сертификатов, которые выпускаются крупными партиями на специальных бланках с обязательными реквизитами. Эмиссионными ценными бумагами являются акции, облигации, чеки, сберегательные сертификаты, коносаменты. Рассмотрим их детальнее.

Акции — это ЦБ, закрепляющие права держателя на получение части дохода в виде процентов и участие в управлении организацией.

Облигации – это эмиссионные ценные бумаги, подтверждающие право владельца в указанный в документе срок получить номинальную стоимость сертификата и зафиксированный процентный доход.

Депозитный сертификат – это свидетельство банка в письменной форме о вкладе средств, удостоверяющее право держателя по истечении определенного срока получить обратно деньги, а также процентное вознаграждение.

Коносамент – это документ, в котором содержатся условия договора перевозки груза.

Неэмиссионные ЦБ

Вексель — это долговое обязательство, дающее владельцу право требовать с лица, акцептовавшего документ, уплаты оговоренной суммы в указанный срок.

Чек – это ценная бумага, содержащая распоряжение банку выплатить указанную сумму.

Складское свидетельство – это бумага, подтверждающая заключение договора хранения товаров.

Варрант — это документ, дающий владельцу право на приобретение ЦБ компании в течение указанного срока по оговоренной цене.

Ваучеры – это сертификаты, подтверждающие право владельца на часть государственной собственности.

Опцион – это договор, по которому одна из сторон имеет право в течение указанного срока приобрести (продать) актив по установленной цене, с уплатой за это право премии.

Фьючерс – это стандартный договор купли-продажи актива в указанный срок в будущем по зафиксированной цене.

Депозитная расписка — это свидетельство косвенного владения ЦБ иностранных фирм, которые находятся на депозите в банке страны-эмитента.

Отличия

Все рассмотренные виды эмиссионных ценных бумаг эмитируются предприятиями или госорганизациями в больших количествах с равными (в одном выпуске) сроками реализации прав. В отличие от них, неэмиссионные ЦБ выпускаются поштучно или небольшими сериями.

Например, если по привилегированным акциям предусмотрено начисление дохода один раз в квартал, то не важно, когда именно их выкупят на рынке (в течение одного дня или одного месяца). Все держатели одного типа ЦБ будут получать доход одновременно. А вот если предприятие выписывает в один день два векселя двум разным контрагентам, то сумма и сроки погашения в них будут разные.

Нюансы обращения

Формы эмиссионных ценных бумаг:

- документарная – данные владельца указываются в сертификате;

- бездокументарная – данные владельца отображены в реестрах или в записях по счету ДЕПО.

Все ЦБ отличаются между собой порядком передачи прав. Сертификаты на предъявителя вступают в силу после их вручения. Лицо, выдавшее ЦБ, несет ответственность только в случае предоставления фальшивого документа. Все претензии предъявляются к эмитенту. Переход прав на именной бездокументарный сертификат осуществляется с момента внесения данных по лицевому или счету ДЕПО приобретателя. В случае с документарной ЦБ – с момента передачи сертификата. По ордерным документам переход прав осуществляется с помощью передаточной надписи и подписи индоссата.

Все эмиссионные ценные бумаги дают возможность владельцам получать постоянный или процентный доход. Держатели обычных акций получают доход в зависимости от уровня прибыли организации за отчетный период. Держатели привилегированных ЦБ получают доход постоянно, но в зафиксированном размере.

Эмиссионные ценные бумаги могут находится в обращении от 1 года до 30 лет. Бессрочные сертификаты ограничены сроком существования эмитента.

РЦБ

Экономические отношения участников по вопросам выпуска и обращения сертификатов реализуются на рынке ЦБ. Здесь через рассмотренные финансовые инструменты происходит перераспределение денежных средств. На сегодняшний день эмиссионные ценные бумаги выпускаются в бездокументарной форме. Фиксация прав осуществляется в специальном реестре, а сам сертификат физически отсутствует.

Через РЦБ, как часть финансового рынка, осуществляется накопление, концентрация, централизация и перераспределение капиталов. Через внутренние источники (амортизация и реинвестирование прибыли) предприятия могут привлечь в среднем 50-75 % от необходимого объема финансовых ресурсов. Оставшаяся потребность покрывается за счет кредитов и капитала с РЦБ. Чтобы получить доход от продажи, нужно найти покупателя. Но капитал можно вложить в валютный рынок, покупку недвижимости или на банковский депозит. То есть РЦБ должен быть привлекателен для инвестора – приносить доход, соизмеримый с уровнем риска, который облагается меньше, чем прибыль, полученная с других рынков.

В развитых странах в фондовый рынок инвестируется примерно 25-30 % средств населения и такой же объем — через страховые и пенсионные фонды.

Структура

В зависимости от стадии обращения сертификатов, РЦБ делится на первичный (выпуск) и вторичный (реализация ранее эмитированных ЦБ). Продажа может осуществляться организованно (по установленным правилам) через фондовый рынок и на договорной основе. Практически все ЦБ, кроме акций, обращаются вне биржи.

Удельный вес публичных торгов (непосредственного обсуждения цен продавца и покупателя при личной встрече) очень маленький. Большинство сделок осуществляется через торговые платформы на компьютерах в любое время суток.

В зависимости от сроков, РЦБ делится на кассовый («спот») и срочный рынок. В первом случае условия контракта должны быть выполнены в течение 1-3 дней. Во втором случае сроки продлеваются на несколько недель или месяцев.

На фондовом рынке акции и долгосрочные облигации обращаются более одного года. Поэтому его также называют рынком капитала. Для быстрого привлечения денежных средств используются чеки, банковские сертификаты и векселя. Они обращаются на денежном рынке.

businessman.ru

Неэмиссионные ценные бумаги — примеры таких бумаг

В зависимости от формы выпуска все ценные бумаги бывают эмиссионными и неэмиссионными. Оборот неэмиссионных бумаг является более свободным, а обращение с ними – более простым, чем в случае с документами первого типа.

В зависимости от формы выпуска все ценные бумаги бывают эмиссионными и неэмиссионными. Оборот неэмиссионных бумаг является более свободным, а обращение с ними – более простым, чем в случае с документами первого типа.

В этой статье мы поговорим об особенностях неэмиссионных ценных бумаг.

Прежде всего дадим определение этому термину.

Неэмиссионными являются ценные бумаги, не подлежащие массовому выпуску и регистрации в установленном государством порядке.

Обращение данного вида документов регламентируется Гражданским кодексом и законами «О рынке ценных бумаг» и «Об акционерных обществах».

Все ценные бумаги, в том числе неэмиссионные, характеризуются:

- наличием определенной степени риска;

- ликвидностью;

- свободной обращаемостью на рынке;

- серийным выпуском;

- государственным регулированием оборота.

Какие существуют типы неэмиссионных ценных бумаг

В экономической теории принято выделять следующие виды неэмиссионных ценных бумаг:

- векселя. Вексель – это ценная бумага, какая есть подтверждением векселедателя выплатить до установленного документом времени конкретную сумму векселедержателю. Векселя делятся на простые и переводные. Простой вексель – это подтверждение безусловного обязательства. В переводном векселе не указывается необходимость обязательной выплаты, вместо этого одна сторона предлагает другой осуществить это действие;

- чеки. Чек – это тип ценной бумаги, являющийся распоряжением банку выплатить указанную в документе сумму денег предъявителю. Ранее чек относили к разновидности переводного векселя. Однако между этими двумя типами документов есть существенные отличия. Если вексель – это обязательство, то чек – поручение;

- коносаменты. Коносамент – это тип ценных документов, который не похож на все другие. Суть коносамента – это не обязательства, а права на распоряжение грузом. Существуют единые стандарты заполнения коносамента, формализующие работу с данным видом бумаг;

- инвестиционные паи и депозитные сертификаты – это вид бумаг, подтверждающий право человека на часть конкретного имущества. Депозитный сертификат дает право получить сумму вклада и проценты по окончании утвержденного в документе срока. Инвестиционный пай – это подтверждение собственности владельца документа на часть паевого инвестиционного фонда.

Для неэмиссионных ценных бумаг термин «рынок» является только лишь оборотом слов, и не более того. В этом случае рынок – это всего лишь совокупность бумаг, с которыми осуществляется ежедневная работа.

denjist.ru

Неэмиссионные ценные бумаги: примеры. Вексель

Если охарактеризовать кратко неэмиссионные ценные бумаги, то они представляют собой не подлежащие государственной регистрации бумаги, которые выпускаются, как правило, отдельными сериями или штучно.

Понятие о ценных бумагах и их эмиссии

Если охарактеризовать кратко неэмиссионные ценные бумаги, то они представляют собой не подлежащие государственной регистрации бумаги, которые выпускаются, как правило, отдельными сериями или штучно.

Понятие о ценных бумагах и их эмиссии

Ценная бумага является документом, удостоверяющим имущественные права, с которыми связана возможность предъявления этой бумаги. Данное определение несколько устарело, поскольку большинство ценных бумаг на сегодняшний день имеют бездокументарную или безбумажную форму.

Под эмиссией ценных бумаг понимают ту последовательность действий, которую должен совершить эмитент при размещении данных финансовых инструментов. Это относится только к эмиссионным ценным бумагам.

Из самого названия «неэмисионная ценная бумага» видно, что она не подлежит эмиссии. Это обусловлено тем, что по отношению к ней не применяются процедуры обязательной государственной регистрации.

Виды рассматриваемых активов

К неэмиссионным ценным бумагам относится большая часть всех ценных бумаг, которые находятся в обороте в нашей стране. Это прежде всего векселя, сберегательные и депозитные сертификаты, закладные, чеки, коносаменты и другие.

Выдача данных бумаг не предполагает получения специальной лицензии, что значительно бы ее затруднило.

Правовая база для неэмиссионных активов

В соответствии с определением, приведенном в законе «О РЦБ», неэмиссионные ценные бумаги не могут быть отнесены к подобным активам. Это следует уже из ст. 1 данного закона, где указано, что правовым регулированием этого закона являются отношения, которые образуются при выпуске и обороте эмиссионных ценных бумаг.

В наилучшей степени нашли отражение в правовой базе векселя. Выдача данных бумаг регулируется ФЗ «О переводном и простом векселе», в то время как по иным видам рассматриваемых финансовых инструментов правовые отношения регулируются отдельными положениями ГК РФ и нормативами Банка России.

Оборот неэмиссионных ценных бумаг в основном регулируется теми же нормативно-правовыми документами и актами.

Понятие о векселях

Основной неэмиссионной ценной бумагой является вексель. Он появился на рынке не так давно, но стал пользоваться повышенным предпринимательским спросом.

Вексель может служить предметом гражданско-правовых сделок. Так, в договоре займа данный актив выступает доказательством заключения данного договора.

Рассмотрим вексель в качестве примера неэмиссионной ценной бумаги.

Под ним понимают обязательство плательщика уплатить в определенный срок ссуженную сумму. Но данное определение не показывает сущности векселя как ценной бумаги. Если просмотреть ряд статей ГК РФ, то можно отнести данный актив к ордерным финансовым инструментам, поскольку соблюдается форма, реквизиты имущественных прав, которые могут быть реализованы при предъявлении данной бумаги.

Функции векселей

В ГК РФ дана характеристика, из которой следует, что вексель — ценная бумага. Неэмиссионная основа данного актива подтверждена соответствующим федеральным законом.

В связи с этим вексель нужно рассматривать как финансовый инструмент, которому присущ ряд функций:

- Оформление кредитных обязательств.

- Средство обеспечения данных обязательств.

- Средство платежа.

- Средство денежно-кредитного регулирования и рефинансирования.

Виды векселей

Данная неэмиссионная ценная бумага в общем случае подразделяется на вексель простой и переводной (так называемая тратта).

В тратте есть однозначный приказ векселедателя уплатить векселедержателю некоторую сумму в определенный срок. С помощью этого документа регулируются отношения трех сторон: трассанта — векселедателя, трассата — должника и ремитента — получателя платежа или векселедержателя. Трассат является должником по отношению к трассанту, а последний — должником перед ремитентом. Ответственность за платеж по данной неэмиссионной ценной бумаге несет трассант, который также ответственен за акцепт (согласие) принять платеж по векселю на себя.

Простой вексель содержит обязательство, которое не обусловлено ничем и в котором определено, что должник должен выплатить определенную сумму к определенному сроку векселедержателю.

Реквизиты векселей

Данный актив должен содержать слово «вексель» в названии, при этом оно должно быть сделано на языке документа.

Там должно быть оговорено, что по нему будет оплачена некая сумма, которая ничем не обусловлена.

Указывается плательщик, срок платежа, место, где данный платеж должен быть совершен.

В документе должно быть определено лицо, которому будут переданы деньги при наступлении определенного срока, оговоренного выше.

В конце приводится дата и место, где был составлена данная неэмиссионная ценная бумага.

Все это заверяется подписью векселедателя.

Вексель представляет собой бумагу строгой формы и отсутствие одного из вышеперечисленных реквизитов в большинстве случаев лишает его вексельной силы. В законе, касающемся векселей, определено, что этот вид ценной бумаги должен выпускаться только на бумаге.

Другие виды рассматриваемых активов

Примерами неэмиссионных ценных бумаг, помимо векселей, являются закладная, депозитные и сберегательные сертификаты, коносамент.

Рассмотрим их основные черты.

Закладная представляет собой именную ценную бумагу, предоставляющая ее владельцу право на получение денежных сумм, обеспечением которых является ипотека, причем других доказательств того, что эти обязательства есть, не требуется. Помимо этого, у владельца закладной есть право залога на имущество, которое имеет обременение в виде ипотеки.

Если закладная оформляется на недвижимость, которая не была в залоге, то говорят о первой закладной. Если же она оформляется на недвижимость, находящуюся в залоге, то говорят о второй закладной.

Так же как и вексель, закладная содержит обязательные реквизиты и в случае отсутствия таковых она не считается действительной.

Сберегательные и депозитные сертификаты выпускают банки. Данные сертификаты заменяют собой сберегательную книжку, удостоверяя права их держателей на получение по окончании конкретного срока, который в них определен, основной суммы, предоставленной банку в кредит плюс проценты по депозиту.

Сертификат относится к депозитным при его оформлении юридическим лицом и сберегательным — при оформлении физическим лицом.

Выпускаются данные неэмиссионные ценные бумаги в документарной форме. Данный финансовый инструмент может быть на предъявителя, а может быть именным.

Требования по сертификату могут быть переуступлены российским резидентам, причем депозитный сертификат может быть переуступлен ИП или юридическим лицам, а сберегательный — физическому лицу, не являющемуся ИП.

Как и для предыдущих рассматриваемых активов, для сертификатов имеются обязательные реквизиты, без которых он является недействительным.

С помощью коносамента происходит удостоверение заключения перевозки по морю, в результате чего держателю предоставляется право распоряжения указанным в данном документе грузом и по окончанию транспортировки получить этот груз. Коносамент может быть на предъявителя, ордерным.

В заключение

Неэмиссионными ценными бумагами являются такие финансовые инструменты, которые в основном выпускаются штучно или серийно. К ним относятся векселя, чеки, коносаменты, сертификаты сберегательные и депозитные, закладные. Их выпуск и обращение регулируются в основном не законом «О РЦБ», а законом, касающимся видов векселей, ГК РФ и нормативными документами Центробанка РФ.

fb.ru

Неэмиссионные ценные бумаги — это… Виды неэмиссионных ценных бумаг

Существование человека во все времена было связано с изобретением новых сфер деятельности. Это помогало людям эволюционировать и достигать определенных высот в своем развитии. На сегодняшний день человек является не просто существом, которое приспособлено для физической работы, а личностью, внутренний мир которой является осмысленным и морально обусловленным. В совокупности эти факторы породили множество различных отраслей современной науки и техники. Стоит также отметить исключительную важность финансовой сферы деятельности. Работа с деньгами стала для людей одним из главных атрибутов.

Если обратить внимание на состояние современных рынков, то можно заметить, что они находятся на пике своего развития. Операции с валютой позволяют людям создавать огромные капиталы. Однако финансовую ценность представляют не только деньги, но еще и ценные бумаги. Это страшное на первый взгляд название характеризует весомую долю современного рынка. Однако в контексте данной статьи мы поговорим о специфическом виде ценных бумаг – неэмиссионных документах. Они имеют множество интересных характеристик, а также являются по-своему ценными.

Понятие о ценных бумагах

Оборот финансово значимых документов осуществляется на фондовом рынке. Ценные бумаги, «гуляющие» на нем, имеют множество особенностей. Они представляют собой документы, созданные в установленных рамках и имеющие все предусмотренные действующим законодательством реквизиты, на основании которых происходит фактическая передача от одного лица другому имущественных прав. Существование, оборот, выпуск ценных бумаг и другие моменты деятельности с ними закреплены в положениях различных нормативных актов нашей державы. При этом данная категория является столь значимой и обширной, что её вполне реально поделить на несколько видов, одним из которых являются неэмиссионные ценные бумаги. Это позволяет более детально изучить категорию и выделить её ключевые моменты.

Нормативное регулирование ценных бумаг

Как уже указывалось ранее, существуют определенные законодательные акты, в которых закреплены основные положения о ценных бумагах. В данном случае мы говорим о целой законодательной системе, которая регулирует представленный вопрос. В структуру подобных нормативных актов входят:

- Конституция Российской Федерации.

- Гражданский кодекс РФ.

- Федеральные законы: «О рынке ценных бумаг», «Об акционерных обществах».

Именно в положениях этих актов можно найти все ведомости о представленных в статье документах и их основных особенностях.

Понятие неэмиссионных ценных бумаг

Документы на передачу имущественных прав делятся на несколько основных видов. Одним из них являются неэмиссионные ценные бумаги. Это документы, выпуск которых происходит в ограниченном количестве и не связан с процедурой их государственного регистрирования. Другими словами, неэмиссионные ценные бумаги создаются не для широких масс, а с целью достижения каких-либо финансовых результатов. Работать с подобными документами намного легче, ведь их не нужно в установленном законом порядке легализовать. Однако этот факт не исключает распространения общих для ценных бумаг особенностей на неэмиссионный вид.

Свойства неэмиссионных ценных бумаг

Юридически значимые документы всегда характеризуются определенными функциональными свойствами. Что касается ценных бумаг, то они также наделены определенными особенностями, о которых необходимо знать. Таким образом, неэмиссионные документы владеют следующими свойствами, а именно:

- обращаемостью и доступностью для всех без исключения граждан;

- серийностью и документарностью;

- ликвидностью и рыночной значимостью;

- рисками реализации и т. п.

Для них характерен специфический выпуск (неэмиссионные ценные бумаги создаются хаотично, без соблюдения каких-либо процедур).

Важным моментом является сам факт государственного регулирования неэмиссионных ценных бумаг. Он свидетельствует о существовании исключительной формы и требований к документам, которые нельзя нарушать.

Какие ценные бумаги относятся к неэмиссионным?

На сегодняшний день представленный вид юридически значимых документов остается загадкой для многих людей, включая экономистов. Тем не менее в неэмиссионных ценных бумагах нет абсолютно ничего сложного. Главное — разбираться в видах документов, которые относятся к числу неэмиссионных, а также знать их наиболее специфические черты. Это позволит максимально полно изучить категорию и все её основные моменты. Отсюда следует, что необходимо рассмотреть следующие виды неэмиссионных ценных бумаг, а именно:

- векселя;

- чеки;

- коносаменты;

- депозитные сертификаты вкладчика.

Неэмиссионные ценные бумаги, список которых представлен выше, наделены множеством интересных моментов. Поэтому каждый документ необходимо рассматривать в отдельности от других.

Особенности векселей

Сама суть ценной бумаги имеет большое значение. Основным примером является вексель. Оборот данного объекта осуществляется путем использования норм специального законодательства. Таким образом, векселя, как неэмиссионные ценные бумаги, – это документы, которыми удостоверяется обязательство финансового характера. Другими словами, вексель представляет собой специфическую форму денежного договора. Сегодня в Российской Федерации эти ценные бумаги пользуются большой популярностью в сфере финансовой деятельности.

Стоит отметить, что существует несколько разновидностей векселей, а именно: простой и переводной. В первом случае мы говорим о существовании обязательства безусловного типа, когда определенная сумма должна быть уплачена в отведенный срок. Переводной вексель имеет совершенно иное предназначение. В нем закреплено лишь предложение об оплате, адресованное должнику. Векселя нередко характеризуются как неэмиссионные ценные бумаги банка, потому что в сфере деятельности именно подобных организаций они встречаются наиболее часто.

Понятие чека

Еще одним важным документом, который непосредственно связан с банком, является чек. Эта ценная бумага не имеет ничего общего с векселями и другими подобными бумагами. Чек представляет собой письменное поручение на выдачу денег. Причем исполнителем является, как правило, банковская организация. Такого рода неэмиссионная ценная бумага является достаточно удобным способом расчета и получения денег. Однако в последнее время её популярность стала все больше падать. Это связано с развитием информационной сферы и повышением эффективности электронных карт оплаты. Говоря простым языком, по карте деньги можно получить значительно быстрее, нежели с помощью ценной бумаги.

Что такое коносамент?

Выпуск неэмиссионных ценных бумаг происходит, как правило, в процессе повседневной деятельности определенных предприятий, организаций и структур иного характера. Отличным примером данного тезиса является коносамент. Данная ценная бумага является форматизированным документом, имеющим стандартную форму. Интересен тот факт, что коносаменты зародились вследствие богатой международной практики в сфере перевозок. Коносаментом закрепляется исключительное право на погрузку, выгрузку и транспортировку груза из одной точки в другую.

Ведомости о депозитном сберегательном сертификате

Депозитные сертификаты на сегодняшний день характеризуются как неэмиссионные ценные бумаги. Это документ, которым подтверждаются права вкладчика на будущее получение процентов от вложенной суммы. Другими словами, депозитный сертификат позволяет клиенту банка зарабатывать на организации предварительным вложением собственных денежных средств.

Рынок неэмиссионных ценных бумаг

Сфера деятельности с документами представленного в статье типа ограничивается, как правило, работой в определенной сфере. Отсутствие централизованного выпуска не позволяет торговать неэмиссионными ценными бумагами. Тем не менее в интернете на сегодняшний день можно найти множество записей о «рынке ценных бумаг неэмиссионного типа». Как мы понимаем, его существование невозможно, так как неэмиссионные документы не являются объектом купли-продажи и торга.

Заключение

Итак, в статье мы рассмотрели основные неэмиссионные ценные бумаги. Конечно, к данному типу документов причисляются и иные категории, однако наиболее популярными в Российской Федерации являются четыре описанных вида. Деятельность с ценными бумагами является достаточно простой и оперативной. Будем надеяться, что эти преимущества законодатель в скором времени не изменит.

autogear.ru