сроки сдачи, штрафы за нарушения

На упрощенной системе налогообложения (УСН) предприниматели не обязаны вести бухгалтерский учет. Но им нужно заполнять отчетность для налоговой и других ведомств:

Юлия Занкевич

редактор Тинькофф-бизнеса

Антон Дыбов

эксперт по налогообложению

- Вести книгу учета доходов и расходов.

- Отчитываться за работников в налоговую, пенсионный фонд и фонд социального страхования.

- В особых случаях сдавать отчетность в Росстат, подавать декларацию по косвенным налогам и по НДС.

Рассказываем, как должны отчитываться предприниматели на УСН.

Сроки сдачи отчетности

Отчетность всех ИП на упрощенной системе налогообложения

| Декларация по УСН | |

|---|---|

| Куда и как часто сдавать | В налоговую, 1 раз в год |

| Срок сдачи | До 30 апреля следующего года |

Декларация по УСН

Куда и как часто сдавать

В налоговую, 1 раз в год

Срок сдачи

до 30 апреля следующего года

Отчетность ИП с работниками на упрощенной системе налогообложения

| Сведения о среднесписочной численности работников | |

|---|---|

| Куда и как часто сдавать | В налоговую, 1 раз в год |

| Срок сдачи | До 20 января следующего года |

Сведения о среднесписочной численности работников

Куда и как часто сдавать

В налоговую, 1 раз в год

Срок сдачи

До 20 января следующего года

| 2-НДФЛ | |

|---|---|

| Куда и как часто сдавать | В налоговую, 1 раз в год |

| Срок сдачи | До 1 марта следующего года |

Куда и как часто сдавать

В налоговую, 1 раз в год

Срок сдачи

До 1 марта следующего года

| 6-НДФЛ | |

|---|---|

| Куда и как часто сдавать | В налоговую, ежеквартально, нарастающим итогом |

| Срок сдачи | До 30 апреля — за 1 квартал До 31 июля — за полугодие До 1 марта — за предыдущий год |

Куда и как часто сдавать

В налоговую, ежеквартально, нарастающим итогом

Срок сдачи

До 30 апреля — за 1 квартал

До 31 июля — за полугодие

До 31 октября — за 9 месяцев

До 1 марта — за предыдущий год

| Расчет по страховым взносам (РСВ) | |

|---|---|

| Куда и как часто сдавать | В налоговую, ежеквартально, нарастающим итогом |

| Срок сдачи | До 30 апреля — за 1 квартал До 30 июля — за полугодие До 30 октября — за 9 месяцев До 30 января — за предыдущий год |

Расчет по страховым взносам (РСВ)

Куда и как часто сдавать

В налоговую, ежеквартально, нарастающим итогом

Срок сдачи

До 30 апреля — за 1 квартал

До 30 июля — за полугодие

До 30 октября — за 9 месяцев

До 30 января — за предыдущий год

| СЗВ-М | |

|---|---|

| Куда и как часто сдавать | В пенсионный фонд, ежемесячно |

| Срок сдачи | До 15 числа каждого месяца |

Куда и как часто сдавать

В пенсионный фонд, ежемесячно

Срок сдачи

До 15 числа каждого месяца

| Сведения о стаже: СЗВ-стаж и ОДВ-1 | |

|---|---|

| Куда и как часто сдавать | В пенсионный фонд, 1 раз в год |

| Срок сдачи | До 1 марта следующего года |

Сведения о стаже: СЗВ-стаж и ОДВ-1

Куда и как часто сдавать

В пенсионный фонд, 1 раз в год

Срок сдачи

До 1 марта следующего года

Сведения о трудовой деятельности: СЗВ-ТД

Куда и как часто сдавать

В пенсионный фонд, ежемесячно

Срок сдачи

До 15 числа месяца, следующего за месяцем, в котором произошли кадровые мероприятия

| Сведения о трудовой деятельности: СЗВ-ТД | |

|---|---|

| Куда и как часто сдавать | В пенсионный фонд, ежемесячно |

| Срок сдачи | До 15 числа месяца, следующего за месяцем, в котором произошли кадровые мероприятия |

| 4-ФСС | |

|---|---|

| Куда и как часто сдавать | В фонд социального страхования, ежеквартально, нарастающим итогом |

| Срок сдачи | До 20 апреля в бумажном виде или до 25 апреля в электронном виде — за 1 квартал До 20 июля или до 25 июля — за полугодие До 20 октября или до 25 октября — за 9 месяцев До 20 января или до 25 января — за предыдущий год |

Куда и как часто сдавать

В фонд социального страхования, ежеквартально, нарастающим итогом

Срок сдачи

До 20 апреля в бумажном виде или до 25 апреля в электронном виде — за 1 квартал

До 20 июля или до 25 июля — за полугодие

До 20 января или до 25 января — за предыдущий год

Отчетность ИП на упрощенной системе налогообложения в отдельных случаях

| Статистика | |

|---|---|

| Куда и как часто сдавать | В Росстат |

| Срок сдачи | По запросу Росстата |

Куда и как часто сдавать

В Росстат

Срок сдачи

По запросу Росстата

| Декларация по косвенным налогам | |

|---|---|

| Куда и как часто сдавать | В налоговую, при ввозе товаров из стран ЕАЭС: Беларуси, Казахстана, Армении и Киргизии |

| Срок сдачи | До 20 числа месяца, следующего за месяцем принятия товаров к учету |

Декларация по косвенным налогам

Куда и как часто сдавать

В налоговую, при ввозе товаров из стран ЕАЭС: Беларуси, Казахстана, Армении и Киргизии

Срок сдачи

До 20 числа месяца, следующего за месяцем принятия товаров к учету

| Декларация по НДС | |

|---|---|

| Куда и как часто сдавать | В налоговую, ежеквартально |

| Срок сдачи | До 25 апреля — за 1 квартал До 25 июля — за 2 квартал До 25 октября — за 3 квартал До 25 января следующего года — за 4 квартал |

Декларация по НДС

Куда и как часто сдавать

В налоговую, ежеквартально

Срок сдачи

До 25 апреля — за 1 квартал

До 25 июля — за 2 квартал

До 25 октября — за 3 квартал

До 25 января следующего года — за 4 квартал

| Декларация по водному налогу | |

|---|---|

| Куда и как часто сдавать | В налоговую, ежеквартально |

| Срок сдачи | До 20 апреля — за 1 квартал До 20 июля — за 2 квартал До 20 октября — за 3 квартал До 20 января следующего года — за 4 квартал |

Декларация по водному налогу

Куда и как часто сдавать

В налоговую, ежеквартально

Срок сдачи

До 20 апреля — за 1 квартал

До 20 июля — за 2 квартал

До 20 октября — за 3 квартал

До 20 января следующего года — за 4 квартал

Если крайний срок сдачи выпадает на выходной, он переносится на первый рабочий день.

Обязательные отчеты ИП на УСН

Декларация по налогу на УСН. Подается раз в год до 30 апреля. Например, декларацию за 2019 год предприниматели должны сдать до 30 апреля 2020 года.

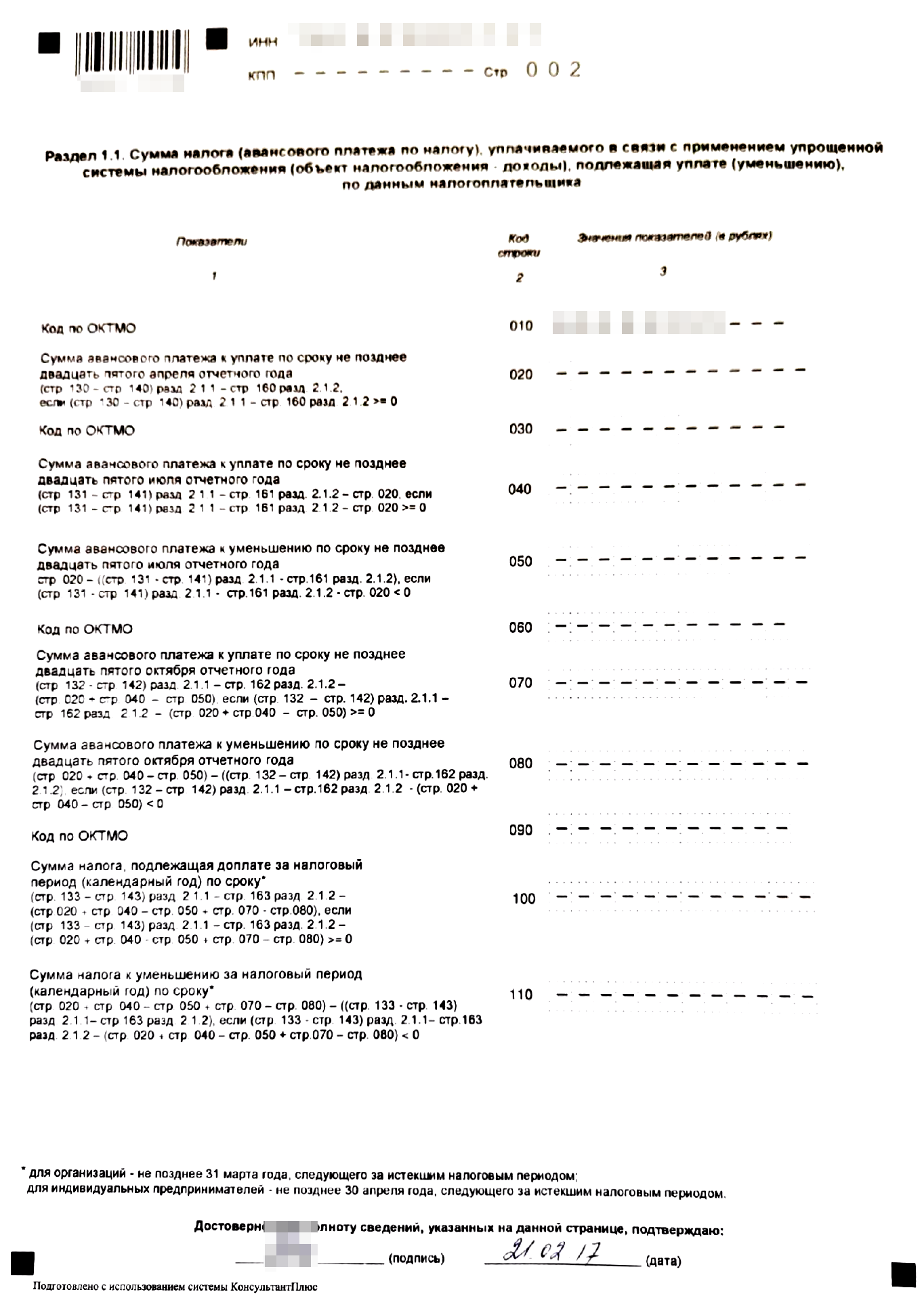

Форма налоговой декларации

Декларацию можно сдать в бумажном или электронном виде. В бумажном — привезти в налоговую лично или отправить по почте, в электронном — через сайт налоговой или с помощью сервисов бухгалтерии.

Онлайн-бухгалтерия Тинькофф

Книга учета доходов и расходов (КУДИР). Она нужна, чтобы рассчитать налоговую базу по упрощенному налогу. КУДИР не нужно никуда сдавать — заполняйте ее и предъявите, если налоговая попросит при проверке.

Форма КУДИР и порядок ее заполнения

Предприниматели на УСН «Доходы минус расходы» учитывают в книге все доходы и расходы. Расходы нужно подтвердить копиями чеков, квитанций. ИП на упрощенке «Доходы» записывают в КУДИР доходы и страховые взносы, на которые уменьшают налог.

Книгу можно распечатать и заполнять вручную. Или вести в электронном виде, а в конце года распечатать уже готовую. Если вы начали вести книгу на бумаге, а потом решили перенести данные в компьютер, так и сделайте: это не запрещено.

По итогам календарного года нужно прошить КУДИР и пронумеровать листы. На последней странице указать, сколько всего листов в книге, подписать и заверить печатью, если она есть.

Рекомендации Минфина по сшиву документов

Отчетность ИП с наемными работниками

После заключения договора с первым наемным работником ИП должен в течение 30 дней зарегистрироваться в фонде социального страхования. В пенсионном фонде регистрироваться не нужно, это происходит автоматически.

Кроме этого, придется сдать несколько отчетов.

2-НДФЛ. Подается в налоговую ежегодно. Это справка по каждому сотруднику о том, сколько вы ему заплатили и сколько удержали налогов за прошлый год. Если в штате больше 25 человек — можно сдавать в электронном виде. Ее подают до 1 марта включительно.

До 1 марта включительно нужно подать 2-НДФЛ с признаком «2». Ее подают на тех физлиц, с чьего дохода предприниматель не мог удержать налог. Так бывает, если физлицо не работало в ИП. Например, друг предпринимателя, который взял у ИП беспроцентный заем.

До 1 апреля включительно подают 2-НДФЛ с признаком «1». В нее включают всех сотрудников: и тех, с кого удержали налог, и тех, кого указали в справке с признаком «2».

6-НДФЛ. Подается в налоговую ежеквартально. Это обобщенный расчет по всем сотрудникам. В форме 6-НДФЛ указывают доходы и суммы налога по ставкам 13, 30 и 35%, начисленные и удержанные по всем сотрудникам, нарастающим итогом с начала года.

Сведения о среднесписочной численности. Подаются в налоговую ежегодно. В отчет включают сотрудников, оформленных по трудовому договору и с основным местом работы у ИП.

Работники по гражданско-правовым договорам и внешние совместители в этом отчете не нужны. Срок работы значения не имеет: в расчете отражают тех, кто выполняет постоянную, временную или сезонную работу.

В упрощенном виде: чтобы рассчитать среднесписочную численность, нужно сложить число работников за каждый месяц и разделить сумму на 12. Результат округляют до целого. В расчете много нюансов, поэтому если работников много, то лучше привлекать бухгалтера.

Как вести бизнес по закону

И зарабатывать больше на своем деле. Подпишитесь на ежемесячную рассылку для предпринимателей и получайте важные статьи и новости о бизнесе

Расчет по страховым взносам (РСВ). Подается в налоговую каждый квартал. В этом отчете показывают, сколько страховых взносов предприниматель начислил за сотрудников. Включают взносы на обязательное пенсионное страхование (ОПС), медицинское (ОМС), страхование на случай временной нетрудоспособности и в связи с материнством (ВНиМ).

Сведения о стаже: СЗВ-СТАЖ и ОДВ-1. Подаются в пенсионный фонд один раз в год. Это форма со сведениями о страховом стаже всех работников.

Сведения о застрахованных лицах: СЗВ-М. Подаются в пенсионный фонд каждый месяц. В отчет включают всех работников, которые оформлены по следующим договорам:

- По трудовым и гражданско-правовым договорам.

- По договорам авторского заказа.

- По договорам об отчуждении исключительного права.

- По издательским лицензионным договорам.

- По лицензионным договорам о предоставлении права использования произведений науки, литературы, искусства.

Если предприниматель заказал дизайнеру сайт и заключил с ним договор об оказании услуг, дизайнера тоже нужно включить в СЗВ-М.

Сведения о трудовой деятельности: СЗВ-ТД. В 2020 году подаются в пенсионный фонд каждый месяц, следующий за месяцем, в котором:

- Предприниматель принял, уволил или перевел постоянного сотрудника.

- Сотрудник подал заявление о сохранении бумажной трудовой книжки или об отказе от нее.

- Сотруднику присвоили новую квалификацию.

4-ФСС. Подается в фонд социального страхования раз в квартал. В отчете 4-ФСС отражают взносы на травматизм — от 0,2 до 8,5%. Дополнительно нужно указывать информацию о больничных по производственным травмам, несчастных случаях на производстве, обязательных медосмотрах сотрудников.

Дополнительная отчетность ИП на УСН

В некоторых случаях предприниматели на упрощенной системе налогообложения должны подавать дополнительные отчеты.

Декларация по косвенным налогам. Ее сдают предприниматели, которые ввозят в Россию товары из ЕАЭС: Беларуси, Казахстана, Армении и Киргизии. Отчитываться в налоговую нужно каждый месяц, до 20 числа, следующего за месяцем, когда импортные товары приняли к учету.

Скачать форму декларации в системе «Консультант-плюс»

Декларация по НДС. Эту декларацию нужно подавать, если ИП на УСН по ошибке выставил счет-фактуру с выделенной суммой НДС или выступил в роли налогового агента по НДС. Такое бывает, если предприниматель покупает металлолом или макулатуру у продавца — плательщика НДС. Или если покупает или арендует землю, недвижимость напрямую у государства, региона или муниципалитета.

В этих случаях отчитываться по НДС нужно раз в квартал, до 25 числа.

Декларация по водному налогу. Ее подают, если есть основания для начисления, например при использовании воды из реки для полива полей. Декларацию сдают раз в квартал, до 20 числа.

Нулевая отчетность ИП на УСН

Бывает, что ИП открыто, но предприниматель не работает и ничего не зарабатывает. В таком случае он все равно сдает налоговую декларацию, ее называют нулевой.

УСН «Доходы». Предприниматели не заносят в нулевую декларацию уплаченные суммы страховых взносов и торгового сбора. Эти платежи уменьшают налог на упрощенке. При нулевых оборотах налога нет, поэтому уменьшать нечего.

УСН «Доходы минус расходы». ИП заносят в декларацию уплаченные страховые взносы и торговый сбор. При нулевых доходах эти расходы формируют убыток предпринимателя. Его можно внести в расходы в будущем, за счет чего снизить налог на упрощенке.

Например, предприниматель в 2018 году не работал, заплатил обязательные взносы на пенсионное и медицинское страхование — 32 385 Р. Доходов не было, поэтому год закончен с убытком 32 385 Р.

В 2019 году ИП возобновил работу. Его доходы — 800 000 Р, расходы — 500 000 Р. При расчете налога за 2019 год можно учесть убыток 2018 года.

Получаем налог УСН: 15% × (800 000 − 500 000 − 32 385) = 40 142 Р.

Этот убыток необязательно учитывать в следующем году: это можно сделать в течение 10 лет. Потом неиспользованный убыток сгорает.

Второй лист нулевой декларации для УСН «Доходы». Во всех полях нулевого отчета, которые остались незаполненными, нужно поставить прочерки

Второй лист нулевой декларации для УСН «Доходы». Во всех полях нулевого отчета, которые остались незаполненными, нужно поставить прочеркиДаже если у предпринимателя с нулевыми оборотами числятся только работники в отпуске за свой счет и он не начисляет им зарплату, отчетность все равно придется сдавать:

- В пенсионный фонд: сведения о сотрудниках СЗВ-М — ежемесячно, СЗВ-СТАЖ, ОДВ-1 — ежегодно.

- В налоговую: нулевой расчет по страховым взносам (РСВ) — ежеквартально, сведения о среднесписочной численности — раз в год.

- В фонд социального страхования: нулевую форму 4-ФСС — ежеквартально.

Пустые формы 6-НДФЛ, 2-НДФЛ сдавать не нужно.

Если предприниматель не вел деятельность, но забыл отправить работников в отпуск, по закону нужно начислять зарплату, платить с нее взносы и отчитываться по всем формам.

Штрафы за нарушения при сдаче отчетности по УСН

Если не сдавать отчетность вовремя или заполнять с грубыми ошибками, намеренно искажать данные — можно получить штраф. Собрали их все в таблицу.

Штрафы за нарушения при сдаче отчетности по УСН

| Нарушение | Штраф | Основание для штрафа |

|---|---|---|

| Опоздание со сдачей декларации по УСН, расчета по страховым взносам (РСВ), отчета 4-ФСС | от 5 до 30% суммы неуплаченного в срок налога или взноса за каждый полный либо неполный месяц просрочки, но не менее 1000 Р | ст. 119 НК РФ, ст. 26.30 ФЗ № 125-ФЗ |

| Непредставление по требованию налоговой КУДИР или опоздание со сдачей 2-НДФЛ, сведений о среднесписочной численности | 200 Р за каждую справку | ст. 126 НК РФ |

| Опоздание со сдачей 6-НДФЛ | 1000 Р за каждый полный либо неполный месяц просрочки | ст. 126 НК РФ |

| Непредставление прошитой и пронумерованной КУДИР | от 10 000 до 30 000 Р | ст. 120 НК РФ |

| Непредставление первичных документов, которые подтверждают расходы | от 10 000 до 30 000 Р | ст. 120 НК РФ |

| Занижение налоговой базы или базы для расчета страховых взносов из-за неверных подсчетов | 20% от суммы неуплаченного налога или взносов, но не менее 40 000 Р | ст. 120, ст. 122 НК РФ |

| Ошибки в 2-НДФЛ, 6-НДФЛ | 500 Р за каждый отчет | ст. 126.1 НК РФ |

| Опоздание со сдачей или ошибки в отчетах СЗВ-М и СЗВ-СТАЖ | 500 Р за каждого сотрудника, по которому не подали сведения | ч. 3 ст. 17 ФЗ № 27-ФЗ |

Опоздание со сдачей декларации по УСН, расчета по страховым взносам (РСВ), отчета 4-ФСС

Штраф

от 5 до 30% суммы неуплаченного в срок налога или взноса за каждый полный либо неполный месяц просрочки, но не менее 1000 Р

Основание для штрафа

ст. 119 НК РФ, ст. 26.30 ФЗ № 125-ФЗ

Непредставление по требованию налоговой КУДИР или опоздание со сдачей 2-НДФЛ, сведений о среднесписочной численности

Штраф

200 Р за каждую справку

Основание для штрафа

ст. 126 НК РФ

Опоздание со сдачей 6-НДФЛ

Штраф

1000 Р за каждый полный либо неполный месяц просрочки

Основание для штрафа

ст. 126 НК РФ

Непредставление прошитой и пронумерованной КУДИР

Штраф

от 10 000 до 30 000 Р

Основание для штрафа

ст. 120 НК РФ

Непредставление первичных документов, которые подтверждают расходы

Штраф

от 10 000 до 30 000 Р

Основание для штрафа

ст. 120 НК РФ

Занижение налоговой базы или базы для расчета страховых взносов из-за неверных подсчетов

Штраф

20% от суммы неуплаченного налога или взносов, но не менее 40 000 Р

Основание для штрафа

ст. 120, ст. 122 НК РФ

Ошибки в 2-НДФЛ, 6-НДФЛ

Штраф

500 Р за каждый отчет

Основание для штрафа

ст. 126.1 НК РФ

Опоздание со сдачей или ошибки в отчетах СЗВ-М и СЗВ-СТАЖ

Штраф

500 Р за каждого сотрудника, по которому не подали сведения

Основание для штрафа

ч. 3 ст. 17 ФЗ № 27-ФЗ

Для неверного расчета по страховым взносам есть послабление. Если предприниматель подал этот отчет вовремя, штрафа за неточные данные можно избежать. Налоговая отправит уведомление об ошибках — и с этого момента у предпринимателя будет 5 дней на исправление документа, если он подавал отчет в электронном виде, и 10 дней — если на бумаге.

Если у предпринимателя много сотрудников или нужно отчитываться по НДС, в документах легко ошибиться. Законы меняются, статьи устаревают — из-за этого потом могут быть проблемы с налоговой. Мы рекомендуем не решать сложные вопросы по статьям из интернета и обратиться к опытному бухгалтеру.

Бухгалтерское обслуживание в Тинькофф

Отчеты ООО на УСН в 2020 году: таблица

Отчетность 2020 УСН — это отдельная категория специальных отчетных форм, которые обязаны сдавать налогоплательщики, применяющие упрощенный режим налогообложения.

Налогоплательщикам, применяющим УСН, отчетность 2020 придется сдавать не только в адрес Федеральной налоговой службы, но и в другие контролирующие органы. Сроки и бланки отчетных форм устанавливаются в индивидуальном порядке. Но за просрочку или неверные сведения контролеры выставляют значительные штрафы и административные взыскания. Подробно определим формы и сроки сдачи отчетности УСН в 2020 году: отдельно для организаций и ИП.

Отчеты организаций

Большая часть юридических лиц, применяющих упрощенный режим налогообложения, имеют статус ООО — общество с ограниченной ответственностью. Для организаций предусмотрена индивидуальная отчетность ООО на УСН в 2020 году. Помимо итоговой бухгалтерской отчетности в ФНС и Росстат, предприятие на упрощенке обязано сдавать ежемесячные, квартальные и годовые отчетные формы.

Отчеты ООО на УСН в 2020 году, таблица 1

Помимо вышеперечисленных форм, субъекты обязаны отчитываться в территориальные органы статистики. Для организаций на УСН сроки сдачи отчетности в 2020 и состав форм утверждает Росстат. Узнавайте, какие формы необходимо сдавать вашей компании, на официальном сайте органов статистики. Потребуется только ИНН.

Отчеты предпринимателей

Обязательная отчетность ИП на УСН в 2020 без работников существенно сокращена. Индивидуальный предприниматель, в штате которого отсутствуют наемные сотрудники, обязан сдать в ИФНС только один бланк — налоговую декларацию по УСН. Срок предоставления — до 30.04.2020.

Коммерсанты не обязаны сдавать бухгалтерскую финансовую отчетность, так как эта категория налогоплательщиков освобождена от обязательного ведения бухгалтерского учета.

Если предприниматель для осуществления деятельности нанимает работников, то придется формировать дополнительные отчеты. Так называемая «зарплатная отчетность» или «отчеты работодателей» для ИП имеет аналогичный состав, что и для организаций.

ИП с работниками: отчетность для УСН в 2020 году, таблица 2

Форма | Срок сдачи | Куда сдавать |

|---|---|---|

Сведения о среднесписочной численности | До 21.01.2020 | ФНС |

Справки 2-НДФЛ | 01.03.2020 (признак 2) 01.04.2020 (признак 1) | |

Расчет 6-НДФЛ | До 30 числа первого месяца, следующего за отчетным кварталом | |

Единый расчет по страховым взносам | Не позднее последнего дня месяца, следующего за отчетным кварталом | |

СЗВ-М | До 15 числа следующего месяца | ПФР |

СЗВ-СТАЖ | Не позднее 01.03.2020 | |

4-ФСС на бумаге | До 20 числа первого месяца, следующего за отчетным кварталом | Соцстрах |

4-ФСС электронный формат | До 25 числа месяца, следующего за отчетным кварталом |

Если последняя дата предоставления информации выпадает на выходной, праздничный нерабочий день, то сдать отчет разрешено в первый рабочий день. Это общепринятые нормы. Но контролеры не рекомендуют откладывать сдачу отчетов на последний день. А для отдельных форм предусмотрено новое обязательное условие — отчетный документ должен быть принят, то есть получено официальное уведомление от контролирующего органа. Такие правила действуют для пенсионных отчетов, начиная с 3 квартала 2018.

Подробнее об УСН

- рекомендации и помощь в решении вопросов

- нормативные документы

- формы и образцы их заполнения

Причины выбора упрощенной системы НО

Налоговая отчетность по упрощенной системе налогообложения (УСН) подразумевает освобождение от уплаты ряда налогов, но сохраняет необходимость перечисления НДФЛ с зарплаты нанятых работников. «Упрощенка» дает возможность выбора оптимальной налоговой ставки, снижает налоговую нагрузку и упрощает ведение бухгалтерского учета. Налоговая отчетность по УСН наиболее подходит для ведения малого и среднего бизнеса.

Кто может применять упрощенную систему

Упрощенную систему налогообложения могут применять как ИП, так и юридические лица. Ставка налога для налоговой отчетности по упрощенке зависит от выбранного объекта налогообложения.

- С объекта «доходы» исчисляется 6% налог. Налоговой базой здесь является денежное выражение всех доходов организации или ИП.

- С объекта «доходы минус расходы» уплачивается 15% налог, который может варьироваться в меньшую сторону региональными законами. В этом случае налоговой базой является разница доходов и расходов.

Сроки сдачи налоговой отчетности при УСН

Налоговая отчетность по УСН сдается 1 раз в год. Организации должны предоставить налоговую декларацию и оплатить рассчитанный в ней налог не позднее 31 марта года, следующего за истекшим отчетным годом. ИП обязаны отчитаться о результатах работы не позднее 30 апреля года, следующего за отчетным годом. До этого все субъекты на упрощенке должны уплатить налог авансом за три отчетных периода (квартал, полугодие и 9 месяцев). Эти авансовые платежи будут перенаправлены в счет погашения итогового налога за весь год.

Необходимо знать! В 2019 году последний срок сдачи годовой налоговой отчетности ИП по упрощенке сдвигается до 30 апреля. Для юридических лиц дата сдвигается: последний отчетный день – 01 апреля.

Формы и бланки налоговой отчетности УСН

Актуальная форма годовой декларации утверждена Приказом ФНС России от 26.02.2016 № ММВ-7-3/99@ и заполняется строго по требованиям ФНС. Исправления не допускаются. Сформированные бумаги подаются в ИФНС лично, по почте с описью всех вложений или в электронном виде посредством телекоммуникационных каналов связи.

Способы расчета налога

Если ИП или ООО, работающие по УНС с объектом налогообложения «доходы минус расходы», несли за 2018 год только убытки, им необходимо уплатить минимальный налог. Минимальный налог для налоговой отчетности по упрощенке составляет 1% от всех полученных субъектом доходов. В следующем отчетном году убыток можно будет включить в раздел расходов.

Потому как упрощенная система налогообложения – это полноценный налоговый режим, он может быть совмещен только с ЕНВД и ПСН. В такой ситуации при подготовке налоговой отчетности следует очень аккуратно подойти к вопросу разделения расходов в сдаваемой декларации. Если у ИП присутствуют смежные расходы, которые одновременно относятся и к деятельности по УСН, и к иным видам деятельности, их нужно разбить на две части, пропорциональные полученным годовым доходам.

Другие формы сдачи отчетности при УСН

Налоговая декларация по УСН по итогам года является основным отчетным документом для субъектов на упрощенке. Тем не менее, крайне важно вовремя сдавать иные отчеты в контролирующие структуры.

- Не позднее 1 апреля в ИФНС сдаются сведения о доходах физических лиц, начисленных им зарплатах и удержанных налогах за предшествующий календарный год. С 2016 года эти сведения подаются еще и ежеквартально. Отчеты заполняются по форме 2-НДФЛ.

- Отдельно готовятся декларации для уплаты земельного, имущественного, транспортного и некоторых иных налогов.

- Раз в квартал подаются отчеты по взносам в Пенсионный фонд и Фонд социального страхования. С 2016 года в ПФР ежемесячно еще требуется направлять информацию о наемных сотрудниках – ФИО, ИНН, СНИЛС.

- В территориальные органы статистики ежеквартально пишется отчет по форме N ПМ.

Стоимость услуг

Хотя УНС значительно сокращает налоговую и бухгалтерскую нагрузку на ИП и юридических лиц, этот режим налогообложения может таить немало подводных камней и неочевидных условий. Чтобы разобраться во всех тонкостях упрощенки, составить оптимальный план ведения бухгалтерии и научиться безошибочно заполнять налоговые отчетности рекомендуем обратиться к грамотным специалистам. Бухгалтеры компании «БАЛИОТ» проконсультируют Вас по любым вопросам работы на упрощенной системе налогообложения, помогут с подготовкой квартальных и годовых документов и сдачей декларации в налоговую инспекцию.

Если у Вас есть вопросы, мы готовы ответить на них по телефону +7(495)127-7398. Вы также можете отправить заявку с сайта, и мы обязательно Вам перезвоним!

ООО на УСН. Бухгалтерская и налоговая отчетность

ООО на УСН, освобождены от некоторых отчетов по сравнению с теми, кто работает на общей системе (ОСНО). Рассмотрим, какую отчетность и в какие сроки должны сдавать компании, применяющие УСН.

Бухгалтерская отчетность ООО на УСН

При сдаче финансовой отчетности применяемая система налогообложения роли не играет. Можно только отметить, что УСН обычно пользуются представители малого бизнеса. А они сдают бухгалтерскую отчетность без приложений и по сокращенной форме.

Но сроки для «малых» бизнесменов остаются такими же, как и их более «крупных» коллег. Предоставить финансовую отчетность необходимо до 31 марта. За 2018 год это можно было сделать двумя способами – в бумажном и электронном виде.

За 2019 год отчитаться «на бумаге» смогут лишь субъекты малого предпринимательства. Все остальные будут обязаны воспользоваться электронным способом. А отчетность за 2020 год и далее абсолютно все организации должны будут отправлять только онлайн.

Раньше все организации были обязаны направлять 2 экземпляра бухгалтерской отчетности – в ИФНС по месту регистрации и Росстат. Но, начиная с отчетов за 2019 год, останется лишь один обязательный адресат — ИФНС.

Формы бухгалтерской отчетности утверждены приказом Минфина РФ от 02.07.2010 № 66Н.

Обязательная налоговая отчетность ООО на УСН

ООО на УСН обязаны направлять в ИФНС декларацию по «упрощенке». Она сдается раз в год – в срок до 31 марта, хотя авансовые платежи по налогу нужно перечислять ежеквартально (приказ ФНС РФ от 26.02.2016 № ММВ-7-3/99@).

Даже в случае отсутствия деятельности нужно предоставить «нулевую» форму, чтобы избежать штрафа.

Дополнительная налоговая отчетность ООО на УСН

ООО на УСН освобождены от НДС. Однако, в ряде ситуаций и они обязаны платить этот налог (импорт, операции по договорам о совместной деятельности и т.д.).

Во всех указанных случаях, нужно заполнить и декларацию по НДС (приказ ФНС РФ от 28.12.2018 № СА-7-3/853@).

В общем случае «упрощенцы» освобождены от налога на прибыль. Но в отдельных случаях (например, при получении дивидендов) налог на прибыль платят все юридические лица. А значит — нужно сдавать и декларацию (приказ ФНС РФ от 19.10.2016 № ММВ-7-3/572@).

Также ООО на УСН обязаны платить и налог на имущество, но лишь для тех объектов, которые облагаются, исходя из их кадастровой стоимости. Декларация по налогу на имущество сдается ежеквартально (приказ ФНС РФ от 04.10.2018 № ММВ-7-21/575).

В случае наличия налоговой базы по земельному и транспортному налогам все ООО на УСН обязаны ежегодно отчитаться перед налоговой инспекцией в срок до 1-го февраля (приказы ФНС РФ от 10.05.2017 № ММВ-7-21/347@ и от 05.12.2016 № ММВ-7-21/668@).

Отчетность ООО на УСН, связанная с персоналом

Отчетность, связанная с персоналом, не зависит от налогового режима и будет общей для всех работодателей.

В случае, когда ООО на УСН выплачивает заработную плату или иной вид дохода хотя бы одному физическому лицу, оно является налоговым агентом и должно отчитаться по НДФЛ. По этому налогу предусмотрено 2 вида отчетов.

Форма 6-НДФЛ сдается ежеквартально и содержит суммы начисленного и удержанного НДФЛ в целом (приказ ФНС РФ от 14.10.2015 года № ММВ-7-11/450@).

Справка 2-НДФЛ направляется раз в год до 1 марта (приказ ФНС РФ от 02.10.2018 № ММВ-7-11/566@). Этот отчет показывает данные по выплатам и начисленному налогу по каждому физическому лицу отдельно.

Нулевые формы по отчетам, связанным с НДФЛ, сдавать не нужно (письмо ФНС РФ от 23.03.2016 г. № БС-4-11/490). А вот единый расчет по страховым взносам (РСВ) придется сдать в налоговую инспекцию и в случае отсутствия начислений.

РСВ ООО на УСН сдает ежеквартально в срок до 30-го числа месяца, следующего за отчетным. Отчет содержит в себе информацию о страховых взносах, начисленных по каждому сотруднику организации (кроме «травматизма»). Форма утверждена приказом ФНС от 10.10.2016 № ММВ-7-11/551@.

Взносы «на травматизм» отражаются в отдельном отчете 4-ФСС, который сдается не в ИФНС, как все предыдущие формы, а в сам фонд. При сдаче 4-ФСС нужно учитывать, что сроки зависят от способа предоставления: до 20-го числа месяца, следующего за отчетным периодом — на бумажном носителе и до 25-го числа — в электронном виде (приказ ФСС РФ от 07.06.2016 № 381). Но отчитаться «на бумаге» имеют право только «микробизнесмены» с численностью сотрудников до 25 человек.

В Пенсионный фонд РФ организациям приходится отчитываться ежемесячно. Форму СЗВ-М нужно сдавать не позднее 15-го числа (постановление Правления ПФ РФ от 01.02.2016 № 83п). СЗВ-стаж сдается ежегодно в срок не позднее 1 марта (постановление Правления ПФ РФ от 06.12.2018 № 507 П).

В самом начале года — до 20 января все ООО на УСН обязаны отчитаться о среднесписочной численности (приказ ФНС РФ от 29.03.2007 № ММ-3-25/174@).

Сводная таблица по всем видам отчетности ООО на УСН

Ниже приведен перечень всех отчетов, которые должно сдавать ООО на УСН. Кроме перечисленных выше форм, таблица дополнена справкой, подтверждающей основной вид деятельности. (приказ Минздравсоцразвития России от 31.01.2006 № 55). Ее необходимо подавать в ФСС РФ ежегодно до 15 апреля с приложением копии бухгалтерской отчетности. Сотрудники фонда, исходя из подтвержденного вида деятельности, установят тариф взносов «на травматизм» на текущий год

| Бухгалтерская отчетность ООО на УСН | |

| Бухгалтерский баланс, форма № 2, приложения | ежегодно до 31 марта |

| Обязательная налоговая отчетность ООО на УСН | |

| Декларация по УСН | ежегодно до 31 марта |

| Дополнительная налоговая отчетность ООО на УСН | |

| Декларация по НДС | ежеквартально до 25-го числа |

| Декларация по налогу на прибыль | ежеквартально до 28-го числа, за год — до 28 марта |

| Декларация по налогу на имущество | ежеквартально до 30-го числа, за год — до 30 марта |

| Декларация по транспортному налогу | ежегодно до 1 февраля |

| Декларация по земельному налогу | ежегодно до 1 февраля |

| Отчетность ООО на УСН, связанная с персоналом | |

| 6-НДФЛ | ежеквартально до конца следующего месяца, за год – до 1 марта |

| 2-НДФЛ | ежегодно до 1 марта |

| Расчет по страховым взносам | ежеквартально до 30-го числа |

| 4 ФСС | ежеквартально – до 20-го (25-го)* числа |

| СЗВ-М | ежемесячно до 15-го числа |

| СЗВ-стаж | ежегодно до 1 марта |

| Среднесписочная численность | ежегодно до 20 января |

| Прочие | |

| Подтверждение основного вида деятельности | ежегодно до 15 апреля |

* первая дата для сдачи «на бумаге», вторая – для электронного формата.

Важно!

При составлении отчетности необходимо помнить про правило переноса сроков, установленное п. 7 ст. 6.1 НК РФ. Если крайний день сдачи любой формы приходится на выходной или праздник, то отчет можно сдать в ближайший рабочий день.

Вывод

В целом использование специального налогового режима упрощает работу организации и снижает фискальную нагрузку.

Но само количество отчетов для ООО на УСН уменьшается незначительно. Бухгалтерская отчетность и формы, связанные с персоналом, не отличаются от применяемых при ОСНО.

В общем случае вместо двух деклараций (по НДС и налогу на прибыль) нужно будет сдать одну по УСН.

Но при определенных условиях ООО на УСН платят и общие налоги. Поэтому может получиться, что количество отчетов при «упрощенке» будет даже больше, чем при ОСНО.

ИП на УСН. Бухгалтерская и налоговая отчетность

ИП имеет право перейти на УСН, если условия для перехода соответствуют виду деятельности предпринимателя и другим параметрам. Рассмотрим, какую отчетность и в каких случаях должен сдавать ИП на УСН.

Бухгалтерская отчетность ИП на УСН

ИП, в отличие от ООО, не обязаны вести бухгалтерию (ст. 6 закона от 06.12.2011 № 402-ФЗ). «Заменой» бухучета для ИП являются налоговые регистры. Например, для УСН это — книга учета доходов и расходов.

Однако некоторые предприниматели предпочитают вести бухгалтерию добровольно. Это не только дает полную картину финансового положения, но и помогает подготовить документы для получения кредитов или участия в тендерах.

Но в любом случае ИП, независимо от налогового режима, не обязаны составлять финансовую отчетность.

Обязательная налоговая отчетность ИП на УСН

ИП на УСН обязан направить декларацию в налоговую инспекцию ежегодно до 30 апреля (приказ ФНС от 26.02.2016 № ММВ-7-3/99@). При этом не следует забывать, что авансовые платежи по УСН нужно платить ежеквартально. Даже если деятельность по «упрощенке» не ведется, «нулевую» декларацию обязательно нужно сдать.

Дополнительная налоговая отчетность ИП на УСН

«Упрощенка» в общем случае подразумевают отсутствие НДС. Но даже при ее использовании придется заплатить этот налог в случае импорта продукции или заключении договора о совместной деятельности.

Во всех этих случаях ИП на УСН обязан сдать декларацию по НДС (приказ ФНС РФ от 28.12.2018 № СА-7-3/853@). На это ему отводится 25 дней после окончания отчетного квартала.

Транспортный, земельный и налог на имущество предприниматели платят только, если по ним есть облагаемая база. Порядок начисления по этим обязательным платежам для ИП такой же, как и у «обычных» физических лиц – на основании налогового уведомления от ИФНС. Поэтому декларации по всем этим видам налогов ИП в любом случае не сдают.

Отчетность ИП на УСН с наемными работниками

Когда ИП выступает в качестве работодателя, он выплачивает своим работникам заработную плату. По всем видам выплат, связанным с персоналом, предприниматель обязан отчитаться перед налоговой инспекцией, Фондом социального страхования (ФСС) и Пенсионным фондом.

В ИФНС предприниматель подает форму 6-НДФЛ, содержащую в себе общие сведения о начисленных доходах персонала и удержанном подоходном налоге (приказ ФНС РФ от 14.10.2015 года № ММВ-7-11/450@). На это ИП отводится 30 дней после истечения отчетного квартала. Годовую форму можно сдать позднее – до 1 марта.

Также ежегодно до 1 марта предприниматель отправляет справку 2-НДФЛ с «персональными» данными о выплатах сотрудникам и удержанном налоге (приказ ФНС РФ от 02.10.2018 № ММВ-7-11/566@).

Кроме того, ИП на УСН сдает налоговикам расчет по страховым взносам, которые были начислены за отчетный период на все виды доходов персонала (приказ ФНС РФ от 10.10.2016 № ММВ-7-11/551@). Сделать это предприниматель обязан ежеквартально в течение 30 дней после окончания отчетного периода.

Также в налоговую инспекцию предприниматели до 20 января должны предоставить сведения о среднесписочной численности персонала (приказ ФНС РФ от 29.03.2007 № ММ-3-25/174@).

В ФСС РФ предприниматели отчитывается по взносам «на травматизм». Форму 4-ФСС можно направить в бумажном виде в течение 20 дней по окончании отчетного периода и в течение 25 дней в электронном виде (приказ ФСС РФ от 07.06.2016 № 381). «Бумажный» вариант разрешен только в случае, когда число получателей выплат не превышает 25 человек.

В ПФР предприниматель обязан отчитываться каждый месяц до 15-го числа. Краткая форма СЗВ-М утверждена постановлением Правления ПФ РФ от 01.02.2016 № 83п. Обобщенная форма СЗВ-стаж направляется в фонд до 1 марта (постановление Правления ПФ РФ от 06.12.2018 № 507п).

Если ИП работает самостоятельно, то есть не является работодателем, он не должен отправлять в контролирующие органы отчеты по персоналу. Такой предприниматель обязан сдавать лишь налоговую отчетность.

Сводная таблица по всем видам отчетности ИП на УСН

В данном разделе представлена таблица отчетности, которую ИП на УСН должны сдавать в контролирующие органы.

| Бухгалтерская отчетность ИП на УСН | |

| Бухгалтерский баланс, форма № 2, приложения | Не нужно сдавать |

| Обязательная налоговая отчетность ИП на УСН | |

| Декларация по УСНО | Ежегодно до 30 апреля |

| Дополнительная налоговая отчетность ИП на УСН | |

| Декларация по НДС | Ежеквартально до 25-го числа |

| Декларация по налогу на имущество | Декларации для физических лиц не предусмотрены |

| Декларация по транспортному налогу | |

| Декларация по земельному налогу | |

| Отчетность ИП на УСН, связанная с персоналом | |

| 6-НДФЛ | Ежеквартально до конца следующего месяца, за год – до 1 марта |

| 2-НДФЛ | Ежегодно до 1 марта |

| Расчет по страховым взносам | Ежеквартально до 30-го числа |

| 4-ФСС | Ежеквартально до 20-го (25-го)* числа |

| СЗВ-М | Ежемесячно до 15-го числа |

| СЗВ-стаж | Ежегодно до 1 марта |

| Среднесписочная численность | Ежегодно до 20 января |

* Первая дата для бумажного формата, вторая – для электронного.

Важно!

Согласно п. 7 ст. 6.1 НК РФ, любой отчет, срок сдачи которого приходится на выходные или праздничные дни, можно сдать в первый рабочий день.

Вывод

Для ИП количество отчетных форм существенно зависит от применяемого налогового режима и наличия наемных работников.

Если ИП на УСН нанимает персонал, то число отчетов резко возрастает, хотя все равно будет меньше, чем для юридического лица в аналогичной ситуации.

Избыточный вес может повлиять на сон, а плохой сон может увеличить его вес. Исследователи из Медицинской школы Университета Джона Хопкинса изучили 77 добровольцев с избыточным весом, страдающих преддиабетом или диабетом 2 типа. У многих были проблемы с получением качественного сна. Половина группы придерживалась диеты для похудения и программы упражнений, а другая половина просто следовала диете. Через 6 месяцев обе группы потеряли в среднем 15 фунтов и снизили жир на животе на 15%.Исследователи пришли к выводу, что сокращение жира на животе является хорошим способом улучшить сон. 35

Апноэ во сне — это нарушение сна, при котором спящий испытывает апноэ или паузы в дыхании во время сна. Люди, страдающие апноэ во сне, часто громко храпят, много раз прекращают дышать ночью, часто просыпаются с сухим ртом и / или головной болью, устают в течение дня и испытывают проблемы с фокусировкой. Вероятность возникновения апноэ во время сна увеличивается из-за избыточного веса, поскольку жир вокруг верхних дыхательных путей может блокировать дыхательные пути, особенно когда они спят на спине.

- 20-летний обзор детей в возрасте 6-17 лет с заболеваниями, связанными с ожирением, показал, что количество выписанных из больницы больных с апноэ во сне увеличилось на 436%.

- 18 миллионов взрослых американцев страдают апноэ во сне.

- Исследование, проведенное в 1999 году в Чикагском университете, показало, что задолженность по сну, накопленная за несколько дней, может замедлить обмен веществ и нарушить уровень гормонов. 11 здоровых молодых людей были ограничены 4-6 часами сна в сутки. Их способность перерабатывать сахар в крови в некоторых случаях снизилась до уровня диабетиков. 33

- Исследование когорты сна в Висконсине показало, что короткий сон был связан с снижением уровня лептина на 15,5% и повышением уровня грелина на 14,9%. Лептин — это гормон, который подавляет аппетит, а грелин стимулирует аппетит, увеличивает потребление пищи и способствует накоплению жира. 34

- Исследователи из Ореганского государственного университета обнаружили, что люди, которые тренируются по 150 минут в неделю, спали лучше и чувствовали себя более бодрыми в течение дня по сравнению с теми, кто этого не делает. 35

- Исследователи Гульельмо Беккути и Сильвана Паннайн объясняют, что последние эпидемиологические и лабораторные данные подтверждают предыдущие выводы о связи между потерей сна и повышенным риском ожирения.Было показано, что потеря сна приводит к снижению чувствительности к инсулину, повышению вечерних уровней кортизола (гормона стресса, который мешает спать), повышению уровня грелина (повышение аппетита) и снижению уровня лептина (снижение чувства насыщения). Они также объясняют, что распространенность ожирения в мире удвоилась с 1980 года, и эта эпидемия сопровождается тенденцией снижения сна. 36

- 6-летнее итальянское исследование показало, что за каждый дополнительный час сна частота случаев ожирения снижалась на 30%. 36

- Недостаток сна может негативно повлиять на привычки питания. Одно исследование показало увеличение потребления калорий у 12 здоровых взрослых людей с нормальным весом после 4 часов сна. 37

- Другое исследование сообщило о 14% -ном увеличении потребления калорий, особенно углеводов у 10 здоровых взрослых, которые проспали 4,5 часа. 38

Проблемы со сном очень распространены у людей с тревожными расстройствами и депрессией. Некоторые тревожные расстройства, такие как генерализованное тревожное расстройство и посттравматическое стрессовое расстройство, даже включают в свои определения ночные кошмары или бессонницу.

Тревога обычно действует как тревожный звонок для потенциальной опасности, но при тревожных расстройствах тревоги могут быть интенсивными, частыми или даже непрерывными. Этот уровень возбуждения приводит к проблемам со сном.

- От 24 до 36% страдающих бессонницей имеют тревожное расстройство, в то время как от 27% до 42% страдающих гиперсомнией имеют тревожные расстройства. 40

- В другом исследовании исследователи обнаружили, что бессонница появилась до тревожного расстройства у 18% пациентов.В 38,6% случаев тревога и тревожное расстройство возникали примерно в одно и то же время. В 43,5% случаев беспокойство возникало до бессонницы. 40

- Исследование, опубликованное в Архиве общей психиатрии, показало, что 68% испытуемых испытывали трудности с засыпанием, а 77% имели беспокойный сон. 41

Отношение шансов для специфических тревожных расстройств, связанных с нарушениями сна на протяжении всей жизни (адаптировано из Breslau et al. , 39, ). 40

| тревожное расстройство | Бессонница Один | Гиперсомния В одиночку | Оба |

|---|---|---|---|

| Генерализованное тревожное расстройство | 7.0 (2,8-17,2) | 4,5 (1,5-15,3) | 4,8 (1,5-15,2) |

| Паническое расстройство | 5,3 (2,0-13,6) | 4,3 (1,3-14,8) | 8,5 (3,1-23,5) |

| обсессивно-компульсивное расстройство | 5,4 (2,0-14,8) | 1,2 (0,1-9,7) | 13,1 (4,8-35,7) |

| Фобическое расстройство | 1,5 (1,0-2,3) | 29 (1,8-4,8) | 4.0 (2,5-6,5) |

| Любое тревожное расстройство | 2,4 (1,6-3,5) / т> | 3,3 (2,0-5,4) | 4,5 (2,8-3,7) |

- Большинство пациентов с паническим расстройством испытывают ночные приступы паники. Во время сна происходит до 18% приступов паники. Амбулаторные изменения сердечного ритма у пациентов с приступами паники. 42

- По оценкам, от 60% до 70% пациентов с общим тревожным расстройством (GAD) предполагают, что бессонница является одним из основных аспектов GAD. 43

- Страдающие посттравматическим стрессовым расстройством (ПТСР) часто жалуются на ночные кошмары и бессонницу. Подсчитано, что у 96% выживших в Холокосте была бессонница, а у 83% — периодические ночные кошмары. 44

- Одно исследование показало, что страдающие ПТСР считают, что они лежали без сна более половины ночи. 45

Депрессия и плохой сон происходят так часто, что исследователи не уверены, является ли один причиной другого, или они просто связаны.И бессонница, и слишком много сна могут быть признаками депрессии.

- Подсчитано, что 75% пациентов с депрессией также страдают бессонницей. 46

- По данным Национального фонда сна, риск развития депрессии у людей с бессонницей в 10 раз выше, чем у тех, кто получает достаточно спокойного сна.

- По данным журнала Lancet Psychiatry, люди с психическими расстройствами показали улучшение от увеличения количества и качества сна.

- Ночные совы более склонны к депрессии по сравнению с ранними пташками, и исследователи не уверены, почему.

- Японское исследование, проведенное в 2006 году, проанализировало данные 24 686 человек в возрасте от 20 лет и старше и обнаружило, что люди, которые спят менее 6 часов и более 8 часов, склонны к депрессии, создавая U-образную связь с симптомами депрессии. 47

Статистика сна — данные о сне и нарушениях сна

Ниже приводится подборка интересных статистических данных , которые относятся к сну и нарушениям сна . Из этого списка станет очевидным, что в нашем обществе существует много проблем со сном и сонливостью. Последствия нарушения сна и сонливости для общественного здравоохранения ошеломляют.

Статистика нарушений сна:

50-70 миллионов взрослых в США имеют расстройства сна .

48,0% сообщают храпят .

37,9% сообщили о неумышленном засыпании в течение дня , по крайней мере, один раз в предыдущем месяце.

4,7% сообщили, что засыпали или засыпали во время вождения хотя бы раз в предыдущем месяце.

Сонное вождение является причиной 1550 смертельных случаев и 40 000 несмертельных травм ежегодно в Соединенных Штатах.

Бессонница является наиболее распространенным специфическим нарушением сна, с кратковременными проблемами, о которых сообщают около 30% взрослых, и хронической бессонницей на 10%

25 миллионов U.S. у взрослых обструктивного апноэ во сне

9-21% из женщин имеют обструктивного апноэ сна

24-31% из мужчин имеют обструктивного апноэ сна

3-5% от общей доли ожирения у взрослых может быть связано с короткого сна

Процент CPAP пользователей, которые привержены терапии: 66%

Процент взрослых, использующих мелатонина : 1.3%

Процент бактерий, которые очистители CPAP утверждают, что убивают : 99%

Заболеваемость нарколепсией: 50 на 100 000 человек

Процент, сообщивший, что храп улучшился в постели у партнера с помощью продвигающего храпа устройства нижней челюсти: 70%

Статистика депривации сна:

37% детей в возрасте от 20 до 39 лет сообщают о короткой продолжительности сна

40% детей в возрасте 40-59 лет сообщают о продолжительности сна

35.3% взрослых сообщают о <7 часах сна в течение типичного 24-часового периода.

100000 смертей происходят каждый год в больницах США из-за медицинских ошибок и лишения сна , как было показано, вносят значительный вклад.

Потребности во сне по возрастной группе:

Взрослый: 7 — 9 часов

Подросток: 8 — 10 часов

Ребенок 6 — 12 лет : 9-12 часов

Ребенок от 3 до 5 лет: 10 — 13 часов (включая дремоту)

Ребенок 1 — 2 года: 11 — 14 часов (включая дремоту)

Младенцы 4-12 месяцев: 12-16 часов (включая дремоту)

Список литературы

Институт медицины. Нарушения сна и лишение сна: неудовлетворенная проблема общественного здравоохранения . Вашингтон, округ Колумбия: Пресса Национальных Академий; 2006.

http://www.cdc.gov/mmwr/PDF/wk/mm6008.pdf

https://www.ncbi.nlm.nih.gov/pmc/articles/PMC4346655/#B4

http://www.aasmnet.org/articles.aspx?id=5043

Министерство транспорта США, Национальная администрация безопасности дорожного движения, Национальный центр исследований нарушений сна, Национальный институт сердца, легких и крови.Сонливое вождение и автомобильные аварии [веб-сайт Национальной администрации безопасности дорожного движения]. Доступно по адресу http://www.nhtsa.gov/people/injury/drowsy_driving1/Drowsy.html#NCSDR/NHTSA

.http://www.ncbi.nlm.nih.gov/pmc/articles/PMC3655374/

http://www.aasmnet.org/Resources/pdf/Pediatricsleepdurationconsensus.pdf, http://www.aasmnet.org/resources/pdf/pressroom/Adult-sleep-duration-consensus.pdf

совет сертифицированных сна М.Д. врачей, ученых, редакторов и писателей для ASA.

Последние сообщения от авторов и рецензентов ASA (см. Все) ,Современный режим ожидания SleepStudy | Microsoft Docs

- 9 минут, чтобы прочитать

В этой статье

Начиная с Windows 8.1, программный инструмент SleepStudy стал доступен как компонент входящих сообщений на всех ПК с Windows, которые реализуют современную модель питания в режиме ожидания.SleepStudy может измерять современную производительность в режиме ожидания с минимальным воздействием. Подробности о содержании отчета можно найти ниже.

Посмотрите это видео, чтобы узнать, как использовать SleepStudy для поиска и исправления компонентов, приводящих к неожиданному разряду батареи.

Работа системы слежения и разрядка аккумулятора в современном режиме ожидания могут быть затруднены, поскольку само отслеживание может вызвать ненужную активность и разрядку аккумулятора. Например, традиционное ведение журнала на диске имеет нежелательный побочный эффект, который вызывает чрезмерное использование батареи, когда диск активирован для ведения журнала.В отличие от этого, инструмент SleepStudy разработан таким образом, чтобы избежать генерирования активности, которая может помешать современной производительности в режиме ожидания, которую он измеряет.

Самый подробный способ измерения энергопотребления в современном режиме ожидания — это использование инструментальной системы, которая представляет собой физическую систему, имеющую измерительные выводы, подключенные к каждой основной аппаратной подсистеме, представляющей интерес. Однако тестирование с таким уровнем детализации во многих случаях нецелесообразно из-за затрат на проектирование, и системы, которые уже были проданы клиентам, как правило, не могут быть протестированы таким образом.

Инструмент SleepStudy предоставляет обзорную информацию о каждом современном режиме ожидания. Эта информация включает в себя активное время, время простоя и потребляемую мощность. Сеанс начинается, когда система входит в современное состояние ожидания, и заканчивается, когда она выходит из этого состояния.

SleepStudy также предоставляет информацию первого уровня о причинах действий, которые происходят во время каждого современного резервного сеанса. Эта функция позволяет легко исследовать длительные действия.

Информация о батарее : Каждый отчет SleepStudy завершается информацией о конфигурации батареи системы.В дополнение к названию и производителю эта информация включает в себя размер батареи и проектную емкость. Размер батареи и емкость устройства особенно важны для SleepStudy, поскольку они учитываются при оценке срока службы батареи в режиме ожидания.

В некоторых случаях коэффициент мощности будет превышать 100 процентов. Это ожидается и будет меняться со временем по мере изменения химического состава батареи.

Для получения дополнительной информации о запуске SleepStudy и интерпретации результатов, пожалуйста, обратитесь к следующим видео:

Запуск SleepStudy

Инструмент SleepStudy запускается из окна командной строки и прост в использовании.SleepStudy выводит простой для чтения отчет в формате HTML.

Чтобы запустить SleepStudy, откройте окно командной строки от имени администратора и введите следующую команду:

powercfg.exe / SleepStudy

В ответ на эту команду встроенный инструмент командной строки powercfg.exe создает файл HTML с именем Sleepstudy-report.html в текущем рабочем каталоге.

Дополнительные параметры

По умолчанию отчет SleepStudy охватывает последние три дня работы системы.Чтобы изменить продолжительность, охватываемую отчетом SleepStudy, используйте параметр / duration инструмента powercfg.exe. С помощью этой опции вы указываете дополнительный параметр — количество дней (до 28), охватываемых отчетом SleepStudy.

Например, чтобы создать отчет SleepStudy за последние семь дней работы системы, откройте окно командной строки от имени администратора и введите следующую команду:

powercfg / sleepstudy / продолжительность 7

Для получения дополнительной информации о powercfg.exe, смотрите параметры командной строки Powercfg.

SleepStudy Отчеты с поддержкой TShell

Вы также можете создавать отчеты SleepStudy для мобильных изображений, которые поддерживают TShell: подключитесь к TShell, перейдите в доступный для записи каталог в разделе данных (например, ‘cd c: \ data \’)

Выполните следующую команду:

powercfg / sleepstudy / xmlСкопируйте sleepstudy-report.xml , созданный в локальном каталоге, на хост-компьютер.

Выполните следующую команду:

powercfg / sleepstudy / transformxml <путь к sleepstudy-report.xml>

Трассировки для исследования сна автоматически генерируются на мобильном телефоне для сеансов отключения экрана более 10 минут и сохраняются в течение последних 7 дней. Отчеты по умолчанию содержат последние 3 дня, но могут быть расширены с помощью флага «/ duration».

Подробности отчета

Отчет SleepStudy организован в виде серии современных резервных сессий.Современный резервный сеанс определяется как один случай выключения и повторного включения экрана.

Для каждого сеанса в верхней части отчета предоставляется обзор с гиперссылкой на подробный раздел для каждого сеанса в отчете HTML.

Отчет SleepStudy также содержит:

- Статическая информация о конфигурации аппаратной платформы, ее операционной системы и версии прошивки.

- Графическое представление о тенденции использования за последние 72 часа.

- Сводная таблица каждого современного резервного сеанса, которая включает в себя:

- Время начала сеанса, время окончания и продолжительность.

- Источник питания (от сети переменного тока или от батареи).

- Потребляемая мощность батареи и средняя потребляемая мощность.

- Подробная информация для каждой современной резервной сессии, которая включает в себя:

- Информация, содержащаяся в сводной таблице.

- Гистограмма простоя.

- Пять самых активных компонентов («главные нарушители») в современном режиме ожидания.Информация, показанная для каждого компонента, включает тип компонента, имя и путь к устройству (если применимо).

- Информация о конфигурации батареи системы, включая расчетную емкость и количество циклов.

В оставшейся части этого раздела описывается пример отчета SleepStudy и объясняется, как интерпретировать отчет и понять информацию, которая в нем содержится.

Системная информация

Каждый отчет SleepStudy начинается с базовой информации о системе, которая включает имя системы и версию прошивки.Эта информация важна, потому что изменения в операционной системе, встроенном программном обеспечении и BIOS могут оказать существенное влияние на современный резервный ресурс батареи.

Тенденции использования

Каждый отчет SleepStudy содержит графическое представление использования системы, включающее современные периоды ожидания.

График имеет цветовую кодировку. Зеленый, оранжевый и красный сегменты соответствуют низкой, средней и высокой активности системы, соответственно.

Период по умолчанию, который охватывает график, составляет три дня.

График состоит из пунктирных, сплошных сегментов и сегментов без линий, которые указывают мощность переменного тока, заряд батареи и периоды отключения системы соответственно. Следующая легенда графика включена в каждый отчет SleepStudy.

Сводная информация

Каждый отчет SleepStudy включает в себя таблицу, которая суммирует современные резервные сеансы, которые оцениваются в отчете.

Каждая строка в сводной таблице содержит информацию об одном современном резервном сеансе. Строки в сводной таблице имеют цветовую кодировку, чтобы идентифицировать сеансы, которые следует изучить для улучшения.

Цветовое кодирование для каждого сеанса основано на комбинации скорости стока и скорости самого глубокого состояния незанятости платформы (DRIPS) (процент низкого энергопотребления). Цвет определяется наихудшими показателями скорости стока или DRIPS в соответствии со следующими правилами:

- Красный обозначает, по крайней мере, одно из следующего:

- Скорость DRIPS составляет <80 процентов.

- Скорость слива составляет> = 1% в час. (Если скорость разряда составляет> = 1% в час, современный резервный аккумулятор будет работать не более четырех дней.)

- Оранжевый обозначает по крайней мере одно из следующего:

- Показатель DRIPS составляет от 80 до 94 процентов.

- Скорость слива составляет от 0,333 до 1 процента. (Если уровень расхода составляет менее 0,333 процента, в современном режиме ожидания платформа будет работать более 12 дней.)

- Зеленый указывает на все остальные случаи.

По замыслу некоторые сеансы активны (красные строки). Но можно ожидать, что большинство сеансов отражают низкую активность и низкое энергопотребление (зеленый).Цветовая схема разработана таким образом, чтобы можно было легко идентифицировать потенциальные сеансы с высоким расходом. Вы должны быть наиболее обеспокоены длительными сеансами (продолжительностью несколько часов), которые показывают высокий уровень заряда батареи — эти сеансы оказывают наибольшее влияние на батарею.

SleepStudy рассчитывает расход, используя информацию об оставшейся емкости, предоставляемую аккумулятором и зарядной подсистемой платформы. Емкость аккумулятора в милливатт-часах записывается в начале и в конце каждого сеанса SleepStudy. Информация о емкости батареи предоставляется платформой с помощью метода управления ACPI _BST под объектом устройства батареи в пространстве имен ACPI.

Сводная таблица содержит следующую основную информацию (слева направо):

- Номер сеанса (левый столбец) начинается с единицы и увеличивается для каждого сеанса, о котором сообщается в течение этого периода. Отчетный период по умолчанию охватывает последние три дня.

- ВРЕМЯ ПУСКА (местное время) отображается в формате ГГГГ-ММ-ДД ЧЧ: ММ: СС. Дополнительные сеансы в тот же день не повторяют информацию год-месяц-день.

- ПРОДОЛЖИТЕЛЬНОСТЬ, в часах: минутах: секундах, современного резервного сеанса.Это время охватывает приблизительный период между переходом к выключению экрана и последующим переходом к включению экрана.

- ENERGY CHANGE показывает количество потребленных абсолютных милливатт-часов (мВтч) и относительный процент последней полной зарядки аккумулятора. Сеанс, в котором не происходит изменений в оставшейся емкости, обозначается дефисом (-), как показано в сеансе 6 в сводной таблице в предыдущем примере.

- ENERGY CHANGE показывает количество потребленных абсолютных милливатт-часов (мВтч) и относительный процент последней полной зарядки аккумулятора.Сеанс, в котором не происходит изменений в оставшейся емкости, обозначается дефисом (-), как показано в сеансе 6 в сводной таблице в предыдущем примере.

- CHANGE RATE, в милливаттах, и индикатор источника питания переменного (зарядного) или постоянного тока (автономного). Коэффициент изменения рассчитывается путем деления значения ENERGY CHANGE на значение DURATION.

- % НИЗКОЕ ВРЕМЯ СОСТОЯНИЯ ПИТАНИЯ показывает частоту DRIPS и (если применимо) аппаратные DRIPS как процент времени, в течение которого SoC находится в состоянии с наименьшей мощностью (DRIPS).Аппаратные DRIPS (обозначенные HW: перед процентом резидентности) доступны только на ПК с ОС Intel и Qualcomm на базе Windows SoC.

современных резервных сессий продолжительностью менее десяти минут не отслеживаются отчетом SleepStudy. Чтобы измерить современную производительность в режиме ожидания, продолжительность сеанса должна быть больше десяти минут. Более длительные периоды (более одного часа) отражают реальный пользовательский опыт.

Изменение энергии не отслеживается для сеансов переменного тока (указано ключевым словом Charge в CHANGE RATE).Эта информация собирается в других отчетах, таких как отчет, который генерирует команда powercfg / energy, потому что энергетические политики, которые используются, когда платформа работает от сети переменного тока, отличаются от политик, которые используются, когда платформа работает от батареи (DC) мощность. В целом, эти политики менее строгие и допускают различные варианты использования. Каждая строка в сводной таблице является гиперссылкой на сведения о сеансе, которые представлены в отчете SleepStudy.

Подробности сеанса

Раздел подробностей отчета о сеансе начинается с повторения информации сеанса из сводной таблицы.

В таблице могут быть указаны следующие виды правонарушителей:

- Fx Device. Устройство с драйвером, который реализует поддержку Windows Power Framework (PoFx). Как правило, этот тип устройства находится на самой SoC.

- Активатор. Программный компонент, который может поддерживать активную систему для выполнения ценной работы в современном режиме ожидания. (В предыдущем примере имя BI идентифицирует инфраструктуру посредника, которая является программным компонентом Windows, который координирует выполнение фоновой задачи.)

- Сеть. Устройство или компонент сетевой подсистемы.

- Процессор. Время активности процессора, которое происходит вне активированного активатора.

- PDC Phase. Время, которое тратится на разных этапах входа или выхода из современного режима ожидания.

- Другое. Включает в себя различную информацию отслеживания. Например, загрузка ЦП за пределами активированного активатора указана в поле ТИП как Другое.

Каждый компонент в таблице Top Offenders имеет цветовую кодировку по времени активности.Если он занят более чем на десять процентов, строка выделяется красным. Если компонент активен от пяти до десяти процентов, он окрашен в оранжевый цвет. В противном случае строка компонента будет выделена зеленым цветом. Все строки в предыдущем примере имеют зеленый цвет, поскольку все пять компонентов активны менее чем на пять процентов.

В предыдущем примере сеанса не отображаются главные нарушители, которые превышают активное время на десять процентов, но сам сеанс имеет оранжевый цвет. Это потому, что сессия превысила ожидаемую скорость утечки 0.333 процента в час, но ниже одного процента в час, что дает код оранжевого цвета для сеанса.

См. Также

,Лишение сна и дефицит | NHLBI, NIH

Сон играет жизненно важную роль в хорошем здоровье и благополучии на протяжении всей вашей жизни. Получение достаточного количества качественного сна в нужное время может помочь защитить ваше психическое здоровье, физическое здоровье, качество жизни и безопасность.

То, как вы себя чувствуете во время бодрствования, отчасти зависит от того, что происходит во время сна. Во время сна ваше тело работает, чтобы поддерживать здоровую работу мозга и поддерживать ваше физическое здоровье. У детей и подростков сон также помогает поддерживать рост и развитие.

Ущерб от недостатка сна может возникнуть мгновенно (например, автокатастрофа) или со временем нанести вам вред. Например, продолжающийся дефицит сна может повысить риск возникновения некоторых хронических проблем со здоровьем. Это также может повлиять на то, насколько хорошо вы думаете, реагируете, работаете, учитесь и ладите с другими.

Здоровая работа мозга и эмоциональное благополучие

Сон помогает вашему мозгу нормально работать. Пока вы спите, ваш мозг готовится к следующему дню. Он формирует новые пути, чтобы помочь вам узнать и запомнить информацию.

Исследования показывают, что хороший ночной сон улучшает обучение. Независимо от того, изучаете ли вы математику, как играть на пианино, как совершенствовать свои навыки игры в гольф или как водить машину, сон помогает улучшить ваши навыки обучения и решения проблем. Сон также помогает вам обратить внимание, принимать решения и проявлять творческий подход.

Исследования также показывают, что дефицит сна изменяет активность в некоторых частях мозга. Если у вас недостаток сна, у вас могут возникнуть проблемы с принятием решений, решением проблем, контролем своих эмоций и поведения, а также справляться с изменениями.Дефицит сна также был связан с депрессией, самоубийством и рискованным поведением.

У детей и подростков с дефицитом сна могут быть проблемы с другими. Они могут чувствовать злость и импульсивность, перепады настроения, грусть или депрессию или отсутствие мотивации. У них также могут быть проблемы с обращением внимания, и они могут получить более низкие оценки и чувствовать стресс.

Физическое здоровье

Сон играет важную роль в вашем физическом здоровье. Например, сон участвует в лечении и восстановлении вашего сердца и кровеносных сосудов.Постоянный дефицит сна связан с повышенным риском сердечных заболеваний, заболеваний почек, высокого кровяного давления, диабета и инсульта.

Недостаток сна также увеличивает риск ожирения. Например, одно исследование подростков показало, что с каждым потерянным часом увеличивается вероятность ожирения. Дефицит сна увеличивает риск ожирения и в других возрастных группах.

Сон помогает поддерживать здоровый баланс гормонов, которые заставляют вас чувствовать себя голодным (грелин) или полным (лептин).Когда вы не высыпаетесь, ваш уровень грелина повышается, а уровень лептина понижается. Это заставляет вас чувствовать себя голоднее, чем когда вы хорошо отдохнули.

Сон также влияет на то, как ваше тело реагирует на инсулин, гормон, который контролирует уровень глюкозы (сахара) в крови. Дефицит сна приводит к повышению уровня сахара в крови по сравнению с нормой, что может увеличить риск развития диабета.

Сон также поддерживает здоровый рост и развитие. Глубокий сон заставляет организм вырабатывать гормон, который способствует нормальному росту у детей и подростков.Этот гормон также повышает мышечную массу и помогает восстанавливать клетки и ткани у детей, подростков и взрослых. Сон также играет роль в период полового созревания и фертильности.

Ваша иммунная система зависит от сна, чтобы оставаться здоровым. Эта система защищает ваш организм от посторонних или вредных веществ. Постоянный дефицит сна может изменить реакцию иммунной системы. Например, если у вас дефицит сна, у вас могут возникнуть проблемы с распространенными инфекциями.

Дневная производительность и безопасность

Достаточно качественный сон в нужное время помогает вам хорошо функционировать в течение дня.Люди с дефицитом сна менее продуктивны на работе и в школе. На выполнение заданий уходит больше времени, меньше времени для реакции и больше ошибок.

После нескольких ночей потери сна — даже потери всего лишь 1-2 часов в сутки — ваша способность функционировать страдает, как будто вы вообще не спали в течение дня или двух.

Недостаток сна также может привести к микросону. Микросон относится к коротким моментам сна, которые возникают, когда вы обычно не спите.

Вы не можете контролировать микросон, и вы можете не знать об этом.Например, вы когда-нибудь ездили куда-то, а потом не вспоминали часть поездки? Если это так, вы, возможно, испытали микросон.

Даже если вы не за рулем, микросон может повлиять на вашу работу. Например, если вы слушаете лекцию, вы можете пропустить часть информации или почувствовать, что не понимаете сути. В действительности вы, возможно, проспали часть лекции и не знали об этом.

Некоторые люди не знают о рисках дефицита сна.На самом деле, они могут даже не осознавать, что у них дефицит сна. Даже при ограниченном или некачественном сне они все еще могут думать, что могут хорошо функционировать.

Например, сонные водители могут чувствовать себя способными к вождению. Тем не менее, исследования показывают, что недостаток сна вредит вашей способности к вождению в той же степени, что и пьянство. Подсчитано, что сонливость водителя является причиной примерно 100 000 автомобильных аварий в год, что приводит к гибели около 1500 человек.

Водители не единственные, кто страдает от недостатка сна.Это может повлиять на людей по всем направлениям работы, в том числе работников здравоохранения, пилотов, студентов, юристов, механиков и сборщиков.

В результате, дефицит сна не только вреден на личном уровне, но и может нанести крупномасштабный ущерб. Например, недостаток сна играет роль в человеческих ошибках, связанных с трагическими авариями, такими как аварии на ядерных реакторах, посадка на мель больших судов и авиационные происшествия.