| Выпуск цифровых активов | Хранение сертификатов ценных бумаг | Проведение операций в режиме реального времени | Межбанковские взаимодействия | Цифровая идентификация |

| Кредитование | Учет и переход прав на ценные бумаги | Отображение части операций | Взаиморасчеты между банками | KYC |

| Деривативы на блокчейн | Клиринговые операций | Единая база данных клиентов | Кредитный робот | |

| Облигации и кредитные ноты | Эскроу | |||

| Банковские гарантии | Гарант сделки | |||

| Аккредитивы | Переход права собственности по ипотеке | |||

| Обязательства в цифровой форме |

credits.com

Банковский сектор экономики

Банковская система и принципы ее построения

Определение 1

Банковская система представляет собой совокупность различных видов национальных банков, которые действуют в рамках единого кредитно-денежного механизма. На сегодняшний день банковскую систему по праву можно рассматривать в качестве одной из наиболее важных сфер национального хозяйства. Ее деятельность играет ключевую роль в обеспечении стабильности развития национальной экономики страны .

Банковская система призвана удовлетворять постоянно растущие потребности современного общества в услугах и продуктах банковских учреждений. Ее основная функция сосредоточена на оказании посреднических услуг в трансфере денежных средств и кредитов между покупателями и продавцами.

Основные принципы построения банковской системы, характерные для российской действительности, представлены на рисунке 1.

Рисунок 1. Принципы построения банковской системы в России. Автор24 — интернет-биржа студенческих работ

Банковская система — это нечто большее, чем просто совокупность банков и кредитных учреждений. По своему сущностному содержанию она направлена на сохранение целостности, налаживание взаимосвязей элементов в целях выполнения ее своей роли в национальной экономике страны. Рассматривать ее следует сквозь призму деятельности банковских учреждений и операций ими совершаемых, а также организацию банковской деятельности и ее регулирование.

Банковская система есть ни что иное, как составная часть кредитной системы, в которой функционирует Центробанк и большое число существующих банков второго уровня, а также представительства и филиалы иностранных банков. Ее правовое регулирование осуществляется Конституцией страны, федеральными законами страны и иными нормативно-правовыми актами, действие которых распространяется на кредитные институты страны. Общее регулирование деятельности коммерческих банков осуществляется Банком России.

Структура банковского сектора

В России на современном этапе ее развития банковская система представлена двумя иерархическими уровнями:

- верхний уровень;

- нижний уровень.

Верхний уровень представлен Центральным банком России, который выступает в качестве мега регулятора финансового рынка страны и выполняет ряд важнейших функций: осуществляет банковский надзор и денежно-кредитное регулирование, управляет системой платежей и расчетов в стране.

Нижний уровень состоит из различных кредитных организаций, в том числе коммерческих банков, их филиалов и представительств, внутренних структурных подразделений, небанковских кредитных организаций (НКО), учреждений банковской инфраструктуры и прочих существенных элементов.

Кредитные организации, являющиеся фундаментом банковской системы, состоят из двух подгрупп, включающих в себя:

- коммерческие банки;

- небанковские кредитные организации.

В свою очередь, коммерческие банки делятся на специализированные и универсальные. В отдельную категорию выделяют банки, созданные при участии государства, доля которого в уставном капитале банковского учреждение составляет не менее 50%.

Под небанковскими кредитными организациями понимают кредитные организации, которым предоставлено право на совершение отдельных банковских операций. Иначе говоря, в отличие от банков НКО совершают не все банковские операции, а лишь часть из них. Возможные сочетания банковских операций разрешенных для проведения небанковским кредитным организациям устанавливается Центральным банком России.

В экономической системе существует также ряд микро финансовых организаций, негосударственных пенсионных фондов и иных финансовых организаций, деятельность которых хоть и регулируется Центробанком РФ, но которые сами по себе в состав банковской системы не входят.

Замечание 1

В некоторых развитых странах Запада, в отличие от России, сложилась трехуровневая банковская система, которая помимо тех двух уровней, которые имеются в нашей стране, включает еще и третий уровень, как раз таки содержащий в себе «парабанковские» институты вроде микро финансовых организаций, негосударственных пенсионных фондов, кредитных кооперативов и пр. В Российской Федерации, несмотря на их наличие, «третий уровень» как полнофункциональная часть банковской системы отсутствует.

Цели банковского сектора

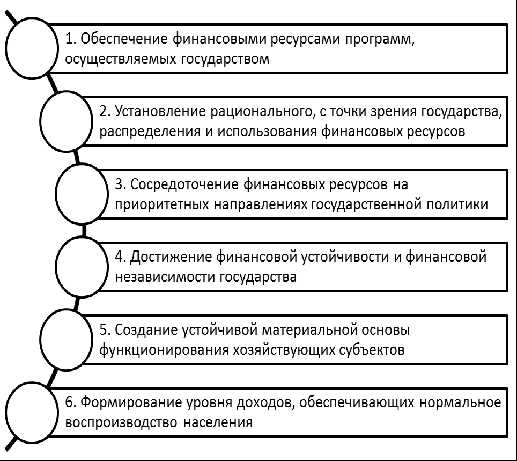

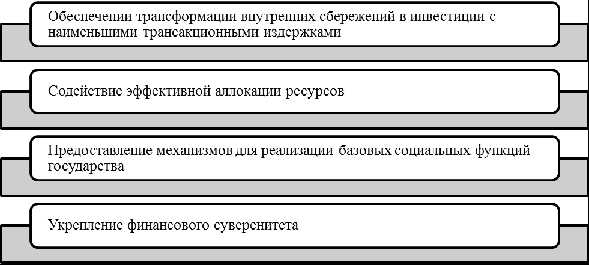

Являясь одним из ключевых компонентов финансовой системы, банковский сектор призван соответствовать определенным целям, в целом аналогичным для финансового рынка как такового (рисунок 2).

Рисунок 2. Цели банковского сектора. Автор24 — интернет-биржа студенческих работ

Уровень конкурентоспособности банковской системы впрочем, как и национальной экономики в целом, зависит от способности системы к предоставлению высококачественных и адекватных по стоимости услуг финансового посредничества для всех российских экономических агентов, начиная от физических лиц и заканчивая крупным и средним бизнесом. Важнейшие услуги банковского сектора связаны непосредственно с трансформацией ресурсов. При этом велик объем транзакционных издержек, оплачиваемых заемщиками.

Не менее важную роль играет содействие эффективной аллокации ресурсов. В частности речь идет о обеспечении перетока капитала. Кроме того банковская система призвана выступать в роли системообразующего элемента, так называемого «рычага» для проведения государственной политики в сфере структурной перестройки национальной экономики и ускорении темпов экономического роста.

Достижение целей банковского сектора необходимо для удовлетворения базовых потребностей агентов экономики, включая государство, население и нефинансовые предприятия. Так или иначе, банковский сектор оказывает содействие государству в реализации его базовых функций. Подобное содействие обеспечивается благодаря следующим инструментам:

- создание возможностей роста качества жизни посредством расширения возможностей потребительского кредитования;

- содействие повышению доступности жилья для граждан страны посредством ипотечного кредитования, а также использования финансовых инструментов для стимулирования роста рынка жилищного строительства в целом;

- содействие росту образовательного уровня граждан посредством расширения практики образовательных кредитов;

- рост ответственности граждан за собственное благосостояние посредством формирования личных накоплений.

В конечном счете, рост доступности финансовых услуг повышает вертикальную мобильность обществе, содействует ускорению обновления элит и способствует развитию человеческого капитала в целом.

spravochnick.ru

1)Особенности современного развития банковской отрасли.

Лычагова Кристина(21Э-201)

3.Особенности современного развития банковской отрасли. Проблемы развития. Тенденции и перспективы развития. Анализ слияний и поглощений в отрасли. Создание холдинговых структур в отрасли. Ведущие компании мира и Российской отрасли.

Банковская система является ключевым элементом денежно-кредитной системы, и во всех странах признается важнейшим фактором развития экономики, способствующим развитию всего государства. От состояния банковской системы России во многом зависят перспективы устойчивого развития страны, ее положение на международной арене, благополучие граждан.

Банки относят к числу наиболее регулируемых организаций и учреждений. Это связано с ролью финансовых институтов как кровеносной системы экономики. Надежность и независимость банковской системы является одной из основ экономической безопасности, независимости самого государства. Можно не иметь собственного авиастроения или автомобильной промышленности, но ни одно государство не доверит свою банковскую систему другому государству. Известны примеры сравнительно небольших государств, которые за счет мощной банковской системы играют ведущие роли в мировой экономике.

Банковская деятельность — это банковские операции и сделки, а также другие действия кредитной организации, которые непосредственно направлены на развитие эффективности и повышение безопасности банковских услуг.

Банковская деятельность имеет множество аспектов. Следует различать основную и вспомогательную банковскую деятельность.

Основная банковская деятельность — это такая деятельность кредитной организации, которая включает банковские операции и сделки.

Вспомогательная банковская деятельность направлена на обеспечение благоприятных и безопасных условий осуществления основной банковской деятельности. Эта деятельность косвенно связана с результатами основной банковской деятельности. Например, к вспомогательной банковской деятельности относятся информатизация, охрана, система безопасности и другие аналогичные виды деятельности различных подразделений кредитной организации.

Содержание понятия «банковская деятельность» помимо теоретического имеет чисто практическое и даже прикладное значение (например, для правильности бухгалтерского учета, определения финансовых результатов и налоговых платежей). При этом напомним, что Банк России устанавливает правила бухгалтерского учета и контролирует их выполнение кредитными организациями. Кроме того, он осуществляет надзор за финансовым положением кредитных организаций.

На сегодняшний день банковская система России приобрела следующий вид:

Первым и основополагающим принципом деятельности современных банков является работа в пределах реально имеющихся ресурсов, то есть банк должен обеспечивать не только количественное соответствие между своими ресурсами и кредитными вложениями, но и добиваться соответствия характера банковских активов специфике мобилизованных им ресурсов. Прежде всего, это относится к срокам тех и других. Так, если банк привлекает средства главным образом на короткие сроки, а вкладывает их преимущественно в долгосрочные ссуды, то его ликвидность оказывается под угрозой. Наличие в активах банка большого количества ссуд с повышенным риском требует от банка увеличения удельного веса собственных средств в общем объеме его ресурсов.

Вторым важнейшим принципом, на котором базируется деятельность банков, является экономическая самостоятельность, подразумевающая и экономическую ответственность банка за результаты своей деятельности. Экономическая самостоятельность предполагает свободу распоряжения собственными средствами банка и привлеченными ресурсами, свободный выбор клиентов и вкладчиков, распоряжение доходами банка.

Действующее законодательство предоставляет всем коммерческим банкам экономическую свободу в распоряжении своими фондами и доходами. Прибыль банка, остающаяся в его распоряжении после уплаты налогов, распределяется в соответствии с решением общего собрания акционеров. Оно устанавливает нормы и размеры отчислений в различные фонды банка, а также размеры дивидендов по акциям. По своим обязательствам коммерческий банк отвечает всеми принадлежащими ему средствами и имуществом, на которые может быть наложено взыскание. Весь риск от своих операций коммерческий банк берет на себя.

Третий принцип заключается в том, что взаимоотношения коммерческого банка со своими клиентами строятся как обычные рыночные отношения. Предоставляя ссуды, коммерческий банк исходит, прежде всего, из рыночных критериев прибыльности, риска и ликвидности.

Четвертый принцип работы современных банков заключается в том, что регулирование их деятельности может осуществляться только косвенными экономическими (а не административными) методами. Государство определяет лишь «правила игры» для коммерческих банков, но не может давать им приказов. Одним из таких правил является ограниченный характер предпринимательской деятельности кредитной организации, так как кредитная организация в отличие от других коммерческих организаций использует привлеченные денежные средства и тем самым создает определенный риск не только для себя, но и для своих клиентов. Поэтому в ст. 5 ФЗ «О банках и банковской деятельности» сказано, что кредитной организации запрещается заниматься производственной, торговой и страховой деятельностью.

studfiles.net

Отрасли экономики: финансы

Экономическое и финансовое образование обеспечивает человеку хорошие перспективы карьерного роста

Какое направление обучения выбрать? В какой сфере экономики работать? Что происходит сегодня в сфере экономики и финансов? Насколько перспективно работать в финансовом секторе? Какие компетенции нужно развивать будущим специалистам по финансам?

Что такое финансовый сектор?

Финансовый сектор — это область экономики, которая отвечает за управление капиталом. В движении финансов задействованы все отрасли экономики, экономическое состояние предприятий каждой отрасли говорит об эффективности ее работы и полезности отрасли для государства.

В финансовом секторе работает примерно 2% трудоспособного населения. Сектор включает в себя деятельность банков, центрального банка, небанковских финансовых организаций, страховых компаний, фондовых бирж, финансовых инвестиционных институтов, пенсионных фондов и т.д. Основная деятельность предприятий сектора — перераспределение свободных финансов (полученных от физических и юридических лиц) в кредиты для других физических и юридических лиц с целью получения дохода. Наличие развитой банковской сети в стране дает возможность каждому человеку получить кредит на открытие и развитие своего бизнеса. Возможность получить займ на развитие необходима малому бизнесу для старта, крупным предприятиям для текущей деятельности и открытия новых направлений. И даже государству – на реализацию инфраструктурных проектов или в случае финансовых трудностей. Распределением финансов и организацией денежных отношений занимается финансовая система.

|

Что входит: банковское дело, бухгалтерский учет, финансовая аналитика, кредитование, страхование, аудит |

Российская экономика претерпела перестройку в начале 90-х гг. Она отличается молодостью, нестабильностью, зависимостью от цен на сырьевые продукты на мировом рынке. Каждый экономический кризис отражается на российских финансовых институтах, поэтому сфера экономики и финансов подвержена постоянным скачкам и изменениям. Специалистам, работающим в этой отрасли, приходится постоянно держать руку на пульсе, контролировать риски и принимать быстрые взвешенные решения.

Сфера экономики и финансов, несмотря на ее рискованность и напряженность, привлекательна как направление профессиональной деятельности: ее отличает высокий уровень зарплат (4-е место среди отраслей по данным Росстата за 2017 г.), интеллектуальный труд и офисная работа (в отличие, например, от добычи и переработки полезных ископаемых). Экономическое и финансовое образование обеспечивает человеку хорошие перспективы карьерного роста не только в финансовом секторе, но и в других отраслях, а также помогают при развитии собственного бизнеса.

Будущее финансового сектора

Облик финансового сектора, как и всех других отраслей, изменяется под воздействием автоматизации и достижений IT-сферы: для удобства пользователей и оптимизации банковских расходов банки внедряют мобильные технологии и онлайн-сервисы. В России уже существуют банки, у которых нет офисов обслуживания, — все операции проводятся онлайн. Виртуализация денежных отношений приводит к тому, что банковский персонал, который общается с клиентами, становится не нужен: количество операторов, кассиров, консультантов сокращается, зато растет необходимость в специалистах по информационной безопасности и специалистах по технической поддержке.

Благодаря внедрению технологии blockchain — способа проверки платежа с помощью цепочки удаленных компьютеров – существование банка как института ставится под сомнение. Человек сможет переводить любые суммы денег в любую страну без участия банка, без обмена валюты и за считанные секунды (сейчас для валютных переводов требуется несколько дней). А краудфандинг (сбор денег на проекты) станет быстрее и проще, чем кредитование в банке: деньги для стартапа можно будет занять не у одного банка, а у всего мирового сообщества — по принципу «с миру по нитке».

Профессии будущего:

✔ Оценщик интеллектуальной собственности (консультирует по вопросам ценности бизнес-идей, изобретений, новых технологий)

✔ Менеджер краудфандинговых платформ (консультирует авторов бизнес-идей для получения краудфандингового финансирования)

✔ Разработчик персональных пенсионных планов (помогает эффективно использовать пенсионные финансы в течение всей жизни)

Как развиваться в сфере экономики и финансов

Люди, выбирающие профессии в этой сфере, успешны в управлении финансами. Они обладают необходимой финансовой грамотностью, разбираются в банковских продуктах, умеют планировать бюджет, чтобы постепенно повышать собственный доход. Работа в финансовом секторе позволяет не только достичь финансового благополучия и построить карьеру, но и приносить значимую пользу людям. Именно специалисты финансового сектора создают такие финансовые инструменты (кредиты, вклады, ипотека, страхование, акции), которые дают каждому жителю страны возможности для финансового роста и улучшения качества жизни.

Если среди школьных предметов вам интересны математика, экономика и обществознание, и вы обыгрываете всех в «Монополию», то, вероятно, стоит попробовать себя в профессиях финансово-экономического профиля.

Что поможет уже сейчас развиваться в этом направлении:

✔ Лучший способ стать финансистом – научиться планировать собственные доходы и расходы. Если вам дают карманные деньги, попробуйте записывать траты и ставить себе амбициозные финансовые цели, то есть, копить на что-то дорогостоящее.

✔ Работа и собственное дело. Ни для кого не секрет, что сейчас уже 12-летние подростки могут открыть свой стартап и зарабатывать миллионы. Если гениальной идеи для бизнеса вы еще не нашли, то, в любом случае, можно попробовать поработать летом. Об идеях для легального летнего заработка читайте наши статьи: здесь и здесь.

✔ Играйте в стратегические игры (настольные или компьютерные): различные аналоги «Монополии», моделирующие денежные отношения собственников, и игры, заставляющие вас генерировать идеи в условиях ограниченности ресурсов.

✔ Читайте научно-популярные книги (например, Ниал Фергюсон «Восхождение денег») и подписывайтесь на интересные интернет-ресурсы об экономике и финансах (например, ILoveEconomics.ru).

✔ Посещайте профильные кружки и курсы при университетах: «Школа молодого экономиста-международника», «Школа молодого предпринимателя», «Экономико-математическая школа» (при МГУ им. М.В. Ломоносова), «Школа экономики» (НИУ ВШЭ).

✔ Участвуйте в профильных олимпиадах: «Московская олимпиада школьников по экономике» (Минобрнауки), «Юный экономист» (НИУ ВШЭ), олимпиада «Ломоносов» по экономике (МГУ им. М.В. Ломоносова).

✔ Чтобы попробовать различные профессии финансово-экономического профиля, приезжайте в наш профориентационный лагерь «Профессионалы будущего» на BizСмену.

Если вы хотите узнать, насколько вам подходят профессии в сфере экономики и финансов, пройдите наш бесплатный тест Финансово-экономический профиль. Он поможет вам оценить свои возможности в профессиях финансового сектора.

Автор: Ольга Биккулова, ЦТР «Гуманитарные технологии»

Если вы хотите получать свежие статьи о профессиях, подпишитесь на нашу рассылку.

proforientator.ru

Банковская отрасль | TOO «Intarget Solutions»

Решения SAP позволяют сконцентрироваться на ПРИБЫЛИ при формировании стратегии и операционной деятельности

Решения SAP в банковской отрасли позволяют:

- Сформировать предложения по дополнительным продажам и предложения выгодных пакетов в режиме реального времени.

- Взаимодействовать с клиентами на местном уровне, а также с использованием мобильной связи и Интернета.

- Автоматизировать комплексные процессы.

- Упростить конфигурации продуктов и услуг.

- Получить данные об операциях и рисках в режиме реального времени.

- Принимать оптимальные бизнес-решения.

- Про-активно управлять соответствием нормативным требованиям, в том числе самым новым.

Решения SAP для банковской отрасли:

- Управление эффективностью финансовых процессов:

- Инвестировать в управление расходами.

- Определять лучшую стратегию и использовать данные в режиме реального времени для внесения немедленных изменений.

- Принимать более взвешенные и более оперативные решения с помощью данных, получаемых в режиме реального времени.

- Распространять стратегии на всех уровнях банковской организации.

- Предоставлять точную информации о расходах для принятия оптимальных решений.

- Эффективно создавать отчеты о рисках предприятия.

- Про-активно отслеживать риски и осуществлять внутренний контроль операций в соответствии со стратегией.

- Улучшать прогнозируемость для поддержки стабильного роста.

- Обеспечить доступ ко всем данным через другие системы.

- Сократить количество несоответствий и обеспечить снижение расходов.

- Про-активно управлять рисками по нескольким направлениям бизнеса и своевременно отслеживать соответствие нормативным требованиям.

- Сокращать расходы и повышать эффективность посредством простых интегрированных интерфейсов в создании отчетов.

- Получать данные о клиентах и работе подразделений по сбыту для улучшения их взаимодействия, эффективности и прибыльности.

- Анализировать записи о клиентах в режиме реального времени для улучшения общего качества обслуживания.

- Улучшать качества обслуживания клиентов — от контактного центра и работы агентов до услуг поддержки.

- Управлять планированием, прогнозированием и аналитикой для улучшения динамики продаж.

- Эффективно управлять действиями центра приема звонков и осуществлять связь со всей банковской организацией.

- Отслеживать запросы клиентов по многим каналам для увеличения количества удовлетворенных с первого раза запросов.

- Предоставлять сценарии для агентов и средств управления данными для увеличения продаж продуктов.

- Предоставлять качественные товары и услуги и организовать работу с претензиями во всех каналах взаимодействия.

- Взаимодействовать с клиентами на местном уровне, а также с использованием мобильной связи и Интернета.

- Обеспечивать стабильно высокий уровень обслуживания клиентов по всем коммуникационным каналам.

- Предоставлять сотрудникам полную информацию о клиентах для повышения качества услуг и уровня коммуникации.

- Создавать эффективные маркетинговые кампании на основе информации о клиентах, поступающей в режиме реального времени.

- Использовать стратегии роста с ориентацией на клиентов на основе точных данных.

- Эффективно анализировать, точно планировать и успешно осуществлять реализация каждого маркетингового действия для всех методов взаимодействия с клиентами.

- Формировать индивидуальные предложения в режиме реального времени через каналы пассивного маркетинга.

- Планировать кампаний с многоканальной реализацией.

- Укреплять взаимоотношения с клиентами с помощью персонифицированного подхода.

- Предоставлять знания, необходимые для правильного использования данных о клиентах в стратегиях продаж для построения долгосрочных взаимоотношений с клиентами.

- Предоставлять уникальные продукты в качестве основы для роста продаж.

- Предоставлять сотрудникам полную информацию о клиентах для улучшения качества услуг.

- Оказывать помощь руководству в отслеживании и улучшении показателей продаж сотрудников.

- Управлять всем жизненным циклом договоров по счетам: транзакции, соглашения, выписки и другое.

- Автоматизировать процессов с депозитными счетами для сокращения расходов на обработку одной единицы.

- Внедрить единый счет и инструменты управления договором для всех продуктов, связанных с несколькими подразделениями.

- Гибко поддерживать инновации продуктов и услуг.

- Управлять полным жизненным циклом договоров по займам, включая первоначальные действия и все последующие транзакции, соглашения, выписки и т. д.

- Сократить время вывода новых продуктов на рынок благодаря быстрой и безболезненной разработке.

- Автоматизировать процессы управления займами для сокращения расходов на обработку одной единицы и снижения количества ошибок.

- Сократить время внедрения и расходы на обслуживание.

- Стратегически управлять лояльностью клиентов.

- Создавать кампании и тактические подходы для различных целевых сегментов.

- Использовать инициативы по формированию лояльности для поощрения лучших клиентов.

- Использовать индикаторы частоты покупок, объема банковской операции, и количества визитов для формирования поощрений клиентов.

- Оптимизировать бизнес-процессы жизненного цикла лизинга для повышения спроса на глобальном рынке лизинга.

- Сформировать комплексное решение для поддержки основных процессов лизинга.

- Оптимизировать процесс управления жизненным циклом договора — от выставления счетов до отслеживания активов.

- Предоставлять индивидуальные услуги по управлению денежными средствами с помощью вкладов и платежных инструментов для увеличения ликвидности и улучшения и процентных результатов для корпоративных клиентов.

- Сформировать единое глобальное решение с поддержкой нескольких валют, стран и часовых поясов.

- Предоставлять автоматическую поддержку широкого профиля для процессов, связанных со счетами и несколькими продуктами.

- Обеспечить доступ к гибким вариантам конфигурации для быстрого внедрения необходимых процессов.

- Использовать модели оценки и оплаты в режиме реального времени для банковских услуг со встроенной системой выставления счетов.

- Разработать надежное комплексное решение для определения цен в категориях потребления и оплаты.

- Управлять ценообразованием и объединять разрозненные системы выставления счетов для быстрого выхода на рынок.

- Улучшать механизм выставления счетов и счетов-фактур, работы с дебиторской и кредиторской задолженностью в режиме реального времени.

- Внедрять эффективные стратегии формирования цен, которые помогут достигнуть стратегических целей с помощью специализированных решений для банковской отрасли.

- Ввести практику обоснованного ценообразования.

- Оптимизировать и автоматизировать процессы формирования цен.

- Формировать цены на основе анализа текущих данных о клиентах.

- Увеличить норму прибыли на рынках с высокой конкуренцией.

- Адаптировать цены к изменениям спроса и новым экономическим тенденциям.

- Эффективно отслеживать процессы, связанные с обеспечением — от создания до составления отчета о рисках.

- Предоставлять качественные данных для создания резерва и расчета достаточности капитала.

- Обрабатывать сложные взаимосвязи займов и обеспечения, которые являются стандартными для корпоративных клиентов.

- Осуществлять связь с любой кредитной системой посредством WEB-ресурсов.

- Управлять корпоративными и сложными займами с высокой стоимостью с помощью отлаженного процесса, который поддерживает предоставление комплексных услуг.

- Предоставлять корпоративным клиентам специализированные услуги по управлению займами.

- Поддерживать все процессы обработки данных с высоким уровнем гибкости.

- Комплексно внедрять решения по займам с интеграцией со всеми необходимыми компонентами.

- Вести точную финансовую отчетность посредством стандартизации и автоматизации цикла финансового закрытия.

- Интегрировать архитектуру финансового учета для более быстрого закрытия бухгалтерских книг с меньшим количеством ошибок.

- Снижать расходы на финансовые процессы и процессы обеспечения соответствия нормативным требованиям.

- Обеспечивать соответствие нормативным требованиям составления отчетов с минимальными временными затратами и надежными финансовыми данными.

- Использовать эффективные методы приобретения, строительства, лизинга, размещения зданий и управления ими для заинтересованных сторон, чтобы увеличить ценность портфеля недвижимости.

- Обеспечить наличие точных данных о собственных и арендуемых активах, т.е. месторасположение, способы использования и затраты на их содержание.

- Снизить затраты на обработку транзакций, увеличить эффективность работы и высвободить капитал.

- Ускорить принятие решений в выборе стратегии инвестирования на основе точных данных об эффективности.

- Оптимизировать обращение с денежными знаками и обеспечить наилучший способ снабжения денежными средствами банкоматов и пунктов выдачи наличных средств банка.

- Предотвращать ситуации с нехваткой наличных средств в филиалах, банкоматах и банковских хранилищах.

- Повышать удовлетворенность клиентов путем предоставления надежной возможности получения денег из банкомата.

- Увеличить точность прогнозирования будущей потребности в денежных средствах.

- Увеличить возможности банка, создав платформу рефинансирования для работы с обеспеченными ценными бумагами.

- Использовать простую обработку и прозрачность всех доступных активов, которые будут финансироваться.

- Получать отчеты обо всех операциях финансирования для определения наиболее эффективного вклада.

- Увеличить скорость внедрения изменений на основе запросов инвесторов и предприятий.

- Оптимизировать все процессы оплаты с помощью стандартных интерфейсов и их приложений для создания единого центрального узла оплаты.

- Снизить стоимость владения путем упрощения процессов по всем направлениям деятельности и линейкам продуктов.

- Обеспечивать рост эффективности путем реорганизации операций по выплатам в одной централизованной платформе.

- Сформировать новые источники доходов с помощью масштабируемой платформы оплаты, которая поддерживает все каналы.

- Следовать стратегии устойчивого развития, минимизировать рисков и расширять возможности.

- Обеспечить доступ к данным в масштабах предприятия с помощью аналитики, информационных панелей и отчетов для более простого управления соответствием нормативным требованиям.

- Сокращать потребление энергии путем объединения ИТ-активов.

- Сокращать до минимума «электронные» отходы путем выбора надежных поставщиков, утилизации и защиты от загрязнений.

- Сохранять конкурентоспособность в условиях необходимости сокращения углеродных выбросов и устанавливать новые стратегии устойчивого развития для получения выгоды при работе в современных экологических реалиях.

- Разрабатывать эффективные стратегии управления углеродными выбросами.

- Внедрять в работу практик устойчивого развития.

- Повышать производительность по сравнению с другими банками.

- Отслеживать и сокращать вредные выбросы.

- Устранять экологические риски и возможности их возникновения.

- Достигать лидерских позиций в условиях государственного регулирования.

www.intarget.kz

Банковская отрасль, Развитие двойственной банковской системы, многочисленные учреждения регулирования

Операции отдельных банков (во время которых они привлекают и используют средства для получения прибыли) достаточно похожи везде в мире. Во всех странах банки выступают финансовыми посредниками в сфере, где получают доходы. Если рассматривать структуру и функционирование сферы как единого целого, то. Соединенные. Штаты здесь имеют свои особенности в большинстве стран, как правило, в банковской отрасли доминируют четы ры или пять банков. В. США существует примерно 12 000 коммерческих банков, 2500 сберегательных и заемных ассоциаций, 500 взаимных сберегательных банков и более 15 000 кредитных спелыхілок.

Означает большее количество высокое качество? экономические и политические причины обусловливают такое большое количество банковских институтов в. Америке? систему регулирования и общую структуру банковской отрасли. Кроме различных видов банков, существует пять федеральных учреждений плюс многочисленные банковские комиссии штатов, регулирующие банковские институты. В д. ь любое время несколько из этих учреждений, руководствуясь собственными правилами и инструкциями, могут взять руководство определенным банком. Отсюда, наша банковская система может характеризоваться как система многих игроков — банковских институтов и многих органов, ее регулируют. Поскольку эти игроки имеют часто противоположные интересы, то конфликты, возникающие между ними, формируют динамическую область и стимулируют изм др.ни.

Этот раздел открывает детальный анализ коммерческого банкинга, а затем анализироваться сфера сбережений, которая включает сберегательные и ссудные ассоциации, взаимные сберегательные банки и кредитные союзы всего е времени отведено коммерческим банкам, ведь они — самые депозитные институты, аккумулирующие две трети вкладов банковской системы. Кроме анализа нашей внутренней банковской системы, мы выясним си ли, лежащих в основе развития международной системы, чтобы понять ее влияния на ситуацию в. Соединенных. Штатах. Америкики.

Развитие двойственной банковской системы

Как уже отмечалось в главе 3, политические силы давят на правительство, чтобы регулировать банковскую систему по следующим направлениям: 1) обеспечение

безопасности вкладов и платежеспособности банков, 2) улучшение контроля над монетарной политикой, 3) поощрение собственности на жилье. Основным мотивом банковского регулирования является обеспечение надежности бан нкивськои системы. Поэтому правительство пытается защитить вкладчиков, которые не знают, их вклады в определенном банковском институте находятся в безопасности протяжении многих лет этот мотив был движущей силой развития нынешней системы банковского регулированияння.

К 1863 г все коммерческие банки. США регистрировались банковскими комиссиями штатов, в которых они функционировали. Национальной валюты еще не существовало, и банки получали средства в основном за считается унок эмиссии банкнот (денег, выпущенных банками, которые могли обмениваться на золото). Банковское регулирование во многих штатах было крайне неточным, поэтому банки часто банкротились результате мошенничества или не хватит банковского капитала, а их банкноты обесценивалисьися

Чтобы устранить злоупотребления банков, зарегистрированных штатами (так называемые банки штатов), в 1863 г. был принят закон о национальных банки (с последующими поправками к нему), что создало новую банковскую си тему, в которую входили банки, зарегистрировавшихся федеральным правительством (так называемые национальные банки). Последние контролировались. Управлением контролера денежного обращения, является отделом министерства финансов. США. Такое законодательство прежде имело целью уменьшение источников средств для банков штатов из-за введения запретительного налога на их банкноты, в то время как банкноты банков, разрешенных федеральным правительством не облагались. Банки штатов умело избежали закрытия, мобилизуя средства за счет депозитов. Как результат, сегодня в. Соединенных. Штатах существует двойственная банковская система, в которой банки, контролирует фед еральний правительство, и банки, контролирующие штаты, работают времяпоруч.

Федеральная резервная система (ФРС) была создана в 1913 г. для обеспечения надежной банковской системы. Все национальные банки обязательно становились членами. Федеральной резервной системы и подчиненной увалися новому набору правил регулирования, которые выдавались. ФРС. Банки штатов могли выбирать (это не было обязательным), становиться членами. ФРС. Большинство банков штатов отказались от членства учитывая высокие затраты, происходившие из правил и инструкций. ФРФРС.

Во время»великой депрессии»с 1930 по 1933 год многочисленные банкротства банков (примерно 9000) привели к потере многими вкладчиками сбережений в коммерческих банках. В 1934 г для недопущения вкладницьких х потерь от подобных банкротств была создана. Федеральная корпорация страхования депозитов (ФКСД), которая обеспечивала федеральное страхования вкладов. Банки — члены. Федеральной резервной системы были обяза вязаные покупать страховые полисы. ФКСД для своих вкладчиков, в то время как коммерческие банки, которые не были членами. ФРС, могли страховать вклады по желанию (почти все из них это сделалих це зробили).

Покупка страховых полисов. ФКСД подчиняла банки другом набора правил и процедур, которые накладываются. ФКСД

Многочисленные учреждения регулирования

В. США регулирование деятельности коммерческих банков развилось в громоздкую систему многочисленных учреждений, осуществляющих регулирование с параллелизмом полномочий. По состоянию на 1991 г. Управ вления контролера денежного обращения несло основную ответственность за контроль над более чем 4000 национальных банков, обладающих более чем половиной активов коммерческих банков. Федеральная резервная систем а и руководящие учреждения банков штатов совместно несут основную ответственность за 1000 банков штатов, которые являются членами. Федеральной резервной системы. ФРС несет также единоличное регулятивную ответственность за компании, владеющие одним или банков (которые называются банковскими холдинговыми компаниями), и несет дополнительную ответственность за национальные банки. ФКСД вместе с руководящими учреждений ами банков штатов контролируют 7000 банков штатов, которые застрахованы. ФКСД, но не являются членами. Федеральной резервной системы. Руководящие учреждения банков штатов имеют единоличную юрисдикцию над примерно 500 бан ками штатов, не застрахованы. ФКСД (Такие банки обладают менее 0,2% депозитов коммерческих банковбанків).

Если система банковского регулирования в. США кажется вам запутанной, то представьте, насколько она является сложной для банков, вынуждены иметь дело с несколькими учреждениями, осуществляющими регулирование. В яростно м 1991 г министерство финансов. США предложило реформу для рационализации этой системы, прежде всего в целях устранения дублирования ответственности различными учреждениями. Каждый банк должен регулироваться те лькы единственным учреждением, а общее количество учреждений, регулирующих деятельность банков, должна уменьшиться до двух: новое учреждение по регулированию -. Федеральное банковское управление, — регулировало бы национальным и банки, а. Федеральная резервная система регулировала банки штатов. Вполне вероятно, что система регулирования банков в ближайшем будущем будет упрощена. Однако пока неясно, система регулирования будет перестроена так, как запланировано министерством финансовансів.

uchebnikirus.com

Финансово-банковская сфера — Энциклопедия по экономике

Таким образом, как свидетельствует мировой опыт, без жесткого государственного регулирования финансово-банковской сферы России не обойтись. [c.53]Современное человеческое общество живет в период, характеризующийся небывалым увеличением информационных потоков. Это относится как к экономике, так и к социальной сфере. Наибольший рост объема информации наблюдается в промышленности, торговле, финансово-банковской сфере. В промышленности рост объема информации обусловлен увеличением объема производства, усложнением выпускаемой продукции, используемых материалов, [c.6]

Расследования по делам о преступлениях в финансово-банковской сфере отличаются большой сложностью и своеобразием. [c.230]

Обыск, выемка и наложение ареста на имущество подозреваемых. Обыск, по своей сущности всегда является в криминалистическом аспекте неотложным следственным действием. При раскрытии преступлений, совершаемых в финансово-банковской сфере, производить обыск необходимо с использованием соответствующих тактических рекомендаций криминалистики (внезапность, привлечение к участию в его производстве специалистов, использование криминалистической техники). [c.233]

Финансово-банковская сфера -конец 70-х годов [c.83]

В то же время проблема свободных денежных накоплений ливийских предпринимателей и части населения из внешнеэкономической перешла преимущественно во внутрихозяйственную область. По мере национализации иностранного, а позже и частного национального банковского капитала и установления полного государственного контроля над всеми кредитно-финансовыми институтами, а также благодаря постепенному принятию все более строгих мер валютного регулирования и, наконец, резкому ужесточению их на рубеже 70-х и 80-х годов были значительно сужены, а затем фактически полностью перекрыты легальные каналы оттока национальных частных сбережений за рубеж. Видимо, это послужило одной из немаловажных причин ускоренного прироста свободных ликвидных ресурсов внутри страны, включая также и накопление массы наличных денег вне банковской сферы — особо опасного потенциального и до некоторой степени реального источника инфляции. [c.171]

Государственное регулирование в банковской сфере необходимость специальных методов государственного регулирования финансовой деятельности коммерческих банков субъекты государственного регулирования нормативно-правовая база государственного регулирования (инструкция № 1 ЦБ РФ и др.) основные направления государственного регулирования возможные санкции при выявлении нарушений установленных требований. [c.477]

В наибольшей степени компьютерный анализ в настоящее время получил развитие в банковской сфере и для различных сегментов финансового рынка денежного обращения, кредитного, фондового, валютного рынков, рынка инвестиций и капиталов. Целевое назначение и функциональные возможности некоторых программно-математических средств компьютерного анализа представлены в табл. 4.2. [c.90]

Виды финансовых рисков в банковской сфере и способы их регулирования [c.176]

Важным аспектом оценки финансовой устойчивости и прогнозирования банкротства предприятия является его зависимость от размера заимствований в финансово-кредитной сфере. Это связано как с приоритетным правом кредиторов на получение своих долгов в случае банкротства предприятия, так и с нестабильностью банковской системы, особенно остро проявившейся в условиях финансового кризиса. Такой подход обусловливает учет в составе заемного капитала только средств, полученных от кредитных организаций в виде долгосрочных и краткосрочных кредитов, займов и ссуд. [c.164]

Другой, не менее важной областью налогового стимулирования, нуждающейся в дальнейшем изучении, является сфера экономических отношений, складывающаяся при осуществлении лизинговых операций. В соответствии с проектом Закона О лизинге МФ РФ поручалось внести изменения в действующее законодательство, предусмотрев в нем освобождение хозяйствующих субъектов-лизингодателей от уплаты налога на прибыль, полученную от реализации договоров финансового лизинга со сроками действия не менее трех лет, освобождение банков и других кредитных учреждений от уплаты налога на прибыль, получаемую ими от предоставления кредитов на срок три года и более для реализации операций финансового лизинга, освобождение хозяйствующих субъектов-лизингодателей от уплаты налога на добавленную стоимость при выполнении лизинговых услуг. Этим же документом для товаров, являющихся объектом международного финансового лизинга, предусматривается частичное освобождение от уплаты таможенных пошлин и налогов [60 78 80]. Эти установки следует рассматривать в качестве положительного шага в налоговом стимулировании инвестиций. Однако в проекте Закона О лизинге и других нормативных документах отсутствует определение понятия финансовый лизинг , нечетко изложены налоговые аспекты лизинговых операций. Не состоятельны идеи о целесообразности разделения лизинговых сделок в отношении их налогообложения и бухгалтерского учета на финансовые и оперативные, высказываемые специалистами различных сфер финансово-банковской деятельности. В международном стандарте бухгалтерского учета № 17 (IAS 17), посвященном практике бухгалтерского учета лизинговых сделок, термины финансовый лизинг и оперативный лизинг имеют отношение исключительно к бухгалтерскому учету лизинговых сделок. В различных странах вопросы бухгалтерского учета лизинговых сделок решаются неоднозначно. Основным камнем преткновения является решение вопроса о том, какая из сторон сделки (лизингодатель или лизингополучатель) должна записывать имущество, сданное в лизинг, в свой баланс, т. е. в широком смысле какая информация должна содержаться в соответствующих финансовых отчетах и при каких условиях. Этот вопрос напрямую соприкасается с определением величины налогооблагаемого объекта и, следовательно, требует проведения глубоких научно-практических исследований в этой области. [c.166]

Банковская сфера подвергается постоянным изменениям и развитию со стороны органов государственного управления, Центрального банка, законодательных структур. Следить за изменением на финансовых рынках и вовремя на них реагировать российским банкам становится все труднее. Это связано прежде всего с тем, что средства банковской автоматизации, как правило, отстают от последних требований, вызванных быстрым расширением сферы деятельности банков. [c.283]

Холдинги создаются в промышленности, в банковской сфере, а также путем интеграции промышленного и финансового капитала. Так, промышленная корпорация может учредить коммерческий банк и контролировать его пакет акций. Но возможна и обратная ситуация, когда контрольный пакет акций промышленного предприятия принадлежит финансовому институту — банку, инвестиционному (или иному) фонду, страховой компании. Возможны случаи, когда несколько корпораций перекрестно владеют контрольными пакетами акций друг друга независимо от сферы, в которой они работают. [c.118]

Чтобы понять проблемы, связанные с банковской сферой и ее регулированием, необходимо рассмотреть теорию, как банки принимают решения и как они взаимодействуют друг с другом на рынках финансовых инструментов, которыми они обладают в качестве активов и которые выпускают в качестве обязательств. Данная глава посвящена этому вопросу. [c.177]

Разработка регулярных производственных и финансовых планов (бюджетов) является важнейшей составляющей планово-аналитической работы компаний всех без исключения отраслей экономики. Бюджетирование способствует уменьшению нерационального использования средств предприятия благодаря своевременному планированию хозяйственных операций, товарно-материальных и финансовых потоков и контролю за их реальным осуществлением. Бюджетное планирование до сих пор остается слабым местом управления бизнесом российских предприятий промышленности, торговли, банковской сферы, страхования. Сводный бюджет фирмы в рыночной экономике так же отличается от техпромфинплана государственного предприятия административно-командной системы, как небо от земли. К сожалению, взрывной переход к рыночным отношениям в России начала 90-х гг. не сопровождался адекватным изменением стиля и методов управления бизнесом компании, в том числе в вопросах внутрифирменного планирования. На сегодняшний день в большинстве российских компаний отсутствуют базовые элементы сквозного управленческого планирования (бюджетирования), притом, что технология бюджетного процесса весьма существенно варьируется с учетом отраслевой специфики предприятия. [c.3]

Основной особенностью финансового цикла (кругооборота оборотного капитала) в промышленности является наличие стадии производства (трансформации материальных ресурсов в готовую продукцию). Это обусловливает усложненную по сравнению с другими отраслями экономики систему планирования затрат для промышленной компании. Так, в банковской сфере и торговле большая часть добавленной стоимости — это операционные издержки, которые определяются общими условиями поддержания бизнеса (наличие офисного помещения, персонала и пр.). При этом основная задача компаний этих отраслей состоит в том, чтобы разница исходящих и входящих стоимостных потоков, то есть маржа (будь то разница покупной и продажной стоимости товаров в торговле либо разница привлечения и размещения финансовых ресурсов в банковской сфере) покрывала операционные издержки. Оптимизация же операционных издержек, в общих чертах, сводится к тому, чтобы с минимумом затраченных ресурсов исполнить свою роль посредника, перераспределяющего входящие товарные или финансовые потоки. [c.12]

К факторам внешней среды, которые в наибольшей мере влияют на стабильность конкурентных позиций фирмы, следует отнести состояние потребительского спроса, поведение конкурентов, приоритеты государственной экономической политики по отраслям, изменения в налоговом законодательстве и банковской сфере, движение на сырьевых рынках и рынках труда, движение финансовых капиталов по отраслям народного хозяйства, изменения инвестиционного спроса и емкости свободных капиталов для инвестирования в новые технологии и воспроизводство. [c.16]

Важная роль в осуществлении наукоемких и сложных инновационных идей принадлежит объединениям предпринимательских организаций консорциумам, концернам, холдинг-компаниям, финансово-промышленным группам и другим ассоциациям и союзам юридических лиц. Определенное место среди таких объединений занимают консорциумы, важнейшей задачей которых является поиск и реализация крупных инновационных проектов, как правило, связанных с развитием техники и внедрением новых технологий. Консорциум в инновационной сфере можно определить как временное соглашение между банками, предприятиями, компаниями, фирмами, научными центрами для осуществления наукоемких и капиталоемких проектов, в том числе международных. Первоначально международные консорциумы возникли в банковской сфере, в послевоенные годы они стали создаваться в других сферах хозяйственной деятельности, а в 1960-е гг. стали возникать консорциумы нового типа, в которых в качестве участников выступают государства. Объединяясь в консорциумы, их участники преследуют цель повысить свою техническую и коммерческую конкурентоспособность. Специфика консорциума состоит в том, что партнеры, входящие в него, сохраняют свою экономическую и юридическую самостоятельность, за исключением той части деятельности, которая касается целей консорциума. Кроме этого, консорциум — это временное объединение, которое прекращает свою деятельность после выполнения поставленных при образовании целей. [c.59]

Организационные структуры финансового рынка включают различные финансовые институты (финансово-банковские учреждения, страховые компании и др.), но ключевыми среди них являются фондовые биржи, постоянное функционирование которых оказывает существенное влияние не только на сферу финансово-кредитных отношений и денежного обращения, но и в целом на экономическое и социальное развитие страны. Несмотря на то, что биржи значительно уступают по объему совершаемых сделок внебиржевому обороту ценных бумаг (на долю бирж приходится примерно 1/3 всего оборота), они тем не менее играют огромную роль в перераспределении финансовых ресурсов и эффективном их использовании. [c.28]

Человеческое общество не может существовать без постоянного воспроизводства еды, одежды, жилья, социальной сферы. С ростом населения планеты и его урбанизацией, с обострением противоречий как внутри, так и между государствами, с развитием научно-технического прогресса и многими другими факторами воспроизводство среды обитания становится непременным условием выживания человечества. Мировое разделение труда приводит к неравномерному распределению высокотехнологичных производств, к концентрации финансового капитала в наиболее богатых странах. Более бедные страны занимаются добычей сырья и производством сельскохозяйственной продукции. Но в любом случае содержание воспроизводственного процесса не изменяется. Меняется место концентрации прибавочного продукта. Через финансовый, банковский и ценовой механизмы основная доля прибыли оседает в наиболее развитых странах, позволяя им и [c.11]

Становление и развитие рыночной экономики привело к изменениям в финансово-кредитной сфере, созданию новых финансовых институтов, что ставит перед статистикой финансов качественно новые задачи. К ним относятся разработка и совершенствование системы показателей статистики страхования, банковской и биржевой статистики. [c.309]

Особо следует подчеркнуть, что государственные органы стран с рыночной экономикой в последнее время все чаще используют политику развития конкуренции в банковской сфере, т.е. стимулируют конкуренцию, расчищают для нее место, включая и меры, направленные против антиконкурентного сотрудничества. В рамках этой политики находятся и предпринимаемые в последние годы во многих странах действия по либерализации внутренних и международных финансовых рынков, отмене контроля над процентными ставками и ряда ограничений для банков на проведение сделок на рынках ценных бумаг и на другие виды финансовой деятельности. При этом широкий доступ иностранных банков на местные рынки часто рассматривается как необходимый фактор повышения эффективности последних. [c.487]

Существенное развитие за последние годы получили банковская сфера, финансовый и фондовый рынки. На 1 января 2001 г. а в республике действовали 14 банков, 45 филиалов коммерческих банков, насчитывалось 468 открытых акционерных обществ — эмитентов ценных бумаг, с которыми совершали операции 22 брокерско-дилерские компании, 8 коммерческих банков и частные инвесторы. [c.76]

Анализ современного состояния финансово-кредитной сферы Республики Башкортостан свидетельствует о том, что за годы экономических реформ произошли существенные изменения в банковском секторе РБ. Определяющее влияние на развитие банковской системы в Республике Башкортостан в 1992-2001 гг.оказал ряд внешних и внутренних факторов, к числу которых относятся [c.449]

С 1984 г. американские банки становятся нетто-заемщиками (в годовом исчислении) на мировом финансовом рынке. Иностранный ссудный капитал привлекает в США наличие развитого рынка, квалифицированных финансовых посредников, широкий выбор кредитных инструментов и возможность страхования возросших рисков. В том же направлении действует и процесс дерегулирования в банковской сфере. [c.377]

Актуальным и практически необходимым в послекризисный этап развития банковской системы стало формирование так называемого антикризисного механизма, адекватного состоянию окружения банка. Сегодняшнее состояние банковское сферы оставляет желать лучшего. Причиной этого является использование в течение длительного периода времени принципа построения операций, ориентированны прежде всего на инструменты финансового рынка (государственные ценные бумаги, еврооблигации и т.д.) и уход от реального обеспечения национальной экономики необходимыми финансовыми ресурсами. [c.148]

Банковский менеджмент в общем виде представляет собой управление отношениями, связанными со стратегическим и тактическим планированием, анализом, регулированием, контролем деятельности банка, управлением финансами, управлением маркетинговой деятельностью, а также управление персоналом, осуществляющим банковские операции. Другими словами, банковский менеджмент — это управление отношениями, связанными с формированием и использованием денежных ресурсов, т. е. взаимоувязанная совокупность финансового менеджмента и управления персоналом, занятым в банковской сфере. [c.509]

Маркетинговая деятельность в банковской сфере направляется прежде всего на изучение кредитных ресурсов, анализ финансового состояния клиентов, привлечение вкладов в банки и т.д. Она предполагает ориентацию на реальные потребности клиента, на удовлетворение его спроса. [c.362]

Огромное значение для развития экономики имело появление новых видов связи. В промышленности использование новых систем связи резко повысило оперативность и эффективность управления производством. В оптовой и розничной торговле новые системы связи позволяют полнее учитывать изменения на рынке, что приобретает особую важность в условиях перехода к мелкосерийному многономенклатурному производству. Созданы автоматизированные системы управления складскими запасами, системы управления продажами в реальном времени. В банковской сфере были автоматизированы операции по вкладам, внедрена система кредитных электронных карточек, создана межбанковская электронная сеть взаимных расчетов и обмена финансовой информацией. [c.389]

Концерн — это объединение предприятий, осуществляющее совместную деятельность на основе добровольной централизации функций научно-технического и производственного развития, инвестиционной, финансовой, природоохранной, внешнеэкономической и иной деятельности, а также организации хозрасчетного обслуживания предприятий. Концерны могут быть отраслевыми и многоотраслевыми (включать предприятия промышленности, транспорта, торговли и банковской сферы). [c.191]

ЕБРР специализируется на кредитовании производства (включая проектное финансирование), оказании технического содействия реконструкции и развитию инфраструктуры (включая экологические программы), инвестициях в акционерный капитал, особенно приватизируемых предприятий. Преимущественные сферы деятельности ЕБРР, в том числе в России, — финансовый, банковский секторы, энергетика, телекоммуникационная инфраструктура, транспорт, сельское хозяйство. Большое внимание уделяется поддержке малого бизнеса. Как и другие международные финансовые-институты, ЕБРР предоставляет консультативные услуги при разработке программ развития с целевыми инвестициями. Одна из стратегических задач ЕБРР — содействие приватизации, разгосударствлению предприятий, их структурной перестройке и модернизации, а также консультации по этим вопросам. [c.280]

А ведь промышленность — это реальный сектор экономики, основа, на которой существовала большая часть России. Даже несмотря на то, что промышленность находится в упадке, она до сих пор дает более трети всех поступлений в бюджет. Для сравнения доля финансово-банковской сферы, несмотря на широко распространенные мнения, намного меньше20. Промышленность — это не только основа государственного бюджета. Прежде всего, это благосостояние россиян, их гарантия на обеспеченность оплачиваемыми рабочими местами, получение дохода, достаточного для удовлетворения своих важнейших жизненных потребностей. Поэтому во главу угла все острее встает вопрос о необходимости разработки четкой системы поддерживающих и регулирующих мер по отношению к промышленным предприятиям. Иными словами, промышленности России нужен реальный шанс на выживание, сохранение и приумножение своего потенциала. [c.172]

Отток ресурсной базы и, прежде всего, изъятие валютных вкладов сберегателями практически на месяц парализовали банковскую систему. Относительным оплотом надежности оказались малые и средние банки, не имевшие валютных вкладов и имевшие в активах небольшие доли ГКО — ОФЗ, неизбежность поглощения которых не вызывала сомнений у руководства Центрального банка1. Банковский кризис, быстро трансформировавшийся в валютный и далее в финансовый кризис, привел к глубокому социально-экономическому кризису общества. По мнению многих ведущих специалистов мира, можно было сгладить вхождение в кризис, избежав существенных социальных и финансовых потрясений в обществе и ограничив его структурным кризисом банковской сферы, не затрагивая основных сфер экономики. [c.77]

На протяжении десятилетий о банковском потенциале вообще не могло быть и речи. Банковская система не рассматривалась как совокупность финансовых институтов. Считалось, что банки — это государственные учреждения, финансируемые из бюджета. Система сберегательных касс (и даже впоследствии, в конце 80-х годов, — Сбербанк) вообще относилась к сфере бытового обслуживания населения наряду с прачечными и парикмахерскими. В этих условиях существовала не битва за клиентов , т.е. конкуренция продавцов, а, напротив, дефицит банковских услуг, отмечались неудовлетворение спроса населения, ограниченность ассортимента операций, практически отсутствовала двусторонняя заинтересованность контрагентов. В большей степени речь могла идти о потенциале банков не для клиентов, а для обслуживания потребностей государства в денежных средствах населения. Кроме того, пользуясь законодательным преимуществом, государство нередко осуществляло недобросовестное партнерство в форме обязательных подписок на госзаймы, билеты ДВЛ, ДОСААФ, Спортлото, использовало другие псевдорыночные инструменты. Никакой конкуренции государству как в финансово-банковской, так и во многих других сферах и отраслях экономики не было. [c.474]

Очевидно, что число банкротств банков достигло беспрецедентного уровня со времени Великой депрессии 1930-х годов. Существуют все причины полагать, что они могут стать следующей жертвой оставляющей желать лучшего системы страхования депозитов и нереформированной системы регулирования. Если ситуация в сберегательной отрасли в 1980—90-е годы была кризисом, то похожее положение в системе коммерческих банков может стать катастрофой. Как мы увидим в последующих главах, коммерческие банки и другие депозитные учреждения играют ключевую роль не только в качестве финансовых посредников, но также как каналы, через которые ФРС проводит денежно-кредитную политику в США. По этой причине катастрофа в банковской сфере может привести к гораздо худшим последствиям, чем серьезный кризис сберегательной отрасли последнего десятилетия. [c.342]

Целью оставшихся глав является анализ основных фактов, теорий и современных проблем международных валютно-финансовых отношений. Именно в валютной и банковской сфере рост международной интеграции (international integration) — развитие прочных связей, контактов и взаимодействия — был самым значительным в мировой экономике. Следовательно, многое можно узнать, изучая данные проблемы, и в дальнейшем вы обязательно убедитесь в актуальности того, о чем вы прочтете в этих глав,ix. [c.744]

Возрастают возможности самостоятельного определения места проживания внутри страны, выезда за ее пределы. Последнее будет означать выход на мировой рынок рабочей силы. Внутренние регуляторы рынка труда в отличие от других рынков не исчерпываются уровнем цен (в данном случае на рабочую силу). Они связаны также со многими факторами социального и социально-психологического характера (содержание труда, удовлетворенность трудом, возможности для профессионального роста и т. п.). Именно поэтому, а также в силу социальной важности его эффективного функционирования рынок труда нуждается в квалифицированном регулировании. Принят закон о занятости, создаются биржи труда — службы содействия найму, началась регистрация безработных, идет переподготовка кадров для сферы услуг, финансовой сферы, малого бизнеса. Переход к рыночной экономике требует безусловной легализации частной собственности и признания права рабочего выбирать между государственными, кооперативными и частными предприятиями. Без последнего условия совершенно немыслим рынок труда. РЫНОК ЦЕННЫХ БУМАГ — часть финансового рынка (сфера обращения акций, облигаций, векселей, валют, процентных бумаг, закладных и т. п. Цели те же, что и у фондовой биржи). Другая его часть — рынок банковских ссуд. Банк, если он настоящий коммерческий банк, а не государственное учреждение, редко выдает ссуды более чем на год. Выпуская ценные бумаги, можно получить деньги даже на несколько десятилетий (облигации) или вообще в бессрочное пользование (акции). За этим делением финансового рынка на две части стоит деление капитала на оборотный и осно- [c.183]

Коммерческая устойчивость коммерческого банка. В основе этого вида устойчивости лежит мера встроенности коммерческого банка в инфраструктуру рыночных отношений степень и прочность связей во взаимоотношениях с государством, участие в межбанковских отношениях, системообразующая значимость для банковской сферы экономики в целом, контроль значительной доли финансовых потоков в стране, качество отношений с кредиторами, клиентами и вкладчиками, тесная связь денежного капитала банка с рынком реальных капиталов, социальная значимость [c.507]

economy-ru.info