Что такое НДС? Ставка, расчет, сроки уплаты НДС :: BusinessMan.ru

Налоги являются важнейшим инструментом экономической системы страны. Именно они составляют наибольший удельный вес бюджета государства. Поэтому им уделяется особое внимание в виде контроля и регулярных изменений со стороны законодательства. НК РФ определяет различные виды налогов, как для населения, так и для организаций. Для последних в процессе покупок и продаж особое значение имеет НДС. Поэтому любому действующему или только начинающему предпринимателю необходимо знать, что такое НДС, особенности его расчета и порядок уплаты.

Понятие НДС

Основным законом, регулирующим процесс начисления и уплаты сборов, является Налоговый Кодекс РФ. Именно он определяет понятие, сущность и особенности исчисления всех налогов на территории страны, в том числе и НДС.

Налог на добавленную стоимость представляет собой сбор, взимаемый с организаций в виде процентной части от суммы увеличения стоимости. Этот прирост стоимости образуется посредством разности между выручкой и расходами на материалы, которые поступают от сторонних организаций.

Законодательством установлены определенные виды деятельности или разновидности продукции и услуг, на которые НДС распространяется частично или полностью не подлежит исчислению. Также существуют суммовые ограничения по налогооблагаемой базе, установленные НК РФ и позволяющие освободить предприятие от обязанностей налогоплательщика.

Помимо определения по поводу того, что такое НДС и ограничений по его уплате, НК РФ относит сбор к определенной налоговой группе. Например, к такому виду, как косвенные налоги. Причиной тому является включение его суммы в цену реализуемой продукции в виде процентной доли. В результате при уплате НДС разнятся наименования фактического и юридического плательщиков.

Функции НДС

В условиях рыночной экономики и рациональной налоговой системы все разновидности налогов выполняют четыре значимые функции:

- Фискальную.

- Экономическую.

- Стимулирующую.

- Распределительную.

У НДС фискальная функция проявляется в максимальном объеме поступлений в бюджет средств от его исчисления по причине стабильной налогооблагаемой базы и приемлемых условий расчета. Из сформированного за счет налогов бюджета большая часть накапливается за счет НДС. Налог влияет и на регулирование экономических процессов. Его ставки участвуют в образовании цен и формировании уровня инфляции.

Благодаря установлению льгот относительно определенных видов деятельности или конкретной продукции, государство способно стимулировать развитие социальной сферы, а также экспорт различных товаров.

Соответственно, распределительный характер НДС заключается в его участии в перераспределении ВВП государства. Общая сумма от налоговых удержаний, собранная в бюджете от преуспевающих видов деятельности, распределяется и направляется на поддержку убыточных сфер экономики, которые являются существенно значимыми для жизни общества.

Плательщики НДС

НК РФ устанавливает обширный круг лиц, обязанных уплачивать НДС. Налог подлежит взиманию с юридических лиц:

- Предприятий — независимо от формы деятельности, совершающих налогооблагаемые операции: государственные, муниципальные учреждения, хозяйственные товарищества и другие.

- Лиц, признанных налогоплательщиками по причине перемещения продукции через таможню РФ. Это организации с иностранными инвестициями или полностью иностранные предприятия.

Налоговым законодательством с 2001 года уравнены с предприятиями в обязанностях уплаты НДС индивидуальные предприниматели, производящие налогооблагаемые операции.

Все лица из списка регистрируются в качестве налогоплательщика НДС в том случае, если работают по общей системе обложения сборов. Бывает так, что и при других системах учета приходится платить налог на добавленную стоимость.

Объект налогообложения

Объектом налогообложения при исчислении НДС считаются следующие категории и сделки:

- Обороты, полученные от реализации продукта деятельности, а также реализация на безвозмездной основе.

- Передача товаров внутри российской организации между ее подразделениями для собственных нужд, расходы по которым не учитывались при исчислении налогооблагаемой прибыли.

- Результаты строительно-монтажных операций для собственных нужд.

- Вывоз товаров через таможенную границу РФ.

Расчет налога на добавленную стоимость предполагает учет следующих видов реализации, попадающих под НДС:

- Продажа товаров от организации другому предприятию или физическому лицу, даже при отсутствии отгрузки и транспортировки.

- Передача продукции, произведенной по заказу.

- Продажа комиссионной или аукционной продукции.

- Обмен продукцией или материалами.

- Безвозмездная передача продукции или с частичной оплатой.

- Передача или продажа имущественных прав.

- Продажа залоговой собственности.

Налогооблагаемая база

Декларация по НДС предусматривает для исчисления сбора расчет налогооблагаемой базы. А именно показатель стоимости операций, облагаемых НДС. Определение налоговой базы для начисления рассматриваемого сбора имеет ряд особенностей и прежде всего зависит от вида операции.

Налоговая база формируется исходя из определения, что такое НДС, и имеет последовательность нижеуказанных условий:

- Налогооблагаемая база равна выручке от продажи продукции или имущественных прав, определяющейся в сумме всех доходов, связанных с расчетами по этим операциям. Она может быть отображена в любом эквиваленте, в том числе в ценных бумагах.

- Налогооблагаемая база, равная выручке в иностранной валюте, переведенной в российские рубли по существующему курсу.

- Рассматриваемая база при получении предоплаты, включенной в нее уже раньше, представляет стоимость товаров, рассчитанную на основании цен.

- Налогооблагаемая база по договорам поручения или комиссии равна сумме вознаграждения. Есть еще условие.

- Налогооблагаемая база при реализации полного предприятия равна стоимости каждого актива.

Налоговые ставки

Для расчета суммы, подлежащей к уплате, первоначально должна быть правильно определена налогооблагаемая база НДС. Ставка же налога от базы не зависит и закреплена в НК РФ. Точнее, законодательством на сегодняшний день установлены взимаемые ставки: 0%, 10% и 18%.

Виды продукции, выручка от которых облагается по ставке 0%, закреплены в статье 164 НК РФ и имеют достаточно обширный список перечисления. В основном это особенные разновидности товара, узкоспециализированные работы и услуги.

По ставке 10% начисляется НДС при реализации следующих групп товара:

- Продуктов питания.

- Детских товаров.

- Периодики.

- Литературы учебного и научного значения.

- Предметов медицинского характера.

Основные операции продажи, за исключением товаров, облагаемых по 0% и 10% ставкам, подлежат учету в налоговой базе для умножения на 18%.

Налоговые льготы

При расчете налогооблагаемой базы законодательством определены льготы, в частности виды деятельности и продукция, на которые не распространяется НДС. Ставка сбора не применяется в следующих случаях.

- Многие виды медицинских услуг, включая платные.

- Услуги в сфере образования и культуры.

- Реализация жилых домов.

- Товары, производимые инвалидами.

- Имущество, выкупаемое для приватизации.

- Ритуальные услуги.

- Операции страхования.

- Сделки, с которых уплачивается госпошлина.

- Ксерокопия и фотокопия.

- Реализация изделий народного промысла.

- Научно-исследовательские работы за счет бюджетных средств.

- Ремонт бытовой техники в течение гарантийного срока.

Особенности расчета

Расчет суммы НДС, которая должна быть уплачена, имеет достаточно простой алгоритм действий. Первоначально определяется налогооблагаемая база. Впоследствии она умножается на установленную ставку. При этом нужно помнить, что сроки уплаты НДС и период расчета разнятся. Сумма налога для уплаты в общий бюджет рассчитывается по итогам каждого месяца или квартала.

После определения суммы налога к уплате необходимо уменьшить ее на итог налоговых вычетов, если таковые имеются. Что это такое? Налоговыми вычетами считаются суммы НДС, предъявленные плательщику по операциям, которые участвуют при расчете сбора. Налоговая декларация по НДС предусматривает указание этих вычетов и сумму разницы между НДС выставленным и НДС предъявленным.

Порядок уплаты

Уплата рассчитанных сумм НДС производится на основании проведенных бухгалтерских и налоговых расчетов. Определяется по итогам каждого отчетного периода. Сроки уплаты НДС, установленные налоговым законодательством, определены, как не позднее 25-го числа месяца, следующего за оконченным отчетным периодом.

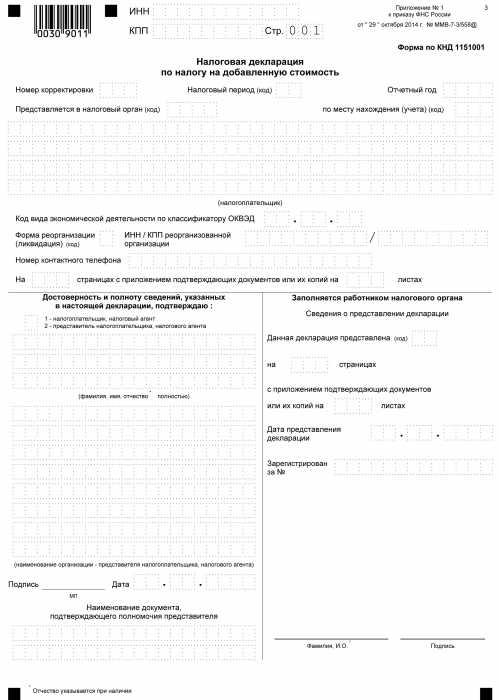

Отчетность по НДС

За время от момента начисления сбора в казну государства и до дня уплаты каждый налогоплательщик, работающий с НДС, должен отчитаться в соответствующий орган по всему порядку исчисления в форме декларации. Сдача этого документа производится ежеквартально. В нем указываются реквизиты организации, суммы расчета налогооблагаемой базы, вид взимаемой ставки и налог на добавленную стоимость. Бланк декларации является унифицированной формой, утвержденной в 2014 году. При этом важно знать, что с 2015 года все организации, независимо от объема и видов производства, обязаны подавать декларацию в электронном виде.

При определении понятия, что такое НДС, формируется представление, что это выручка, умноженная на определенный процент. Фактически это так. Но НДС является суммой прироста стоимости. И потому при его расчете требуется учитывать множество нюансов:

- Виды продукции, подлежащие и не подлежащие налогообложению.

- Размер налоговой ставки.

- Момент определения налоговой базы.

- Налоговые вычеты и много другое.

businessman.ru

Экономическая сущность налога на добавленную стоимость. Плательщики НДС

Налог на добавленную стоимость (НДС) самый сложный для исчисления из всех налогов, входящих в налоговую систему. Его традиционно относят к категории универсальных косвенных налогов, которые в виде своеобразных надбавок взимаются через цену товара. НДС представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и определяемой как разница между стоимостью реализованных товаров, работ и услуг и стоимостью материальных затрат, отнесенных на издержки производства и обращения. Славянский http://gazeta-sp.ru/ партизан

В настоящее время НДС — один из важнейших федеральных налогов. Основой его взимания, как следует из названия, является добавленная стоимость, создаваемая на всех стадиях производства и обращения товаров. Это налог традиционно относят к категории универсальных косвенных налогов, которые в виде своеобразных надбавок взимаются путем включения в цену товаров, перенося основную тяжесть налогообложения на конечных потребителей продукции, работ, услуг.

НДС как наиболее значительный косвенный налог выполняет две взаимодополняющие функции: фискальную и регулирующую. Фискальная функция, в частности, заключается в мобилизации существенных поступлений от данного налога в доход бюджета за счет простоты взимания и устойчивости базы обложения. В свою очередь, регулирующая функция проявляется в стимулировании производственного накопления и усилении контроля над сроками продвижения товаров и их качеством.

Налог на добавленную стоимость занимает важное место в системе налогов России. Учитывая сущность налога на добавленную стоимость, можно сказать, что он — довольно эффективное средство пополнения государственного бюджета, так как обложение конечных стоимостей практически всех товаров довольно высоким дополнительным платежом.

Поступления от него занимают значительное место в доходной части бюджета нашего государства. Причем доля поступлений от налога на добавленную стоимость в общих налоговых доходах государства неуклонно возрастает.

Отличительной чертой косвенных налогов является то обстоятельство, что с экономической точки зрения, основное его бремя уплаты переносится плательщиками на конечных покупателей (т.е. потребителей) товаров (работ, услуг). Однако в случаях, когда цена товара ограничивается платежеспособностью покупателя, косвенный налог, в частности НДС, уменьшает прибыль производителя и таким образом становится прямым налогом.

Налогообложение добавленной стоимости — одна из наиболее важных форм косвенного налогообложения. Введение косвенных налогов в налоговые системы государств с рыночной экономикой обычно связывают с возрастанием потребности государства в доходах бюджета. Современные национальные налоговые системы, как известно, сочетают прямые и косвенные налоги. Одни государства отдают предпочтение прямым налогам, а другие — косвенным. Характер предпочтения зависит в значительной степени от экономического развития государства: чем ниже уровень развития, тем большую долю доходов государство получает от взимания косвенных налогов. И наоборот, чем выше этот уровень, тем значительнее роль прямых налогов в налоговой системе страны.

В основе нормативного регулирования порядка исчисления и уплаты налога на добавленную стоимость (НДС) лежит гл. 21 Налогового кодекса РФ. Если вопросы, касающиеся исчисления НДС, возникают при использовании специальных режимов налогообложения, необходимо обратиться к главам Налогового кодекса, регулирующим эти главы:

— гл. 26.1 «Единый сельскохозяйственный налог»;

— гл. 26.2 «Упрощенная система налогообложения»;

— гл. 26.3 «Налогообложение в виде единого налога на вмененный доход»;

— гл. 26.4 «Система налогообложения при выполнении соглашений о разделе продукции».

Вопросы по исчислению и уплате НДС могут возникнуть при ввозе товара на таможенную территорию РФ. В этом случае необходимо обратиться к Таможенному кодексу РФ.

Налогоплательщики — это организации и физические лица, на которых возлагается обязанность по уплате налога (ст. 19 НК РФ). Согласно Налоговому кодексу, под организациями следует понимать:

— образованные в соответствии с законодательством юридические лица;

— иностранные юридические лица, компании и другие корпоративные образования, обладающие гражданской правоспособностью, созданные в соответствии с законодательством иностранных государств;

— международные организации;

— филиалы и представительства, открытые иностранными и международными организациями на территории РФ.

Согласно п. 1 ст. 143 НК РФ плательщиками НДС признаются:

— организации;

— индивидуальные предприниматели;

— лица, признаваемые налогоплательщиками НДС в связи с перемещением товаров через таможенную границу Российской Федерации, определяемые в соответствии с Таможенным кодексом РФ.

Данные категории лиц обязаны представлять декларацию по НДС. Кроме того, согласно п. 5 ст. 173 НК РФ следующие категории обязаны исчислить налог и уплатить его в бюджет в случае выставления ими покупателю счета-фактуры с выделением суммы НДС:

— лица, освобожденные от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога;

— лица, не являющиеся налогоплательщиками;

— налогоплательщик при реализации товаров (работ, услуг), операции по реализации которых не подлежат налогообложению.

Обязанности по уплате НДС возлагаются на индивидуальных предпринимателей, зарегистрированных в установленном порядке и осуществляющих предпринимательскую деятельность без образования юридического лица.

Уплачивать и исчислять НДС должны также главы крестьянских (фермерских) хозяйств. При этом главы крестьянских (фермерских) хозяйств признаются предпринимателями без образования юридического лица с момента регистрации такого хозяйства.

Если физические лица не зарегистрированы в качестве индивидуальных предпринимателей, но осуществляют предпринимательскую деятельность, то, согласно Гражданскому кодексу РФ, они вообще не вправе ссылаться на то, что они являются индивидуальными предпринимателями в случае заключения сделки.

В соответствии со ст. 143 НК РФ плательщиками НДС на таможне являются лица, признаваемые налогоплательщиками налога в связи с перемещением товаров через таможенную границу РФ, определяемые в соответствии с Таможенным кодексом РФ. НДС, взимаемый таможенными органами, является разновидностью таможенных платежей.

Согласно ст. 328 Таможенного кодекса РФ плательщиками таможенных платежей, в том числе НДС, являются декларанты и иные лица, на которых Таможенным кодексом РФ возложена обязанность уплачивать таможенные платежи (например, таможенные брокеры). В данной статье также указано, что таможенные платежи могут быть уплачены любыми лицами.

megaobuchalka.ru

Сущность налога на добавленную стоимость

Министерство Образования и науки Кыргызской Республики

Кыргызский Национальный Университет им. Ж. Баласагына

Институт Экономики и Финансов

Кафедра «Бухгалтерский учет»

Курсовая работа

На тему: «Сущность налога на добавленную стоимость»

Выполнила : студентка 3 курса гр. БХК-3-06 Мажиева З.

Руководитель: Айдарбеков М. А.

Бишкек 2008

План

Введение

1. Значение и сущность НДС.

2. История возникновения НДС.

3. Методика определения НДС.

4. Субъекты и объекты налогообложения.

5. Ставки НДС.

6. Налоговая база.

7. Налоговый период. Порядок исчисления, уплаты и возмещения НДС.

8. Учет НДС.

9. НДС за рубежом и в странах СНГ.

Обоснование к проекту Налогового кодекса Кыргызской Республики

Заключение

Список использованной литературы

Введение

Налог на добавленную стоимость (НДС) самый сложный для исчисления из всех налогов, входящих в налоговую систему КР. Его традиционно относят к категории косвенных налогов, которые в виде своеобразных надбавок взимаются через цену товара.. НДС представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и определяемой как разница между стоимостью реализованных товаров, работ и услуг и стоимостью материальных затрат, отнесенных на издержки производства и обращения..

Налог на добавленную стоимость занимает важное место в системе налогов КР. Учитывая сущность налога на добавленную стоимость, можно сказать, что он — довольно эффективное средство пополнения государственного бюджета, так как обложение конечных стоимостей практически всех товаров довольно высоким дополнительным платежем, с взиманием если в государстве полностью прекратится торговля.. Однако, это представляется маловероятным..

Налог на добавленную стоимость считается одним из самых сложных налогов, существующих в налоговой системе нашего государства. Однако он является весьма важным налогом для государства и поэтому его изучению экономистами, менеджерами и другими специалистами должно быть уделено внимание.

В настоящее время НДС — один из важнейших косвенных налогов. Основой его взимания, как следует из названия, является добавленная стоимость, создаваемая на всех стадиях производства и обращения товаров. Этот налог традиционно относят к категории универсальных косвенных налогов, которые в виде своеобразных надбавок взимаются путем включения в цену товаров, перенося основную тяжесть налогообложения на конечных потребителей продукции, работ, услуг.

НДС как наиболее значительный косвенный налог выполняет две взаимодополняющие функции: фискальную и регулирующую. Первая (основная), в частности, заключается в мобилизации существенных поступлений от данного налога в доход бюджета за счет простоты взимания и устойчивости базы обложения..

В свою очередь регулирующая функция проявляется в стимулировании производственного накопления и усилении контроля за сроками продвижения товаров и их качеством. .

За период существования налога на добавленную стоимость действующий механизм его исчисления и взимания претерпел существенные изменения..

Как известно, НДС является вторым по значимости после налога на прибыль налогом, уплачиваемым предприятиями и организациями.. Вопросы его исчисления и уплаты привлекают к себе пристальное внимание многих отечественных экономистов и широко обсуждаются на страницах периодической печати

Глава 1. Значение и сущность НДС

Налог на добавленную стоимость (НДС)— налог, которым облагается вклад предприятия (фирмы) в рыночную ценность производимого ею товара или услуги. Вследствие такого способа обложения суммарный налог на каждое потребляемое благо или услугу собирается на всех стадиях производства. В этом смысле НДС является не столько особым видом налога, сколько способом сбора налоговых платежей. В зависимости от того, как трактуется амортизация (износ основного капитала), НДС оказывается эквивалентным пропорциональному подоходному налогу (income value added, IVA), налогу на потребление (consumption value added, CVA), или на конечный продукт, или на валовую добавленную стоимость (gross value added, GVA). Более того, в своей разновидности налога на потребление НДС, если он существует достаточно долгое время, приближается к пропорциональному налогу на заработную плату. Эти утверждения об эквивалентности справедливы, только если НДС применяется в чистой форме. Однако соображения, имеющие политический характер или связанные с налоговым администрированием, делают наиболее вероятным отклонение от чистых форм налога. В той степени, в какой это имеет место, НДС становится особой разновидностью налога. Этот факт приобретает особое значение в случае введения НДС региональными правительствами в рамках конфедерации.

Налог на добавленную стоимость взимается на всей территории КР, формирующим государственный бюджет и обязательным для уплаты всем участникам рынка, за исключением выделенных в особые группы освобождающихся и льготников.

Основным законодательным актом, регулирующим обложение налогом на добавленную стоимость, является Налоговый Кодекс Кыргызской Республики .

В законодательстве КР налог на добавленную стоимость представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и определяемой как разница между стоимостью реализованных товаров, работ и услуг и стоимостью материальных затрат, отнесённых на издержки производства и обращения..

НДС охватывает все стадии производства и продажи продукции, включая стадию розничной торговли.. Однако это совсем не обязательно.

Налог на добавленную стоимость на стадии оптовой торговли — это промежуточный этап распространения его на последующие стадии движения товаров. НДС в сфере обрабатывающей промышленности и импорта — наиболее распространенное явление, позволяющее развивающейся экономике взимать аналог по принципу возрастающей стоимости и способствовать приспособлению торговой сферы к системе зачета . Поскольку в большинстве случаев мелкий бизнес освобождается от налога, то «де-факто» НДС становится налогом в основном на импорт и крупный бизнес в промышленности.

Сборщиком НДС является каждый продавец на протяжении всей цепи движения товара до момента акта продажи (НДС добавляется к продажной цене товара, но указывается отдельно). Из выручки он вычитает НДС, который был уплачен при покупке товаров. Разница между этими налогами выплачивается государству.

Смысл компенсации (зачета) НДС состоит в том, чтобы на каждой стадии производства облагать данным налогом сумму заработной платы, процентов, ренты, прибыли и других факторов производства .Продавец не несет никакого экономического бремени при покупке товаров для своего производства, так как он получает возмещение от государства на любую сумму налога, которая была уплачена им поставщикам (система зачета).Смысл этого механизма состоит в том, чтобы переложить налог на конечного потребителя. Последний выплачивает этот налог в форме части конечной продажной цены товара или услуги и не имеет возможности компенсировать его. Поэтому НДС является налогом на потребление, бремя которого несет конечный потребитель..

В отличие от прочих видов налога с оборота НДС позволяет государству получать часть доходов на каждой стадии производства и распределения. При этом конечные доходы государства от этого налога не зависят от количества промежуточных производителей..

Основной функцией НДС является — фискальная (распределительная), т. е. реализуется главное назначение данного налога — формирование финансовых ресурсов государства (в среднем НДС формирует 13,5% бюджетов стран, где он применяется). При этом для НДС характерен ряд свойств:

. фискальное — как было сказано, пополнение государственной казны;

. регулирующее, осуществляемое через налоговый механизм;

. стимулирующее, осуществляемое через систему льгот и предпочтений.

Налог на добавленную стоимость

Глава 35. Общие положения

Статья 224. Понятия и термины, используемые в настоящем разделе

В настоящем разделе используются следующие понятия и термины:

1) «Облагаемый импорт» — ввоз товара на таможенную территорию Кыргызской Республики, за исключением ввоза товара, освобожденного от НДС на импорт.

2) «Облагаемые поставки» — поставки товаров, работ и услуг, осуществляемые облагаемым субъектом:

а) поставки товаров на территории Кыргызской Республики;

б) поставки работ и услуг в Кыргызской Республике, осуществляемые за оплату;

в) экспорт товаров,

В облагаемые поставки не включаются поставки, освобож

mirznanii.com

1.2 Экономическая сущность НДС. Исчисление НДС на примере предприятия ООО «Окошечко»

Похожие главы из других работ:

Анализ действующей инвестиционной политики ООО «Сфинкс»

1.1 Экономическая сущность инвестиций

Инвестиция — «одно из наиболее часто используемых понятий в экономике, особенно если она находится в процессе развития или трансформации»…

Анализ инвестиционного климата в России

1.1 Экономическая сущность инвестиций

Таким образом, инвестиции как экономическая категория выполняют важные функции роста отечественной экономики…

Иностранные инвестиции в российскую экономику

1.1 Экономическая сущность инвестиций

«До 1991 года понятие «инвестиции» подменялось понятием «капитальные вложения». Трактовалось это понятие как совокупность затрат на воспроизводство основных фондов, включающая затраты на их ремонт. Но инвестиции — более широкое понятие…

Исчисление НДС на примере предприятия ООО «Окошечко»

1.2 Экономическая сущность НДС

Налог на добавленную стоимость (НДС) самый сложный для исчисления из всех налогов, входящих в налоговую систему. Его традиционно относят к категории универсальных косвенных налогов…

Методология бюджетирования в системе управления финансами

1.1 Экономическая сущность бюджетирования

Бюджетирование — это, с одной стороны, процесс составления финансовых планов и смет, а с другой — управленческая технология, предназначенная для выработки и повышения финансовой обоснованности принимаемых управленческих решений…

Методы привлечения инвестиций в РФ

1. Экономическая сущность инвестиций

В экономической литературе понятия «сбережения» и «инвестиции» стоят обычно рядом: одно неизбежно предполагает другое. Так, по мнению Дж. Кейнса, сбережения и инвестиции «должны быть равны между собой…

Налоги: понятие, назначение, экономическая сущность

ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ НАЛОГОВ

Налоги в российской экономической науке рассматриваются как один из элементов системы финансов, являющихся, в свою очередь, элементом экономики…

Особенности исчисления и уплаты налога на добавленную стоимость при посреднических операциях

1.1 Социально-экономическая сущность НДС

В России НДС, как известно, введен с 1 января 1992 г. Законом РСФСР от 6 декабря 1991 г. № 1992-1 «О налоге на добавленную стоимость» в ранге федерального налога. Фактически НДС заменил (вместе с акцизами) прежние налог с оборота и налог с продаж…

Оценка вероятности банкротства (на примере ОАО «Сибирская Сталь»)

1.1 Экономическая сущность банкротства

банкротство финансовый себестоимость дебиторский Всякое предприятие, осуществляющее коммерческую деятельность, вступает в денежные отношения с налоговыми органами, банками, поставщиками и потребителями и т.д…

Понятие, экономическая сущность и виды косвенных налогов

1.1 Экономическая сущность налогов

Экономическое содержание налогов выражается взаимоотношениями хозяйствующих субъектов и граждан, с одной стороны, и государства с другой стороны, по поводу формирования государственных финансов…

Расчет налога на добавленную стоимость (НДС)

1. Экономическая сущность налога

Во-первых, налог на добавленную стоимость (НДС) в Российской Федерации установлен главой 21 «Налог на добавленную стоимость» Налогового кодекса Российской Федерации, которая вступила в юридическую силу с 1 января 2001 года. Во-вторых…

Структура капитала организации и возможности ее оптимизации

1.1 Экономическая сущность капитала и его классификация. Сущность и задачи управления капиталом

Капитал является одним из важнейших факторов производства, наряду с природными и трудовыми ресурсами. В общем виде капитал понимается как стоимость, авансируемая в деятельность предприятия с целью получения прибыли…

Теории налогообложения и роль налоговой системы в рыночной экономике

1. Экономическая сущность налогообложения

…

Учет и анализ расчетов по налогу на доходы физических лиц на примере ОАО «ВИАСМ»

1.1 Экономическая сущность налогообложения

Налогообложение, представляющее собой совокупность организационных, финансовых…

Формирование бюджета городского округа Котельники

1.1 Экономическая сущность бюджета

Ведущую, определяющую роль в формировании и развитии экономической структуры любого современного общества играет государственное регулирование, осуществляемое в рамках избранной властью экономической политики…

fin.bobrodobro.ru