Каковы последствия инфляции для населения, государства и бизнеса

Последствия инфляции, как многофакторного и комплексного процесса, могут быть разными. При этом она в значительной степени влияет и на экономику, и на социальную сферу. Какими будут изменения, зависит от особенностей и первопричин, которые спровоцировали рост стоимости товаров и падение национальной валюты в цене.

Влияние на социальную жизнь населения

Общий рост цен, в большинстве случаев, негативно сказывается на уровне жизни населения страны. Особенно остро это ощущается, если доходы семьи (пенсии, пособия и заработная плата) не индексируются либо их увеличение отстает от темпов роста стоимости товаров и услуг.

Общий список негативных последствий для потребителей выглядит так:

- Снижение реальных доходов. Это ситуация, когда номинального (фактического) дохода хватает на меньшее количество товаров, чем человек мог себе позволить в недавнем прошлом. Это негативно сказывается на покупательской способности.

- Перераспределение денежной массы в пользу обеспеченного населения. Богатые люди имеют возможность инвестировать собственные накопления в ликвидные объекты (недвижимость, драгоценности, доходные ценные бумаги). Таким образом их капитал растет или сохраняется. Менее защищенные слои граждан не могут позволить себе делать накопления, а напротив – распродают активы, обналичивают вклады.

- Как следствие предыдущего пункта – обесценивание имеющихся сбережений. Однако при их перераспределении возможно и сохранение ценности, и получение прибыли.

В то же время выгоду получают заемщики – лица, оформившие кредиты или ипотеку до роста цен. Если ставка по займу фиксированная, то инфляция обесценивает его. Год назад платеж по кредиту равнялся 30% от зарплаты, сегодня – 10%. Клиенты банков выигрывают, потому что финансовое бремя снижается, и есть возможность вернуть задолженность быстрее.

Но выгода присутствует при условии роста дохода, даже медленного. Если заработок остался на прежнем уровне, то он распределяется на более приоритетные статьи расходов – оплата ЖКХ, питание, обучение. В результате наступает неспособность выплачивать ежемесячные взносы.

Население не может предвидеть наступление инфляции и специфику ее развития. Социальное напряжение приводит к разным последствиям, в том числе может усилить рост инфляции.

Увеличение темпов роста цен влечет за собой определенные издержки:

- Шкала налогообложения не учитывает инфляцию. Например, при покупке активов они могут существенно вырасти в цене, но часть прибыли теряется из-за инфляции. Налог при этом будет исчислен на весь доход. Примером может стать игра на бирже, покупка-продажа недвижимости или других активов, доходы от продажи которых облагаются налогами.

- Сложно контролировать изменение цен и, как следствие, планировать бюджет на долгий срок.

- При недостаточности средств люди ищут дополнительные способы заработка (смена работы на более высокооплачиваемую, поиск подработки), что увеличивает сопутствующие финансовые и временные расходы, а также размер налоговых отчислений.

Все это отрицательно влияет на семейную экономику, если темпы роста инфляции превышают 10% в год и более. При боле низких показателях отсутствуют резкие колебания цен, менее ощутим замедленный рост бюджетных выплат, заработной платы. В такой ситуации инфляция окажет положительное влияние на домохозяйство, уровень жизни.

Последствия для государства

Экономика страны также страдает от интенсивных темпов роста цен. Если «ползучая» инфляция помогает оживить ее и способствует развитию, то высокая приводит к обратному эффекту. Правительство увеличивает эмиссию денежной массы для компенсации недостатка бюджета, индексации фиксированных выплат (пенсий, пособий, оплаты труда лицам, занятым в бюджетной сфере). Это только провоцирует дальнейший рост цен.

Обесцениваются налоговые отчисления. Расчет базы производится в одном периоде, а перечисление – в последующем. За этот промежуток времени деньги теряют в цене. Издержки инфляции проявляются и в том, что правительство вынужденно разрабатывать антиинфляционную политику, принимать меры в решении проблем.

На фоне инфляции может наблюдаться интенсивное расслоение общества. Увеличение капитала богатых и снижение доходов малоимущих граждан полностью «вымывает» средний класс. Это провоцирует рост социального напряжения и недовольства большого числа населения.

Изменяется баланс импорта и экспорта. На фоне роста стоимости товаров объем импортируемой продукции сокращается, а ввозимого – увеличивается. В таких условиях наблюдается нарушение платежного баланса и возникновение дефицита. Решения у правительства два: девальвация или использование золотовалютного фонда. Так как последний имеет ограниченные запасы, есть вероятность удешевления национальной валюты по отношению к иностранной. Именно поэтому инфляция и девальвация нередко протекают одновременно.

Снижается и активность бизнеса, как следствие, сокращение налоговых отчислений. Правительство может пересматривать некоторые нормативные акты, причисляя средние компании к крупным, чтобы компенсировать недостаток налоговых сборов. Такое явление называют «скрытой конфискацией налогов». Отчисления у фирм увеличиваются, независимо от реального роста дохода.

Инфляция и сфера бизнеса

Сильнее всего рост цен опасен для мелких и средних коммерческих организаций. Объем свободных денежных средств у населения снижается, меняется приоритетность расходов. Отсутствие клиентуры ведет к демпингу, но на фоне прежней или растущей себестоимости доходы либо сохраняются, либо падают. Следом наступает дефолт, массовое закрытие компаний, сокращение рабочих мест. В этом случае просматривается взаимосвязь инфляции и безработицы.

Мощности крупных предприятий и товарные запасы торговых организаций позволяют им легче адаптироваться к снижению покупательской способности населения. А закрытие мелких и средних фирм «освобождает» часть спроса. Даже если он меньше прежнего, в условиях низкой конкуренции компания получает доход.

От инфляции проигрывает и банковский сектор. Все займы, выданные по фиксированной ставке, выплачиваются в прежнем объеме, но так как в условиях инфляции покупательская способность денег падает, банки терпят убытки. Это приводит к повышению процентных ставок на кредиты, снижая спрос на услуги.

Кроме этого, может наблюдаться отток денег из-за обналичивания вкладов, закрытия счетов. Пока ставка по депозитам перекрывает процент инфляции, доходность от них есть. Но когда она становится ниже, сбережения теряют свою ценность и граждане вынуждены переводить эти деньги в ликвидные активы либо вовсе расходовать их на текущие нужды.

Как сохранить капитал в условиях роста цен

На фоне длительного роста цен, хранить деньги в наличной форме невыгодно. Они дешевеют каждый день, особенно при высокой инфляции. Чтобы сохранить их ценность средства нужно инвестировать в ликвидные активы, то есть приобретать предметы, цена на которые не упадет в долгосрочной перспективе.

Самыми популярными вариантами являются:

- недвижимость;

- ценные металлы;

- земля;

- ценные бумаги.

В каждом отдельном случае необходимо проводить анализ инвестирования. Эксперты всегда рекомендуют рассматривать не один вид вложений, а целую группу – так снижается риск.

Существуют облигации федерального займа, привязанные к индексу инфляции. Чем она выше, тем больше доходность. Кроме того, это наиболее надежный вид ценных бумаг, а в условиях инфляции это важный плюс.

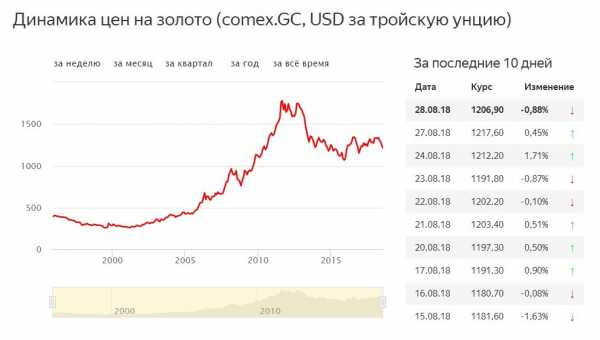

Драгоценные металлы в слитках показывают относительную стабильность, но в условиях инфляции часть сбережений можно потерять.

Таблица за последние 10 дней отражает рост цен, но в долгосрочной перспективе риски очевидны. При этом анализ прошлых лет не гарантирует аналогичных изменений в будущем, и основываться исключительно на таких данных нельзя. Тем не менее, если обратиться к статистике, график показывает как позитивные колебания, так и спад цены. Однако всегда можно прибегнуть к покупке ломбардного золота, так как колебания рыночной стоимости несколько отличны. Эти активы быстро конвертируются в рубли в любом ломбарде, хоть и с определенными потерями в краткосрочной перспективе. А вот инвестиционные монеты стоит брать только на долгий срок. Слишком велик разрыв между ценой продажи и покупки и можно «уйти в большой минус».

К рынку недвижимости в России тоже следует подходить осознанно. Вероятность снижения цен на земельные участки выше, чем на небольшие квартиры в черте города. Еще один вариант –

Самое главное в условиях инфляции – постараться сберечь свой капитал. Стремление извлечь прибыль естественна, но при нестабильной экономической обстановке сопряжено с дополнительными рисками.

Понятие «инфляция» несет отрицательный контекст. Но в зависимости от ее видов и причин развития возможны как положительные изменения, так и отрицательные. В реальности чаще наблюдаются негативные последствия, которые отражаются во всех сферах жизни.

Читайте также

finansy.guru

Инфляция. Суть, положительные и отрицательные стороны

Инфляция обозначает обесценивание денежных средств, когда потребительские цены на товары и услуги растут. Также об экономическом явлении можно говорить, когда количество денежной массы значительно увеличивается (включается «печатный станок» для обеспечения населения деньгами). Само понятие появилось в начале прошлого века, когда почти повсеместно были введены бумажные банкноты.

Инфляция — это более социально-экономическое, а не только финансовое явление. Она возникает:

- из-за высоких инфляционных ожиданий у населения;

- из-за сильного вмешательства государства в дела экономики;

- по причине ее общей нестабильности;

- из-за перепроизводства товаров.

Разновидности инфляции: умеренная, галопирующая, гипер

- Умеренная. Обесценивание денежных средств не превышает 10% за календарный год. Контракты составляются в номинальных ценах, национальная валюта +/- «держится на плаву». Цены растут умеренно, а потребители вынуждены тратить на продукты питания и «минимальный потребительский набор» больше накопленных средств.

- Галопирующая. В таком случае цены поднимаются на 10-200% за год. Потребители стараются вкладывать деньги в «что-то стабильное»: приобретение недвижимости или покупку бытовых товаров. Суммы в договорах прописываются с учетом возможных колебаний нац. валюты. Скачкообразная инфляция — признак структурного экономического кризиса в стране. Власти идут на осуществление денежных реформ.

- Гиперинфляция. Стоимость продуктов подпрыгивает на 50% в месяц, а за календарный год может подскочить в 2-3 раза. Даже обеспеченные слои населения стремительно беднеют. Внутри страны, а также на мировом рынке постепенно разрушаются имеющиеся экономические связи. Останавливаются многие заводы и фабрики, сокращается ВВП. Гиперинфляцию чрезвычайно тяжело проконтролировать. Правительство может принимать экстренные меры, но это не помогает справиться с бешеными изменениями цен.

Отрицательные стороны инфляции. Почему это плохо?

- Снижение доходов и мотивации к труду. При высокой инфляции доходы людей с фиксированными доходами в национальной валюте перераспределяются в пользу работников с гибкой системой оплаты труда. Если в трудовом договоре или контракте сотрудник имеет четко зафиксированный размер жалования, который не может меняться на протяжении долгого времени, то он однозначно проигрывает тому работнику, у которого в договоре прописана компенсация или индексация заработной платы, исходя из актуального уровня инфляции. В Соединенных Штатах Америки для индексации заработной платы работникам используют так называемый индекс стоимости жизни.

- Проблемы с исполнением обязательств. Высокая инфляция перераспределяет в пользу должников доходы кредиторов. От разогнавшихся цен не только предприятия, вовремя продавшие векселя, но и граждане, взявшие кредит в банке в национальной валюте. Иногда государство заинтересовано в обесценивании своей национальной валюты для решения вопроса с собственными обязательствами, взятыми ранее. Именно так поступила российская власть после дефолта 1998 г.

- Девальвация. Из-за того, что национальная валюта стремительно обесценивается, со стороны населения и предприятий растет спрос на валюту иностранную. Наблюдается девальвация национальной валюты, «долларизация» экономики.

- Снижение инвестиций. Инфляция не только подавляет собой экономический рост, создает угрозу стабильности, но и отрицательно воздействует на приток инвестиций. Страдают фонды предприятий, банки отказываются предоставлять кредиты на развитие. Компании оказываются лишены заемных средств, которых так не хватает для осуществления их деятельности.

- Проблемы у производителей. Также при разогнавшейся инфляции предприятиям становится тяжелее планировать на деятельность. Из-за сложившейся неопределенности трудно составить какие-то среднесрочные прогнозы. Поэтому заключаются краткосрочные контакты на поставку продукции.

- Убытки при производстве продукции. Из-за разновременной ценности денег компаниям сложно при высокой инфляции определить затраты на производство продукции. Доходы должны как-то обеспечивать покрытие издержек будущих периодов, поэтому важно знать цены, которые будут складываться в ближайшем будущем. При гиперинфляции некоторые товары вообще могут исчезнуть с прилавков магазинов. Или продавцы импортных товаров вообще могут не «отдавать» продукцию за национальную валюту. Правительство не может составить правильный бюджет на следующий год.

- Сбои в работе экономики. Предприятиям становится тяжелее заключать договора друг с другом, ведь хозяйственную деятельность труднее координировать при высокой инфляции. Уже можно не следовать определенным нормам кооперативного поведения. Партнеры перестают доверять один одному, никто не знает, что их ждет в дальнейшем. Очень высока неопределенность в будущем. В результате экономика работает с серьезными сбоями.

- Вывоз капитала за рубеж. Предприятиям и населению выгоднее вкладывать деньги в иностранных банковских учреждениях. Возникает огромный кризис доверия к национальным институтам, активам и собственной валюте.

- Обострение «регионализма». В условиях нарастания негативных явлений в экономике, когда центральные власти не могут справиться с экономическим кризисом, чиновники на местах предпринимают порой более интенсивные меры по исправлению ситуации. Например, некоторые регионы могут самостоятельно ввести индексацию доходов, перейти к регулированию цен на определенные жизненно важные для населения товары. В России бывали случаи, когда региональная власть отказывалась перечислять поступления от налогов в федеральный бюджет, вводила запрет на вывоз в другие регионы продовольствия.

Как правило, продолжительная во времени высокая инфляция в стране приводит к увеличению номинального ряда денежных знаков. Поэтому денежное обращение становится сложнее: сложно считать в уме сотни тысяч или миллионы. Власти вынужденно проводят деноминацию, то есть убирают лишние нули с купюр.

Из-за большого уровня инфляции гражданам и предприятиям становится невыгодно хранить средства в банковских учреждениях. Они предпочитают отправлять деньги в недвижимость или материальные ценности.

Можно назвать в качестве еще одного «плохого» последствия высокой инфляции снижение уровня производства товаров. Из-за продолжающегося длительное время падения спроса на товары и услуги ухудшаются экономические показатели многих компаний и производств. Гиперинфляция и вовсе способна полностью парализовать их работу. Многие компании решают ликвидироваться, растет общий уровень безработицы. На фоне этого реальные объемы производства стремительно катятся вниз.

Наблюдается перераспределение доходов, то есть фактический номинальный доход не меняется со временем, а вот реальный значительно падает вслед за уменьшением покупательской способности нац. валюты. Если власти страны способны контролировать инфляцию, то курсы валют закладываются напрямую в бюджет страны.

От инфляции страдают и кредиторы. Ведь суммы, которые клиент должен «отдать» на погашение кредитов, остаются такими же, но вот покупательская способность денежных средств значительно падает. В результате кредитные учреждения получают меньше денег. Для исправления ситуации они устанавливают процентные ставки, позволяющие гарантированно получать нужный доход.

Преимущества инфляции. Почему это хорошо?

- От обесценивания денежной единицы выигрывают заемщики. Особенно в тех случаях, когда ставка по выданному им кредиту строго фиксирована. То есть расплачиваться с кредитором можно подешевевшими деньгами, несмотря на рост цен, ведь ставка по кредиту и величина ежемесячных взносов осталась та же.

- Порой инфляция помогает и государству. Особенно в тех странах, где введена прогрессивная шкала по уплате налогов. Когда деньги дешевеют, население старается больше зарабатывать. Если доход у гражданина повышается, то человек переходит в «более высокую» категорию плательщиков. Например, какой-нибудь работник может зарабатывать 2 000 долларов в месяц и платить из них 10 процентов налогов государству, а потом начать зарабатывать 2 500 долларов и платить уж более высокий налог (к примеру, 12 процентов).

- От инфляции зачастую выигрывают экспортеры природных ресурсов и продавцы товаров, которые несложно изготавливать. Ведь с обесцениванием национальной валюты для иностранных покупателей значительно уменьшается цена продукции, производимой в стране. Не секрет, что если слегка снизить стоимость, то у компании-производителя возникнут дополнительные денежные средства, которые потом можно пустить на модернизацию линий или же на пополнение собственных запасов.

- Также от разогнавшихся цен выигрывают владельцы юридических агентств, парикмахерских или ремонтно-отделочных фирм, то есть бизнеса из сферы услуг. Если предприниматель будет повышать стоимость своей продукции, оставляя при этом зарплату работников на прежнем уровне, то получит дополнительный доход.

Выигрывают ли производители и продавцы товаров? Менее выражен позитивный эффект от инфляции может быть в производственном секторе и в сфере торговли по той причине, что там прибыль находится в прямой зависимости от закупаемого сырья, его себестоимости.

Иногда положительный эффект от инфляции ощущают и обычные работники, которые трудятся на тех предприятиях, где увеличивают зарплату опережающими темпами.

Уровень инфляции в странах с развитой экономикой обычно колеблется в пределах 1-2% в год. Никто в таких государствах не носится с пачкой денег, скупая повсюду бытовую технику, тонны сахара или иностранную валюту в обменниках. Ведь на практике население, покупая во время кризиса чужую валюту, вкладывает кровно заработанные средства в развитие экономики другого государства. Деньги «из-за границы» помогают сохранить сбережения одному человеку, но от этого страдает вся страна (только еще больше загоняя себя в кредитное рабство). В тяжелые и кризисные для государства времена повышенную активность проявляют многие инвесторы, которые с радостью готовы скупить все активы страны за бесценок. Поэтому перед правительствами развивающихся стран стоит задача активно бороться с инфляцией, не допускать ее сильного роста.

Инфляция может сыграть на руку!

slawomirkonopa.ru

Положительная инфляция

Инфляция как экономическое явление

В наш век инфляция стала нормой экономической жизни. Но многие люди имеют об инфляции весьма отдаленное представление. Считается, что инфляция – это плохо. Но что происходит на самом деле и каковы последствия инфляции, знают только специалисты в области экономики.

Инфляционные процессы появились примерно в то же время, что и товарно-денежные отношения. Инфляция связана с рыночной стоимостью денег. А стоимость денег в стране определяется количеством произведенного национальной экономикой товара.

Определение 1

Инфляция – это процесс длительного и постоянного повышения уровня цен, сопровождающийся снижением покупательной способности денег, их обесцениванием.

Это явление возникает, когда объем денежной массы растет, а объемы товаров и услуг остаются неизменными или уменьшаются. Довольно часто инфляция совпадает с периодами военных действий, социальных революций, экономических и политических кризисов.

Причины возникновения инфляции

Причин возникновения инфляции может быть несколько. Одна из них – это государственная эмиссия сверх потребностей товарного обращения. К ней государство может прибегнуть для покрытия государственных расходов во время кризисных периодов и военных действий.

Еще одной причиной чрезмерного увеличения денежной массы может быть массовое кредитование, при котором финансовый ресурс поступает не из сбережений, а из эмиссии необеспеченной валюты.

Если крупные фирмы монополизируют цены на определенные товары или сырье и энергоносители, а профсоюзы монополизируют механизм регуляции уровня заработной платы, это все тоже может вызвать инфляцию.

«Свертывание» производства, уменьшение объемов продукции при прежнем уровне объема денежной массы обязательно «включит» инфляционные процессы. Такой же эффект при стабильном уровне денежной массы будет иметь увеличение размеров государственных пошлин и налогов.

Виды инфляции

На основе всестороннего анализа причин возникновения инфляционных процессов выделяют следующие виды инфляции:

- При избытке совокупного спроса и дефиците товара возникает инфляция спроса.

- Повышение цен на сырье и энергию влечет за собой повышение себестоимости продукции и, соответственно, цен на товары. Повышение уровня цен на рынке из-за увеличения затрат производителя – это инфляция издержек.

- Инфляционные процессы могут быть предсказуемыми (закономерными) или возникнуть внезапно. Тогда речь может идти о прогнозируемой или непрогнозируемой инфляции

- В зависимости от того соблюдается ли пропорция между ценами на товары во время их повышения, инфляция может быть сбалансированной и несбалансированной.

Положительные последствия инфляции

Для экономики страны в целом инфляция может иметь три варианта последствий: положительный (положительная инфляция), нейтральный (нулевой) и отрицательный (негативный). В данном разделе мы рассмотрим положительную инфляцию.

Инфляция приносит доход государству. Если государство (правительство) не может увеличить прямые налоги для покрытия своих расходов, то оно организовывает через центральный банк печатание (эмиссию) новых денег. За это право взимается государственный налог – сеньораж. Дефицит государственного бюджета покрывается, но стоимость денег на руках у населения уменьшается.

Благодаря инфляции все участники товарно-денежных отношений стараются как можно быстрее потратить наличность (пока она не обесценилась). Это увеличивает скорость оборота денег и приносит пользу коммерческим банкам.

Наибольшую выгоду (положительный эффект) получают крупные монополии из-за искусственного создания дефицита товаров и повышения цен на них. Ползучая (умеренная) инфляция приносит наибольший положительный экономический эффект. Она способствует повышению спроса на товары и услуги, стимулирует их производство.

spravochnick.ru

Виды, причины и последствия инфляции

Инфляция – это фактическое обесценивание денег, выражающееся в повышении цен на различные услуги и товары, не подразумевающем улучшение качества выпускаемой продукции

Выделяют такие причины инфляции, как:

- Возрастание расходов государства.

- Увеличение цен на сырье и ресурсы.

- Уменьшение объема производства в государстве.

- Повышение заработной платы работникам по инициативе профсоюзов.

- Рост налогообложения.

По различным причинам инфляции выделяют следующие ее разновидности:

- Инфляция спроса – вызвана повышением заработной платы – ситуация, при которой из-за роста покупательной способности растет и спрос; вследствие чего повышаются цены.

- Инфляция предложения — вызвана увеличением цен на сырье – ситуация, при которой производитель вынужден претерпевать дополнительные издержки; соответственно, предложение уменьшается.

Инфляция классифицируется по ряду признаков:

Признак | Виды | |||

Темп роста цен | Умеренная(ползучая) – поступательный рост цен (не больше 10 % в год) | Галопирующая – скачкообразный рост цен в быстром темпе ( повышение цен на 20-30 или 100 %) | Гиперинфляция – рост цен может превышать 100 % в год) | |

Характер протекания | Открытая – обусловлена непосредственным возрастанием цен на товары и услуги | Скрытая (подавленная) – обусловлена дефицитом товаров | ||

Расхождение повышения цен | Сбалансированная – цены растут сразу на все товарные группы | Несбалансированная – цены возрастают неравномерно, на определенные товары и товарные группы. | ||

Последствия инфляции также можно классифицировать:

- Положительные последствия

- Инфляция способствует росту налоговых доходов государства, что означает уменьшение гос. задолженности в случае наличия таковой

- Стимулирование деловой активности и экономической деятельности, что содействует возможному экономическому росту.

- Негативные последствия

- Падение занятости населения.

- Обесценивание ценных бумаг, накоплений, кредитов.

- Обострение спекуляции.

- Снижение спроса на товары и услуги из-за сокращения готовности потребителей приобретать. Далее – ухудшение уровня жизни.

- Деньги прекращают выполнять свои функции.

- Нарушение установления цен.

Стагфляция – возрастание цен сопровождается стагнацией, также повышается уровень безработицы

В случае инфляции государство осуществляет антиинфляционную политику, куда входит:

- Приспособление к экономическому положению в стране: регулирование роста цен, повышение доходов населения пропорционально инфляции .

- Принятие мер по ликвидации инфляции

- Проведение реформ касательно денежной системы в стране. Например: девальвация – сокращение золотого эквивалента денежной единице. Ревальвация – процесс, обратный девальвации, характеризующийся увеличение золотого содержания в денежной единице.

- Деноминация – замена денежных знаков, как правило, путем их укрупнения.

humanitar.ru

Отрицательные последствия инфляции

Инфляция, по своим масштабам превышающая ползучую, отрицательно действует на экономику. Причем с возрастанием инфляции усиливается и ее отрицательный эффект. Воздействие инфляции на экономическое развитие принимает подчас разрушительный характер.

Отрицательное влияние инфляции сказывается по многим направлениям. Прежде всего высокая инфляция подрывает покупательную способность национальной валюты. Обесценившаяся национальная валюта перестает полноценно (а то и полностью) выполнять решающие функции денег.

Уже на уровне галопирующей инфляции в значительной мере сводится на нет такая функция национальных денег, как средство накопления. Предприниматели и население начинают преимущественно использовать в качестве средства накопления не национальную валюту, а иные средства — золото и другие ценности, а в открытой экономике — твердую валюту, прежде всего доллар, выполняющий роль международной валюты, что, по сути, означает развертывание процесса долларизации экономики. В условиях гиперинфляции и особенно супергиперинфляции национальная валюта перестает выполнять и такие функции, как мера стоимости и средство обращения. Вся денежная система приходит в полное расстройство, что вызывает нарушение экономической деятельности вплоть до спада производства. Возникает так называемый стагфляционный кризис, сочетающий процессы сокращения производства и инфляционного роста цен.

Отрицательное воздействие инфляции проявляется также внеравномерном росте цен. Многократное вздорожание, превышающее средний рост цен, каких-либо товаров и услуг, имеющих важное экономическое или социальное значение, ставит барьеры экономическому росту подверженных высокой инфляции стран.

Товары, завоевавшие из-за своих качественных характеристик, распространенности и относительной дешевизны, заметные ниши экономического пространства, в результате резкого абсолютного и относительного удорожания ставят под угрозу перспективы развития важнейших отраслей и сфер национальной экономики.

Рассмотрим для примера ситуацию с энергоресурсами. До 1970-х гг. важнейшие энергоресурсы, особенно нефть и нефтепродукты, отличались относительной дешевизной. Рыночная экономика всех стран развивалась на основе все расширяющегося их использования в производстве и в личном потреблении. В результате энергетического кризиса 1970-х гг. мировые цены на нефть за 10 лет—с 1971 по 1980 г. — возросли в 20 раз, что поставило рыночную экономику многих стран в тяжелейшее положение. Энергетический кризис был преодолен только посредством снижения темпов экономического роста, особенно в энергоемких отраслях и сферах деятельности, массового внедрения в производство ресурсо- и энергосберегающей техники и технологии и эксплуатации ряда новых крупных месторождений нефти.

Инфляционный рост цен ставит под угрозу доходы, формирующиеся в рыночной экономике, вызывая нередко заметное снижение реальной заработной платы. Именно поэтому периоды высокой инфляции становятся одновременно периодами усиления социально-политической напряженности и нестабильности.

studfiles.net

Инфляция: виды, причины, последствия

В данной статье мы рассмотрим основные причины, виды и социально-экономические последствия инфляции: как отрицательные, так и положительные.

Причины инфляции

В экономике называются следующие причины появление инфляции:

- Денежная эмиссия (выпуск необеспеченных денег), необходимая для покрытия государственных расходов.

- Увеличение денежной массы за счёт масштабного кредитования, финансы на которое взяты из эмиссионных денег.

- Монополия корпораций на определение цены и собственных затрат, в основном – в отрасли сырья.

- Монополия профсоюзов, мешающая рынку определять уровень зарплат.

- Сокращение производства в стране при сохранении уровня денежной массы.

- Увеличение налогов, пошлин, акцизов государства при сохранении уровня денежной массы.

Многие из этих причин (или даже все) можно встретить сейчас в России. Поэтому удивляться постоянному росту цен не нужно.

Виды инфляции

Какие же существуют виды инфляции?

- Инфляция спроса. Порождается за счёт того, что реальный спрос превышает объёмы производства. То есть людям нужно больше, чем производится.

- Инфляция предложения или инфляция издержек. Рост цен происходит из-за того, что издержки на производство товаров увеличиваются. При этом производственные ресурс не используются на максимум.

- Сбалансированная инфляция. При такой инфляции пропорции цен на различные товары остаются одинаковыми.

- Несбалансированная инфляция. Цены на различные товары меняются в разных пропорциях. Одни товары дорожают сильнее, а другие – слабее или могут даже упасть в цене.

- Прогнозируемая инфляция. Если инфляция рассчитана заранее и соответствует действительности, значит, что её спрогнозировали заранее, то есть ожидали именной такой, какой она является.

- Непрогнозируемая инфляция. Если текущая инфляция не совпала с ожиданиями экономических субъектов, то получается, что её неверно спрогнозировали, или случился форс-мажор. В этом случае инфляция случается непрогнозируемой.

- Адаптированные ожидания потребителей. Если потребитель подозревает, что в скором времени может быть значительное повышение цен, то возрастает его спрос на товары. При этом предприниматель позволяет себе поднимать цены заранее только из-за повышенного спроса.

Различают 3 вида инфляции по темпам её роста.

- Умеренная. Инфляция проходит постепенно и не превышает 10% в год. Ценность рубля сильно не меняется. Это вполне нормальное явление в экономике: цена растут постепенно, потребительский спрос не падает. Такая инфляция также называется ползучей.

- Скачкообразная. Цены на различные товары растут скачками, могут изменяться на 10-200% в год. Цены могут формироваться с учётом повышения издержек производства в ближайшем будущем, а потребитель предпочитает экономить на продовольственных товарах и старается больше вкладывать в материальные ценности: бытовые товары, недвижимость. В такой ситуации государству необходимо проводить реформы: экономические или денежные.

- Гиперинфляция. Крайне тяжёлый случай. Цены могут расти на 50% в месяц, а самый минимальный их рост за год составляет 100%, то есть в лучшем случае цены вырастут всего в два раза. Происходит обеднение рядовых граждан, производства останавливаются, ВВП государства стремительно падает. В такой ситуации правительство идёт на крайние меры.

Социально-экономические последствия инфляции

Удивительно, но последствия инфляции могут быть и положительными. Но для начала рассмотрим отрицательные:

- Изменение баланса цен. Не все предприятия могут одинаково быстро менять цены, в зависимости от инфляции. В основном, это серьёзные последствия для государственных организаций.

- Нарушение баланса денежных запасов и обращения денег. При инфляции денежные запасы на депозитах, счетах, а также кредиты (для банков) и ценные бумаги теряются свою ценность. При этом эмиссия денег лишь усугубит инфляцию и усилит это негативное последствие.

- Падение рубля. Купить валюту становится всё сложнее, так как покупательская способность национальной валюты падает.

- Изменение экономических показателей. Правильно рассчитать ВВП, проценты (для банков) и экономическую целесообразность и окупаемость производства становится всё сложнее.

- Снижение реальных доходов населения. Теряется реальных доход людей, занятых в бюджетных сферах. Это вынуждает государство повышать им заработные платы, что ведёт к росту расходов государства и ведёт к росту цен.

- Изменение темпов производства. Либо предприятие начинает производить больше продукции, чтобы сбалансировать спрос и предложение, либо случается инфляция спроса.

- Снижение национального производства. Рост цен и снижение спроса негативно влияют на производство.

В итоге население беднеет, а государство вынуждено вливать больше денег в экономику за счёт бюджета страны. Чтобы компенсировать эти затраты и пополнить бюджет, государство повышает налоги и сборы, а также применяет иные способы изъятия денег у граждан.

Положительные последствия инфляции:

- Заёмщики возвращают меньше денег (в их реальной стоимости). Это можно отчётливо заметить в ипотечном кредитовании – последние месячные платежи ипотечных заёмщиков обычно несоизмеримы с изначальными, хоть фактически и не меняются (они становятся крайне малы за счёт обесценивания денег за десятилетия). При этом, чем выше инфляция, тем хуже кредитным организациям и банкам (если ставка фиксирована). В случае с валютой – всё наоборот, так как рубль падает и отдавать проценты по кредиту в валюте становится намного сложнее.

- Если у государства прогрессивная шкала налогов, то инфляция выгодна для правительства.

- Выигрывают от высокой инфляции экспортёры природных ресурсов и товаров, которые просты в производстве.

Положительные последствия несоизмеримы с отрицательными. Высокий уровень инфляции – это плохо.

infoogle.ru

Положительные и отрицательные последствия инфляции.

СОДЕРЖАНИЕ

ВВЕДЕНИЕ………………………………………………………………………….3

Глава 1. Социально-экономические последствия инфляции…………………….5

§I.Сущность, причины и типы инфляции…………………………………………5

§2. Измерение и виды инфляции……………………………………………………9

§3.Социально-экономические последствия инфляции…………………………..11

Глава2. Антиинфляционная политика……………………………………………17

§1. Сущность и инструменты антиинфляционной политики……………………17

§2. Программа борьбы с инфляцией в Украине…………………………………..21

ЗАКЛЮЧЕНИЕ……………………………………………………………………..23

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ…………………………………25

ВВЕДЕНИЕ

Темой данной курсовой работы является «Социально-экономические последствия инфляции».

Понятие инфляция однозначно ассоциируется с негативными процессами. Невозможно найти серьёзного учёного-экономиста, который считал бы систематический рост цен безобидным явлением. Опережающий рост цен на товары, независимо от длинны инфляционной волны, представляет собой крайне болезненный процесс для любого, даже высокоразвитого, нацио- нального хозяйственного комплекса.

В настоящее время инфляция — один из самых опасных процессов, негативно воздействующих на финансы, денежную и экономическую систему в целом; инфляция означает не только снижение покупательной способности денег, она подрывает возможности хозяйственного регулирования, сводит на нет усилия по проведению структурных преобразований, восстановлению нарушенных пропорций; искажает реальную картину финансовых результатов производства, уровень и динамику потребления товаров и услуг; не позволяет правильно определять и взимать налоги, оценить имущество, реально определить доходы и расходы населения и предприятий.

Содержание этого сложного явления составляет массовое и неконтролируемое перераспределение национального дохода и общественного богатства: инфляция прямо сказывается на реальных доходах домашних хозяйств и фирм, приводит к перераспределению богатства между хозяйственными субъектами.

Причём, как правило, беднеют бедные, а богатеют богатые. Таким образом инфляция неизбежно усиливает социальное расслоение в обществе и обостряет социальные конфликты. К негативным последствиям инфляционных процессов относятся также потеря у производителей заинтересованности в создании качественных товаров, ограничение продажи сельскохозяйственных продуктов в городе деревенскими производителями в силу падения заинтересованности, в ожидании повышения цен на продовольствие.

Современной инфляции присущ ряд отличительных особенностей: если раньше инфляция носила локальный характер, то сейчас — повсеместный, всеохватывающий; если раньше она охватывала больший и меньший период, т.е. имела периодический характер, то сейчас — хронический; современная инфляция находится под воздействием не только денежных, но и не денежных факторов.

Но в каждой стране инфляция имеет свои особенности , поэтому она исследуется экономистами многих стран мира , однако это обстоятельство не снижает актуальность этой темы как в настоящее время , так и в последующем .

Цель курсовой работы:

Раскрыть сущность инфляции, причины возникновения и последствия.

Проанализировать мероприятия антиинфляционной политики.

Глава 1. Социально-экономические последствия инфляции

§I.Сущность, причины и типы инфляции

Термин инфляция впервые стал употребляться в Северной Америке в период гражданской войны 1861-1865 гг. и обозначал процесс разбухания бумажно-денежного обращения. В XIX веке этот термин употреблялся также в Англии и во Франции. Широкое распространение в экономической литературе понятие инфляция получило в ХХ веке сразу после Первой мировой войны. В советской экономической литературе понятие возникло лишь в середине 20х годов.

Инфляция — это обесценение денег, снижение их покупательной способности, дисбаланс спроса и предложения [1]. В буквальном переводе термин «инфляция» (от лат. inflatio) означает «вздутие», т.е. переполнение каналов обращения избыточными бумажными деньгами, не обеспеченными соответствующим ростом товарной массы. Обычно инфляция имеет в своей основе не одну, а несколько взаимосвязанных причин, и проявляется она не только в повышении цен — наряду с открытой, ценовой имеет место скрытая, или подавленная, инфляция, проявляющаяся прежде всего в дефиците, ухудшении качества товаров.

Важно, что не всякое повышение цен служит показателем инфляции. Цены могут повышаться в силу улучшения качества продукции, ухудшения условий добычи топливно-сырьевых ресурсов, изменения общественных потребностей. Но это будет, как правило, не инфляционный, а в определенной мере логичный, оправданный рост цен на отдельные товары.

Причины инфляции.

Рост цен может быть связан с превышением спроса над предложением товаров, однако такая диспропорция между спросом и предложением во многих случаях не является инфляцией. Пример — энергетический кризис 70х в США, когда нефтедобывающие страны подняли цены на нефть в десятки раз, а на другие товары и услуги в то время цены возросли на 7-9% [5].

Независимо от состояния денежной сферы товарные цены могут изменяться вследствие роста производительности труда, циклических и сезонных колебаний, структурных сдвигов в системе воспроизводства, монополизации рынка, государственного регулирования экономики, введения новых ставок налогов, девальвации и ревальвации денежной единицы, изменения конъюнктуры рынка, воздействия внешнеэкономических связей, стихийных бедствий, и т.п. Очевидно, что не всякий рост цен — инфляция, поэтому особенно важно выделить действительно инфляционный.

Так, рост цен, связанный с циклическими колебаниями конъюнктуры, нельзя считать инфляционным. По мере прохождения фаз цикла, особенно при иногда имеющей место их “нестандартной” растянутости, заметно будет меняться и динамика цен. Цены будут повышаться в фазах бума и падать в фазах кризиса, а затем снова возрастать в последующих фазах выхода из кризиса.

Повышение производительности труда при прочих равных условиях приводит к снижению цен. Однако возможны случаи, когда повышение производительности труда приводит к повышению заработной платы. В этом случае повышение заработной платы в какой-то отрасли сопровождается повышением общего уровня цен.

Стихийные бедствия нельзя считать причиной инфляции. Например, в результате стихийного бедствия на какой-то территории разрушены дома. Очевидно, что возрастает спрос на стройматериалы, услуги строителей, транспорт и т.д. Большой спрос на услуги и промышленную продукцию будет стимулировать производителей к увеличению объемов производства и по мере насыщения рынка цены будут опускаться.

Итак, к важнейшим инфляционным причинам роста цен можно отнести следующие[3]:

1. Диспропорциональность — несбалансированность государственных расходов и доходов, так называемый дефицит государственного бюджета. Часто этот дефицит покрывается за счет использования “печатного станка”, что приводит к увеличению денежной массы и, как следствие, к инфляции.

2.Инфляционно опасные инвестиции — преимущественно милитаризация экономики. Военные ассигнования ведут к созданию дополнительного платежеспособного спроса и, следовательно, к увеличению денежной массы. Чрезмерные военные ассигнования обычно являются главной причиной хронического дефицита государственного бюджета, а также увеличения государственного долга, для покрытия которого выпускаются дополнительные бумажные деньги.

3.Отсутствие чистого свободного рынка и совершенной конкуренции как его части. Современный рынок в значительной степени олигополистичен. Олигополист, стремясь поддержать высокий уровень цен, заинтересован в создании дефицита (сокращении производства и предложения товаров).

4.“Импортируемая” инфляция, роль которой возрастает с ростом открытости экономики и вовлечения ее в мирохозяйственные связи той или иной страны. Возможности для борьбы у государства довольно ограничены. Метод ревальвации собственной валюты, иногда применяемый в таких случаях, делает импорт более дешевым. Но ревальвация делает и более дорогим экспорт отечественных товаров.

5.Инфляционные ожидания — возникновение у инфляции самоподдерживающегося характера. Население и хозяйственные субъекты привыкают к постоянному повышению уровня цен. Население требует повышения заработной платы и запасается товарами впрок, ожидая их скорое подорожание. Производители же опасаются повышения цен со стороны своих поставщиков, одновременно закладывая в цену своих товаров прогнозируемый ими рост цен на комплектующие, раскачивая тем самым маховик инфляции. Живой пример таких инфляционных ожиданий мы можем наблюдать в своей повседневной жизни.

В теориях, разрабатываемых западными экономистами, выделяются в качестве альтернативных концепций инфляции спроса и инфляции издержек. Эти концепции рассматривают различные причины инфляции.

Инфляция спроса — нарушение равновесия между спросом и предложением со стороны спроса [4]. Основными причинами здесь могут быть увеличение государственных заказов (например, военных), увеличение спроса на средства производства в условиях полной занятости и почти полной загрузки производственных мощностей, а также рост покупательной способности трудящихся (рост заработной платы), в результате, например, согласованных действий профсоюзов. Вследствие этого возникает избыток денег по отношению к количеству товаров и цены начинают расти.

Инфляция издержек — рост цен вследствие увеличения издержек производства [8]. Причинами увеличения издержек могут быть олигополистическая политика ценообразования, экономическая и финансовая политика государства, рост цен на сырье, действия профсоюзов, требующих повышения заработной платы.

u-bags.ru