Безвозмездная финансовая помощь от учредителя: проводки

В жизни предприятия случаются всевозможные коллизии, поэтому в случае необходимости погашения срочных платежей или покрытия убытка учредители могут финансово помочь компании. Это осуществляют предоставлением займа, имущественным вкладом (исключительно для ООО), безвозмездной передачей денежных средств или имущества. Разберемся, как учитываются эти поступления в учете компании.

Помощь учредителя

Законодатель не препятствует учредителю, давая ему право помогать компании. Одним из видов денежной помощи является заем, т. е. временная финансовая помощь, передаваемая на возвратной основе. А можно профинансировать компанию или внести имущество безвозмездно, пополнив тем самым капитал фирмы. В любом случае, проведенные операции обязательно отражают в учете. Лишь после этого полученные средства можно расходовать на нужды фирмы или по назначению, если есть специальные указания учредителя.

Как оформить безвозмездную финансовую помощь от учредителя

Началом процесса документального оформления передачи безвозмездной помощи является проведение собрания участников фирмы, на котором согласовываются детали ее предоставления.

Затем, в зависимости от вида безвозмездной помощи учредителя, оформляют соответствующие соглашения: договоры дарения, безвозмездной передачи активов, ссуды, займов и т. п. Соглашения вступают в действие после передачи активов.

Безвозмездная помощь учредителя: проводки

Безвозмездная помощь учредителя – распространенный способ помощи фирме. Ее оформляют письменным решением, где указывают цели, на которые переданные активы должны быть направлены. Зачисление денег от учредителя производится с применением счета прочих доходов/расходов – 91.

Счет безвозмездных поступлений 98/2 при операциях с денежными средствами не применяется, поскольку он предназначен для учета доходов от приходования имущества. Основные проводки при безвозмездной помощи учредителя:

Операции | Д/т | К/т |

Безвозвратная финансовая помощь от учредителя на расчетный счет | 51 | 91/1 |

Поступление ОС | ||

В счет безвозмездного поступления передан объект ОС | 08 | 98/2 |

Передача ОС в эксплуатацию | 01 | 08 |

Начисление износа на ОС | 20 | 02 |

Отражена стоимость ОС в составе прочих доходов | 98/2 | 91/1 |

Передача материалов | ||

Переданы ТМЦ от учредителя | 10 | 98/2 |

Материалы списаны на производство | 20 | 10 |

Стоимость ТМЦ отражена в составе прочих доходов | 98/2 | 91/1 |

Помощь для погашения убытка | ||

Принято решение о погашении убытка | 75 | 84 |

Зачисление средств для покрытия убытка | 51 | 75 |

Внесение денег учредителем в уставный капитал | ||

Внесены средства в УК | 75,50,51 | 80 |

Произведен взнос: |

|

|

— денежными средствами в кассу | 50 | 75 |

— товарами | 41 | 75 |

— ТМЦ | 10 | 75 |

— ОС | 08 | 75 |

Передача учредителем ОС на увеличение чистых активов | 08 | 83 |

Пополнение резервного фонда | ||

Внесены средства учредителем на прибавление резервного капитала | 50,51 | 91/1 |

Определен доход компании за год | 91/1 | 99 |

Рассчитан чистый годовой доход | 99 | 84 |

Произведено отчисление в резервный фонд в соответствии с уставом | 84 | 82 |

Безвозмездная финансовая помощь от учредителя: налогообложение

В налоговом учете прибыль в виде безвозмездной финансовой помощи, полученной от юридического или физического лица, относят в состав внереализационных доходов, облагаемых налогом. Но, в отличие от бухучета, в налоговом безвозмездные поступления от учредителя фиксируются не всегда. Это зависит от размера доли в уставном капитале, которой владеет учредитель. Ст. 38, 250, 251 НК РФ перечисляют случаи, когда взносы, переданные на безмездной основе, не подлежат налогообложению:

Вид безвозмездной помощи | Когда ее не облагают налогом |

Имущество, деньги | Если доля помогающего в уставном капитале фирмы более 50%. В этом случае помощь от учредителя не считается налогооблагаемым доходом. Однако если помощь оказана не финансовая, а имущественная, и активы эти реализованы в течения года с момента принятия к учету, то доход придется отразить. Если же доля учредителя в УК не более 50%, отразить полученный доход следует обязательно, датируя его днем получения помощи. Оценить имущество необходимо по рыночной стоимости, как и в бухучете. Кстати, списать полученное в виде помощи на затраты «упрощенцам» нельзя, поскольку в расходы им можно относить только оплаченные суммы. |

Компания-получатель помощи – владелец более 50% УК фирмы-помощника | |

Деньги, имущество, имущественные и неимущественные права | Передаются для увеличения чистых активов компании при зафиксированном в учредительных документах целевом направлении денежной помощи |

Подобный порядок приемлем для предприятий всех форм собственности. К льготной категории безвозмездной финансовой помощи от учредителя в части налогообложения относят договор беспроцентного займа, поскольку на деньги по нему проценты не начисляются, а по окончании срока предоставления заем возвращают. Как таковой прибыли у предприятия не было, а, значит, налог на сумму займа не начисляют.

Финансовая помощь учредителя на возвратной основе: проводки

Денежный заем – это возвратная финансовая помощь от учредителя, возвращаемая учредителю по прошествии установленного срока. Денежные средства передаются на основании договора займа. Он может быть процентным или беспроцентным.

Условия предоставления займа указываются в договоре:

- Если заем выдается под проценты, то в договоре прописывается процентная ставка;

- Беспроцентный заем предполагает полное отсутствие процентов.

Помимо этого в соглашениях часто прописывают, на какие цели должны быть израсходованы средства.

В бухучете займов применяют счет 66 (для краткосрочных, до 1 года), либо счет 67 (для долгосрочных, свыше 1 года). Исходя из этих обстоятельств, проводки будут следующими:

Операции | Д/т | К/т |

Получены средства по договору займа | 51 | 66,67 |

Отражены проценты за пользование займом | 91 | 66,67 |

Возвращены учредителю заемные средства | 66,67 | 51 |

Перечислены проценты по займу | 66,67 | 51 |

spmag.ru

На какой счет отнести займ от учредителя в 1с

Получен займ от учредителя: проводки

Пробивать ли чек?В Закон о ККТ внесли поправки. Но они не облегчили жизнь компаниям и предпринимателям. Вопросы о применении ККТ остались. К примеру, нужно ли использовать кассу при «заемных» или «подотчетных» расчетах? Как воспользоваться «кассовыми» льготами?

Главная → Бухгалтерские консультации → Бухгалтерский учет

Актуально на: 26 января 2017 г.

Может возникнуть ситуация, когда собственных средств организации оказалось недостаточно для осуществления капвложений или финансирования текущих расходов. Один из вариантов изыскания средств – обратиться за помощью к учредителю. Его помощь может носить как безвозмездный характер, так и предоставляться с возвратом. Как учитывать заем от учредителя, расскажем в нашей консультации.

Определяемся со сроком

Для того чтобы понять, на каком счете учитывать заем от учредителя, необходимо ответить на вопрос о сроке предоставления займа. Ведь если заем предоставляется на срок до 12 месяцев включительно, то учитывать его нужно на счете 66 «Расчеты по краткосрочным кредитам и займам». А если срок займа превышает 12 месяцев, — на счете 67 «Расчеты по долгосрочным кредитам и займам».

Бухучет займа от учредителя

По кредиту счетов 66 и 67 отражается сумма полученного займа, а в дебете приводятся счета учета полученных в качестве займа ценностей.

Это означает, что бухгалтерские проводки по займам, полученным от учредителя, ничем не отличаются от проводок по займам, выданным другими лицами. Так, проводка по займу от учредителя в кассу, к примеру, для краткосрочного займа, выглядит так: Дебет счета 50 «Касса» — Кредит счета 66.

Соответственно, при получении иных ценностей проводки будут похожие:

| Получен краткосрочный заем от учредителя | 51 «Расчетные счета», 52 «Валютные счета», 10 «Материалы», 41 «Товары» и др. | 66 |

| Отражено получение долгосрочного займа от учредителя | 67 |

Если на получение займа проводки формируются по кредиту счетов 66 и 67, то при возврате займа учредителю делается обратная запись:

| Возвращен краткосрочный заем учредителю | 66 | 50, 51, 52, 10, 41 и др. |

| Погашен долгосрочный заем учредителю | 67 |

В части процентов проводки по займам полученным также формируются по кредиту счетов 66 и 67.

По дебету в проводках по начислению процентов, как правило, отражается счет учета прочих расходов:

| Начислены проценты по краткосрочному займу от учредителя | 91 «Прочие доходы и расходы», субсчет «Прочие расходы» | 66 |

| Начислены проценты по долгосрочному займу, полученного от учредителя | 67 |

Если же заем от учредителя был получен на приобретение, сооружение или изготовление инвестиционного актива, то при определенных условиях проценты по такому займу можно отнести на увеличение стоимости этого актива (п.п. 7-14 ПБУ 15/2008):

| Начисленные проценты по договору займа с учредителем включены в стоимость инвестиционного актива | 08 «Вложения во внеоборотные активы» | 66, 67 |

Также читайте:

Подписывайтесь на наш канал в Яндекс. Дзенglavkniga.ru

Беспроцентный займ от учредителя: проводки

Пробивать лadelite.ru

Внесение займа на расчетный счет: тонкости, нюансы проводки

Внесение займа на расчетный счет — это способ решения финансовых проблем, направленный на пополнение кассы предприятия для выплаты зарплаты, устранения дефицита финансов и так далее. Ниже рассмотрим, каким законом регулируется процесс, как предоставить кредит ООО, что учесть при отражении в проводке бухучета.

Читайте также — Как делается взнос на расчетный счет ИП — правила и секреты

Сущность

Выдача займа — метод пополнения расчетного счета компании. Возможность предоставления услуги оговорена в ГК РФ (ст. 807). В Гражданском Кодексе такой кредит определяется с позиции договора. В нем оговаривается внесение займа от учредителя (работника, компании, МФО) на расчетный счет в виде денег или материальных ценностей с родовыми признаками. При этом компания в лице ее представителя обязуется вернуть переданные средства (вещи) в оговоренный срок.

Если в договоре участвует предприятие (юрлицо), бумага заключается в письменном виде. Сроки передачи кредита и иные условия сделки отражаются в соглашении с учетом требований законодательства. Передача денег и материальных ценностей осуществляется с учетом выплаты процентов или без них.

Как происходит внесение займа на расчетный счет?

Кредитный договор заключается с участием компаний и граждан. Возможны следующие варианты:

- Внесение займа от учредителя на расчетный счет или сотрудника организации.

- Получение кредита в МФО.

- Оформление кредита в другой организации.

- Привлечение денег от частных лиц под проценты и с оформлением публичной оферты.

Упомянутые соглашения составляют с учетом действующего законодательства, касающихся заключения таких договоров.

Тонкости оформления

Распространенный случай, когда договор заключается с учредителем предприятия. Преимущество способа в том, что такое внесение займа на расчетный счет не подлежит налогообложению. Если речь идет о трудностях, при которых участник компании не способен помочь финансово, организация обращается к специальным кредитным учреждениям.

Оформление проходит в следующие этапы:

- Составление текста соглашения. Здесь оговаривается срок кредита, сумма, проценты (если они предусмотрены).

- Согласование договора и подписание.

- Передача средств заемщику в день, который оговорен соглашением.

Как зачисляются деньги?

Внесение займа происходит сразу на расчетный счет компании. Здесь выделяются следующие пути:

- Оформление перевода с аккаунта гражданина или организации, которая передает деньги, на расчетный аккаунт получателя. В соглашении между сторонами прописываются реквизиты для проведения транзакции.

- Через терминал самообслуживания (при открытом банке).

- Перечисление средств в отделении финансового учреждения. Это классический способ, для реализации которого также потребуются реквизиты банка. Вариант актуален в случаях, когда деньги кредитора имеются в наличном виде.

Внесение займа на расчетный счет (от учредителя или другой стороны) не требуют выполнения иных манипуляций. Исключение — оформление бухгалтерской отчетности. Как только средства перечислены, они переходят в распоряжение организации.

Проводки в бухотчетности

На практике проводки при внесении займа на расчетный счет зависят от периода погашения. Если договор оформлен на период до года, используется счет 66, а при заключении соглашения на период от года — 67-й. Проводки по бухгалтерии имеют следующий вид:

- Д50 К66 (67) — получен беспроцентный кредит (наличными в кассе).

- Д51 К50 — средства «зашли» на р/с компании.

В НК РФ (статьях 251 и 270) указано, что деньги, переданные и полученные по кредитному договору, с позиции расходов и прибыли во внимание не берутся.

raschetniy-schet.ru

Получение займа от учредителя-физического лица и его отражение в 1С: Бухгалтерии предприятия 8

- Опубликовано 10.07.2018 08:51

- Просмотров: 7724

Для начинающих компаний бывает сложно обходиться без дополнительной финансовой поддержки учредителя. Потребность в привлечении заемных средств возникает у организации при возникновении кассовых разрывов (временного недостатка денежных средств для текущей деятельности организации). Заем может быть процентный или беспроцентный. Порядок отражения беспроцентного займа учредителя (доля участия учредителя в УК более 50%) мы ранее рассматривали в статье Получение беспроцентного займа от учредителя в 1С: Бухгалтерии предприятия 8

В данной статье рассмотрим получение от учредителя-физического лица денежного займа и связанные с этим событием налоговые последствия, если:

— учредитель – сотрудник организации;

— учредитель – не сотрудник организации.

Бухгалтерский учет займа, выданного учредителем, ничем не отличается от бухгалтерского учета займа, выданного сторонними лицами. Договор займа оформляется в письменной форме, в нем определяют условия, на которых предоставляется заем. Это может быть краткосрочный заем на срок до 1 года (отражается по кредиту счета 66.03) или долгосрочный – на срок более 1 года (отражается по кредиту сч.67.03). В зависимости от способа предоставления (наличным или безналичным путем), поступление займа проводится по дебету счета 50 или 51.

К договору займа необходимо составить платежный календарь, в котором будет отражено ежемесячное начисление процентов за пользование займом с разбивкой по месяцам.

Используем формулу простого процента:

сумма процентов за текущий месяц = сумма займа / 365 дней * количество дней в текущем месяце * годовую процентную ставку.

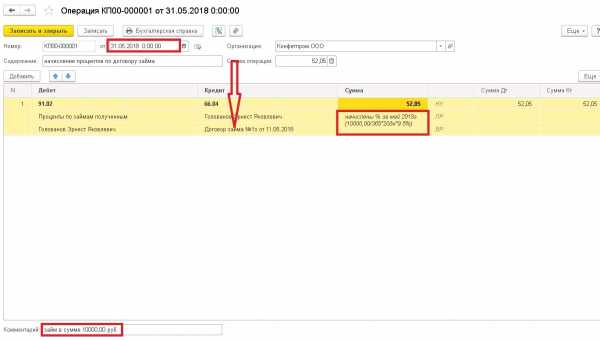

Например, договор займа №1з от 11.05.2018 г. (сумма займа 10000,00 руб, 9,5% годовых)

|

Период кредитования |

Сумма основного долга, руб |

Процентная ставка (годовая) |

Количество дней в периоде кредитования |

Начисленные к уплате проценты (руб) |

Дата платежа процентов |

| Май 2018 | 10000,0 | 9,5 | 20 | 52,05 | 31.05.2018 |

| Июнь 2018 | 10000,0 | 9,5 | 30 | 78,08 | 30.06.2018 |

| Июль 2018 | 10000,0 | 9,5 | 31 | 80,68 | 31.07.2018 |

| Август 2018 | 10000,0 | 9,5 | 31 | 80,68 | 31.08.2018 |

| Сентябрь 2018 | 10000,0 | 9,5 | 30 | 78,08 | 30.09.2018 |

| Октябрь 2018 | 10000,0 | 9,5 | 31 | 80,68 | 31.10.2018 |

Рассмотрим, как это будет выглядеть в 1С: Бухгалтерия предприятия 8 редакции 3.0.

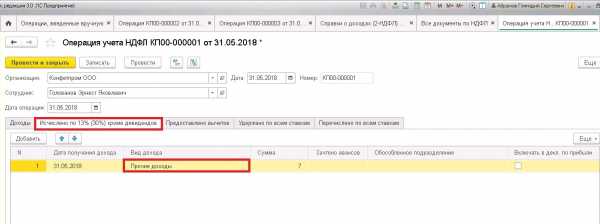

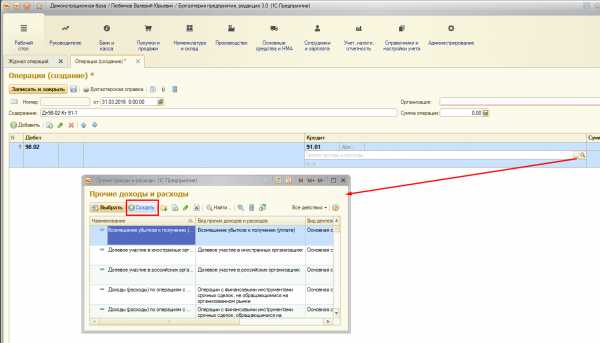

Раздел «Операции» — «Операции, введенные вручную». Ежемесячно на основании платежного календаря делаем проводку «Начисление процентов по договору займа»:

Важно: вид договора выбираем «Прочее».

Получение займа (сч. 66.03) в денежной форме не признается доходом организации, а возврат суммы займа не признается в составе расходов организации.

Проценты по договору займа (сч. 66.04), причитающиеся к уплате займодавцу, признаются в бухгалтерском учете прочими расходами, в налоговом учете – внереализационными расходами в полном объеме, отражаются равномерно и ежемесячно в последний день текущего месяца.

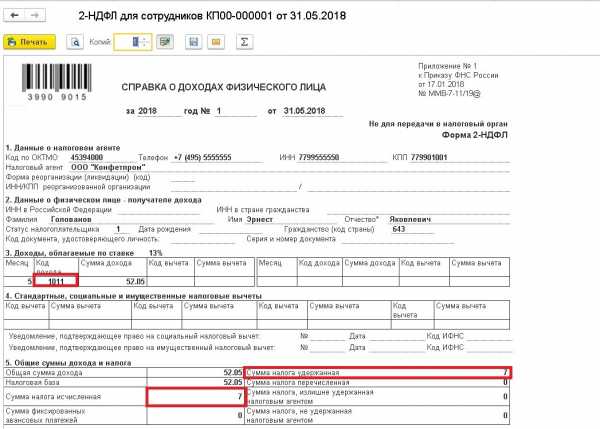

Так как учредитель – физическое лицо, у него возникает материальная выгода в виде суммы полученных процентов. Организация в этом случае выступает налоговым агентом и обязана удержать у источника дохода НДФЛ (13%). Дата фактического получения дохода – день выплаты (перечисления) процентов учредителю-физическому лицу.

Рассмотрим два варианта отражения удержания НДФЛ:

1. Учредитель: резидент, сотрудник организации

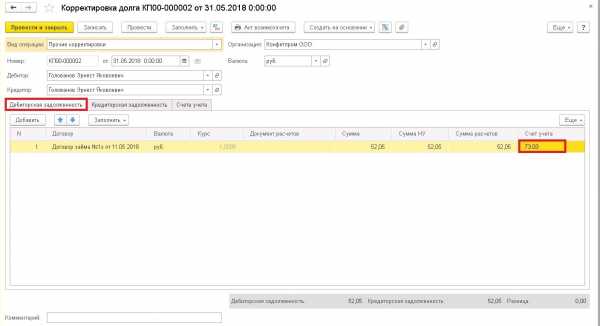

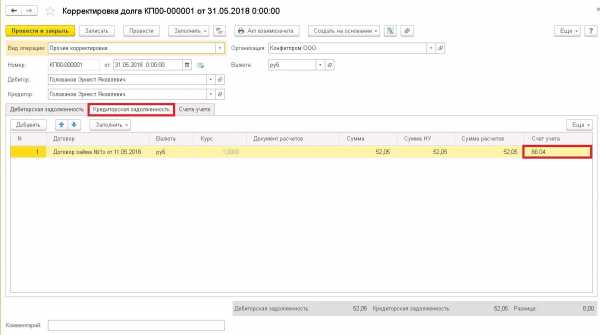

Используем документ «Корректировка долга» для перевода суммы процентов на учредителя-физическое лицо, сотрудника организации:

— Раздел «Покупки» — «Расчеты с контрагентами» — Документ «Корректировка долга» (Дт сч.66.04 Кт сч.73.03)

Документ «Корректировка долга» — Закладка «Дебиторская задолженность»:

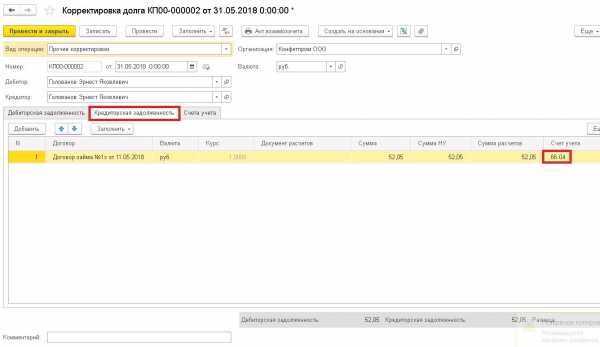

Документ «Корректировка долга» — Закладка «Кредиторская задолженность»:

На закладке «Счета учета» указываем счет списания кредиторской задолженности – 73.03 и выбираем сотрудника организации.

Бухгалтерские проводки по документу будут выглядеть так:

Также данную проводку можно сформировать документом «Операция, введенная вручную».

2.Учредитель: резидент, не работает в организации

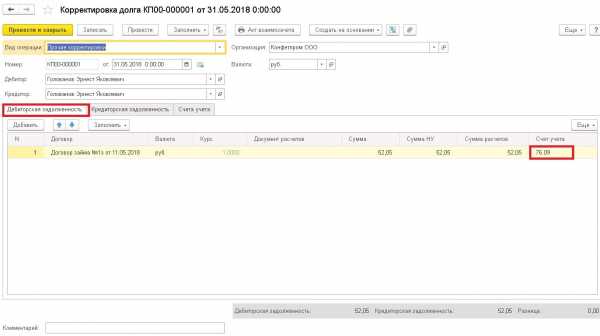

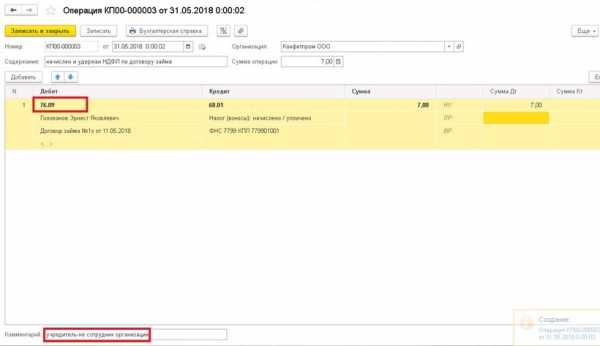

Используем тот же документ «Корректировка долга» для перевода суммы процентов на учредителя-физическое лицо, не работающее в организации:

— Раздел «Покупки» — «Расчеты с контрагентами» — Документ «Корректировка долга»

(Дт сч.66.04 Кт сч.76.09)

Бухгалтерские проводки по документу будут выглядеть так:

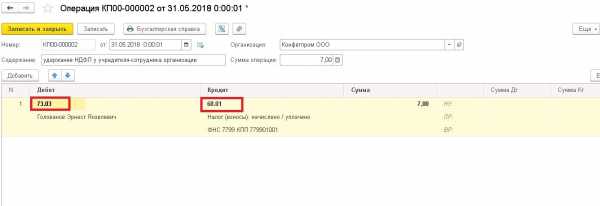

Далее ручной операцией удерживаем НДФЛ с суммы материальной выгоды:

В бухгалтерском учете:

Раздел «Операции» — «Бухгалтерский учет» — «Операции, введенные вручную»

Важно: удержание и перечисление НДФЛ производим в день выплаты (перечисления) процентов по договору займа.

1.Удержание НДФЛ у учредителя-сотрудника организации:

Для проверки формируем «Анализ счета» 73.03, субконто «Работники организаций».

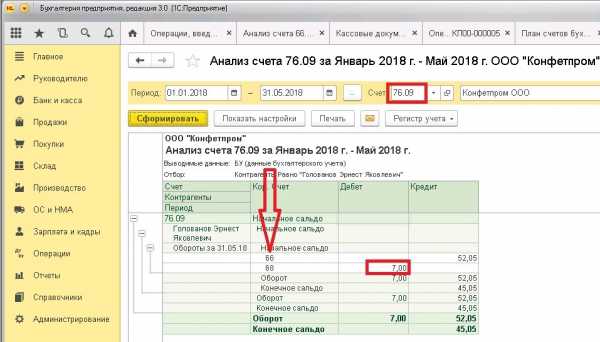

2. Удержание НДФЛ у учредителя-не сотрудника организации:

Для проверки формируем «Анализ счета» 76.09, субконто «Контрагенты».

В налоговом учете:

Раздел «Зарплата и Кадры» — «Операция учета НДФЛ».

Доходы:

Код дохода 1011- Проценты, включая дисконт, полученный по долговому обязательству любого вида (за исключением доходов с кодами 1110, 2800 и 3020).

Исчислено налога:

Удержано налога:

Для проверки правильности отражения начисления (удержания) НДФЛ формируем справку 2-НДФЛ:

Учредитель компании напрямую заинтересован в поступательном развитии бизнеса; логично, что в дальнейшем он может отказаться от погашения долговых обязательств заемщиком-организацией. Прощение долга учредителем, как вариант помощи организации, рассмотрим в одной из следующих статей.

Автор статьи: Ирина Казмирчук

Понравилась статья? Подпишитесь на рассылку новых материалов

Наши обучающие курсы и вебинары

Отзывы наших клиентов

Мастер-класс «Аудит базы 1С. Общее состояние бухгалтерского учета»

>

>Добавить комментарий

xn--80abbnbma2d3ahb2c.xn--p1ai

Займ от учредителя проводки — Займы Онлайн

Организации необходимо постоянно развиваться. Часто собственных средств компании недостаточно для финансирования новых направлений бизнеса или развития текущих. Многие фирмы привлекают для этого займы от учредителей.

Собственник бизнеса может оказать помощь компании в любой момент, но необходимо его правильно оформить и провести по бухгалтерии.

Определение

Заем – это предоставление денежных средств или вещей, имеющих общие родовые признаки, на условиях возврата от заимодавца к заемщику. Выдавать и получать займы могут любые юридические и физические лица, которым данная деятельность не запрещена законом.

Учредители часто оказывают финансовую помощь своим компаниям в момент открытия бизнеса, при ухудшении позиций на рынке, необходимости привлечения дополнительных средств для проведения крупной сделки.

Рассмотрим, какие типы займов от учредителей бывают:

- возмездные;

- беспроцентные.

Возмездный заем подразумевает обязательную выплату вознаграждения заимодавцу за пользование его средствами в виде процентов. Беспроцентный заем предоставляется на безвозмездной основе.

Важно! Если денежный займ предоставляется без процентов, то необходимо явно прописать это условие в договоре.

Видео: Выдача денег от собственика

Условия

Стороны могут самостоятельно определять основные условия предоставления займа, их прописывают в договоре.

Рассмотрим, основные условия, которые могут быть прописаны в соглашении сторон:

- сумма, срок;

- наличие процентов;

- способ внесения денежных средств;

- наличие обеспечения;

- цели;

- порядок погашения.

Компании и учредителю необходимо, прежде всего, определить сумму и срок займа. От продолжительности ссуды будет зависеть бухгалтерская проводка их поступления.

По срокам различают следующие виды займов:

- бессрочные;

- краткосрочные;

- долгосрочные.

Бессрочные займы не имеют в договоре условия о сроке действия договора и дате возврата денег или другого имущества. Вернуть полученные средства необходимо в течение 30 дней с момента получения соответствующего требования.

К этому типу займов прибегают чаще всего, когда компании оказывается помощь, требовать возврата которой никто не собирается.

Краткосрочные займы – это ссуды, предоставляемые на срок до 1 года. Все остальные займы относятся к долгосрочным.

Денежные средства по займу могут быть внесены двумя способами:

- наличными в кассу организации;

- безналичным переводом на расчетный счет.

Конкретный способ могут определить стороны самостоятельно, но стоит учитывать, что денежные средства, полученные по займу, компания обязана сначала внести в банк и только потом может использовать для текущих расходов, выплаты заработной платы и так далее.

Собственники обычно предоставляют своим компаниям займы без обеспечения. Часто даже не собираясь требовать возврата денежных средств. Закон, тем не менее, предусматривает возможность привлечения поручителей или использования залогов.

Учредитель может ограничить цели, на которые организация может потратить заем. Например, если в договоре есть пункт, что потратить средства можно только на закупку оборудования, то в случае направления их на другие траты заимодавец может потребовать немедленного возврата всей суммы.

Срочно нужны деньги, а банки долго принимают решения, возьмите микрозайм. Читайте статью, где взять микрозайм.Как воспользоваться программой исправления кредитной истории микрозаймами онлайн. Узнайте по ссылке.

Порядок возврата денежных средств необходимо указать в договоре, иначе считается, что вся сумма должна быть возвращена после истечения срока. Проценты при этом надо начислять и выплачивать ежемесячно, если в договоре нет указания на то, что заем является беспроцентным.

Важно! Если ставка не указана в договоре, то для расчета процентов применяется значение ставки рефинансирования ЦБ РФ.

Беспроцентный займ от учредителя: проводки

Если помощь организации правильно оформлена документами, то проводки займа от учредителя по бухгалтерии сделать не составит труда.

При поступлении денежных средств для правильного учета надо обратить внимание на его срок:

- долгосрочные займы учитываются на 67 счете;

- краткосрочные ссуды надо учитывать на 66 счете.

Важно! Если проценты по договору есть, то их надо учитывать на спецсчете 91.

Документы

Договор займа между учредителем и организацией ничем не отличается от других типов подобных соглашений.

Рассмотрим, какие документы понадобятся для оформления соглашения:

- паспорта учредителя и директора;

- Устав;

- свидетельства ИНН, ОГРН;

- выписка и государственного реестра;

- документы по залогу, при его наличии.

Важно! В ряде компаний для получения займа может потребоваться проведение общего собрания учредителей. Уточнить эту информацию можно ознакомившись с Уставом фирмы. В этом случае необходимо к договору приложить обязательно копию Решения общего собрания.

На практике большинство документов не нужно сторонам договора, так как они аффилированы и отлично знают состояние дел в фирме.

Как оформить

Договор займа, в котором фигурируют частное и юридическое лицо, необходимо обязательно заключать в письменной форме. В этом документе указывается основная информация по размеру займа, срокам кредитования, наличию процентов. Дополнительно могут быть введены в соглашения и другие условия.

Приведем наиболее распространенные условия, которые включают в договор:

- условия и порядок погашения;

- наличие залога;

- штрафные санкции;

- цели.

Очень важно прописать наличие или отсутствие процентов, а также указать порядок погашения кредита.

Рассмотрим, какие схемы погашения применяются чаще всего:

- единовременной выплатой в конце срока, в которую включается основной долг и проценты, если они предусмотрены договором;

- периодическими платежами, которые вносятся регулярно в соответствии с графиком платежей;

- погашение по требованию, поступившему от заимодавца.

Залогов по займам от учредителя обычно не надо предоставлять, даже если разговор идет о крупных суммах, так как собственник вкладывает деньги в собственный бизнес.

Штрафные санкции могут предусматриваться за просрочку по внесению очередного платежа или оплате всего долга. В этом случае компания платит учредителю проценты за каждый день опоздания с возвратом. Если погашение не происходит долго, то учредитель может обратиться за защитой своих интересов в суд.

Многие собственники бизнеса уделяют большое внимание целям, на которые можно потратить полученные в долг средства. Учредитель может при этом осуществлять полный контроль над расходованием выданных денег, даже если не является директором компании.

Виды договоров

Существует множество вариантов классификации договоров займа. Они разделяются по сроку, наличию указания определенных целей, наличию вознаграждения заимодавца и так далее.

Чаще всего договора займа можно разделить на целевые и нет. Потратить целевой заем можно только на решение определенных задач, оговоренные в договоре. Такие займы применяются для финансирования приобретения нового оборудования или строительства недвижимого имущества, погашения долгов.

Займодавец может получать за предоставление ссуды вознаграждение или предоставлять заем не беспроцентной основе.

Особенности

Следует понимать, что так как заем выдается собственником юридического лица своей организации, то такой договор имеет некоторые особенности. Обычно ссуда от учредителей выдается на беспроцентной основе или под минимальную ставку.

Договориться с участником общества значительно проще, чем с кредитными учреждениями. Это делает заемные средства более доступными. Для небольших компаний часто займы от собственников – единственный способ получить финансы в начале работы.

Важно! Договор займа не надо путать с кредитным соглашением. Заем будет считаться предоставленным только после реальной передачи денежных средств или других вещей, предусмотренных соглашением. Только после этого у сторон возникают определенные договором права и обязанности.

Требовать с учредителя, подписавшего договор займа, обязательной передачи денежных средств компания не может.

Образец договора

Правильно составленный договор поможет не только обезопасить обе стороны сделки и обосновать источник получения средств, но и исключит возникновение дополнительных налоговых последствий. Образец договора займа между юридическим лицом и учредителем можно скачать по этой ссылке.

Важно! В конкретной ситуации требуется обязательная доработка договора под текущие условия, которые стороны обговорили при переговорах.

Возврат

Заем подразумевает обязательства компании вернуть средства через определенное время. Если этого не сделать, то через 3 года с момента окончания договора могут возникнуть неприятные налоговые последствия. Избежать такой ситуации поможет продление периода займа с помощью дополнительного соглашения.

Учредитель, как и другие заимодавцы, имеет все необходимые права для того, чтобы требовать возврата долга и уплаты процентов, если они предусмотрены договором. За защитой своих интересов собственник может обратиться в суд.

Налогообложение

Учредителем может быть любое физическое или юридическое лицо. Если одна фирма выдала другой организации заем, то налог на прибыль заимодавец платит только с суммы начисленных процентов, а заемщик может включить их в расходы.

Если заем выдало физическое лицо, то ему надо платить с полученных процентов НДФЛ. Компания также может включить во внеоперационные расходы проценты.

Беспроцентные займы не несут налоговых последствий для обеих сторон, если их погашать вовремя.

У вас деньги будут, если прочтете статью, микрозаймы Деньги Будут.Хотите получить микрозаймы на карту, срочно, онлайн и без отказов? Смотрите на странице.

О микрозаймах через систему Contact с плохой кредитной историей. Рассказывается далее.

Займы от учредителей доступный и часто единственный способ получения финансирования для компании. С участником намного проще договориться, чем с банком. Но стоит правильно оформлять сделку, чтоб

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

zaimgid.ru

как отразить финансовую помощь от учредителя проводки в 1с

В современных условиях даже у благополучных организаций возникает необходимость наличия дополнительных денежных средств на расчетном счете. Кредиты — не всегда удачное решение вопроса. Российское законодательство позволяет оказывать помощь на безвозмездной основе в неограниченном количестве. Так что финансовая помощь учредителя – это обычное дело. Финансовая помощь от учредителя может быть в двух вариантах:

- Финансовая помощь на безвозмездной основе;

- Заем денежных средств.

Какие документы надо подготовить для первого варианта?

Известно, что в бухгалтерии любые хозяйственные операции оформляются проводками. Но с другой стороны проводки осуществляются только на основании соответствующих документов. Возможность финансовой помощи должна упоминаться в учредительных документах. Для правомерности проведения операции «финансовая помощь учредителя» необходимо так называемое «решение» — внутренний документ в свободной форме, где учредитель или собрание учредителей указывает на решение оказания финансовой помощи и указывает сумму. Доля участия учредителя в уставном капитале должна превышать 50%. Это условие должно выполняться, чтобы у организации не возникало налогооблагаемой прибыли в виде безвозмездной помощи. Иначе это внереализационный доход. При этом уставной капитал и доля учредителя не меняются.

Как отразить в 1С финансовую помощь учредителя на безвозмездной основе?

Первая бухгалтерская проводка: Дт51 Кт98-02 — отражает безвозмездную сумму от учредителя в составе доходов будущего периода (денежная сумма поступила на расчетный счет).

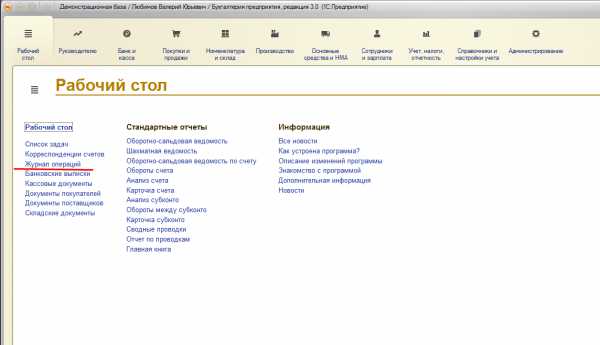

В 1С есть достаточный набор стандартных инструментов для автоматического формирования проводок. Для этого все операции записываются через введение соответствующих документов и потом отражаются в «Журнале операций». Но конкретно для случая «финансовая помощь учредителя», таких документов нет, поэтому проводки надо записать вручную.

- Для записи проводки в 1С: в верхнем левом углу выбрать иконку «Рабочий стол», из выпадающего меню выбрать «журнал операций». Открывается «журнал операций»;

- В верхнем левом углу окна — кнопка + «Создать», появится окно «Выбор типа документа», выбрать тип документа «Операция». Появится документ «Операция».

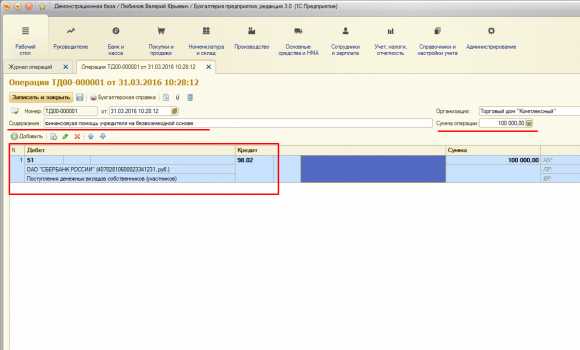

Для начала надо заполнить документ.

- Число и номер заполнятся автоматически, при необходимости поправить вручную. Там, где «Содержание» сделать вручную запись о том, что это безвозмездная помощь руководителя;

- Ниже располагается шапка таблички, в которой надо отразить проводки. Над таблицей из инструментов кнопка + «добавить», выбрать ее, табличка становится интерактивной. Кликнуть по первой строке под Счет Дт – появляется «План счетов», выбрать счет 51;

- Далее, в соседней графе выбрать Субконто Дт1: верхняя строчка, расчетный счет, на который поступили денежные средства;

- Ниже строчка – Субконто Дт 2 — выбрать статью движения денежных средств из справочника. Таким образом заполнить все активные строчки таблицы, выбирая соответствующие значения из выпадающих справочников.

В графе «Сумма» вручную написать сумму финансовой помощи. Этот показатель автоматически отразится в графе «Сумма операции». Под суммой операции заполнить вручную «Содержание» — безвозмездная помощь руководителя. Далее, после заполнения, в верхнем левом углу окна кнопка «Записать и закрыть». Одна проводка сделана. Если теперь открыть «Журнал операций введенных вручную» то новый документ должен появиться в списке с соответствующим числом.

Вторая бухгалтерская проводка Дт98-02 Кт 91-1 – безвозмездно полученная сумма признана прочим доходом.

Как и в первом случае, в той же последовательности:

- Сначала документ «Операция», число, номер – заполнить;

- В строке «Содержание операции» записать формулировку проводки, приведенной выше;

- В интерактивной таблице выбрать Счет Дт — это 98-02 (Безвозмездные поступления) из открывающегося плана счетов, заполнить активные строчки таблицы. Затем выбрать Счет Кт – это счет 91-1 (Прочие доходы).

Совет: если при заполнении субконто Кт1 в открывающемся справочнике прочих доходов и расходов нет требуемого вида прочих доходов и расходов, надо ввести его самостоятельно.

Для этого:

- В открывшемся справочнике «Прочие доходы и расходы» в верхнем левом углу кнопка + « Добавить», откроется дополнительная строчка в справочнике, заполнить ее, а затем ее же и выбрать;

- Далее в этой же таблице записать сумму операции и содержание – прочий доход, затем кнопка «Записать и закрыть». Далее средства могут быть направлены на выплату зарплаты, уплату налогов и т.д.

Так как в бухгалтерском учете полученная сумма является доходом, а в налоговом нет, то в соответствии с ПБУ 18/02 образуется постоянный налоговый актив. Это положение применяется теми организациями, которые являются в соответствии с законодательством Российской Федерации плательщиками налога на прибыль. Но если это некоммерческие организации или субъекты малого предпринимательства, то такие организации сами вправе выбирать применять ПБУ 18/02 или нет.

Необходимо этот выбор отразить в учетной политике.

Как отразить в 1С финансовую помощь учредителя в виде займа?

Если финансовая помощь должна быть возвращена, составляется договор займа. При составлении договора необходимо руководствоваться Гражданским кодексом РФ. В договоре должны оговариваться условия: процентный или беспроцентный заем, срок возврата денежных средств. Чаще всего используют беспроцентный заем. В соответствии с Налоговым кодексом денежные средства в виде займа не являются ни доходом, ни расходом, соответственно не участвуют в расчете налога на прибыль.

Использование счетов: 66 — Расчеты по краткосрочным кредитам и займам или счет 67 — Расчеты по долгосрочным кредитам и займам – зависит от срока займа. Проводка Дт 51(50) КТ 66 (67) получение займа, выданного учредителем. Проводка Дт 66 (67) Кт 51(50) – возврат займа учредителю.

Как и в первом случае:

- В документе «Операция», заполняются первые верхние строки с числом и номером;

- В строке «Содержание» отразить поступление денежных средств на расчетный счет: Получение займа, выданного учредителем;

- Заполнить активные строки таблицы: в счет Дт выбрать счет 51, затем в счет Кт выбрать счет 67.01 (если заем долгосрочный) и 66.01, если заем краткосрочный;

- В графе Субконто Кт1 открывается справочник «Контрагенты». В этом справочнике выбрать папку «учредители», выбрать учредителя;

- Записать содержание — заем, выданный учредителем. Записать сумму операции и далее кнопка «Записать и закрыть».

Возврат средств учредителю оформить в новом документе «Операция». Заполнить число и номер, в строке «Содержание» написать содержание операции. Далее кнопка + «добавить» — открылась таблица. Заполнить активные строчки таблицы. Первым заполнить Счет Дт 67.01 или 66.01- в зависимости от выбранного вида займа, в Субконто Дт1 выбрать учредителя, предоставившего заем. Далее Счет Кт1 – выбрать из плана счетов счет 51 – расчетный счет. Не забыть написать вручную содержание операции. Таким образом, операция проведена.

blog.it-terminal.ru