бухгалтерская проводка, расчет отпускных :: BusinessMan.ru

Отношения работника и работодателя – это достаточно сложный процесс. Именно поэтому его и регламентируют правовые акты, а также, разумеется, Трудовой кодекс страны. Множество споров и вопросов возникает при увольнении сотрудника. Тем более, если работодатель собирается производить какие-либо удержания. К ним можно отнести и удержание за неотработанные дни отпуска при увольнении. Здесь есть свои нюансы, которые необходимо знать как представителю работодателя, так и сотруднику. Первому необходимо защитить свои интересы, но не нарушить действующее законодательство, а второму просто необходимо удостовериться, что его права не были нарушены. Обе стороны не должны терять в деньгах. Поэтому в статье представлены наиболее часто задаваемые вопросы и раскрыты типовые ситуации.

Виды отпусков. Административный и ученический

В первую очередь необходимо определиться, какие отпуска полагаются работнику. Их существует несколько, в зависимости от того, на какой работе занят сотрудник или же по цели использования.

К последним можно отнести административный и ученический отпуск. Первый представляет собой дни, за которые сотрудник не получает оплату. Но при этом ему и не ставят в табеле прогула, так как неявка согласована с работодателем, и подтвержден этот факт приказом. Административный отпуск обычно оформляется в непредвиденных ситуациях, к примеру, если необходимо съездить к родным или же произошло какое-то несчастье. Так как административный отпуск не оплачивается, то и удерживать его никто не может.

Ученический отпуск полагается работнику, получающему первое высшее или среднее образование параллельно с работой. Согласно законодательству, работодатель обязан предоставить дни ученического отпуска при предъявлении справки-вызова, которое выдает учебное заведение. При этом на каждом курсе есть свое количество дней для сессии и итоговой аттестации, которые могут быть оплачены. То есть, на первом и втором курсах это сорок календарных дней, а на третьем и последующих – по пятьдесят. Стоит отметить, что имеются в виду именно календарные дни отпуска. Продление ученического отпуска на дни праздников не практикуются.

Если же работник получает второе высшее образование, то оплачиваемый ученический отпуск ему не положен. Получить такой отпуск авансом не предоставляется возможным, так как оплата производится по истечении месяца, то есть отпускные не выписываются до срока, как это происходит с очередным отпуском. Соответственно, удержания за неотработанные дни отпуска при увольнении касательного ученического отпуска производится не могут.

Очередной отпуск. Что говорит законодательство

Каждый сотрудник имеет право получить оплачиваемый отпуск, его также называют ежегодным. Трудовой кодекс поясняет, какие категории работников могут рассчитывать на оформление отпуска. К ним относятся:

- Сотрудники, для которых данное место работы считается основным.

- Совместители.

- Работающие на дому или дистанционно.

- Сотрудники, выполняющие обязанности в течение неполного рабочего дня.

Этот список включает практически всех, кто принимает участие в трудовой деятельности на предприятии. Таким образом, каждый сотрудник имеет право на отпуск в оговоренные сроки и на определенное количество дней.

Какова продолжительность ежегодного основного оплачиваемого отпуска на предприятии? Стандартный отпуск для большинства организаций составляет двадцать восемь календарных дней. Если говорить конкретнее, то статья 115 Трудового кодекса подчеркивает, что работник не может получить менее двадцати восьми календарных дней ежегодного отпуска в году. Однако есть и другие категории лиц, которые имеют право на более длительный период отдыха, в связи со сложностью работы, а также работники, получающие дополнительный отпуск, например по вредности, или же инвалиды второй группы.

Дополнительные отпуска. Аванс

Дополнительные отпуска могут предоставляться ряду работников. К ним можно отнести тех, кто работает на Крайнем Севере, является инвалидом второй группы или работает во вредных условиях труда.

Во всех этих случаях законодательством предусмотрены дополнительные дни отдыха, которые оплачивает работодатель. Интересен тот факт, что каждый из них, за исключением дополнительного отпуска по вредности, может быть взят сотрудником авансом, то есть за еще не отработанное время. Таким образом, эти виды отпусков также подлежат удержанию.

А вот в случае отпуска, который предоставляется тем, кто задействован на предприятиях с вредными условиями труда, дополнительные дни предоставляются строго за отработанное время. Поэтому и такого понятия, как «взять отпуск авансом» для данного вида не существует. То есть и удерживать их нет возможности.

За какой период можно дать отпуск?

Почему же возникает ситуация, что необходимо произвести удержание за неотработанные дни отпуска при увольнении? Казалось бы, что каждый имеет право на определенное количество дней отдыха в году, и никаких переизбытков быть не должно. На практике все выглядит иначе.

Трудовой кодекс, к которому и обращается работодатель, утверждает, что первый отпуск сотрудник может получить после того, как отработал на предприятии не менее шести месяцев. При этом может быть оформлен ежегодный отпуск на четырнадцать календарных дней, то есть, ровно половина от положенного.

Все остальные года сотрудник может брать положенные дни отдыха в любом месяце, согласовав это с рабочим графиком и графиком отпусков. Казалось бы, что работник, который пришел в ноябре и отработал несколько лет, должен брать отпуск после отработанного года, то есть не раньше ноября следующего года. Однако на практике он может взять его в любое время, например, летом. Если отпуск оформлен в июне, то сотрудник «недоработал» еще несколько месяцев: июль, август, сентябрь и октябрь. То есть за эти месяца ему еще и не полагался отпуск, именно такую ситуацию называют «отпуск авансом».

Расчет дней отпуска. Работа кадров

В большинстве компаний сотрудник может оформить отпуск по личной просьбе.

Как производится расчет дней? Если за календарный год работник имеет право на двадцать восемь дней отпуска, то это значит, что каждый месяц ему полагается 2,33 дня. Так, если работник, который устроился в ноябре, хочет взять отпуск в июне, он может оформить его на 16 или 17 дней. В таком случае, если сотрудник решится на увольнение, он ничего не будет должен предприятию. Соответственно, и удержание за неотработанные дни отпуска производиться не будет. При этом для расчета берется, как полный месяц, так и тот, который был отработан сотрудником больше чем на половину.

На сколько дней можно оформить отпуск?

Что касается прав работника, то стоит напомнить о статье 122 Трудового кодекса. Здесь говорится, что гражданин имеет право оформить свой отпуск на любое время, уведомив работодателя за две недели. Также это заранее прописывается в графике отпусков на следующий год. Так что работник имеет право на получение полного отпуска в любое удобное время.

Что касается деления положенных дней, то и тут подсказку дает Трудовой кодекс. В нем говорится, что можно брать отпуск по частям. Однако стоит отметить, что одна часть должна быть не менее 14 календарных дней. А вот размер последующих не регламентирован. Однако не каждый работодатель готов оформлять отпуска по два или три дня. Поэтому сотруднику следует договариваться с работодателем или работниками отдела кадров.

Примерная схема оформления отпусков

В большинстве организаций оформление отпуска – дело простое. Если сотрудник идет по графику, который был составлен в предыдущем году, то не требуется никаких личных заявлений. За две недели сотрудники отдела кадров составляют приказ, в котором расписывается руководитель предприятия или структурного подразделения, а также сам работник. Следует быть внимательными, так как именно в приказе прописаны даты отпуска, а также количество дней отдыха. Подписывая документ, работник дает свое согласие на эти даты и конкретное количество дней.

Если же отпуск необходимо перенести или взять дни за прошлое время, то следует написать заявление, которое рассматривает работодатель. После подписи руководящих лиц также оформляется приказ. На основании приказа составляется записка-расчет, которая и отправляется в бухгалтерию.

Если сотрудник решил уволиться

Однако спорные моменты начинают возникать, если работник, оформивший отпуск за неотработанный период, решил уволиться. Сразу стоит отметить, что удержать его на предприятии работодатель не может. Отказываться отдавать трудовую книжку сотрудники отдела кадров также не должны, так как это будет незаконным.

Существует два способа мирного урегулирования. В первом случае работодатель просто удерживает сумму, которая была выписана за неотработанное время. Эта ситуация возможна, когда увольнение происходит в конце месяца, в котором были отработаны все дни. В этом случае хватит средств на погашение всей суммы. Второй вариант также заключается в погашении долга, но уже наличными в кассу предприятия.

Стоит отметить, что некоторые ошибочно считают, что работодатель не может удержать более двадцати процентов от начисленной оплаты. В данном случае ссылаются на статью 138 Трудового кодекса. Но следует понимать, что здесь речь идет именно о зарплате. Удержания же за неотработанный период регламентируется статьей 137. Поэтому работодатель может удержать всю сумму заработной платы после высчитывания налога.

Стоит отметить, что расчет дней отпуска может быть округлен только в сторону работника. То есть работодатель не может производить удержание за три дня вместо 2,33. А за два целых дня – может. Это закреплено в Трудовом кодексе.

Может ли работодатель подать в суд?

Может возникнуть ситуация, когда расчет неотработанных дней отпуска произведен, а суммы заработка не хватает для погашения всего долга. Если работник отказывается погасить сумму наличными, то работодатель несет убытки.

В этом случае существует два мнения, отличающиеся друг от друга. В первом варианте ссылаются на закон № 169, в котором высказываются тезисы об очередных и дополнительных отпусках. Согласно этому правовому документу, работодатель не имеет право на взыскание с работника после его увольнения.

Но многие специалисты согласны с тем, что данный документ противоречит ряду статей Трудового кодекса. Поэтому право подать на сотрудника в суд есть у любого работодателя.

Исключения из правил. Когда удержать нельзя

В каких случаях удержание за неотработанные дни отпуска при увольнении производить нельзя? Трудовой кодекс выделяет следующие ситуации:

- Сокращение штата организации.

- Ликвидация предприятия.

- Отказ сотрудника от перевода на иную работу.

- Смерть сотрудника.

Все эти ситуации объединяет то, что работник не может их предсказать, то есть и перерасход дней отпуска произошел не по его вине или инициативе. В таком случае работодатель несет убытки. Сотрудник не может отвечать за ошибки работодателя, это закреплено законодательством.

Действия бухгалтерии. Расчет

Расчет неотработанных дней отпуска при увольнении производят сотрудники отдела кадров. Однако на этом их работа не заканчивается. Они должны издать приказ об увольнении, а на его основании составить записку-расчет.

Однако дальше вступает в дело бухучет. Удержание за неотработанные дни отпуска при увольнении производят работники бухгалтерии.

После получения приказа об увольнении, в котором прописаны дни, которые сотрудник «отгулял» за неотработанное время, бухгалтерия приступает к расчетам. Для этого необходимо брать расчетный период, который использовался для расчета отпускных. То есть, если сотрудник отдыхал в июне, а увольняется в сентябре, для расчета берется двенадцать месяцев с июня по май, а не с сентября по август. Это справедливо, так как удерживается та же сумма, которая и была излишне выплачена.

Расчет отпускных производится по формуле, в которой участвуют следующие показатели:

- Среднее количество дней в размере 29,3.

- Количество дней, необходимых удержать.

- Количество отработанных дней в конкретном расчетном периоде.

- Сумма заработка, которая входит в расчет средней.

В случае если все месяцы были отработаны полностью, то полное количество отработанных дней вычисляется путем умножения 12 месяцев на 29,3. Соответственно, если сотрудник устроился раньше, чем 12 месяцев до увольнения, умножают на количество отработанных месяцев.

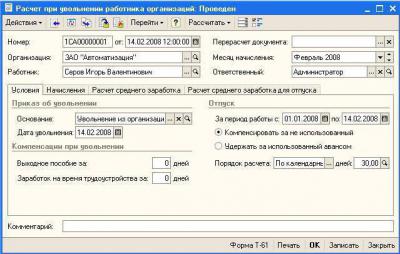

Удержание и налоги

Работник получил свои отпускные за весь период, даже за тот, который еще не был им отработан. Но и налог на доходы физических лиц также был снят со всей суммы. То есть, раз работодатель удерживает сумму выплаты, он должен и вернуть удержанный с сотрудника налог. Этот достаточно сложный момент объясняют специалисты Минфина. Стоит отметить, что код удержания за неотработанные дни отпуска в справке 2-НДФЛ отсутствует. Однако в программе 1С может возникнуть ситуация, когда в справке происходит отражение данной суммы по коду 2012 как компенсация за неиспользованный отпуск, но с минусом. Но так как в месяц, когда были произведены удержания с отпускных, ошибки со стороны работодателя не было, никаких дополнительный поправок вносить не нужно.

После расчета суммы, которую нужно удержать, работодатель должен уведомить работника, что он может вернуть часть налога, удержанного ранее. После письменного заявления со стороны сотрудника, можно уменьшить налог за последний отработанный период на данную сумму.

Основные проводки. Типовая ситуация

Каковы дальнейшие действия бухгалтера после расчета суммы удержания за неотработанные дни отпуска? Проводки. Именно их составление также может вызывать трудности, в особенности у начинающего специалиста.

Типовые проводки приведены с учетом того, что удержание производится с работника административного аппарата.

Для того чтобы отразить непосредственно начисление заработной платы сотруднику, используют счета 26 и 70, а именно:

- Дебет счета 20 и Кредит счета 70.

Отражения удержания налога с данной суммы осуществляется при помощи счета 68 и 70, а именно:

- Дебет счета 70 Кредит счета 68.

Бухгалтерская проводка удержания за неотработанные дни отпуска показывается в виде Сторно, то есть отражается с минусом или выделяется красным цветом. Выглядит она таким же образом, как и первая описанная проводка.

Обратным отражение второй проводки может стать в описании операции по сторнированию НДФЛ за удержания. То есть данная проводка также выделяется красным или же пишется с минусом.

Выплата итоговой суммы работнику за вычетом всех удержаний отражается с помощью двух счетов:

- 50 – в случае если деньги получены из кассы.

- 51 – в случае если деньги выплачены через банк.

- Счет 70.

Выглядит проводка следующим образом:

- Дебет счета 70 Кредит счета 50.

Таким образом, при увольнении сотрудника, который получил дни отпуска за неотработанное время, может возникать ряд вопросов. Например:

- Законно ли производить удержание.

- Как рассчитать дни, за которые были начислены излишние отпускные.

- Какой период следует брать к расчету при удержании отпуска.

- Какую часть заработной платы можно удержать у работника.

На все эти вопросы помогает найти ответ Трудовой кодекс РФ. Также к нему стоит обратиться и работнику, чтобы понять, не ущемили ли его права. Трудовой кодекс помогает разобраться в спорных вопросах и доказать свою точку зрения.

businessman.ru

Удержание за неотработанные дни отпуска при увольнении: оформление, налоги, проводки

При увольнении сотрудника происходит не только расчет организации с увольняемым по заработной плате и компенсация за неиспользованный отпуск, но и удержание за неотработанные дни отпуска денежных средств.

Общая информация об удержании за неотработанные дни при увольнении

Если сотрудник отработал в организации 6 месяцев, то по законодательству ему положено предоставить отпуск. При этом размер отпуска допускается за весь период (за 12 месяцев).

Если в будущем такой работник решает уволиться, не доработав 12 месяцев, то он должен вернуть плату за дополнительные дни отпускного периода.

Также часто бывает, что по графику отпусков работнику данный период предоставляется в начале года, то есть авансом. Если сотрудник увольняется, не доработав данный период, то бухгалтерия обязана вычесть из его зарплаты неотработанные дни.

При этом сумма удержания не должна превышать

Бывает внутри организации сотруднику могли предоставлять дополнительный отпуск. Это еще один случай, когда будет проводиться удержание.

Обязан ли работодатель удерживать средства за неотработанные дни отпуска

В законодательстве нет указания, что работодатель обязан удержать все средства за использованный отпуск. Это всего лишь право нанимателя, а не его обязанность.

Но в случае, если работодатель решает не производить удержание денежных средств, лучше не ограничиваться устной договоренностью, а подписать полноценный документ. Он позволит в будущем избежать разногласий между бывшим работодателем и сотрудником.

В оптимальном варианте в подписанном документе должна быть указана сумма и количество дней, которые «прощаются» бывшему сотруднику. Это можно сделать и в том случае, если сумма расчета недостаточная для погашения задолженности перед работодателем за неотработанные дни отпуска.

Но есть ситуации, когда работодатель по закону не имеет права проводить удержание:

1. Если увольнение происходит по сокращению штата и сотрудник попадает в это сокращение.

2. При полной ликвидации компании.

3. В случае, когда увольнение происходит по причине медицинских показаний. Если врачи рекомендовали перейти сотруднику на более легкий уровень работы, а он отказался или на предприятии нет возможности предложить ему подходящие условия — работник увольняется, а работодатель обязан выплатить полный расчет без всяких удержаний.

4. Если увольняемый сотрудник — директор или главный бухгалтер, а увольнение происходит по причине смены собственника организации.

5. Увольнение при призыве на службу в рядах армии.

6. Работник умер, а расчет производится с его родственниками.

7. Трудовой договор расторгнут по причине катастрофы, стихийного бедствия и прочих форс-мажорных обстоятельств.

Это ситуации, которые прописаны Трудовым кодексом, и наниматель не имеет права удерживать в этом случае средств за отпуск, отгулянный авансом.

Иначе трудящийся может обратиться в трудовую инспекцию или в суд для защиты своих прав.

Расчет суммы, которую следует удержать

Для расчета количественных данных по удержанию с конкретного сотрудника, бухгалтерии необходимо отталкиваться от размеров его средней зарплаты трудящегося, который увольняется. Эту сумму следует умножить на то количество дней, которое трудящийся обязан возвратить в связи с ранее предоставленным отпуском.

Заново рассчитывать отпускные у работников бухгалтерии нет необходимости. Достаточно поднять архивные документы по расчету самих отпускных.

По факту за каждый месяц работы начисляется по 2.33 дня отпуска. При этом, если в месяц у работника отработана больше 15 дней, то такой отпуск считается целым.

Затем количество дней, которые работник отгулял и не отработал, умножают на среднюю зарплату.

Документальное оформление

По законодательству размер суммы удержания должен быть списан только после того, как с зарплаты сняты все предусмотренные законом налоги и сборы.

Документальное оформление — распоряжение, которое пишет руководитель. Для этого нет унифицированной формы. Обычно оно подчиняется простым правилам внутренней нормативной документации.

Обязательная информация в документе:

1. ФИО увольняющегося сотрудника.

2. Количество лишних дней отпуска.

3. Конкретная сумма удержания.

4. Откуда она будет удержана.

Также должна быть строчка, где увольняющийся сотрудник поставит подпись и согласится вернуть требуемые средства. Помимо росписи, там должно быть письменное согласие на данное удержание.

Налоги

Учеты по налогам в таком случае требуют особого подхода.

Все зависит от ситуации: произошло удержание за неиспользованные дни, или работодатель «прощает» эти суммы своему бывшему сотруднику.

Если все высчитанные суммы прощается трудящемуся, то у бухгалтерии нет необходимости делать перерасчет НДФЛ и всех страховых взносов.

Если работодатель отказался от удержания суммы, то бухгалтера должны убрать эти суммы из графы расходов, уменьшающие доходы.

Если сумма все же удержана, то ее нужно откорректировать в соответствие с НДФЛ, но делать это необходимо непосредственно в день увольнения работника, а не в день совершения расчета.

Расчет отчислений в соцфонды в момент возврата работником этих отчислений, уменьшается, и расчет проводится по уменьшенной базе.

При заполнении специализированного бланка НДФЛ нужно уменьшить сумму заработка на сумму удержанных средств, а сумму налога — на сумму НДФЛ начисленного при расчете.

Бухгалтерские проводки

Бухгалтерский учет предполагает заполнение всех документов, по которым будет указан доход и расход организации.

При удержании средств с работника за отгулянный и неотработанный отпуск в бухгалтерских документах должны быть следующие значения:

1. Сторнирование суммы, которую выплатили трудящемуся в качестве отпускных. Счет затрат счет, где происходит фиксация отпускных выплат именной этой категории работников.

Для дебета — 20, 23, 25, 26, 44. По кредиту — 70.

2. Сторнирование сумм отпускных, которые списывались с резервного счета.

По дебету — 96, а по Кредиту — 70.

3. Передача в кассу излишних отпускных. По Дебету — 50, по Кредиту — 70.

4. Сторнирование налогов и взносов. По Дебету — 70, 23, 25, 26, 44, а по Кредиту — 70.

Это все закреплено в письме Минфина еще от 2003 года.

Оформление возврата

Для оформления удержания за отгулянный авансом отпуск необходимо в первую очередь составить приказ. Он оформляется в день увольнения работника.

Приказ содержит следующую информацию:

1. Название организации, а также дата составления.

2. Название документа.

3. ФИО увольняемого сотрудника и его должность.

4. Основание для удержания (указание работника, который увольняется и уже использовал отпуск).

5. Количество дней задолженности.

6. Основания для удержания (ст. 137 и 138 ТК РФ).

7. Распорядительная часть, которая обращена к бухгалтеру.

8. Размер удержания.

9. Ответственное лицо за контролем над исполнением приказа.

10. Подпись ознакомленных с приказом лиц — главбуха, увольняемого и подпись директора.

На основании такого распоряжения бухгалтерия производит расчет и удержание денежных средств.

Работник отказывается возвращать деньги

Бывают случаи, когда 20% заработной платы не хватает, чтобы погасить задолженность перед предприятием за дни использованного отпуска. В таком случае работник может сам, в добровольном порядке внести остаток в кассу предприятия.

Но работник может и отказаться выплачивать средства, потраченные авансом за отпуск.

Эта проблема имеет два решения:

1. Подать в суд на бывшего сотрудника.

2. Простить работнику данную задолженность.

Согласно судебной практике работодатель должен понимать, что не всегда органы судебной власти оказываются на стороне нанимателя.

Часто происходят случаи, когда работнику разрешается не выплачивать деньги за использованный авансом отпуск. Поэтому в суд работодателю стоит обращаться, только имея, или грамотного юриста, или серьезные основания.

В тоже время есть утверждения специалистов, что при наличии доказательств неправомерных действий бывшего сотрудника с него будет возможность взыскать ущерб по ст. 248 и 391 Трудового Кодекса РФ.

При увольнении сотрудника каждый наниматель обязан произвести расчет с бывшим подчиненным. Выплачиваются зарплата, компенсации за отпуск, а в некоторых случаях и выходное пособие.

Если же работник уже отгулял отпуск и не отработал его, то необходимо удержать денежные средства за неотработанный период. Но это не обязательно, поскольку работодатель имеет право и простить эту сумму. Если удержание производится, оно не должно составлять больше 20% от суммы всего расчета.

Рекомендуем к прочтению

lazyduralex.ru

Удержание за неотработанные дни отпуска при увольнении, проводки в 1с

Во время увольнения сотрудника, работающего по трудовому договору раньше, чем завершится рабочий год, но при этом заранее побывавшего в отпуске, начальник предприятия вправе произвести удержание за неотработанные дни отпуска при увольнении. Проводки в 1С в бухгалтерии учета удержаний для определенных сотрудников и административно-хозяйственных единиц могут отличаться.

Возврат отпускных

В ситуации, когда из последней заработной платы нет возможности удержать необходимую сумму для возврата авансом выданных отпускных, нужно договариваться и предложить сотруднику вернуть эту сумму добровольно. В противном случае организации не удастся её взыскать в судебном порядке.

Статьёй 137 трудового законодательства РФ предусмотрено, что в случае увольнения работника эта задолженность удерживается из его заработной платы. Иными словами, установленная норма позволяет выполнить удержания исключительно из заработной платы, полученной последний раз перед расчётом.

Несмотря на то что норма, которая запрещала взыскать излишние авансовые отпускные через суд, была отменена, трудовое законодательство по-прежнему не позволяет решить эту проблему в суде. Единственным правильным решением в такой ситуации будет договор с работником о добровольной денежной компенсации. Существует ряд обстоятельств, когда удержание отпускных невозможно в соответствии с трудовым законодательством. Работник освобождается от возмещения в таких случаях:

- прекращение деятельности организации;

- отказ от перевода на другую должность по состоянию здоровья;

- военный призыв;

- смена владельца компании;

- предыдущий работник восстановлен в должности;

- работник признан недееспособным медицинской комиссией;

- смерть сотрудника или руководителя;

- форс-мажорные обстоятельства.

Если ни одно из перечисленных обстоятельств на момент увольнения выявлено не было, удержание нанимателем отпускных считается юридически обоснованным.

Работник также имеет право получить компенсацию при увольнении за отпуск по уходу за ребенком в полной мере, вне зависимости от отработанного времени.

Учет удержания неотработанных дней

Как именно отражается операция по возврату излишне полученной суммы за отпуск в финансовой отчетности, Министерство финансов РФ разъясняет в письме № 07−05−13/10 от 20.10.2004 г. В нем рассматривается ситуация добровольного погашения долга работником. Министерство финансов в этом документе ссылается на 11-ю главу, в которой указан порядок отображения и предоставления финансовой отчетности.

Существует установленный лимит удержаний из заработной платы. Наниматель не имеет права удерживать свыше 20% от положенной к выплате суммы (с вычетом налога НДФЛ). Переплата исправляется корректировочной проводкой или способом «красного сторно». Показываются и рассчитываются следующие данные:

- Дебет счетов учета производственных затрат корреспондирует с Кредитом счета расчетов с сотрудниками по оплате труда;

- компенсация, вносимая работником в кассу, показывается на Дебете счета «Касса» и Кредите сч. «Расчет с персоналом по оплате труда».

В случае если суммарный объем удержания превышает 20%, остаток придется удерживать другим способом. Наниматель может использовать возможность удерживания 20% из заработной платы сотрудника во время увольнения, не согласовывая свои действия с работником.

Если бюджетом организации предусмотрено формирование резервного фонда для подобного рода выплат, проводки удержания при увольнении за предоставленный авансом отпуск выполняются в балансе по дебету сч. 96 и кредиту сч. 70. Для прочих случаев отмена первоначальной операции (сторнирование) производится по дебету сч. 20 и кредиту сч. 70. Для оформления проводки удержания излишне выплаченных отпускных при увольнении применяется красное Сторно.

Посредством того, что проводки имеют отрицательное значение, отчетность выравнивается за счет отрицательных значений и отпадает необходимость в дополнительной корректировке.

Повторный расчет НДФЛ и сборов

Процесс пересчета НДФЛ и страховых сборов обусловливается периодом увольнения работника. Если сумма заработной платы позволяет покрыть долг, тогда реализуются следующие операции:

- начисляется заработная плата, которую отражают в финансовой отчетности, не учитывая удержания невыработанных дней отпуска в период увольнения;

- во время выплат отпускных НДФЛ переводится в бюджет.

Сборы и НДФЛ рассчитываются в обычном порядке. Чтобы избежать исправлений данных в балансе, сторнировать излишне удержанные суммы следует до подписания годового отчета. Излишки денежных средств нужно вернуть работнику. В программе «1-С Бухгалтерия» в настройках параметров учета необходимо открыть вкладку «Алгоритмы расчетов» и отметить пункты «Уменьшает налоги и взносы» и «Месячная норма времени по графику сотрудника».

Для пересчета суммы в Федеральную налоговую службу предоставляется уточняющая справка 2-НДФЛ в которой отражаются все операции.

Днем выплаты заработной платы считается последний день увольняемого сотрудника, следовательно, последняя зарплата в годовом отчете отражается тем же месяцем, в котором работник расторгнул трудовое соглашение. Уточнения РСВ-1 ПФР за период пребывания сотрудника в отпуске предприятие может не подавать.

trud.help

Удержание за неотработанные дни отпуска при увольнении

По закону каждый сотрудник после определенного периода работы имеет право взять отпуск. Несмотря на то, что период отдыха должен предоставляться согласно утвержденному графику, с разрешения начальства он может передвигаться на более ранние сроки. В результате, если такой работник решит расторгнуть трудовой договор, у него возникнет удержание за неотработанные дни отпуска при увольнении.

При каких условиях могут появиться неотработанные дни отпуска

ТК определяет, что возможность получить ежегодный оплачиваемый отпуск у каждого сотрудника возникает только после того, как он будет трудиться в компании не меньше 6 месяцев. Причем взять он может сразу полный период. Однако, если в дальнейшем у него возникнет желание произвести увольнение, то от него потребуется вернуть денежные средства, которые были выданы за неотработанные дни отдыха.

ТК определяет, что возможность получить ежегодный оплачиваемый отпуск у каждого сотрудника возникает только после того, как он будет трудиться в компании не меньше 6 месяцев. Причем взять он может сразу полный период. Однако, если в дальнейшем у него возникнет желание произвести увольнение, то от него потребуется вернуть денежные средства, которые были выданы за неотработанные дни отдыха.

Закон обязывает каждого работодателя перед началом нового года оформлять и вводить в действие график отпусков на будущий период. В случае, если сотрудник отправляется отдыхать сразу в начале года, то может создаться прецедент, что отпуск будет начислен фактически авансом за весь будущий год.

Ведь перед тем, как отпустить работника отдыхать, кадровик производит расчет даты, по которую предоставляется время отпуска. В этом случае действует правило, что каждый полный месяц дает право на 2,33 дня оплачиваемого отдыха.

Помимо основного периода, законом либо внутренними нормативными актами еще может предоставляться дополнительный отпуск.

Внимание! Поскольку отдых ему уже предоставлен, но фактически данные дни еще не отработаны, то при увольнении бухгалтеру придется произвести удержание за неотработанный отпуск при увольнении.

Удерживать за неотработанные дни или нет

Выполнять удержание из зарплаты ранее выданных отпускных — это право, а не обязательное к выполнению действие для работодателя. При увольнении такого рода работника администрация имеет право решить не удерживать с него лишние суммы.

При этом формат данного решения не регламентирован. Можно просто сказать сотруднику, что возвращать лишние отпускные не нужно. Но поскольку в случае возникновения разногласий, устную договоренность никак нельзя будет подтвердить, лучше все же закрепить такое решение документально. Например, можно подписать двухстороннее соглашение о том, что предприятие прощает долг работника перед ним по выплаченным отпускным.

Помимо этого, в таком документе также желательно показать сумму, которая «прощается» работнику, а также число дней отпуска, за какие она начислена. В конце соглашения обязательно проставляются реквизиты каждой стороны, подписи и печати (при наличии).

Работник может принять решение по своему желанию вернуть сверх полученную им сумму. В этой ситуации бухгалтеру не придется выполнять удержание за неотработанные дни отпуска при увольнении.

В каких ситуациях можно выполнять удержание за эти дни, а когда нет

В ТК закреплено право администрации компании выполнить удержание, если работник получил отпуск авансом, а затем решил увольняться. Однако есть ситуации, при которых удерживать с работника такие суммы запрещается.

К ним относятся:

- Если на предприятии проводится процедура сокращения;

- Если работник увольняется по причине ликвидации организации;

- Если заключение медосмотра требует перевода сотрудника на место с более легким трудом, и производится увольнение по причине отсутствия необходимых вакансий либо отказа самого работника от перевода.

- Происходит увольнение директора либо главного бухгалтера из-за смены собственников компании;

- Работнику приходится увольняться в связи с призывом на армейскую службу;

- Расторжение контракта производится по причине кончины работника;

- Сотруднику выдано медицинское заключение о невозможности дальнейшего исполнения трудовых обязанностей;

- Трудовое соглашение расторгается из-за форс-мажорных обстоятельств (катастроф, стихийных бедствий, эпидемии, аварии и т.д.)

Размер удержаний

Согласно ТК, администрация наделена правом удержать из заработка работника суммы сверх выданных ему отпускных. Весь долг можно удержать в полном объеме, но с любой из выплат можно снимать не свыше 20% от нее.

Чаще всего возникает ситуация, что сотруднику полагается только одна выплата — и это расчет при увольнении. При этом 20% от него не хватает, чтобы в полной мере погасить весь образовавшийся долг. Тогда сотрудник может выразить добровольное решение, и передать оставшуюся часть по личной инициативе в кассу либо зачислить на расчетный счет.

Внимание! Если же он не хочет добровольно выплачивать оставшуюся сумму, то получить ее можно только при помощи передачи дела в суд. Однако судебные решения по такого рода разбирательствам крайне противоречивы — в двух аналогичных случаях судья может принимать как одну, так и другую сторону дела.

Как произвести удержание отпускных за неотработанные дни

Шаг 1. Расчет суммы, которую нужно удержать с сотрудника

Когда бухгалтер производил расчет отпускной выплаты к выдаче, им использовалась информация о среднем заработке этого работника. Точно таким образом необходимо поступать и когда нужно определить сумму отпускных к возврату.

При этом производить расчет снова на день увольнения не нужно — необходимо найти в архиве бланк расчета самих отпускных, и взять этот показатель оттуда. Для указанных целей на предприятиях обычно используется записка-расчет по форме Т-60.

Также необходимо точно определить количество дней, за какие были получены лишние отпускные. Для этого можно воспользоваться калькулятором отпускных.

После этого можно приступать к расчету суммы к возврату. Чтобы это сделать, необходимо средний дневной заработок умножить на число переплаченных дней.

Внимание! В ситуации, если длительность последнего периода отдыха меньше, чем число излишне оплаченных дней, то сначала задолженность рассчитывается с использованием среднего заработка последнего периода, затем — того, какой использовался в предыдущем и т. д.

Шаг 2. Документальное оформление и удержание долга из заработка работника

Закон устанавливает, что размер долга может быть удержан только после того, как с зарплаты были сняты все предписанные законодательством налоги и сборы.

Перед тем, как удерживать сумму долга, необходимо издать соответствующее распоряжение. Для него нет строго утвержденной формы, и обычно такой документ составляется с использованием фирменного бланка. В нем нужно указать полные Ф.И.О. работника, какое число дней отпуска было предоставлено ему излишне, с каких денежных средств будет выполняться удержание, точная сумма.

С составленным бланком нужно ознакомить сотрудника под роспись. В нем также рекомендуется сделать графу, в какой работник будет не только расписываться, но и письменно выражать свое согласие на удержание.

Налоговые особенности

Необходимость пересчета начисленных налогов и взносов зависит от того, что администрация решила делать с излишне выданными отпускными. Если данные суммы «прощены» работнику, то производить перерасчет НДФЛ и страховых взносов делать не нужно. Они, в первую очередь, являются выплатами работнику, а потому подлежат как обложению НДФЛ, так и начислению на них выплат по страхованию.

С другой стороны, при отказе в удержании суммы, необходимо произвести корректировку базы по расчету налога на прибыль — их необходимо исключить из расходов, уменьшающих доходы.

При удержании выполнять корректировку сумм взносов и удержанного налога НДФЛ необходимо только в момент увольнения. Вносить исправления в тот день, когда производились сами выплаты, не нужно.

Размер отпускных, какие были выданы излишне, уменьшают базу по взносам в соцфонды в месяц их возврата работником. В связи с этим расчет отчислений нужно будет производить по уменьшенной базе.

Когда производится оформление бланка 2-НДФЛ, то необходимо на сумму удержанных отпускных уменьшить размер полученного заработка в этот месяц, а сумму начисленного НДФЛ — на сумму налога, полученного при пересчете.

Внимание! За администрацией устанавливается обязанность при возникновении излишне удержанных сумм НДФЛ, сообщить об этом работнику в срок 10 дней. Последний должен подать заявление на возврат этих сумм.

Администрация, после получения данного заявления, может уменьшить сумму налога, который нужно перечислить в бюджет, на размер налога, предъявленный работником к возврату.

Бухгалтерские проводки

Порядок, как в бухгалтерском учете показывать удержание за неотработанные дни отпуска при увольнении было раскрыто Минфином в его письме, опубликованном в 2003 году. При этом в нем был показан случай, при котором работник добровольно погашает сумму долга наличными средствами. В документе Минфин советует для выполнения всех корректировок пользоваться методом сторно.

| По Дебету | По Кредиту | Описание операции |

| 20,23,25,26,44 | 70 | Сторнирование суммы излишне выплаченных отпускных за период отпуска. При этом в качестве счета затрат выбирается тот, где производится учет отпускных выплат данной категории сотрудников. |

| 96 | 70 | Сторнирование сумм отпускных, которые начислялись из резерва. Эту проводку необходимо делать, если суммы отпускных выплачиваются из резерва, а не сразу списываются на счета затрат. |

| 50 | 70 | В кассу передана сумма излишне выданных отпускных |

| 70 | 68 | Производится сторнирование начисленных налогов и взносов. |

| 20,23,25,26,44 | 69 |

Удержание за неотработанные дни отпуска при увольнении: бухгалтерская проводка, расчет отпускных |

Отношения работника и работодателя – это достаточно сложный процесс. Именно поэтому его и регламентируют правовые акты, а также, разумеется, Трудовой кодекс страны. Множество споров и вопросов возникает при увольнении сотрудника. Тем более, если работодатель собирается производить какие-либо удержания. К ним можно отнести и удержание за неотработанные дни отпуска при увольнении. Здесь есть свои нюансы, которые необходимо знать как представителю работодателя, так и сотруднику. Первому необходимо защитить свои интересы, но не нарушить действующее законодательство, а второму просто необходимо удостовериться, что его права не были нарушены. Обе стороны не должны терять в деньгах. Поэтому в статье представлены наиболее часто задаваемые вопросы и раскрыты типовые ситуации.

В первую очередь необходимо определиться, какие отпуска полагаются работнику. Их существует несколько, в зависимости от того, на какой работе занят сотрудник или же по цели использования.

К последним можно отнести административный и ученический отпуск. Первый представляет собой дни, за которые сотрудник не получает оплату. Но при этом ему и не ставят в табеле прогула, так как неявка согласована с работодателем, и подтвержден этот факт приказом. Административный отпуск обычно оформляется в непредвиденных ситуациях, к примеру, если необходимо съездить к родным или же произошло какое-то несчастье. Так как административный отпуск не оплачивается, то и удерживать его никто не может.

Ученический отпуск полагается работнику, получающему первое высшее или среднее образование параллельно с работой. Согласно законодательству, работодатель обязан предоставить дни ученического отпуска при предъявлении справки-вызова, которое выдает учебное заведение. При этом на каждом курсе есть свое количество дней для сессии и итоговой аттестации, которые могут быть оплачены. То есть, на первом и втором курсах это сорок календарных дней, а на третьем и последующих – по пятьдесят. Стоит отметить, что имеются в виду именно календарные дни отпуска. Продление ученического отпуска на дни праздников не практикуются.

Если же работник получает второе высшее образование, то оплачиваемый ученический отпуск ему не положен. Получить такой отпуск авансом не предоставляется возможным, так как оплата производится по истечении месяца, то есть отпускные не выписываются до срока, как это происходит с очередным отпуском. Соответственно, удержания за неотработанные дни отпуска при увольнении касательного ученического отпуска производится не могут.

Каждый сотрудник имеет право получить оплачиваемый отпуск, его также называют ежегодным. Трудовой кодекс поясняет, какие категории работников могут рассчитывать на оформление отпуска. К ним относятся:

- Сотрудники, для которых данное место работы считается основным.

- Совместители.

- Работающие на дому или дистанционно.

- Сотрудники, выполняющие обязанности в течение неполного рабочего дня.

Этот список включает практически всех, кто принимает участие в трудовой деятельности на предприятии. Таким образом, каждый сотрудник имеет право на отпуск в оговоренные сроки и на определенное количество дней.

Какова продолжительность ежегодного основного оплачиваемого отпуска на предприятии? Стандартный отпуск для большинства организаций составляет двадцать восемь календарных дней. Если говорить конкретнее, то статья 115 Трудового кодекса подчеркивает, что работник не может получить менее двадцати восьми календарных дней ежегодного отпуска в году. Однако есть и другие категории лиц, которые имеют право на более длительный период отдыха, в связи со сложностью работы, а также работники, получающие дополнительный отпуск, например по вредности, или же инвалиды второй группы.

Дополнительные отпуска могут предоставляться ряду работников. К ним можно отнести тех, кто работает на Крайнем Севере, является инвалидом второй группы или работает во вредных условиях труда.

Во всех этих случаях законодательством предусмотрены дополнительные дни отдыха, которые оплачивает работодатель. Интересен тот факт, что каждый из них, за исключением дополнительного отпуска по вредности, может быть взят сотрудником авансом, то есть за еще не отработанное время. Таким образом, эти виды отпусков также подлежат удержанию.

А вот в случае отпуска, который предоставляется тем, кто задействован на предприятиях с вредными условиями труда, дополнительные дни предоставляются строго за отработанное время. Поэтому и такого понятия, как «взять отпуск авансом» для данного вида не существует. То есть и удерживать их нет возможности.

Почему же возникает ситуация, что необходимо произвести удержание за неотработанные дни отпуска при увольнении? Казалось бы, что каждый имеет право на определенное количество дней отдыха в году, и никаких переизбытков быть не должно. На практике все выглядит иначе.

Трудовой кодекс, к которому и обращается работодатель, утверждает, что первый отпуск сотрудник может получить после того, как отработал на предприятии не менее шести месяцев. При этом может быть оформлен ежегодный отпуск на четырнадцать календарных дней, то есть, ровно половина от положенного.

Все остальные года сотрудник может брать положенные дни отдыха в любом месяце, согласовав это с рабочим графиком и графиком отпусков. Казалось бы, что работник, который пришел в ноябре и отработал несколько лет, должен брать отпуск после отработанного года, то есть не раньше ноября следующего года. Однако на практике он может взять его в любое время, например, летом. Если отпуск оформлен в июне, то сотрудник «недоработал» еще несколько месяцев: июль, август, сентябрь и октябрь. То есть за эти месяца ему еще и не полагался отпуск, именно такую ситуацию называют «отпуск авансом».

В большинстве компаний сотрудник может оформить отпуск по личной просьбе.

Как производится расчет дней? Если за календарный год работник имеет право на двадцать восемь дней отпуска, то это значит, что каждый месяц ему полагается 2,33 дня. Так, если работник, который устроился в ноябре, хочет взять отпуск в июне, он может оформить его на 16 или 17 дней. В таком случае, если сотрудник решится на увольнение, он ничего не будет должен предприятию. Соответственно, и удержание за неотработанные дни отпуска производиться не будет. При этом для расчета берется, как полный месяц, так и тот, который был отработан сотрудником больше чем на половину.

Что касается прав работника, то стоит напомнить о статье 122 Трудового кодекса. Здесь говорится, что гражданин имеет право оформить свой отпуск на любое время, уведомив работодателя за две недели. Также это заранее прописывается в графике отпусков на следующий год. Так что работник имеет право на получение полного отпуска в любое удобное время.

Что касается деления положенных дней, то и тут подсказку дает Трудовой кодекс. В нем говорится, что можно брать отпуск по частям. Однако стоит отметить, что одна часть должна быть не менее 14 календарных дней. А вот размер последующих не регламентирован. Однако не каждый работодатель готов оформлять отпуска по два или три дня. Поэтому сотруднику следует договариваться с работодателем или работниками отдела кадров.

В большинстве организаций оформление отпуска – дело простое. Если сотрудник идет по графику, который был составлен в предыдущем году, то не требуется никаких личных заявлений. За две недели сотрудники отдела кадров составляют приказ, в котором расписывается руководитель предприятия или структурного подразделения, а также сам работник. Следует быть внимательными, так как именно в приказе прописаны даты отпуска, а также количество дней отдыха. Подписывая документ, работник дает свое согласие на эти даты и конкретное количество дней.

Если же отпуск необходимо перенести или взять дни за прошлое время, то следует написать заявление, которое рассматривает работодатель. После подписи руководящих лиц также оформляется приказ. На основании приказа составляется записка-расчет, которая и отправляется в бухгалтерию.

Однако спорные моменты начинают возникать, если работник, оформивший отпуск за неотработанный период, решил уволиться. Сразу стоит отметить, что удержать его на предприятии работодатель не может. Отказываться отдавать трудовую книжку сотрудники отдела кадров также не должны, так как это будет незаконным.

Существует два способа мирного урегулирования. В первом случае работодатель просто удерживает сумму, которая была выписана за неотработанное время. Эта ситуация возможна, когда увольнение происходит в конце месяца, в котором были отработаны все дни. В этом случае хватит средств на погашение всей суммы. Второй вариант также заключается в погашении долга, но уже наличными в кассу предприятия.

Стоит отметить, что некоторые ошибочно считают, что работодатель не может удержать более двадцати процентов от начисленной оплаты. В данном случае ссылаются на статью 138 Трудового кодекса. Но следует понимать, что здесь речь идет именно о зарплате. Удержания же за неотработанный период регламентируется статьей 137. Поэтому работодатель может удержать всю сумму заработной платы после высчитывания налога.

Стоит отметить, что расчет дней отпуска может быть округлен только в сторону работника. То есть работодатель не может производить удержание за три дня вместо 2,33. А за два целых дня – может. Это закреплено в Трудовом кодексе.

Может возникнуть ситуация, когда расчет неотработанных дней отпуска произведен, а суммы заработка не хватает для погашения всего долга. Если работник отказывается погасить сумму наличными, то работодатель несет убытки.

В этом случае существует два мнения, отличающиеся друг от друга. В первом варианте ссылаются на закон № 169, в котором высказываются тезисы об очередных и дополнительных отпусках. Согласно этому правовому документу, работодатель не имеет право на взыскание с работника после его увольнения.

Но многие специалисты согласны с тем, что данный документ противоречит ряду статей Трудового кодекса. Поэтому право подать на сотрудника в суд есть у любого работодателя.

В каких случаях удержание за неотработанные дни отпуска при увольнении производить нельзя? Трудовой кодекс выделяет следующие ситуации:

- Сокращение штата организации.

- Ликвидация предприятия.

- Отказ сотрудника от перевода на иную работу.

- Смерть сотрудника.

Все эти ситуации объединяет то, что работник не может их предсказать, то есть и перерасход дней отпуска произошел не по его вине или инициативе. В таком случае работодатель несет убытки. Сотрудник не может отвечать за ошибки работодателя, это закреплено законодательством.

Расчет неотработанных дней отпуска при увольнении производят сотрудники отдела кадров. Однако на этом их работа не заканчивается. Они должны издать приказ об увольнении, а на его основании составить записку-расчет.

Однако дальше вступает в дело бухучет. Удержание за неотработанные дни отпуска при увольнении производят работники бухгалтерии.

После получения приказа об увольнении, в котором прописаны дни, которые сотрудник «отгулял» за неотработанное время, бухгалтерия приступает к расчетам. Для этого необходимо брать расчетный период, который использовался для расчета отпускных. То есть, если сотрудник отдыхал в июне, а увольняется в сентябре, для расчета берется двенадцать месяцев с июня по май, а не с сентября по август. Это справедливо, так как удерживается та же сумма, которая и была излишне выплачена.

Расчет отпускных производится по формуле, в которой участвуют следующие показатели:

- Среднее количество дней в размере 29,3.

- Количество дней, необходимых удержать.

- Количество отработанных дней в конкретном расчетном периоде.

- Сумма заработка, которая входит в расчет средней.

В случае если все месяцы были отработаны полностью, то полное количество отработанных дней вычисляется путем умножения 12 месяцев на 29,3. Соответственно, если сотрудник устроился раньше, чем 12 месяцев до увольнения, умножают на количество отработанных месяцев.

Работник получил свои отпускные за весь период, даже за тот, который еще не был им отработан. Но и налог на доходы физических лиц также был снят со всей суммы. То есть, раз работодатель удерживает сумму выплаты, он должен и вернуть удержанный с сотрудника налог. Этот достаточно сложный момент объясняют специалисты Минфина. Стоит отметить, что код удержания за неотработанные дни отпуска в справке 2-НДФЛ отсутствует. Однако в программе 1С может возникнуть ситуация, когда в справке происходит отражение данной суммы по коду 2012 как компенсация за неиспользованный отпуск, но с минусом. Но так как в месяц, когда были произведены удержания с отпускных, ошибки со стороны работодателя не было, никаких дополнительный поправок вносить не нужно.

После расчета суммы, которую нужно удержать, работодатель должен уведомить работника, что он может вернуть часть налога, удержанного ранее. После письменного заявления со стороны сотрудника, можно уменьшить налог за последний отработанный период на данную сумму.

Каковы дальнейшие действия бухгалтера после расчета суммы удержания за неотработанные дни отпуска? Проводки. Именно их составление также может вызывать трудности, в особенности у начинающего специалиста.

Типовые проводки приведены с учетом того, что удержание производится с работника административного аппарата.

Для того чтобы отразить непосредственно начисление заработной платы сотруднику, используют счета 26 и 70, а именно:

- Дебет счета 20 и Кредит счета 70.

Отражения удержания налога с данной суммы осуществляется при помощи счета 68 и 70, а именно:

- Дебет счета 70 Кредит счета 68.

Бухгалтерская проводка удержания за неотработанные дни отпуска показывается в виде Сторно, то есть отражается с минусом или выделяется красным цветом. Выглядит она таким же образом, как и первая описанная проводка.

Обратным отражение второй проводки может стать в описании операции по сторнированию НДФЛ за удержания. То есть данная проводка также выделяется красным или же пишется с минусом.

Выплата итоговой суммы работнику за вычетом всех удержаний отражается с помощью двух счетов:

- 50 – в случае если деньги получены из кассы.

- 51 – в случае если деньги выплачены через банк.

- Счет 70.

Выглядит проводка следующим образом:

- Дебет счета 70 Кредит счета 50.

Таким образом, при увольнении сотрудника, который получил дни отпуска за неотработанное время, может возникать ряд вопросов. Например:

- Законно ли производить удержание.

- Как рассчитать дни, за которые были начислены излишние отпускные.

- Какой период следует брать к расчету при удержании отпуска.

- Какую часть заработной платы можно удержать у работника.

На все эти вопросы помогает найти ответ Трудовой кодекс РФ. Также к нему стоит обратиться и работнику, чтобы понять, не ущемили ли его права. Трудовой кодекс помогает разобраться в спорных вопросах и доказать свою точку зрения.

lyubimyj.ru

Удержания за неотработанные дни отпуска при увольнении проводки

Удержания за неотработанные дни отпуска: что надо знать

Сотрудник может уволиться до истечения рабочего года, в счет которого ему был предоставлен ежегодный отпуск. В этом случае сумму отпускных, приходящуюся на неотработанное время, удержите при начислении зарплаты.

- из-за ликвидации организации;

- при отказе от перевода на другую работу (отсутствии в организации другой работы) по состоянию здоровья согласно медицинскому заключению;

- из-за смены собственника организации.

- по сокращению штата;

- в связи с призывом на военную службу, наступлением полной нетрудоспособности, стихийным бедствием;

- из-за восстановления на работе прежнего сотрудника;

Сначала определите количество месяцев, не отработанных до окончания рабочего года, в счет которого сотруднику был предоставлен отпуск.

В расчет принимайте полностью отработанные месяцы.

Долги остались за уволенными

Бухгалтерам компаний порой приходится сталкиваться с ситуациями, когда сотрудник увольняется, но остается должен компании определенную денежную сумму.

В этих случаях прежде всего интересует вопрос: как поступить с образовавшейся задолженностью уволившегося работника? Ответы на этот вопрос содержатся в нашей статье. Все ситуации с долгами работников компаний можно разделить на 2 группы.

Первая. Работник находится в процессе увольнения, но уже ясно, что суммы окончательного расчета не хватит, чтобы компенсировать его задолженности перед компанией. Вторая. Работник уже уволился, и ему больше не причитаются к выплате денежные средства, но его долг перед компанией остается не погашенным.

Разберем обе эти ситуации. Рассмотрим также порядок списания и отражения в бухгалтерском и налоговом учете сумм различных задолженностей уволенных работников. Причины возникновения задолженностей сотрудников перед работодателем различны.

Удержание за неотработанные дни отпуска при увольнении

Выпускник технического университета Птичкин П.

Н. устроился на вертолетный завод 1 июля 2014 года, а в январе 2015 года получил право уйти в отпуск (абз. 2 ст. 122 ТК РФ) и воспользовался этой возможностью. Длительность его отпуска составила 28 календарных дней (ст. 115 ТК РФ). Во время отдыха он получил более выгодное предложение о работе и сразу после выхода из отпуска уволился с завода. Таким образом, к моменту увольнения Птичкин П. Н. заработал только половину законного отпуска: 14 дней (6 мес.

× 28 дней / 12 мес.), а использовал все 28 дней. Неотработанных к моменту увольнения дней отпуска оказалось 14 (28 – 14).Поскольку перед уходом в отпуск сотрудник получил всю сумму отпускных, к моменту увольнения у него образовался долг перед фирмой за оплаченные авансом 14 дней отпуска. ВАЖНО!Право на отпуск за первый рабочий год возникает спустя полгода работы в организации (ст. 122 ТК РФ)

Прощаем неотработанный отпуск

Впервые сдать в ИФНС новый единый расчет по взносам нужно не позднее 2 мая.

Однако уже сейчас стало известно, какую ошибку в заполнении отчетности страхователи допускают особенно часто. ФНС отредактировала контрольные соотношения показателей декларации по НДС.

Это связано со вступлением в силу приказа, внесшего поправки в бланк НДС-отчетности. В случае, когда «физик», не зарегистрированный в качестве ИП, приобретает товары с использованием заграничного интернет-сервиса (например, eBay), обязанности налогового агента по НДС на него не возлагаются.

Правительство РФ утвердило перечень непродовольственных товаров, при реализации которых на розничных рынках, ярмарках, в выставочных комплексах и на прочих торговых территориях организации и ИП обязаны применять контрольно-кассовую технику.

Удержание за отпуск при увольнении

Предположим, сотрудник на дату увольнения использовал больше дней отпуска, чем ему положено в текущем рабочем году.

Даже если компания не производила выплаты «физикам» в течение отчетного (расчетного) периода, сдать в ИФНС новый единый расчет по взносам все равно нужно.

Мы расскажем об удержании отпускных за эти дни из выплат сотруднику при увольнении. Как вы знаете, по истечении шести месяцев непрерывной работы у одного работодателя сотрудник вправе получить отпуск за первый год работы. Но по договоренности сторон отпуск может быть предоставлен и раньше. А за второй и последующие годы отпуск полагается в любое время рабочего года в соответствии с графиком отпусков (ч.

ч. 2, 4 ст. 122, ч. 1, 2 ст. 123 ТК РФ). Если сотрудник на дату увольнения использовал больше дней оплачиваемого отпуска, чем ему положено в текущем рабочем году, то получается, что работодатель оплатил неотработанные дни отпуска.Поэтому он вправе удержать отпускные за неотработанные дни из выплат сотруднику при увольнении.

Удержания за неотработанные дни отпуска при увольнении в 1С ЗУП: проводки, приказ

Работник заранее использовал отпуск и увольняется. Деньги выплачены, но время не отработано.

Как вернуть средства? Как просчитывается удержание за неотработанные дни отпуска при увольнении? Сотрудник, отработавший шесть и более месяцев, имеет право на оплачиваемый отпуск.

Работодатель должен предоставить ему все 28 дней отдыха.

По предварительному соглашению отпуск может быть использован авансом. Законодательством не предусмотрены нормы расчета дней пропорционально отработанным часам либо иным периодам. За второй и последующий годы отпуск может предоставляться сотруднику в любое время по графику. Пример. Сотрудник был оформлен на предприятие 21 декабря 2012 года и работал до 20 декабря 2013-го включительно. Право на отпуск в 28 дней у него возникнет c 21 июня.

По соглашению сторон, он может воспользоваться им раньше этого времени.

Удержания за неотработанные дни отпуска при увольнении проводки

При расторжении трудового договора по инициативе работника компания вправе произвести удержание за неотработанные дни отпуска, предоставленного авансом.

Как правильно рассчитать работника, который использовал весь отпуск, но не отработал его? Что нужно знать работодателю, чтобы не допустить злоупотреблений со стороны работника? Ежегодный оплачиваемый отпуск может быть предоставлен в любое время рабочего года (ст.

122 ТК РФ). При этом закон не допускает возможности предоставлять ежегодный основной оплачиваемый отпуск и дополнительные оплачиваемые отпуска (кроме отпуска за работу во вредных или опасных условиях) пропорционально отработанному времени (письмо Роструда от 23.06.2006 № 947-6). Поэтому может возникнуть ситуация, когда сотрудник, отгулявший отпуск, увольняется до того, как приобрел необходимый для такого отпуска стаж.

Корректировка отпускных

Отпускные облагают теми же налогами и взносами, что и заработную плату.

Так, с их суммы удерживают налог на доходы в обычном порядке (ст. 208 НК РФ), начисляют взносы на обязательное социальное страхование (ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ) и страхование от несчастных случаев на производстве и профессиональных заболеваний (ст.

20.1 Федерального закона от 24.07.1998 № 125-ФЗ). Сумму соцвзносов отражают на тех же счетах, что и отпускные выплаты. Отпускные, начисленные сотрудникам, занятым в производственной или торговой деятельности компании, учитывают в составе расходов на оплату труда (п. 7 ст. 255 НК РФ). В некоторых случаях сотрудник может быть отозван из отпуска. Трудовой кодекс не устанавливает причин, по которым это может произойти.

Причины, по которым руководитель обращается к работнику с просьбой прервать свой отпуск, могут быть разными.

Бухгалтерский учет возмещения задолженности за неотработанные дни отпуска при увольнении работника

Разъясните, как отразить в учете государственного (муниципального) учреждения удержание из заработной платы при увольнении сотрудника за неотработанные дни отпуска, предоставленного ему авансом? Статьей 137 ТК РФ установлено, что удержания из заработной платы работника могут производиться для погашения его задолженности при его увольнении до окончания того рабочего года, в счет которого он получил ежегодный оплачиваемый отпуск за неотработанные дни отпуска.

Удержания за эти дни не производятся, если работник увольняется по основаниям, предусмотренным п.

8 ч. 1 ст. 77 или пп. 1 , 2 или 4 ч.

1 ст. 81. п. 1 , 2 , 5 , 6 и 7 ст. 83 ТК РФ . Отметим, что в соответствии со ст.

pravo-38.ru

Удержание за неотработанные дни отпуска при увольнении: бухгалтерская проводка, расчет отпускных

Отношения работника и работодателя – это достаточно сложный процесс. Именно поэтому его и регламентируют правовые акты, а также, разумеется, Трудовой кодекс страны. Множество споров и вопросов возникает при увольнении сотрудника. Тем более, если работодатель собирается производить какие-либо удержания. К ним можно отнести и удержание за неотработанные дни отпуска при увольнении. Здесь есть свои нюансы, которые необходимо знать как представителю работодателя, так и сотруднику. Первому необходимо защитить свои интересы, но не нарушить действующее законодательство, а второму просто необходимо удостовериться, что его права не были нарушены. Обе стороны не должны терять в деньгах. Поэтому в статье представлены наиболее часто задаваемые вопросы и раскрыты типовые ситуации.

Виды отпусков. Административный и ученический

В первую очередь необходимо определиться, какие отпуска полагаются работнику. Их существует несколько, в зависимости от того, на какой работе занят сотрудник или же по цели использования.

К последним можно отнести административный и ученический отпуск. Первый представляет собой дни, за которые сотрудник не получает оплату. Но при этом ему и не ставят в табеле прогула, так как неявка согласована с работодателем, и подтвержден этот факт приказом. Административный отпуск обычно оформляется в непредвиденных ситуациях, к примеру, если необходимо съездить к родным или же произошло какое-то несчастье. Так как административный отпуск не оплачивается, то и удерживать его никто не может.

Ученический отпуск полагается работнику, получающему первое высшее или среднее образование параллельно с работой. Согласно законодательству, работодатель обязан предоставить дни ученического отпуска при предъявлении справки-вызова, которое выдает учебное заведение. При этом на каждом курсе есть свое количество дней для сессии и итоговой аттестации, которые могут быть оплачены. То есть, на первом и втором курсах это сорок календарных дней, а на третьем и последующих – по пятьдесят. Стоит отметить, что имеются в виду именно календарные дни отпуска. Продление ученического отпуска на дни праздников не практикуются.

Если же работник получает второе высшее образование, то оплачиваемый ученический отпуск ему не положен. Получить такой отпуск авансом не предоставляется возможным, так как оплата производится по истечении месяца, то есть отпускные не выписываются до срока, как это происходит с очередным отпуском. Соответственно, удержания за неотработанные дни отпуска при увольнении касательного ученического отпуска производится не могут.

Очередной отпуск. Что говорит законодательство

Каждый сотрудник имеет право получить оплачиваемый отпуск, его также называют ежегодным. Трудовой кодекс поясняет, какие категории работников могут рассчитывать на оформление отпуска. К ним относятся:

- Сотрудники, для которых данное место работы считается основным.

- Совместители.

- Работающие на дому или дистанционно.

- Сотрудники, выполняющие обязанности в течение неполного рабочего дня.

Этот список включает практически всех, кто принимает участие в трудовой деятельности на предприятии. Таким образом, каждый сотрудник имеет право на отпуск в оговоренные сроки и на определенное количество дней.

Какова продолжительность ежегодного основного оплачиваемого отпуска на предприятии? Стандартный отпуск для большинства организаций составляет двадцать восемь календарных дней. Если говорить конкретнее, то статья 115 Трудового кодекса подчеркивает, что работник не может получить менее двадцати восьми календарных дней ежегодного отпуска в году. Однако есть и другие категории лиц, которые имеют право на более длительный период отдыха, в связи со сложностью работы, а также работники, получающие дополнительный отпуск, например по вредности, или же инвалиды второй группы.

Дополнительные отпуска. Аванс

Дополнительные отпуска могут предоставляться ряду работников. К ним можно отнести тех, кто работает на Крайнем Севере, является инвалидом второй группы или работает во вредных условиях труда.

Во всех этих случаях законодательством предусмотрены дополнительные дни отдыха, которые оплачивает работодатель. Интересен тот факт, что каждый из них, за исключением дополнительного отпуска по вредности, может быть взят сотрудником авансом, то есть за еще не отработанное время. Таким образом, эти виды отпусков также подлежат удержанию.

А вот в случае отпуска, который предоставляется тем, кто задействован на предприятиях с вредными условиями труда, дополнительные дни предоставляются строго за отработанное время. Поэтому и такого понятия, как «взять отпуск авансом» для данного вида не существует. То есть и удерживать их нет возможности.

За какой период можно дать отпуск?

Почему же возникает ситуация, что необходимо произвести удержание за неотработанные дни отпуска при увольнении? Казалось бы, что каждый имеет право на определенное количество дней отдыха в году, и никаких переизбытков быть не должно. На практике все выглядит иначе.

Трудовой кодекс, к которому и обращается работодатель, утверждает, что первый отпуск сотрудник может получить после того, как отработал на предприятии не менее шести месяцев. При этом может быть оформлен ежегодный отпуск на четырнадцать календарных дней, то есть, ровно половина от положенного.

Все остальные года сотрудник может брать положенные дни отдыха в любом месяце, согласовав это с рабочим графиком и графиком отпусков. Казалось бы, что работник, который пришел в ноябре и отработал несколько лет, должен брать отпуск после отработанного года, то есть не раньше ноября следующего года. Однако на практике он может взять его в любое время, например, летом. Если отпуск оформлен в июне, то сотрудник «недоработал» еще несколько месяцев: июль, август, сентябрь и октябрь. То есть за эти месяца ему еще и не полагался отпуск, именно такую ситуацию называют «отпуск авансом».

Расчет дней отпуска. Работа кадров

В большинстве компаний сотрудник может оформить отпуск по личной просьбе.

Как производится расчет дней? Если за календарный год работник имеет право на двадцать восемь дней отпуска, то это значит, что каждый месяц ему полагается 2,33 дня. Так, если работник, который устроился в ноябре, хочет взять отпуск в июне, он может оформить его на 16 или 17 дней. В таком случае, если сотрудник решится на увольнение, он ничего не будет должен предприятию. Соответственно, и удержание за неотработанные дни отпуска производиться не будет. При этом для расчета берется, как полный месяц, так и тот, который был отработан сотрудником больше чем на половину.

На сколько дней можно оформить отпуск?

Что касается прав работника, то стоит напомнить о статье 122 Трудового кодекса. Здесь говорится, что гражданин имеет право оформить свой отпуск на любое время, уведомив работодателя за две недели. Также это заранее прописывается в графике отпусков на следующий год. Так что работник имеет право на получение полного отпуска в любое удобное время.

Что касается деления положенных дней, то и тут подсказку дает Трудовой кодекс. В нем говорится, что можно брать отпуск по частям. Однако стоит отметить, что одна часть должна быть не менее 14 календарных дней. А вот размер последующих не регламентирован. Однако не каждый работодатель готов оформлять отпуска по два или три дня. Поэтому сотруднику следует договариваться с работодателем или работниками отдела кадров.

Примерная схема оформления отпусков

В большинстве организаций оформление отпуска – дело простое. Если сотрудник идет по графику, который был составлен в предыдущем году, то не требуется никаких личных заявлений. За две недели сотрудники отдела кадров составляют приказ, в котором расписывается руководитель предприятия или структурного подразделения, а также сам работник. Следует быть внимательными, так как именно в приказе прописаны даты отпуска, а также количество дней отдыха. Подписывая документ, работник дает свое согласие на эти даты и конкретное количество дней.

Если же отпуск необходимо перенести или взять дни за прошлое время, то следует написать заявление, которое рассматривает работодатель. После подписи руководящих лиц также оформляется приказ. На основании приказа составляется записка-расчет, которая и отправляется в бухгалтерию.

Если сотрудник решил уволиться

Однако спорные моменты начинают возникать, если работник, оформивший отпуск за неотработанный период, решил уволиться. Сразу стоит отметить, что удержать его на предприятии работодатель не может. Отказываться отдавать трудовую книжку сотрудники отдела кадров также не должны, так как это будет незаконным.

Существует два способа мирного урегулирования. В первом случае работодатель просто удерживает сумму, которая была выписана за неотработанное время. Эта ситуация возможна, когда увольнение происходит в конце месяца, в котором были отработаны все дни. В этом случае хватит средств на погашение всей суммы. Второй вариант также заключается в погашении долга, но уже наличными в кассу предприятия.

Стоит отметить, что некоторые ошибочно считают, что работодатель не может удержать более двадцати процентов от начисленной оплаты. В данном случае ссылаются на статью 138 Трудового кодекса. Но следует понимать, что здесь речь идет именно о зарплате. Удержания же за неотработанный период регламентируется статьей 137. Поэтому работодатель может удержать всю сумму заработной платы после высчитывания налога.

Стоит отметить, что расчет дней отпуска может быть округлен только в сторону работника. То есть работодатель не может производить удержание за три дня вместо 2,33. А за два целых дня – может. Это закреплено в Трудовом кодексе.

Может ли работодатель подать в суд?

Может возникнуть ситуация, когда расчет неотработанных дней отпуска произведен, а суммы заработка не хватает для погашения всего долга. Если работник отказывается погасить сумму наличными, то работодатель несет убытки.

В этом случае существует два мнения, отличающиеся друг от друга. В первом варианте ссылаются на закон № 169, в котором высказываются тезисы об очередных и дополнительных отпусках. Согласно этому правовому документу, работодатель не имеет право на взыскание с работника после его увольнения.

Но многие специалисты согласны с тем, что данный документ противоречит ряду статей Трудового кодекса. Поэтому право подать на сотрудника в суд есть у любого работодателя.

Исключения из правил. Когда удержать нельзя

В каких случаях удержание за неотработанные дни отпуска при увольнении производить нельзя? Трудовой кодекс выделяет следующие ситуации:

- Сокращение штата организации.

- Ликвидация предприятия.

- Отказ сотрудника от перевода на иную работу.

- Смерть сотрудника.

Все эти ситуации объединяет то, что работник не может их предсказать, то есть и перерасход дней отпуска произошел не по его вине или инициативе. В таком случае работодатель несет убытки. Сотрудник не может отвечать за ошибки работодателя, это закреплено законодательством.

Действия бухгалтерии. Расчет

Расчет неотработанных дней отпуска при увольнении производят сотрудники отдела кадров. Однако на этом их работа не заканчивается. Они должны издать приказ об увольнении, а на его основании составить записку-расчет.

Однако дальше вступает в дело бухучет. Удержание за неотработанные дни отпуска при увольнении производят работники бухгалтерии.

После получения приказа об увольнении, в котором прописаны дни, которые сотрудник «отгулял» за неотработанное время, бухгалтерия приступает к расчетам. Для этого необходимо брать расчетный период, который использовался для расчета отпускных. То есть, если сотрудник отдыхал в июне, а увольняется в сентябре, для расчета берется двенадцать месяцев с июня по май, а не с сентября по август. Это справедливо, так как удерживается та же сумма, которая и была излишне выплачена.

Расчет отпускных производится по формуле, в которой участвуют следующие показатели:

- Среднее количество дней в размере 29,3.

- Количество дней, необходимых удержать.

- Количество отработанных дней в конкретном расчетном периоде.

- Сумма заработка, которая входит в расчет средней.

В случае если все месяцы были отработаны полностью, то полное количество отработанных дней вычисляется путем умножения 12 месяцев на 29,3. Соответственно, если сотрудник устроился раньше, чем 12 месяцев до увольнения, умножают на количество отработанных месяцев.

Удержание и налоги

Работник получил свои отпускные за весь период, даже за тот, который еще не был им отработан. Но и налог на доходы физических лиц также был снят со всей суммы. То есть, раз работодатель удерживает сумму выплаты, он должен и вернуть удержанный с сотрудника налог. Этот достаточно сложный момент объясняют специалисты Минфина. Стоит отметить, что код удержания за неотработанные дни отпуска в справке 2-НДФЛ отсутствует. Однако в программе 1С может возникнуть ситуация, когда в справке происходит отражение данной суммы по коду 2012 как компенсация за неиспользованный отпуск, но с минусом. Но так как в месяц, когда были произведены удержания с отпускных, ошибки со стороны работодателя не было, никаких дополнительный поправок вносить не нужно.

После расчета суммы, которую нужно удержать, работодатель должен уведомить работника, что он может вернуть часть налога, удержанного ранее. После письменного заявления со стороны сотрудника, можно уменьшить налог за последний отработанный период на данную сумму.

Основные проводки. Типовая ситуация

Каковы дальнейшие действия бухгалтера после расчета суммы удержания за неотработанные дни отпуска? Проводки. Именно их составление также может вызывать трудности, в особенности у начинающего специалиста.

Типовые проводки приведены с учетом того, что удержание производится с работника административного аппарата.

Для того чтобы отразить непосредственно начисление заработной платы сотруднику, используют счета 26 и 70, а именно:

- Дебет счета 20 и Кредит счета 70.

Отражения удержания налога с данной суммы осуществляется при помощи счета 68 и 70, а именно:

- Дебет счета 70 Кредит счета 68.

Бухгалтерская проводка удержания за неотработанные дни отпуска показывается в виде Сторно, то есть отражается с минусом или выделяется красным цветом. Выглядит она таким же образом, как и первая описанная проводка.

Обратным отражение второй проводки может стать в описании операции по сторнированию НДФЛ за удержания. То есть данная проводка также выделяется красным или же пишется с минусом.

Выплата итоговой суммы работнику за вычетом всех удержаний отражается с помощью двух счетов:

- 50 – в случае если деньги получены из кассы.

- 51 – в случае если деньги выплачены через банк.

- Счет 70.

Выглядит проводка следующим образом:

- Дебет счета 70 Кредит счета 50.

Таким образом, при увольнении сотрудника, который получил дни отпуска за неотработанное время, может возникать ряд вопросов. Например:

- Законно ли производить удержание.

- Как рассчитать дни, за которые были начислены излишние отпускные.

- Какой период следует брать к расчету при удержании отпуска.

- Какую часть заработной платы можно удержать у работника.

На все эти вопросы помогает найти ответ Трудовой кодекс РФ. Также к нему стоит обратиться и работнику, чтобы понять, не ущемили ли его права. Трудовой кодекс помогает разобраться в спорных вопросах и доказать свою точку зрения.

Источник

ideiforbiz.ru