Учимся оформлять авансовые отчёты на примерах (1С:Бухгалтерия 8.3, редакция 3.0)

Учимся оформлять авансовые отчёты на примерах (1С:Бухгалтерия 8.3, редакция 3.0)

2016-12-08T12:30:37+00:00По моему наблюдению для начинающих бухгалтеров оформление авансовых отчётов представляет значительную трудность на первых порах.

Сегодня мы рассмотрим азы этого дела, а также наиболее популярные случаи из жизни. Все эксперименты будем ставить в 1С:Бухгалтерия 8.3 (редакция 3.0).

Итак, начнём

Не мне вам рассказывать, что за расчёты с подотчетными лицами в бухгалтерии отвечает 71 счёт:

Выдача активов отражается работнику по дебету этого счёта, а списание — по кредиту.

Ну, например, выдали 5000 под отчёт из кассы:

Работник отчитался об использовании этих средств, например, на оплату общехозяйственных расходов… ну, например, за электричество:

Почему я сказал активов? Всё потому, что выдавать работнику мы можем:

- Наличные денежные средства (из кассы через РКО)

- Безналичные денежные средства (переводом с расчётного счёта организации на карточный счёт сотрудника)

- Денежные документы (например, билеты на самолёт для командировки)

Давайте рассмотрим каждый из перечисленных выше примеров.

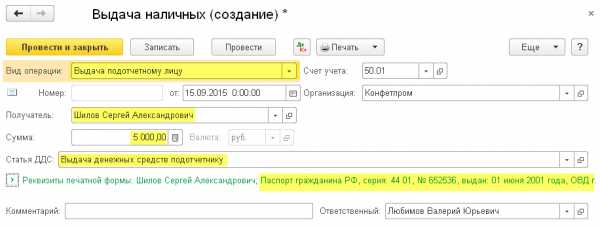

Выдача наличных денежных средств из кассы

Для выдачи аванса из кассы мы оформляем расходный кассовый ордер (в тройке это документ «Выдача наличных»):

В виде операции указываем «Выдача подотчетному лицу»:

Проводка получилась такой:

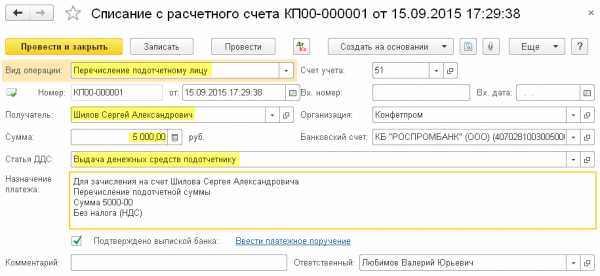

Выдача безналичных денежных средств

В этом случае перечисление денежных средств осуществляется на карточный счёт сотрудника (счёт, к которому привязана банковская карта, при помощи которой сотрудник сможет снять эти деньги).

В тройке эта операция оформляется обычным документом «Списание с расчетного счета»:

Также не забываем указать в виде операции «Перечисление подотчетному лицу»:

Проводка получилась такой:

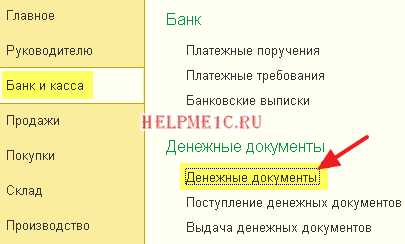

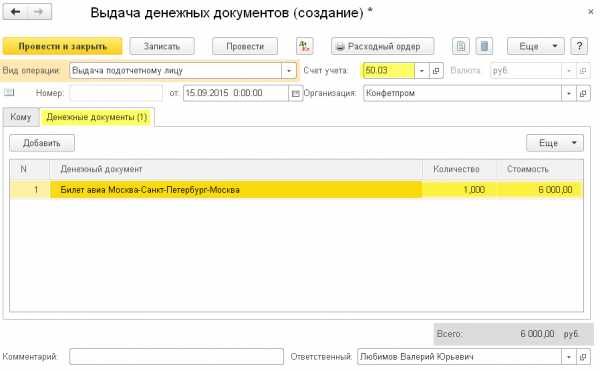

Выдача денежных документов

Денежным документом может являться, например, билет на самолёт, который организация приобрела для сотрудника, который едет в командировку.

После покупки этот билет учитывается по дебету счёта 50.03:

При выдаче этого билета сотруднику под отчёт (перед командировкой) бухгалтерия оформляет документ «Выдача денежных документов»:

А на закладке «Денежные документы» указывает этот самый билет:

Проводка получилась такой (списали билет со счёта 50.03):

Отдельно упомяну:

- Мы имеем право выдавать под отчёт только работникам организации — лицам, с которыми у нас заключён трудовой или гражданско-правовой договор.

- Список таких лиц утверждается отдельным приказом руководителя.

- В этом же приказе оговаривается максимальный срок, через который работник должен отчитаться перед бухгалтерией; если работник уезжает в командировку — то этот срок автоматически продлевается до его возвращения.

Сотрудник отчитывается

Но ведь активы выдаются сотруднику не просто так, а для выполнения определённого служебного поручения. Поэтому наступает момент, когда работник должен отчитаться перед бухгалтерией по форме АО-1.

Это такая печатная форма в которой указывается:

- всё, что мы выдали сотруднику под отчёт

- всё, на что он потратил эти деньги (или не потратил, а может вообще перерасход был)

- к этой форме прилагаются оправдательные документы (чеки, накладные, акты, билеты…)

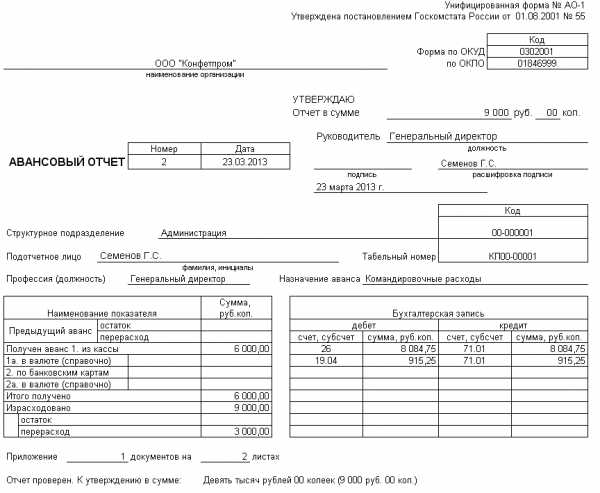

Вот вам пример формы АО-1:

Этот отчёт (АО-1) составляется работником совместно с бухгалтерией и утверждается руководителем. В самом низу указывается количество документов и листов, на которых они приложены к отчёту (чеки обычно целыми пачками наклеивают на листы формата А4).

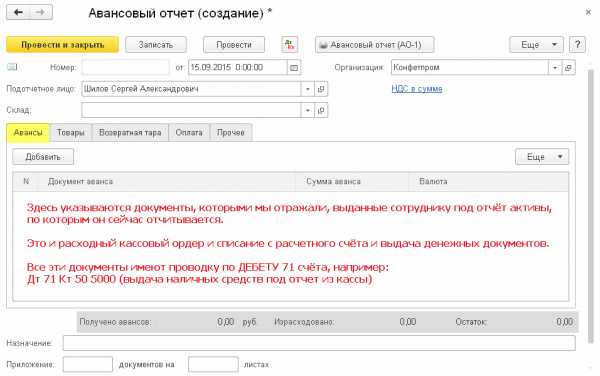

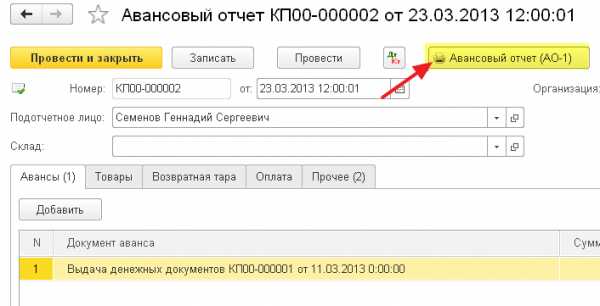

Так вот, чтобы напечатать такой отчёт (АО-1), списать с сотрудника задолженность по 71 счёту, а также принять расходы в тройке существует документ «Авансовый отчет»:

Пробежимся вкратце по его закладкам:

Примеры авансовых отчётов из жизни

Заполняем закладку «Авансы»:

Надо сказать, что эта закладка никак не отображается в проводках документа, а идёт только для печатной формы АО-1.

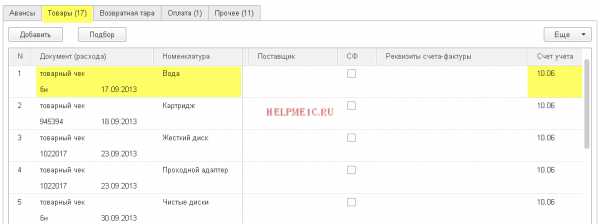

Заполняем закладку «Товары» (купили кучу всего и поставили на десятку):

Вот проводки этой закладки:

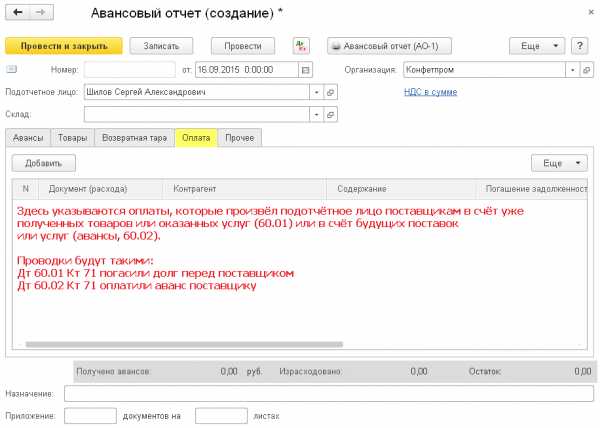

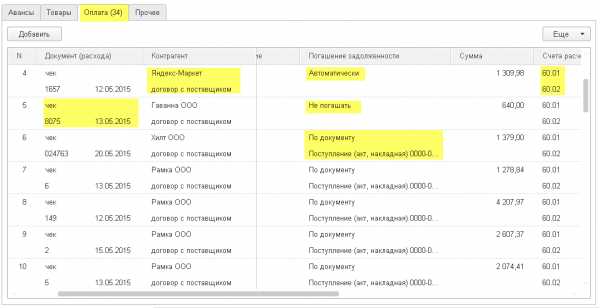

Заполняем закладку «Оплата»(гасим долг перед поставщиками, ну или оплачиваем аванс):

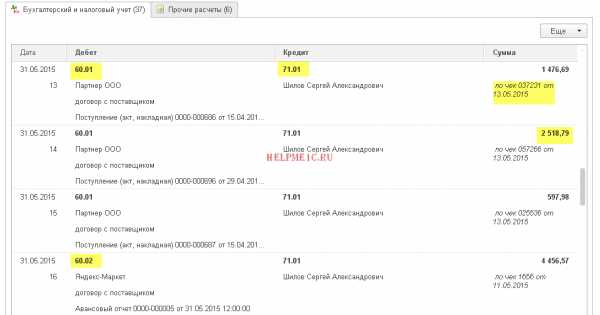

Вот проводки:

Примеры заполнения закладки «Прочее».

Оплата услуг связи:

Оплата объявлений в газете:

Списание суточных и долга за командировочных билетов:

Оплата за какие-то услуги (сразу списываем на 26):

Кстати, на закладках «Товары» и «Прочее» присутствует галка «СФ», если её поставить, то по этой строке введётся Счёт-фактура полученная:

Причём она будет привязана прямо к авансовому отчёту:

После заполнения документа «Авансовый отчёт» осталось лишь его распечатать :

Мы молодцы, на этом всё

Кстати, подписывайтесь на новые уроки…

С уважением, Владимир Милькин (преподаватель школы 1С программистов и разработчик обновлятора).Как помочь сайту: расскажите (кнопки поделиться ниже) о нём своим друзьям и коллегам. Сделайте это один раз и вы внесете существенный вклад в развитие сайта. На сайте нет рекламы, но чем больше людей им пользуются, тем больше сил у меня для его поддержки.

Нажмите одну из кнопок, чтобы поделиться:

helpme1c.ru

Дата отражения оплаты в авансовом отчете

Организация оплачивает за доставку груза наличными транспортной компании. Транспортная компания предоставляет пакет документов: акт выполненных работ, чек ККМ и расходная накладная за доставку груза. Бухгалтер отражает в учете оказание услуг по акту выполненных работ (Дт 26 Кт 60), а на основании чека и расходной накладной составляет авансовый отчет (Дт 60 Кт 71). Однако дата в чеке не соответствует дате в расходной накладной (разница примерно в 3-4 дня, в чеке дата более поздняя). По какой дате правильнее отражать оплату в авансовом отчете?

сообщаем следующее: расходы при упрощенке, предусмотренные п. 1 ст. 346.16 НК РФ, учитываются для целей налогообложения после их фактической оплаты. Под оплатой понимается прекращение обязательства покупателя перед исполнителем (п. 2 ст. 346.17 НК РФ). Документами, подтверждающими факт оплаты приобретенных услуг в данном случае через подотчетное лицо, является в данном случае кассовый чеки.

Выдав сотруднику аванс (подотчетную сумму) Ваша организация не имеет права включать его в состав расходов, пока он не будет израсходован на строго определенные цели (в данном случае — на оплату услуг) при наличии документального подтверждения (авансового отчета с приложением подтверждающих документов, утвержденного руководителем). Оплата отражается по дате в кассовом чеке.

Обоснование данной позиции приведено ниже в материалах «Системы Главбух» упрощенная версия.

1.Рекомендация: Как учесть расходы на покупку товаров через подотчетное лицо при упрощенке

В зависимости от того, какое имущество (работы, услуги) приобрел сотрудник, его стоимость относите к разным статьям затрат и в разный момент времени.* Например, полученные канцтовары сразу после оплаты и получения включите в расходы (п. 2 ст. 346.17 НК РФ). А стоимость покупных товаров, приобретенных через сотрудника, спишите в уменьшение налогооблагаемой базы по мере реализации (подп. 23 п. 1 ст. 346.16, подп. 2 п. 2 ст. 346.17 НК РФ).

Сергей Разгулин, действительный государственный советник РФ 3-го класса

2.Справочники: Даты признания отдельных доходов и расходов при расчете единого налога при упрощенке

| Вид дохода / расхода | Дата признания в налоговой базе | Основание |

| Расходы на оплату услуг сторонних подрядчиков | День погашения задолженности за оказанные услуги | подп. 1 п. 2 ст. 346.17 НК РФ* |

www.26-2.ru

Документы к авансовому отчету – на каждый расход своя бумажка

Выдавая денежные средства работнику в подотчет, вы конечно рассчитываете, что он сможет не только потратить их на те цели, которые были указаны в его заявлении, но и представить оправдательные документы. Однако не стоит рассчитывать на то, что работник точно знает, что вы хотите от него получить. Хотите уменьшить вероятность проблем с признанием расходов? Проведите с подотчетными лицами краткий «документальный» ликбез.

Какие же документы к авансовому отчету могут стать подтверждением произведенных расходов? В первую очередь сам факт оплаты подтверждается кассовым чеком. Но если в чеке покупки не расшифровываются, то не обойтись без другого сопутствующего документа, который будет подтверждать наименование, количество и стоимость приобретенных ценностей, например, товарный чек, накладная, акт.

Кассовые чеки

Кассовый чек первичным документом не является, однако налоговые инспекторы при проверке просят их предъявлять, т.к. они подтверждают факт оплаты. Подотчетному лицу обычно не составляет проблемы приложить к авансовому отчету кассовый чек. Однако неприятности могут возникнуть не из-за недобросовестности подотчетника, а из-за качеств самого чека.

Так чек может иметь плохое качество печати, из-за чего становятся не читаемы отдельные реквизиты. Однако вины подотчетного лица тут нет, и расходы могут быть приняты, если имеются другие документы, их подтверждающие.

Одна из часто встречающихся проблем с кассовыми чеками – их выцветание. Представьте, пришла к вам проверка и требует предъявить подтверждающие документы, чеки и т.п. Вы с полной уверенностью в себе достаете заветную папочку, а там… Чистые листочки бумаги, в которых от текста осталось только воспоминание.

Бороться с выцветанием чеков сложно. В первую очередь лучше хранить их подальше от нагревательных приборов и неплотно сжатыми другими документами. Пока чеки еще читаемы, можно сделать их ксерокопии и заверить печатью и подписью продавца или у нотариуса, если суммы существенные. Или хотя бы заверить ксерокопии у руководителя вашего предприятия.

Отметим также, что предприятия розничной торговли на ЕНВД могут не использовать ККТ и не выдавать кассовые чеки. Вместо них вам по требованию могут выдать товарный чек, его будет достаточно для признания расходов.

Бланки строгой отчетности

Одним из подтверждающих документов является бланк строгой отчетности. Он сам по себе подтверждает затраты, других документов не требуется. Главное, чтобы были соблюдены требования по его форме и составлению. На бланке должны быть следующие обязательные реквизиты:

– название, серия и номер (шестизначный) документа;

– наименование организации или Ф.И.О. индивидуального предпринимателя;

– адрес, местонахождение юридического лица;

– ИНН;

– вид услуги;

– стоимость услуги;

– размер оплаты;

– дата оплаты;

– должность и Ф.И.О. ответственного лица;

– иные реквизиты, которые характеризуют специфику оказываемой услуги.

Если какой-то реквизит отсутствует, бланк может быть признан недействительным. Кроме того, бланк должен быть напечатан в типографии, а не создан с помощью принтера.

Если БСО нет, его могут заменить кассовый чек вместе с накладной, актом или товарным чеком.

Товарный чек

Товарные чеки особенно любят проверять налоговые инспекторы, поскольку унифицированной формы у них нет. Товарный чек должен обязательно содержать все реквизиты первичных документов, среди которых:

– наименование документа;

– дата составления документа;

– наименование организации, от имени которой составлен документ;

– содержание хозяйственной операции;

– измерители хозяйственной операции в натуральном и денежном выражении;

– наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

– личные подписи указанных лиц.

Если на чеке какого-то реквизита не будет, то расходы по нему признавать нельзя. Номер и печать на товарном чеке не обязательны (постановление ФАС Московского округа от 19.06.2006 г. №КА-А40/5456-06), хотя налоговые инспекторы часто их ищут.

Обратите внимание: суммы и даты у товарного и кассового чеков должны совпадать, иначе расходы могут быть сняты.

В некоторых кассовых чеках указываются наименования приобретенных товаров и их стоимость. Однако и в этом случае чек еще не становится первичным документом. А вот в некоторых чеках предусмотрено специальное поле для подписи того, кто его выдает. Если есть подпись – можно обойтись без товарного чека.

Если товарного чека по каким-то причинам нет, то можно самостоятельно оформить документ, подтверждающий поступление ценностей, например, акт по форме № М-7.

Если материалы приобретены за наличный расчет у организации-изготовителя, заготовительной, снабженческо-сбытовой, оптовой организации, то подтверждающими документами могут быть накладная (по форме ТОРГ-12), счет-фактура, чек ККТ, квитанция к приходному кассовому ордеру. Данные, указанные в накладной, должны совпадать с данными остальных документов, а все обязательные реквизиты должны быть заполнены.

О том, как составить авансовый отчет, читайте здесь. О том, чем может помочь вам Положение о выдаче денежных средств подотчет, смотрите тут.

А какие документы к авансовому отчету прилагают ваши подотчетные лица? Часто ли происходят ошибки и теряются документы? Как выходите из положения? Поделитесь, пожалуйста, в комментариях!

pommp.ru