Отражены расходы на рекламу: проводка

Актуально на: 6 марта 2017 г.

Реклама – это любая информация, которая адресована неопределенному кругу лиц и направлена на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке (п. 1 ст. 3 Федерального закона от 13.03.2006 № 38-ФЗ). А как отражаются рекламные расходы в бухгалтерском учете?

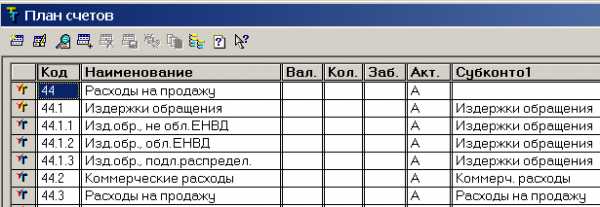

На каком счете учитывать рекламные расходы

Расходы на рекламу являются одной из статей затрат организации. Планом счетов бухгалтерского учета и инструкцией по его применению (Приказ Минфина от 31.10.2000 № 94н) для учета рекламных расходов предназначен счет 44 «Расходы на продажу». На этом счете расходы на рекламу могут учитывать как производственные предприятия, так и торговые организации.

Корреспондировать счет 44 может с различными счетами. Наиболее типичный случай, когда рекламные услуги оказывают специализированные рекламные организации или рекламные подразделения других компаний. В этом случае на рекламные расходы делается бухгалтерская запись:

Дебет счета 44 – Кредит счета 60 «Расчеты с поставщиками и подрядчиками»

Возможна ситуация, когда в целях рекламы товаров (работ, услуг) организация передает материалы, готовую продукцию или товары. Речь может идти, к примеру, о раздаче рекламных листовок, образцов товаров или оформлении выставочных стендов и витрин:

Дебет счета 44 – Кредит счетов 10 «Материалы», 41 «Товары», 43 «Готовая продукция»

Для рекламных целей организация может приобрести и амортизируемое имущество. К примеру, рекламный щит или записать видеоролик. В таком случае в качестве рекламных расходов будут отражаться затраты в виде амортизации такого имущества:

Дебет счета 44 – Кредит счетов 02 «Амортизация основных средств», 05 «Амортизация нематериальных активов»

Необходимо учитывать, что рекламные затраты могут учитываться не только в составе расходов по обычным видам деятельности, но и в составе прочих расходов. К примеру, организация занимается сдачей имущества в аренду, и этот вид деятельности не является для организации основным. Или компания понесла рекламные расходы в связи с продажей излишков материалов или объекта основных средств.

В этом случае рекламные расходы будут отражены так:

Дебет счета 91 «Прочие доходы и расходы», субсчет «Прочие расходы» — Кредит счетов 10, 41, 60 и др.

Также читайте:

glavkniga.ru

На каком счете отражается списание расходов по счету 26 у организаций, занимающихся сдачей имущества в аренду и отражающих такие расходы на счете 91?

НА КАКОМ СЧЕТЕ ОТРАЖАЕТСЯ СПИСАНИЕ РАСХОДОВ ПО СЧЕТУ 26 У ОРГАНИЗАЦИЙ, ЗАНИМАЮЩИХСЯ СДАЧЕЙ ИМУЩЕСТВА В АРЕНДУ И ОТРАЖАЮЩИХ ТАКИЕ РАСХОДЫ НА СЧЕТЕ 91?

Специалист Минфина:

– Да, с 1 января 2012 г. в бухгалтерском учете закрытие управленческих расходов происходит напрямую по дебету счета 90 (субсчет 90-5 «Управленческие расходы»). Данная норма четко прописана в утвержденных Минфином документах: Инструкции № 50 и Инструкции № 102. Если организации для каких-либо управленческих целей, допустим, для анализа хозяйственной деятельности необходимо определить полный объем затрат по такому виду деятельности, как аренда, то часть управленческих расходов она может добавить к сформированной себестоимости аренды. Однако в бухгалтерском учете такого права нет.

Специалист МНС:

– В налоговом учете расходы по сдаче в аренду имущества включают в состав внереализационных расходов. Такие расходы отражают в том налоговом периоде, к которому относятся соответствующие доходы от сдачи имущества в аренду, учитываемые в порядке, определенном подп. 3.15 п. 3 ст. 128 Налогового кодекса РБ. Состав расходов по сдаче имущества в аренду нужно определять с учетом положений ст. 130 и 131 названного кодекса (подп. 3.18 п. 3 ст. 129).

Таким образом, в целях налогообложения прибыли доходы от аренды учитываются в составе внереализационных доходов независимо от того, на каком счете они учитываются в бухгалтерском учете. Соответственно расходы, связанные со сдачей имущества в аренду, учитывают в целях налогообложения прибыли в составе внереализационных расходов независимо от того, отражаются они в бухгалтерском учете на счете 90 или 91.

Анна Петровна, бухгалтер:

– Ранее (до 1 января 2012 г.), «закрывая» общехозяйственные расходы, учитываемые на счете 26, на счета учета затрат и распределяя их по видам деятельности, можно было в бухгалтерском учете четко определить финансовый результат по каждому осуществляемому виду деятельности. Сегодня, когда счет 26 закрывается напрямую на счет 90, в бухгалтерском учете нет возможности определить конкретный финансовый результат по аренде. Конечно, это неудобно, но…

Услуги на каком счете учитывать

Сейчас у нас одна из самых обширных и местами очень сложных тем. Пожалуй, и за пять, а то и десять заходов — невозможно ее всю изучить. Сегодня мы только поговорим о ней в целом, обозначим пути, выделим основные моменты, вокруг которых построим дальнейшее изучение бухучета.

Немного теории

Сегодня мы рассматриваем тему, в которой постоянно встречаются термины «затраты и расходы», «группировка по затратам и расходам», «классификация». Как понять где что? Я, когда заглядывал в книги по бухучету, каждый раз ловил себя на мысли, что задаю себе вопрос: «В примерах — это затраты или расходы? Какой термин правильно применить?» Вроде автор употребляет затраты и в следующем предложении уже использует термина расходы. Путаница, да и только.

Давайте мы сейчас еще раз повторим смысл этих терминов, чтобы потом однозначно воспринимать, что мы имеем ввиду, когда говорим их. Хорошо?

Затраты – это обмен денежных ресурсов на что-то другое, что предприятие может хранить и использовать. Например, предприятие купило товары, материалы. Потратило деньги, но не потеряла их, поскольку «деньги превратились в другие ресурсы».

Передача материалов в производство или на хоз.нужды происходит так:

- высчитывается стоимость этих материалов, к примеру, средняя стоимость.

- за счет проводки материалы уменьшаются на 10 счете в высчитанной сумме и количестве

- и эта сумма приходит на счета затрат (20, 23, 25, 26, 44)

- до конца месяца такие накопленные суммы можно смело сказать, что они затраты

Но когда идет процесс закрытия месяца и эти затраты начинают участвовать в подсчете финансового результата — вот тогда они превращаются в понятия расходы, т.е. это затраты, принятые к учету финансового результата для подсчета прибыли, с которой затем берется «Налог на прибыль»

Не все желаемые затраты предприятия можно отнести к расходам. Т.е. не все затраты могут попадать в формулу финансового результата для подсчета прибыли. Разрешение на те или иные виды затрат оговорены в налоговом кодексе (НК РФ).

Давайте рассмотрим затратные счета бухгалтерского учета в следующих видах деятельности:

Оказание услуг

Здесь используются в основном два счета затрат – это 26 и 91.2.

Причем 26 счет в течении месяца накапливает затраты, которые затем уйдут на 90 счет, но уже как расходы. Когда 26 счет закрывается(переносится) на 90 счет – называется методом директ-костинг.

А 91.2. счет – это сразу уже расходы, поскольку он сам уже является формулой финансового результата. Из предыдущих статей мы уже знаем, что на 91.2 счет попадают такие основные расходы предприятия, как услуги банка за обслуживание расчетного счета, проценты по кредиту.

На 26 счет при услугах попадают все остальные затраты: зарплата сотрудников, аренда помещений, канцелярия, услуги Интернет, связь, налоги с заработной платы, амортизация основных средств. Т.е. в основном все, что относится к текущей деятельности. Давайте посмотрим на 26 счет, посмотрим на его характеристики.

Торговля

Бухгалтерский счет 91.2 счета, иногда и 26, также присутствуют в торговле. Все же, основным бухгалтерским счетом затрат в торговле является44 счет «Расходы на продажу». Посмотрите на его характеристики.

план счетов из программы 1С Бухгалтерия 7.7

план счетов из программы 1С Бухгалтерия 8

Мы видим, что счет аналитический: имеются субсчета и субконто. Счет полностью активный, поэтому накопление затрат пойдет по дебету, а списание по кредиту счета.

Как работает 44 счет

Для начала запомним, что на 44 относятся те затраты, что приходятся на процесс торговли. Если же фирма занимается только торговлей, то в учете у нее будет 44 и 91.2 счета затрат. Самые распространенные статьи расходов торговых фирм – это заработная плата продавцов и налоги с нее, аренда, коммунальные платежи и все другое, что связано с местом торговли. Починили электропроводку в магазине (оказали нам услугу) – тоже пойдет на 44 счет. Если есть выделенный бухгалтер, ответственный за работу торговой точки, то вся его заработная плата и налоги с нее пойдут на 44 счет.

Если фирма, помимо торговли, еще оказывает услуги, или имеется производство, тогда заработная плата главного бухгалтера, руководителя, шофера руководителя, аренда и электроэнергия в главном офисе и т.д. – все это пойдет на 26 счет. Уловили смысл?

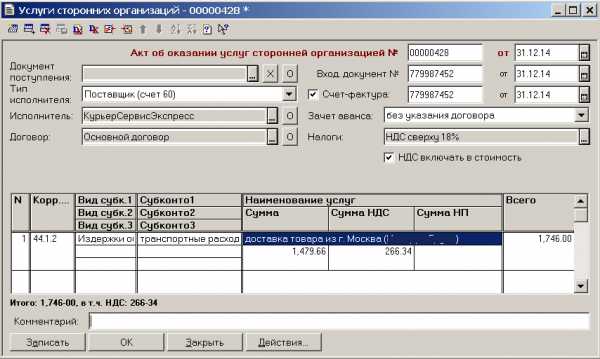

Особые виды затрат. В торгующих организациях есть особые виды затрат: транспортные и коммерческие расходы на продажу. Что же в них интересного? Давайте разберемся.

Транспортные расходы

Покупая товар, каждая фирма была бы рада, если бы поставщик по той же самой цене, что продал нам товар, еще и доставил бы нам в склад. Но этого не происходит. Всегда есть дополнительные затраты у нашей фирмы на доставку товара до своего склада. И чем дальше поставщик, тем накладные расходы (транспортные) все больше.

В итоге, мы имеем привезенный товар по цене покупки и некоторую стоимость за доставку (стоимость транспортных расходов). Теперь у нас стоит дилемма: как оформить эти транспортные расходы? Нам разрешается два способа:

Первый способ. Взять сумму транспортных, высчитать пропорцию и раскидать сумму доставки на каждый купленный товар. Все это оформить проводкой на 41 счет. В этом случае, цена купленного товара на складе фирмы и в отчетах будет максимально точная.

И когда этот товар будет продаваться, то в формулу финансового результата уйдет максимально точная покупная стоимость.

На какой счет правильно поставить ндс за услуги связи

Та часть товара, что останется не проданной, будет хранить в себе и часть транспортных, согласны? Иными словами, лишние транспортные затраты не попадут в формулу финансового результата.

Второй способ

В таком случае, транспортные расходы на 44 счете будут на 90 уходить только в той части, в которой были проданы товары, т.е. пропорционально проданным товарам. В итоге, имеющиеся у нашего предприятия транспортные расходы, при закрытии 44 счета уйдут не все на 90,согласны? Останутся суммы транспортных расходов, т.е. 44 счет закроется не весь – будет с остатком.

Коммерческие расходы

К ним относятся затраты, способствующие продвижению и продаже товаров. Самые распространенные — это упаковка, реклама, маркетинговые действия.

Производство

Как вы заметили, мы идем по нарастающей. Производство объединяет в себе и 26 счет, и 44 счет и 91.2 счет. К тому же имеет и свои основные счета учета – 20, 23, 25, 26, 28.

91.2 и 44 счета работают одинаково, как и у предыдущих видов деятельности. А вот 20-ые счета работают особым образом. Давайте сейчас расскажу очень кратко.

Основные бухгалтерские счета в производстве: 20, 25, 26

Про 26 счет мы можем сказать, что он собирает расходы всего предприятия типа управление, администрация. Т.е. все расходы, которые нельзя отнести ни к торговле (44 счет), ни к производству (20, 23, 25, 28). Иными словами, 26 счет – это учет административных расходов на весь бизнес.

20 счет – это счет учета самого производства продукции, но… 23 и 25 это ведь тоже счета, участвующие в производстве продукции. В чем разница? А в том, что 20 счет сначала собирает на себя только те затраты, что можно напрямую отнести к конкретному виду продукции.

25 счет собирает те затраты, которые нельзя точно отнести к конкретной производимой продукции, можно только к цеху. Без примера здесь не обойтись.

Возьмем один цех, один станок, один вид продукции, неважно сколько сотрудников. Пусть работают по очереди, посменно, как хотят. Что такое производство продукции (упростим) – это себестоимость сырья, зарплата сотрудников, налоги с заработной платы, электроэнергия для станка, амортизация станка, амортизация или аренда цеха. При нашем условии все понесенные затраты сразу попадают на этот один конкретный вид продукции.

Усложним производство, приближая его к реальному. Цех все еще один, станок один, продукции два вида, сотрудников 4. Два человека производят продукцию, один сторож, один – поддерживает чистоту в помещении.

Ну и как теперь можно точно определить Затраты электроэнергии, амортизации станка, амортизации (аренды) здания, зарплаты сторожа и технического персонала, налоги с заработной платы НА конкретный вид производимой продукции? А если этот сторож сторожит два цеха? А технический персонал убирает только этот цех и производственную территорию?

Получается, что часть затрат уже не так-то просто сразу отнести на 20 счет на конкретный вид продукции, согласны? Вот для этого служит 25 счет.

Ладно, на этом сегодня остановимся. Попробуйте сделать выводы, законспектируйте их. Если захотите – поделитесь выводами со мной. Для этого воспользуйтесь меню Контакты или кнопкой внизу статьи.

УЧЕТ ЗАТРАТ ПО ОКАЗАНИЮ УСЛУГ И ИХ РЕАЛИЗАЦИИ В ООО «МАСТЕР СЕРВИС» Г. ОМСКА

Ризванова Р.Л.

Федеральным законом «О бухгалтерском учете» от 06 декабря 2011 г. N 402-ФЗ установлено, что экономический субъект обязан вести бухгалтерский учет в соответствии с настоящим Федеральным законом, непрерывно с даты государственной регистрации до даты прекращения деятельности в результате реорганизации или ликвидации. Организация самостоятельно формирует учетную политику, руководствуясь законодательством Российской Федерации о бухгалтерском учете, федеральными и отраслевыми стандартами. Формирование учетной политики в отношении конкретного объекта бухгалтерского учета выбирается способ ведения бухгалтерского учета из способов, допускаемых федеральными стандартами.

ООО «Мастер Сервис» применяет метод начисления при признании доходов и расходов, расходы на оказание услуг включаются в затраты отчетного периода, к которому они относятся, независимо от периода оплаты. Все затраты на оказание услуг отражаются в учете ООО «Мастер Сервис» на основании первичных документов, утвержденных в приказе об учетной политике. Первичные документы должны содержать обязательные реквизиты, которыми являются: наименование документа; дата составления документа; наименование экономического субъекта, составившего документ; содержание факта хозяйственной жизни; величина натурального и денежного измерения факта хозяйственной жизни с указанием единиц измерения; наименование должности лица, совершившего сделку, операцию и ответственного за правильность ее оформления; подписи лиц, совершивших сделку, операцию, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

Бухгалтерский учет расходов на оказание услуг в ООО «Мастер Сервис» организован в соответствии с Положением по бухгалтерскому учету ПБУ 10/99 «Расходы организации, утвержденным Приказом Минфина РФ от 6 мая 1999 г. N 33н.

Бухучет — проводки по услугам

Для отражения затрат в ООО «Мастер Сервис», используется счет 26 «Общехозяйственные расходы», который могут использовать организации оказывающие услуги, что закреплено учетной политикой. В конце месяца все расходы, учтенные на счете 26, полностью списываются на счет 90 «Продажи», субсчет «Себестоимость продаж».

На счет 90 «Продажи» списываются затраты на оказание услуг и реализацию, приходящиеся на оказанные услуги по монтажу оборудования в отчетном периоде.

По дебету счета 26 «Общехозяйственные расходы» учитываются расходы, непосредственно связанные с оказанием услуг: расходы на оплату труда механиков, начисления взносов в внебюджетные фонды ПФ и ФСС, ФОМС, расходы на комплектующие, запасные части, расходные материалы, и другие материалы, транспортные расходы. Для целей формирования себестоимости оказанных услуг по кредиту счета 26 «Общехозяйственные расходы» отражается фактическая себестоимость оказанных услуг по монтажу оборудования

Учет материальных затрат ведется на счете 10 «Материалы»: расходы на запасные части, покупные полуфабрикаты, комплектующие изделия, топливо, хозяйственный инвентарь отражаются при списании на затраты следующей проводкой: дебет счета 26 кредит счета 10. При определении суммы списания материалов, используемых при изготовлении продукции, товаров (выполнении работ, оказании услуг), в соответствии с принятой ООО «Мастер Сервис» учетной политикой для целей налогообложения и учета применяется метод оценки израсходованных материалов: по средневзвешенной себестоимости;

Основанием для отражения в учете затрат на оказание услуг служит отчет о расходе материалов, проверенные и утвержденные руководителем организации.

Возвратные отходы, возникшие в процессе производства, уменьшают сумму затрат, поэтому их списывают по ценам возможного использования проводкой: дебет счета 10; кредит счета 26.

Услуги сторонних организаций: услуги коммунальных служб, организаций связи, охранные услуги и т.д., оказанные ООО «Мастер Сервис» в связи с осуществлением деятельности по оказанию услуг по монтажу оборудования, отражаются в учете в момент начисления кредиторской задолженности на основании договоров, без НДС: дебет счета 26 кредит счета 60.

Учет расходов на оплату труда. Начисление задолженности организации перед работниками по оплате труда отражается проводкой: дебет счета 26 «Общехозяйственные расходы» кредит счета 70 «Расчеты с персоналом по оплате труда».

Учет начислений по социальному страхованию и обеспечению. Начисление взносов в фонды социального, пенсионного и медицинского страхования отражается в затратах на оказание услуг и реализацию проводкой: дебет счета 26 «Общехозяйственные расходы» кредит счета 69 «Расчеты по социальному страхованию и обеспечению», соответствующие субсчета. Налоговой базой для ПФ, ФСС и ФФОМС являются:

— суммы расходов на оплату труда, отраженные по дебету счета 26;

Расходы на монтажные работы отражают в учете на основе договоров с монтажными предприятиями и счетов к оплате, к которым прикладываются протоколы согласования договорных цен, счета-фактуры и акты выполненных работ. Расходы на монтажные работы (без НДС) отражают проводкой: дебет счета 26; кредит счета 60.

Сумму начисленной амортизации основных средств, ООО «Мастер Сервис» использует линейный метод, отражают проводкой: дебет счета 26; кредит счета 02 «Амортизация основных средств». Начисление амортизации начинается с 1 числа месяца, следующего за месяцем ввода объекта в эксплуатацию, и прекращается с 1 числа месяца, следующего за месяцем выбытия объекта из эксплуатации.

По окончании отчетного периода (ежемесячно) все расходы списываются проводкой:

Дебет счета 90 «Продажи», субсчет «Себестоимость продаж»; кредит счета 26 «Общехозяйственные расходы».

Счет 90 «Продажи» предназначен для обобщения информации о доходах и расходах, связанных с обычными видами деятельности организации, а также для определения финансового результата по ним. Ежемесячно определяется финансовый результат от продаж сопоставлением совокупного дебетового оборота по субсчетам 90-2 «Себестоимость продаж», 90-3 «Налог на добавленную стоимость», 90-4 «Акцизы» и кредитового оборота по субсчету 90-1 «Выручка за отчетный месяц. Этот финансовый результат ежемесячно списывается с субсчета 90-9 «Прибыль / убыток от продаж» на счет 99 «Прибыли и убытки».

Субсчет 90-9 «Прибыль / убыток от продаж» предназначен для выявления финансового результата (прибыль или убыток) от продаж за отчетный месяц.

По окончании отчетного года все субсчета, открытые к счету 90 «Продажи» (кроме субсчета 90-9 «Прибыль / убыток от продаж»), закрываются внутренними записями на субсчет 90-9 «Прибыль / убыток от продаж».

Д-т 26, К-т 71 — списана стоимость израсходованных материалов, запасных частей на основании отчетов механика;

Д-т 26, К-т 70 — начислена заработная плата сотрудникам;

Д-т 26, К-т 69 – начислены взносы ПФ, ФСС, ФФОМС с ФОТ;

Д-т 26, К-т 02 — начислена амортизация легкового автомобиля механика;

Д-т 26, К-т 71 — учтены затраты на парковку автомобиля согласно авансовым отчетам механика;

Д-т 26, К-т 60 — отражены затраты на перевозку в соответствии с договором;

Д-т 19, К-т 60 — отражен НДС;

Д-т 60, К-т 51 — оплачены услуги транспортной организации;

Д-т 68, субсчет «Расчеты по НДС», К-т 19 — возмещен из бюджета НДС;

Д-т 50, К-т 62 — получены денежные средства от покупателей;

Д-т 62, К-т 90 — отражена выручка от реализации услуг по гарантийному ремонту;

Д-т 90, субсчет «НДС», К-т 68, субсчет «Расчеты по НДС» — начислен НДС с величины выручки от реализации услуг;

Д-т 90, субсчет «Себестоимость продаж», К-т 26- списаны общехозяйственные расходы;

Д-т 90, субсчет «Прибыль/убыток от продаж», К-т 99 — определена прибыль от реализации услуг.

Рассмотрев порядок учета затрат на оказание услуг в ООО «Мастер Сервис», можно сделать вывод, что экономическое положение организации, ее привлекательность для инвесторов, зависят как от рационального использования всех видов производственных ресурсов, так и от правильного формирования себестоимости оказываемых услуг. И одной из мер, способствующей укреплению экономической стабильности предприятия, является контроль за расходованием всех видов ресурсов. Формирование достоверной информации о затратах на производство, позволит выявить факты, как нерационального использования материальных, трудовых ресурсов, так и выявить скрытые резервы.

БИБЛИОГРАФИЧЕСКИЙ СПИСОК

Кондраков Н.П. Бухгалтерский учет: учебное пособие. М: Инфра — М, 2011. 717 с.

http://base.consultant.ru/cons/cgi/online.cgi?req=doc;base=LAW;n=153957;rnd=0.4115502831991762;div=LAW Федеральный закон «О бухгалтерском учете» от 06 декабря 2011 г. N 402-ФЗ.

http://base.consultant.ru/cons/cgi/online.cgi?req=doc;base=LAW;n=131604;fld=134;dst=100012;rnd=0.38068886077962816 Положением по бухгалтерскому учету ПБУ 10/99 «Расходы организации, утвержденным Приказом Минфина РФ от 6 мая 1999 г. N 33н.

Приветствую! Сегодня в поле нашего внимания попадет не столько участок бухгалтерского учета, сколько определенного вида хозяйственная операция. Именно она затронет многие участки бухучета. И сейчас мы подробнее познакомимся с ней.

Бухгалтерский учет оказанных услуг — минимум теории

Событие такое — «Наше предприятие покупает услугу у других фирм и оплачивает ее».

Основная задача – решить на какие счета отправить сумму услуги и как ее назвать. Это второе действие. А первым действие мы должны ответить на вопрос.

Можно ли фирме эту услугу вообще покупать?

Можно. Любую услугу можно покупать фирме. Однако, каждый раз, когда предприятие что-то покупает, необходимо думать до конечного результата. Вот, например, так:

«Чтобы ни покупала фирма, все в конечном итоге попадет в формулу финансового результата. Фирма обязана платить налог на прибыль. Разумеется, налоговый кодекс следит, что предприятие может, а что не может подставить в формулу финансового результата. Особо яроНалоговый кодекс следит за видами расходов и четко определяет: «Любой расход должен быть обоснован и иметь производственную необходимость. Т.е. непосредственно влиять на возможность ведения деятельности»

Что нам это дает?

Отражение в бухгалтерском учете услуг сторонних организаций: проводки и примеры

Это мысле-фильтр, через которую мы пропускаем каждую покупку, особенно покупку услуг. Другими словами, у нас могут быть услуги, которые можно поставить в формулу финансового результата и уменьшить налог на прибыль. А могут быть услуги, которые нельзя поставить в формулу и уменьшить налогооблагаемую прибыль; такие услуги предприятие сможет оплачивать только за счет своей чистой прибыли.

Наглядный пример услуги, которую нельзя включить в формулу, а придется оплачивать за счет чистой прибыли, может быть — покупка питьевой воды в офисы фирмы, оплата обедов сотрудников в заведениях общепита. А все почему? Потому что это не производственные расходы. Они напрямую не влияют на осуществление деятельности.

Итак, мы решили, что покупаем только те услуги, которые можно подставить в формулу финансового результата. Основной список бухгалтерских счетов, где собираются купленные услуги, следующий: 20, 23, 25, 26, 44, 91.2

Сейчас мы немного повторим то, что уже знаем, просто пройдемся по счетам затрат и повторим основные идеи.

Бухгалтерский учет оказанных услуг: основные счета учета

26 счет – это учет всех расходов фирмы в целом. Больше подходит для управления, администрации. По-другому – это те расходы, которые ложатся на все предприятие, на все его участки бухучета. Эти расходынельзя точно отнести ни к продажам, ни к производству.

44 счет – это участок бухучета, собирающий расходы, относящиеся к торговле. И, неважно, будь это товары или собственная готовая продукция. Здесь и зарплата продавцов, и реклама, и аренда торговых площадей, либо коммунальные услуги, электроэнергия, налоги с заработной платы персонала, связанного с торговлей.

91.2 счет – это счет расходов, который участвует в формуле финансового результата. Самые распространенные расходы для 91 счета – это услуги банка по обслуживанию расчетного счета, проценты по кредитам и др.

25 счет – этот счет собирает на себе расходы, которые нельзя точно и сразу отнести на конкретный вид продукции. Починили печь, где выпекают 5 видов продукции. Можно ли сказать на какую продукцию можно точно отнести сумму ремонта? А потребляемую электроэнергию этой печью? А уборка помещения, в котором стоит эта печь?

20 счет – этот счет собирает прямые расходы на конкретный вид продукции. Смысл 20 счета до момента «закрытия месяца» — это собрать только те виды расходов, которые точно можно отнести на конкретную продукцию. Самым ярким примером таких расходов будет сырье, которое мы точно знаем какое и в каком количестве идет на конкретный вид продукции. Зарплату людей можно тоже на 20, но при условии, что она начисляется в зависимости от количества сделанной конкретной продукции.

Вот и весь смысл покупки услуги:

- решаем, можно ли купить, чтобы уменьшить налогооблагаемую прибыль. Для этого спрашиваем себя: «Услуга производственного ли значения?» и «А что говорит Налоговый Кодекс о видах расходов для системы налогообложения в нашей фирме?»

- решаем, что за конкретный вид услуги. Либо сразу на 91.2, либо смотрим на оставшиеся счета расходов.

Первичные документы для учета оказанных нам услуг

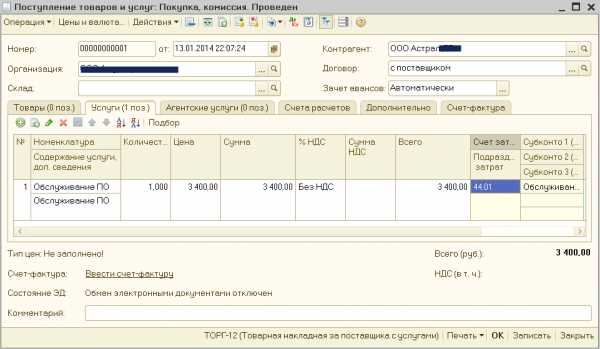

Поставщик услуги выставляет нам акт об оказании услуги. Мы, если со всем согласны, подписываем его. Далее у себя в учете мы оформляем первичный документ:

Посмотрите на примеры первичных документов.

Посмотрите на табличные части документов – везде в них указывается название услуги, подразделение (если надо) , счет расходов (корр.счет), сумма. А в шапке документа мы указываем поставщика услуги и договор. Если надо, еще и сведения о счет-фактуре поставщика.

Интересные статьи

obd2bluetooth.ru