Что такое IPO и зачем это нужно / ITI Capital corporate blog / Habr

В сети можно часто встретить истории о том, как компании вышли на биржу и провели IPO, по итогам которых основатели бизнеса стали миллиардерами. Тем не менее, не все знают о том, какой объём работы стоит за этим процессом перехода компании от частной к публичной. Сегодня мы рассмотрим этот процесс по шагам.

Что такое IPO

Когда компания хочет предложить свои акции широкой общественности, она проводит IPO(Initial Public Offering – IPO). Соответственно, статус организации меняется — вместо частной (акционером не может стать любой желающий) она становится публичной (акционером может стать любой желающий).

У частных компаний могут быть акционеры, но их не так много, и такие компании сталкиваются с требованиями регулирующих органов, отличных от тех, которые предъявляются к публичным. Процесс подготовки первичного размещения акций IPO) занимает от нескольких месяцев до года и стоит компании довольно существенных средств.

Подробнее об организации IPO на Московской бирже читайте здесь.

Зачем компании проводят IPO

Все дело в деньгах — компания хочет привлечь средства. После получения эти деньги могут использоваться для развития бизнеса или, к примеру, реинвестиций в инфраструктуру.

Еще один плюс наличия публично торгуемых акций компании — возможность предлагать топ-менеджерам опционы, переманивая лучших специалистов. Помимо этого, акции могут быть использованы в ходе сделок по слиянию и поглощению, покрывая часть оплаты — при покупке Facebook WhatsApp, основатели мессенджера получили значительную часть $19 млрд акциями социальной сети, которая уже вышла на биржу. Попадание в листинг крупнейших мировых бирж — NYSE или NASDAQ — это просто престижно.

Первые шаги при подготовке к IPO

Компания, которая собралась на биржу, нанимает инвестиционный банк (или несколько банков), которые будут заниматься процессом организации IPO. Теоритически, возможно организовать торговлю своими акциями и самостоятельно, но на практике так никто не поступает. Банки, занимающиеся организацией IPO, называются андеррайтерами.

После того, как банк нанят — например, Goldman Sachs или Morgan Stanley — между их представителями и руководством компании проходят переговоры, в ходе которых определяется цена акций, предлагаемых для покупки, их тип, и общая сумма средств, которые планируется привлечь.

После того, как подписано соглашение между компанией и андеррайтером, последний подает инвестиционный меморандум в регулирующий орган конкретной страны. В США — это Комиссия по ценным бумагам (SEC), а в России – Банк России. В этом документе содержится подробная информация о предложении и компании — финансовая отчетность, биографии руководства, перечисляются существующие юридические проблемы организации, цель привлечения средств и раскрывается список текущих акционеров компании. Затем регулирующий орган проверяет представленную информацию, и, в случае необходимости, запрашивает дополнительные данные. Если вся информация корректна, то назначается дата IPO, а андеррайтер готовит все финансовые данные компании.

В чем интерес андеррайтеров

Инвестиционные банки вкладывают свои средства в организацию IPO и «покупают» акции компании, до того, как они окончательно попадут в листинг биржи. Банки зарабатывают на разнице между ценой акций, которую они уплатили до IPO, и той ценой, которая устанавливается на момент старта торгов. Когда на IPO выходит перспективная компания, конкуренция банков за право стать андеррайтором её IPO может быть очень серьезной.

Цена акций, биржа

При приближении даты IPO, андеррайтер и компания, выходящая на биржу, договариваются о цене акций. Цифра может зависеть от множества факторов: перспективности самой компании, результатов Road Show и текущей рыночной ситуации.

Аналогично с андеррайтерами, за размещение крупных и перспективных компаний конкурируют и биржи, для которых появление такой компании в листинге означает повышение общей ликвидности и объёмов торгов. Также играет свою роль и престиж. В случае такой популярной компании, представители бирж выступают перед её руководством, объясняя плюсы размещения акций на своей площадке.

Покупка акций при IPO

Частные инвесторы никак не могут купить акции компании до официального старта торгов. Часто в первые дни торгов акции новых компаний подвержены сильным колебаниям, поэтому обычно аналитики советуют не торопиться с совершением сделок, а выждать пока цена установится на более или менее стабильном уровне.

Почему российские компании проводят IPO за границей

В последнее время российские компании стали проявлять определенную активность и на Московской бирже («Яндекс» провел дополнительное размещение акций, а «Дождь», «Большой город» и Slon.ru планируют объединиться в холдинг и осуществить IPO). Тем не менее, большая часть биржевой активности российских компаний происходит за рубежом.

Всё очевидно: капиталы на Западе — поэтому там и размещают свои ценные бумаги компании со всего мира, в том числе российские. В последнее время набирают популярность IPO в КНР — потому что местный рынок капитала тоже раздулся до изрядных масштабов, поэтому привлечь китайские деньги стремятся многие.На российские площадки западные и восточные инвесторы не спешат — по многим причинам (защита прав собственности не вызывает энтузиазма, ёмкость рынка на порядки меньше и т.п.). Теоретически, конечно, и в России капиталов немало, но это только если смотреть формально: ясно же, что большая часть свободных (!) активов, которыми владеют крупные бизнесмены и некоторые политики, размещена отнюдь не на счетах в Сбербанке, а в западных офшорах, фондах и банках. В подобных условиях поведение российских фирм, ищущих размещения на Западе, вполне естественно.

IPO российсих компаний в 2005-2013 гг. Источник данных: PWC

Плюсы и минусы проведения IPO

Сам факт проведения IPO для компании обычно позитивен, ведь это означает, что она достаточно выросла, чтобы претендовать на привлечение капитала подобным способом — к нему прибегают только тогда, когда нужно действительно много денег на масштабное расширение. Кроме того, публичные компании привлекают куда больше внимания, что облегчает им найм персонала и процесс маркетинга.

Среди недостатков IPO можно отметить усиливающее после выхода на биржу внимание к компании со стороны регулирующих органов — существует большое количество требований как государства, так и самих биржевых площадок, которые компании, торгующиеся на них, должны исполнять. В частности это касается выпуска финансовой отчетности. Кроме того, основатели компании не всегда могут после IPO сразу продать свои акции и стать миллионерами, поскольку это может снизить их курс и капитализацию бизнеса.

Ссылки статьи по теме:

habr.com

IPO что это такое? Первичное размещение акций на примере Google, Twitter, Facebook.

Что такое IPO? Это первичное размещение акций на фондовой бирже, которое позволяет основателям компаний стать долларовыми миллионерами, а самим компаниям привлечь финансовые ресурсы для расширения бизнеса. Такое первичное размещение акций позволяет определить общую стоимость или капитализацию компании. Её акции становятся ликвидными финансовыми инструментами, а все, кто владел акциями до IPO (основатели, ключевые сотрудники) становятся очень богатыми людьми (в некоторых случаях миллиардерами, об этом ниже). Собственно говоря, для американских компаний выход на фондовую биржу — это одна из главных целей с момента создания.

Что такое IPO и для чего это нужно?

Если вы создали работающий бизнес, то это ваша частная фирма, его владельцами являетесь только вы и ваши партнеры. Время идет, ваш бизнес развивается, но как определить, сколько он стоит? Владелец небольшой фирмы может узнать это только при продаже своего бизнеса в процессе переговоров с покупателями. Крупные компании с хорошими перспективами роста проводят так называемое IPO (initial public offering).

IPO — это первичное размещение акций компании на биржевом рынке. С этого момента акции начинают открыто торговаться на одном из фондовых рынков, компания получает финансовые ресурсы от продажи акций, репутацию серьезного игрока в мире бизнеса и кучу расходов, связанных с необходимостью регулярно предоставлять финансовую отчетность. Важно и то, что компания через IPO получает рыночную оценку самой себя (иными словами, величину капитализации), а это, как правило, позволяет основателям компании стать очень богатыми людьми.

Например, после IPO компании Apple около 300 человек (директоров, сотрудников компании, имевших акции) в один день стали долларовыми миллионерами, а IPO компании Google сделало их основателей Сергея Брина и Ларри Пейджа долларовыми миллиардерами.

Широко известна история художника-граффитиста Дэвида Чо (David Choe), который в 2005 году был приглашен для оформления офиса компании Facebook в Palo Alto в Силиконовой Долине. Его работа стоила $60,000, но тогдашний руководитель компании Sean Parker уговорил художника вместо денег взять в оплату пакет акций компании. На тот момент компания была частной, её акции не торговались на фондовой бирже и стоили дешево, но художник согласился, просто смирившись с тем, что выполнил работу бесплатно. А через семь лет в 2012 году после IPO компании Фейсбук акции этой компании мгновенно превратились в действительно ценные бумаги: аналитики оценили стоимость пакета акций Дэвида Чо в 200 миллионов долларов. Двести миллионов долларов за раскраску стен в офисе!

Автор Rob Gonsalves. Alpine Navigation

Крупнейшие фондовые биржи, где идет торговля акциями, располагаются в Нью-Йорке: NYSE и NASDAQ. Северо-американский фондовый рынок был и пока остается главным в мировом масштабе, а вот второе место по размеру биржевого рынка уже переместилось из Европы в Азию. Гонконг, Шанхай и Шеньчжен, Токио и Осака — основные азиатские центры биржевой торговли акциями. Более подробно о фондовых биржах написано в следующей статье. В ней есть рейтинг фондовых бирж по рыночной капитализации на декабрь 2016 года, перечислены стандарты отчетности, которые требуются для выхода на биржу, и приведен список российских компаний, котирующихся на зарубежных фондовых рынках.

Андеррайтеры это посредники между компаниями-эмитентами и рынком

Если компания решает выпустить свои акции на биржу, то ей не обойтись без услуг так называемых андеррайтеров.

Андеррайтер (underwriter) — это фирма-посредник между компанией, выпускающей свои ценные бумаги на рынок, и потенциальными инвесторами. В США (да и везде) в качестве андеррайтеров выступают крупные инвестиционные банки и брокерские компании. Они устанавливают начальную цену акций, привлекают избранных инвесторов для первичной покупки, и запрашивают с компании-эмитента за свои услуги немалые гонорары, которые достигают 7% от стоимости размещения.

Но андеррайтеры получают не только комиссионное вознаграждение. Больше всего они зарабатывают на разнице цен между первоначальной ценой размещения и рыночной ценой, которая устанавливается позже на фондовой бирже. Традиционное IPO предполагает, что фирма-андеррайтер проводит всесторонний финансовый анализ компании-эмитента, на его основе устанавливает начальную цену размещения и предлагает выкупить акции своему, можно сказать, «прикормленному» пулу инвесторов. В него входят так называемые институциональные инвесторы: крупные пенсионные фонды, хедж-фонды, фонды взаимных инвестиций (mutual funds). Им это выгодно, так как после начала торгов на бирже (в первые часы и дни) цена акции обычно демонстрирует рост, и это позволяет первым покупателям и самому андеррайтеру хорошо зарабатывать на перепродаже акций.

Поэтому фирмы-андеррайтеры кровно заинтересованы в том, чтобы установить цену первичного размещения акций ниже рыночной. Компания-эмитент напротив заинтересована в максимально высокой начальной цене своих акций, ведь от этого зависит, сколько денег она получит от выхода на биржу.

Договор с андеррайтером может быть двух типов: 1) «твёрдое обязательство», когда банк-посредник обязуется приобрести весь выпуск акций. В этом случае андеррайтер несет существенный риск убытков, если не удастся продать все акции по оговоренной цене. И так называемые 2) «максимальные усилия», когда андеррайтер обязуется продать только ту часть выпуска, на которую найдутся покупатели. В этом случае рискует компания-эмитент, так как отсутствует гарантия продажи всего предложенного количества акций.

Примеры IPO известных американских компаний приведены ниже.

Автор Rob Gonsalves. In Search of Sea

Первичное размещение акций компании Twitter

До IPO капитал компании состоял из 475 млн. акций (точная цифра 473,839,475, форма S-1), из них примерно 25% акций были в собственности основателей и директоров компании Твиттер. Было решено выпустить на рынок 70 млн акций или 13% от всего капитала компании (70/(475+70) = 0,128). От первичного размещения акций планировалось привлечь 1 миллиард долларов. 13 сентября 2013 года компания Twitter объявила о том, что подала заявку на IPO своих акций на Нью-Йоркской фондовой бирже (NYSE).

В качестве андеррайтеров размещения всего выпуска акций выступили инвестиционные банки Голдман Сакс (главный), Морган Стенли и Морган Чейз. Первоначально компания Твиттер планировала разместить акции по цене $17-20 за акцию, затем из-за большого количества желающих границы ценового коридора были повышены до $23-25.

В Интернете есть форма S-1 (заявка на IPO) для компании Твиттер по адресу: https://www.sec.gov/Archives/edgar/data/1418091/000119312513390321/d564001ds1.htm#toc564001_11.

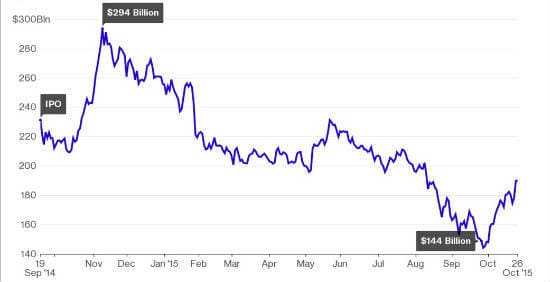

Самое интересное в этом документе, на мой взгляд, это консолидированная отчетность Твиттер за три года, предшествовавших размещению акций. В течение 2010-2012 годов компания показала чистый убыток, в сумме за три года он составил 274 миллиона долларов. В консолидированном балансе отрицательный капитал на конец 2012 года составил около 250 миллионов долларов. Некоторые аналитики перед IPO Твиттера рассуждали о бесполезности финансовой отчетности молодых интернет-компаний, объясняя отрицательный капитал недооцененностью их нематериальных активов. Казалось бы, этот вывод был подтвержден успехом IPO у инвесторов, ведь акции Твиттер, несмотря на отрицательные показатели финансовой отчетности, выкупили на бирже с большой премией. Но дальнейшее изменение стоимости акций показало, что инвесторы, скорее всего, переоценили потенциал данной компании (график ниже).

К 5 ноября 2013 года институциональные инвесторы должны были подать заявки о том, сколько акций и по какой цене они хотели бы приобрести (день закрытия книги заявок). 6 ноября около 4 часов пополудни было объявлено, что начальная цена размещения равняется $26. В этот момент стало понятно, что Твиттер заработает на IPO $1,8 миллиардов долларов ($26 х 70 млн.), а оценка компании в целом составит около 14 миллиардов долларов ($26 х (475+70) = $14,200).

Перед началом торговли акциями Твиттера

В первый день торговли 7 ноября 2013 года около 8-30 утра (до начала торгов) банки-андеррайтеры распределили весь выпуск акций между первоначальными инвесторами. Это всегда является непростой задачей, так как количество акций в заявках на покупку превышает количество акций, предложенных для размещения. В 9-30 утра на открытии фондовой биржи начали поступать заявки на покупку акций со всего мира как от розничных, так и от институциональных инвесторов. Первоначальные инвесторы теперь продавали имеющиеся у них акции, все остальные — покупали.

Цену открытия торгов устанавливает так называемый «назначенный маркет-мейкер» (designated market-maker»), иными словами специалист, уполномоченный следить за торговлей акциями конкретной компании на NYSE. Твиттер выбрал для этой цели банк «Барклайс капитал» (Barclays Capital, является маркет-мейкером NYSE для 700 компаний-эмитентов). Процесс установления цены открытия называется «price discovery» и производится на NYSE в ручном режиме. Цена открытия торговли выбирается такой, чтобы как можно лучше сбалансировать спрос и предложение. Иными словами, это цена, которая позволяет максимизировать количество сделок с акциями, основываясь на поступивших заявках.

В результате в 10-50 утра 7 ноября 2013 года акции Твиттер начали торговаться по цене $45.10. Это означало, что капитализация Твиттер достигла $24.6 миллиарда долларов. В течение первого дня котировки акций достигали 50 долларов. Цена закрытия в первый день торговли составила $44.90, то есть превысила цену размещения на $18,9 или 73%.

Участники рынка оценили IPO как успешное, что неудивительно, ведь первоначальные инвесторы и андеррайтеры смогли хорошо заработать на перепродаже акций. Комиссия андеррайтеров в целом составила 3,25% от стоимости размещения или 59,2 млн. долларов. Кроме того, они имели право приобрести 10,5 миллионов акций (дополнительно к 70 млн.) со скидкой от цены размещения. Можно предположить (так пишут в англоязычных источниках), что если опцион был использован, то они заработали около 200 миллионов долларов.

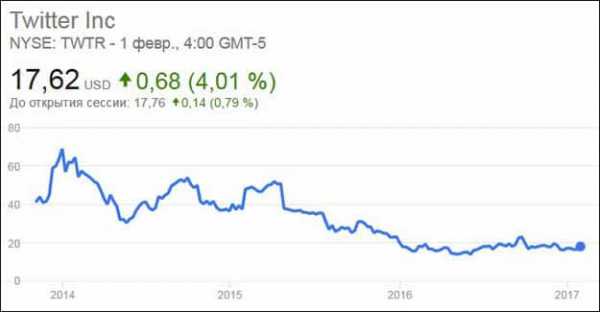

Впоследствии, цена акций колебалась около 40 долларов, а в 2015 году упала ниже цены размещения и на сегодняшний момент акции компании Твиттер торгуются по цене $17.62.

График изменения цены акции Твиттер с даты IPO до января 2017 года:

В результате IPO компании Twitter основатели компании Джек Дорси, Эван Уильямс и Питер Фентон в один день стали обладателями состояния более чем в миллиард долларов. Конечно, они не продали все свои акции в этот день, более того, по условиям размещения они не могли продавать акции компании на бирже в течение 180 дней с даты размещения (lock-up period 180 дней для основателей, сотрудников, ранних инвесторов). Но по размеру активов они стали долларовыми миллиардерами.

Первичное размещение акций Google 19 августа 2004 года

Основатели компании Twitter использовали обычную практику, при которой созданием книги заявок занимаются андеррайтеры. Они же и определяют цену размещения акций (IPO price). Но это не единственный способ проведения IPO.

Сергей Брин и Ларри Пейдж, основатели компании Google, решили использовать другой подход, а именно электронный аукцион в «голландском» формате. Предполагалось, что в этом случае цена размещения будет определяться рынком, поскольку возможность подать заявку получат не только институциональные инвесторы, приближенные к банкам-андеррайтерам, но и любые другие участники рынка. По условиям аукциона подача заявки на акции была доступна даже для мелких инвесторов (минимальный пакет 5 акций), хотя процедура допуска к аукциону оказалась сильно регламентированной.

Первоначальный диапазон цен был установлен в $108-135 за одну акцию. В каждой заявке покупатель предлагал свою цену и количество акций, которые он был готов выкупить по этой цене. В режиме «голландского» аукциона самые высокие по цене заявки должны удовлетворяться первыми, но все акции должны продаваться по наименьшей заявленной цене (по цене наименьшего бида).

Тем не менее, без услуг фирм-андеррайтеров совсем обойтись было нельзя. Google нанял Morgan Stanley и Credit Suisse First Boston в качестве главных андеррайтеров для проведения своего IPO, и заплатил комиссию 2,8% вместо обычных 7% комиссии, запрашиваемой инвестиционными банкирами при первичном размещении (к слову, % комиссии имеет тенденцию к снижению, по данным Блумберг средний процент комиссионного вознаграждения в 2013 году составил 5,6%).

Как пишет Форбс на своем сайте, андеррайтеры не хотели бы, чтобы аукцион оказался успешным из-за опасений, что другие компании тоже решат использовать голландский аукцион при проведении IPO. Расширение такой практики лишило бы инвестиционных банкиров большой доли прибыли. Но они не могли допустить и полного провала, так как он угрожал бы их репутации. Форбс приводит довольно шокирующее предположение, что институциональные инвесторы знали о предполагаемой цене акции $85.

Underwriters find the bookbuilding system to be very profitable, and most feel threatened by auctions. With an auction, the underwriters no longer have the power to allocate underpriced shares to their favorite customers. Consequently, the lead underwriters didn’t want the auction to be viewed as a success. They didn’t want it to be a complete failure, however, since they were the lead underwriters. The underwriters told many institutional investors that they were likely to receive shares if they bid $85 per share.

В последнем предложении сказано: «андеррайтеры рассказали (told) институциональным инвесторам, что они, вероятно, получат акции, если сделают предложение о покупке по $85 за акцию». В результате большинство заявок было именно на эту цену. Не знаю, можно ли этому верить, я всего лишь перевела материал, размещенный на сайте Форбс. Приведу адрес на эту статью, которая на 31 января 2017 года есть у них на сайте — http://www.forbes.com/sites/jayritter/2014/08/07/googles-ipo-10-years-later/

Выдержка из проспекта эмиссии компании Google

Компании Google пришлось снизить начальную цену до диапазона 85-95 долларов, количество акций для размещения было уменьшено, и публика получила только 75% от заявленного количества. В конце концов, Google был вынужден принять цену $85 и объявить её в проспекте эмиссии. Прием заявок были закрыт 18 августа 2004.

19 августа 2004 года на фондовой бирже NASDAQ начались публичные торги акциями компании Google. Торги начались не сразу при открытии биржи, а чуть позже (в 11-30 утра), так как спрос на акции значительно превысил предложение, и были некоторые технические проблемы с установлением начальной цены. Цена открытия составила $100.01, а цена закрытия в первый день торгов $100.34, что оказалось на 18% выше цены размещения.

В следующие несколько месяцев акции росли в цене, достигнув цены в 210 долларов в феврале 2005 года. Отдельные инвесторы, купившие акции Google в ходе IPO, через пару дней продали их с хорошей прибылью. Таким образом, хотя компания Google попыталась применить нестандартный формат аукциона для продажи своих акций, но добиться полностью справедливой (=рыночной) цены размещения ей не удалось.

Тем не менее применение формата аукциона, позволило Google реализовать одну из двух поставленных целей: сама Google, а не Уолл-стрит, управляла процессом, распределяя акции справедливым образом, исходя из заявок инвесторов.

По моим подсчетам в результате IPO пять управляющих директоров компании, включая Сергея Брина и Ларри Пейджа, стали долларовыми миллиардерами (я умножила цену размещения на количество акций, принадлежавших директорам компании до IPO. Эта информация есть в форме S-1).

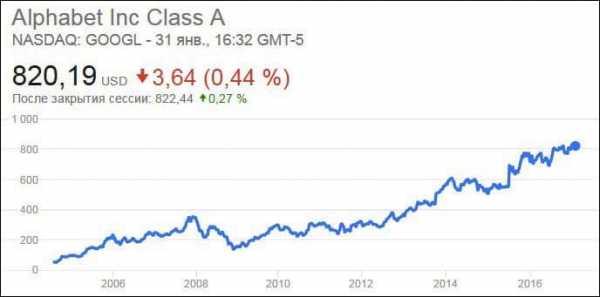

График изменения цены акции Гугл с даты IPO до января 2017 года:

Более детально про IPO Google можно прочитать на русском языке по адресу: http://www.seoded.ru/istoriya/internet-history/istoriya-google/birga.html

Форма S-1 компании Гугл (заявка на IPO): https://www.sec.gov/Archives/edgar/data/1288776/000119312504073639/ds1.htm

Первичное размещение акций Facebook 18 мая 2012 года

Публичная торговля акциями Facebook на бирже Nasdaq началась 18 мая 2012 года. В результате первичного размещения акций компания Фейсбук сумела привлечь рекордную сумму 16 миллиардов долларов, а вся компания была оценена в 104 миллиарда долларов.

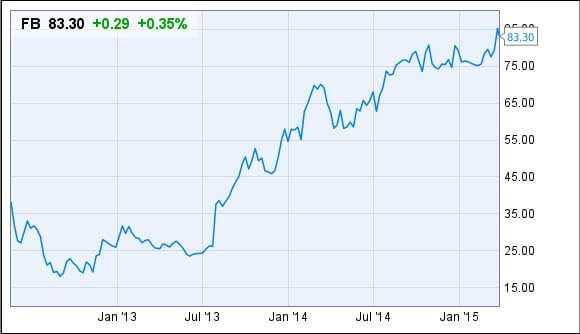

Цена размещения была установлена в $38, но в первый день торгов андеррайтерам пришлось покупать акции компании, чтобы удержать цены от падения. В результате цена закрытия в первый день торгов составила $38.23, а в последующие дни упала ниже цены размещения. 16 августа 2012 года истекло трехмесячное эмбарго (lock-up period) на продажу акций первоначальными инвесторами (основателями, сотрудниками), что привело к резкому падению курса акций Фейсбук. Минимальная цена акции была достигнута в первый день после окончания запрета и составила $$19.69 долларов за акцию. Всего по условиям IPO Фейсбук установило пять разных временных периодов, когда продажа акций первоначальными (до IPO) инвесторами была запрещена.

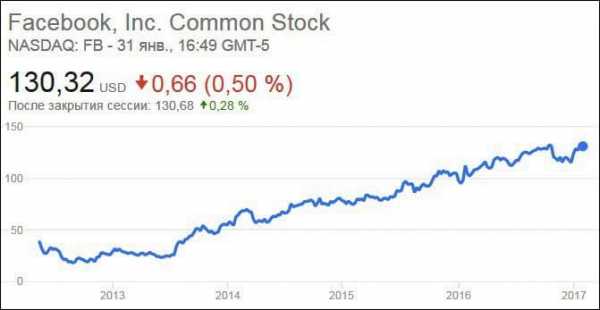

В конце 2012 года начался постепенный рост котировок, и 6 августа 2013 года стоимость одной акции Facebook вышла на уровень цены размещения 38 долларов. Сейчас почти через 5 лет после IPO акции компании Facebook котируются на уровне $130, что почти в 2,5 раза выше цены размещения.

График изменения цены акции Фейсбук с даты IPO до января 2017 года:

Сравнение результатов первого после IPO дня торговли для интернет-компаний

Ниже приведена сравнительная табличка результатов IPO известных интернет-компаний. В ней приведена (2) цена размещения (IPO price), (3) цена на открытии (opened) и (4) закрытии (closed) в первый день биржевой торговли акциями. В пятом столбце показано (5) увеличение цены акции в % в течение первого дня, так называемый first-day pop. Эта величина показывает, насколько цена размещения (IPO price) отличалась от рыночной цены в первый день торговли (цены закрытия). Чем выше процент, тем больше заработали институциональные инвесторы и андеррайтеры в этот день, спекулируя акциями компаний-эмитентов.

В шестом столбце показана (6) сумма в миллионах долларов, которую компания-эмитент получила от размещения своих акций (цена размещения, умноженная на количество выпущенных акций). Я не уверена в абсолютной точности этих данных, поскольку некоторые компании продавали (по подписке, до начала торгов на бирже) часть акций, уже принадлежавших основателям, т.е. выручка от продажи зачислялась на счет первоначальных инвесторов, а не компании. Но порядок цифр такой.

| Компания | IPO price | opened | closed | % | млн $ | Биржа | Дата |

| Yahoo! | 13 | 24.50 | 33.0 | 154% | 33,8 | Nasdaq | 11.04.1996 |

| Amazon | 18 | 29.25 | 23.5 | 31% | 54 | Nasdaq | 14.05.1997 |

| 85 | 100.01 | 100.34 | 18% | 1 670 | Nasdaq | 18.08.2004 | |

| Baidu* | 27 | 66 | 122.54 | 354% | 109 | Nasdaq | 05.08.2005 |

| 45 | 83 | 94.25 | 109% | 353 | NYSE | 18.05.2011 | |

| Yandex | 25 | 35.65 | 38.84 | 55% | 1 300 | Nasdaq | 24.05.2011 |

| Groupon | 20 | 28 | 26.11 | 31% | 700 | Nasdaq | 04.11.2011 |

| 38.0 | 42.05 | 38.23 | 0.6% | 16 007 | Nasdaq | 18.05.2012 | |

| 26 | 45.10 | 44.90 | 73% | 1 800 | NYSE | 07.11.2013 |

*Компания Baidu это китайский интернет-поисковик, «китайский гугл».

Если бы компании, выходящие на биржу, оценили свои акции выше, то они смогли бы привлечь больше финансовых ресурсов для своего развития. В англоязычных статьях используется выражение «оставить деньги на столе» для обозначения ситуации, в которой продавец заметно продешевил. Явно недооцененной выглядит цена размещения китайского поисковика Baidu, на котором «инвесторы» смогли заработать 354% прибыли в первый день. Та же компания Твиттер, установив цену размещения в 36 долларов вместо 26, смогла бы привлечь дополнительно 700 миллионов (70 млн х $10), а в сумме 2,5 миллиарда вместо 1,8 миллиарда долларов свободных средств (столбец «млн $» в таблице).

Интересно читать англоязычную аналитику, где обсуждаются результаты IPO. Первичное размещение акций Facebook считается неудачным, а вот компания Twitter, как пишут, провела успешное размещение. На самом деле, с точки зрения компании-эмитента, именно Фейсбук сумел установить правильную цену размещения своих акций и забрал всю прибыль себе. А вот Твиттер «подарил» спекулянтам 73% дохода в первый день торговли, наверное, именно поэтому данное IPO для Уолл-Стрит считается успешным.

Биржевая капитализация компаний не отражает их реальную стоимость

Несмотря на то, что компания Твиттер год от года была убыточной, биржа оценила ее в 14 миллиардов долларов. Биржевая капитализация Фейсбук превысила таковую для многих крупнейших промышленных компаний с реальными активами и с гораздо большей величиной годовой прибыли. Это означает, что капитализация компании на бирже не отражает её реальную стоимость, а зависит от объема свободных денежных средств у спекулянтов и от их ожиданий относительно того, куда будут двигаться рыночные котировки.

Выход на биржу в большей степени нужен первоначальным инвесторам и венчурным фондам. Именно IPO превращает их первоначальные вложения в миллионы и миллиарды долларов.

Другие статьи по теме «Финансы»:

- Капитализация вклада — что это? Формула капитализации процентов: ежемесячно, ежедневно, непрерывно

- Ставка дисконтирования для инвестиционного проекта. Это WACC — средневзвешенная стоимость капитала

- Внутренняя норма доходности. Формула расчета IRR инвестиционного проекта

Вернуться на главную страницу

msfo-dipifr.ru

публичное размещение акций на бирже. Этапы ИПО, особенности, риски

Что детально означает и в каких этапах проходит IPO — публичное размещение акций на бирже в новой статье моего GQ Blog Monitor. Сегодня детально разберусь, что надо собственнику частной компании, чтобы вывести акции на биржу и превратить ее в акционерную. Кроме этого считаю важным остановить внимание на понятии народного IPO, и чем же оно принципиальным отличается от классического.

В какой-то степени размещение акций на биржах напоминает bitcoin майнинг, и пре-этап на привлечение средств. Сначала реклама, составление дорожной карты, привлечение инвесторов, потом покупка оборудования, добыча криптовалюты и листинг ее на биржи. Но в случае работы с традиционными ценными бумагами без государственного надзора не обойтись. На каком этапе? Читайте прямо сейчас.

Что такое IPO — определение и суть процесса

Для более точного определения любого финансового термина я стараюсь объяснить его простыми словами, и если вас интересует что это такое аббревиатура ipo, отвечу: это первичное размещение акций на биржевых рынках. Многие эксперты говорят о том, что процесс может переместить владельца пакета в топ Forbes или же вовсе оставить без средств к существованию.

Термин пришел из английского языка Initial Public Offering, и означает процедуру на получение разрешение для торгов. Этот этап проходят все ценные бумаги на разных биржах.

В одном из своих материалов о стратегии управления инвестиционным портфелем, я детально описывала, что акции могут выступать валидным инструментом для получения прибыли, если грамотно подойти к определению брокера и выбора вида ценных бумаг. Интересно, но акции Твиттер на момент добавления котировались 6 долларов за штуку, а в первые сутки увеличили в стоимости в 2 раза; через год отметка опустилась ниже 20 долларов. Но цена во время выхода на биржу принципиально важная.

Как и зачем проводится IPO

Определив, что означает и для чего нужно ipo, можно понять базовый принцип работы биржи: добавление ценных бумаг для торгов, чтобы каждый, у кого есть финансовая возможность, смог их купить. При этом процесс должен включать соблюдение правила: добавление акций по цене, которая устоялась на рынке. Правило актуально как для новых бирж, так и гигантов, как nasdaq. Устоявшаяся цена позволяет изменить владельца компании. Если изначально ценные бумаги находились в руках учредителей, то со временем они перейдут в руки тех, кто купит акции.

Во время добавления акций и начала их продажи, компания меняет свой юридический статус с частной на акционерную. В нашей стране принято говорить о переходе от ЗАО (закрытого акционерного общества) к публичной акционерной компании. Доступно добавление акций и для ООО.

Важно знать, что это такое, и какие ключевые этапы проходит ipo на бирже. От различных показателей зависит финансовые перспективы каждого инвестора, особенно того, кто готов вложить крупные суммы.

Пять плюсов IPO

В статье на своем GQ Blog Monitor я говорила, что акции относят к долгосрочным инвестициям, ведь достаточно редко они сразу показывают изменения котировок в нужных направлениях. Именно поэтому добавление ценных бумаг на различные биржи имеет ряд существенных плюсов. На некоторых предлагаю остановиться далее. Основные преимущества ipo, что во многом делает похожий процесс с ico:

- Для компании быстрое привлечение значительных инвестиций, которые не сосредоточены в руках одного владельца.

- Данные о справедливой капитализации компании — актуальная рыночная стоимость в сегодняшних условиях.

- Поиск высокопрофессионального топ-менеджмента для дальнейшего управления компанией.

- Возможность использования акций как платежного средства на выгодных для контрагентах и компаний условиях.

- Появление в листинге мировых бирж — улучшение репутации.

Все эти преимущества прямо отвечают за грядущую рентабельность инвестиций покупателей, но все равно необходимо и самостоятельно оценивать риски и подбирать наиболее подходящие инструменты для вложений.

Что такое народное IPO

Если в случае классического IPO, основная задача — привлечение денег, что делает его похожим с краудфандингом, то народное отличается более широким спектром задач. Среди них:

- предоставление возможности жителям страны купить акции крупных компаний;

- развитие рынка ценных бумаг;

- расширение инвестиционных программ за счет средств граждан.

В некоторых странах народное IPO поддерживается государственными органами, и для этого выдаются специальные указы. Это важно, чтобы подогреть популярность к главной бирже, и, как правило, ipo проходит проще и быстрее, ведь специалисты уже знают, что это такое и имеют опыт добавления других ценных бумаг на биржу. Традиционно «продвигается» только одна компания в определенный промежуток времени. Но для достижения финальной цели проходят все необходимые периоды.

Этапы выхода на IPO

Мало просто владельцам компании захотеть добавит акции на биржи, нужно пройти определенные этапы. Как правило, процедура длиться от полугода до года и не всегда завершается успехом. Для начала компания должна нанять инвестиционный или несколько банков, которые берут на себя все сложности процесса. Специалисты не просто знают что это, и проводят выход на ipo максимально грамотно, готовя все необходимые пакеты документов.

Практически можно заняться подготовкой вывода собственных акций на биржи самостоятельно, но этим никто не занимается, поскольку достаточно долго и сложно.

Популярность акций как финансовых вложений, не теряется с годами. Некоторые ценные бумаги не показывают роста, но наличие их в общем инвестиционном портфеле добавляют солидности и класса инвестору. Предлагаю далее детально познакомиться с особенностями каждого этапа первичного выхода на биржу на моем iqmonitor.ru, чтобы понять, какая роль каждого из них, и как это влияет на стоимость ценных бумаг.

Предварительный

На этом этапе проводятся переговоры, чтобы определить, какая стоимость ценной бумаги, тип, общее количество акций и таким образом наперед оценивается грядущая капитализация. Немало важный шаг — оценка финансовой ситуации и информационной прозрачности компании. В любом бизнесе это важно, поскольку формирует уровень репутации и доверия клиентов.

Во многом процесс похож и на работу с проектами, которые привлекают капитал, но не по средствам продажи акций, и о них детально в материале, что такое ICO. На этом этапе, как правило, проводятся сборы учредителей и принимается решение вывести ценные бумаги на биржи. Результаты голосования фиксируются в специальных документах, которые затем прикладываются в генеральный пакет документов. Важно найти и андеррайтера. Как правило, ставка делается на тех, кто уже работал в таком сегменте и имеет широкую линейку клиентов, которым может предложить акции эмитента.

Подготовительный

Иногда подготовительный этап отождествляют с предварительным, но разница в том, что уже детально продуманы все риски. Далее составляется договор с указанием всех принципиальных моментов между компанией и андеррайтером (банки, брокерские компании). Именно последняя структура подает весь готовый пакет документов в специальные органы. В России это Центральный Банк России. Также этот этап называют pre ipo. В ходе подготовки документов указываются:

- биографии руководства;

- финансовая отчетность;

- пакет разрешающих деятельность документов.

Ключевой показатель — ebitda — доналоговая прибыль — по сути, какая прибыль компании без учета амортизационных отчислений. Это аналитический показатель и не относится к ряду обязательных бухгалтерских показателей. Регулирующий орган при потребности может запросить дополнительные уточняющие документы.

Основной

Для того чтобы initial public offering прошло эффективно и правильно, на 3-ем этапе проводится сбор заявок на акции и окончательное определение цены. Сбор заявок сразу показывает, насколько цена устраивает потенциальных клиентов. Наступает этап размещения акций. Это можно сделать 2 способами подписки:

- открытая;

- закрытая.

Первая предусматривает работу с неограниченной по количеству аудиторией, вторая имеет четкие уточнения о круге потенциальных документах, указанные в эмиссионных документах. Для России популярно первое направление, для западного биржевого рынка — именно закрытый тип.

Завершающий

Финальный этап называется листинг, когда акции попадают на биржи и могут торговаться. Именно здесь можно провести анализ и сравнить, каких именно результатов удалось достичь. Если цена выбрана максимально адекватно под рыночные условия, значит, эмитент может рассчитывать на формирование стабильной репутации надежного партнера. Когда акции появляются на сайте бирж, можно говорить, что ipo практически подошло к концу, но чтобы полностью завершить процесс и закрыть раунды, необходимо дождаться хотя бы недели-месяца, проследив, что за изменения происходят с котировками. Это показательный период для определения, куда инвестировать новичку как самостоятельно, так и отдавая средства в доверительное управление.

Заинтересованность владельцев компании наиболее заметна в финале. Так, после добавления акций Apple на биржи, за 2 дня торгов 300 человек учредительного состава корпорации стали владельцами миллионных сумм.

Риски частного инвестора при IPO

Рассматривая основные инструменты инвестиций в интернете в своем материале на блоге, я уже говорила, что акции — определенный риск. Если инвестор вложился на стартовом этапе выхода на биржу, то не всегда можно угадать с ценой, ведь попадая на открытый биржевой рынок, ценные бумаги начинают стремительное падение стоимости. Боковая динамика указывает, что рыночная цена была определена максимально корректно. Также способствует этому увеличение клиентов на покупку и продажу акций, заинтересованность ценными бумагами определенными брокерами, как freedom finance. Для определения эффективных направлений развития предлагаю познакомиться с самыми успешными IPO минувшего года.

Топ-IPO-2017 с общей капитализацией

| # | Название компании | Направление работы | Капитализация (млрд. долл.) |

|---|---|---|---|

| 1 | Uber | Мобильное приложение для перевозок | 68,5 |

| 2 | AirBnb | Онлайн-платформа букинга | 30 |

| 3 | Palantir | Big Data | 20 |

| 4 | DropBox | Облачные IT-технологии | 10 |

| 5 | Spotify | Потоковый сервис | 2,2 |

Подводя итог, отмечу: ipo — незаменимый комплекс этапов и задач, перед тем, как полностью выйти на биржу ценным бумагам, и ответ на вопрос, для чего он нужен, как работает и что это такое подразумевает полный контроль над деятельностью компании и подтверждения ее финансовой работы. Это позволяет инвесторам количественно увеличивать свой капитал для работы, и выбирать только из тех, кто преодолел все этапы.

Рассматривая покупку акций первого или второго эшелона, сложно предугадать, как будут развиваться в цене инвестиционные проекты, и кратко- или долгосрочной будет их рентабельность. Желаю каждому, чтобы остановив внимание на определенных акциях, которые только прошли все этапы и добавлены в листинг на биржу, выгодных условий покупки и продажи ценных бумаг.

Смотрите также:

www.iqmonitor.ru

Московская Биржа

Размещение ценных бумаг на торгах ПАО Московская Биржа возможно после того, как ценные бумаги включены в Список ценных бумаг, допущенных к торгам ПАО Московская Биржа.

Эмитент может проводить размещение на торгах ПАО Московская Биржа как по открытой, так и по закрытой подписке в порядке и на условиях, предусмотренных эмиссионными документами выпуска ценных бумаг.

В соответствии с Правилами листинга эмитент должен согласовать с Биржей дату начала размещения.

При подготовке и проведении размещения Биржа руководствуется следующими документами:

- Правила проведения торгов

- Правила листинга

- Федеральный закон от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг»

- Положение о стандартах эмиссии ценных бумаг, порядке государственной регистрации выпуска (дополнительного выпуска) эмиссионных ценных бумаг, государственной регистрации отчетов об итогах выпуска (дополнительного выпуска) эмиссионных ценных бумаг и регистрации проспектов ценных бумаг № 428-П, утвержденное Банком России 11.08.2014г.

- Положение о раскрытии информации эмитентами эмиссионных ценных бумаг № 454-П, утвержденное Банком России 30.12.2014г.

Документы, предоставляемые при проведении размещения.

Для проведения размещения эмитенту необходимо представить на Биржу определенный комплект документов, предусмотренный Правилами листинга. Данный комплект формируется в зависимости от вида ценных бумаг, а также от особенностей каждого выпуска ценных бумаг.

Все документы, которые планируется представить для размещения, необходимо заранее согласовать с представителями Биржи.

Конструктор списка документов, представляемых для размещения ценных бумаг.

Коды расчетов по ценной бумаге и дата начала обращения размещенных ценных бумаг.

При совершении сделок в процессе размещения ценных бумаг используются определенные коды расчетов по ценной бумаге, устанавливающие условия принятия заявки к исполнению, а также порядок и условия исполнения сделки.

При размещении облигаций традиционно используются коды расчетов T0 или Z0:

- код расчетов Z0 позволяет проводить клиринг по сделкам в течение нескольких минут после их совершения и таким образом обращение оплаченных ценных бумаг начинается в дату начала размещения. Данная схема актуальна для биржевых облигаций и корпоративных облигаций, процедура эмиссии которых не предусматривает государственную регистрацию отчета об итогах выпуска.

- в случае использования кода расчетов T0 клиринг по совершенным сделкам проходит в конце торгового дня и начало обращения ценных бумаг возможно только на следующий торговый день после оплаты ценных бумаг (за исключением случая, когда процедура эмиссии ценных бумаг предусматривает государственную регистрацию отчета об итогах выпуска).

При размещении акций обычно используется код расчетов X0.

Данный код расчетов позволяет проводить клиринг после того, как будут совершены сделки и НРД получит всю необходимую информацию от реестродержателя эмитента. Начало обращения акций при использовании данного кода расчетов возможно на следующий день после оплаты ценных бумаг, но чаще всего дата начала обращения устанавливается по согласованиюс эмитентом.

В отдельных случаях могут быть использованы иные коды расчетов, предусмотренные Правилами проведения торгов.

Особенности: в случае, если процедура эмиссии предусматривает государственную регистрацию отчета об итогах выпуска ценных бумаг, начало обращения ценных бумаг возможно только после регистрации данного документа, независимо от выбранного кода расчетов и представления его на Биржу.

Тарифы за размещение

- Тарифы листинга.

- Тарифы за совершаемые сделки.

www.moex.com

IPO (первичное размещение) — что это такое. Как акций появляются на фондовом рынке

В финансовом мире существует такое понятие как IPO (ай-пи-о). Оно связано с выходом новых акций на фондовый рынок. В этой статье мы поговорим про эту процедуру, расскажем плюсы и минусы выхода на бирже, как это делается и какие главные цели IPO.

1. Что такое IPO простыми словами

IPO (ай-пи-о, англ. «Initial Public Offering» — первичное публичное предложение) — это первичное размещение акций компании на бирже. То есть после этого акции становятся публичными (открытыми) для всех. Проведение IPO для закрытой компании невозможно

IPO (ай-пи-о, англ. «Initial Public Offering» — первичное публичное предложение) — это первичное размещение акций компании на бирже. То есть после этого акции становятся публичными (открытыми) для всех. Проведение IPO для закрытой компании невозможноIPO проводится на первичном рынке, когда акции продаются компанией эмитентом другим крупным фондам (ПИФ, НПФ), инвесторам, банкам. У обычного инвестора нет доступа на этот рынок. После этого купленные акции поступают на биржу (вторичный рынок), где их может покупать каждый желающий.

Как правило, цена при первичном размещение ниже, чем на открытии вторичного. Это делается, чтобы первые инвесторы IPO смогли заработать, иначе какой им смысл было покупать дороже, чтобы на открытии торгов выставить цену дешевле.

После открытия торгов курс акций через некоторое время может сильно упасть. Но чаще всего бывает так: курс несколько дней поднимается, а потом падает. Это связано с технической коррекцией: многие просто захотят зафиксировать свою прибыль. Также тяжелые времена для акций наступают через 3 месяца, когда собственники компании эмитента могут также начать продавать свои активы. До этого времени ей запрещено это делать.

После размещения акций на фондовом рынке, можно легко узнать текущую капитализацию или другими словами сколько стоит компания. Для этого надо умножить цену акции на их количество.

Цели IPO

- Привлечение капитала для развития компании. При чем компания естественно заинтересована «продать себя» как можно дороже

- Оценка ожиданий и текущего состояния эмитента, поскольку как говорит аксиома: «цена уже учитывает все»

- Повышение престижа компании. Те компании, которые котируются на фондовой бирже почти всегда на слуху и на виду.

Народное IPO — это почти то же самое первичное размещение акций, но только госкомпаний. По сути это приватизация. Государство заинтересовано, чтобы народ был держателем крупных акций компаний (естественно, что контрольный пакет будет у государства).

2. Кто такие Андеррайтеры

Процедуру привлечение средств и само размещение полностью контролирует компании андеррайтеры (от англ. «underwriter»). Это могут быть банки, брокерские компании и фондовые биржи. Право быть андеррайтером очень престижное, поскольку позволяет заработать приличное состояние на привлечении средств и получить доступ к размещению.

За свою работу по IPO андеррайтеры берут комиссию до 7% от всей стоимости размещения. При этом у нее есть льготы на покупку части компании по льготной цене.

Крупные компании чаще всего проводят IPO через самые надежные банки. Например, Твиттер выбрал Голдман Сакс, Морган Стенли и Морган Чейз. Гугл — Морган Стенли и Кредит Суи́сс Фёст Бостон.

Чаще всего IPO проводятся на американских и азиатских площадках. Это связано с тем, что у них просто напросто больше денег и фондов. Поэтому здесь можно продать компании быстрее и дороже, а это и надо эмитенту.

Несмотря на это, в России также проводят IPO. Самым крупным была Роснефть в 2006 году (привлекла 10,6 млрд долларов). На втором месте банк ВТБ в 2007 году (7,9 млрд долларов). Для держателей акций ВТБ стали настоящим провалом, поскольку их курс сразу упал и больше никогда не возвращался к исходному значению 13,6 копеек. В итоге инвесторы потерпели большие потери. Спустя 6 лет даже проводилась специальная программа ВТБ по выкупу акций по 13,6 копеек, кто держал их с самого начала. Это было своего рода «извинения». Правда вряд ли кто из обычных инвесторов держал ВТБ так долго.

3. Примеры IPO

История знает огромное число IPO. Причем был как хорошие, так и провальные. Рассмотрим наиболее известные.

Список самых крупных IPO- Alibaba Group — 25 миллиардов долларов (2014)

- Agricultural Bank of China — 22,1 миллиардов долларов (2010)

- Industrial and Commercial Bank of China — 21,9 миллиардов долларов (2006)

- American International Assurance — 20,5 миллиардов долларов (2010)

- Visa Inc. — 19,7 миллиардов долларов (2008)

- Facebook — 18,4 миллиардов долларов (2012)

- General Motors — 18,1 миллиардов долларов (2010)

Еще примеры

- Яндекс — $1,3 млрд на бирже Nasdaq (24 мая 2011). За день акции выросли на 55,4%.

- Twitter — $14,5 млрд в 2013. Акции упали ниже размещения и так и не восстановились.

- Google — $1,6 млрд в 2004. Акции стабильно растут и по сей день.

- Роснефть — $10,6 млрд в 2006 году. Акции растут

- Русал — $2,24 млрд в 2010 году.

- ПИК — $1,93 млрд

- ВТБ — $7,9 млрд в 2007 году. Акции до сих пор не восстановились после падения

4. Этапы проведения IPO

Проведение IPO занимает довольно длительное время. Обычно эта процедура занимает порядка 2-4 лет с момента подачи заявки до выхода на рынок. Компания за это время проходит целый комплекс проверок и сбора заявок. Распишем более подробно этапы айпио.

1 Первоначальная проверка. Сюда входит анализ финансового положения, организационный структур, активов, прозрачность компании и другие нормы предусмотренные законодательством страны. Все эти проверки должны быть пройдены для преступления к дальнейшему этапу IPO.

2 Выбор андеррайтеров. Они будут заниматься оценкой компании. Первоначально анализируется спрос на акции.

У андеррайтеров есть связи с широким кругом крупных инвест-компаний, а также частных лиц с большим капиталом. Производится опрос на желание инвестировать в компанию. Каждый должен дать свою предварительную заявку: сколько и по какой цене готов приобрести компанию.

По мере спроса определяется реальная стоимость компании, по которой можно провести IPO. Подобная процедура может производится несколько раз. Андеррайтер указывает предполагаемый диапазон цены. Например: 90-100. Если спрос очень большой, то этот диапазон сдвигают процентов на 10%-20%.

В зависимости от спроса и количества акций, которые эмитент собирается разместить — определяется конечная цена.

3 Выбор времени размещения. Теперь, когда выбран Андеррайтер, цена актива и есть желающие купить, можно выставляться на бирже. При этом многие компании ждут месяцами лучшего момента. К примеру, если проводить IPO на новогодние праздники, то вряд ли можно ожидать большого спроса на вторичном рынке. То же самое касается летнего периода.

Помимо этого эмитент также смотрит и на другие IPO. Если в один день ожидается другие крупные ай-пи-о, то вероятнее всего имеет смысл подождать еще пару дней.

4 Старт торгов на бирже. Первые часы торгов самые волатильные. Никто не знает точно, как поведут себя трейдеры. К примеру, может быть сильные рост на 30% и даже на 300%. А может быть и падение. Хотя редко бывает, когда в первый день акции компании падают. Чаще всего они растут несколько дней после старта.

Эмитент вправе поддерживать курс своих акций выставляя заявки на покупку. Для такой процедуры есть специальные ПИФы, фонды. На рынке достаточно небольшого перевеса, чтобы начать двигаться цене в нужную сторону.

Цена открытия на бирже чаще всего выше, чем цена IPO. К примеру, если IPO было по цене 40 долларов, то старт торгов может быть по цене 45 долларов. В этом случае можно сказать, что компания продешевилась. Такое случается практически всегда, но ничего с этим не поделать. Иначе первоначальным держателям акции не было смысла рисковать.

5. Плюсы и минусы IPO

Плюсы- Выход компании на IPO означает, что она стабильно развивается и ведет прозрачный бизнес

- Привлечение дополнительных денег в бизнес

- Компания становится более известной

- Переход на новый уровень

- Усложняет рейдерский захват, поскольку владельцами компании являются акционеры

- Защита от поглощения другой компанией

- Возможность выгодной продажи компании на пике роста

- Стоимость проведения IPO довольно высока

- Долгое время подготовки IPO

- Компании необходимо стать прозрачной и открытой

- Компания может сознательно накачивать курс стоимости акций, чтобы заработать на этом.

6. Как заработать на IPO обычному трейдеру

Обычному инвестору и трейдеру можно попробовать заработать на проведение IPO, но уже на вторичном рынке. На первичное размещение могут попасть лишь профессионалы. Можно присоединиться к ним через какую-нибудь компанию.

Я рекомендую для инвестирования в IPO компанию Юнайтед Трейдс. Вы вносите свои средства в управление, а они уже инвестируют их в айпио американских компаний. Порог для входа начинается всего от $10. Средняя доходность от таких вложений +25% за одну сделку.

По статистике за несколько последних десятилетий большинство акций в первый день торгов после IPO растут. Конечно, будут и исключения из правил. Что касается второго дня, то статистика на этот счет отсутствует.

Самая простая стратегия для заработка на IPO: купить в первый день на открытии рынка, продать на закрытии. Но надо понимать риски. Курс может упасть даже в два раза день. Торговать следует небольшой частью капитала и точно без кредитного плеча.

А что будет, если придержать акцию на более длительный срок. Как показывает статистика, через полгода 30% акций оказываются ниже цены размещения. Поэтому шансы понести потери довольно большие.

Что касается стоимости размещения. Многих наверняка волнует вопрос: «а дорого или дешево покупать акции компании в первый день торгов?» На этот вопрос невозможно ответить. Даже профессиональные игроки вряд ли знают точный ответ на этот вопрос. Все решает реакция публики. Если будет массовый спрос, то естественно акции будут быстро идти вверх от своей начальной точки.

Плюс к тому же важным моментом является время размещения акции на бирже. Если повезет и это будет момент роста, то на общей волне позитива с огромной долей вероятности вырастут и новички. А если будет флэт или еще хуже период падения, то шансы на растущий тренд мизерные.

В любом случае рекомендую предварительно изучить поведение цен на истории десятков IPO в первый день торгов. Это поможет ориентироваться в ситуациях. Также советую торговать только уже зрелым трейдерам. Новичкам будет сложно сделать деньги на такой волатильности.

Смотрите также видео «что такое IPO»:

vsdelke.ru

Что такое IPO и в чем выгода для инвесторов

Что такое IPO? В биржевых новостях проскальзывает информация о том, что определенная компания провела IPO. Само по себе это слово является аббревиатурой и расшифровывается как Initial Public Offering (обычно произносится как айпио), что означает первичное публичное размещение. Если говорить простыми словам — IPO это размещение на фондовом рынке ценных бумаг компании для привлечения средств (обычно под этим термином, особенно в России подразумевается продажа акций). В результате она становится доступной для покупки всем институциональным и частным инвесторам, в том числе и зарубежным. Каждый может купить для себя определенную долю компании.

В чем выгода для компаний

Почти все компании рано или поздно сталкиваются с проблемой нехватки средств для дальнейшего развития. Для их получения есть несколько способов:

- Привлечение кредитов в банках. Способ довольно дорогой, учитывая высокие процентные ставки. Помимо этого есть риски неполучения или получения не всей необходимой суммы.

- Выпуск собственных облигаций. Это более дешевое привлечение средств, по сравнению с кредитами. Но все равно, это оказывает сильную долговую нагрузку на работу предприятия. Выплаты по купонам в течении длительного времени существенно снижают его прибыль. Да и основной долг (номинал облигации) нужно будет погасить по истечению срока.

- Привлечение крупных инвесторов. Самый оптимальный, но и самый трудный способ. Компания может просто и не найти желающих вложить деньги в развитие бизнеса.

- IPO на фондовом рынке. Перед размещение компания должна пройти ряд процедур по оценки. Сама процедура сложна и требует значительных временных и финансовых затрат. Только устоявшиеся компании с хорошими показателями и перспективой развития могут быть допущены к IPO.

Выходя на рынок с первоначальным публичным предложением, компания обычно преследует несколько целей. Главной конечно же является привлечение денежных средств, для развития бизнеса. Новый приток денег позволяет компании выйти на более высокий виток своего развития и упрочнить свое положение на рынке. Деньги полученные от продажи акций на бирже идут на финансирование долгосрочных проектов и не требуют их возврата в будущем, как в случае получения кредита или выпуска облигаций.

Второй причиной является увеличение капитализации и ликвидности своих активов. Как правило, до IPO стоимость компании существенно ниже. Публичное размещение повышает авторитетность компании на рынке, ее бренд становится более узнаваемым. Это позволяет намного легче вести бизнес и заключать выгодные контракты. Как правило, банки более охотно дают кредиты на развития таким компаниям и по более сниженным ставкам (так называемая премия за риск).

Покупать ли частному инвестору акции при IPO?

Во время выхода компании на рынок она не имеет официально никакой истории своего развития. Все финансовые показатели скрыты от широкого круга инвесторов. И только после выхода на биржу, компания обязана предоставлять все отчеты о дальнейшей финансовой деятельности. Это является одним из главных недостатков для инвесторов. Поэтому покупка при IPO больше похоже на лотерею. В течении нескольких дней котировки акций подвержены сильной волатильности. Их стоимость напрямую зависят от перспективы развития компании в будущем в глазах инвесторов. И чем сильнее эти ожидания, тем более высокий спрос мы будем наблюдать. Все это способно толкать цены далеко вверх. Но как это обычно бывает, большинство инвесторов склонны ошибаться в своих прогнозах. Поэтому в первые дни можно наблюдать сильные «качели», когда цены в течении нескольких дней меняются сразу на несколько процентов (а то и десятков процентов) как в большую, так и в меньшую стоимость.

Уже в первый день размещения котировки Alibaba выросли на 38,1%. В течении нескольких недель рост продолжался, но потом котировки опустились даже ниже первоначальных почти на 40%. И только недавно, цена на акции Alibaba превысила первоначальную, но так и достигла пиковых значений показанных в первые дни размещения на бирже.

В течении года после выхода на рынок капитализация Alibaba снизилась почти на 60%.

Падение капитализации Alibaba в течении года после IPO

Падение капитализации Alibaba в течении года после IPOИ только спустя почти 2 года уровень цен приблизился, а затем превзошел котировки при первичном размещении.

График Alibaba c момента IPO

График Alibaba c момента IPOПоэтому для долгосрочных инвесторов лучше выждать время, пока ажиотаж немного уляжется и на котировки установится справедливая цена.

Для спекулянтов или краткосрочных трейдеров это наоборот, является преимуществом и отличным шансом заработать, ввиду как было описано выше, резких изменений котировок, когда высокий рост сегодня, может сменится резким спадом завтра. Именно на этих сильных колебаниях можно снимать неплохую прибыль.

Самые выгодные успешные IPO

По статистике стоимость большинства компаний после выхода на рынок в долгосрочной перспективе только увеличивается. Для примера, котировки Сбербанка выросли более чем в 1000 раз, Google в 100 раз, Норильский Никель — в 10 раз. При первичном публичном размещении вращаются гигантские суммы денег, которые измеряются миллиардами долларов.

На фондовом рынке есть даже несколько фондов, специализирующихся только на покупке компаний во время IPO, например First Trust IPOX-100. По доходности он превосходит индексы S&P 500 и NASDAQ. С 2010 года его стоимость выросла в 4 раза!!!

Рассмотрим несколько крупнейших прошедших IPO, собравших многомиллиардные суммы за последние 10 лет.

- Industrial and Commercial Bank of China — 22 млрд. в 2006

- Visa — 17 млрд. в 2008

- General Motors — 18 млрд. в 2010

- Agricultural Bank of China — 22 млрд. долларов (2010)

- AIA Group — 22 млрд. в 2010

- Facebook — 16 млрд. в 2012

- Alibaba Group — 25 млрд. долларов в 2014 году

Примеры неудачных IPO

Яркий пример не совсем удачного размещения на бирже — это акции Facebook. В 2012 году это было самым ожидаемым IPO года. Но при первоначальной цене в 48 долларов при открытии рынка произошел быстрый обвал котировок до 38$. Остановка была недолгой и в дальнейшем цена упала еще на 25%. В итоге общее падение составило около 60%. Правда сейчас по истечении нескольких лет, стоимость акций выросла почти в 3 раза.

Второй пример уже из истории российских IPO. В 2007 было проведено так называемое народное IPO банка ВТБ. Стоимость акции при первичном размещении составляла 13,6 копеек. В результате удалось привлечь 1,6 миллиардов инвестиций. Но……цена выше цены размещения продержалась менее полугода и дальше началось падение котировок. С 2007 года цена даже не приблизилась к первоначальным 13,6 копейкам за акцию. В последние 2 года они торгуются в пределах 6-7 копеек за акцию. И это после почти десятилетия, когда цены на все, даже с учетом инфляции выросли в несколько раз.

График цен на акции ВТБ с момента IPO в 2007

График цен на акции ВТБ с момента IPO в 2007

vse-dengy.ru

Размещение на фондовых биржах (IPO)

Оптимальные юрисдикции для проведения IPO:

- Кипр

- Джерси

- Бермуды

- Багамы

- Остров Мэн

Базовый срок: от 6 месяцев до 1 года с учетом согласования с Андеррайтером, Банком, приведением Комплайнс в соответствие, прочее.

Выбор площадки

У компании, принявшей решение об IPO, есть возможность размещать свои акции либо в России (на биржах ММВБ, РТС, СПВБ), либо за рубежом (чаще всего это LSE, NYSE, NASDAQ). Какими факторами определяется выбор площадки для IPO? Кто принимает решение по поводу выбора биржи и насколько велика в этом вопросе роль финансовых посредников, сопровождающих IPO данной компании?

Если брать в расчет издержки размещения, то оценки показывают, что при размещении в России затраты компании окажутся на порядок ниже, чем при размещении за границей. Для некрупных компаний это может оказаться решающим фактором.

Многие российские компании вполне обоснованно опасаются, что российский рынок из-за недостатка инвесторов не способен аккумулировать большие средства для покупки предлагающихся акций по «справедливой» цене, без большой премии за размер размещения. Результат IPO в этом случае будет слишком сильно зависеть от рыночной конъюнктуры и требуется большое искусство, чтобы угадать благоприятный момент для размещения.

Описание IPO

Initial Public Offering (IPO) – первичное размещение акций открытого акционерного общества с предложение неограниченному кругу лиц.

Главные цели IPO – привлечение долгосрочных финансовых ресурсов в максимальном объеме, создание и поддержание статуса публичной компании. Немаловажным моментом является минимизация издержек на подготовку и проведение IPO.

Главная цель потенциального инвестора – получение максимального дохода в будущем при минимальном риске, диверсификация инвестиционного портфеля. Поэтому во время подготовки и проведения IPO для инвестора наиболее важным является круг проблем, связанных с точной оценкой перспектив компании, рыночных рисков, связанных с ее деятельностью, и специфических рисков, связанных с проведением сделок при IPO – как финансовых, так и юридических.

Основной посредник между компанией и инвесторами – андеррайтер. Главная цель андеррайтера – проведение успешного IPO, результаты которого удовлетворили бы как самого эмитента, так и инвесторов, получивших новые акции. Основные задачи андеррайтера – выбор схемы IPO, анализ эмитента, подготовка и осуществление всех юридических процедур, информационное сопровождение, привлечение инвесторов, организация работы других посредников, помогающих в процессе подготовки и проведения IPO. Ключевой момент в деятельности андеррайтера – определение цены предложения акций. Почти для любого посредника финансовый результат при IPO предопределен, поэтому зачастую основным результатом для любого посредника становится репутация надежного партнера.

Возможность взаимодействия этих основных групп участников во многом определяется нормативно-законодательной базой, деятельностью регуляторов, уровнем развития рыночной инфраструктуры. И от того, насколько успешно будут взаимодействовать между собой эти группы участников, во многом зависит развитие финансового рынка в стране и экономики в целом.

Решение о выпуске и проспекте акций

В последнее время в России наблюдается рост интереса к теме IPO. С одной стороны, избыточная денежная ликвидность вызывает спрос на новые инструменты инвестирования на рынке капиталов. С другой стороны, многие российские компании уже прошли этап становления, нашли свое место на рынке, и топ менеджеры компаний переосмысливают стратегию развития бизнеса – максимизация капитализации становится приоритетом по отношению к контролю над денежными потоками. Важным моментом в развитии компании становится и нежелание зависеть от одного или нескольких стратегических инвесторов, стремление получить независимость в принятии управленческих и финансовых решений.

Все это создает устойчивые предпосылки для массового выхода крупных и даже средних по размеру российских компаний на первичный рынок капитала. Однако эти предпосылки являются необходимым, но отнюдь не достаточным условием для принятия решения об IPO. На основании мирового опыта первичных размещений считается, что компания должна достигнуть необходимых размеров, иметь хорошие перспективы развития в своей отрасли, показывать положительную динамику основных финансовых показателей, при этом прибыльность деятельности вовсе необязательна.

Формирование команды по размещению

- Инвестиционный банк

- Юридическая фирма

- Аудиторская фирма

- PR–агентство

- Консультант

Ядром команды по размещению является сама компания – действующие акционеры, которые и принимают решение об IPO, а также топ-менеджмент, отвечающий за подготовку информации о компании и непосредственно взаимодействующий с остальными участниками командами. Однако ведущая роль в команде принадлежит лид-менеджеру (андеррайтеру), в качестве которого обычно выступает крупный инвестиционный банк.

Андеррайтер готовит аналитические материалы, разрабатывает план и схему IPO, координирует работу всех членов команды, взаимодействует с регулирующими органами, формирует книгу заявок, гарантирует размещение, поддерживает рынок после IPO и т.д. Правильный выбор андеррайтера во многом определяет успех IPO. Что должно и может использоваться в качестве критерия выбора? Стоимость услуг и сроки проекта, наличие обширной базы инвесторов, опытная команда с высокими аналитическими возможностями, репутация, финансовые ресурсы для осуществления выданных гарантий – что более важно? Насколько важен опыт работы банка с данной компанией? Различаются ли требования к андеррайтеру при IPO на внешнем рынке и в России?

Важную роль в процессе подготовки к IPO играет юридическое сопровождение проекта. Какие факторы наиболее важны при выборе юридической фирмы – опыт, репутация, международная практика? В чьих интересах должны действовать юристы – в интересах эмитента или в интересах потенциальных инвесторов? Существует ли конфликт интересов и как он решается?

Роль аудитора номинально сводится к подтверждению достоверности финансовой отчетности эмитента в информационном меморандуме и проспекте эмиссии, причем для IPO российской компании, ориентированной на западных инвесторов, необходима отчетность как по российским стандартам, так и по МСФО. Несмотря на номинальную роль аудитора, от уровня доверия инвесторов к аудиту во многом зависит успех IPO. Достаточно ли высокой репутации аудиторской компании, или необходимо учесть и другие факторы при выборе аудитора?

Привлечение финансового консультанта для IPO в России сейчас носит добровольный характер, хотя иностранные биржи требуют, чтобы в команде присутствовал специальный советник, с которым взаимодействует биржа. Насколько отмена требования об обязательном наличии консультанта облегчила выход компаний на российский рынок? Какие дополнительные преимущества может дать привлечение финансового консультанта? Каким требованиям должна удовлетворять компания, предоставляющая такие услуги?

Информационная кампания (взаимодействие с инвесторами и СМИ, презентации и road show) может осуществляться как силами привлеченного профессионального PR=агентства, так и при помощи PR, IR-отделов самого потенциального эмитента или андеррайтера размещения. В чем плюсы и минусы этих двух вариантов с точки зрения конечного результата? Какими факторами следует руководствоваться компании при выборе PR-агентства?

Каждый участник команды по размещению может преследовать свои локальные цели, задача заключается в том, чтобы подчинить все их действия главной цели – успешному проведению IPO. От этого зависит профессиональная репутация всех участников размещения. Тем не менее – возможен ли конфликт интересов? Что могут сделать регулирующие органы, чтобы предотвратить такого рода конфликты?

Подготовка компании к публичному статусу

- Due diligence эмитента

- Подготовка и аудит финансовой отчетности

- Юридическая экспертиза бизнеса

- Оценка технологического и кадрового потенциала

- Маркетинговый анализ деятельности

Публичный статус компании подразумевает формирование всестороннего объективного представления о компании (due diligence), это необходимое условие успешного проведения IPO. Процедура формирования объективного представления требует усилий прежде всего от самого эмитента. Какие аспекты деятельности компании должны быть раскрыты и в каком объеме, чтобы можно было говорить о достаточной публичности эмитента – структура компании, структура капитала и активов, акционеры, финансовое состояние компании, рыночные и специфические риски деятельности, корпоративная политика, перспективы развития?

Прежде всего, в качестве необходимых условий публичности имеют в виду прозрачность юридической структуры компании. Для привлечения потенциальных инвесторов необходимо раскрыть и обосновать необходимость и взаимосвязь всех структур, входящих в компанию. Возможно потребуется провести ее реструктуризацию – создать компанию с ясными связями и консолидированной отчетностью. Для российских компаний, получивших активы в ходе приватизации или в ходе слияний и поглощений, возможно требуется провести дополнительную тщательную юридическую проверку на предмет возможности возникновения судебных споров и налоговых претензий. Насколько важны для российских компаний эти специфические условия, связанные с недавними бурными политическими и экономическими процессами в стране? Важна ли для инвесторов структура компании, структура собственности?

Непременным условием публичности является составление консолидированной финансовой отчетности компании по российским и международным стандартам и ее аудит. Очевидно, компания будет стремиться к удовлетворительным показателям доходности, ликвидности, структуры активов и пассивов. Достаточно ли этих мер для успешного проведения IPO и какие показатели являются ключевыми? Обращают ли внимание потенциальные инвесторы на другие, нефинансовые показатели деятельности компании?

В последние годы инвесторы во всем мире более внимательно относятся к активам компании, предлагающей свои акции. Наличие эффективного производства и современных технологий зачастую оценивается выше, чем нематериальные активы и перспективы отрасли. Большое внимание уделяется топ-менеджменту – иногда компании, выходящие на IPO, специально вводят в состав исполнительного руководства менеджеров, уже проводивших успешные IPO.

Считается, что важным фактором IPO является наличие у компании перспектив в том секторе экономики, где она действует. Маркетинговый анализ деятельности, проводимый силами самой компании или привлеченными специалистами, может привести к необходимости изменений продуктового ряда и принятию решений о выводе на рынок новых продуктов или услуг, изменений в структуре поставщиков и потребителей, созданию новых подразделений в структуре компании. Какие факторы, определяющие перспективы компании имеют первостепенную важность – узнаваемость бренда компании, доля компании на рынке, современные технологии производства, сильная управленческая команда, ясная стратегия развития, высокое качество оперативного управления? Как оценить эти факторы?

Совершенствование корпоративного управления

- Оценка бизнеса

- Повышение инвестиционной привлекательности и реорганизация компании

- Оптимизация организационной структуры

- Соблюдение наилучших принципов корпоративного управления

В ходе подготовки публичного предложения лид-менеджер организует оценку бизнеса компании, чтобы установить начальный диапазон цены предложения акций. Для российских компаний оценка затруднена тем, что отечественный рынок является развивающимся, и это заметно усложняет составление надежных прогнозов по доходу и рискам. Поэтому для оценки компании наряду с методом дисконтирования денежных потоков может использоваться метод сравнения с компаниями-аналогами, действующими как в России, так и за рубежом. Какой из методов предпочтительнее? Существуют ли другие способы оценки? Какие еще особенности должны быть приняты во внимание при оценке российского бизнеса?

Полученная оценка существующего бизнеса может не удовлетворить эмитента, однако ее проведение может выявить узкие места и подсказать возможные пути реорганизации компании. Реструктуризация бизнеса и вывод из компании непрофильных активов вполне возможно приведет к финансовому оздоровлению компании и достижению лучших показателей хозяйственной деятельности: объем продаж, затраты на единицу продукции, прибыльность и рентабельность, ликвидность, структура активов и пассивов. Почти все эти показатели могут быть оптимизированы соответствующими организационными мерами. Какие их этих показателей являются ключевыми с точки зрения инвестиционной привлекательности компании? Также исключительно важно, чтобы компания имела хорошую кредитную историю. Наработка такой истории может потребовать реструктуризации долгов, проведения ряда вексельных или облигационных программ, что дополнительно повысит «узнаваемость» компании инвесторами.

Реструктуризация бизнеса как правило сопровождается изменением организационной структуры компании. Чаще всего управление активами сосредотачивается в управляющей компании, которая и становится инвестиционным ядром, привлекающим на рынке средства инвесторов. Обязательна ли такая реструктуризация и какой может быть организационная форма компании, выходящей на IPO?

От публичной компании, выходящей на рынок, требуется следование определенным нормам деловой этики в отношении с акционерами – «стандартам наилучшей практики корпоративного управления» (КУ). Эти стандарты компания принимает добровольно, они определяются не столько законодательством, сколько особенностями бизнес-культуры той страны, в которой привлекаются инвестиции.

Российское законодательство в области корпоративного управления ограничивается требованиями, предъявляемыми к компании для включения в котировальные листы фондовой биржи (обычно это следующий этап после IPO). С другой стороны, понятие «лучшая практика корпоративного управления» не устанавливает какого-либо исчерпывающего перечня мероприятий. Однако считается, что декларация приверженности руководства компании принципам «лучшей практики» КУ, эффективное функционирование Совета директоров и его взаимодействие с исполнительными органами компании, соблюдение прав акционеров, информационная прозрачность компании – являются необходимыми условиями для выхода на IPO. Насколько важны эти условия в России? Есть ли отличия в лучшей практике КУ в России и за рубежом? Насколько значимыми считают эти условия российские и зарубежные инвесторы?

Формирование синдиката андеррайтеров (андеррайтинг)

Функции организатора размещения столь многогранны, что зачастую он не может справиться с ними в одиночку. Поэтому функции распределяются среди нескольких инвестиционных банков, образующих своеобразный синдикат с определенными зонами ответственности. Главный в синдикает – лид-менеджер размещения – инвестиционный банк, который курирует весь процесс IPO, привлекает для расширения круга инвесторов соорганизаторов, задача которых заключается в обеспечении информацией своих клиентов – потенциальных инвесторов, сборе заявок на акции, поддержании интереса к акциям на вторичном рынке. Кроме того, может быть сформирована группа дилеров для более эффективного распространения акций. Какие требования предъявляют лид-менеджер и эмитент к соорганизаторам размещения – опыт работы на данном рынке, опыт проведения IPO, широкая клиентская база, наработанные связи с другими инвестбанками, аналитические, юридические и информационные ресурсы? Зависит ли структура синдиката от схемы размещения, отраслевой принадлежности эмитента, от размера компании, выходящей на IPO?

Формирование синдиката андеррайтеров сопровождается подписанием ряда договоров – соглашениями с андеррайтерами и дилерами. Ключевой момент – соглашение об андеррайтинге, который эмитент заключает с лид менеджером, и который определяет способ размещения акций при IPO.

Отдельный вопрос – определение стоимости услуг андеррайтинга и структура распределения затрат внутри синдиката андеррайтеров. Вознаграждение андеррайтера может быть фиксированным или зависеть от привлеченного в процессе IPO капитала. Какие факторы влияют на размер вознаграждения при размещении в России и за рубежом? Насколько высока конкуренция в этой сфере услуг в России и за рубежом? Почему российские эмитенты привлекают в качестве организаторов иностранные инвестиционные банки, несмотря на более высокую стоимость их услуг?

Юридическое сопровождение

Подготовка (дополнительного) выпуска ценных бумаг и проспекта ценных бумаг.

Экспертиза сделок, заключаемых при IPO.

Выход компании на рынок является законодательно регулируемым процессом. Необходимо выполнить ряд условий и подготовить целый ряд необходимых документов, требуемых органами, регулирующими деятельность рынка ценных бумаг, организатором торгов, а в некоторых случаях и саморегулируемыми организациями. Подготовка документов – сложный юридический процесс, в котором принимают участие как сама компания, так и лид-менеджер. Зачастую в юридическом сопровождении IPO участвует специально приглашенная юридическая фирма.