Что такое прогрессивный и регрессивный налог? :: SYL.ru

Налоги в пользу государства имеют целью поддержание его функционирования. Они идут на содержание госаппарата, вооруженных сил, здравоохранение, образование. Но так ли монолитен налог как кажется? Нет, существует довольно много его видов. Они объединены в два основных – это регрессивный налог и прогрессивный налог. Что они собой представляют и какая между ними разница – об этом и будет вестись речь в статье.

Что такое налог?

Под налогом понимают обязательный индивидуально безвозмездный платеж, который взимается органами государственной власти с различных физических лиц и организаций для обеспечения деятельности муниципальных и державных образований. Они могут быть официальными или скрытыми, а взимание регулируется налоговым законодательством. Совокупность налогов, а также форм, методов и принципов их установления, отмены, изменения и контроля вместе формируют фискальную систему государства. Следует отличать их от сборов и пошлин, которые носят не безвозмездный характер, а необходимы, чтобы плательщики совершали определённые действия.

Под налогом понимают обязательный индивидуально безвозмездный платеж, который взимается органами государственной власти с различных физических лиц и организаций для обеспечения деятельности муниципальных и державных образований. Они могут быть официальными или скрытыми, а взимание регулируется налоговым законодательством. Совокупность налогов, а также форм, методов и принципов их установления, отмены, изменения и контроля вместе формируют фискальную систему государства. Следует отличать их от сборов и пошлин, которые носят не безвозмездный характер, а необходимы, чтобы плательщики совершали определённые действия. Как сказано выше, все налоги объединены в две группы. Будут приведены они, а также некоторые подтипы одного из них:

Как сказано выше, все налоги объединены в две группы. Будут приведены они, а также некоторые подтипы одного из них:- Прогрессивный налог (будут рассмотрены не все, так как в реальности их краткое описание занимает несколько десятков книжных страниц).

- Простой поразрядный.

- Одноступенчатый.

- Относительный поразрядный.

- Многоступенчатый.

- Линейный.

- Комбинированный.

- Регрессивный налог. Пример реализации и его признаки будут оговорены далее.

- Пропорциональный.

Что называют прогрессивным налогом?

Данное налогообложение предусматривает увеличение ставки по мере роста доходов. В основном используется при работе с физическими лицами.

Данное налогообложение предусматривает увеличение ставки по мере роста доходов. В основном используется при работе с физическими лицами.- Простой поразрядный. Шкала совокупного дохода делится на отдельные разряды. Каждому из них соответствует определённый уровень: высший и низший. У каждого разряда есть определённая налоговая сумма, которую необходимо оплатить. Такая схема использовалась в тех государствах нового времени, где только вводился подоходный налог. Недостатком является скачкообразное изменение сумм, которые необходимо заплатить. Может быть такое, что владелец более высокого дохода после уплаты всех налогов остаётся с меньшим количеством денег, нежели получающий меньше.

- Одноступенчатый. Имеет всего одну ставку. Также вводится необлагаемый минимум, с которого не собирается доход. Про саму налоговую ставку можно сказать, что она является фиксированной. Но в реальности увеличение эффективности растёт вместе с доходами, которые получают объекты. К тому же он показывает, сколько действительно взимается в качестве налога. Такая схема также часто называется сбором податей со скрытой прогрессией.

- Относительный поразрядный. Такой вид прогрессии делит сумму дохода на разряды. Каждый их них определяется определённой ставкой, которая выражена в процентной форме и применяется ко всей базе. Внутри каждого разряда сохраняется пропорциональное обложение, но при переходе к следующему происходят скачки уровня налогов. Здесь также возможна ситуация, когда получатель большего дохода остается с меньшей суммой, чем тот, кто зарабатывает меньше.

- Многоступенчатый. В этом случае весь доход делится на несколько ступеней, для каждой используется своя фиксированная налоговая ставка. Она обычно растёт вместе с каждой новой частью. Особенность такой системы в том, что она занимается исключительно теми суммами, которые выше определённого минимума.

- Линейный. В данном случае налоговая ставка возрастает постепенно без скачков. Как правило, максимальное значение в процентном выражении может в несколько раз превышать начальный минимум.

- Комбинированный. Весь доход делится на несколько частей. И к каждой из них применяется свой особенный тип налогообложения.

Как назвать случай, когда по мере увеличения дохода у налогоплательщика снижается ставка? Это называется регрессивный налог. Данный тип может применяться не только к юридическим, но и к физическим лицам. В таких случаях обычно доход делится на части, каждая их которых отдельно облагается. Так, он реализован в качества НДС или прямых фиксированных налогов. Но не путайте его со сборами. Помните: сказать, что государственная пошлина – это регрессивный налог, значит показать отсутствие знаний.

Эффективность системы

Под конец можно вынести резюме. Дело в том, что эффективная система налогообложения позволяет говорить о результативности функционирования государства с точки зрения обеспечения своих граждан свободой действий. Проводя определённые параллели с реальностью, можно сделать заключение, что регрессивный налог является довольно проблематичным для обществ, в которых значительное количество людей не получает необходимых для качественной жизни доходов. И он одновременно выгоден для небольшой группы населения, которая сконцентрировала у себя промышленные комплексы. Прогрессивное налогообложение в свою очередь является более выгодным для относительно равномерного распределения бремени содержания государства среди всех жителей. Поэтому к нему относятся прямые подати. В том числе и подоходный налог. Регрессивный тип налогообложения тоже может использоваться, но большинство стран себе такую роскошь позволить не могут.

Заключение

Но, в конце концов, каждое государство идет по своему пути, имея на выбор пропорциональный, регрессивный налог и прогрессивный налог. При этом может сложиться ситуация, когда есть выбор между разными системами сбора податей. Так, индивидуальные предприниматели могут облагаться единым налогом, который является частью пропорциональной системы. Тогда как для крупных предприятий используется прогрессивный подход.

Но, в конце концов, каждое государство идет по своему пути, имея на выбор пропорциональный, регрессивный налог и прогрессивный налог. При этом может сложиться ситуация, когда есть выбор между разными системами сбора податей. Так, индивидуальные предприниматели могут облагаться единым налогом, который является частью пропорциональной системы. Тогда как для крупных предприятий используется прогрессивный подход.www.syl.ru

38. Налоговая ставка. Прогрессивное, пропорциональное и регрессивное налогообложение. Кривая Лаффера.

Налоги— обязательные платежи, взимаемые государством с юридических и физических лиц.

Объект налогообложения (ОН) – имущество, на стоимость которого начисляется налог.

Налоговая ставка – размер налога на единицу налогообложения.

Способы изъятия налогов:

Прямые налоги: взимаются с непосредственного владельца ОН. Это подоходный налог, налог на прибыль, наследство и дарение, на имущество, Н на сделки с капиталом.

косвенные: уплачиваются конечным потребителем облагаемого налогом товара и услуги, а продавцы играют роль агентов по переводу полученных ими в счет уплаты налога средств государству. (Налог на добавленную стоимость НДС, Н с продаж, акцизы (дополнительно начисляемый на определенные виды товаров – алкоголь, табак, роскошь), таможенные пошлины. Косв налоги наиболее весомая часть налоговых поступлений в федеральный бюджет РФ).

Налоговые системы:

А. Прогрессивное налогообложение: ставка Н увеличивается по мере роста объекта налога (владелец большего дохода платит не только большую сумму в абсолютном выражении, о и в относительном по сравнению с владельцем меньшего дохода). Пример: подоходный налог с физ лиц. Для прогрессивных Н большое значение представляют средняя налоговая ставка (отношение суммы Н к величине облагаемого им налога) и предельная НС (ставка обложения налогом дополнительной единицы дохода).

Б. Регрессивный налог – Н, который в денежном выражении равен для всех плательщиков, т.е. составляет большую часть низкого дохода и меньшую часть высокого дохода. Как правило, это косвенные Н.

В. Пропорциональный налог – это налог, при котором налоговая ставка остается неизменной, независимо от стоимости ОН. (налоги на имущество предприятий и физ лиц)Кривая Лаффера.

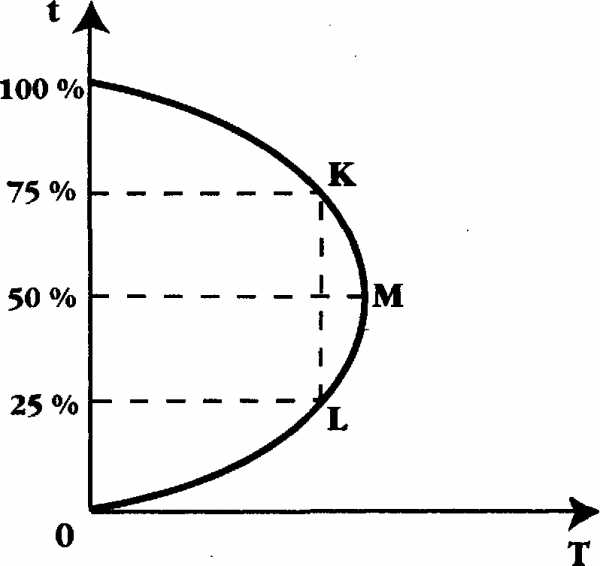

К Л

описывает связь между ставками налогов

и налоговыми поступлениями в госбюджет.

Согласно Лафферу, стремление правительства

пополнить казну, увеличивая налоговый

пресс, может привести к противоположным

результатам.

Л

описывает связь между ставками налогов

и налоговыми поступлениями в госбюджет.

Согласно Лафферу, стремление правительства

пополнить казну, увеличивая налоговый

пресс, может привести к противоположным

результатам.

По мере роста ставок налога от 0 до 100%, доходы госбюджета будут вначале расти от 0 до некоего максимального уровня (т.М, допустим, 50% СН), а затем снижаться опять до 0. Более низкие НС могут повысить стимулы к труду, сбережениям и инвестициям и в целом приведут в расширению налоговой базы. Снижение налоговых ставок, вызывая стимулы к расширению производства и занятости, уменьшит необходимость трансфертных выплат, например, пособий по безработице, уменьшится социальная нагрузка на бюджет. Повышение налоговых ставок целесообразно лишь в той области, которая находится ниже точки М, например, в точке L.

Гос доходы могут быть максимальны только при некотором оптимальном уровне ставки налога. Не обязательно макс налоговая ставка ведет к максимизации доходов государства. Главная трудность — оптимальный уровень налоговой ставки.

studfiles.net

Прогрессивный, пропорциональный и регрессивный налоги

Прогрессивный, пропорциональный и регрессивный налоги [c.688]Применение. Что можно сказать о прогрессивных, пропорциональных и регрессивных налогах в США [c.689]

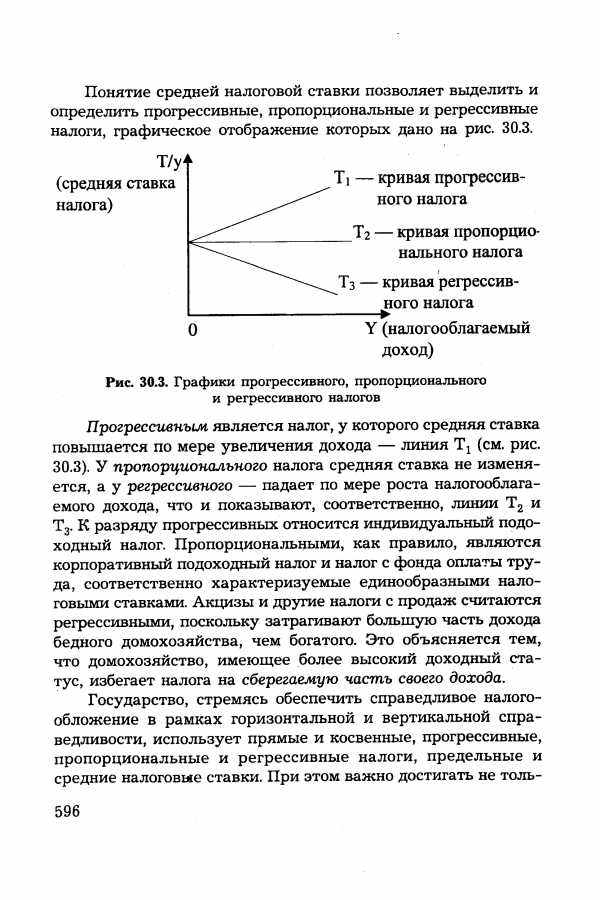

Понятие средней налоговой ставки позволяет выделить и определить прогрессивные, пропорциональные и регрессивные налоги, графическое отображение которых дано на рис. 30.3. [c.596]

| Рис. 30.3. Графики прогрессивного, пропорционального и регрессивного налогов |  |

Определения. Налоги делятся на прогрессивные, пропорциональные и регрессивные. Эта классификация указывает на соотношение между налоговыми ставками и доходом просто потому, что все налоги, независимо от того, взимаются ли они с дохода, товара, здания или участка земли, в конечном счете изымаются из чьего-либо дохода. [c.688]

Налоги обычно делятся на прогрессивные, пропорциональные и регрессивные. Эти определения базируются на соотношении меж- [c.47]

В конце XX в. авторы учебника Экономикс задают тот же вопрос, который до них задавали в начале века К какой категории — прогрессивной, пропорциональной или регрессивной — относится вся американская налоговая система, включающая федеральные налоги, налоги штатов и муниципалитетов На этот вопрос трудно ответить, так как оценки распределения общего налогового бремени в значительной степени зависят от точки зрения на эту проблему. В какой степени различные налоги перекладываются на чужие плечи и кто же в конечном счете несет на себе всю тяжесть налогов 1. [c.215]

ОБЛОЖЕНИЕ—предусмотренная в законодательном порядке система исчисления и уплаты налогов и сборов. В зависимости от построения ставок налога О. подразделяется на обложение в твердых ставках, пропорциональное обложение, прогрессивное обложение и регрессивное обложение (см.). По способу Исчисления и взимания налогов различаются окладная и раскладочная системы обложения (см. Раскладочные налоги, Окладные налоги и сборы). [c.135]

В зависимости от характера ставок различают пропорциональные, прогрессивные и регрессивные налоги. [c.249]

В зависимости от характера ставок различают пропорциональные, прогрессивные и регрессивные налоги. Пропорциональный налог не зависит о размера дохода, т.е. применяющейся одинаковые ставки. При прогрессивном налоге отчисления в бюджет возрастают по мере увеличения дохода. Регрессивные ставки уменьшаются по мере роста дохода. [c.391]

Налог на имущество предприятия, находящееся на балансе, — это совокупность основных производственных фондов, нематериальных активов, производственных запасов и затрат. Налог на имущество не может превышать 20% от стоимости облагаемого имущества. В зависимости от характера ставок различают пропорциональные, прогрессивные и регрессивные налоги. [c.213]

В зависимости от установленных ставок налогообложения налоги подразделяются на пропорциональные, прогрессивные и регрессивные. [c.94]

Налоговая ставка — размер налога на единицу обложения. Ставки налога подразделяются на регрессивные, пропорциональные и прогрессивные и соответственно налоги бывают регрессивные, пропорциональные и прогрессивные. [c.119]

При регрессивных налогах процент изъятия дохода налогами уменьшается при возрастании дохода. Косвенные налоги, взимаемые в ценах товаров, всегда регрессивные. При пропорциональных налогах взимается одна и та же ставка налога независимо от размера дохода. При прогрессивных налогах ставка налога повышается при возрастании дохода. Различают простую и сложную прогрессию. При простой профессии ставка налога повышается для всего дохода. [c.119]

Налоговая система выполняет следующие функции фискальную, регулирующую и стимулирующую. Фискальная функция заключается в том, что с помощью налогов обеспечиваются поступления в доход государства. Сущность регулирующей функции налоговой системы проявляется в дифференцированном подходе к различным отраслям, видам деятельности и регионам. С помощью налоговых льгот стимулируется развитие перспективных отраслей, обеспечивается вложение инвестиций в основной капитал. Ставки налогов могут быть пропорциональными (простыми или неизменными), прогрессивными и регрессивными по отношению к налогооблагаемой базе. В российской практике встречается простое и прогрессивное налогообложение. В случае прогрессивного налогообложения ставки налогов увеличиваются с ростом дохода (например, подоходный налог с физических лиц). В настоящее время строительные предприятия платят налоги по простым ставкам. [c.457]

НАЛОГОВАЯ СТАВКА (налоговая квота)— размер налога на единицу обложения (рубль дохода, 1 га земли и т. д.) норма налогового обложения. Существуют прогрессивные, пропорциональные, твердые и регрессивные Н. с. Прогрессивные ставки возрастают с увеличением дохода или стоимости имущества, пропорциональные устанавливаются в виде единого процента независимо от размера дохода, а твердые ставки — в абсолютной сумме также безотносительно к величине дохода. Регрессивные ставки, характерные для налогового обложения капиталистич. стран, понижаются по мере увеличения дохода. [c.84]

В зависимости от ставки различают налоги с твердой ставкой, пропорциональные, прогрессивные и регрессивные. Твердые ставки определяются в абсолютных величинах на единицу обложения (например, на тонну нефти, газа и т.д.) и не зависят от размеров дохода. [c.117]

Помимо рассмотренных методов налогообложения и распределения прироста народнохозяйственной прибыли может применяться их сочетание. В частности, прогрессивно-пропорциональный налог или регрессивно-пропорциональный налог. В этих случаях в соответствующие формулы (9.30 и 9.32) должен быть введен сомножителем норматив ан. [c.93]

НАЛОГОВАЯ СТАВКА — отношение суммы налогов к доходу она указывает, какая доля дохода изымается государством. В зависимости от характера ставок различают регрессивные, пропорциональные и прогрессивные налоги. При регрессивных налогах процент изъятия дохода уменьшается с возрастанием дохода. При пропорциональных налогах независимо от размера дохода действуют одинаковые ставки. Пропорциональное обложение — система налогообложения, при которой налоговые ставки устанавливаются в едином проценте к доходу налогоплательщика независимо от его величины. При прогрессивных налогах процент изъятия возрастает с увеличением дохода. [c.200]

По характеру налоговых ставок налоги делятся на пропорциональные, прогрессивные и регрессивные. [c.192]

Прогрессивным является налог, у которого средняя ставка повышается по мере увеличения дохода — линия Т1 (см. рис. 30.3). У пропорционального налога средняя ставка не изменяется, а у регрессивного — падает по мере роста налогооблагаемого дохода, что и показывают, соответственно, линии Т2 и Т3. К разряду прогрессивных относится индивидуальный подоходный налог. Пропорциональными, как правило, являются корпоративный подоходный налог и налог с фонда оплаты труда, соответственно характеризуемые единообразными налоговыми ставками. Акцизы и другие налоги с продаж считаются регрессивными, поскольку затрагивают большую часть дохода бедного домохозяйства, чем богатого. Это объясняется тем, что домохозяйство, имеющее более высокий доходный статус, избегает налога на сберегаемую часть своего дохода. [c.596]

В зависимости от применяемых ставок налогообложения налоги подразделяются на прогрессивные, регрессивные, пропорциональные и фиксированные (твердые). [c.18]

Налоги подразделяют на прямые (налоги, которые взимаются государством непосредственно с доходов и имущества), и косвенные (налоги на товары и услуги, которые частично или полностью переносятся на цену этого товара). По степени пропорциональности к налогооблагаемой базе выделяют пропорциональные, прогрессивные, регрессивные налоги. [c.104]

Прогрессивное налогообложение связано в основном с прямыми налогами на доходы и наследство регрессивное и пропорциональное — с косвенными налогами (акцизы, налог на добавленную стоимость, налог с продаж). [c.206]

Результаты исследования эконометрических моделей и расчетов индексов прогрессивности социальных отчислений и подоходного налога свидетельствуют о том, что введение прогрессивной шкалы социального налога и пропорциональной шкалы подоходного налога с целью снижения уклонения и повышения вертикального равенства действительно привело к снижению регрессивности социальных платежей в 2001 г. и росту прогрессивности подоходного налога. Такой результат может быть, в частности, обусловлен ростом социальных платежей и подоходного налога, уплаченных с доходов относительно более богатых налогоплательщиков вследствие снижения уклонения от налогообложения. [c.295]

Через налоговые ставки реализуются на практике функции налогов и принципы налогообложения. Существуют различные методы построения налоговой ставки. В зависимости от того, как меняется ставка налога при изменении величины дохода, налог может быть прогрессивный, пропорциональный, регрессивный. [c.274]

По признаку соотношения между средней ставкой налога и доходом налоги делятся на прогрессивные (ставка повышается по мере возрастания дохода), регрессивные (ставка уменьшается по мере возрастания дохода) и пропорциональные (ставка остается неизменной, независимо от размеров дохода). [c.67]

Величина налога на единицу обложения. Различают квоты, т.е. ставки, выраженные в определенных долях объектов обложения, твердые ставки, т.е. устанавливаемые в абсолютной сумме на единицу объекта обложения. Процентные ставки могут устанавливаться в виде специальных шкал. Различают пропорциональные ставки — действующие в едином проценте к объекту налогообложения, и прогрессивные (регрессивные)—увеличивающиеся (уменьшающиеся) с ростом объекта обложения. [c.364]

В-четвертых, согласно теории налогообложения Смита, пропорциональное обложение в известном смысле несправедливо (10%-ная налоговая ставка для бедных налогоплательщиков будет несопоставимо тяжелее, нежели такая же ставка для богатых). Не случайно реализованная в Налоговом кодексе РФ идея единой ставки налога на доходы физических лиц в размере 13% подвергается обоснованной критике. Практически во всех странах мира налоги являются либо прогрессивными (тяжесть обложения растет для более крупных доходов и состояний за счет увеличения ставки), либо регрессивными. Кроме того, вводится определенная дифференциация, в частности путем установления не облагаемого налогом минимума доходов, выведения из налогооблагаемой базы некоторых видов имущества, например имущества, переходящего в порядке наследования или дарения, и др. [c.137]

Сокращение доли косвенного обложения в общем объеме налогов, наметившееся в начале XX в., позволяло говорить и об изменениях в распределении налогового бремени. Регрессивный характер налоговой системы, обусловленный преобладанием в ней косвенных налогов, начал трансформироваться в пропорциональный характер в связи с переходом к прогрессивному подоходному обложению. Вот что писал по этому поводу М. Фридман Ка- [c.213]

Ключевой вопрос. Предположим, что налоговая ставка такова, что человек, зарабатывающий 10 тыс. дол., платит 2 тыс. дол. налога человек, имеющий доход в 20 тыс. дол., платит 3 тыс. дол. налога, а тот, чей доход составляет 30 тыс. дол., платит 4 тыс. дол. налога и т.д. Какова средняя налоговая ставка для каждого из них Каков этот налог — регрессивный, пропорциональный или прогрессивный [c.700]

Что имеется в виду под прогрессивным, регрессивным и пропорциональным налогами Прокомментируйте прогрессивность или регрессивность следующих налогов, указав в каждом случае, что вы думаете о распределении налогового бремени [c.700]

С точки зрения савок налоги бывают прогрессивными (средняя ставка растет по мере роста дохода), регрессивными (средняя ставка снижается по мере роста дохода) и пропорциональными (средняя ставка остается неизменной, независимо от размера дохода). Важным условием собираемости налогов являются состоятельность налогоплательщиков и точное определение налога, то есть кому, сколько и когда налогоплательщик должен проводить отчисления. [c.155]

Оценка тяжести российских налогов может вестись лишь в разрезе фиксации соотношений между группами косвенных и прямых налогов за ряд лет. Наука однозначно установила, что косвенные налоги являются наиболее перелагаемыми и они наиболее обременительны для потребителей товаров, работ и услуг. Кроме того, сопоставление налоговых ставок, анализ примененяемых в то или иное время по тому или иному налогу различных налоговых режимов также позволяет исследовать проблему переложения налогов и тяжесть налогового бремени. Налоговые режимы, наряду с другими элементами налогообложения (объект и субъект, льготы и санкции и т. д.), определяют налоговые ставки. Различают пропорциональные, прогрессивные, регрессивные, линейные, кадастровые, твердые, заявительные, адвалорные ставки исчисления отдельных видов налогов. Регрессивные ставки в России не применяются, ибо они устанавливают обратную пропорцию между налогооблагаемым объектом и суммой налога. Кадастровые ставки также не совсем точно улавливают величину прироста рентной составляющей в цене сырьевых товаров. Земельный, лесной и другие кадаст- [c.102]

В работе Синельников и др. (2003а) исследование прогрессивности подоходного налога показало, что для подоходного налога эластичность поступлений по доходам населения оказывается ниже эластичности по заработной плате, при этом в результате реформы 2000 г. перераспределительная роль подоходного налога выросла. В настоящем исследовании были обнаружены аналогичные тенденции для социальных платежей (социального налога), — это означает, что можно говорить об общих свойствах системы налогообложения доходов физических лиц в целом. В частности, наблюдается рост поступлений при снижении предельной ставки налогообложения вместе с повышением прогрессивности, несмотря на формально установленную пропорциональность или регрессивность соответствующей шкалы налога. [c.294]

И опять те же трудности в поисках ответа из-за невозможности точной оценки распределения налогового бремени, связанной с проблемами переложения налогов. В первом российском издании 1992 г. авторы Экономикс писали, что оценка налоговой системы опирается на важное исследование, проведенное в 1985 г. Джозефом Печманом до принятия нового Закона о налоговой реформе, которое показало, что общая налоговая система являлась малопрогрессивной . Изменения в налогообложении под влиянием реформ 80-х гг. сделали федеральную налоговую систему менее прогрессивной. При сочетании в значительной степени регрессивных налоговых систем на уровне правительств штатов и органов местного самоуправления с этими данными федеральной системы общая налоговая система, вероятно, приближалась бы к пропорциональной . В тринадцатом издании авторы Экономикс еще более осторожны в оценках характера американской налоговой системы с точки зрения потенциального распределения налогового бремени Федеральная налоговая система является прогрессивной, и, несмотря на многие изменения в налоговом законодательстве, ее прогрессивный характер остается с 1977 г. практически неизменным. Налоги штатов и муниципалитетов носят по преимуществу регрессивный характер. В целом американская налоговая система в незначительной степени носит прогрессивный характер. Это означает, что сама по себе система только в небольшой мере перераспределяет доход — от богатых к бедным 2. [c.215]

ОБЛОЖЕНИЕ НАЛОГОМ (assessment) — способ, которым налоговые органы облагают доход налогоплательщика. Различают следующие виды О.н. прогрессивное, при котором налоговые ставки увеличиваются по мере роста объекта налогообложения, пропорциональное, при котором действуют единые налоговые ставки независимо от величины дохода налогоплательщика регрессивное, при котором налоговые ставки уменьшаются по мере роста объекта налогообложения. Существует также и многократное О.н. при котором один и тот же объект налогообложения облагается несколько раз одним или различными налогами. [c.144]

economy-ru.info

Регрессивная система налогообложения. Прогрессивное и регрессивное налогообложение: примеры :: BusinessMan.ru

Главным источником формирования бюджета всегда были налоги, поэтому от того, насколько правильно будет построена налоговая система, будет зависеть благополучие страны. Все граждане и компании, получающие доход, обязаны уплачивать в казну государства налоги, рассчитанные по установленной модели налогообложения.

В экономике существует несколько методов регулирования поступающих начислений. Каждый из них несёт различный экономический смысл и имеет характерные особенности.

В связи с тем, что основной задачей налоговой системы является эффективное пополнение государственной казны, законодатели постоянно придумывают различные модели, которые отвечают условиям того или иного экономического периода страны. Среди принятых вариантов существует три наиболее удачные системы налогообложения, которые в своё время применялись, а некоторые применяются в настоящее время для начисления сборов:

- Плоское налогообложение используется на территории нашей страны в настоящее время. Такой метод предполагает начисление и уплату равных налогов для всех слоёв населения. В такой системе не учитываются социальные интересы граждан и коммерческих структур, но она на сегодняшний момент является наиболее простой и оптимальной.

- Прогрессивная система предполагает увеличение налоговой ставки по мере роста дохода. Причём при переходе от одной ступени к другой налогом облагается только та часть прибыли, которая превысила установленные показатели. Такой налог применялся в России по отношению НДФЛ. В основе метода лежит перераспределение налогового бремени с бедных слоёв населения на более богатые.

- Регрессивное налогообложение является полной противоположностью прогрессивному, так как в связи с ростом дохода налоговые ставки системы снижаются. Такая модель проявила себя как наиболее эффективный метод взимания налоговых платежей.

Почему пониженная ставка способна приносить высокий доход

Рассмотрим более подробно регрессивную модель построения налоговых отчислений. Для того чтобы налогоплательщик был уверен в справедливости применения той или иной системы, а также для снижения сокрытия части доходов, законодатели разработали регрессивное налогообложение.

Такая система стала мощным стимулом к тому, чтобы в стране началась массовая легализация получаемых доходов, в связи с этим явлением государство стало получать дополнительный доход, несмотря на то, что ставки налогов были снижены.

Чем опасна регрессивная шкала

Регрессивная система налогообложения имеет довольно тонкую грань между плюсами и минусами. Длительное применение модели может нарушить социальное равновесие и привести к некоторому недовольству различных слоёв общества. Такие настроения общества неблаготворно влияют на пополнение бюджета страны.

Кроме того, если правительство пытается залатать бюджетные дыры, то регрессивная модель будет это делать довольно медленно, а в условиях кризисной экономики такие темпы неприемлемы.

Для кого система регрессии налоговых платежей наиболее выгодна

Если рассматривать в виде примера сферу малого бизнеса, то для ее представителей регрессивное налогообложение означает систему, которая обязывает платить равный налог с дохода независимо от обеспеченности компании. Иными словами, чем состоятельнее предприятие, тем меньше оно начисляет платежи. С точки зрения равноправия это выглядит довольно несправедливо. Но, с другой стороны, такая модель мотивирует руководство фирмы к увеличению доходной части и легализации заработной платы сотрудников.

В отношении каких налогов может применяться регрессивное налогообложение: примеры

Несмотря на то что регрессивная модель является довольно выгодной системой начисления платежей, она не считается особо популярной. В России регрессивное налогообложение применялось в начале двухтысячных годов по отношению к единому социальному налогу. Также в виде примера можно привести косвенные налоги, которые уплачивают в конечном счёте потребители.

НДС и акцизы по отношению к определённым видам товаров имеют пониженные номинальные ставки. Благодаря этому население имеет возможность приобретать товары первой необходимости, сезонную продукцию и вещи, попадающие под льготный акцизный режим, по наиболее приемлемой цене. В этом случае регрессивная система налогообложения имеет очевидные плюсы.

Государственная пошлина тоже носит регрессивный характер, так как имеет определённую шкалу ставок. При подаче исковых заявлений по имущественным делам сумма пошлины уменьшается в зависимости от размера иска.

Какая система налогообложения наиболее приемлема для современных условий экономики

В настоящее время наше государство испытывает некоторый дефицит бюджета, который можно частично закрыть налоговыми платежами. В связи с этим экономисты тщательно продумывают новую модель налогового режима, которая будет идеально подходить к условиям современного бизнеса.

Регрессивная шкала налогообложения в такие времена не совсем приемлема, так как она не способна восстановить довольно большой недобор. В связи с этим законодатели разработали законопроект, имеющий прогрессивный многоступенчатый характер начисления сборов. В его основе заложены строго определённые нормативы, по которым будут определяться налоговые ставки. Затрагивать такое налогообложение будет подоходный налог граждан. Если углубиться в реальные числа модели, то можно увидеть, что предлагаемая система имеет довольно низкую стартовую ставку налога (5%). В какой-то мере это даже напоминает регрессию по сравнению с действующим режимом.

Разрабатываемая система пока не находит общего согласия законодателей, и поэтому отложена до лучших времён. Возможно, в связи с изменением экономической ситуации в стране такой законопроект получит свою путёвку в жизнь.

Налоговые системы служат для официального изъятия части дохода в пользу государственного бюджета. От того, насколько действующая модель вызывает доверие населения, зависит размер поступающих взносов. Регрессивное налогообложение зарекомендовало себя как стимулирующая модель легализации дохода, но тем не менее система создана для определённого экономического курса и не может применяться в условиях выхода из кризиса.

businessman.ru

Прогрессивная и регрессивная шкала налогов.

Прогрессивная и регрессивная шкала налогов.

Если взрослый человек не владеет элементарной математикой и не в состоянии осознать элементарные законы жизни, то это называется: слабоумием.

Когда народ выбирает слабоумных людей на руководящие посты в государстве, то это уже похоже на трагедию национального масштаба.

Что такое прогрессивная и регрессивная шкала налогов:

- Прогрессивная — с увеличением дохода, увеличивается и процент отчислений в виде налогов. К примеру если Вы зарабатываете 10 000 то должны заплатить 10% налогов, если 100 000 то скажем 15%, а если 1 000 000 то 20%. Такая шкала называется прогрессивной.

- Регрессивная — с увеличением дохода, процент снижается. Так с 10 000 надо заплатить 20%, с 100 000 — 15%, с 1 000 000 — 10%

- Плоская шкала налогов — это когда налоги для всех едины (Действует в нашей стране)

Думаю это понятно.

Законы:

- Как сказал великий человек: «Что поощряешь, то и имеешь».

- Государство заинтересованно собирать как можно больше налогов и элементарную математику не кто не отменял.

Давайте разберемся с «Что поощряешь то и имеешь»: налоговые послабления, снижение налогов или их отмена являются мерой поощрения к предпринимательской деятельности, тоесть поощрение деятельности с целью извлечения прибыли. Так таможенные акцизы на разнообразные товары сильно разнятся, поощряя ввозить в страну то, что ей действительно нужно вывозить то, что имеется в избытке.

Что поощряет прогрессивная шкала налогов? Правильно, она поощряет низкие заработки, поскольку чем меньше ты зарабатываешь, тем меньше процентов ты платишь. Чем меньше ты достиг в жизни, чем ниже образование, способности, а следовательно и доходы, тем лучше. Благо в нашей стране плоская шкала налогов, тоесть налоги одинаковы для всех.

А что если ввести регрессивную шкалу налогов? Скажем так:

- 10 000 — 40%,

- 30 000 — 30%,

- 50 000 — 25%,

- 100 000 — 20%,

- 1 000 000 — 15%.

Эта шкала жестко подталкивает к более высоким заработкам. Люди сами вытрясут из руководства все потроха, думаю что зарплаты в 10 000 просто перестанут существовать. А о каких «зарплатах в конверте» здесь вообще может идти речь, да самое время будет чуть-чуть завысить зарплату -)))

«Государство заинтересованно собирать как можно больше налогов», давайте просто посчитаем регрессивную шкалу налогов:

- 10 000 — 40% = 4 000

- 30 000 — 30% = 9 000

- 50 000 — 25% = 12 500

- 100 000 — 20% = 20 000

- 1 000 000 — 15% = 150 000

Вы понимаете, что в точном выражении (в итоговой цифре) человек зарабатывающий много вносит больший вклад (налогов) в государство, тоесть более ценен для государства, приносит больше пользы? И все это «несмотря» на регрессивную шкалу налогов.

Жерар Депардье абсолютно верно сказал, что принес значительно большую пользу государству (заплатил больше налогов в абсолютном выражении) чем среднестатистический гражданин.

Великобритания в 2009 году подняла налог на богатых сразу на 25% и получила результат: до поднятия налога в Великобритании было 16 000 супер богатых людей, через год их осталось 9 000, а в пересчете на абсолютные цифры, Великобритания тем самым сократила объем собираемых налогов. Где логика?

Где логика в том, что бы поощрять низкие заработки? Где логика в том, что бы создавать ситуацию при которой налоговые поступления сокращаются? Где логика в том, что бы богатым было «стыдно» за большие заработки? Где логика в том, что способных, образованных людей надо «пинать» и «порицать»? Мы к чему вообще стремимся? Мы что хотим достигнуть?

А теперь логика:

- Руководителей государства выбирает народ и если они хотят и дальше править, они обязаны делать так, как хочет народ.

- Нам 75 лет вбивали в голову, что быть состоятельным это плохо. Лозунг: «Отобрать у богатых и отдать бедным» очень заразителен, ведь для этого ни чего не надо делать, не надо работать, думать, учиться, просто грабь богатых, как все просто.

- Мне не важно как благополучно живу я, лишь бы сосед жил хуже.

- Анекдот «Звонок в дверь. Здравствуйте вы выиграли автомобиль ВАЗ 2105, поздравляем. Вау, спасибо! Скажите а где Ваш сосед? А Вам зачем? Он выиграл Мерседес! Идите вы в … и на …. мне ВАЗ, а соседу мерс, вы вообще ……»

- И вот рассказ моего друга: «Иду на работу с утра, на лавочке сидят люди и пьют пиво. Прихожу с работы ночью, сидят пьют пиво. И так каждый день. Купил себе новый автомобиль, подъезжаю к дому и слышу с лавочки: «Вот козел, наворовал бабла и разъезжает здесь на авто». На утро автомобиль был исцарапан.»

К сожалению, таких людей много и государственные руководители обязаны к ним прислушиваться, хотя на мой взгляд, слушать деградирующих людей, мягко говоря неправильно.

Что да как?

- На мой взгляд, надо дать возможность людям зарабатывать, поощрять их к более благополучной жизни, а иногда и жестко подталкивать к лучшему.

- Способные, богатые, образованные люди не должны восприниматься негативно, наоборот, это должно быть «модно», что бы и другие люди стремились к повышению уровня жизни.

- Стоит законодательно ограничить глобализацию, когда к примеру сетевая забегаловка вида Макдональдс приводит к банкротству пары десятков кафе, тоесть ограничить разрастание сетевых монстров.

- Ограничить вывоз капиталов за границу, здесь заработал — здесь и трать. Хочешь тратить за границей? Заплати дополнительный налог.

- Жестко контролировать объем доходов и расходов, капитал должен быть заработан честно.

- И пора уже понять, что богатый, состоятельный человек порождает вокруг себя благополучие, поскольку не только платит больше налогов, но и предоставляет работу другим людям, покупая дорогой автомобиль — опять платит налоги и дает работу людям на станциях тех обслуживания, мойках, заправках. Дача? Квартира?

Какая польза от человека зарабатывающего скажем 1 000 000 в мессяц?

- Думаю что дает работу около 5-10-ти сотрудникам.

- Платит налог (возьмем хотябы НДФЛ налог на доходы физ лиц 13%) что составляет 130 000 в месяц.

- Не стоит в очереди за всевозможными пособиями.

- Плевать хотел на «бесплатную» медицину, соц обеспечение, мнимальную зарплату и прочии проблемы.

Какова польза от человека зарабатывающего 30 000 в месяц?

- Налог НДФЛ 13% в сумме 3 900 который в итоге весь уходит на соц-выплаты.

Удачи Вам и благополучия!

rsg.ru

Что такое прогрессивные налоги и регрессивные налоги?

Поиск ЛекцийНалоги в пользу государства имеют целью поддержание его функционирования. Они идут на содержание госаппарата, вооруженных сил, здравоохранение, образование. Но так ли монолитен налог как кажется? Нет, существует довольно много его видов. Они объединены в два основных — это регрессивный налог и прогрессивный налог. Что они собой представляют и какая между ними разница — об этом и будет вестись речь в статье.

Что такое налог? Под налогом понимают обязательный индивидуально безвозмездный платеж, который взимается органами государственной власти с различных физических лиц и организаций для обеспечения деятельности муниципальных и державных образований. Они могут быть официальными или скрытыми, а взимание регулируется налоговым законодательством. Совокупность налогов, а также форм, методов и принципов их установления, отмены, изменения и контроля вместе формируют фискальную систему государства. Следует отличать их от сборов и пошлин, которые носят не безвозмездный характер, а необходимы, чтобы плательщики совершали определённые действия.

Какие виды налогов существуют?

Прогрессивный налог (будут рассмотрены не все, так как в реальности их краткое описание занимает несколько десятков книжных страниц).

1. Простой поразрядный.

2. Одноступенчатый.

3. Относительный поразрядный.

4. Многоступенчатый.

5. Линейный.

6. Комбинированный.

Что называют прогрессивным налогом? Данное налогообложение предусматривает увеличение ставки по мере роста доходов. В основном используется при работе с физическими лицами.

Простой поразрядный. Шкала совокупного дохода делится на отдельные разряды. Каждому из них соответствует определённый уровень: высший и низший. У каждого разряда есть определённая налоговая сумма, которую необходимо оплатить. Такая схема использовалась в тех государствах нового времени, где только вводился подоходный налог. Недостатком является скачкообразное изменение сумм, которые необходимо заплатить. Может быть такое, что владелец более высокого дохода после уплаты всех налогов остаётся с меньшим количеством денег, нежели получающий меньше.

Одноступенчатый. Имеет всего одну ставку. Также вводится необлагаемый минимум, с которого не собирается доход. Про саму налоговую ставку можно сказать, что она является фиксированной. Но в реальности увеличение эффективности растёт вместе с доходами, которые получают объекты. К тому же он показывает, сколько действительно взимается в качестве налога. Такая схема также часто называется сбором податей со скрытой прогрессией.

Относительный поразрядный. Такой вид прогрессии делит сумму дохода на разряды. Каждый их них определяется определённой ставкой, которая выражена в процентной форме и применяется ко всей базе. Внутри каждого разряда сохраняется пропорциональное обложение, но при переходе к следующему происходят скачки уровня налогов. Здесь также возможна ситуация, когда получатель большего дохода остается с меньшей суммой, чем тот, кто зарабатывает меньше.

Многоступенчатый. В этом случае весь доход делится на несколько ступеней, для каждой используется своя фиксированная налоговая ставка. Она обычно растёт вместе с каждой новой частью. Особенность такой системы в том, что она занимается исключительно теми суммами, которые выше определённого минимума.

Линейный. В данном случае налоговая ставка возрастает постепенно без скачков. Как правило, максимальное значение в процентном выражении может в несколько раз превышать начальный минимум.

Комбинированный. Весь доход делится на несколько частей. И к каждой из них применяется свой особенный тип налогообложения.

Что такое регрессивный налог? Как назвать случай, когда по мере увеличения дохода у налогоплательщика снижается ставка? Это называется регрессивный налог. Данный тип может применяться не только к юридическим, но и к физическим лицам. В таких случаях обычно доход делится на части, каждая их которых отдельно облагается. Так, он реализован в качества НДС или прямых фиксированных налогов. Но не путайте его со сборами. Помните: сказать, что государственная пошлина — это регрессивный налог, значит показать отсутствие знаний.

Эффективность системы

Под конец можно вынести резюме. Дело в том, что эффективная система налогообложения позволяет говорить о результативности функционирования государства с точки зрения обеспечения своих граждан свободой действий. Проводя определённые параллели с реальностью, можно сделать заключение, что регрессивный налог является довольно проблематичным для обществ, в которых значительное количество людей не получает необходимых для качественной жизни доходов. И он одновременно выгоден для небольшой группы населения, которая сконцентрировала у себя промышленные комплексы. Прогрессивное налогообложение в свою очередь является более выгодным для относительно равномерного распределения бремени содержания государства среди всех жителей. Поэтому к нему относятся прямые подати. В том числе и подоходный налог. Регрессивный тип налогообложения тоже может использоваться, но большинство стран себе такую роскошь позволить не могут.

Заключение

Но, в конце концов, каждое государство идет по своему пути, имея на выбор пропорциональный, регрессивный налог и прогрессивный налог. При этом может сложиться ситуация, когда есть выбор между разными системами сбора податей. Так, индивидуальные предприниматели могут облагаться единым налогом, который является частью пропорциональной системы. Тогда как для крупных предприятий используется прогрессивный подход.

Рекомендуемые страницы:

Поиск по сайту

poisk-ru.ru

Другие похожие работы, которые могут вас заинтересовать.вшм> | |||

| 3236. | Доклад | Процент как равновесная цена на рынке заемных средств. Ставка процента (номинальная и реальная) | 3.53 KB |

| Основные действующие лица на рынке заемных средств домашние хозяйства олицетворяют предложение ссудного капитала и предприниматели. Сберегаемые деньги которые домашние хозяйства готовы предоставить в кредит и являются предложением заемных средств спрос на которые предъявляют предприниматели или бизнес. Равновесная цена заемных средств выражается равновесной ставкой процента rE Выступая в роли равновесной цены на рынке заемных средств ставка процента приводит в соответствие планы домашних хозяйств на размеры текущего потребления. | |||

| 2977. | Доклад | Инфляция и безработица: краткосрочная кривая Филлипса | 10.2 KB |

| Для понижения БРБ проводятся бюджетные и денежнокредитные мероприятия которые стимулируют спрос. Норма БРБ снижается но возрастают темпы инфляции до U2. Стремление прва ценой инфл купить более низкий уровень БРБ можно считать успешным когда у хозяцств агентов удается создать тн ложные ожидания. | |||

| 2996. | Доклад | Измерение неравенства в распределении доходов: кривая Лоренца и коэффициент Джини | 23.81 KB |

| Речь идет о персональном распределении доходов. по 20 и совокупные доходы общества тоже по 20 то можем увидеть что линия исходящая из начала осей координат биссектриса дает нам представление о равном распределении доходов. Нр первые 20 населения получают 5 доходов 40 населения 15 60 населения 35 80 60 доходов и наконец 100 100 всех доходов. | |||

| 4922. | Курсовая | Налоговая система РФ | 63.6 KB |

| В современном обществе налоги являются основным источником доходов государства. Именно налоги лежат в основе доходной части бюджета любой развитой системы. Кроме фискальной функции налоги используются в качестве инструмента экономического воздействия государства на структуру и динамику общественного воспроизводства, на направления социально-экономического развития. | |||

| 9293. | Лекция | Налоговая система государства | 24.3 KB |

| Налоговая система государства План: Основные понятия налоговой системы Принципы построения системы Классификация налогов Основные понятия и определения системы Элементы налога Налоговая система страны совокупность норм правил законодательных актов на основе которых происходит: взимание налогов пошлин на территории данного государства; регулирование взаимоотношений и определение полномочий сторон участвующих в процессе налогообложения. Принципы налогообложения были разработаны и… | |||

| 5800. | Реферат | Банковская и налоговая системы США | 37.26 KB |

| Основы финансовой системы США. Постепенно складывавшаяся на протяжении несколько веков финансовая система США последние несколько десятилетий остается самой мощной в мире. Но несмотря на все высказывания именно американский доллар продолжает оставаться свободно обращающейся во всех странах резервной валютой а самые дорогие мировые компании все еще находятся в США. Финансовая система США сложна и многообразна состоит из множества государственных федеральных и иных органов власти и управления финансовых и административных ведомств… | |||

| 16086. | Контрольная | Бюджетно-налоговая (фискальная) политика | 412.39 KB |

| Государство устанавливая налоги стремится прежде всего обеспечить себе необходимую материальную базу для осуществления возложенных на него задач которые реализуются посредством налогово-бюджетной политики. Задачи налоговой политики сводятся к: обеспечению государства финансовыми ресурсами; созданию условий для регулирования хозяйства страны в целом; сглаживанию возникающего в процессе рыночных отношений неравенства в уровнях доходов населения. Стимулирующая и сдерживающая фискальная политика Инструменты фискальной политики… | |||

| 762. | Курсовая | Налоговая система РФ. Государственные доходы | 42.05 KB |

| Баланс интересов государства и предпринимательства актуален сегодня еще и потому, что в настоящее время наиболее остро встает проблема уклонения от налогов, распространение различных схем ухода от налогов. Необходимо отметить, что механизм взимания налогов также играет существенную роль при расчете налоговой нагрузки | |||

| 5282. | Курсовая | Налоговая система РФ и пути ее совершенствования | 30.26 KB |

| В рыночной экономике каждое государство широко использует налоги как регулятор некоторых отрицательных факторов рынка. В условиях перехода к экономическим способам управления быстро растет роль налогов как регулятора экономики поощрения и развития ведущих отраслей народного хозяйства через налоги государство может осуществлять качественную политику в развитии наукоемких производств и уничтожении убыточных предприятий. Эти законопроекты установили идущие в бюджетную систему налоги сборы пошлины и другие платежи определяют плательщиков… | |||

| 9247. | Лекция | Налоги и налогообложение | 20.3 KB |

| Налог – обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований. | |||

refleader.ru