что это такое, плюсы и минусы, отличия от tod и tom на простом примере

Приветствую! Думаю, самое время перейти к изучению спот-рынка, о котором я упомянул в прошлой статье. Давайте разберемся, что за зверь такой — спотовый рынок, как он устроен и чем полезен. Я непременно объясню на конкретном примере, как проводятся спотовые сделки. Что ж, приступим!

Виды рынков

В одной из статей я уже упоминал, что рынки, где торгуются активы, делятся на две категории:

- срочный;

- спотовый.

Давайте рассмотрим их подробнее.

Срочный

Срочный рынок — не значит быстрый. Он так назван от слова «срок», и это означает, что сделки на нем заключаются с отложенным сроком исполнения. Это удобно, когда покупателю нужно зафиксировать цену и обезопасить себя от ее роста, а продавцу — получить гарантию на сбыт товара.

Однако в настоящее время срочный рынок — спекулятивный, потому что трейдеры сообразили, что при отложенных поставках активы вообще можно не брать, зато открываются роскошные возможности для покупки и продажи производных активов, называемых деривативами. Теперь даже актив необязательно иметь в наличии, нужно только внести залог.

Спотовый

Вот спот-рынок — самый что ни на есть реальный. Сделки на нем заключаются именно с целью приобретения активов и с короткими сроками оплаты — от мгновенного перечисления денег до двух дней.

Чтобы понять, что такое спотовый рынок, стоит начать с рассмотрения механизма спот-сделки.

Что такое спот-сделка

Ее называют спот-контрактом (от англ. spot – «на месте»).

Вначале о том, что подразумевает собой слово «спот». Так принято называть форму расчетов при сделках, когда результат оплачивается незамедлительно. Никаких отсрочек, договоров по цене и допсоглашений. Получил товар — заплатил деньги. Стоимость, по которой происходит сделка, называется спот-ценой. Я полагаю, не осталось неясностей на тему, что такое спотовая цена. Это текущая стоимость актива на рынке.

Соответственно, при использовании спот-сделки товар (он же актив) должен быть в наличии, и эта черта отличает его от контрактов срочного рынка. Хотя все зависит от типа актива. Например, при валютных операциях тоже присутствует спекуляция, купленную валюту зачастую сразу продают. Поскольку в век высоких технологий операции и оплата происходят в электронном виде, то актив иногда не успевает побывать в руках у покупателя.

Спотовые цены — индикатор ситуации на торговой площадке, поэтому на них ориентируются участники не только спотового рынка, но и срочного.

Типы сделок — разница между ними

Хотя оплата по спот-операциям должна пройти мгновенно, есть такие виды, которые позволяют отложить платеж. Тогда дата, в которую перечисляются деньги за сделку, называется датой валютирования.

Возможны такие варианты оплаты:

- TOD. От английского «today» — сегодня. Оплату вносят в течение дня заключения сделки.

- TOM. От английского «tomorrow» — завтра. Платеж назначается на день, следующий за сделкой.

- SPT. Этот тип еще называют сделка спот или Т+2, что подразумевает оплату через два рабочих дня после заключения договора.

Для понимания — TOD дешевле TOM, который, в свою очередь, дешевле SPT. Разница между ними в том, что каждый последующий прибавляет к стоимости предыдущего размер ключевой ставки, поделенной на количество дней в году.

По той же причине фьючерсы стоят дороже спотовых сделок.

Особенности торговли на спот-рынке

Вы наверняка уже догадались, что спотовые торговые площадки относятся к спекулятивным. Поэтому для работы будьте готовы принимать на себя огромный риск.

Контракты на спот-рынке бывают поставочными (когда сделка завершается поставкой реального актива) и беспоставочными (в этом случае сделка заканчивается расчетами и актив не переходит в собственность покупателя). Например, торговля на валютном спотовом рынке чаще беспоставочная, и это понятно — в противном случае брокеры терпели бы убытки, а так они зарабатывают на спредах.

Как проходит сделка

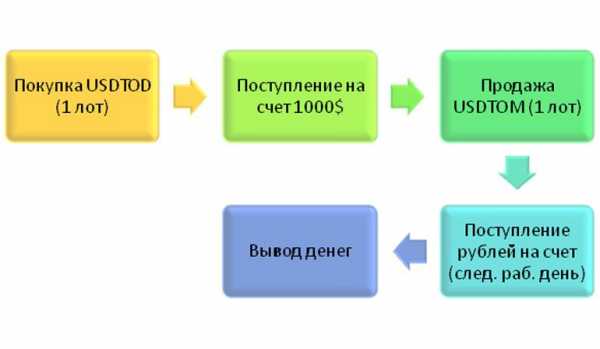

Выполняю обещание — привожу пример сделки спот для лучшего понимания, что это такое. Допустим, продажа валюты через валютную секцию биржи ММВБ, причем будем применять типы TOD и TOM, чтобы посмотреть, как на них можно заработать.

Итак, мы хотим купить 1000$ — 1 лот. Выставляем заявку на покупку (валютный спот) — лучше, если это будет TOD как быстрый и к тому же дешевый вариант. Сразу после исполнения контракта мы становимся обладателями указанной суммы валюты на счету. Ее можно выводить на расчетный счет и применять по назначению.

Однако есть второй вариант, который чаще используется на спот-рынке. Валюту можно перепродать с выгодой для себя. Для этого оставляем валюту на торговом счету и продаем с использованием TOM. После завершения сделки останется дождаться следующего дня на бирже, когда ТОМ превратится в ТОД и деньги упадут на счет, со спокойной совестью вывести получившуюся прибыль (если она, конечно, будет).

Плюсы и минусы

Плюсы спотового рынка:

- Дешевле относительно срочного.

- Волатилен, дает возможность хорошо заработать спекулянтам.

- Благодаря моментальному исполнению контрактов, имеет высокую ликвидность.

К минусам спота можно отнести:

- Большие кредитные плечи, что повышает риск.

- «Проскальзывание» цены на пиковой волатильности, что может принести большой убыток трейдеру.

- Рынок не регулируется государством, риски на плечах трейдера, да позволит мне читатель этот маленький каламбур.

Полезные статьи

Спот на Форекс

Практически весь Forex спотовый. Даже когда трейдер выставляет так называемый отложенный ордер (заявку на покупку/продажу по определенной цене), он исполняется сразу же, как только цена до него доходит.

На Форексе также используется спот-курс, смысл которого в том, что цена валюты одной страны выражается в денежных единицах другой. Курсы спот позволяют трейдерам торговать довольно экзотические типы валют.

Большим преимуществом работы на споте для форекс-трейдера является возможность заключать сделки как на покупку актива, так и на продажу. Таким образом создается больше вариантов для спекуляции на движениях цены. На Форексе обычно принято пользоваться огромными плечами (например, 1:400), но при этом отдавайте себе отчет в том, что риск «слить» депозит возрастает в геометрической прогрессии.

Дополнительно советую глянуть это «древнее» видео:

Отличия от своп

Своп-сделки проводятся, если трейдер не закрывает позиции внутри дня, а держит их несколько суток. Тогда при так называемом переходе через ночь брокером они и осуществляются. Суть операции такова: текущий спот продается и тут же заново покупается. Разница для трейдера при этой двойной процедуре может быть как положительная, так и отрицательная.

Ну вот, теперь и спотовый рынок стал ближе, не правда ли? Подведем итоги.

Заключение

Спот-рынок не место для спекуляций. Однако инвесторы стали активно использовать оба рынка для хеджирования (баланса) рисков. Например, один и тот же человек может купить акции на рынке спот и одновременно заключить контракт форвард на них же.

На спотовые цены ориентируется весь рынок, поэтому при работе с любыми видами активов их мониторят на регулярной основе.

До новых встреч и не забывайте подписываться на мой блог — впереди много интересной и полезной информации!

capitalgains.ru

Что такое спотовый рынок? Специфика и отличия от других рынков

Спотовый рынок – это экономическая площадка, на которой любые активы (валютные единицы, ценные бумаги, сырьевые ресурсы) покупаются и продаются исключительно за наличные, соблюдая условие быстрого предоставления. Все финансовые рынки, невзирая на их особенности, можно условно разграничить на две главные разновидности: срочный и спот рынок. Характеристики первого можно угадать уже по его наименованию: он подразумевает совершение согласованных двумя сторонами сделок в определенный компромиссный срок.

Вторая разновидность торговой площадки – рынок спот – в обиходе называется также наличным. Его главной спецификой является то, что сделка согласовывается на основе последней актуальной стоимости актива, которая зафиксировалась во время определения договорных условий. При этом, стоимость, которая может вероятно установиться в будущем при предоставлении данного актива, и ее возможные изменения в расчет не берутся.

Вторая разновидность торговой площадки – рынок спот – в обиходе называется также наличным. Его главной спецификой является то, что сделка согласовывается на основе последней актуальной стоимости актива, которая зафиксировалась во время определения договорных условий. При этом, стоимость, которая может вероятно установиться в будущем при предоставлении данного актива, и ее возможные изменения в расчет не берутся.

Рынок спот и его специфика

Спотовый рынок, в первую очередь, характеризуется следующими особенностями:

- Спотовый контракт и подтверждение покупки или продажи заключается и оплачивается в рамках 2-х рабочих дней недели;

- Формирование стоимости актива непосредственно связано с соотношением предложения и спроса на него;

- Уровень волатильности значительно превышает показатели срочного рынка;

- Процентная ставка на цену активов не предусматривается;

- Котировки валютного курса зафиксированы и унифицированы;

- Множество транзакций производится с помощью современных автоматизированных компьютерных систем.

Сходства между спот рынком и срочным рынком

И первый, и второй вариант имеют ряд общих свойств, среди которых, в первую очередь, стоит выделить базирование на фундаментальных экономических основах. Оба рынка руководствуются едиными концепциями образования цены и правилами конкуренции. Также в законодательной плоскости они регулируются теми же нормативно-правовыми актами.

Отличия срочного рынка и рынка спот

Срочный рынок характерен тем, что на нем функционируют не какие-либо активы, а право собственности на них и совокупность обязательств между партнерами. При этом очень часто в ходе составления фьючерсного договора наступает не полное владение активом, а только лишь право обладания им по окончанию указанного в контракте срока.

Спот рынок предусматривает функционирование исключительно настоящих активов, которые немедленно предоставляются в пользование. В то же время, у трейдеров на срочном рынке есть возможность пользоваться как фьючерсными контрактами, так и опционами или другими финансовыми инструментами.

Вконтакте

Google+

Одноклассники

LiveJournal

Мой мир

everythingis-ok.ru

Что такое спотовый рынок? | Курсы и котировки

Спотовый рынок — это рынок, на котором действуют специальные условия расчетов между участниками сделки. Такие сделки называются спотовыми (spot). Главная отличительная особенность таких сделок — в том, что новые права собственности возникают мгновенно, в тот же момент, что и была заключена сделка. Иначе говоря, покупатель мгновенно получает запрошенный товар, а продавец мгновенно получает платеж.

Рынок считается спотовым, если соблюдается это главное условие — одновременность совершения сделки, возникновения права собственности покупателя на товар, а продавца — на денежные средства.

Спотовыми рынками являются рынок акций, облигаций, а также мировые рынки драгоценных металлов и другого сырья. В то же время эти рынки могут быть и срочными (противоположность спотовым) — все зависит от типа контрактов, которые на них заключаются. Собственно, мировые рынки в реальности представляют собой взаимосвязанную систему рынков обоих типов, а разделение вводится больше для удобства. Один и тот же инвестор может купить акции как сразу (спотовая сделка), так и заключить форвардный контракт, согласно которому он купит через месяц те же акции по такой-то цене.

Как несложно заметить, в отношении spot-сделок необязательна реальная поставка того или иного товара покупателю. Например, рынок FOREX, безусловно, спотовый. Но если трейдер, используя торговое плечо, покупает, например, 10000000 иен, это отнюдь не значит, что ему через секунду доставят на дом несколько грузовиков валюты. Стандартное правило — товар может быть доставлен в течение 2 суток, однако огромное большинство таких сделок проходит «виртуально», меняются только записи в электронных базах данных, что и обеспечивает истинную моментальность.

Важно понимать, что цены на спотовом рынке отражают наиболее реальную, актуальную ситуацию. Отслеживая их движение, можно гораздо быстрее (хотя и с большим риском ложных оценок), понять главные тенденции, существующие на торговых площадках.

Эти цены в случае драгметаллов нужно отличать от фиксированных цен (см. подробнее — цены, объявленные ЦБ РФ на платину, серебро, палладий), а в случае акций — от цен закрытия торгов. Эти показатели, в свою очередь, гораздо удобнее использовать в качестве исходных данных для длительного, долгосрочного анализа ситуации и долговременного же прогнозирования.

kurs-kotirovka.ru

Спотовая цена и цена на срочном рынке — в чем разница?

Любой рынок, будь то фондовый, товарный или валютный, можно подразделить на спотовый и срочный. Соответственно, на первом действует спотовая цена, а на втором цена по срочным контрактам. В чем между ними различие? Как функционирует спотовый и срочный рынок? Какое отношение имеют эти цены к рынку Форекс?

Спотовая цена на рынке — что это такое?

Спотовым рынком считается рынок, на котором сделки осуществляются в текущий момент времени без каких-либо предварительных договоренностей. При этом поставка купленного товара осуществляется максимум в течение 2-х банковских дней. Спотовая цена — это стоимость актива, которая установилась на момент заключения текущей сделки. Другими словами, покупатель передает деньги продавцу, последний поставляет товар (на валютном рынке это будет валюта) в течение двух дней.

Существует несколько разновидностей спотовых цен. Они классифицируются в зависимости от момента выполнения обязательств по поставке. Цена TOD (производная от слова Today, то есть сегодня) предполагает, что обмен «Деньги-товар» произойдет сегодня же. Если поставка предполагается завтра, значит на рынке действует цена TOM от слова Tomorrow. Цена Spot говорит о поставке не позднее двух банковских дней после заключения договора.

Спотовый рынок — это рынок немедленного наличного обмена. Спрос удовлетворяется предложением, продавец встречается с покупателем и товар переходит от одного владельца к другому.

Спот и Форекс — что общего?

Инструментами, которые продаются по спотовым ценам, могут быть такие финансовые активы, как акции, облигации, товары или валюта, то есть то, чем обычно торгуют на реальных биржах. С целью заработка на колебаниях цен на определенные товары были введены контракты на разницу или CFD, которые активно предлагают российские брокеры в ассортименте своих услуг. Что они собой представляют?

По сути, CFD — это единственный инструмент спотового рынка, который используется на рынке Форекс. Цена контракта изменяется точно так же, как и цена основного актива. Например, если цена пшеницы на бирже выросла до определенной отметки, до этого же уровня и выросла цена контракта на разницу.

CFD были искусственно введены на рынок именно для того, чтобы клиенты брокерских компаний могли получать выгоду от спекуляций акциями, облигациями, товарами. Брокерские компании, участники рынка Форекс, не имеют права предоставлять трейдерам возможность прямой торговли акциями и другими фондовыми инструментами. Контракты на разницу позволили обойти этот нюанс и были созданы именно для биржевых спекулянтов. CFD — это то общее, что объединяет внебиржевой рынок форекс и спотовый рынок. Сделки по контрактам на разницу заключаются по принципу «здесь и сейчас», а их реализация происходит по спотовой цене.

Торговля контрактами на разницу осуществляется в торговом терминале МетаТрейдер 4 или любом другом, который представлен у брокера. Список с доступными активами для торговли указан в общем перечне. Например, в компании Forex4You, он выглядит следующим образом.

Код инструмента указан после решетки. Если подвести курсор ближе, вы увидите полное название символа. В примере, изображенном выше, вы можете видеть график акций компании Apple. Любой клиент компании Forex4You может заработать на колебаниях ее курса без фактической покупки с переходом прав собственности и прочих процедур, сопряженных с этим. Конечно, на дивиденды трейдеры рынка Форекс также могут не рассчитывать, но здесь на них ставка не делалась изначально.

Купить или продать контракт на разницу по спотовой цене можно в то время, в которое торгуется основной актив на бирже. В данном примере акции корпорации Apple доступны для открытия сделок с 15.30 до 20.30 часов по времени торговой платформы брокера.

Особенности срочного рынка

На срочном рынке сделки заключаются с отсрочкой по времени до года. Покупатель и продавец договариваются о поставке сейчас, а происходит она через определенное время в назначенную дату. На срочном рынке торгуют фьючерсами и опционами. То есть, не самими финансовыми активами, а их производными — правами и обязательствами на покупку или продажу какого-либо инструмента.

Так, если вы приобретаете фьючерс на валюту евро-доллар, у вас появляется обязательство на покупку актива по истечению срока. В этом состоит главное отличие спотовой цены (текущей) от цен по срочным контрактам. Торговать опционами и фьючерсами на спотовом рынке нельзя, поскольку сделка не может быть осуществлена в такой короткий период.

В случае с опционами у вас появляется право на приобретение или продажу актива в будущем. Следует отметить, что этим правом вы можете не воспользоваться, если на тот момент цена вас не будет удовлетворять. Премию, которую вы заплатите продавцу за контракт, вам возвращать не будут. Она и является той самой платой за возможность купить финансовый актив по зафиксированной сегодня цене в будущем.

На срочном рынке опционы и фьючерсы в основном приобретают производители, импортеры или экспортеры, крупные хедж-фонды для страхования валютных рисков. Также производные финансовых инструментов используются некоторыми трейдерами для хеджирования рисков. Для этого они покупают один актив по спотовой цене и покупают опцион на продажу этого же актива на срочном рынке. Сделка на споте закрывается одновременно со сроком истечения опциона.

Если сделка на спотовом рынке принесла ожидаемые положительные результаты, а к моменту экспирации опциона право продать валюту по заявленной цене в прошлом принесет трейдеру убыток, то он им просто не воспользуется. Заработает трейдер в таком случае, конечно, меньше, поскольку заплатит премию продавцу за покупку опциона.

В основном понятие спотовых цен присуще фондовому, товарному и валютному рынку. В узких кругах трейдеров рынок Форекс также называют спотовым, поскольку сделки осуществляются мгновенно. Если брокер работает по технологии ECN, схема работы очень похожа на функционирование спотового рынка. Тем не менее, не стоит забывать, что рынок Форекс все-таки является внебиржевым.

Помним, что прибыльность торговли очень сильно зависит от выбранного вами брокера!

Источник: https://forex-invest.tv

(При перепечатке статьи, активная ссылка на источник ОБЯЗАТЕЛЬНА)

forex-invest.tv

Торговля «бумажным» газом: как работает спотовый рынок «голубого топлива»

Ознакомившись с объемами имеющихся на территории европейских государств подземных хранилищ газа («Как хранят природный газ и почему литовский терминал СПГ нерентабелен»), мы можем увидеть логику развития спотовых сделок на рынке газа. Само слово «спот» — транскрипция английского spot («сделка»), и использовалось оно традиционно на биржевых торгах валютами. Основная особенность спотовых сделок — то, что срок оплаты по ним не превышает два-три дня, в отличие от сделок форвардных, в которых срок оплаты более продолжителен. На рынке природного газа аналог форвардных сделок — долгосрочные контракты, традиционные для Европы предыдущих 50 лет развития этого рынка.

Пионером спотовых сделок с газом стала Великобритания — страна с самым большим в Европе объемом ПХГ. Говоря языком экономистов, первая спотовая площадка сформировалась в районе с высокой концентрацией продавцов и покупателей газа. В Англии такими торговыми центрами стали береговые терминалы Фергюс и Бэктон — они расположены на входе в основную газотранспортную систему, сюда доставлялся газ с месторождений Северного моря. Формирование спотового рынка первоначально происходило стихийно, государства и ЕС подключились к этому процессу значительно позже. Логика тут была приблизительно такой: потребители газа подписывали с поставщиками долгосрочные контракты, дополняя их договорами о хранении газа в ПХГ. На территории Великобритании количество ПХГ, по сравнению с их общим объемом хранения, невелико — потребителям удобно было физически оставлять газ на месте. В результате в одном ПХГ одновременно хранились объемы газа, «расписанные» по нескольким потребителям.

Рассчитать объем газа, который будет использован в течение календарного года, не так просто: зима может оказаться холоднее или теплее среднегодовых показателей, кто-то из крупных потребителей может модернизировать оборудование до более энергоэффективного и так далее. В результате у части владельцев распределительных сетей образовывались объемы газа, которые им просто некуда было деть, а желание платить за хранение того, что тебе не требуется, естественным назвать нельзя.

Простая мысль — надо продать эти излишки, пусть даже по ценам ниже, чем в долгосрочных контрактах, лишь бы не платить за хранение. Чем больше было ошибок в расчетах необходимых объемов газа в долгосрочных контрактах, тем больше становился объем спотовых сделок, тем оживленнее становились спекуляции. Ошибки приводили не только к накоплению излишков газа, но и к тому, что в моменты пикового спроса (к примеру, при внезапном похолодании) газа, наоборот, не хватало. И в таких случаях действия игроков на газовом рынке предсказать несложно: можно рискнуть и в летнее время преднамеренно выбрать весь объем законтрактованного газа, придержать излишки и продать их в тот момент, когда резко повысится спрос и, следовательно, цены. К 1996 году сформировался единый для всей Великобритании условный торговый пункт — NBP, Национальный балансирующий пункт.

С 2003 года стали подтягиваться и другие страны — количество спотовых площадок сейчас достаточно велико. Zeebrugge в Бельгии, TTF в Голландии, PEG во Франции, PSV в Италии, NCG и Gaspool в Германии, CEGH в Австрии, CDG в Испании — вот наиболее крупные из них. В тесной связи с этими хабами работают газовые биржи: ICE/APX в Лондоне, Powernext в Париже, APX/NP‑Endex в Амстердаме и EEX в Лейпциге.

При этом развитие спотовой торговли идет крайне неравномерно по регионам Европы — это зависит от объема действующих долгосрочных контрактов и степени монополизации рынка. Если в Северо-Западной Европе («старые» члены ЕС, Норвегия, Швейцария) конкуренция «газ — газ» уже стала основой ценообразования, то в Юго-Восточной Европе и Средиземноморье эта система находится на стадии становления.

Чтобы понять, как работает спотовый рынок, рассмотрим, как обстоят дела на NBP: до самого последнего времени именно он оставался «законодателем моды». NBP — инструмент ежесуточной балансировки объемов газа в ходе работы рынка внебиржевых операций, в процессе которой пользователи услуг газотранспортной системы и компания National Grid Gas могут выставлять заявки и делать запросы, а также осуществлять продажи и покупки газа в сети.

Да, именно так: при наличии множества покупателей поставщик остается единственным, но Евросоюз настойчиво пропагандирует миф о том, что спотовая торговля газом является идеальным примером рыночной экономики в действии, идеологически превосходя «нерыночные поставки “Газпрома”».

Большая часть сделок в NBP приходится на поставки газа по магистральному газопроводу «Интерконнектор», связывающему Англию и Бельгию. «Интерконнектор» оборудован компрессорными станциями на обоих берегах, что позволяет перекачивать газ в обоих направлениях. Естественно, что хронологически второй спотовой площадкой в Европе стала Зеебрюгге — она находится на втором берегу. Еврокомиссия очень любит говорить о том, что спотовые рынки очень точно коррелируют друг с другом по всей Европе, но реальность выглядит иначе. На «Интерконнекторе» время от времени происходят технические неполадки, и за то время, пока он простаивает, ценовые показатели NBP резко отрываются от цен в Зеебрюгге.

Кто бы что ни говорил, но на спотовый рынок по-прежнему поступают только те объемы газа, которые по разным причинам стали «лишними» в долгосрочных контрактах.

Рост объема спотового рынка становится всё более спекулятивным: торгуют не физическим газом, а «бумажным», объемы которого многократно выше. Это самые обычные биржевые спекуляции: один и тот же объем физического газа многократно «проходит по рукам».

Например, в 2010 году на NBP было продано 106,7 млрд кубометров физического газа, а объем торгов при этом составил 1 237 млрд кубометров; в том же году в Зеебрюгге продали 12,9 млрд кубометров физического газа при объеме торгов 65,2 млрд кубометров. Но в пропагандистских целях, для оказания давления на стратегических поставщиков статистика использует именно объемы торгов.

Коренной перелом в ценообразовании газа произошел в 2009–2010 годах — именно тогда объемы торгов на спотовых площадках росли самыми высокими темпами. Причина — экономический кризис: тогда объемы промышленного производства и потребления природного газа сокращались, на рынке возник избыток предложения. Именно после этого российскому «Газпрому», алжирскому Sonatrach и норвежскому Statoil (основные поставщики газа в ЕС из-за его пределов) стали навязывать спотовые цены в качестве ориентира.

Еще раз: объемы «бумажной» торговли между монопольными поставщиками и многочисленными покупателями, объединенные с растущими объемами такой же «бумажной» торговли между газовыми хабами, между биржами и хабами, выставляются в качестве основного фактора для ценообразования физического газа, в качестве «единственно верного ориентира» для «Газпрома».В чистом виде выделить объемы спотовых торгов физическим газом непросто; по косвенным оценкам, в 2009–2010 годах таким образом было куплено порядка 40% от всего объема газа на европейском рынке, после чего спотовая доля стала снижаться. Связано это с растущим спросом на газ: восстанавливается промышленность, как выглядит зимняя погода в Европе в последние два года — тоже не секрет. Есть и еще несколько факторов, которые, несмотря на словесные интервенции, помогают превалировать на рынке традиционным долгосрочным контрактам между неевропейскими поставщиками и европейскими компаниями-потребителями. Главный среди этих факторов — стабильное снижение объемов добычи природного газа на европейских месторождениях, особенно на шельфе Северного моря.

Подписывайтесь на Балтологию в Telegram и присоединяйтесь к нам в Facebook!

www.rubaltic.ru

27 Спотовый и срочный рынки

В современных условиях широкое распространение получили спотовый и срочный рынки. В начале 1994 г. общая стоимость (считая по номиналу) производных финансовых активов на срочном рынке превысила 12 трлн долл., что в два раза больше ВНП США. (Буренин. А. Н. Рынки производных финансовых инструментов. М.: ИНФА, 1996. С. 13). Эти виды рынков тесно связаны между собой. Спотовый рынок определил появление срочного.

Спотовый рынок — это разновидность рынка, на котором осуществляется торговля реальными товарами с немедленной доставкой.

Срочный рынок — это рынок срочных контрактов, т. е. соглашения контрагентов о будущей поставке активов в виде материальных ценностей, товаров, ценных бумаг в установленный срок на согласованных условиях.

На спотовом рынке участвуют хеджеры и торговцы. Спрос и предложение формируются за счет товаров, которые не предназначены для хранения.

Хеджеры, осуществляющие сделки по продаже или покупке контрактов, могут продать товар в настоящий момент или продать срочный контракт и хранить товар. Хеджеры фактически формируют на спотовом рынке предложение контрактов, осуществляя тем самым страхование от возможных потерь при колебании цен на те или иные товары.

Торговцы формируют запасы товаров относительно ожидаемой цены спот. Действия торговцев определяются текущей и ожидаемой ценой спота на срочном рынке, выполнение срочных контрактов осуществляется в виде форвардных, фьючерсных и опционных контрактов.

Форвардный контракт — это соглашение между контрагентами о будущей поставке предмета контракта, которое заключается вне биржи. Исполнение контракта осуществляется в соответствии с данными условиями в назначенные сроки. Предметом соглашения могут выступать различные активы — товары, акции, облигации, валюта и т. д.

Условие форвардного контракта, как правило, содержит какую-либо одну фиксированную дату поставки.

Данный вид контракта не может быть ликвидирован досрочно одной из сторон офсетной сделки, кроме как путем осуществления противоположной сделки, когда продавец может купить, а покупатель продать контракт.

Фьючерсный контракт — это соглашение о будущей поставке предмета контракта. Фьючерсный контракт отличается от форвардного рядом особенностей. Фьючерсный контракт заключается только на бирже. Биржа сама разрабатывает его условия.

Предметом контракта могут выступать материальные активы — бензин, золото, пшеница и финансовые инструменты — валюта, ценные бумаги, фондовые индексы.

Исполнение фьючерсных контрактов гарантируется расчетной палатой биржи посредством взимания залогов с участников торгов под открытие позиций.

Закрытие позиций происходит путем совершения офсетной сделки, после которой участник фьючерсной торговли больше не несет обязательств исполнения контрактов, а перекладывает их на нового контрагента.

Опционные контракты. Опцион — это двухсторонний договор о передаче права на покупку или продажу определенного базисного актива по определенной цене в определенное время. В контракте участвуют две стороны: покупатель опциона — сторона, приобретающая право на покупку или продажу актива, и продавец — сторона, предоставляющая право поставить или принять актив по требованию покупателя. За полученное право покупатель опциона уплачивает продавцу некоторое вознаграждение, называемое премией.

С точки зрения сроков исполнения опционы подразделяются на два типа: американские, европейские. Американские опционы могут быть исполнены в любой день до срока окончания контракта. Европейские — только в день исполнения контракта.

Большая часть контрактов, заключаемых в мировой практике, является американскими опционами. Характерные различия форвардов, фьючерсов и опционов приведены в табл. 6.1.

Впервые исследование сущности срочного рынка, определение срочной цены и ее соотношение по спотовой осуществил Дж. Кейнс. Он установил, что для производителя, который собирается выпускать товар в будущем, главную роль играет срочная цена. Она позволяет производителю определять масштабы своих операций в будущем, избегать ценового риска путем реализации товара на срок до того момента, как он его произведет. Кейнс обосновал различные соотношения, в которых могут находиться спотовая и срочная цены. Он доказал, что если на спотовом рынке излишка товарных запасов нет, то спотовая цена превышает срочную; при наличии такового избытка — срочная цена превышает спотовую.

В целом Дж. Кейнс сделал вывод, что срочный рынок оказывает стабилизирующее воздействие на финансовое положение субъектов рыночной экономики.

studfiles.net

Что такое спотовый рынок — Примеры спотового рынка

Спотовый рынок может быть определен как фондовый рынок, где товары и другие активы, покупаются и продаются за наличные деньги и должны быть доставлены немедленно или в течение короткого промежутка времени. Покупки оплачиваются наличными деньгами по текущим ценам, установленным на рынке, вместо того, чтобы использовать цену на момент доставки.

Некоторыми примерами товаров являются драгоценные металлы, такие как золото, серебро и платина, нефть, природный газ, зерно, мясо и электричество. В настоящее время термин товар используется гораздо шире, чем раньше. Сырьевые товары стандартизированы и должны отвечать определенным требованиям для продажи на спотовом рынке.

Спотовый рынок не является специфическим местом, потому что он не имеет фиксированного местоположения. Это распределенный рынок, образованный большим количеством крупных и малых участников со всего мира. В некоторых случаях, таких как forex, спот-рынок может иметь глобальный охват. В общем, участники каждого из этих рынков разделяют набор правил и стандартов, которые определяют, как вести торговлю друг с другом, с активами и инструментами, предлагаемыми рынком. Эти правила могут включать, например, максимальный и минимальный размер транзакции. В зависимости от организации спотовый рынок может быть двух типов:

Организованный и централизованный рынок, посвященный прямым сделкам с различными активами и финансовыми инструментами, такими как акции (фондовые биржи), валюты, сырье и другие, которые обсуждаются в соответствии с определенными правилами и стандартами.

Внебиржевой рынок (Over-The-Counter), в котором операции основаны на контрактах, заключенных непосредственно между двумя сторонами и не попадают под действие правил централизованного рынка и регулируются как в случае фондового рынка. Условия договора согласовываются между сторонами и могут или не могут быть стандартизированы. Кроме того, также может случиться так, что цена, на основе которой осуществляется согласование, не публикуется. Через внебиржевые рынки стороны торговли могут осуществлять операции, условия которых адаптированы к их конкретным потребностям, однако риск дефолта одной из сторон больше.

Иными словами, спотовые рынки могут работать везде, где есть необходимая инфраструктура для осуществления сделок.

Примеры спотового рынка

- Spot forex: спотовый валютный рынок накладывает двухдневный период доставки, первоначально из-за времени, которое может потребоваться, чтобы перевести деньги из одного банка в другой. Большинство спекулятивных сделок на рынке Форекс малых и средних инвесторов осуществляется через онлайн-торговую платформу брокеров forex. Сделки, осуществляемые основными участниками рынка, осуществляются через крупные банки и другие финансовые учреждения, способные перемещать крупные суммы денег.

- Рынки драгоценных металлов: основные драгоценные металлы, такие как золото, серебро, платина и палладий, имеют крупные и важные спотовые рынки, где эти сырьевые товары ежедневно торгуются большими объемами. Эти рынки характеризуются высокой динамичностью и изменчивостью, поскольку спрос и предложение, а также различные фундаментальные факторы могут существенно повлиять на движение цен. Большая часть спотовых сделок с драгоценными металлами производится против доллара США, однако каждый день спотовый рынок драгоценных металлов, в котором они котируются против евро, растет больше. Наиболее важными спотовыми рынками для драгоценных металлов являются золото (XAU/USD) и серебро (XAG/USD).

- Рынок спотовой энергии: энергетический рынок позволяет производителям энергоносителей немедленно размещать свою продукцию среди доступных покупателей, предлагать цены в миллисекундах и продавать продукт покупателю через несколько минут. Эти рынки привлекают многих спекулянтов, поскольку цены обнародуются сразу же после совершения транзакций. Они могут управляться частным образом или контролироваться государственными учреждениями или промышленными организациями.

Рынок forex

В настоящее время, без сомнения, крупнейшим спотовым рынком во всем мире является валютный рынок forex, который на самом деле является крупнейшим финансовым рынком по сравнению с любым другим. На этом рынке выполняется одновременный обмен валюты одной страны на валюту другой, такой как евро за доллары, доллары за иену, доллары за фунт стерлингов и т. д. Способ, которым этот рынок работает, это торговля валютными парами, такими как EUR/USD (евро по отношению к доллару США), сформированная базовой валютой и контрагентом или валютой котировки.

После пары EUR/USD другой валютной парой, довольно распространенной на рынке Форекс, является GBP/USD (стерлинг по отношению к доллару США). В этом случае, если GBP увеличивает свою цену по отношению к доллару США (он укрепляется), то трейдер покупает ее с надеждой на то, что цена продолжит расти. Напротив, если GBP ослабляется против доллара США (или, другими словами, доллар укрепляется против GBP), то продает. Наибольшей выгодой для рынка Форекс является его высокий уровень ликвидности, который позволяет трейдеру войти и выйти на рынок очень быстро.

Торговлю на forex, можно определить как одно из основных средств, используемых в настоящее время для торговли валютой по всему миру. На валютном рынке различные брокеры, осуществляющие операции купли-продажи для своих клиентов, указывают покупку и ставку продажи, первая из которых является ценой, по которой брокер готов покупать иностранную валюту, а второй ценой, на которую он готов продать. На этом финансовом рынке разница между ставкой покупки и ставкой продажи называется маржей или спрэдом и составляет значительную часть прибыли брокера.

Спекуляция на спотовом рынке

Спекуляция – это открытие позиций на рынке с целью получения прибыли, полученной от изменений в цене активов, с которыми она торгуется. В случае с Форекс спекулянт покупает определенную валюту (длинную позицию), если он считает, что цена этого актива повысится по отношению к другому и продает валюту (короткая позиция), если он думает, что цена ее снизится в отношении другой валюты (помните, что валюты торгуются парами). Помимо спотового рынка для валют, рынок опционов и фьючерсов также дает инвесторам хорошие возможности получать прибыль за счет спекуляций. В настоящее время спекуляция является основной деятельностью большинства торговцев, занимающихся торговлей валютой. По большей части спекулятивные транзакции совершаются банковскими и небанковскими агентами в качестве вторичной деятельности для получения прибыли.

v-biznes.com