3.8 Состав и структура пассива баланса.

Бухгалтерский баланс – это свод информации о стоимости имущества и обязательствах организации, представленный в табличной форме. Баланс состоит двух разделов Актива и Пассива. Актив всегда должен быть равен Пассиву, именно поэтому форма отчет носит название Баланс.

Бухгалтерский баланс – важнейшая форма бухгалтерской отчетности (форма №1), по которой можно судить о финансовом состоянии предприятия, о том, каким имуществом оно обладает и сколько имеет долгов. Бухгалтерский баланс содержит данные по состоянию на определенную дату (как правило, конец года или квартала)

Пассив баланса – это часть бухгалтерского баланса предприятия, отражающая источники получения средств предприятием в денежном выражении, их состав и происхождение. Таким образом, в пассиве баланса отражаются источники финансирования.

Пассив баланса делится на три раздела: капитал и резервы, долгосрочные обязательства, краткосрочные обязательства. Капитал и резервы к ним относятся:

Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)

Переоценка внеоборотных активов

Добавочный капитал (без переоценки)

Резервный капитал

Нераспределенная прибыль (непокрытый убыток)

В раздел пассива баланса «долгосрочные обязательства» входят долги предприятия, которые необходимо вернуть в срок более одного года. К ним относятся:

Заемные средства

Отложенные налоговые обязательства

Оценочные обязательства

Прочие обязательства

В раздел пассива баланса «краткосрочные обязательства» входят долги предприятия, которые необходимо вернуть в срок менее одного года. К ним относятся:

Заемные средства

Кредиторская задолженность

Доходы будущих периодов

Оценочные обязательства

Прочие обязательства

По степени принадлежности используемый капитал подразделяется на собственный (III раздел баланса) и заемный (IV и V разделы баланса).

По продолжительности использования различают капитал долгосрочный постоянный (перманентный) — III и IV разделы баланса и краткосрочный — V раздел баланса. Структура пассива баланса приведена на рис. 2.

Рис. 2. Схема структуры пассива баланса

Необходимость в собственном капитале обусловлена требованиями самофинансирования предприятий. Собственный капитал является основой независимости предприятия. Однако нужно учитывать, что финансирование деятельности предприятия только за счет собственных средств не всегда выгодно для него, особенно в тех случаях, когда производство носит сезонный характер. Тогда в отдельные периоды будут накапливаться большие средства на счетах в банке, а в другие периоды их будет недоставать. Кроме того, следует иметь в виду, что если цены на финансовые ресурсы невысокие, а предприятие может обеспечить более высокий уровень отдачи на вложенный капитал, чем платит за кредитные ресурсы, то, привлекая заемные средства, оно может повысить рентабельность собственного капитала.

В то же время если средства предприятия созданы в основном за счет краткосрочных обязательств, то его финансовое положение будет неустойчивым, так как с капиталами краткосрочного использования необходима постоянная оперативная работа, направленная на контроль за их своевременным возвратом и привлечение в оборот на непродолжительное время других капиталов.

Следовательно, от того, насколько оптимально соотношение собственного и заемного капитала, во многом зависит финансовое положение предприятия

studfiles.netПонятие и структура пассива бхгалтерского баланса

К примеру, автоматически используют специальную программу, благодаря чему получают все базовые коэффициенты, которые характеризуют финансовое здоровье организации. Что такое пассив в балансе? Данные, которые приводят в пассиве баланса, дают возможность выяснить следующие вопросы:

- Какие изменения произошли в рамках собственного, а кроме того, заемного капитала.

- Сколько было привлечено в оборот компании долгосрочных, а кроме того, краткосрочных средств.

- Откуда появились средства, которые направлены на формирование имущества компании. Пассив баланса предприятия может постоянно меняться.

Финансовое состояние учреждения во многом зависит от того, какими средствами она обладает в своем распоряжении и куда они были вложены. Потребность в наличии собственного капитала обусловливается требованиями самофинансирования учреждений.

Введение

Бухгалтерский баланс является основным источником информациидля различных пользователей. Он знакомит собственников, менеджеров и других лиц, связанных с управлением имуществом, с состоянием предприятия.

Бухгалтерский баланс показывает, чем владеет собственник, каков в количественном и качественном отношении запас материальных средств, как он используется и кто принимал участие в создании этого запаса. По бухгалтерскому балансу можно определить взятые предприятием на себя обязательства перед акционерами, инвесторами, кредиторами, покупателями, продавцами и другими субъектами; угрожают ли предприятию финансовые затруднения.

Данные бухгалтерского баланса широко используются налоговыми инспекцией и полицией, кредитными учреждениями, органами статистики и другими пользователями. назад

- Структура бухгалтерского баланса

По своему строению баланс имеет вид двусторонней таблицы.

Сущность пассива бухгалтерского баланса

Эта величина рассматривается как обязательства за полученные ценности или ресурсы. Обязательства признаются в бухгалтерском балансе тогда, когда в результате исполнения соответствующего требования существует вероятность оттока хозяйственных средств, способного принести организации экономические выгоды, и когда величина этих выгод может быть измерена с достаточной степенью надежности.

ВажноВ свою очередь, обязательства группируются по субъектам на обязательства, возникающие перед: · собственниками за счет первоначального взноса в уставный капитал и за счет последующего отчисления от прибыли в собственный капитал; · сторонними юридическими и физическими лицами в результате получения заемных средств (привлеченный капитал) — кредитов, займов и кредиторской задолженности. Типовая структура бухгалтерского баланса содержит следующие числовые показатели.

Актив. Раздел 1. Внеоборотные активы. 1.

3.8 состав и структура пассива баланса.

ИнфоОстаточная стоимость данной группы активов определяется как разность между первоначальной (восстановительной) стоимостью и величиной начисленного износа. Также оцениваются статьи группы «Основные средства» за исключением статьи «Земельные участки».

Износ по этому виду активов не начисляется. В балансе все основные средства и нематериальные активы представлены в одном разделе, независимо от сферы эксплуатации. По статьям группы «Финансовые вложения» отражаются вложения денежных средств и другого имущества в другие хозяйственные органы на срок более одного года; по статье «Капитальные вложения» – фактические затраты в незавершенном строительстве.

В разделе IIактива баланса «Оборотные активы» отражаются не текущие активы несколькими группами. В группе «Запасы» отдельными статьями представлены оборотные активы сферы производства.

Бухгалтерский баланс, его структура и виды

ВниманиеАктивы являются реально существующими объектами и предметами, например, речь идет о документах, материальных ценностях и так далее. Сумму пассивов, которые являются долгами, просроченными счетами и накопленной прибылью фиксируют на бумаге, кроме того, они хранятся в памяти и в сознании, но не являются материальными.

Проще говоря, пассивы – это то, чего не удастся потрогать. Структура бухгалтерского баланса Бухгалтерский баланс является сводом информации о ценности имущества, а, также об обязательствах предприятия, предоставляется он в табличной форме.

Итак, как уже было отмечено, баланс включает в себя два раздела: пассив и актив. Необходимо сразу подчеркнуть, что актив всегда должен равняться пассиву.

Именно по этой причине форма отчета носит название «баланс».

Что отражается в пассиве баланса

Состав разделов баланса и порядок группировки в них статей регламентируются нормативными актами. В бухгалтерском балансе содержится совокупность моментных показателей, характеризующих активы хозяйства и источники их формирования на определенную дату. Таким образом, бухгалтерский баланс – это способ группировки активов хозяйства по видам и источникам их образования в стоимостном выражении по состоянию на определенную дату. Группировка экономических ресурсов в активе баланса представлена в табл.1.1.

В разделе Iактива баланса «Внеоборотные активы» представлены все долгосрочные активы хозяйствующего субъекта: нематериальные активы, основные средства, долгосрочные финансовые вложения, капитальные вложения. Статьи группы «Нематериальные активы» оцениваются в балансе по остаточной стоимости.

Бухгалтерский баланс: понятие, его виды, структура

Бухгалтерский баланс является одной из важнейших форм отчетности, в рамках которой судят о финансовом состоянии дел на предприятии, а также о том, каким имуществом оно обладает и как много долгов имеет. Бухгалтерский баланс включает в себя сведения по состоянию дел на определенную дату.

Управление пассивами имеет важное значение. Чаще всего по перечисленным критериям производится оценивание в конце года либо квартала. Собственно, именно этим баланс и отличается от других важнейших форм отчетности.

Например, от отчета о доходах и убытках, который содержит информацию о финансовых итогах деятельности предприятия за определенный отрезок времени. В этой форме отчета информация предоставляется за первый квартал или девять месяцев.

Итак, баланс содержит актив и пассив, чьи итоги должны быть равны.

Бухгалтерский баланс (актив и пассив, разделы, виды)

Дебиторская задолженность: покупатели и заказчики; векселя к получению; задолженность дочерних и зависимых обществ; задолженность участников по вкладам в уставный капитал. 3. Финансовые вложения: займы, предоставленные организацией на срок менее 12 месяцев; собственные акции, выкупленные у акционеров; финансовые вложения. 4.

Денежные средства: расчетные счета; валютные счета; денежные средства. Пассив. Раздел 1. Капитал и резервы. Уставной капитал.

Добавочный капитал. Резервный капитал: резервы, образованные в соответствии с законодательством и учредительными документами. Нераспределенная прибыль. Раздел 2. Долгосрочные обязательства. 1.

Заемные средства: кредиты, подлежащие погашению более чем через 12 месяцев после отчетной даты; займы, подлежащие погашению более чем через 12 месяцев после отчетной даты. 2. Прочие обязательства. Раздел 3. Краткосрочные обязательства.

1.

Понятие и структура бухгалтерского баланса

Активы, наряду с пассивами, выступают одними из ключевых понятий в области бухгалтерии. Знания о них часто применимы в повседневной жизни. Грамотное представление об этих бухгалтерских категориях способствует правильному формированию и применению собственного капитала.

Разберемся, что такое пассив. Определение Под активами понимается все то, что выполняет работу за человека, позволяя получать пассивную прибыль при условии отсутствия приложения каких-либо усилий. Пассив является всем тем, из-за чего приходится осуществлять траты.

В том случае, если удается успешно вложить средства в какой-нибудь прогрессивный проект, то будет получен актив. В качестве примера в данном случае можно привести добротные акции, которые стабильно растут в цене. Пассив, наоборот, вынуждает человека за что-то платить, к примеру, за оформленный в кредит автомобиль и так далее. Но далеко не все так просто.

Содержание и структура пассива бухгалтерского баланса

Бухгалтерский баланс является важнейшим источником информации для широкого круга пользователей. По сведениям бухгалтерского баланса собственники организации и административно-управленческий персонал определяют финансовое положение организации, динамику изменения капитала.

Интерпретируя данные бухгалтерского баланса, заинтересованные пользователи осуществляют анализ и оценку ликвидности, платежеспособности, финансовой устойчивости, деловой активности организации, наращивания ее собственного капитала. Бухгалтерский баланс – представляет собой способ экономической группировки и обобщения информации об имущества организации по составу, размещению и источникам его формирования, выраженным в денежной оценке на определенную дату.

Бухгалтерский баланс является важнейшей формой бухгалтерской отчетности, которая характеризует размер имущества и финансовое состояние организации.

1privilege.ru

Структура — пассив — Большая Энциклопедия Нефти и Газа, статья, страница 1

Структура — пассив

Cтраница 1

Структура пассивов и структура активов банка должна быть в определенном состоянии. Если в пассивах большую долю составляют стабильные срочные и сберегательные счета, изъятие средств с которых связано для вкладчиков с заметными потерями дохода, банк может позволить себе вложения в относительно малоликвидные активы. [1]

Структура пассива в этом случае производна от структуры актива, так как она отражав. [3]

Меняется структура пассива — меняется и средневзвешенная стоимость собственных и заемных средств. Неизбежно будет и изменение ССК. Рассмотрим эти величины для каждого из обозначенных выше вариантов дивидендной политики предприятия. [4]

Исследование структуры пассива баланса позволяет установить одну из возможных причин финансовой неустойчивости ( устойчивости) организации. Так, например, увеличение доли собственных средств за счет любого из источников способствует усилению финансовой устойчивости организации. При этом наличие нераспределенной прибыли может рассматриваться как источник пополнения оборотных средств и снижения уровня краткосрочной кредиторской задолженности. [5]

Анализ структуры пассивов предприятия Исследование структуры пассива баланса позволяет установить одну из возможных причин финансовой неустойчивости предприятия, приведшей к его неплатежеспособности. Такой причиной может быть нерационально высокая доля заемных средств в источниках, привлекаемых для финансирования хозяйственной деятельности. [6]

Изучение структуры пассива баланса позволяет установить одну из возможных причин финансовой неустойчивости предприятия, что может привести к его неплатежеспособности. Такой причиной может быть высокая доля заемных средств ( свыше 50 %) в структуре источников финансирования хозяйственной деятельности. Вместе с тем увеличение доли собственных источников в валюте пассива баланса свидетельствует об усилении финансовой устойчивости и независимости предприятия от заемных и привлеченных средств. При этом наличие нераспределенной прибыли может рассматриваться как источник пополнения оборотных средств. [7]

Исследование структуры пассива баланса позволяет установить одну из возможных причин финансовой неустойчивости ( устойчивости) предприятия. Так, например, увеличение доли собственных средств за счет любого из источников способствует усилению финансовой устойчивости предприятия. При этом наличие нераспределенной прибыли может рассматриваться как источник пополнения оборотных средств и снижения уровня краткосрочной кредиторской задолженности. [8]

Изучение структуры пассива баланса позволяет установить одну из возможных причин финансовой неустойчивости предприятия, что привело к его неплатежеспособности. Такой причиной может быть высокая доля заемных средств ( свыше 50 %) в структуре источников финансирования хозяйственной деятельности. Вместе с тем увеличение доли собственных источников в валюте пассива баланса свидетельствует об усилении финансовой устойчивости и независимости предприятия от заемных и привлеченных средств. При этом наличие нераспределенной прибыли может рассматриваться как источник пополнения оборотных средств. Активы предприятия и их структура изучаются как с точки зрения их участия в процессе производства, так и с точки зрения оценки их ликвидности. К наиболее легкореализуемым активам относятся денежные средства и краткосрочные ценные бумаги; к наиболее труднореализуемым активам — основные средства и прочие внеоборотные активы. [9]

Анализируя структуру пассива баланса, можно оценить рыночную устойчивость предприятия, а через анализ активов предприятия оценивают его рыночную активность. [10]

Предварительный анализ структуры пассивов проводится на основе данных табл. 4.8, аналогичной табл. 4.2 ( см. стр. В графе 8 таблицы отражены доли изменений по каждому виду источников средств ( собственные, заемные) в изменении общей величины источников средств организации. В результате анализа информации по данной графе определяется, прирост какого вида источников средств, собственных или заемных, оказал наибольшее влияние на увеличение имущества предприятия за отчетный период. [11]

Детализированный анализ структуры пассивов и ее изменения проводится с помощью табл. 4.9 и 4.10 отдельно по каждому укрупненному виду пассивов. В результате анализа определяются статьи пассивов, по которым произошло наибольшее увеличение общей величины источников средств. [12]

Предварительный анализ структуры пассивов проводится на основе данных табл. 4.8, аналогичной табл. 4.2 ( см. стр. В графе 8 таблицы отражены доли изменений по каждому виду источников средств ( собственные, заемные) в изменении общей величины источников средств организации. В результате анализа информации по данной графе определяется, прирост какого вида источников средств, собственных или заемных, оказал наибольшее влияние на увеличение имущества предприятия за отчетный период. [13]

Детализированный анализ структуры пассивов и ее изменения проводится с помощью табл. 4.9 и 4.10 отдельно по каждому укрупненному виду пассивов. В результате анализа определяются статьи пассивов, по которым произошло наибольшее увеличение общей величины источников средств. [14]

Страницы: 1 2 3

www.ngpedia.ru

Пассивы банка и их структура

Необходимость и сущность пассивов банка

В настоящее время отсутствует единая точка зрения по определению сущности пассивов банка.

Современными экономистами предлагаются различные определения понятия пассивов кредитной организации.

Замечание 1

Ряд авторов считают, что пассивы представляют собой совокупность всех средств, имеющихся в распоряжении банков и используемых для осуществления активных операций. Другие авторы подчеркивают, какие именно средства входят в данное понятие (собственные и привлечённые), и указывают на тот факт, что эти средства были сформированы в процессе проведения операций по привлечению источников кредитной организацией. В целом авторы приходят к схожему мнению касательно определения термина «пассивы кредитной организации».

В бухгалтерском учёте под пассивами банка понимаются все счета, на которых отражается привлечение средств, как собственных, так и заёмных.

Определение 1

Понятие пассивы кредитной организации можно определить как совокупность собственных средств акционеров (участников) кредитной организации и средств, аккумулированных на возвратной основе, используемых для осуществления активных операций, связанных и их размещением.

Состав пассивов банка и их краткая характеристика

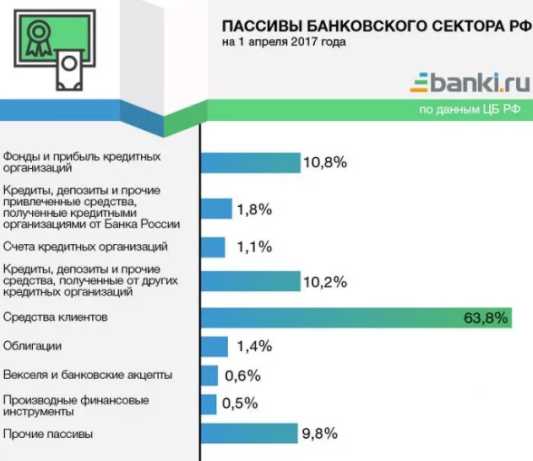

Исходя из определения, в составе пассивов выделяют средства, принадлежащие владельцам кредитной организации – собственный капитал, и средства, привлечённые на возвратной основе из других источников. Схематично пассивы банка представлены на рисунке 1.

Рисунок 1. Состав пассивов кредитной организации. Автор24 — интернет-биржа студенческих работ

Собственный капитал кредитной организации представлен специально создаваемыми фондами и резервами, необходимыми для обеспечения устойчивой деятельности и покрытия возможных убытков.

Собственные средства находятся в распоряжении кредитной организации на протяжении всего периода её существования.

К источникам формирования собственного капитала относят уставный капитал, резервный капитал, другие постоянно действующие фонды, эмиссионный доход, нераспределённую прибыль текущего и прошлых лет, а также резервы на покрытие различных рисков. Величина собственного капитала рассчитывается в соответствии с Положением ЦБ РФ года №395–П.

Привлечённые ресурсы кредитной организации аккумулируются на определённый срок в процессе проведения пассивных операций. Этот вид пассивов можно классифицировать по различным признакам:

По источникам привлечения.

- привлечение средств клиентов;

- использование средств кредитных организаций и Банка России;

- выпуск собственных долговых обязательств;

- осуществление новых комиссионно-посред¬нических операций;

- использование финансовых обязательств.

Средства клиентов привлекаются во вклады (для физических лиц) или в депозиты (для юридических лиц).

Организациям предлагается ежемесячно оставлять на расчётном счёте средства в размере не меньше определённой суммы, которую кредитная организация может использовать в качестве ресурсов.

Это выгодно для клиента, так как на остаток средств на счёте начисляются проценты. В отдельную категорию средств клиентов выделяется привлечение средств при помощи депозитных и сберегательных сертификатов.

Средства клиентов являются важнейшим источником формирования пассивов для кредитных организаций

Получение средств Центрального банка осуществляется в рамках рефинансирования и операций РЕПО.

Выпуск долговых обязательств осуществляется кредитными организациями не слишком активно – удельный вес выпущенных облигаций, векселей и банковских акцептов составляет в пассивах банковского сектора около 2-4% на протяжении последних 5 лет. Рынок ценных бумаг в России недостаточно развит, поэтому такой инструмент привлечения средств не является приоритетным для кредитных организаций на сегодняшний день.

Развитие комиссионно-посреднических операций, от которых может быть получен доход, связано с поиском новых клиентов, с предложением новых видов услуг. К пассивным комиссионно-посредническим операциям помимо комиссий за обслуживание счетов, мобильных сервисов и платы за осуществление отдельных операций можно отнести услугу доверительного управления, выступающую альтернативой вкладам и депозитам. Доход для клиента в этом случае выше, чем процентный доход по вкладам (депозитам). Для банка чистый доход от таких операций близок к процентной марже между доходом от размещения депозитов и стоимостью их привлечения.

По характеру операций:

- операции с клиентами;

- межбанковские операции;

- операции с ценными бумагами.

В первом случае субъектом операции выступает физическое лицо или нефинансовая организация. При этом деятельность кредитной организации в рамках этих операций направлена на удовлетворение потребностей клиента. В случае с осуществлением межбанковских операций субъектами взаимоотношений являются другие кредитные организации или Центральный банк. Кредитная организация действует уже исключительно в собственных интересах, также как и при операциях с ценными бумагами и производными финансовыми инструментами, субъектами которых выступают участники рынка ценных бумаг.

По фиксированности срока привлечения.

Средства могут быть привлечены на краткосрочной, среднесрочной, долгосрочной основе либо на нефиксированный срок.

По степени управляемости:

- управляемые пассивы,

- текущие пассивы.

Срок пользования кредитной организацией управляемыми пассивами определён договором. К ним относят срочные депозиты, полученные кредиты, выпущенные долговые обязательства. Для текущих пассивов срок их нахождения в кредитной организации не ограничен – эти средства возвращаются по первому требованию их владельца. К таким пассивам относят депозиты до востребования, а также средства на счетах клиентов.

Понятие «структура пассивов» банка

Под структурой пассивов понимается соотношение разных по статей пассива баланса банка к общей величине валюты баланса. Пассивы банка можно классифицировать по следующим критериям:

- по назначению,

- по способам привлечения средств,

- по срокам привлечения,

- по субъектам и др. направления.

Определение 2

Таким образом, структура пассивов отдельных коммерческих банков характеризуется продолжительностью функционирования на рынке, универсализацией или специализацией их деятельности, особенностью клиентской базы и составом участников.

Данную закономерность необходимо использовать при выработке правильной депозитной политики, а также при распределении средств кредитного потенциала. Одной из основных целей банка является обеспечение соответствия структуры пассивов банка структуре его активов. Это важный фактор качественного и количественного равновесия прилива и отлива средств банка в практике поддержания его ликвидности.

Анализируя объем, структуру и динамику пассивов банк определяет общую картину роста или снижения соответствующих групп пассивов и возможен дополнительный анализ внутренней ситуации в банке с учётом общеэкономической ситуации в стране. Это позволяет определить факторы, влияющие на эту динамику и, таким образом, разработать меры, позволяющие корректировать сложившуюся ситуацию.

Структура пассивов банковского сектора приведена на рисунке 2.

Рисунок 2. Структура пассивов банковского сектора РФ, процентов. Автор24 — интернет-биржа студенческих работ

Замечание 2

Характеризуя структуру пассивов по видам привлечения, возможно определить расходы по процентам, уплаченным банкам, т.е. рассчитать стоимость привлекаемых ресурсов по отдельным категориям и в целом по всем ресурсам.

spravochnick.ru

Структура активов и пассивов банка

Под активами финучреждения подразумевается все его имущество, которое может быть представлено в денежном выражении. Пассивы кредитных организаций (пассивные операции) – это операции финучреждений, направленные на формирование банковских ресурсов из разных источников.

Структура активов и пассивов банка

Пассивные операции – это операции по формированию ресурсов, а активные – по их размещению. Следовательно, размер и структура активов и пассивов банка непосредственно связаны.

Структура пассивов банка – это соотношение отдельных статей пассивов баланса финучреждения к балансовому итогу. Соответственно структура активов банка — это соотношение конкретных статей активов к общему их объёму.

Структура активов и пассивов разных банков может существенно различаться, так как зависит от множества факторов:

- состояния отечественной экономики и кредитного рынка

- специализации организации или уровня её универсальности

- особенностей функционирования финучреждения.

Так, универсальные банки, специализирующиеся на кратковременном кредитовании, в качестве ресурсов для ссудных операций используют краткосрочные вклады. В структуре пассивов таких банков особое место занимают краткосрочные вклады и займы других кредитных организаций.

Инвестиционные же банки используют в качестве основных ресурсов долгосрочные депозиты населения и ссуды, полученные от других финучреждений. Следовательно, данные статьи (долгосрочные депозиты и кредиты сторонних организаций) и преобладают в структуре пассивов банков, специализирующихся на инвестиционных услугах.

Структура активов банка

Различают капитальные статьи активов (недвижимость финучреждения) и текущие – кассовая наличность и средства на счетах в других организациях, ссуды и ценные бумаги (финансовые инструменты). Качество активов финучреждения определяется их структурой, а также диверсификацией активных операций, объёмом рисковых, критических и неполноценных активов.

Структура активов банка, чаще всего, выглядит следующим образом:

- Кассовая наличность – около 22% активных операций

- Ссудные операции – около 51%

- Инвестиции в ЦБ, включая векселя –17-20%

- Основные средства – 4%.

Обычно в структуре активов банка до 80% операций приходится на долю ссуд и вложений в ЦБ (включая векселя).

Отметим, что структура активов и пассивов банка зависит от условий, в которых он функционирует. Так, в структуре активов банков, работающих в странах с благоприятной экономической конъюнктурой, растёт вес ссудных операций и снижается доля инвестиций в ЦБ. Сильная инфляция и финансово кредитные кризисы, наоборот, приводят к росту объёма вложений в ЦБ и уменьшению кредитного портфеля.

Структура пассивов банка

Как и структура активов банка, структура пассивов финучреждения состоит из нескольких основных групп пассивных операций, которые в свою очередь делятся на более «мелкие» статьи баланса. Структура пассивов банка включает собственный капитал финучреждения, а также привлечённые и заёмные средства.

Собственный капитал финучреждения состоит из собственных средств в расчётах, нераспределённой прибыли прошлых периодов, а также уставного, добавочного и резервного капитал.

Привлечённые средства в структуре пассивов банка представлены депозитами – срочными и до востребования. За их счёт осуществляется до 90% активных банковских операций – в первую очередь кредитных.

Заёмные средства финучреждения состоят из таких статей, как:

- кредиты ЦБ РФ

- межбанковские займы

- выпуск срочных ЦБ.

В целом, структура активов и пассивов банка несколько иная, чем у нефинансовых организаций. Так у последних на долю собственного капитала приходится около 40-50% итогового баланса, а у кредитных организаций — всего 10-20% пассивов.

financial-crisis.ru

Финансовые пассивы: анализ, структура. Пассивы

Пассивы — это операции, формирующие банковские ресурсы. Для каждого коммерческого учреждения они очень важны. Во-первых, факторами надёжности банка является стабильность ресурсов, их структура и величина. Во-вторых, на объем прибыли влияет и цена ресурсов. В-третьих, база денежных средств определяет объемы активных операций, которые приносят доходы банку.

Понятие пассивов финансового учреждения

Что это такое? Пассивные операции играют очень важную социальную и народнохозяйственную роль: собирают временно свободные средства населения и предприятий, что позволяет удовлетворить потребности экономики в оборотном и основном капитале, произвести вложения денежных средств (сбережений) в инвестиции, предоставить кредиты населению. Доходы от вкладов и по долговым ценным бумагам частично могут покрывать убытки населения от инфляции.

Пассивами банка являются: эмиссионный доход, прибыль, фонды, уставный капитал. Сюда же относят и другие группы. Это — дополнительный и резервный капиталы, активы инвесторов, нераспределенная прибыль, вклады населения.

Структура пассивов

Теперь перейдем к более подробному рассмотрению классификации средств финансовых учреждений. Пассивы банка делятся на две группы.

Первая — это обязательства финансовой организации перед банками-кредиторами и вкладчиками (так называемые пассивные кредитные операции). Здесь все понятно. По данным операциям банк выступает в роли заемщика, а клиенты — кредиторами.

Первая — это обязательства финансовой организации перед банками-кредиторами и вкладчиками (так называемые пассивные кредитные операции). Здесь все понятно. По данным операциям банк выступает в роли заемщика, а клиенты — кредиторами.

Ко второй группе относятся операции, формирующие собственные ресурсы, не требующие возврата. Здесь так же все просто. Иными словами, это собственные и заемные средства.

Анализ пассива финансово-кредитного учреждения

В чем его предназначение? Проводят анализ пассивов банков для определения их места в структуре государственных и негосударственных учреждений. Финансовые пассивы включают в себя сравнение прогнозируемых показателей с их расчетными характеристиками. При анализе различают собственные средства банка и привлеченные «внебанковские» деньги. Их соотношение должно быть больше единицы. Если данный показатель ниже, то появится риск не возврата вложенных инвесторами капиталов в данный банк.

Управление финансовой организации, аудита и внутренней статистики, а также аккредитованные государственные органы постоянно проводят контроль и анализ пассивов банковских учреждений. Привлеченные средства и их количество определяет, какую процентную долю та или иная финансовая организация будет занимать в банковской системе страны. Для того чтобы она нормально функционировала, эта доля не должна превышать 10-11 %.

Анализ собственных средств

Что это такое и для чего его проводят? Анализ собственных средств может затруднить тот фактор, что банковский рынок непостоянен. При помощи регулярного анализа пассивов банка можно предвидеть некоторые риски. И разработать дальнейшую программу по их минимизации.

При анализе собственных средств оценивают следующие показатели: динамику, структуру, состав пассивов, сравнение собственных средств с использованием показателей брутто и нетто, изменение добавочного и уставного капитала. Такой анализ пассива дает представление о видах, специфике и структуре формирования источников средств. А для этого нужно проанализировать собственный и заемный капитал. Это исследование на качественную и количественную характеристику. На основе таких данных делают выводы об изменениях в структуре пассивов, определяют, каковы их показатели за месяц, год, несколько лет. За счет этого можно сделать прогноз о возможных будущих инвестициях и удостовериться в стабильности предприятия.

Депозиты до востребования в текущих пассивах банка

Текущие пассивы представляют собой остатки денежных средств на конец операционного дня на счетах клиентов. Эти остатки могут быть различными и изменяться от нуля до максимальных значений, так как материальное положение населения разное и непрерывно меняется. Если предположить, что вдруг произойдет обнуление по всем счетам, то уйдут в минус и текущие активы банка. На самом деле риск возникновения данной ситуации минимален, поскольку открытие и закрытие вкладов клиентов носит хаотичный порядок. Таким образом, текущие пассивы — это совокупность случайных и независимых величин в общей массе счетов.

Преобразование «коротких» средств в «длинные»

Это происходит при помощи поддержки общей массы «коротких» средств за счет восполнения выбывающих ресурсов.  В результате чего создается несжимаемый остаток или объем текущих пассивов, который банку необходимо поддерживать на протяжении всей своей деятельности. Ведь только в этом случае ее можно будет разместить в постоянные активы с регулярным ресурсом (нетто-капитал). Вот почему так важно непрерывное пополнение текущих счетов и их постоянное увеличение.

В результате чего создается несжимаемый остаток или объем текущих пассивов, который банку необходимо поддерживать на протяжении всей своей деятельности. Ведь только в этом случае ее можно будет разместить в постоянные активы с регулярным ресурсом (нетто-капитал). Вот почему так важно непрерывное пополнение текущих счетов и их постоянное увеличение.

Привлечение текущих пассивов

Если происходит увеличение объема денежных средств на счетах клиентов, значит, возрастает уровень доверия к банкам, а следовательно, есть повод для расширения видов услуг, предоставляемых гражданам. Немалую роль здесь играют «безбалансовые» отделения финансово-кредитных учреждений. Внедрение в массы пластиковых карт и различных платежных систем создает хорошие условия для повышения уровня текущих пассивов.

Банки уделяют особое внимание увеличению средств до востребования абсолютно всех категорий клиентов (физических, юридических лиц). Кроме «карточных» проектов, внедряются различные «зарплатные», «пенсионные» и другие. Они, в общем объеме, формируют значительную часть текущих пассивов. Одной из особенностей такого капитала следующая: он и есть составная и дешевая часть ресурсов, позволяющая банку сформировать значительную процентную маржу. Основными «дешевыми» ресурсами учреждения как раз и являются текущие пассивы, поскольку они способствуют снижению процентных ставок по услугам кредитования.

Разновидности пассивов

Так как пассивы — это еще и обязательства предприятий (финансовые), то они формируются за счет кредитов. В связи с этим, различают краткосрочные и долгосрочные обязательства, зависящие от периода кредитования. Чем они отличаются друг от друга?

Краткосрочные обязательства предусматривают погашение ссудной задолженности в срок до одного года (например, банковский овердрафт, различные торговые кредиты).

Долгосрочные могут погашаться и в течение нескольких лет (задолженность по лизингу и различные виды кредитов).

Пассивы в бухгалтерском балансе

Пассивы — это составная часть бухгалтерского баланса. В них отражаются все поступления средств банка. Текущие или краткосрочные обязательства в бухгалтерском балансе отражаются выше. Они могут существовать в пределах одного производственного цикла. Здесь все просто. Соответственно, долгосрочные обязательства выполняются не в одном производственном цикле. Активы и пассивы в бухгалтерском балансе всегда должны находиться в равновесии, а разница между их суммой — это есть капитал (собственный) владельца компании. Это очень важный показатель. Упомянутая величина может отображать остаток капитала собственника, если произойдет продажа всех активов, а вырученные деньги уйдут на погашение долгов. Иными словами, если активы — это своего рода имущество компании, то финансовые пассивы — это капитал, за счет которого образовалось это имущество.

Пассивы — это составная часть бухгалтерского баланса. В них отражаются все поступления средств банка. Текущие или краткосрочные обязательства в бухгалтерском балансе отражаются выше. Они могут существовать в пределах одного производственного цикла. Здесь все просто. Соответственно, долгосрочные обязательства выполняются не в одном производственном цикле. Активы и пассивы в бухгалтерском балансе всегда должны находиться в равновесии, а разница между их суммой — это есть капитал (собственный) владельца компании. Это очень важный показатель. Упомянутая величина может отображать остаток капитала собственника, если произойдет продажа всех активов, а вырученные деньги уйдут на погашение долгов. Иными словами, если активы — это своего рода имущество компании, то финансовые пассивы — это капитал, за счет которого образовалось это имущество.

Все активы и пассивы отражены в балансе компании. Он составляется на каждый заданный (определенный) отчетный период.

fb.ru

Структура активов и пассивов в бухгалтерском учете предприятия

Добавлено в закладки: 0

Что такое пассивы и активы – это, то что формирует бухгалтерский баланс предприятия. Собственность предприятия в какой-либо форме — это активы; пассивы отражают все обязательства по долгам.

Все нематериальные и материальные ценности, которые имеются у компании, равно как и имущественные права представляют собой активы предприятия. Источники образования средств, которые имеются у предприятия, обязательства по платежам отражают пассивы. Активы — это непосредственно имущество компании, а пассивы — средства, за счет которого формируется имущество. Пассивы включают акционерный, уставной, заемный, кредитный капитал.

Структура активов и пассивов

Активы принято классифицировать так:

- по характеру участия в производстве: оборотные или внеоборотные;

- по форме функционирования: нематериальные, финансовые, материальные;

- зависимо от права собственности: собственные или арендуемые;

- по источникам формирования: валовые и чистые;

- по степени ликвидности: высоколиквидные, абсолютно ликвидные, слаболиквидные, среднеликвидные, неликвидные.

Пассивы и активы отражает бухгалтерский баланс предприятия, составляется на определенный период. Балансовое равновесие обозначает равенство пассивов и активов.

Активы в балансе располагаются в порядке возрастания ликвидности, а пассивы расположены в порядке срочности вовлечения в оборот.

Рассмотрим, более детально, что значит активы и пассивы. Пассивы и активы. При первом упоминании о них, у большей части людей появляются ассоциации с сальдо, балансом, бухгалтерским учетом и так далее. Но, большинство людей путают данные понятия, а некоторые и совсем не знают, что это такое.

Не будем углубляться сильно в дебри и сыпать экономическими сложными терминами, ведь они, часто, сложны для понимания людей, которые не имеют экономического образования, постараемся все изложить просто. Возьмем за основу работы известного предпринимателя, автора и инвестора многих научных трактатов Кийосаки Роберта.

Согласитесь, не так часто, можно услышать в повседневной жизни слово актив или пассив. Наверняка, даже, не все бухгалтера способны дать четкое определение этим терминам с точки зрения управления личными финансами.

Определение активов

Начнем с определения активов. Актив – это какое-либо имущество или права на него, которые приносят деньги в карман, и генерируют денежный поток. К активам можно также отнести то, что в данный момент имеете и намереваетесь в ближайшем будущем продать за большую цену, чем тратили на приобретение. Что может стать активом? Целый перечень разных вещей:

Недвижимость. Она, будучи сданной в аренду, приносит своему хозяину стабильный доход, и от него не требует никаких затрат сил и активных действий.

Акции. Имея долю чужого бизнеса на руках, можно из него извлечь двойную пользу. Во-первых, всем, кто владеет акциями выплачиваются периодически дивиденды, которые пропорциональны доле бизнеса держателя акций. А во-вторых, когда приобрели акции на продолжительный срок (это называется стратегией «buy & hold» — купи и удерживай), то спустя несколько лет, возможно продать их, и на этом выручить немалую прибыль. При условии, конечно, что вложили в акции прогрессирующей компании, ведущей успешную деятельность и увеличивается в цене.

Доли и паи и в инвестиционных фондах (ПИФы).

Авторские гонорары, которые возможно получать от интеллектуальной запатентованной собственности, такой как картины, музыка, рукописи.

Деньги, которые хранятся в банке на депозитных счетах по высоким ставкам, и приносят доход, как проценты по депозиту.

Средства, которые дали юридическим лицам в долг, то есть долговые расписки.

Всякие другие вещи, которые принадлежат Вам и не лежат мертвым грузом, а сданы в аренду другим лицам, и приносят владельцу плату за эксплуатацию. К таковым возможно отнести что угодно: технику, оборудование, автомобиль, в общем все то, что приносит в карман деньги.

Определение пассивов

В отношении пассивов – это то, что отнимает денежные средства. Недвижимое и движимое имущество, которое используется для личных нужд и требует расходов на содержание и долговые обязательства, в отношении к другим юридическим и физическим лицам. К пассивам можно также отнести:

Ссуды или потребительские кредиты, которые взяты в банковских учреждениях;

Ипотечные кредиты;

Эксплуатируемое лично имущество;

Кредиты, которые взяты для покупки ценных бумаг;

Дом или квартира, в котором проживаете;

Выданные векселя, долговые расписки, аккредитивы и чеки в пользу других лиц.

Квартира, кстати, один из спорных моментов в разделении имущества на пассивы и активы, ведь она может выступать вторым или первым. Давайте это рассмотрим на примере. Допустим, получили в наследство или приобрели квартиру. После этого есть два способа развития событий.

Первый – сдаете ее другим людям внаем, получая за это регулярно арендную плату. Это яркий пример получения пассивного дохода, когда капитал работает на Вас. Достаточно вложить один раз его куда-нибудь, и затем, не затрачивая времени и сил получаете доход. Стоимость Вашей квартиры при всем этом, растет из года в год. Под влиянием инфляционного механизма, это является неизбежным, и даже если проходит финансовый кризис, со временем ее цена восстанавливается.

Это главное отличие от банковского депозита, которое заключается в том, что его сумма, ввиду инфляции, каждый год проседает (этого можно избежать лишь оставляя на счету накопленные проценты, реинвестируя вклад), но тогда это не пассивный доход, а просто сохранение без потерь от инфляции денежных средств.

И второй случай – лично в эту квартиру заселяетесь, или пускаете туда безвозмездно своих родных. Так квартира становится пассивом, так как Вы мало того, что арендную плату не получаете, а еще и должны оплачивать ежемесячно коммунальные счета. Как видите, одна и та же вещь может стать одним из самых полезных активов, так и самым большим пассивом, в особенности когда ее купили в ипотеку.

Активы и пассивы в случае с бизнесом

С бизнесом, кстати, получается аналогичная ситуация. Кажется, любой бизнес является потенциальным активом, в отличие от других вещей, которые возможно приобрести для личного использования, он создается заведомо для получения прибыли. Однако, не все так просто. Категория, к которой относят бизнес, определяется его финансовым итогом. Если бизнес приносит регулярно чистую прибыль, то это, безусловно, актив. А если его содержание в себе несет лишь убытки, то пассив.

К активам, как уже говорилось, возможно отнести все приносящее доход, и работа – это тоже некий актив. Но, самая большая привлекательность у активов, которые могут приносить пассивный доход.

На самом деле пассивы могут быть тоже приятными вещами. К примеру, расходы на то, что нам доставляет удовольствие: приобретение предметов роскоши, походы в ресторан, технологических новинок – это также пассивы, что с точки зрения бизнеса плохо. Но, без всего этого сложно себе представить нормальную жизнь. Поэтому не нужно отказываться полностью от пассивов, а нужно просто искать баланс, в котором бы активы были больше пассивов.

Баланс пассивов и активов

Как стало очевидно, отказаться вовсе от пассивов никак не получится, придется для этого сильно уменьшить уровень жизни и научиться обходиться практически без всего. Поэтому просто стоит стремиться, чтобы все пассивы перекрывались с лихвой активами. Не идите на поводу у гениев маркетинга и рекламы, и не пытайтесь купить как можно больше вещей только потому, что это модно сейчас и все так делают.

Да, это тяжело, так как просто оглядевшись вокруг возможно увидеть много людей, которые живут, что называется, не по средствам. Подумайте, жизнь в вечной каббале долгов и кредитов – это то, о чем мечтали? Вряд ли.

Как говорил Кийосаки Роберт: Богатые люди осознают разницу и покупают активы. Бедные люди – приобретают пассивы. А средний класс, ввиду финансовой неграмотности, покупает пассивы, которые принимает за активы». И с этим трудно поспорить, так как всякий, грамотный экономически человек будет всеми силами стремиться приобретать активы, и не увеличивать больше нормы собственные пассивы, будучи уверенным, что это его приведет к богатству.

Посмотрите на деятельность каждого миллионера, они все являются владельцами облигаций, акций, управляют фирмами, заводами, предприятиями, разрабатывают месторождения полезных ископаемых и так далее. Все это, правда, активы такого уровня, который является труднодостижимым для простых людей.

Возможность использования активов и пассивов

Активы дают возможность достичь финансовой свободы, о которой каждый мечтает. И человеку, который добился ее, уже не требуется за деньги работать, ведь деньги начинают в буквальном смысле работать за него. Конечно, можно сказать сейчас, что богатые люди и живут с шиком, приобретая себе шикарные машины, загородные особняки, украшения, личные яхты и так далее.

Но, все эти расходы, учтены до мельчайшей детали в их финансовом плане и, ни один миллионер, не будет значительно тратиться, не будучи уверенным, что он может это себе позволить, без ущерба для собственного бюджета. Покупая активы, не нужно тешить себя ожиданиями, что они будут приносить доход немедленно. Чтобы они стали работать и увеличивать состояние владельца, необходимо время, часто немалое.

Но, не стоит этого пугаться. И если сейчас активы, которыми обладаете – это только работа по найму, а число пассивов, будь то кредиты или долги, зашкаливает, то необходимо задуматься, все ли правильно делаете, и что будет конечной станцией деятельности – желаемая финансовая свобода или замкнутый круг «только заработал, сразу потратил».

Человек является сам творцом своей судьбы, поэтому только Вам решать. Больше размышляйте, какие активы возможно приобрести, рассматривайте все новые дела, как возможность заработать и не сворачивайте с выбранного пути, каким бы он тернистым не казался.

Мы постарались дать наиболее полное определение и понятие термина активы и пассивы, раскрыть суть его баланса. Оставляйте свои комментарии или дополнения к материалу.

biznes-prost.ru