Операции «валютный своп» Банка России

Основное назначение операций

Валютный своп (англ. «foreign exchange swap») представляет собой обмен валютами спот (первая часть валютного свопа) с обязательством совершения в определенную дату последующего форвардного обратного обмена теми же валютами (вторая часть валютного свопа). При этом курс, по которому совершается обмен по первой части, и курс, по которому совершается обмен по второй части, согласуются сторонами при заключении валютного свопа. Курс по первой части (базовый курс) и курс по второй части различаются на своп-разницу.

Механизм валютного свопа подразумевает, что происходит переход права собственности на иностранную валюту, что снижает кредитный риск по данному виду операций по сравнению с депозитом или обеспеченным кредитом и упрощает разрешение ситуаций при неисполнении обязательств одной из сторон.

Валютный своп как инструмент денежно-кредитной политики в основном используется центральными банками при предоставлении ликвидности в национальной валюте. В этом случае иностранная валюта выступает как обеспечение.

Свободно конвертируемая иностранная валюта, безусловно, является надежным обеспечением в любой сделке. Вместе с тем центральному банку предоставлять ликвидность кредитным организациям только или в основном под обеспечение иностранной валютой обычно нерационально. Прежде всего, у кредитных организаций может не быть столько иностранной валюты. Кроме того, иностранная валюта нужна кредитным организациям для осуществления платежей. А вот как вспомогательный инструмент многие центральные банки включают валютный своп в свой арсенал. Причем, поскольку валютные свопы широко распространены в операциях между кредитными организациями, то и центральные банки используют именно эти операции, а не обеспеченные кредиты.

Активное использование данного инструмента для предоставления ликвидности в целях денежно-кредитной политики характерно для центральных банков стран с высокой степенью открытости экономики (значительными потоками средств в иностранной валюте) и низкой емкостью внутреннего рынка качественных ценных бумаг (что ограничивает потенциал использования инструментов по предоставлению ликвидности под обеспечение ценными бумагами). Примеры стран, где центральные банки когда-либо действительно предоставляли ликвидность в национальной валюте путем заключения сделок

www.cbr.ru

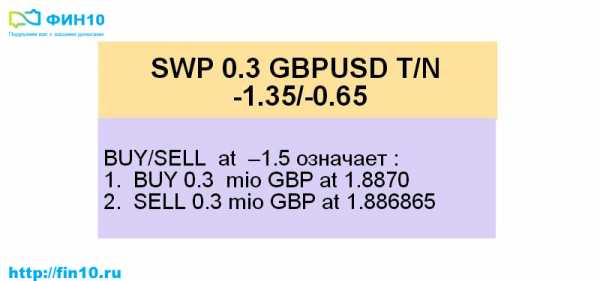

Своп сделки в примерах

Успешность в финансовом плане подразумевает под собой образованность и наличие знаний в этой сфере. Для того, чтобы не терять свои возможности зарабатывать, необходимо знать, как именно можно это делать. В этой статье мы рассмотрим, что такое swap (своп) сделки с иностранной валютой и в каких ситуациях их можно использовать.

Что такое своп сделка?

Swap сделка – это финансовая операция, в основе которой лежит обмен одной валюты на другую. При этом, договор обмена заключается в обе стороны. В определенную дату происходит покупка валюты, а в другую ее обратный обмен – продажа. Причем обычно эта сделка подразумевает заранее известные условия покупки и продажи валюты, они могут быть как одинаковыми, так и разными.

Однако не всегда очень просто понять, что означает своп сделка. Для того чтобы разобраться в этом и лучше понять, как это работает, необходимы примеры. Несколько из них будут представлены ниже.

Давайте рассмотрим несколько примеров, где может пригодиться это понятие. Так можно нагляднее понять, как это работает, и в каких случаях может помочь вам.

Валютный своп: пример сделки

Есть инвестор, который имеет возможность совершить прибыльную сделку, путем покупки облигаций на сумму в 1 млн. долларов. Согласно условий этой сделки, он сможет получить прибыль в 5 % уже через один год, то есть 50 тысяч долларов. Однако проблема в том, что облигации продаются за доллары, а у инвестора деньги хранятся в евро.

В этом случае, у него есть несколько вариантов развития ситуации.

Рассмотрим самый простой и, пожалуй, первый, который приходит в голову – обмен валют. Банк предлагает инвестору купить у него валюту по курсу, к примеру, 1.350. При этом через год, он сможет продать банку эту валюту обратно по другому курсу. На момент продажи эту же валюту он смог бы продать уже по 1.345.

Подсчитаем размер суммы инвестиций в евро, поделив на нынешний курс. Получаем 741 тысяча евро за 1 млн. долларов. В этом случае через год после получения прибыли от сделки, а именно 50 тысяч долларов, необходимо конвертировать деньги обратно в евро.

Путем несложных подсчетов, получаем, что в случае, если курс поднимается выше отметки 1.417, то при обратной сделке вы уже получите небольшие убытки. Это плохо, ведь изначально все планировалось только для того, чтобы получить прибыль. Зависеть от курса валют в этом случае очень нецелесообразно.

Это значит, что необходимо искать другие способы решения этой проблемы. Для этого можно воспользоваться swap сделкой.

Для такой сделки банк предлагает следующие условия:

- Покупку 1 млн. долларов сейчас по курсу 1.350, то есть за 741 тысяч евро.

- Продажу 1 млн. долларов через год по курсу 1.355, то есть за 738 тысяч евро.

При этом у вас на руках остаются ваши 50 тыс. долларов прибыли от сделки с покупкой облигаций. Конвертация их в евро уже будет зависеть от курса на рынке, однако вы, как инвестор, все равно остаетесь в плюсе.

В случае, если за это время курс вырос в пользу инвестора, то чистая прибыль составит более 37 тысяч евро. И при этом, никаких рисков и зависимости от курса.

Да, безусловно, если курс изменится на более выгодный для вас – это будет означать что вы могли бы заработать больше. Однако, риски, на которые вам пришлось бы пойти, не оправданы.

Как видим, сделка своп с иностранной валютой дает инвестору уверенность в том, что его инвестиции будут оправданы и не принесут убытки при обмене валют. В этой ситуации в плюсе остаются обе стороны, как инвестор, который страхует себя от рисков потери денег, так и банк, получающий конкретную прибыль от сделки.

Банк знает, что отдаст сейчас 1 млн. долларов по одному курсу, а потом купит их обратно по уже заранее известному курсу и получит прибыль в 3 тысячи евро. И при этом он останется при своих деньгах, ничего не потеряет и ничем не рискует.

Есть еще такое понятие как процентный своп

Это договор между двумя сторонами, который заключается с условием проведения платежей как с одной стороны, так и с другой с определенным процентом.

Проценты вычисляются в зависимости от условий сделки и являются разными для обеих сторон. Для того чтобы было более понятно, что это такое, рассмотрим пример процентного свопа.

К примеру, Всемирному банку необходим долгосрочный заем в валюте франки. При этом процентная ставка при таком кредитовании у швейцарского банка является слишком большой. Но при этом, у банка есть возможность привлечь, к примеру, долгосрочный кредит в рублях от Российского банка, который, к примеру, может взять в кредит франки под более выгодный процент и нуждается в пополнении рублевого капитала.

Для решения этой проблемы банки могут начать сотрудничать посредством процентно-валютного свопа.

В этом случае, банки берут описанные выше кредиты и совершают обмен валютами, выплачивая при этом определенный процент. После окончания срока заключенного договора, банки совершают обратную сделку.

В результате, обе стороны в плюсе, так как получили желаемые суммы под более низкий процент и не потеряли много денег.

Как видим, своп сделки являются очень полезными во многих случаях. Их применение можно найти во многих сферах и для разных целей. Очень важно разобраться во всех тонкостях и нюансах сделок, чтобы не упустить ничего важного.

Подведем итоги

Сделка своп – это процесс обмена между двумя сторонами разных, вернее противоположных операций по конвертации валюты.

При этом одна сторона получает уверенность в получении фиксированной прибыли, а другая – гарантию неизменного курса при обратном обмене валюты. Причем этот курс (как покупки, так и продажи) определяется заранее, при заключении сделки и может даже содержать одинаковые стоимости покупки и продажи.

Swap сделки являются хорошим решением для экономии денег. Валютный своп позволяет вам знать конкретный курс до самого обмена. Вы заранее знаете, сколько отдадите за определенную сумму, и сколько потом за нее получите. Банк, в свою очередь, заранее знает, какую прибыль он получит. Обе стороны не идут на риски и не зависят от колебаний курса.

Похожие статьи:

База Знаний → Что такое процентный своп?

База Знаний → Валютный своп

— 1402427

fxbook.su

Своп

Своп – соглашение между контрагентами об обмене платежами в соответствии с прописанными в договоре условиями. Контрагентами-участниками сделки могут выступать банковские учреждения, инвестиционные фонды, промышленные организации, а активами свопа – ценные бумаги, валюты, драгоценные металлы.

Как работает своп?

Принцип работы свопа можно рассмотреть на примере валютной операции. Валютный своп включает две сделки:

- 1. Спот – приобретение у партнера некоторого количества валюты на предварительно установленных условиях.

- 2. Форвард аутрайт – обратная продажа того же количества валюты партнеру.

Сам своп представляет собой выражение прибыли, полученной от изменения курса, в процентах.

Все валютные свопы возможно классифицировать на три группы:

- Спот – форвард. Сделка, при которой первый обмен осуществляется в дату заключения контракта.

- Форвард – форвард. Первый обмен производится в дату, отличную от даты подписания соглашения контрагентами.

- Короткие. Эти свопы отличаются минимальной длительностью, которая не превышает месяц (дата осуществления первого обмена не играет роли).

Принято называть дату первой сделки датой валютирования, а второй – датой окончания свопа (по англ. maturity).

Виды свопов

Своп бывает не только валютный, но также и:

- Товарный – сделка, при которой одна из сторон соглашается приобрести у другой товар по фиксированной цене, вторая сторона совершает обратную покупку в дату, установленную соглашением, по средней биржевой стоимости за период. Цель товарного свопа – распределение ценовых рисков. Можно рассмотреть товарный своп на примере:

Завод, выпускающий медную проволоку, желая хеджировать риск изменения цены, договаривается с банковским учреждением

— товар – медь;

— сумма соглашения определяется исходя из объема 100 тыс. тонн меди ежегодно;

— фиксированную цену платит банк, а плавающую – завод;

— сроки платежей – ежеквартально в течение года;

— фиксированная цена – 1000$ за тонну;

— плавающая цена исчисляется как средняя за квартал;

— физическая поставка меди не предусмотрена.

Благодаря свопу производитель точно будет получать 100 млн. долларов в год. Если рыночная цена меди упадет, допустим, во втором квартале до 900$ за тонну, прибыль фирмы за квартал (если теоретически принять, что она распределяется равномерно) снизится с 25 до 22.5 млн. долларов, однако, 2.5 млн. в таком случае будут компенсированы банком-участником свопа. Если рыночная цена, напротив, вырастет до 1100$ за тонну, выгоду получит уже банк (в том же размере).

- Процентный. Схему действия процентного свопа можно показать следующим образом:

Компания соглашается в течение некоторого времени совершать выплаты процентов по кредиту по фиксированной ставке, чтобы в дальнейшем получать платежи, определенные по плавающей ставке. Теоретически сторонами сделки являются заемщики, однако, на практике, как правило, в качестве посредника привлекается банк, который берет на себя обязательство гарантировать исполнение всех условий свопа.

- Своп на акции (stock swap) – сделка, при которой встречные денежные потоки базируются на доходности по биржевому индексу.

- Кредитно—дефолтный своп (сокращенно CDS). Сделка происходит по следующей схеме:

Кредитно-дефолтный своп представляет собой дериватив, в рамках которого покупатель свопа совершает периодические платежи в пользу эмитента CDS. В ответ на это эмитент обязуется погасить тот кредит, который покупатель выдал третьей стороне, если сама третья сторона окажется банкротом.

Цели заключения сделок своп и их преимущества

К целям заключения следок своп можно отнести следующие:

- Получение прибыли от рыночных спекуляций.

- Эффективное распределение наличествующих у участников сделки активов.

Сделки Swap в выгодную сторону отличаются от простых форвардных соглашений (являясь при этом частным случаем форвардов) благодаря тому, что:

- Свопы позволяют компании застраховать себя от долгосрочных рисков.

- Свопы – внебиржевые инструменты, поэтому возможности для составления условий контрактов не ограничены.

- Сделка своп не имеет ограничения по времени, хотя стандартным сроком принято считать год.

- Свопы предоставляют рыночным игрокам доступ к тем рынкам, которые иначе для них недоступны, например, по причине низкого кредитного рейтинга.

utmagazine.ru

О сделках своп в статье Олега Бычкова для журнала «Корпоративный юрист» | Новости

СтатьяКонтакты для прессы: [email protected]В январе 2017 года Верховный суд признал своп сделки, которые заключили АО «БМ-Банк» и ООО «Платинум-Недвижимость» в рамках кредитного договора недействительными. Своп-сделки используются для целей хеджирования рисков участников бизнес-процессов. Поэтому дефолт по сделке своп автоматически приводит к ухудшению положения стороны, которая полагалась на минимизацию рисков. Если же дефолты по своп-сделкам принимают характер эпидемии, это зеркально сказывается на положении участников.

Олег Бычков, партнер, адвокатское бюро «Линия права»

Сделки своп. Регулирование за рубежом и первая практика в России

Под своп-сделкой понимается производный финансовый инструмент – договор, по которому две стороны договора обмениваются финансовыми потоками – платежами. Их размер привязан к стоимости основного актива, в зависимости от типа которого различаются сами сделки своп. В рамках своп-сделки не происходит передачи базового актива, что отличает такие сделки от прочих деривативных инструментов (опцион, фьючерс, форвард). Поскольку изначально сделки своп появились за рубежом, логично обратиться к определению этой сделки, которое сформировалось именно там.

Сделки своп появились в середине 70-х годов XX века в Англии в связи с ограничениями, которые английское правительство установило в отношении валютных операций. Одна из первых и самых громких сделок была заключена между корпорацией IBM и Всемирным банком в условиях, когда оба участника были ограничены в валютных источниках. Уже в 1985 году была создана Международная ассоциация своп и деривативных сделок (ISDA). При этом нормативное регулирование практически отсутствовало. Серьезные изменения в регулировании начались после кризиса 2008 года, когда в силу достаточно большого количества сделок и их неисполнения возник так называемый «эффект домино», который сделал масштабы кризиса еще более существенными.

Регулирование сделок своп за рубежом

До 2008 года отсутствовало прямое законодательное регулирование сделок своп. Было только косвенное регулирование на уровне надзора за банками и резервированием. Большая часть норм закреплялась на уровне ISDA в соответствующих типовых условиях совершения сделок для ее участников. После кризиса 2008 года произошел масштабный обвал финансовых рынков, в том числе из-за дефолтов по сделкам своп. Законодатели на уровне ЕС и США озаботились тем, чтобы впредь не допускать больше таких ситуаций. Об этом лидеры стран G20 договорились в 2009 году.

В США был принят закон Додда – Франка (Dodd – Frank Act), а в ЕС поэтапно внедряют директиву EMIR (Emerging Markets and Infrastructure Regulation) и MiFID (Markets in Financial Instruments Directive). Отдельному регулированию подверглись кредитно-дефолтные своп-сделки — приняты Директивы об ограничении спекулятивных игр в этом направлении (EU Regulation on Short Selling and certain aspects of credit default swaps № 236/2012).

Несмотря на ряд различий между регулированием в ЕС и США, основная цель этих актов – урегулировать обращение деривативных инструментов, с тем, чтобы не допустить обвалов, подобных 2008 году, а именно:

минимизировать системные риски торговли деривативами;

обеспечить прозрачность рынка деривативов;

исключить спекулятивные действия с деривативами;

установить требования к капиталу банков в рамках их сделок с деривативными инструментами, к дилерам и другим участникам таких сделок;

использовать централизованный клиринг сделок и их заключения на биржевых торгах;

определить требования к отчетности и сохранности данных о сделках своп;

ввести специальную регистрацию сторон сделок с деривативами.

Эти нормативные акты в целом схожим образом решают аналогичные проблемы.

Где совершаются сделки своп? Сделки своп могут совершаться как на бирже с использованием биржевой инфраструктуры, так и непосредственно между сторонами. При этом в ряде случаев все большее количество законодателей устанавливают необходимость заключения своп-сделок на бирже, тем самым повышая надежность таких сделок.

Понятие и специфика своп-сделок

В США, согласно изменениям, внесенным законом Додда-Франка, под своп-сделкой понимается «любое соглашение, которое:

является основанием для обмена одного и более платежей, основанных на стоимости одной и более ставок, валют, товаров, ценных бумаг, долговых инструментов, индексов или иных финансовых, или экономических ставок;

и передает, как между сторонами сделки, в части или целиком, финансовый риск в отношении будущего изменения любого значения или уровня, без передачи существующего или будущего прямого или косвенного владения активом» (Раздел VII закона Додда – Франка).

Можно выделить две части своп-сделки – первоначальный обмен стоимостями активов (право собственности на актив не передается) и обратный обмен стоимостями активов в завершении сделки (также без передачи прав на актив). Например, компания «Альфа» имеет на балансе акции компании «Y», а компания «Бета» – облигации компании «X». В какой-то момент собственники компании «Альфа» могут счесть, что более целесообразным является владение облигациями компании «X», а компания «Бета» будет считать целесообразным владение акциями компании «Y». При этом у указанных компаний нет желания менять портфель инвестиций долгосрочно, и для них целесообразно изменить активы на короткий срок. Конечно же, и компания «Альфа», и компания «Бета» могут продать существующие активы и купить необходимые, но это может повлечь существенные транзакционные издержки, что убьет на корню саму идею смены активов. Соответственно, они вместо этого могут заключить сделку своп, в рамках которой компания «Альфа» выплачивает компании «Бета» доходность по акциям, а компания «Бета» выплачивает компании «Альфа» доходность по облигациям. В итоге сделка своп в этом случае будет представлять собой обмен доходностью, поскольку физического обмена активами не происходит. Помимо обмена доходностью условия сделки своп могут также предусматривать выплату разницы, если таковая возникнет между стоимостью акций и облигаций в завершении сделки своп. То есть если изначально «обмен» происходил между активами с равной стоимостью, в последующем стоимость активов может измениться, и тогда между их стоимостью возникнет разница, которую будет необходимо также выплатить.

Особенности отдельных разновидностей сделок своп

В случае с процентным свопом – одним из самых простых и базовых свопов – в сделке участвуют два игрока: плательщик фиксированного платежа и плательщик плавающего платежа, привязанного обычно к зафиксированному сторонами расчетному идикативу (LIBOR, MosPrime и т. д.).

Конкретные условия платежей согласовываются сторонами по сделке своп, и вполне вероятно, что оба платежа могут быть фиксированными либо плавающими. В этом случае различается номинал базового актива (например, это могут быть разные валюты). При этом выплаты сторонами происходят одновременно, в одну дату (ежемесячно, ежеквартально, с иной периодичностью).

Основная цель процентных своп-сделок — зафиксировать определенные выплаты и предсказать денежный поток. Именно поэтому такие своп-сделки часто используются при секьюритизации, когда необходимо произвести предсказуемые и понятные выплаты владельцам долговых инструментов.

Если взять наиболее простой, так называемый, plain vanilla swap, его можно представить следующим образом: две стороны в этой своп-сделке обмениваются между собой платежами, рассчитанными исходя из фиксированной и нефиксированной процентной ставок. Так, одна компания выпускает облигации, по которым купонный доход рассчитывается, исходя из ставки LIBOR (плавающая ставка). Другая компания выпускает облигации с фиксированным купонным доходом, например, 5%. Вот они могут заключить между собой своп-сделку.

В случае, если ставка LIBOR, исходя из ожиданий, составит 3% годовых, то в своп-договоре скорее всего будет указано, что эта сторона выплатит другой стороне LIBOR + 2%. В этом случае платежи сторон по своп-договору будут одинаковыми и зачтутся между собой в итоге (netting). Как уже говорилось выше, особенностью своп-сделок является то, что сам актив (облигации в данном случае) не обменивается между сторонами и расчет происходит только в отношении двусторонних платежей между сторонами, привязанными к базововому активу, размер которого также согласовывается сторонами в своп-сделке (номинальная сумма).

При этом, очевидно, что ставка LIBOR, а значит, и размер выплат может меняться время от времени, и предсказать в дату заключения сделки своп, какой будет LIBОR в будущем, невозможно, поскольку это зависит от множества факторов и определенного количества «черных лебедей», с которыми бизнес столкнется в будущем. Соответственно, каждая сторона сделки своп может оказаться как в проигравших, так и в выигрыше.

Сделки своп многообразны, и их разновидность привязана к активам, на основе которых стороны своп-сделки рассчитывают свои платежи. Несмотря на разнообразие сделок своп, базовый принцип, который лежит в их основе единый: наличие определенного базового актива, от которого зависят выплаты сторон по сделке.

В случае использования структуры валютного свопа две стороны обмениваются номинальной суммой и процентом в разных валютах, тем самым хеджируя свои валютные риски и пытаясь снизить стоимость заимствования.

Содержание валютной своп-сделки аналогично содержанию простой своп-сделки, с тем лишь отличием, что в рамках валютной сделки своп стороны обмениваются de facto не только платежами, но и основной суммой (номиналом), в отношении которой сформированы платежи. Проще говоря, используется валютная пара и соответствующий курс валют. Чаще всего такая операция производится для обмена фиксированной процентной ставки по одному долговому обязательству, выраженному в одной валюте, на плавающую процентную ставку по другому долговому обязательству, выраженному в другой валюте. Возможны ситуации, когда ставки и там и там являются фиксированными, и единственное отличие – в валюте обязательства.

В стандартной сделке валютного свопа одна сторона занимает определенную сумму иностранной валюты у контрагента в соответствии с обменным курсом на эту дату. Одновременно она предоставляет в долг равную сумму своему контрагенту в своей валюте. На протяжении сделки стороны обмениваются платежами, исходя из разницы в процентных ставках. В завершении сделки стороны обмениваются завершающими платежами – разница между номиналами долга по курсу обмена, существующему в соответствующий момент времени.

Ключевые риски сделок

При этом своп-сделки, как и многие прочие деривативные инструменты, несут два ключевых риска: риск контрагента, когда его дефолт влечет невозможность исполнить обязательства по сделке и финансовый риск, то есть рыночный риск изменения показателей, который повлияет на выплаты в рамках сделки.

Регулирование своп в России

В отличие от зарубежных стран, в России пока существенный пробел в регулировании сделок своп. Специального регулирования практически нет. Действуют лишь общие положения и ряд специфичных норм: Гражданский кодекс, Закон о рынке ценных бумаг, Указание ЦБ РФ №3565-У «О видах производных финансовых инструментов». В свое время ВАС РФ подготовил проект информационного письма Президиума ВАС РФ «Об отдельных вопросах разрешения споров из договоров процентного свопа», но он так и не был принят.

Специальное регулирование своп-сделок

В России стандартные условия совершения сделок на срочном рынке были впервые утверждены Саморегулируемой (некоммерческой) организацией «Национальная ассоциация участников фондового рынка» (НАУФОР) в 2009 году. Новые условия были приняты в 2011 году. В 2015 году начал работу Совет по производным финансовым инструментам (СПФИ), созданный совместными усилиями Ассоциации российских банков, НАУФОР и Национальной фондовой ассоциации.

Из последней судебной практики по сделкам своп, в частности, из дела Юникредит и Платинум-Недвижимость можно сделать ряд выводов, которые ярко демонстрируют подход судов к подобным контрактам.

ПРАКТИКА ПО СДЕЛКАМ СВОП:

Определение ВАС РФ от 27.03.2013 № ВАС-3788/13;

Постановление ФАС СЗО от 19.03.2014 №Ф07-860/2014;

Постановление АС МО от 30.04.2015 №А40-143354/13).

Проект информационного письма Президиума ВАС РФ «Об отдельных вопросах разрешения споров из договоров процентного свопа».

Во-первых, сделки своп между профессиональным участником рынка ценных бумаг и прочими лицами, которые не владеют полной и исчерпывающей информацией о последствиях сделки, могут быть признаны недействительными. Особенно в случае, когда профессиональный участник не раскрыл все возможные негативные последствия заключения сделки.

Во-вторых, при рассмотрении спора суды ссылаются на общие критерии разумности и добропорядочности, установленные гражданским законодательством. Это еще раз говорит об отсутствии надлежащего самостоятельного регулирования деривативных сделок.

В-третьих, отсутствие предыстории заключения деривативных сделок компанией может свидетельствовать об отсутствии соответствующих навыков и знаний, независимо от конкретных исполнителей, которые вели сделку.

И, наконец, в-четвертых, наличие кредитного соглашения и его условий о необходимости заключения сделок своп может также свидетельствовать о том, что банк в качестве стороны кредитного соглашения преследовал недобросовестные цели как более сильная сторона.

Пока сложно делать выводы, но с появлением данных судебных решений появились другие прецеденты, которые в настоящее время проходят проверку в судебном порядке.

Дело Юникредит и Платинум-Недвижимость

В качестве наиболее одиозного примера разрешения спора, возникшего из валютного свопа, можно привести дело между АО «БМ-Банк» и ООО «Платинум-Недвижимость», которое было разрешено окончательно в январе 2017 года (Определение ВС РФ от 13.01.2017 № 305-ЭС16-18465, Решение АС г. Москвы от 26.02.2016 №А40-168599/15-98-1397; Постановление 9-го Арбитражного апелляционного суда от 15.06.2016 № 09АП-19571/2016-ГК; Постановление АС МО от 20.09.2016 по делу №А40-168599/2015).

Суть спора: между Банком Москвы (Банк) и ООО «Платинум Недвижимость» (Истец) был заключен договор валютно-процентного свопа, который Истец потребовал признать недействительным.

Предыстория: между сторонами был заключен договор кредитной линии с уплатой плавающей процентной ставки с условием заключить генеральное соглашение о срочных сделках на финансовых рынках на весь срок действия кредитного договора. Во исполнение генерального соглашения стороны также заключили две сделки валютно-процентного свопа, оформленные подтверждениями для сделок валютно-процентного свопа. В подтверждениях о валютно-процентных свопах фиксировались цели этих сделок – снижение рисков неблагоприятного изменения валютных курсов, возникающих для сторон по кредитному договору, деноминированному в рублях, вследствие превалирования у Истца доходов в иностранной валюте, а также в целях возможного изменения процентной ставки.

Доводы Истца: Истец не обладал соответствующими знаниями в сфере работы с производными финансовыми инструментами до заключения своп-сделок и аналогичные сделки не совершал. Банк, как профессиональный участник рынка ценных бумаг, злоупотребил своим правом, что влечет недействительность сделки согласно статьям 10, 168 ГК РФ и положениям Постановления Пленума ВАС РФ от 14.03.2014 №16 «О свободе договора и ее пределах».

Доводы Банка: Истец оспаривал сделки своп по истечении длительного периода с момента их исполнения. Из буквального толкования положений сделок Истец мог самостоятельно оценить все неблагоприятные последствия сделок своп.

Решения, принятые судами: сделки своп (генеральное соглашение и подтверждения сделок своп) были признаны недействительными.

Источник: журнал «Корпоративный юрист» №11, 2017

www.lp.ru

что это такое и как его использовать в торговле

Всем привет! Сегодня поговорим о таком понятии, как своп на бирже: что это? Какую роль он играет на валютном рынке? Как правильно торговать со свопами и без них?

Определение

Своп — это перенос открытых сделок через ночь. Он бывает положительным и отрицательным. В первом случае, начисляется комиссия, во втором — списывается.

В большинстве случаев, данной операцией пользуются при совершении средне- и долгосрочных сделок.

Для того, чтобы понятие “своп” стало более понятным, рекомендуется изучить сначала механизм работы трейдера.

На Форексе имеется соотношение цен валютных пар. Если вы, допустим, покупаете пары EUR/JPI, то сразу же происходят 2 сделки: евро покупается, а японская йена продается.

Центральный банк Японии предоставляет кредит под ставку рефинансирования. Валюта, которую вы получили, сразу же обменивается на евро. Денежные средства не переходят на руки инвестору, а остаются в банке.

К тому же, на нее начисляется процент. Кредит банку Японии оплачивается за счет процентов, которые были получены от Европейского банка. Разница между этими ставками и является кредитным свопом.

Формирование

Каждый рабочий день на все открытые сделки осуществляется перерасчет. По каждой начисляется своп, с учетом текущего курса ставки рефинансирования.

Минимальный процент предоставляется по наиболее известным парам: фунт/евро, доллар/евро и так далее.

В выходные дни Форекс не работает, таким образом, в ночь со среды на четверг обычно начисляется тройная ставка.

Положительный и отрицательный своп

Если инвестор открыл длинную позицию по паре евро/доллар, то в процессе сделки сначала происходит начисление процентной ставки по доллару (0,5%), а потом уже вычитается ставка по евро (0,25%). В результате получается 0,25% (положительный своп).

Если же ставка по евро будет равна 1%, то своп получится отрицательным.

Дефолтный Своп

Помимо валютного существует еще и кредитный дефолтный своп. Он напрямую связан с предоставлением ссуды по операциям обмена в условиях невыполнения обязательств.

Дефолтный своп — это, своего рода, страховка для кредитора. Когда банк, не имея большого капитала, выдает внушительный кредит проверенному клиенту, он должен обезопасить себя, если тот не вернет ему определенную сумму.

Банк заключает договор о защите рисков с наиболее крупными финансовыми организациями под процент. В случае невозврата средств заемщиком, кредитор получает компенсацию от другой организации.

Возможности для дохода

Можно ли зарабатывать на свопах, спросите вы? Это, я вам скажу, очень актуальный вопрос. Заработок вполне возможен и способы появились сравнительно давно. Эта целая отдельная отрасль, а называется кэрри — трейдинг.

За короткий промежуток времени, конечно же, не получится заработать состояние, так как на Форексе есть еще и спред. Это понятие мы уже разбирали с вами в предыдущей статье.

Своп всегда меньше спреда, который взимается единожды, а свопы начисляются каждый день. Поэтому если держать сделку на протяжении долгого времени при положительном свопе, то спред перекроется и трейдер сможет получить выгоду.

Но есть и проблема, ведь рынок в это время не стоит на месте. А значит, если вы открылись на увеличение в целях накопить свопы, а в это время бычий тренд сменил медвежий, то денег вам не видать, как собственных ушей.

Для того, чтобы заработать, вы должны придерживаться следующих этапов:

- Определить валютные пары, по которым начисляются самые крупные свопы и определить необходимый тип сделки.

- Изучить графики ценовых колебаний недельной давности и выявить тип тренда, сделать прогноз, опираясь на технические методы анализа. Рекомендуется воспользоваться комплексным подходом. С помощью технического анализа вы сможете определить более подходящую точку для открытия торговой ставки в определенном направлении.

- Изучить начальные данные и определить, куда смотрит рынок. Даже на недельном графике появляются движения, которые противоречат фундаментальной аналитике. Не стоит открывать в этом случае долгие ставки. Самым оптимальным вариантом станет, когда технический и фундаментальный анализ совпадают.

- Выявить ценовые значения.

- Составить прогноз, на протяжении какого времени рынок будет двигаться в нужном направлении, пока не вернется на исходную. При этом необходимо учесть волатильность.

Торговля без свопов

Есть ли смысл осуществлять торговлю без свопов? Имеется несколько способов сделать это:

- трейдинг “внутри дня”: если вы открываете сделку и закрываете ее за сутки — своп не взимается. При среднесрочной торговле коэффициент не большой и прибыль ваша из-за него не пострадает;

- открытие бессвопового счета: большинство продвинутых брокеров обладают данной возможностью. Такой счет можно открыть лишь при позиционном трейдинге, когда хочется удержать сделку на несколько месяцев.

Прежде чем принять решение об открытии такого счета, необходимо хорошенько подумать: сможете ли вы удерживать позиции в течение долгого времени.

На сегодня я заканчиваю. Обязательно подписывайтесь на обновление блога, а также на Телеграм канал t.me/investbro_ru, так как впереди еще масса всего интересного и познавательного.

Не забывайте делиться материалами с друзьями в социальных сетях. Желаю больше прибыли на торговых площадках!

investbro.ru

простыми словами о сложном понятии!

Приветствую вас, господа начинающие трейдеры и будущие миллионеры! Сегодня с вами практикующий трейдер с семилетним стажем. Порассуждаем мы о таком понятии, как своп – что это такое, какова его роль в валютной торговле на рынке Форекс. Вы узнаете, что такое бессвоповые счета, как правильно организовать торговлю со свопами и без них. Я приведу примеры получения постоянной долгосрочной прибыли от Swap и организации безубыточных сделок.

Приветствую вас, господа начинающие трейдеры и будущие миллионеры! Сегодня с вами практикующий трейдер с семилетним стажем. Порассуждаем мы о таком понятии, как своп – что это такое, какова его роль в валютной торговле на рынке Форекс. Вы узнаете, что такое бессвоповые счета, как правильно организовать торговлю со свопами и без них. Я приведу примеры получения постоянной долгосрочной прибыли от Swap и организации безубыточных сделок.

Содержание:

1. Операции своп

2. Своп – определение, формирование и виды

3. Рынок свопов: роль операции в торговле

3.1. Причина выставления свопов дилинговыми центрами4. Бессвоповые счета: в чем суть?

4.1. Безубыточная торговля на свопах

4.2. Торговые стратегии и системы5. Подведем итоги

Операции своп – зарабатываем на разнице ставок!

Инвестиции приносят колоссальные прибыли, но стать профессионалом рынка ой, как сложно! Успешный трейдер должен уметь остановиться в нужном месте, осуществляя торговые операции только по собственной стратегии. Она должна учитывать эмоциональные, психологические особенности трейдера и быть заранее подготовленной.

Изучив десятки томов полезной литературы, сотни профильных сайтов о валютной торговле, обретя начальные познания о выставлении ордеров, начинающие трейдеры хотят больше узнать о биржевых тайнах. В данной статье я подробно расскажу вам о термине своп, что это такое, для чего он нужен, заработок на нем.

Своп (в англ. Swap) – термин, обозначающий операцию по обмену финансовыми активами в сфере торговли и финансов. При исполнении данной операции в ходе заключения сделки продажи либо покупки валюты, ценных бумаг параллельно выполняется также заключение так называемой контрсделки. Это сделка о факте обратной продажи либо покупки тех же активов через обозначенный период времени на установленных условиях. Так же хочу обратить внимание, что как правило Форекс брокеры взимают плату за осуществления данной операции. Если Вы хотите торговать без оплаты своп то рекомендую обратить внимание в сторону бинарных опционов. На данный момент лично я торгую с компанией Bintrader. Один из моих последних сделок, которая принесла мне 120$ чистыми:

Рекомендую самостоятельно пройти регистрацию >>>> И попробовать, пощупать все своими руками.

Я сам торгую на рынке Форекс с 2009 года и не понаслышке знаю все актуальные процессы, происходящие в мире валютных котировок. Постараюсь объективно, ненавязчиво ввести вас в сложный, но интересный мир финансовых операций, предложить некоторые советы из собственного опыта. Расскажу о ситуациях, ежедневно возникающих на валютных торгах, методах их успешного решения.

Своп – что это такое? Формирование и виды свопов

Своп представляет собой своеобразный инструмент рыночной торговли на Forex. Всего специалисты насчитывают следующие виды свопов:

- на долговые требования;

- на ставки по процентам;

- на золото, платину, другие драгметаллы;

- на приобретение зарубежной валюты с мгновенным расчетом в национальной валюте, затем последующая реализация купленной валюты;

- для пролонгации периода валютирования активов.

Эти все типы свопов способны объединяться в разовой сделке. В таком случае ближайшая к ней дата их исполнения носит название даты валютирования, а удаленная – является собственно датой окончания Swap.

Своп – это один из производных инструментов. Терминал работает с двумя типами Swap:

- Короткий с оплатой трейдером ордера реализации валюты на следующие за текущими сутки.

- Длинный с оплатой трейдером ордера приобретения валюты в следующие за текущими сутки.

Значения свопа бывают плюсовые и минусовые. Достаточно сложно для восприятия новичков, неправда ли? В данном случае могу порекомендовать более простые инструменты, на которых можно прилично заработать. Речь идет о бинарных опционах, с сутью которых вы можете ознакомиться в статье «Энциклопедия трейдера».

При торговле на Forex давно установлено незыблемое правило: продавец в любом случае обязан доставить своему покупателю приобретенную им валюту не позднее следующего торгового дня. В рамках торговли по стратегиям с кратким, средним, длительным сроком открытые позиции трейдеры не закрывают по истечению одних суток, а переносят на следующие.

Каждый трейдер является тем же спекулянтом, поэтому его совершенно не интересует схема поставки валюты его брокером на следующие за текущими сутки. Он заинтересован лишь в одном – чтобы его ордер оставался открытым до момента получения максимальной прибыли. За эту услугу брокер снимает с трейдера оплату, называемую Swap. Скальперам, пипсовщикам, дейтрейдерам операции своп не интересны, ведь для них они вовсе не актуально. Кстати, о скальпинге: рекомендую освоить прибыльную стратегию опционной торговли под названием «Пуля». Но вернемся к Swap, при длительной торговле своп может либо накапливаться на счету, либо сниматься с него.

Рынок свопов: какова роль этой операции в реальной торговле на валютной бирже?

Какой же смысл таит в себе магическое слово «своп», что это такое? Говоря попросту, Swap позиционирует собой разницу в величине процентных ставок. Валютные брокеры имеют каждый собственную таблицу свопов. Трейдеры найдут там интересующий их своп по каждой конкретной валюте, выбранной для торговли. Операции на рынке Форекс осуществляются на основании определенных условий, именуемых спот.

Обзоры торговых площадок брокеров, установленные на всех терминалах М4, предоставляют все условия для торговли. Там же указаны объемы свопов по каждой валютной паре. Чтобы узнать размер длинного, а также короткого свопа, откройте в меню окно «Обзор рынка». Нажмите правой клавишей мыши на необходимый вам актив для торговли. Появится окошко с меню. Выберите в нем вкладку «Спецификация контракта».

На рисунке вверху показана понятная схема нахождения свопов. Открыв «Спецификацию контрактов», вы увидите появившееся окно со всей подробной информацией относительно пары валют, включая короткий, а также длинный своп. Зарабатывают на них, вопреки расхожему мнению, не только сами Форекс-брокеры. Поняв смысл и условия формирования спотов, любой трейдер может научиться получать на них прибыль. В условиях реальной торговли величина дохода зависит от правильного направления тренда, суммы ордера, длительности сделки.

Если уж совсем просто отвечать на вопрос, своп – что это такое, то это будет оплата трейдером его брокеру за факт переноса данной сделки на следующие сутки. Вы не успели закрыть выставленный сегодня ордер, он остался на всю ночь открытым – будьте любезны! Заплатите своему благодетелю за то, что в 00:00 часов он автоматически не закрыл ваш ордер с любым результатом, в том числе убыточным. А вдруг вы на следующий же день выиграете у него кучу денег?

Необходимость выставления свопов дилинговыми центрами – в чем причина?

Споты означают, что валюта абсолютно по всем транзакциям одного дня поставляется на следующие за текущими сутки. Эта операция производится строго в 00:00. Заключаются операции своп во избежание реального факта поставки купленных спекулянтом валют. Он обеспечивает продление открытой сделки без факта зачисления денежных средств на счет трейдера.

Пример свопа: пошаговая инструкция!

- Трейдер открывает ордер на условии Spot на покупку валюты в эквиваленте 500 000 eurusd по цене 1,1079 6 июля 2016 года (среда). Это значит, что датой расчета будет 8 июля, пятница.

- 8.07 трейдер получит на свой счет 500 тыс. Евро, но спишется со счета 553 950 долларов (500 000 х 1,1079).

- Если трейдер использует в своей торговле кредитное плечо, не имея достаточной суммы при этом на счету, он принимает решение на продление своего ордера либо применения к нему Swap. В этом случае позиция, которая не закрыта в течение 6 и 7.07, влечет за собой операцию под названием Swap-tom-Spot.

- Выставляются два противоположных ордера, имеющие разные даты расчета. Сейчас была рассмотрена убыточная сделка.

- Если же трейдер совершил прибыльную сделку, цена пары поднимется и достигнет 1,113. 7 июля он продает 500 тыс. евро по курсу 1,113 долларов. Дата расчета будет 8 июля. Затем снова покупает по цене 1,113 с расчетной датой 11.07.2016 (учитывая выходные).

- Картинка изменилась по причине того, что 06.07 было куплено 500 тыс. Евро по цене, которая существовала на 08.07. А продавали валюту 07.08 также по той самой цене. Это привело к операции своп.

Выше приведена таблица основных валютных пар, торгующихся у дилингового центра. Трейдеры могут подобрать для себя подходящий инструмент по приведенным значениям своп. Существует методика расчета величины своп для каждой валютной котировки. Они могут быть со знаками плюс или минус. Можно рассчитать виды свопов по специальной формуле, приведенной ниже:

Выше приведена таблица основных валютных пар, торгующихся у дилингового центра. Трейдеры могут подобрать для себя подходящий инструмент по приведенным значениям своп. Существует методика расчета величины своп для каждой валютной котировки. Они могут быть со знаками плюс или минус. Можно рассчитать виды свопов по специальной формуле, приведенной ниже:

Если взять популярную пару EURUSD, формула будет выглядеть так:

Двусторонняя котировка представляется так:

0,000005/0,000045. Сокращаем показатель и показываем в пунктах: 0,05/0,45.

Когда свопы минусовые, курс 1-й сделки меньше курса 2-й сделки:

Бессвоповые счета: почему так популярны мусульманские традиции?

Трейдеры всего мира ратуют за отмену свопов. Никто не хочет отдавать дяде, то есть дилинговому центру, свои кровно заработанные деньги в любом виде: процентов, долей, частей. В зависимости от ставки виды свопов бывают «+» и «–» Трейдер при этом оплачивает дилинговому центру комиссию, именуемую storage (сторидж).

На размер сторидж влияют следующие показатели:

- величина Swap контрагента дилингового центра;

- время ожидания дилера;

- состояние рынка в текущий период времени;

- динамика курса выбранной валютной пары;

- текущие ставки в процентах различных стран мира.

Однако, среди множества популярных валютных брокеров, имеется немало контор, где сделки осуществляется без применения свопов либо предлагаются бессвоповые счета. Это следующие дилинговые центры: Roboforex, Freshforex, AMarkets, Газпромбанк, InstaForex, Corsa Capital, City Index, FXDD, Easy Forex, Bforex. Учитывая, что трейдеры получают свою прибыль не за реальную куплю-продажу валюты, а за торговые спекуляции, на стыке двух суток, т. е. в 00:00 брокер производит мгновенное закрытие-открытие всех ордеров, не начисляя Swap участникам торгов. К слову, брокер бинарных опционов, с которым торгую я, также не начисляет своп. Подробнее о нем можно прочесть в материале «ТОП-5 неизвестных фактов».

В терминале дилерского центра, не выставляющего счетов за перенос ордеров на следующие сутки, нулевая ставка сохраняется на протяжении многих суток торговли. Вернее, при наступлении 00:00 каждых суток сами ордера автоматически брокером закрываются и мгновенно открываются, но плата за данную операцию с трейдера не взимается.

Если трейдеры не закрывают свои ордера на протяжении длительного периода, сумма свопов накапливается немалая. В последние несколько лет среди трейдеров стали популярными брокеры Swap Free. Они предоставляют бессвоповые счета для торговли. Теперь вопрос: своп – что это такое приобретает другой, весьма положительный смысл. Вместо свопа такие конторы либо предоставляют его нулевую ставку, либо снимают небольшую комиссию, фиксированную или процентную. Вначале Swap Free возникли как мусульманские дилинговые центры. Дело в том, что религия шариата запрещает получать проценты со сделок, где отсутствуют материальные ценности.

Постепенно рынок свопов пополнился счетами без свопов, которые распространились на всех мировых трейдеров, предоставив широкие возможности для извлечения долгосрочных прибылей. С недавних пор эксперты рынка Форекс стали разрабатывать новые стратегии и целые торговые системы, основанные на длительном использовании свопов и приносящих немалую прибыль в длительной торговле. Мы с вами вместе разберемся в тонкостях реальной торговли на свопах. Многие трейдеры уже освоили подобные стратегии и успешно зарабатывают ими немалые деньги.

Безубыточная торговля на свопах – как это возможно?

Теперь поговорим о том, возможно ли трейдеру на огромном рынке Форекс, не вкладывая валюту, не рискуя потерей денег, зарабатывать с помощью своп крупные суммы? Отвечу сразу – да, есть такие стратегии! В своей многолетней практике торговли на рынке Форекс мне приходилось неоднократно сталкиваться с ситуациями использования свопов в реальной работе. Каждый трейдер, твердо понимающий: спот – что это такое, может получать прибыль из этого источника.

Подобные сделки, целью которых является получение прибыли посредством использования Swap, получили название КЕРРИ-ТРЕЙД. Для частных трейдеров использование таких систем иногда проблематично, хотя тоже бывает. Очень популярны подобные денежные операции среди управляющих хэджинговыми фондами. В чем же суть получения прибыли?

Торговые стратегии и системы – делаем конкретные шаги!

Пошаговая инструкция заработка с помощью своп:

- Выбрать валютную пару с разницей в процентных ставках не менее 5%. Чем больше – тем выше будущий доход.

- С помощью индикатора правильно определить тренд.

- Удерживать ордер в открытом состоянии как можно дольше.

- Трейдер имеет заработок не в результате колебания курсов валютных пар. Каждую ночь он получает на свой депозит процент свопа, установленный данным дилинговым центром. В зависимости от объема первоначального депозита, прибыль может составить весьма крупную сумму.

Второй способ заработка:

Второй способ заработка:

Эта система получила у трейдеров название «Хеджирование позиций». На реальных торгах она применяется на различных валютных парах: первая с положительным свопов, вторая совсем без свопа, то есть, Swap Free. Вы должны выставить ордера по данным позициям в противоположно заданных направлениях. Позиции удерживаются длительный период. Прибыль трейдера формируется за счет начисления свопов в долгосрочной перспективе.

Процентная ставка ЦБ Евросоюза 0,00%, Соединенных Штатов Америки 0,5%. Вы выставляете свой ордер на Форексе ценой 1 стандартный лот по паре валют EURUSD. Сделка составит 100 тыс. Евро. Этой суммы, понятно, вы не имеете, следовательно, берете у брокера взаймы под 4,25% в год. После этого реализуете свои Евро и сразу же приобретаете доллары. Выставляете депозит под 3,5%. Если ключевая ставка государства, продавшего вам валюту, больше, то на ваш торговый счет начисляется СВОП в валюте депозита. В противоположном случае ваш СВОП будет списываться со счета. Плюс величина суммы СВОПА зависит от размера комиссии, взимаемой брокером за операцию переноса на следующие сутки.

Заключение

Дорогие читатели, мы с вами совершили путешествие по бескрайним полям валютного рынка Форекс. Всю площадь этих полей невозможно описать в нескольких томах. Мы освоили лишь небольшой кластер под названием рынок свопов. Надеюсь, вы поняли суть этого понятия, способы формирования, методы использования. Хотя торговля на нем не слишком популярна у трейдеров мелкого и среднего уровня, многие все же используют системы и стратегии со свопом.

Крупные хедж-фонды часто прибегают к торговле со Swap, имея со своих сделок немалые прибыли. Точно определив направление тренда, выставив депозит на значительную сумму, крупные банковские системы и валютные спекулянты получают на свои счета весьма привлекательные транши.

Как мы видим из материалов нашей статьи, в последние годы возникает все больше дилинговых центров Swap Free мусульманского или прогрессивного направления, где используется нулевая ставка своп. Это еще одно подспорье практикующим трейдерам, которое можно использовать в валютной торговле. Работая с подобными брокерами, мы избегаем лишних затрат при невозможности закрытия сделки в случае, если тренд неожиданно пойдет против нас. Если нас спрашивают: своп – что это такое, мы уверенно отвечаем, что это источник наших доходов! Итак, продолжаем торговать на Форексе, используя Swap! Желаю всем профита и успешных торгов!

>

>

fin10.ru

Операция «валютный своп». Сделки «валютный своп» :: BusinessMan.ru

Своп — это финансовый инструмент международного уровня. С его помощью банковские контрагенты заключают между собой сделки. Сделка формируется из двух частей:

- первичный объем, или открытие свопа;

- обратный объем, или закрытие свопа.

Предметом сделки с целью получения выгоды выступает валюта. Сроки партнерства оговариваются в договоре.

Что значит «свопировать»?

Международный валютный своп можно определить как одновременную продажу и покупку четко установленного количества валюты с разными датами валютирования. Свопирование происходит при переходе открытой позиции на следующие сутки. «Свопировать» простым языком значит сохранять позиции по валюте в четко установленном размере и с конкретным знаком на заранее установленный временной промежуток.

Кому интересен своп?

Заключение сделки валютный своп может осуществляться как в коммерческих целях, так и для получения преимуществ при инвестировании. Деловая активность многих корпораций имеет отношение к процентным и валютным рискам. В данной ситуации валютный своп представляет собой инструмент для смягчения этих самых рисков.

Пример: банковское учреждение выплачивает плавающую депозитную ставку и получает фиксированный процент по активам. Несоответствие структуры займов и обязательств может приводить к серьезным трудностям. Используемый ЦБ валютный своп позволяет делать фиксированные выплаты при получении плавающих ставок. Это дает возможность производить конвертацию активов с фиксированной ставкой в активы с плавающей.

Международный валютный своп может быть использован компаниями, которые расширяют свою деятельность за пределами родного государства. Фирмы получают финансирование за рубежом на жестких условиях и трансформируют его в требуемую валюту, обеспечивая себе благоприятные условия для процветания благодаря свопу.

Рынок свопов

Валютный своп не относится к категории биржевых инструментов. Он является индивидуализированным контрактом, который торгуется на ОТС рынке. Крупные корпорации и финансовые институты доминируют в рамках рынка. Число индивидуальных инвесторов, применяющих инструмент в своей работе, ограничено. Из-за торговли на ОТС всегда существует риск дефолта, идущий от контрагента.

Первый контракт был заключен в 1981 году. В качестве оппонентов выступили корпорация IBM и Всемирный банк. Популярность торгового инструмента достигла одной из вершин в 1987 году. Рынок акций имел стоимость 865,6 миллиардов долларов. В 2006 году цена выросла до 250 триллионов и превысила стоимость публичного рынка акций. В 2013 году цена достигла 500 триллионов и тенденция к ее снижению не ожидается.

Виды свопов

Сделка «валютный своп» делится на несколько категорий. Чистым называют контракт, когда в нем участвует только один контрагент, а две валютные операции осуществляются в рамках одного и того же банка. Если в конверсионных сделках принимают участие две и более валютные структуры, операция именуется сконструированным свопом.

Менее распространенные виды операций делятся на категории:

- однодневные короткие;

- форвардные;

- стандартные.

Процентный своп

Международный процентно-валютный своп широко используется на рынке «Форекс». Если продается валюта, процентная ставка по которой меньше, нежели у покупаемой, или если покупается валюта, процентная ставка по которой больше, чем у продаваемой, ежедневно будет происходить начисление положительного либо отрицательного свопа. У каждого брокера есть свой своп-курс. Он помогает оценить прибыль или рассчитать расходы при перенесении ордера на следующие сутки.

Для отдельных участников рынка «Форекс» валютный своп представляет собой источник прибыли. В категорию участников входят хедж-фонды. Гарантированный процент по свопу для них более существенный, нежели колебание валют. Секрет использования операции «валютный своп» заключается в том, что фонды имеют в своем распоряжении огромные капиталы. Большой объем средств превращает небольшую комиссию для трейдера в огромный доход для крупных игроков.

Как рассчитать своп?

Стандартная схема использования свопов называется SWAP TOM NEXT. Согласно ей, любая сделка на международном валютном рынке должна переноситься на следующий день с сохранением всех параметров. Это происходит путем одновременного закрытия и открытия ордера. Процесс полностью автоматизирован, и игрокам рынка не нужно реализовывать его самостоятельно. Операция «валютный своп» базируется на разнице учетных ставок в каждой из стран мира, которые устанавливаются Центральными Банками.

Пример: покупая валютную пару, нужно смотреть, чтобы первая валюта в котировке имела большую процентную ставку. Фактически происходит покупка валюты с высокими процентами и продажа другой, но с низкими процентами. За каждые сутки в сделке будет осуществляться начисление средств банком. Если ситуация обратная, ежедневно будет происходить списание средств с депозита.

Можно ли заработать на свопах?

Еще совсем недавно своп использовался трейдерами в разных уголках мира как часть торговой стратегии. Разница ставок позволяла в считанные секунды заработать. Сегодня рынок «Форекс» сильно изменился. Разница процентных ставок разных государств несущественна.

У большинства дилеров операция «валютный своп» представляет собой не более чем комиссию за перенесению позиции на следующие сутки.

В качестве инструмента для заработка денег он уже не используется длительное время. Все стратегии, завязанные на свопе, являются убыточными.

Минимальное движение цены на рынке, даже в период пассивной Азиатской сессии, может не только съесть всю прибыль, но и увести депозит в минус.

Свопы — инструмент регулирования мировых валютных систем

Сегодня свопы активно используются Федеральными банками. Их рост во время мирового кризиса сумел немного приостановить стремительное падение европейской валюты. Благодаря договоренности между ФРС и ЕЦБ была проведена эмиссия на сумму 500 миллиардов евро. Часть эмиссии была обменена на доллары в рамках трехмесячного свопа. Его сумма составила порядка 100 миллиардов долларов. Два главных участника мировой финансовой системы получили преимущества и исключили напряженные отношения между европейскими странами.

Финансовое руководство Америки, Евросоюза, Великобритании, Швейцарии, Японии и Канады заключило в 2008 году между собой договор об индивидуальном определении свопов в зависимости от потребностей каждой страны. В 2011 году шестерку государств-миллиардеров покинула Япония. Начиная с 2010 года Америка для восстановления после мирового кризиса 2007-2008 гг. проводит политику количественного смягчения, увеличивает оборот денежной массы. Подобные действия проводят страны-партнеры. Все действия государств являются строго регламентированными.

Используя свопы, руководители мирового финансового аппарата исправляют дисбалансы и исключают возникновение «валютной войны». Ликвидность доллара полностью контролируется и адаптируется в зависимости от потребностей государств. Дисбаланс в финансовой политике крупнейших мировых стран привел к кризису 2008 года. Все действия глав государств направлены не только на ликвидацию последствий падения экономики, но и на искоренение причин, которые могут привести к повторному увяданию мировой экономики.

Соглашение между государствами является фундаментальным фактором формирования трендов на рынке «Форекс», оно определяет цикличность поведения цен.

businessman.ru